📌 Résumé des faits marquants de l’actualité

• L’or chute ce mardi en session asiatique, affecté par une amélioration de l’appétit pour le risque liée à l’optimisme autour des négociations commerciales entre les États-Unis et la Chine.

• Les pourparlers de haut niveau à Londres se poursuivent, décrits comme “productifs” par plusieurs responsables américains.

• Le dollar américain gagne du terrain, limitant les hausses de l’or malgré les tensions géopolitiques persistantes (Russie/Ukraine, violences internes aux États-Unis).

• Les métaux précieux reculent dans l’ensemble, alors que le marché attend les données clés sur l’inflation US (CPI mercredi, PPI jeudi).

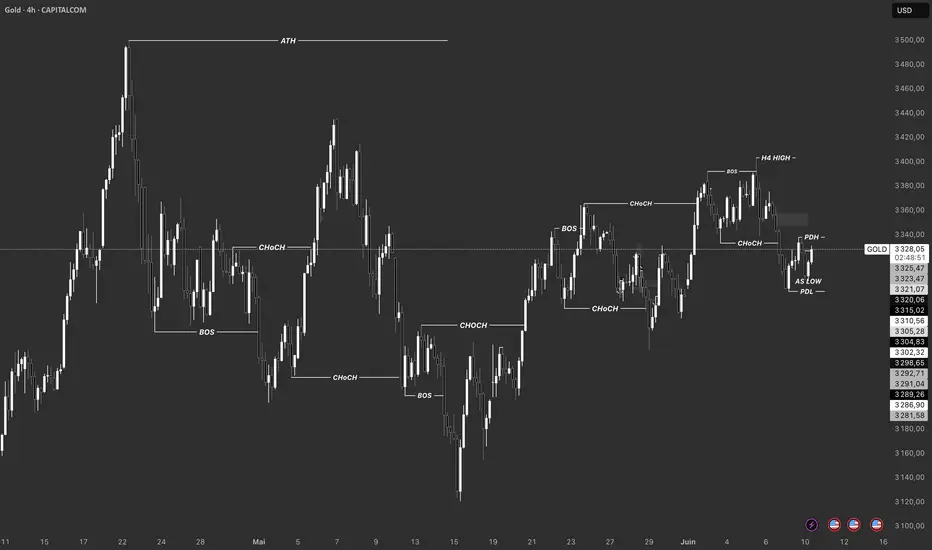

• L’or rebondit légèrement depuis les 3 300 $, attirant des acheteurs sur repli, mais sans réelle conviction haussière pour l’instant.

⸻

📈 Impact attendu sur le gold + risques associés

• 📉 L’appétit pour le risque réduit la demande de valeur refuge, ce qui pèse sur l’or.

• 📊 Le renforcement du dollar, soutenu par les bons chiffres de l’emploi US et un report possible des baisses de taux, limite les hausses du XAU/USD.

• ⚠️ En revanche, les risques géopolitiques (attaque massive de la Russie sur l’Ukraine) et la situation budgétaire américaine instable soutiennent en toile de fond la demande refuge.

• 🔍 Risque principal : une inflation américaine plus forte que prévu pourrait déclencher un mouvement haussier du dollar, pénalisant davantage l’or.

⸻

🧠 Analyse fondamentale de l’or

🔹 Contexte général

L’or recule après une phase de hausse soutenue en mai. L’amélioration du climat commercial US-Chine crée une sortie temporaire des actifs refuges. Les marchés restent toutefois sensibles aux incertitudes macroéconomiques persistantes.

🌍 Facteurs géopolitiques

• Le conflit Russie/Ukraine s’intensifie avec près de 500 drones et missiles lancés.

• Tensions intérieures aux États-Unis (immigration, déploiement de l’armée).

• Aucun apaisement majeur à court terme, ce qui maintient un fond de soutien à l’or.

💵 Politique monétaire du dollar

• Le rapport NFP solide de vendredi a affaibli les paris sur une baisse de taux rapide.

• Cependant, le FedWatch Tool affiche encore 60 % de probabilité de baisse en septembre.

• Le dollar reste sous pression en raison des inquiétudes sur la santé fiscale des États-Unis.

📈 Comportement du marché

• Les acheteurs interviennent sur la zone des 3 300 $, mais sans momentum fort.

• L’indécision est alimentée par l’attente des chiffres CPI/PPI, véritables catalyseurs.

• Les volumes restent relativement faibles, preuve de prudence généralisée.

✅ Conclusion fondamentale

Le fondamental de l’or reste soutenu à moyen terme par les risques géopolitiques et budgétaires, mais vulnérable à court terme face au regain d’optimisme sur le commerce mondial et à un possible retour de la force du dollar. Les prochaines données d’inflation seront déterminantes pour la direction future.

⸻

📆 Perspective court terme et moyen terme pour le gold

• Court terme (1-3 jours) : Consolidation entre 3 290 $ et 3 340 $ tant que les CPI/PPI ne sont pas publiés. Réaction forte attendue mercredi.

• Moyen terme (1-3 semaines) : Si l’inflation US reste maîtrisée et que la Fed confirme un biais dovish, l’or pourrait repartir tester les plus hauts vers 3 375 $ voire 3 400 $.

⸻

🎯 Conclusion générale avec biais attendu

🎯 Biais neutre à légèrement haussier tant que la zone des 3 300 $ tient et que les données inflationnistes ne remettent pas en question les attentes de baisse de taux de la Fed.

⚠️ Vigilance élevée jusqu’aux CPI de mercredi.

📌 Mini-résumé :

Or sous pression à court terme, mais soutenu par les risques géopolitiques. Les données US seront décisives.

⸻

Merci pour la lecture. SN3AZ.

Declinazione di responsabilità

Le informazioni e le pubblicazioni non sono intese come, e non costituiscono, consulenza o raccomandazioni finanziarie, di investimento, di trading o di altro tipo fornite o approvate da TradingView. Per ulteriori informazioni, consultare i Termini di utilizzo.

Declinazione di responsabilità

Le informazioni e le pubblicazioni non sono intese come, e non costituiscono, consulenza o raccomandazioni finanziarie, di investimento, di trading o di altro tipo fornite o approvate da TradingView. Per ulteriori informazioni, consultare i Termini di utilizzo.