Analisi di mercato da Pepperstone

ANALISI MACROECONOMICA Dal punto di vista macroeconomico, tiene banco il discorso dazi. L’Unione Europea ha annunciato un rinvio di 6 mesi dei dazi programmati contro gli Stati Uniti, con l’obiettivo di aprire un dialogo commerciale con il presidente Donald Trump. Una mossa strategica per tentare di allentare le tensioni transatlantiche e negoziare nuovi...

Nella giornata di Mercoledi abbiamo avuto il dato molto atteso sui tassi di interesse americani, dato che ha suscitato non poche dichiarazioni da parte di Trump nei confronti della presidente della FED Powell. Un riassunto potrebbe essere che Trump preme per un taglio ma la Fed è molto cauta. Negli ultimi giorni, il dibattito sui tassi d'interesse negli Stati...

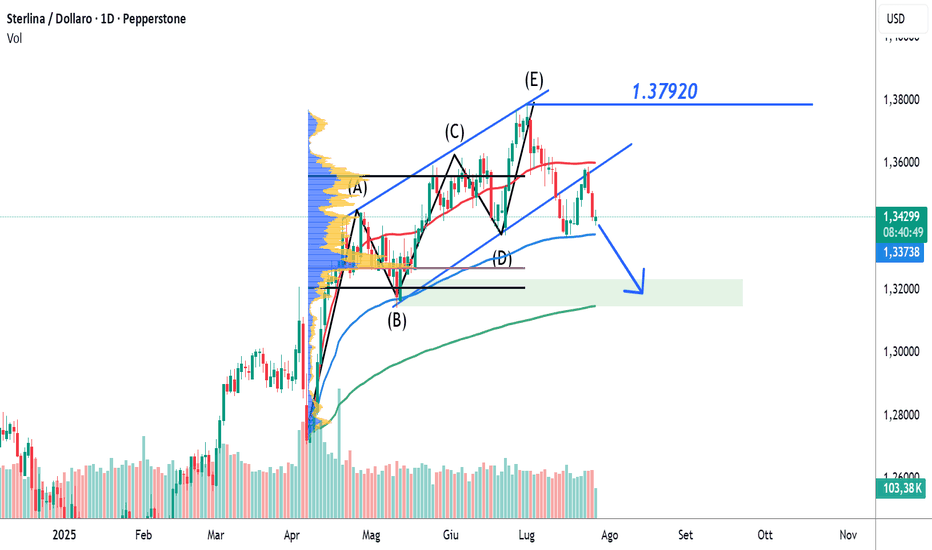

Alla fine del mese il mercato mostra segnali ribassisti a breve termine, con possibilità di un’estensione verso il gap da chiudere. Da capire se si è trattato di un ribilanciamento di fine mese dei portafogli oppure di una virata vera e propria. Ecco i 3 punti chiave da conoscere: • Bearish Engulfing sul Massimo: Il pattern ribassista "Bearish Engulfing" visibile...

Il pattern "testa e spalle" è una formazione di inversione ribassista che si verifica dopo un trend rialzista. È composto da: Spalla sinistra: Un picco iniziale seguito da un ritracciamento. Testa: Un picco più alto (il massimo della formazione), seguito da un altro ritracciamento. Spalla destra: Un picco più basso rispetto alla testa, allineato circa al...

ANALISI MACROECOMICA Per quanto riguarda l’analisi Macroeconomica, la notizia che sicuramente tiene banco è il raggiungimento dell’accordo commerciale tra Stati Uniti ed Unione Europea. Accordo arrivato dopo mesi di incertezza e trattative, che mira a ristabilire equilibrio e cooperazione economica tra le due sponde dell’Atlantico. Un'intesa che mette fine...

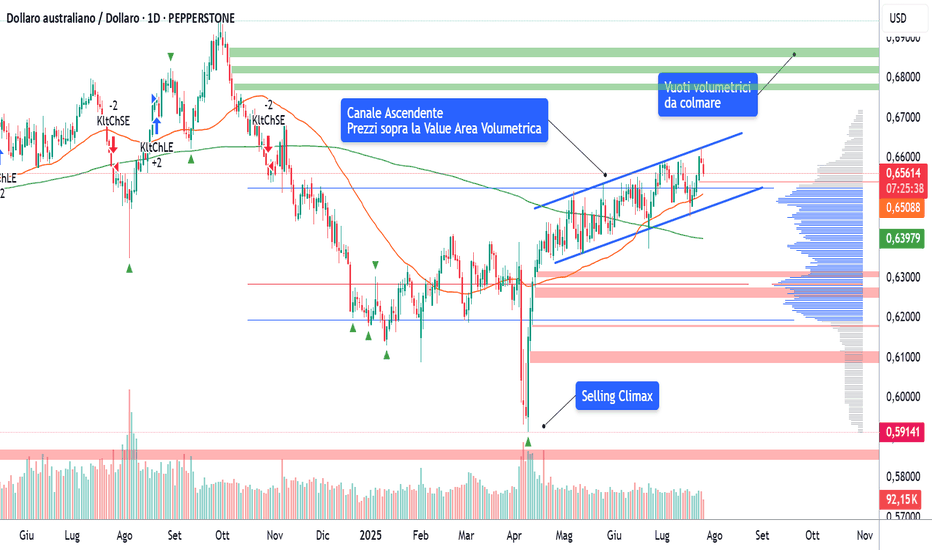

AUD/USD si trova in una fase di consolidamento dei guadagni vicino ai massimi dell'anno, sostenuto da un migliorato sentiment di rischio e dati economici australiani robusti, mentre il Dollaro USA è sotto pressione. I livelli tecnici indicano un bias rialzista, ma è fondamentale monitorare i livelli di supporto e resistenza per capire la prossima direzione. Il...

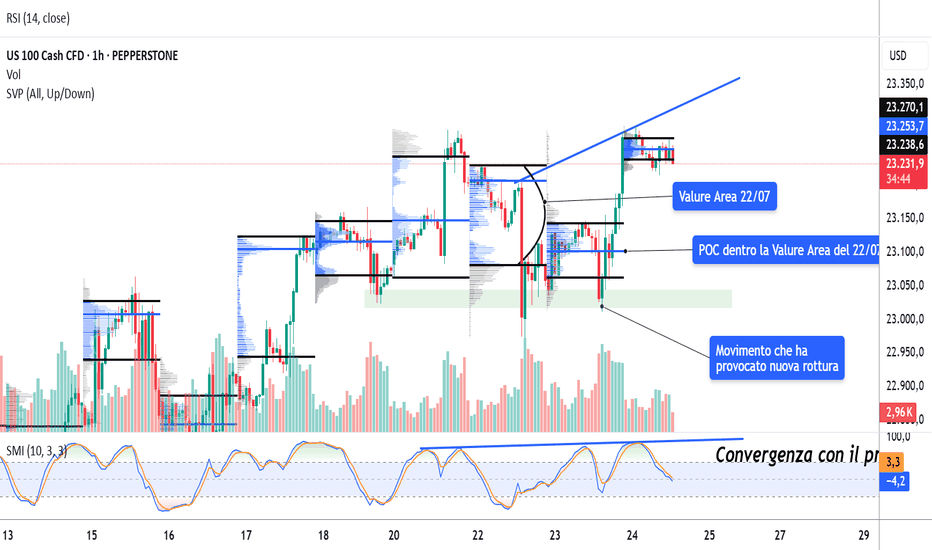

Il NASDAQ, indice tecnologico per eccellenza, riflette non solo le performance delle big tech statunitensi ma anche il sentiment generale dell’economia globale, dato il suo elevato livello di integrazione internazionale. Dopo un 2024 che si è contraddistinto da un rimbalzo post-inflazione e una rotazione a livello settoriale, l’indice ha alternato un inizio anno...

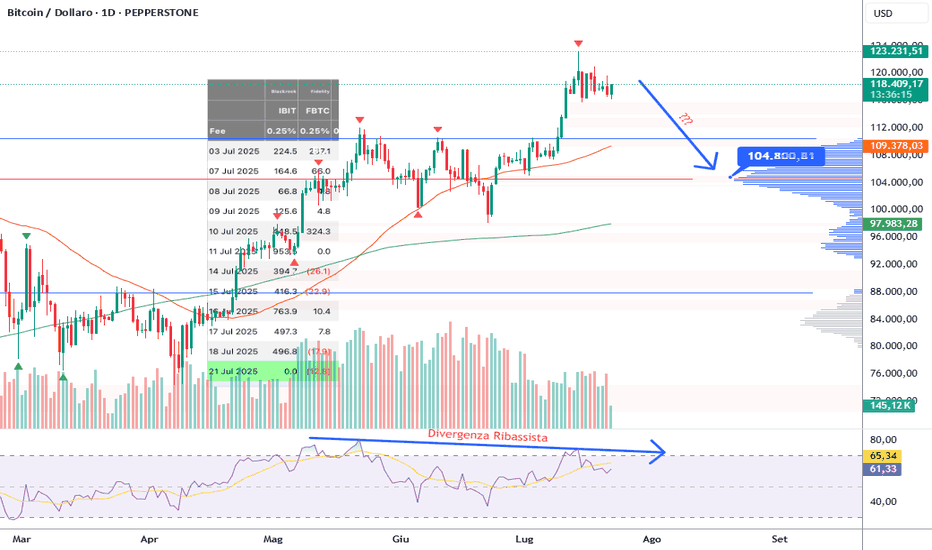

Il Bitcoin (BTCUSD su Pepperstone), la criptovaluta con la maggiore capitalizzazione di mercato, ha raggiunto un nuovo massimo storico di $123.000. La sua capitalizzazione di mercato è salita a quasi $2.4 trilioni, superando quella di entità quali Alphabet, Meta, Saudi Aramco e Berkshire Hathaway. Attualmente, si posiziona come la migliore asset class principale...

ANALISI MACROECONOMICA: Per quanto riguarda l’analisi macroeconomica, la notizia che tiene banco al momento è che secondo fonti diplomatiche riportate dalle maggiori testate giornalistiche, il presidente Trump starebbe puntando a un dazio minimo del 15-20% su tutti i beni importati dall’Unione Europea, nel quadro della sua strategia commerciale aggressiva....

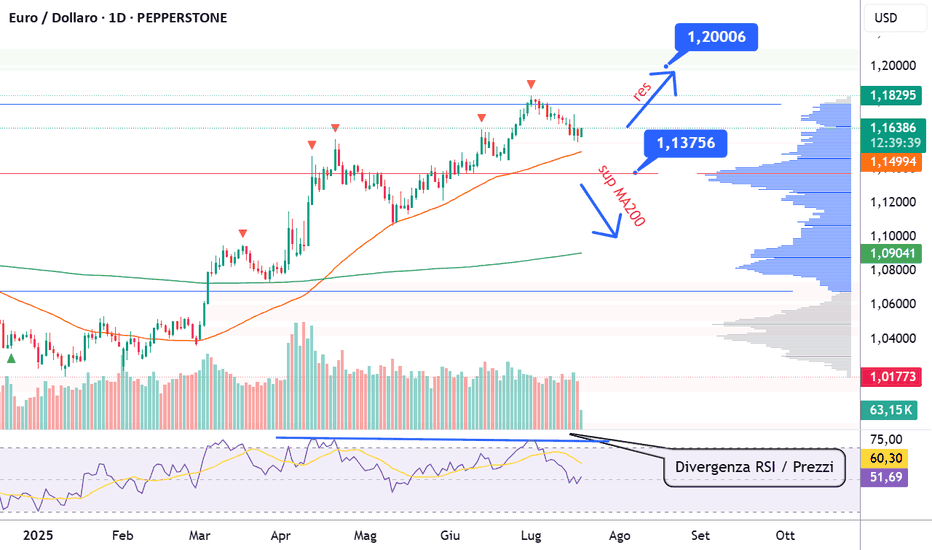

EUR/USD rimane influenzata da politiche monetarie divergenti tra BCE e Fed, correlazioni con altre valute e mercati obbligazionari, e segnali tecnici che suggeriscono una fase di consolidamento con potenziale rialzista. La Banca Centrale Europea (BCE) ha recentemente ridotto i tassi di interesse di 25 punti base, portando il tasso sui depositi al 2%, grazie a...

Per quanto riguarda l’articolo infrasettimanale, andiamo a vedere più da vicino l’attuale situazione sui mercati. Dopo un inizio di settimana brillante, le borse americane hanno tirato il freno. Gli investitori si sono mostrati più cauti, rallentando i rialzi del giorno prima, mentre continua a crescere l’incertezza intorno a due temi centrali: la politica...

Content Per quanto riguarda l’articolo educativo di questa settimana, andremo a vedere più nel dettaglio il Parabolic SAR. Il Parabolic SAR è uno di quegli indicatori tecnici usato da gran parte dei trader nei mercati. Questo strumento è stato progettato per aiutare i trader a capire la direzione del trend e soprattutto a cogliere i momenti in cui potrebbe...

ANALISI MACROECONOMICA Per quanto riguarda l’analisi Macro di questa settimana, tiene banco nuovamente il discorso Dazi da parte di Donald Trump. Per quanto riguarda il discorso Stati Uniti - Europa i negoziati sono attualmente in fase di stallo e addirittura ci sono possibili nuove minacce di tariffe alimentari. L’obiettivo attuale di Bruxelles è quello di...

Per quanto riguarda l’articolo educativo di questa settimana, andremo a parlare dell’indicatore McClellan. Il McClellan Oscillator è uno strumento di analisi tecnica nato negli anni ’60 grazie a Sherman e Marian McClellan, una coppia di analisti davvero in gamba. È uno degli indicatori di ampiezza più apprezzati per capire non solo come si muovono i prezzi, ma...

ANALISI MACROECONOMICA Negli ultimi sei giorni lo scenario macroeconomico globale è stato segnato da segnali contrastanti tra speranze di ripresa e timori ancora ben presenti, soprattutto sul fronte inflazionistico e geopolitico. Tra Stati Uniti, Europa e Medio Oriente, il mondo continua a muoversi su un equilibrio fragile, dove ogni decisione politica o...

Per quanto riguarda l’articolo educativo di questa settimana, andremo a parlare del Three Drive pattern. Questo tipo di pattern tecnico è piuttosto raro, ma quando si presenta, può offrire segnali di inversione molto interessanti. È come se il mercato si trovasse in un punto quasi di totale esaurimento. Il nome “Three Drive” deriva proprio dal fatto che il...

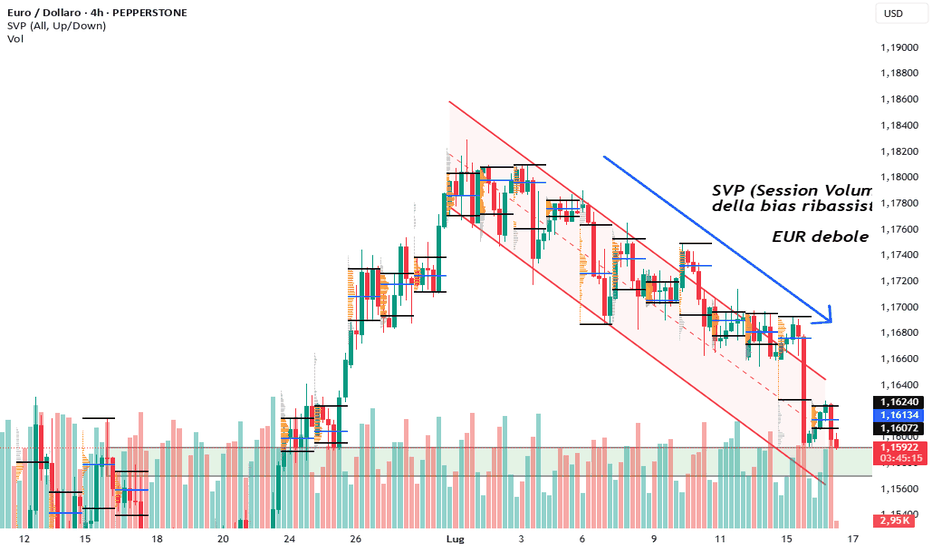

ANALISI MACROECONOMICA Per quanto riguarda l’articolo di questo inizio settimana, e partendo dall’analisi macroeconomica, andiamo inizialmente a vedere un’analisi delle forza valute. Questa settimana troviamo al top EUR e USD, neutri GBP e CAD, abbastanza deboli JPY, AUD e NZD. JPY rimane abbastanza sornione su sviluppi che parlano di de escalation negli ultimi...

ANALISI MACROECONOMICA: Per quanto riguarda l’analisi Macroeconomica, i fatti più rilevanti dell’ultima settimana riguardano soprattutto l’escalation in Medio Oriente per quanto riguarda la guerra. Nella giornata di giovedi notte c’è stato l’attacco di Israele nei confronti dell’Iran e questo ha portato determinate conseguenze sui mercati finanziari. Difatti il...