FTSE Mib toro scatenato!!Analisi tecnica non'è il vangelo , e i Pattern molte volte vengono abortiti,ma se si dovesse verificare il superamento di due forti resistenze, la prima area 44500 e infine area 50108, poi il paradiso, arrivo in area 59500/60000, con la chiusura Pattern rialzista a triangolo, ampiezza la sua base che proiettata sul grafico, dal punto di breakout uscita dal triangolo nella parte superiore, porterebbe l'indice su valori inaspettati , tutto dipenderà dalla velocità con cui ci si arriva se variazione in pochi anni, siamo nella stesse condizioni di bolla come è successo nel lontano 2000 e 2007, l'incognita è sempre lui , il ciuffo biondo!!, potrebbe con la sua tracotanza , provocare un crollo dei mercati, anche molto profondo...

Pattern grafici

Mercoledì i prezzi dell'oro sono scesi: le prese di profitto e iMercoledì i prezzi dell'oro sono scesi: le prese di profitto e il rafforzamento del dollaro hanno frenato i guadagni

Mercoledì (7 gennaio) i prezzi dell'oro sono scesi dai massimi settimanali, principalmente a causa delle prese di profitto dopo aver raggiunto il massimo da oltre una settimana, insieme al rafforzamento del dollaro che ha frenato il sentiment sul mercato dei metalli preziosi. Il mercato è concentrato sui prossimi dati sull'occupazione negli Stati Uniti per valutare la direzione politica della Federal Reserve. Al momento della stesura di questo articolo, l'oro spot era in calo dell'1,1% a 4.449,38 dollari l'oncia, in calo rispetto al massimo storico della settimana precedente di 4.549,71 dollari. L'indice del dollaro si è mantenuto stabile vicino al massimo di due settimane, aumentando il costo dell'oro denominato in dollari per i detentori di altre valute.

🌍 Fattori di mercato: l'interazione tra rischi geopolitici e aspettative di taglio dei tassi di interesse. I prezzi dell'oro hanno continuato il loro trend rialzista all'inizio della settimana, trainati principalmente dalle tensioni geopolitiche (come l'arresto del presidente venezuelano da parte degli Stati Uniti) e dalle crescenti aspettative del mercato per un taglio dei tassi di interesse della Federal Reserve nel 2026. Martedì, l'oro spot ha chiuso in rialzo dell'1,02% a 4.494,21 dollari l'oncia, con un guadagno settimanale cumulativo di quasi il 4%. Tuttavia, i prezzi dell'oro hanno incontrato resistenza dopo aver raggiunto il livello di 4.500 dollari l'oncia, spingendo alcuni trader ad aggiustare le loro posizioni lunghe e ad adottare un approccio più cauto e attendista.

📊 L'attenzione si sposta sui dati di stasera: i dati sull'occupazione ADP potrebbero essere un indicatore anticipatore

Gli investitori stanno monitorando attentamente i dati sull'occupazione ADP negli Stati Uniti, le offerte di lavoro JOLTS e l'indice PMI dei servizi ISM, che saranno pubblicati mercoledì sera. Dati deboli potrebbero rafforzare le aspettative del mercato per due tagli dei tassi da parte della Fed quest'anno, sostenendo così l'oro, un asset non redditizio; al contrario, dati solidi potrebbero sostenere il dollaro e frenare i prezzi dell'oro. L'indice PMI manifatturiero ISM statunitense di lunedì (47,9) è risultato inferiore alle attese, rafforzando ulteriormente le speculazioni di mercato su una posizione accomodante da parte della Fed.

🔍 Analisi tecnica: Pausa rialzista, supporto e resistenza chiave coesistono

Dal grafico a 4 ore, i prezzi dell'oro hanno registrato un forte rimbalzo dopo aver testato il supporto vicino a 4310, formando inizialmente un pattern di bottoming. Tuttavia, si consiglia cautela poiché i dati sulle buste paga non agricole di questa settimana potrebbero potenzialmente influire sulla struttura tecnica. Gli indicatori mostrano:

📌 Il MACD ha attraversato la linea di segnale e si trova al di sotto della linea dello zero, suggerendo una pressione di pullback a breve termine.

📌 Se dovesse sfondare al di sotto del supporto chiave della media mobile, i prezzi dell'oro potrebbero ritestare la fitta zona di supporto tra 4340 e 4330.

📌 La resistenza al rialzo si trova nell'area tra 4500 e 4510; Una rottura al di sopra di questo livello potrebbe aprire un potenziale rialzo fino a 4550.

💡 Strategia di trading: trading in range, prestare attenzione alle indicazioni dei dati.

La raccomandazione odierna a breve termine è di acquistare principalmente sui ribassi, con la vendita sui rally come strategia secondaria:

Zona di resistenza: 4500-4510 USD

Zona di supporto: 4430-4440 USD

⚠️ Prestare attenzione alla gestione delle posizioni, impostare rigorosamente gli ordini stop-loss ed evitare il rischio di mantenere posizioni in perdita.

🎯 Riferimento strategico specifico

Strategia short: considerare una piccola posizione short nell'area 4495-4500, con uno stop-loss di 8 USD e un target di 4470-4440.

Strategia di posizione long: acquistare a lotti intorno al range 4435-4440, con uno stop-loss di 8 USD e un target di 4460-4500.

(Questa strategia è altamente sensibile al fattore tempo e deve essere adeguata dinamicamente in base ai dati in tempo reale.)

✨ Riepilogo: Sebbene i prezzi dell'oro siano soggetti a pressioni di presa di profitto a breve termine, la debolezza complessiva del dollaro USA e i rischi geopolitici continuano a fornire supporto all'oro nel medio-lungo termine. I dati ADP sulle buste paga non agricole di stasera potrebbero essere il catalizzatore chiave per una ripresa del mercato. Si consiglia agli investitori di rimanere flessibili e di cogliere le opportunità dopo la pubblicazione dei dati! 🚀

Attenzione a una correzione del prezzo dell'oro.

I. Logica di base del mercato attuale

Fattori trainanti: Il recente rally è principalmente supportato dalle aspettative di taglio dei tassi di interesse globali, ma un potenziale raffreddamento degli acquisti di oro da parte delle banche centrali (soprattutto da parte della Cina) e segnali di allentamento delle tensioni geopolitiche comportano rischi al ribasso.

Variabili chiave: I prossimi dati economici statunitensi avranno un impatto diretto sulle aspettative di taglio dei tassi e sul dollaro statunitense, innescando potenzialmente una significativa volatilità del prezzo dell'oro.

Valutazione del trend: La tesi rialzista a lungo termine rimane intatta, ma il contesto di mercato per il 2026 è passato da una fase di "allentamento unilaterale" a un panorama più equilibrato di fattori rialzisti e ribassisti. È necessaria cautela riguardo al rischio di una transizione della politica monetaria globale da "allentamento" a "tapering".

II. Segnali tecnici chiave

Struttura del trend: Il grafico giornaliero mantiene un trend rialzista consolidato, avendo completato un pattern di inversione bottom-to-top, con un momentum che punta a testare i 4550 dollari.

Livello pivot: $4440 (minimo di consolidamento recente). Una rottura al di sotto di questo livello potrebbe indebolire il trend rialzista a breve termine.

Resistenza e supporto:

Resistenza principale: $4500 (Banda di Bollinger superiore a 4 ore), $4550 (Banda di Bollinger superiore giornaliera)

Supporto chiave: $4440–$4430, $4400 (ritracciamento di Fibonacci del 50%)

Segnale di rischio: Il grafico orario mostra una divergenza, indicando una potenziale correzione tecnica a breve termine.

III. Strategia di trading specifica di oggi (7 gennaio)

Preferenza di trading: Dare priorità all'acquisto sui pullback, con vendite allo scoperto secondarie sui rimbalzi. Evitare di inseguire i prezzi.

Strategia Long (Direzione Primaria):

Zona di Ingresso: $4430–$4440

Stop Loss: Sotto $4420

Obiettivi: $4460 → $4480 → $4500 (la rottura sopra si estende a $4550)

Strategia Short (Tattica di Breve Termine):

Zona di Ingresso: $4490–$4500

Stop Loss: Sopra $4510

Obiettivi: $4470 → $4450 → $4440

IV. Linee Guida Principali per il Controllo del Rischio

Dimensionamento della Posizione: Posizione singola ≤ 5% del capitale. Esposizione totale al rischio del portafoglio ≤ 2%.

Volatilità basata sui dati: la volatilità del mercato potrebbe aumentare in prossimità della pubblicazione dei dati statunitensi. Si consiglia di evitare di aprire nuove posizioni in questi periodi o di ridurne le dimensioni.

Aggiustamenti dinamici:

Se l'oro si mantiene sopra i 4.440 dollari, mantenete la strategia di acquisto in pullback.

Se l'oro scende sotto i 4.430 dollari, aspettatevi un'ulteriore correzione verso i 4.400 dollari e sospendete le entrate long.

Se l'oro supera i 4.510 dollari, chiudete le posizioni short e attendete il rientro a livelli più alti.

Questo mercato non manca mai di investitori, perché il fascino del profitto attira continuamente nuovi sguardi. La sua legge è cruda e reale: i vincitori scrivono la storia, mentre i vinti svaniscono. Come le onde che si infrangono sulla sabbia, elimina speculatori, trasgressori e indisciplinati; elimina coloro che ignorano gli stop-loss, gestiscono male le posizioni, sottovalutano i rischi o lasciano che le emozioni annebbino il giudizio. A dire il vero, il mondo spesso avanza con il 20% che guida e l'80% che segue. Anche se mi sono perso i primi capitoli del tuo percorso di investimento, mi impegno a percorrere il resto del cammino con te. Qui potrai beneficiare di vantaggi altamente competitivi, di una piattaforma stabile e affidabile e di una consulenza professionale dedicata, mentre affrontiamo le sfide del mercato e ci muoviamo con costanza verso un futuro di ricchezza. Unisciti a noi ora e scriviamo insieme la tua storia di successo.

Compressione decisivaIl prezzo ha seguito alla perfezione la precedente idea raggiungendo e superando il target

Al momento la salita si è fermata alla resistenza dei 58,9€ dove il prezzo è entrato in un triangolo simmetrico di compressione indicato in figura

La stagionalità suggerisce un rialzo fino a febbraio per tutti i titoli del lusso quindi mi aspetto una rottura rialzista che darà al prezzo la forza per superare la resistenza

Penso che nelle prossime due settimane si conoscerà la direzione definitiva

BTC/USD Grafico giornaliero – Rimbalzo rialzista dopo una forte Struttura generale del mercato

Bitcoin si trova attualmente in una fase di recupero dopo un forte ribasso dai massimi precedenti.

Il prezzo sta formando minimi crescenti, segnalando un ritorno graduale degli acquirenti nel breve termine.

Nonostante il rimbalzo, il movimento resta una correzione all’interno della tendenza principale.

Linea di tendenza e price action

Il prezzo rispetta una linea di tendenza rialzista, che funge da supporto dinamico.

Finché BTC rimane sopra questa linea, lo scenario rialzista di breve periodo resta valido.

Una rottura decisa al di sotto della linea di tendenza indebolirebbe la struttura attuale.

Indicatori tecnici

RSI (14): ~60

Indica un momentum rialzista moderato.

Non è in area di ipercomprato, quindi c’è ancora spazio per ulteriori rialzi.

MACD (12,26,9):

Le linee del MACD stanno girando verso l’alto e si avvicinano a un incrocio rialzista.

Il momentum è in miglioramento, ma si trova ancora in una fase iniziale.

Awesome Oscillator (AO):

L’istogramma è tornato in territorio positivo.

Conferma un cambio di momentum a favore dei compratori.

Livelli di prezzo chiave

Supporto immediato: 90.000 USD

Supporto principale: 84.000 – 86.000 USD

Resistenza: 95.000 – 96.000 USD

Prossimi obiettivi: 100.000 USD e 104.000 USD

Bias di mercato

Breve termine: Rialzista finché il prezzo resta sopra la linea di tendenza e sopra i 90.000 USD.

Medio termine: Neutrale / leggermente rialzista, in attesa di conferma sopra i 96.000 USD.

Un aumento dei volumi durante la rottura rafforzerebbe lo scenario rialzista.

Conclusione

Bitcoin mostra segnali di recupero solidi, ma il trend rialzista non è ancora completamente confermato.

Una chiusura giornaliera sopra la resistenza o un pullback riuscito sulla linea di tendenza saranno decisivi.

STM, potenziale rialzista ma è tempo di attesa Il titolo segna un primo interessante massimo crescente ben definito da anni

Tecnicamente il potenziale rialzista di medio termine rimane sostanzioso

Il movimento ribassista è inquadrabile in un canale ribassista severamente inclinato (oltre 45°)

Sul settimanale possiamo apprezzare come i prezzi, con il rialzo di ieri, si siano portati al contatto con la parte alta di un più recente canale che ne asseconda il movimento in direzione del principale trend ribassista.

Sono momenti in cui risulta più prudente attendere per capire se gli acquisti spingeranno ancora i prezzi oltre questo canale, verso la parte alta del più grande e resistenza statica a 27, oppure se prevarranno le prese di beneficio.

I volumi dei prossimi giorni potranno aiutarci nelle decisioni operative.

XAUUSD (H2) – Liam View: Compra il ritracciamento di liquidità..1) Panoramica macro (titoli del Venezuela = ricalcolo più rapido)

Da quando Maduro è stato riportato in stato di detenzione, il mercato del Venezuela ha reagito in modo aggressivo — la tua nota evidenzia l'indice IBC che è salito del +74,71% in sole due sessioni e del +156% in 30 giorni, mostrando un rapido “ricalcolo” del rischio politico e delle aspettative. Per l'oro, questo tipo di contesto di solito significa oscillazioni più ampie + movimenti di liquidità: il mercato può passare tra esplosioni di rischio e una rinnovata domanda di beni rifugio.

➡️ Quindi la migliore strategia oggi è ancora l'esecuzione basata sui livelli, non inseguire le candele.

2) Lettura del grafico (H2) – Trend rialzista intatto, ma ha bisogno di un pullback pulito

Dal tuo grafico H2:

La struttura più ampia è ancora rialzista, ma il prezzo è in un pullback a breve termine dopo l'ultima spinta verso l'alto.

Il livello chiave è la 0.618 Zona di Acquisto: 4414–4417 — un'area classica di ri-entratta (liquidità + confluente fib).

Sopra, abbiamo Liquidità Buyside vicino ai recenti massimi — quella è la calamita se i compratori riprendono il controllo.

3) Piano di trading (chiara Entrata / SL / TP)

✅ Scenario A (priorità): COMPRA il pullback 0.618

Zona di acquisto: 4414 – 4417

Stop loss (SL): sotto 4406 (o più sicuro: sotto il più recente minimo swing H2)

Take profit (TP):

TP1: 4460–4470 (area del recente massimo di rimbalzo)

TP2: sfiorare la Liquidità Buyside (sopra i massimi)

TP3: se il breakout regge, continua verso la banda di resistenza superiore sul tuo grafico

Logica: In una struttura rialzista, il pullback 0.618 è spesso l'entrata “ri-acquisto” più pulita — specialmente quando i titoli scatenano forti cali e rapidi rimbalzi.

✅ Scenario B: Pullback superficiale → compra solo con conferma

Se il prezzo non raggiunge 4414–4417 e scende solo leggermente:

Aspetta una conferma a bassa TF (cambio M15/H1 / rifiuto)

Fai un acquisto di continuazione più piccolo e punta a un rapido movimento di 8–12$

⚠️ Scenario C (solo scalp): VENDI dopo un movimento di liquidità Buyside e rifiuto

Se il prezzo tocca i massimi (movimento di liquidità Buyside) e poi stampa un forte rifiuto:

Puoi vendere in scalp verso 4460–4445

SL: sopra il massimo del movimento

Non è una chiamata ribassista a lungo termine mentre la struttura in aumento è ancora valida.

4) Nota chiave (settimana dei titoli)

I titoli del Venezuela possono mantenere elevata la volatilità, quindi:

Evita di entrare a metà candela

Usa zone + conferma

Riduci la dimensione se gli spread si allargano

Se dovessi scegliere un'operazione pulita oggi: aspetta la zona di acquisto 0.618 (4414–4417), poi acquista per una spinta nella liquidità Buyside.

S&P 500 Energia e geopolitica: massima attenzioneI recenti eventi geopolitici legati al Venezuela hanno riacceso le tensioni sul mercato energetico globale e riportato l’attenzione sul settore energetico statunitense, che potrebbe (in modo condizionale) beneficiarne nel prossimo futuro. In questo contesto, i mercati anticipano possibili perturbazioni dell’offerta, ma soprattutto una ridistribuzione degli equilibri tra i produttori storici del Venezuela e i principali operatori petroliferi statunitensi.

A inizio settimana, i flussi settoriali si sono in parte orientati verso l’energia, con un forte interesse per le large cap USA, considerate le meglio posizionate qualora dovesse riprendere la cooperazione economica tra Stati Uniti e Venezuela. Questa dinamica si è tradotta in una sovraperformance dell’indice S&P 500 Energy dall’inizio della settimana, sostenuta dall’aumento dei prezzi del petrolio e da una rivalutazione strategica delle compagnie petrolifere statunitensi in Venezuela, sebbene tutto resti per ora prospettico.

Questa situazione favorisce direttamente le prime 10 capitalizzazioni dell’indice S&P 500 Energy (uno degli 11 indici settoriali dell’S&P 500), che include sia major petrolifere integrate sia società di servizi petroliferi. Gruppi come Exxon Mobil, Chevron e ConocoPhillips beneficiano della loro capacità di produrre, raffinare e distribuire in un quadro normativo stabile, catturando al contempo l’aumento dei prezzi degli idrocarburi.

Chevron, in particolare, è considerata un potenziale beneficiario chiave grazie alla sua presenza storica in Venezuela e alla sua capacità di adattarsi rapidamente a un cambiamento del contesto politico. Le società di servizi petroliferi come SLB (Schlumberger) o Halliburton potrebbero beneficiare delle aspettative di ripresa o accelerazione degli investimenti nelle infrastrutture energetiche, necessarie per garantire l’approvvigionamento globale.

A ciò si aggiungono i raffinatori e gli operatori midstream come Phillips 66, Valero e Kinder Morgan, che traggono vantaggio da volumi elevati, margini solidi e una domanda strutturalmente sostenuta. Infine, il settore finanziario statunitense accompagna questo movimento attraverso il finanziamento di progetti energetici, rafforzando l’ecosistema complessivo del settore. Tuttavia, tutto resta ancora prospettico, ma questa è una lista di titoli USA da monitorare con estrema attenzione.

Dal punto di vista tecnico, l’indice S&P 500 Energy si trova oggi su un livello chiave della sua storia di mercato. I prezzi si muovono in prossimità dei massimi storici, una zona di resistenza di lungo periodo. Un superamento chiaro e confermato di questo livello costituirebbe un segnale rialzista di primo livello, confermando la ripresa di un trend primario ascendente dopo diversi anni di consolidamento.

Questo tipo di configurazione è spesso interpretato come un segnale di ingresso per gli investitori istituzionali, attratti dalla combinazione di momentum positivo e contesto macroeconomico favorevole. In caso di breakout confermato, l’S&P 500 Energy potrebbe entrare in una nuova fase di rivalutazione, sostenuta dai fondamentali geopolitici, dai flussi settoriali e da una validazione tecnica decisiva.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

EURGBP, correzione in vistaI prezzi hanno trovato, per ora, supporto sul livello 0,865

Mentre anche sul settimanale trova un possibile supporto sulla trendline rialzista che sta sostenendo il trend di medio termine

Sul daily ieri abbiamo avuto una sostanziale candela di incertezza che potrebbe imporre quantomeno una pausa al recente trend ribassista

I prezzi sono anche al contatto con la ema200

Previsioni sul prezzo dell'oro per oggi (7 gennaio)Previsioni sul prezzo dell'oro per oggi (7 gennaio)

Nel complesso, è probabile che i prezzi dell'oro continuino il loro trend rialzista oggi, potenzialmente testando i livelli di resistenza chiave entro un certo intervallo.

Base di riferimento: Le prospettive rialziste a medio-lungo termine per l'oro rimangono solide, ma nel breve termine l'oro si trova ad affrontare una pressione di vendita tecnica dovuta agli aggiustamenti del portafoglio di fondi di inizio anno.

Saxo Bank sottolinea che questo aggiustamento del portafoglio potrebbe portare a una pressione di vendita di oro pari a circa 5,5 miliardi di dollari. Nel frattempo, i prezzi dell'oro sono ai massimi storici e qualsiasi reazione sensibile ai dati economici statunitensi (come occupazione e inflazione) potrebbe esacerbare la volatilità del mercato.

Livelli di prezzo chiave:

Resistenza al rialzo: Innanzitutto, 4500 dollari l'oncia (un livello psicologico significativo che ha già innescato forti cali dei prezzi), seguito dal massimo storico vicino a 4550 dollari.

Supporto al ribasso: L'intervallo tra 4350 e 4380 dollari è un livello di supporto chiave nel breve termine. Una rottura al di sotto di questo livello potrebbe portare a ulteriori ribassi verso 4250 dollari.

Da settembre a dicembre dello scorso anno, ho condiviso 1-2 segnali di trading al giorno sul mio canale pubblico, per un totale di oltre 150 segnali di alta qualità con un tasso di vincita superiore all'85%. Negli ultimi quattro mesi, ogni ordine ha generato oltre 90.000 dollari di profitto. Tutti i dati sono accuratamente registrati nel mio foglio di calcolo, tutti i segnali sono condivisi in tempo reale e tutti si sono dimostrati efficaci.

Benvenuti a discutere e condividere preziosi spunti.

Riferimento alla strategia di trading di oggi:

Livelli di supporto intraday:

Primo livello di supporto: area 4450-4460. Questo è il punto più basso del pullback di ieri sera e l'area in cui è previsto un pullback al rialzo questa mattina. Una rottura al di sotto di questo livello indebolirà il momentum rialzista.

Livelli di supporto chiave/forti: area 4430-4440 e livello psicologico di 4400. Questa è una linea di demarcazione chiave per valutare se il trend a breve termine si indebolirà.

In sintesi, è probabile che il mercato odierno mostri un pattern di "consolidamento a livelli elevati, in cerca di una rottura", con due possibili scenari principali:

Movimento forte (probabilità leggermente maggiore): i prezzi dell'oro troveranno supporto nell'area $4450-$4470 e testeranno ripetutamente il livello di $4500.

Se il sentiment del mercato (avversione al rischio geopolitico o aspettative di tagli dei tassi di interesse) si rafforza ulteriormente, o notizie positive stimolano il mercato, i prezzi dell'oro potrebbero effettivamente superare i $4500 e potenzialmente salire ulteriormente a $4520-$4550.

Ritiro (cautela necessaria): se il livello di supporto di $4450 viene rotto, i prezzi dell'oro potrebbero tornare nell'area $4430-$4400.

Date le aspettative del mercato sui dati sull'occupazione negli Stati Uniti e la mancanza di un'ulteriore escalation delle tensioni geopolitiche, questo ritiro è più probabile.

Seguite il mio canale per le ultime strategie e segnali di trading.

Grazie per l'attenzione.

Analisi di metà settimana dell'oro: i rischi geopolitici e le asAnalisi di metà settimana dell'oro: i rischi geopolitici e le aspettative di un taglio dei tassi di interesse sono evidenti, i prezzi dell'oro mostrano una forte volatilità tecnica

Panoramica di mercato: Martedì (6 gennaio), durante le sessioni asiatiche ed europee, l'oro spot ha raggiunto il massimo settimanale di 4.474,11 dollari l'oncia, sostenuto da molteplici fattori, tra cui l'intensificarsi delle tensioni geopolitiche, il consolidamento delle aspettative di un taglio dei tassi da parte della Fed e il calo del dollaro statunitense dai suoi massimi. Successivamente, si sono verificate alcune prese di profitto e il prezzo è leggermente sceso a circa 4.455 dollari per consolidamento. Il sentiment generale del mercato è rimasto positivo, con gli investitori in attesa di ulteriori indicazioni direzionali dai dati sull'occupazione non agricola negli Stati Uniti di venerdì.

Analisi dei fattori fondamentali

1. Continua iniezione di premio di rischio geopolitico

Tensioni in America Latina: il presidente degli Stati Uniti Trump ha messo in guardia da un possibile secondo attacco militare contro il Venezuela e ha lasciato intendere che Colombia e Messico potrebbero dover affrontare un'azione militare se non riducessero il contrabbando verso gli Stati Uniti, sollevando preoccupazioni del mercato sulla stabilità regionale.

Attriti politici in Medio Oriente: l'Arabia Saudita ha pubblicamente accusato gli Emirati Arabi Uniti di minare la propria sicurezza nazionale, esacerbando l'incertezza geopolitica attraverso l'aumento delle tensioni tra i due paesi.

Conflitto tra Russia e Ucraina e instabilità iraniana: i prolungati attriti geopolitici continuano a sostenere gli asset rifugio.

Gli eventi sopra menzionati hanno alimentato collettivamente l'avversione al rischio del mercato, con i fondi che hanno continuato a riversarsi sull'oro come bene rifugio, fornendo un solido supporto ai prezzi dell'oro.

2. Le aspettative di politica monetaria della Fed tendono verso un atteggiamento accomodante

Le aspettative di taglio dei tassi di interesse rimangono solide: il mercato continua a scommettere che la Fed inizierà a tagliare i tassi di interesse a marzo e potrebbe tagliarli altre due volte prima della fine del 2024. Questa aspettativa è stata rafforzata dalla pubblicazione dei recenti dati economici.

Dati economici divergenti: i dati manifatturieri statunitensi di dicembre pubblicati lunedì sono stati contrastanti: l'indice PMI manifatturiero globale S&P è rimasto stabile a 51,8, indicando un'espansione; mentre l'indice PMI manifatturiero ISM è sceso da 48,2 a 47,9, indicando che l'attività economica era ancora in contrazione. I dati non hanno invertito le aspettative del mercato di un orientamento accomodante della Fed, ma hanno invece contribuito a un calo del dollaro.

Pressione sul dollaro: le preoccupazioni del mercato sull'indipendenza della Fed sotto l'amministrazione Trump, unite all'impatto dei dati economici, hanno trascinato l'indice del dollaro da un massimo di quasi quattro settimane di 98,86 a circa 98,25, aumentando ulteriormente l'attrattiva dell'oro, un asset non fruttifero.

3. Anteprima dei dati chiave

I trader stanno monitorando attentamente una serie di indicatori economici statunitensi che saranno pubblicati questa settimana, in particolare il rapporto sulle buste paga non agricole di venerdì. Questi dati saranno un indicatore chiave per valutare il percorso di taglio dei tassi di interesse della Fed e l'andamento a breve termine del dollaro USA, e potrebbero fornire una nuova serie di indicazioni di tendenza per i prezzi dell'oro.

Analisi tecnica e strategia di trading

Struttura tecnica: Oscillante con una leggera tendenza al rialzo, rialzisti in controllo

Breakout chiave: I prezzi dell'oro si sono ora stabilizzati al di sopra della media mobile semplice a 100 ore (SMA, a $4375,38), un breakout considerato un importante segnale tecnico per la continuazione del trend rialzista.

Indicatori di momentum:

Indicatore MACD: Sul grafico orario, l'istogramma MACD è diventato positivo e si sta muovendo leggermente verso l'alto, con la linea principale leggermente al di sopra della linea di segnale vicino alla linea dello zero, a indicare che il momentum rialzista si sta accumulando.

Indicatore RSI: L'Indice di Forza Relativa (RSI) è intorno a 60, indicando un robusto slancio di acquisto e nessuna pressione di ipercomprato.

Pattern generale: Dopo aver superato le medie mobili chiave, i prezzi mostrano una caratteristica di "mantenimento di una forte oscillazione rialzista". Si prevede che il pullback a breve termine sarà limitato e la struttura tecnica complessiva è orientata verso una prospettiva positiva.

Strategia di trading: Principalmente long, secondariamente short, seguire il trend

Posizioni long a medio termine:

È possibile mantenere posizioni long stabilite vicino a $4400. Finché il prezzo si mantiene al di sopra di questo livello, la struttura rialzista a medio termine rimane intatta.

Durante i pullback, è possibile aprire posizioni long in lotti nell'intervallo $4440-$4400, controllando la dimensione delle posizioni per sfruttare le opportunità di incremento durante le fluttuazioni rialziste.

Ritmo di trading a breve termine:

Direzione principale: Acquistare principalmente sui pullback, seguendo il trend rialzista generale.

Posizioni corte secondarie: quando il prezzo si avvicina al precedente massimo ($4480-$4500), è possibile aprire piccole posizioni corte per il trading in range a breve termine, ma sono necessari ordini stop-loss rigorosi.

Supporto chiave: il recente livello chiave di supporto/resistenza è a $4440. Se il prezzo ritraccia e si mantiene al di sopra di questo livello, è probabile che venga nuovamente testato il range $4480-$4500.

Avvertenza sui rischi:

Evitare di indovinare ciecamente il massimo. Prima che appaia un chiaro segnale di inversione di tendenza, concentrarsi sulle operazioni di trend-following.

Prestare molta attenzione all'impatto dei dati sull'occupazione non agricola di venerdì sulle aspettative di mercato. Valutare la possibilità di ridurre le posizioni prima della pubblicazione dei dati per mitigare il rischio di un'improvvisa volatilità.

Riepilogo: attualmente, il mercato dell'oro sta tecnicamente mostrando un trend rialzista, supportato sia dalla domanda geopolitica di beni rifugio che dalle aspettative accomodanti della Federal Reserve. Operativamente, si consiglia di acquistare principalmente sui ribassi e secondariamente di vendere sui rialzi. Un supporto chiave è visibile nell'area $4440-$4400, con obiettivi di rialzo tra $4480 e $4500. Prima della pubblicazione dei dati sulle buste paga non agricole, il mercato potrebbe mantenere un consolidamento elevato. Gli investitori dovrebbero mantenere pazienza, seguire il principio del trend following e rispondere in modo flessibile alle fluttuazioni intraday.

Livelli chiave:

Supporto: 4440 – 4400 – 4375

Resistenza: 4480 – 4500 – Area di massimo precedente

BTC effettua lo sweep della liquiditàLo sweep delle liquidità da parte del BTC suggerisce che il mercato ha appena catturato gli stop posizionati in zone evidenti, probabilmente sopra o sotto livelli chiave. Questo tipo di movimento è spesso associato a una fase di manipolazione, in cui il prezzo va a prendere liquidità prima di scegliere una direzione più decisa.

Una volta completato questo sweep, la probabilità di una espansione ribassista aumenta, soprattutto se il prezzo non riesce a mantenersi sopra le aree appena sweepate. In questo contesto, lo sweep può essere interpretato come una trappola per i compratori, aprendo la strada a una pressione venditrice plus marquée.

Se il BTC mostra rifiuti chiari o perdita di struttura subito dopo lo sweep, il mercato potrebbe accelerare al ribasso per andare a cercare nuove liquidità inferiori, confermando così lo scenario di espansione ribassista.

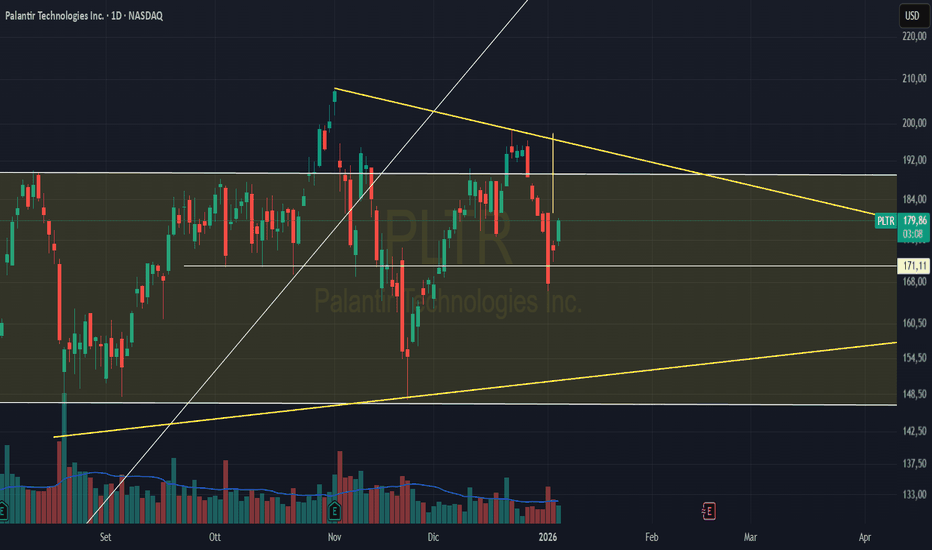

PLTR Palantir all'interno di un triangolo di continuazione..?Buon martedì 6 Gennaio 2026 e di nuovo Buon Anno a tutti.

Bentornati sul canale con un aggiornamento tecnico su Palantir Technologies, grafico a candele giornaliere.

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

SPY ES1! S&P500 tocca nuovi massimi. Cosa aspettarci ora?Buon martedì 6 Gennaio 2026 e buon Anno a tutti!

Bentornati sul canale con un video aggiornamento tecnico sull'indice S&P500, che fa registrare nuovi massimi e che non sembra volersi fermare.

Studiamo insieme price action, candele e volumi per provare a delineare la situazione e ipotizzare possibile scenari di breve e medio termine

Buona serata e grazie per la vostra attenzione

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

L'oro supererà presto quota 4500?

Fattore chiave: un'impennata del rischio geopolitico innescata dall'arresto del presidente venezuelano Maduro da parte degli Stati Uniti ha aumentato la domanda di beni rifugio. La simultanea forza del dollaro USA fornisce un contrappeso.

I. Visione principale

Gli eventi geopolitici "cigno nero" dominano attualmente il mercato, evidenziando le caratteristiche di bene rifugio dell'oro, con un contemporaneo rafforzamento dei dati tecnici. Nonostante i potenziali venti contrari derivanti da un dollaro USA forte, si prevede che i prezzi dell'oro mostreranno un modello di consolidamento orientato al rialzo nel breve termine. L'approccio di trading principale dovrebbe essere l'acquisto sui ribassi.

II. Livelli chiave

Resistenza superiore:

Resistenza primaria: $4480 - $4500/oncia (zona di resistenza psicologica e tecnica chiave)

Obiettivo di breakout: una rottura sostenuta sopra i $4500 segnalerebbe un'ulteriore estensione del trend rialzista.

Supporto inferiore:

Supporto a breve termine: $4420 - $4400/oz (zona pivot intraday)

Supporto forte centrale: $4348 - $4310/oz (linea di difesa rialzista chiave)

Difesa finale: $4270 - $4300/oz (la struttura a medio termine rimane intatta finché questa zona regge).

III. Interpretazione del segnale tecnico

Trend: il grafico orario mostra un breakout e un consolidamento al di sopra delle medie mobili chiave (ad esempio, a 100 periodi), passando da un consolidamento a una struttura di correzione al rialzo, indicando che i rialzisti hanno ripreso il controllo del ritmo.

Momentum: l'indicatore MACD è diventato positivo e continua a espandersi, con le linee veloci e lente che formano un allineamento rialzista, indicando un crescente slancio al rialzo.

Spazio: l'RSI è superiore a 60 ma non in territorio di ipercomprato, suggerendo spazio tecnico per un ulteriore apprezzamento del prezzo in assenza di un sentiment estremo.

IV. Strategia di trading a breve termine di oggi

Idea fondamentale: dare priorità all'acquisto sui ribassi, con la vendita sui rialzi come approccio secondario.

1. Strategia rialzista (primaria):

Trigger di ingresso: attendere un pullback del prezzo verso la zona di supporto tra $4420 e $4400, cercando segnali di stabilizzazione (ad esempio, pattern di candele rialziste come pin bar su timeframe inferiori).

Posizionamento dello stop loss: posizionare sotto $4380 (o sotto $4400 in base alla dimensione della posizione).

Obiettivi di profitto: primo obiettivo tra $4478 e $4480, secondo obiettivo intorno a $4500. Si consiglia di mantenere una posizione parziale se $4500 viene superato in modo deciso.

2. Strategia ribassista (secondaria, prestare attenzione in controtendenza):

Trigger di ingresso: considerare solo il primo test della forte zona di resistenza tra $4480 e $4500, accompagnato da chiari segnali di rifiuto (ad esempio, lunghe ombre superiori, pattern engulfing ribassisti).

Posizionamento dello Stop Loss: deve essere posizionato sopra $4510.

Obiettivo di profitto: pullback a breve termine verso l'area $4440-$4430.

Riepilogo: i rischi geopolitici forniscono un chiaro slancio rialzista per l'oro, supportato dal quadro tecnico. La strategia dovrebbe seguire il trend, dando priorità alle opportunità di acquisto sui pullback, pur rimanendo consapevole delle potenziali inversioni ai livelli di resistenza chiave. Si prega di adattare in modo flessibile in base alle condizioni di mercato in tempo reale.

Il mercato si basa sulla navigazione della direzione. Non si può ballare su una musica che non si capisce e non si può muoversi in sincronia con il mercato senza ritmo. Un ballerino che perde il passo compromette la performance, un trader che perde la direzione compromette il proprio capitale.

Non considerare i guadagni recenti come "solo un bonus" e non confondere mai il capitale reale con un conto di prova. Il passato è solo questo: storia. Non importa quanto sia stata impressionante la performance di ieri, né quanto sia stato consistente il profitto, ciò non giustifica l'incoscienza di oggi.

Ogni giornata di mercato è una nuova sfida. Ogni ingresso è una prova di abilità. Non c'è vergogna a rimanere da parte quando il momento non è giusto: il vero rammarico sta nell'avere risorse ma non sapere come impiegarle. Vincere senza capire il perché, o perdere senza imparare come: questa è la vera frustrazione. E no, il mercato non è contro di te.

Sia chiaro: non ti stai esibendo davanti a un pubblico. Il mercato ti accoglie quando arrivi e non si accorgerà quando te ne vai. Ciò che conta è questo: se sei qui, sii qui fino in fondo. Il trading è un gioco di psicologia, una prova di visione e, in definitiva, una disciplina mentale.

Se cerchi:

Una strategia di trading chiara e tracciabile

Un'esecuzione professionale e libera da interferenze emotive

Un approccio alla gestione del capitale in cui il controllo del rischio è integrato in ogni decisione

Allora parliamone.

Progetteremo il tuo prossimo passo verso la crescita finanziaria: personalizzato, strutturato e mirato.

Accumulazione per Campari?È passato circa un anno da quando Campari ha arrestato la propria discesa e ha iniziato a consolidare in area 5,5–6,5 euro, una fascia di prezzo che aveva già dimostrato la propria solidità nel marzo 2020 e che, anche nel 2025, sembra per ora aver contenuto la fase correttiva.

Che tipo di 2026 possiamo aspettarci per Campari?

Per chi guarda il titolo in ottica puramente di trading, il 2025 è stato un anno interessante per operatività in stile trading range: vendite/short nella parte alta del canale, in area 6,5 euro, e acquisti/long nella parte bassa, tra 5,5 e 5 euro.

Fino a prova contraria, cioè finché non ci sarà la rottura decisa di uno dei due estremi del range, questo tipo di operatività “di spizzicamento” rimane una strategia praticabile.

In un’ottica da cassettista, o comunque multiday, ci sono alcuni elementi che rendono interessante l’idea di accumulare Campari in vista di una potenziale ripartenza long:

- Memoria storica del livello: l’area attuale ha già dimostrato più volte in passato di funzionare come supporto significativo e, anche nell’ultima fase ribassista, sta nuovamente mostrando capacità di contenere le vendite.

- Profilo volumetrico: in termini volumetrici ci troviamo in prossimità del POC, zona in cui si è concentrato un rilevante scambio di contratti; la tenuta di quest’area è coerente con uno scenario di accumulazione di medio periodo.

- Prime evidenze tecniche di reazione: iniziano a comparire i primi segnali tecnici di interesse, come l’aumento dei volumi sulle candele di potenziale inversione e le prime divergenze rialziste sugli oscillatori, che spesso anticipano fasi di ripartenza dopo lunghi consolidamenti.

Tutti questi presupposti richiedono ovviamente conferme, muovendosi a metà strada tra trading puro e accumulazione di medio periodo. In quest’ottica può essere interessante valutare ingressi long sui livelli attuali, con un primo target in area 6,5 euro, coerente con l’operatività di trading range: in caso di arrivo su questo livello liquiderei una parte della posizione, lasciando il residuo in portafoglio in attesa di un’eventuale ripartenza rialzista più ampia.

In presenza di uno scenario positivo, la prosecuzione del movimento potrebbe proiettare il titolo prima verso area 7,7 euro e, con i giusti tempi, in direzione di area 10 euro. Al contrario, una rottura decisa di area 5 euro rappresenterebbe, per la mia operatività, un chiaro segnale di uscita totale e segnalerebbe l’avvio di una nuova fase ribassista sul titolo.

Il settimanale su btcusdIl prezzo finalmente è tornato a testare il lato inferiore del megafono. Ha anche stampato un massimo più alto, rispetto a quello disegnato verso la prima parte di Dicembre. Non ha rotto con decisione il range, a cui ci siamo abituati da più di un mese. Tuttavia un movimento deciso potrebbe avere l'effetto che stiamo aspettando, un rialzo che porti il prezzo a ridosso dei 100k usd. I livelli evidenziati sono sempre gli stessi, la zona più importante da rompere che sta facendo da resistenza è quella intorno ai 93k usd, come si può notare dai movimenti passati.

Analisi dell'oro (6 gennaio): Il prezzo dell'oro, considerato beAnalisi dell'oro (6 gennaio): Il prezzo dell'oro, considerato bene rifugio, si rafforza

Martedì (6 gennaio), l'oro spot ha registrato un'impennata durante le sessioni asiatiche ed europee, trainato da molteplici fattori positivi, raggiungendo un massimo settimanale di 4.474,11 dollari l'oncia prima di incontrare pressioni tecniche di vendita e subire una leggera flessione. Attualmente si attesta intorno ai 4.455 dollari. Il sentiment del mercato è stato chiaramente influenzato sia dalle tensioni geopolitiche che dalle aspettative di politica monetaria, con i prezzi dell'oro rimasti stabili, sostenuti dai premi al rischio e dalle aspettative di liquidità.

Recentemente, frequenti eventi geopolitici – gli attacchi militari statunitensi contro il Venezuela, le tensioni politiche tra Arabia Saudita ed Emirati Arabi Uniti, le turbolenze interne in Iran e il prolungato conflitto Russia-Ucraina – hanno costantemente aumentato l'avversione al rischio del mercato, iniettando un significativo premio al rischio nell'oro. D'altro canto, le aspettative del mercato di un taglio accomodante dei tassi da parte della Fed hanno ulteriormente consolidato lo slancio positivo dell'oro. Il mercato continua a scommettere su altri due tagli dei tassi quest'anno, e l'andamento contrastante dei dati PMI statunitensi di dicembre pubblicati lunedì ha ulteriormente rafforzato questa aspettativa. Inoltre, l'indice del dollaro USA si è ritirato dal suo massimo di quasi quattro settimane di 98,86 e si sta attualmente consolidando intorno a 98,25, aumentando l'interesse per l'oro, un asset non fruttifero 📉➡️🟡.

Sul fronte dei dati economici, l'indice PMI manifatturiero globale S&P è rimasto stabile a 51,8, indicando una continua espansione; tuttavia, l'indice PMI manifatturiero ISM è sceso a 47,9, riflettendo la continua contrazione dell'attività economica. Questa divergenza non ha scosso il sentiment accomodante del mercato, ma ha anzi contribuito a un indebolimento del dollaro, sostenendo ulteriormente i prezzi dell'oro. L'attenzione del mercato si è ora spostata sul rapporto sulle buste paga non agricole, che verrà pubblicato venerdì, che sarà un indicatore chiave per valutare il percorso di taglio dei tassi di interesse della Fed e l'andamento del dollaro, e influenzerà inevitabilmente la prossima direzione dell'oro 🧭.

Analisi tecnica dell'oro: Dal punto di vista del grafico giornaliero, i prezzi dell'oro hanno rotto la precedente zona di resistenza di consolidamento. Le medie mobili a breve termine stanno gradualmente passando da divergenti al ribasso a divergenti al rialzo, e l'azione dei prezzi sta costantemente salendo al di sopra del sistema delle medie mobili, mostrando un trend rialzista generale. L'attenzione principale ora è se la resistenza intorno a 4475 possa essere effettivamente superata. Il mercato è attualmente privo di catalizzatori di dati significativi, con la struttura tecnica che sta diventando la logica dominante: da un lato, il pattern testa e spalle inferiore rimane intatto, con la neckline a 4400 che completa un'inversione dall'alto al basso. Finché questo livello non verrà decisamente superato, il trend rialzista rimarrà solido. D'altra parte, la candela giornaliera ha chiuso con un ampio corpo rialzista, indicando tipicamente la continuazione di un forte trend rialzista. Indipendentemente dal prezzo di chiusura finale di martedì, è probabile che i prezzi dell'oro continuino il loro slancio rialzista nel breve termine.

Sul grafico a 4 ore, i prezzi dell'oro mantengono un intervallo di oscillazione ristretto a livelli elevati, con una forza e una durata limitate del pullback e un forte supporto intorno a 4430. Il grafico orario mostra che il pullback dei prezzi si sta avvicinando alla precedente area di supporto e il pattern tecnico a breve termine si sta avvicinando alla fine della sua correzione. Ulteriori movimenti rialzisti sono previsti durante le sessioni europee e americane.

Strategia di trading completa: la strategia di trading a breve termine per l'oro di oggi prevede principalmente l'acquisto sui ribassi, con la vendita sui rally come approccio secondario. I principali livelli di resistenza da tenere d'occhio sono l'area 4490-4500, mentre i principali livelli di supporto sono l'intervallo 4400-4410. Prestate molta attenzione alla gestione delle posizioni, rispettate rigorosamente gli ordini stop-loss ed evitate di mantenere posizioni in perdita!

Strategia per le posizioni corte:

➡️ Considerate di andare short a lotti con piccole posizioni nell'area 4475-4480, con uno stop-loss a $4500. Obiettivo 4450-4440 e, se si rompe al di sotto, puntate verso 4430.

Strategia per le posizioni lunghe:

➡️ Considerate di andare long a lotti nell'area 4425-4430, con uno stop-loss a $4400. Obiettivo 4460-4480 e, se si rompe al di sopra, puntate verso 4500.

Il mercato è in continua evoluzione; emozioni e analisi tecnica si intrecciano per creare la volatilità di ogni momento. Mantenere posizioni chiave e seguire il trend sono essenziali per un progresso costante in questa ondata d'oro 🌊💛. Il trading non consiste nel prevedere il futuro, ma nell'affrontare il presente. Attendete il rapporto sulle buste paga non agricole per una guida; che possiamo tutti affrontare con calma questo periodo e ottenere profitti costanti!

GOLD rimbalza al rialzoIl prezzo del GOLD, dopo alcune ore di accumulazione, subisce sul mercato una manipolazione seguita da un’espansione rialzista.

Durante questa manipolazione, due LOWS interessanti vengono sweepati , per poi rimbalzare perfettamente al rialzo sul FVG .

Si nota che, durante l’espansione rialzista delle ultime due ore, il prezzo rompe l’ultimo FVG ribassista e crea quindi un IFVG , il che rafforza la posizione rialzista del prezzo.

USDSGD ancora ribasso prima del longBuongiorno a tutti,

Se vi piace il mio metodo di analisi, lasciate un like e seguite il profilo, è molto importante per me, grazie!

EurSgd

Partiamo da TF mensile.

Visibile un chiaro trend ribassista. Salta all'occhio il grande gap lasciato nella candela di aprile 2025.

Presente un altro gap più piccolo che sarà il primo ad essere colmato una volta iniziato il rimbalzo.

TF settimanale.

Secondo me è il TF più interessante del pair.

Ancora più chiaro il trend ribassista, con candela rosse di grande volume. Il trend è sano nel senso che il prezzo non ha lasciato gap. Molto importante la TL (trendline) superiore il verde che funge da resistenza.

TF giornaliero.

Mi aspetto un movimento simile a quello disegnato.

Ovviamente al momento non prenderò posizioni né long né short, inquanto siamo in una fase di forte ipervenduto (nel daily stiamo completando la quarta gamba ribassista)...

Una volta tolta ulteriore liquidità dentro o sotto la zona settimanale (ancora meglio), potremmo assistere al movimento simile preso su UsdCad (link allegato).

Il TP finale del movimento sarà 1,2900, coincidente con la zona giornaliera indicata e la TL in verde.

Restate sintonizzati, seguiranno aggiornamenti!

A presto

Mind Primacy

Disclaimer: tutte le analisi esposte attraverso questo profilo non rappresentano consigli finanziari, ma la mia personale visione basata sulle strategie operative di trading che utilizzo.

__________________________________________________________________________________

English

Certamente! Ecco la traduzione in inglese del tuo post, mantenendo un tono professionale adatto al trading e rimuovendo i link alle immagini come richiesto.

Good morning everyone,

If you enjoy my analysis method, please leave a like and follow my profile—it means a lot to me, thank you!

EURSGD

Let's start with the Monthly TF.

A clear bearish trend is visible. The large gap left by the April 2025 candle is particularly striking. There is also a smaller gap, which will be the first to be filled once the rebound begins.

Weekly TF. In my opinion, this is the most interesting timeframe for this pair. The bearish trend is even clearer here, characterized by high-volume red candles. The trend is "healthy" in the sense that the price hasn't left any gaps. The upper green trendline (TL) acting as resistance is very important.

Daily TF. I am expecting a movement similar to the one projected. Obviously, I won't be taking any positions (long or short) at the moment, as we are in a strong oversold phase (we are currently completing the fourth bearish leg on the daily chart).

Once more liquidity is taken within or below the weekly zone (even better), we could see a movement similar to the one we took on USDCAD (attached link). The final TP (Take Profit) for the move will be 1.2900, coinciding with the indicated daily zone and the green trendline.

Stay tuned for further updates!

See you soon,

Mind Primacy

Disclaimer: All analyses shared through this profile do not represent financial advice, but rather my personal view based on the trading strategies I use.

L'oro si concentrerà sul livello di supporto di 4270.

Venerdì ho fornito una strategia di trading alla community di TradingView e ai gruppi pubblici, consigliando di vendere sui rialzi vicino a 4400-4405. Il prezzo ha raggiunto un massimo di 4402 durante la sessione di trading statunitense, prima di subire pressioni di vendita e scendere a circa 4310. Seguendo la mia strategia, i nostri clienti partner hanno aperto posizioni short a 4400 e i trader che hanno aderito al piano hanno ottenuto profitti sostanziali.

I. Analisi e sviluppi del mercato

Venerdì (2 gennaio), l'oro spot ha registrato un rialzo seguito da un calo. Durante le sessioni asiatiche ed europee, i prezzi sono leggermente aumentati, raggiungendo un massimo intraday di 4402,3 USD/oncia all'inizio della sessione statunitense, prima di scendere a circa 4309,9 USD/oncia. Alla fine ha chiuso a 4332 USD/oncia, mostrando chiari segnali di pressione "compra le voci, vendi le notizie".

Principali sviluppi di mercato:

Aumento dei margini del CME: il CME Group ha aumentato i requisiti di margine per i futures su oro, argento e altri metalli, frenando gli acquisti speculativi a breve termine.

Pressione da prese di profitto: dopo i significativi guadagni precedenti, alcuni investitori hanno optato per prese di profitto o ribilanciamento dei propri portafogli.

Supporto al rischio geopolitico: la domanda di beni rifugio a lungo termine rimane, ma la sua forza trainante dei prezzi a breve termine si è leggermente indebolita.

II. Analisi tecnica: il pattern range-bound persiste

Struttura attuale:

Ampio intervallo di trading: 4270 – 4405 USD/oncia

Resistenza chiave: 4400-4405 (recente pressione a doppio massimo; è necessaria una rottura per un'inversione rialzista)

Resistenza a breve termine: 4365-4370 (resistenza di rimbalzo primaria per lunedì)

Supporto chiave: 4270-4275 (limite inferiore dell'intervallo; una rottura al di sotto potrebbe aprire un ulteriore ribasso)

Segnali sul grafico orario:

Il rally di venerdì e il successivo calo confermano una forte pressione di vendita sopra 4400.

Il prezzo di chiusura di 4332 si trova nella parte medio-bassa dell'intervallo, indicando un debole consolidamento a breve termine.

III. Strategia di trading per lunedì (5 gennaio)

Approccio principale:

Dare priorità alla vendita sui rally, con l'acquisto sui ribassi come strategia secondaria. Monitorare attentamente i potenziali breakout ai limiti del range.

Strategia 1: Posizione corta (Strategia primaria)

Zona di ingresso: 4360 – 4370 USD/oncia

Stop loss: 4380 – 4385 USD/oncia (non valido se il prezzo supera 4405)

Obiettivi:

Primo obiettivo: 4330 – 4300

Secondo obiettivo: 4270 (mantenere in caso di violazione)

Motivazione: l'incapacità tecnica di superare i massimi precedenti, unita all'aumento dei margini del CME che frena la speculazione, rende la zona di resistenza un'area ideale per le posizioni corte.

Strategia 2: Posizione lunga (Strategia secondaria)

Zona di ingresso: 4270 – 4275 USD/oncia

Stop Loss: 4260 – 4265 USD/oncia (una rottura al di sotto apre un ulteriore ribasso)

Obiettivi:

Primo obiettivo: 4300 – 4330

Secondo obiettivo: 4350 (richiede una rottura sopra 4365 per confermare la forza)

Motivazione: Un forte supporto al limite inferiore del range offre una potenziale opportunità di rimbalzo in caso di stabilizzazione.

IV. Gestione del rischio e note operative

Dimensionamento della posizione: Limitare le singole operazioni a ≤10% del capitale per evitare una sovraesposizione nei mercati in range.

Disciplina dello stop loss: Applicare rigorosamente stop a 8-10 USD; evitare di mediare le perdite.

Livelli chiave da monitorare:

Se 4405 viene superato, mettere in pausa le posizioni corte e attendere il rientro a livelli superiori.

Se 4270 viene infranto, i prezzi potrebbero scendere verso 4230-4200; si consiglia di seguire il trend ribassista.

Tempistica: monitorare la forza del rimbalzo durante le ore asiatiche/europee di lunedì; prestare attenzione alla volatilità legata a dati o eventi durante la sessione statunitense.

V. Prospettive a medio-lungo termine (2026-2027)

Fattori trainanti: le tensioni geopolitiche, un dollaro statunitense più debole e gli acquisti di oro da parte delle banche centrali rimangono i principali supporti a lungo termine.

Rischi: dopo essere raddoppiato in due anni, il rally potrebbe rallentare. Se le condizioni macroeconomiche dovessero migliorare, è possibile un pullback del 5%-20%.

Livelli critici: una rottura sopra 4405 potrebbe aprire la strada a 4500-5000; un calo sotto 4200 aumenta il rischio di una correzione più profonda.

Vi auguriamo un fantastico fine settimana! Vi esprimiamo la nostra sincera gratitudine per il vostro continuo supporto e la vostra fiducia.

Ripensando al nostro percorso, abbiamo camminato fianco a fianco, sostenendoci a vicenda nelle sfide e celebrando insieme i trionfi. Ogni impegno che avete preso rappresenta una fiducia inestimabile e ogni collaborazione esemplifica il potere del successo reciproco. Il 2025 ha portato con sé successi e insegnamenti, ma restiamo guidati dall'etica professionale di "restare radicati nella vittoria e resilienti nelle battute d'arresto". Stiamo costantemente affinando le nostre strategie, rafforzando le nostre fondamenta e preparandoci a schiudere possibilità ancora maggiori.

Con l'inizio di un nuovo capitolo, il nostro team di analisti senior per gli investimenti in oro rimane incrollabile nella sua dedizione, affrontando ogni opportunità con responsabilità, precisione e un impegno incrollabile per creare un valore eccezionale per voi. Proseguiamo insieme. Che il vostro percorso di investimento sia costante e gratificante, le vostre iniziative prosperino e il vostro patrimonio cresca esponenzialmente!

Auguri a un nuovo anno prospero e di successo!

XAUUSD in Area Chiave: Supply, Demand e LiquiditàSu XAUUSD il prezzo sta arrivando in una zona di supply importante, dove in passato il mercato ha reagito con forza, sopra i massimi c’è liquidità buy-side che potrebbe essere prima presa, per poi valutare un possibile rifiuto.

Al ribasso è presente una zona di demand da prendere solo come target essendo già stata rotta.

In questo contesto non entriamo ancora, aspettiamo conferme chiare (shift di struttura o segnali di rifiuto/continuazione).

L’oro resta sostenuto dall’incertezza macro e dalle aspettative sui tassi USA, ma nel breve può muoversi per prese di liquidità prima di scegliere una direzione.