Momentum rialzista in costruzione?Momentum rialzista in costruzione?

L'oro (XAU/USD) potrebbe scendere verso il pivot, che è un supporto di sovrapposizione, e potrebbe rimbalzare verso la prima resistenza, che è anche una resistenza al pullback.

Pivot: 4.766,74

Primo supporto: 4.600,24

Prima resistenza: 5.097,66

Pattern grafici

Ritracciamento correttivo all’interno di una struttura rialzistaL’oro (XAUUSD) sul timeframe a 1 ora mantiene una struttura rialzista di fondo, ma il prezzo si trova attualmente in una fase correttiva. Dopo aver segnato un massimo significativo, il mercato ha subito un forte rifiuto sulla linea di tendenza discendente (in rosso), dando origine a un movimento ribassista deciso.

Il recente calo ha rispettato l’area di ritracciamento di Fibonacci, con una reazione evidente tra i livelli 0,618 e 0,786, segnale di una presenza attiva dei compratori. Questa zona coincide anche con un precedente supporto strutturale, rafforzandone l’importanza tecnica. Il rimbalzo dai minimi mostra minimi crescenti, indicando un’intenzione rialzista di breve periodo, anche se il momentum sta perdendo forza in prossimità delle resistenze.

Attualmente il prezzo scambia al di sotto della linea di tendenza discendente e vicino alla zona superiore del ritracciamento di Fibonacci, dove si osserva pressione in vendita. Una rottura chiara e una chiusura sopra la linea di tendenza potrebbero aprire la strada a una continuazione rialzista verso i massimi precedenti. Al contrario, un nuovo rifiuto in quest’area potrebbe portare a un ulteriore test dei livelli di supporto intermedi o inferiori di Fibonacci.

L’oscillatore Aroon sta diventando negativo, segnalando un indebolimento del momentum rialzista e un aumento del rischio di consolidamento o di un nuovo ritracciamento nel breve termine prima del prossimo movimento direzionale.

Livelli chiave da monitorare:

Resistenza: Linea di tendenza discendente / area dei massimi recenti

Supporto: Zona di ritracciamento Fibonacci 0,618–0,786

Bias: Neutrale – moderatamente rialzista finché il prezzo rimane sopra il supporto chiave

Questo scenario richiede pazienza, attendendo una rottura confermata sopra la resistenza oppure una chiara reazione rialzista dal supporto per operazioni a maggiore probabilità.

XAUUSD: Continuerà a salire?📢 Oggi l'oro ha registrato un'altra rapida discesa nella sessione statunitense, un'altra forte correzione del mercato. Ma posso dirvi chiaramente: il trend rialzista non è finito. Quando la maggior parte delle persone pensa che la rialzo dell'oro sia finita, è allora che inizia veramente.

📢 Tuttavia, non lasciate che la rapida crescita dell'oro nell'ultimo mese vi faccia dimenticare che il mercato la maggior parte delle volte si muove anche lateralmente. Quindi, mentre andate long, adattatevi alle correzioni a breve termine, operate a breve termine e aspettate che il trend rialzista dell'oro si riformi prima di puntare a un grande profitto.

💰 Strategia di trading dell'oro per oggi:

💎 Acquisto XAUUSD@4880-4900

💎 TP: 4950-4980

⚠️⚠️⚠️ Tutti i segnali sono stati precisi per un mese intero. Continuerò a inviare segnali precisi per aiutarti a profittare di più. Il mercato è molto volatile in questo momento: non perdere i segnali di trading giornalieri!

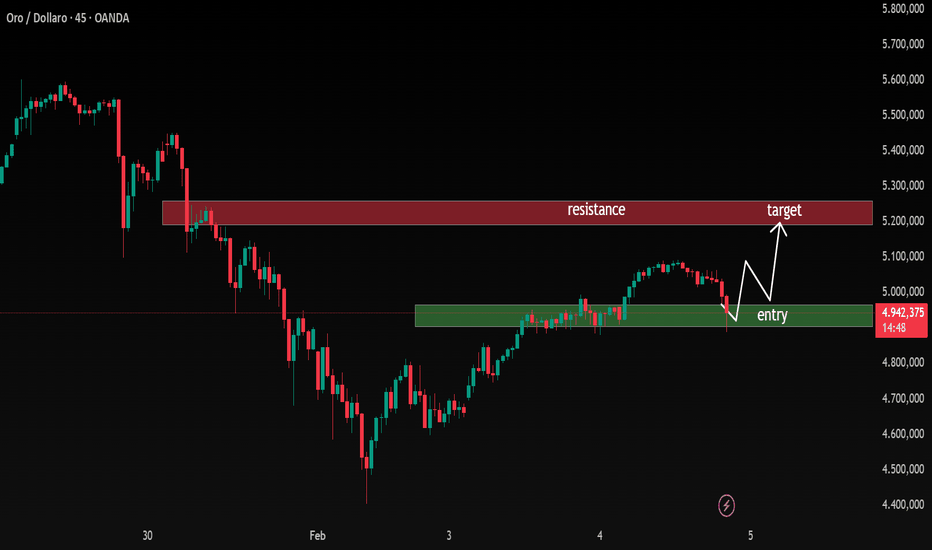

Pullback rialzista su zona di domanda con target in resistenza

Analisi del grafico

Struttura di mercato:

Dopo un forte movimento ribassista, il prezzo inizia a costruire una base con minimi crescenti, indicando una correzione rialzista di breve periodo, non ancora un vero cambio di trend.

Zona di domanda / ingresso (zona verde ~4.900):

Questa area era una fase di consolidamento prima della rottura al rialzo. Il pullback attuale la sta ritestando, confermandola come zona di domanda valida. Finché il prezzo resta sopra, lo scenario long rimane attivo.

Price action:

Il ritracciamento è ordinato e privo di forte pressione venditrice, segno che i compratori stanno ancora difendendo la zona.

Zona di resistenza / offerta (zona rossa ~5.200):

Area di precedente struttura con vendite aggressive. Rappresenta un target logico (TP) per le posizioni long.

Scenario previsto (frecce bianche):

Reazione sulla domanda → nuovo massimo più alto → continuazione verso la resistenza: classico schema di pullback e continuazione.

Il supporto strutturale dell'oro a medio-lungo termine rimane soIl supporto strutturale dell'oro a medio-lungo termine rimane solido, mentre la ripresa a breve termine è forte.

📈 La corsa agli acquisti di oro da parte delle banche centrali globali continua, creando un solido fondo per i prezzi dell'oro. Dal 2022 al 2024, gli acquisti medi annui di oro da parte delle banche centrali globali hanno superato le 1.000 tonnellate, superando di gran lunga i livelli precedenti, diventando un'innegabile forza di domanda strutturale nel mercato dell'oro. Allo stesso tempo, lo squilibrio tra la quota del dollaro USA nelle riserve globali (circa il 56%) e la quota dell'economia statunitense (circa il 25%) continua a spingere le banche centrali a ottimizzare le loro strutture di riserva e diversificare i rischi aumentando le loro riserve auree. Si prevede che questo processo continuerà a sostenere il valore dell'oro come investimento nel medio-lungo termine.

🌍 In un contesto in cui le incertezze geopolitiche e macroeconomiche sono a livelli storicamente elevati, le caratteristiche di bene rifugio dell'oro vengono ulteriormente evidenziate. L'attuale "turbolenza politica" è ampiamente considerata un fattore positivo a lungo termine per l'oro, attraendo costantemente afflussi di capitali verso asset rifugio.

📊 Tecnicamente, l'oro ha registrato un forte rimbalzo dopo tre giorni consecutivi di calo. La forte candela rialzista di ieri è stata seguita da un leggero pullback all'apertura di questa mattina, prima di un'altra impennata, che ha sfondato la barriera psicologica dei 5.000 dollari l'oncia e raggiunto un massimo di 5.080,71 dollari. Attualmente, le medie mobili a 4 ore sono in golden cross, anche il MACD mostra una golden cross e il prezzo si è stabilizzato al di sopra della linea mediana delle Bande di Bollinger, indicando un forte slancio rialzista a breve termine.

🎯 Strategia di trading:

Per il trading a breve termine, si consideri una piccola posizione lunga nell'intervallo 5.025-5.028, con uno stop-loss a 5.015 e un target tra 5.050 e 5.100.

Prestate molta attenzione alla zona di resistenza 5100-5130. Se il prezzo entra in questo intervallo, valutate l'opportunità di aprire posizioni corte in lotti per il medio termine, utilizzando un prezzo di chiusura giornaliero superiore a 5130 come standard di controllo del rischio, con un obiettivo di ribasso di $ 200-300.

Importante scarico su ShopifyIl 2026 non è partito bene per Shopify, passato da 170 $ agli attuali 120 $, calo significativo nell’arco di un solo mese.

In ottica macro, ricordo che mercoledì 11 febbraio il titolo riporterà i risultati trimestrali: massima attenzione.

Pubblico questa analisi perché, dopo la discesa dell’ultimo mese, ci stiamo avvicinando a livelli supportivi importanti che potrebbero arginare il movimento ribassista.

Preciso che non è indicato “prendere al volo un coltello che cade”: prima di valutare ipotesi rialziste serve almeno un breve accumulo o una chiara frenata. Tuttavia, è interessante monitorare i livelli cui stiamo giungendo per queste motivazioni:

- Oscillatore in zona di ipervenduto

- Istogramma di bottom che segnala una possibile area di rimbalzo

- Livelli volumetrici orizzontali che indicano una forte fase supportiva in area 115/110 $

- Trendline rialzista in avvicinamento

- Uscita dalle bande di Bollinger settimanali per la seconda settimana consecutiva

Queste indicazioni non rappresentano un invito a entrare long, specialmente in prossimità della trimestrale. Mi inducono però ad attenzionare attentamente il comportamento del titolo in caso di atterraggio su questi livelli.

(Oro) grafico a 45 minuti — Supporto rispettato e possibile scen

Analisi del grafico:

Struttura di mercato:

L’oro si trova in una fase correttiva di breve periodo dopo una forte spinta ribassista. Dopo aver segnato un minimo più basso, il prezzo inizia a formare minimi crescenti, suggerendo una possibile ripresa di breve termine all’interno di una tendenza generale ancora ribassista.

Zona di supporto chiave (rossa):

La zona di supporto intorno a 4.850–4.900 è stata difesa più volte. I compratori sono entrati con decisione, confermando quest’area come zona di domanda. Il prezzo sta attualmente consolidando al di sopra di questo livello, un segnale costruttivo.

Zona di resistenza (verde):

La resistenza situata tra 5.150–5.200 coincide con una precedente area di rottura e con una zona di offerta. Rappresenta l’obiettivo rialzista più logico se il momentum positivo dovesse continuare.

Comportamento del prezzo:

Dopo il rimbalzo dal supporto, il prezzo sale in modo graduale con candele più piccole, indicando acquisti controllati e una pressione di vendita limitata. Questo favorisce uno scenario di pullback e continuazione piuttosto che un rifiuto immediato.

Scenario rialzista (come illustrato):

Finché il prezzo rimane sopra il supporto, è probabile un movimento verso la zona di resistenza (target). Un breve ritorno nel supporto con chiare candele di rifiuto rafforzerebbe ulteriormente questo scenario.

Invalidazione:

Una chiusura decisa al di sotto della zona di supporto invaliderebbe lo scenario rialzista e aprirebbe spazio a una continuazione ribassista.

Bias:

🔹 Rialzista nel breve termine verso la resistenza

🔹 Medio termine ancora prudente / correttivo

Inversione a base arrotondata verso una resistenza chiaveStruttura di mercato

Il prezzo ha formato una inversione a base arrotondata (rounded bottom) dopo una forte fase ribassista, segnalando l’esaurimento dei venditori e un graduale passaggio al controllo dei compratori.

Il minimo evidenziato mostra una forte assorbimento della domanda, seguito da minimi crescenti → primo segnale di possibile cambio di trend.

Livelli chiave

Zona di supporto: ~4.890 – 4.950

Area chiaramente difesa, che costituisce la base del movimento rialzista.

Zona di ingresso: appena sopra il supporto

Il ritorno sul supporto con reazione rialzista offre un buon ingresso long previa conferma.

Resistenza intermedia: ~5.100

Livello già recuperato, ora agisce come supporto di breve periodo.

Resistenza principale / target: ~5.210 – 5.250

Prossima area di liquidità e obiettivo logico, in linea con precedenti zone di offerta.

Momentum e Price Action

Lo scenario proiettato indica una possibile continuazione rialzista:

Breakout e tenuta sopra 5.100

Breve fase di consolidamento / retest

Movimento verso la resistenza superiore

Al momento non si notano segnali evidenti di distribuzione; il momentum resta favorevole ai compratori finché il supporto tiene.

Bias di mercato

📈 Rialzista finché il prezzo rimane sopra ~4.950

Invalidazione in caso di ritorno e accettazione sotto la zona di supporto.

Riepilogo del trade

Direzione: continuazione rialzista

Ingresso: Retest del supporto / conferma rialzista

Target: 5.210 – 5.250

Rischio: Rottura della zona di supporto

XAUUSD – Prospettive tecniche H2XAUUSD – Prospettiva Tecnica H2: Ricostruzione della Struttura Bullish mentre i Metalli Preziosi Crescono | Lana ✨

I metalli preziosi sono tornati al centro dell'attenzione mentre l'argento aumenta bruscamente, aggiungendo slancio al complesso dei metalli più ampio. In questo contesto, l'oro mostra segni di ricostruzione della struttura dopo una correzione sana, preparando il terreno per una potenziale continuazione.

📈 Struttura di Mercato & Contesto Tecnico

Dopo una forte caduta impulsiva, l'oro ha difeso con successo la zona di forte supporto 4,420–4,450, dove i compratori sono intervenuti in modo decisivo. Da allora, il prezzo ha formato minimi crescenti lungo una trendline ascendente, segnalando un passaggio dalla distribuzione alla ripresa.

L'azione attuale del prezzo suggerisce che questo movimento è correttivo-to-bullish, non solo un rimbalzo di breve durata.

🔍 Livelli Chiave da Tenere d'Occhio

Supporto Forte: 4,420 – 4,450

Questa zona rimane la base strutturale. Finché il prezzo rimane sopra di essa, gli scenari bullish rimangono validi.

Resistenza Media / Zona di Reazione: ~5,050 – 5,080

Il prezzo si sta attualmente consolidando qui, assorbendo l'offerta dopo il rimbalzo.

Prossima Resistenza: ~5,135

Una rottura pulita e l'accettazione sopra questo livello confermerebbero la forza della continuazione.

Obiettivi Superiori: ~5,300 – 5,350

Allineati con le estensioni di Fibonacci e le zone di offerta precedenti.

Obiettivo Maggiore: ~5,580

Solo in gioco se il slancio bullish accelera nel mercato dei metalli.

🎯 Scenari Bullish

Se l'oro continua a rispettare la trendline superiore e si mantiene sopra il livello psicologico di 5,000:

Un breve pullback verso 5,000–5,050 potrebbe offrire struttura per la continuazione.

L'accettazione sopra 5,135 apre il percorso verso 5,300+.

Un forte slancio, supportato dalla rottura dell'argento, potrebbe estendere i movimenti verso 5,580.

Qualsiasi pullback verso il supporto è attualmente visto come correzioni costruttive, non debolezza.

🌍 Insight Intermarket

Il forte rally dell'argento evidenzia la rinnovata domanda nei metalli preziosi, spesso fungendo da segnale avanzato per la forza del settore più ampio. Questo sfondo supporta l'idea che la recente correzione dell'oro sia stata un reset, non una inversione.

🧠 Opinione di Lana

L'oro sta ricostruendo la sua struttura bullish passo dopo passo. L'attenzione non è sul rincorrere il prezzo, ma su come il prezzo reagisce a livelli chiave. Finché la struttura e il slancio rimangono allineati, la tendenza generale rimane costruttiva.

✨ Rimani paziente, rispetta le zone e lascia che il mercato confermi la prossima espansione.

La battaglia tra rialzisti e ribassisti dell'oro si intensifica:La battaglia tra rialzisti e ribassisti dell'oro si intensifica: il rimbalzo può continuare? 📈 Martedì (3 febbraio), durante la sessione asiatica, l'oro spot ha continuato il suo rimbalzo del giorno precedente, salendo da un minimo di 4.401,58 dollari l'oncia a circa 4.825 dollari, con un aumento giornaliero di circa il 3,6%. Tuttavia, il sentiment del mercato rimane complesso: mentre i prezzi dell'oro stanno vivendo un rimbalzo tecnico a breve termine, devono anche affrontare la pressione di una serie di fattori fondamentali contrari, rendendo il percorso rialzista pieno di incertezza. 😅

🔍 Fondamentali: fattori rialzisti e ribassisti misti, oro sotto pressione

Dal punto di vista delle notizie, l'oro si sta attualmente muovendo controvento. Con la risoluzione dell'incertezza che circonda la nomina del nuovo presidente della Federal Reserve da parte del presidente degli Stati Uniti Trump, le speculazioni di mercato sulla politica monetaria si sono raffreddate, facendo sì che l'oro perda parte del suo sostegno come bene rifugio. Allo stesso tempo, l'ISM Manufacturing PMI statunitense è tornato in territorio espansivo e i dati economici positivi hanno sostenuto il dollaro, frenando ulteriormente la performance dell'oro denominato in dollari.

Anche le tensioni geopolitiche si sono allentate: si prevede la ripresa dei negoziati nucleari tra Stati Uniti e Iran e la conclusione di un accordo commerciale tra Stati Uniti e India, tutti fattori che hanno in qualche modo indebolito l'appeal dell'oro come bene rifugio. In particolare, la decisione del Chicago Mercantile Exchange Group di aumentare i requisiti di margine ha innescato direttamente la liquidazione di alcune posizioni lunghe, spingendo i prezzi dell'oro al minimo di quasi un mese.

Nel complesso, nonostante il rimbalzo dei prezzi dell'oro, dato il miglioramento del sentiment del mercato azionario e la stabilità del dollaro, i rialzisti dell'oro devono rimanere "sobri" ed evitare un eccessivo ottimismo.

📊 Analisi tecnica: Rimbalzo iniziale, la resistenza chiave attende la rottura

Dal punto di vista del grafico tecnico, il movimento del prezzo dell'oro di ieri è stato piuttosto drammatico: un rapido calo fino al livello di 4400 nelle prime ore del mattino, seguito da un forte rimbalzo. Sebbene ciò indichi un supporto al di sotto, la struttura complessiva rimane ribassista. Attualmente, i sistemi di medie mobili a 1 e 4 ore non si sono completamente invertiti e il prezzo si muove ancora all'interno di un canale discendente. L'area 4840-4860 sarà il primo "test" per un eventuale rimbalzo.

Sul grafico giornaliero, i prezzi dell'oro si sono stabilizzati e hanno ripreso quota dopo aver toccato il livello di ritracciamento di Fibonacci del 50% (circa 4400 $) e si mantengono attualmente al di sopra del livello di ritracciamento del 38,2% (4687 $), il che potrebbe indicare che la correzione di medio termine ha raggiunto una zona di supporto chiave. In termini di indicatori, l'RSI è rimbalzato da vicino alla linea mediana, suggerendo una leggera ripresa del momentum; tuttavia, il MACD rimane al di sotto della linea zero e l'istogramma in espansione mostra che il momentum ribassista non si è completamente dissipato, creando un segnale tecnico contraddittorio che rende la direzione futura ancora più imprevedibile.

Nel breve termine, il grafico orario ha formato una piccola struttura di rimbalzo a V. Se il prezzo riesce a mantenersi al di sopra della zona di resistenza tra $ 4.880 e $ 4.900, potrebbe testare ulteriormente l'area di $ 5.035 (ritracciamento del 23,6%). Al contrario, se il rimbalzo è debole e scende al di sotto del livello di supporto di $ 4.687, è probabile che i prezzi dell'oro riprendano il loro trend ribassista.

💡 Prospettive di trading: alla ricerca di opportunità in un contesto di cautela

Nel complesso, l'oro è attualmente in un tiro alla fune tra "correzione tecnica" e "soppressione fondamentale". Sebbene permanga un momentum di rimbalzo a breve termine, esiste una significativa pressione al rialzo e un'inversione di tendenza non è ancora stata confermata. Si consiglia agli investitori di pazientare finché i livelli chiave non diventeranno più chiari, evitando di inseguire ciecamente massimi e minimi.

Il trading a breve termine dovrebbe concentrarsi sui seguenti intervalli:

Resistenza al rialzo: $4950-$5000

Supporto al ribasso: $4830-$4780

La strategia rimane principalmente quella di acquistare sui ribassi con piccole posizioni. Se il rimbalzo si ferma a livelli di resistenza chiave, si possono prendere in considerazione piccole posizioni corte in base ai pattern grafici. Gestite sempre il rischio con attenzione, poiché il sentiment del mercato può cambiare in un istante.

Hai trovato utile questa analisi? Metti "Mi piace" ✨ e commenta 💬 per condividere le tue opinioni! Seguimi per monitorare le dinamiche di mercato e ricevere spunti di trading!

XAUUSD (Oro) – Outlook 15ML’oro continua il recupero dopo una fase chiaramente ribassista. Un CHoCH segnala un cambio di struttura a breve termine verso l’alto. Il prezzo si muove ancora all’interno della zona di sconto, supportando il trend.

Tuttavia, il mercato incontra forte resistenza intorno a 4995, dove convergono struttura precedente, liquidità e FVG non mitigato. Questa area rappresenta una zona decisionale.

È probabile un pullback, con possibile test del POI tra 4840 – 4790. Questa zona coincide con domanda, supporto FVG e struttura precedente. Una reazione rialzista offrirebbe una migliore continuazione.

Livelli chiave:

Resistenza: 4995

Supporto / POI: 4840 – 4790

Bias: Rialzista nel breve termine, ma attesa correzione.

⚠️ Non è consulenza finanziaria.

L'oro testa nuovamente i 5.000 $

Panoramica dell'analisi di mercato

Sessione mattutina asiatica: Nella prima ora dopo l'apertura del mercato asiatico di martedì, il prezzo dell'oro ha subito forti oscillazioni, salendo di quasi 100 $. Sebbene questo rally sia apparso forte, non riflette la direzione completa del mercato. Data l'eccessiva volatilità, non è consigliabile inseguire ciecamente questo rally. I trader dovrebbero mantenere la calma.

Analisi del pattern a candela: Il grafico tecnico mostra potenziali segnali di minimo, ma non è consigliabile inseguire il rialzo impulsivamente. Al livello di prezzo attuale (4.800 $), in assenza di chiari segnali di supporto e conferma, non è consigliabile entrare direttamente.

Livelli di prezzo chiave:

4.600 $: Questo è un livello critico per un minimo a breve termine dell'oro. Se il prezzo scende sotto i 4.600 $, potrebbe comportare significativi rischi al ribasso, con obiettivi a 4.400 $ o anche più in basso.

4.800 $: Questo è un livello di resistenza chiave nell'attuale intervallo di prezzo. Se questo livello venisse superato con successo, potrebbe confermare un minimo, con il prossimo obiettivo fissato a $ 5.000.

Valutazione attuale del mercato

Conferma del minimo: Lunedì, l'oro è tornato a circa $ 4.600 e ha registrato un forte rimbalzo, superando successivamente i $ 4.800. Ciò indica che l'oro ha confermato il suo minimo e non vi è alcuna preoccupazione immediata per ulteriori ribassi al di sotto dei $ 4.600.

Pattern a triangolo ascendente: Tecnicamente, l'oro sta formando un pattern a triangolo ascendente, suggerendo un potenziale slancio rialzista. Se l'oro continua a consolidarsi sopra i $ 4.800 e sfonda i livelli di resistenza chiave, potrebbe continuare a salire, con un obiettivo fissato a $ 5.000.

Strategia di trading

Punto di ingresso:

In caso di pullback nell'intervallo $ 4.890-$ 4.900: si consiglia di acquistare sui ribassi e di aprire una posizione long sull'oro quando il prezzo torna in questo intervallo.

Impostazione dello stop-loss:

Impostare lo stop-loss a $ 4.870. Se il prezzo scende al di sotto di questo livello, ciò indica che il mercato potrebbe ritestare i $ 4.600 o meno. In tale scenario, è opportuno eseguire tempestivamente gli stop loss per evitare ulteriori perdite.

Prezzo obiettivo:

Il prezzo obiettivo è fissato a $ 5.000. Sulla base dell'attuale andamento rialzista, dopo aver superato i $ 4.800, l'intervallo obiettivo può essere fissato a $ 5.000. Si prevede che l'oro possa incontrare una nuova resistenza in quest'area.

Gestione del rischio

Trading prudente: sebbene il mercato mostri alcuni segnali rialzisti, l'oro ha recentemente registrato una volatilità significativa. Pertanto, è essenziale rimanere cauti ed evitare un eccessivo ottimismo. Soprattutto dopo forti oscillazioni, è opportuno dare priorità a una corretta gestione del capitale.

Attenzione ai rischi di inversione: se il prezzo scende al di sotto dei $ 4.600, potrebbe segnalare una potenziale inversione di mercato. I trader dovrebbero predisporre misure difensive e implementare in anticipo gli stop loss per mitigare le perdite.

Mantenere la calma, controllare le dimensioni e i rischi delle posizioni e cogliere le opportunità di ingresso appropriate può massimizzare i rendimenti riducendo al minimo le potenziali perdite.

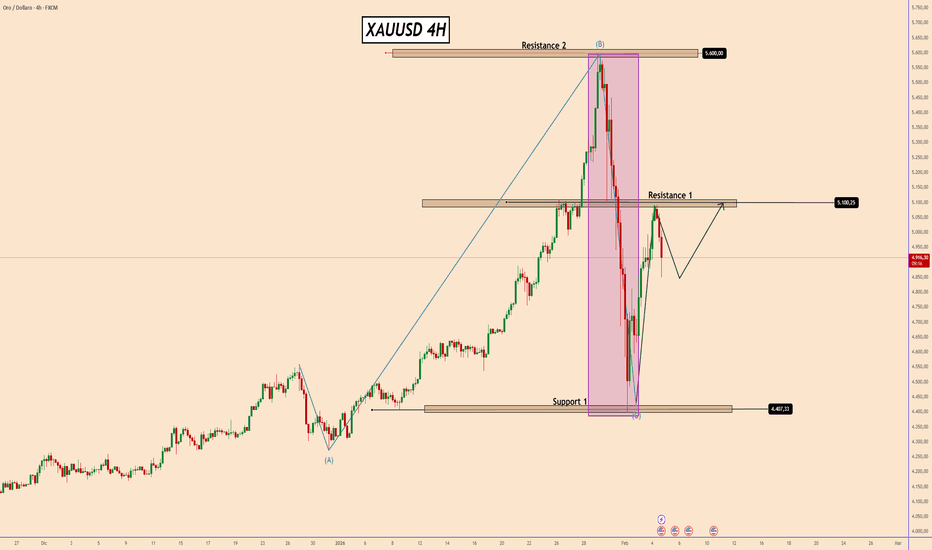

Gold. La regola di Fibonacci e la pietra tombale sulla FOMOIl grafico dell'oro (XAU/USD) evidenzia una chiara fase speculativa conclusa, con un pattern ribassista confermato dopo il raggiungimento del target esteso.

Il movimento parte dal minimo contrassegnato dal punto A, seguito dalla rottura del cuneo rialzista del 2025 (linee gialle), che ha generato proiezioni Fibonacci culminanti al livello 1.618% intorno ai 5620 (linea blu). Qui ha avuto inizio un violento affondo ribassista, con il punto B a indicare il massimo precedente e il punto C a segnare l'inversione decisiva, in linea con il picco vicino a 5600 USD registrato a fine gennaio 2026.

Tra ieri 2 febbraio e oggi, si è osservato un tentativo di rimbalzo limitato a un pull-back sul livello B (linea blu), ora intorno ai 4850-4900 USD, ma il prezzo resta sotto la media mobile di Bollinger, confermando la debolezza strutturale post-target. Il rimbalzo appare correttivo, con struttura di massimi e minimi discendenti e rischi bearish prevalenti.

Prospettive

La volatilità elevata persiste dopo il calo a 4440-4450 USD, con supporto chiave a quel livello; un breakout sotto 4450 potrebbe estendere il downside, mentre una tenuta sopra 4900 aprirebbe un recovery verso 5100.

I rialzisti dell'oro iniziano a recuperare il terreno perduto

I. Analisi fondamentale

Integrando analisi fondamentale e tecnica, il mercato dell'oro è attualmente influenzato da una moderazione delle tensioni geopolitiche e dai movimenti del dollaro statunitense. La domanda di beni rifugio si è indebolita nel breve termine, mentre gli indicatori tecnici suggeriscono un trend correttivo. Si prevede che il prezzo dell'oro cercherà principalmente supporto a livelli inferiori nel breve termine. L'approccio di trading raccomandato è quello di vendere durante i rally, cercando con cautela opportunità di rimbalzo a breve termine.

II. Analisi fondamentale

Fattori negativi:

Allenamento del rischio geopolitico: la ripresa dei colloqui ad alto livello tra Stati Uniti e Venezuela segnala un allentamento strutturale delle relazioni bilaterali. Ciò riduce una fonte di incertezza geopolitica globale e diminuisce l'attrattiva dell'oro come bene rifugio a breve termine.

Aspettative politiche: se le relazioni tra Stati Uniti e Venezuela continueranno a migliorare, ciò potrebbe portare a un futuro allentamento delle tattiche di massima pressione degli Stati Uniti, comprese le sanzioni. Ciò smorzerebbe ulteriormente l'avversione al rischio del mercato ed eserciterebbe una pressione al ribasso sui prezzi dell'oro.

Focus di approfondimento: progressi specifici nei negoziati, politiche statunitensi nei confronti di altri punti caldi geopolitici (ad esempio, il Medio Oriente) e futuri segnali di politica monetaria dalla Federal Reserve.

III. Analisi tecnica

Trend recente: i prezzi dell'oro sono aumentati all'inizio della scorsa settimana, per poi subire un brusco calo, con un calo massimo di quasi 1.000 dollari dal picco. Il prezzo è sceso direttamente al di sotto del livello psicologico chiave di 5.000, riflettendo una significativa correzione tecnica e la pressione di vendita istituzionale.

Livelli chiave:

Resistenza: 4.820 - 4.870 (una forte zona di resistenza per i recenti rimbalzi e un punto di svolta critico per il passaggio da sentiment rialzista a sentiment ribassista).

Supporto: 4650 - 4600 (la principale zona di supporto a breve termine), 4630 - 4620 (gap di questo mese e una linea di difesa psicologica chiave per il sentiment rialzista; una rottura al di sotto potrebbe innescare aggiustamenti più profondi basati sul trend).

Pattern tecnici: il prezzo dell'oro ha violato il gap formatosi la scorsa settimana tra 5000 e 4990, confermando la struttura ribassista a breve termine. Il gap inferiore a 4630-4620 è l'obiettivo tecnico più significativo e il livello di supporto psicologico.

IV. Raccomandazioni sulla strategia di trading

Direzione primaria: concentrarsi sulla vendita durante i rimbalzi.

Ingresso e obiettivi:

Opportunità di short: si consideri l'apertura di posizioni short in lotti quando il prezzo dell'oro rimbalza verso la zona di resistenza 4820-4870 e mostra segni di stagnazione o inversione. L'obiettivo iniziale è la zona 4650-4600, con l'obiettivo chiave nella zona 4630-4620.

Opportunità Long (Strategia Secondaria, Rischio Maggiore): Se il prezzo dell'oro tocca per la prima volta la zona di supporto 4600-4620 e mostra chiari segnali di stabilizzazione e rimbalzo (ad esempio, pattern di inversione sul grafico orario o a 4 ore), si consideri una posizione long leggera per un rimbalzo a breve termine, con obiettivo l'area 4780-4800.

Controllo del Rischio:

Stop Loss per Posizioni Short: Consigliato sopra 4890.

Stop Loss per Posizioni Long: Consigliato sotto 4590.

Gestione del Capitale: Mantenere l'esposizione complessiva entro limiti ragionevoli. Si consiglia che l'esposizione al rischio per una singola operazione non superi il 2% del capitale totale. Data l'attuale elevata volatilità, è essenziale un rigoroso dimensionamento delle posizioni e una disciplina degli stop loss.

V. Note Speciali

Se il prezzo dell'oro scende decisamente al di sotto del livello di supporto 4600, potrebbe indicare un'inversione fondamentale del sentiment rialzista. Ciò potrebbe aprire la porta a ulteriori ribassi e tutte le strategie long a breve termine dovrebbero essere sospese, monitorando al contempo le opportunità di seguire il trend ribassista.

Se il prezzo dell'oro registra un forte rimbalzo e si stabilizza sopra i 4900, il trend ribassista a breve termine potrebbe essere invalidato, rendendo necessaria una rivalutazione della direzione del mercato.

long BFF da 4,398 no stop, coltello che cade...long BFF da 4,398 no stop, coltello che cade...

presi 100pezzi a 4,398, puro ultrarischio, ma recupero potenziale ambizioso, massacrata ieri è su prezzi da 2021 a una perdita ulteriore potenziale del 33% circa al suo poc storico mensile, numeri che per questa size non ci scandalizzano, i conti tra quache giorno deluderanno probabilmente, se i dati dichiarati finora sono nella regolarità pare inevitabile che a suo tempo si riprenderà, come la scorsa batosta a causa dei controlli dei regolatori, sennò sarà sempre un lossino inferiore comunque alla vecchia legnata "ciriofinanziaria".

Off topic : ci si può dimettere anche per motivi personali e per i collezionisti di metafore ribassiste sui coltelli che cadono avviso che esistono i guanti antitaglio e anche gilet, maglie, ecc. (questi ultimi per i più timorosi).

Oltre l'analisi dissanguografica!!!

XAUUSD – Prospettive Tecniche H2XAUUSD – Prospettive Tecniche H2: Scenario 3 – Rimbalzo Correttivo Prima della Prossima Decisione | Lana ✨

L'oro mostra segni di stabilizzazione dopo un forte sell-off, e l'azione di prezzo di oggi potrebbe favorire lo Scenario 3: un rimbalzo correttivo. Questo non è ancora un'inversione di tendenza completa, ma una probabile fase di recupero verso zone di squilibrio chiave, dove il mercato deciderà se continuare a scendere o ricostruire la struttura per un rimbalzo più ampio.

📈 Struttura di Mercato & Contesto

Il recente movimento verso il basso è stato impulsivo, liberando diversi supporti e creando un chiaro spostamento ribassista.

Il prezzo ora sta reagendo da una base più bassa, suggerendo che la pressione di vendita sta rallentando e un ritracciamento tecnico può svilupparsi.

In questo ambiente, l'attenzione è su come il prezzo reagisce nelle zone FVG/offerta sopra, non nel cercare di inseguire i movimenti nel mezzo della gamma.

🔍 Zone Chiave da Monitorare Oggi

Liquidità di Acquisto / Supporto Base: 4640 – 4645

Questa è l'area di stabilizzazione attuale e la zona più importante da difendere per qualsiasi scenario di rimbalzo.

Zona di Supporto FVG: 4953 – 4958

Primo importante obiettivo al rialzo per un rimbalzo correttivo. Questa zona può agire come un magnete per il prezzo, ma anche come un'area di reazione.

Vendita FVG (Offerta Superiore): ~5250 – 5320

Se il rimbalzo si estende, questa diventa la prossima zona di resistenza dove la pressione di vendita potrebbe tornare.

Resistenza Forte: ~5452

Un obiettivo più alto possibile solo se il prezzo mostra chiara accettazione e ricostruzione della tendenza sopra i livelli chiave.

Pivot Strutturale: ~5104

Un livello medio chiave. L'accettazione sopra di esso rafforzerebbe la tesi del rimbalzo.

🎯 Scenario 3 – Piano per il Rimbalzo Correttivo

Se il prezzo si mantiene sopra 4640–4645 e continua a costruire minimi crescenti, il mercato potrebbe tentare un ritorno verso lo squilibrio:

Primo percorso di recupero: 4640–4645 → 4953–4958

Se il prezzo accetta sopra la struttura intermedia: → 5104

Estensione (solo con forte accettazione): → 5250–5320

Obiettivo più alto (meno probabile oggi): → 5452

Questo è un ambiente incentrato sulla struttura: il rimbalzo è valido finché il prezzo difende la base e stampa un seguito rialzista più pulito.

🧠 Visione di Lana

L'impostazione di oggi tende verso un rimbalzo guidato da ritracciamento, dove il prezzo si riequilibra nelle zone chiave dopo un forte calo. Il miglior approccio è rimanere pazienti, monitorare le reazioni a 4953–4958 e 5250–5320, e lasciar confermare dalla struttura se questo rimbalzo è solo correttivo o l'inizio di un recupero più ampio.

✨ Rimani calmo, rispetta le zone, e lascia che il prezzo confermi il prossimo movimento.

Oro: la correzione apre spazio a un nuovo rialzoOANDA:XAUUSD Al momento, il prezzo si muove all’interno di un canale rialzista ben definito, segnalando una dinamica positiva e solida. Continua a formare massimi e minimi crescenti, un comportamento coerente con la prosecuzione del trend rialzista. La recente fase correttiva appare sana e costruttiva nel contesto del trend principale, dando al mercato il tempo di respirare prima di riprendere il suo movimento verso l’alto all’interno del canale.

Questa correzione può rappresentare un’interessante opportunità di ingresso per i compratori, a condizione che i livelli di supporto chiave vengano difesi. In tal caso, la struttura rialzista risulterebbe ulteriormente confermata, aumentando la probabilità di un movimento verso l’area dei 6.000, in confluenza con il limite superiore del canale rialzista.

Finché il prezzo rimane al di sopra della zona di supporto, la prospettiva rialzista resta intatta. Tuttavia, se questo livello dovesse cedere, lo scenario bullish perderebbe forza e il mercato potrebbe entrare in una fase correttiva più profonda, con un ritorno verso la parte inferiore del canale.

Martedì rimaniamo rialzisti sui prezzi dell'oro.Martedì rimaniamo rialzisti sui prezzi dell'oro.

Il nostro obiettivo di prezzo è di 5.000 dollari.

Continueremo ad acquistare sui ribassi questa settimana.

Lunedì abbiamo acquistato più volte a circa 4.650 dollari, realizzando profitti di quasi 150 punti in due occasioni, inclusa un'operazione che ha prodotto un profitto di 15.000 dollari. Data l'attuale elevata volatilità del mercato, questa settimana abbiamo modificato la nostra leva finanziaria, riducendo l'importo dei nostri ordini di 10 volte.

Dopo aver raggiunto il massimo storico alla fine di gennaio, i prezzi dell'oro hanno registrato il peggior calo giornaliero dal 1983 nel giro di pochi giorni di negoziazione.

Questo calo è il risultato di una combinazione di fattori avversi a breve termine.

Prima del crollo, i prezzi dell'oro erano quasi raddoppiati negli ultimi 12 mesi, accumulando profitti sostanziali.

Qualsiasi piccola fluttuazione potrebbe innescare prese di profitto su larga scala.

Quali sono le prospettive?

Nonostante la forte volatilità a breve termine, rimango ottimista sulle prospettive a medio-lungo termine.

Credo che la logica di fondo che guida questo mercato rialzista dell'oro rimanga valida.

Il recente calo è una "tipica correzione tecnica", non un crollo della logica rialzista a lungo termine.

Focus chiave di questo mese:

L'attenzione del mercato si sposterà sulla conferma della posizione politica di Warsh e sulla continuazione degli acquisti di oro da parte delle banche centrali globali.

Qualsiasi indicazione che la sua posizione sia più accomodante del previsto potrebbe offrire opportunità di acquisto durante i ribassi.

Attualmente, il mercato è in una dura lotta tra aggiustamenti tecnici a breve termine e rialzi strutturali a lungo termine.

Manteniamo la nostra strategia di trading buy-on-dips:

Punti chiave:

1: Il supporto del trend macroeconomico è a $4.400-$4.500.

2: Acquistare durante i ribassi finché i prezzi dell'oro rimangono sopra i $4.500.

3: Data la maggiore volatilità, adeguare opportunamente la leva finanziaria e ampliare i rapporti stop-loss. (Riferimento: ridurre la leva finanziaria di 10 volte)