S&P500 - Indici US livello decisivo, Orsi in aguato!Ciao a tutti,

Allora, la situazione si sta facendo interessante, e non parlo solo della solita lotta tra tori e orsi.

Non so se avete notato, ma anche il VIX ha tirato su la testa. È vero, siamo ancora sotto la soglia psicologica dei 20, ma se guardate le Bande di Bollinger, come faccio io di solito, si vede chiaramente che la volatilità ha voglia di tornare a farsi sentire.

E la cosa si lega perfettamente alla situazione degli indici: S&P 500, Nasdaq e Dow Jones sono lì, a un livello importantissimo, con una resistenza molto forte proprio sopra la testa. Per sfondare quel muro, servono volumi veri, altrimenti il rischio di un ritracciamento è altissimo.

È una questione di tempo. In questa settimana vedremo se il mercato troverà la forza o se l'aumento della volatilità porterà a un'inversione di rotta. La mia sensazione è che dobbiamo tenerci pronti per eventuali ritracciamenti importanti dell'azionario. Occhi aperti!

Vi saluto come al solito con un abbraccio e buon trading.

Grazie Ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Contiene un'immagine

AMD - Dopo l'annuncio degli EarnigsCiao a tutti i trader! In questa video analisi andiamo a vedere AMD dopo l'annuncio degli earnings.

Risultati del Q2 2025

AMD ha riportato risultati finanziari per il secondo trimestre del 2025 che mostrano una crescita super solida dei ricavi, con un +32% anno su anno. Hanno battuto le aspettative del consenso, guidati in particolare dalla forte domanda per i processori EPYC e Ryzen.

Utili per azione (EPS)

Nonostante la crescita dei ricavi, l'utile per azione (EPS) non-GAAP è sceso del 30% rispetto all'anno scorso. La causa principale sono stati alcuni oneri legati alle restrizioni sull'export. Comunque, l'EPS di $0,48 è stato in linea con le stime degli analisti, quindi nessun grande scossone da quel lato.

Sentiment del mercato

Subito dopo l'annuncio, il titolo è calato. Questo suggerisce che gli investitori e gli analisti avevano aspettative molto, molto alte, specialmente sulla crescita nel settore dell'intelligenza artificiale e dei data center. Le preoccupazioni sul calo dell'EPS e la forte competizione nel segmento dei chip AI hanno probabilmente contribuito a questo sentiment negativo, nonostante la crescita dei ricavi fosse ottima.

Previsioni future (Guidance)

La società ha dato una guidance piuttosto ottimistica per il terzo trimestre, prevedendo ricavi di circa $8,7 miliardi. Anche qui, hanno superato le stime degli analisti, il che ha un po' smorzato le preoccupazioni iniziali.

In sintesi

Mentre i ricavi di AMD hanno superato le aspettative, il calo dell'utile per azione e la cautela su alcuni segmenti, specialmente in un mercato esigente come quello dell'AI, hanno fatto sì che il titolo non soddisfacesse pienamente le "alte aspettative" di alcuni investitori e analisti. La reazione del mercato, quindi, è stata inizialmente negativa.

Con questo è tutto viu saluto con un grande abbraccio.

Grazie Ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

PLTR - Secondo target raggiuntoBuongiorno a tutti i trader, in questo video analizziamo PLTR, che ha raggiunto il 2° target, vediam o cosa aspettarci, e cosa pensano gli analisti di questa azienda fortemente sopravalutata, ma con target ambiziosi.

Sulla base delle informazioni più recenti, il titolo Palantir (PLTR) ha mostrato una crescita significativa, spingendo gli analisti ad aggiornare i loro obiettivi di prezzo.

Diversi analisti hanno alzato i loro target di prezzo per PLTR dopo che la società ha pubblicato i suoi risultati del secondo trimestre 2025, che hanno superato le aspettative, in particolare nel segmento commerciale statunitense.

Ecco alcuni degli obiettivi di prezzo più recenti forniti dagli analisti:

Wedbush ha alzato il suo target a $200, il più alto tra le stime, citando la forte domanda per la piattaforma di intelligenza artificiale di Palantir.

UBS ha aumentato il suo obiettivo a $165.

Cantor Fitzgerald ha rivisto al rialzo il suo target a $155 (dal precedente $110).

Goldman Sachs ha adeguato il suo obiettivo di prezzo a $141.

RBC Capital ha alzato il suo target a $45, mantenendo comunque una valutazione "Underperform".

È importante notare che questi sono solo i target di prezzo specifici di alcuni analisti e non rappresentano il consenso generale del mercato. Le previsioni per il titolo variano ampiamente, con un target di prezzo medio che si aggira intorno ai $114 e una stima massima di $178 da parte di altri analisti.

Con questo è tutto un grande abbraccio

Grazie ciao da Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Analisi delle Onde di Elliott – XAUUSD (6 agosto 2025)📊

________________________________________

🔍 Analisi del Momentum

• Timeframe D1 (giornaliero):

Il momentum sul grafico giornaliero mostra segnali di possibile inversione ribassista. Tuttavia, è necessario attendere la chiusura della candela odierna per confermare questo segnale. Nel frattempo, il prezzo potrebbe registrare un leggero rialzo su timeframe inferiori, ma l’impulso rialzista attuale è debole e difficilmente potrà estendersi ulteriormente.

• Timeframe H4 (4 ore):

Anche il momentum su H4 sta segnalando un’imminente inversione. Sarà fondamentale osservare la chiusura della candela H4 in corso. È interessante notare che il segnale di inversione appare prima che venga raggiunta la zona di ipercomprato, suggerendo la possibilità di un ultimo breve impulso rialzista.

• Timeframe H1 (1 ora):

Il momentum si sta avvicinando alla zona di ipervenduto. È probabile che servano ancora 1 o 2 candele ribassiste prima che si verifichi un rimbalzo al rialzo nel breve termine.

________________________________________

🌀 Aggiornamento della Struttura delle Onde di Elliott

Il movimento rialzista di ieri è stato deludente: il prezzo non ha raggiunto i target previsti a 3402 o 3419 per completare l’onda 5, ma ha solo superato leggermente il massimo di 3385 prima di iniziare a scendere. Ciò rende più complessa la lettura della struttura attuale, aprendo a scenari contraddittori.

Ecco i due principali scenari possibili:

Scenario 1: L’onda 5 non è ancora conclusa

• Dato che il momentum su D1 mostra segnali di inversione al ribasso, è improbabile che il movimento attuale sia l’onda 1 all’interno dell’onda 5. È più plausibile che l’onda 3 si sia già conclusa e che ora ci si trovi in una fase correttiva, ovvero l’onda 4.

• La correzione attuale si è fermata al livello di Fibonacci 0.382. Se il prezzo si mantiene sopra i 3370 (livello 0.5), allora è probabile che sia ancora in corso l’onda 4, e che l’onda 5 possa prendere forma successivamente.

• Considerando la debolezza dell’impulso rialzista, gli obiettivi realistici per l’onda 5 diventano 3395 e 3402 (anziché 3419).

Scenario 2: La struttura a 5 onde è completa – inizia la correzione

• Se la struttura completa delle 5 onde si è già conclusa, il movimento ribassista attuale rappresenta una fase correttiva.

• Questo scenario è coerente con le condizioni attuali del momentum. Tuttavia, poiché esiste ancora una possibilità rialzista, è prudente attendere la chiusura della candela D1 per confermare la direzione prima di entrare a mercato.

________________________________________

📌 Piano di Trading

Per trader esperti:

• Attendere che il prezzo raggiunga la zona tra 3395 e 3402.

• Cercare segnali di inversione per aprire posizioni short (SELL).

Strategia consigliata per trader principianti:

• Entrata SELL: 3395 – 3398

• Stop Loss: 3408

• Take Profit:

o TP1: 3385

o TP2: 3370

o TP3: 3349

________________________________________

✅ Nota:

Il piano dovrebbe essere rivalutato dopo la chiusura della candela giornaliera (D1) per confermare il momentum.

Analisi Onde di Elliott – XAUUSD, 5 Agosto 2025📊

🔍 Analisi del Momentum:

Timeframe Giornaliero (D1):

Il momentum è entrato in zona di ipercomprato. Come previsto nei piani precedenti, abbiamo assistito a 4 giorni consecutivi di rialzo, segnalando un possibile indebolimento dell’impulso rialzista.

Timeframe 4 Ore (H4):

Il momentum si sta invertendo al ribasso → È probabile una fase correttiva ribassista durante la giornata, almeno fino alla sessione americana.

Timeframe 1 Ora (H1):

Anche qui il momentum mostra segnali di inversione al ribasso → Supporta l’idea di un ritracciamento a breve termine.

🌀 Analisi della Struttura d’Onda:

Due scenari principali sono attualmente considerati:

✅ Scenario 1 – Struttura Correttiva ABC (linee nere):

Se ci troviamo nella terza onda (C) di una correzione ABC, il movimento rialzista potrebbe essere già concluso.

In questo caso, il prezzo potrebbe rompere il supporto in area 3315, avviando una nuova fase ribassista di medio periodo.

✅ Scenario 2 – Struttura Impulsiva 12345 (linee nere):

Se siamo nella quinta onda, il trend rialzista potrebbe non essere ancora finito.

Al momento, l’onda 5 ha raggiunto il primo obiettivo a 3385, ma è importante considerare anche un possibile estensione verso l’area 3402.

Nota tecnica: l’onda 4 precedente ha formato un triangolo. Secondo la teoria di Elliott, quando l’onda 4 è un triangolo, l’onda 5 tende ad avere una lunghezza pari all’altezza massima del triangolo → Per questo motivo, l’area 3385 è considerata una possibile zona di massimo.

🧭 Piano di Trading (solo a scopo informativo):

🔹 Setup di Vendita #1 – Vicino al possibile massimo dell’onda 5:

Zona Sell: 3375 – 3378

Stop Loss (SL): 3387

Take Profit (TP):

TP1: 3365

TP2: 3344

TP3: 3333

🔹 Setup di Vendita #2 – In caso di estensione dell’onda 5:

Zona Sell: 3400 – 3402

Stop Loss (SL): 3410

Take Profit (TP):

TP1: 3385

TP2: 3368

TP3: 3333

Analisi delle Onde di Elliott – XAUUSD, 3 agosto 2025📊

🔍 Analisi del Momentum:

• Timeframe D1:

Il momentum continua ad aumentare con forza. Si prevede che il prezzo proseguirà la salita almeno per altri due giorni, portando l’indicatore in zona ipercomprato (overbought) e confermando così l'attuale trend rialzista.

• Timeframe H4:

Il momentum mostra segnali di possibile inversione ribassista, indicando una potenziale correzione durante la sessione di lunedì.

• Timeframe H1:

Il momentum è decisamente rialzista, soprattutto dopo il forte rialzo di venerdì. È possibile un ulteriore movimento rialzista all'apertura della sessione asiatica di lunedì, con eventuale formazione di un gap. Attenzione però: questo gap potrebbe essere di esaurimento (gap exhaustion).

📌 Analisi delle Onde:

Dato il forte movimento del venerdì, lo scenario principale indica che siamo probabilmente nell’onda 3 di una struttura rialzista a 5 onde (12345 - nera). Tuttavia, non possiamo escludere del tutto che si tratti di un’onda C correttiva all’interno di una struttura ABC (nera).

Attualmente il prezzo sta formando una struttura rialzista minore a 5 onde (colore blu), probabilmente nella quinta e ultima onda. Osservare con attenzione i seguenti due target:

🎯 Target Onda 5 Blu:

• Target 1: 3368

• Target 2: 3385

⚠️ Scenario successivo:

Una volta completata la struttura blu a 5 onde, seguirà una correzione ribassista:

• Se la correzione non rompe sotto il livello 3315, si conferma la struttura rialzista più ampia a 5 onde (12345 - nera), e il prezzo continuerà a salire per completare l’onda 5 nera.

• Se invece la correzione rompe sotto il livello 3315, la struttura diventa una correzione ABC (nera), aumentando la probabilità di un ribasso più profondo per completare la grande onda correttiva C (rossa).

🧩 Combinazione Momentum e Analisi delle Onde:

• Momentum sul daily (D1) supporta chiaramente la continuazione del rialzo.

• Momentum su H4 suggerisce una correzione ribassista di breve termine lunedì, in linea con la formazione dell'onda correttiva 4.

• Momentum su H1 avverte della possibile formazione di un gap lunedì in apertura della sessione asiatica, segnalando l’inizio della correzione.

🎯 Piano di Trading a breve termine:

Traderemo l’attuale onda 5 blu con il seguente piano operativo:

✅ Zona Sell Limit: 3385 – 3387

⛔️ Stop Loss (SL): 3399

🎯 Take Profit (TP1): 3368

🎯 Take Profit (TP2): 3355

📌 Nota:

Il piano dettagliato per tradare l’onda correttiva maggiore numero 4 (nera) sarà aggiornato una volta confermata la conclusione dell’onda blu numero 5.

Buon trading a tutti! 🚀

#AN023: Dazi USA e Dati sul Lavoro che Affossano il Dollaro

Oggi voglio parlarvi delle ultime notizie rilevanti della settimana, concentrandoci sui Dazi USA e i Dati sul Lavoro che affossano il Dollaro e in generale il loro impatto sul Forex. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Iniziamo:

1. Lavoro USA deludente & nuove dazi Trump

Il rapporto Non-Farm Payrolls (luglio) mostra solo 73.000 nuovi impieghi (+ tassi di disoccupazione al 4,2%), con revisioni negative per maggio-giugno: −258k posti.

Il presidente Trump ha subito firmato ordini esecutivi con dazi reciproci (10–41%) su 68 Paesi, tra cui Canada, Svizzera, India e Taiwan

Il dollaro USA ha perso terreno, Treasury yields sono caduti drasticamente e il mercato ora prezza un taglio tassi al 90% già a settembre.

Impatto FOREX:

USD debole su tutti i cross principali (EUR/USD, GBP/USD, AUD/USD).

Valute emergenti come MXN, TRY, INR potrebbero stabilizzarsi o guadagnare contro USD.

JPY, CHF guadagnano appeal come rifugio; USD/JPY e USD/CHF verso possibili inversioni.

2. Ritorno swap RBI da $5 mld, impatto liquidità India

Scadenza swap RBI con controvalore ₹43.000 cr (~5 mld USD) prevista per 4 agosto: possibile drenaggio di liquidità dal sistema bancario indiano.

Impatto FOREX:

Potenziale pressione ribassista sul INR, volatilità su USD/INR.

Monitorare flussi capitali: guadagno USD/INR possibile se ruoli commerciali rimangono bilanciati.

3. Previsioni FMI migliorate ma attenti ai rischi dei dazi

L’IMF ha rivisto ricrescita globale 2025 al 3,0%, ma avverte su rischi persistenti da tariffe elevate e tensioni geopolitiche.

Impatto FOREX:

Valute di commodity (AUD, CAD, NZD) beneficiano di tono moderatamente positivo.

USD debole, ma emergenti vulnerabili se la crescita si indebolisce ulteriormente.

4. 🇺🇸 Fed mantiene tassi elevati e rinvia tagli

Il FOMC ha lasciato i tassi Fed al 4.25–4.50%, con approccio “wait‑and‑see”. Divergenze interne su potenziali tagli anticipati.

Impatto FOREX:

Limita rialzi USD su breve.

Se Powell resta attendista, il dollaro tenderà a restare debole o stagnante.

5. 📉 Corretto rialzo treasuries e aspettative verso taglio tassi

Bond yields a 2 anni -25 bps, prezzano 65–100 bps di tagli entro fine anno. Mercati riducono fiducia su dati lavorativi e credibilità BLS messa in discussione.

Impatto FOREX:

USD sotto pressione, soprattutto su EUR/USD e GBP/USD.

Valute a tasso più alto come AUD, NZD possono guadagnare flussi carry trade.

6. 🌏 Mercati Asia‑Pacifico nervosi su spinta americana e yen forte

Azioni asiatiche contrastate: Nikkei -2%, MSCI Asia +0.3%. Yen forte penalizza esportazioni giapponesi.

Impatto FOREX:

JPY rafforzato, possibile compressione USD/JPY sotto 150.

AUD/JPY e NZD/JPY sensibili a flussi risk-on/off verso JPY.

7. Rischio-paese crescente, emergenti sotto stress

Esperti consigliano hedge valuta e sovrano per volatilità USA, impatto su portafogli internazionali.

Rafforzamento CHF, JPY, e possibile debolezza su valute termiche meno liquide.

Resta alto interesse su USD rispetto a valute emergenti ad alto rischio.

8. Eventi centrali attesi: Symposium di Jackson Hole (21–23 agosto)

Discorso Powell e altri regulator attesi. Nessuna riunione Fed/ECB a breve, fa crescere l’importanza di Jackson Hole come catalizzatore.

Impatto FOREX:

Potenziale flash volatilità su USD, EUR, GBP a seguito di indicazioni forward guidance.

BTC, agosto favorevole dal punto di vista della stagionalità?Il trend rialzista di fondo del prezzo del Bitcoin resta attivo nonostante l’incertezza sulla probabilità di un taglio dei tassi d’interesse sui Federal Funds USA nella prossima decisione di politica monetaria prevista per mercoledì 17 settembre.

Il ciclo rialzista legato all’halving del 2024 è ancora in corso e il BTC/USD resta sotto l’influenza tecnica del breakout rialzista di inizio luglio da una flag di continuazione.

Cosa possiamo aspettarci tecnicamente per il mese di agosto per i prezzi del Bitcoin e delle altcoin?

1. La stagionalità del mese di agosto è favorevole per BTC solo nell’ultimo anno del ciclo quadriennale, e il 2025 è l’ultimo anno dell’attuale ciclo

In media e in mediana, il mese di agosto non presenta performance brillanti per il BTC da un punto di vista statistico. Tuttavia, se si analizzano i dati in base all’anno all’interno del ciclo di 4 anni di Bitcoin, si osserva che ogni ultimo anno del ciclo ha registrato un agosto rialzista. Questo non significa che il mercato salirà costantemente dal 1° al 31 agosto, ma secondo questo approccio statistico, la performance di fine mese dovrebbe essere positiva.

2. La correlazione positiva tra il prezzo del Bitcoin e la liquidità globale M2 è un segnale favorevole per agosto

Un altro elemento favorevole è la correlazione positiva tra il prezzo del Bitcoin e la liquidità globale M2 proiettata 12 settimane in avanti. Questa correlazione ha funzionato molto bene in questo ciclo e suggerisce un mese di agosto rialzista, pur prevedendo una correzione a settembre secondo questa lettura.

3. Dal punto di vista grafico, il Bitcoin resta sotto l’influenza rialzista di una flag di continuazione

Il Bitcoin è uscito al rialzo da una flag rialzista all’inizio di luglio, e questa configurazione resta il fattore grafico dominante. L’obiettivo teorico è a 130.000 dollari USA, con invalidazione sotto i 110.000 dollari.

4. Le altcoin stanno puntando al record del ciclo precedente, fine 2021

Il grafico seguente mostra l’andamento di fondo delle altcoin, escludendo BTC, ETH e stablecoin. Anche qui l’analisi grafica indica un segnale rialzista per agosto. Il livello di invalidazione si trova sotto il supporto dei 690 miliardi di dollari.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

EUR/USD: analisi mese di agostoStato dell’Eurozona

Il PIL dell’Eurozona è cresciuto dello 0,1% nel Q2 2025, grazie all’aumento dei consumi privati, anche se la Germania ha registrato un leggero calo dello 0,1%, come l'Italia.

Le proiezioni BCE aggiornate a giugno stimano una crescita dello 0,9% nel 2025, +1,1% nel 2026 e +1,3% nel 2027.

L’inflazione headline è stabile al 2%, con quella core ferma al 2,3%. Rimbalzo sostenibile per ora, senza motivo di tagli urgenti.

Politica monetaria BCE

Tassi fermi al 2%, dopo 8 tagli (da 4% a 2%). La BCE resta prudente, valuta un possibile taglio solo se l’euro forte penalizza l’export.

Il mercato vede una possibile ulteriore riduzione entro settembre o dicembre, qualora l’inflazione scendesse sotto target.

---------------------------------------------

Sponda USA

La Fed mantiene i tassi tra 4,25–4,50%, con due voti contrari che chiedono tagli più rapidi. Powell è cauto: “data dependent”, l’inflazione resta una priorità.

Le buste paga non agricole (NFP) di luglio mostrano solo +73.000 nuovi posti, con revisioni negative: segnali di rallentamento reale dell’occupazione.

Dollaro dominante

Il dollaro ha avuto la sua settimana migliore in quasi 3 anni: l’indice DXY +2,5%, euro ai minimi di 2 mesi. I nuovi dazi del presidente Trump hanno alimentato la domanda di valuta USA.

Un consenso crescente prevede la parità euro/dollaro o un "eurino" sotto 1,00 per alcuni strateghi valutari. Al momento prendiamoli con le pinze.

---------------------------------------------------------

Analisi tecnica e ciclica

Sul lato indice (minimi), la forte spinta registrata venerdì a ridosso del POC è la tipica reazione che il prezzo effettua in occasione di una chiusura ciclica. Anche i tempi e la struttura sono del tutto consoni per ipotizzarla. Ciò comporterà, qualora fosse confermata, nessun nuovo minimo per almeno 6-8 giorni. Con una chiusura sopra 1,1622, l'ATR diventa favorevole al long.

Sul lato inverso (massimi), vediamo il picco più recente (1° luglio) a 279 giorni dalla sua partenza. Potrebbe trattarsi già della chiusura annuale, sebbene piuttosto breve (9 mesi). Tuttavia, non è escluso che si completi più regolarmente con un nuovo massimo, che potrebbe arrivare tra la fine di agosto e la prima decade di settembre, in area 1,185/1,20.

Se l'annuale inverso fosse già concluso, il livello da monitorare è proprio il recente 1,1400, al di sotto del quale la discesa potrebbe anche accelerare verso 1,12/1,10. Come già detto, con la tenuta di 1,1622 il prezzo dovrebbe ancora salire per raggiungere il bordo delle bande di volatilità e formare l'ultimo picco di chiusura annuale inverso.

------------------------------------------------------------------

Apparentemente, le due analisi — fondamentale e tecnica — sembrano essere in antitesi, ma sono unite dal filo temporale che, su base mensile circa, può senz'altro portare a un nuovo massimo di chiusura annuale inverso, per poi assistere, con la partenza del nuovo ciclo, a una profonda discesa che farà rientrare i dati macroeconomici in sintonia con l'andamento del prezzo.

In estrema sintesi: sopra 1.1622 si cavalca il ciclo

sotto 1.14 i macro prendono sopravvento

La presente è la mia visione e non rappresenta un incentivo ad operare, investire o disinvestire.

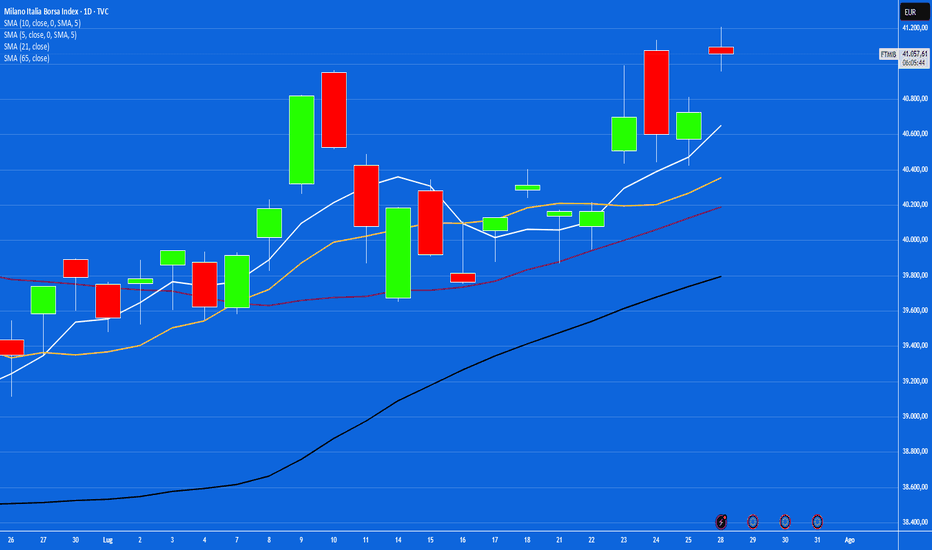

Supporti violati, ma non troppo: il mercato cerca una direzione.La giornata di ieri, almeno per lo Stoxx 50, si è conclusa con la tenuta del supporto indicato a 5.160 punti. Tuttavia, i livelli precisi dello swing e del supporto sono stati violati e questo può significare due cose:

la prima, dice che il ciclo indice in corso, se non è terminato ieri, proseguirà la discesa fino alla sua conclusione, che a questo punto potrebbe arrivare in leggero anticipo tra fine agosto e prima decade di settembre (ciclo semestrale, indicativamente aprile-ottobre)

La seconda, indica che la rottura dello swing e del supporto, potenzialmente è la chiusura di un prolungato ciclo trimestrale iniziato ad aprile e quindi giocoforza partirà un nuovo ciclo con una spinta importante da seguire anche sul versante volumi e liquidità per capirne meglio la durata e il target.

Come capire quale delle due cose è stata la l'ultima forte discesa?

Incrociamo il ciclo indice appena considerato con il ciclo inverso (massimi). Questo, partito dal max del 3 marzo, ha potenzialmente chiuso un ciclo semestrale. In leggero anticipo qui sullo Stoxx ma più precisamente sugli indici americani, in particolare il DJI.

Chiuso quindi il ciclo semestrale inverso, il prezzo si dirige a chiudere il trimestrale indice che al netto di pochi ulteriori giorni di discesa, possiamo considerare chiuso qui e vedere quindi la ripartenza indicata in precedenza.

Situazione ciclica analoga per gli indici americani che però, per ora, mantengono l'impostazione rialzista non avendo violato gli swing di pertinenza.

La presente è la mia visione e non un incentivo ad operare, investire o disinvestire.

Orsi in Azione: Mercato USA Ritraccia tra FED e DisoccupazioneIl Mercato Americano: Orsi Scatenati e Nuove Resistenze

Ragazzi, che settimana! Avevamo già capito che le pubblicazioni di FED e disoccupazione non erano state proprio il massimo, e infatti tra giovedì e venerdì il mercato americano ha fatto un ritracciamento notevole. E la cosa che mi preoccupa di più? I volumi erano in espansione, un segnale chiaro che gli orsi sono usciti dalle loro tane e stanno cavalcando alla grande.

Vediamo cosa è successo nello specifico.

Dati sull'Occupazione (Luglio 2025): Il dato più rilevante che ha impattato pesantemente i mercati giovedì e venerdì sono stati i dati sull'occupazione relativi al mese di luglio 2025. I principali indici azionari statunitensi hanno terminato in forte ribasso la seduta dopo la pubblicazione di questi dati. Sebbene la ricerca specifica non indichi un tasso di disoccupazione più alto, il "Non Farm Payrolls" (numero di nuovi posti di lavoro creati al di fuori del settore agricolo) o i salari orari medi potrebbero aver deluso le aspettative, suggerendo un rallentamento inaspettato del mercato del lavoro. A volte, un mercato del lavoro che rallenta più del previsto può essere visto negativamente, perché indica una potenziale debolezza economica generale.

Decisioni della FED (Politica Monetaria): Mercoledì, la Federal Reserve ha comunicato le sue decisioni in materia di politica monetaria. Anche se, come spesso accade, la banca centrale non ha apportato modifiche ai tassi di interesse, il tono del comunicato o le proiezioni economiche della FED potrebbero essere state interpretate come meno ottimistiche del previsto. Se la FED ha mantenuto un atteggiamento cauto o ha espresso preoccupazioni per l'inflazione o la crescita, questo può generare incertezza sui mercati.

Indici PMI (Manifatturiero e Servizi): Anche se nella tua formulazione iniziale hai menzionato il PMI in generale, è probabile che ci siano stati dati specifici sugli indici PMI (Purchasing Managers' Index), sia per il settore manifatturiero (es. ISM Manifatturiero) che per quello dei servizi, relativi a luglio. Dati che scendono al di sotto delle aspettative o che si posizionano sotto la soglia di 50 (che indica contrazione) possono segnalare un rallentamento dell'attività economica, alimentando i timori di recessione o di crescita debole. La ricerca ha mostrato un PMI Manifatturiero ISM di luglio a 48.0 (rispetto a un previsto 49.0 e precedente 49.5), il che è un dato negativo che indica contrazione. Anche l'Indice PMI di Chicago Fed a 47.1 (rispetto a un previsto 40.4 e precedente 42) potrebbe essere stato interpretato negativamente se le attese erano più alte.

Ora, i nostri indici principali, l'S&P 500, il Nasdaq e il Dow Jones, sono arrivati sui primi supporti. Sembra un respiro di sollievo, ma attenzione: sotto c'è ancora un bel po' di spazio per scendere. E non dimentichiamo che agosto, storicamente, è un mese con scambi ridotti, il che significa che potremmo cadere ancora più velocemente se le cose si mettono male.

Certo, durante questa discesa ci saranno sicuramente dei pullback, dei rimbalzi che ci daranno qualche speranza. Ma dobbiamo essere realisti: ora abbiamo delle resistenze sopra la testa. Sono i nostri vecchi supporti, quelli che sono stati rotti con un aumento di volume, e questo ci dice chiaramente che non sarà affatto facile tornare sopra a quei livelli. Insomma, la strada in salita è ripida e piena di ostacoli.

Vediamo un po' cosa succede, ma per ora il quadro non è dei più rosei.

Con questo è tutto un grande abbraccio.

Grazie Ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

BTCUSDT(2H) – Rottura del supporto, segnale di ribasso profondo!Sul grafico 2H, BTCUSDT ha rotto contemporaneamente la trendline di supporto e l'area laterale di accumulazione, confermando un modello di triangolo discendente. Dopo il breakout (BO) dalla zona di confluenza, il prezzo è entrato in una fase di forte ribasso e continua a seguire il canale discendente.

Attualmente, finché il prezzo non riesce a superare la zona di confluenza intorno a 115.800 – 116.200, il trend ribassista è destinato a continuare, con un obiettivo di breve termine verso l’area 108.500.

Priorità alle strategie short, ma solo con conferme da un eventuale ritracciamento.

👉 Tu cosa ne pensi di questa figura? Qual è il tuo target? Condividi la tua strategia nei commenti!

Bitcoin si avvicina ad una zona criticaBitcoin: BlackRock e Fidelity, tra i più grandi gestore di ETF di Bitcoin non hanno venduto a Luglio... anzi hanno continuato a comprare. Oggi però assistiamo ad un prezzo che torna a 114000 ed entra nella zona critica.

Questa zona deve essere tenuta per tutti i costi al fine di mantenere intatto il trend rialzista di medio termine.

Nel mese di luglio abbiamo assistito ad un nuovo massimo ma anche ad una lunga fase laterale e i volumi sono stati in media abbastanza alti.

A mio avviso, visto che non c'è stato un rifiuto netto della zona, siamo dentro un movimento di mark-up che non ha ancora finito il suo sviluppo.

In questo momento per me è inutile indicare target di rialzo... ma è più utile per i trader capire le zone di supporto da mantenere.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

FED: Un taglio dei tassi a settembre è improbabile, a meno che…La Federal Reserve degli Stati Uniti ha annunciato questa settimana una nuova decisione di politica monetaria, mantenendo lo status quo sui tassi d’interesse, quindi nessun taglio dal dicembre 2024. Ciò non ha impedito allo S&P 500 di toccare nuovi massimi storici, sostenuto dai risultati finanziari delle GAFAM e dal top 10 per capitalizzazione, che rappresenta il 40 % dell’indice. La FED di Powell non ha indicato tempistiche per riprendere i tagli, considerata elevata l’incertezza sull’impatto dei dazi sull’inflazione PCE core (il parametro preferito dalla FED).

1) La probabilità di un taglio mercoledì 17 settembre è scesa sotto il 50 %

Questa settimana è stata molto ricca di fondamentali: la FED si è espressa, le GAFAM hanno pubblicato risultati, l’inflazione PCE è stata aggiornata, sono stati firmati accordi commerciali e venerdì sarà pubblicato il rapporto NFP.

Dopo aver ribadito che non esiste urgenza nel riprendere i tagli, la probabilità implicita di un taglio il 17 settembre è scesa sotto il 50 %.

Lo scenario di un taglio a settembre era il più condiviso, ma ora è messo in discussione dalle nuove aspettative dei mercati e dei 12 membri votanti del FOMC.

2) L’inflazione core PCE non scende più. L’obiettivo della FED è vicino, ma la disinflazione si è arrestata poco sopra

Powell ha ragione a mantenere lo status quo? Sì: la disinflazione si è fermata a causa dei dazi. Il grafico mostra una curva dell’inflazione core appiattita. L’obiettivo è vicino, ma servirà un ulteriore calo per giustificare nuovi tagli. Solo un preoccupante rallentamento del mercato del lavoro potrebbe riportare la probabilità sopra il 50 %.

3) I dazi introdotti dopo accordi commerciali recenti potrebbero mantenere temporaneamente l'inflazione al di sopra del target FED

Con la firma di nuovi accordi (resta la Cina con scadenza a fine agosto), possiamo stimare l’impatto dei dazi sul PCE core. Con dazi tra il 15 % e il 20 %, l’impatto stimato è dello 0,3 %. Questo dovrebbe mantenere temporaneamente l’inflazione sopra il target all’inizio dell’autunno, senza una seconda ondata inflazionistica.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

XAUUSD – La pressione ribassista continua!Sul grafico 4H, l’oro mantiene chiaramente una tendenza ribassista, muovendosi all’interno di un canale discendente e formando costantemente massimi e minimi decrescenti. È atteso un retest della trendline rotta, ma il prezzo ha già mostrato un forte rifiuto, tornando a scendere e chiudendo sotto la nuvola di Ichimoku – segno che i venditori restano in controllo.

Attualmente, la struttura tecnica supporta uno scenario ribassista con obiettivi a breve e medio termine nelle aree di 3.205 – 3.156 – 3.119.

Dal punto di vista fondamentale, il dollaro USA continua a essere sostenuto dai dati economici positivi, rafforzando le aspettative che la Fed manterrà tassi di interesse elevati – un fattore che esercita ulteriore pressione sul prezzo dell’oro.

👉 Stai seguendo questa tendenza? Sei già entrato in posizione o aspetti ancora conferme più chiare? Condividi la tua opinione nei commenti!

#AN022: Tensioni geopolitiche e pressione Forex

Salve, sono il Trader Forex Andrea Russo e oggi voglio parlarvi delle ultime tensione geopolitiche di questa settimana.

1. Il rublo russo in crisi, cedimento su USD e CNY

Il rublo ha registrato un calo del 1,5% contro il dollaro e 0,8% rispetto allo yuan, dopo un ultimatum degli Stati Uniti a Mosca per una tregua immediata in Ucraina.

Impatto FX: il rublo resta vulnerabile, favorendo la domanda per valute rifugio come USD, EUR e CHF. I cross con RUB mostrano potenziali inversioni short tecniche.

2. Petrolio in rialzo: prime conseguenze sul costo dell’energia

I prezzi del Brent sono saliti del 3.5% fino a 72.5 $ al barile, dopo l’annuncio di possibili sanzioni USA sugli acquirenti di petrolio russo.

Impatto FX: valute legate al petrolio come CAD e NOK beneficiano; USD rischia debolezza se i Paesi importatori subiscono pressioni inflazionistiche.

3. Euro in calo mensile per la prima volta, rafforzo del dollaro

L’euro è in rosso su base mensile per la prima volta nel 2025, mentre il dollaro beneficia delle attese prudenti sui tassi Fed e dell’accordo commerciale EU‑USA percepito come sbilanciato verso Washington.

Impatto Forex: EUR/USD è in pressione strutturale. Correlati euro-commodity (EUR/CAD, EUR/AUD) mostrano segnali di debolezza.

4. FMI avverte su tariffe USA e rialzo dell’inflazione globale

Nel suo ultimo rapporto, l’FMI ha sottolineato che le tariffe statunitensi stanno rallentando la crescita mondiale e alimentando pressioni inflazionistiche persistenti.

Impatto FX: La maggiore incertezza favorisce USD e CHF. Le economie emergenti e commodity‑linked (MXN, ZAR, BRL) potrebbero indebolirsi ulteriormente.

5. India si rafforza: export in crescita e riserve solide

L’India ha registrato un +7.2% nell’export di merci e mantiene riserve valutarie stabili, a dimostrazione di tenuta macro e resilienza del rupia.

Impatto Forex: Il INR potrebbe rinforzarsi o consolidare su livelli robusti, mentre coppie USD/INR segnano potenziale supporto.

6. Progetti digitali globali e frammentazione dei sistemi di pagamento

L’adozione di sistemi alternativi a SWIFT come mBridge o Project Agorá riflette una spinta verso l’indipendenza finanziaria globale.

Impatto Forex: Euro e dollaro restano dominanti, ma RMB guadagna terreno nei paesi dell’Asia‑Pacific. Cross RMB (USD/CNH, EUR/CNH) richiedono attenzione, specialmente in ottica di lungo termine.

Un S&P 500 valutato quanto alla fine del 2021!Due settimane fa ho proposto un’analisi tecnica dell’indice S&P 500 su tutti gli orizzonti temporali. Questa analisi presenta obiettivi di prezzo per la fine del 2025 basati su criteri tecnici e fondamentali. Potete rileggere questa analisi cliccando sul primo grafico qui sotto.

ATTENZIONE: Un primo importante target rialzista che avevo segnalato – 6.475 punti sul contratto future S&P 500 – è quasi stato raggiunto. Il mercato potrebbe presto entrare in una fase di consolidamento.

Questa settimana è densa di eventi fondamentali: è il momento di mettere al sicuro i guadagni, alzando gli stop, soprattutto perché l’S&P 500 ha appena raggiunto il suo massimo livello di valutazione dalla fine del 2021.

Cliccate sulla tabella qui sotto per i dettagli fondamentali della settimana:

1. Attenzione: l’S&P 500 ha raggiunto il suo record di valutazione del 2021!

L’analisi tecnica è importante, ma la valutazione fondamentale lo è ancora di più. Il livello attuale corrisponde a quello che ha preceduto il mercato ribassista del 2022. Il contesto oggi è diverso, ma il ritorno a tale livello potrebbe causare una pausa a breve termine.

Grafico del CAPE Ratio (Shiller PE) per l’S&P 500:

2. La stagionalità dell’S&P 500 è meno favorevole in agosto e ribassista in settembre

Altro fattore prudenziale: la stagionalità. I dati storici mostrano che agosto è debole e settembre tipicamente negativo.

In sintesi, approcci tecnico, fondamentale e stagionale suggeriscono di proteggere i profitti prima di agosto/settembre, senza mettere in discussione la tendenza rialzista di fondo.

Tabella stagionale dell’S&P 500 dal 1960:

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

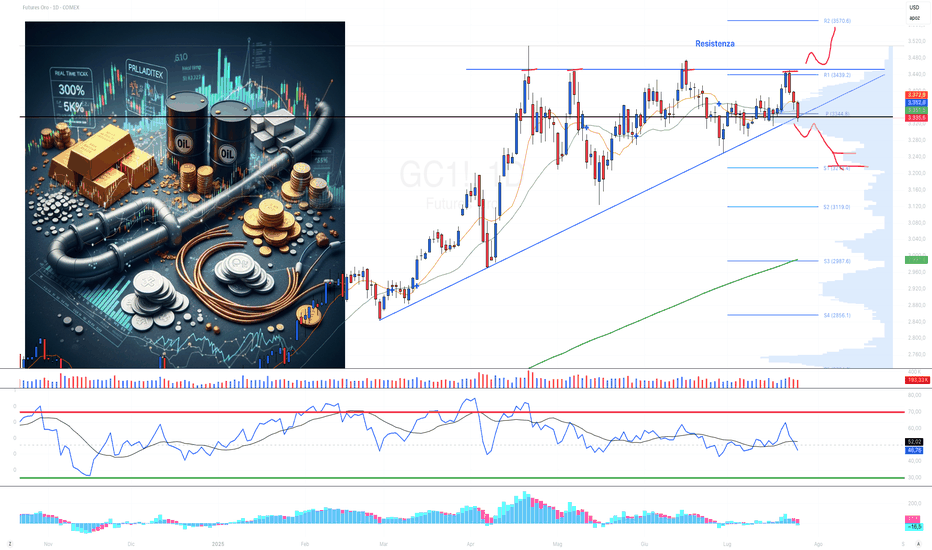

Commodity: La Danza dei Prezzi tra Resistenze e Ritracciamenti.Buona domenica a tutti i trader, torniamo sulle nostre commodity, perché dopo averne discusso il ruolo generale, è ora di scendere nel dettaglio dei livelli tecnici, e qui la situazione si fa davvero interessante!

Partiamo dall'Oro. Come giustamente notato, sta sentendo tantissimo la resistenza dei $3450. Gli ultimi tre giorni, con quelle tre candele di vendita, non sono stati un bel segnale. Se dovesse rompere la trend line ascendente, potremmo trovarci davanti a uno scenario più "bearish", anche se il pattern che sta disegnando è un triangolo scendente, che è tipicamente un pattern di continuazione (quindi, se il trend prima era al ribasso, potrebbe continuare). La prossima settimana sarà decisiva per capire la sua direzione.

Il Silver (Argento) invece, si mantiene ancora in alto nel suo box. Il livello chiave da tenere d'occhio qui è $37.700. Se non dovesse reggerlo, c'è il rischio di un ritorno nel box sottostante, quindi attenzione!

Il Natural Gas sembra stia facendo fatica a risalire. Ha difficoltà a trovare slancio e potrebbe avere spazio per scendere ancora un po', magari fino all'area dei $2.98. Dobbiamo vedere se trova supporto lì o se la debolezza persiste.

Il Rame, il nostro "Dottor Rame", dopo quella recente esplosione di prezzo e volumi, sta consolidando lì in alto. Questo è un segnale importante. Vedremo se riuscirà a mantenere i livelli attuali per una possibile continuazione del rialzo, o se si tratta solo di una pausa prima di un ritracciamento. La sua tenuta è un buon segnale per l'economia.

Mentre il Platino sta mostrando un ritracciamento, scendendo verso l'area dei $1360, dove troviamo il suo primo supporto significativo. Sarà cruciale vedere se questo livello regge e inverte la rotta.

E infine, il Palladio, che anch'esso sta ritracciando e si sta avvicinando alla sua prima area di supporto intorno ai $1200. Anche qui, sarà importante osservare la reazione del prezzo a questo livello.

Insomma, il quadro delle commodity è dinamico. Alcune, come il Rame, stanno cercando di consolidare una recente forza, altre, come Oro e Gas, mostrano segnali di potenziale debolezza o consolidamento. Ogni materia prima ci racconta una storia diversa, ma tutte sono interconnesse con il grande quadro economico.

Voi come interpretate questi movimenti? Siete pronti a cogliere eventuali breakout o rotture dei supporti/resistenze?

Con questo e tutto vi saluto un abbraccio, ciao e grazie.

Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

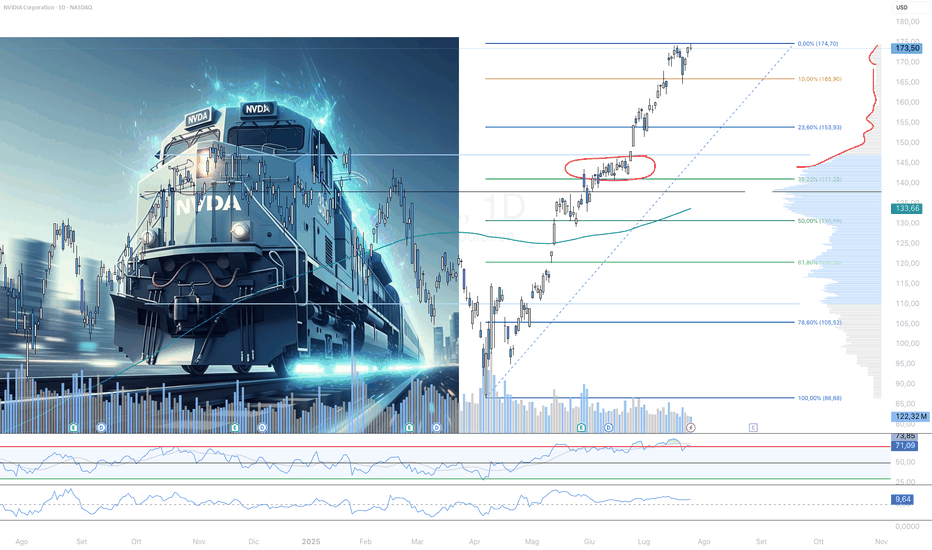

NVDA Inarrestabile vediamo chi guida la corsa e chi recupera.Buona domenica a tutti i trader, analizziamo il Mercato Azionario Americano: Un Treno in Corsa (con qualche scossone)!

Ragazzi, che settimana intensa per i mercati americani! Venerdì è stata una chiusura un po' mista, ma con diversi segnali super interessanti.

L'S&P 500 e il Nasdaq hanno continuato la loro corsa inarrestabile, toccando nuovi massimi. Questo grazie anche a risultati aziendali (come quelli di Google) che stanno dando una spinta pazzesca. Le aziende tech e quelle legate all'AI sono proprio il motore di questa fase!

Parlando di motori, NVIDIA (NVDA) è davvero impressionante, continua la sua ascesa inarrestabile. Ma non è sola: nomi come TSM, AVGO, MSFT e PLTR stanno dimostrando una forza incredibile, tenendosi saldi sui loro massimi. Sono loro i veri protagonisti di questo periodo.

Dall'altro lato, vediamo alcuni giganti che stanno cercando di reagire. Berkshire Hathaway (BRK.B) e Apple (AAPL) sono in fase di consolidamento, mentre Tesla (TSLA), pur essendo un colosso, deve ancora digerire i suoi ultimi earnings, che non sono piaciuti molto al mercato. Però Google (GOOGL), come dicevo, ha fatto davvero bene!

Cosa ci aspetta ora?

Le prossime settimane saranno cruciali! Entreremo nel vivo della stagione degli annunci societari delle aziende più capitalizzate. Questo significa che i loro risultati e soprattutto le loro previsioni future potranno davvero fare la differenza per l'andamento degli indici.

Ma c'è un altro fattore da non sottovalutare: l'applicazione dei nuovi dazi a partire dal 1° agosto. Questa è una variabile importante che potrebbe portare incertezza e influenzare i costi per molte aziende, con potenziali ripercussioni sul mercato.

Insomma, il mercato azionario americano è un po' come un treno ad alta velocità che viaggia su binari non sempre lisci. Sarà fondamentale tenere d'occhio sia i conti delle aziende che le politiche commerciali globali.

Voi cosa ne pensate? Siete ottimisti per le prossime settimane?

Con questo è tutto spero il video vi sia utile e come al solito vi abbraccio e vi saluto.

Grazie Ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

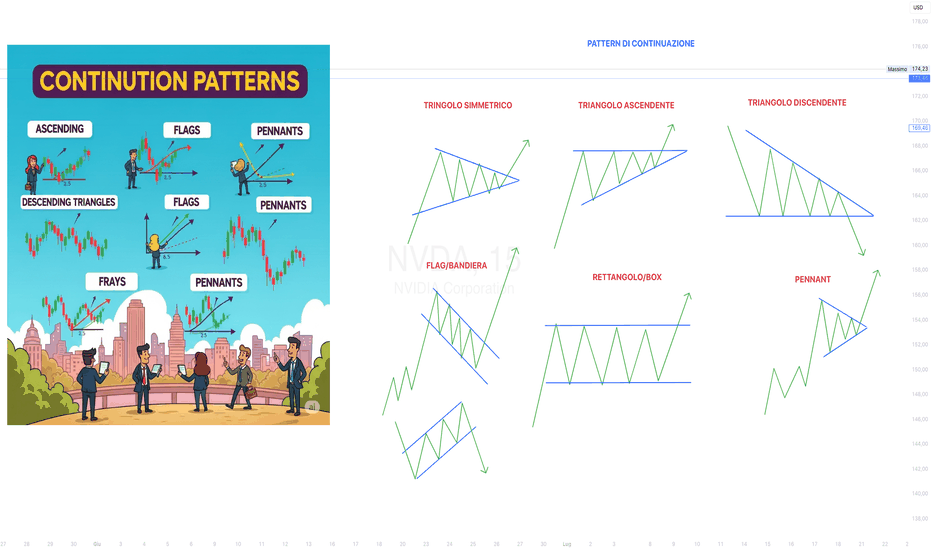

2° Step - Pattern di ContinuazioneBuon sabato a tutti i tarder, in questo video andiamo a vedere e spiegare Pattern di Continuazione

I pattern di continuazione (o figure di continuazione) sono formazioni grafiche che si verificano sui grafici dei prezzi degli strumenti finanziari (azioni, valute, materie prime, ecc.) e che, come suggerisce il nome, indicano la continuazione del trend precedente. A differenza dei pattern di inversione, che segnalano un cambio di direzione del mercato, quelli di continuazione suggeriscono una pausa temporanea nella tendenza in atto, prima che il movimento principale riprenda.

Questi pattern si formano perché, durante un trend consolidato (rialzista o ribassista), il mercato può avere dei momenti di consolidamento o indecisione, in cui acquirenti e venditori si contendono il controllo, portando a una riduzione della volatilità o a movimenti laterali. Una volta che uno dei due "campi" prevale, il trend precedente riprende con forza.

Caratteristiche Chiave dei Pattern di Continuazione

Trend Precedente: Affinché un pattern sia considerato di continuazione, deve essere preceduto da un trend ben definito (rialzista o ribassista). Senza un trend chiaro, il pattern perde il suo significato di "continuazione".

Consolidamento: Durante la formazione del pattern, i prezzi tendono a muoversi in un intervallo più ristretto o a mostrare una diminuzione del volume, indicando una fase di indecisione o riposo del mercato.

Rottura (Breakout): La conferma del pattern avviene quando il prezzo rompe una delle linee di confine della figura, nella direzione del trend precedente. Questa rottura è spesso accompagnata da un aumento significativo dei volumi, che convalida il segnale.

Target di Prezzo: Molti pattern di continuazione offrono un potenziale target di prezzo, che può essere stimato misurando l'ampiezza del pattern stesso e proiettandola nella direzione del breakout.

Tipi Comuni di Pattern di Continuazione

Esistono diverse tipologie di pattern di continuazione, ognuna con le proprie peculiarità:

Bandiere (Flags): Sono pattern di consolidamento di breve termine, che assomigliano a una bandiera su un'asta. Si formano con un movimento di prezzo brusco (l'asta) seguito da un canale di trading inclinato nella direzione opposta al trend principale. La rottura del canale nella direzione del trend conferma la continuazione.

Gagliardetti (Pennants): Simili alle bandiere, ma la fase di consolidamento assume la forma di un piccolo triangolo simmetrico, che si stringe man mano che il tempo passa. Anche qui, la rottura nella direzione del trend preesistente è il segnale chiave.

Triangoli (Triangles): Possono essere simmetrici, ascendenti o discendenti.

Simmetrici: Indicano indecisione tra acquirenti e venditori.

Ascendenti: Suggeriscono che gli acquirenti stanno prendendo il controllo, con resistenze orizzontali e minimi crescenti (più comuni nei trend rialzisti).

Discendenti: Indicano che i venditori hanno il controllo, con supporti orizzontali e massimi decrescenti (più comuni nei trend ribassisti).

La rottura del triangolo nella direzione del trend è il segnale di continuazione.

Rettangoli (Rectangles): Si formano quando il prezzo si muove lateralmente tra due linee parallele orizzontali (supporto e resistenza), indicando una fase di consolidamento. La rottura di una delle due linee nella direzione del trend precedente segnala la continuazione.

Importanza nel Trading

I pattern di continuazione sono strumenti preziosi per i trader perché:

Confermano il Trend: Aiutano a rafforzare la convinzione nella direzione del trend attuale, riducendo l'incertezza.

Offrono Punti di Ingresso: La rottura del pattern fornisce spesso un punto di ingresso ideale per aprire nuove posizioni o aumentare quelle esistenti, in linea con il trend.

Aiutano a Gestire il Rischio: Permettono di impostare livelli di stop-loss logici al di fuori del pattern, limitando le potenziali perdite.

Forniscono Target di Profitto: Come accennato, molti pattern offrono indicazioni sul potenziale movimento futuro del prezzo.

È fondamentale ricordare che nessun pattern grafico è infallibile. L'efficacia dei pattern di continuazione aumenta se utilizzati in combinazione con altri strumenti di analisi tecnica, come indicatori di volume, medie mobili o indicatori di momentum, per ottenere una conferma più robusta.

Con questo e tutto un abbraccio

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.