FDAX livelli 08/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Molta volatilità in questi giorni. Nella Giornata di ieri il prezzo è sceso nella zona inferiore, toccato il margine inferiore e poi è risalito fino alla resistenza difensiva della zona attuale, che ha difeso e rimpostato il prezzo nella zona.

*Livelli Operativi:*

Zona ATTUALE: 19.827 - 20.878

Resistenza difesa zona: 21.035

Supporto difesa zona: 19.550

POC di ieri.

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Martedì giornata ribassista per il DAX.

Profilo di ieri “reverse B” rialzista.

Apertura sopra POC in Value Area rialzista.

Vwap chiuso leggermente sotto POC di ieri neutro ribassista.

---

### OPERATIVITA’

IDEE OPERATIVE:

Il POC e la massa volumetrica di ieri potrebbe tenere e impostare la giornata a rialzo.

Se rompe il POC, abbiamo il supporto di difesa della zona per vedere un rimbalzo, ma l’ impostazione è ribassista.

Possibile LONG dal POC di ieri fino al margine superiore di ZONA.

LONG se rompe la resistenza di difesa a 21.035, (Sopra i massimi di ieri) con TARGET 21.700-21.850

Sotto POC impostare operatività SHORT.

DAX Index

FDAX Livelli intraday 07/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Apertura in gap down, già sul margine inferiore della ZONA ATTUALE. Vediamo se il livello di difesa della zona (19.550) respinge il prezzo per impostarsi LONG

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Profilo di venerdì a b o B comunque, l apertura è sotto il VAL con un bel GAP.

Profilo suggerisce forza ribassista, almeno finché non rompiamo il POC di venerdì.

Il VWAP è sopra al POC, LONG come segnale.

---

### OPERATIVITA’

IDEE OPERATIVE:

L apertura molto distante dai prezzi di venerdì e dalla VA, potremo vedere un ritorno su quei livelli.

Da tenere in considerazione un rimbalzo fino al VAL di venerdì, per impostarsi LONG il prezzo deve rompere la massa di volume di venerdì.

Per il resto lo scenario è decisamente negativo, e quindi da tenere presente che l operatività short è quella più probabile.

Volatilità veramente alta non sono certo che la strategia operativa su range piccoli come al solito possa essere una buona idea.

FDAX ANALISI livelli operativi SETTIMANA 07/04-11/04ANALISI ZONA OPERATIVA:

Il prezzo si trova nella zona Attuale e già è sotto al primo livello di volume che non ha respinto il prezzo nella zona di equilibrio superiore.

LIVELLI OPERATIVI:

Livello superiore di difesa della zona attuale: 21.050, livello che potrebbe tenere il prezzo in questa zona di equilibrio. Resistenza da rompere per potersi impostare LONG.

Livello di equilibrio Attuale: 20.425, può far rimbalzare il prezzo, una volta rotto questo livello alta probabilità di vedere il prezzo arrivare sul margine inferiore della zona (18.850).

Livelli di volume zona inferiore: 18.740-18.540, Area ampia che dovrebbe fermare la discesa.

ANALISI PROBABILITA':

Il Profilo settimanale si presenta come una "P", con apertura sotto VA, anche abbastanza lontano.

Segnale di continuazione SHORT, ma con possibilità di recupero della zona di maggior interesse della settimana precedente (la Value Area).

IDEE OPERATIVE:

Finché il prezzo è sotto al livello di difesa a 21.050, c'è possibilità di discesa fino al margine inferiore della Zona attuale di equilibrio a 19.025.

Impostazione LONG sopra 21.050 con target il VAL della settimana scorsa che confluisce con livello di volume della zona SUP + a 21.880

Tutti i livelli segnati sono da tenere in considerazione per Trade Intraday con conferme e di analisi daily.

TRADE:

Trade 1 : SHORT sotto il livello di equilibrio con target margine inferiore della zona, se si vuole cavalcare il forte trend short da portarlo fino a 19.560 con presa di parziali sui supporti indicati. STOP da posizionare sul primo livello di volume significativo che si viene a formare sopra il livello di ingresso.

Trade 2 : LONG sopra il livello 21.050 con TARGET finale 21.880, STOP a 20.740.

Trade 3 : SHORT dal livello VAL di settimana scorsa a 21.880, dopo un rimbalzo fino a questo livello c'è la possibilità di vedere un ulteriore discesa su nuovi minimi

FDAX Livelli operativi 04/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Accettazione della zona sottostante, siamo usciti dalla zona principale di volume e non c’è stata reazione sul livello di difesa. Il prezzo si imposta per ribassi.

Livelli margine zona ATTUALE: superiore 22.270, inferiore 21.655.

Livello di equilibrio zona ATTUALE: 21.895

Livelli di difesa zona ATTUALE: superiore 22.400, inferiore 21.590-21.525

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Venerdì dopo forti ribassi e tensione DAZI, non è facile vedere un rialzo un rimbalzo. Starei per SHORT o giornata laterale.

Profilo irregolare, diversi livelli di volume messi nella giornata di ieri.

Apertura sotto VA segnale ribassista, Il VWAP vicino a POC possibile continuazione short.

---

### OPERATIVITA’

IDEE OPERATIVE:

Cercare Trade SHORT fino a livello di margine inferiore zona 21.655.

Livelli da monitorare per setup short sono livelli di volume fuori VA a 21.925, VAL 22.015 e ultimo POC 22.070-22.090.

Sopra POC basta cercare posizioni SHORT.

LONG possibile dal livello di difensivo 21.590.

FDAX Livelli Operativi 01/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Ieri Lunedì molto volatile il prezzo ha fatto un V toccando il margine inferiore della ZONA di equilibrio, sbilanciando sul primo livello di volume e in serata ha recuperato tutta la giornata.

Ora abbiamo possibilità di tornare sui massimi di zona.

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Martedì di solito giornata ribassista.

Profilo di volume omogeneo con volumi ben distribuiti.

Apertura Zona VAH, sopra POC e dentro VA, segnale rialzista.

VWAP appena sotto il livello di POC, segnale ribassista.

---

### OPERATIVITA’

IDEE OPERATIVE:

Si profila più per LONG sia per l analisi di zona che per i dati tecnici della giornata di ieri.

Abbiamo come supporti per LONG il POC , il VAH una volta rotto.

Resistenze ce ne sono anche vicine, Il Livello di equilibrio di zona 22.550 fino a 22.581 potrebbe fare da tappo per il LONG. Poi abbiamo i livelli tecnici di venerdì VAL, POC e VAH come possibili target.

FDAX Analisi Settimana 31/03/25-04/04/25 con livelli ANALISI ZONE DI EQUILIBRIO:

Prezzo ha accetto la zona ATTUALE. Finché il prezzo rimane in questa zona possibile ribasso verso il livello di equilibrio della zona (22.570), e se rotto fino al margine inferiore della zona (22.285).

Per impostarsi a rialzo deve rientrare nella zona superiore e accettarla rompendo il livello di volume a 22.930.

ANALISI PROFILO SETTIMANALE:

Profilo Settimana ReverseB con due masse di volume sopra il prezzo attuale.

Apertura settimana sotto Value Area.

Dal Profilo si consiglia una visione SHORT con livelli importanti da tenere in considerazione in area VAL e POC.

IDEE OPERATIVE:

1° TRADE : SHORT sui livelli 22.785 e 22.880 con STOP sopra 22.950. TARGET livello di equilibrio zona attuale 22.570, e margine inferiore zona 22.285

2°TRADE : SHORT sul livello POC settimana scorsa 23.135 con stop sopra 23.300. TARGET margine inferiore zona superiore 22.885, livello di equilibrio zona attuale 22.570.

Visione SHORT, ma si possono considerare i livelli di supporto per operatività LONG di breve.

FDAX livelli intraday 28/03/2025### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Sta giocando sul margine della zona, ma per il momento è su zona inferiore con resistenze sopra. Possibilità di voler scendere ed accettare la zona.

*Livelli Operativi:*

Livelli del VAL e de POC di ieri dovrebbero tenere il prezzo in questa zona. se rompe il POC a rialzo si potrebbe impostare nella zona superiore.

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Venerdì LATERALE o SHORT.

Profilo a RB con apertura sotto il VAL, impostazione ribassista fino al POC.

VWAP sotto POC ancora ribassista come segnale tecnico.

*Macro Economia:*

(it.investing.com)

---

### OPERATIVITA’

IDEE OPERATIVE:

Idea di SHORT finché il prezzo sta sotto il POC di ieri. cercare solo setup short. Sopra il POC si potrebbe impostare a rialzo oppure rimanere in laterale tra i max e min di ieri.

FDAX livelli operativi intraday 27/03/2025**DIREZIONALITA’ ATTESA:**

SHORT

**LIVELLI LONG:**

Sopra a 22.840, livello di equilibrio a 22.570

**LIVELLI SHORT:**

Sotto a 22.780, sul VAL 22.990 di ieri e POC 23.161,

sotto 22.570

---

**Idea Operatività:**

Sotto a 22780 cercare setup di continuazione short, sino a livello di equilibrio 22.570, se rompe anche questo livello si può arrivare a 22.270.

Long da tenere in considerazione solo se rientra nella zona soprastante, e abbiamo come resistenze da battere il VAL di ieri.

---

*COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.*

*-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.*

DAX - Nona Sinfonia - Time Frame 30 Minutinona sinfonia in opera

ingressi long e short definiti

Nona Sinfonia è un sistema di trading che sfrutta la fase di accumulo dei prezzi, identificata attraverso una configurazione di 1+9 candele. Questa tecnica punta a riconoscere momenti di bassa volatilità che anticipano, spesso, forti movimenti direzionali, offrendo un'opportunità di ingresso a basso rischio con obiettivi di profitto ben definiti.

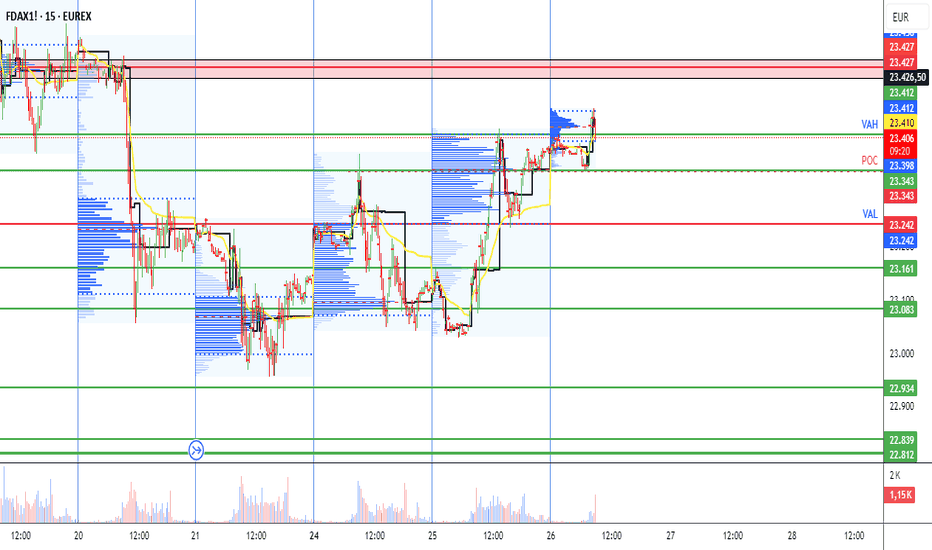

FDAX Intraday livelli 26/03/2025**DIREZIONALITA’ ATTESA:**

LONG fino a sopra VAL di ieri.

**LIVELLI LONG:**

VAH e POC (23.410-23.345)

**LIVELLI SHORT:**

Livello equilibrio zona soprastante (23.538) sotto VAL (23.242)

---

**Idea Operatività:**

allungo sopra il VAH fino a livello di resistenza 23.515-23.540.

Poi possibile inversione.

Sotto al POC di ieri e sotto al VAL impostarsi SHORT.

---

*COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.*

*-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.*

FDAX livelli intraday 25/03/2025DIREZIONALITA’ ATTESA:

Laterale SHORT

LIVELLI LONG:

POC di ieri

LIVELLI SHORT:

VAH di ieri e livello di volume fuori Value area

Idea Operatività:

Potrebbe esserci lateralità tra le due aree, mi aspetto più un tendenza short se dovesse aumentare la volatilità.

COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.

-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.

FDAX livelli Intraday 25/03/25**DIREZIONALITA’ ATTESA:**

LONG

**LIVELLI LONG:**

VAH venerdì 23.124, POC 23.068, livelli di continuazione sopra a 23.293

**LIVELLI SHORT:**

livello di equilibrio zona 23.379 fino a 23.434

---

**Idea Operatività:**

LONG da VAH e da POC, solo operatività LONG fino a 23.379.

SHORT solo con un setup completo e solido.

Da 23.435 ci si può rimpostare LONG.

---

*COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.*

*-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.*

FDAX Livelli Intraday 21/03/2025**DIREZIONALITA’ ATTESA:**

SHORT/LATERALE

**LIVELLI LONG:**

Aggressivo di breve (23.085)

**LIVELLI SHORT:**

Sotto i minimi di ieri (23.060), area di short poc- vah (23.236-23.292)

---

**Idea Operatività:**

Se il prezzo scende sotto i minimi di ieri ha possibilità di raggiungere il livello di equilibrio della zona sottostante 22.812, da cercare trade di continuazione ribassista fi a questo livello.

si potrebbe creare anche una giornata laterale con il prezzo che rimane nella VALUE AREA di ieri.

---

*COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.*

*-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.*

FDAX LIVELLI OPERATIVI 20/03/2025**DIREZIONALITA’ ATTESA:**

LONG, se va sopra la value area di ieri. da osservare l' apertura dove avviene.

**LIVELLI LONG:**

livello di volume sotto VA (23.190), VAH (23.338), POC (23.289)

**LIVELLI SHORT:**

Min di ieri se rotto (23.135)

---

**Idea Operatività:**

Impostazione LONG, da aspettare la rottura della VAH di ieri per aspettare setup su VAH e POC.

Il livello 23.190 LONG anticipando la rottura della VAH, un po' più aggressivo.

SHORT da considerare sotto il 23.191, e attendere setup di continuazione.

LONG sopra i massimi storici con attesa di setup di continuazione.

I livelli segnati con spessore minore da tenere in considerazione come supporti e resistenze minori buoni per target/target parziali non per operare.

---

*COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.*

*-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.*

DAX forte e livelli chiaveAnalisi tecnica avanzata sul DAX

L’approccio adottato dai professionisti evita l’uso di indicatori tradizionali, concentrandosi esclusivamente su dati e volumi. L’attuale configurazione del DAX segue chiaramente questa logica, sviluppando un movimento coerente con le fasi strutturali del mercato.

Fase EXP e primo impulso rialzista

Il DAX ha raggiunto la zona di forza intorno a 22.800, segnando una chiara fase EXP, che ha consolidato il trend rialzista. Questo movimento dovrebbe estendersi fino a 22.950, livello corrispondente a un massimo precedente. La rottura di questa soglia potrebbe innescare un ulteriore allungo verso 23.200, completando così la struttura di espansione del prezzo.

Fase BRIDGE e consolidamento

In caso di mancata rottura immediata di 22.950, il mercato potrebbe entrare in una fase BRIDGE, caratterizzata da una lateralità rialzista con minimi crescenti. Questa struttura è fondamentale per assorbire liquidità e confermare la forza del trend prima di un possibile allungo o storno tecnico. La tenuta della zona 22.500 sarà determinante: un rimbalzo in questa area confermerebbe la continuazione della tendenza primaria.

Fase COL e possibili ritracciamenti

Attualmente, non si evidenziano segnali di ribasso strutturali. Tuttavia, una rottura di 22.500 potrebbe attivare una fase COL, con un primo obiettivo ribassista a 22.150 e successivamente 21.790. Solo un deterioramento del quadro macroeconomico potrebbe spingere il mercato sotto 21.500, ipotesi al momento poco probabile.

Fase MAR e conferma del trend

Se dovesse verificarsi una fase di indecisione (MAR), con volumi ridotti e scarsa direzionalità, sarà importante monitorare i punti di interesse per capire se si tratta di una semplice pausa del trend o di un primo segnale di esaurimento della spinta rialzista.

Proiezione annuale e obiettivi a lungo termine

La mia visione rimane rialzista, con target di 24.000-25.000 entro fine anno. Questo scenario è supportato da fattori macroeconomici positivi e da un mercato che continua a mostrare una struttura solida. Eventuali timori di recessione, al momento, sembrano poco rilevanti per un’economia forte come quella tedesca.

➡ Conclusione: mantenere un bias rialzista fino a conferme contrarie, monitorando attentamente il comportamento dei prezzi in area 22.950 e 22.500 per gestire al meglio le prossime fasi operative.

DAX - Nona Sinfonia - Time Frame 30 Minutinona sinfonia in opera

entrata long già attiva

Nona Sinfonia è un sistema di trading che sfrutta la fase di accumulo dei prezzi, identificata attraverso una configurazione di 1+9 candele. Questa tecnica punta a riconoscere momenti di bassa volatilità che anticipano, spesso, forti movimenti direzionali, offrendo un'opportunità di ingresso a basso rischio con obiettivi di profitto ben definiti.

DAX - Nona Sinfonia - Time Frame 30 Minutinona sinfonia in opera

ingressi shot e long definiti

Nona Sinfonia è un sistema di trading che sfrutta la fase di accumulo dei prezzi, identificata attraverso una configurazione di 1+9 candele. Questa tecnica punta a riconoscere momenti di bassa volatilità che anticipano, spesso, forti movimenti direzionali, offrendo un'opportunità di ingresso a basso rischio con obiettivi di profitto ben definiti.

DAX - nona sinfonia - time frame 30Mnona sinfonia in opera

Nona Sinfonia è un sistema di trading che sfrutta la fase di accumulo dei prezzi, identificata attraverso una configurazione di 1+9 candele. Questa tecnica punta a riconoscere momenti di bassa volatilità che anticipano, spesso, forti movimenti direzionali, offrendo un'opportunità di ingresso a basso rischio con obiettivi di profitto ben definiti.

Ingresso long e short definiti

Post elezioni in Germania, vedremo di nuovo l'indice tedesco salire?

Dax: FTW Reversal per uno storno del mercatoSe queste mie analisi ti sono utili ti prego di mettere un LIKE/BOOST all' articolo e seguire questo profilo.

Questo mi permetterà di continuare a fare questo lavoro gratuito.

Buongiorno a tutti,

eccomi qui come sempre per l'analisi settimanale.

Quest'oggi andiamo sull'indice Dax attraverso l'analisi del contratto future quotato sull'EUREX.

Sicuramente ci troviamo di fronte ad un perfetto uptrend ma quello che si è creato nell'ultima settimana potrebbe mettere le basi per uno storno del mercato verso livelli più bassi.

Si è infatti creata una FTW Reversal ( trigger poco frequente ) che ha una grande luce ( spazio dalla media mobile al prezzo attuale ) e spazio dall'ultimo swing.

In questo caso, durante i prossimi giorni seguirò con attenzione il grafico daily e 4H per vedere se ci saranno conferme operative per un corto.

I primi livelli importanti si notano su time frame daily e sono 21.850 e 21.200 punti per poi andare verso 20.450 e 19.800.

Per delle vendite i livelli interessanti da monitorare per dei trigger sell sono i 22.400 e i 22.600.

Se non si creeranno conferme rimarrò fermo su questo mercato.

Anche per oggi è tutto, vi auguro una buona domenica e un buon TRADING SIMPLE!

DT.TELEKOM AG ( DTE ), Strategia rialzista di lungo periodoDT.TELEKOM AG ( DTE ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

L'azienda è stata fondata nel 1995 e ha sede a Bonn, in Germania. Deutsche Telekom AG, insieme alle sue controllate, fornisce servizi integrati di telecomunicazione. L'azienda opera attraverso cinque segmenti: Germania, Stati Uniti, Europa, Soluzioni di sistema e Sviluppo del Gruppo. L'azienda offre servizi di rete fissa, tra cui servizi di comunicazione vocale e dati basati sulla rete fissa e sulla tecnologia a banda larga, e vende apparecchiature terminali e altri prodotti hardware, nonché servizi ai rivenditori. L'azienda fornisce anche servizi mobili voce e dati a consumatori e aziende; vende dispositivi mobili e altri prodotti hardware; vende servizi mobili a rivenditori e a società che acquistano e commercializzano servizi di rete a terzi, come gli operatori di reti virtuali mobili. Inoltre, offre servizi Internet, prodotti e servizi televisivi basati su Internet e sistemi di tecnologia dell'informazione e della comunicazione per aziende multinazionali e istituzioni del settore pubblico con un'infrastruttura di centri dati e reti con il marchio T-Systems, oltre a servizi di call center. L'azienda ha 242 milioni di clienti di telefonia mobile e 22 milioni di clienti a banda larga, oltre a 27 milioni di linee di rete fissa. Deutsche Telekom AG ha una collaborazione con VMware, Inc. sulla piattaforma RAN virtuale aperta e intelligente basata su cloud per portare agilità alle reti di accesso radio per le reti LTE esistenti e per le future reti 5G; e una partnership con Microsoft per offrire esperienze di cloud computing ad alte prestazioni.

DATI: 20/ 01 /2023

Prezzo = 20.020 Euro

Capitalizzazione = 99,513B

Beta (5 anni mensile) = 0,58

Rapporto PE ( ttm ) = 22,28

EPS ( ttm ) = 0,90

Target Price DT. TELEKOM AG di lungo periodo:

1° Target Price: 30.59 Euro

2° Target Price: 44.905 Euro

3° Target Price: 56.455 Euro

4° Target Price: 67.845 Euro

5° Target Price: 84.28 Euro

6° Target Price: 104.905 Euro