USDCHF LONG Un'entrata long su USD/CHF in area 0.77 richiederebbe una convergenza eccezionale di fattori tecnici, fondamentali e strutturali, considerando che un livello del genere rappresenterebbe un'estremizzazione storica della forza del franco svizzero contro il dollaro—un territorio toccato soltanto in fasi di crisi acuta come quella del 2011-2012, quando il cross scese fino a 0.7065. In un simile contesto, il CHF si troverebbe a scontare un sovrapprezzo strutturale derivante da un mix di flussi safe-haven intensi, un differenziale tassi Fed-SNB marcatamente negativo e una domanda rifugio tale da aver neutralizzato persino gli interventi della Banca Nazionale Svizzera. Proprio questa estremizzazione aprirebbe però lo spazio per una mean reversion pluriennale, soprattutto qualora emergessero catalizzatori fondamentali capaci di invertire il paradigma valutario consolidato.

Il primo driver potenziale risiederebbe in un'inversione del differenziale dei tassi d'interesse, con la Federal Reserve che mantiene una politica monetaria restrittiva—ad esempio con i tassi fermi in area 3-4%—mentre la SNB, costretta dalla forza eccessiva della propria valuta, avvia un ciclo di tagli per preservare la competitività dell'economia svizzera. Questo scenario renderebbe il carry trade USD/CHF nuovamente attrattivo per i flussi istituzionali globali, innescando una rotazione strutturale verso il dollaro. Parallelamente, una crisi fiscale o bancaria nell'eurozona potrebbe alterare la gerarchia dei beni rifugio europei: anziché rifugiarsi nel franco come tradizionalmente accade, gli investitori potrebbero privilegiare la liquidità e la profondità dei mercati statunitensi, spostando i flussi verso il USD in un contesto di risk-off globale. A ciò si aggiungerebbe un cambio di rotta esplicito della SNB, con interventi massicci e coordinati—acquisti illimitati di valuta estera e comunicazione chiara contro l'apprezzamento—volto a indebolire deliberatamente il franco, rompendo quella percezione di invincibilità che ne ha sostenuto la forza negli anni.

Sul piano tecnico, tuttavia, nessun livello psicologico da solo giustificherebbe l'ingresso. Occorrerebbe osservare una stabilizzazione organizzata del prezzo: la formazione di un doppio o triplo minimo in area 0.77 con volumi decrescenti nelle ultime discese, a suggerire esaurimento della pressione venditrice; la rottura di una trendline ribassista pluriennale su timeframe weekly; e segnali di divergenza tra prezzo e indicatori come RSI o MACD, dove i minimi non vengono confermati dagli oscillatori. A questi elementi si aggiungerebbero pattern candlestick di inversione—hammer o engulfing rialzisti—su grafici daily a confermare il cambio di sentiment.

La gestione del rischio resterebbe tuttavia l'elemento non negoziabile di un'operazione del genere. Lo stop loss andrebbe posizionato al di sotto del minimo storico del 2011, intorno a 0.7550, accettando una perdita limitata ma definita. I target profit, invece, andrebbero scalati: un primo obiettivo a 0.82 per cogliere il rimbalzo verso la resistenza psicologica, un secondo a 0.88 in area della media mobile quinquennale, e un terzo ambizioso a 0.95, livello che rappresenterebbe un ritorno verso una parità più neutrale dal punto di vista storico. Il position sizing, data l'asimmetria intrinseca dell'operazione, non dovrebbe mai superare l'1-2% del capitale totale.

In sintesi, un long a 0.77 non sarebbe una semplice scommessa sul fatto che "il prezzo è basso", ma una strategia articolata fondata sulla convergenza di tre elementi: un'estremizzazione valutaria statisticamente insostenibile nel lungo termine, un catalizzatore fondamentale capace di ribaltare i flussi strutturali tra le due valute, e una conferma tecnica che trasformi l'ipotesi statistica in setup operativo concreto. Senza questa triade, l'operazione si ridurrebbe a speculation non strutturata, esposta al rischio che il franco continui a rafforzarsi in nuove fasi di turbolenza globale—ricordando che il safe-haven status del CHF non è mai stato completamente eroso, neppure nei momenti di maggiore interventismo della SNB. Un approccio analitico rigoroso, coerente con una visione strategica dei mercati, richiede dunque pazienza nell'attesa di questa convergenza prima di trasformare un'ipotesi teorica in posizione reale.

EUR (Euro)

#AN031: Gennaio, 5 SHOCK Geopolitici

Gennaio 2026 non sta offrendo un singolo evento “black swan”, ma una sequenza di shock geopolitici a rilascio progressivo: energia europea, Medio Oriente/Iran, America Latina, fronte Ucraina e nuove frizioni USA-Europa/Artico, con in parallelo un tassello Asia-Pacifico (Taiwan) che riaccende la sensibilità “risk-on/risk-off”. Il risultato, per il mercato FX, è un mese dove il premio per il rischio si sposta di continuo tra dollaro, valute rifugio e blocchi legati alle materie prime.

1) Europa: stop definitivo al gas russo (timeline lunga, impatto immediato sui prezzi aspettati)

Il 26 gennaio l’UE ha dato il via libera finale a una norma per vietare le importazioni di gas russo entro fine 2027, includendo LNG entro fine 2026 e pipeline entro 30 settembre 2027 (con possibilità tecniche di slittamento in casi specifici).

Perché conta per il Forex (subito, non nel 2027):

Il FX sconta aspettative: una traiettoria di minore dipendenza energetica riduce il “tail risk” strutturale sull’Europa, ma nel breve può generare premio volatilità (pricing di colli di bottiglia, contratti, infrastrutture LNG, shock meteo/consumi).

Se l’energia torna a essere driver di inflazione, la catena è: energia → aspettative CPI → tassi attesi BCE → EUR.

Implicazioni operative:

EUR: tende a reagire più alle sorprese di prezzo dell’energia che alla notizia in sé. Il tema vero è “quanto costa sostituire” e “con che stabilità”.

NOK/SEK: spesso diventano proxy regionali quando il mercato ricalibra energia e crescita europea (attenzione a petrolio/gas e rischio globale).

2) Medio Oriente/Iran: “armada”, sanzioni, petrolio e volatilità USD

In pochi giorni si è riacceso il canale Iran → petrolio → inflazione globale → posizionamento USD: nuove sanzioni USA su entità e navi legate al trasporto di petrolio iraniano e retorica/dispiegamento militare hanno spinto il Brent e il WTI in rialzo di circa il 3% in una seduta, riattivando il risk premium energetico.

Meccanismo FX chiave:

Petrolio su → pressione inflattiva (globale) su → tassi reali attesi su → rotazione su USD oppure fuga su rifugi (JPY/CHF) se sale la paura “event risk”.

In parallelo, l’Iran domestico mostra stress finanziario (sell-off azionario e valuta sotto pressione), segnale che il mercato locale sta prezzando scenario di rischio più alto.

Chi tende a muoversi di più:

CAD (petrolio) spesso beneficia se la salita è ordinata e “growth-friendly”.

JPY/CHF (rifugi) se il mercato interpreta escalation come rischio di shock improvviso.

EMFX: soffrono se l’energia si traduce in import bill più alto e condizioni finanziarie più rigide.

3) America Latina: Venezuela, “hard power” e rischio geopolitico su flussi EM

Il mese ha portato un elemento raro: un salto di qualità della postura USA nell’area, con l’arresto/cattura di Nicolás Maduro e una cornice comunicativa che parla di conflitto contro narco-reti e pressioni su asset energetici/rotte. Le conseguenze sono più grandi del solo Venezuela: aumentano la probabilità che il mercato applichi un premio rischio più ampio sulle valute EM sensibili a geopolitica e sanzioni.

FX: cosa guardare davvero

Non è solo “USD vs VES” (non tradabile in modo classico): è la percezione di instabilità regionale e di “policy unpredictability”.

Effetto secondario: attenzione ai canali energetici e ai flussi di capitale verso USD e strumenti liquidi quando sale l’incertezza.

4) Ucraina: inverno duro, infrastrutture colpite e rischio energetico europeo “di ritorno”

Le offensive su infrastrutture e power grid (Kharkiv e altre aree) stanno rendendo il tema Ucraina nuovamente “macro-rilevante” proprio nel momento in cui l’Europa parla di chiudere definitivamente la dipendenza energetica da Mosca.

Per il Forex:

Ogni aumento di rischio su Europa (energia/sicurezza) tende a produrre:

EUR più fragile nei picchi di avversione al rischio, domanda di USD/CHF e spesso JPY, repricing su gas/petrolio che rientra nel punto (1).

5) USA-Europa/Artico: Groenlandia, NATO e rischio “frizione transatlantica”

Le tensioni legate alla Groenlandia e ai rapporti transatlantici stanno diventando un nuovo “overlay geopolitico” che il mercato non può ignorare, anche perché impatta difesa, rotte artiche e coesione politica europea.

Come si trasforma in FX:

Aumenta il rischio di policy shocks (dazi/ritorsioni/negoziati tesi).

Nei momenti di frizione, il mercato tende a preferire l’asset più liquido e difensivo: spesso USD, con rotazioni rapide tra risk-on/risk-off.

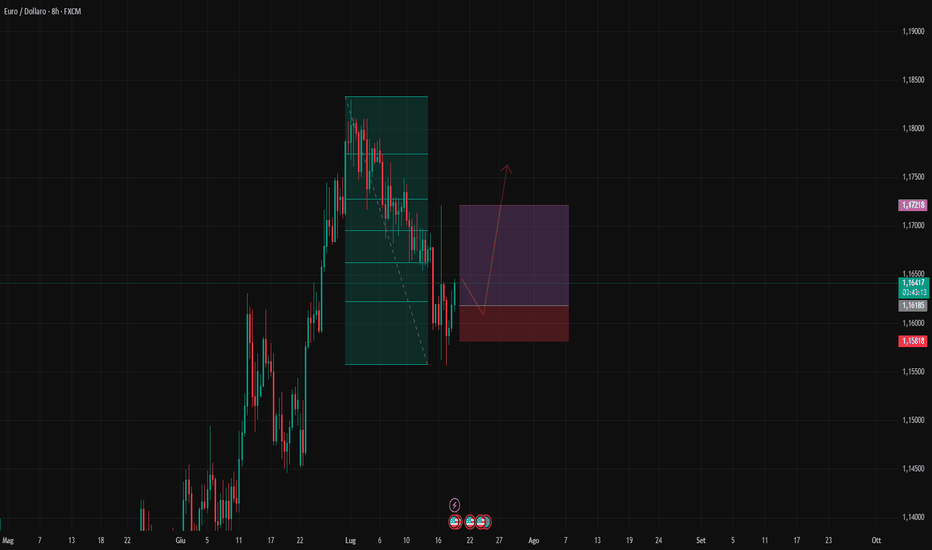

049: Opportunità di Investimento LONG su EUR/USD

Nel mercato valutario esistono movimenti che, a un occhio inesperto, possono sembrare debolezza. In realtà, sono spesso il passaggio necessario affinché gli operatori più strutturati possano posizionarsi con efficienza. È esattamente ciò che si sta osservando attualmente su EUR/USD.

Dopo una fase di pressione ribassista ben visibile, il cambio ha mostrato segnali chiari di rallentamento. La discesa non è stata accompagnata da una vera accelerazione direzionale, ma piuttosto da un progressivo assorbimento della spinta, tipico delle fasi in cui la liquidità viene raccolta prima di un possibile cambio di passo.

Struttura di mercato e contesto istituzionale

Analizzando la struttura su più timeframe, emerge come il movimento discendente si inserisca all’interno di un contesto più ampio di riequilibrio. Le aree inferiori hanno reagito in modo ordinato, senza rotture impulsive, suggerendo la presenza di interesse da parte di operatori di dimensioni rilevanti.

Questo tipo di comportamento è spesso associato a fasi di mitigazione, in cui il mercato torna su zone già scambiate per consentire la costruzione di posizioni con un profilo di rischio efficiente. Non si tratta di inseguire il prezzo, ma di attendere che il prezzo torni dove le probabilità diventano asimmetriche.

Price action e gestione della liquidità

Dal punto di vista della price action, il quadro è coerente con una dinamica di stop hunting già avvenuta. I minimi recenti hanno attirato ordini di protezione, successivamente assorbiti senza generare una prosecuzione ribassista credibile. Questo è uno dei segnali più affidabili di esaurimento della pressione short.

Quando il mercato smette di scendere nonostante abbia “motivi tecnici” per farlo, il messaggio è chiaro: qualcuno sta comprando con pazienza.

Volumi, volatilità e assenza di panico

Un altro elemento chiave è la volatilità. Non si osservano espansioni violente né spike disordinati. Al contrario, la compressione suggerisce un ambiente controllato, tipico delle fasi di accumulo. Anche i volumi confermano questa lettura, mostrando partecipazione ma non distribuzione aggressiva.

In assenza di shock macro imminenti, questo tipo di contesto tende a favorire movimenti progressivi piuttosto che reazioni caotiche.

Sentiment e posizionamento

Il sentiment di breve periodo rimane sbilanciato verso il lato opposto rispetto al movimento atteso. Storicamente, quando la componente meno strutturata del mercato insiste su una direzione dopo una fase di discesa prolungata, il rischio maggiore è quello di trovarsi dalla parte sbagliata nel momento in cui il prezzo inverte.

Gli operatori istituzionali non entrano quando il movimento è evidente. Entrano quando il mercato concede spazio, tempo e liquidità.

Scenario operativo e visione finale

Il quadro complessivo suggerisce una configurazione costruttiva per un recupero graduale del cambio. Non si tratta di anticipare un’esplosione immediata, ma di posizionarsi in una fase in cui il rapporto tra rischio e potenziale ritorno diventa particolarmente favorevole.

In questi contesti, la disciplina conta più della velocità. Il mercato non premia chi corre, ma chi aspetta il momento giusto.

#048: Opportunità di Investimento LONG su EUR/NZD

Nelle ultime sedute, la coppia EUR/NZD ha mostrato i primi segnali di stabilizzazione strutturale dopo una prolungata fase ribassista. L'azione dei prezzi non è più impulsiva al ribasso e il mercato sta ora transitando verso un contesto più equilibrato in cui il posizionamento, piuttosto che il momentum, diventa il fattore chiave.

Ciò che risalta non è il movimento in sé, ma il comportamento del mercato attorno al valore. Invece di un breakout aggressivo, il prezzo avanza in modo controllato, con un'espansione della volatilità limitata e senza partecipazione emotiva. Questa è spesso una caratteristica dell'accumulo professionale piuttosto che della continuazione guidata dal retail.

Da una prospettiva strutturale, il mercato sembra testare l'accettazione al di sopra di una zona precedentemente contestata. Tuttavia, gli operatori esperti sanno che l'accettazione non equivale all'esecuzione. I flussi istituzionali raramente entrano al momento della conferma; aspettano che il mercato torni, rivalutano il valore ed espongono le mani più deboli.

È qui che la pazienza diventa fondamentale.

Piuttosto che inseguire il prezzo dopo la conferma, un approccio più professionale consiste nel lasciare che il mercato ritracci e riveli se gli acquirenti sono realmente interessati. Se la struttura è autentica, il prezzo tornerà con calma alla zona di accettazione, offrendo liquidità e conferma a un costo emotivo molto inferiore. Se ciò non avviene, spesso segnala che il movimento non ha ricevuto un reale supporto.

Un altro elemento importante è il sentiment. Quando il posizionamento si sposta leggermente da un lato, ma senza raggiungere estremi, i mercati spesso cercano di riequilibrarsi prima di proseguire. Queste fasi di riequilibratura sono quelle in cui tipicamente operano gli operatori istituzionali, assorbendo la pressione mentre i trader al dettaglio reagiscono emotivamente.

Anche l'andamento dei volumi supporta questa visione. L'assenza di volume culminante suggerisce preparazione piuttosto che distribuzione. I mercati tendono a muoversi più velocemente dopo queste fasi di calma, non durante.

In questo contesto, l'attenzione non dovrebbe essere rivolta alla previsione della candela successiva, ma alla comprensione di dove il valore viene accettato e di come si comporta il prezzo quando torna in quella zona. La differenza tra l'esecuzione professionale e quella al dettaglio sta spesso nell'attendere la conferma e poi attendere di nuovo.

EurChf proseguimento short dopo inversioneBuongiorno a tutti,

EurChf

Se partiamo da TF settimanale, possiamo osservare un chiaro trend lateral-ribassista e due TL di lungo periodo che tengo sotto il prezzo.

In questo momento la EMA 50 (in bianco) ha respinto il prezzo e possiamo notare in basso a 0.9207 il minimo della candela inside che potremmo considerare come obiettivo finale del movimento.

Scendendo nel TF giornaliero possiamo vedere un bel testa spalle e l'avvenuta rottura, sia della neckline (in verde), sia della EMA 50, con una bella candela ribassista.

La struttura interna è ribassista mentre quella esterna rimane rialzista, complice il bel movimento long dell'ultimo mese.

Possiamo vedere anche che il massimo della candela di venerdì scorso ha chiuso il gap presente (corrispondente anche al retest della neckline del TS e della EMA 50).

Nel TF H4 possiamo vedere la rottura della EMA 200 e la price action ribassista che sta prendendo forma.

Infine diamo uno sguardo al indice del franco svizzero che ci sta indica la forza della moneta.

Come primo TP del trade potremmo individuare l'inizio del gap presente su TF giornaliero a 0.9276, per poi proseguire verso i minimi indicati sopra.

Un'eccessiva lateralizzazione del prezzo sui livelli attuali annullerebbe il trade.

Seguiranno aggiornamenti.

Se vi piace il mio metodo di analisi, lasciate un like, grazie.

A presto

Mind Primacy

Disclaimer: tutte le analisi esposte attraverso questo profilo non rappresentano consigli finanziari, ma la mia personale visione basata sulle strategie operative di trading che utilizzo.

Dojo La Nuit - EURNZD short H4 (01.12.2025) Dojo La Nuit - EURNZD short H4 (01.12.2025)

📉 CONTESTO DI MERCATO

EURNZD sta quotando a 2,02629 in una fase di debolezza dell'Euro contro NZD. Il volume profile mostra una concentrazione importante di liquidità nella zona 2,040-2,042, che rappresenta un muro di supporto significativo. L'RSI intorno a 40 segnala momentum ribassista ancora attivo ma non oversold.

La dinamica recente è cruciale: c'è stata un'alta scarica di volumi short, un movimento improvviso e aggressivo al ribasso. Quando vedo questa pressione di vendita concentrata, significa che il mercato ha scelto la direzione con forza. Se invece il prezzo fosse sceso lentamente, con volumi distribuiti, avrei valutato quella zona come un'ottima opportunità per entrare long sul rimbalzo.

🎯 SETUP OPERATIVO

Sto entrando short dal livello attuale a 2,02629 seguendo il flusso dei volumi short. Target principale a 2,01192, appena sopra la zona di supporto critico. Stop loss posizionato a 2,02997 per protezione. Risk-reward circa 1:3.9, molto favorevole. Elemento chiave: lo swap sull'Euro è positivo, quindi mantenere la posizione overnight è vantaggioso.

La logica è chiara: volumi aggressivi short significano continuation del movimento, non inversione. Sto cavalcando questa onda di vendite fino al supporto principale.

📊 GESTIONE AL TARGET

Al raggiungimento di 2,01192 valuterò la reazione del prezzo sulla zona di supporto 2,040-2,042. Se c'è rimbalzo netto con volumi, chiudo e potrei considerare un'inversione long. Se rompe il supporto con la stessa intensità di volumi short vista prima, parzializzo profitti e lascio correre una parte per estensione verso 2,000.

────────────────────────────────────────────────────────────────

🇺🇸 Dojo La Nuit - EURNZD short H4 (01.12.2025)

📉 MARKET CONTEXT

EURNZD is trading at 2.02629 in a Euro weakness phase against NZD. Volume profile shows significant liquidity concentration in the 2.040-2.042 zone, representing a major support wall. RSI around 40 signals active bearish momentum but not oversold.

Recent dynamics are crucial: there's been a heavy discharge of short volumes, a sudden and aggressive downward movement. When I see this concentrated selling pressure, it means the market has chosen direction with force. If instead price had dropped slowly, with distributed volumes, I would have evaluated that zone as an excellent opportunity to enter long on the bounce.

🎯 TRADE SETUP

I'm entering short from current level at 2.02629 following the short volume flow. Primary target at 2.01192, just above the critical support zone. Stop loss positioned at 2.02997 for protection. Risk-reward approximately 1:3.9, very favorable. Key element: Euro swap is positive, so holding overnight position is advantageous.

Logic is clear: aggressive short volumes mean continuation of movement, not reversal. I'm riding this selling wave down to the main support.

📊 MANAGEMENT AT TARGET

At 2.01192 I'll evaluate price reaction on the 2.040-2.042 support zone. If there's clear bounce with volumes, I close and might consider a long reversal. If it breaks support with the same short volume intensity seen before, I partial profits and let a portion run for extension towards 2.000.

#AN028: Londres défie l’Union européenne et suspend sa contribu

L’annonce du refus du Royaume-Uni de verser les 6,75 milliards d’euros alloués au nouveau Fonds européen de défense envoie un signal politique et économique clair à Bruxelles. Bonjour, je suis Andrea Russo, trader indépendant sur le marché des changes et trader pour compte propre, avec un capital de 200 000 $ sous gestion. Merci d’avance pour votre temps.

Cette décision ne se résume pas à une simple question d’argent ; elle s’inscrit dans une stratégie précise d’indépendance industrielle et militaire visant à réaffirmer la souveraineté britannique après le Brexit.

💼 Implications économiques et géopolitiques

Le Fonds européen était destiné à financer des projets communs de défense et de technologie, à réduire la dépendance vis-à-vis des États-Unis et à renforcer les capacités militaires autonomes de l’UE.

En refusant d’y participer, Londres envoie un double message :

Sur le plan économique : la priorité est donnée à son propre budget et à son industrie de défense nationale, qui a connu une forte reprise ces deux dernières années grâce aux commandes de l’Ukraine, du Moyen-Orient et des pays de l’OTAN.

Stratégique : Le Royaume-Uni n'entend pas s'engager dans des plans de défense européens susceptibles de concurrencer l'OTAN, dont il demeure un membre clé.

📉 Impact sur les marchés

Sur les marchés des changes, cette annonce tend à renforcer temporairement la livre sterling (GBP), car elle est perçue comme un geste d'autonomie et de stabilité budgétaire – une réduction des dépenses publiques dans un contexte de tensions liées aux budgets de l'UE.

Cependant, cet effet pourrait être de courte durée : la décision creuse le fossé avec Bruxelles, alimentant les risques politiques et les frictions commerciales potentielles, notamment si l'UE réagit par des mesures restrictives sur les contrats militaires conjoints ou les exportations.

Du côté des actions, les valeurs britanniques de défense (BAE Systems, Rolls-Royce Defence) pourraient bénéficier d'un sentiment patriotique et d'une hausse des commandes intérieures.

Sur le marché obligataire, en revanche, l'effet est neutre : cette mesure ne modifie pas la notation souveraine, mais renforce l'idée que la livre sterling est une valeur refuge régionale dans une Europe tiraillée entre austérité et dépenses de défense.

🌍 Risques pour l'UE

Pour Bruxelles, le manque d'implication de Londres complique l'élaboration d'une politique de défense commune :

diminution des financements pour les programmes industriels partagés,

dépendance accrue vis-à-vis de l'Allemagne et de la France,

et perception d'une instabilité institutionnelle européenne, facteur qui tend à affaiblir l'euro (EUR).

#AN028: Londra sfida Unione Europea, stop fondi Difesa

La notizia che il Regno Unito ha deciso di non versare i 6,75 miliardi di euro previsti per il nuovo Fondo Europeo della Difesa rappresenta un chiaro segnale politico ed economico verso Bruxelles. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Dietro questa scelta non c’è solo la questione del denaro, ma una precisa strategia di indipendenza industriale e militare che mira a riaffermare la sovranità britannica post-Brexit.

💼 Implicazioni economiche e geopolitiche

Il fondo europeo era pensato per finanziare progetti comuni in ambito difensivo e tecnologico, riducendo la dipendenza dagli Stati Uniti e rafforzando la capacità militare autonoma dell’UE.

Londra, rifiutando di partecipare, lancia un messaggio duplice:

Economico: priorità ai propri bilanci e all’industria bellica nazionale, che negli ultimi due anni ha visto un forte rilancio con commesse verso l’Ucraina, Medio Oriente e paesi NATO.

Strategico: il Regno Unito non intende vincolarsi a piani di difesa europea che potrebbero competere con la NATO, di cui resta membro cardine.

📉 Impatto sui mercati

Nei mercati valutari, la notizia tende a rafforzare momentaneamente la sterlina (GBP), poiché viene percepita come un atto di autonomia e stabilità fiscale — meno spesa pubblica in un contesto di tensioni sui bilanci UE.

Tuttavia, l’effetto potrebbe essere di breve durata: la decisione accentua la frattura con Bruxelles, alimentando rischi politici e potenziali frizioni commerciali, soprattutto se l’UE reagirà con misure restrittive sui contratti o sulle esportazioni militari comuni.

Sul fronte azionario, i titoli della difesa britannici (BAE Systems, Rolls-Royce Defence) potrebbero beneficiare del sentiment “patriottico” e dell’aumento delle commesse domestiche.

Invece, sul mercato obbligazionario, l’effetto è neutro: la mossa non cambia il rating sovrano ma rafforza l’idea di una sterlina come valuta rifugio regionale in un’Europa divisa tra austerità e spese belliche.

🌍 Rischi per l’UE

Per Bruxelles, il mancato contributo di Londra complica la costruzione di una politica di difesa comune:

meno fondi per i programmi industriali condivisi,

maggiore dipendenza dalla Germania e dalla Francia,

e una percezione di instabilità istituzionale europea, fattore che tende a indebolire l’euro (EUR).

#031: Opportunità di Investimento LONG su EUR/GBP

Negli ultimi movimenti su EUR/GBP, il prezzo ha mostrato una tendenza correttiva: ha tentato di risalire verso resistenze medie, ma ha incontrato ostacoli significativi. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Quindi c’è una narrativa in cui il mercato potrebbe respirare (correggere) prima di tentare un nuovo attacco della resistenza principale. In questo scenario, invece di entrare subito “al prezzo corrente”, ho preferito piazzare un BUY LIMIT in una zona di supporto tecnica già identificata, in attesa che il mercato scenda lì e “riqualifichi” la zona come base di ripartenza.

Il mercato ha mostrato debolezza nel breve: ha ritracciato da zone alte ma non è ancora chiaro se i buyer abbiano preso il comando.

Voglio comprare solo se il prezzo dimostra che la zona ha difeso. Questo succede se scende al livello, aggancia il BUY LIMIT, e poi mostra inversione.

La posizione retail ora si attesta in una logica "CONTRARIANTE" e quindi a mio favore. Vi aggiornerò se ci saranno cambiamenti su opera in corso.

#029: Opportunità di investimento LONG su EUR/USD

La coppia ha recentemente diffuso l'area di supporto di 1,1700, mostrando un forte rigetto e segnali di una possibile inversione rialzista. I volumi confermano l'accumulo vicino ai minimi, mentre i trader al dettaglio rimangono ampiamente posizionati sul lato corto. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Da una prospettiva istituzionale, questo crea condizioni favorevoli per una potenziale continuazione al rialzo.

Gli indicatori di momentum stanno diventando positivi e le prossime sessioni potrebbero essere decisive per un tentativo di breakout.

Focus chiave:

Zona di supporto intorno a 1,1690-1,1700

Area di resistenza vicino a 1,1810

Il sentiment al dettaglio è ancora fortemente breve → possibile spinta al rialzo da parte degli investitori istituzionali

⏳ La tendenza rimane rialzista nel breve termine, con aspettative di un movimento progressivo al rialzo nei prossimi 24-32 ore.

EURUSD / Fiber PoV - Se rompe 1.15... SI VOLA!📈 Analisi Tecnica e Fondamentale del Cambio EUR/USD: Tendenza Rialzista Sostenibile da 1.02 a 1.15

Il cambio EUR/USD ha recentemente mostrato segnali di un possibile rialzo sostenibile, supportato da fattori tecnici e fondamentali. Una trendline di supporto fissata a 1.02 rimane valida, con obiettivi a breve termine fino a 1.15.

🔧 Analisi Tecnica

Trendline di Supporto a 1.02: Il livello di 1.02 ha agito come supporto cruciale, impedendo ulteriori discese e favorendo un recupero del cambio.

Breakout e Momentum Positivo: Il superamento della resistenza a 1.12 ha innescato un rally, portando il cambio vicino ai massimi annuali. Indicatori come RSI, MACD e medie mobili supportano una continuazione del rialzo.

Obiettivi Tecnici: Il superamento di 1.12 potrebbe aprire la strada a target a 1.15 e successivamente a 1.20-1.25 nel medio termine.

📊 Analisi Fondamentale

Politiche Monetarie Divergenti: La Fed appare più cauta, mentre la BCE, con un taglio dei tassi al 2.5%, stimola la ripresa, favorendo l’euro.

Stimolo Fiscale Tedesco: Il nuovo piano da 500 miliardi di euro rafforza le prospettive economiche dell'Eurozona.

Riallocazione di Capitali Globali: Una progressiva uscita degli investitori istituzionali dagli asset in dollari sta indebolendo il biglietto verde.

🧭 Scenario Previsionale

Scenario Rialzista (40%): Superamento e consolidamento sopra 1.12 con target primario 1.15.

Scenario Neutrale (30%): Consolidamento tra 1.03 e 1.12.

Scenario Ribassista (30%): Rottura del supporto a 1.03 con potenziale ritorno verso 0.98.

✅ Conclusione

La combinazione di solidi fattori tecnici e fondamentali indica che il trend rialzista di EUR/USD è ancora valido. L’area 1.15 rappresenta un target realistico nel breve termine.

💬 Lascia un commento qui sotto con la tua opinione e metti un like se trovi utile questa analisi!

📲 Vuoi conoscere operazioni di scalping giornaliere su EUR/USD e altri cambi?

🎯 È disponibile un canale Telegram gratuito dove vengono inserite ogni giorno le posizioni operative.

EURUSD La moneta europea in leggera flessione. Quale supporto?Buon giovedi 10 Luglio e bentornati sul canale con aggiornamento tecnico su grafico H4 su EUR/USD.

Cosa aspettarci nel brevissimo termine e qual'è il livello di supporto - a mio parere molto chiaro - da andare a monitorare con attenzione.

Grazie per la vostra attenzione e buona serata

#012: Opportunità di Investimento LONG su EUR/USD

In questo scenario, ho posizionato un ordine passivo long su EUR/USD in corrispondenza di una zona chiave che ha mostrato negli ultimi giorni segnali di accumulo e difesa istituzionale.

Il prezzo ha evidenziato una manipolazione ribassista seguita da un rimbalzo deciso con struttura a V, spesso indicativa di caccia agli stop conclusa. In queste fasi, l’ingresso diretto risulta meno efficace rispetto a una strategia passiva che punta a intercettare un eventuale pullback tecnico nella zona in cui si sono manifestati volumi anomali e difese algoritmiche.

L’ordine è stato progettato per attivarsi soltanto se il mercato dovesse tornare temporaneamente nella zona precedentemente assorbita, evitando così di inseguire il prezzo dopo una candela direzionale.

Il posizionamento dello stop loss è stato scelto con cura per evitare sia le zone di caccia tipiche dei retail che le aree visibili agli algoritmi. È localizzato in modo da garantire l’invisibilità operativa, ma anche la coerenza con la logica della difesa istituzionale: se raggiunto, il trade sarà automaticamente invalidato.

Il target è in linea con la struttura tecnica superiore e con la normale estensione del movimento che si sviluppa quando questa dinamica viene rispettata.

Questa operazione è pensata per essere lasciata lavorare in piena autonomia, senza bisogno di aggiustamenti o gestione attiva. O entra, o resta fuori. L’unico obiettivo è allinearsi ai flussi istituzionali, con rischio controllato e struttura direzionale favorevole.

#009: Opportunità Investimento LONG su EUR/AUD

Abbiamo piazzato un ordine buy limit a 1.776, in attesa di uno spike ribassista che ci permetta di entrare insieme alle istituzioni, non contro di loro.

Perché questo ingresso?

🔻 Aspettiamo un falso breakout a 1.776, livello chiave dove i big player stanno accumulando liquidità con stop hunt tecnici.

🔐 Lo SL è piazzato sotto i livelli dove i sistemi bancari hanno ordini protettivi futuri.

📊 I retail sono ancora pesantemente short, e non stanno uscendo, il che conferma che il movimento up non è ancora partito.

📈 L’Open Interest mostra attesa di rottura imminente, con carico progressivo da parte di grossi player.

⏳ Stiamo fuori ora per non essere vittime del ritracciamento, ma pronti a entrare sullo spike ribassista istituzionale.

Un’espansione violenta verso 1.79, con una candela direzionale che partirà non appena si completa la pulizia retail sotto 1.776.

Il trade ha tutte le caratteristiche dell’ingresso istituzionale perfetto: posizionamento anticipato, pazienza, e stop in zona difesa.

#007: Opportunità di Investimento LONG EUR/MXN

Salve, sono Andrea Russo e oggi voglio parlarvi di questa opportunità di investimento long su EUR/MXN.

Dopo un’accurata analisi dei flussi istituzionali, del sentiment di mercato e delle dinamiche macroeconomiche tra Europa e Messico, ho identificato una potenziale opportunità long di medio periodo su questa coppia valutaria, spesso trascurata dai trader retail ma molto seguita dagli operatori professionali per la sua struttura tecnico-fondamentale ibrida. Ringrazio anticipatamente il Broker Partner Ufficiale PEPPERSTONE che ci ha supportato nella creazione di questa analisi tecnica.

🔍 Contesto tecnico e strategico

Negli ultimi giorni, EUR/MXN ha mostrato un comportamento tipico da accumulazione istituzionale: congestione prolungata su livelli chiave, diminuzione progressiva della volatilità, aumento delle anomalie di volume su spike ribassisti e presenza di difese evidenti su aree di supporto strategiche.

Tutto questo mentre il posizionamento retail rimane fortemente sbilanciato short, con oltre il 75% degli operatori al dettaglio che sta vendendo questa coppia nella zona attuale. Storicamente, quando si raggiungono livelli di squilibrio così marcati, le probabilità di un'inversione guidata da flussi istituzionali aumentano sensibilmente.

🧠 Comportamento atteso e dinamiche istituzionali

Le grandi istituzioni finanziarie – incluse banche globali e hedge fund – non entrano mai “quando il segnale è buono”: entrano quando il mercato è pronto a farli vincere. Questo spesso accade dopo che il retail si è posizionato massicciamente contro il movimento imminente, ed è esattamente ciò che stiamo osservando in queste ore.

EUR/MXN è una coppia ad alto rendimento: il peso messicano beneficia spesso di carry trade favorevoli, ma è anche estremamente esposto a tensioni geopolitiche (come le attuali turbolenze USA–Iran) e alla direzione generale del dollaro americano e dell’euro. In questo contesto, con un euro stabile e un rischio sistemico in aumento, il flusso naturale tende ad allontanarsi dal peso messicano, rendendo i long su EUR/MXN particolarmente interessanti.

🎯 Posizionamento operativo e obiettivi

Il mio ingresso è avvenuto su una zona di compressione ben definita, con uno stop loss tecnico protetto e un target calcolato su struttura, volumi e precedenti breakout simili. L’obiettivo è un’area intorno a 22.73, dove è probabile l’arrivo di prese di profitto istituzionali.

Va sottolineato che l’intera struttura attuale è costruita su zone di protezione generate da ordini passivi: sappiamo che in EUR/MXN questi livelli hanno storicamente provocato forti rimbalzi quando raggiunti.

📊 Conclusione

Questa operazione non è semplicemente una scommessa direzionale. È l’esecuzione ponderata di un modello basato sul comportamento dei grandi operatori, sulla psicologia del mercato e sull’analisi avanzata dei flussi di capitale. Non si tratta di “prevedere il futuro”, ma di posizionarsi nello stesso momento in cui lo fanno le mani forti, sfruttando le loro stesse regole.

Il mio obiettivo è operare come fa un hedge fund, e in questo trade su EUR/MXN vedo tutte le condizioni affinché questo accada.

Eur/Nzd: F.T.W. su base a 1,8900Se queste mie analisi ti sono utili ti prego di mettere un LIKE/BOOST all'articolo e seguire questo profilo.

Questo mi permetterà di continuare a fare questo lavoro gratuito.

Il cross EUR/NZD ha appena completato e convalidato una struttura tecnica di tipo F.T.W. sul time frame settimanale, mostrando una reazione pulita e decisa sul pavimento chiave di 1,8900.

Un segnale che merita attenzione.

La zona è stata difesa con decisione dai compratori, generando un pattern che – secondo il mio approccio – può rappresentare la continuazione di una fase long interessante.

Nei prossimi giorni monitorerò il cross con grande attenzione per valutare ingressi long in ottica multiday, solo in caso di conferme solide su TF inferiori ( daily-6H-4H)

🎯 Primo target tecnico:

L’area di 1,9700, che coincide non solo con una resistenza tecnica ma anche con il 211,80% di estensione Fibonacci della struttura FTW individuata sul weekly.

Successivamente abbiamo anche area 1,9900 ( 261,80% ), livello ambizioso ma coerente con la profondità del movimento atteso.

📉 Invalida tutto sotto 1,8800:

Un ritorno sotto questo livello andrebbe a compromettere l’intera struttura, invalidando la mia attuale lettura long e riportando il cross in una zona di rischio elevato.

🌍 Focus Macro: Eurozona vs. Nuova Zelanda – Chi guida davvero?

Mentre l’analisi tecnica ci offre uno spunto concreto, è fondamentale contestualizzare anche dal lato macro.

Tassi d’interesse: attualmente, la BCE ha abbassato da poco il costo del denaro portandolo al 2,15% mentre la RBNZ ha abbassato i tassi portandoli a 3,25% lo scorso 28 maggio.

Questo crea un differenziale di tasso sfavorevole per posizioni long su EUR/NZD, rendendo il costo del mantenimento di una posizione long più pesante sul piano swap/rollover.

Si deve quindi cercare di operare nel breve termine ( massimo qualche giorno ) per evitare troppa erosione di capitale sul possibile profitto del trade.

Per oggi è tutto, un caro saluto e… buon TRADING SIMPLE!

Trump annuncia dazi UE, ma il dollaro forte pesaPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

💡 Analisi Gold 💡

Fattori Principali di Mercato

🔺 Fattori Rialzisti

Instabilità fiscale: Il maxi piano fiscale di Trump e il downgrade di Moody’s aumentano il rischio sovrano USA, spingendo l’oro al rialzo.

Rischi geopolitici: Violenza in Medio Oriente, tensioni con la Cina e politica estera USA incerta mantengono alta la domanda di beni rifugio.

Prospettive Fed: Nonostante i dati USA forti, il mercato continua a scommettere su possibili tagli dei tassi entro fine anno, a causa di debito e crescita debole.

🔻 Fattori Ribassisti o Neutri

Forza del dollaro: Il DXY è salito dello 0,3% grazie a buoni dati su PMI e nuove vendite di case, frenando l’oro.

Dati macro positivi: I PMI forti su servizi e manifattura hanno attirato flussi sul dollaro, riducendo la domanda di oro come copertura.

Presa di profitto: Dopo i massimi di periodo toccati questa settimana, sono entrati in gioco i venditori sotto le principali resistenze.

📌 Ultima ora

Trump ha annunciato che dal 1° giugno imporrà un dazio del 50% sulle importazioni dall’UE, affermando che i negoziati sono "fermi".

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

NAS100 - Nasdaq Futures PoV - "Cit. I Massimi visti dai Minimi"🏛️ Contesto Macroeconomico: Incertezze Persistenti

La recente decisione di Moody's di declassare il rating sovrano degli Stati Uniti da "Aaa" a "Aa1" ha aumentato l'incertezza nei mercati finanziari, portando a una fuga verso beni rifugio e a una pressione sulle azioni tecnologiche, che costituiscono una parte significativa dell'indice Nasdaq 100.

Inoltre, l'inflazione negli Stati Uniti è scesa al 2,3% ad aprile, il livello più basso in quattro anni, alleviando alcune preoccupazioni nonostante le recenti tariffe annunciate da Donald Trump. Tuttavia, gli analisti suggeriscono che gli effetti delle tariffe potrebbero emergere più tardi nel secondo trimestre.

⚙️ Settori Trainanti: Intelligenza Artificiale e Semiconduttori

I settori dell'intelligenza artificiale (IA) e dei semiconduttori rimangono al centro della crescita del Nasdaq 100. Aziende come Nvidia e AMD hanno riportato una domanda eccezionale per i loro prodotti e servizi basati sull'IA, alimentando guadagni a due cifre nel 2023 e continuando nel 2024. Con le applicazioni dell'IA che si diffondono in vari settori, da quello sanitario a quello finanziario, questo settore dovrebbe continuare a essere un motore forte per la performance dell'indice.

Anche i settori del cloud computing e dei veicoli elettrici (EV), guidati da aziende come Amazon, Microsoft e Tesla, sono destinati a contribuire alla crescita sostenuta. I servizi cloud, in particolare, rimangono cruciali poiché più aziende abbracciano la trasformazione digitale nel periodo post-pandemia.

🔮 Prospettive fino a Fine Anno

📈 Scenario Ottimista

Se la Federal Reserve dovesse iniziare a ridurre i tassi di interesse entro la fine dell'anno, ciò potrebbe ridurre i costi di finanziamento per le aziende tecnologiche e stimolare la crescita economica. Storicamente, i periodi di riduzione dei tassi hanno coinciso con una forte performance del settore tecnologico, e potremmo assistere a una ripetizione di questa tendenza se la Fed procederà con le riduzioni previste.

📉 Scenario Ribassista

Se le tensioni commerciali dovessero intensificarsi, con l'imposizione di tariffe universali del 10% o ulteriori escalation nelle guerre commerciali, ciò potrebbe esercitare pressioni sulle aziende tecnologiche che dipendono dalle catene di approvvigionamento globali. Inoltre, l'incertezza politica e le preoccupazioni per una possibile recessione potrebbero continuare a influenzare negativamente il sentiment del mercato.

📈 ETF Correlati

Per gli investitori interessati a esporsi al Nasdaq 100, l'ETF Invesco QQQ Trust (QQQ) replica l'andamento dell'indice e offre un'opzione liquida e diversificata. Al momento, il QQQ è scambiato a 521,51 USD, con un incremento dello 0,45% rispetto alla chiusura precedente.

EURNZD in Zona Cruciale | Rottura al Rialzo o Discesa? 📊 Coppia: EURNZD

🕒 Timeframe: Probabilmente H1 o H4

📅 Data: 18 maggio 2025

🔍 Analisi Tecnica

🔁 Zone Chiave

🔴 Resistenza Diventata Supporto (RTS):

1.8975 – 1.8990

Questa zona ha agito inizialmente come resistenza e ora si comporta da supporto dopo la rottura. Il prezzo sta attualmente effettuando un retest.

🎯 Zona Target (Resistenza):

1.9085 – 1.9110

È il prossimo obiettivo rialzista in caso di conferma del rimbalzo dal supporto attuale.

🛑 Zona di Supporto Principale:

1.8840 – 1.8860

In quest’area si è registrata una forte pressione d’acquisto in passato. Potrebbe fungere da base se il prezzo venisse respinto.

🔄 Confluenza Medie Mobili (EMA)

📘 EMA 200 (Blu): 1.8975

📕 EMA 50 (Rossa): 1.8981

Il prezzo si trova in prossimità delle EMAs, indicando una fase di indecisione. Una rottura netta sopra queste medie potrebbe innescare un nuovo impulso rialzista. 📈

🔮 Scenari Possibili

🟢 Scenario Rialzista (Scenario Preferito)

✅ Conferma sopra 1.8990

➡️ Un retest seguito da un rimbalzo potrebbe portare il prezzo verso la zona target a 1.9100.

🔼 La struttura di mercato mostra minimi e massimi crescenti.

📌 Ingresso suggerito: Sopra 1.8995

🎯 Target: 1.9100

🛡️ Stop Loss: Sotto 1.8950

🔴 Scenario Ribassista

❌ Se il prezzo non riesce a mantenere la zona 1.8970–1.8990, potrebbe verificarsi una rottura verso il basso.

⬇️ Il prezzo potrebbe scendere fino alla zona di supporto a 1.8850.

🚨 Attenzione a pattern ribassisti o candele di rifiuto nella zona di resistenza.

🧠 Sintesi

Il prezzo si trova in una zona tecnica critica.

✅ La struttura è leggermente rialzista al momento.

⚠️ Una rottura decisa sotto il supporto potrebbe invalidare lo scenario long.

📈 Strategia Suggerita: Attendere Conferma ⚖️

Long: Rottura e retest sopra 1.8990

Short: Rottura sotto 1.8950 con chiusura sotto le EMAs

EURUSD - Mi aspetto ulteriore debolezza dell'EuroBuon venerdì 16 Maggio e bentornati sul canale con un contributo tecnico di aggiornamento sul cross Eur/Usd.

L'obiettivo del video di oggi è mostrare come ci siano tutte le condizioni tecniche - già tra l'altro anticipate nell'ultimo video sul cross - per pensare che l'Euro possa continuare la sua fase di flessione verso dei livelli di supporto a mio parere molto chiari e ben definiti.

Auguro a tutti una buona serata e buon week end

Opportunità di Investimento LONG EUR/SGD

Ingresso: 1.46708 Take Profit (TP): +1.33% Stop Loss (SL): -0.86%

📊 Panoramica del mercato

Il cambio EUR/SGD si trova in una zona strategica, con un livello di ingresso stabilito a 1.46708, un'area che potrebbe fungere da supporto chiave. L'idea di questa operazione LONG si basa su una possibile ripresa del trend, sfruttando un movimento rialzista in caso di conferma del momentum.

🔍 Analisi tecnica

Supporto chiave: Il prezzo ha testato diverse volte il livello di ingresso, suggerendo una potenziale base di ripartenza.

Resistenza: L'obiettivo del TP implica un movimento di +1.33%, indicando una possibile rottura verso nuovi massimi.

Stop Loss: La protezione impostata a -0.86% aiuta a gestire il rischio e minimizzare eventuali perdite.

📈 Gestione del rischio

La gestione del capitale è cruciale. Con un Stop Loss a 0.86%, il rischio è ben calibrato rispetto al potenziale guadagno di 1.33%, mantenendo un rapporto rischio/rendimento positivo.

🔥 Conclusione

Se il prezzo conferma il supporto e mostra segnali di forza, questa strategia LONG su EUR/SGD potrebbe generare un'opportunità favorevole. Tuttavia, è sempre fondamentale monitorare le condizioni di mercato e adattare la strategia se necessario.

EURUSD / Fiber PoV - "Cit. L'Europa è peggio della Cina"Negli ultimi mesi, la coppia EUR/USD ha mostrato una decisa forza rialzista, superando la resistenza psicologica di 1,12 e puntando verso l’area di 1,15. Questo movimento è stato sostenuto da un indebolimento del dollaro statunitense, causato principalmente dalle politiche monetarie più caute della Federal Reserve e da una serie di misure protezionistiche adottate dagli Stati Uniti, che hanno sollevato dubbi sulla solidità della crescita economica interna. A questo si aggiungono le crescenti preoccupazioni sui conti pubblici statunitensi: il crescente deficit e le vendite di titoli di stato hanno contribuito all’aumento dei rendimenti obbligazionari, alimentando ulteriormente l’incertezza tra investitori e consumatori.

In parallelo, l’euro ha beneficiato di una maggiore fiducia da parte dei mercati. La Banca Centrale Europea ha recentemente avviato un percorso di riduzione dei tassi di interesse, portando il tasso di deposito al 2,50%, con ulteriori tagli previsti nel corso dell’anno. Tuttavia, l’inflazione in graduale rallentamento e le prospettive economiche incerte rendono improbabile una politica monetaria estremamente espansiva. A sostenere ulteriormente la moneta unica è stato anche l’annuncio, da parte del governo tedesco, di un importante piano fiscale da 500 miliardi di euro per stimolare la crescita nell’Eurozona.

Nonostante questi segnali positivi, il contesto economico europeo rimane fragile. La ripresa è trainata principalmente dal settore dei servizi, mentre il comparto manifatturiero continua a mostrare segni di debolezza. Le tensioni geopolitiche e commerciali restano un rischio latente, in grado di invertire rapidamente il sentiment dei mercati.

Recenti dichiarazioni del presidente statunitense Donald Trump hanno ulteriormente complicato il quadro. In una conferenza stampa del 12 maggio 2025, Trump ha definito l'Unione Europea "più cattiva della Cina", sottolineando le crescenti tensioni commerciali tra Stati Uniti e UE. Ha accusato l'Europa di squilibri commerciali significativi, affermando che mentre l'Europa esporta annualmente 13 milioni di auto negli Stati Uniti, gli Stati Uniti esportano praticamente nulla verso l'UE. In risposta, l'Unione Europea ha introdotto una lista di dazi statunitensi da 100 miliardi di dollari per una consultazione pubblica, segnalando un'escalation nelle relazioni economiche transatlantiche .

Axios

Guardando al futuro, possiamo delineare tre possibili scenari.

Scenario Ottimista: Il superamento di 1,15 potrebbe aprire la strada verso livelli tecnici più ambiziosi, come 1,20 o addirittura 1,25 nel medio termine, sostenuti da una BCE più prudente e da un contesto macroeconomico favorevole all’euro.

Scenario Negativo: Un eventuale rallentamento dell’economia europea combinato con segnali di forza da parte dell’economia americana potrebbe riportare il cambio verso l’area di 1,03 o addirittura sotto la parità.

Scenario Neutrale: La coppia EUR/USD potrebbe restare intrappolata in un canale laterale compreso tra 1,03 e 1,12 per i prossimi mesi, in attesa di nuovi catalizzatori.

In conclusione, il futuro della coppia EUR/USD resta legato all’evoluzione delle politiche monetarie delle due principali banche centrali, nonché agli sviluppi macroeconomici e geopolitici. Le recenti dichiarazioni di Trump sull'Europa potrebbero intensificare le tensioni commerciali, influenzando ulteriormente la direzione della coppia. Gli investitori dovranno continuare a monitorare con attenzione dati economici, dichiarazioni ufficiali e segnali tecnici per cogliere le opportunità e gestire i rischi in modo efficace.

NAS100FT / Nasdaq Futures PoV - Un LONG Traballante!Ho deciso di riaprire posizioni long sul Nasdaq 100 in area 20.550, un livello che si è dimostrato cruciale sia dal punto di vista tecnico che psicologico. Questo punto rappresentava un’area di svolta potenziale, dove il mercato avrebbe potuto scegliere se proseguire la fase di ritracciamento iniziata dai massimi o riprendere la spinta rialzista che ha caratterizzato buona parte dell’ultimo trimestre. L'analisi tecnica e il contesto macroeconomico suggerivano che 20.550 potesse fungere da supporto strategico, e i primi segnali di stabilizzazione su questi livelli hanno rafforzato la mia convinzione di entrare a mercato.

Dal punto di vista tecnico, l’indice si trovava in una fase di consolidamento dopo un ritracciamento dai massimi di periodo. La media mobile a 50 giorni era in area 21.200, e la tenuta sopra i 20.000 punti lasciava spazio a un possibile rimbalzo tecnico. Inoltre, l’RSI in zona 39 e lo Stocastico sotto i 50 indicavano una condizione di ipervenduto che poteva preludere a un’inversione positiva. Il contesto si è rivelato favorevole per un ingresso con un buon rapporto rischio/rendimento.

A rafforzare questa visione sono intervenute notizie fondamentali positive: da un lato, il mercato ha accolto con favore l'annuncio di un’alleanza tariffaria temporanea tra USA e Cina, che ha contribuito a ridurre l’incertezza geopolitica e sostenere il sentiment degli investitori. Dall’altro, i titoli tech, trainati da Nvidia e dal suo nuovo contratto per la fornitura di chip AI in Medio Oriente, hanno dato nuova linfa al comparto, sostenendo l'intero indice.

Guardando avanti, se il Nasdaq riuscirà a superare stabilmente quota 21.000 con volumi convincenti, si potrebbe aprire lo spazio per un’estensione del movimento fino a 21.500 e successivamente verso i 22.000 punti. Al contrario, una discesa sotto i 20.000 comporterebbe la necessità di rivedere la posizione, con possibili supporti intermedi in area 19.500.

La gestione del rischio resta fondamentale: ho impostato uno stop-loss sotto i 19.800 punti per limitare eventuali perdite, mantenendo però una struttura di posizione che mi consenta di beneficiare di un’estensione al rialzo. In caso di break-out sopra 21.500, valuterò un aumento dell’esposizione o una presa di profitto parziale.

In sintesi, la ripartenza long da 20.550 si basa su una combinazione di segnali tecnici, dinamiche macro favorevoli e un posizionamento ben calibrato in termini di rischio. Il mercato ora ha davanti a sé un bivio chiaro, e la tenuta di quest’area potrebbe rappresentare l’inizio di una nuova gamba rialzista.