Gold Boom , fed,guerre,cina, attenzione prossimi datiho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

📉 Prezzo attuale

Gold luglio, spinto da tensioni geopolitiche e possibili tagli Fed

🏦 Fondamentali

Domanda Governi/Central Bank: acquisti record — 80 t al mese (prev. 70 t), anche Polonia +50 t Q1, CN +299 t ufficiali (forse reali oltre 5 000 t)

Fed e Tassi US: Dollaro debole e rendimenti Treasuries bassi rendono oro più interessante

Rischio geopolitico/inflazione: guerra Ucraina‑Russia, tensioni Medio Oriente, tariffe Trump in vigore, inflazione persistente → safe‑haven forte

🔍 Aspettative

Analisti bull: Goldman Sachs punta a $3 700 fine 2025 e $4 000 Q2 2026; JPMorgan conferma $4 000 entro Q3 2026

World Gold Council: +26 % H1, driver principali: rischio, dollaro debole, momentum ETF

Prospettiva 2° semestre: scontati scenari contrastanti – se tensioni restano su, si muove verso $3 400+; altrimenti possibile correzione

Inflazione/de‑dollari‑zzazione: oro considerato hedge da +60 % di banche centrali asiatiche e BRICS

Crash avvertiti da Kiyosaki → alta volatilità possibile

Tensioni geopolitiche/tariffe in scadenza 1 agosto → volatilità breve termine

Se conflitti si risolvono e mercato torna “risk‑on”, l’oro potrebbe ritracciare.

📌 Cosa aspettarsi a breve

Prezzo stabile o in rialzo verso $3 350–3 500/oz

da seguire: sviluppi Us‑China, Medio Oriente, dati Fed/inflazione

Se dollaro resta debole e central bank entrano ancora, potenziale rally verso $3 700+ fine anno

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Futures

weekly gold?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Situazione della settimana

L’oro ha iniziato la settimana in rialzo, tornando verso l’area 3.385 $. Dopo i dati CPI più alti del previsto e le vendite al dettaglio deboli della scorsa settimana, l’oro era sceso, ma venerdì i compratori sono tornati forti. Questo grazie al calo dei rendimenti USA e alle tensioni politiche su dazi e Fed. Le borse continuano la salita lenta, mentre il dollaro resta sotto pressione. I mercati vedono segnali di rallentamento economico e iniziano a scommettere su possibili tagli dei tassi USA nel quarto trimestre.

📊 Dati USA e obbligazioni

-CPI di giugno: +0,4% headline, +0,3% core. Più alto del previsto → oro e borse giù subito dopo il dato.

-Vendite al dettaglio: Deboli su tutti i fronti. Settore core fermo. Aumentano i timori di rallentamento economico.

-Rendimenti 2 anni USA: Tornati al 3,86% dopo il rialzo post-CPI. Il mercato obbligazionario ora teme di più il rallentamento che l’inflazione.

-Fed: Scenario ancora morbido. Il mercato sconta 1 o 2 tagli dei tassi entro fine anno (~43 punti base di riduzione).

💬 Politica e geopolitica

-Dazi USA: Rinvio delle tariffe del 30% su UE e Messico al 1° agosto. L’incertezza però resta alta.

-Tensioni Trump–Powell: Rumors di pressioni di Trump per far dimettere Powell. Aumenta il rischio politico.

-Cina: I negoziati commerciali proseguono, ma lentamente. Pechino non sembra voler decidere nulla di importante prima delle elezioni USA di novembre.

Settimana calma a livello di dati, con focus sul giovedì, quando la BCE deciderà la direzione della politica monetaria europea. I mercati restano mossi da sentiment e notizie sui dazi, quindi resta concentrato su questi temi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Gold in recupero dopo il sell-offho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Oggi situazione aggiornata:

Dopo il forte sell-off di ieri (causato da Retail Sales USA sopra le attese e un dollaro più forte), prima di rimbalzare velocemente grazie ai compratori che hanno sfruttato il calo.

La causa del rimbalzo? Incertezze sui dazi e dubbi sulla Fed che mantengono il clima instabile.

Adesso?

Oro: leggermente rialzista.

se le incertezze continuano a sostenere la domanda di oro.

Dollaro: ancora forte, ma sotto osservazione.

Il 2-year yield resta alto, sopra 3.90%, il che supporta il dollaro…

ma occhio ai dati di oggi e ai commenti Fed.

In sintesi: per oggi preferisco restare cautamente long su Gold, ma pronto a chiudere se i compratori non confermano forza

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Trump, Powell e l’Oro nel Selvaggio Westho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

Per le mie analisi utilizzo:

*Chart di Capital.com*

🌞 Buongiorno a tutti 🌞

Anche se riusciamo a prendere ottime zone con movimenti su quasi ogni asset che analiziamo sugli outlook del lunedi, diventa difficile reagire ai continui scossoni improvvisi.

Ieri è stato l’esempio perfetto:

Trump ha parlato di licenziare Powell e in 1 minuto l’oro ha fatto +600 pips e subito dopo il contrario.

Ad oggi, il quadro su USD e GOLD è complicato. Riassumo le notizie principali:

-Trump: ha dichiarato che potrebbe licenziare Powell se rieletto. Mercato incerto.

-Powell: ieri discorso neutrale, ma sotto pressione politica.

-IPC USA: uscito più alto del previsto = inflazione ancora forte.

-PPI USA: dati misti, ma in linea con il trend di inflazione ancora presente.

-GENIUS BILL: nuova legge in discussione, potrebbe spingere il dollaro e penalizzare oro nel breve.

-Retail Sales: in uscita oggi, dato chiave per capire la forza del consumatore USA.

COSA FACCIO ORA?

Nessuna previsione chiara.

L’oro potrebbe avere ancora pressione ribassista, ma lo scenario resta instabile.

notando che il daily di mercoledi è andato a liquidare i massimi delle candele di lunedi martedi in una botta sola quasi al tocco della nostra zona di supply segnata, potrei aspettarmi oggi e domani una espansione ribassista andato fino alle zone di demand segnate sotto.

Io resto fermo fino al dato sulle vendite al dettaglio.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Powell dimissioni???? ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Come sempre, Trump ha lanciato notizie pesanti nel weekend.

Minaccia di dazi al 30% verso UE, Messico e altri paesi, più attacchi diretti a Powell (che starebbe valutando le dimissioni).

Queste notizie peseranno sui mercati.

Mi aspetto al mercato aperto, o se queste notizie verranno confermate:

Gold: forte spinta rialzista 🚀

Indici: situazione mista – ribasso per effetto dazi, possibile rialzo se Powell lascia

DXY: short

I mercati cambiano velocemente, quindi restate vigili.

Quadro macro bullish: dazi e crisi FED supportano l'oro come bene rifugio.

monitoro il livello che vi ho segnato settimana scorsa 3370/3400 e vediamo cosa ci combina

questa settimana abbiamo dati importanti :

Dati inflazione USA:

CPI e PPI attesi in settimana.

Se l'inflazione scende, il dollaro può indebolirsi → favorevole all’oro.

Tensioni geopolitiche:

Situazione ancora calda tra Cina e Taiwan.

Ogni escalation può rafforzare l’oro.

Acquisti banche centrali:

Diversi report confermano acquisti continui di oro da parte di Cina e Russia.

È un fattore bullish sul lungo periodo.

Rischio recessione USA:

Alcuni analisti parlano di rischio recessione entro fine anno.

Se il tema torna forte, oro può essere comprato come copertura.

Tassi reali:

I rendimenti reali USA restano elevati, ma se Powell lascia e la FED diventa più “colomba”, l’oro può beneficiarne.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

fomo gold?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Tariffe USA‑Canada

- Trump ha annunciato oggi, 11 luglio 2025, che gli Stati Uniti imporranno un 35 % di tariffa su tutte le importazioni canadesi a partire dal 1° agosto, citando il traffico di fentanyl come giustificazione

-L’aumento scatta dall’attuale 25 % e prevede esenzioni solo per beni prodotti secondo l’USMCA (in sospeso la conferma ufficiale)

-Se il Canada reagisce con contromisure, Trump minaccia ulteriori penalità

-Reazione canadese: il PM Carney difende l’economia nazionale e punta a un accordo entro l’1 agosto

Impatto sul mercato:

-Le borse europee sono scese dopo la notizia .

-Il dollaro si è rafforzato vs yen, mentre gli indici USA futures hanno perso terreno

💱 DXY (US Dollar Index)

Il rafforzamento odierno riflette l’avversione al rischio derivata dalle tensioni commerciali e dalla percezione di un dollaro “porto sicuro” in vista delle tariffe.

🪙 Oro (Gold / XAUUSD)

Gold long: se DXY rallenta o i timori su inflazione/tensioni aumentano, oro può beneficiarne

l'aumento delle tariffe inposte da trump ha datto questo pump al gold.

Le tensioni dovute alle tariffe (Canada & altri) continuano a sostenere l’oro come rifugio sicuro .

In Asia la domanda è più debole, nonostante il prezzo stabile; in India oro è salito di ~600 ₹/10 g, suggerendo potenziale continuazione

I tassi e i dati Fed restano monitorati: minutes FOMC potrebbero indirizzare il mercato verso la rottura del range .

Domanda istituzionale (banche centrali, BRICS) resta forte: trend verso riserva in oro in crescita .

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Fed Dovish, Gold Respira: Attesa per il 1° Agostoho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

Per le mie analisi utilizzo:

*Chart di Capital.com*

🌞 Buongiorno a tutti 🌞

come visto ieri nel outlook , rimango ancora rialzista su gold, cercando di evitare posizonamenti short

Punti chiave:

-Minutes dovish: Nessun accenno a rialzi. Alcuni membri aperti a tagli già dal prossimo meeting, se i dati lo permettono.

-Inflazione da dazi? Poco rilevante: Per la maggior parte dei membri, l'effetto sarà temporaneo o modesto.

-Attesa strategica: Politica ritenuta “moderatamente restrittiva” → la Fed è pronta a restare paziente, ma i tagli nel 2025 sono considerati probabili.

-Tassi in calo: Il 2 anni torna a 3,82% (dal 3,92% di lunedì). Il reale a 10 anni scende di 5 punti base.

-CFTC & Posizionamento: I net long dei fondi speculativi su Gold tagliati del 35% dai massimi di maggio → c'è spazio per ricostruire.

-Dazi posticipati, non annullati: Il rischio torna il 1° agosto → i compratori su debolezza restano attivi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Gold & USDho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Mercati in attesa: segnali contrastanti dagli USA e rischio politico in aumento.

Venerdì sono usciti i dati sul lavoro USA.

-Il numero principale (NFP) è uscito positivo: +147.000 nuovi posti.

-Ma tutti gli altri dati (ADP negativo, offerte di lavoro in calo, disoccupazione in aumento, meno ore lavorate) mostrano debolezza sotto la superficie.

-Quindi: il mercato del lavoro sembra ancora solido in apparenza, ma sta perdendo forza in profondità.

Intanto la Casa Bianca sta creando incertezza:

-Vuole far passare un piano da 3.9 trilioni (spesa pubblica → aumenta il deficit).

-E potrebbe imporre dazi del 30% su auto e acciaio giapponesi, con scadenza mercoledì 9 luglio.

📌 Cosa aspettarsi ora:

Il mercato è in attesa di due cose chiave:

-Dazi sì o no? (9 luglio)

-Verbali del FOMC

⚠️ Ma anche se il prezzo scende nel breve, la view rialzista sull’oro resta sul medio periodo:

-Il lavoro si sta indebolendo

-Il deficit USA aumenta

⚠️ Posizionamento e tecnica:

-I trader stanno ancora shortando il dollaro, ma meno rispetto a prima.

-I long sull’oro sono pochi dopo il crollo di giugno.

-con i dazi imposti mi aspetto di vedere un GOLD UP

-niente dazi + verbali hawkish mi aspetto un GOLD che scenda

-dazi cancellati del tutto mi aspetto anche in quel caso un GOLD giu

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

oggi festa USAho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

come ha reagito l'oro all NFP di ieri ??

-Ieri, il report ufficiale ha registrato +147.000 nuovi occupati a giugno (attese: 110.000) e il tasso di disoccupazione è sceso al 4,1 %

Il mercato ha interpretato il dato come segnale che la Fed non taglierà i tassi a luglio. Questo ha rafforzato il dollaro e fatto scendere l’oro del 0,8 %

Oggi l’oro recupera terreno, Il motivo è la crescente preoccupazione per il deficit fiscale U.S., dopo l’approvazione del pacchetto di tagli fiscali da parte del Congresso, considerato potenzialmente usurante per il dollaro .

Cosa monitorare nei prossimi giorni

Venerdì–lunedì: Volatilità ridotta per festività U.S. (4 luglio).

-Settimana prossima:

Attesa la scadenza su tariffe U.S.–UE (9 luglio) e sviluppi sul pacchetto fiscale, entrambi in grado di ribaltare il sentiment sul dollaro.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Are you ready for NFP today?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

cosa succederà oggi durante nfp?

come cambierà il mercato?

il cambio struttura weekly short verra mantenuto e andremo verso punti piu bassi? oppure seguira ancora l'allineamento daily long ?

ieri in live siamo riusciti a prenderci 250 pips di rialzo post news,

oggi le cose si complicano.

L’oro resta ben supportato da un mercato del lavoro USA in raffreddamento e da una situazione fiscale e commerciale che punta verso disavanzi più ampi. I dati recenti mostrano un netto calo nell’occupazione: le offerte JOLTS calano da 5 mesi, l’ADP di giugno ha registrato un calo a sorpresa di 33.000 posti nel settore privato, e la media trimestrale della crescita occupazionale è ormai quasi piatta. Tuttavia, la crescita dei salari resta sopra il 4% annuo, segnalando che le pressioni sui costi per la Fed sono ancora presenti.

Su questo sfondo di debolezza nel lavoro, le dinamiche politiche attuali favoriscono l’inflazione e pesano sul dollaro. L’approvazione al Senato di un maxi-pacchetto fiscale da 3.900 miliardi di dollari implica più emissioni di Treasury, mentre la minaccia dell’amministrazione di imporre dazi del 30% sulle importazioni dal Giappone (se non ci saranno “mini-accordi” entro il 9 luglio) riapre il fronte del rischio commerciale. Il quadro complessivo rafforza il tema dei “twin deficits” (fiscale + commerciale), storicamente favorevole all’oro e negativo per il dollaro.

⚠️ Punti chiave

-Mercato del lavoro in frenata. Secondo mese debole per l’ADP: l’NFP anticipato a domani (per via della festività) potrebbe sorprendere ancora al ribasso.

-Reazione tassi > proiezioni Fed.

I trader ignorano il dot-plot aggressivo di giugno e si concentrano sui dati reali.

I future sui Fed Funds prezzano ora 75 punti base di tagli entro dicembre.

-Nubi fiscali e commerciali.

Il piano fiscale approvato e la minaccia di dazi su Tokyo spingono verso un dollaro più debole e una curva dei rendimenti più inclinata. Questo sostiene l’acquisto su debolezza di materie prime e titoli “value”.

in base all'uscita dei dati nfp valutero posizionamento,

se dati molto inferiori mi posso aspettare gold long, con probabile fake short to long.

con dati nfp molto elevati mi aspetto un gold debole quindi andrei a valutare degli short.

attendo 14:30 e si valuta, ci vediamo in live dopo

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

NFP Giovedì: Attenzione Altaho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

Per le mie analisi utilizzo:

*Chart di Capital.com*

🌞 Buongiorno a tutti 🌞

Il Senato ha approvato di misura il nuovo piano fiscale da 3.9 trilioni di dollari proposto da Trump.

In più, il presidente minaccia nuovi dazi del 30–35% sul Giappone.

Questi due fattori mettono in gioco due temi chiave:

aumento del deficit USA (→ più emissione di Treasury, rischio stagflazione) e possibile riaccensione della guerra commerciale.

Il mix è negativo per il dollaro, positivo per i rendimenti e favorevole all’oro nei momenti di risk-off.

Probabile anche una rotazione nei mercati azionari: meno focus sui tech orientati all’export, più interesse per titoli domestici e materie prime.

Sto ancora aspettando conferme dal mercato sulla mia view macro,

Come detto ieri, il focus è sui dati macro del pomeriggio (ADP).

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

nuovo mese per goldho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

L’oro ha rotto al rialzo un canale ribassista durato tre settimane, proprio mentre il dollaro tocca nuovi minimi degli ultimi tre anni e Wall Street continua a salire.

I trader si preparano a una raffica di dati macro USA di alto livello (oggi ISM e JOLTS ➔ domani ADP e NFP), con in più possibili sorprese da parte di Trump su dazi e manovre fiscali, prima della chiusura anticipata del 4 luglio.

- Il flusso di capitali resta favorevole a comprare sui ribassi nei metalli e vendere forza del dollaro, ma dati solidi sul lavoro o un’improvvisa tregua commerciale potrebbero innescare un rimbalzo.

- Negoziati ridimensionati. Washington punta a mini-accordi rapidi per evitare il ritorno di dazi (25-50%) su auto, acciaio ed elettronica il 9 luglio.

- Manovra fiscale in bilico. Il Senato torna a discutere il piano da 3.9 trilioni di dollari proposto da Trump; se passa, aumenterebbe il deficit ma potrebbe anche alimentare attese di tagli ai tassi per timori di "dominanza fiscale".

- Cluster di eventi: ISM manifatturiero (ore 16:00), JOLTS e discorso Powell (15:30) → domani ADP e ISM servizi → giovedì NFP (14:30), poi mezza giornata per la festa nazionale.

- Posizionamento: Il CME prezza 65 punti base di tagli per il 2025; gli short sul dollaro da parte dei CTA sono ai massimi da nove settimane, mentre le posizioni long sull’oro stanno risalendo dopo il selloff di giugno.

🎯 Conclusione: Fino ai payrolls o a un accordo sui dazi chiaro, lo scenario resta favorevole a long oro / short dollaro / long selettivo su azioni value.

Ma attenzione al rischio man mano che arrivano i dati.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Oro: rimbalzo debole? ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

🔍 Trend della settimana

Oro ha perso circa il 2,3% nella settimana fino al 27 giugno, segnando la seconda chiusura settimanale negativa, spinto anche dal riscaldarsi del sentiment pro-rischio e delle tensioni geopolitiche in calo

Futures USA (COMEX) sono a circa 3.342 $/oz, sostenuti da un dollaro più debole e rendimenti dei Treasury in calo

🗓️ Fattori macro in arrivo

Attenzione ai dati chiave USA: PCE core, consumo, occupazione—possono influenzare trend Fed e quindi oro .

rimango a favore rialzista fino a cambi struttura evidenti in tf maggiori ed uscita da questo range daily.

cerco di muovermi fra i due punti estremi per rimbalzi long e short

oggi abbiamo la chiusura mensile ed è lunedi, quindi pazienza e monitoriamo

ci vediamo dopo in live

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Quiet before the chaos?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Gold continua la sua discesa, continuo personalmente a valutare long esclusivamente su livelli discount chiave di questo range gigante che sta facendo,

update notizie e macro:

📌 Driver principali

-Calma geopolitica – cessate le tensioni tra Iran-Israele e clima più tranquillo tra USA e Cina

-Dollaro in leggero recupero – rally azionario riduce l’interesse per beni rifugio

-Attesa dati PCE USA – focus su inflazione core PCE, possibile trigger per nuove mosse Fed

-Incertezza Fed – posizione mista: mercati scontano tagli, alcuni membri restano “hawkish”

⚠️ Cosa monitorare

-Dati PCE USA

-Prossimi movimenti Fed

-Geopolitica Medio Oriente / Cina

-Tendenza Dollaro

rimango in attesa di questo livello dei 3290-3280 per osservare una rottura o un rifiuto del livello weekly , open mensile, lascerò correre fino a lunedi attendeno anche la chiusura mensile.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

e gold che fa?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

📊 Dati macro USA di oggi

monitoreremo oggi l'uscita dei dati insieme alle 14:30

Initial Jobless Claims (26 giugno)

attese 244 K e precedente 245 K:

GDP Q1 aggiornato

– Crescita Q1 2025 a –0,2% annuo, versus precedente +2,4% in Q4 2024.

📌Le previsioni di Atlanta Fed indicano circa +2,4% per Q2 ma non è dato ufficiale.

🧭 Impatto su oro e USD

Oro: un PIL negativo spinge verso tassi bassi, supportando oro come rifugio.

USD: stabile sulle richieste disoccupazione previste, ma il quadro macro resta debole

Attesa dati: il mercato ora guarda ai ritardi su PIL Q2 e sussidi di disoccupazione.

Il calo delle richieste di disoccupazione e l’inversione nel mercato immobiliare puntano a un Fed più accomodante.

Il GDP negativo rafforza narrativa di tassi più bassi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Fragile cessate il fuoco Israele–Iranho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

Per le mie analisi utilizzo:

*Chart di Capital.com*

🌞 Buongiorno a tutti 🌞

Cessate il fuoco fragile:

Il 24 giugno, Trump ha annunciato un accordo di cessate il fuoco “a fasi”, con Iran che ha fermato i raid per primo e Israele 12 h dopo

Ma gli attacchi continuano: Iran ha lanciato missili su Israele dopo la scadenza del suo impegno .

attualmente la mia bias principale rimane rialzista come sempre,la chiusura daily di ieri mi conferma un rifiuto quindi punterei a un posizionamento long, attendo newyork e valuto,

se durante la sessione di newyork il prezzo dovesse gia essere molto in alto su zone critiche come

3380 3400 .

potrei rivalutare la cosa.

Monitorate i raid e l’evoluzione geopolitica.

Oro resta un bene rifugio, ma attenzione alla volatilità

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

e tregua sia... o forse no?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

buongiorno!

GOLD sprofonda , si attendono punti discount migliori per valutazione. rimango in attesa

Tweet di Trump sulla tregua

Donald Trump ha pubblicato un messaggio (su Truth Social) nella notte tra il 23 e il 24 giugno, annunciando una “complete and total ceasefire” tra Israele e Iran, definendo il conflitto dei 12 giorni ormai concluso

-Ha specificato che la tregua si attuerà in due fasi: prima l’Iran interrompe le operazioni, poi Israele, per un totale di 24 h .

-Ha aggiunto “PLEASE DO NOT VIOLATE IT!” nel suo secondo post, ammonendo le parti

Situazione attuale:

-Entrambe le nazioni, in particolare Israele, hanno confermato l’accordo e confermato la tregua attiva dalle 6:00 del 24 giugno .

-Nonostante ciò, si registrano ancora scambi limitati di missili nelle ore precedenti all’entrata in vigore .

-Israele dichiara di aver raggiunto i suoi obiettivi, mentre in Iran il ministro degli Esteri Araghchi ha confermato la sospensione delle operazioni dopo il cessate il fuoco

🔥 In sintesi: Trump ha annunciato una tregua “totale” tra Israele e Iran, innescata in due fasi a partire dal 24 giugno. Le parti hanno confermato ma permangono tensioni marginali e ambiguità sul rispetto pieno.

Motivi della discesa recente::

-La Federal Reserve ha lasciato i tassi fermi al 4,25–4,50 %, segnalando che non affretterà tagli futuri. Ciò ha ridotto l’appeal dell’oro come investimento alternativo

-Il calo del rischio geopolitico (la tregua) ha ulteriormente diminuito la domanda di “bene rifugio” come l’oro .

-Citi, Citigroup e BofA prevedono un calo significativo del prezzo dell’oro nel medio termine, con possibili discese sotto i 3 000 $/oz nel 2026

🚩 In pratica: tassi stabilizzati, riduzione delle tensioni internazionali e outlook economico meno incerto stanno facendo tornare l’oro (almeno temporaneamente) meno interessante.

Conclusione:

-Sì, Trump ha annunciato una tregua totale tra Iran e Israele.

Le conferme ufficiali sono arrivate il 24 giugno, ma resta qualche incertezza sui dettagli e l’applicazione pratica.

Il calo dell’oro è legato meno a dati macro e più a segnali Fed + attenuazione delle tensioni geopolitiche.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Oro sotto pressione, cosa aspettarsi ora?Per continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Buon inizio settimana a tutti, e buon fine mese!

Mercati e geopolitica:

-Negli ultimi giorni gli USA hanno bombardato siti nucleari iraniani (tra cui Fordow, Natanz, Isfahan)

-I mercati hanno reagito in modo misto: petrolio e dollaro sono volati, ma oro è salito solo del +1‑2% perché gli operatori credono che la situazione rimanga contenuta

-Goldman Sachs prevede 3 500–3 700 $/oz entro fine anno e 4 000 $/oz entro metà 2026 .

Citi avverte che, se la domanda investimenti scende e l’economia Usa resta forte, oro potrebbe scendere sotto i 3 000 $/oz tra fine 2025 e 2026

Il World Gold Council prevede ripresa della domanda fisica da metà agosto, con stagionalità favorevole

Germania e Italia stanno valutando di rimpatriare oro custudito Fed Ny, per ragioni di sicurezza e autonomia

Possibile rialzo di breve se la crisi in Medio Oriente si amplia.

Area 3330.3320 $/oz è solida, se tiene il trend rialzista può riprendere.

Attenzione: un rientro della tensione o una Fed più “hawkish” può farlo crollare verso 3 000 $.

Rischi: escalation nel Golfo; dati macro Usa che indeboliscono safe haven; decisioni Fed sulle prospettive tassi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

fase di correzione, ma occhi puntati su rischi e tassi USAPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

ultimo giorno della settimana per il collega Gold,

poco da dire, si attendono livelli discount per valutare posizionamenti a rialzo , attuamente rimango flat su gold, mi sposto su altri asset.

rimnango in attesa della chiusura daily e weekly e lunedi vediamo un po come apre,

intanto oggi in live gli diamo un occhio e prendiamo le zone di valutazione.

livelli critici da NON rompere prima di un possibile cambio trend nel breve

-3320

-3300

Andamento attuale:

I prezzi sono scesi leggermente questa settimana,Con il dollaro forte e attese di meno tagli ai tassi da parte della Fed, l’oro ha perso appeal

Breve termine:

Dollaro forte + tassi Fed stabili/alte Pressione ribassista sull’oro

Medio termine:

Rischio geopolitico elevato + Reuters rialzi inflazione Potenziale rialzo/trend laterale rialzista

Lungo termine:

Tassi in discesa + recessione + domanda banche centrali

Possibile rally su nuovi storici

Monitorare Fed, inflazione, tensioni globali.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

PPI TODAYPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

GIORNATA DI PPI + SUSSIDI

Ieri:

📉 CPI Core +0.1% vs +0.3% atteso

→ Dxy giù a 98.58

→ Oro ha tenuto bene dopo un drop ribassista iniziale. dovuto (non per motivi fondamentali, ma per pulizia di posizioni e liquidità).

Trump ha solo accennato a un possibile accordo con la Cina, ma senza conferme ufficiali—da lì lo spike ribassista.

📌 Cosa muove il mercato ora??

• CPI debole + accordo USA-Cina = doppio catalizzatore

• Fed cut ora visto al 68%

• La Cina allenterebbe il blocco sulle

terre rare, gli USA sulle restrizioni visti-studenti

→ Clima da “risk-on”

+ dollaro debole = oro su

🔍 Focus oggi: PPI

È la variabile chiave.

Influisce sul PCE e può cambiare tutto.

📈 Se PPI caldo ( .....≥ 0.3% o core ≥ 0.4%)

→ Oro giù verso

→ USD su

→ Indici giù

🔁 Se PPI in linea (......= 0.2% e core 0.3%)

→ Oro stabile

→ USD piatto

→ Indici leggermente su

📉 Se PPI freddo (...... ≤ 0% o core ≤ 0.1%)

→ Oro su

→ USD giù

→ Indici su

👀 Occhio anche ai Jobless Claims:

Un dato sopra i 250k aumenterebbe la narrativa "slowdown" e rafforzerebbe oro e indici in caso di PPI freddo.

Tutto il resto è rumore.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

NFP TODAYPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

💡 Analisi Gold 💡

oggi abbiamo i dati NFP li vedremo insieme alle 14:30 puntuali.

cosa posso aspettarmi dagli NFP di oggi?

-NFP (Buste paga non agricole):

indica la forza del mercato del lavoro.

-Salario Medio

Orario: misura la pressione inflattiva.

-Tasso di Disoccupazione:

segnala la solidità dell'economia.

*NFP sotto attese → possibile rialzo Gold

*NFP sopra attese→ possibile discesa

-Salario sotto attese → supporto oro

-Salario sopra attese→ pressione ribassista

-Disoccupazione in aumento → oro rafforzato

-Disoccupazione in calo → potrebbe soffrire

-Dati tutti deboli → Gold tende a salire

-Dati tutti forti → Gold tende a scendere

-Dati misti → alta volatilità e direzione

Contesto macro: se c’è anche incertezza geopolitica o inflazione persistente, il Gold potrebbe restare tonico anche con dati forti.

dobbiamo valutare nel mentre escono i dati e cercare i posizionamenti.

ci vediamo oggi buon NFP

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

ARE WE READY FOR NFP? XAUPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

💡 Analisi Gold 💡

Oggi l’unico dato macro rilevante è la decisione sui tassi della BCE.

Tuttavia, è già scontata dai mercati. Potrebbe portare un po’ di volatilità, ma nulla di significativo a meno che la BCE sorprenda.

📆 Domani c’è il NFP:

e faremo Live Trading alle 14:30

Speriamo che la liquidità torni presto.

💡Macro Update💡

Ieri i dati USA hanno mostrato un mercato del lavoro che si sta indebolendo ma non crollando:

- JOLTS ancora alti (7,39 mln)

- ADP Payroll crollati a 37k

- ISM Services sotto quota 50 (in contrazione)

💡Risposta dei mercati:

-Yields in calo

- Dollaro debole

- Oro in salita

Trump ha peggiorato la situazione con nuove tariffe su acciaio e alluminio e attacchi alla Fed.

💡Gold idea posizionamenti?

visto la chiusura daily di ieri

cercherò dei pullback per entrare long in vista del NFP.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

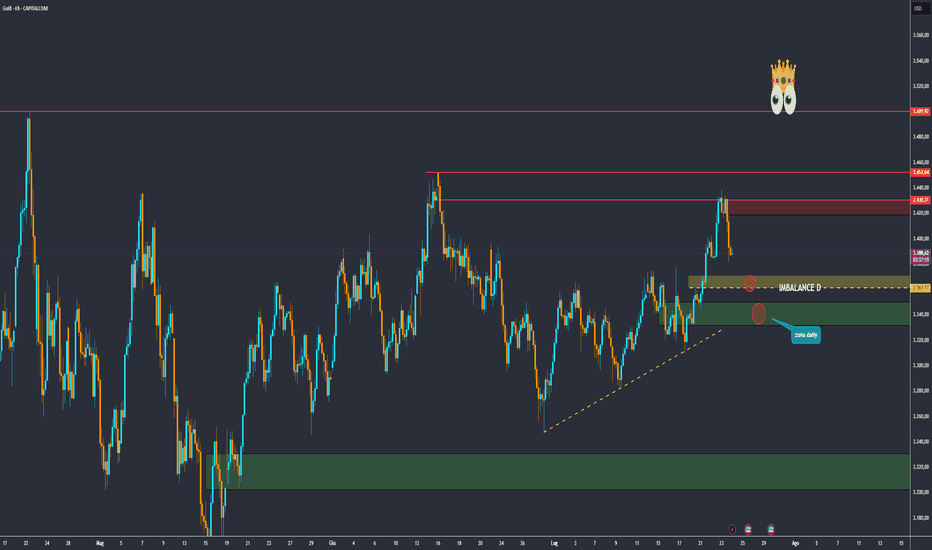

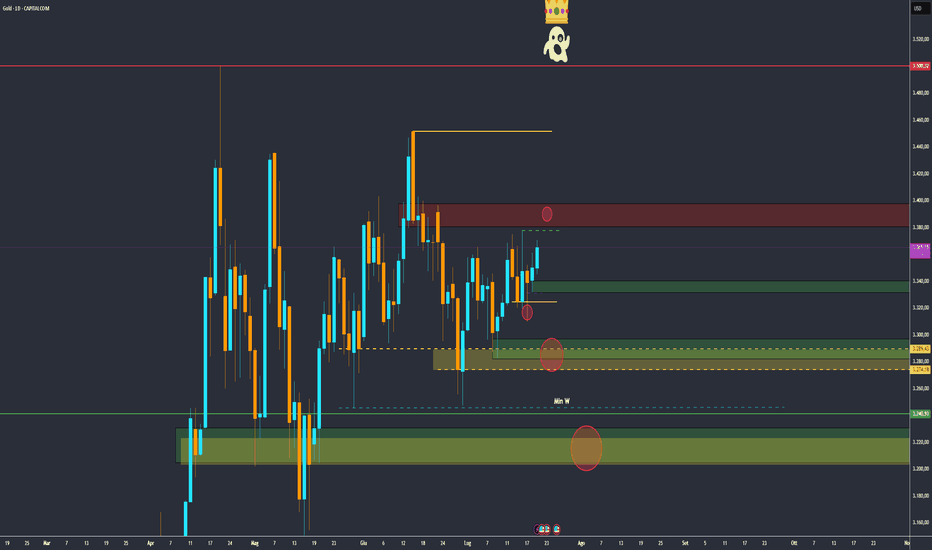

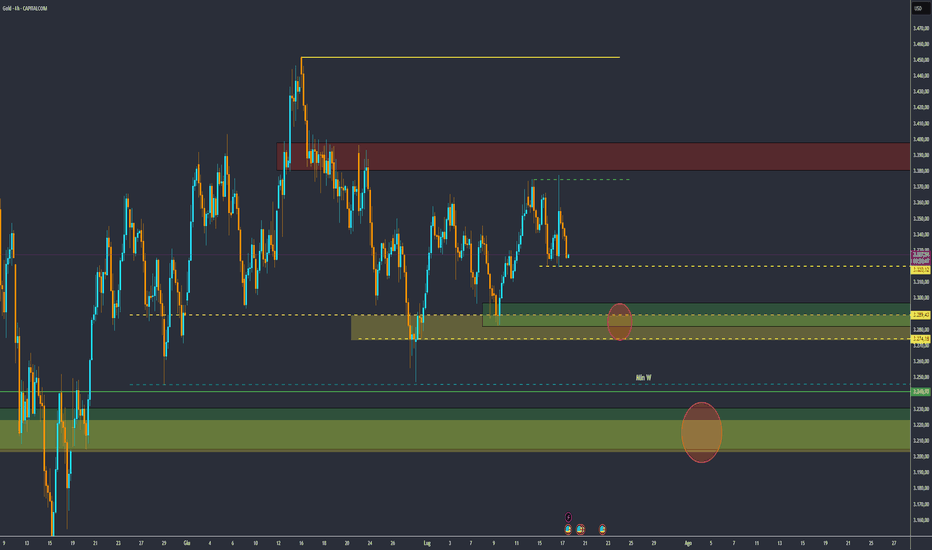

XAU/USD (Oro contro Dollaro USA) in italiano,🔹 1. "Zone di offerta multiple nel mirino – L'oro punta a 3.500 USD"

Il grafico evidenzia due importanti zone di offerta: una intorno a 3.435 USD e un'altra a 3.502 USD.

L’area verde mostra un potenziale target rialzista dopo la rottura della resistenza.

La freccia rossa indica un possibile ritracciamento (pullback) prima della continuazione del trend rialzista.

🔹 2. "Rottura della fase laterale – I compratori prendono il controllo"

Dopo un lungo periodo di consolidamento, il prezzo ha superato una resistenza chiave, segnalando una ripresa rialzista.

L’obiettivo successivo si trova attorno a 3.500 USD, zona di massimo precedente.

L’entrata ideale potrebbe verificarsi in caso di ritest del breakout (freccia blu).

🔹 3. "Caccia alla liquidità – Movimento dello Smart Money in atto"

I cerchi rossi evidenziano vecchi massimi e minimi, zone dove probabilmente si trovano ordini pendenti.

La freccia rossa suggerisce una possibile discesa strategica per colpire gli stop-loss prima di un forte impulso al rialzo (freccia verde).

Tipico comportamento da Smart Money.

🔹 4. "Inversione a V – Il trend rialzista prende forma"

La figura a V rovesciata indica una chiara e rapida inversione di tendenza dai minimi di fine maggio.

Il prezzo mostra una struttura di massimi e minimi crescenti, confermando la direzione rialzista.

Gli operatori possono puntare alle zone superiori come target operativi.

🔹 5. "Ingresso tecnico con ottimo rapporto rischio/rendimento – Attesa per il retest"

La freccia blu rappresenta una zona di ingresso ideale dopo il retest del livello di rottura (ora supporto).

L’area verde evidenzia un obiettivo interessante, con target intermedi a 3.435 USD e finali a 3.502 USD.

Strategia adatta per trader swing, con stop-loss consigliato sotto l’ultimo minimo (~3.320 USD).

✅ Riepilogo per i trader:

Bias: Rialzista

Ingresso suggerito: zona 3.348–3.350 USD (dopo eventuale pullback)

Target: 3.435 USD (target 1), 3.502 USD (target 2)

Stop-loss consigliato: sotto 3.320 USD

Conferme utili: aumento dei volumi o segnali tecnici rialzisti (es. engulfing, martello, ecc.)