NAS100 - Nasdaq Futures PoV - "Cit. I Massimi visti dai Minimi"🏛️ Contesto Macroeconomico: Incertezze Persistenti

La recente decisione di Moody's di declassare il rating sovrano degli Stati Uniti da "Aaa" a "Aa1" ha aumentato l'incertezza nei mercati finanziari, portando a una fuga verso beni rifugio e a una pressione sulle azioni tecnologiche, che costituiscono una parte significativa dell'indice Nasdaq 100.

Inoltre, l'inflazione negli Stati Uniti è scesa al 2,3% ad aprile, il livello più basso in quattro anni, alleviando alcune preoccupazioni nonostante le recenti tariffe annunciate da Donald Trump. Tuttavia, gli analisti suggeriscono che gli effetti delle tariffe potrebbero emergere più tardi nel secondo trimestre.

⚙️ Settori Trainanti: Intelligenza Artificiale e Semiconduttori

I settori dell'intelligenza artificiale (IA) e dei semiconduttori rimangono al centro della crescita del Nasdaq 100. Aziende come Nvidia e AMD hanno riportato una domanda eccezionale per i loro prodotti e servizi basati sull'IA, alimentando guadagni a due cifre nel 2023 e continuando nel 2024. Con le applicazioni dell'IA che si diffondono in vari settori, da quello sanitario a quello finanziario, questo settore dovrebbe continuare a essere un motore forte per la performance dell'indice.

Anche i settori del cloud computing e dei veicoli elettrici (EV), guidati da aziende come Amazon, Microsoft e Tesla, sono destinati a contribuire alla crescita sostenuta. I servizi cloud, in particolare, rimangono cruciali poiché più aziende abbracciano la trasformazione digitale nel periodo post-pandemia.

🔮 Prospettive fino a Fine Anno

📈 Scenario Ottimista

Se la Federal Reserve dovesse iniziare a ridurre i tassi di interesse entro la fine dell'anno, ciò potrebbe ridurre i costi di finanziamento per le aziende tecnologiche e stimolare la crescita economica. Storicamente, i periodi di riduzione dei tassi hanno coinciso con una forte performance del settore tecnologico, e potremmo assistere a una ripetizione di questa tendenza se la Fed procederà con le riduzioni previste.

📉 Scenario Ribassista

Se le tensioni commerciali dovessero intensificarsi, con l'imposizione di tariffe universali del 10% o ulteriori escalation nelle guerre commerciali, ciò potrebbe esercitare pressioni sulle aziende tecnologiche che dipendono dalle catene di approvvigionamento globali. Inoltre, l'incertezza politica e le preoccupazioni per una possibile recessione potrebbero continuare a influenzare negativamente il sentiment del mercato.

📈 ETF Correlati

Per gli investitori interessati a esporsi al Nasdaq 100, l'ETF Invesco QQQ Trust (QQQ) replica l'andamento dell'indice e offre un'opzione liquida e diversificata. Al momento, il QQQ è scambiato a 521,51 USD, con un incremento dello 0,45% rispetto alla chiusura precedente.

Futures

Oro in Ripresa? tra Debolezza del Dollaro e Dati DovishPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

💡 Analisi Gold 💡

📈 Cosa è successo ieri?

Giovedì l’oro è salito con forza grazie a due fattori macro principali:

📉 PPI più debole del previsto:

L’indice dei prezzi alla produzione (PPI) è aumentato solo dello 0,2% su base mensile (dato core), sotto le attese.

Segnale che le pressioni sui costi a livello produttivo stanno diminuendo, in linea con la narrativa disinflazionistica già vista nel CPI.

Vendite al dettaglio deboli:

I dati di aprile sulle vendite al dettaglio hanno deluso, aumentando i timori su una domanda dei consumatori in calo.

Questo rafforza l’ipotesi che la Fed possa allentare la politica monetaria prima del previsto o quantomeno evitare ulteriori strette.

Commenti di Powell:

Durante la conferenza della Second Thomas Laubach Research, Powell ha riconosciuto i dati deboli ma ha ribadito i rischi legati all’inflazione persistente.

Tuttavia, il mercato non lo segue: le scommesse su un taglio dei tassi a settembre si sono rafforzate.

📊 Reazione del mercato:

Questi dati combinati hanno spinto al ribasso i rendimenti reali, indebolito il dollaro e favorito un forte rimbalzo dell’oro, che era stato venduto dopo il CPI nonostante i segnali disinflazionistici.

il mix di inflazione in calo e crescita debole riporta sul tavolo l’ipotesi di tagli ai tassi, nonostante la prudenza di Powell.

L’oro ora si trova sopra ad un livello giornaliero.

Se il dollaro continua a indebolirsi e i prossimi dati confermano aspettative accomodanti, è possibile una continuazione del recupero.

L’oro resta volatile: la debolezza del dollaro e l’incertezza macro lo favoriscono, ma i margini di rialzo sono limitati.

Occhio, il denaro speculativo potrebbe continuare a preferire azioni e indici, quindi l’oro oggi ha una probabilità direzionale doppia.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

FOMC DAYPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

Buongiorno a tutti

Punti chiave:

Focus sulla Fed:

tassi fermi, ma occhi sui tagli.

-La Fed dovrebbe mantenere i tassi invariati, ma i mercati cercano segnali di possibili tagli nel corso del 2025.

-Torna la domanda di beni rifugio a causa delle tensioni sui dazi USA e della cautela degli investitori in attesa della decisione della Fed.

-Il dollaro debole sostiene l’oro.

Il DXY scende per il calo dell’ottimismo su un accordo commerciale a breve.

Si parla di un possibile patto UK-USA, ma nulla è ancora certo.

L’oro rimbalza con forza sul livello visto in live ieri, chiudendo una striscia negativa di sette giorni.

In vista della decisione della Fed, si nota un ritorno di interesse all’acquisto.

Il metallo ha toccato i massimi delle ultime due settimane, con l’attenzione tutta puntata sulle parole di Jerome Powell.

Le tensioni commerciali alimentano la domanda di oro come bene rifugio.

Il mercato guarda oltre: i future scontano 75 punti base di tagli entro fine anno, forse già da luglio.

I rendimenti restano stabili: il decennale USA al 4,353% e il biennale al 3,822%.

Un tono più morbido di Powell potrebbe dare ulteriore slancio all’oro, visto che tassi più bassi rendono il metallo (che non offre rendimento) più interessante.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

happy Monday xauPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

Oro Debole nel breve, ma i rialzi rimangono ancora forti

Punti chiave:

L’oro ritraccia dai massimi storici: l’ottimismo sui commerci e un dollaro più forte riducono la domanda di rifugio in vista della settimana della Fed.

Occhi puntati sulla Fed:

Powell parlerà mercoledì.

Il report sul lavoro di aprile ha allentato i timori di recessione, rendendo meno probabile un taglio dei tassi a breve.

Questo frena i rialzisti sull’oro.

Eventi chiave in calendario:

MERCOLEDI

⏰ 20:00 – Comunicato FOMC

⏰ 20:00 – Decisione tasso d’interesse

⏰ 20:30 – Conferenza stampa di Powell

Mercati in attesa: oro in pausa, rendimenti stabili, occhi sulla Fed

Cauta fiducia sui mercati: gli Stati Uniti proseguono i colloqui commerciali con Cina e Giappone, mentre la Fed dovrebbe confermare i tassi attuali.

I rendimenti restano elevati, segnalando pressioni inflazionistiche ancora presenti.

Le borse tengono, ma il sentiment resta misto.

Focus sulla Fed

Tutta l’attenzione è sulla riunione di mercoledì.

Nessun cambiamento atteso sui tassi, ma sarà il tono di Powell a fare la differenza.

Nel frattempo, la pressione politica aumenta:

Trump e il Bessent spingono per tagli preventivi.

Ma i dati sul lavoro non mostrano segnali di crisi, quindi è probabile che Powell mantenga un approccio cauto e confermi una linea “tassi alti più a lungo”, a meno di sorprese dai prossimi dati su inflazione o occupazione.

Settimana difficile per l’oro: pesa il dollaro forte, la domanda fisica debole e il calo delle aspettative su tagli imminenti della Fed.

Se mercoledì non arrivano segnali “dovish”, la pressione ribassista può continuare.

Nel lungo periodo, però, lo scenario resta favorevole: squilibri fiscali, incertezza geopolitica e acquisti delle banche centrali continuano a sostenere il metallo giallo.

Nel breve, però, servono nuovi stimoli per dare slancio ai compratori.

Attenzione alla volatilità in arrivo con la conferenza di Powell e la decisione FOMC.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

NFP DAY XAUPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

-BIAS GOLD macro rimane stabile rialzista,

ad ogni correzione di gold vado a cercare opportunità di posizionamento a favore bias

il nostro bellissimo livello daily ci ha dato rifiuto della zona piu ritest con cambio m15. ottimo punto di ingresso,

lo stesso vale per eurusd che abbiamo visto anche lui nell outlook settimanale.

spero abbiate valutato qualcosa.

📊 Oggi alle 14:30 escono i dati USA su lavoro (NFP + disoccupazione)

cosa potrei aspettarmi?: come mi muoverò all'uscita del dato:?

🔹 Non-Farm Payrolls (buste paga non agricole)

-Precedente: 228K

-Attese: 138K

👉 Ci si aspetta un forte rallentamento

🔹 Tasso di disoccupazione

-Precedente: 4,2%

-Atteso: 4,2%

👉 Nessun cambiamento previsto

💡 Cosa può succedere al GOLD?

NFP alto (superiore ai 228K) e disoccupazione stabile o in calo

- USD forte ⬆️

- GOLD giù ⬇️

NFP basso (sotto i 138K) o disoccupazione in salita

- USD debole ⬇️

- GOLD su ⬆️

Dati misti (NFP alto ma disoccupazione in salita, o viceversa)

⚠️Reazione confusa

⚠️alta volatilità

Dati in linea con le attese

💥Possibile spike veloce

💥poi consolidamento

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

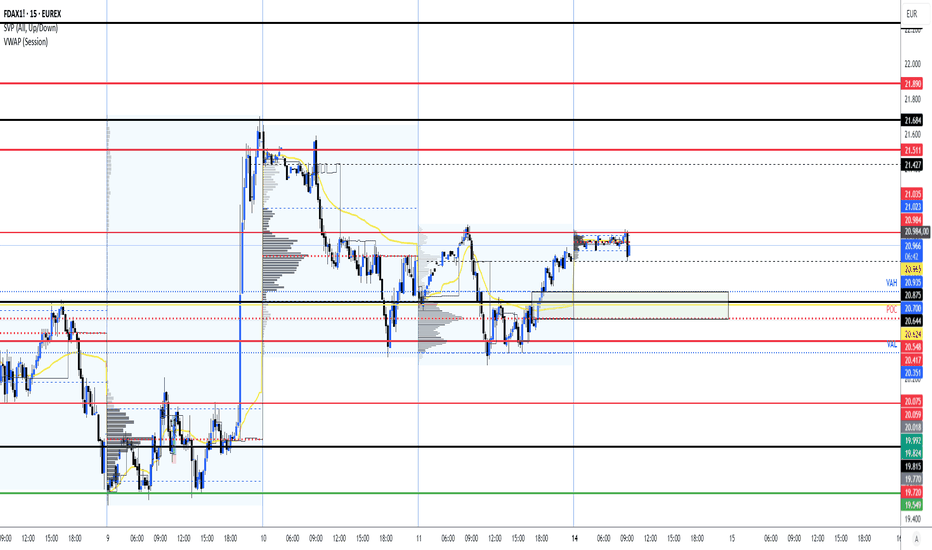

FDAX Livelli intraday 02/05/2025### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

🔹Zona Inferiore: 21.671 - 22.233

🔸 Zona Attuale: 22.233 - 22.875

🔺 Zona Superiore: 22.875 - 23.480

*Livelli Operativi:*

VAH e livello di volume appena sotto → 22.751 - 22.709

POC → 22.600

Liv. Equilibrio Zona → 22.575

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Profilo “RB” due masse volumetriche → rialzista

Apertura sopra Value Area → rialzista

VWAP POC allineati

---

### OPERATIVITA’

IDEE OPERATIVE:

Il prezzo HA raggiunto il livello difensivo della ZONA, che potrebbe respingere il rialzo.

Respinta che potrebbe riportare il prezzo su livelli di supporto interessanti per operatività LONG.

Attendo i livelli di supporto (VAH HVN) per LONG fino al livello di equilibrio di ZONA 22.575.

Monthly close of GoldPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

-BIAS GOLD macro rimane stabile rialzista,

ad ogni correzione di gold vado a cercare opportunità di posizionamento a favore bias

Buongiorno a tutti.

Come indicato nel grafico, sto aspettando una presa di liquidità sui minimi weekly, in zona apertura settimanale, per cercare un posizionamento long.

zona segnata ieri h1 ci ha regalato un bel 300 pips, ora ci stiamo avvicinando al livello piu importante daily che monitoro su zona verde.

prestate attenzione che oggi chiude anche la candela mensile e venerdi abbiamo NFP

Ci vediamo alle 14:00.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

FDAX Livelli Intraday 30/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

🔹Zona Inferiore: 21.671 - 22.233

🔸 Zona Attuale: 22.233 - 22.875

🔺 Zona Superiore: 22.875 - 23.480

*Livelli Operativi:*

Livello equilibrio Zona ATT.: 22.577

Resistenza difesa Zona: 22.923

Supporto difesa Zona: 22.175

POC Ieri: 22.580

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Mercoledì, giorno prima della festa dei lavoratori. Volumi forse poco interessanti.

Profilo non molto chiaro, abbiamo la massa volumetrica sotto l apertura di oggi → Rialzista.

Apertura sopra VA di ieri → Rialzista.

VWAP sotto il POC di ieri → Ribassista.

---

### OPERATIVITA’

IDEE OPERATIVE:

Ieri in chiusura il prezzo ha superato il livello di equilibrio della ZONA → Potrebbe impostarsi a Rialzo fino al margine superiore di ZONA.

L’ apertura sopra la Value Area da indicazioni rialziste.

**LONG** → Considerare i supporti del VAH, POC fino al livello 22.538 come punti di ingresso LONG.

**SHORT** → Sotto il VAL di ieri impostazione ribassista almeno fino ai 22.400

Da considerare principalmente il rialzo per oggi, giornata pre festivo potrebbe portare ad una giornata con bassi volumi e poca direzionalità.

FDAX Analisi Intraday 29/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

🔹Zona Inferiore: 21.671 - 22.233

🔸 Zona Attuale: 22.233 - 22.875

🔺 Zona Superiore: 22.875 - 23.480

*Livelli Operativi:*

Livello equilibrio Zona ATT.: 22.577

Resistenza difesa Zona: 22.923

Supporto difesa Zona: 22.175

POC di Venerdì: 22.400

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Martedì tendenza negativa per DAX.

Profilo di ieri irregolare con volumi abbastanza distribuiti.

Apertura su livello POC e VWAP. Direzionalità non chiara.

---

### OPERATIVITA’

IDEE OPERATIVE:

Due Livelli da osservare:

-22.575: se rotto, da considerare LONG di continuazione. il prezzo prende direzionalità LONG.

-22.400: supporto che se venisse violato imposterebbe il prezzo a ribasso fino a margine inferiore zona (22.236) difeso a 22.171.

Non avendo un idea di direzionalità dal analisi devo aspettare uno dei due scenari per impostare l’ operatività.

FDAX – Analisi Settimanale 28/04 - 03/05

🧭 ZONE OPERATIVE

🔹 Zona Inferiore: 21.671 - 22.233

→ Area di supporto volumetrico: ritorno del prezzo qui potrebbe indicare una fase di ritracciamento.

🔸 Zona Attuale: 22.233 - 23.002

→ Prezzo attualmente in questa zona, sopra i principali volumi. Bias operativo ancora rialzista.

🔺 Zona Superiore: 23.002 - 23.475

→ Potenziale area di distribuzione se continua la forza, attenzione alla gestione della posizione long in quest’area.

📌 LIVELLI CHIAVE

Livelli di Equilibrio (VPOC / HVN zone):

Zona Inferiore: 22.000

Zona Attuale: 22.573

Zona Superiore: 23.171

Livelli di Difesa (LVN / margini volumetrici):

Supporto difesa zona attuale: 22.173

Resistenza difesa zona attuale: 23.171

📈 SETTORE PROBABILITÀ

Analisi derivata da:

Volume Profile: Apertura settimanale sopra il volume di equilibrio → Supporta un’impostazione positiva.

Apertura vs Volume Profile: Apertura sopra HVN → Momentum a favore dei compratori.

Prezzo e VWAP: Prezzo sopra VWAP → Conferma pressione long.

🎯 IDEE OPERATIVE

🟢 Bias: Rialzista

Bias long fino a quando il prezzo resta sopra 22.173.

Target principale: 23.002 → estensione possibile 23.171 - 23.475.

Se il prezzo rompe sotto 22.000: possibile fase di correzione verso 21.500.

EURUSD IS BACKPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi EURUSD🔍💡

📊 Analisi Swing EUR/USD

buon weekend a tutti.

ci stiamo avvicinando alla chiusura mensile! prestare attenzione.

attualmente questi sono i livelli che monitoro, gli stessi inviati ieri mattina.

la chiusura daily e weekly si posizionano in rientro di una fascia interessante, monitoro per la continuazione short fino al prossimo livello daily segnato.

le zone cerchiate sono quelle di attenzione!

ci vediamo domani mattina!

e ci vediamo lunedi pomeriggio per l'outlook di analisi di mercato.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

GOLD UP? GOLD DOWN?Per continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

-BIAS GOLD macro rimane stabile rialzista,

ad ogni correzione di gold vado a cercare opportunità di posizionamento a favore bias

oggi abbiamo dati importanti alle 14:30 i sussidi,

quindi monitoro per un eventuale ribasso fino alla mia zona sui 3200 per poi valutare un rialzo se me lo concede.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Il Silver si riprende- ANALISI DEL TREND E FASI DI MERCATO

Dopo il breakout rialzista di ieri il Silver torna a generare massimi e minimi crescenti per il momento, il fascio di medie in h1 si apre al rialzo.

- ANALISI VOLUMETRICA

Il volume profile settimanale assume una forma a b-shape segno che nella parte ad alti volumi prima del breakout è stata fatta una forte accumulazione, il livello rotto al rialzo che rappresentava la resistenza adesso si è trasformato in un supporto, nel caso dovesse essere ritestato i BID potrebbero prendere il controllo difendendo le loro posizioni, in caso contrario si rientrerebbe all'interno dell'area ad alti volumi in pieno balance. La prima resistenza è ancora la HVA del composito annuale al prezzo di 33.805.

- STRATEGIE E DECISIONE DI TRADING

L'area da attenzionare è quella compresa tra la HVA mensile e la HVA settimanale, nel caso i BID dovessero prendere il controllo, per ritornare sul trend long e continuare a costruire massimi e minimi crescenti.

trappola di Trump?Per continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short su GOLD ⚠️

-BIAS GOLD rimane stabile rialzista,

ad ogni correzione di gold vado a cercare opportunità di posizionamento a favore bias

💡 Oro (XAU/USD)

• Prezzo attuale: circa $3.500

• Tendenza: marcata fase rialzista

• Contesto: l’oro si conferma al centro di una significativa riallocazione globale degli asset, spinta dalla progressiva dedollarizzazione, dai crescenti dubbi sulla credibilità delle banche centrali e da una robusta domanda istituzionale tramite ETF, con oltre 240 tonnellate aggiunte dall’inizio dell’anno.

La transizione da acquisti speculativi a posizionamenti strategici indica una crescente fiducia di lungo periodo nell’oro come strumento di copertura monetaria e riserva di valore.

• Prospettive: tendenzialmente rialziste

💵 Indice del Dollaro (DXY)

• Tendenza: modesto rimbalzo dopo una fase di marcata debolezza

• Contesto: il biglietto verde ha evidenziato un parziale recupero in seguito al ritiro da parte di Trump delle minacce di rimuovere Powell dalla guida della Fed.

Tuttavia, persistono le incertezze legate alla sostenibilità fiscale degli Stati Uniti nel lungo termine, mentre avanzano i colloqui su una possibile riduzione dei dazi con la Cina.

La domanda estera per i Treasury USA risulta in calo, un elemento che contribuisce ad indebolire uno dei principali pilastri della forza storica del dollaro

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Trump vs PowellPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short su GOLD ⚠️

(prestare attenzione perchè siamo veramente troppo alti e troppo forti di momentum, sia per cercare short che long, bisogna saper gestire il rischio e ragionare bene prima di fare posizonamenti!)

Pasqua passata.

Oggi martedì, Gold tocca i 3500$, livello psicologico e mezzo tondo.

-BIAS GOLD rimane stabile rialzista,

ad ogni correzione di gold vado personalmente a cercare opportunità di posizionamento a favore bias.

monitoro questi due livelli segnati per la sessione americana.

L'intervento del governo nelle attività delle banche centrali è un errore enorme.

Il dollaro scende, mentre Trump continua ad attaccare Powell, aumentando i timori sull’economia USA.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Mentalità da Trader: 3 Punti Chiave per Migliorare SubitoBuongiorno a tutti e Buon inizio settimana👋

Oggi parliamo di mentalità nel trading.

Un tema molto trattato e richiesto

Qui sotto trovi 3 concetti fondamentali su cui riflettere.

1. Pensa in Termini di Probabilità 🔢

Uno dei concetti più importanti nel trading – e nella vita – è il Valore Atteso.

Il valore atteso è un numero che rappresenta, in media, il risultato di un’azione basata sulle sue probabilità.

Può essere positivo o negativo, ed è utile per decidere se vale la pena intraprendere una determinata azione

Il valore atteso è determinato da due fattori principali:

-Win rate (percentuale di operazioni vincenti)

-Profit factor (rapporto tra la dimensione media delle vincite e quella delle perdite)

In parole semplici:

-Qual è la probabilità che funzioni?

-Quanto guadagno se va bene?

-Quanto perdo se va male?

Facciamo un esempio:

Supponiamo che una certa strategia abbia il 50% di probabilità di successo.

Se vinci, guadagni €2; se perdi, perdi €1.

Su 100 operazioni, vincerai 50 volte (€100) e perderai 50 volte (€50).

Il risultato netto? €50 di profitto.

Questo è un esempio classico di valore atteso positivo.

Anche se perdi una singola operazione, la decisione rimane corretta dal punto di vista probabilistico.

Ricorda però: win rate e profit factor non sono certezze, ma stime.

Perciò, sviluppare la capacità di valutare probabilità realistiche e comprendere l’ampiezza di vincite e perdite è una competenza cruciale.

💡 Consiglio pratico: Annota le tue aspettative nel diario di trading.

Con il tempo e l’esperienza, la tua capacità di prevedere i risultati migliorerà.

-------------------------------------------

2. Coltiva la Consapevolezza di Te Stesso 😵💫

Nel trading, la psicologia è importante.

Le decisioni dei trader – in ogni momento – sono dominate da due emozioni:

-La paura di perdere

-La paura di perdere un’occasione (FOMO)

In base alla tua personalità, al tuo vissuto e alla tua chimica mentale, una di queste due paure potrebbe avere un’influenza maggiore su di te.

Immagina questa situazione:

Apri un trade e la posizione inizia a muoversi nella tua direzione. Poi, il mercato si ferma.

opzione A: Chiudi la posizione troppo presto per assicurarti un piccolo profitto.

Poco dopo, il prezzo esplode nella tua direzione.

opzione B: Aspetti. Ma il prezzo torna indietro e colpisce lo stop loss, facendoti chiudere in perdita.

Quale delle due situazioni ti dà più fastidio?

Non c'è una risposta giusta o sbagliata.

Ma capire quale paura ti influenza di più è fondamentale per creare un piano di trading adatto a te.

👉 Se soffri di FOMO, trova strategie che ti permettano di sfruttare al massimo i trade vincenti.

👉 Se sei più avverso alle perdite, crea un sistema che limiti l’esposizione e riduca al minimo le perdite consistenti.

--------------------------------------------

3. Adatta la Strategia a Te, Non il Contrario ✅

Questo punto si collega strettamente alla consapevolezza di sé ed evidenzia l’importanza della coerenza operativa.

Avere un piano di trading chiaro e ben definito è essenziale.

I più grandi hedge fund del mondo non si muovono senza un mandato, una strategia.

E tu non dovresti fare eccezione.

Ma attenzione:

non tutti i piani di trading funzionano per tutti.

Spesso i trader principianti cercano solo strategie che promettono il massimo guadagno.

Tuttavia, i trader esperti sanno che l’esecuzione coerente è ancora più importante dell’efficienza teorica della strategia.

Immagina di avere una strategia con un’efficienza teorica del 70%, ma che riesci ad applicare correttamente solo il 40% delle volte a causa dello stress, dell’ansia o di una cattiva gestione emotiva.

Confrontala con una strategia meno efficiente – diciamo il 30% – che però riesci ad applicare in modo coerente il 100% delle volte.

⚖️ Indovina quale produce risultati migliori nel lungo termine?

Esatto.

La disciplina batte la perfezione.

Quindi, costruisci il tuo sistema non solo sulla base del valore atteso, ma anche sulle tue caratteristiche personali.

L’obiettivo non è evitare le perdite, ma evitare gli errori di processo.

Non essere stressato da una perdita è la vera ricchezza.

Costruisci il tuo trading intorno alla prevenzione degli errori, non alla prevenzione delle perdite.

💬 Ti rivedi in uno di questi punti?

Salva il post, lascia un like e scrivi nei commenti quale paura guida di più il tuo trading! 👇

(by TradingView)

Buon inizio settimana ci vediamo domani ore 14:00

(per le mie analisi utilizzo chart di Capital.com)

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Happy Easter, traders!Per continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi EURUSD🔍💡

📊 Analisi Swing EUR/USD

Attualmente monitoro un livello chiave su timeframe Mensile e Weekly, dove potrei valutare ingressi short solo con le giuste conferme

Tengo d’occhio anche il DXY, in attesa che mi combaci la zona d’interesse

Il dollaro resta debole, causa le tensioni commerciali tra USA e Cina

Intanto la BCE ha tagliato i tassi di 25 punti base, portandoli al 2,25%.

Nonostante ciò l’euro continua a rafforzarsi, toccando livelli che potrebbero penalizzare la crescita dell’area euro.

Per ora fino a martedi restiamo fermi, in attesa di movimenti chiari post-festività.

📅 Ci vediamo martedì pomeriggio per l’outlook settimanale, dove analizzeremo tutti i mercati nel dettaglio

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

FDAX Livelli Intraday 17/04/2025### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Zona ATTUALE: 20.645 - 21.685

Resistenza difesa zona: 21.890

Supporto difesa zona: 20.415

Zona INFERIORE: 19.815- 20.645

Zona SUPERIORE: 21.685 - 22.240

*Livelli Operativi:*

VAH POC di ieri: 21.484 e 21.226

Margine superiore ZONA: 21.685

Resistenza difesa zona: 21.890

Liv. Equilibrio ZONA: 21.510

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Giovedì probabilità di rialzi maggiore rispetto a ribassi e aumento di volatilità.

Profilo a D, molto pronunciato su zona POC, rialzista.

Apertura sopra VA, rialzista.

VWAP e POC stesso livello.

---

### OPERATIVITA’

IDEE OPERATIVE:

Probabilità per movimento rialzista.

Impostare operatività per LONG, VAH e POC livelli di supporto.

Il margine superiore di zona e la resistenza di difesa zona potrebbe essere i target di giornata.

Possibile SHORT da margine superiore di zona se avviene come uno sbilanciamento a V (niente poc che si sposta e seguire stretto con trailing stop)

Sotto il POC di ieri cambia l impostazione di giornata.

FDAX Livelli intraday 16/04/2025### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Zona ATTUALE: 20.645 - 21.685

Resistenza difesa zona: 21.890

Supporto difesa zona: 20.415

Zona INFERIORE: 19.815- 20.645

Zona SUPERIORE: 21.685 - 22.240

*Livelli Operativi:*

VAL POC di ieri: 21.330 e 21.420 resistenze per SHORT.

Livello di equilibrio Zona ATT: 21.510 al di sopra il prezzo si imposta a rialzo.

Margine inferiore Zona ATT: 20.645 supporto importante.

POC, VAL E VAH Lunedì possibili supporti per target o per rimbalzo.

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Profilo a P con volumi sopra l apertura, ribassista.

Apertura sotto VA, ribassista.

VWAP sotto POC, ribassista

---

### OPERATIVITA’

IDEE OPERATIVE:

Ribassista dalla probabilità tecnica.

Mantenere visione SHORT finché il prezzo rimane sotto al POC di ieri.

Livelli per SHORT: VAL (21.330), POC (21.420), livelli di continuazione SHORT.

Livelli di SUPPORTO: POC di Lunedì fino al VAL (21.050-20.985)

Sopra il livello di equilibrio 21.510 impostazione LONG.

FDAX livelli intraday 14/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Zona ATTUALE: 20.645 -21.684

Resistenza difesa zona: 21.890

Supporto difesa zona: 20.420

Zona INFERIORE: 19.815- 20.645

Zona SUPERIORE: 21.685 - 22.240

*Livelli Operativi:*

VAH di venerdì: 20.700

Liv. volume fuori VA : 20.875

Supporto difesa zona: 20.420

Resistenza difesa zona Inferiore: 21.036

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Profilo B, rialzista

apertura sopra VA, rialzista

VWAP sopra POC, rialzista.

---

### OPERATIVITA’

IDEE OPERATIVE:

Abbiamo la probabilità tecnica a favore del LONG.

Considera LONG fino al POC di venerdì.

LONG: liv volume (20.875), VAH (20.700), VWAP e POC (20.625, 20.550) ultimo LONG a 20.420 un po’ più rischioso.

Sotto 20.400 impostarsi SHORT.

FDAX Analisi Settimana 14/04 - 19/04 ### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Zona ATTUALE: 20.640 - 21.670

Resistenza difesa zona: 21.880

Supporto difesa zona: 20.430

Zona INFERIORE: 19.825- 20.630

Zona SUPERIORE: 21.685 - 22.240

Il prezzo si trova nella zona ATTUALE dopo aver sbilanciato nella Zona INFERIORE ed aver comprato il livello di difesa della zona ATTUALE.

Impostazione rialzista.

*Livelli Chiave:*

Sup. difesa zona ATTUALE (20.430): Dovrebbe tenere il prezzo nella zona ATTUALE, una sua rottura potrebbe portare ad un recupero del margine inferiore della zona INFERIORE a 19.825.

Il margine della zona INFERIORE 19.825: Ultimo livello di Volume per impostazione LONG, se rotto si scende.

Resistenza difesa zona: 21.880, VAL settimanale, Potrebbe respingere il prezzo e fermare il rialzo.

Livello equilibro zona SUP+: 22.585, ultimo livello di resistenza, Possibilità di vedere vendite su questo livello. Se venisse rotto possiamo aspettarci nuovi massimi storici.

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Profilo settimanale Irregolare, ma con livelli di volume sotto apertura di lunedì. Impostazione rialzista.

---

### OPERATIVITA’

IDEE OPERATIVE:

Probabilità di rialzi maggiore rispetto ai ribassi.

Impostazione LONG finché il prezzo rimane sopra il margine inferiore della zona INFERIORE.

Resistenza IMPORTANTI da cui possibili SHORT:

Resistenza difesa zona: 21.880

Livello equilibro zona SUP+: 22.585

un minuto di silenzioPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short long term su GOLD ⚠️

Ciao ragazzi, tutto bene?

Ieri abbiamo seguito insieme i dati e siamo riusciti a leggerli bene.

spero che ognuno di voi abbia portato a casa qualcosa di buono con la propria strategia 💰

Ora però…

un minuto di silenzio per chi continua a shortare GOLD sperando in un miracolo 🙏

Io resto fortemente rialzista, a meno che non succedano cose strane sul fronte geopolitico o con i tassi.

Oggi me ne sto fuori da Gold, quindi vi auguro un bel weekend tranquillo!

Ci vediamo lunedì alle 14:00 carichi!

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

CL1! Futures Petrolio Greggio punta al retest dei 65$ e oltre..?Buon Giovedi 10 Aprile e bentornati sul canale con un nuovo video aggiornamento tecnico sul futures del greggio.

Dopo la rottura del supporto sui 65$ che avevo ipotizzato nel video precedente, il titolo sta cercando ora un re-test di quello stesso supporto.

Non è da escludere però che il prezzo possa fare ben altro...

Buona giornata e grazie per la vostra attenzione