BTC, tenta la rottura a rialzo, (resto neutrale/ribassista)Nella giornata di ieri, il BTC ha proseguito il proprio moviento a rialzo cercando di uscire della lateralità iniziata nella terza settimana di novembre.

Allo stato attuale scambia negli intorni della seconda deviazione standard della regressione lineare che continua ad essere inclinata negativamente definendo un trend discendere ancora non invalidato.

Allo stato attuale resto in attesa di un segnale short, in quanto il trend è comunque ancora al ribasso, segnale che sono conscio potrebbe non arrivare. Anzi siamo in una fase in cui potrebbe verificarsi un'inversione. Per tale scenario resta di fondamentale importanza il superamento della banda superiore sopracitata con un target sul livello pivot trimestrale P.

Per quanto riguarda lo short, vorrei vedere un movimento a ripasso consistente con volumi crescenti, e con un target in area S1.

Il movimento di oggi non è sufficiente a tal fine.

Linearregressionchannel

BTC ancora tutto al ribasso o quasiEsaminando il grafico giornaliero della coppia BTC/USD, emerge immediatamente un quadro tecnico orientato al ribasso, sebbene vi siano segnali incipienti di un possibile tentativo di stabilizzazione nel breve termine. L'azione dei prezzi si sta sviluppando ben al di sotto della media mobile esponenziale a 200 periodi (situata in area 105.088), un dato che conferma inequivocabilmente come il trend primario di lungo periodo sia stato compromesso a favore dei venditori.

Questa debolezza strutturale è ulteriormente evidenziata dal Canale di Regressione Lineare, che sta guidando i prezzi verso il basso con una pendenza decisa; attualmente, le quotazioni stanno testando la fascia centrale del canale, che spesso agisce come supporto/resistenza dinamico in grado di innescare rimbalzi tecnici per eccesso di estensione.

L'analisi dei Pivot Point calcolati con il metodo di Fibonacci offre livelli di prezzo cruciali per l'operatività: il mercato ha rotto al ribasso supporti significativi, scivolando persino al di sotto del livello S3 situato a quota 95.160,17. In un contesto classico, la permanenza del prezzo al di sotto di tale soglia indica una forte pressione di vendita e trasforma l'ex supporto S3 nella prima resistenza che i rialzisti dovranno riconquistare per ipotizzare un'inversione. Il SuperTrend, visualizzato dalla linea rossa a gradini sopra il prezzo, corrobora questa visione, mantenendo un segnale di vendita attivo e fungendo da stop dinamico per le posizioni ribassiste.

Tuttavia, osservando gli oscillatori, la narrazione diventa più sfumata. L'RSI a 14 periodi si attesta su un valore di 41; pur trovandosi in territorio negativo, è uscito dal livello di ipervenduto (sotto i 30). Attualmente ha spazio di manovra sia a rialzo che al ribasso

Parallelamente, lo Stocastico (9, 6, 3) mostra una lettura interessante intorno a 74, con le linee orientate al rialzo dimostrando una discreta forza relativa del ritracciamento in atto. Il Momentum a 15 periodi, segnando un valore negativo di -4.565, ricorda però agli investitori che l'inerzia di fondo rimane saldamente nelle mani degli orsi. L'ATR (Average True Range) a 3.587 segnala una volatilità sostenuta, implicando che qualsiasi operazione a mercato richiede stop loss ampi per evitare di essere liquidati dal "rumore" di mercato.

Per quanto riguarda le strategie operative, l'approccio conservativo per un investitore dovrebbe privilegiare la continuazione del trend dominante. Posizioni short (di vendita) troverebbero una giustificazione tecnica ideale su eventuali rimbalzi verso l'area di resistenza compresa tra il livello S3 di Fibonacci (95.160) e il SuperTrend (98.100), con l'obiettivo di targettare nuovi minimi lungo la linea inferiore del canale di regressione.

D'altro canto, posizioni long (di acquisto) appaiono al momento contrarian e ad alto rischio; un ingresso in acquisto sarebbe giustificabile solo in ottica speculativa di brevissimo termine, scommettendo sulla rottura della resistenza dinamica del canale di regressione attuale, ma con la rigorosa condizione che il prezzo mostri una chiara struttura di inversione e riesca quantomeno a riportarsi stabilmente sopra i 92.000 dollari, puntando come primo obiettivo al ritest dei 95.000. In sintesi, il mercato è in una fase delicata di price discovery ribassista, dove la prudenza è d'obbligo.

Analizziamo l'indice nostranoDall'esame della struttura tecnica dell'Italy 40 su base giornaliera, emerge un quadro di fondo solidamente rialzista, sostenuto da una confluenza di indicatori che suggeriscono una persistenza della forza acquirente nel medio termine. Il trend primario è ben definito dalla posizione dei prezzi, che scambiano stabilmente al di sopra della media mobile esponenziale a 200 periodi, attualmente transitante in area 40.418, la quale funge da spartiacque fondamentale tra uno scenario "bullish" e uno "bearish". A rafforzare questa visione interviene il canale di regressione lineare: le quotazioni hanno recuperato la parte alta del canale e si muove attualmente all'interno della deviazione standard positiva, mantenendosi al di sopra della linea mediana di regressione, un comportamento tipico di un trend in salute che non mostra, al momento, segnali di esaurimento strutturale.

L'azione dei prezzi più recente evidenzia un salutare ritracciamento fino al punto Pivot (P) , con il mercato che sta attualmente testando la resistenza dinamica offerta dal livello R1 dei Pivot Points trimestrali di Fibonacci, situato a quota 43.503. La chiusura dell'ultima candela a 43.475, praticamente a ridosso di tale livello, indica che il mercato è in una fase decisionale cruciale. Il SuperTrend (impostato a 10 periodi con moltiplicatore 3) conferma la direzionalità positiva, offrendo un supporto dinamico immediato in area 42.667; fintanto che i prezzi permarranno al di sopra di tale soglia, l'impostazione tattica privilegia operazioni in acquisto.

Analizzando la componente oscillatoria, si notano segnali incoraggianti per la prosecuzione del rialzo. Lo Stocastico (9, 6, 3) mostra un incrocio rialzista delle sue linee (fast su slow) nella zona neutrale, appena sopra il livello 50; questa configurazione è particolarmente interessante poiché suggerisce che il mercato ha scaricato l'ipercomprato precedente senza intaccare il trend principale e sta ora riaccumulando momentum per una nuova gamba rialzista. Tale lettura è corroborata dall'indicatore Momentum a 15 periodi, che si mantiene in territorio positivo (sopra lo zero), e dall'RSI a 14 periodi che, viaggiando intorno a quota 57, lascia ampio spazio di manovra per ulteriori allunghi prima di raggiungere zone di saturazione. La volatilità, misurata dall'ATR (Average True Range) a 14 periodi, si attesta su valori prossimi a 614 punti, un dato che gli investitori devono considerare per il corretto dimensionamento degli stop loss e per calcolare l'escursione media attesa delle sedute.

Per quanto riguarda le opportunità operative, lo scenario long appare il più probabile e tecnicamente supportato. Un segnale di ingresso aggressivo si concretizzerebbe con una t naturale del movimento sarebbe proiettato verso il livello R2 dei Pivotchiusura giornaliera decisa al di sopra della resistenza R1 (43.503). In tal caso, il targe Points a 44.479 e, in estensione, verso la parte superiore del canale di regressione che confluisce verso l'area dei 45.000-46.000 punti (R3 a 46.058). Alternativamente, un approccio più conservativo potrebbe attendere un eventuale ritracciamento verso la linea mediana del canale di regressione o verso il supporto del SuperTrend a 42.667 per cercare ingressi a prezzi più vantaggiosi, sfruttando la debolezza momentanea in un contesto di forza.

D'altro canto, lo scenario ribassista (short) richiede maggiore cautela in quanto operare contro il trend primario presenta rischi statistici più elevati. Tuttavia, qualora il prezzo dovesse mostrare un rifiuto netto della zona 43.500 accompagnato da volumi in aumento, o più gravemente dovesse violare al ribasso il supporto del SuperTrend a 42.667, si potrebbe ipotizzare un'inversione di tendenza di breve periodo. In questo caso, il primo obiettivo dei venditori sarebbe il Pivot Point centrale (P) a 41.923, la cui rottura aprirebbe la strada verso la media mobile a 200 periodi e il supporto S1 a 40.344. Al momento, tuttavia, la configurazione degli indicatori volumetrici e di momentum rende questo scenario secondario rispetto alla continuazione del trend dominante.

Resistenza trimestrale R2 violata, si riparteOsservando il grafico giornaliero dei Futures sul Gas Naturale, emerge con chiarezza una struttura tecnica solidamente impostata al rialzo, caratterizzata da una spinta vigorosa che ha recentemente portato le quotazioni in area 4.850 dollari. Il trend primario è inequivocabilmente ascendente, come evidenziato dalla pendenza positiva del canale di regressione lineare a due deviazioni standard che accompagna l'azione dei prezzi. Attualmente, il mercato sta testando la parte superiore di questo canale, una zona che storicamente richiede attenzione per potenziali eccessi, ma che al momento segnala una forza relativa notevole sostenuta dai compratori.

La dinamica dei prezzi più recente ha visto una rottura significativa della resistenza statica individuata dai Pivot Point di Fibonacci. Nello specifico, la chiusura della candela giornaliera al di sopra del livello R2, situato a quota 4.769, rappresenta un segnale di forza (breakout) che potrebbe fungere da catalizzatore per ulteriori allunghi. Tale movimento è supportato dall'indicatore SuperTrend, il quale mantiene una colorazione verde e si posiziona ben al di sotto dei prezzi attuali (in area 4.094), confermando che il trend di fondo rimane protetto e che eventuali ritracciamenti di breve periodo, finché non violano tale supporto dinamico, sono da considerarsi mere correzioni tecniche all'interno di un ciclo rialzista. A tal proposito si può notare come recentemente la media a 200 periodi abbia funto da resistenza dinamica su cui si è appoggiato il prezzo prima di ripartire a rialzo.

Lo Stocastico mostra un incrocio rialzista delle sue linee (K e D) attorno all'area 60, dunque non ancora in territorio di ipercomprato estremo; questo implica che il movimento ha ancora spazio "fisiologico" per estendersi prima di raggiungere livelli di saturazione. Analogamente, l'indicatore Momentum a 15 periodi segna un valore positivo di 0.370, corroborando la tesi che la velocità del movimento al rialzo è ancora sana e non mostra, per ora, segnali di divergenza ribassista immediata. Anche l'RSI, posizionato a 63.51, conferma la forza del trend senza però aver toccato la soglia critica di 70, lasciando aperta la porta a un’ulteriore gamba rialzista verso i massimi relativi.

Per quanto riguarda la gestione del rischio e la volatilità, l'ATR (Average True Range) a 14 periodi mostra un valore di 0.213, indicando una volatilità media che impone stop loss non troppo stretti per evitare di essere liquidati dal "rumore" di mercato. I volumi, visibili nell'istogramma, appaiono coerenti con la salita, senza mostrare picchi anomali che potrebbero indicare un "climax" di acquisto, suggerendo quindi una partecipazione costante degli operatori istituzionali.

In termini operativi, per chi intende posizionarsi "long" (al rialzo), lo scenario ideale prevederebbe un consolidamento o un breve ritracciamento (pullback) verso il livello appena superato di 4.769 (ex resistenza R2 ora potenziale supporto). Una tenuta di questo livello offrirebbe un punto di ingresso con un rapporto rischio/rendimento favorevole, ponendo come obiettivo primario il livello R3 dei Pivot Fibonacci, situato a 5.183. Questo target coincide approssimativamente con la parte superiore del canale di regressione rosso, rappresentando una forte area di confluenza dove è lecito attendersi prese di profitto.

D'altro canto, uno scenario "short" (al ribasso) appare al momento contro-trend e quindi più rischioso. Tuttavia, opportunità di vendita potrebbero manifestarsi solo in presenza di un chiaro rifiuto del prezzo in prossimità della resistenza R3 a 5.183, accompagnato da una condizione di ipercomprato sullo Stocastico, oppure, in uno scenario di inversione più profonda, alla rottura decisa al ribasso del supporto intermedio R1 a quota 4.513. Tale violazione comprometterebbe la struttura rialzista di breve termine, aprendo la strada a un test della media centrale del canale di regressione e del Pivot Point principale a 4.098. Fino ad allora, la configurazione grafica suggerisce di privilegiare strategie che assecondino il trend dominante.

Fine di un breve ritracciamento o inversione in vesta?Per ora i movimenti di prezzo si mantengono all'interno del canale di regressione rialzista, sopra al supertend e al di sopra del punto pivot.

Allo stato dell'arte attuale, il movimento ribassista dell'ultima settimana è da interpretare come un semplice ritracciamento, e il movimento di venerdì dove i minimi sono stati rifiutati può indicare una ripresa del trend primario.

Analizzando gli altri indicatori notiamo che il momentum rimane in area positiva nonostante il ritracciamento, mentre lo stocastico rimane inclinato verso il basso, e non ha ancora raggiunto dei livelli di ipervenduto, anzi non vi è neanche vicino con la linea %k ha appena raggiunto il livello 50. Questo potrebbe lasciar intendere che ancora il prezzo potrebbe avere spazio per scendere nonostante la price action suggerisce il contrario. Ricordiamo che la maggio parte degli indicatori, solitamente arrivano ad indicare inversioni, e riprese, sempre con ritardo in quanto usano come fonte di dati i prezzi.

A questo punto le opzioni sono sostanzialmente 2, attendere, e aspettare un incrocio, scelta più conservativa ma che lascia al "sul piatto" parte dei potenziali profitti e peggiora il R:R o fidarsi dei soli prezzi, aumentando le probabilità (sempre di probabilità si tratta), di un potenziale SL ma con un miglior R:R.

Analizzando infine i volumi vediamo che la discesa non è stata sostenuta da volumi particolarmente alti, mentre il movimento a rialzo del venerdì ha portato ad un deciso aumento degli scambi. Questo lascia pensare che il movimento a ribasso potrebbe anche essere cessato.

Una possibile strategia potrebbe essere un buy sopra R1 con un primo target a R2 e R3 in estensione.

Allo stato attuale non considererei uno schort se non dopo la violazione dei supporti inferiori dinamici e statiti: linea inferiore del canale di regressione, supertrend e punto pivot.

BTC correzione in atto, in correlazione con gli indici. L'analisi del grafico giornaliero di Bitcoin/Dollaro evidenzia una struttura di mercato decisamente ribassista nel breve-medio termine, con i prezzi che hanno mostrato una significativa accelerazione al ribasso. Il trend dominante è inequivocabilmente negativo, come confermato da molteplici indicatori tecnici chiave. In primo luogo, il Supertrend, nettamente al di sopra dei prezzi correnti e di colore rosso; questo livello agisce ora come una resistenza dinamica primaria, e finché i prezzi rimarranno al di sotto di esso, l'impostazione tecnica favorisce i venditori. A rafforzare questa visione contribuisce il canale di regressione lineare: i prezzi non solo navigano nella parte inferiore del canale (denotando una tendenza al ribasso), ma hanno recentemente rotto con forza al di sotto della banda inferiore, impostata a due deviazioni standard. Questo segnale indica una condizione di ipervenduto nel breve termine, ma soprattutto una forte pressione di vendita che ha spinto il prezzo al di fuori del suo range statistico recente. Il momentum, misurato dall'indicatore, si trova in territorio ampiamente negativo, corroborando la forza e la convinzione del movimento discendente. Analizzando i livelli operativi cruciali, forniti dai Pivot Point Fibonacci calcolati su base trimestrale, si osserva un chiaro percorso di deterioramento. Dopo aver fallito il superamento della resistenza R2 (area 130.976,89) nel mese di ottobre, il mercato ha innescato un'inversione. La successiva rottura del Pivot point centrale (P 114.675,47) ha rappresentato il primo segnale di debolezza strutturale, un breakout validato da volumi in netto aumento durante la discesa, che confermano la partecipazione degli operatori a questo movimento. Alla data attuale, i prezzi hanno violato in rapida successione i supporti S1 e S2. Con la rottura di S2, il prossimo obiettivo naturale per i venditori diviene il supporto S3, localizzato a 93.160,17. Nonostante la chiara direzionalità ribassista, l'analisi degli oscillatori invita alla prudenza tattica per l'apertura di nuove posizioni short ai livelli correnti. Lo Stocastico si trova infatti in zona di ipervenduto, suggerendo che il movimento è stato estremamente rapido e che un rimbalzo tecnico (pullback) è plausibile. Pertanto, le strategie short più prudenti potrebbero attendere un eventuale ritorno dei prezzi verso le resistenze appena violate, in particolare l'area S2 (102.579,09) o, più significativamente, l'area S1 (107.157,99). Un fallimento nel recupero di tali livelli offrirebbe un punto di ingresso short con un rapporto rischio/rendimento potenzialmente più favorevole, puntando alla continuazione verso S3. Al contrario, qualsiasi posizione long è al momento da considerarsi altamente speculativa e contro-trend. Un'operazione di acquisto a scopo di rimbalzo tecnico potrebbe essere valutata solo in presenza di chiari segnali di inversione, come un incrocio rialzista confermato dello Stocastico in uscita dalla zona di ipervenduto, unito al recupero stabile e confermato di un livello pivot significativo, come S2. Fino a quando il prezzo rimarrà al di sotto delle resistenze chiave e del Supertrend, l'orientamento strategico resta focalizzato sulla continuazione del ribasso.

Trend negativo con possibilità di ritracciamento di brevissimoL'analisi tecnica del cambio valutario GBP/USD, condotta sul time frame giornaliero, rivela un quadro prevalentemente orientato alla correzione ribassista, in linea con il recente deterioramento del sentiment di mercato evidenziato dai nostri indicatori di trend. La quotazione attuale, stabilizzatasi intorno a 1.31485, si trova in una posizione vulnerabile, avendo infranto il primo supporto trimestrale di Fibonacci. L'indicatore SuperTrend, attualmente è posizionato a 1.3427, conferma la fase ribassista, segnando il passaggio da un trend rialzista precedente a una chiara dominanza dei venditori. Questa pressione al ribasso è ulteriormente supportata dal canale di Regressione Lineare e dalla sua banda inferiore a 2 deviazioni standard, che è stata violata.

Guardando ai supporti e resistenze chiave forniti dai Pivot Point Trimestrali di Fibonacci, si osserva che il prezzo ha già rotto il livello S1 a 1.32106 e si sta dirigendo verso il supporto critico S2, fissato a 1.30578. Questo livello rappresenta il primo obiettivo tangibile per le posizioni ribassiste in essere, la cui rottura aprirebbe la strada a un test del supporto S3 a 1.28104. Per quanto riguarda le opportunità di posizionamento, una strategia short (ribassista) si presenta come la più allineata al trend di breve termine. Un punto d'ingresso ideale per una nuova posizione di vendita si collocherebbe in una zona di confluenza di resistenza linea mediana del canale di regressione e supertrend; un eventuale retest di questa zona, prima di proseguire il ribasso, offrirebbe un ottimo rapporto rischio/rendimento. Lo stop-loss per tali posizioni andrebbe posizionato sopra il Pivot Point Principale (P) a 1.34580, anche se un livello più stretto potrebbe essere calcolato utilizzando il valore dell'ATR (Average True Range) a 0.0085, che misura la volatilità media giornaliera, ragionando in multipli, un 1,5 o un 2 volte l' ATR potrebbe essere uno stop adeguato.

Per quanto riguarda un posizionamento long (rialzista), data la forte inclinazione ribassista del prezzo, tale operazione sarebbe considerata un trade di controtendenza, ovvero un tentativo di catch the falling knife, e richiede quindi cautela. Tuttavia, l'oscillatore Stocastico 9:6:3, con, pur confermando l'attuale debolezza, si sta muovendo verso la zona di ipervenduto (sotto 20.00). Questo suggerisce che, pur in assenza di segnali di inversione chiari, un rimbalzo tecnico correttivo potrebbe essere imminente non appena il prezzo toccherà un supporto significativo come l'S2 a 1.30578, ma vista la chiusura di venerdì con un rifiuto dei minimi potrebbe anche arrivare prima. Il Momentum a 15 periodi con un valore negativo di -0.02011 rafforza l'idea che la forza di vendita sia ancora presente, ma un'inversione di questo indicatore in territorio positivo accompagnata da un crossover dello stocastico (linea K che incrocia D dal basso) rappresenterebbe un segnale per una potenziale operazione long a breve termine. L'obiettivo primario per un rimbalzo long sarebbe un retest del supporto S1 precedentemente rotto a 1.32106, o in un'estensione più ambiziosa, della linea di Regressione Lineare centrale. L'analisi volumetrica, infine, mostra volumi nella media, indicando che la correzione è organica e non è stata innescata da picchi di panico o movimenti speculativi estremi. In sintesi, il quadro tecnico favorisce le operazioni ribassiste con l'obiettivo S2, monitorando l'S2 come potenziale punto di rimbalzo per un'operazione long di breve respiro in controtendenza.

Prospettive Dopo il Breakout Rialzista e il raggiungimento di R1Il German 40 si trova in un punto di svolta tecnico di notevole importanza, dove una forte dimostrazione di forza da parte dei compratori si scontra con i primi segnali di un potenziale affaticamento. L'analisi del grafico giornaliero mostra come l'indice sia riuscito a rompere con impeto il canale di regressione lineare discendente che ne aveva contenuto l'azione dei prezzi per un lungo periodo. Tale rottura, avvenuta con una candela di notevole ampiezza e supportata da un significativo incremento dei volumi, ha interrotto la precedente sequenza di massimi e minimi decrescenti, fornendo un chiaro segnale di potenziale inversione di tendenza. L'indicatore di Momentum, con il suo valore elevato a 681,36, conferma la notevole velocità e forza di questo movimento rialzista. Tuttavia, la corsa dei prezzi ha trovato una prima, prevedibile, area di resistenza in corrispondenza del livello R1 del pivot Fibonacci trimestrale, situato a 24.472,55. La chiusura di sessione, pur rimanendo ampiamente positiva, non è riuscita a consolidarsi al di sopra di questa soglia, introducendo un elemento di cautela.

A rafforzare questa nota di prudenza è l'indicatore Stocastico (9,6,3), le cui linee si trovano ora in piena area di ipercomprato, con valori di 89,75 e 84,76. Sebbene in un trend forte un mercato possa rimanere in ipercomprato per periodi prolungati, questa condizione suggerisce che il movimento rialzista è maturo e potenzialmente vulnerabile a una pausa di consolidamento o a un ritracciamento. Gli operatori che intendono posizionarsi al rialzo si trovano quindi di fronte a un bivio: l'acquisto sulla forza del breakout confermato o l'attesa di un punto di ingresso a più basso rischio. Una strategia rialzista prudente attenderebbe una chiusura giornaliera decisa al di sopra della resistenza R1 a 24.472,55 per avere una conferma della continuazione del trend. In tal caso, gli obiettivi successivi sarebbero R2 a 24.793,89 e R3 a 25.314,02. Un'alternativa potrebbe essere quella di attendere un pullback verso la parte superiore del canale appena rotta, o verso il Pivot Point a 23.952,42, per entrare sul test di questi ex-livelli di resistenza ora trasformati in potenziali supporti.

Per contro, lo scenario ribassista poggia interamente sulla tenuta della resistenza R1 e sulla validità del segnale di ipercomprato fornito dallo Stocastico. Un fallimento nel superare 24.472,55, seguito da una chiusura negativa, potrebbe configurare il recente breakout come una "trappola per tori". Un segnale di conferma per un'operazione ribassista arriverebbe con una chiusura giornaliera al di sotto del Pivot Point a 23.952,42. Tale movimento invaliderebbe la spinta rialzista e riporterebbe l'inerzia dalla parte dei venditori, con primi target identificati nei supporti S1 a 23.432,29 e successivamente S2 a 23.110,95. L'indicatore ATR, che misura la volatilità media, si attesta a 278,50 punti, un dato utile per la gestione del rischio; ad esempio, per calibrare la distanza di uno stop loss in modo da non essere invalidato dalla normale volatilità del mercato. In conclusione, sebbene il breakout abbia fornito un forte segnale rialzista, la confluenza di una resistenza pivot e di oscillatori in ipercomprato impone un approccio tattico. La chiave per la prossima mossa direzionale dell'indice risiede nella capacità dei prezzi di confermare o meno il superamento del livello 24.472,55.

Apple sulla prima resistenza pivotDall'esame del grafico giornaliero del titolo Apple Inc. emerge un quadro tecnico costruttivo, dominato da una chiara tendenza rialzista. Il movimento dei prezzi è ordinatamente contenuto all'interno di un canale di regressione lineare, con le quotazioni che si mantengono prevalentemente nella parte superiore, a testimonianza della forza intrinseca del trend in corso. Attualmente, il titolo si trova in una fase cruciale, poiché sta testando la prima area di resistenza significativa. L'analisi dei pivot point calcolati con il metodo Fibonacci individua infatti a 259.34 il primo ostacolo (R1) al proseguimento del rialzo. Il prezzo ha raggiunto questa soglia senza tuttavia riuscire, per ora, a superarla in modo convincente, configurando questo livello come uno spartiacque decisivo per l'evoluzione di breve termine.

La gestione di questa resistenza sarà fondamentale per delineare gli scenari futuri. Un superamento deciso e confermato in chiusura di seduta del livello R1 a 259.34 fornirebbe un forte segnale di continuazione, aprendo la strada a un'ulteriore progressione verso la seconda resistenza (R2), posizionata a 272.58. Un'operazione long potrebbe quindi essere considerata al verificarsi di questa condizione, sfruttando la potenziale accelerazione del momentum. Al contrario, una persistente debolezza sotto l'area di 259.34 potrebbe innescare una fase di consolidamento o un ritracciamento. In questo caso, il primo supporto dinamico è rappresentato dalla linea mediana del canale di regressione, mentre un supporto statico più robusto si trova in corrispondenza del pivot point principale (P) a 237.91. Una violazione di quest'ultimo livello metterebbe in discussione la solidità della struttura rialzista, con possibili estensioni della correzione verso i supporti successivi S1 a 216.48 e S2 a 203.24.

Gli oscillatori a corredo del grafico offrono indicazioni complementari. L'indicatore stocastico si trova in zona di ipercomprato, con valori superiori a 80. Questa condizione non implica un'imminente inversione, ma segnala che il mercato è "tirato" al rialzo e potrebbe essere pronto per una pausa fisiologica. Un incrocio al ribasso delle sue linee proprio in corrispondenza della resistenza R1 costituirebbe un valido segnale di allerta per i rialzisti. Parallelamente, l'indicatore di momentum si mantiene al di sopra della linea dello zero, confermando che la spinta di fondo rimane positiva, ma la sua reattività ai prossimi movimenti di prezzo sarà cruciale per confermare la ripartenza o segnalare un'esitazione. L'analisi volumetrica mostra una partecipazione costante ma non eccezionale, suggerendo che per una rottura convincente della resistenza sarebbe auspicabile un incremento degli scambi. L'Average True Range (ATR), con un valore contenuto di 4,69, indica una volatilità relativamente controllata, che favorisce un movimento dei prezzi più ordinato.

In sintesi, la strategia operativa deve necessariamente tenere conto del comportamento del prezzo attorno al livello chiave di 259.34. Le posizioni long trovano la loro giustificazione operativa solo a seguito di una chiara rottura di tale resistenza, con R2 come target primario. Per quanto riguarda le posizioni short, un'operatività contro-trend potrebbe essere valutata con estrema prudenza solo in caso di una chiara reiezione del prezzo dall'area di resistenza, specialmente se accompagnata da segnali di debolezza provenienti dagli oscillatori. Il primo obiettivo di un'eventuale discesa sarebbe il pivot point P a 237.91, il cui cedimento confermato aprirebbe a scenari correttivi più ampi.

EUR/USD face di consolidamento in atto. Il cambio Euro/Dollaro conferma una solida impostazione rialzista sul grafico settimanale, muovendosi all'interno di un canale di regressione lineare ascendente ben definito. La struttura attuale suggerisce una continuazione del trend favorevole alla moneta unica, sebbene l'avvicinamento a importanti livelli di resistenza tecnica imponga una certa cautela e un'attenta valutazione dei potenziali punti di ingresso e di uscita dal mercato.

L'analisi del grafico evidenzia come il prezzo stia attualmente consolidando nella parte superiore del canale di regressione, un segnale della forza intrinseca del movimento in atto. Il quadro tecnico è ulteriormente supportato dall'indicatore di Momentum, che si mantiene stabilmente al di sopra della linea dello zero, confermando la presenza di una spinta positiva. Attualmente, la coppia sta testando l'area di resistenza definita dal primo livello dei pivot point trimestrali di Fibonacci (R1), posizionato a 1.18369. Il superamento deciso di questa soglia, preferibilmente supportato da un incremento dei volumi di scambio, rappresenterebbe un chiaro segnale di continuazione rialzista. In tale scenario, il prossimo obiettivo strategico per posizioni long si collocherebbe in corrispondenza del secondo livello di resistenza (R2) a 1.20753.

Per gli investitori che prediligono un approccio più prudente, un'opportunità di acquisto potrebbe materializzarsi in caso di un ritracciamento controllato verso il punto pivot centrale (P) a 1.14510. Questo livello assume una rilevanza strategica notevole, poiché coincide quasi perfettamente con la linea mediana del canale di regressione, creando una forte confluenza di supporti dinamici e statici. Un test di questa zona, seguito da una ripresa della spinta rialzista, offrirebbe un punto di ingresso a favore di trend con un rapporto rischio/rendimento potenzialmente vantaggioso.

Sul fronte delle possibili strategie short, l'operatività appare al momento contraria al trend dominante e, pertanto, più rischiosa. Tuttavia, una chiara incapacità di superare la resistenza R1 a 1.18369, unita a segnali di indebolimento come un incrocio ribassista dell'oscillatore Stocastico, potrebbe innescare una fase correttiva. Lo Stocastico, attualmente in una zona intermedia (valori intorno a 69-72) e con un andamento laterale, non fornisce ancora segnali definitivi ma riflette l'attuale pausa del mercato. Una sua flessione potrebbe anticipare una discesa verso il primo supporto significativo, identificato proprio nel pivot point a 1.14510. L'apertura di posizioni ribassiste più strutturate dovrebbe essere considerata solo in caso di una violazione confermata di quest'ultimo livello, evento che metterebbe in discussione la solidità del trend attuale e aprirebbe la strada a possibili discese verso il supporto S1 a 1.10650, che corrisponde anche alla parte inferiore del canale di regressione. L'indicatore ATR, che mostra una tendenza alla diminuzione, segnala una contrazione della volatilità settimanale, tipica delle fasi di consolidamento che precedono movimenti direzionali importanti.

TSM, potrebbe essersi preso una pausa, ma è presto per dirloL'analisi del quadro tecnico giornaliero del titolo Taiwan Semiconductor Manufacturing Co., Ltd. rivela una solida e ben definita tendenza rialzista. Il movimento dei prezzi, a partire dai minimi registrati nel mese di aprile, è stato costantemente incanalato all'interno di una regressione lineare con due deviazioni standard, la cui pendenza positiva testimonia la forza e la costanza del trend in atto. Attualmente, le quotazioni si trovano nella porzione superiore di questo canale, un segnale di vigore da parte della corrente di acquisto, ma che al contempo suggerisce la possibilità di una fase di consolidamento o di un fisiologico ritracciamento verso la linea mediana del canale stesso, transitante in area 255,09.

Dal punto di vista operativo, i livelli pivot calcolati con la metodologia Fibonacci delineano con chiarezza le principali aree di supporto e resistenza. La recente progressione ha consentito il superamento della seconda resistenza (R2) a 255,02, trasformandola in un primo potenziale livello di supporto in caso di flessioni. Il prossimo obiettivo per i compratori è rappresentato dalla terza resistenza (R3) a 291,17, che costituisce l'ostacolo più significativo nel breve-medio periodo e un'area dove è lecito attendersi un incremento della pressione in vendita. Un ingresso in posizione lunga potrebbe essere valutato su eventuali arretramenti verso i livelli di supporto citati, in particolare verso l'area compresa tra la R2 (255,02) e la R1 (232,69), che rappresentano zone di potenziale accumulazione. Al contrario, strategie orientate al ribasso apparirebbero al momento premature e rischiose; potrebbero essere prese in considerazione unicamente a fronte di una chiara violazione del supporto dinamico offerto dal SuperTrend, idealmente confermata da un aumento dei volumi in vendita e da un deterioramento degli oscillatori.

L'analisi di questi ultimi fornisce ulteriori indicazioni. L'oscillatore stocastico, con i suoi valori attuali si colloca nella parte alta del suo range di oscillazione. Pur non segnalando una condizione di ipercomprato estremo, la sua posizione suggerisce che il movimento rialzista possa essere in una fase matura, invitando alla prudenza e al monitoraggio di possibili segnali di inversione di breve termine. Il Momentum, con un valore positivo di 27,45, conferma la forza intrinseca del trend, senza tuttavia mostrare eccessi che potrebbero preannunciare un picco imminente. Infine, l'analisi dei volumi di scambio e della volatilità, misurata dall'Average True Range (ATR) a 7,16, descrive un trend ordinato e supportato da una partecipazione costante, senza gli eccessi speculativi che spesso caratterizzano le fasi finali di un movimento.

In sintesi, la struttura grafica di TSMC si conferma robusta e orientata al rialzo. L'approccio strategico privilegiato rimane quello di acquistare durante le fasi di debolezza controllata, con particolare attenzione ai supporti statici e dinamici identificati. La resistenza in area 291,17 rappresenta il target naturale del movimento in corso e un livello critico per la prosecuzione del trend rialzista.

AMD fase di consolidamento in corso in attesa di rottureIl prezzo del titolo AMD si attesta a 159,46 USD, evidenziando una fase di consolidamento all'interno di un trend primario rialzista ben definito.

I prezzi si sono mossi costantemente all'interno del canale definito da due deviazioni standard, utilizzando la linea di regressione centrale come supporto dinamico. Recentemente, il titolo ha mostrato una certa debolezza, correggendo dai massimi relativi e avvicinandosi alla parte inferiore del canale. Questa area, insieme al primo livello di supporto R1 dei pivot point Fibonacci a 149,27 USD, costituisce una zona critica. Un rimbalzo da questo livello, confermato da un aumento dei volumi, potrebbe rappresentare un'interessante opportunità di ingresso long, con un primo obiettivo identificabile nella resistenza R2 a 166,09 USD. Il superamento di tale resistenza aprirebbe la strada verso i massimi precedenti e la successiva resistenza R3 a 193,31 USD, che coincide con la parte superiore del canale di regressione.

Una rottura decisa del supporto a 149,27 USD e della parte inferiore del canale di regressione segnalerebbe un'inversione di breve periodo. In questo caso, si potrebbe assistere a un'accelerazione delle vendite con un primo target sul pivot point principale (P) a 122,04 USD. Un'operazione short potrebbe essere considerata al di sotto del canale, prestando attenzione ai successivi livelli di supporto Fibonacci, S1 a 94,82 USD e S2 a 78,00 USD, che rappresentano ulteriori target per le posizioni ribassiste. I volumi di scambio, attualmente al di sotto della media mobile, indicano una fase di indecisione e dovranno essere attentamente monitorati: un loro aumento in corrispondenza di una rottura ribassista ne rafforzerebbe il segnale.

Dal punto di vista degli oscillatori, l'analisi fornisce segnali contrastanti che invitano alla prudenza. L'oscillatore stocastico (con impostazioni 9,6,3) si trova attualmente in una zona intermedia, non fornendo chiare indicazioni di ipercomprato o ipervenduto. Un incrocio al rialzo delle sue linee al di sotto della soglia di 20 potrebbe preannunciare una ripresa della spinta rialzista, offrendo un segnale di acquisto. Al contrario, un incrocio al ribasso sopra l'area di 80 indicherebbe una crescente pressione di vendita. L'indicatore di momentum, pur rimanendo al di sopra della linea dello zero, mostra un rallentamento, riflettendo la recente fase di consolidamento del prezzo. Infine, l'Average True Range (ATR), che misura la volatilità, si attesta su valori contenuti, suggerendo che il mercato si trova in una fase di relativa calma, ma un suo incremento potrebbe anticipare movimenti di prezzo più ampi e decisi.

Lottomatica, rintracciamento o inversione? Presto per dirlo...l titolo ha attraversato una fase di robusto trend rialzista a partire dai primi mesi del 2025, culminata con il raggiungimento di un massimo intorno a giugno. Successivamente, è entrata in una fase di correzione o consolidamento laterale, con i prezzi che attualmente si trovano a testare livelli tecnici di cruciale importanza. I prezzi si stanno muovendo nella parte inferiore del canale di regressione, un'area che storicamente ha funzionato come supporto dinamico. Un livello statico fondamentale è rappresentato dal Pivot Point calcolato con metodo Fibonacci, situato a 21,12€. Quest'area di prezzo costituisce il principale supporto di breve termine; una sua tenuta potrebbe favorire una ripartenza del movimento ascendente. Dal punto di vista operativo, si possono delineare delle strategie per posizioni lunghe. Un ingresso in acquisto potrebbe essere considerato in prossimità del supporto a 21,12€, specialmente se accompagnato da segnali di inversione da parte degli oscillatori. Lo Stocastico attualmente tende verso l'area di ipervenduto, suggerendo che la pressione in vendita potrebbe essere in via di esaurimento, considerando anche che ha appena incrociato a rialzo. Un primo obiettivo per una posizione lunga si colloca in corrispondenza della prima resistenza (R1), il cui superamento aprirebbe la strada verso i successivi target a (R2) e potenzialmente i massimi precedenti. Al contrario, per quanto riguarda le possibili posizioni corte, la violazione confermata del supporto a 21,12€ rappresenterebbe un segnale di debolezza significativo. Un tale scenario, avvalorato anche da un indicatore di Momentum che si mantiene al di sotto della linea dello zero confermando la spinta negativa, suggerirebbe un'inversione del trend di breve periodo o l'inizio di una correzione più profonda. In questo caso, il primo obiettivo per una posizione short sarebbe il successivo supporto S1 a 17,92€. È inoltre importante notare come l'ATR (Average True Range) si mantenga su livelli contenuti, indicando una volatilità in diminuzione durante questa fase correttiva, ma un'eventuale rottura dei supporti o delle resistenze chiave potrebbe portare a un rapido aumento della stessa. Gli investitori dovrebbero quindi monitorare attentamente l'interazione del prezzo con l'area 21,12€ - 24,30€ per cogliere segnali direzionali più chiari.

Situazione contrastata su NetflixUn'attenta disamina del grafico giornaliero del titolo Netflix rivela un quadro tecnico complesso e per certi versi ambivalente, che merita una riflessione approfondita da parte dell'investitore. Se da un lato il trend primario, visibile osservando l'andamento degli ultimi mesi, mantiene una chiara impostazione rialzista che ha spinto le quotazioni su massimi significativi, dall'altro le ultime settimane di contrattazione hanno introdotto elementi di incertezza, disegnando una fase di consolidamento che apre a scenari diversificati.

Attualmente, il prezzo si sta muovendo all'interno di un canale di regressione lineare con inclinazione negativa, evidenziando una correzione dai massimi toccati nel mese di agosto. Questo canale, delimitato da due deviazioni standard, incapsula in modo efficace l'azione dei prezzi recente, mostrando una tendenza di breve periodo al ribasso. Nonostante questa flessione, è fondamentale notare come il movimento si configuri, per ora, come una classica pausa all'interno di un impulso rialzista di più ampio respiro. I volumi di scambio, in contrazione durante questa fase laterale-discendente, sembrano confermare una riduzione della pressione di vendita, un segnale che spesso precede una ripresa del trend dominante. L'Average True Range (ATR) supporta questa visione, mostrando una diminuzione della volatilità, tipica dei periodi di consolidamento.

Dal punto di vista operativo, i livelli chiave forniti dai pivot point calcolati con metodo Fibonacci offrono una mappa per le possibili strategie. Il pivot point principale, situato in area $1147.17, costituisce il primo e più importante livello di supporto. Un test di questa zona, specialmente se accompagnato da una reazione positiva dei prezzi e da un segnale di acquisto da parte degli oscillatori, potrebbe rappresentare un'interessante opportunità di posizionamento long. Un'eventuale rottura decisa della mediana e della parte superiore del canale di regressione discendente fornirebbe un'ulteriore conferma di forza, con un primo obiettivo verso la resistenza R1 a $1365.79. L'oscillatore Stocastico, attualmente in una zona neutra, non esprime eccessi né in ipercomprato né in ipervenduto, lasciando ampio margine di manovra in entrambe le direzioni. Un suo incrocio al rialzo al di sotto del livello di 50 potrebbe essere il preludio a una nuova fase di accumulazione di forza. Anche l'indicatore di Momentum, che attualmente oscilla intorno alla sua linea dello zero, segnala questa fase di equilibrio e attesa, pronto a segnalare la ripartenza di una spinta direzionale.

Per chi volesse considerare posizioni di natura speculativa e di breve termine, lo scenario short potrebbe materializzarsi qualora i prezzi mostrassero incapacità di superare la resistenza dinamica offerta dalla parte alta del canale di regressione. Un fallimento in tale area, magari in concomitanza con uno Stocastico in zona di ipercomprato, potrebbe suggerire una continuazione della fase correttiva. In questo contesto, una violazione confermata del supporto pivot a $1147.17 aprirebbe la strada a una discesa più marcata verso i supporti successivi, identificati a livello S1 in area $968.47 e, in caso di forte pressione ribassista, fino a S2 a $845.74. Tuttavia, data la forza del trend primario, tali posizioni dovrebbero essere gestite con particolare cautela.

In conclusione, il titolo Netflix si trova in un'interessante zona di equilibrio. La tendenza di fondo rimane positiva, ma la correzione di breve periodo in atto impone prudenza. Gli investitori con un orizzonte temporale più lungo potrebbero interpretare l'attuale debolezza come un'opportunità di acquisto su livelli di supporto strategici, mentre i trader di breve periodo dovranno monitorare attentamente la potenziale rottura dei confini del canale attuale per intercettare il prossimo movimento direzionale.

Oracle: possibile ripresa del trend primario. Il grafico allegato di Oracle Corporation mostra una situazione complessa ma interessante dal punto di vista tecnico, con diversi elementi che offrono indicazioni preziose per una valutazione operativa. Il trend dominante risulta attualmente rialzista, come denotato dal posizionamento delle candele all’interno del canale di regressione, delimitato da due deviazioni standard; tale canale identifica nettamente i confini entro cui il prezzo tende a muoversi, evidenziando una prevalenza del momentum positivo nelle fasi di compressione all’interno delle bande. Tuttavia, nelle ultime sedute si nota una fase correttiva, con il titolo che ha raggiunto la parte inferiore del canale e sta tentando ora una reazione, supportata anche da un volume significativamente superiore alla media, segnale di potenziale rientro dell’interesse degli operatori istituzionali. I pivot point calcolati secondo il metodo Fibonacci indicano una zona di congestione nei pressi dei livelli attuali: il prezzo si trova poco al di sotto del pivot principale (P a 235,91 dollari), con le resistenze (R1 a 249,42, R2 a 257,77 e R3 a 271,29 dollari) che delimitano le aree di take profit ideali per operazioni di medio periodo, mentre i supporti (S1 a 222,39, S2 a 214,05 e S3 a 200,53 dollari) aiutano a identificare punti di entrata long più conservativi, nel caso in cui il ritracciamento dovesse proseguire. Dal punto di vista degli oscillatori, l’indicatore stocastico (impostazione 9:6:3) evidenzia una situazione di ipervenduto, con le due linee che iniziano a ruotare verso l’alto e si pongono entrambe intorno ai 32 punti; questo movimento segnala una possibile inversione in corso, quindi potrebbe offrire una finestra interessante per posizionamenti long qualora la struttura dei prezzi confermasse un recupero sopra il pivot principale. Il momentum, sebbene ancora leggermente negativo, mostra una perdita di forza ribassista che potrebbe anticipare un ritorno di pressione positiva sul titolo, compatibilmente con la ripresa del trend dominante. L’Average True Range (ATR) si mantiene su livelli moderati (7,48), suggerendo una volatilità stabile e condizioni tecniche favorevoli a strategie sia di breakout che di trading range, specialmente intorno ai livelli chiave individuati dai pivot. I volumi, in nuovo aumento rispetto alle precedenti sedute, corroborano ulteriormente l’ipotesi che ci si trovi in una fase di accumulazione, piuttosto che di distribuzione, rafforzando la bontà di ingressi long nel caso di evidenti segnali di breakout sopra il pivot principale, mentre per chi cerca operatività in contro-tendenza, eventuali respingimenti dalla zona del pivot centrale o delle resistenze superiori potrebbero rappresentare occasioni per posizionarsi short, con obiettivi progressivi sugli stessi livelli di supporto calcolati con Fibonacci. In sintesi, il quadro tecnico suggerisce di monitorare con attenzione la tenuta del canale di regressione e la reazione agli snodi critici dei pivot point, utilizzando gli strumenti di oscillazione (stocastico e momentum) per confermare la forza e la direzione del prossimo movimento, il tutto in un contesto di volatilità accettabile e volumi sufficienti a garantire liquidità e efficienza operativa. Nel caso in cui i segnali non trovassero conferma nei prossimi giorni, sarà opportuno attendere una ulteriore evoluzione del quadro prima di assumere posizioni direzionali rilevanti, privilegiando la gestione prudente del rischio e la reattività alle nuove configurazioni tecniche.

BTC, tra forza di lungo e debolezza di breve periodoDall'analisi del grafico giornaliero di Bitcoin contro il Dollaro statunitennse, emerge un quadro tecnico ben definito, caratterizzato da una solida tendenza rialzista di medio periodo, attualmente in una fase di potenziale consolidamento o ritracciamento a breve termine. Il trend primario è inequivocabilmente ascendente, come visivamente confermato dal canale di regressione lineare impostato sul grafico, che incanala l'azione dei prezzi in un corridoio orientato positivamente sin dai minimi registrati nei mesi estivi. I prezzi hanno recentemente testato con vigore la parte superiore di tale canale, coincidente con la banda di deviazione standard superiore, un'area che storicamente funge da resistenza dinamica e spesso precede pause o inversioni temporanee del moto direzionale. La candela più recente mostra infatti un arretramento da questi massimi relativi, suggerendo un'iniziale prevalenza delle forze di vendita dopo un periodo di forte spinta degli acquirenti. A supporto di questa lettura interviene l'oscillatore Stocastico (impostato a 9,6,3), il quale, dopo aver stazionato a lungo in area di ipercomprato, ha generato un incrocio ribassista delle sue medie mobili, un segnale tecnico che indica un affievolimento della pressione in acquisto e preannuncia una possibile continuazione della correzione in corso. Anche l'indicatore di Momentum, pur rimanendo in territorio positivo, mostra una flessione che corrobora la tesi di una perdita di slancio della spinta rialzista. Per quanto concerne l'operatività, si delineano alcuni livelli strategici chiave derivanti dai pivot point calcolati con il metodo Fibonacci. Un'opportunità di posizionamento long (acquisto), in linea con il trend dominante, si configurerebbe qualora il prezzo dimostrasse una tenuta solida del primo livello di resistenza, ora tramutatosi in supporto, R1, situato a $112,219.13. Questo livello assume un'importanza cruciale poiché si trova in confluenza con la mediana del canale di regressione, un'area che funge da baricentro dinamico del trend. Un rimbalzo convincente da questa zona, magari accompagnato da un nuovo incrocio rialzista dello Stocastico in una zona più neutra, offrirebbe un segnale di ingresso con un primo obiettivo verso il pivot R2 a $121,086.45 e, successivamente, un nuovo test dei massimi recenti verso R3 a $130,543.14. Qualora la pressione di vendita dovesse invece intensificarsi, la violazione confermata del supporto a $112,219.13 aprirebbe la strada a posizionamenti di tipo short (vendita), seppur da considerarsi operazioni di natura correttiva e quindi contro-trend. Il target naturale di tale movimento ribassista sarebbe il Pivot Point centrale (P) a $97,884.69, che rappresenta il fulcro principale per il periodo di riferimento e un'area di forte supporto psicologico e volumetrico. Ulteriori debolezze proietterebbero i prezzi verso i supporti successivi S1 ($83,929.34) e S2 ($74,947.62), anche se tale scenario implicherebbe un deterioramento più significativo della struttura rialzista. L'analisi dei volumi non mostra picchi anomali che possano suggerire una distribuzione culminante, ma piuttosto un andamento moderato che accompagna la fase attuale, mentre l'indicatore ATR (Average True Range) segnala una volatilità relativamente contenuta, suggerendo che i movimenti di prezzo sono, per ora, ordinati. In conclusione, l'impostazione di fondo rimane costruttiva, ma gli indicatori a breve termine suggeriscono cautela e la possibilità di una fase correttiva. L'area compresa tra la mediana del canale e il supporto R1 a $112,219.13 sarà il campo di battaglia decisivo per determinare la direzione del prossimo impulso significativo del mercato.

WTI facciamo il punto della situazioneIl trend primario, in atto dai minimi registrati nella primavera del 2025, è inconfutabilmente rialzista, come chiaramente delineato dal canale di regressione lineare ascendente. Tuttavia, dopo aver raggiunto un picco significativo in prossimità della banda superiore del canale, corrispondente a due deviazioni standard, le quotazioni hanno subito una decisa correzione, riportandosi nella parte inferiore dello stesso. Attualmente, il prezzo si trova al di sotto della linea di regressione centrale, la quale funge ora da resistenza dinamica e segnala una debolezza relativa nel breve termine all'interno del trend principale.

Il livello operativo più rilevante in questo momento è senza dubbio il Pivot Point calcolato con metodo Fibonacci, posizionato a $63.20. Le quotazioni stanno attualmente consolidando proprio al di sopra di questa soglia fondamentale, che rappresenta il baricentro del mercato e il primo vero supporto da monitorare. Un'eventuale strategia di tipo long potrebbe essere considerata qualora il mercato dimostrasse una solida tenuta di questo livello, con una chiusura giornaliera confermata al di sopra di esso. Un segnale di conforto in tal senso giunge dall'oscillatore Stocastico (9,6,3), che, pur trovandosi ancora nella parte inferiore del suo range, ha recentemente generato un incrocio rialzista della sua linea %K sulla %D, indicando un possibile esaurimento della spinta ribassista di breve periodo. Un primo obiettivo per un'operazione rialzista sarebbe il ritorno verso la linea mediana del canale di regressione, attualmente in area $68.00-$69.00, e successivamente il test della prima resistenza (R1) a $73.02. I volumi di scambio, sebbene non eccezionali negli ultimi giorni di consolidamento, sono stati robusti durante la discesa, suggerendo una pressione di vendita significativa che necessita di essere assorbita prima di una ripartenza convinta.

D'altro canto, uno scenario di tipo short diventerebbe l'ipotesi prevalente in caso di una rottura decisa e confermata del Pivot Point a $63.20. Una chiusura giornaliera al di sotto di tale soglia aprirebbe la strada a un'ulteriore e più profonda correzione. Questa visione è supportata dall'indicatore di Momentum, che si trova attualmente in territorio negativo, a testimonianza del fatto che la forza del movimento recente è stata a favore dei venditori. In caso di cedimento del supporto citato, il primo target naturale per i venditori si collocherebbe sul primo supporto statico (S1) a $53.39, un livello che rappresenterebbe un ritracciamento consistente e un'area di prezzo già testata in passato. Un'accelerazione al di sotto di P $63.20 invaliderebbe l'ipotesi di una semplice pausa correttiva, suggerendo l'inizio di una fase di debolezza più strutturata e prolungata.

In sintesi, il mercato del greggio si trova a un bivio tecnico. La tenuta del supporto a $63.20 è la condizione essenziale per poter ipotizzare una ripresa del trend rialzista dominante. Al contrario, la sua violazione fornirebbe un chiaro segnale di debolezza, con probabili estensioni verso i supporti inferiori. Si raccomanda agli investitori di monitorare attentamente l'interazione dei prezzi con questo livello chiave per orientare le proprie strategie operative.

Punto della situazione su EUR/USDL'analisi del grafico giornaliero del cambio rivela un quadro tecnico costruttivo, dominato da una tendenza rialzista ben definita che ha caratterizzato l'andamento del cross per la maggior parte dell'anno 2025. L'impostazione grafica suggerisce una continuazione di questa dinamica positiva, pur evidenziando livelli chiave che meritano un'attenta osservazione per la gestione delle posizioni e del rischio. Il trend primario è inequivocabilmente rialzista, come validamente rappresentato dal canale di regressione lineare ascendente. I prezzi si sono mossi con costanza all'interno di questo canale, utilizzando la linea mediana come un'area di supporto dinamico e la banda superiore, a due deviazioni standard, come resistenza. Attualmente, le quotazioni si trovano nella parte superiore del canale, un segnale di forza intrinseca del mercato, avendo recentemente testato e trovato supporto proprio sulla linea di regressione centrale. Questo rimbalzo ha rinvigorito la spinta dei compratori e ha posto le basi per un potenziale nuovo allungo. A corroborare questa visione contribuiscono gli oscillatori. L'oscillatore stocastico, con impostazione (9,6,3), ha da poco generato un incrocio rialzista al di fuori della zona di ipervenduto, e le sue linee si stanno dirigendo con decisione verso l'area di ipercomprato, indicando una ripresa del momentum a breve termine. Analogamente, l'indicatore di Momentum a 10 periodi si mantiene stabilmente al di sopra della linea dello zero, confermando che la forza prevalente sul mercato è quella rialzista.

In questo contesto, le opportunità operative di tipo long (rialzista) appaiono le più coerenti con il quadro tecnico generale. Un punto di ingresso potenziale si situa ai livelli attuali di mercato, intorno a quota $1.17300, speculando sulla continuazione del movimento scaturito dal recente supporto. Il primo obiettivo significativo per tale posizione è rappresentato dal livello di resistenza R1 del Pivot Point calcolato con metodo Fibonacci, posizionato a $1.18289. Un superamento deciso e supportato da volumi in aumento di tale livello aprirebbe la strada a un'estensione del rialzo verso la resistenza successiva R2 a $1.20765, un'area che si avvicina alla proiezione della banda superiore del canale di regressione. La gestione del rischio per un'operazione rialzista dovrebbe prevedere uno stop loss posizionato al di sotto del recente minimo e della linea mediana del canale, idealmente sotto il Pivot Point principale a $1.14810, la cui violazione costituirebbe il primo serio segnale di indebolimento della struttura rialzista.

Nonostante la chiara impostazione positiva, è doveroso considerare anche scenari alternativi e potenziali posizioni short (ribassista). Un'operazione di vendita potrebbe essere contemplata qualora il prezzo mostrasse un chiaro segnale di esaurimento e una falsa rottura in prossimità della resistenza R1 a $1.18289, specialmente se accompagnata da una divergenza ribassista sugli oscillatori. Tuttavia, l'operazione con il miglior rapporto rischio/rendimento si configurerebbe solo a seguito di una rottura confermata della tendenza attuale. Un segnale ribassista di rilievo verrebbe generato da una chiusura giornaliera al di sotto del Pivot Point a $1.14810. Tale evento invaliderebbe la forza mostrata dal recente rimbalzo e proietterebbe i prezzi verso il primo supporto S1 a $1.10650, che coincide approssimativamente con la banda inferiore del canale di regressione, rappresentando il target naturale per una posizione corta. L'analisi dei volumi e della volatilità, misurata dall'ATR (Average True Range), completa il quadro. I volumi, sebbene non eccezionali, hanno mostrato un leggero incremento durante le ultime sedute positive, fornendo un cauto supporto al movimento. L'ATR si attesta su livelli contenuti, indicando una volatilità controllata che favorisce la prosecuzione del trend in atto piuttosto che inversioni improvvise e violente. In conclusione, la strategia prevalente rimane quella di seguire il trend rialzista, monitorando attentamente la reazione dei prezzi sui livelli di resistenza indicati, pronti a riconsiderare lo scenario solo di fronte a una decisa violazione dei supporti chiave.

Interpump: Il Toro Prende il ControlloInterpump Accelera: Il Prossimo Scontro è con la Resistenza a 38,80€

Milano - Il titolo Interpump Group (IPG) prosegue la sua marcia rialzista con rinnovato vigore, lasciandosi definitivamente alle spalle il difficile inizio d'anno. Il grafico giornaliero dipinge un quadro di solida fiducia da parte degli acquirenti, con una progressione tecnica che ora si appresta ad affrontare il suo primo, vero test di maturità: la cruciale area di resistenza posizionata a 38,80 euro.

La Scena Tecnica: Un Canale Rialzista Punta Dritto all'Ostacolo

L'analisi del grafico non lascia spazio a dubbi: il trend è saldamente positivo. I prezzi, dopo aver toccato un minimo nel primo trimestre, hanno intrapreso un percorso di risalita ordinato e metodico, come perfettamente incorniciato dal canale di regressione ascendente. La regressione lineare, colorata di un blu che infonde ottimismo, accompagna la salita con una pendenza decisa, confermando la forza del movimento in atto.

Il prezzo si è recentemente lasciato alle spalle la prima resistenza trimestrale Fibonacci (R1) a 36,32€, trasformandola in un potenziale supporto. Ora, la corsa sembra puntare dritto verso la Resistenza 2 (R2), situata a 38,80€. Questo livello non è isolato, ma coincide quasi perfettamente con la parte superiore del canale di regressione, creando un cluster di resistenza che potrebbe farsi sentire. Un superamento deciso e con volumi di questa zona rappresenterebbe una potente dichiarazione d'intenti, aprendo la strada verso il target successivo, la Resistenza 3 (R3) a 42,82€.

Qualora le vendite dovessero prevalere in prossimità di questo ostacolo, il primo livello di supporto su cui monitorare la tenuta del trend è proprio l'ex resistenza a 36,32€. Una discesa più profonda troverebbe un supporto dinamico sulla linea mediana del canale e, successivamente, sul Pivot Point trimestrale a 32,28€, vero spartiacque tra una correzione fisiologica e un'inversione di tendenza più significativa.

Il Verdetto degli Oscillatori: C'è Ancora Benzina nel Motore

A sostegno dello scenario rialzista intervengono anche gli indicatori tecnici. Il Momentum si attesta a un valore di 1,340, ben al di sopra della linea dello zero, segnalando una forte spinta inerziale. Lo Stocastico, con le sue linee che puntano verso l'alto ma si trovano ancora lontane dalla zona di ipercomprato (sopra 80), suggerisce che il movimento ha ancora spazio per crescere prima di raggiungere livelli di eccesso.

Infine, l'ATR, che misura la volatilità, si mantiene su valori relativamente bassi e stabili (0,8950). Questo indica che la salita in corso è controllata e non frutto di fiammate speculative, un elemento che depone a favore della sostenibilità del trend.

In sintesi, il quadro tecnico di Interpump è chiaramente rialzista. Tutti gli elementi analizzati convergono verso una continuazione del movimento ascendente. Tuttavia, l'avvicinamento alla forte area di resistenza a 38,80€ impone cautela. Sarà la reazione dei prezzi su questo livello a determinare le sorti del titolo nel breve-medio termine: una rottura decisa confermerebbe la forza del toro, mentre una respinta potrebbe dare il via a una fase di salutare consolidamento.

La politica monetaria non è tutto Quando si parla di svalutare una moneta, il pensiero corre immediatamente alla politica monetaria. Tuttavia, anche la politica fiscale, sebbene con meccanismi meno diretti, può giocare un ruolo cruciale nell'influenzare il valore di una valuta. Comprendere la differenza tra i due approcci è fondamentale per analizzare le strategie economiche di un paese.

Le attuali politiche della casa bianca, sono altamente inflattive per il dollaro USA, l'aumento della spesa pubblica del "One Big Beautiful Bill Act", va a ridurre il valore della moneta. Così come anche la riduzione della pressione fiscale.

Alla luce di tali politiche, volute dalla Casa Bianca, un taglio dei tassi risulterebbe una manovra potenzialmente inflattiva. La FED ha 2 mandati, stabilità dei prezzi e massima occupazione. Non essendoci stato un deterioramento dal punto di vista dell'occupazione, non ha ragione di tagliare i tassi. Ma ciò non impedisce per l'appunto un intervento attraverso la fiscalità.

La situazione è tale da aver spinto la Lagarde ad affermare che qualcosa nel cambio si sia rotto visto il movimento dell'euro/dollaro e lo spread dei tassi FED/BCE.

Ci sono poi da valutare anche le coperture valutarie che alimentano tale meccanismo.

Spero mi perdoniate l'eccessiva semplificazione ma non è la sede opportuna per approfondire oltre un certo punto come operano le politiche fiscali e monetarie.

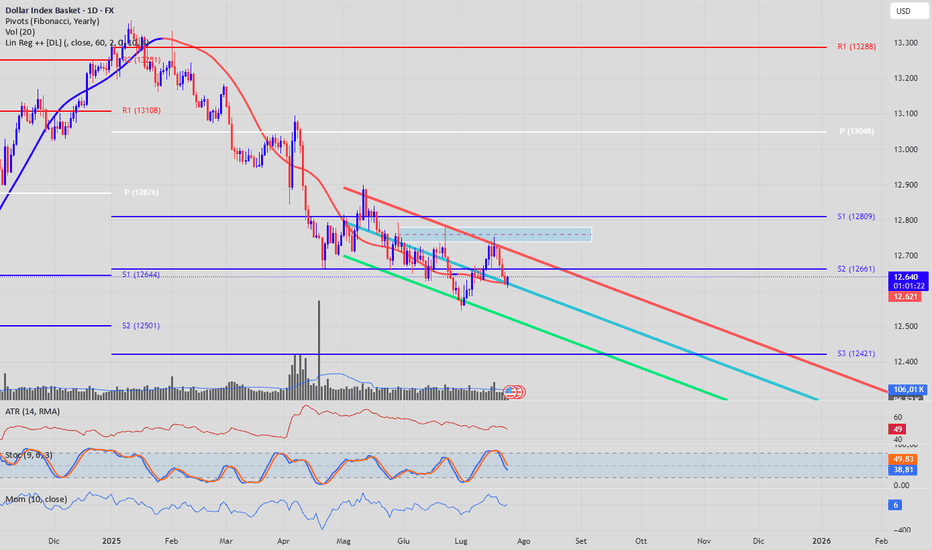

Analisi tecnica

A partire dal picco di gennaio 2025, il trend ha subito una netta inversione. La regressione lineare, ha invertito la propria tendenza, segnalando l'inizio di una fase negativa. Attualmente, il prezzo si muove all'interno di un canale di regressione discendente ben definito, caratterizzato da massimi e minimi decrescenti. Questo conferma che il trend dominante nel breve e medio termine è ribassista.

Il prezzo si trova attualmente in un'area critica, compresa tra i livelli di supporto S2 e S3 . Per la continuazione del trend quello a cui vorrei assistere adesso è una tenuta di S2, passando da supporto a resistenza, spingendo così il livello verso s3. Se ciò non dovesse accadere potremmo assistere ad un rafforzamento del dollar index fino ad area 12750 e 12800 in estensione (S1).

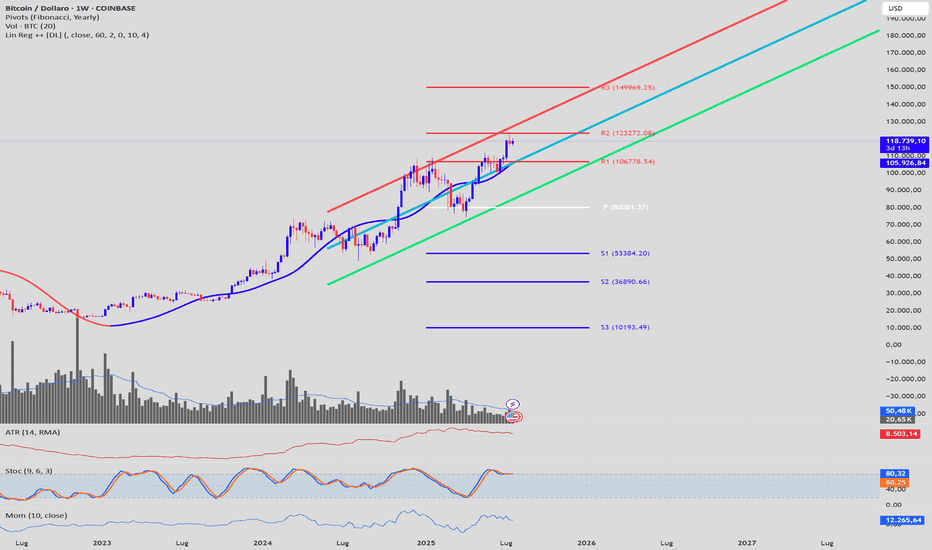

BTC/USD possibili scenari Il grafico settimanale mostra una prospettiva di lungo termine, evidenziando un trend primario marcatamente rialzista che ha avuto origine dai minimi di fine 2022.

Regressione Lineare: La linea di regressione è costantemente di colore blu e orientata verso l'alto. Questo conferma in modo inequivocabile la forza e la solidità del trend rialzista in atto. Il prezzo utilizza questa linea come un'importante area di supporto dinamico durante le fasi correttive.

Canale di Regressione: Il movimento dei prezzi è contenuto all'interno di un canale di regressione ascendente. Il recente picco di prezzo ha quasi raggiunto la banda superiore del canale, che funge da resistenza dinamica. Attualmente, il prezzo si sta consolidando nella metà superiore del canale, un segno di forza intrinseca.

Livelli Chiave di Supporto e Resistenza

I livelli chiave su questo timeframe sono definiti dai Pivot Point annuali Fibonacci, che offrono una mappa per i potenziali obiettivi e le aree di supporto a lungo termine.

Resistenze:

R2 (123.272,08 $): Questo è il livello di resistenza immediato. Il prezzo ha recentemente tentato di superarlo senza successo, innescando una fase di consolidamento. Una chiusura settimanale decisa al di sopra di questo livello è necessaria per confermare la continuazione del trend.

R3 (149.969,25 $): Rappresenta il successivo target significativo al rialzo in caso di rottura di R2.

Supporti (Aree di Potenziale Acquisto):

R1 (106.778,54 $): È il primo e più importante livello di supporto. In passato ha agito da resistenza e ora funge da supporto chiave (principio di inversione di polarità).

P (80.081,37 $): Il Pivot Point centrale annuale. Rappresenta un supporto macroeconomico cruciale. Una correzione fino a questo livello, pur essendo profonda, non intaccherebbe necessariamente il trend primario rialzista.

S1 (53.384,20 $): Un livello di supporto ancora più profondo, che al momento appare distante per cui non lo prenderei neanche in considerazione.

Analisi degli Indicatori

ATR (Average True Range): L'indicatore ATR mostra una tendenza al ribasso dopo aver raggiunto un picco. Questo suggerisce che la volatilità settimanale sta diminuendo. Una volatilità in calo dopo un forte movimento rialzista indica spesso una fase di consolidamento o "assorbimento" dei guadagni, che è considerata salutare per la sostenibilità del trend.

Stocastico (9, 6, 3): L'oscillatore stocastico sta uscendo dalla zona di ipercomprato (sopra 80), con la linea %K che incrocia al ribasso la linea %D. Questo segnale suggerisce una possibile pausa o un ritracciamento nel breve-medio termine. Non indica un'inversione del trend, ma piuttosto un esaurimento della spinta rialzista immediata.

Momentum (10 close): L'indicatore si mantiene saldamente in territorio positivo, ben al di sopra della linea dello zero. Ciò conferma che la forza di fondo (il "momentum") del trend rialzista di lungo periodo è ancora pienamente intatta.

Possibilità Operative a Medio e Lungo Termine

Basandosi sull'analisi del grafico settimanale, si possono delineare i seguenti scenari operativi:

Scenario Rialzista (Maggiore Probabilità sul Lungo Periodo):

La strategia dominante rimane quella di seguire il trend. Le fasi di debolezza o i ritracciamenti possono essere interpretate come opportunità di acquisto (buy the dip).

Un'area di interesse per ingressi long si colloca in prossimità del supporto R1 a 106.778 $.

La conferma della continuazione del trend avverrà con una rottura e chiusura settimanale sopra la resistenza R2 a 123.272 $. L'obiettivo successivo sarebbe l'area di R3 a circa 150.000 $.

Scenario di Consolidamento (Probabile nel Breve-Medio Termine):

Dato il segnale dello stocastico e la diminuzione dell'ATR, è molto probabile una fase di trading laterale. Il prezzo potrebbe oscillare per diverse settimane tra il supporto R1 (106.778 $) e la resistenza R2 (123.272 $). In questo scenario, si potrebbe operare con scambi di breve respiro tra questi due livelli o, più prudentemente, attendere la rottura di uno dei due estremi per un segnale direzionale più chiaro.

Scenario Ribassista (Minore Probabilità):

Un segnale di allarme si attiverebbe solo con una chiusura settimanale al di sotto del supporto chiave R1 a 106.778 $.

Tale rottura aprirebbe le porte a una correzione più significativa, con un potenziale target sul Pivot Point centrale P a 80.081 $. Questo livello rappresenta l'ultima linea di difesa per il trend rialzista di lungo termine. Operazioni short (vendita) dovrebbero essere considerate solo al di sotto di R1 e con estrema cautela.

Conclusione:

La prospettiva di lungo termine per Bitcoin, come mostrato dal grafico settimanale, rimane fortemente rialzista. Tuttavia, gli indicatori segnalano la possibilità di un periodo di consolidamento o di un leggero ritracciamento nel breve-medio termine. La strategia più prudente è quella di monitorare attentamente il range definito da R1 e R2, attendendo una chiara rottura per la prossima mossa direzionale significativa.

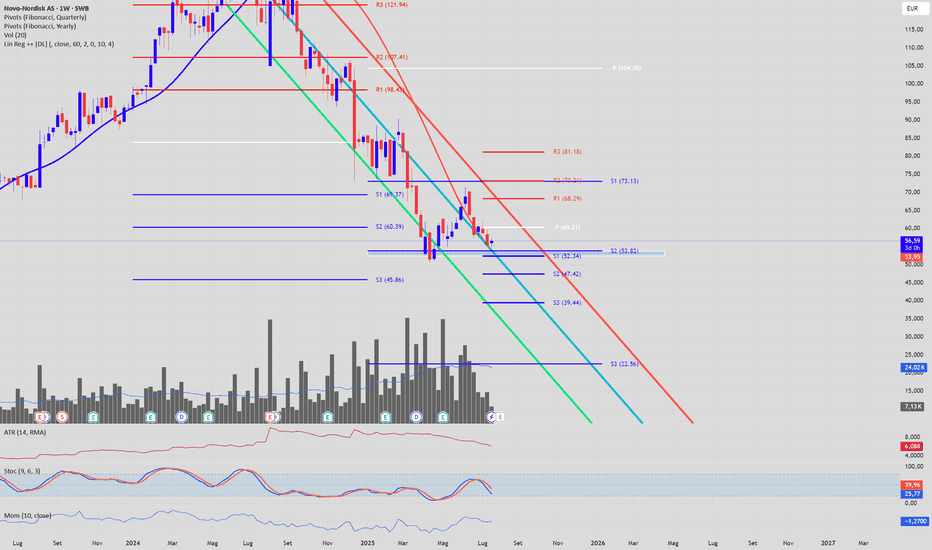

Novo Nordisk ascesa e declinoASCESA

La crescita esponenziale del prezzo delle azioni di Novo Nordisk è stata in gran parte alimentata dal successo dei suoi farmaci a base di semaglutide: Wegovy, per il trattamento dell'obesità, e Ozempic, per il diabete di tipo 2. Questi farmaci hanno mostrato un'efficacia significativa nella perdita di peso, aprendo un mercato potenzialmente enorme e generando ricavi miliardari per l'azienda. Nel primo trimestre del 2025, le vendite combinate di Wegovy e Ozempic hanno rappresentato circa il 66% dei ricavi totali dell'azienda. Questo ha portato a un'impennata del valore delle azioni, con una crescita del 300% nei tre anni precedenti al picco di giugno 2024.

DECLINO

Tuttavia, diversi fattori hanno contribuito alla successiva e rapida discesa del titolo:

Concorrenza: La principale minaccia proviene da Eli Lilly con il suo farmaco Zepbound, che ha mostrato risultati di perdita di peso paragonabili, se non superiori, a quelli di Wegovy. La concorrenza ha portato a una guerra dei prezzi, con Novo Nordisk che ha annunciato sconti su Wegovy per mantenere la quota di mercato.

Risultati deludenti di CagriSema: Le aspettative erano alte per CagriSema, un farmaco in fase di sviluppo che avrebbe dovuto superare l'efficacia di Zepbound. Tuttavia, i risultati della fase 3 hanno mostrato una perdita di peso del 22,7%, al di sotto delle previsioni del 25% e non chiaramente superiore a Zepbound. Questo ha sollevato dubbi sulla futura pipeline di farmaci per l'obesità dell'azienda.

Pressioni sui prezzi: L'inclusione di Ozempic e Wegovy nelle negoziazioni sui prezzi di Medicare negli Stati Uniti ha aumentato le preoccupazioni per le future pressioni sui ricavi.

Revisione delle previsioni: L'azienda ha rivisto al ribasso le previsioni di crescita dell'utile operativo per il 2024, aggravando ulteriormente il calo del titolo.

ANALISI TECNICA

Dal punto di vista tecnico il titolo presenta delle evidenti e pesanti pressioni ribassiste, anche dal punto di vista volumetrico oltre che essere in un canale discendente e sotto i 2 punti pivot (annuale e trimestrale). Un'area di tenuta fondamentale e data dall'area evidenziata dove convergono S2 annuale e S1 trimestrale. In caso di rottura e conferma, il target ultimo potrebbe tranquillamente arrivare a s3 annuale, passando per le tappe del trimestrale. Per una possibile inversione, (di cui ancora non c'è traccia), il prezzo deve necessariamente superare almeno il pivo trimestrale. Ma anche così difficilmente valuterei il long senza un'inversione anche della regressione lineare.

Pfizer tecnicamente ancora short ma attenzione ai fondamentaliCome da titolo Pfizer risulta essere ancora tecnicamente short, ha dimostrato segnali di forza, uscendo dal canale di regressione 100 (per rientrarci subito dopo) e la regressione lineare è passata in positivo. Resta però al di sotto del pivot annuale a 27.52.

I segnali sono contrastanti, se nel breve termine sta dimostrando forza se estendiamo tale visione, nel grafico di sinistra, vediamo che il trend di fondo rimane profondamente ribassista.

Per cui attualmente la mia visione su questo titolo è neutrale, non andrei long sotto al punto pivot, in questo caso annuale, (valuto l'azienda per il medio-lungo termine) tanto meno mi posizionerei short in un momento di forza, (lo short solitamente essendo costoso e più rischioso lo valuto sono per il breve termine).

Inoltre come dicevo bisogna considerare anche i fondamentali, l'azienda dimostra una solida salute finanziaria con un EBITDA di 23,32 miliardi di dollari e un notevole rendimento del free cash flow (flusso di cassa libero) dell'8%.

Per cui a livello prettamente value risulta sottovalutata ma non è il contesto giusto per un'analisi approfondita in tal senso.

Per riassumere, valuto posizioni long nel caso in cui si superi il pivot annuale con un movimento accompagnato da buoni volumi.

Lo short attualmente non lo considero visto che nel breve sta dimostrando forza e potrebbe avvenire un tentativo di inversione.