Cerca nelle idee per "SCALP"

XAUUSD – Mappa di Spazzata di Liquidità Intraday e Inversione🌐 CONTESTO DI MERCATO

L'oro sta negoziando all'interno di un intervallo di consolidamento volatile dopo il rally guidato dal CPI della scorsa settimana.

Condizioni di mercato per oggi (17/11/2025):

Sentimento macro:

Il dollaro USA è leggermente più debole dopo i dati deboli sui consumatori all'inizio della settimana.

La domanda di oro rimane mista: i flussi di rifugio sicuro sono stabili, ma le prese di profitto limitano il rialzo vicino a $4.245 (zona di offerta principale).

Psicologia di mercato:

I trader si aspettano una sessione limitata con cacce alla liquidità sia sopra $4.245 che sotto $4.040 prima della prossima spinta direzionale.

Aspettativa della sessione:

Londra potrebbe creare spazzate iniziali; NY potrebbe fornire il vero movimento dopo la manipolazione della liquidità.

→ Bias: Neutrale-a-ribassista intraday, aspettandosi potenziali configurazioni di vendita iniziali in zone premium e reazioni rialziste solo in zone di domanda profonda.

📉 ANALISI TECNICA (SMC + QUADRO DI LIQUIDITÀ)

Struttura:

XAUUSD attualmente rispetta un modello di distribuzione a timeframe inferiore su M30.

Il massimo di venerdì ha creato BSL sopra 4245, mentre il minimo di giovedì ha lasciato SSL intorno a 4040–4042.

Comportamento della liquidità:

BSL: 4243–4245 → area ideale per spazzate ingegnerizzate.

SSL interno: 4120 → tasca di liquidità per scalping.

SSL maggiore: 4040–4042 → pool di liquidità strutturale + domanda non mitigata.

Blocchi d'Ordine & FVG:

OB di offerta M30 a 4243–4245 si allinea con la zona di vendita di oggi.

Squilibrio M5 intorno a 4168–4169 crea una zona di rifiuto per scalping.

OB di domanda profonda intorno a 4040–4042 rimane non testato dall'ultimo impulso.

Il prezzo probabilmente prenderà un lato della liquidità prima di formare CHoCH e muoversi nella sua direzione intraday.

🔑 ZONE DI PREZZO CHIAVE (LIQUIDITÀ + STRUTTURA + ALLINEAMENTO D'INGRESSO)

1️⃣ 4245 – 4243 ➝ Principale Zona di Offerta / Vendita

Questa zona si allinea con un nuovo OB di offerta non mitigato dalla scorsa settimana.

Diversi cluster di stop-loss (BSL) si trovano sopra 4.245 → area di manipolazione primaria.

Perfetto allineamento con il tuo ingresso VENDI ORO.

Aspettati un netto rifiuto se la spazzata è ingegnerizzata.

2️⃣ 4169 – 4168 ➝ Squilibrio di Mezza Gamma / Offerta per Scalping

FVG intraday + tasca di liquidità interna.

Ideale per operazioni di reazione veloce (scalping).

Si allinea perfettamente con l'ingresso VENDI SCALP.

Usa solo con conferma M5 – può fallire durante movimenti ad alta velocità.

3️⃣ 4120 – 4118 ➝ Spazzata SSL Intraday / Domanda per Scalping

Quest'area si trova sotto i minimi intraday creati durante la sessione asiatica → SSL si trova qui.

Buona probabilità per un mini CHoCH rialzista dopo la spazzata.

Si allinea con l'ingresso ACQUISTA SCALP.

Destinato a rimbalzi rapidi, non a continuazioni swing.

4️⃣ 4042 – 4040 ➝ Domanda Profonda / Zona di Inversione Strutturale

Grande liquidità in attesa sotto i minimi settimanali.

OB di Domanda non mitigata dall'impulso precedente.

Si allinea con l'ingresso ACQUISTA ORO — zona di R:R più alta del giorno.

Se questa zona fallisce, la struttura diventa completamente ribassista.

⚙️ CONFIGURAZIONI DI TRADING

🔺 SCENARIO DI VENDITA 1 – INVERSIONE PRINCIPALE DA OFFERTA PREMIUM

Ingresso: 4245 – 4243

Stop-loss: 4251

TP1: 4214

TP2: 4169

TP3: 4120

TP4: 4042 (se si sviluppa un grande movimento)

Logica:

Il prezzo spazza BSL sopra 4245 → tocca l'offerta non mitigata → CHoCH ribassista M5/M15 → vendita intraday.

Questa è la vendita con la probabilità più alta della sessione.

🔺 SCALPING DI VENDITA – RIFIUTO DI SQUILIBRIO DI MEZZA GAMMA

Ingresso: 4169 – 4168

Stop-loss: 4175

TP1: 4150

TP2: 4120

TP3: 4042 (solo se si forma un grande breakdown)

Logica:

Offerta interna + FVG. Ideale per configurazioni di reazione rapida dopo un piccolo ritracciamento.

🟢 SCALPING DI ACQUISTO – SPARATA SSL INTRADAY

Ingresso: 4120 – 4118

Stop-loss: 4112

TP1: 4146

TP2: 4168

TP3: 4214 (opzionale)

Logica:

Spazzata sotto il micro supporto → prese di liquidità → CHoCH rialzista → rimbalzo per scalping.

Funziona meglio durante il pranzo di Londra → apertura di NY.

🟢 SCENARIO DI ACQUISTO 2 – INVERSIONE STRUTTURALE DA DOMANDA MAGGIORE

Ingresso: 4042 – 4040

Stop-loss: 4034

TP1: 4080

TP2: 4120

TP3: 4169

TP4: 4243 (trail)

Logica:

Grande liquidità si trova sotto 4040 → una volta spazzata → aspettato forte inversione.

Questa è la configurazione più asimmetrica del giorno (alto R:R).

🧠 NOTE / PIANO DELLA SESSIONE

Sessione di Londra: Probabile spazzata sopra 4210–4240 prima di vendere.

Sessione di NY: Forte probabilità di rimbalzo dalle zone 4120 o 4040.

Conferma tutte le entrate usando CHoCH M5/M15, non solo pattern di candele.

Rischio massimo 1–1,5% per configurazione.

Evita ingressi durante notizie ad alto impatto degli Stati Uniti.

🏁 CONCLUSIONE

XAUUSD è posizionato per una sessione intraday guidata dalla liquidità con chiare zone di offerta e domanda.

Le tue zone di ingresso si allineano perfettamente con la logica SMC:

Vendi alti: 4245–4243 (principale), 4169–4168 (scalp)

Acquista bassi: 4120–4118 (scalp), 4042–4040 (domanda maggiore)

→ Bias intraday:

Vendi zone premium → Acquista zone di sconto profondo.

Conferma sempre con rotture di struttura (CHoCH/BOS).

XAUUSD – Giochi di Liquidità o una Direzione Nascosta?🌐 Contesto di Mercato – 20 Novembre 2025

L’oro sta attualmente oscillando in una fase di compressione mid-range, dopo il movimento controllato di ieri dalla zona 4.145 verso 4.050.

Per oggi:

Il dollaro USA mantiene un leggero recupero, limitando la forza rialzista dell’oro.

Senza dati importanti durante la sessione asiatica, la sessione di Londra potrebbe generare cacce di liquidità in entrambe le direzioni.

La struttura intraday rimane ribassista, sostenuta da più zone di offerta sovrapposte.

Al ribasso, l’oro potrebbe reagire rapidamente attorno a 4033–4035 o più in profondità a 3994–3996, dove si concentra liquidità sell-side.

→ Bias: Ribassista intraday — preferire SELL scalping nelle zone premium; BUY scalping solo per rimbalzi rapidi nelle zone di sconto.

📉 Analisi Tecnica (Framework SMC)

Dopo il rimbalzo verso 4.110–4.115 di ieri, l’oro ha formato un Massimo Decrescente (Lower High) e ha ripreso il movimento ribassista.

La struttura M30 continua ad assumere forma di fase distributiva.

Mappa della Liquidità

BSL interno: 4145–4148

BSL micro: 4107–4109

SSL mid-range: 4033–4035

SSL profondo: 3994–3996

Zone OB & FVG

OB di offerta: 4145–4148

Micro OB di offerta: 4107–4109

OB di domanda intraday: 4033–4035

OB di domanda profonda: 3994–3996

In generale, il mercato è in una dinamica “sell the rally – buy the sweep”.

🔑 Zone Chiave di Prezzo (Allineate alle Zone di Entry)

1️⃣ 4148–4145 → Zona di Offerta Mid-Range (SELL SCALP)

FVG + OB interno dalla discesa di ieri

Liquidità posizionata sopra 4145 → area perfetta per sweep e rifiuto

Ideale per scalp SELL di breve durata

2️⃣ 4109–4107 → Zona di Micro Offerta (SELL SCALP)

Zona di pullback superficiale prima della continuazione

Flip interno di liquidità → alta probabilità di rifiuto

Ottima zona per scalp ribassisti

3️⃣ 4035–4033 → Zona di Domanda Intraday (BUY SCALP)

SSL intraday si trova appena sotto

L’oro spesso effettua un wick in questa zona e rimbalza rapidamente

BUY qui solo per scalp, non per posizioni di lungo

4️⃣ 3996–3994 → Zona di Domanda Profonda (BUY SCALP)

Forte concentrazione di liquidità sotto 4000

Facilmente produce un CHoCH rapido, soprattutto durante la sessione NY

Ottima per scalping aggressivo

⚙️ Setup Operativi

🔺 SELL Scalp 1 – Rifiuto Mid-Range

Entry: 4148–4145

SL: 4126

TP1: 4132

TP2: 4109

TP3: 4033

Motivazione:

Ritracciamento in OB interno → rifiuto → continuazione ribassista.

🔺 SELL Scalp 2 – Reazione da Micro Offerta

Entry: 4109–4107

SL: 4115

TP1: 4090

TP2: 4050

TP3: 4033

Motivazione:

Retest del micro OB → forte rifiuto → opportunità di short veloce.

🟢 BUY Scalp 1 – Rimbalzo da SSL Intraday

Entry: 4035–4033

SL: 4027

TP1: 4055

TP2: 4080

TP3: 4107

Motivazione:

Sweep dei minimi intraday → CHoCH M5 → rimbalzo rapido.

🟢 BUY Scalp 2 – Rimbalzo Profondo

Entry: 3996–3994

SL: 3988

TP1: 4018

TP2: 4050

TP3: 4107

Motivazione:

Dip sotto 4000 → forte domanda → rimbalzo verso le zone mid-range.

🧠 Note di Sessione / Piano di Trading

Londra: Probabile sweep fino a 4145 o 4107 prima della discesa

New York: Probabile target: 4033 o 3994

Ogni trade deve essere confermato con CHoCH su M5–M15

SELL rimane la strategia principale; BUY solo per scalping

Rischio per trade: 0.5–1.5%

Evitare ingressi durante volatilità improvvisa su notizie USD

🏁 Conclusione

Il 20 Novembre 2025 offre condizioni ideali per SELL scalping premium e BUY scalping su sweep di liquidità, secondo i principi SMC:

Zone di SELL

4148–4145

4109–4107

Zone di BUY

4035–4033

3996–3994

→ Bias intraday: Ribassista

→ Strategia: Vendere i pullback → comprare solo gli sweep

→ Regola Chiave: Entrare solo dopo una CHoCH chiara

XAUUSD: Cacce alla Liquidità Spingono il Ribasso🌐 CONTESTO DI MERCATO – 19 Novembre 2025

L'oro è scambiato all'interno di una struttura di liquidità compressa dopo la spazzata di ieri sotto i 4.000 e un forte rimbalzo verso i 4.145.

Oggi il mercato mostra:

USD che mantiene un lieve recupero, limitando lo slancio verso l'alto dell'oro

Forte pressione di offerta a 4174–4176, ancora intatta

Struttura intraday che diventa leggermente ribassista, suggerendo ulteriori prese di liquidità prima della continuazione

Comportamento previsto oggi:

Sessione di Londra → cacce alla liquidità verso zone di offerta premium

Sessione di New York → movimento di continuazione o CHoCH in zone di sconto

→ Bias: Ribassista intraday – dare priorità a configurazioni di VENDITA; ACQUISTARE solo per reazioni di scalp a sconto profondo.

📉 ANALISI TECNICA (SMC + QUADRO DI LIQUIDITÀ)

Dopo il tentativo fallito di ieri sopra i 4.150, il prezzo ha formato un chiaro Massimo Inferiore, mantenendo la struttura ribassista.

Il principale BSL si trova sopra 4174–4176

Cluster di liquidità interna vicino a 4145–4148

Micro SSL/BSL interno intorno a 4115–4117

SSL di metà gamma situato a 3994–3996 → zona ideale per Buy Scalp

Panoramica Offerta/Domanda

Principale OB di Offerta: 4174–4176

OB di Offerta di metà gamma: 4145–4148

Micro OB di Offerta: 4115–4117

OB di Domanda Intraday: 3994–3996

Il mercato attualmente presenta zone di offerta impilate, rafforzando il bias ribassista intraday.

🔑 ZONE DI PREZZO CHIAVE (Dettagliate e Collegate a Zone di Entrata)

1️⃣ 4176 – 4174 → Zona di Offerta Principale (VENDI ORO)

Offerta chiave formata da precedente falso breakout

Forte BSL sopra → probabile spazzata e inversione

Zona premium più alta del giorno

2️⃣ 4148 – 4145 → Zona di Offerta di Metà Gamma / Zona di Scalp di Vendita

FVG + OB interno → area di reazione rapida

Ideale per scalping di breve ritracciamento

3️⃣ 4117 – 4115 → Micro Offerta / Zona di Scalp di Vendita

OB interno + flip di liquidità

Zona di alta probabilità di rifiuto quando il prezzo fa un ritracciamento superficiale

4️⃣ 3996 – 3994 → Domanda Intraday (ACQUISTA SCALP)

SSL si trova appena sotto

Il prezzo solitamente scende sotto i 4000 prima di rimbalzare

Adatto SOLO per brevi acquisti di scalp

Se questa zona si rompe → il mercato diventa fortemente ribassista

⚙️ CONFIGURAZIONI DI TRADING (Accurate alle tue entrate)

🔺 CONFIGURAZIONE DI VENDITA 1 – Rifiuto di Offerta Principale

Entrata: 4176 – 4174

SL: 4182

TP1: 4155

TP2: 4145

TP3: 4117

TP4: 3996

Logica:

Spazzata BSL → tocca OB di Offerta non mitigata → M5 ribassista CHoCH → forte caduta.

Questa è la configurazione con la più alta probabilità del giorno.

🔺 SCALP DI VENDITA 2 – Reazione di Offerta di Metà Gamma

Entrata: 4148 – 4145

SL: 4126

TP1: 4130

TP2: 4117

TP3: 3996

Logica:

Ritracciamento intraday → spazzata → FVG interno + OB → rifiuto a breve termine.

🔺 SCALP DI VENDITA 3 – Reazione di Flip di Micro Offerta

Entrata: 4117 – 4115

SL: 4122

TP1: 4100

TP2: 4050

TP3: 3996

Logica:

Ritracciamento superficiale in micro-OB → rapida continuazione verso il basso.

🟢 SCALP DI ACQUISTO – Rimbalzo di Domanda Intraday

Entrata: 3996 – 3994

SL: 3988

TP1: 4020

TP2: 4050

TP3: 4115

Logica:

Una spazzata sotto i 4000 → immediato CHoCH → reazione rialzista a breve termine.

Solo scalp — NON tenere a lungo, poiché il bias più alto rimane ribassista.

🧠 NOTE DI SESSIONE / PIANO DI TRADING

Sessione di Londra: altissima probabilità di una spazzata verso 4145–4174

Sessione di New York: probabile spinta verso il basso verso 4000–3994

Conferma tutte le entrate con CHoCH su M5–M15

SCALP DI ACQUISTO richiede forte reazione e volume

Rischia 1–1,5% per posizione

Evita di fare trading durante picchi di notizie USD

🏁 CONCLUSIONE

La sessione del 19 Novembre 2025 favorisce configurazioni di VENDITA a causa di zone di offerta impilate e struttura intraday ribassista:

Zone di Vendita

4176–4174 (principale)

4148–4145 (scalp di metà gamma)

4117–4115 (scalp micro)

Zona di Acquisto

3996–3994 (solo scalp)

→ Bias Intraday: Ribassista

→ Strategia: Vendi i massimi, scalp compra i minimi

→ Regola Principale: Entra solo dopo una conferma CHoCH pulita.

XAUUSD – Zone Chiave Intraday🌐 CONTESTO DI MERCATO – 18 Novembre 2025

L'oro continua a muoversi all'interno di un range di liquidità compresso dopo l'azione di prezzo mista e indecisa di lunedì intorno alla zona 4.150–4.175.

Per oggi:

USD mostra un lieve recupero, ma non abbastanza forte da stabilire una tendenza chiara.

Il rialzo rimane limitato dalla nuova offerta formatasi intorno a 4174–4176.

La pressione di pullback al ribasso aumenta, con una forte base di domanda non sfruttata intorno a 3945–3947 che funge da magnete strutturale profondo.

Profilo della sessione previsto:

Londra → sweep di liquidità

New York → movimento strutturato dopo lo sweep

→ Bias: Neutrale-verso-ribassista intraday — dare priorità alla vendita da aree premium, e comprare solo da zone di forte sconto.

📉 ANALISI TECNICA (SMC + QUADRO DI LIQUIDITÀ)

Il recente BOS sopra 4175 è fallito, confermando la struttura di distribuzione M30.

I cluster di liquidità sono chiaramente posizionati a:

Major BSL: sopra 4174–4176

Internal SSL: a 4145–4148

Mid-range SSL: a 3992–3994

Major SSL: a 3945–3947

Mappa Offerta/Domanda

Primary Supply OB → 4174–4176

Internal Supply → 4145–4148

Mid-demand OB → 3992–3994

Deep macro-demand OB → 3945–3947

Il prezzo probabilmente spazzolerà un lato della liquidità durante Londra, poi creerà un CHoCH per il suo vero movimento intraday.

🔑 ZONE DI PREZZO CHIAVE (Direttamente legate alle tue ZONE DI INGRESSO)

1️⃣ 4176 – 4174 → Zona di Offerta Maggiore (VENDI ORO)

Il breakout fallito di ieri.

Blocco di offerta fresco non mitigato.

Pesante BSL seduto sopra questa regione → zona ideale di sweep-e-reject.

2️⃣ 4148 – 4145 → Offerta Interna / Zona di Vendita Scalp

Squilibrio di metà gamma + piccolo OB.

Meglio usato per scalping di pullback intraday.

3️⃣ 3992 – 3994 → Zona di Acquisto Scalp

Sotto si trova SSL interno.

Progettato per rapidi rimbalzi intraday dopo lo sweep di liquidità.

4️⃣ 3947 – 3945 → Zona di Domanda Maggiore

Blocco di domanda più forte della giornata.

Grande SSL su timeframe superiore si trova sotto.

Se questa zona fallisce, il mercato diventa completamente ribassista.

⚙️ SETUP DI TRADING (Voci Aggiornate)

🔺 SETUP DI VENDITA 1 – Rifiuto Premium da Offerta Maggiore

Ingresso: 4176 – 4174

SL: 4182

TP1: 4155

TP2: 4145

TP3: 4100

TP4: 3992

Logica:

Sweep di BSL → tocca l'offerta non mitigata → CHoCH su M5 → spingi verso il basso.

🔺 VENDITA SCALP – Rifiuto FVG di Metà Gamma

Ingresso: 4148 – 4145

SL: 4126

TP1: 4130

TP2: 4105

TP3: 3992

Logica:

Offerta interna + squilibrio → perfetto per scalping veloci durante il ritracciamento.

🟢 ACQUISTO SCALP – Rimbalzo Intraday da Domanda di Metà Gamma

Ingresso: 3994 – 3992

SL: 3986

TP1: 4018

TP2: 4050

TP3: 4145

Logica:

Sweep di SSL intraday → rapido CHoCH → reazione rialzista a breve termine.

🟢 SETUP DI ACQUISTO 2 – Inversione Strutturale Profonda (Setup Più Forte del Giorno)

Ingresso: 3947 – 3945

SL: 3940

TP1: 3980

TP2: 4030

TP3: 4100

TP4: 4174

Logica:

Grande presa di liquidità al ribasso → tocca la domanda macro → forte inversione attesa.

Questo è il setup con il più alto R:R di oggi.

🧠 NOTE / PIANO DELLA SESSIONE

Sessione di Londra: alta probabilità di sweep a 4174 o 3992 prima di fare un vero movimento.

Sessione di NY: solitamente fornisce ingressi CHoCH più chiari.

Esegui le operazioni solo dopo la conferma CHoCH/BOS su M5–M15.

Rischia 1–1,5% per operazione.

Usa stop-loss rigidi, poiché i setup si basano fortemente sul comportamento della liquidità.

🏁 CONCLUSIONE

Oggi è una sessione guidata dalla liquidità per XAUUSD, con zone di manipolazione ben definite:

Zone di Vendita Premium

4176–4174

4148–4145

Zone di Acquisto Sconto

3994–3992 (scalp)

3947–3945 (domanda maggiore)

→ Bias Intraday:

Vendi alto — Compra profondo, solo con conferma strutturale.

StevenTrading – XAUUSD: Canale rialzista si restringe, ...⚡️ StevenTrading – XAUUSD: Canale rialzista si restringe, priorità al buy su retest (H1/H4)

Hello Trader 👋

📰 Analisi Fondamentale

Il governo degli Stati Uniti ha appena preso in prestito ~$619 miliardi in 43 giorni di chiusura (≈ $14,4 miliardi/giorno) → la questione del deficit di spesa non si ferma.

Il rischio fiscale e l'incertezza dei dati economici mantengono la domanda di rifugio, ma i flussi di denaro restano cauti.

→ Questa settimana la tendenza è ancora verso l'alto, ma è necessario attendere un retest chiaro per ottimizzare R:R.

📊 Tecnica

Il canale rialzista H1 si sta restringendo, la forza d'acquisto rallenta al limite superiore → facile che ci sia un pullback per raccogliere liquidità.

FVG intorno a 4.200–4.210; sotto c'è la zona di conferma del calo a breve termine 4.185–4.190 sul grafico.

Zone importanti:

Resistenza: 4.200–4.210 (FVG) · 4.292–4.300 (resistenza psicologica).

Supporto: 4.183–4.185 (limite canale + conferma a breve termine) · 4.150–4.158 (box test 3 volte) · 4.140–4.145 (VAL) · 4.108–4.112 (zona prezzo conferma downtrend se rotto).

Scenario strutturale: mantenere sopra 4.183–4.185 → continuare verso FVG/massimo precedente; perdere 4.140 (VAL) → rischio di correzione profonda verso 4.108.

🎯 Scenario di trading (di riferimento)

🟢 Acquisto secondo la tendenza (priorità)

Buy #1: 4.183–4.185 · SL 4.178 · TP 4.195 → 4.215 → 4.240

Logica: Retest del limite canale + zona di conferma a breve termine; aspettativa di spinta verso FVG e ampliamento.

Buy #2: 4.130–4.132 · SL 4.125 · TP 4.150 → 4.175 → 4.190

Logica: Ritorno profondo su VAL/supporto canale; acquisto quando appare una candela di rifiuto chiara su M15–M30.

🔴 Vendita di reazione (solo scalp breve)

Sell zone: 4.292–4.294 · SL 4.298 · TP 4.280 → 4.266 → 4.240

Logica: Resistenza psicologica al top; vendere solo in caso di false break/rifiuto forte. Non mantenere durante la notte.

Invalidazione long: candela H1 chiude sotto 4.140 (VAL); specialmente < 4.108 ⇒ fermare acquisti, attendere nuova struttura.

Invalidazione short scalp: candela H1/H4 chiude sopra 4.300 ⇒ fermare vendite, attendere pullback per acquistare.

StevenTrading – XAUUSD mantiene un bias rialzista, in attesa...⚡️ StevenTrading – XAUUSD mantiene un bias rialzista, in attesa di un retest preciso (H3/H4)

Hello Trader 👋

📰 Analisi Fondamentale

GS: Gli Stati Uniti potrebbero perdere ~50.000 posti di lavoro in ottobre → aumenta la preoccupazione per la crescita, supportando la domanda di beni rifugio.

ING: Il calo dei rendimenti dei titoli di stato a lungo termine potrebbe essere limitato → USD difficilmente farà un forte balzo, meno pressione sull'oro.

UBS: La domanda globale di oro potrebbe raggiungere il livello più alto dal 2011 quest'anno e l'anno prossimo → solida base per una tendenza al rialzo.

→ L'inclinazione rimane verso l'alto, priorità agli acquisti seguendo il retest nelle zone di liquidità.

📊 Tecnica

Tendenza: La struttura rialzista si mantiene; il prezzo sta accumulando sotto la resistenza vicina dopo l'onda di spinta precedente.

Trendline H4: inclinata verso l'alto, mantiene il prezzo; la perdita della trendline potrebbe preoccupare per un'inversione.

Zone importanti sul grafico:

Resistenza: 4.121–4.124 (zona di reazione/ramo B), 4.150–4.162 (forte resistenza).

Supporto: 4.108 (supporto vicino), 4.076–4.078 (Key retest), 4.040–4.043 (bordo inferiore della trendline/“punto C” se si verifica una correzione profonda).

🎯 Scenario di trading

🟢 Acquisto secondo la tendenza (prioritario)

Buy #1: 4.076–4.078 · SL 4.070 · TP 4.088 → 4.102 → 4.125 → 4.140

Logica: Retest Key 4.075 + mantenimento della trendline ⇒ rimbalzo verso la resistenza.

Buy #2: 4.040–4.043 · SL 4.036 · TP 4.060 → 4.075 → 4.094 → 4.125

Logica: Ritracciamento profondo verso la grande zona di liquidità/bordo inferiore della trendline, acquisto in linea con la struttura.

🔴 Vendita di reazione (solo scalp breve)

Zona di vendita: 4.121–4.124 · SL 4.128 · TP 4.110 → 4.098

Nota: Entrare solo quando M15–M30 mostra un chiaro rifiuto (pin/engulf, false break). Non mantenere durante la notte.

⚠️ Rischi & Invalidazione

Invalidazione long: candela H4 chiude sotto 4.063 (perdita del supporto intermedio) o < 4.036 (perdita della zona di acquisto #2) ⇒ fermare gli acquisti, attendere una nuova struttura.

Invalidazione short scalp: H4 chiude sopra 4.128 o si mantiene sopra 4.121 dopo il retest ⇒ fermare le vendite; se supera 4.150–4.162, attendere il pullback per acquistare.

Gestione del rischio: massimo 1%/operazione, entrare/uscire nelle zone definite, evitare di inseguire il prezzo

StevenTrading – XAUUSD continua secondo lo scenario rialzista ⚡️ StevenTrading – XAUUSD continua secondo lo scenario rialzista

Hello Trader

📰 Analisi Fondamentale

Il prezzo dell'oro apre in Europa in aumento mentre le preoccupazioni sulla salute economica degli Stati Uniti stimolano la domanda di rifugio sicuro.

Il Senato ha raggiunto un accordo temporaneo per porre fine alla chiusura del governo, riducendo il rischio sistemico ma senza eliminare i flussi di capitale difensivi.

→ L'orientamento di questa settimana rimane inclinato al rialzo, con priorità alle operazioni secondo la tendenza principale.

📊 Tecnica

Breakout confermato: l'area 4.035 è stata chiaramente rotta, il prezzo chiude sopra e sta formando un movimento di retest nella zona 4.035–4.045.

La trendline rialzista H4 rimane solida, fungendo da "supporto" per lo scenario di continuazione.

Area importante:

Supporto: 4.035–4.045 (zona di retest), 4.006–4.010 (supporto secondario secondo la trendline).

Resistenza: 4.077–4.100 (offerta vicina), 4.150 (resistenza/candela & psicologia), 4.225–4.292 (resistenza più alta).

🎯 Scenario di trading (di riferimento)

🟢 Acquisto secondo la tendenza – prioritario quando il retest tiene

Entry: 4.043–4.045

SL: 4.039

TP: 4.077 → 4.100 → 4.150 → 4.225

Logica: Pullback verso la zona 4.035–4.045 + mantenimento sopra la trendline ⇒ continuazione verso le aree di offerta superiori.

Adattamento: se il mercato effettua un retest profondo verso 4.035–4.038, considerare l'ingresso solo quando M30 fornisce un chiaro segnale di rifiuto (pin bar/engulf) e il volume supporta.

🔴 Vendita reattiva – solo scalp breve alla resistenza

Zona: 4.150

SL: 4.156

TP: 4.125 → 4.100

Nota: Entrare solo in presenza di un chiaro rifiuto su M15–M30; non mantenere durante la notte quando la tendenza principale sostiene ancora il rialzo.

⚠️ Rischi & Invalidazione

Invalidazione acquisto: candela H4 chiude sotto 4.035 (perdita zona di retest); in particolare sotto 4.006 (rottura supporto secondario/trendline) ⇒ sospendere long, attendere nuova struttura.

Invalidazione vendita scalp: H4 chiude sopra 4.156/mantiene 4.150 ⇒ sospendere vendita, attendere pullback per acquistare.

Gestione del rischio: ≤ 1%/operazione; entra/esci secondo il piano, non inseguire il prezzo tra le zone.

—

L'articolo riflette l'opinione personale di StevenTrading, se lo trovi utile, metti Like & Commenta per aggiornare il piano ogni giorno.

StevenTrading – Piano Oro M30 | S/R – Trendline – POC/VAL...⚡️ StevenTrading – Piano Oro M30 | S/R – Trendline – POC/VAL (Venerdì)

📰 Analisi fondamentale (Cash-flow & USD)

L'oro si mantiene sopra la soglia di $4,000 grazie all'aumento della domanda di beni rifugio e alle aspettative di un allentamento da parte della Fed.

Il mercato continua a scommettere su un possibile taglio dei tassi a dicembre, rafforzando la tendenza rialzista a medio termine dell'oro.

Tuttavia, il rimbalzo del USD durante la giornata potrebbe limitare il margine di crescita, quindi si consiglia una strategia di entrata/uscita rapida e disciplinata.

📊 Focus Tecnico (M30, senza usare Fibonacci)

Trendline: la linea di tendenza al ribasso è stata rotta; il prezzo si sta accumulando sopra la trendline, con una tendenza ad aspettare il retest → continuazione.

Resistenze – Supporti principali:

Resistenza: 4019 (punto di conferma/massimo vicino), 4040–4044 (zona di forte offerta a fine giornata).

Supporto: 4006, 3997–3999, 3982 (POC + VAL – area di grande liquidità).

🎯 Scenari di Trading (Piano d'Azione)

🟢 BUY – Seguire la tendenza

Scenario 1: Compra 3997–3999 · SL 3993 · TP 4005 → 4016 → 4032 → 4040

Logica: Pullback verso un cluster di supporto con alta liquidità che coincide con un'area di trading densa; mantenere sopra la trendline.

Scenario 2: Compra 3982 · SL 3975 · TP 3990 → 4016 → 4040

Logica: POC + VAL fungono da supporto di liquidità, con aspettativa di rimbalzo secondo la struttura rialzista.

🔴 SELL – Solo scalp reattivo

Scenario: Vendi 4019 · SL 4025 · TP 4013 → 4002

Logica: Resistenza vicina; entra solo se su M15–M30 appare un chiaro segnale di rifiuto (pinbar/falso engulf). Non mantenere durante la notte.

⚠️ Rischi & Invalidazioni

Invalidazione long: chiusura candela M30 sotto 3975–3980 → sospendere acquisti, attendere nuova struttura.

Invalidazione sell scalp: chiusura candela M30 sopra 4025/4044 → sospendere vendite, attendere pullback per comprare.

Rischio ≤1%/operazione, chiudere profitti ai livelli; evitare di inseguire il prezzo nella zona centrale.

ORO – Formazione di un fondo o solo calma prima della tempesta?ORO – Formazione di un fondo o solo calma prima della tempesta?

L'oro ha perso quasi 50 USD nelle ultime sessioni, segnalando una pressione ribassista costante.

Ma la domanda chiave è:

👉 Si tratta di una raccolta di liquidità prima di un’inversione rialzista?

👉 O siamo solo all’inizio di una nuova tendenza ribassista più profonda?

🌐 Analisi Fondamentale e Macroeconomica

Il recente accordo tra USA e UE su commercio e difesa ha ridotto temporaneamente l’attrattiva dell’oro come bene rifugio.

Il dollaro USA e i mercati azionari stanno beneficiando di dati macroeconomici solidi.

Il sentiment è chiaramente risk-on, con capitali che si spostano verso asset a rendimento più elevato.

🗓 Eventi chiave della settimana:

Martedì: Dati ADP sull’occupazione

Venerdì: Dichiarazione FOMC + Nonfarm Payrolls (NFP)

👉 Questi eventi possono creare forte volatilità e determinare la direzione dell’oro.

📊 Analisi Tecnica (Timeframe H1–H4)

Il prezzo dell’oro ha rimbalzato dai minimi recenti e si muove attualmente in un canale rialzista parallelo.

Sta però avvicinandosi alla resistenza tecnica di breve a 3342, che potrebbe agire come punto di inversione o breakout.

📍 Zone tecniche da monitorare:

🔺 Resistenza primaria: 3342

🔺 Zona di offerta importante: 3369–3388 (Order Block + FVG + Fib 0.5–0.618)

🔻 Zona di domanda per scalp: 3293–3290

🔻 Zona di acquisto più profonda (FVG): 3275–3273

🔺 Resistenza superiore critica: 3416

🛠 Piano di Trading – Basato sulla reazione del prezzo

Non prevediamo, ma reagiamo. Aspettiamo segnali chiari prima di entrare.

✅ Scenario 1 – Long veloce (Scalp)

Ingresso: 3293 – 3291

Stop Loss: 3286

Target: 3296 → 3300 → 3304 → 3308 → 3312 → 3315 → 3320 → 3330

🟢 Setup perfetto per operazioni rapide in zona ad alta liquidità

✅ Scenario 2 – Long da zona profonda (Swing)

Ingresso: 3275 – 3273

SL: 3269

Target: 3280 → 3284 → 3288 → 3292 → 3300 → 3305 → 3310 → 3320 → 3330

🟢 Ottimo se il prezzo assorbe la pressione di vendita e inverte da FVG

❌ Scenario 3 – Short da resistenza breve

Ingresso: 3340 – 3342

SL: 3346

Target: 3335 → 3330 → 3325 → 3320 → 3310

🔴 Short se il prezzo fallisce nel recuperare sopra 3342

❌ Scenario 4 – Short da zona di offerta maggiore

Ingresso: 3369 – 3372

SL: 3376

Target: 3365 → 3360 → 3355 → 3350 → 3345 → 3340 → 3330 → 3320

🔴 Più rischioso – attendere una conferma di rifiuto o candela bearish chiara

⚠️ Note di Risk Management

Evitare ingressi durante le aperture di Londra o New York → alta probabilità di fakeout

Entrare solo con conferme → non anticipare i movimenti

Rispettare sempre il proprio SL → la volatilità aumenterà con FOMC/NFP

📌 Conclusione per i trader italiani

Non cercare il mercato: lascialo venire a te

La disciplina è la tua arma migliore

Le migliori operazioni non arrivano ogni giorno, ma quando arrivano: sii pronto

💬 Ti è piaciuta l’analisi? Commenta la tua visione o seguimi per altri aggiornamenti giornalieri su oro e mercati!

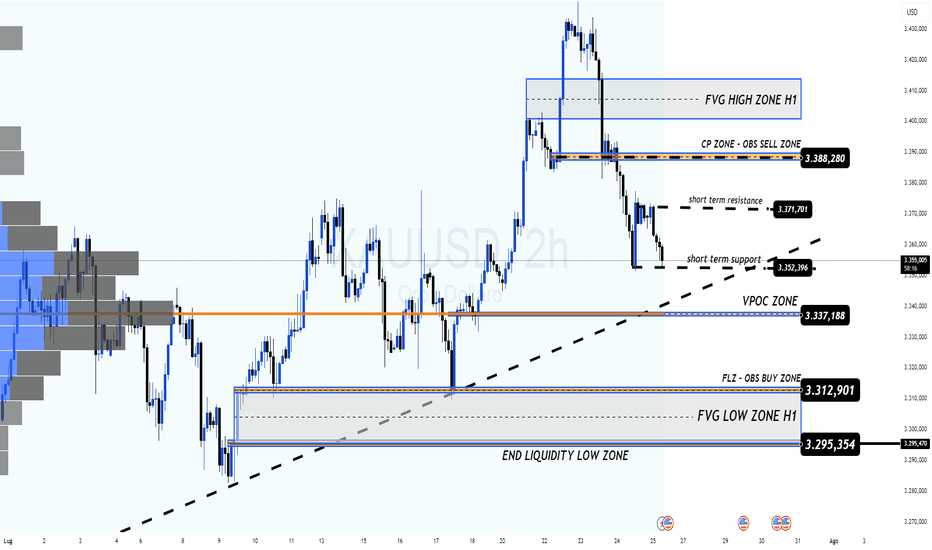

Oro in fase correttiva – Attenzione al prossimo movimento Oro in fase correttiva – Attenzione al prossimo movimento (24 luglio)

📉 Analisi tecnica

Dopo la forte discesa di ieri, l’oro ha mostrato una buona reazione nella zona 3375–3377, precedentemente indicata come area di scalping buy. Il prezzo è rimbalzato di oltre 10 dollari, ma si tratta con ogni probabilità di una resistenza temporanea che potrebbe rappresentare l’Onda B nella classica struttura correttiva ABC. Non è ancora un punto ideale per posizioni long di lungo termine.

Dopo la rottura della trendline H4 e il successivo rientro al suo interno, l’oro mostra segnali evidenti di correzione strutturale. Il prossimo obiettivo ribassista potrebbe trovarsi intorno alla zona 333x, coerente con lo sviluppo dell’Onda C.

🎯 Piano di trading – 24 luglio

🔻 Setup short (in linea con la fase correttiva):

Short scalping:

▶️ Entrata: 3388 – 3390

▶️ SL: 3395

▶️ TP: 3380 – 3368 – 3355

Zona short principale:

▶️ Entrata: 3416 – 3418

▶️ SL: 3422

▶️ TP: 3400 – 3388 – 3380 – 3368 – 3355

🔹 Setup long (rimbalzi tecnici):

Zona long 1:

▶️ Entrata: 3350 – 3352

▶️ SL: 3345

▶️ TP: 3360 – 3368 – 3380 – 3388 – 3405

Zona long 2:

▶️ Entrata: 3336 – 3338

▶️ SL: 3331

▶️ TP: 3350 – 3368 – 3380 – 3394 – 3405

✅ Nota: Segui da vicino i segnali operativi e l’azione del prezzo. Condividerò aggiornamenti in tempo reale in caso di cambiamenti rilevanti o attivazione degli ingressi.

📌 Seguimi per ricevere analisi tecniche quotidiane sull’oro, piani di trading precisi e aggiornamenti chiave durante le sessioni europee e americane.

#Oro #XAUUSD #AnalisiTecnica #ElliottWave #CorrezioneABC #Scalping #TradingItalia #ForexItalia #PianoDiTrading #TradingOro #TradingViewIT

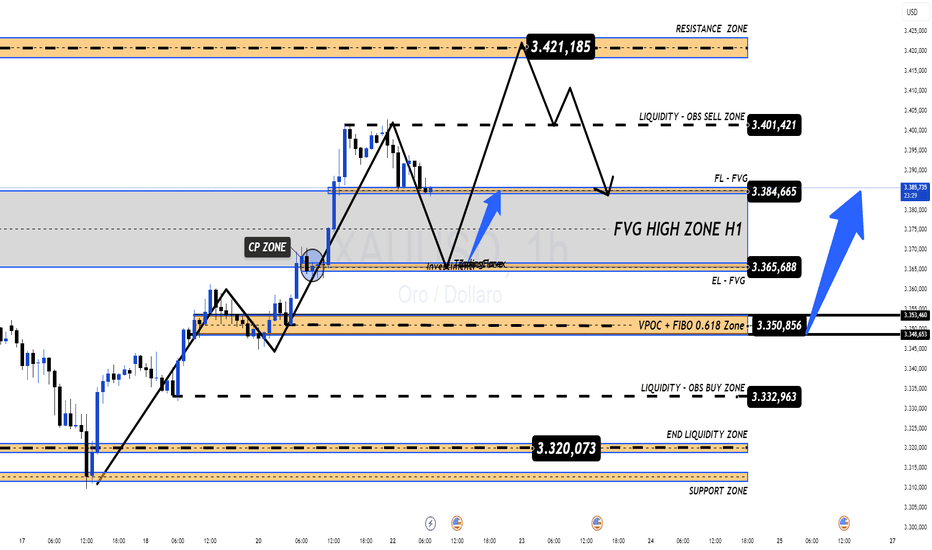

XAUUSD – Analisi Intraday dell’Oro (22/07) XAUUSD – Analisi Intraday dell’Oro (22/07)

Nella sessione di ieri, l’oro ha registrato un forte rally rialzista, completando la sua struttura impulsiva a breve termine. Tuttavia, avvicinandosi alla resistenza psicologica dei 3400 $, il prezzo ha mostrato segni di esaurimento con la formazione di una chiara candela di inversione. Questo potrebbe anticipare una fase correttiva nella giornata di oggi.

🔍 Analisi Tecnica

Dopo aver toccato un massimo a breve termine, il prezzo è entrato in fase di ritracciamento e sta testando una zona di supporto chiave: la FVG High Zone sul timeframe H1. Se la pressione ribassista persiste e la zona viene violata, potremmo assistere a un movimento verso aree di liquidità più profonde.

🔽 Zone di Acquisto da Monitorare Oggi

✅ Zona 1 – EL (End Liquidity all’interno della FVG): 3367 – 3350

→ Zona con alta probabilità di reazione e rimbalzo tecnico.

✅ Zona 2 – Confluenza tra FIBO 0.5 – 0.618 + VPOC (3350 – 3335)

→ Area altamente significativa per operazioni long di medio/lungo termine, grazie alla sovrapposizione di segnali tecnici forti.

📌 Setup Operativi Suggeriti

🔸 ZONA BUY: 3351 – 3349

SL: 3344

TP: 3355 – 3360 – 3365 – 3370 – 3375 – 3380 – 3390 – 3400 – ???

🔸 BUY SCALP: 3366 – 3364

SL: 3360

TP: 3370 – 3375 – 3380 – 3385 – 3390

🔻 ZONA SELL: 3420 – 3422

SL: 3427

TP: 3415 – 3410 – 3405 – 3400 – 3390 – 3385

⚠️ Rischi da Considerare

Anche se oggi non sono previsti dati macroeconomici rilevanti, è importante rimanere cauti: dichiarazioni politiche o tensioni geopolitiche potrebbero generare volatilità improvvisa. In assenza di notizie, il prezzo tende a comprimersi e poi esplodere rapidamente in una direzione.

📌 Ricorda sempre di applicare correttamente TP e SL per proteggere il tuo capitale – il mercato è imprevedibile.

📈 Strategia Operativa

Tendenza a breve termine: Scenario di correzione ancora in corso

Visione di medio/lungo termine: Se il prezzo scende verso zone chiave, possono presentarsi ottime opportunità di acquisto, considerando le attese di un taglio dei tassi da parte della Fed e la possibilità che l’oro raggiunga nuovi massimi storici.

💬 Attendi conferme prima di entrare, lavora con disciplina e gestione del rischio. La pazienza fa la differenza nel lungo periodo.

Today IPP xauPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno. Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

*AGGIORNAMENTO ANALISI GOLD*

BUON MARTEDI A TUTTI

La candela di lunedì ha mostrato una forte reazione short, chiudendo con un’ottima configurazione ribassista.

Al momento, noto che sui futures siamo arrivati a livelli interessanti per una possibile continuazione long. Tuttavia, con l'uscita dell'IPP oggi e dell’IPC domani, preferisco attendere i dati prima di posizionarmi, evitando così di farmi cogliere impreparato.

Strategia attuale:

Macro (Timeframe più alto):

Rimango orientato su posizioni long, puntando ad entrare dai livelli più scontati e favorevoli possibili.

Intraday/Scalp:

Ci sono opportunità di short che potrebbero aiutarci a testare livelli migliori per eventuali long.

Ho evidenziato due livelli chiave da monitorare con attenzione.

Prossimi passi:

Valuteremo le scelte migliori dopo l’uscita dei dati.

Ci vediamo oggi alle 14:00 per un confronto pre-IPP.

Restate aggiornati e pronti a cogliere le opportunità migliori!

*PROSSIMI APPUNTAMENTI*

Come di consueto, ci vediamo in live alle 14:30 per seguire l’andamento del mercato in tempo reale.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Come sfruttare il prossimo FLASH DUMP di BTC"Non stiamo parlando di un operatività SHORT che, a nostro parere, sarebbe stato possibile ipotizzare solo a posteriori. Stiamo parlando di un operatività LONG"

Nonostante gli analisi di cryptohubble non siano dei grandi fan dell’analisi tecnica, alcuni nostri trader hanno guadagnato dal flash dump del giorno 07/09 grazie ad un semplice indicatore di analisi tecnica.

Come è possibile che da un crollo come quello di ieri un trader guadagni da una posizione rialzista?

Attraverso il semplice utilizzo di una giusta combinazione di medie mobili.

Da uno studio tecnico sul grafico storico di BTC alcuni nostri trader hanno notato che in giornate di flash dump come ieri, il prezzo di BTC tende a fermare la propria corsa ribassista sul livello della media mobile a 50 periodi impostata su un grafico giornaliero.

E’ facile graficamente notare come, toccato questo livello di supporto tecnico, il prezzo tenda a “rifiatare” salendo di qualche punto percentuale verso l’alto per poi, qualora il dump sia sufficientemente forte, continuare la spinta ribassista.

Spieghiamo adesso come i nostri trader hanno impostato la loro operazione:

Abbiamo utilizzato un future PERP di binance ed una leva x10 .

Abbiamo posizionato tre ordini di acquisto in un range di prezzo che va dal +3% e -3% rispetto al livello di prezzo della media mobile a 50 periodi impostata su un time frame giornaliero.

Lo Stop Loss è stato posizionato sotto il livello dei 40 000 USDT. Secondo i nostri trader, rotto quel livello, l’operazione non valeva la pena di essere lasciata aperta.

Dei tre ordini di acquisto solo 2 sono stati eseguiti.

A fianco al grafico giornaliero abbiamo aperto un grafico intraday a time frame 15 minuti con un media mobile a 25 periodi.

Abbiamo inserito gli ordini di vendita in un range che va dal +1% al -1% rispetto al livello indicato dalla media mobile a 25 periodi impostata su un time frame di 15 minuti.

Prezzo medio di carico 43 000 USDT

Rischio: 6%

Gain: 8,41%

L’operazione non ha un grande rapporto rischio/rendimento però è statisticamente molto frequente. I nostri trader hanno pensato che valesse la pena tentare.

Può essere utilizzata anche come metodologia di incremento di posizioni su crypto detenute in portafoglio.

Non rappresenta un consiglio di investimento.

FTMIB - PER IL MOMENTO......niente trading di posizione ma solo SCALPING.

In risposta a chi mi chiedeva consigli operativi alle mie considerazioni, il mercato risponde con la mancanza di direzionalità.

Chi volesse operare in un mercato come questo, ove la manipolazione è di tutta evidenza, solo lo scalper esperto potrà riuscire a guadagnare con operazioni veloci e stop stretti.

ORO IN ATTESA DEL NFP – VOLATILITÀ IN ARRIVOORO PRIMA DEL NFP – IL MERCATO SI PREPARA A UN’ESPLOSIONE DI VOLATILITÀ

Venerdì inaugura il nuovo mese con la pubblicazione del NFP: evento ad alto impatto che potrebbe ridefinire la direzione dell’oro.

🧠 Scenario Macro

Tutti gli occhi sono puntati sui Nonfarm Payrolls (NFP) degli Stati Uniti. Le previsioni indicano un possibile indebolimento del mercato del lavoro, il che potrebbe indebolire il dollaro americano.

Durante la sessione asiatica, l’oro ha mantenuto un movimento laterale, segno di indecisione e di una fase di distribuzione in attesa dei dati.

📉 Analisi Tecnica

Su H1, l’oro rimane all’interno di un canale discendente.

Su grafico mensile, consolidamento attorno a 3330 da 3 mesi.

3315 è il livello chiave: una rottura potrebbe indicare un’inversione rialzista nel medio termine.

I minimi crescenti su M30–H1 non confermano ancora un trend rialzista stabile.

🎯 Strategia di Trading

✅ Preferenza per acquisti su correzioni, con entrate selezionate con attenzione.✅ Vendite solo con conferma chiara di inversione.

Buy Entry:

3277–3279 | SL: 3272 | TP: 3290 → 3312 → 3325 → 3340

Sell Scalping:

Cercare segnali di inversione su timeframe inferiori nelle zone FVG

Sell Entry:

3338–3340 | SL: 3345 | TP: 3325 → 3315 → 3303

3358–3360 | SL: 3365 | TP: 3348 → 3340 → 3333 → 3325 → 3310

📌 Visione dell’Esperto

Una giornata da triplo impatto: inizio mese, venerdì, NFP. Serve disciplina e pazienza per cogliere l’opportunità giusta.

#OroItalia #NFPTrading #AnalisiTecnica #ForexItalia #Investimenti

Oro sotto pressione Support critico in vista rimbalzo o rottura Oro sotto pressione – Supporto critico in vista, rimbalzo o rottura?

🌍 Contesto di mercato

Il prezzo dell’oro fatica a rimbalzare dopo il forte calo di ieri, causato da fattori geopolitici e prese di profitto sui massimi.

🔻 Il 24 luglio, l’ex presidente Trump ha fatto visita alla Federal Reserve, alimentando ipotesi secondo cui stia esercitando pressioni per un taglio dei tassi.

Anche se la Fed non ha reagito ufficialmente, i rendimenti obbligazionari a breve termine sono scesi leggermente, indicando aspettative di un allentamento.

Il dollaro USA resta forte, segno che il mercato non crede ancora a un vero cambio di rotta da parte della banca centrale.

📉 Analisi tecnica

Nel timeframe H2, l’oro è ancora in una struttura rialzista, ma il prezzo sta testando l’area di supporto chiave intorno a 3338, zona dove confluiscono il VPOC e una trendline. Se questo livello verrà rotto, è probabile un ulteriore ribasso verso le zone di liquidità inferiori a 332x e 329x.

🎯 Setup operativi

🔽 BUY SCALP (reazione veloce su supporto)

Entrata: 3338 – 3336

SL: 3332

TP: 3342 – 3346 – 3350 – 3354 – 3360 – 3365 – 3370 – 3380

🟢 BUY ZONE (entrata profonda per posizioni long)

Entrata: 3312 – 3310

SL: 3305

TP: 3316 – 3320 – 3325 – 3330 – 3340 – 3350 – 3360 – 3370 – 3380

🔻 SELL ZONE (se il prezzo rimbalza)

Entrata: 3374 – 3376

SL: 3380

TP: 3370 – 3366 – 3360 – 3355 – 3350 – 3340 – 3330

🔎 Livelli chiave

Supporti: 3350 – 3338 – 3325 – 3310 – 3294

Resistenze: 3374 – 3390 – 3400 – 3421

⚠️ Gestione del rischio

Attenzione al venerdì: alta probabilità di movimenti irregolari o spike di liquidità.

Oggi meglio concentrarsi su trade di tipo scalp. I long strutturali si valutano solo dopo che le zone di liquidità inferiori saranno state testate.

Sempre rispettare i livelli TP/SL.

📣 Vuoi ricevere ogni giorno piani operativi dettagliati e livelli chiave aggiornati?

📈 Segui MMF TradingView per contenuti esclusivi, analisi tecniche e strategie avanzate!

L’oro rallenta sul livello chiave: è finita l’Onda 5?L’oro rallenta sul livello chiave: è finita l’Onda 5?

Durante la sessione asiatica odierna, il prezzo dell’oro ha raggiunto l’estensione di Fibonacci 1.272, in coincidenza con una zona di resistenza significativa sul grafico H4. Secondo la Teoria delle Onde di Elliott, questo movimento potrebbe segnare la fine dell’Onda 5, intorno all’area dei 3439 dollari.

📊 Analisi tecnica

Al livello attuale, emergono chiari segnali di divergenza tra prezzo e indicatori:

Il prezzo continua a salire,

Ma i volumi calano e l’RSI non conferma i nuovi massimi.

Questi segnali rafforzano l’ipotesi che l’Onda 5 sia completa e che una correzione ribassista possa essere imminente.

🎯 Piano di trading per oggi

🔹 Aree di acquisto (in linea con il trend principale):

Acquisto rapido (scalping):

▶️ Entry: 3396 – 3398

▶️ SL: 3391

▶️ TP: 3400 – 3412 – 3425

Zona di acquisto principale:

▶️ Entry: 3350 – 3352

▶️ SL: 3345

▶️ TP: 3375 – 3400 – 3435 – 3477

⚠️ Attenzione per gli scalper:

Zona 3375 – 3377 potrebbe offrire buone opportunità di entrata veloce.

🔻 Aree di vendita (solo dopo conferma di inversione):

Zona Sell 1:

▶️ Entry: 3452 – 3454

▶️ SL: 3459

▶️ TP: 3440 – 3425 – 3390

Zona Sell 2:

▶️ Entry: 3475 – 3477

▶️ SL: 3482

▶️ TP: 3460 – 3455 – 3440 – 3425

✅ Strategia consigliata: privilegiare entrate long su supporti chiave e aprire posizioni short solo dopo conferma tecnica chiara.

📌 Seguimi per analisi giornaliere sull’oro, livelli chiave e strategie operative professionali in tempo reale.

#XAUUSD #Oro #AnalisiTecnica #StrategiaDiTrading #Onda5 #ElliottWave #Fibonacci #VolumeProfile #MercatiFinanziari #Scalping #TradingOro #ForexItalia #TradingViewIT

Oro rompe la struttura–Il traguardo dell’ATH è sempre più vicinoOro rompe la struttura–Il traguardo dell’ATH è sempre più vicino

Nella giornata di ieri, l’oro ha registrato un forte slancio rialzista senza alcuna correzione significativa, rendendo difficile per molti trader trovare un punto d’ingresso ideale. Di conseguenza, molte posizioni short sono state liquidate, causando incertezza e influenzando negativamente la psicologia operativa.

Attualmente, dopo aver raggiunto le zone di estensione di Fibonacci, si iniziano a notare segnali di ritracciamento. L’aspettativa è che questa fase raccoglierà liquidità nell’area FVG, spingendo il prezzo verso il POC del Volume Profile intorno a 3350–3352, prima di riprendere la tendenza rialzista principale.

Tuttavia, prima di questo movimento, è importante monitorare attentamente l’area 3365–3367, dove convergono una trendline e il livello di ritracciamento di Fibonacci. Questa zona potrebbe agire come area di redistribuzione o generare un falso breakout.

🎯 Piano di trading per oggi:

🔹 Buy Scalping (entrata veloce):

Ingresso: 3365 – 3367

Stop Loss: 3360

Take Profit: 3375 – 3385

🔹 Zona principale di acquisto:

Ingresso: 3350 – 3353

Stop Loss: 3344

Take Profit: 3362 – 3375 – 3385 – 3410 – 3420

🔹 Setup di vendita (se compare segnale di inversione):

Ingresso: 3322 – 3324

Stop Loss: 3328

Take Profit: 3415 – 3390 – 3380

✅ Segui il tuo piano di trading con disciplina e prepara sempre in anticipo i tuoi scenari per affrontare al meglio la volatilità dell’oro.

📌 Seguimi per analisi quotidiane sull’oro, livelli chiave in tempo reale e strategie operative professionali.

#XAUUSD #Oro #AnalisiTecnica #TradingItalia #StrategiaDiTrading #VolumeProfile #Fibonacci #ForexItalia #MercatiFinanziari #ScalpingOro #TradingLive #TradingViewItalia

XAUUSD – Tendenza rialzista confermataXAUUSD – Tendenza rialzista confermata

L’inizio della nuova settimana di trading mostra un mercato dell’oro ancora in fase di accumulo, con una leggera distribuzione osservata durante la sessione asiatica di lunedì.

📉 Notizie macroeconomiche

I dati economici degni di nota questa settimana sono piuttosto limitati. L’unico evento importante sarà l’indice PMI di giovedì, che al momento è previsto in linea con la pubblicazione precedente.

📊 Analisi tecnica

La struttura dei prezzi continua a muoversi in un range laterale con un’inclinazione crescente, suggerendo che i compratori mantengono il controllo del mercato. Il rimbalzo dalla trendline alla fine della scorsa settimana ha rafforzato questa visione.

Il livello di Fibonacci 0.786 ha mostrato una reazione ma non è stato sufficiente per innescare una tendenza ribassista – al contrario, i prezzi stanno risalendo con una buona stabilità.

L’obiettivo rialzista ora è puntato verso l’estensione di Fibonacci 1.618, una zona di resistenza potenziale dove potrebbe verificarsi una correzione, coerente con la psicologia del mercato.

Il prezzo si muove attualmente tra due trendline arancioni: questa è l’area che osserverò da vicino per identificare segnali d’entrata ottimali.

🎯 Strategia operativa di oggi

✅ Buy Scalping:

Ingresso: 3337 – 3339

Stop loss: 3334

Take profit: 3345 – 3367 – 3390

✅ Buy Zone principale:

Ingresso: 3328 – 3330

Stop loss: 3324

Take profit: 3338 – 3345 – 3367 – 3390

⚠️ Sell Zone (in attesa di conferma):

Ingresso: 3389 – 3391

Stop loss: 3396

Target attesi: 3380 → 3365 → 3340 → 3320 → 3300

(SL da adattare in base al proprio risk management.)

💡 Conclusione

Il mercato sta confermando la tendenza rialzista principale. La strategia privilegiata resta quella di cercare entrate long in zone di ritracciamento, sfruttando la forza della domanda e il potenziale di raggiungere nuovi massimi.

📌 Segui il profilo per aggiornamenti quotidiani su oro, livelli chiave e strategie operative dettagliate.

#oro #tradingoro #analisitecnica #XAUUSD #forexitalia #fibonacci #trendrialzista #tradingviewitalia #strategiaditrading #mercatifinanziari #analisiintermarket