USD/CAD retest e giù di nuovoSETTIMANALE:

Da questa foto del mercato mi sembra chiaro che ci troviamo in una fase ribassista dopo esser reduci da un rialzo molto corposo. Il massimo creato a Gennaio 2016 ha dato il via ad una trend ribassista che fin'ora è stata rispettata molto bene. Il prezzo ora si trova su un livello molto particolare che ha fatto da supporto e resistenza parecchie volte. Vista la configurazione preferisco operare al ribasso in questo cross per ora.

INDICATORI:

Ichimoku mi piace molto perchè mostra che il prezzo ha rifiutato più volte l'uscita dalla Kumo ( che aveva creato un'ottima SSB piatta ) ed ha anche rotto al ribasso la Kijun. Una cosa meno positiva è che il prezzo si trovi dentro alla kumo e che abbia rifiutato anche la rottura della MM a 200 periodi. Per adesso quindi scendiamo di TF e vediamo se ci sono altre informazioni, da qua nessuno spunto operativo.

GIORNALIERO:

Da questo foto il mercato, dopo una fase rialzista, pare non aver avuto la forza di fare nuovi massimi ma questo verrà confermato solamente con una rottura al ribasso degli 1.254 ( livello molto lontano ) si vede nel dettaglio un ottimo Supporto\Resistenza proprio nei pressi della Kijun Settimanale che potrebbe essere un ottimo spunto per un ingresso short.

Con Ichimoku è subito chiaro per il momento c'è abbastanza equilibrio nei prezzi e quindi compratori o ancora meglio venditori dovranno avere la meglio per far spostare il prezzo.

H1:

Questa volta scendo anche in H1 perchè il livello che mi sembrava buono per entrare al ribasso sul Daily qua sembra Ottimo!

Nel dettaglio vediamo che il prezzo ha rifiutato più volte l'ingresso in Kumo ribassista ma questo non mi basta e voglio attendere un possibile ritorno del prezzo alla Kijun Settimanale prima di entrare a mercato.

Cerca nelle idee per "WWW.TRADINGVIEW.COM"

CHFJPY - Short sulla extensionSalve a tutti,

idea veloce da poter sfruttare per un possibile short di cui approfittare nella prossima sessione di stasera.

Qui abbiamo CHFJPY, coppia che devo dire si muove in modo molto elegante.

Partendo dal settimanale:

Abbiamo un doppio massimo su un livello mensile, uno shift di momentum ribassista e una rottura di una trendline di lunghissimo periodo (6 anni!)

Risulta quindi evidente la possibilità dello short sull'impulso, in entrata su un TF inferiore.

Giornaliero:

Vediamo in modo più evidente una rottura della TL con relativa struttura correttiva ribassista di inversione sotto di essa. Tracciando le estensioni di Fibonacci sulla precedente gamba ribassista abbiamo la 1.27 che va a finire in un livello di confluenza con:

1) 108.000 - numero tondo

2) Livello di supporto settimanale

Il livello -27.20 del Fibonacci tracciato su impulso a timeframe inferiore (H4) va inoltre ad allinearsi con il 127.20 tracciato sul weekly, altra confluenza per il target.

Passiamo ora ad H4/H1, per trovare la nostra entrata:

H4

H1

Risulta ben evidente il trend ribassista. Oggi abbiamo avuto un pullback complice la debolezza del JPY (anche nei confronti delle altre valute) che coincide esattamente con il 61.8 dell'impulso precedente + livello di struttura secondario ad H4). La formazione candlestick è inoltre quella di un engulfing ribassista + evening star.

Andando sull'H1 abbiamo la formazione di un canale ascendente rotto al ribasso con decisione, e il successivo retest di questo. La 21 SMA + 8 EMA si sono inoltre incrociate al ribasso.

La posizione, per concludere è questa:

Target 1 allo 0, Target 2 all'1.27.

Lasciate un like se avete apprezzato. Buon trading a tutti.

EUR/USD In attesa di conferma per un longEuro \ Dollaro Iniziamo dal TF SETTIMANALE :

Quello che mi mostra il grafico è una candela fortemente rialzista, questo per 2 motivi: abbiamo toccato i 61.8% di ritracciamento senza sfondarli ed è stato fatto con un hammer (lunga ombra inferiore e corpo nella parte superiore, segno che ci sono molti più compratori che venditori).

Tra l'altro il trend di fondo è rialzista quindi opererò solamente in questo senso.

Aggiungiamo INDICATORI :

Grazie ad ICHIMOKU possiamo tracciare 2 importanti livelli che sono la Kijun Weekly e la Tenkan Weekly. Inoltre notiamo che il prezzo si trova abbastanza distante da entrambe (disequilibrio) ed è sopra una Kumo (mi potrei anche aspettare un test della kumo).

Bollinger ci mostra 2 bande che stanno convergendo il che dovrebbe riportare il prezzo nei pressi della Media interna a 21 periodi.

GIORNALIERO :

Ciò che si presenta ora è una fase ribassista ed esattamente nel punto in cui siamo ora non è molto chiaro cosa voglia dare il prezzo ovvero se considerare un rimbalzo sul supporto 1 che porterà fino alla Tenkan Weekly, oppure sta retestando la resistenza per continuare a scendere. Solamente il tempo ed il mercato ci daranno risposte, quindi per adesso rimaniamo FLAT e prepariamoci ad entrambi gli scenari.

INDICATORI :

Il prezzo si trova esattamente a contatto con la Kijun Daily. Un suo superamento sarebbe la prova che la fase ribassista sta terminando e si potrà ricominciare a salire.

SCENARI:

Il prezzo rompe la Kijun e su un suo successivo retest ci posizioniamo long con un'operazione dal RR di 3.5

Il prezzo continua a scendere e rimango fuori dal mercato in attesa di un segnale d'entrata

AUD/JPY 2 entrate con RR elevato!SETTIMANALE:

Quello che subito mi salta all'occhio è la presenza di una fase non ben definita. Infatti come possiamo notare si stanno creando nuovi massimi ma anche nuovi minimi ( anche se il minimo cerchiato nel grafico è stato recuperato molto in fretta dal mercato, quindi gli darò meno importanza ). Per il resto ho trovato molte strutture interessanti alle quali fare attenzione ma alcuna indicazione operativa. Aggiungiamo gli indicatori e vediamo cosa ci dicono.

INDICATORI:

Bande di Bollinger molto aperte con il prezzo che si trova esattamente tra la banda inferiore e la media, questo ci indica che la forza ribassista si è placata al momento.

Ichimoku ci aiuta a trovare i nostri livelli chiave ed inoltre ci da indicazione di come nel prezzo ci sia qualcosa che non va, infatti non si riesce a rompere la Tenkan al momento, ma la Kijun si è appiattita molto e come sappiamo è una sorta di "calamita" essendo un punto di equilibrio.

Infine un'altra cosa degna di nota sono i rimbalzi al ribasso contro la MM a 200 periodi che dovrebbe "spingere" i prezzi in basso.

GIORNALIERO:

La cosa più evidente in questo TF è la creazione di un testa e spalle ( che verrà confermato solamente a figura conclusa ) che mi dà indicazioni su come posso aspettarmi dal prezzo e quindi ora ho una prima idea di come potrei posizionarmi nel mercato.

INDICATORI:

Dopo aver rifiutato la kumo per molto tempo, ora il prezzo è dentro e sta "combattendo" con la Kijun che per ora lo tiene sempre sotto. La cosa migliore sarebbe aspettare una rottura della Kijun per poi vedere se il prezzo avrà la forza di completare la figura ed avvicinarsi alla Kijun Settimanale. Però ci perderemo molta salita quindi provo a scendere di TF per capire se riesco ad entrare prima.

ORARIO:

In questo TF ho trovato 2 possibili entrate. La prima è su un prolungamento della SSB che si è appiattita e potrebbe fare da primo supporto. Questa entrata ci da un RR di circa 4,5. Il secondo punto d'entrata invece è molto più interessante perchè ci troviamo al 50% di fibonacci e in corrispondenza della Tenkan Daily. Questa operazione ci darebbe un RR di 1 a 30 che è esageratamente ottima come cosa. Aspettiamo di vedere se il prezzo arriverà fino ai nostri ordini pendenti.

GBP/JPY <<Doppio Minimo// Operazione Veloce>> Buongiorno a tutti i traders e lettori di trading view, questa mattina ho deciso di proporre l’analisi su questa coppia perchè siamo vicini ad un’opportunità d’entrata. Buona lettura a tutti.

W1= Trend Rialzista / Fase da poco rialzista. Il trend è rialzista ma nella sua armonia risulta molto lento, inoltre siamo su un supporto molto sentito che in passato ha funzionato anche da resistenza, in più a fare da ulteriore supporto ai prezzi troviamo una trendline.

Ichimoku come immaginavo in questi trend lenti non ci mostra niente di speciale, tuttavia mi fornisce sempre l'opportunità di segnalare livelli importanti come la Kijun. Passo al grafico seguente con l'idea di voler individuare un punto per effettuare un'entrata long, visto che la fase è appena cominciata ed i presupposti ci sono tutti.

D1= Trend Rialzista/ Fase da poco rialzista. Vediamo più nel dettaglio come il supporto e la trendline stiano funzionando molto bene.

Ichimoku mi mostra come la Kijun Settimanale coincida con un livello importante di appiattimenti nel Daily.

Inoltre segnalo la Kijun Giornaliera, poco più vicina ai prezzi della settimanale, e il twist della kumo proprio sopra di noi che ci indica la possibilità di raggiungere quell’area nella salita.

OPERATIVITA’= Arrivato al momento di formare la mia operatività, mi trovo nel 4 ore e noto che la Kijun di questo time-frame è stata rotta proprio in queste ultime ore, inoltre a breve abbiamo avuto la chiusura oraria del time frame con conseguente conferma di rottura.

Se i prezzi dovessero confermare la rottura sono pronto ad entrare al retest della Kijun 15 minuti che si trova poco sotto di essi, per piazzare uno Stop più stretto rispetto ai massimi 4 ore che coinciderebbero gia con un doppio minimo.

Il primo ipotetico Target è il livello della Kijun Daily.

Vi saluto invitandovi a lasciare un Like ed una vostra opinione con un commento, per capire se siete d’accordo o meno con questa analisi.

>>Vi piace l’idea? Sì, perchè? No, perchè?

>>Voi cosa fareste?

📝📝📝📝📝

NZDUSD // LONG // 01/05/18ANALISI SETTIMANALE:

no trend.

Fase ribassista.

Analisi tecnica: lateralità con supporto iferirore distante ma prezzo su estremo inferiore delle BB + RSI vcino ai minimi precedenti.

Ichimoku: non dice molto essendo laterale, segno i livelli.

passo su TF giornaliero con ipotesi di long ma che ncessita forti conferme.

_____________________

ANALISI SU TF GIORNALIERO

no trend.

fase ribassista.

Analisi tecnica: prezzi all'interno di una fascia di supporto più volte sentita.

RSI ipervenduto + corsa su estremi delle BB e ritracciamento 68% FIBO.

Ichimoku:

Forte disequilibrio con tutte le linee lontane dai prezzi.

Kijun D converge con Tenkan W così come anche Tenkan D con SSB W.

Decido di andare long a target Tenkan W + Kijun D, mi serve conferma ingresso sul 4H.

__________________

Analisi su TF 4H:

Forte fase ribassista, dovrà ritracciare, cerco un segnale di long.

Noto RSI fortemente divergente rispetto ai prezzi.

Anche ichimoku indica linee molto distanti tra loro, anche se Kijun e Tenkan seguono il prezzo.

Attendo rottura della Kijun 4H, ci vorrà un po' perchè il prezzo dovrà lateralizzare prima di risalire. Valuto meglio l'ingresso dopo la rottura.

EUR/AUD <<Resistenza difficile//Indicazioni Short>>Buon Lunedì a tutti i traders, ma in particolare al mio gruppo!

Questa settimana a differenza delle altre non ho presentato analisi nel weekend per la watchlist poichè sono stato impegnato con i ragazzi degli Ichimokers ad un seminario, per cui mi ritrovo ora ad analizzare.

Per fortuna la settimana sembra iniziata in modo blando e domani è giorno di festa anche per molte banche centrali quindi mi appresto ad effettuare una prima analisi su questa coppia.

W1= Premettendo che ci troviamo tra un supporto (verde) ed una resistenza (rosso) datomi dal grafico mensile in copertina, quì evidenzio un Trend rialzista pulito, la Fase la definirei laterale poichè stiamo vedendo come i prezzi stiano faticando a superare la resistenza in questione.

Inserendo Ichimoku possiamo notare come la kumo segua bene il trend. La Tenkan si presenta piatta e quindi la segnalo ma punto ancora più importante possiamo notare come la Kijun sia rimasta indietro rispetto ai prezzi, ovviamente segnalo anche quest’ultima che essendo la linea principale dell’indicatore, in questa posizione ci indica una mancanza di equilibrio, dovuta alla repentina salita.

Dalle prime considerazioni fatte su questo time-frame ho chiaro che voglio cercare uno Short intento a ritrovare l’equilibrio perso.

D1 =Passando al grafico giornaliero, il Trend rimane sempre rialzista ma noto come i prezzi nel rallentamento stiano formando un doppio massimo.

Ichimoku mi mostra come la Kijun stia funzionando bene come supporto nei suoi vari prolungamenti, la segnalo e noto anche come la Tenkan settimanale sia l’equivalente di alcuni prolungamenti Kijun in questo time-frame.

Abbandono questo time-frame con l’idea di Short che si è consolidata.

OPERATIVITA’= Arrivato finalmente a formare il piano per passare all’azione noto che nel 4ore la Kijun è stata nettamente rotta e ritestata con successo dai prezzi.

A questo punto, non essendo dentro, non andrò a rincorrere il movimento bensì aspetterò la chiusura giornaliera della candela,

che se dovesse rompere e chiudere al di sotto della Kijun Daily mi darebbe il punto d’entrata confermato ad un retest della stessa,

con lo Stop fissato questa volta sul doppio massimo del 4h ed il Target alla Kijun Weekly, per un Rischio/Rendimento di 1:4,5

Inoltre ricordo ancora una volta che domani le maggiori banche centrali europee saranno chiuse e nella notte ci saranno dei dati interessanti sull'andamento economico Australiano.

Vi saluto invitandovi a lasciare un Like 👍 ed una vostra opinione con un commento 📝 per capire se siete d’accordo o meno con questa analisi.

>>Vi piace l’idea? Sì, perchè? No, perchè?

>> Voi cosa fareste?

NZDJPY sei sceso troppo velocemente...Buon giorno traders,

riprendo questa analisi della settimana scorsa rilevatasi corretta ma il movimento è stato come possiamo vedere dal settimanale a ribasso ma nei timeframe minori non mi ha dato modo di entrare sul ritest della rottura che non ce mai stato.

Partiamo Dal settimanale dove trovo un trend ribassista ed una fase ribassista (visto l'ultima candela). Mi traccio una trendline visto che il trend non è molto armonico trovandoci in un triangolo ribassista e mi segno anche il supporto poco utile perchè troppo lontano per essermi di aiuto e la resistenza sui ultimi massimi.

Traccio il mio amico Fibo e mi conferma quello che già mi sembrava ad occhio e cioè che i prezzi si sono fermati sul 50% dell ultimo impulso rialzista, ottimo livello!

Sia La EMA 50 che le bande di Bollinger ci dicono che ci siamo allontanati dall'equilibrio .

Ichimoku:

La prima cosa che noto sono i prezzi letteralmente appoggiati sulla Tenkan che ha funzionato alla perfezione da supporto e ricordiamo essere il 50% di Fibonacci del periodo più veloce di cui tiene conto il calcolo della Tenkan. La Kijun invece è stata rotta ed è rimasta ad un livello medio di un movimento molto più lungo. potrebbe essere il mio target per un eventuale long. Non avendo un trend molto armonico Ichimoku diventa poco usabile ci dice solo che un vero trend non cè.

Cercherò un Long.

Daily:

Dopo l'inversione che ce stata sul supporto l'impulso rialzista ha ritracciato superando la Kijun daily ma chiudendo poco sotto, non la considero una rottura visto che considero lo spazio di discesa dalla Kijun troppo basso. La discesa è stata molto veloce lasciando la Tenkan molto distante dai prezzi. Il daily mi conferma la visione Long visto dove si trovano i prezzi. Nemmeno in questo timeframe le candele non danno ancora nessun segno di voler invertire, quindi mi dice di aspettare.

H4:

Sul 4 ore il trend è ribassista e su questo timeframe vedo che ce un ottimo supporto(rettangolo giallo) che corrisponde anche ad un appiattimento della Kijun, questo livello mi fa capire che forse la discesa non è conclusa visto che non ce nessun pattern che me lo possa suggerire. Passando ad ichimoku enche lui è ribassista con Kijun e Tenkan che seguono i prezzi i quali hanno anche rotto la Kumo. la lagging si trova ancora all'interno della nuvola e non ci conferma a sua volta il ribasso. Ritengo molto interessante la presenza di un bel tweest e della "cunetta" che potrebbe essere l'obiettivo dei prezzi.

So cosa cercare ma per ora non ci sono i presupposti per un operatività quindi aspetterò l' apertura dei mercati.

Ditemi se condividete o meno la mia visione e se vi è tutto chiaro.

GBP/CHF <<Attendere Correzione per il Long>>Buon Sabato a tutti i traders, ma in particolare al mio gruppo di Ichimokers ⛩

Quest’oggi ho voluto portare in analisi la coppia in questione per la settimana entrante del 16 Aprile.

Se mi seguite potete ricordare che ultimamente avevo già fatto un’analisi su questa coppia, che contrariamente a quanto scritto ha rotto la resistenza dando continuità al Trend rialzista.

Inizio subito l’analisi multitimeframe come sempre dal grafico più ampio che mi piace analizzare.

W1= Nel grafico settimanale vediamo perfettamente come il Trend primario è rialzista ed al momento ci troviamo in Fase anch’essa rialzista.

Di norma, non opero quasi mai a favore di fase ed è per questo che se voglio cercare un long trend-following dovrò attendere un eventuale ritracciamento.

Inserisco Ichimoku e noto che si presenta abbastanza equilibrato, la Lagging è libera, la Kumo segue bene, Tenkan e Kijun sono sotto i prezzi, ma un pò troppo vicine.

Segnalo i prolungamenti della Kijun Weekly (che funge da supporto) e anche della Ssb* Weekly , dove i prezzi hanno chiuso al di sopra di quest'ultima.

Guardando sopra di noi, segnalo un altro prolungamento intermedio della Kijun (che funge da resistenza).

Passo al time frame giornaliero con la consapevolezza di quanto detto prima: Se voglio un long devo aspettare prima che i prezzi ritraccino, non si entra a fase in corso altrimenti il rischio di prendere il movimento di ritorno è quasi certo!

D1= Anche nel giornaliero il Trend è rialzista, come la Fase. Inserisco Ichimoku che si presenta equilibrato nonostante la Kijun sia rimasta un po indietro rispetto ai prezzi, forse un piccolo segnale di bisogno ritracciamento dopo ben 2 settimane di solo rialzo.

Non essendoci livelli visibili faccio un backtest e noto che i prolungamenti della Kijun Weekly coincidono con altri prolungamenti nel giornaliero,

In più segnalo il prolungamento concomitante di Kijun e Ssb*, che i prezzi hanno rifiutato nella giornata di chiusura di Venerdì.

Essendo ancora presto per prendere una posizione Long che si rispetti, decido di non passare all’operatività come di solito faccio ma bensì di analizzare il 4 ore.

H4= Scendendo su H4, vedo che il ritracciamento è già iniziato diverse ore prima della chiusura di Venerdì.

Mi segnalo la Kijun e vedo che combacia anche con dei massimi precedenti, quindi decido di voler aspettare per vedere se i prezzi arriveranno in questa zona e se sì come reagiranno a questo livello importante di Ichimoku.

In caso i prezzi reagissero con il rifiuto confermato, sono pronto ad entrare con un operazione simile nel H4:

Stop sui minimi importanti nonchè prolungamento Kijun e Ssb* e Target al prolungamento Kijun Weekly (concomitante nel daily).

Essendo questo solo uno spunto operativo ho bisogno del vostro parere e quindi di sapere cosa ne pensate:

-Vi piace l'idea o la vedete in modo differente?

Potete farmelo sapere lasciando un Like 👍🏼 e Commentando !📝

EUR/AUD <<Seguiamo il Trend >> Buona Domenica a tutti i traders, ma in particolare agli Ichimokers.⛩

Quest’oggi ho voluto portare in analisi la coppia in questione, sempre per la settimana entrante del 9 Aprile.

Inizio subito l'analisi multi-time frame, ma questa volta decido di dare un'occhiata al grafico più ampio, ovvero il mensile, poichè ho trovato dei livelli interessanti. Iniziamo!

M1= Nel time-frame monthly troviamo un trend rialzista di lungo periodo, che si trova al momento in una fase di ribasso spiegata dal fatto che siamo nei pressi di una resistenza importante, che non è stata superata nel mese precedente.

Inserisco Ichimoku e noto un equilibrio precario, segnalo due prolungamenti datomi dall’appiattimento della Ssb* e passo al time frame Settimanale.

W1= In questo time-frame troviamo sempre il nostro bel trend rialzista e la nostra fase ribassista.

Ichimoku si presenta molto più in equilibrio rispetto al mensile, unico fattore fuori posto è la Kijun che rimasta indietro ad indicare che forse i prezzi hanno bisogno di un ritracciamento più profondo.

Facendo un piccolo backtest noto che il prolungamento Ssb* monthly coincide perfettamente con un’altro prolungamento Ssb* Weekly ed i prezzi hanno chiuso sotto a questo livello doppiamente importante.

Lascio questo time frame con l’idea di cercare un long di ripresa movimento primario, quindi un operazione sempre Trend-Following.

D1= Passando al time-frame giornaliero vediamo bene il nostro trend rialzista ma notiamo ancora meglio come i prezzi in fase rialzista non hanno superato la SSb* Settimanale e Mensile,

ed è proprio questo che mi induce a pensare che abbiano bisogno di un’ulteriore ritracciamento prima di proseguire sulla via del rialzo.

Inserendo Ichimoku, faccio subito caso a come i prezzi abbiano toccato al millimetro la Kijun Daily per poi ripartire verso l’alto. Ovviamente la segnalo e inizio a formare il piano d’azione.

OPERATIVITA’= Inizio a formare la strategia d’azione osservando il time frame H4.

Ichimoku in questo grafico presenta la rottura (anche se debole) della Kijun. Sopra di noi abbiamo un twist della kumo che interpretiamo come passaggio aperto ai prezzi ed un altro prolungamento Kijun che segnalo e che voglio utilizzare come possibile 1° target.

Voglio sfruttare questa rottura della Kijun H4, per cercare il ritracciamento sulla Kijun 15 minuti ed entrare long, con uno stop sui 3 minimi precedenti e un primo target come detto in precedenza, sul prolungamento Kijun H4 per un rischio/rendimento di 1:3.

Sperando che questo spunto operativo vi sia piaciuto, vi auguro un buon week-end e vi ricordo di farmi sapere la vostra preziosa visione,

lasciando un Like👍 e Commentando📝

EURGBP long protrendAribuona Domenica,

Weekly:

EURGBP ha attratto la mia attenzione per il ritracciamento "composto" del settimanale che presenta un trend rialzista ed un ritracciamento ribassista, ma è proprio questa la parte interessante perchè la discesa dopo una picchiata si è incanalata in un movimento ribassista che continua a ritracciare l'impulso rialzista.

Siamo Nei pressi del 61.8 di fibonacci che potrebbe darci il nostro punto d'entrata per un long.

Inserendo Ichimoku noto subito la SSB piatta e lunga che ci indica l'assenza di un trend e corrisponde al 50% di fibonacci, sarà un ostacolo sicuramente per i prezzi e me la segno come anche la Kijun.

La Lagging è libera di muoversi ed incontrando i prezzi sarebbe su un ottimo livello che potrebbe essere il nostro target ( SSB o Kijun weekly)

RIASSUNTO SETTIMANALE:

Trend rialzista: Long

Fase Ribassista: Long

Perzzi vicini al 61.8 di fibo e su un supporto (del daily): Long

Kumo e Kijun lontani (disequilibrio): Long

Beh.... Long no?

Daily:

Sul giornaliero vediamo bene questo canale ribassista ed il supporto di cui avevo accennato prima.

Ichimoqu è tutto compresso dalla compressione (si può dire?) tutte le linee sono una vicino all'altra ed è proprio questa zona che vorrei vedere raggiunta dai prezzi, mi segno la Kijun che corrisponde anche al prolungamento SSB. La povera Kumo striminzita oltre alla sua debolezza ha formato un bel tweest favorevole alla salita dei prezzi.

Anche qui do un occhiata ai volimi e vedo che gli acquisti sono mediamente più forti delle vendite e questo avvalora la mia ipotesi. Chiaro che tutti questi sono solo indizi che verranno confermati o no dal mercato...

La situazione è abbastanza chiara, i prezzi stanno rifiutando il supporto forse per la quarta volta, ichimoku ha bisognio di equilibrio quindi conferma l'dea Long.

4H:

Affino il supporto e noto che anche in un periodo di tempo minore i prezzi sono stati rifiutati più volte....

Anche sul 4 ore abiamo 2 tweest, uno per i prezzi ed uno per la lagging, ovviamente non è scontata la cosa ma è un bell indizio da parte di ichimoku...

L'entrata la vedrò sul 15 minuti ma bisognerà far molta attenzione all'area che ho segnato in viola perchè i prezzi hanno reagito invertendo...

15 Min:

Come entrata preferirei che i prezzi superino a rialzo la Kumo e la ritestino, sembra uno spreco di pips ma ne avremmo solo 20 fino allo stop cioè i 2 minimi precedenti. Il target azzardo la Kijun weekly ricordandoci di tutti i livelli intermedi. Il RR è proprio da Ichimokers, 1:6.5....

Vedremo che succede ma abbiamo le idee chiare sul da farsi.

Se qualcosa fosse poco comprensibile o avete idee alternative a queasta scrivetemi pure.

EUR/CHF IDEA PER LONG?Buongiorno Traders.

Pensavo di condividere con voi, per sapere anche il vostro parere, un'idea LONG sul cambio EUR/CHF, cambio che sto monitorando da un paio di settimane ormai.

Iniziamo con il grafico settimanale:

Il grafico settimanale con Ichimoku, ci mostra un trend crescente con tendenza al rialzo.

Passiamo al giornaliero:

Anche il giornaliero ci mostra un trend rialzista, con i prezzi che gravitano attorno ai massimi precedenti.... quindi zona molto interessante. Possiamo anche notare, a sinistra, i massimi di Febbraio.... quindi possibile target.

Passiamo H4:

Sul grafico 4 ore vado a segnare la zona interessante, segnandomi anche il possibile punto di ingresso.... noto anche qui che la tendenza è rialzista, anche se la Kijun ci indica una piccola fase di stagnazione del prezzo.

Passiamo H1:

Sul grafico ad un ora rimane un assetto rialzista anche se il prezzo scende verso la resistenza precedente. Da qui prendo la Kijun come punto di stop.

Questo possibile assetto LONG, con target 2 impostato su massimi precedenti e prezzo chiave 1.20000

Fatemi sapere cosa ne pensate.

Buona giornata

GBPCAD, short con testa e spalleDopo aver provato diverse piattaforme, ho scelto le charts di Capital.com per le mie analisi: affidabilità, precisione e un’interfaccia davvero intuitiva.

Sul grafico settimanale è apprezzabile la formazione di un canale ribassista debolmente inclinato

Il primo contatto con la parte alta dello stesso, che serve anche a legittimare l'esistenza del canale parallelo, è avvenuto la settimana scorsa con la formazione di una candela di inversione

Il pattern con le contrattazioni di questo inizio settimana risulta già validato.

Tuttavia, i volumi che non hanno subito mutazioni rendono a mio giudizio sospetto il movimento ribassista.

Considerando che siamo pur sempre ancora ad agosto questo particolare potrebbe trovare, in parte, una possibile giustificazione.

Non è comunque giustificato il fatto che non siano aumentati, seppur in assoluto bassi, rispetto alla candela precedente.

Sul grafico a 4 ore invece, il potenziale ribasso assume la forma di un testa e spalle

Ricordiamo che la formazione sta avvenendo al contatto con un'area di resistenza rappresentata dalla possibile formazione del canale parallelo di cui sopra.

Nonostante la prudenza segnalata in relazione ai volumi, il pattern mi sembra molto ben fatto per cui merita un tentativo short

Uno short secondo le indicazioni nel grafico, con un target dinamico inizialmente posto sulla proiezione della spalla destra.

Lo stop anziché sulla spalla destra, per migliorare il rapporto rischio-rendimento, viene posizionato un po' più in basso mentre il target incontrando la sma200 preferisco posizionarlo al contatto con essa risultando dunque dinamico.

Banche centrali, il grande paradosso del 2025Quest’anno 2025 rivela un paradosso nel mercato dei cambi fluttuanti (Forex), un paradosso che posso definire raro. La base dell’evoluzione delle valute sul mercato dei cambi è la divergenza delle politiche monetarie. In altre parole, è la differenza di traiettoria tra i tassi d’interesse delle principali banche centrali del mondo a determinare la tendenza di fondo delle coppie principali in USD sul Forex.

Ma quest’anno 2025 presenta una configurazione rara: la divergenza delle politiche monetarie ha avuto quasi nessun effetto sul FX.

Perché? Perché il dollaro USA è (di gran lunga) la valuta più debole del FX nel 2025, nonostante la Fed non abbia toccato il suo tasso d’interesse, che resta il più alto tra le principali banche centrali, come mostra il grafico principale di questa analisi.

1) Nel 2025, la divergenza delle politiche monetarie non ha inciso sul FX

La tabella seguente confronta l’evoluzione dei tassi d’interesse delle principali banche centrali e la loro situazione in termini di inflazione. Ad eccezione della Banca del Giappone, tutte le principali banche centrali hanno ridotto i tassi più volte quest’anno, poiché l’obiettivo di inflazione è stato raggiunto o quasi raggiunto.

Solo la Fed non ha toccato il tasso dei federal funds, che ora è il più alto di tutte le banche centrali.

La tabella sottostante è stata realizzata dall’analista Vincent Ganne per Swissquote e propone un confronto delle politiche monetarie delle principali banche centrali nel 2025.

L’infografica sottostante, tratta da Bloomberg, propone un confronto dell’evoluzione dei tassi d’interesse delle banche centrali del mondo nel 2025.

2) Ecco il paradosso: il dollaro USA è la valuta più debole del FX quest’anno (in calo del 10%) nonostante la posizione favorevole dei tassi USA

Non solo il dollaro USA è l’unica valuta principale del FX che è scesa nel 2025, ma questo calo è molto marcato, una flessione del 10 %.

Questo crollo del dollaro USA è in totale contraddizione con la divergenza delle politiche monetarie, che avrebbe dovuto far salire il dollaro rispetto a un paniere di valute principali. La domanda ora è quale tendenza prenderà il dollaro se la Fed dovesse decidere di tagliare il suo tasso d’interesse a fine anno.

3) Alla fine, il ruolo della divergenza delle politiche monetarie è temporaneamente sospeso poiché l’economia USA affronta incertezze strutturali

• Dazi doganali e loro impatto sulle prospettive di crescita economica degli Stati Uniti

• Aumento del debito pubblico USA e politica fiscale/budgetaria dell’Amministrazione Trump (“Big Beautiful Bill”)

Queste due sfide strutturali hanno neutralizzato per quest’anno la divergenza delle politiche monetarie, ma quest’ultima dovrebbe tornare a prevalere nel 2026 e forse consentire un rimbalzo del dollaro USA sul FX.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Taglio dei tassi FED il 17/09 - Un trucco?Dopo la pubblicazione dell'ultimo rapporto sul mercato del lavoro statunitense (il rapporto NFP), la probabilità che la Federal Reserve (FED) riprenda a tagliare il tasso sui federal funds è cambiata in modo significativo. Il tasso della FED è stabile dalla fine del 2024 e la probabilità implicita (si veda lo strumento CME FED Watch di seguito) di assistere a un taglio dei tassi dello 0,25% mercoledì 17 settembre supera il 90%.

Si tratta di una trappola? Il mercato è troppo ottimista?

1) Economia statunitense, verifica macro: un taglio dei tassi mercoledì 17 settembre è credibile in termini di crescita, occupazione e inflazione?

Un taglio dei tassi a settembre è fondamentalmente credibile? La situazione macroeconomica degli Stati Uniti è complessa, con una disinflazione in attesa in un contesto di dazi, ma con un mercato del lavoro che inizia a mostrare segni di debolezza. Jerome Powell ha sempre difeso lo status quo monetario fino a quando non ha avuto conferma che il tasso di inflazione PCE sottostante si fosse spostato verso il 2%. I dazi non sembrano causare una seconda ondata di inflazione, ma stanno mettendo in pausa la disinflazione, peggiorando al contempo il mercato del lavoro con il numero di disoccupati al livello più alto dal 2021. Questo è probabilmente il motivo per cui un taglio dei tassi potrebbe avvenire mercoledì 17 settembre.

2) Un taglio dei tassi mercoledì 17 settembre è credibile dal punto di vista dei rapporti di forza tra i 12 membri votanti del FOMC?

Dobbiamo tenere presente che un taglio dei tassi è possibile se e solo se 7 dei 12 membri del FOMC votano a favore di una riduzione dei tassi. Jerome Powell non ha diritto di veto e ha un solo voto come gli altri. L'arrivo di Stephen Miran aggiungerà un voto a favore del taglio dei tassi, ma i membri neutrali del FOMC dovranno ancora essere convinti. L'attuale equilibrio di potere tra i 12 membri votanti del FOMC non garantisce ancora un taglio dei tassi il 17 settembre.

3) Il rendimento delle obbligazioni statunitensi a 2 anni rimane il giudice ultimo del mercato e lo scenario di un taglio dei tassi a settembre è credibile finché questo rendimento rimane al di sotto della sua media mobile a 200 giorni

È il rendimento delle obbligazioni statunitensi a 2 anni a rappresentare al meglio la probabilità che la Fed intervenga sul suo tasso di interesse. Finché rimane al di sotto della sua media mobile a 200 giorni, lo scenario di un taglio dei tassi mercoledì 17 settembre è credibile. In definitiva, molto dipenderà dal prossimo rapporto sul mercato del lavoro statunitense, il rapporto NFP di inizio settembre.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

S&P 500: Il trend di fondo resta rialzistaLa scorsa settimana, l’indice S&P 500 ha attraversato una fase di consolidamento in un contesto ricco di notizie fondamentali: decisione della Fed, inflazione PCE, report NFP, negoziati commerciali. Tutti questi elementi hanno portato a prese di profitto a breve termine. Tuttavia, il movimento è rimasto tecnicamente solido, con i supporti rispettati.

Il trend di fondo resta quindi rialzista. Facciamo un’analisi tecnica in una settimana influenzata dalla geopolitica, con l’ultimatum alla Russia fissato per venerdì 8 agosto.

1. Il trend rialzista dell’S&P 500 resta valido sopra il supporto chiave 6050/6150 punti

Analizziamo i diversi orizzonti temporali del future sull’S&P 500: il trittico mostra candele mensili, settimanali e giornaliere. Tutti e tre i timeframe confermano che il trend resta rialzista finché il supporto 6050/6150 tiene in chiusura settimanale. Questa zona corrisponde al massimo storico registrato lo scorso inverno. A breve termine, non si può escludere un nuovo test del supporto prima della ripresa del trend.

2. L’analisi quantitativa non mostra ipercomprato: la percentuale di azioni sopra la media a 50 giorni è rientrata

La recente fase di consolidamento ha ridotto l’ipercomprato. La percentuale di azioni sopra la media mobile a 50 giorni era vicina a livelli estremi, ma ora è tornata al 50%, dando spazio a una nuova spinta rialzista dell’indice.

3. Il Dow Jones è in fase di accumulo sotto i massimi storici

Anche il Dow Jones mostra una configurazione promettente, con una possibile formazione a spalla-testa-spalla rialzista. Per confermare la continuazione, deve superare i 45.000 punti. Anche l’S&P 500 equiponderato ha una struttura tecnica simile.

4. Il sentiment degli investitori retail è ancora lontano dall’euforia

I massimi di mercato nascono sempre in fasi di euforia, soprattutto tra i piccoli investitori. Secondo i dati più recenti dell’associazione americana degli investitori individuali, la propensione all’acquisto è aumentata, ma resta lontana dai livelli di surriscaldamento. Questo conferma che il trend rialzista dell’S&P 500 resta valido sopra i 6050/6150 punti.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

BTC, agosto favorevole dal punto di vista della stagionalità?Il trend rialzista di fondo del prezzo del Bitcoin resta attivo nonostante l’incertezza sulla probabilità di un taglio dei tassi d’interesse sui Federal Funds USA nella prossima decisione di politica monetaria prevista per mercoledì 17 settembre.

Il ciclo rialzista legato all’halving del 2024 è ancora in corso e il BTC/USD resta sotto l’influenza tecnica del breakout rialzista di inizio luglio da una flag di continuazione.

Cosa possiamo aspettarci tecnicamente per il mese di agosto per i prezzi del Bitcoin e delle altcoin?

1. La stagionalità del mese di agosto è favorevole per BTC solo nell’ultimo anno del ciclo quadriennale, e il 2025 è l’ultimo anno dell’attuale ciclo

In media e in mediana, il mese di agosto non presenta performance brillanti per il BTC da un punto di vista statistico. Tuttavia, se si analizzano i dati in base all’anno all’interno del ciclo di 4 anni di Bitcoin, si osserva che ogni ultimo anno del ciclo ha registrato un agosto rialzista. Questo non significa che il mercato salirà costantemente dal 1° al 31 agosto, ma secondo questo approccio statistico, la performance di fine mese dovrebbe essere positiva.

2. La correlazione positiva tra il prezzo del Bitcoin e la liquidità globale M2 è un segnale favorevole per agosto

Un altro elemento favorevole è la correlazione positiva tra il prezzo del Bitcoin e la liquidità globale M2 proiettata 12 settimane in avanti. Questa correlazione ha funzionato molto bene in questo ciclo e suggerisce un mese di agosto rialzista, pur prevedendo una correzione a settembre secondo questa lettura.

3. Dal punto di vista grafico, il Bitcoin resta sotto l’influenza rialzista di una flag di continuazione

Il Bitcoin è uscito al rialzo da una flag rialzista all’inizio di luglio, e questa configurazione resta il fattore grafico dominante. L’obiettivo teorico è a 130.000 dollari USA, con invalidazione sotto i 110.000 dollari.

4. Le altcoin stanno puntando al record del ciclo precedente, fine 2021

Il grafico seguente mostra l’andamento di fondo delle altcoin, escludendo BTC, ETH e stablecoin. Anche qui l’analisi grafica indica un segnale rialzista per agosto. Il livello di invalidazione si trova sotto il supporto dei 690 miliardi di dollari.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

EURUSD, due tendenze coesistono Dopo aver provato diverse piattaforme, ho scelto le charts di Capital.com per le mie analisi: affidabilità, precisione e un’interfaccia davvero intuitiva.

Aggiornamento mensile

I prezzi avevano arrestato la corsa forsennata dell'euro al contatto con la trendline che unisce i recenti massimi relativi

Notare che comunque si tratta di massimi decrescenti, infatti è utile considerare che esiste una tendenza recente ribassista formata da massimi e minimi decrescenti

Fintanto che regge il precedente massimo a 1,235 possiamo considerare viva questa tendenza.

Tuttavia, siccome anche le tendenze come la totalità delle altre cose al mondo non sono per sempre, tenere presente anche questa nuova rialzista in corso

I prezzi sembrano aver anche consolidato il precedente massimo in area 1,125 con un hammer nel mese di maggio.

In conclusione abbiamo due tendenze che convivono e il mese di luglio appena passato agli archivi ci ha lasciato, nella lettura combinata con la candela di giugno, un bel pattern harami, tipicamente d'inversione

Non sappiamo se verrà convalidato dalla rottura dei suoi minimi.

Nel caso lo facesse, a breve giro i prezzi si troverebbero al contatto con l'area di supporto di 1,125.

Oltre avrebbero tranquillamente spazio fino a 1,02 per permettere al neo-trend rialzista di sopravvivere.

Wall Street molto cara: spazio per Europa e Cina?1) La valutazione dell’indice S&P 500 ha raggiunto il suo massimo di fine 2021

Nel secondo trimestre del 2025, la valutazione del mercato americano, rappresentata dall’S&P 500, è tornata ai livelli record di fine 2021. L’indice S&P 500 continua a segnare nuovi massimi storici da inizio luglio. Al contrario, i mercati europei e cinesi appaiono sottovalutati. In Europa, indici come lo Stoxx 600 e l’Eurostoxx 50 restano sotto i loro massimi storici. Esiste un potenziale di recupero, anche perché le valutazioni sono ancora ragionevoli.

Dal punto di vista tecnico, questi mercati presentano configurazioni interessanti. In Cina, il potenziale è ancora più evidente. I mercati cinesi sono molto indietro sia dal punto di vista tecnico che fondamentale. Si tratterebbe semplicemente di tornare ai precedenti massimi.

Nonostante i risultati delle imprese americane siano solidi, la valutazione attuale dell’S&P 500 ne limita il potenziale di crescita nel breve termine. Al contrario, Europa e soprattutto Cina offrono oggi un rapporto rendimento/rischio più interessante, sia in termini di valutazione borsistica che di analisi tecnica. Pur restando rialzista il trend di fondo dell’S&P 500, può quindi essere utile ribilanciare leggermente a favore delle azioni europee e cinesi.

Il primo grafico mostra le candele giapponesi mensili dell’indice principale della Borsa di Shenzhen.

Il secondo grafico mostra le candele giapponesi mensili del contratto future sull’EuroStoxx 50, che non ha ancora superato il proprio record storico, a differenza dell’S&P 500.

2) Il PE di Shiller (o CAPE Ratio) è la migliore opzione per confrontare le valutazioni dei mercati azionari USA, europei e cinesi

Il CAPE ratio (Cyclically Adjusted Price-to-Earnings ratio), detto anche PE di Shiller, è un indicatore finanziario che misura la valutazione del mercato azionario. Confronta il prezzo attuale di un indice, come l’S&P 500, con la media degli utili reali degli ultimi dieci anni, corretti per l’inflazione. A differenza del classico P/E, basato sugli utili di un singolo anno, il CAPE ratio attenua le fluttuazioni cicliche per fornire una visione più stabile e di lungo periodo della valutazione. Mentre il PE di Shiller dell’S&P 500 ha raggiunto il record del 2021, quello dei mercati azionari europei e soprattutto cinesi resta nettamente più basso. C’è quindi un ampio potenziale di recupero per le azioni cinesi ed europee rispetto a quelle americane secondo questo criterio di valutazione fondamentale.

Il grafico sottostante, realizzato da Barclays Research, rappresenta il confronto tra le valutazioni di Cina, USA ed Europa secondo il CAPE ratio.

L’indicatore di Warren Buffett propone invece un confronto basato sul rapporto tra capitalizzazione di borsa e PIL. Anche in questo caso, il messaggio è chiaro: il mercato azionario cinese è molto meno caro rispetto a quello statunitense. La tabella seguente è tratta dal sito Gurufocus.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Un S&P 500 valutato quanto alla fine del 2021!Due settimane fa ho proposto un’analisi tecnica dell’indice S&P 500 su tutti gli orizzonti temporali. Questa analisi presenta obiettivi di prezzo per la fine del 2025 basati su criteri tecnici e fondamentali. Potete rileggere questa analisi cliccando sul primo grafico qui sotto.

ATTENZIONE: Un primo importante target rialzista che avevo segnalato – 6.475 punti sul contratto future S&P 500 – è quasi stato raggiunto. Il mercato potrebbe presto entrare in una fase di consolidamento.

Questa settimana è densa di eventi fondamentali: è il momento di mettere al sicuro i guadagni, alzando gli stop, soprattutto perché l’S&P 500 ha appena raggiunto il suo massimo livello di valutazione dalla fine del 2021.

Cliccate sulla tabella qui sotto per i dettagli fondamentali della settimana:

1. Attenzione: l’S&P 500 ha raggiunto il suo record di valutazione del 2021!

L’analisi tecnica è importante, ma la valutazione fondamentale lo è ancora di più. Il livello attuale corrisponde a quello che ha preceduto il mercato ribassista del 2022. Il contesto oggi è diverso, ma il ritorno a tale livello potrebbe causare una pausa a breve termine.

Grafico del CAPE Ratio (Shiller PE) per l’S&P 500:

2. La stagionalità dell’S&P 500 è meno favorevole in agosto e ribassista in settembre

Altro fattore prudenziale: la stagionalità. I dati storici mostrano che agosto è debole e settembre tipicamente negativo.

In sintesi, approcci tecnico, fondamentale e stagionale suggeriscono di proteggere i profitti prima di agosto/settembre, senza mettere in discussione la tendenza rialzista di fondo.

Tabella stagionale dell’S&P 500 dal 1960:

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

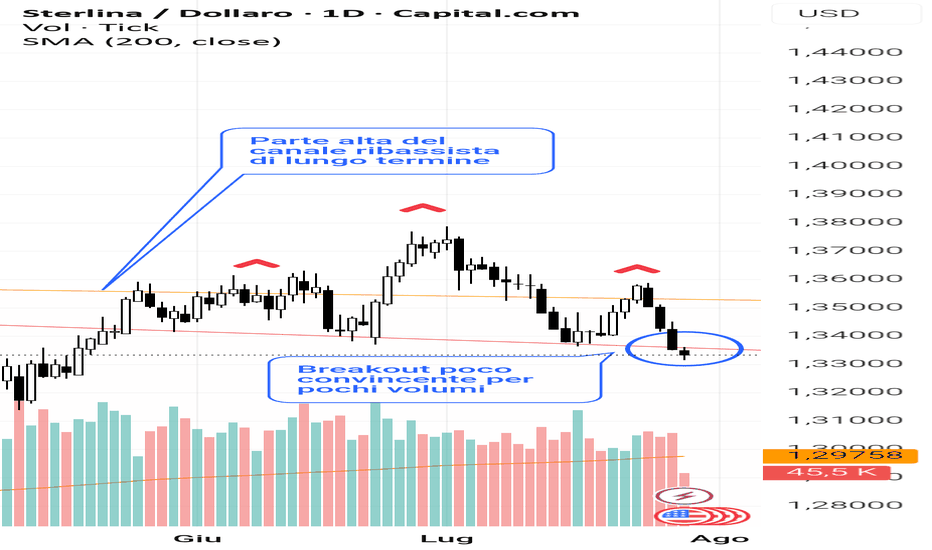

GBPUSD, inversione o contropiede?Dopo aver provato diverse piattaforme, ho scelto le charts di Capital.com per le mie analisi: affidabilità, precisione e un’interfaccia davvero intuitiva.

Dopo il clamoroso 27% rifilato dal dollaro alla sterlina tra giugno del 21 e settembre del 22, la sterlina risponde con un 33% fino al top di inizio luglio di quest'anno

Si direbbe uno a uno e palla al centro.

Manco per niente, perché il cambio continua a restare in un canale ribassista di lungo periodo quindi favorevole al dollaro americano.

Il parziale di 33% inflitto dalla sterlina al dollaro è stato sufficiente soltanto a portare i prezzi a contatto con la parte alta del canale come vediamo.

Il mese di luglio volge al termine e la sterlina sembra aver finito la benzina con il risultato di consegnare ai grafici un potenziale, perché incompleto, pattern di inversione bearish engulfing

Con il livello di breakout che sostanzialmente coincide con l'area di supporto importante a 1,34.

Vero è che il mese non è chiuso ma ciò non può cancellare quello che comunque resta leggibile ad esempio sul grafico giornaliero

Qui i prezzi hanno ricamato un evidente pattern di inversione testa e spalle.

Il breakout si è già consumato ma restano dubbi sulla sua qualità

Non vi è un apprezzabile aumento dei volumi come ci si attenderebbe da una potenziale inversione di questo tipo.

I volumi sottili collegati alla stagione estiva potrebbero essere una giustificazione.

Questo potrebbe significare che siamo in attesa di un pullback oppure di un ripensamento, cioè di una falsa rottura.

Questo è uno dei motivi per cui la qualità dei segnali in occasione di volumi sottili, festivi, sia mediamente più bassa del normale.

La mia idea è che non si vada giù dritto ma potremmo assistere, come detto, o ad un pullback oppure ad una confessione dei prezzi che si trattava di uno scherzo e relativo annullamento del pattern.

In quest'ultimo caso si capirebbe il perché non è uno a uno e palla al centro ma una possibile fuga in avanti della sterlina che potrebbe abbandonare il canale portandosi in vantaggio sul dollaro.

Non sono sufficientemente fiducioso per alcun trade.

Restano i ragionamenti come materiale utile.

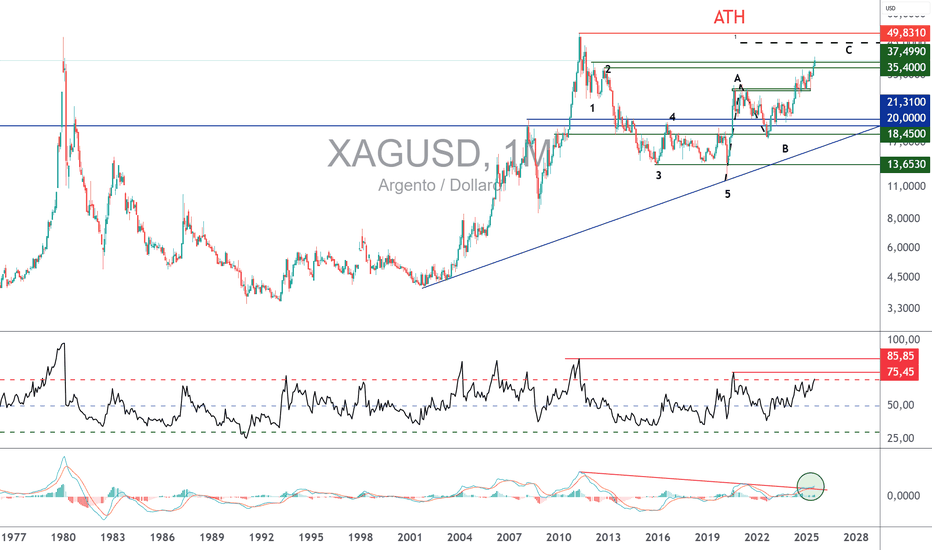

L’ARGENTO PUÒ TORNARE AL SUO RECORD STORICO DI 50 DOLLARI?Nel mondo dei metalli preziosi, l’oro ha già superato i suoi massimi storici negli ultimi mesi, spinto da fondamentali solidi. Un altro metallo sta recuperando terreno: l’argento. A differenza di platino e palladio, l’argento oggi riunisce tutte le condizioni per tornare ai suoi massimi. Il suo potenziale rialzista deriva da una combinazione unica di volume di mercato, correlazione con l’oro, contesto macro favorevole e impostazione tecnica costruttiva. L’argento non è solo il "fratello minore dell’oro": al momento è l’unico metallo prezioso che presenta le condizioni tecniche e strutturali per puntare nuovamente alla soglia simbolica dei 50 dollari, toccata l’ultima volta nel 2011.

1) Dopo l’ORO, l’argento è il metallo più liquido e più correlato positivamente

Il primo elemento chiave è la liquidità. Sul mercato dei metalli preziosi, l’oro domina con centinaia di miliardi di dollari scambiati ogni giorno. L’argento è secondo, ben davanti a platino e palladio, con circa 5 miliardi al giorno. Questo volume è fondamentale: una liquidità adeguata permette ai flussi speculativi e istituzionali di esprimersi pienamente. Al contrario, i bassi volumi di platino e palladio limitano il loro potenziale, in quanto i mercati sono troppo ristretti.

La seconda forza dell’argento è la sua correlazione con l’oro. Storicamente, i due metalli si muovono insieme, con un coefficiente di correlazione vicino a 1. Platino e palladio seguono dinamiche industriali specifiche, soprattutto nel settore automobilistico. L’argento combina invece un impiego industriale (gioielleria, elettronica, fotovoltaico, ecc.) con una funzione monetaria e di riserva simile a quella dell’oro. Questa doppia natura lo rende un asset ibrido con domanda sia finanziaria (ETF) che industriale.

2) Dal punto di vista tecnico, il rapporto ARGENTO/ORO resta rialzista da un supporto chiave

L’analisi tecnica conferma questa lettura. Mentre l’oro sembra in fase di esaurimento dopo aver toccato i 3.500 dollari, l’argento mantiene una struttura ancora positiva nel medio periodo. Il rapporto oro/argento, utile per individuare le fasi di sovraperformance dell’argento, supporta questa ipotesi. La tendenza resta rialzista finché tiene il supporto tecnico a 34/35 dollari. L’obiettivo naturale di questa struttura resta il ritorno a 50 dollari.

Il grafico seguente mostra il rapporto tra argento e oro, indicando un possibile rafforzamento dell’argento fino a fine anno:

Ed ecco il grafico mensile a candele giapponesi del prezzo spot dell’argento:

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

PRYSMIAN, un hammer ci accompagnerà ai 70 euro Dopo aver provato diverse piattaforme, ho scelto le charts di Capital.com per le mie analisi: affidabilità, precisione e un’interfaccia davvero intuitiva.

In precedente analisi prefiguravo la possibilità di un allungo dei prezzi alla rottura dei 60 euro.

Oggi, in coerenza con quello scenario la settimana appena chiusa ci offre un pattern favorevole.

Con la paura per possibili dazi, il titolo era sceso ad inizio anno di un buon 30 per cento

Poi, quando i dazi si sono conclamati e annunciati addirittura più severi di quanto promesso, il titolo ha aggiunto un altro 23% di calo in pochi giorni

La reazione a v messa a segno dal titolo nella prima settimana di aprile è avvenuta reagendo sul supporto statico dei 40 euro, con un notevole picco di volumi

La candela di aprile è ribassista per cui i volumi associati vengono classicamente considerati ribassisti…

Tuttavia se esplodiamo il caso sul grafico settimanale scopriamo che questi sono associati in gran parte al rimbalzo della seconda settimana del mese, colorandosi magicamente di verde

Avevamo prospettato il breakout di una figura di testa spalle rialzista che potesse accompagnare i prezzi fino al 70€.

L’hammer con cui si è chiusa la scorsa settimana sembra suggerire il raggiungimento imminente dell'obiettivo.