Analisi tecnica e strategia di trading dell'oroAnalisi tecnica e strategia di trading dell'oro

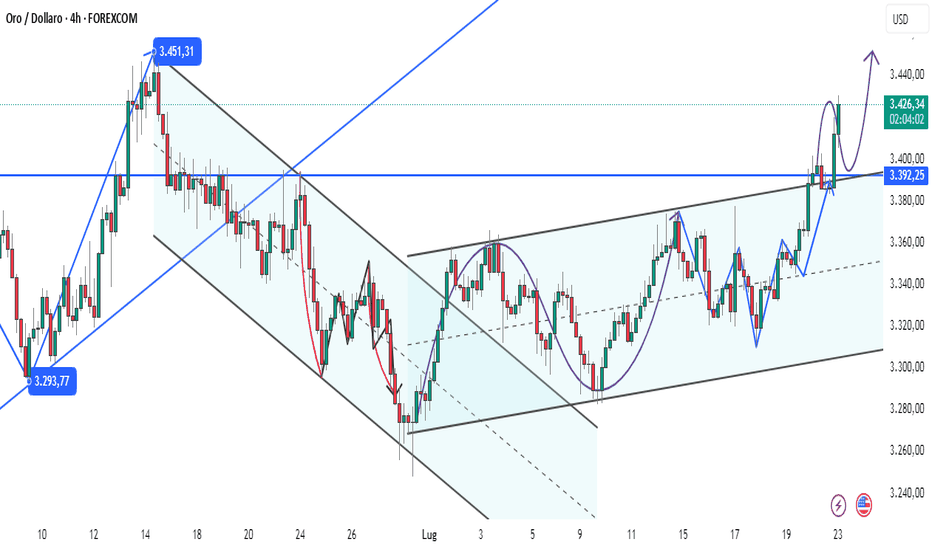

Dal livello giornaliero, il prezzo dell'oro ha confermato di aver sfondato il supporto inferiore del grande triangolo di convergenza, formando un tipico pattern di pull-up continuo a tre giorni. La grande linea positiva di ieri era ricca di elementi, non solo sfondando l'area 3365-3377 dei massimi shock delle precedenti settimane, ma anche attestandosi sul livello 3380 del piccolo triangolo di convergenza, il livello di pressione di tendenza, che ha aperto spazio tecnico per successivi rialzi.

Il grafico a 4 ore mostra che il prezzo ha continuato a rafforzarsi dopo aver sfondato il supporto centrale, e l'indicatore MACD "golden cross" ha funzionato bene, indicando che il momentum rialzista sta aumentando. È importante notare che la precedente area di resistenza 3365-3377 si è ora trasformata in un'importante cintura di supporto e, insieme alla media mobile a 5 giorni di 3360, costituisce una linea di difesa di callback.

【Analisi dei prezzi chiave】

Supporto:

Il supporto primario si trova nell'intervallo 3380-3383, che rappresenta l'area di risonanza del supporto di conversione della trend line e la traccia centrale del grafico orario.

Il supporto secondario si trova a 3360-3365, includendo la media mobile a 5 giorni e la precedente posizione di breakthrough.

Resistenza:

L'obiettivo primario a breve termine è l'area 3408-3420, che rappresenta la traccia superiore del grande triangolo di convergenza.

Dopo il breakthrough, sfiderà l'area sopra 3450, e quindi potrebbe essere avviato un trend rialzista unilaterale.

【Osservazione dei dettagli del disco】

In mattinata, il prezzo dell'oro ha subito una correzione tecnica dopo aver testato il massimo notturno di 3401, ma è rimasto al di sopra del supporto di 3380. Dal grafico orario:

Ci sono evidenti acquisti nell'area 3382-3383

Sebbene il prezzo sia sceso brevemente al di sotto del livello centrale di 3386, ha rapidamente recuperato il terreno perso

Se il mercato statunitense riuscisse a riconquistare quota 3400, confermerebbe l'inizio di un nuovo round di attacchi al rialzo

È particolarmente interessante notare che il mercato attuale presenta una tipica caratteristica di tempo per spazio. Se il supporto di 3380 non viene effettivamente rotto prima delle 22:00, è probabile che completi l'aggiustamento attraverso un consolidamento laterale e poi inizi direttamente l'attacco al rialzo.

"Nel contesto di un chiaro trend positivo, si consiglia di adottare una strategia di trading che preveda principalmente di operare sui pullback:

Punto di ingresso ideale per ordini long: range 3400-3405

Impostazione rigorosa dello stop loss: sotto 3395

Obiettivo iniziale: area 3415-3420

Dopo aver sfondato 3420, è possibile continuare a mantenere la posizione e guardare a 3450

I trader aggressivi possono provare ad aprire posizioni long con una posizione leggera nell'area di supporto 3400-3410, ma è necessario controllare attentamente la propria posizione. Gli investitori prudenti possono attendere che il prezzo si stabilizzi a 3400 prima di intervenire."

Promemoria professionale: "L'essenza del trend trading è seguire il trend. L'attuale prezzo dell'oro ha formato un canale rialzista completo e ogni pullback è una buona opportunità per piazzare ordini long. Ma è necessario prestare attenzione al controllo della propria posizione e proteggersi dai rischi di volatilità a breve termine che possono verificarsi nel mercato statunitense."

Cerca nelle idee per "macd"

Analisi e strategia sull'oro del 22 luglio:

1. Fattori trainanti principali (notizie)

La domanda di beni rifugio sostiene i prezzi dell'oro

L'incertezza sulla politica tariffaria statunitense (la scadenza del 1° agosto si avvicina) potrebbe causare fluttuazioni di mercato e l'oro è favorito come bene rifugio.

Aspettative accomodanti della Fed: il mercato sta prestando attenzione al discorso di Powell. Se verrà rilasciato un segnale di taglio dei tassi, sarà positivo per l'oro (aumenterà l'attrattiva degli asset senza interessi).

Potenziali fattori repressivi

Il dollaro USA rimbalza: un rafforzamento dell'indice del dollaro USA potrebbe frenare l'aumento dei prezzi dell'oro nel breve termine.

I dati economici migliorano: l'indice di fiducia dei consumatori dell'Università del Michigan ha registrato un rimbalzo, il che potrebbe indebolire la domanda di oro come bene rifugio.

2. Analisi tecnica chiave

✅ Struttura del trend: Oscillante, il minimo sale gradualmente (3345→3370) e la media mobile a 60 giorni fornisce supporto in più occasioni, indicando che i rialzisti sono dominanti.

📊 Prezzo chiave:

Livello di supporto: 3380-3370 (breve termine), 3345 (forte supporto, non sono stati superati numerosi test).

Livello di resistenza: 3405 (precedente punto di rottura del massimo), 3410-3420 (obiettivo a breve termine).

📈 Segnale tecnico:

La linea giornaliera "alterna rialzi e ribassi" e subisce uno shock nel breve termine, ma rimbalza rapidamente dopo un passo indietro, indicando forti acquisti.

Se rimane stabile a 3405, potrebbe accelerare verso l'alto; se scende sotto 3345, fate attenzione a una profonda correzione.

3. Strategia operativa di oggi

🔵 Strategia principale: posizione long in caso di pullback

Punto di ingresso ideale: stabilizzarsi nell'intervallo 3380-3370 (osservare i segnali di inversione della linea K, come le linee hammer).

Obiettivo: 3405→3420, con possibilità di rialzo dopo lo sfondamento (3450+).

Stop loss: sotto 3365 (per evitare falsi sfondamenti).

🔴 Strategia secondaria: posizione short in caso di rimbalzo (cautela)

Condizione: la prima volta che tocca la pressione vicino a 3420, si verifica un segnale di stagflazione (ombra superiore lunga, divergenza massima MACD).

Obiettivo: 3400-3380, stop loss 3435.

⚡ Strategia di sfondamento (aggressiva)

Se il prezzo dell'oro sfonda direttamente 3405, è possibile perseguire posizioni long con una posizione leggera, con un obiettivo tra 3420 e 3450.

IV. Focus sugli eventi

Discorso del Presidente della Fed Powell (se accomodante, l'oro potrebbe salire ulteriormente; se aggressivo, potrebbe scendere nel breve termine).

Evoluzione della politica tariffaria statunitense (il sentiment del mercato potrebbe oscillare con l'avvicinarsi della scadenza del 1° agosto).

📌 Riepilogo

Trend a breve termine: più shock, principalmente posizioni lunghe ai livelli bassi, prestare attenzione allo sfondamento del range 3380-3405.

Controllo del rischio chiave: se scende sotto 3345, è necessario adattare la strategia per evitare di inseguire ciecamente i massimi.

Disciplina di trading: impostare rigorosamente gli stop loss ed evitare posizioni pesanti in una sola direzione.

(⚠️ Promemoria: il mercato cambia rapidamente. Si consiglia di adattare le strategie in modo flessibile in base ai dati in tempo reale.)

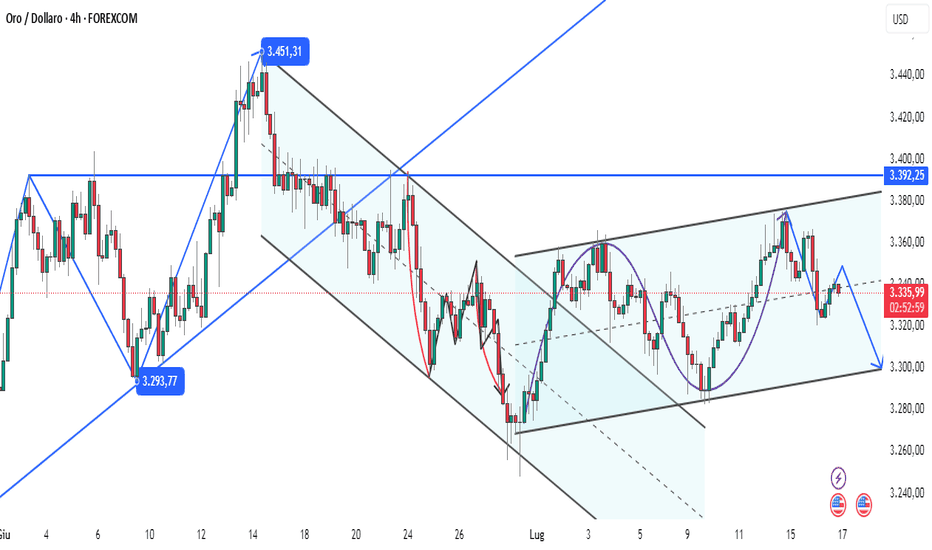

Il rally dell'oro continuerà!

Nella sessione asiatica di lunedì (21 luglio), il prezzo spot dell'oro ha oscillato in un intervallo ristretto e attualmente si attesta intorno a 3352. I prezzi dell'oro sono aumentati dello 0,35% venerdì scorso, poiché il dollaro più debole e le persistenti incertezze geopolitiche ed economiche hanno alimentato la domanda di oro come bene rifugio. I sondaggi mostrano che la maggior parte degli analisti tende ad avere un atteggiamento rialzista sul mercato e la percentuale di investitori al dettaglio che si mostra rialzista è aumentata significativamente. Durante la giornata, presteremo attenzione al tasso mensile dell'indicatore anticipatore del Conference Board statunitense a giugno. Il mercato prevede che sarà più debole rispetto al valore precedente, il che sarà positivo per i prezzi dell'oro. Pertanto, presteremo prima attenzione all'intensità del calo durante la giornata e potremo ancora essere rialzisti sul rimbalzo.

Analisi del trend dell'oro:

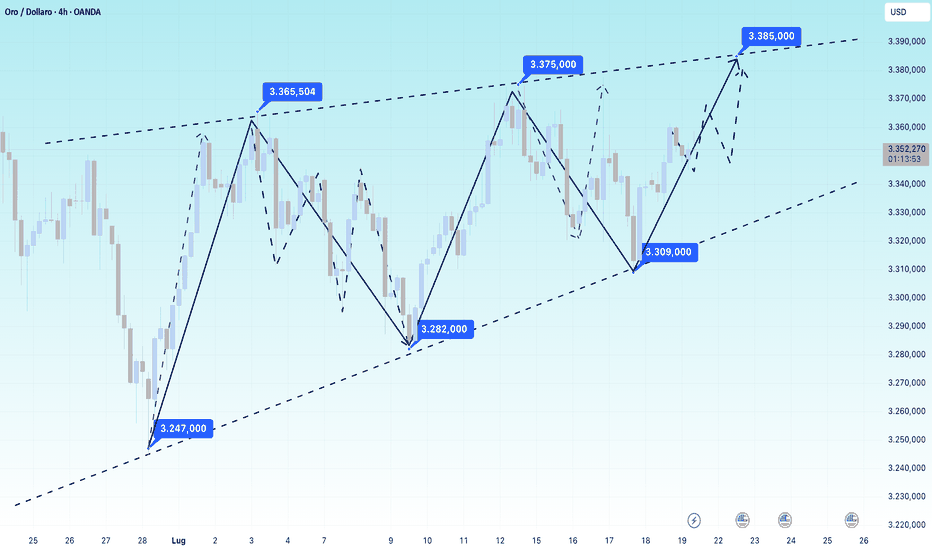

L'oro è ancora in un trend rialzista e si prevede che il mercato continuerà a salire. Questa settimana, l'oro continuerà a mantenere un trend rialzista. Osservando l'andamento della scorsa settimana, i prezzi dell'oro continuano a oscillare a un livello elevato per il momento e non hanno abbandonato la forza unilaterale. Se il range 3375-3310 della scorsa settimana non verrà infranto, sarà difficile vedere continuità. Pertanto, in questo caso, è possibile effettuare transazioni a multipli bassi ad alta quota e attendere breakout direzionali. Naturalmente, trattandosi di un trend rialzista, l'idea principale del trading per l'intera settimana è quella di concentrarsi il più possibile sui multipli bassi. Potrebbe rompere 3375 e vedere 3430 e 3500 sopra. Dal grafico a 4 ore, il KDJ continua a salire, la MA5-MA10 si incrocia aureamente, la linea superiore delle bande di Bollinger mostra segnali di apertura al rialzo, le linee veloci e lente del MACD si incrociano aureamente e la colonna rossa dell'energia cinetica continua ad espandersi, indicando che l'attuale potere d'acquisto è sufficiente, il sentiment del mercato è ottimista e il trend rialzista a breve termine potrebbe proseguire. Se 3375 non viene infranto all'inizio della settimana, sarà difficile formare un forte rialzo nel ciclo H4. Quindi, dipenderà dal range 3375-3310. Tuttavia, a causa della forte situazione, 3340, 3330 e 3310 inferiori hanno tutti supporto. Pertanto, le transazioni specifiche effettuate ogni giorno dipendono ancora dalla situazione effettiva. L'oro è salito direttamente vicino a 3345 nella sessione asiatica di lunedì. Non c'è stato alcun inseguimento del massimo nelle sessioni asiatiche ed europee. Il supporto intraday era vicino a 3340. Potrebbe ancora essere rialzista se dovesse scendere. Naturalmente, se il livello superiore di 3375 non viene nuovamente infranto, si può ancora provare a vendere allo scoperto e osservare lo spazio di ricaduta a breve termine.

Strategia operativa sull'oro:

Andare long una volta quando scende a 3340-3342 per la prima volta, con un obiettivo di 3350-3360; Si consiglia di andare long quando scende a 3330-3332 nelle sessioni europea e americana, con un obiettivo di 3350-3360.

Analisi e strategia del trend dell'oro del 21 luglio:

Analisi approfondita del mercato dell'oro e precisa strategia di trading

Analisi delle contraddizioni principali

Gioco di forze long e short:

Forze short: I solidi dati economici (vendite al dettaglio +0,6%, sussidi di disoccupazione 221.000) hanno spinto l'indice del dollaro USA a 98,95 e il rendimento dei titoli del Tesoro USA è salito al 4,495%

Forze rialziste: Gli acquisti di beni rifugio causati dalle aspettative di inflazione hanno dato vita a una forte acquisizione e il livello di 3300 ha mostrato un forte supporto

Interpretazione del segnale di mercato:

L'inversione a V profonda mostra le caratteristiche di una "falsa svolta" e i fondi intelligenti ne approfittano per assorbire fondi

La correlazione negativa tra i rendimenti dei titoli del Tesoro USA e l'oro è temporaneamente venuta meno, riflettendo la confusione del mercato sulle aspettative di politica monetaria della Fed

Analisi tecnica tridimensionale

Livello giornaliero:

Croce aurea a doppia linea MACD, la colonna del momentum rialzista è leggermente aumentata

Croce aurea KDJ corre sopra 60, senza entrare in area di ipercomprato

Spartiacque chiave: 3320 (linea di difesa rialzista) vs 3375 (precedente alta resistenza)

Livello a 4 ore:

Il canale ascendente è completo e il punto minimo si muove gradualmente verso l'alto (3309→3320)

L'angolo dopo la croce d'oro KDJ è ripido, indicando un momentum a breve termine sufficiente

Breve termine a 30 minuti:

3350 costituisce il punto di equilibrio long-short intraday

Se la sessione asiatica cala e il callback non scende sotto 3342, la struttura solida verrà mantenuta

Strategia di trading precisa

Piano principale per la posizione long:

Ingresso ideale: 3332-3335 (livello di ritracciamento di Fibonacci del 38,2%)

Punto di difesa: 3318 (supporto giornaliero EMA30)

Ladder target: 3355 (Iniziare a ridurre le posizioni e prendere profitti) → 3372 (stop profit 50%) → 3398 (obiettivo di tendenza)

Opportunità di short secondaria:

Condizione di attivazione: primo contatto con 3373 + pattern shooting star

Impostazione dello stop loss: 3383 (massimo precedente + 3 dollari USA per filtrare i falsi breakthrough)

Spazio di profitto: 3350-3340 (ingresso e uscita rapidi)

Strategia di trading per i breakthrough:

Superamento di 3380: inseguire posizioni long tornando a 3370, obiettivo livello intero 3400

Superamento di 3315: short quando il prezzo rimbalza a 3325, obiettivo supporto 3290

Matrice dei prezzi chiave

Livello di supporto 3330 limite long-short

Livello di supporto 3310 linea di vita del trend

Livello di resistenza 3365 massimo del giorno precedente

Livello di resistenza 3375 livello settimanale forte resistenza

Consigli speciali per la gestione del rischio:

Controllo delle posizioni: la singola transazione non supera il 3% del principale

Finestra temporale: la volatilità del mercato statunitense è solitamente amplificata del 30%

Avviso di emergenza:

Un discorso dei funzionari della Fed potrebbe innescare una fluttuazione di $50

L'escalation dei conflitti geopolitici in Medio Oriente innescherà acquisti di beni rifugio

Suggerimenti operativi: il mercato attuale si trova in una finestra di selezione della direzione chiave e si raccomanda di adottare una strategia combinata di "breakthrough follow + callback buy". Concentrarsi sulla rottura dell'area 3365-3375 durante il periodo di trading statunitense. Se tre linee K consecutive a 15 minuti si attestano a 3370, si aprirà uno spazio rialzista. Gli investitori prudenti possono attendere un pullback verso l'area 3330-3335 per organizzare posizioni lunghe a medio termine.

Il gioco long-short dell'oro è entrato in una fase critica!Il gioco long-short dell'oro è entrato in una fase critica!

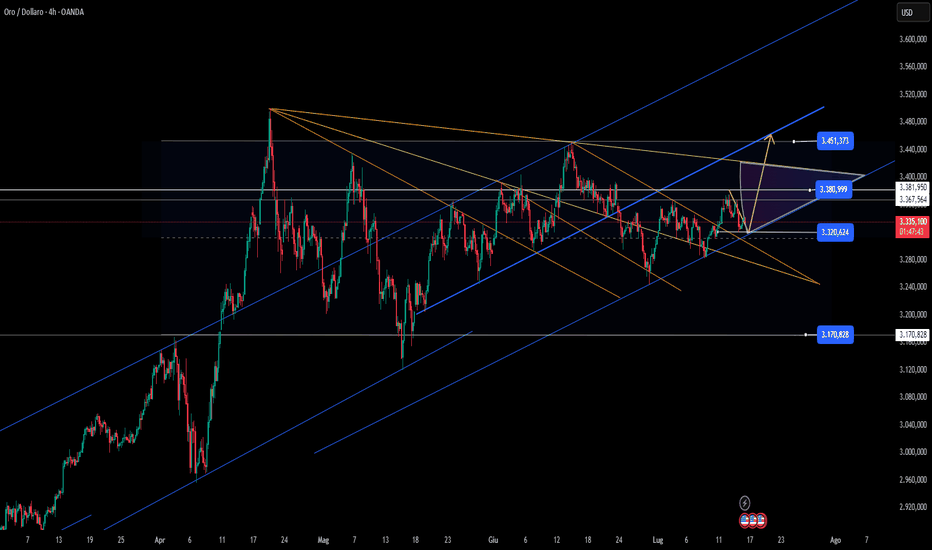

Lunedì (21 luglio), l'oro spot (XAU/USD) ha continuato il suo lieve rialzo di venerdì scorso, continuando a esercitare pressione sul limite superiore dell'intervallo di oscillazione 3375-3385. Il dollaro debole è ancora la principale forza trainante e le vacillanti aspettative del mercato sui tagli dei tassi della Fed hanno messo l'oro in un dilemma tra la domanda di beni rifugio e le prospettive dei tassi di interesse.

L'oro ora è come un giocatore d'azzardo esitante: teme di perdersi il rialzo e di rimanere in guardia a un livello elevato. L'incertezza politica dell'amministrazione Trump ha portato ad acquisti di beni rifugio, ma i solidi dati economici statunitensi hanno di tanto in tanto raffreddato le acque. I lati long e short hanno ripetutamente attirato l'attenzione nella zona 3375-3310, e nessuno è disposto ad arrendersi facilmente.

Livello giornaliero: Appare la croce d'oro del MACD, l'aggiustamento sembra volgere al termine e un nuovo ciclo di rialzo è pronto a partire.

Livello a 4 ore: Il prezzo si muove nel canale del cuneo ascendente. 3385 è la pressione chiave a breve termine. Se lo sfonda, guarderà a 3400; se ricade dopo aver incontrato resistenza, potrebbe testare nuovamente il supporto di 3345-3350.

Livello a 1 ora: Forza a breve termine, ma attenzione al pullback nella sessione europea. Se 3350 regge, la sessione statunitense potrebbe tornare a salire.

✅ Ordine short aggressivo: posizione leggera a 3374-3378 per provare a shortare, stop loss a 3385, target 3355-3345 (se non scende prima della sessione statunitense, abbandonare il mercato).

✅ Ordine long stabile: 3345 può essere shortato se non rompe, stop loss a 3338, target 3360-3370 (se scende sotto 3340, abbandonare).

⚠️ Strategia di breakout:

Rompere 3385 → ritracciare 3375 e seguire la posizione long, target 3400.

Rompere 3340 → pullback a 3350 e shortare, target 3320-3310.

L'oro è ora come una molla compressa: potrebbe esplodere in qualsiasi momento. Ma ricorda: prima che la direzione sia chiara, non diventare carne da macello! Aspettare pazientemente che la posizione chiave si sblocchi è molto più affidabile che inseguire ciecamente l'ascesa e la caduta.

Analisi e strategia dell'ultimo trend dell'oro del 17 luglio:

Punti chiave delle notizie:

Il sentiment di avversione al rischio sostiene: la notizia che Trump intende imporre dazi su alcuni paesi (l'aliquota potrebbe superare il 10%) stimola la domanda di beni rifugio, compensando parte della pressione esercitata dal rafforzamento del dollaro statunitense.

Soppressione del dollaro statunitense e delle obbligazioni statunitensi: i dati dell'indice dei prezzi al consumo (IPC) statunitense di giugno hanno superato le aspettative, spingendo l'indice del dollaro statunitense a un massimo di quasi tre settimane (98,70), e il rendimento delle obbligazioni statunitensi a 10 anni ha raggiunto il massimo delle 6 settimane, con un conseguente smorzamento del prezzo dell'oro nel breve termine.

Segnali di conflitto di mercato: sebbene il dollaro statunitense abbia registrato un rimbalzo tecnico, la tendenza a lungo termine non ha ancora invertito nettamente la rotta e la volatilità dell'oro riflette il gioco tra posizioni lunghe e corte.

Analisi tecnica

Livello giornaliero:

L'ombra superiore della grande linea negativa mostra una forte resistenza nell'area 3380-3400, che è sotto pressione nel breve termine. La media mobile a 55 giorni (3222) è il supporto chiave. Se dovesse essere persa, potrebbe scendere fino al livello psicologico di 3300.

Nel lungo termine, l'oro è ancora nell'intervallo di oscillazioni da maggio (3220-3400) e deve sfondare per stabilire la direzione.

Livello a 4 ore:

Il prezzo è rapidamente sceso da 3375 al livello inferiore (3320-3325), ed è apparso un supporto a breve termine.

MACD dead cross e momentum al ribasso, ma l'RSI è vicino all'ipervenduto e potrebbe rimbalzare e correggere prima di scendere.

Spartiacque chiave: 3375-3385 (resistenza), 3320-3310 (supporto).

Strategia operativa

Pensare a breve termine:

Rimbalzo short: Intervenire con ordini short quando il range 3375-3385 è sotto pressione, target 3340-3330, stop loss sopra 3400.

Pull back long: Se il supporto 3320-3310 viene mantenuto, è possibile aprire una posizione long leggera, target 3340-3350, stop loss sotto 3300.

Punti chiave:

Resistenza: 3375 (limite di forza e debolezza intraday), 3385 (forte resistenza), 3400 (punto di inversione del trend).

Supporto: 3320 (battaglia long-short a breve termine), 3300 (barriera psicologica), 3222 (media mobile a 55 giorni).

Avvertenza sui rischi

Dati ed eventi: Prestare attenzione ai discorsi dei funzionari della Fed, ai dati sulle vendite al dettaglio statunitensi e alle tendenze geopolitiche, che potrebbero innescare fluttuazioni a breve termine. Andamento del dollaro: se il dollaro continua a rimbalzare, l'oro potrebbe subire ulteriori pressioni; al contrario, se il dollaro scende, si prevede una ripresa dei prezzi dell'oro.

Riepilogo: l'oro è un asset a breve termine, ma non ha ancora superato l'intervallo di oscillazione. Si consiglia di vendere a prezzi alti e acquistare a prezzi bassi, e di mantenere rigorosamente lo stop loss. Gli investitori prudenti possono attendere una rottura di 3385 o una rottura sotto 3300 prima di seguire il trend.

Il prezzo dell'oro ha oscillato al rialzo oggi: obiettivo 3400 Il prezzo dell'oro ha oscillato al rialzo oggi: obiettivo 3400 punti

Fondamentali:

Dati CPI: l'indice dei prezzi al consumo statunitense è aumentato dello 0,3% su base mensile a giugno (il maggiore aumento da gennaio) e il tasso CPI core annuale è salito al 2,9%, rafforzando il raffreddamento del mercato rispetto alle aspettative di tagli dei tassi da parte della Fed (la probabilità di un taglio dei tassi a settembre è scesa al 53%).

Indice del dollaro USA: è salito a 98,70 (il massimo delle ultime tre settimane), riducendo l'attrattiva dell'oro.

Politica tariffaria di Trump: prevede di imporre dazi "leggermente superiori al 10%" su diversi paesi di piccole dimensioni, e l'UE prevede di imporre dazi di ritorsione per 84,1 miliardi di dollari sui beni statunitensi, sostenendo la domanda di oro come bene rifugio.

Aspetti tecnici:

(1) Trend di breve termine (linea a 4 ore)

Livello di supporto: 3320; se scende al di sotto, scenderà a 3300 o addirittura a 3222.

Livello di resistenza: 3350 (livello di pressione di breve termine); dopo la rottura, si prevede che sfidi 3375-3400.

MACD e RSI: mostrano un tiro alla fune tra rialzisti e ribassisti, con tendenza a fluttuare al rialzo nel breve termine.

(2) Trend di medio e lungo termine (grafico settimanale)

Il canale ascendente rimane intatto, l'apertura delle Bande di Bollinger si allarga e l'obiettivo di medio termine è di 3.400-3.700 dollari.

Focus di oggi

Dati PPI USA di giugno (se superano le aspettative, potrebbero ulteriormente ridimensionare le aspettative di tagli dei tassi di interesse).

Discorso dei funzionari della Fed (prestare attenzione all'orientamento della politica monetaria).

Andamento della guerra commerciale (se il conflitto tariffario dovesse intensificarsi, l'oro potrebbe ricevere acquisti come bene rifugio).

Riepilogo e suggerimenti operativi

Breve termine:

I prezzi dell'oro oscillano nell'intervallo 3300-3400, prestare attenzione allo sfondamento del livello di supporto 3320 e del livello di resistenza 3350.

Strategia:

Acquistare sui ribassi (provare ad andare long con una posizione leggera vicino a 3330 punti, con uno stop loss sotto i 3320 punti).

Andare long dopo aver sfondato 3350 (obiettivo 3375-3400).

Se scende sotto 3320, potrebbe correggere ulteriormente verso l'area 3300-3250.

L'oro gode di un limitato supporto come bene rifugio e sta emergL'oro gode di un limitato supporto come bene rifugio e sta emergendo l'opportunità di vendere allo scoperto a livelli elevati.

Supporto come bene rifugio a breve termine

Trump ha dichiarato che avrebbe imposto dazi del 10% sui paesi più piccoli, il che ha causato preoccupazioni sul mercato, e il prezzo dell'oro è leggermente rimbalzato a 3.342 dollari.

Tuttavia, l'intensità dei dazi è moderata (solo leggermente superiore al 10%) e il sentiment di avversione al rischio è limitato, il che rende difficile invertire la debolezza dell'oro.

La forte pressione del dollaro statunitense

L'indice dei prezzi al consumo statunitense a giugno ha registrato il maggiore aumento da gennaio, spingendo l'indice del dollaro statunitense a 98,70 (il massimo delle ultime tre settimane), e il rendimento dei titoli del Tesoro USA è aumentato contemporaneamente.

Essendo un asset senza interessi, l'oro è sensibile a un contesto di tassi di interesse elevati ed è sottoposto a una pressione evidente nel breve termine.

Il sentiment del mercato è neutrale e ribassista.

Sebbene l'incertezza sui dazi fornisca supporto, il rafforzamento tecnico del dollaro USA e il raffreddamento delle aspettative di taglio dei tassi di interesse della Fed hanno indebolito l'oro.

Livello giornaliero: Attacco a lungo termine, le posizioni corte accumulano forza.

Struttura: Continue oscillazioni ad alto livello, molteplici test della resistenza 3375-3380 falliti e la linea giornaliera ha chiuso con un'ampia ombra superiore, confermando la pressione di vendita.

Media mobile: Sebbene la media mobile a 55 giorni (3222) non sia stata violata, la media mobile a breve termine (5 giorni, 10 giorni) incrocia al ribasso, suggerendo un rischio di correzione.

Posizione chiave:

Resistenza: 3365 (precedente posizione di conversione al massimo) → forte resistenza 3380 (soppressione della linea di tendenza)

Supporto: 3320 (minimo di ieri) → rottura per vedere la barriera psicologica di 3300

Livello a 4 ore: oscillazione al ribasso, rimbalzo verso lo short

Forma: i doppi massimi a 3375 ricadono, l'attuale linea mediana (3350) si trasforma in resistenza dinamica, il MACD attraversa sotto l'asse zero.

Logica operativa:

Short aggressivo: entrare nell'area 3355-3365, stop loss a 3380, target 3320→3300.

Short conservativo: attendere il rimbalzo intorno a 3360 per mostrare un segnale di stagflazione prima di intervenire.

Preferenza di direzione:

Ribassista! L'oro non è riuscito ad attaccare diverse volte. Segnale di dollaro forte + breakout tecnico: se 3380 non viene superato, gli orsi domineranno.

Controllo dell'ingresso e del rischio:

Prezzo attuale 3342: Se la sessione europea rimbalza a 3355-3365, aprire posizioni corte a lotti, stop loss a 3385, obiettivo 3320→3300.

Rompere inaspettato di 3380: Stop loss manuale, attendere e verificare se si tratta di un falso breakout.

Promemoria:

Prestare attenzione ai dati sulle vendite al dettaglio statunitensi in serata. Se il dollaro dovesse salire di nuovo, l'oro potrebbe accelerare il suo declino.

Se il livello di 3300 viene superato, si aprirà spazio a 3280 (media mobile a 200 giorni).

L'oro è intrappolato nelle catene di "dollaro forte + rifugio sicuro debole" e il rimbalzo tecnico è debole. Insiste su un'alta quota sotto i 3380. La volatilità a breve termine si intensifica, ma il trend è ribassista. Siate pazienti e aspettate opportunità di sniping dopo che il rimbalzo sarà debole!

Bitcoin supera i 120.000 dollariBitcoin supera i 120.000 dollari: opportunità di investimento a lungo termine grazie alla risonanza dei fondamentali e degli aspetti tecnici

I. Fondamentali: molteplici fattori positivi guidano il mercato rialzista

I fondi istituzionali continuano ad affluire

L'afflusso netto di ETF spot su Bitcoin negli Stati Uniti ha raggiunto i 2,7 miliardi di dollari in una sola settimana (un record settimanale nel 2025) e la scala di gestione di BlackRock IBIT si avvicina ai 100 miliardi di dollari410.

Le società quotate (come MicroStrategy) continuano ad aumentare le proprie partecipazioni, con un totale di oltre 850.000 BTC, per un valore di quasi 100 miliardi di dollari6.

Si rafforzano le aspettative di allentamento delle politiche

La "Settimana delle criptovalute" statunitense delibera su tre proposte di legge chiave (il "GENIUS Act" e il "Clarity Act", ecc.). Se approvata, chiarirà il quadro normativo ed eliminerà l'incertezza del mercato210. L'amministrazione Trump promuove politiche favorevoli alle criptovalute, tra cui il piano "National Strategic Cryptocurrency Reserve", per rafforzare la fiducia del mercato69.

Supporto del contesto macroeconomico

Le aspettative di tagli dei tassi da parte della Fed stanno aumentando, i fondi stanno affluendo verso asset rischiosi a un ritmo accelerato e le proprietà di Bitcoin come bene rifugio come "oro digitale" si stanno rafforzando13.

2. Aspetti tecnici: Superamento della resistenza chiave, si apre uno spazio rialzista

Sfondamento chiave confermato

Bitcoin sfonda il limite di $ 120.000, si libera completamente dell'intervallo di oscillazione tra $ 90.000 e $ 110.000 e forma un "triangolo ascendente" giornaliero che sfonda quota 210.

L'RSI (giornaliero) è nell'intervallo sano tra 60 e 70, non appare alcun segnale di ipercomprato, la golden cross del MACD continua, mostrando un forte slancio rialzista a 69.

Supporto e obiettivo

Supporto a breve termine: $ 118.000 (precedente supporto di conversione elevato), se scende al di sotto, osserva $ 112.000 (media mobile a 20 giorni). Obiettivo rialzista:

Breve termine: $ 135.000-140.000 (livello di estensione di Fibonacci + consenso rialzista istituzionale) 910.

Medio-lungo termine: $ 200.000 (previsione di Standard Chartered Bank, Bitwise e altre istituzioni) 48.

Segnale dei derivati

Le posizioni corte intensificano il rialzo: $ 740 milioni di ordini allo scoperto sono stati liquidati in 24 ore, formando un feedback positivo di "short squeeze" 26.

Il mercato delle opzioni è pieno di scommesse rialziste e l'interesse aperto sulle opzioni call da $ 150.000 in scadenza a dicembre è aumentato del 10%.

Idee a lungo termine, strategie di ingresso

Le posizioni possono essere aperte in lotti al prezzo corrente (circa $ 120.000), con uno stop loss fissato a $ 115.000 (supporto psicologico chiave).

Se si stabilizza nell'intervallo tra $ 118.000 e $ 115.000, puoi aumentare la tua posizione.

Obiettivo e controllo del rischio

Primo obiettivo: $ 135.000 (resistenza tecnica + consenso istituzionale).

Secondo obiettivo: $ 150.000 (prosecuzione del trend + catalisi politica).

Fai attenzione alle fluttuazioni a breve termine: se scende sotto i $ 115.000, il trend deve essere rivalutato.

Suggerimenti di configurazione

La posizione principale è Bitcoin e quella ausiliaria è Ethereum (ETH supera i $ 3.000, con un grande potenziale di recupero). 10.

Evita una leva finanziaria elevata e presta attenzione alla volatilità che potrebbe essere causata dall'implementazione dei dettagli normativi statunitensi il 18 agosto.

Conclusione: Bitcoin è guidato da politica, capitale e tecnologia, e il modello di mercato rialzista è chiaro. Potrebbero esserci fluttuazioni a breve termine, ma la tendenza non è cambiata e acquistare quando i prezzi scendono resta la strategia principale.

Le migliori strategie se il dollaro USA rimbalza quest'estateDa diversi mesi il dollaro USA (DXY) è sotto pressione rispetto alle principali valute, con un calo di oltre l'11% dall'inizio dell'anno. Tuttavia, i segnali tecnici e fondamentali suggeriscono che il punto di minimo potrebbe essere raggiunto quest'estate. In questo scenario, è fondamentale valutare le possibili conseguenze per i mercati e prevedere le migliori strategie per proteggere o incrementare il proprio portafoglio. In questa fase, il dollaro USA non ha confermato un minimo importante, ma prima o poi lo farà, quindi è necessario anticipare le conseguenze per tutte le classi di attività e individuare tempestivamente le migliori strategie da mettere in atto, in particolare nel forex.

In questa ultima analisi delle rubriche di TradingView, poniamo una serie di domande, tra cui l'impatto sull'oro, il prezzo del bitcoin e i veicoli Forex per acquisire esposizione a un eventuale rimbalzo del dollaro USA.

1) Da un punto di vista tecnico, molti degli obiettivi ribassisti sono stati raggiunti

Il primo punto da osservare è la configurazione tecnica. Il DXY è ora scambiato su livelli di supporto a lungo termine, con divergenze che indicano che la tendenza al ribasso si sta esaurendo. Indicatori come l'RSI e il MACD mostrano che la pressione di vendita si sta indebolendo nel periodo settimanale. La linea di tendenza rialzista mensile è ancora attiva, anche se il segnale varia a seconda della scala scelta. È ancora troppo presto per dire che il dollaro USA ha toccato il suo minimo definitivo, ma dobbiamo tenere presente che la maggior parte degli obiettivi tecnici ribassisti delle onde di Elliott sono stati raggiunti.

2) Se il dollaro USA dovesse rimbalzare quest'estate, che impatto avrebbe sull'oro e sul bitcoin?

Un rimbalzo del dollaro avrebbe un impatto diretto su altre classi di asset. L'oro è influenzato da diversi fattori fondamentali, in particolare dalla sua correlazione inversa con il dollaro USA e dall'impatto degli ETF sull'oro, a loro volta strettamente legati alla tendenza di fondo del dollaro USA. Nel complesso, riteniamo che se il dollaro USA dovesse rimbalzare, l'oro perderebbe un buon terzo dei suoi fondamentali rialzisti. La tabella seguente riassume i fattori che influenzano il trend sottostante dell'oro sul mercato azionario.

Anche le criptovalute, e in particolare il Bitcoin, potrebbero essere penalizzate da un dollaro più forte e da una contrazione della liquidità globale (M2). Il dollaro USA svolge un ruolo molto diretto nel calcolo della liquidità globale M2 e il prezzo del bitcoin è altamente correlato all'andamento della liquidità globale M2. Questo indicatore, che combina la massa monetaria delle principali economie convertita in dollari USA, influisce generalmente sul bitcoin con un ritardo medio di circa 12 settimane. Le ultime statistiche mostrano un nuovo massimo storico per questa liquidità globale. Questo fattore contribuisce a sostenere il trend rialzista in atto da aprile, nonostante un contesto fondamentale complesso, caratterizzato da una Federal Reserve decisa a mantenere una politica monetaria restrittiva nel breve termine.

Il dollaro USA, rafforzandosi o indebolendosi, influisce direttamente sul valore totale di M2 espresso in dollari. Ciò contribuisce all'entità della liquidità globale e, di conseguenza, all'evoluzione del bitcoin. Di conseguenza, se il dollaro USA rimbalza quest'estate, possiamo aspettarci un impatto ribassista sul BTC a partire dall'autunno.

3) Se il dollaro USA rimbalza quest'estate, quali sono le migliori strategie Forex da considerare?

Infine, da un punto di vista pratico, ci sono diverse strategie da considerare. Nel Forex, uno scenario di rimbalzo del dollaro richiede il monitoraggio di coppie importanti come l'EUR/USD, al fine di individuare i punti di ingresso per la vendita se viene confermato un top.

Tuttavia, il modo più diretto e privo di leva per ottenere un'esposizione al dollaro USA (DXY) è attraverso gli ETF. Se il dollaro USA rimbalza, l'esposizione a un ETF sul dollaro USA (DXY) può essere una buona strategia. A differenza dei contratti futures e dei CFD, non c'è leva finanziaria e questo consente una migliore gestione del rischio.

Suggeriamo inoltre di tenere sotto controllo le coppie di valute USD/CAD, USD/JPY e GBP/USD nel caso di un rimbalzo estivo del dollaro USA rispetto a un paniere di valute principali.

Continueremo a fornirvi analisi regolari del dollaro USA per determinare se quest'estate emergerà o meno un minimo importante.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

il Carnevale e le preoccupazioni dietro i 120.000 dollariCorsa al Bitcoin: il Carnevale e le preoccupazioni dietro i 120.000 dollari

Il mercato del Bitcoin sta vivendo un'impennata epica: il prezzo ha superato la soglia dei 120.000 dollari, stabilendo un nuovo massimo storico. Ma dietro questa esultanza, il mercato ha mostrato segni di surriscaldamento. Stato del mercato: rischi nascosti nella frenesia

Performance del prezzo: raggiunto un nuovo massimo di $ 123.000 il 15 luglio, con un aumento di quasi il 20% quest'anno, con un valore di mercato totale di $ 2,2 trilioni (il quinto asset più grande al mondo)

Sentimento del mercato: indice Fear and Greed a 72 (avidità estrema), ma oltre 100.000 persone sono state liquidate in 24 ore, con una perdita di $ 510 milioni

Segnali tecnici: l'RSI ha raggiunto 70,9 (zona di ipercomprato) e il rapporto profitti e perdite non realizzati a 30 giorni ha raggiunto l'80% percentile

Tre principali motori di crescita

Ingresso istituzionale

Afflusso netto di $ 118 milioni di dollari dall'ETF Spot Bitcoin in un solo giorno (BlackRock detiene oltre 700.000 monete)

Il valore delle partecipazioni di MicroStra Tegy supera i $ 50 miliardi

Trump Media Group e altre società quotate si uniscono al "coin "Tendenza all'accumulo"

Supporto normativo

La "Settimana delle criptovalute" statunitense delibera su tre proposte di legge chiave

Hong Kong approva la "Ordinanza sulle Stablecoin" (in vigore dal 1° agosto)

Il quadro MiCA dell'UE inizia ad essere implementato

Supporto macroeconomico

La probabilità del taglio dei tassi della Fed a settembre è del 72,3%

L'indebolimento del dollaro USA e le politiche di protezione commerciale aumentano la domanda avversa al rischio

Il posizionamento di Bitcoin si sposta da "asset speculativi" a "oro digitale"

Segnali tecnici chiave

Pattern di rottura: candela giornaliera "Tre Soldati Bianchi" + rottura del triangolo ascendente, obiettivo 128.000-132.000 dollari USA Yuan

Posizione chiave:

Supporto: $116.800 (breve termine), $112.000 (chiave)

Resistenza: $121.500 (breve termine), $140.000 (lungo termine)

Segnale di rischio: Grafico H4: l'RSI raggiunge 77, l'istogramma del MACD si riduce

Prospettive future

Breve termine: se il supporto di $112.000 viene mantenuto, si prevede che sfidi $140.000

Rischio: scendere sotto $108.500 potrebbe innescare una serie di liquidazioni

Legge del ciclo: riferendosi al "picco 550 giorni dopo l'halving", questa fase rialzista potrebbe raggiungere il picco a ottobre

Strategia di trading breakout (adatta a trader aggressivi)

Condizioni di ingresso:

Il prezzo si stabilizza sopra $123.000 con un aumento del volume di trading (almeno 1,5 volte il volume medio a 20 giorni)

Il grafico a 4 ore chiude sopra il massimo precedente per tre linee positive consecutive

Obiettivi:

Primo obiettivo $128.000 (livello di estensione di Fibonacci 1,618)

Secondo obiettivo $135.000 (barriera psicologica + traccia del canale superiore)

Impostazione dello stop loss:

Giorno Trading: Scende sotto la soglia dei 120.000 dollari

Swing trading: Scende sotto la piattaforma di supporto dei 116.800 dollari

Conclusione: Bitcoin sta scrivendo un nuovo capitolo nella storia, ma gli investitori devono stare attenti al concetto che "la gioia estrema porta alla tristezza". Ricordate: quando gli altri hanno paura, io sono avido, e quando gli altri sono avidi, io ho paura: questo vecchio detto si applica sempre al mercato delle criptovalute.

L'ultima strategia di analisi del trend dell'oro del 14 luglio:L'ultima strategia di analisi del trend dell'oro del 14 luglio:

1.🌍 Interpretazione delle notizie: Avversione al rischio e gioco dell'inflazione influenzano i prezzi dell'oro

Il rafforzamento del dollaro statunitense costituisce una pressione a breve termine

L'indice del dollaro statunitense è salito a 97,92 giovedì scorso, un nuovo massimo in oltre due settimane. Sebbene sia sceso a 97,58 nel tardo pomeriggio, il rimbalzo generale ha frenato il prezzo dell'oro;

Il rafforzamento del dollaro statunitense ha aumentato il costo degli acquisti di oro per i detentori di valuta non statunitense, frenando la spinta al rialzo dei prezzi dell'oro nel breve termine.

L'intensificarsi delle tensioni commerciali ha spinto al rialzo l'avversione al rischio

L'amministrazione Trump ha annunciato una nuova tornata di politiche tariffarie, collegandole al processo all'ex presidente brasiliano, e l'incertezza politica è aumentata;

Molti paesi potrebbero reagire alle politiche statunitensi, indebolendo la propensione al rischio del mercato, e l'oro trarrà beneficio dagli afflussi di acquisti di beni rifugio.

Le crescenti aspettative di inflazione sono rialziste per l'oro

Le politiche tariffarie potrebbero aumentare i prezzi dei beni importati e aumentare le aspettative di inflazione; L'attrattiva dell'oro come asset anti-inflazione è aumentata, ma è necessario prestare attenzione all'effetto di diversione di capitali causato dal contemporaneo aumento dei rendimenti obbligazionari statunitensi.

La stabilità del mercato obbligazionario statunitense offre un lieve supporto

Il Segretario al Tesoro statunitense Bensonte ha chiarito che non esiste alcun piano per aumentare la portata delle aste di titoli del Tesoro a lungo termine;

La stabilità del mercato obbligazionario statunitense contribuisce a controllare le fluttuazioni dei rendimenti e indirettamente sostiene l'oro.

✅ Riepilogo: Le notizie sono contrastanti. Nel complesso, l'oro beneficia dell'avversione al rischio e delle aspettative di inflazione, ma il dollaro statunitense e il mercato obbligazionario hanno ancora un potere frenante a breve termine. Dobbiamo prestare attenzione alle dinamiche dei negoziati commerciali e al rischio di un rafforzamento persistente del dollaro statunitense.

2. 📉 Analisi tecnica: La struttura long non è stata interrotta e il trend low-long rimane il tema principale.

▶ Analisi giornaliera delle linee (trend a medio termine):

Struttura: Piccola linea positiva continua, la linea K corre sopra la media mobile a breve termine;

Posizione chiave: Test positivo della resistenza chiave del tratto intermedio 3345-3346. Se la rottura positiva continua si mantiene stabile, inizierà un nuovo ciclo di movimento rialzista;

Indicatore: L'asse zero del MACD al di sotto della riparazione è completato. Se la croce dorata è ampia, inaugurerà un forte slancio per attaccare 3400-3420.

▶ Grafico a 4 ore (ritmo di banda):

Venerdì scorso è apparsa una grande linea negativa, che ha perso brevemente il tratto intermedio, per poi riprendersi rapidamente e continuare a salire;

Il prezzo è attualmente stabile sopra la linea media annuale di 3330, mostrando un solido supporto; La linea negativa è considerata un "effetto di richiamo per un vuoto di mercato", la struttura del trend non è stata interrotta e il ritmo rialzista della banda non è cambiato.

▶ Grafico orario (strategia a breve termine):

Conferma della rottura: il prezzo dell'oro ha rotto la linea superiore del canale 3326 con una linea positiva importante nella mattinata asiatica, rimbalzando rapidamente dopo la conferma, con continuità;

Tracce laterali e shock: la sessione europea si è consolidata intorno a 3345-3332, e il momentum era evidente;

Opportunità a breve termine:

Se si attesta effettivamente a 3345, i target superiori punteranno rispettivamente a 3370 e 3390;

Se la rottura avviene solo in modo inaspettato e non rimane stabile, è probabile che il prezzo torni alla media mobile a 10 giorni o alla linea inferiore del canale per attaccare di nuovo.

3. 📌 Suggerimenti per la strategia operativa (la prossima settimana)

✅ Idea principale: andare principalmente long in caso di pullback

Ritorno al supporto per confermare 3335-3336, stop loss lungo 3329, target 3350, 3365, 3374

Attirare short e poi stabilizzarsi sopra 3320 per stabilizzarsi e andare long, stop loss 3310, target 3345, 3370

❌ Idea ausiliaria: andare short in rimbalzo sotto pressione

3375-3385 incontra resistenza e sale nella zona di pressione 3375-3385, stop loss sopra 3390, target 3350, 3335 (posizione leggera, entrata e uscita rapide)

4. 📍Posizioni chiave su cui focalizzarsi la prossima settimana

Tipo Posizioni chiave

Supporto forte 3320 / 3330 / 3335

Resistenza forte 3375 / 3385 / 3400

Punto di svolta del trend 3345 (se si stabilizza, il rialzo accelererà)

V. 🎯 Riepilogo dei suggerimenti di trading

L'attuale trend dell'oro è nella fase di accumulo di momentum per una rottura, e la struttura della linea mediana tende ancora a essere rialzista;

L'operazione si basa principalmente sul callback low-to-long, concentrandosi sulla ricerca del punto di ingresso intorno all'area di supporto 3330-3335;

Se il mercato rompe e si stabilizza a 3345-3346, è possibile aumentare gradualmente la posizione e concentrarsi su 3374-3400;

Se ci si imbatte in un mercato che induce vendite allo scoperto, il grande ritracciamento negativo non supera 3320, che rappresenta comunque una posizione di alta qualità a basso assorbimento;

Gli ordini short cercano di organizzare le posizioni in modo leggero solo quando 3375-3385 sono sotto evidente pressione, ed evitano di andare short ciecamente contro il trend.

L'ultima strategia di analisi del trend dell'oro del 14 luglio:

1.🌍 Interpretazione delle notizie: Avversione al rischio e gioco dell'inflazione influenzano i prezzi dell'oro

Il rafforzamento del dollaro statunitense costituisce una pressione a breve termine

L'indice del dollaro statunitense è salito a 97,92 giovedì scorso, un nuovo massimo in oltre due settimane. Sebbene sia sceso a 97,58 nel tardo pomeriggio, il rimbalzo generale ha frenato il prezzo dell'oro;

Il rafforzamento del dollaro statunitense ha aumentato il costo degli acquisti di oro per i detentori di valuta non statunitense, frenando la spinta al rialzo dei prezzi dell'oro nel breve termine.

L'intensificarsi delle tensioni commerciali ha spinto al rialzo l'avversione al rischio

L'amministrazione Trump ha annunciato una nuova tornata di politiche tariffarie, collegandole al processo all'ex presidente brasiliano, e l'incertezza politica è aumentata;

Molti paesi potrebbero reagire alle politiche statunitensi, indebolendo la propensione al rischio del mercato, e l'oro trarrà beneficio dagli afflussi di acquisti di beni rifugio.

Le crescenti aspettative di inflazione sono rialziste per l'oro

Le politiche tariffarie potrebbero aumentare i prezzi dei beni importati e aumentare le aspettative di inflazione; L'attrattiva dell'oro come asset anti-inflazione è aumentata, ma è necessario prestare attenzione all'effetto di diversione di capitali causato dal contemporaneo aumento dei rendimenti obbligazionari statunitensi.

La stabilità del mercato obbligazionario statunitense offre un lieve supporto

Il Segretario al Tesoro statunitense Bensonte ha chiarito che non esiste alcun piano per aumentare la portata delle aste di titoli del Tesoro a lungo termine;

La stabilità del mercato obbligazionario statunitense contribuisce a controllare le fluttuazioni dei rendimenti e indirettamente sostiene l'oro.

✅ Riepilogo: Le notizie sono contrastanti. Nel complesso, l'oro beneficia dell'avversione al rischio e delle aspettative di inflazione, ma il dollaro statunitense e il mercato obbligazionario hanno ancora un potere frenante a breve termine. Dobbiamo prestare attenzione alle dinamiche dei negoziati commerciali e al rischio di un rafforzamento persistente del dollaro statunitense.

2. 📉 Analisi tecnica: La struttura long non è stata interrotta e il trend low-long rimane il tema principale.

▶ Analisi giornaliera delle linee (trend a medio termine):

Struttura: Piccola linea positiva continua, la linea K corre sopra la media mobile a breve termine;

Posizione chiave: Test positivo della resistenza chiave del tratto intermedio 3345-3346. Se la rottura positiva continua si mantiene stabile, inizierà un nuovo ciclo di movimento rialzista;

Indicatore: L'asse zero del MACD al di sotto della riparazione è completato. Se la croce dorata è ampia, inaugurerà un forte slancio per attaccare 3400-3420.

▶ Grafico a 4 ore (ritmo di banda):

Venerdì scorso è apparsa una grande linea negativa, che ha perso brevemente il tratto intermedio, per poi riprendersi rapidamente e continuare a salire;

Il prezzo è attualmente stabile sopra la linea media annuale di 3330, mostrando un solido supporto; La linea negativa è considerata un "effetto di richiamo per un vuoto di mercato", la struttura del trend non è stata interrotta e il ritmo rialzista della banda non è cambiato.

▶ Grafico orario (strategia a breve termine):

Conferma della rottura: il prezzo dell'oro ha rotto la linea superiore del canale 3326 con una linea positiva importante nella mattinata asiatica, rimbalzando rapidamente dopo la conferma, con continuità;

Tracce laterali e shock: la sessione europea si è consolidata intorno a 3345-3332, e il momentum era evidente;

Opportunità a breve termine:

Se si attesta effettivamente a 3345, i target superiori punteranno rispettivamente a 3370 e 3390;

Se la rottura avviene solo in modo inaspettato e non rimane stabile, è probabile che il prezzo torni alla media mobile a 10 giorni o alla linea inferiore del canale per attaccare di nuovo.

3. 📌 Suggerimenti per la strategia operativa (la prossima settimana)

✅ Idea principale: andare principalmente long in caso di pullback

Ritorno al supporto per confermare 3335-3336, stop loss lungo 3329, target 3350, 3365, 3374

Attirare short e poi stabilizzarsi sopra 3320 per stabilizzarsi e andare long, stop loss 3310, target 3345, 3370

❌ Idea ausiliaria: andare short in rimbalzo sotto pressione

3375-3385 incontra resistenza e sale nella zona di pressione 3375-3385, stop loss sopra 3390, target 3350, 3335 (posizione leggera, entrata e uscita rapide)

4. 📍Posizioni chiave su cui focalizzarsi la prossima settimana

Tipo Posizioni chiave

Supporto forte 3320 / 3330 / 3335

Resistenza forte 3375 / 3385 / 3400

Punto di svolta del trend 3345 (se si stabilizza, il rialzo accelererà)

V. 🎯 Riepilogo dei suggerimenti di trading

L'attuale trend dell'oro è nella fase di accumulo di momentum per una rottura, e la struttura della linea mediana tende ancora a essere rialzista;

L'operazione si basa principalmente sul callback low-to-long, concentrandosi sulla ricerca del punto di ingresso intorno all'area di supporto 3330-3335;

Se il mercato rompe e si stabilizza a 3345-3346, è possibile aumentare gradualmente la posizione e concentrarsi su 3374-3400;

Se ci si imbatte in un mercato che induce vendite allo scoperto, il grande ritracciamento negativo non supera 3320, che rappresenta comunque una posizione di alta qualità a basso assorbimento;

Gli ordini short cercano di organizzare le posizioni in modo leggero solo quando 3375-3385 sono sotto evidente pressione, ed evitano di andare short ciecamente contro il trend.

L'ultima strategia di analisi del trend dell'oro del 14 luglio:

Fattori trainanti principali

Rischi geopolitici: Trump ha annunciato che avrebbe imposto dazi del 30% all'UE a partire dal 1° agosto, innescando tensioni commerciali e aumentando la domanda di oro come bene rifugio.

Focus di questa settimana:

Dati economici statunitensi (IPC, PPI, vendite al dettaglio, indice di fiducia dei consumatori).

Beige Book della Fed, CFTC Position Report e la "dichiarazione importante" di Trump sulla Russia.

Il successivo contrattacco dell'UE sui dazi potrebbe esacerbare la volatilità del mercato.

Punti chiave dell'analisi tecnica

Struttura del trend:

Pattern rialzista confermato: minimo in rialzo sul grafico a 4 ore (3353), rottura del massimo (3374), il supporto intermedio delle Bande di Bollinger giornaliere (3340) rimane rialzista prima della rottura.

Resistenza chiave: 3400 (traccia superiore della linea giornaliera), potrebbe sfidare 3450 dopo la rottura; Se più test falliscono, potrebbe tornare al supporto di 3280.

Segnali a breve termine:

Grafico a 1 ora: il dead cross del MACD si trasforma in golden cross, il golden cross dell'RSI/Stoch è in rialzo, indicando che c'è ancora momentum rialzista dopo il pullback.

Grafico a 4 ore: l'RSI è in rialzo nella parte centrale e lo Stoch potrebbe salire di nuovo dopo l'adesione, tendendo a posizionarsi in basso e lungo dopo l'aggiustamento.

Strategia di trading:

Range di ingresso: 3355-3357, posizione long leggera, stop loss rigoroso a 3347 (al di sotto del livello medio giornaliero di 3340).

Obiettivo: 3370-3380 (profit stop iniziale), se rompe 3385, può salire fino a 3400.

Avvertenza sul rischio:

Se rompe sotto 3340, fate attenzione a un profondo pullback a 3320-3280. 3385-3390 è la zona di resistenza del massimo della sessione asiatica e la situazione di pressione può essere osservata quando viene toccata per la prima volta.

Suggerimento operativo

Conservatori: attendere il segnale di stabilizzazione dell'area 3350-3355 (come l'engulfing della linea positiva a 1 ora) prima di entrare nel mercato.

Radicali: disporre ordini lunghi in lotti intorno a 3360, stop loss a 3347, obiettivo 3380-3400.

Strategia di copertura: se i dati sono negativi e scendono sotto 3340, subito dopo il rimbalzo a 3350, obiettivo 3330.

Promemoria chiave

Durante le sessioni europee e americane, è necessario monitorare attentamente la risposta dell'UE ai dazi e ai dati economici statunitensi, poiché eventi imprevisti potrebbero accelerare le fluttuazioni.

La gestione delle posizioni deve essere cauta ed evitare una leva finanziaria eccessiva.

Analisi dell'andamento dell'oro prossima settimana, 12 luglio:Analisi dell'andamento dell'oro la prossima settimana, il 12 luglio:

1.🌍 Interpretazione delle notizie: Avversione al rischio e gioco dell'inflazione influenzano i prezzi dell'oro

Il rafforzamento del dollaro statunitense costituisce una pressione a breve termine

L'indice del dollaro statunitense è salito a 97,92 giovedì scorso, un nuovo massimo in oltre due settimane. Sebbene sia sceso a 97,58 nel tardo pomeriggio, il rimbalzo generale ha frenato il prezzo dell'oro;

Il rafforzamento del dollaro statunitense ha aumentato il costo degli acquisti di oro per i detentori di valuta non statunitense, frenando la spinta al rialzo dei prezzi dell'oro nel breve termine.

L'intensificarsi delle tensioni commerciali ha fatto aumentare l'avversione al rischio

L'amministrazione Trump ha annunciato una nuova tornata di politiche tariffarie, collegandole al processo all'ex presidente brasiliano, e l'incertezza politica è aumentata;

Molti paesi potrebbero reagire alle politiche statunitensi, indebolendo la propensione al rischio del mercato, e l'oro trarrà beneficio dagli afflussi di acquisti di beni rifugio.

Le crescenti aspettative di inflazione sono rialziste per l'oro

Le politiche tariffarie potrebbero aumentare i prezzi dei beni importati e aumentare le aspettative di inflazione; L'attrattiva dell'oro come asset anti-inflazione è aumentata, ma è necessario prestare attenzione all'effetto di diversione di capitali causato dal contemporaneo aumento dei rendimenti obbligazionari statunitensi.

La stabilità del mercato obbligazionario statunitense offre un lieve supporto

Il Segretario al Tesoro statunitense Bensonte ha chiarito che non esiste alcun piano per aumentare la portata delle aste di titoli del Tesoro a lungo termine;

La stabilità del mercato obbligazionario statunitense contribuisce a controllare le fluttuazioni dei rendimenti e indirettamente sostiene l'oro.

✅ Riepilogo: Le notizie sono contrastanti. Nel complesso, l'oro beneficia dell'avversione al rischio e delle aspettative di inflazione, ma il dollaro statunitense e il mercato obbligazionario hanno ancora un potere frenante a breve termine. Dobbiamo prestare attenzione alle dinamiche dei negoziati commerciali e al rischio di un rafforzamento persistente del dollaro statunitense.

2. 📉 Analisi tecnica: La struttura long non è stata interrotta e il trend low-long rimane il tema principale.

▶ Analisi giornaliera delle linee (trend a medio termine):

Struttura: Piccola linea positiva continua, la linea K corre sopra la media mobile a breve termine;

Posizione chiave: Test positivo della resistenza chiave del tratto intermedio 3345-3346. Se la rottura positiva continua si mantiene stabile, inizierà un nuovo ciclo di movimento rialzista;

Indicatore: L'asse zero del MACD al di sotto della riparazione è completato. Se la croce dorata è ampia, inaugurerà un forte slancio per attaccare 3400-3420.

▶ Grafico a 4 ore (ritmo di banda):

Venerdì scorso è apparsa una grande linea negativa, che ha perso brevemente il tratto intermedio, per poi riprendersi rapidamente e continuare a salire;

Il prezzo è attualmente stabile sopra la linea media annuale di 3330, mostrando un solido supporto; La linea negativa è considerata un "effetto di richiamo per un vuoto di mercato", la struttura del trend non è stata interrotta e il ritmo rialzista della banda non è cambiato.

▶ Grafico orario (strategia a breve termine):

Conferma della rottura: il prezzo dell'oro ha rotto la linea superiore del canale 3326 con una linea positiva importante nella mattinata asiatica, rimbalzando rapidamente dopo la conferma, con continuità;

Tracce laterali e shock: la sessione europea si è consolidata intorno a 3345-3332, e il momentum era evidente;

Opportunità a breve termine:

Se si attesta effettivamente a 3345, i target superiori punteranno rispettivamente a 3370 e 3390;

Se la rottura avviene solo in modo inaspettato e non rimane stabile, è probabile che il prezzo torni alla media mobile a 10 giorni o alla linea inferiore del canale per attaccare di nuovo.

3. 📌 Suggerimenti per la strategia operativa (la prossima settimana)

✅ Idea principale: andare principalmente long in caso di pullback

Ritorno al supporto per confermare 3335-3336, stop loss lungo 3329, target 3350, 3365, 3374

Attirare short e poi stabilizzarsi sopra 3320 per stabilizzarsi e andare long, stop loss 3310, target 3345, 3370

❌ Idea ausiliaria: andare short in rimbalzo sotto pressione

3375-3385 incontra resistenza e sale nella zona di pressione 3375-3385, stop loss sopra 3390, target 3350, 3335 (posizione leggera, entrata e uscita rapide)

4. 📍Posizioni chiave su cui focalizzarsi la prossima settimana

Tipo Posizioni chiave

Supporto forte 3320 / 3330 / 3335

Resistenza forte 3375 / 3385 / 3400

Punto di svolta del trend 3345 (se si stabilizza, il rialzo accelererà)

V. 🎯 Riepilogo dei suggerimenti di trading

L'attuale trend dell'oro è nella fase di accumulo di momentum per una rottura, e la struttura della linea mediana tende ancora a essere rialzista;

L'operazione si basa principalmente sul callback low-to-long, concentrandosi sulla ricerca del punto di ingresso intorno all'area di supporto 3330-3335;

Se il mercato rompe e si stabilizza a 3345-3346, è possibile aumentare gradualmente la posizione e concentrarsi su 3374-3400;

Se ci si imbatte in un mercato che induce vendite allo scoperto, il grande ritracciamento negativo non supera 3320, che rappresenta comunque una posizione di alta qualità a basso assorbimento;

Gli ordini short cercano di organizzare le posizioni in modo leggero solo quando 3375-3385 sono sotto evidente pressione, ed evitano di andare short ciecamente contro il trend.

I prezzi dell'oro sono sotto pressione a 3.380 dollari oggiI prezzi dell'oro sono sotto pressione a 3.380 dollari oggi

La domanda di beni rifugio aumenta

Trump ha annunciato che imporrà un dazio del 30% sui beni provenienti dall'UE e dal Messico a partire dal 1° agosto e un dazio dal 20% al 50% su Canada, Giappone, Brasile e altri paesi. Il mercato è preoccupato per l'escalation della guerra commerciale, che sta facendo salire i prezzi dell'oro.

I prezzi dell'oro sono saliti a 3.374 dollari nella sessione asiatica di oggi (il livello più alto dal 23 giugno).

Aspettative sulla politica monetaria della Fed

I verbali della riunione del FOMC di giugno hanno mostrato divergenze all'interno della Fed sulla questione dei tagli dei tassi di interesse e la probabilità di mantenere i tassi di interesse invariati a luglio era del 93,3%. Le aspettative del mercato sui tagli dei tassi di interesse si sono raffreddate, limitando l'aumento dei prezzi dell'oro.

Andamento del dollaro USA

Venerdì scorso, l'indice del dollaro USA ha chiuso in rialzo dello 0,3% a 97,85, avvicinandosi alla soglia dei 98, il che esercita pressione sull'oro nel breve termine.

3. Analisi tecnica

Trend a breve termine

Supporto: $ 3.340-3.350 (media mobile a 21 giorni), $ 3.326 (media mobile a 50 giorni).

Livello di resistenza: $ 3.377 (livello di ritracciamento di Fibonacci del 23,6%), $ 3.400 (barriera psicologica).

Si è formata una croce d'oro MACD, a indicare che c'è ancora spazio per la crescita.

Punti di osservazione chiave

Se il prezzo dell'oro si attesta sopra i $ 3.377, potrebbe sfidare i $ 3.400;

Se scende sotto i $ 3.340, potrebbe testare il livello di supporto di $ 3.320-3.300.

Analisi completa del sentiment attuale:

Idee per il day trading: prova ad andare long a un prezzo basso e trattalo con un'idea volatile a lungo termine. Il prezzo dell'oro di oggi probabilmente supererà quota 3380, e l'obiettivo di oggi sarà probabilmente superiore a 3400.

In quarto luogo, prestate attenzione alle prospettive di mercato.

Trump ha rilasciato oggi una dichiarazione politica sulla Russia (che potrebbe comportare nuove sanzioni).

Dati sull'indice dei prezzi al consumo (IPC) statunitense di giugno (pubblicati martedì, con un impatto sulle aspettative di politica monetaria della Fed).

Successivo sviluppo della guerra commerciale (l'UE e il Messico potrebbero adottare contromisure).

Title Il Parabolic SAR può davvero aiutarti a seguire il trend?Content Per quanto riguarda l’articolo educativo di questa settimana, andremo a vedere più nel dettaglio il Parabolic SAR. Il Parabolic SAR è uno di quegli indicatori tecnici usato da gran parte dei trader nei mercati.

Questo strumento è stato progettato per aiutare i trader a capire la direzione del trend e soprattutto a cogliere i momenti in cui potrebbe esserci un'inversione del trend. Il suo nome completo racchiude perfettamente la sua funzione principale: seguire il trend e indicare il momento in cui è il caso di fermarsi e invertire rotta.

Andando a vedere nel dettaglio, il Parabolic SAR appare sul grafico come una serie di piccoli puntini che si posizionano:

Sotto il prezzo quando il mercato è in tendenza rialzista;

Sopra il prezzo quando il mercato è in tendenza ribassista.

Questa disposizione crea una linea “a parabola” che si muove seguendo il prezzo. Finché i puntini restano sotto (o sopra) il prezzo, il trend è considerato attivo. Ma quando il prezzo attraversa i puntini, e questi iniziano a comparire dall’altro lato, il Parabolic SAR ci sta dicendo che il trend potrebbe invertirsi a breve: senza dubbio dobbiamo effettuare tutte le dovute valutazioni e cercare ulteriori conferme che il trend sia in fase di cambiamento.

Qual è l’utilità del Parabolic SAR

Il SAR è particolarmente utile in due contesti:

È utile ai trader per Individuare la direzione del trend: è immediato vedere se il mercato sta andando su o giù.

Gestire le uscite: può essere usato come trailing stop dinamico, cioè per spostare il livello di uscita via via che il prezzo si muove a nostro favore, oltre a darci una possibile indicazioni su dove mettere il nostro stop loss.

Questa funzione è particolarmente preziosa, perché ti permette di proteggere i profitti senza dover fissare stop statici che potrebbero essere troppo lontani o troppo stretti.

Come funziona il calcolo

Il Parabolic SAR tiene conto di alcune formule che sono piuttosto semplici, e sono:

Il prezzo più estremo raggiunto durante il trend in corso (massimo o minimo).

Un fattore di accelerazione (AF), che parte da un valore iniziale (0,02) e aumenta gradualmente fino a un massimo (di solito 0,20), man mano che il trend prosegue.

Il valore SAR stesso, che si aggiorna per ogni candela.

Più il trend si consolida, più l’indicatore “accelera” e si avvicina al prezzo. Questo rende il SAR molto reattivo, ideale per chi fa trading dinamico e vuole cavalcare i movimenti forti, soprattutto per chi ama lo scalping.

Quali sono i pregi nell’uso del Parabolic SAR

Semplice e visivo in quanto non serve essere esperti analisti per usarlo: basta guardare dove sono i puntini rispetto al prezzo. È uno degli indicatori più intuitivi.

Ideale per trend forti ovvero quando il mercato prende una direzione decisa, il SAR è un ottimo compagno di viaggio, perché ti aiuta a restare nel trend finché ha forza.

Funzione di trailing stop integrata Può aiutarti a spostare progressivamente lo stop loss per proteggere i profitti, seguendo il trend da vicino.

Quali sono i limiti che un trader deve considerare nell’uso di questo strumento?

Poca efficacia quando il mercato lateralizza ovvero quando il mercato è piatto o incerto, il SAR tende a “impazzire”, generando segnali falsi causando perdite di denaro al trader.

Non misura la forza del trend: Ti dice se c’è un trend, ma non quanto è forte o affidabile. Per questo motivo, spesso va combinato con altri indicatori, come RSI, MACD o medie mobili.

Come abbiamo sempre sostenuto, un unico indicatore non può sicuramente dare informazioni a sufficienza per poter operare.

Può anticipare troppo il movimento nei cambi di trend, il Parabolic SAR tende a reagire in fretta, a volte troppo presto, causando uscite premature da operazioni ancora valide o falsi segnali.

Come un trader potrebbe implementare il Parabolic SAR nelle sue strategie di Trading?

Il Parabolic SAR può essere usato in diverse modi e sulla base della strategia del trader, come ad esempio:

Segnale di entrata: Quando i puntini passano da sopra a sotto il prezzo (o viceversa), si può interpretare come un cambio di trend e quindi un’occasione per aprire una posizione.

Trailing stop dinamico: Molti trader lo usano per bloccare i profitti. Quando il prezzo è ben sopra i puntini, si lascia correre la posizione; quando i puntini si avvicinano troppo o vengono attraversati, si esce. Ricordiamo che questo indicatore non da alcuna certezza di avere profitti nel trading.

Filtro per strategie multi-indicatore: In combinazione con altri strumenti, il SAR può servire da conferma visiva per un trend già identificato, ad esempio tramite una media mobile o un breakout.

Conclusione:

Il Parabolic SAR è un ottimo alleato per il trader che ama seguire i trend, ma come ogni strumento, non è infallibile da solo. Nei mercati direzionali dà il meglio di sé, mentre in quelli piatti va preso con molta cautela. Per questo, il consiglio è di affiancarlo ad altri indicatori tecnici per avere conferme più solide e limitare i falsi segnali.

Questo articolo non vuole dare alcun segnale finanziario, ma si tratta di un articolo a solo scopo informativo. Ogni trader deve effettuare le proprie ricerche

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Bitcoin raggiunge un nuovo massimo! È davvero diverso questa volBitcoin raggiunge un nuovo massimo! È davvero diverso questa volta?

Bitcoin raggiunge un nuovo massimo! L'11 luglio, BTC ha superato i 117.000 dollari in un colpo solo, infiammando completamente il sentiment del mercato. Le posizioni short sono state completamente sconfitte e 230.000 investitori sono stati liquidati in 24 ore, perdendo 541 milioni di dollari, di cui l'89% erano ordini allo scoperto: questo mercato sta semplicemente strofinando le posizioni short per terra!

Ma questa crescita è diversa dal passato.

🔥 Perché Bitcoin è così forte questa volta?

Le istituzioni acquistano freneticamente: gli ETF spot su Bitcoin come BlackRock e Fidelity continuano ad attrarre denaro, con afflussi netti superiori a 1,44 miliardi di dollari nel 2025. Ciò che è ancora più esagerato è che le società quotate acquistano direttamente: 143 società in tutto il mondo hanno accumulato 850.000 BTC, per un valore di 95,3 miliardi di dollari! MicroStrategy da sola detiene 576.000 Bitcoin e sta facendo una fortuna!

Aspettative di tagli dei tassi da parte della Fed: il mercato scommette che la Fed taglierà i tassi di interesse quest'anno, il dollaro si sta indebolendo e i fondi si stanno riversando su Bitcoin per evitare il rischio.

Allentamento normativo: Hong Kong, l'UE e gli Stati Uniti stanno promuovendo la conformità alle normative sulle criptovalute. L'amministrazione Trump prevede persino di istituire una "riserva nazionale di criptovalute" per far sì che le istituzioni si sentano più a loro agio nell'entrare nel mercato.

📈 Aspetto tecnico: può salire di nuovo?

Superamento della resistenza chiave: Bitcoin si è stabilizzato a 112.000 dollari, il superamento del livello giornaliero del "triangolo ascendente" è stato confermato, MACD golden cross, RSI in salute (non ipercomprato).

Prossimo obiettivo: 120.000 dollari! Ma se scende sotto i 107.000 dollari, potrebbe subire una correzione.

Attenzione alla leva finanziaria elevata: il mercato attuale è dominato dai futures e il rapporto tra volume di scambi spot e derivati è solo dello 0,07. Una flessione potrebbe innescare una serie di liquidazioni!

⚠️ Rischio: non lasciarti abbagliare dalla FOMO (fear of missing out)!

Ipercomprato a breve termine: l'RSI a livello H4 ha raggiunto quota 72 e potrebbe scendere in qualsiasi momento.

Variabili di politica monetaria: se la Fed rinviasse il taglio dei tassi o se la situazione in Medio Oriente peggiorasse, BTC potrebbe scendere a $55.000!

Incertezza normativa: le politiche globali non sono ancora state unificate, la Cina continua a vietare le criptovalute e il problema delle riserve di stablecoin non è stato completamente risolto.

🚀 Suggerimenti operativi: come operare? Radicali: Acquista quando scende a circa $ 110.500, con un target a $ 120.000 e uno stop loss sotto $ 107.000.

Conservatori: Aspetta che si stabilizzi a $ 117.500 prima di inseguire il rialzo, oppure aspetta che torni al livello di supporto prima di entrare nel mercato.

Investimento a lungo termine (HODL): Le istituzioni stanno accumulando criptovalute, perché vi state facendo prendere dal panico? Ma non puntate all-in, tenete qualche proiettile per affrontare i cigni neri!

🎯 Conclusione: Il mercato rialzista continua!

Questa ondata di rialzo di Bitcoin è guidata da istituzioni + politiche + liquidità. A differenza del carnevale del commercio al dettaglio del 2017 e del 2021, questo rialzo è più sostenibile. Tuttavia, il mercato non solo salirà, ma non scenderà, e potrebbe ricadere nel breve termine. Non usate una leva finanziaria elevata!

Ricordate: guadagnate in un mercato rialzista e guadagnate in un mercato ribassista. Non aver paura di perderti qualcosa (FOMO) e non essere avido. Solo sopravvivendo potrai ottenere la prossima ondata di dividendi! 🚀

(P.S.: Se non l'hai ancora acquistato, non preoccuparti, aspetta un calo prima di farlo. Ci sono sempre opportunità sul mercato, ma se il capitale è sparito, è sparito davvero!)

Il gioco rialzista-ribassista dell'oro si intensificaIl gioco rialzista-ribassista dell'oro si intensifica: un'opportunità di svolta si nasconde nello shock a breve termine

Il mercato dell'oro ha registrato violente fluttuazioni questa settimana e la contraddizione principale è venuta da segnali di occupazione contraddittori:

Raffreddamento dell'ADP: Il numero di posti di lavoro nel settore privato negli Stati Uniti è diminuito inaspettatamente a giugno, il che ha rafforzato le aspettative di un taglio dei tassi a settembre e spinto al rialzo il prezzo dell'oro

Contrattacco non agricolo: Il successivo annuncio di occupazione non agricola ha superato le aspettative (206.000), il che ha rapidamente spento l'entusiasmo per i tagli dei tassi e i prezzi dell'oro hanno ceduto i guadagni

Supporto delle banche centrali: Le banche centrali globali continuano ad acquistare oro (la Cina ha aumentato le sue riserve auree a giugno), creando un cuscinetto di sicurezza per i prezzi a lungo termine

L'essenza della "battaglia sui dati" riflette il fatto che la resilienza dell'economia statunitense rimane, ma sono comparse delle crepe. La Federal Reserve non osa né tagliare i tassi di interesse troppo presto (rischio di inflazione) né inasprire eccessivamente (allentamento del mercato del lavoro). Questa fase di oscillazione prolungherà il ciclo di volatilità dell'oro, ma ogni brusco calo rappresenta un'opportunità per le banche centrali e gli investitori a lungo termine di entrare nel mercato.

Aspetto tecnico: Segnale di svolta del grafico a quattro ore

Caratteristiche attuali del mercato:

Posizione chiave: l'area 3344-3346 è diventata lo spartiacque tra posizioni lunghe e corte. Dopo tre test falliti, la probabilità di questa svolta è aumentata.

Struttura morfologica: Sfondamento della linea di tendenza discendente del grafico a quattro ore + golden cross del MACD, disposizione long della media mobile oraria.

Coordinamento dei volumi: Dopo il ritracciamento di ieri al supporto di 3330, il volume è rimbalzato, mostrando un forte supporto di basso livello.

Strategia operativa:

Linea di difesa rialzista: 3330-3325 (se superata, si trasformerà in uno shock).

Obiettivo rialzista:

▶ Il primo obiettivo è 3360 (precedente posizione psicologica elevata)

▶ Il secondo obiettivo è 3380 (posizione di estensione di Fibonacci)

▶ Obiettivo finale 3400 (barriera opzionale)

Piano specifico:

Conservativi:

Posizione long leggera a 3333-3335 (stop loss 3323)

Dopo aver superato 3347, aggiungere altre posizioni (stop loss 3335)

Radicali:

Layout di batch sopra il prezzo attuale di 3340, con 3325 come ultima difesa

Avvertenza sul rischio:

⚠️ Attenzione alla volatilità causata dal discorso di Powell di venerdì sera

⚠️ Se si perde quota 3320, attenzione a una profonda correzione verso quota 3300

Attualmente, l'oro si trova nella fase di "sfondamento dell'accumulo", con un lato tecnico rialzista ma che richiede la collaborazione dei fondamentali. Si consiglia di utilizzare la strategia di "sfondamento con piccolo stop loss", ed è meglio mancarlo che andare controcorrente. Se riuscirà a rimanere stabile a 3350 questa settimana, non sarà più un'utopia guardare a 3400 nel terzo trimestre.

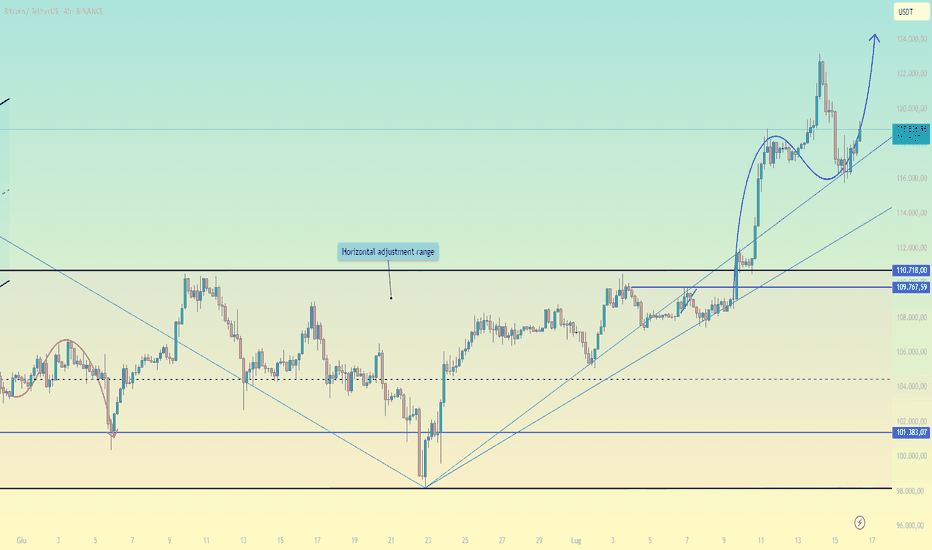

Nuovo ciclo rialzista su btc.Al netto di possibili cigni neri, qui ci attendono un bel po' di giorni se non settimane rialziste. Il break che auspicavo è avvenuto con forza, quindi il prezzo ha cancellato il movimento ribassista partito dall'insediamento di Trump, rendendolo una correzione intermedia. Quindi quello che ci attende non può essere un fuoco di paglia. Ora il prezzo si trova nella terra di nessuno, una buona tecnica per avere una mappa del territorio è usare l'estensioni di Fibonacci.