Title Trump riaccende la guerra dei dazi?Content ANALISI MACROECONOMICA

Da un punto di vista Macroeconomico, nella giornata di venerdì ci sono state nuove dichiarazioni da parte di Trump, in cui ha minacciato l’Unione Europea di possibili dazi del 50%.

L’Unione Europea ha intenzione di proporre un accordo tuttavia equilibrato con apertura di dialogo su gas, soia e acciaio, mentre gli Stati Uniti chiede concessioni unilaterali e l’eliminazione delle tasse digitali. Chi invece sta accelerando i colloqui tariffari con Donald Trump è il Giappone, difatti il primo ministro giapponese Shigeru Ishiba ha dichiarato che Tokyo punta a fare progressi concreti sui dazi e sulla cooperazione economica con gli USA, con l’obiettivo di concludere un accordo in vista del vertice G7 del prossimo mese.

Un dato molto importante è il dato sulla crescita della Germania nel primo trimestre del 2025, in cui si è avuto un incremento del PIL dello 0.4%. L’economia tedesca è cresciuta più del previsto nel Q1 2025, con un aumento del +0,4% trimestrale (rivisto da +0,2%), grazie a: Esportazioni +3,2%, spinte dagli ordini anticipati per evitare i dazi USA, Produzione manifatturiera in ripresa, Consumi interni +0,5%, sostenuti da salari reali più alti, Investimenti +0,9%.

Mentre negli Stati Uniti un dato particolarmente interessante è il calo delle vendite di case esistenti, un dato che non si registrava da aprile 2009. Con molta probabilità il contesto macroeconomico (tassi, debito USA e le politiche fiscali) sta continuando a pesare sul settore immobiliare.

Per quanto riguarda il calendario economico della settimana che andrà dal 26 a Venerdì 30 maggio vede l’inizio della settimana (Lunedi 26) caratterizzato dalle festività nel Regno Unito e negli Stati Uniti.

Per quanto riguarda la giornata di Martedì 27 maggio avremo l’unico dato rilevante che riguarda il dollaro americano ovvero la Confidenza dei Consumatori.

Nella giornata di Mercoledì 28 maggio avremo il l’incontro della FOMC che potrebbe portare particolare volatilità sul dollaro americano.

Per quanto riguarda Giovedì 29, la giornata sarà particolarmente piena di dati americani ovvero: dato sul PIL, Richieste di disoccupazione ed il dato sulle scorte petrolifere. Per concludere la settimana.

Venerdì 29 ci sarà il dato sull’inflazione tedesca prevista in calo, mentre nel pomeriggio il dato sull’indice dei prezzi di spesa per consumi e spese personali americani.

Per quanto riguarda invece la forza valute, abbiamo notato come la sterlina e il dollaro canadese abbiamo avuto una notevole forza, mentre in posizione neutra troviamo il dollaro australiano, l’euro e lo yen giapponese. Mentre il dollaro americano continua ad avere difficoltà a causa della totale incertezza che regna sul mercato.

Vogliamo ricordare che questa si tratta di un’analisi a puro scopo informativo e non vi è alcun consiglio finanziario. Ogni investitore deve effettuare le proprie ricerche e valutare il proprio rischio di investimento. Inoltre, ricordiamo che trattare prodotti CFD può comportare il rischio di perdita di denaro.

ANALISI TECNICA

Per quanto riguarda l’analisi tecnica, questa settimana andremo a vedere più da vicino qual è la situazione sull’S&P500 (US500 su Pepperstone).

Come consuetudine, vedendo il grafico giornaliero possiamo notare come da inizio aprile l’indice abbia avuto un fortissimo rialzo dopo aver toccato i minimi di gennaio 2024 a 4800 punti. La settimana si è conclusa con il prezzo che è ritornato in zona 5700 nella giornata di Venerdi, zona di particolare interesse in quanto nelle ultime due settimane il prezzo ha dato dimostrazione di voler per ora rimanere su questi livelli, zona che sembra piacere agli operatori di mercato

Cosa possiamo aspettarci per le prossime settimane? Attraverso lo Stochastic possiamo notare come il prezzo stia uscendo da una fase di ipercomprato, quindi sarà interessante monitorare ora quali risvolti potranno esserci e come gli operatori si muoveranno.

Attraverso Fibonacci possiamo vedere quale possibile zona potrà essere intesa di ritraccio, qualora il prezzo decidesse di andare nuovamente a far visita in zona 5400-5500. Nel caso in cui non ci fosse alcuna conferma di vendita, il prezzo potrebbe andare a prendere nuovamente quelli che sono i massimi mai tocca fino ad ‘ora dall’indice, in zona 6100-6200.

Sicuramente dobbiamo prestare particolare attenzione a quelle che saranno anche le notizie macroeconomiche derivanti dalla questione Dazi, in quanto al momento sono news che portano elevata volatilità all’interno dei mercati.

La volatilità è molto importante se si considera il rischio da mettere in conto per un proprio investimento. Fare trading su CFD è bene ricordarlo che può portare a perdita di denaro da parte dell’investitore. Ogni investitore deve studiare le proprie strategie e valutare i rischi che un investimento comporta.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarre vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Cerca nelle idee per "stochastic"

Crollano i mercati: Siamo vicini a una nuova recessione? ANALISI MACROECONOMICA

Quest’ultima settimana sicuramente verrà ricordata come una delle settimana che ha visto una notevole discesa da parte degli indici americani.

Nasdaq ha fatto regirstrare un –12.90%, S&P500 il –12% e il Dow Jones (US30 su Pepperstone) il –10.60%. Mentre in Europa il Dax ha chiuso la settimana con un sonoro –10.75%.

Le forti vendite sono avvenute non appena Trump ha ufficialmente firmato il decreto per quanto riguarda l’introduzione dei dazi. È uno dei peggiori crolli dal 2020 e questa guerra commerciale potrebbe portare ad una recessione, tra i timori dell’inflazione ed una crescita molto lenta. Ormai la tensione sui mercati regna sovrana e anche il dollaro ha perso parecchio terreno toccando il minimo storico contro il franco svizzero, mentre l’Euro si avvicina ai massimi dell’ultimo semestre attestandosi attorno all’1.1050.

Per quanto riguarda invece la moneta rifugio, sia yen che franco svizzero hanno fatto registrare una forza non indifferente sul mercato. Il dollaro continua a perdere forza ed anche il suo potere di attrazione, difatti anche le più importanti banche mondiali, tra cui Deutsche Bank parla di una possibile crisi di fiducia nei confronti del biglietto verde.

Powell ha affermato che i dazi imposti dal governo Trump sono più grandi del previsto comportando quindi il rischio di elevata inflazione, mentre la risposta di Trump non si è fatta attendere, dichiarando che questo sarà il momento migliore per Powell per poter tagliare i tassi di interesse. La Fed sostiene che siano proprio i dazi a poter portare ad un aumento dell’inflazione nei prossimi trimestri, con il rischio inoltre che ci sia un forte aumento della disoccupazione.

Per quanto riguarda il calendario economico, la prossima settimana che va dal 7 all’11 di Aprile, avremo diverse news da dover tenere d’occhio.

- Mercoledi 9 Aprile avremo il meeting della FOMC che potrà darci ulteriori dettagli sulle future decisioni per quanto riguarda i tassi di interesse.

- Nella giornata di Giovedi avremo i dati sull’inflazione americana che si attesta ancora al 2.8% , oltre alle richieste iniziali dei sussidi di disoccupazione, dato che sicuramente ci dirà di più sullo stato attuale del mercato del lavoro statunitense.

- Venerdi 11 Aprile è previsto il rilascio del dato sul PIL della Gran Bretagna e il dato sull’inflazione della Germania, sicuramente rilevante a livello europeo. Infine, nel pomeriggio verrà rilasciato l’Indice dei Prezzi della Produzione americano che misura il cambiamento medio dei prezzi di vendita.

Sicuramente sarà una settimana in cui bisognerà costantemente monitorare la situazione sui mercati dopo questa forte pressione derivante dalle vendite degli ultimi giorni. Questa analisi macroeconomica è puramente a scopo informativo e non deve essere considerata come consiglio finanziario.

Ogni investitore dovrà effettuare le dovute considerazioni e le proprie analisi, considerando inoltre il rischio di poter perdere denaro sui mercati finanziari. Inoltre, bisogna considerare che attualmente i mercati stanno attraversando una fase di forte ed alta volatilità, motivo per cui bisogna operare con cautela, tenendo presente che tradare prodotti derivati (CFD) può comportare una perdita di denaro.

ANALISI TECNICA

Per quanto riguarda la parte di analisi tecnica, questa settimana andremo ad analizzare l’indice Dow Jones ( US30 su Pepperstone). Quest’ultima settimana l’indice che rappresenta le 30 società più quotate nel mercato americano (tra cui Amazon, Nvidia, Microsoft) è passato da 42700 punti chiudendo la giornata di venerdi a 38200 punti, con una perdita superiore al 10%.

Attualmente l’indice ha raggiunto una zona di forte accumulo risalente a Maggio 2024, quindi senza dubbio sarà interessante vedere come gli operatori si muoveranno e cosa decideranno di fare.

Potremmo assistere ad un probabilmente rallentamento di questa discesa, portando l’indice a toccare nuovamente quota 40.000. Il tutto dipenderà anche da come questi dazi continueranno ad affliggere le aziende e soprattutto gli investitori dati i periodi di totale incertezza sui mercati.

Se andiamo ad analizzare il nostro Stochastic Momentum index ci troviamo in una zona di forte ipervenduto, quindi ci si potrebbe anche attendere un potenziale rialzo da parte dell’indice. Ma non dobbiamo dare nulla per scontato in quanto ciò che è avvenuto in passato non è detto che possa ripetersi anche in futuro.

Sarà decisamente importante valutare come il prezzo si comporterà nei prossimi giorni. Motivo per cui bisogna cercare le giuste conferme e valutare anche il rischio, in quanto tradare CFD può comportare la perdita di denaro.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Dazi USA vs UE: scontro imminente o compromesso possibile? ANALISI MACROECONOMICA

Da un punto di vista macroeconomico ci troviamo di fronte a diversi situazioni che al momento tengono banco, quali l’accordo USA-UCRAINA ed anche la questione dazi americani.

Gli Stati Uniti, stanno spingendo quanto più possibile per ottenre il controllo sulle risorse principali e le infrastrutture in Ucraina. Sembrerebbe che il governo di Trump starebbe chiedendo un diritto di prelazione su investimenti che servirebbero a ricostruire il paese, ovvero strade, porti, ferrovie e inoltre diritto primario sugli investimenti in aree quali miniere, petrolio, gas e minerali. Questo sicuramente porterebbe gli Stati Uniti ad avere totale controllo sull’Ucraina che dovrebbe versare anche la metà dei guadagni dai nuovi progetti al fondo che gestirà investimenti e ricostruzione, vietando inoltre la vendita di risorse di materie prime a concorrenti strategici degli Stati Uniti.

Mentre per quanto riguarda il lato dazi, l’Unione Europea starebbe preparando un documento nel tentativo di ottenere la rimozione parziali imposti da Trump sulle esportazioni europee. Se questo non dovesse avvenire, l’Unione Europea potrebbe anche prepararsi ad avviare un’azione di ritorsione tariffaria.

I dati che sono stati rilasciati l’ultima settimana hanno messo in luce come consumatori e aziende vaghino ancora nell’incertezza più totale. Per quanto riguarda il settore manifatturiero abbiamo avuto conferma di una contrazione dopo aver avuto due mesi di crescita. Mentre per quanto riguarda l’inflazione si continua a registrare una pressione sui prezzi, soprattutto nel settore delle materie del manifatturiero.

Questa pressione sicuramente può avere conseguenze sulla strategia della Fed per i prossimi mesi. Questa settimana avremo il rilascio di dati decisamente importanti.

Già da Lunedi 31 Marzo avremo il rilascio del dato sull’inflazione in Germania, dato previsto in calo, mentre Martedi 1 Aprile avremo il dato sull’inflazione della Zona Europea con il discorso della Lagarde, presidente della Banca Centrale Europea (BCE) e nel pomeriggio l’Indice dei direttori degli acquisti del settore manifatturiero americano. Nella giornata di Mercoledi 2 Aprile invece avremo il dato ADP ( Variazione occupazione non agricola) che farà da precursore al dato di venerdi degli NFP. Giovedi 3 Aprile ci sarà il dato sulle richieste iniziali dei sussidi di disoccupazione americani che ci dirà lo stato di salute del mercato del lavoro. Venerdi 4 aprile verrà rilasciato il dato sulle buste paga del settore non agricolo americano (NFP), dato molto importante e che è previsto in ribasso. Ricordiamo che questo dato porta elevata volatilità sui mercati e può comportare il rischio di perdita di denaro se non si adotta una strategia adatta.

Per quanto riguarda la forza valute, questa settimana abbiamo visto come GBP, EUR e JPY abbiano avuto una performance decisamente superiore a CAD, USD e AUD che mostra una debolezza ormai che si protrae da mesi. JPY continua ad avere un periodo positivo grazie anche alle dinamiche di incertezza che regna ormai nel mercato da diversi mesi.

Ricordiamo che questa è un’analisi puramente informativa e non vuole trattarsi di alcun consiglio ai fini finanziari. Ogni investitore deve effettuare le proprie ricerche e valutare il rischio. L’investimento in prodotti CFD può comportare la perdita di denaro.

ANALISI TECNICA

Per quanto riguarda l’analisi Tecnica, questa settimana andremo ad analizzare EURUSD, coppia di valuta che sarà particolarmente coinvolto nel dato di venerdi degli NFP. Possiamo notare come da un punto di vista di un timeframe Daily, l’Euro sia uscito da un’area di accumulo all’inizio del mese di Marzo e al momento si trova in zona 1.0830. Gli operatori al momento sembrano avere interesse a spingere il prezzo, tesi sostenuta anche dall’accettazione del prezzo avvenuta in area 1.0950 rispetto al prezzo che ha originato l’ultimo movimento al ribasso nel Novembre 2024.

Da qui potremmo avere due ipotesi, ovvero ci potrebbe essere un ritorno in zona 1.11/1.12 oppure una nuova discesa in area 1.0500/1.0600. Sicuramente sarà importante capire anche attraverso i dati macroeconomici se l’Euro continuerà a mostrare questa forza rispetto al dollaro. Guardando anche al Stochastic Momentum Index (SMI) possiamo notare come il nostro indicatore abbia ancora ulteriore spazio in risalita e di come si trovi in un’area di ipervenduto nonostante il forte movimento al rialzo avvenuto nelle ultime 3 settimane.

Sicuramente non dobbiamo pensare che questo sia un movimento che avverrà con certezza, in quanto ciò che avvenuto in passato non è detto che possa ripetersi anche in futuro.

Sarà importante valutare i movimenti che avverranno nelle prossime giornate, in quanto ci potranno dare scenari che possono essere anche supportati da una nostra strategia.

Questa analisi non si tratta di un consiglio finanziario, pertanto ogni trader e investitore deve trarre le proprie conclusioni sulla base delle proprie conoscenze e strategia che adotta all’interno dei mercati finanziari. Fare trading con strumenti CFD può inoltre comportare la perdita di denaro, motivo per cui è importante valutare il rischio.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Argento: Cosa aspettarci nelle prossime settimane?ANALISI MACROECONOMICA

Da un punto di vista macroeconomico, abbiamo visto come la FED abbia confermato i tassi sui fondi al 4,25%-4,50% segnalando una crescita economica ed un mercato del lavoro abbastanza forte, ma con un livello dell’inflazione che rimane sopra il 2%.

Nel frattempo il FOMC ha dichiarato di impegnarsi a monitorare i dati e ad adattare la politica monetaria pesando i rischi economici che ne potrebbero derivare. Un altro dato rilevante riguarda il settore immobiliare, in quanto i tassi sui mutui negli Stati Uniti sono saliti toccando circa il 6.60%.

Una conseguenza è l’aumento dell’offerta di case, quindi sembrerebbe esserci uno spiraglio per uno sblocco di questo mercato che è rimasto bloccato per anni. Inoltre a febbraio le vendite delle case sono aumentate del 4.2%, un dato piuttosto inaspettato e ben sopra le attese.

In Europa invece abbiamo visto come la Banca d’Inghilterra (BoE) abbia mantenuto i tassi fermi, sottolineando la necessità di applicare tutt’ora una politica monetaria restrittiva a causa della pressione inflazionistica. Il PIL inglese ha superato le attese ma vi è ancora una crescita piuttosto debole. Quello che ci si aspetta è che la BoE manterrà i tassi alti ancora a lungo per fare in modo di poter garantire una certa stabilità dei prezzi.

Mentre nel resto d’Europa inizia a regnare davvero una certa instabilità per le intenzioni dell’Unione Europea di procedere con il riarmo di 800 milioni di euro. Inoltre la Francia sta valutando l’estensione del proprio ombrello nucleare (finora valido solo per la Francia stessa nel caso di ricezione di un attacco) al resto dell’Unione Europea.

Dando uno sguardo al calendario economico per la settimana che andrà dal 24 al 28 Marzo, avremo una settimana decisamente piena di notizie rilevanti.

Lunedi 24 Marzo: avremo il rilascio del dato che riguarda l’indice dei direttori degli acquisti del settore manifatturiero sia per quanto riguarda il dato tedesco che americano.

Martedi 25 Marzo: avremo il rilascio dell’indice IFO che ci darà un quadro generale sulla fiducia delle aziende in Germania, mentre nel pomeriggio ci sarà il Rapporto sulla fiducia dei consumatori che ci darà una visione su quella che è lo stato attuale della spesa dei consumatori. Inoltre avremo il dato sulla vendite di nuove abitazione, quindi un punto sullo stato di salute del settore immobiliare.

Mercoledi 26 Marzo: Dato rilevante in questa giornata sarà l’IPC britannico, ovvero il dato sull’inflazione, previsto in discesa dal 3% al 2.9%

Giovedi 27 Marzo: giornata importante in quant ci sarà il dato sul PIL americano, che si prevede in forte discesa e che dovrebbe passare dal 3.1% al 2.3%, un calo dello 0.8%. Inoltre avremo il dato sulle richieste iniziali di sussidi di disoccupazione, previste in leggero aumento.

Venerdi 28 Marzo: la mattinata sarà movimentata per via del rilascio del dato del PIL britannico (dato trimestrale ed annuale). Entrambi sono previsti in aumento. Nel pomeriggio, avremo l’Indice dei principali prezzi di spesa per consumi.

Questa si tratta semplicemente di un’analisi informativa su quelli che sono le visioni a livello Macroeconomiche. Non si tratta di alcun consiglio finanziario. Inoltre, ogni investitore dovrebbe effettuare le proprie ricerche e approfondimenti.

ANALISI TECNICA

Per quanto riguarda l’analisi tecnica, questa settimana andremo ad analizzare la situazione sull’Argento. (XAGUSD su Pepperstone). Partendo da un timframe Daily, possiamo notare come il Silver sia andato a reagire perfettamente in una zona di offerta, zona che ha portato in passato alla creazione di un nuovo minimo, chiudendo inoltre la giornata di venerdi con un forte ribasso che ha portato il prezzo da 33,50$ a 32,60$ quindi quasi la perdita di 1$ di valore.

Andando a vedere più da vicino con un timeframe a 4H, sarà particolarmente interessante ora vedere cosa farà il prezzo nei prossimi giorni, in quanto il prezzo al momento ha una forte spinta ribassista. Possiamo notare come al momento il VWAP Ancorato ci dice che il prezzo abbia raggiunto il prezzo ideale anche in base ai volumi scambiati, ma difatti abbiamo diversi scenari davanti al quale possiamo trovarci difronte.

Potremmo sia vedere il prezzo ritornare a prendere i massimi raggiunti negli ultimi giorni, oppure se ci sono le dovute conferme di prezzo, un possibile target di prezzo potrebbe essere il 31,80$ in quanto ci troviamo in una zona in cui ci potrebbero essere acquisti da parte degli operatori di mercato.

Vogliamo comunque tener presente che questa si tratta di una semplice analisi tecnica e non si tratta di alcun consiglio finanziario. Ogni trader deve effettuare le proprie analisi in quanto ciò che viene riportato in questo articolo potrebbe non accadere nei mercati. Inoltre tradare CFD può comportare un rischio di perdita di denaro.

Possiamo senza dubbio dire che vi è un po di incertezza, in quanto vedendo anche lo Stochastic Momentum Index, possiamo notare come ci si trova in una zona in cui ci potrebbero essere risalite del prezzo. Quindi diciamo che potrebbe andare in contraddizione con quanto mostrato dal VWAP.

Questo è uno dei motivo per i quali gli indicatori possono avere un’attendibilità limitata nel proprio uso. Ogni trader deve fare in modo di trovare le proprie conferme di validazione della propria strategia di trading e non affidarsi ad alcun consiglio finanziario.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Nasdaq e decisione Fed: rischio di alta volatilità? Dal punto di vista Macroeconomico, abbiamo visto come i dati rilasciati l’ultima settimana ha evidenziato come l’inflazione dal lato della produzione sia in leggero calo ( -0.1%) come anche le richieste di sussidi di disoccupazione sono in calo, passando da 225k a 220k, confermando quindi che il mercato del lavoro è ancora solido.

Mentre per quanto riguarda le aspettative di inflazione ci si aspetta un netto aumento, con un dato che potrebbe aggirarsi attorno al 4.9%. Questo è quello che emerso dal sentiment dei consumatori Michigan che è in forte calo, portando quindi a delle aspettative inflazionistiche in aumento. Difatti il crollo del sentiment dei consumatori è un segnale crescente del pessimismo sulle prospettive economiche e questo potrebbe inoltre portare a delle complicazioni lato decisionale da parte della Fed.

Per quanto riguarda il calendario economico della settimana che andrà dal 17 al 21 Marzo, avremo una settimana piuttosto ricca di news da tenere particolarmente in considerazione:

- Lunedi 17 Marzo: avremo il rilascio dei dati americani per quanto riguarda le Vendite al dettaglio che sono previsti al rialzo. Mentre nel pomeriggio, per quanto riguarda la zona Europa avremo il discorso del presidente della BCE Lagarde.

- Martedi 18 Marzo: durante questa giornata non ci sarà alcuna news di particolare rilievo Macroeconomico.

- Mercoledi 19 Marzo: Nella notte ci sarà da tener d’occhio le dichiarazione della Bank of Japan sulla politica monetaria giapponese oltre ad esserci il rilascio del dato sui tassi d’interesse. Durante il resto della giornata avremo il dato IPC europeo, previsto al ribasso. In tarda serata ci saranno parecchie turbolenze e volatilità sui mercati in quanto avremo la decisione sul tasso d’interesse da parte della FED e la conferenza stampa da parte del FOMC. Sarà particolamente importante prestare attenzione ai propri trade e contenere il rischio durante il rilascio di queste news.

- Giovedi 20 Marzo: durante questa giornata avremo il rilascio del tasso d’interesse svizzero, in cui è previsto un taglio dello 0.25%. Inoltre avremo il rilascio del tasso d’interesse inglese, che con molte probabilità verrà confermato al 4.50%.

Nel pomeriggio ci saranno dato che riguardano il dollaro americano con i dati che riguardano le richieste iniziali dei sussidi di disoccupazione, le vendite di abitazioni che daranno un quadro generale sullo stato di salute del mercato immobiliare americano e l’ultimo dato sarà l’indice di produzione della Fed di Filadelfia, previsto in calo.

- Venerdi 21 Marzo: giornata in cui non è previsto alcuna news di particolare rilievo.

Per quanto riguarda la Forza Valute, troviamo sicuramente l’EURO in un periodo piuttosto positivo, mentre GBP e JPY si trovano in uno stato di neutralità, mentre le valute che hanno mostrato particolare debolezza sono il dollaro australiano (AUD), dollaro canadese (CAD) e dollaro americano (USD).

Il dollaro canadese è in fase di sofferenza causa aumento dei dazi da parte degli Stati Uniti che al momento risente di questa incertezza da parte degli investitori.

Mentre per quanto riguarda l’EURO, sembra esserci una buona proiezione futura piuttosto positiva, soprattutto in questo periodo in cui vi è una forte instabilità generale.

Per quanto riguarda AUD ed NZD sono ancora in attesa di qualche scossone positivo che possa dare forza a queste due valute.

Mentre per quanto riguarda il dollaro americano (USD) sicuramente sarà cruciale la giornata di mercoledi, per vedere quali sono le prospettive da parte della Fed.

Ricordiamo che questa si tratta solo di un’analisi informativa e non rappresenta alcun consiglio finanziario. Ogni investitore fare le proprie ricerche e prendere decisioni in base al rischio assunto. Il mercato dei CFD comporta il rischio di perdita di denaro.

ANALISI TECNICA

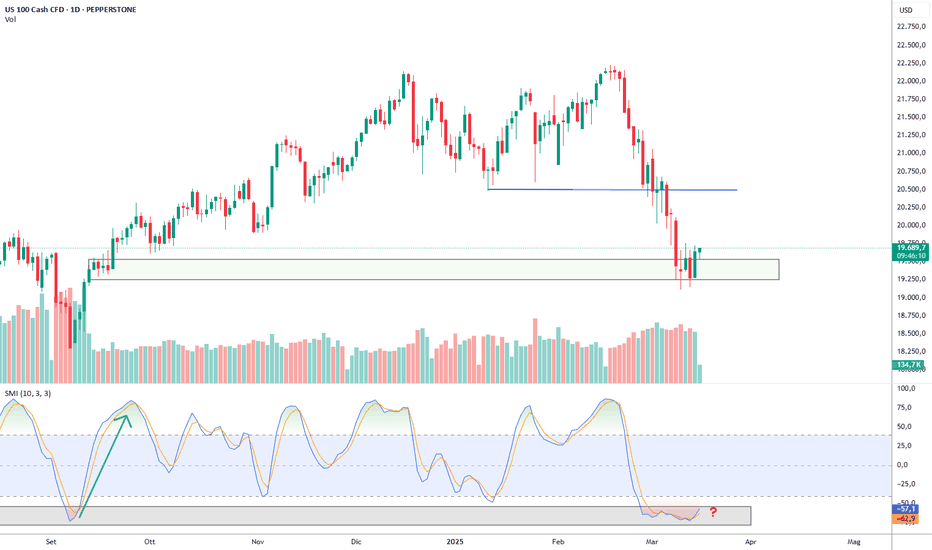

Per quanto riguarda l’analisi Tecnica, questa settimana andremo ad analizzare il Nasdaq (NAS100). Da un punto di vista Daily, notiamo come il l’indice tecnologico venga da circa un mese di movimento al ribasso. Quest’ultima settimana è passato da 20100 toccando un minimo di 19100. Senza dubbio al momento le politiche dei dazi stanno creando e non pochi problemi alle società americane.

Se guardiamo il grafico anche con il VWAP possiamo notare come il prezzo si trovi al di sotto della nostra ultima banda di riferimento, quindi ci si potrebbe anche attendere un potenziale ritorno all’interno delle bande, anche dettato dalla candela di chiusura di Venerdi, candela al rialzo decisamente importante. Inoltre vediamo dal grafico come il prezzo abbia perfettamente reagito in corrispondenza della zona di acquisto che in precedenza aveva portato alla creazione di un nuovo massimo.

Se guardiamo allo Stochastic Momentum Index, ci troviamo un una zona decisamente di ipervenduto, zona che in precedenza ha portato comunque ad un rialzo del prezzo. Sarà particolarmente influente anche la decisione da parte della FED questa settimana che potrebbe fungere da catalizzatore per un movimento del prezzo.

Ogni trader deve valutare le entrate in base alla propria strategia, quanto postato in questa analisi è puramente a scopo didattico e non rappresenta alcun segnale finanziario. Inoltre i movimenti avvenuti in passato non è detto che possano ripetersi in futuro. Tradare i CFD può comportare il rischio di perdita di denaro.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Settimana di Fuoco per i Mercati: Come Prepararsi? ANALISI MACROECONOMICA

Da un punto di vista Macroeconomico, questa settimana sarà particolarmente ricca di notizie che movimenteranno il mercato, inducendo quindi ad una elevata volatilità, motivo per cui chiunque operi sui mercati dovrà prestare particolare attenzione e valutarne i rischi.

Andando a vedere il calendario, i maggiori eventi saranno i seguenti:

Lunedi 27 Gennaio

Settimana che inizia due notizie che influenzeranno l’EUR, con il Discorso del Presidente della BCE Lagarde e l’indice IFO sulla fiducia delle aziende tedesche che ci dirà l’attuale sentiment di mercato delle aziende a livello europeo. Nel pomeriggio avremo una news che riguarda il dollaro americano, ovvero il dato sulla Vendita di nuove abitazioni, che ci dice lo stato attuale del mercato immobiliare americano.

Martedi 28 Gennaio

Giornata rilevante solamente per quanto riguarda USD, in quanto avremo il dato che riguarda il rapporto sulla fiducia dei consumatori, che misura l’effettiva spesa dei consumatori. Le previsioni dei dati indicano un indice che dovrebbe essere di qualche punto superiore al dato precedente, quindi ci potrebbe essere un potenziale rafforzamento da parte del dollaro.

Mercoledi 29 Gennaio

Giornata che porterà particolari turbolenze sui mercati, a partire dalla conferenza stampa della BCE nel primo pomeriggio, a seguire avremo il rilascio dei tassi di interesse del CAD (Dollaro Canadese), in cui ci potrebbe essere un taglio dello 0.25% e di conseguenza indebolimento da parte del dollaro canadese. In serata avremo la decisione sul tasso di interesse americano da parte della FED e susseguente conferenza stampa della FOMC. Teoricamente dovremmo avere una conferma dei tassi al 4.50%, ma date le recenti dichiarazioni di Trump, in cui ha chiaramente dettato la sua linea su un taglio dei tassi di interesse, tocca prestare particolarmente attenzione.

Giovedi 30 Gennaio

Giovedi giornata che sarà caratterizzata dai dati del PIL tedesco, che ci dirà lo stato attuale dell’economia di riferimento a livello europeo e a seguire avremo la decisione sui tassi di interesse europei, in cui è previsto un taglio dello 0.25%. Nel pomeriggio, ci sarà un ulteriore dato molto importante, ovvero il rilascio del PIL americano, previsto in diminuzione e che porterà senza dubbio a movimenti di alta volatilità sul mercato.

Venerdi 31 Gennaio

Nella giornata di Venerdi, unici dati in rilascio da tenere in considerazione sono: la variazione della disoccupazione tedesca, mentre nel pomeriggio gli Indici dei principali prezzi di spesa per consumi che riguarderanno USD.

Queste analisi sono solamente a scopo informativo e non vogliono influenzare alcun trader o investitore nelle proprie scelte. Inoltre ricordiamo di prestare particolarmente attenzione nelle giornate ad alta volalità in quanto il rischio di perdere denaro è elevato.

Per quanto riguarda una breve analisi delle forza valute abbiamo:

1. GBP in netto rialzo rispetto alla scorsa settimana e che ha dato una netta prova di forza.

2. EUR ha avuto modo di riprendersi attraverso dati che si sono mostrati positivi e che hanno dato modo di dare forza alla valuta.

3. USD in leggero calo in quanto i dati hanno costretto la moneta ad un rallentamento.

4. JPY continua a non dare prova di forza a causa delle scelte di politica monetaria da parte del governo Giapponese

5. AUD ed NZD invece trovano modo di rafforzarsi anche perchè iniziano ad arrivate influenze positive dal mercato cinese, mentre il CAD continua il suo periodo di debolezza.

ANALISI TECNICA

Questa settimana, da un punto di vista di analisi tecnica andremo ad analizzare EURUSD, asset che sarà particolarmente coinvolto nelle news macroeconomiche durante la settimana.

Da un punto di vista grafico includeremo anche il DXY (USDX su Pepperstone) ovvero l’indice del dollaro americano, che ci dice come si sta muovendo la valuta per eccellenza.

Andando nel Daily, possiamo notare come EURUSD sia andato a reagire perfettamente sul prezzo psicologico di 1,02000 ovvero zona che ha portato ad una importante rottura a rialzo nel 2022, zona che come più volte detto nei post precedenti, aveva un vuoto volumetrico ancora da colmare, come perfettamente mostrato attraverso il Profilo Volume ad Intervallo fisso.

Lato DXY invece, possiamo notare come l’inversione del dollaro sia avvenuto in corrispondenza di un’importante zona d’offerta, zona che ha portato ad una significativa rottura nel 2022, oltre ad essere una zona psicologica in quanto l’indice è arrivato a quota 110.

Quali sono i possibili scenari?

Guardando l’indice del dollaro, possiamo notare come ci sia una zona di particolare interesse intorno all’area 106, zona da cui è partito l’ultimo movimento a rialzo. Nel caso in cui si tramutasse questa ipotesi, potremmo vedere un EURUSD spingere ancor di più a rialzo. Mentre, nel caso in cui questo non dovesse accadere, potremmo vedere nuovamente EURUSD andare a toccare nuovamente i minimi.

Questa è un’analisi a scolo scopo informativo e non sono consigli finanziari. Ogni trader deve effettuare le proprie analisi in quanto queste analisi non danno alcuna certezza che questi movimenti possano avvenire. Ogni trader deve effettuare le proprie ricerche e tenere presente il rischio di tradare sul mercato CFD.

In ultima analisi, possiamo notare come lo Stochastic Momentum Index (SMI), abbia ancora dello spazio a rialzo per poter andare a prendere i massimi toccati ad Agosto, quindi bisogna prestare particolarmente attenzione al prezzo durante l’arco della settimana.

CONSLUSIONI:

EURUSD potrà sicuramente darci parecchi spunti dal punto di vista di analisi tecnica, e dovremo prestare attenzione a quelle che saranno le news durante l’arco della settimana (quali PIL americano e Tassi di interesse EUR e USD), che sicuramente fungeranno da acceleratore per il prezzo per il raggiungimento di determinate zone ad alto interesse da parte degli operatori.

Ricordiamo che ogni trader deve valutare i rischi derivanti dal trading e tutto ciò che è stato spiegato in questo articolo è solo a scopo informativo e non rappresenza alcun consiglio finanziario.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Inflazione americana ed incertezza OROLa settimana si è appena conclusa con i dati americani degli NFP e del tasso di disoccupazione che hanno portato ad un netto rafforzamento da parte del dollaro, difatti il dollaro ha guadagnato più di 100 pips su Euro e Sterlina. Il tasso di disoccupazione ha visto un calo dello 0.1% mentre gli NFP erano previsti in calo ma il dato è uscito nettamente superiore al dato del mese precedente.

Andiamo a vedere le notizie più rilevanti dal lato macroeconomico che condizioneranno la settimana che va dal 13 al 17 Gennaio.

Martedi 14 Gennaio

La settimana comincia con il dato dell’Indice dei Prezzi di Produzione, dato inflazionistico che consente di monitorare il cambiamento dei prezzi in riferimento alla produzione di beni e servizi, quindi in poche parole il cambiamento dei prezzi dal lato del venditore. Il dato è previsto a ribasso quindi questo consente al venditore di incidere in misura minore sul prezzo del prodotto.

Mercoledi 15 Gennaio

A metá settimana troviamo il dato sull’inflazione americana, dato particolarmente importante per capire il costo della vita. Il dato sembrerebbe attestarsi attorno allo 0.3%, ovvero stesso dato del mese scorso. Mentre il Core, dato che non tiene conto di energia e settore alimentare, é previsto al ribasso, passando da uno 0.3% ad un –0.1%.

Giovedi 16 Gennaio

Giornata ricca di eventi, a partire dal PIL inglese, che ci dirá ulteriormente l’andamento economico nel Regno Unito e quali saranno le possibili prospettive future. Nel pomeriggio avremo Il dato sulle Vendite al dettaglio, dato previsto in calo e che dovrebbe passare da uno 0.7% allo 0.5% e che potrebbe avere ripercussioni negative sul dollaro americano. Inoltre avremo il dato sulle Richieste iniziali di sussidi di disoccupazione che misura lo stato di salute del mercato del lavoro americano.

Venerdi 17 Gennaio

La settimana andrà a concludersi con il dato dell’inflazione europea, dato che dovrebbe essere confermato attorno al 2.4%, in linea con il dato del mese precedente. Dato che ci dirá se vi è tutt’ora inflazione stabile in Europa.

Le informazioni fornite sono solamente a scopo informativo e non rappresentano alcun alcun segnale di investimento. Ogni trader/investitore deve valutare il rischio in maniera adeguata e fare le proprie valutazioni.

ANALISI TECNICA

Questa settimana andremo ad analizzare l’ ORO (XAUUSD su Pepperstone) e di come questo asset potrebbe muoversi nel corso delle settimane.

Da un punto di vista del timeframe Daily, possiamo notare come attualmente l’Oro stia rimbalzando in un range che va dai 2590$ ai 2700$, dandoci modo di pensare che non vi è ancora una chiara decisione da parte degli operatori.

Da un punto di vista tecnico possiamo vedere come la zona dei 2575$ sia stata rispettata in quanto zona che ha portato ad un nuovo massimo in Novembre.

Ulteriore conferma di questo momento “statico” dell’Oro ci viene dato anche dal VWAP , che misura il prezzo medio ponderato in base al volume in un determinato periodo di tempo. Il prezzo è racchiuso all’interno della banda superiore ed inferiore, ed è possibile notare come ci sia stato lo sbilanciamento in zona 2575$ per poi rientrare all’interno delle bande.

Queste sono solo analisi a scopo informativo e non rappresentano alcun consiglio di tipo finanziario.

Andando ad analizzare l’ SMI (Stochastic Momentum Index) , possiamo notare come questo indicatore sia entrato in una zona di apparente ipercomprato. Possiamo notare come in questa zona, in passato, ci siano stati simili movimenti a ribasso che ha portato il prezzo ad una dirompente discesa. L’ultimo movimento rilevante, avvenuto a fine ottobre 2024, ha portato ad una discesa di 250$ nel giro di due settimane. Di conseguenza si potrebbe prendere in considerazione questa zona ed attenzionare con cautela, eventuali conferme per poter andare a ribasso.

Ovviamente, questi non devono rapprensentare consigli finanziari di alcun tipo, dato che ció che accade in passato non sempre avviene anche in futuro. Inoltre, questi indicatori non ci danno alcuna certezza che un movimento possa avvenire. Per questo motivo, ogni trader deve valutare in maniera autonoma le proprie entrate sul mercato e fare in modo di poter rischiare solo quello che puó permettersi, in quanto l’Oro è un asset estremamente volatile che potrebbe portare perdite di denaro.

Conclusioni:

Date le news di particolare rilevanze che verranno rilasciate questa settimane, specialmente riguardanti il dollaro americano, quali CPI (dato sull’inflazione), Vendite al dettaglio e Richieste dei sussidi di disoccupazione, porteranno elevata volatilitá all’interno dei mercati. Sicuramente l’Oro verrà nettamente influenzato da queste news e sarebbe opportuno attenzionare con cautela determinati movimenti. Inoltre, come visto nella sezione tecnica, ci troviamo all’interno di un range, segno di totale incertezza al momento. Una volta che verrà rotto questo range, sicuramente saremo in grado di capire la direzionalitá di mercato, che potrebbe portare l’Oro a nuovi massimi, o portare la materia prima ad una ulteriore discesa, che lo porterebbe ad una quotazione al di sotto dei 2500$.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

DAX40 Sotto la Lente tra Inflazione e TassiANALISI MACROECONOMICA

Con la chiusura del mese di novembre, la settimana entrante promette una raffica di eventi economici cruciali che sono pronti a influenzare in modo significativo le dinamiche del mercato globale.

Ecco una panoramica di quella che sarà la settimana che va dal 25 al 29 novembre:

- Decisioni delle banche centrali e indicatori economici:

Questa settimana prevede la decisione sui tassi di interesse della Reserve Bank of New Zealand (RBNZ), prevista per mercoledì 27. La previsione di un taglio dei tassi di 0.50 punti, ovvero dal 4,75% al 4,25% potrebbe segnalare un significativo cambiamento di politica, che rifletterebbe pienamente la decisione della banca centrale alle attuali condizioni economiche.

Oltre alla decisione sui tassi, la RBNZ rilascerà la dichiarazione di politica monetaria e terrà una conferenza stampa, che dovrebbe dare ulteriori dettagli sulle prospettive economiche neozelandesi.

- Rilascio dei dati economici degli Stati Uniti:

Martedi 26 Novembre si apre con il rilascio dei dati sulla vendita delle nuove abitazioni negli Stati Uniti, La giornata prosegue con i verbali del FOMC di martedì, ovvero discorso interno della Federal Reserve e forniscono indizi sulle future politiche monetarie. Questo documento scaturisce una certa volatilità del mercato, in quanto vengono rivelate della Federal Reserve sulla salute economica, l'inflazione e l'occupazione.

Mercoledì abbiamo il rilascio dell'indice dei prezzi PCE (Personal Consumption Expenditures) core di ottobre. Questo dato viene tenuto particolarmente in considerazione dalla Federal Reserve per valutare l'inflazione. Un dato coerente con quello del mese precedente, pari allo 0,3%, potrebbe influenzare le aspettative sulla traiettoria dei tassi d'interesse statunitensi. Inoltre, abbiamo nella stessa giornata abbiamo il rilascio del GDP statunitense, ovvero il PIL americano riferito al terzo trimestre (Q3)

- Rapporti sulla crescita globale e sull'inflazione:

I dati economici saranno ricchi di aggiornamenti sull'inflazione provenienti da tutto il mondo verso la fine della settimana, con i rapporti preliminari sull'indice dei prezzi al consumo (CPI) dell'Eurozona.

Questi dati sono fondamentali per valutare l'andamento dell'inflazionea livello europeo e potrebbero avere un impatto sulle decisioni delle banche centrali nei prossimi mesi. Inoltre, l'Eurozona renderà noti i dati sulle vendite al dettaglio e la Svizzera rilascerà i dati sul PIL, offrendo una prospettiva più ampia sulla salute economica in Europa.

Da ricordare che la borsa americana sarà chiusa nei giorni del 28 e 29 Novembre per via del giorno del Ringraziamento (Thanksgiving Day)

CONCLUSIONI

Con un calendario così fitto, questa settimana è fondamentale per i trader e gli investitori di tutto il mondo. Ogni evento economico potrebbe giocare un ruolo fondamentale nel forgiare le tendenze del mercato e le prospettive di politica monetaria a livello globale.

Ogni trader ed investitore deve rimanere informato e valutare sempre il rischio derivante dai dati Macroeconomici, adattando le loro strategie e gestendo efficacemente i rischi in un contesto di trading potenzialmente volatile.

ANALISI TECNICA:

Questa settimana andremo ad analizzare l’indice azionario europeo, ovver il DAX40 (GER40 su Pepperstone) che rappresenta le maggiori 40 società tedesche, selezionate in base alla capitalizzazione di mercato e ai volumi di scambi e che sono quotate alla Borsa di Francoforte.

Le società sono di diversa natura, infatti troviamo società tecnologiche, automobilistiche, sanitarie e finanziarie.

Da un punto di vista prettamente di analisi tecnica e su un timeframe Daily, possiamo notare come l’indice europeo sia nuovamente vicino ai massimi storici toccati a metà ottobre (19.700 punti) ed ha chiuso venerdì con una quotazione di 19.350.

Dal grafico a linee, vediamo come la zona dei 19.000 (prezzo psicologico), abbia retto e portato ad un rialzo del prezzo. Possiamo notare come questa zona, a fine ottobre ci abbia portato alla creazione di un nuovo massimo e di accettazione totale del prezzo (pallino verde) al di sopra del massimo precedente.

Ogni trader deve effettuare le proprie analisi e tenere presente come questo asset sia volatile, quindi deve considerare il rischio di poter perdere denaro.

FIXED RANGE VOLUME PROFILE

Un’ ulteriore conferma, ci viene data dal Fixed Range Volume Profile, ovvero il nostro indicatore che ci dice la zona a maggior interesse di volumi scambiati. Guardando il nostro grafico a candele, difatti possiamo notare come il nostro Punto di Controllo (POC - linea viola sul nostro grafico) ci indica come l’area dei 19.000 siano stati interessati da un elevato numero di operazioni scambiate; quindi, è stato il punto di maggiore interesse.

Non vi è alcuna certezza che i risultati ottenuti in passato possano ripetersi anche in futuro.

STOCHASTIC MOMENTUM INDEX + VOLUMI

L’indicatore SMI al momento è pienamente correlato con l’andamento del prezzo, infatti notiamo come ci siano massimi e minimi crescenti e ci troviamo in una zona neutrale, dopo essersi trovato in una zona di ipervenduto. Anche da un punto di vista dei volumi, possiamo vedere come i volumi long siano in aumento.

Questo è un motivo più per tenere in considerazione come il prezzo si muoverà durante l’arco della settimana.

Quello che dobbiamo tenere a mente è che ogni trader deve considerare le proprie analisi e di come questa analisi effettuata sia solo a titolo informativo e non dia alcuna certezza che il GER40 possa continuare la sua corsa al rialzo.

CONCLUSIONI:

Sulla base dei dati macroeconomici e dell’analisi tecnica, l’indice tedesco molto probabilmente ci darà risposte sulla sua forza al rialzo, o se potrebbe darci anche segnali di inversione nel caso in cui ci siano dati dell’EUROZONA che possano favorire un’eventuale discesa.

Siamo certi che la zona dei 19.000 punti al momento si è rivelata essere molto importante, come visto nella nostra analisi tecnica.

È importante valutare con attenzione ogni operazione in quanto i dati macro porteranno elevata volatilità con la susseguente possibilità di mettere a rischio il proprio capitale. Ogni trader ed investitore deve valutare al meglio le proprie operazioni di trading ed investimento.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Settimana Esplosiva: Dati Macro Pronti a Sconvolgere i Mercati?ANALISI MACROECONOMICA 18 - 22 NOVEMBRE

La settimana che si è appena conclusa ci ha dato una visione significa del ribasso su alcune coppie valutarie per eccellenza quali EURUSD e GBPUSD e anche per quanto riguarda l’Oro.

Questo dovuto ad un dollaro che si è nettamente rafforzato.

E’ inoltre importante segnalare nella seconda parte della settimana il ribasso degli indici come Nasdaq che ha chiuso la sessione di Venerdì 15 con un ribasso sostanzioso del 2.24%.

Per quanto riguarda la settimana in arrivo possiamo segnalare diversi avvenimenti di rilievo da dover tener presente, che un trader o un investitore dovrebbe sempre far riferimento per ridurre il rischio derivante dai mercati.

Andiamo a vedere insieme quali saranno gli eventi principali della settimana che va dal 18 al 22 di Novembre.

Martedì 19 Novembre:

In questa giornata avremo il rilascio del CPI dell’Eurozona, ovvero del tasso di inflazione.

Il dato precedente ha visto l’inflazione stabile al 2% e questo dato dovrebbe essere confermato sempre al 2%.

Senza dubbio si consiglia di fare le dovute valutazioni in quanto è un dato che porta volatilità sul mercato, in questo caso soprattutto per le coppie valutarie riguardanti l’Euro.

Mercoledì 20 Novembre:

Mercoledì sarà la volta del CPI del Regno Unito il cui dato precedente ha visto l’inflazione all’1.7%, mentre le previsioni portano un’inflazione in aumento al 2.2%.

La Bank of England sta tenendo d’occhio il comportamento dell’inflazione e questo dato in aumento potrebbe portare ad un rafforzamento della sterlina.

Consigliamo di attenzionare la volatilitá della sterlina al rilascio di questo dato. Inoltre gli eventi passati non danno una certezza che il prezzo possa rispondere allo stesso modo in futuro.

Giovedì 21 Novembre:

Questa giornata sará all’insegna dei dati americani.

Abbiamo dapprima le nuove richieste di sussidio di disoccupazione (Initial Jobless Claims) che anticipa le condizioni del mercato del lavoro. Il dato é previsto in aumento, quindi porterebbe ad un non avanzamento del mercato del lavoro e quindi potrebbe influenzare negativamente il dollaro. Dato precedente 217k e dato previsto 220k.

Successivamente abbiamo il Philadelphia Fed Manufacturing Index: questo dato ci dice le condizioni economiche del settore manifatturiero americano. Il dato é previsto in diminuzione passando da 10.3 ad un 6.3 indicando anch’esso un rallentamento nel settore industriale, con influenza negativa sul dollaro.

Ultimo dato previsto per questa giornata é la vendita delle case (Existing Home Sales) in cui ci viene indicata la salute del mercato immobiliare. Il dato é previsto in leggero aumento ( da 3.84M a 3.94M) quindi porterebbe ad un rafforzamento del dollaro.

Teniamo a precisare che ogni dato rilasciato porta volatilitá sul mercato ed ogni trader deve valutare con accuratezza il rischio derivante da ogni investimento.

Venerdì 22 Novembre:

Questa giornata è ricca di dati in cui avremo:

PMI inglese (GBP): ci indica una valutazione del settore manifatturiero e dei servizi. I dati previsti ci indicano un dato superiore a 50 quindi espansione del settore.

Core retails sales: il dato misura a quanto ammonta la spesa dei consumatori nel Regno Unito. Il dato del mese precedente era dello 0.3% mentre questo mese è previsto per il -0.3% , quindi potrebbe avere un forte impatto sulla sterlina.

PMI americano: in questo caso valutiamo l’andamento generale dell’economia statunitense. I dati sono previsti in leggero aumento quindi potrebbero avere impatto positivo sul dollaro americano.

In questo caso trader ed investitori devono tenere presente il rischio derivante dagli investimenti, motivo per cui è necessario valutare tutti questi dati economici che verranno rilasciati nel corso della prossima settimana.

ANALISI TECNICA - GBP/USD

Time Frame: Daily (D)

Nel grafico giornaliero (Daily) della coppia valutaria GBP/USD si può osservare una marcata fase di ribasso della sterlina britannica rispetto al dollaro statunitense.

In un periodo di circa 45 giorni, il valore è sceso in modo significativo, passando dal livello di prezzo di 1.34, registrato in precedenza, all'attuale di 1.26.

Questo movimento evidenzia una chiara pressione al ribasso sul cambio, riflettendo una fase di debolezza della sterlina in relazione al rafforzamento del dollaro.

VOLUME

A livello volumetrico, notiamo subito come la zona di distribuzione sia stata nettamente rotta con volumi decisamente importanti, come mostrato dal grafico.

Il prezzo adesso sembra dirigersi verso una zona in cui il prezzo potrebbe tornare a respirare, in quanto zona che precedentemente ha portato ad un nuovo massimo ed è avvenuta accettazione del prezzo (rettangolo giallo).

Questa analisi non da alcuna certezza che questo possa avvenire, motivo per cui il trader o l’investitore debba sempre fare le proprie ricerche e valutare il rischio

VWAP

Inoltre il nostro VWAP ci indica come il prezzo sembra direzionarsi verso l’ultima banda, perfettamente adiacente alla nostra zona ed in corrispondenza del prezzo psicologico di 1.2500.

Gli indicatori di analisi tecnica non ci danno alcuna certezza se effettivamente questa reazione possa avvenire. Bisogna sempre essere consapevoli dell'alta volatilità durante eventi macroeconomici importanti e valutarne di conseguenza il rischio.

STOCHASTIC MOMENTUM INDEX (SMI)

L’SMI ci dice quanto ci sia di ipercomprato o ipervenduto in un asset.

Al momento possiamo notare come ci sia correlazione tra prezzo e movimento dell’SMI (massimi e minimi decrescenti).

Ci troviamo in una posizione di ipervenduto, quindi potenzialmente potremmo valutare un possibile rallentamento del movimento con susseguente possibile rialzo.

Questo non vuole essere un consiglio finanziario in quanto ogni trader valutare i rischi ed analizzare ogni investimento in modo totalmente autonomo

Eventi passati non danno alcuna certezza che possano ripetersi in futuro

CONCLUSIONI:

Ci troviamo dinanzi ad un trend ribassista al momento e, dal punto di vista macro, entrambe le valute saranno interessate da diverse notizie economiche.

Prima di valutare una possibile inversione del prezzo, dovremmo avere prima le dovute conferme dal punto di vista tecnico, in quanto sarebbe davvero rischioso effettuare trades senza alcuna valutazione tecnica e macroeconomica.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

DraftKings: Long Opportunity? Attention to the next resistanceEN: The price of DraftKings, which started at $32 traded in January, after a brief consolidation period at the highs, has today surpassed the period highs(45usd). Volume is expanding, the slow stochastic is favorable, and the breakout of the volume band is significant, which bodes well for the continuation of the bullish trend. Everything looks promising, and the target is set at $52, but beware of the intermediate level at $48, it could also play some tricks. An accurate entry position will be crucial.

In the next few hours, we will discover the strength of the trend.

IT: Il prezzo di DraftKings, partito da 32 dollari scambiati a gennaio, dopo un breve periodo di consolidamento sui massimi, ha oggi superato i massimi del periodo(45usd). Il volume è in espansione, lo stocastico lento è favorevole, e la rottura della banda di volume è significativa, ciò fa ben sperare per il proseguimento del trend rialzista. Tutto sembra promettente e il target è fissato a 52 dollari, ma attenzione al livello intermedio di 48 dollari, potrebbe riservare delle sorprese. Sarà fondamentale un ingresso in posizione accurato.

Nelle prossime ore scopriremo la forza del trend.

Nicola Iurilli

GBP CAD long opportunity"Opportunità long su GBP/CAD: il prezzo rimbalza sulla trendline e rompe la resistenza a quota 1.70609, con lo stocastico lento a favore e un obiettivo di target nella zona di 1.72153. Si raccomanda cautela all'ingresso poiché la candela ha già invertito il trend; lo stop loss offre un buon posizionamento."

In English:

"Long opportunity on GBP/CAD: the price bounces off the trendline and breaks the resistance at 1.70609, with the slow stochastic in favor and a target in the area of 1.72153. Caution is advised at entry as the candle has already reversed; the stop loss provides a good placement."

US500 S&P 500 primo segnale di debolezza? Nella seduta odierna, il prezzo mostra una candela ribassista con volumi in aumento, pur rimanendo all'interno del trend e trovando supporto sulla trendline di periodo. La notevole espansione dei volumi potrebbe suggerire la possibilità di un'inversione ribassista imminente. In tal caso, il primo supporto significativo sarebbe intorno a quota 4795. Tuttavia, se il prezzo dovesse nuovamente rompere al rialzo, potremmo assistere a un'estensione del trend ascendente. È importante monitorare l'indicatore stocastico lento, che sta mostrando un incrocio al ribasso. Tale segnale potrebbe anticipare una discesa imminente.

eng

In today's session, the price exhibits a bearish candle with expanding volumes, while remaining within the trend and finding support at the period trendline. The significant volume expansion may suggest the possibility of an impending bearish reversal. In such a scenario, the first significant support would be around the 4795 area. However, if the price were to break upwards again, we might witness an extension of the uptrend. It is crucial to monitor the slow stochastic indicator, which is showing a downward crossover. This signal could anticipate an imminent descent.

Ritracciamento sui 40.000, possibile buy per LongAnalisi Time Frame Day 1, LUNGO PERIODO.

BTC si trova ancora in un momento di accumulo importante, poichè uscendo da quel grande "Testa&Spalle", è andato prima a ritracciare sui 32.000, trovando un valido supporto e poi ha creato questi 3 piccoli spike, con massimi e minimi crescenti. Respinto dalla coriacea resistenza dei 50.000 che coincide grossomodo con la MA200 di lungo periodo; siamo ora in ritracciamento sui 40.000 , che oltre ad essere una soglia psicologica molto importante ,si trova sullo 0.618 del FIB Track che sappiamo essere un livello "sensibile" per il grafico. Inoltre lo Stochastic segnala che siamo in una zona di Iper Venduto.

In conclusione, a meno che non venga infranta la soglia psicologia dei 40.000, con consecutivo ritracciamento sui 38/35.000,

nei prossimi giorni potremmo assistere ad un nuovo higer Low.

Ogni critica o consiglio, purchè espresso con educazione , è apprezzato e gradito!

"Il Team B&B"

XLM Italian:

XLM ha rotto il canale delle medie mobili in cui gravitava da Dicembre del 2019, prima su un rumors del convegno e di un espansione del business in America Latina poi con la notizie il relly è partito sostenuto dalla EMA 200, 50 e in modo stretto dalla 9. Per semplicità ho provveduto a sottolineare come ancora prima della notizia la rottura del canale delle medie mobili e la sua estensione calcolato sulla volatilità implicita ha rappresentato un segnale di interesse e l'inizio del rally.

Visione e previsione:

Alcuni stanno pensando di prendere BTC o XLM short perché in iper-comprato, niente di più sbagliato, per avere un segnale di inversione o possibile inversione si deve attendere almeno la rottura della EMA 50 che statisticamente ha sempre sostenuto i trend esponenziali delle Crypto.

Viceversa acquistare sulla EMA 9 o sulla EMA 50 quando lo stocastico è in iper venduto e crea una divegenza potrebbe assicurare una riuscita del trade con uno stop dato dalla EMA 200 o dal ritorno nel canale delle medie.

Italian:

XLM broke the channel of moving averages in which it gravitated since December 2019, first on a rumor of the conference and an expansion of the business in Latin America, then with the news the relly started supported by the EMA 200, 50 and strictly by the 9. For the sake of simplicity, I have underlined how even before the news broke the moving average channel and its extension calculated on implied volatility represented a signal of interest and the beginning of the rally.

Vision and forecast:

Some are thinking of taking BTC or XLM short because in overbought, nothing more wrong, to have a reversal signal or possible reversal one must wait at least for the break of the EMA 50 which has statistically always supported the exponential trends of Crypto.

Conversely, buying on the EMA 9 or EMA 50 when the stochastic is over-sold and creates a divegenza could ensure a success of the trade with a stop given by the EMA 200 or a return to the averages channel.

BTC-USD ANALISI Ipotesi Triangolo simmetrico 1D CHARTDall'analisi di un periodo degli ultimi tre anni indica una formazione grafica triangolare potenzialmente simmetrica.

CIò indicherebbe una pausa prima della continuazione dell'uptrend.

- Le due trendlines sono convergenti

- Abbiamo i quattro punti di reazione (1,2,3,4)

- Siamo nell'area del triangolo compresa tra i 2/3 e 3/4

-PRIMO BREAKOUT INTORNO AGLI 11300

- Halving tra 4 giorni

Segnali per il punto 6:

-Rejection della trendline superiore

-Volumi bassi durante la rottura (fake brekout)

Sul 1 day sia l'RSI che lo Stochastic sono in overbought

Potremmo assistere a una ricorrezione prima della rottura della trendline superiore intorno ai 9300-9500 prima della continuazione dell'uptrend in corso.

In ogni caso la rottura di ognuna delle trendline dovrebbe essere accompagnata da forti volumi per avere conferma.

Inoltre, un altro criterio di conferma potrebbe essere una penetrazione del 1,5-3% o due giorni al di sopra della trendline.

EUR/USD Doppio minimo con probabile inversione di tendenzaDall'analisi grafica effettuata possiamo notare la rottura della trendline ribassista, un doppio minimo disegnato dai prezzi sul supporto di 1.08200 e una probabile rottura della neckline

Unitamente all'analisi grafica le candele giapponesi ci danno un segnale importante di forza dei compratori (forza confermata anche dalle candele Heikin hashi).

A favore della nostra analisi anche l'importante divergenza evidenziata dallo Stocastico Lento

Il completamento della figura di doppio minimo portrebbe portare le quotazioni ad una veloce risalita verso il target di 1.09220

BDP TRADE

GBP/JPY aspetto opportunità short Sul grafico ad 1H emerge un debole trend rialzista all'interno di una prolungata fase laterale. Al momento abbiamo una sequenza di max e min crescenti per cui non c'è ancora ragione di pensare ad un'inversione di tendenza. La media esponenziale a 20 periodi, tuttavia, nelle ultime ore si è appiattita indicando un indebolimento della tendenza in atto. I primi tentativi di portare i prezzi al di sopra della resistenza individuata hanno portato a diversi rigetti. Successivamente, i prezzi riescono a superare la resistenza con una Long White Line che però non trova seguito. I ribassisti riescono a riportare in basso i prezzi che vanno a testare la media esponenziale. Da qui i prezzi salgono nuovamente formando un Higher High. Il movimento rialzista (composto da ben 8 candele) non trova però seguito e in sole 3 candele ribassiste i prezzi vengono riportati nuovamente al di sotto della resistenza. In sole 3 ore i ribassisti rimangiano l'intero movimento rialzista delle precedenti 8 ore. Questo, secondo me, è un chiaro segnale della forza dei ribassisti. A questo punto, con i prezzi che dall'ultimo Higher High sono scesi di 90 pips mi aspetto un ultimo impulso rialzista (dovuto prevalentemente alle prese di profitto dei ribassisti che potrebbero farsi da parte in attesa di un prezzo più alto da poter Shortare).

Da qui la mia idea...

Qualora i prezzi dovessero formare un Lower High accompagnato da una candela che mostri notevole forza ribassista, dalla rottura definitiva sia della media mobile esponenziale che della trendline rialzista delle ultime ore aspetterei un pullback verso la resistenza (e verso la media esponenziale) per un'entrata short.

La possibile inversione sembrerebbe inoltre essere confermata anche dallo Slow Stochastic che disegna una divergenza negativa in area di ipercomprato.

Yuma long di breveSegnali poco puliti , ma sufficienti per provare - segnale sporco da stocastico +rsi - supporto della media - candele invitanti - stop sul minimo del 22 gennaio

Long di breve -

not very clean, but try - dirty signal from stochastic + rsi - average support - inviting candles - stop on the minimum of 22 January

Long - carefully

DEU30: possibile ritracciamento o prosecuzione del trend?L'indice tedesco, dopo aver praticamente raggiunto il target del testa e spalle indicato nelle nostre analisi di fine febbraio ai nostri clienti ELITE, ha raggiunto un livello di resistenza sia statico che dinamico intorno ai 12300 punti.

Interessante quindi è capire come potrà evolversi il prezzo nei prossimi giorni.

Notando anche la divergenza presente tra i massimi di prezzo e quelli dello stocastico in ipercomprato, possibile ritracciamento da questi livelli, a meno di una rottura decisa del massimo di ieri e dei due livelli di resistenza, che potrebbero portare i prezzi dell'indice a livelli ancora più alti.