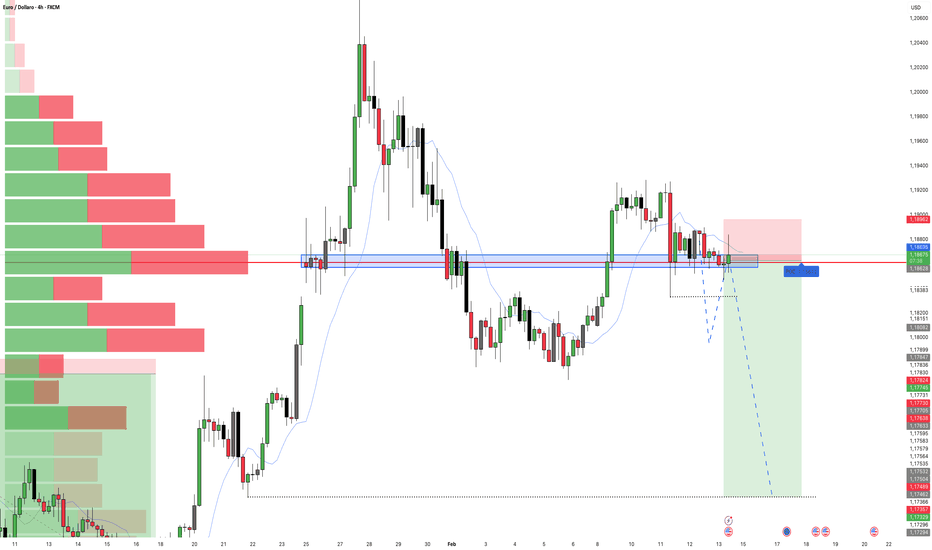

La Configurazione Chiave si espande. Entra il mio portafoglio14 anni di metodo. 5/5 livelli centrati nel 2026. +488 pips su EUR/USD.

La precisione del Sistema non è più un caso. È un metodo validato. Ora è il momento di applicarlo dove contano davvero: i miei soldi.

📊 PRESENTO IL "PORTAFOGLIO CONFIGURAZIONE CHIAVE 2026":

Non è una simulazione. Non è teoria. Sono gli asset che ho in portafoglio oggi e su cui applicherò la stessa identica disciplina che avete visto su EUR/USD:

🟡 EUR/USD Il main event. La nostra base.

⚡ TESLA (TSLA) Il titolo culto. Volatilità, livelli, opportunità.

🟠 BITCOIN (BTC/USD) L'asset generazionale. Nessuna opinione, solo livelli.

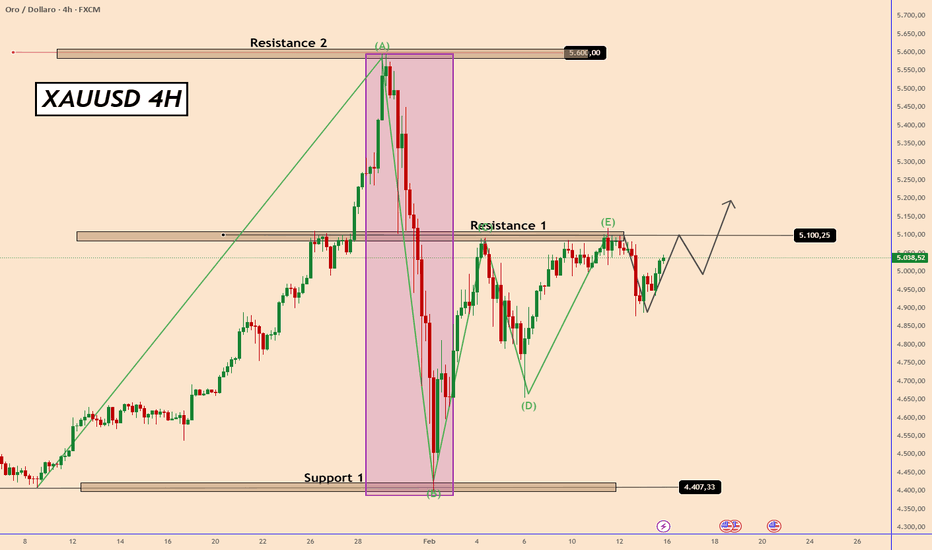

🏆 ORO (XAU/USD) Il rifugio. La solidità dei livelli strutturali.

PERCHÉ QUESTI TRE?

Perché rappresentano tre mondi completamente diversi: tecnologia, digitale, valore rifugio. Se il Sistema funziona su tutti e tre, significa che non è lo strumento a fare la differenza, ma il metodo.

📅 IL CALENDARIO SISTEMICO:

Per non sporcare il feed e mantenere la massima qualità, seguirò questa frequenza:

Giorno Asset Contenuto

Lunedì ORO (XAU/USD) Livello chiave della settimana

Mercoledì BITCOIN (BTC/USD) Aggiornamento struttura

Venerdì TESLA (TSLA) Preparazione chiusura settimanale

Variabile EUR/USD Il main event, come sempre

🔍 COME FUNZIONERÀ:

Stesso metodo: Una mappa mensile per ciascun asset. Livelli tracciati, non rincorsi.

Stessa disciplina: Attesa del ritesto. Nessuna FOMO.

Stessa trasparenza: Performance tracker per ogni asset. Vedrai esattamente quanti pips/punti guadagno (o perdo) su ciascuno.

📚 DIDATTICA AVANZATA: PERCHÉ IL SISTEMA È UNIVERSALE.

Il mercato cambia. I livelli chiave, no.

Tesla reagisce ai livelli psicologici come EUR/USD.

Bitcoin rispetta i ritracciamenti di Fibonacci come l'Oro.

L'Oro ha le sue "zone madre", esattamente come 1.1592 a Gennaio.

Il trader cerca lo strumento perfetto. Il sistemista cerca il metodo perfetto. E lo applica ovunque.

🔥 CONFIGURAZIONE CHIAVE - PERFORMANCE 2026 (AGGIORNATA):

Asset Trade Pips/Punti Stato

EUR/USD Trade 1-4 +488 pips ✅ REALIZZATI

TSLA - 0 In attesa primo setup

BTC/USD - 0 In attesa primo setup

XAU/USD - 0 In attesa primo setup

Totale 2026: +488 pips. E siamo solo a Febbraio.

🎤 IL MIO STATO OPERATIVO:

Portafoglio reale: LONG su EUR/USD residuo, CASH su TSLA, BTC, XAU.

Nessuna posizione aperta sui nuovi asset finché il Sistema non mi darà un livello chiave chiaro e un ritesto confermato.

La pazienza è la stessa. La disciplina è la stessa. I soldi sono veri.

👉 QUESTO NON È UN SERVIZIO DI SEGNALI. È UN METODO IN AZIONE SUL MIO PORTAFOGLIO.

Commenta "PORTAFOGLIO" se sei pronto a seguire questa nuova fase con la stessa serietà.

Idee della comunità

GOLD CPI TODAYho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

la chiusura daily di ieri non promette bene, ottima candela di rientro dello shitft daily passato come descritto sul grafico. e posizionamento sotto ai 5k che non è da poco.

personalmente vorrei valutare degli short oggi, ma abbiamo anche i dati cpi quindi aspettiamoli e poi di conseguenza possiamo intervenire.

al momento la situazione è questo e vi spiego come potrei muovermi all'uscita di questo dato rilevante.

Oggi il dato CPI è il driver principale.

Il mercato si aspetta un rallentamento dell’inflazione (YoY più basso rispetto al precedente), ma il posizionamento è sbilanciato:

Sorpresa al ribasso → nuova spinta rialzista.

Sorpresa al rialzo → possibile ritracciamento verso supporti strutturali.

Il CPI sarà il prossimo fattore direzionale.

La Federal Reserve resta dipendente dai dati.

Il percorso dell’inflazione è centrale per le aspettative sui tassi.

Se il CPI conferma un raffreddamento:

rendimenti reali in calo → oro al rialzo.

📊 CPI USA – scenari in base al dato:

🔥 CPI Alto

(≥0,4% MoM e/o Core ≥0,4% | YoY sopra 2,5%)

La disinflazione si ferma.

I tagli vengono rimandati.

Rendimenti in salita, USD forte.

-Oro pressione ribassista

-USD impulso rialzista su riprezzamento hawkish

❄️ CPI Debole

(≤0,2% MoM e/o Core sotto attese | YoY ≤2,4%)

La disinflazione accelera.

Il mercato anticipa tagli.

Rendimenti in calo, USD debole.

-Oro pressione rialzista

-USD debolezza

ci vediamo in live alle 14:00 buon giovedi.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

SPY ES1! S&P500 in una fase interessante da seguire..BUon venerdì 13 Febbraio 2026 e bentornati sul canale con un aggiornamento tecnico sull'indice S&P500 alla fine di una settimana che ha rappresentato l'ennesimo "bagno di sangue" sul mercato azionario statunitense.

La configurazione tecnica sul grafico giornaliero e sul timeframe a 4H rimane molto interessante e a mio parere promettente.. con tutte le dovute cautele.

Grazie per l'attenzione e buona serata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

U Unity Software con una doji interessante sul giornaliero...Buon venerdì 13 Febbraio 2026 e bentornati sul canale con un aggiornamento tecnico su Unity Software. Mi è stato chiesto cosa pensassi di questa discesa e fin dove il prezzo potrebbe - da un punto di vista tecnico - trovare dei supporti, e spero che il video di oggi possa rispondere a queste domande.

Ricordiamoci sempre che nessuno ha la sfera di cristallo e che quello che cerchiamo sempre è un vantaggio probabilistico per aumentare quanto più possibile le nostre possibilità di successo.

Grazie per la vostra attenzione e buona serata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

STLAM La mia perdita non realizzata più importante fin'oraBuon venerdì 13 Febbraio 2026 e bentornati sul canale con uno sguardo tecnico e attento su Stekllantis, alla chiusura di una settimana che ha visto il titolo tagliare parzialmente le perdite accumulate nella settimana precedente con uno dei crolli giornalieri più importanti di sempre.

Grazie per la vostra attenzione e buon week end

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

Possibile Engulfing ribassista su UnicreditUnicredit ha chiuso la settimana al ribasso con un -3,53% e da inizio 2026 è in positivo del +0,58%, ma risulta in ritracciamento del 10,70% rispetto al picco massimo toccato a 79,79€. Ribasso che su base mensile sta lasciando una lunga shadow superiore. Ovviamente la valutazione però andrà fatta tra quindici giorni.

Sul grafico weekly si è però formata una candela bearish engulfing , tipica di possibile inversione del trend e si è formata correttamente dopo una lunga serie di rialzi. Per chi il rischio che si concretizzi c’è e andrà confermato la prossima settimana.

Invece sul grafico daily si può osservare come nel ribasso UCG si sia fermato sul primo livello di supporto in area 70,25€, dove passa anche la media mobile (Sma50). Venerdì UCG ha chiuso sopra questi due livelli. Una perdita di quest’area potrebbe aprire spazio a un ribasso più profondo verso area 64/65€.

Test del supporto imminente L’indice si avvicina al test del supporto viola che transita sopra la sma50 (linea rossa)

In caso di rottura ribassista è molto probabile che si vada verso il retest dei 44000 già atteso da tempo

Venerdì molti titoli bancari hanno disegnato una candela settimanale “bearish engulfing” che spesso si trova al termine di un trend rialzista

GOLD rompe il canale al ribasso con forzaIl prezzo dell’oro, alla fine della giornata di ieri, è uscito dal canale rialzista al ribasso con una volatilità molto elevata, scendendo persino sotto i 4.900 📉🔥.

Attualmente il prezzo si sta consolidando sul livello 0,5 di FIBO della discesa. Se reagisce in modo ribassista in questa zona, allora dovrebbe scendere nuovamente con forza 🔻📊.

STM+AMAZON "ACCOPPIATA VINCENTE"Stmicroelectronics annuncia un ampliamento della collaborazione con Amazon Web Services. Ma l'accordo, al di là dei semiconduttori, prevede anche la possibilità per Amazon di comprare azioni. Più nel dettaglio, Stmicroelectronics fornirà “funzionalità specializzate per la connettività a banda larga”, tra cui microcontrollori avanzati per la gestione intelligente delle infrastrutture e circuiti integrati analogici e di potenza “che garantiscono l’efficienza energetica necessaria per il funzionamento dei data center hyperscale“.A fine gennaio l’amministratore delegato di Stmicroelectronics, Jean-Marc Chery, aveva detto che la società intende portare il proprio fatturato legato ai centri dati per l’intelligenza artificiale dagli attuali 500 milioni di dollari a 1 miliardo entro il 2030, o forse anche prima.Inoltre, Stmicroelectronics lavorerà con Amazon Web Services per ottimizzare i carichi di lavoro di progettazione elettronica automatizzata nel cloud. La potenza di calcolo garantita da Amazon dovrebbe permettere di accelerare la progettazione dei microchip e dunque di velocizzare la commercializzazione dei prodotti.Al di là della collaborazione pratica, Stmicroelectronics ha emesso dei warrant ad Amazon Web Services per l’acquisto di un massimo di 24,8 milioni di azioni ordinarie a un prezzo iniziale di 28,38 dollari. Amazon potrà esercitare questo “diritto di acquisto” con una o più transazioni in un arco di sette anni.Al momento, Amazon non ha una partecipazione indiretta in Stmicroelectronics: il maggiore azionista della società è una holding paritaria tra il ministero dell’Economia italiano e la banca statale francese Bpifrance, che possiede il 27,6 per cento.Se Amazon dovesse comprare le azioni oggetto dell’accordo, la sua quota in Stmicroelectronics sarebbe inferiore al 5 per cento, troppo poco per esercitare un controllo.La tecnologia fotonica al silicio viene realizzata da Stmicroelectronics nel suo stabilimento di Crolles, in Francia, dedicato ai semiconduttori al silicio da trecento millimetri.

Per Amazon Web Services, l’accordo con l’azienda italo-francese si inserisce in una strategia di emancipazione da Nvidia, la società che domina il mercato mondiale dei processori per l’intelligenza artificiale: i dispositivi di Nvidia hanno prestazioni elevatissime ma sono anche parecchio costosi. Amazon, così, ha investito nella progettazione di propri microchip per l’addestramento e l’inferenza dei sistemi di intelligenza artificiale, come il Trainium e Inferentia. A occuparsi della realizzazione di questi dispositivi è Annapurna Labs, una startup acquisita nel 2015 per 350 milioni di dollari. Passiamo all'andamento del titolo, chiusura settimanale +14.35% rispetto ftse mib -0.90%, seconda settimana fortemente positiva, direi che una sosta ci starebbe anche, qualche oscillatore in ipercomprato, ma non su tutti i TF, il superamento della retta ribassista di lungo periodo ha dato una forte accelerazione up, adesso con una chiusure giornaliera superiore ai 28.96 si punterebbe decisi in area 30, la seconda resistenza di una certa valenza è sui 32.00, viceversa la perdita dei 28.00 porterebbe il titolo sul supporto 26.80/26.75 senza compromettere la fase up del titolo. BUON TRADING

FINECO, se la paura svanisce potenziale up del 10%Dopo aver provato diverse piattaforme, ho scelto le charts di Capital.com per le mie analisi: affidabilità, precisione e un’interfaccia davvero intuitiva.

Il recente crollo di FinecoBank, innescato dai timori legati allo sviluppo dell’intelligenza artificiale e al ruolo di Anthropic, sembra per ora essersi arrestato su un’area di supporto tecnicamente rilevante

Il mercato ha reagito in modo prudente a un cambiamento percepito come potenzialmente dirompente per il settore, ma senza evidenze di deterioramento dei fondamentali nel breve periodo. La seduta odierna, caratterizzata da volumi elevati, ha prodotto una candela a escursione contenuta, elemento che suggerisce una fase di equilibrio tra domanda e offerta dopo la correzione iniziale

In questo contesto, la tenuta del supporto rappresenta il principale elemento da monitorare. Qualora i prezzi riuscissero a stabilizzarsi e a recuperare i livelli precedenti al ribasso, lo spazio di rimbalzo tecnico sarebbe nell’ordine del 10%. Uno scenario che appare coerente con una lettura disciplinata del quadro grafico.

GOLD, scenario rialzista nonostante il clamore mediaticoDopo aver provato diverse piattaforme, ho scelto le charts di Capital.com per le mie analisi: affidabilità, precisione e un’interfaccia davvero intuitiva.

Il gold ha per ora rispettato il supporto in area 4400, mostrando una tenuta tecnica che stona con il clamore mediatico sul crollo delle quotazioni.

Sul timeframe mensile il messaggio resta chiaro: le candele continuano a essere esclusivamente rialziste, senza segnali strutturali di inversione

Il rimbalzo rafforza l’idea che il trend di fondo sia ancora solido. In questo contesto continuo a privilegiare una lettura long, soprattutto alla luce dei dati odierni di inflazione USA più deboli delle attese. Il mercato torna a prezzare con forza tagli dei tassi da parte della Federal Reserve, scenario storicamente favorevole all’oro. La settimana scorsa ci ha consegnato un hammer sul supporto il che legittima idee long

Comunque occorre tenere presente la divergenza ribassista sul settimanale.

FORMAZIONE TRIANGOLO ASCENDENTE??La struttura evidenzia una fase di consolidamento dopo il forte impulso ribassista precedente.

I prezzi stanno comprimendo all’interno di un **triangolo rialzista**, con minimi crescenti e resistenza statica in area 5.110–5.120.

La trendline ascendente dinamica sostiene la struttura, segnalando pressione accumulativa.

La Kumo (nuvola Ichimoku) si appiattisce, indicando equilibrio temporaneo tra domanda e offerta.

Il prezzo oscilla a ridosso della Tenkan e della Kijun, confermando fase laterale di compressione.

Le Bande di Bollinger si stanno restringendo, suggerendo imminente espansione di volatilità.

Un breakout deciso sopra la resistenza dinamica e statica attiverebbe proiezioni verso 5.200–5.450.

Il Chikou Span si avvicina ai prezzi, elemento chiave per validare un segnale rialzista.

La struttura resta costruttiva finché i minimi crescenti non vengono violati.

Area di supporto rilevante in zona 4.750–4.660, coincidente con supporto daily.

Sotto tale livello verrebbe compromessa l’impostazione tecnica di breve periodo.

L’attuale compressione rappresenta una tipica fase di accumulazione pre-breakout.

Il contesto favorisce uno scenario di continuazione rialzista in caso di conferma volumetrica.

Attendere chiusura 4H sopra la resistenza per validare il pattern ed evitare falsi segnali.

AMAZON ci siamo sbagliati?AMAZON

Il mercato continua a tenerla vicino a 200 dollari ma è come se si chiedesse: "ci siamo sbagliati a farla scendere?"

Come ogni altro gigante tech ha sofferto la narrativa AI e CAPEX ma ricordiamoci che Amazon ha un business molto diversificato.

Amazon è il male dei negozi fisici?

Amazon è il supporto per tutti i negozi digitali?

Amazon è la culla dell'infrastruttura AI?

Amazon fra 10 anni che farà? non ci consegnerà più i nostri prodotti inutili? non ci darà più spazio nei suoi server per i nostri progetti digitali?

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

Campari: titolo ben impostato per ripartenza, ma manca qualcosaQualche settimana fa avevo pubblicato un’analisi su Campari spiegando come il titolo fosse ben impostato e, a 5,7 euro per azione, offrisse interessanti prospettive in ottica rischio/rendimento (RR). Un mese dopo la mia view di fondo sul titolo non è cambiata, ma siamo arrivati al target di breve indicato in quell’occasione e, per prospettive più ampie, “manca ancora qualcosa” – come suggerisce anche il titolo dell’analisi.

La precedente analisi era basata sul timeframe settimanale, mentre oggi allarghiamo l’orizzonte temporale e analizziamo l’intero set di dati disponibile sul timeframe mensile. Da circa un anno e mezzo il titolo sta lateralizzando su questi livelli e, come evidenziano i volumi orizzontali, pur non trovandoci esattamente sul POC (che resta più in basso e distante), esiste una forte massa volumetrica a sostegno dei prezzi attuali.

Cosa mi porta a dire che manca qualcosa per una ripartenza più ampia? Il fatto che siamo a ridosso della parte alta del range che dura ormai un anno e mezzo, ma che non è ancora stato superato con decisione.

Un superamento netto di questo livello potrebbe portare, con le dovute tempistiche, sino al raggiungimento di area 10 euro. Al contrario, un mancato superamento della resistenza attuale, con conseguente rientro nell’area del range dell’ultimo anno e mezzo, rimetterebbe tutto in discussione. Decisamente negativo sarebbe però un cedimento di area 5 euro, che rovinerebbe i recenti progressi e innescherebbe una ripresa delle vendite sul titolo

La Geometria del Tempo (Phi Architettonica)🏛️ La Geometria del Tempo (Phi Architettonica) 📐⏳

In analisi tecnica avanzata, la Phi Architettonica studia il mercato come una struttura vivente dove il Tempo è importante quanto il Prezzo. Questa disciplina non cerca di prevedere il futuro, ma di identificare le finestre di equilibrio armonico.

📐 La Logica Temporale: 38.2% - 61.8%

Ogni movimento di mercato (impulso) genera una necessità di riequilibrio (correzione). Secondo la Sezione Aurea (ϕ≈1,618):

Il Bilanciamento: Una correzione strutturale si considera completa quando occupa una durata temporale compresa tra il 38.2% e il 61.8% del tempo impiegato dal trend precedente. ⚖️

Consumo di Tempo: Se il prezzo raggiunge un obiettivo grafico troppo velocemente, l'architettura è instabile. Il mercato deve "consumare tempo" per convalidare i nuovi livelli di supporto o resistenza.

🕒 I Cluster PHI (Linee Verticali)

Le linee verticali basate sulla sequenza di Fibonacci (0.618, 1, 1.382, 1.618) non sono semplici date, ma punti di saturazione energetica:

Nodi di Svolta: Rappresentano momenti in cui il ciclo precedente ha esaurito la sua forza temporale. In questi punti, il mercato tende a cambiare velocità o a cercare nuovi equilibri. 🔄

Il Vuoto di Reazione: Quando il prezzo si muove tra due linee PHI senza toccarle, si trova in un "vuoto". In questa fase, la reazione tecnica è spesso debole o assente perché l'architettura temporale non è ancora matura. 🕳️

🏛️ Conclusione Didattica

La Phi Architettonica insegna che il "momento giusto" (Timing) è la chiave per interpretare il "prezzo giusto". Un supporto diventa solido solo quando il tempo PHI scade in coincidenza con quel livello. 🧘♂️

[ b]"Il mercato non è solo una sequenza di prezzi, ma una costruzione architettonica nel tempo." 🧩📈

👍 Se trovi utile questa idea, lascia un LIKE

💬 Scrivi nei commenti la tua lettura

🔔 Seguimi per aggiornamenti e nuovi setup

XAUUSD: Come operare la prossima settimana?📢📢📢 Questa settimana, mantenendo posizioni lunghe sull’oro, abbiamo ottenuto enormi profitti nuovamente. Venerdì, l’oro ha superato con successo la resistenza di 5000 USD. Tuttavia, ci si aspetta che l’oro non salga continuamente e oscillerà a breve termine tra 5100 e 4800 USD.

💰💰💰 Si prevede che la prossima settimana l’oro testerà nuovamente la resistenza sopra i 5100 USD per poi scendere. Dopo la discesa, possiamo riprendere ad acquistare. Le operazioni successive saranno molto semplici seguendo la mia strategia giornaliera.

⚠️⚠️⚠️ Tutti i segnali di trading sono stati precisi al 100 % per un mese intero. Continuerò a fornire segnali precisi per aiutarti a massimizzare i profitti. Il mercato è molto volatile recentemente: non perdere i segnali giornalieri!

XAUUSD (H1) – Struttura a ribasso ancora attivaXAUUSD (H1) – Struttura di Rottura Ancora Attiva | Continuazione della Vendita a Medio Termine nel Weekend

L'oro sta tentando di stabilizzarsi dopo una forte espansione al ribasso, ma la struttura H1 indica ancora un controllo da parte dei venditori. L'ultimo rimbalzo è correttivo e attualmente sta ruotando di nuovo verso il precedente supporto che si è trasformato in offerta. Finché il prezzo non riacquisisce quell'offerta con chiara accettazione, il percorso con maggiore probabilità rimane una continuazione verso il basso nella liquidità.

Struttura di Mercato

Dopo aver raggiunto un massimo, il prezzo ha dato un impulso ribassista decisivo, rompendo il precedente supporto intraday e stampando un profondo movimento di dislocazione. Quel movimento tipicamente lascia dietro due cose:

Offerta non riempita / squilibrio sopra (dove i venditori sono intervenuti per primi)

Magneti di liquidità per la vendita sotto (dove il mercato tende a riequilibrarsi)

Il rimbalzo attuale sembra una fase di ritest standard, non una inversione confermata. L'H1 è ora vulnerabile a stampare massimi inferiori a meno che il prezzo non riesca a recuperare la struttura rotta.

Zone Chiave da Monitorare (dal grafico)

1) Zona Primaria di Vendita (cambio di supporto + Fibonacci 0.382)

5,020 – 5,060

Questa è l'area più importante per la continuazione ribassista. Combina un cambio di supporto a resistenza e la zona di ritracciamento 0.382. Se il prezzo torna in questa fascia e mostra rifiuto (chiusure deboli / lunghe ombre superiori / fallimento nel mantenere sopra), favorisce il prossimo movimento verso il basso.

2) Banda di Ritest / Reazione

4,960 – 4,980

Questa è una tasca di offerta inferiore dove il prezzo può arrestarsi intraday. L'accettazione sotto questa banda rinforza il percorso ribassista e mantiene il mercato “pesante”.

3) Primo Magnete al Ribasso (zona di scalping di liquidità per acquisti)

4,830 – 4,860

Questa è la piscina di liquidità più vicina sotto. Se il setup di vendita viene attivato dall'offerta, questa zona è il primo obiettivo logico per il mercato da testare e liberare.

4) Zona di "Reset" a Medio Termine (liquidità più profonda)

4,720 – 4,750

Se 4,830–4,860 non riesce a mantenere o viene spazzato via, la struttura consente un'ulteriore discesa in questa zona. Qui può avvenire una reazione più significativa, ma solo dopo che la liquidità è stata raccolta.

Bias a Medio Termine (nel Weekend)

Il grafico sta attualmente prezzando una sequenza ribassista: impulso al ribasso → rimbalzo correttivo → rischio di continuazione.

Per mantenere valida l'idea ribassista, il prezzo deve rimanere sotto i 5,060. Se quel limite si mantiene, il mercato può continuare a ruotare verso il basso per liberare la liquidità per la vendita nel weekend.

Condizione di invalidazione ribassista:

Un chiaro recupero H1 e accettazione sopra 5,060 indebolirebbero la tesi di continuazione ribassista e aprirebbero spazio per un recupero più ampio.

Note di Esecuzione

Evitare di comprare nel mezzo del ritracciamento. Il mercato è ancora all'interno del territorio di offerta.

La lettura più chiara è ai livelli: attendere rifiuto a 5,020–5,060 o conferma di accettazione sopra di esso.

Nei weekend, le spazzate di liquidità sono comuni. Lascia che il prezzo colpisca prima la zona, poi reagisci.

Conclusione

Finché l'oro scambia sotto 5,020–5,060, il movimento verso l'alto è ancora correttivo e il mercato rimane posizionato per un’altra rotazione al ribasso verso 4,860, potenzialmente 4,750 se si apre la liquidità.

Segui la struttura. Scambia livelli. Ignora il rumore.

InimmaginabileSocietà che negli anni passati ha avuto qualche problema legale per aver facilitato i ricoveri è stata punita dal mercato con un ribasso “mostruoso”

Il fatturato ed i ricavi tuttavia continuano a salire e i volumi pazzeschi mostrano l’interesse sul titolo

Settimana scorsa il breakout confermato ha attivato il nuovo target a 27,5$ e ho subito colto l’occasione per iniziare ad accumulare con l’ottica di un rialzo (devastante) sul medio - lungo termine che potrebbe facilmente andare a triplicare la quotazione attuale

Seguiranno aggiornamenti su timeframe più bassi

Chiedo come sempre di mettere un like se le idee sono di gradimento

Eventuali commenti sono sempre ben accetti

Buon weekend

DMDR: Equilibrio Ciclico o Nuovo Disallineamento?📉 DJI/DJT Ratio — 6M Focus: Equilibrio Ciclico o Nuovo Disallineamento?

Negli ultimi 6 mesi il ratio ha esteso sopra **3,00**, fallendo il breakout e rientrando rapidamente sotto **2,80** fino all’area **2,60**. Questo movimento segnala assorbimento della divergenza accumulata: la sovraperformance degli Industriali si è ridimensionata mentre i Trasporti hanno recuperato terreno. In ottica strutturale, il riequilibrio è coerente con la logica di Dow — la produzione necessita conferma logistica — e tende a riflettere una partecipazione economica più coerente 📦🚚

📊 STRUTTURA E LOGICA

– Estensione eccessiva sopra **3,00** → squilibrio relativo

– Rigetto netto su **2,80** → supply istituzionale attiva

– Rientro verso **2,50–2,60** → zona di riequilibrio

La struttura attuale è di transizione: la divergenza si è compressa ma non completamente risolta. Il pivot resta **2,50** — baricentro direzionale 🎯

🧭 LETTURA INTERMARKET

Ratio in calo → Trasporti più forti → conferma ciclica

Ratio in rialzo → Industriali isolati → potenziale fragilità

Il mercato sta ora testando se l’allineamento sia stabile o temporaneo.

🧠 ANALISI CRITICA — SCENARI

Riequilibrio costruttivo

– Tenuta sopra **2,50** con compressione di volatilità

– Breadth più solida e partecipazione ciclica 📈

Disallineamento difensivo

– Recupero e accettazione sopra **2,80**

– Leadership Industriali isolata

– Segnale di stress macro o rallentamento ⚠️

Disallineamento ciclico aggressivo

– Estensione sotto **2,20**

– Sovraperformance Trasporti

– Possibile rotazione risk-on accelerata o fase avanzata del ciclo

🧨 INVALIDAZIONE STRUTTURALE

Uscita stabile dal range **2,20–2,80** ridefinisce il regime e richiede rivalutazione completa della lettura intermarket.

🧠 SENTIMENT (mesi)

Neutrale-costruttivo: divergenza ridotta ma non conclusa. La conferma passa dalla difesa o perdita del pivot **2,50**.

👍 Se trovi utile questa idea, lascia un LIKE

💬 Scrivi nei commenti la tua lettura

🔔 Seguimi per aggiornamenti e nuovi setup

Btc nuovo long :-€Le entrate spot su Bitcoin sono in netto aumento nelle ultime ore, un segnale chiaramente positivo che rafforza la view rialzista sul breve termine.

Analisi Tecnica

Dal grafico BTCUSDT su 4H notiamo una divergenza chiave tra prezzo e CVD: BTC ha formato higher lows nonostante nuovi minimi sul CVD, indicando venditori aggressivi ma assorbiti da compratori passivi silenziosi – classico assorbito in tred ribassista.

Livelli chiave da monitorare: 0.618 (61800circa) per ingresso long immediato su assorbimento, altrimenti attendere recupero 63.5-64.5k (più conservatorio)

Inizio sessione con MA20/50 close positive e volume BTC in crescita.

Setup Long

Mantengo il setup vecchio, in attesa della volatilità delle 10 di mattina e all’apertura per decidere: long su ritracciamento a 62k o inferiori. Ideale sarebbe resistenza breve 67 con divergenza CVD amplificata, supporto nel box attuale 62-63 poi pump verso SR 74k.

Prezzo attuale intorno ai 66-67k USD, con trend discendente ma momentum compratori in build-up.

XAUUSD: Continuare in long📊 Durante la sessione statunitense di ieri, l’oro è crollato fortemente. Ho chiaramente affermato che la discesa era solo una pulizia del mercato da parte delle forze principali. La strategia long rimaneva valida, ma era necessario un rigoroso controllo del rischio. Mantenendo la strategia long, il mercato è infine tornato in rialzo e sono stati ottenuti profitti.

➡️ Oggi è venerdì; il mercato può cambiare in qualsiasi momento. Se il mercato correggesse, puoi comunque continuare ad acquistare.

✔️ Strategia di trading sull’oro oggi:

🎯 Acquisto XAUUSD @ 4920–4940

🎯 TP: 4980–5000

⚠️⚠️⚠️ Tutti i segnali di trading sono stati precisi al 100 % per un mese intero. Continuerò a fornire segnali precisi per aiutarti a massimizzare i profitti. Il mercato è molto volatile recentemente – non perdere i segnali giornalieri!