STLAM Aggiornamento tecnico importante su Stellantis!Buon giovedì 18 Settembre e bentornati sul canale con un nuovo importante aggiornamento tecnico su grafico a candele giornaliere relativo al titolo Stellantis.

Il punto è cruciale..

Cosa sta succedendo e cosa aspettarci ora? Scopriamolo insieme con il video di oggi

Buona giornata e grazie per la vostra attenzione

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

Azionario

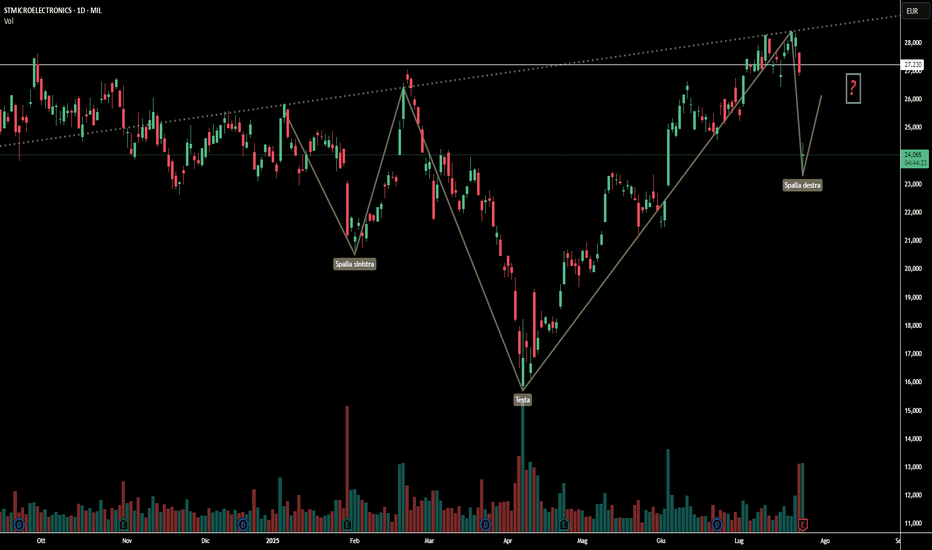

STM. Testa & Spalle rialzista in formazione dopo la trimestraleIl grafico daily di STM mostra un movimento interessante che potrebbe essere accelerato dalla discesa odierna legata alla reazione negativa dell'uscita della trimestrale che ha visto l'utile del secondo trimestre diminuire del 28,5%. Quella che e' in costruzione potrebbe essere una potenziale inversione. Come evidenziato sul grafico, sembra si stia delineando una figura di "testa e spalle rialzista".

Attualmente, si intravede chiaramente la "spalla sinistra" e la "testa" della formazione. La discesa odierna, pur essendo un fattore ribassista nel breve termine a causa dei risultati trimestrali negativi, potrebbe in realtà contribuire alla formazione della "spalla destra" in linea con quella sinistra. Se il prezzo dovesse stabilizzarsi e poi iniziare a risalire da questi livelli, completando la spalla destra come ipotizzato, avremmo una configurazione classica che spesso anticipa un'inversione di tendenza da ribassista a rialzista.

È fondamentale monitorare i prossimi giorni per vedere se la spalla destra si formerà effettivamente e se il titolo riuscirà a superare la "neckline" (linea di collo) della formazione, posta in area 28/29 euro, confermando l'inversione. Se questo pattern dovesse completarsi, si potrebbe assistere a un movimento significativo al rialzo per STM. Naturalmente sotto area 18/20 euro si annulla tutto

Edoardo Liuni

Ci Sarà Davvero un Bear Market? Il mercato azionario statunitense sta attualmente subendo un significativo calo a causa dei crescenti timori di una possibile recessione negli Stati Uniti. Lunedì 10/03/2025, l’indice Nasdaq Composite ha registrato una flessione del 4%, raggiungendo il livello più basso degli ultimi sei mesi. Anche l’S&P 500 e il Dow Jones Industrial Average hanno subito perdite rispettivamente del 2,7% e del 2,1%.

Questo declino è attribuito principalmente alle preoccupazioni degli investitori riguardo alle politiche commerciali aggressive del presidente Trump, inclusa l’imposizione di nuovi dazi su importazioni da Messico, Canada e Cina. Tali misure hanno alimentato l’incertezza sul futuro dell’economia statunitense, portando a una riconsiderazione delle prospettive economiche. Inoltre, recenti dati economici, come l’aumento dei tagli occupazionali e segnali di rallentamento in vari settori, hanno contribuito ad accrescere i timori di una recessione.

In un’intervista rilasciata domenica a Fox News, il presidente Trump ha affermato che l’economia statunitense sta attraversando “un periodo di transizione” e non ha escluso la possibilità di una recessione o di un aumento dell’inflazione nel corso dell’anno. Questa dichiarazione ha ulteriormente alimentato le preoccupazioni degli investitori, contribuendo al calo dei mercati azionari.

La combinazione di politiche commerciali incerte e segnali economici negativi ha portato a una maggiore volatilità nei mercati finanziari, con gli investitori che cercano rifugio in asset più sicuri, come i titoli di Stato. L’indice di volatilità VIX, spesso indicato come “indice della paura”, è aumentato del 19,5%, raggiungendo il livello più alto da dicembre.

Tutto ciò alimenta la preoccupazione e il panico nei mercati, ma il trend long term resta rialzista.

Zona di possibile ripartenza potrebbe essere dai 18390-17350 circa.

Come sempre, i miei non sono consigli finanziari, fai le tue valutazioni e l’unica cosa che ti chiedo il è di boostare l’articolo. È davvero importante per me.

Buon Trading

RUSSELL2000 - US2000 PENDING SHORT 2130 IN ACCUMULOSviluppare un idea di lungo periodo è assai complicato in questo momento storico. Quasi la totalità delle strategie che ho avuto modo di vedere, studiare ed applicare hanno fallito.

In virtù di ciò, non sto qui a millantare di sapere cosa accadrà ma faccio un semplice ragionamento logico che, seppur banale, spesso la semplicità aiuta nel capire e prevedere alcuni movimenti di mercato.

La situazione attuale è questa: La FED, la BCE, la BOJ e le altre banche centrali stanno rivedendo la loro politic amonetaria per tentare di uscire da un sistema vessatorio che ha combattuto il mostro dell'inflazione ma ne ha creati altri (crisi cinese, crisi materie prime, crisi di liquidità); Nasdaq, SP500, DAX, Nikkey volano alle stelle sotterrando qualsiasi possibilità di un ritracciamento, dichiarando che le aziende all'interno vanno a gonfie vele; Le politiche sociali dei governi devono far fronte all'ondata di povertà che l'innalzamento dei prezzi, dovuto all'inflazione, ha provocato. La domanda è: "siamo sicuri che sia tutta colpa dell'inflazione?"

Di fatto io non penso che l'inflazione abbia avuto la parte protagonista nell'innalzamento dei prezzi, ma credo sarebbe un discorso troppo lungo e mi baserò solamente sul fattore oggetto dell'ultimo FOMC: la FED ha dichiarato 3 tagli programmati nel 2024. Pur mantenedo i tassi invariati ha mosso il mercato come se lo avesse tagliato in quantro ora lo danno tutti per scontato.

Il mercato verrà quindi inondato di liquidità uscente dai fondi obligazionari ed anche azionari per essere riversata su asset più volatili, rischiosi ma anche molto redditizi.

Veniamo quindi al Russell2000. Lo storno è necessario. Quando accadrà non lo sa nessuno ma per il momento penso possa continuare la sua salita per poi cominciare una discesa importante. Questo varrà anche per gli indici primari.

📉Gbp-Usd, bello il breakout, ora un pullback!Dopo il movimento rialzista che ha contraddistinto il Cable dalla fine di ottobre dello scorso anno fino agli ultimi giorni del 2023, la quotazione è entrata in una fase di lateralità durata circa un mese, con un netto appiattimento della media mobile. Proprio tra la fine della scorsa settimana e l'inizio di questa, il prezzo non solo è ritornato sul pavimento di breve periodo in area 1,26 ma ha violato con forza, nella seduta di ieri, tale zona facendo ipotizzare l'avvio di un possibile nuovo trend ribassista. Lo scenario del dollaro sembra avallare tale situazione con lo "strappo" rialzista del Dollar Index nel grafico giornaliero, per cui, in linea con l'indebolimento della stessa sterlina, sarebbe possibile trarre beneficio da una continuazione del movimento short per rivedere la quotazione nel breve periodo sul supporto 1,23/1,2330. In tal senso attenderei un possibile pull back tecnico sul livello violato, ora di resistenza, per poi verificare la presenza di un chiaro segnale di Price Action e valutare la strategia di ingresso precisa.

Vediamo cosa accadrà nei prossimi 2-3 giorni e ci regoleremo di conseguenza.

Buon trading a tutti.

Maurizio

Baba, trend cercasi Alibaba, ancora calma piatta, dopo la lunga corsa al ribasso ancora non si riesce a vedere la luce in fondo al tunnel, fluttua in un ampio trading range, dove ogni velleità viene prontamente riassorbita. Pesano sicuramente le decisioni del governo cinese (difficilmente prevedibile), Taiwan, e anche le scelte societarie sicuramente non hanno aiutato.

Tecnicamente neutro, ma a questi prezzi il colosso MI fa comunque gola, la media dei vari modelli di investimento danno un fair value intorno ai 150$(Fonte investing.com). Al netto di tutte le problematiche personalmente è un titolo che voglio in portafoglio per il lungo periodo. Ovviamente con una esposizione a dir poco marginale.

Intel, forse ci siamo quasi. Dopo aver testato più volte la EMA 200, il titolo finalmente è riuscito a rompere la resistenza dinamica che ha iniziato a comportarsi da supporto. Sia il momentum che lo stocastico sono posizionati a rialzo.

La mia preferenza in questo caso va per delle posizioni lunghe, con sl sotto i precedenti minimi a 31$ e tp in area 40$.

Azionario USA: buon punto di uscitaN.B. Analisi scritta il 18 dicembre 2022

L’azionario Usa è in fase ribassista da qualche tempo e i due tentativi di rovesciare il trend, a giugno e quello in corso, sono necessariamente da catalogare come correzioni del trend primario ribassista.

E' opinione diffusa che se si produce un calo dai massimi precedenti pari almeno al 20% si entri in territorio orso.

Oggi, dove domina la necessità di semplificazione concettuale per avere tutto il prima possibile e possibilmente senza stancante attività di analisi, io non condivido tanta rigidità e rigetto il principio.

Trovo molto più interessante, elastico ed aperto a qualificazioni alternative desumere il cambio di trend riprendendo il concetto di trend per primo fornito da Dow, per esempio, dalla formazione in se di nuovi minimi decrescenti, soprattutto su time frame autorevoli come quello weekly.

All’interno di un mercato toro si immagini, in occasione di un qualunque evento inatteso fonte di preoccupazione per gli operatori di mercato, una reazione emotiva che porti in poche sedute ad un calo di almeno il 20%. Dobbiamo dal giorno dopo cambiare mind set e considerare il trend cambiato? Certo che no, io voglio conferme dai grafici, che ricordo sono il prodotto delle opinioni delle persone, che confermino il nuovo scenario.

Tornando ai due movimenti correttivi di cui si diceva, entrambi i tentativi sovversivi sono alimentati da aspettative di un ridimensionamento della stretta monetaria della FED.

Nel periodo più recente a giustificare i rialzisti troviamo certamente il continuo calo dell’inflazione americana che da luglio non fa altro che scendere mortificando le previsioni degli operatori sorpresi al ribasso in occasione delle rilevazioni relative ai mesi di ottobre e novembre.

Il contesto economico in cui ci muoviamo è certamente insolito. La restrizione alla disponibilità e prezzi notevolmente più alti per molte materie prime indotte dalla guerra in Ucraina e dagli strascichi della pandemia hanno portato ad un modello insolito quanto alto di inflazione in molte parti del mondo, soprattutto sviluppato.

Il tentativo delle banche centrali, unico nella loro disponibilità, di tenere l’inflazione a bada alzando i tassi di interesse è ugualmente strano da vedersi visto che l’origine dei prezzi alti non è quella solita dell’eccesso di liquidità ma di problemi dal lato dell’offerta.

Allora non resta che affossare l’economia sperando di portare alla ragione lavoratori e consumatori dai quali ci si attende, rispettivamente, un ridimensionamento delle loro pretese ed una calmata quando escono di casa per spendere i loro risparmi.

Il continuo rialzo dei tassi ha depresso, come ampiamente atteso, soprattutto il Nasdaq popolato particolarmente da aziende di stile growth, appartenenti cioè a settori caratterizzati da forte potenziale di crescita, con elevata redditività che però tendono a non distribuire sotto forma di dividendi ma piuttosto reinvestendoli.

Sono aziende che soffrono il rialzo dei tassi di interesse visto che nel tentativo di dare loro un valore si procede con una attualizzazione dei loro futuri flussi di cassa. Operazione questa che porta a valori tanto più bassi quanto più alto il fattore di attualizzazione cioè i tassi.

Tornando all’azionario americano, tentando di restare aderenti ai dati che si hanno disponibili, notiamo che gli indici sono chiaramente dominati al ribasso dalla ema50, indicatore di trend che poco risente del rumore e dei falsi segnali del breve periodo.

Vero è che i mercati anticipano solitamente il minimo del ciclo economico segnando un nuovo minimo di lungo periodo in piena crisi economica. Questo di solito è il motivo per cui molti operatori retail hanno difficoltà ad intercettare i minimi di lungo periodo. Infatti, senza gli opportuni strumenti è difficile interpretare il momento dei mercati all’interno del ciclo economico e prendere le conseguenti decisioni di investimento.

Similmente è difficile per loro individuare i picchi di lungo periodo perché solitamente avvengono prima che il ciclo economico cominci a declinare in modo evidente. I movimenti tecnici che avvengono nei mercati e che sono il frutto delle c.d. mani forti sono, rispettivamente. le fasi di accumulazione e di distribuzione.

Quando i mercati sono sui minimi, che solo successivamente saremo in grado di qualificare come di lungo periodo cioè che segnano un cambio di trend, nel terreno fertile del pessimismo diffuso gli operatori professionali sono in grado di leggere il germe del cambio di trend “accumulando” pian piano posizioni preziose che li porteranno a guadagnare già quando i piccoli risparmiatori non sono ancora edotti dell’imminente rovesciamento di trend.

Similmente avviene in occasione di massimi di lungo periodo in cui, nel pieno dell’euforia dei piccoli investitori, le mani forti leggono l’imminente cambio di trend producendo quello stillicidio di vendite noto come fase di “distribuzione” che li porta a monetizzare il morente up trend e posizionarsi in anteprima sul nuovo down trend che grazie a loro a breve nascerà.

In queste fasi estreme e topiche del trend la componente emotiva non permette di essere lucidi abbastanza da risultare profittevoli. Infatti, nei momenti depressi di mercato in cui il sentimento dominante è lo sconforto per le perdite difficilmente l’animo è predisposto a carpire i segnali deboli desumibili dal combinato e contestuale disposto del ciclo economico e dei grafici che possono offrire lo spunto per cominciare a costruire posizioni rialziste.

Similmente nei momenti di massimo di mercato, il sentimento dominante di euforia e overconfidence facilmente rende sordi al richiamo dei fattori di rischio che solitamente si accumulano in quelle occasioni.

Una prova del concetto è che i flussi di ingresso nel mercato sono crescenti col crescere del mercato segnando picchi corrispondenti ai picchi di mercato. Similmente e simmetricamente avviene nei punti di minimo dove si associano i picchi dei disinvestimenti.

Le perdite sono assicurate, è questione matematica e non di opinione. In questo momento storico un fattore di sicuro aiuto nelle decisioni di investimento è certamente rappresentato dal fatto stesso che i mercati sono in significativa perdita.

Questo è un dato importante da cui partire. Negli ultimi 40 anni la perdita media dello S&P500 in occasione di bear markets è di poco più del 23%, in linea sostanzialmente con quanto osservato in questa fase.

Su base storica quindi i prezzi oggi disponibili sono di sicuro interesse ma non da un punto di vista assoluto bensì strategico. Nel senso che ci possono essere infinite strategie per entrare su livelli di prezzi simili ma, come dice appunto il termine, si deve trattare di strategie e non di un acquisto solo perché il mercato è calato.

Se si ha una strategia chiara che preveda anche la possibilità che una volta entrati il mercato non salga il problema non si pone. Per chi invece non si muove con tale metodologia e pensa di approfittare del momento di calo perché allettante ma non vi è un piano strategico che permetta di gestire l’ipotesi avversa le cose potrebbero essere complicate.

Uno dei principali motivi che adducono coloro i quali si mostrano sospettosi nei confronti dell’attuale rally è sicuramente il livello relativo dei multipli che non terrebbe sufficientemente in conto il peggioramento associato alla debolezza economica attesa nel 2023.

Il calo degli utili atteso per il 2023 non mette abbastanza d’accordo gli operatori. JPMorgan per esempio ritiene che le quotazioni attuali del mercato americano scontino pienamente questo scenario avverso vedendo nei prezzi oggi disponibili un buon livello di ingresso. Altri hanno opinione diversa.

Per chi sposasse questa view conservativa e volesse consolidare i guadagni fin qui accumulati col rialzo da ottobre, propongo questo grafico come spunto per valutare un disimpegno/short dall’azionario americano

SAFILO GROUP: dove un long?LONG & SHORT

Fabio Pioli

Non è detto che debba necessariamente aderire al ribasso Safilo Group , soprattutto se il suo livello di prezzi mensile dovesse rimanere sopra i 1,371 euro.

Tale livello potrebbe addirittura risultare un punto di acquisto de tenuto e generare un long i cui stop-loss andrebbero individuati al momento ( Figura 1 ).

Fig 1. SAFILO GROUP – Grafico mensile.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

BFF BANK: occhio al supportoLONG & SHORT

Fabio Pioli

Seguirebbe probabilmente a ruota il destino del mercato Bff Bank .

Per tale titolo il taglio piuttosto che la tenuta del supporto dinamico posto a 6,78 euro circa risulterà discriminante per stabilirne la sorte. In caso di rottura confermata di tale livello sarebbe utile effettuare uno short con stop-loss a 7,541 euro ( Figura 1 ).

Fig 2. BFF BANK – Grafico settimanale.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

FERRARI: occhio ai supportiLONG & SHORT

Fabio Pioli

Ha invece “viaggiato” con il mercato il titolo Ferrari , tenendo tutti i suoi supporti di trend.

Supporti la cui rottura diventerebbe eventuale segnale ribassista.

Quindi sull’ eventuale rottura dei 187, 39 euro in chiave mensile ci si può arrischiare ad andare short con stop-loss sopra i 248 euro ( Figura 1 )

Fig 1. FERRARI – Grafico mensile.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

JUVENTUS: quando comprare?LONG & SHORT

Fabio Pioli

Nonostante gli scossoni giudiziari non è del tutto detto che il titolo Juventus F.C . debba per forza scendere in borsa. D’ altra parte i prezzi sono già ai minimi da diverso anni a questa parte e questo va tenuto in debito conto. Quando eventualmente comprare? Al mutamento di trend che avverrebbe rotti gli 0,3175 su grafico settimanale. In tal caso mettersi long con stop-loss rigido a 0,2505 (se tale minimo dovesse essere confermato ( Figura 1 ).

Fig 1. JUVENTUS F.C. – Grafico settimanale.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

GAS PLUS: occhio alle resistenzeLONG & SHORT

Fabio Pioli

Viceversa se Gas Plus non dovesse riuscire, come sembra attualmente, a superare i 2,86 euro, tali diventerebbero le sue resistenze, e occorrerebbe shortare il titolo con stop-loss a 2,96 euro ( Figura 1 )

Fig 1. GAS PLUS – Grafico settimanale.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

FINCANTIERI: dove un long?LONG & SHORT

Fabio Pioli

Il debole recupero che Fincantieri ha effettuato sinora potrebbe significare qualcosa di più solo se i suoi prezzi superassero i 0,5890 euro. In tale ipotesi il trend invertirebbe e potrebbe essere salutare implementare un long sul titolo. Con stop-loss ferrei a 0,45 euro ( Figura 1 )

Fig 1. Fincantieri – Grafico settimanale.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

SOL: dove shortarlo?LONG & SHORT

Fabio Pioli

Affronta i suoi supporti di grafico giornaliero Sol , che invertirebbe trend alla rottura dei 18,26 euro. In tale evenienza, short con stop-loss a 19,55 ( Figira 1 )

Fig 1. Future Ftse Mib 40 – Grafico settimanale.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

RISANAMENTO: occhio alle resistenzeLONG & SHORT

Fabio Pioli

In attesa di ciò eventuali segnali di vendita sul Ftse Mib (anche se su alcuni titoli i livelli di short sono più vicini) sembra interessante concentrare la propria attenzione su Risanamento .

Il titolo infatti è molto vicino ad una sua resistenza dinamica il cui superamento significherebbe graficamente la ripresa del trend rialzista ( Figura 1 )

Fig 1. RISANAMENTO – Grafico settimanale.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

FIERA MILANO: cuneoLONG & SHORT

Fabio Pioli

La figura a cuneo in cui si trovano i prezzi di Fiera Milano ( Figura 1 ) induce a creder che una sua rottura verso il basso possa far riprendere il trend negativo con forza. In tal caso short sotto i 2,95 con stop-loss a 3,31.

Fig 1. FIERA MILANO – Grafico settimanale.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

CELLULARLINE: dove un long?LONG & SHORT

Fabio Pioli

La giovane positività che spicca da 4 settimane il Ftse Mib non ha coinvolto sinora Cellularline , che cambierebbe trend al rialzo e sarebbe adatta per un long solo sopra i 3,64 euro, con stop-loss a 2,88 ( Figura 1 ).

Fig 1. CELLULARLINE – Grafico settimanale.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

BANCA GENERALI: potrebbe riprendere a scendereLONG & SHORT

Fabio Pioli

Uno dei titoli che ha raggiunto le resistenze e che per lo stesso motivo può riprendere a scendere è Banca Generali .

Questo titolo abbisogna però della conferma della rottura dei supporti, che si trovano in area 24 euro su grafico mensile ( Figura 1 ). Sotto tale livello si apre un vuoto che potrebbe essere intercettato con uno short.

Fig 1. Banc Generali – Grafico mensile.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

COME L'INDUSTRIA OROLOGIERA GIAPPONESE E' IMPATTATA DALLO YENRicordo come qualche anno fa leggevo nei tanti libri acquistati il concetto di “bene rifugio”, asset o bene fisico che tende ad apprezzarsi durante particolari contesti avversi al mondo finanziario ricollegati spesso a periodi di forte instabilità dei prezzi. I più citati erano sicuramente l’oro, lo Yen giapponese, il Franco svizzero, il Bund tedesco e il decennale americano.

Grazie alla ricerca e all’utilizzo dell’analisi intermarket ho scoperto la nascita di altri beni rifugio nel 2022, che si sono apprezzati durante il bear market: un esempio su tutti può essere l’azienda americana Northrop Grumman (sicuramente aiutata dal contesto geopolitico ancora in attivo):

Essa si trova al momento ai suoi massimi storici e non accenna ad arrestarsi; a titolo di esempio, condivido la sua forza rispetto al suo benchmark di riferimento, l’S&P500:

L’azienda inizia a sovraperformare il benchmark in concomitanza con l’inizio del bear market; da qui il suo ruolo di bene rifugio.

Tutto questo per quanto riguarda l’America; se ci affacciassimo al Giappone, potreste rimanere stupiti; esistono infatti due aziende che stanno mostrando una forza alquanto impressionante; queste sono Seiko e Citizen, due prestigiosi produttori di orologi da polso.

SEIKO E CITIZEN

La Seiko Holding Corporation (quotata alla borsa di Tokyo) è un’azienda che basa il proprio business su:

• Produzione e commercializzazione di orologi da polso, da tasca e da parete

• Dispositivi elettronici

• Semiconduttori

• Gioielli

• Progetti ottici

Come industria orologiera si presenta come il maggior produttore giapponese, prima di Citizen e Casio.

Appartengono a Seiko altri marchi come Grand Seiko, Credor, Pulsar, Lorus, Alba, Orient Watches ed Epson.

Da inizi 2022 ad oggi le performance sono di rilievo:

• +41.45%

Citizen è il secondo produttore giapponese di orologi da polso, anch’essa con sede principale a Tokyo.

Oltre gli orologi, è anche un produttore di apparecchiature elettroniche, macchinari industriali e gioielli.

L’azienda, come Seiko, possiede altri marchi come:

• Alpina

• Bulova Watch Company

• Campanola

• La Joux-Perret

• Arnold & Son

• Miyota Movement

• SmileSolar

Anche Citizen segna delle grandi performance dagli inizi dell’anno:

• Guadagna 24.30 punti percentuali

COME LO YEN E LE ESPORTAZIONI GIAPPONESI HANNO RESO IN QUESTO PERIODO LE DUE AZIENDE DEI BENI RIFUGIO

Il tipo di analisi che prediligo per avere una visione chiara e oggettiva dei motivi per i quali le aziende, i tassi di cambio, le materie prime e le obbligazioni si muovono in un determinato modo è quella intermarket, attraverso innumerevoli correlazioni; a tal proposito vi mostrerò ora quella che esiste tra le due aziende e la loro valuta di riferimento, lo Yen giapponese:

Citizen e Yen sono legati da una correlazione inversa nata nella crisi del 2008 e mantenutasi da allora intatta. Possiamo osservare come i ribassi registrati dall’azienda siano stati accompagnati da un rafforzamento dello Yen (all’interno dei rettangoli di color rosso), mentre un suo indebolimento (all’interno dei rettangoli di color verde) abbiamo rafforzato la stessa. Il coefficiente di correlazione conferma quello osservato a livello grafico.

Non cambia la situazione se si considera Seiko:

Le osservazioni fatte precedentemente valgono allo stesso modo dal momento in cui i coefficienti di correlazione rapportati allo Yen si mantengono piuttosto simili.

Per quale motivo esiste questo tipo di correlazione?

LA FORZA E LA DEBOLEZZA DELLO YEN IMPATTANO SULLE ESPORTAZIONI GIAPPONESI

La forza e la debolezza di una valuta vanno ad impattare sulle esportazioni della nazione di riferimento, in questo caso il Giappone. Se lo Yen si indebolisce è più facile per le aziende giapponesi esportare i loro prodotti per il fatto che è come se “costassero meno” per gli importatori di altre nazioni (ad esempio Europa e Stati Uniti). Per capire questo concetto, ricorro ad un esempio molto semplice.

Immaginiamo che Seiko e Citizen vogliano esportare 2 orologi al prezzo di 50K ¥; oggi, 50K ¥ valgono 342€ e 342$ circa: questo significa che i tassi USDJPY e EURJPY quotino a 145 circa (1€ e 1$ valgono circa 145 ¥).

Ipotizziamo due scenari:

• Lo Yen si rafforza e i tassi di cambio USDJPY e EURJPY arrivino a quotare 100

• Lo Yen si indebolisca e gli stessi tassi di cambio arrivino ad una quotazione di 200

Cosa accadrà agli europei ed agli americani che volessero acquistare i due orologi?

• Nel primo caso andrebbero a pagare di più rispetto a prima, non a 342€/$ bensì 500

• Nel secondo caso pagherebbero meno, 250€/$ circa

A parer vostro, quando gli americani e gli europei avranno più incentivi ad acquistare orologi di Seiko e Citizen? Nel caso 2, perché “acquisterebbero” i due orologi a prezzi più bassi.

Aggiungiamo ora ai due grafici precedenti riguardanti lo Yen e le due aziende anche le esportazioni giapponesi, con una linea di color rosso:

Cosa si può osservare?

• Le esportazioni hanno una correlazione diretta con le aziende e inversa con la valuta.

Questo conferma l’ipotesi precedente.

È dunque molto importante osservare questo tipo di correlazione, che ci suggerisce che:

• Le esportazioni diminuiscono con conseguente indebolimento delle due aziende a causa di un apprezzamento dello Yen

• Le esportazioni aumentano con conseguente rafforzamento delle due aziende a causa di un deprezzamento della stessa valuta

COME LA SITUAZIONE POTREBBE CAPOVOLGERSI PER CITIZEN E SEIKO?

È chiaro le due aziende siano strettamente legate al valore della loro valuta di riferimento, che le ha rese a tutti gli effetti due beni rifugio all’interno di un’autentica tempesta. Come è vera quest’ultima affermazione e per le correlazioni osservate, potrebbe essere vero il contrario: cosa accadrà qualora lo Yen iniziasse a rafforzarsi?

I motivi per i quali esso ha subito delle pesanti perdite sono da ricollegare alla politica monetaria espansiva della Bank of Japan che, rispetto al resto dei Paesi sviluppati, continua a mantenere i tassi interesse ancorati al di sotto dello 0%:

Essendo l’indice dello Yen calcolato contro un paniere di altre valute, è piuttosto normale il suo indebolimento, infatti:

• Il rialzo dei tassi di interesse impatta positivamente sul valore di una valuta, attirando capitali esteri sulla stessa; quando si creano divergenze di politica monetaria tra nazioni come osservato nella grafica precedente, un tasso di cambio penderà a favore della valuta che offre un rendimento più alto.

Andiamo ad osservare i più conosciuti cambi valutari con lo Yen come fattor comune:

La valuta si ritrova a perdere contro le altre maggiori valute mondiali, che offrono interessi più alti.

Tornando a monte del discorso, quando lo Yen potrà rinforzarsi? Un suggerimento può arrivare da questa particolare correlazione positiva tra la valuta e il future Federal Fund scadenza febbraio 2023 che va a prezzare quello che il mercato sconta in termini di tassi di interesse alla stessa data:

• Quanto più il Federal Fund Future scadenza febbraio ’23 segna nuovi minimi, tanto più il mercato, a quella scadenza, sconta una FED più aggressiva

È da Q4 del 2021 che lo stesso future è ribassista ed è sempre dalla stessa data che è correlato fortemente allo Yen giapponese. Se dovessero mantenersi queste correlazioni, si potrebbe pensare che lo Yen potrebbe iniziare a rafforzarsi quando gli investitori inizieranno a scontare una FED meno aggressiva come sta accadendo, tra le altre cose, nelle ultime settimane.

La correlazione positiva osservata è spiegabile dal fatto che all’interno del paniere dello Yen una grande percentuale sia rappresentata dal dollaro USA e perché gli stessi Stati Uniti d’America rappresentino il secondo partner commerciale dello stesso Giappone, dopo la Cina.

Una FED meno aggressiva potrebbe dunque impattare positivamente sullo Yen, rafforzandolo; a sua volta, per le correlazioni osservate precedentemente, la valuta impatterebbe negativamente sulle esportazioni giapponesi e sulle due aziende Seiko e Citizen.

Da considerare un ulteriore aspetto: si vocifera di come il mondo sia in procinto di entrare in una recessione: se così fosse e se lo Yen riacquistasse il suo ruolo di bene rifugio, apprezzandosi, questo potrebbe rappresentare un ulteriore ostacolo per le industrie protagoniste di questa analisi.

LE OPPORTUNITÀ IN GIAPPONE SE SI SFRUTTANO LE CORRELAZIONI

Il mio modo di fare analisi e divulgazione impatta in maniera decisa sul modo che ho di spaziare sui mercati finanziari; conoscere questo tipo di informazioni mi permette di cercare delle opportunità e successivamente cogliere la palla al balzo.

Metaforicamente parlando, chi potrebbe passarmi quella palla al balzo? Magari Powell alla prossima riunione della Federal Reserve del 2 novembre in cui verrà stabilito il nuovo tasso di interesse.

Immaginiamo che lo stesso rilasci dichiarazioni “accomodanti”; a quel punto cosa potrebbe accadere per le correlazioni osservate?

• I future sui Federal Funds registrerebbero dei rialzi accompagnati dallo Yen, correlato inversamente alle due aziende analizzate

Che si possano prospettare delle buone opportunità short su Citizen e Seiko?

Grazie per l’attenzione, Matteo Farci

HERA: occhio alle resistenzeLONG & SHORT

Fabio Pioli

Se alcuni titoli del Ftse Mib hanno rimbalzato, anche il titolo Hera lo ha fatto, ma in ritardo. Ci si può dunque legittimamente chiedere: “quando sarà il suo momento”?

A giudicare dal grafico non prima di area 2,895 dove passa la sua resistenza principale. Solo dopo tale duperamento si può pensare ad un long ( Figura 1 )

Fig 1. HERA – Grafico settimanale.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario