BTC si consolida al rialzoIl BTC mostra una fase di consolidamento al rialzo, indicando che il mercato sta assorbendo i movimenti precedenti senza una forte pressione venditrice immediata. Questa dinamica suggerisce una pausa tecnica, durante la quale il prezzo costruisce una base prima del prossimo movimento direzionale.

Tuttavia, nel contesto generale, questo consolidamento può anche essere interpretato come un pullback o una fase di distribuzione all’interno di una struttura più ampia. Se il prezzo non riesce a rompere con decisione le resistenze chiave, la probabilità di una ripresa ribassista resta presente.

In sintesi, il consolidamento al rialzo del BTC rappresenta una fase di equilibrio temporaneo: sarà l’uscita da questa zona a determinare la prossima direzione del mercato.

Pattern grafici

XAUUSD – Brian | Outlook Tecnico M45— Gli acquirenti sono ancora in controllo sopra 5.200

L'oro continua a scambiare saldamente sopra la soglia dei 5.000, con il movimento dei prezzi che conferma una forte accettazione bullish a livelli più elevati. Sul timeframe M45, il mercato rimane in una fase di espansione, supportato da un volume di acquisti aggressivo e aree di valore ben difese.

Le condizioni attuali suggeriscono che gli acquirenti sono ancora in controllo, con i ritracciamenti che vengono assorbiti piuttosto che venduti. Questo comportamento caratterizza tipicamente un ambiente di forte tendenza piuttosto che una fase di distribuzione.

Contesto Macro (Panoramica Breve)

Da una prospettiva fondamentale, il posizionamento istituzionale rimane stabile, senza segni di de-risking difensivo nonostante l'oro scambi a massimi record. Allo stesso tempo, il mercato rimane sensibile agli eventi macro imminenti, che potrebbero introdurre volatilità a breve termine ma finora non hanno alterato il bias bullish più ampio.

Finché l'incertezza persiste e l'appetito per il rischio oscilla, l'oro continua a beneficiare del suo ruolo di copertura strategica.

Struttura di Mercato e Contesto del Volume (M45)

La struttura attuale su M45 rimane costruttiva:

Il prezzo sta mantenendo sopra la trendline ascendente.

Il volume di acquisti rimane elevato, indicando una forte domanda e una ridotta disponibilità a vendere.

I ritracciamenti continuano a svilupparsi in modo correttivo piuttosto che in cali impulsivi.

In forti tendenze, un alto volume combinato con retracements superficiali spesso segnala continuazione piuttosto che esaurimento.

Zone Tecniche Chiave da Monitorare

Sulla base della struttura del grafico e del profilo di volume, diverse zone emergono:

Zona di Reazione al rialzo

5.385: Un'area di resistenza e di estensione principale dove il prezzo potrebbe fermarsi, consolidarsi o reagire prima di decidere la prossima gamba direzionale.

Supporto di Valore Primario

POC + VAH: 5.243 – 5.347

Questa è la zona più critica per la continuazione. L'accettazione e il mantenimento all'interno di questo intervallo rafforzerebbero la struttura bullish.

Supporto Secondario

VAL: 5.163 – 5.168

Un ritracciamento più profondo in questa zona sarebbe ancora considerato correttivo finché il prezzo si stabilizza e riconquista valore.

Supporto Strutturale Più Profondo

POC: 5.086 – 5.091

Questo livello rappresenta un valore più ampio e probabilmente entrerà in gioco solo durante una volatilità elevata.

Aspettative Future e Bias

Bias primario: Continuazione bullish mentre il prezzo rimane sopra le zone di valore

I ritracciamenti sono attualmente considerati opportunità di ri-accumulo piuttosto che inversione di tendenza.

Si prevede volatilità a breve termine, ma la struttura rimane il punto di riferimento chiave piuttosto che singole candele.

Le forti tendenze raramente si muovono in linee rette. La capacità dell'oro di mantenere valore durante le pause continua a sostenere il caso per ulteriori aumenti.

Fai riferimento al grafico allegato per una vista dettagliata delle aree di valore, della struttura della tendenza e dei percorsi previsti.

Segui il canale TradingView per ricevere aggiornamenti sulla struttura in anticipo e unirti alla discussione sui livelli chiave del mercato.

XAUUSD – Pullback sur support dans un canal haussier (M15)Breakout rialzista seguito da un pullback ordinato.

Il prezzo sta reagendo su una zona di supporto chiave, in confluenza con:

base del canale rialzista,

precedente resistenza ora diventata supporto.

🟪 Zona di supporto

Supporto principale: 5.219 – 5.225

Finché il prezzo resta sopra questa area, il bias rimane rialzista.

🎯 Scenario operativo (BUY)

Entrata: area 5.219

Take Profit: 5.260 – 5.288

Stop Loss: sotto 5.205 (rottura del supporto + del canale)

📌 Rapporto Rischio/Rendimento favorevole.

⚠️ Scenario alternativo

Una chiusura decisa sotto 5.205 invaliderebbe lo scenario bullish.

Possibile discesa verso:

5.180

o la parte bassa della struttura precedente.

XAUUSD (Oro) – Grafico a 45 minuti: Forte continuazione rialzistTrend:

L’oro si trova in un chiaro trend rialzista, con massimi e minimi crescenti. Il 28 gennaio si è verificata una forte accelerazione rialzista, che conferma il controllo dei compratori.

Struttura di mercato:

Le precedenti zone di consolidamento (Value Area) sono state rotte al rialzo e successivamente accettate come supporto.

L’ultimo movimento è impulsivo, segnale di partecipazione istituzionale.

Volume Profile (VCP):

Le High Volume Nodes (HVN) nell’area 5.080–5.120 hanno agito da resistenza e ora fungono da supporto.

Il prezzo si muove al di sopra del Point of Control (POC), confermando il bias rialzista.

Scarso volume sopra il prezzo attuale → fase di price discovery.

Livelli chiave:

Resistenza: 5.270 – 5.300 (massimi recenti / area psicologica)

Supporto immediato: 5.120 – 5.100 (ex massimo della value area)

Supporto principale: 5.020 – 4.980 (minimo del range / zona di domanda)

Bias di mercato:

Rialzista finché il prezzo rimane sopra 5.100.

I ritracciamenti verso le precedenti value area possono offrire opportunità long.

Idea di trading:

Privilegiare strategie di buy the dip invece di inseguire il prezzo.

Una rottura decisa sotto 5.100 con volume rappresenterebbe il primo segnale di una correzione più profonda.

I prezzi dell'oro potrebbero salire a $ 5.220-$ 5.250 oggi.I prezzi dell'oro potrebbero salire a $ 5.220-$ 5.250 oggi.

I prezzi dell'oro hanno raggiunto il range previsto di $ 5.150-$ 5.200 e abbiamo colto ancora una volta questa opportunità di rialzo.

Abbiamo già guadagnato oltre 100 punti oggi.

Avevo già previsto questa possibilità in anticipo tramite i canali pubblici.

Dobbiamo quindi chiarire alcuni segnali chiave:

1: Il prezzo obiettivo a breve termine per questa tornata di aumenti del prezzo dell'oro è $ 5.220-$ 5.250. Si noti che è probabile che i prezzi dell'oro subiscano un calo all'interno di questo intervallo di resistenza.

2: È probabile che i prezzi dell'oro continuino a fluttuare al rialzo durante le prossime sessioni di trading asiatiche ed europee, formando una struttura di consolidamento di alto livello.

3: I prezzi dell'oro hanno ancora un potenziale di rialzo significativo. Il massimo finale rimane incerto perché le attuali forze di mercato stanno collettivamente accelerando il trend rialzista. L'impennata dei prezzi dell'oro accelererà senza dubbio. Tuttavia, dobbiamo anche essere cauti sui potenziali rischi di future vendite.

4. I prezzi dell'oro scenderanno sicuramente, ma ci sono due tipi di ribassi: una sana correzione strutturale e un crollo del trend guidato dalle vendite. Con l'aumento dei prezzi dell'oro, aumenta anche il rischio di un brusco calo dai massimi.

5. Nel breve termine, confidare sempre nel livello di supporto inferiore del trend del prezzo dell'oro. Acquistare sui ribassi è la strategia migliore per il trading intraday.

Come mostrato nel grafico: prevedo che il massimo potenziale rialzo per i prezzi dell'oro mercoledì sarà nell'intervallo $ 5220-$ 5250.

Continuate a seguire il mio canale; analizzerò costantemente i trend in tempo reale e condividerò gli ultimi segnali di trading. Se avete domande, lasciate un messaggio e vi risponderò.

GOLD non smette più di salireIl titolo riflette una dinamica estremamente rialzista del GOLD, con una pressione compratrice che domina completamente il mercato. Il prezzo continua a spingersi verso l’alto senza mostrare segnali di esaurimento immediati, indice di un forte momentum e di una struttura tecnica molto solida.

Questo tipo di movimento suggère che ogni breve consolidamento viene rapidamente riassorbito dagli acquirenti, rafforzando l’idea di una tendenza rialzista sostenuta. Tuttavia, una salita così continua può anche lasciare liquidità non presa al ribasso, il che potrebbe portare in seguito a ritracciamenti tecnici temporanei.

Nel complesso, il contesto resta fortemente bullish, con il GOLD che potrebbe continuare la sua espansione finché non emergono segnali chiari di indebolimento o inversione.

BTCUSDT – Aggiornamento grafico a 4 ore.BTCUSDT – Aggiornamento grafico a 4 ore.

Il prezzo si muove all'interno di un canale ascendente.

BTC sta attualmente testando il supporto della trendline inferiore.

Quest'area sembra una potenziale zona di rimbalzo.

Se il supporto regge, è possibile un movimento verso 92k → 96k → 98-100k.

Una netta rottura al di sotto di 86k può portare a un test del supporto 84k-82k.

Cautamente rialzista mentre si è al di sopra del supporto del canale.

XAUUSD – Elliott 1–5 completato + magnete per gap/fibonacciXAUUSD – Elliott 1–5 completato + magnete per gap/fibonacci

L'oro sembra aver completato un rialzo impulsivo di Elliott 1–5, con il prezzo ora in stallo vicino al massimo dopo l'onda (5). Dopo un forte impulso, una fase correttiva (ABC) diventa più probabile.

Confluenza per un pullback:

Esaurimento dell'onda (5) dopo una sequenza 1–5 pulita

RSI al massimo

Gap/squilibrio al di sotto, che funge da magnete per la mean reversion

Zone di ritracciamento di Fibonacci allineate con la domanda precedente (area chiave da tenere d'occhio per una reazione)

Finché il prezzo non riesce a recuperare/mantenere il massimo recente, le probabilità favoriscono un pullback nell'area di Fibonacci/gap prima del prossimo movimento importante.

Ottimo rapporto rischio/rendimento

Analisi dell’Oro & Strategia di Trading | 27–28 Gennaio🔥 Congratulazioni a tutti i membri che hanno seguito i nostri segnali di trading!

Le posizioni long aperte intorno a 5050 hanno generato con successo oltre 500+ pips di profitto! 👏👏👏

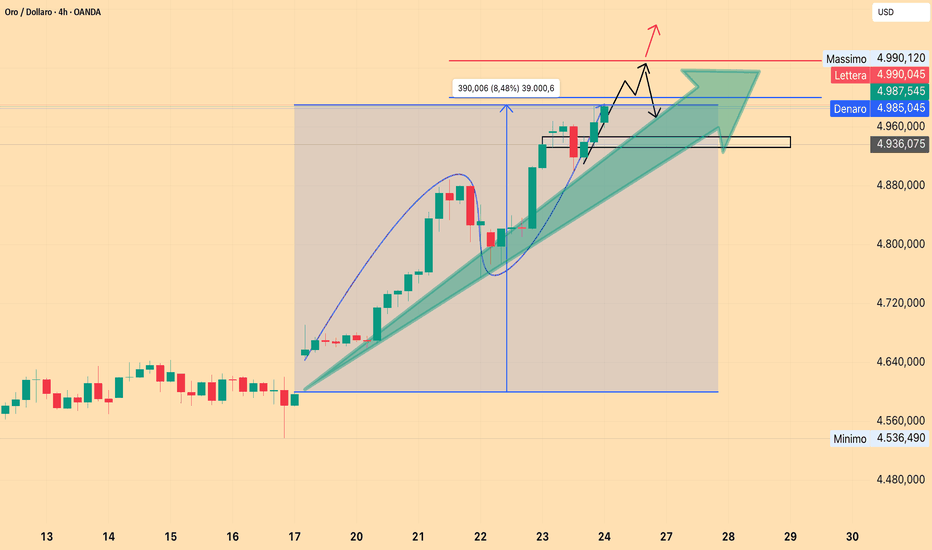

✅ Analisi del grafico a 4 ore (H4)

Dal timeframe a 4 ore, l’oro rimane all’interno di una struttura rialzista chiara e solida. Il prezzo continua a formare massimi e minimi crescenti, confermando che il trend rialzista di medio termine è ancora intatto.

Le medie mobili (MA5 / MA10 / MA20) sono allineate in modo chiaramente rialzista. In particolare, la MA20 continua a salire e funge da supporto dinamico. Il prezzo si mantiene stabilmente sopra queste medie chiave, indicando che i compratori restano in controllo del mercato.

Tuttavia, dopo aver testato il massimo recente vicino a 5110, lo slancio rialzista ha iniziato a rallentare. Le ultime candele mostrano corpi più piccoli e ombre superiori più lunghe. Inoltre, la banda superiore di Bollinger si sta appiattendo e la larghezza delle bande si sta restringendo, segnalando il passaggio da una forte tendenza a una fase di consolidamento ad alti livelli.

Questo comportamento è più probabilmente una correzione tecnica sana e una rotazione delle posizioni dopo il rally, piuttosto che un’inversione del trend.

Finché il prezzo rimane sopra la zona di supporto chiave 5020–5050, la struttura rialzista resta valida e i pullback devono essere considerati opportunità di acquisto.

✅ Analisi del grafico a 1 ora (H1)

Nel timeframe a 1 ora, l’azione dei prezzi è chiaramente entrata in una fase di consolidamento laterale. Il prezzo ha testato più volte la resistenza sopra 5110 senza riuscire a superarla in modo deciso, mentre i minimi continuano a salire gradualmente.

Nel complesso, l’oro si muove all’interno dell’intervallo 5070–5110, formando una tipica struttura laterale o di consolidamento a scatola su livelli elevati.

Le medie mobili stanno diventando piatte e intrecciate, con il prezzo che le attraversa frequentemente, indicando un indebolimento del momentum a breve termine e una fase correttiva.

Questo tipo di consolidamento stretto vicino ai massimi è solitamente un pattern di continuazione del trend. Suggerisce accumulazione e preparazione per il prossimo movimento rialzista, piuttosto che distribuzione.

Pertanto, finché i supporti chiave non vengono rotti, il bias di breve termine rimane leggermente rialzista.

Dal punto di vista operativo, è preferibile acquistare vicino ai supporti o seguire le rotture, piuttosto che inseguire il prezzo nel mezzo del range.

🔴 Livelli di Resistenza

• 5095–5110

• 5130–5150

🟢 Livelli di Supporto

• 5070–5080

• 5045–5050

• 5020–5010

✅ Strategia di Trading

🔰 Strategia 1: Comprare sui pullback (Piano principale ✅)

📍 Entrata 1: 5050–5045

📍 Entrata 2: 5020–5010

🎯 TP1: 5095

🎯 TP2: 5110

🎯 TP3: 5130+

🔰 Strategia 2: Acquisto su breakout (Strategia momentum)

📍 Entrata: rottura e mantenimento sopra 5110

🎯 TP1: 5130

🎯 TP2: 5150

⛔ Stop loss: sotto 5095

🔰 Strategia 3: Vendita (solo in caso di rottura della struttura ❌)

Le posizioni short devono essere considerate solo se:

• il prezzo rompe sotto 5020

• la struttura H4 si indebolisce

• le medie mobili diventano ribassiste

Altrimenti, evitare operazioni contro trend.

✅ Riassunto del Trend

L’oro rimane rialzista sul timeframe H4 e in consolidamento su H1.

Il movimento attuale rappresenta una correzione ad alti livelli, non un’inversione.

👉 Approccio preferito: comprare sui ribassi, evitare vendite contro trend e attendere ingressi su supporti o breakout.

L'oro supera i 5.000 dollari! Come interpretare questo momento sL'oro supera i 5.000 dollari! Come interpretare questo momento storico?

Cari investitori in oro, il momento emozionante è arrivato! Questa mattina, i prezzi spot dell'oro hanno superato per la prima volta nella storia la soglia dei 5.000 dollari l'oncia! 🚀 Sono passati poco più di 100 giorni da quando ha raggiunto i 4.000 dollari lo scorso ottobre: un aumento così rapido è sorprendente, anche per un trader come me che ha vissuto diversi mercati rialzisti: la potenza esplosiva dell'oro è davvero sbalorditiva!

🔍 Analisi dei fattori di mercato

La recente impennata dei prezzi dell'oro è supportata da diversi fattori chiave:

Continui acquisti di oro da parte delle banche centrali globali: nel contesto della tendenza alla de-dollarizzazione, i paesi stanno silenziosamente aumentando le loro riserve auree.

Tensioni geopolitiche: la domanda di beni rifugio è il carburante più diretto per l'aumento dell'oro.

Incertezza economica: nella nebbia della situazione economica globale, l'oro rimane il faro più luminoso.

La scorsa settimana, i prezzi dell'oro hanno chiuso con una forte candela rialzista, a dimostrazione di un forte slancio rialzista. Rapidi rally di decine di dollari sono stati frequenti durante la giornata, trainati non solo dal capitale, ma anche da una diffusione collettiva del sentiment di mercato! 😤

📈 Analisi tecnica approfondita

Grafico giornaliero:

La golden cross del MACD continua, con le barre rosse in costante espansione, a indicare un forte slancio rialzista.

Le bande di Bollinger si stanno allargando verso l'alto e il prezzo sta salendo costantemente lungo la banda superiore.

La tendenza generale è chiara: i rialzisti dominano completamente il mercato!

Grafico a 4 ore: Consolidamento di alto livello, con bande di Bollinger in ampliamento.

Permane un forte slancio rialzista nel breve termine.

Livello di resistenza chiave: $5100 (alta probabilità di superamento 🔥)

Zona di supporto importante: $5000-$5010 (la linea di salvataggio per i rialzisti!)

💡 Consigli per la strategia di trading

L'idea di base è semplice: seguire il trend e acquistare sui ribassi!

Con i prezzi dell'oro che hanno raggiunto nuovi massimi, non c'è una resistenza significativa al di sopra. Ogni pullback è un'opportunità. Il mio consiglio personale:

Valuta l'acquisto di oro intorno a $5010, con uno stop-loss a $4990 e un target intorno a $5100.

Ricorda, in un mercato in chiaro trend, non cercare di indovinare il massimo: lascia correre i tuoi profitti! 💰

🤝 Tempo di discussione: l'oro ha superato i $5000. Pensi che questo sia solo l'inizio o un picco a breve termine?

Sentiti libero di condividere le tue opinioni nei commenti! Metti "Mi piace" e seguici per rimanere aggiornato, cogliamo insieme questa storica opportunità di mercato! 👇

BTC fa lo sweep dei HIGH e sta per scendereIl prezzo del BTC, durante questa giornata, ha effettuato lo sweep del HIGH di cui avevo parlato nella mia analisi precedente, per poi rimbalzare al ribasso al di sotto dello 0,5 di FIBO . Tutti i movimenti finora sono stati previsti nelle analisi precedenti, che potete consultare.

Ora che il prezzo ha sweepato l’ultimo HIGH che poteva creare problemi, dovrebbe scendere al ribasso e non dovrebbe avere difficoltà a rompere lo 0,25 di FIBO . Se questo livello dovesse essere rotto, il prezzo dovrebbe crollare con forza al ribasso.

L'aumento dei prezzi dell'oro ha iniziato a rallentare.

Analisi di mercato

L'oro spot ha continuato il suo forte slancio rialzista il 26 gennaio, registrando un aumento costante durante la sessione asiatica e raggiungendo un nuovo massimo storico di 5.110 dollari. Il grafico giornaliero mostra guadagni consecutivi, riflettendo l'acquisto attivo del mercato e un forte sentiment rialzista. La strategia di acquisto pubblicamente condivisa tra 5.070 e 5.075 dollari ha raggiunto i suoi obiettivi di 5.090 e 5.100 dollari, generando un profitto minimo di circa 300 pip.

Fattori chiave influenti

Tensioni geopolitiche: le incertezze nel panorama globale continuano a sostenere la domanda di beni rifugio.

Aspettative di politica macroeconomica: le dichiarazioni di politica commerciale aggressiva degli Stati Uniti hanno aumentato la volatilità del mercato.

Andamento del dollaro USA: un dollaro USA più debole ha fornito un ulteriore slancio rialzista ai prezzi dell'oro.

Sentiment tecnico: il forte rally nella sessione asiatica è stato seguito da un consolidamento durante la sessione europea, indicando un graduale spostamento verso un sentiment di mercato più razionale.

Analisi tecnica

Trend: il grafico giornaliero rimane a massimi estremi, con un supporto fondamentale che dovrebbe mantenere un consolidamento elevato.

Resistenza: $5.120 - $5.130

Supporto: $5.060 (breve termine), $5.000 (supporto gap e livello psicologico)

Strategia di trading

Direzione: Tendenza rialzista

Zona di ingresso: $5.065 - $5.060

Stop loss: $5.050

Obiettivi: $5.110 - $5.120, con ulteriore potenziale verso $5.150 in caso di rottura della resistenza

Avvertenza sui rischi

I prezzi dell'oro sono attualmente ai massimi storici, con guadagni significativi accumulati nel breve termine. I trader dovrebbero rimanere cauti riguardo a potenziali correzioni tecniche. Data l'imprevedibilità degli sviluppi fondamentali, il dimensionamento delle posizioni e una rigorosa disciplina degli stop-loss sono essenziali.

Suggerimento di esecuzione

Se i prezzi tornano nella zona $5.065-5.060 e si stabilizzano, valuta l'apertura di posizioni lunghe in lotti. Imposta gli stop loss sotto i $5.050, con obiettivi iniziali tra $5.110 e $5.120. Se i prezzi superano questo intervallo, valuta l'idea di mantenere le posizioni verso $5.150.

Grazie alla community di TradingView. In qualità di analista senior degli investimenti, questo consente a più trader e investitori di vedere l'analisi della mia strategia di trading. Attualmente mi concentro sul trading dell'oro. Se apprezzi la mia analisi, per favore mettimi un pollice in su e condividila con altri trader che potrebbero averne bisogno. Ci impegniamo per un trading preciso, analizzando approfonditamente grafici, driver macroeconomici e sentiment di mercato per costruire strategie di trading ad alta probabilità. Qui troverai piani di trading strutturati, framework di gestione del rischio e analisi in tempo reale.

CADCHF LONGUn'ipotetica entrata long su CAD/CHF in prossimità di 0.56 richiederebbe l'emergere di uno scenario macroeconomico asimmetrico tra Canada e Svizzera, dove fattori strutturali e ciclici convergano per invertire un rapporto di forza storicamente favorevole al franco svizzero. A quel livello, il cross si troverebbe in una zona di estremo stress valutario—non lontana dai minimi assoluti toccati durante le crisi acute del passato—dove il dollaro canadese apparirebbe scontare una combinazione di shock petroliferi prolungati, recessione domestica e fuga verso valute rifugio europee. Proprio questa condizione di sovravendita estrema aprirebbe tuttavia lo spazio per una correzione significativa qualora mutassero le premesse fondamentali che hanno generato tale squilibrio.

Il primo elemento di svolta risiederebbe nell'andamento dei prezzi energetici, dato che l'economia canadese mantiene una correlazione strutturale con il petrolio attraverso le sue esportazioni di greggio e gas. Un rimbalzo sostenuto del WTI oltre i 90-100 dollari al barile—innescato da restrizioni all'offerta OPEC+, tensioni geopolitiche nel Golfo o una ripresa inattesa della domanda cinese—rilancerebbe immediatamente i flussi commerciali canadesi e la pressione sui tassi della Banca Centrale del Canada. Parallelamente, la Svizzera si troverebbe esposta a una recessione prolungata nell'eurozona, suo principale partner commerciale, con la Banca Nazionale Svizzera costretta a tagliare i tassi in modo aggressivo per evitare un apprezzamento del franco che strangolerebbe ulteriormente l'export elvetico. Questo differenziale di politica monetaria—BoC in pausa o hawkish rispetto a una SNB decisamente accomodante—genererebbe un carry trade attrattivo verso il CAD, invertendo i flussi di capitale che per anni hanno privilegiato il franco come bene rifugio europeo.

Un secondo catalizzatore potrebbe emergere dalla ristrutturazione globale dei flussi safe-haven. In uno scenario di normalizzazione post-crisi, dove le tensioni geopolitiche si attenuano e i mercati azionari riacquistano stabilità, la domanda speculativa per il CHF come asset difensivo si indebolirebbe progressivamente. Al contempo, il Canada beneficerebbe di una rotazione verso asset commodity-linked in un contesto di reflazione globale, attratto da rendimenti reali positivi e da un settore bancario solido rispetto ai fragili bilanci di molte istituzioni europee. La stessa credibilità fiscale canadese—pur con debito pubblico superiore a quello svizzero—potrebbe essere rivalutata qualora la Svizzera affrontasse pressioni politiche interne legate all'eccessiva forza della valuta o a tensioni con l'Unione Europea sui flussi finanziari transfrontalieri.

Sul piano tecnico, l'area 0.56 rappresenterebbe una zona di supporto storico-psicologico dove osservare segnali di esaurimento della vendita. La formazione di un basamento laterale protratto su timeframe weekly, accompagnato da volumi decrescenti nelle discese e da divergenze negative negli oscillatori, suggerirebbe che la pressione ribassista si sta esaurendo. La rottura di una resistenza immediata—ad esempio 0.5850—con impulso sostenuto e chiusure daily consecutive al rialzo confermerebbe il cambio di regime, aprendo la strada verso obiettivi progressivi in area 0.63, 0.68 e infine 0.75, livello che rappresenterebbe un ritorno verso una parità più equilibrata tra le due economie.

La gestione del rischio resterebbe cruciale in un'operazione di questo tipo. Lo stop loss andrebbe collocato al di sotto del minimo storico recente, intorno a 0.5450, accettando una perdita limitata ma definita. I target andrebbero scalati per capitalizzare sia il rimbalzo tecnico iniziale sia la potenziale mean reversion pluriennale, con una riduzione progressiva dell'esposizione man mano che il cross recupera terreno. Il position sizing, data la natura asimmetrica dell'operazione—dove il potenziale upside supera il rischio definito—dovrebbe comunque rispettare il principio della conservazione del capitale, limitando l'esposizione all'1-2% del portafoglio.

Va tuttavia sottolineato che il franco svizzero mantiene un'ancora strutturale come valuta rifugio in Europa, sostenuta da un surplus commerciale cronico, da riserve auree significative e da un sistema finanziario stabile. Un long su CAD/CHF a livelli estremi richiede quindi non solo pazienza nell'attesa della convergenza dei fattori descritti, ma anche la consapevolezza che nuovi shock di risk-off—crisi bancarie, escalation geopolitiche—potrebbero rafforzare nuovamente il CHF contro ogni previsione fondamentale. L'operazione diventa giustificabile soltanto come scommessa mean-reversion su un'estremizzazione temporanea, non come previsione strutturale di indebolimento permanente del franco. Senza conferme multiple—tecnica, fondamentale e di price action—l'ingresso a 0.56 rischierebbe di trasformarsi in una trappola da value trap, dove un livello "basso" continua a scendere sotto la pressione di forze macroeconomiche non ancora esaurite.

L'oro si sta consolidando a livelli elevati! Vendete! Vendete!

In un contesto di crescente incertezza politica globale, l'oro sta riconquistando il suo ruolo di asset rifugio fondamentale. Le preoccupazioni commerciali, l'incertezza sulla direzione politica degli Stati Uniti e le discussioni sull'indipendenza della politica monetaria costituiscono collettivamente la logica chiave a sostegno dei prezzi dell'oro. Da un punto di vista tecnico, i prezzi dell'oro non hanno ancora mostrato chiari segnali di raggiungimento del picco massimo, ed eventuali ribassi sono più probabilmente visti come opportunità di consolidamento all'interno del trend. Finché persisterà l'incertezza macroeconomica, il valore allocativo dell'oro rimarrà favorito dal mercato. Nel breve termine, l'attenzione si concentrerà sull'impatto delle dichiarazioni della Fed sul ritmo della volatilità, mentre il trend a medio termine rimane orientato verso un movimento volatile al rialzo. Questa dichiarazione è vista come un segnale che potrebbe rimodellare il panorama delle relazioni economiche e commerciali internazionali, aumentando direttamente l'attrattiva degli asset rifugio. Inoltre, le discussioni sull'indipendenza della politica monetaria della Fed forniscono ulteriore supporto ai prezzi dell'oro. Il mercato sta osservando attentamente l'imminente annuncio di Trump sulla sua candidatura per il prossimo presidente della Fed. In precedenza, Trump aveva dichiarato di aver completato i colloqui con i candidati. Se la futura politica monetaria dovesse orientarsi verso un approccio accomodante, ciò potrebbe rafforzare le aspettative del mercato per ulteriori tagli dei tassi di interesse quest'anno, riducendo così il costo opportunità di detenere oro e favorendo questo asset non fruttifero. Sul fronte dei dati macroeconomici, gli investitori si concentreranno sui dati ADP sull'occupazione e sull'indice di fiducia dei consumatori di martedì per valutare la resilienza dell'economia statunitense e le prospettive di politica monetaria. L'attenzione del mercato si concentrerà ulteriormente sulla decisione sui tassi di interesse della Federal Reserve di mercoledì. Attualmente, il mercato si aspetta ampiamente che la Fed mantenga l'intervallo di tassi di interesse tra il 3,50% e il 3,75%. Tuttavia, le dichiarazioni del presidente della Fed Powell alla conferenza stampa post-riunione saranno un fattore chiave per determinare le tendenze del mercato a breve termine. Un tono aggressivo potrebbe sostenere il dollaro nel breve termine, esercitando pressione sull'oro denominato in dollari; al contrario, qualsiasi segnale accomodante potrebbe continuare a spingere al rialzo i prezzi dell'oro.

Credo che il mercato a breve termine abbia iniziato a raggiungere il picco, ma sia i rialzisti che gli ribassisti saranno molto attivi, rendendo la gestione del rischio particolarmente importante.

Come accennato ieri, il rapido rialzo dovuto alle notizie sarà inevitabilmente seguito da un calo significativo, e un calo di un solo giorno potrebbe molto probabilmente superare nuovamente il record di 300 dollari dell'anno scorso; pertanto, tutti dovrebbero prestare molta attenzione al punto di svolta chiave tra trend rialzisti e ribassisti.

Lo slancio rialzista non può fermarsi; una volta fermato, gli ribassisti contrattaccheranno.

Attualmente, i rialzisti hanno una certa opportunità di realizzare profitti. Il MACD a 4 ore ha mostrato una mancanza di volume e una divergenza iniziale dal massimo, con il grafico a 1 ora di ieri che ha completato una correzione al ribasso. Il grafico a 4 ore mostra attualmente un rimbalzo dopo un calo; una volta interrotto il calo, potrebbe verificarsi un calo significativo, potenzialmente anche superando i 4990 dollari. Considerando il livello di supporto ribassista intraday, il livello chiave è intorno a 5110. Una rottura sotto i 4990 probabilmente innescherebbe un'ulteriore accelerazione. Mantenersi sopra i 4990 potrebbe consentire un temporaneo periodo di ampliamento. Nel complesso, le prospettive per oggi sono ribassiste, a meno che la sessione europea non superi i 5110 dollari. Tuttavia, un movimento rialzista significativo è improbabile; un trend ad ampio raggio è più probabile, quindi fate attenzione a un potenziale attacco ribassista.

In sintesi, la strategia di trading a breve termine consigliata per l'oro oggi è principalmente quella di vendere allo scoperto. I livelli di resistenza chiave da tenere d'occhio sono 5100-5110, mentre i livelli di supporto chiave sono 4990-5000. Si prega di seguire attentamente i segnali di trading.

XAUUSD – H1 Oro rimane strutturalmenteXAUUSD – H1 L'oro rimane strutturalmente rialzista vicino ai massimi storici| Lana ✨

L'oro sta estendendo il suo slancio rialzista per la seconda sessione consecutiva e continua a negoziare vicino ai massimi storici. L'azione dei prezzi rimane costruttiva, con il mercato che si mantiene al di sopra della struttura chiave mentre decide tra la continuazione o un ritracciamento più profondo verso il valore.

📈 Struttura di Mercato e Contesto di Trend

La struttura a breve e medio termine rimane rialzista, con il prezzo che rispetta il canale ascendente.

L'ultima spinta sopra i massimi precedenti conferma una forte domanda, ma l'azione attuale dei prezzi mostra anche segni di consolidamento vicino agli ATH.

Questo comportamento è tipico dopo un rally impulsivo, dove il mercato si ferma per costruire accettazione o riequilibrare la liquidità prima del prossimo movimento direzionale.

Finché il prezzo rimane al di sopra della struttura ascendente, la tesi rialzista rimane valida.

🔍 Zone Tecniche Chiave da Osservare

Zona di Reazione ATH: 5080 – 5110

Questa è un'area sensibile dove il prezzo può consolidare, spingersi oltre, o respingere brevemente prima di scegliere la direzione.

Zona di Ritracciamento Primaria / Zona di Acquisto: 5000 – 5020

Un livello strutturale chiave allineato con la precedente resistenza diventata supporto e la linea mediana del canale rialzista.

Supporto Secondario (Ritracciamento Più Profondo): 4920 – 4950

Un'area di valore più forte se la volatilità aumenta o la liquidità viene spazzata sotto il canale.

Zona di Espansione al Rialzo: 5180 – 5200+

Se il prezzo si accetta al di sopra degli ATH, questo diventa il prossimo obiettivo rialzista all'interno del canale.

🎯 Scenari di Trading (Basato sulla Struttura H1)

Scenario 1 – Continuazione Sopra ATH:

Se il prezzo si consolida sopra 5080–5110 e mostra accettazione, l'oro potrebbe estendersi verso 5180–5200. Questo scenario favorisce la pazienza e la conferma piuttosto che inseguire le rotture immediate.

Scenario 2 – Ritracciamento nella Struttura (Preferito):

Un ritracciamento verso 5000–5020 permetterebbe al mercato di riequilibrare la liquidità e offrire una configurazione di continuazione di qualità più elevata. Mantenere questa zona conserva intatta la struttura rialzista.

Scenario 3 – Correzione Più Profonda:

Se il prezzo perde il supporto primario, la zona 4920–4950 diventa la prossima area chiave da osservare per la risposta degli acquirenti e la difesa del trend.

🌍 Contesto Macro (Breve)

L'oro continua a beneficiare di rischi geopolitici aumentati e di incertezze commerciali in corso, rafforzando il suo ruolo come asset rifugio.

Allo stesso tempo, l'attenzione del mercato si sta spostando verso il risultato dell'incontro di politica della FOMC di due giorni mercoledì, che potrebbe introdurre volatilità e riprezzamento a breve termine.

Questo contesto supporta l'oro strutturalmente, aumentando anche la probabilità di forti oscillazioni intragiornalieri attorno a livelli chiave.

🧠 Punto di Vista di Lana

L'oro rimane rialzista, ma vicino ai livelli ATH, la disciplina conta più della convinzione.

Lana preferisce acquistare ritracciamenti nella struttura, lasciando confermare il prezzo e evitando operazioni emotive durante la volatilità guidata dalle notizie.

✨ Rispetta la struttura, rimani paziente vicino ai massimi e lascia che il mercato arrivi ai tuoi livelli.

XAUUSD – Brian | Analisi Tecnica H3L'oro ha ufficialmente superato il livello di 5.000 per la prima volta, confermando un importante cambiamento strutturale su timeframe più alti. Il breakout rinforza il più ampio racconto rialzista, con il prezzo che ora scambia saldamente in modalità espansione piuttosto che in consolidamento.

Il movimento sopra 5.000 riflette una domanda sostenuta di beni rifugio in un contesto di elevata incertezza globale. Anche se la volatilità a breve termine rimane possibile, l'ambiente più ampio continua a favorire l'oro come asset difensivo, supportando scenari di continuazione al rialzo.

Struttura di Mercato e Contesto del Trend (H3)

Sul timeframe H3, XAUUSD rimane ben contenuto all'interno di un canale di prezzo ascendente, con struttura definita da massimi e minimi crescenti. La recente gamba impulsiva conferma la continuazione all'interno del trend dominante piuttosto che un movimento terminale.

Osservazioni strutturali chiave dal grafico:

Il prezzo si mantiene sopra la linea di tendenza ascendente, che ha agito come supporto dinamico durante l'avanzata.

Un chiaro impulso sopra 5.000 seguito da ritracciamenti superficiali suggerisce una forte accettazione da parte degli acquirenti a prezzi più elevati.

La struttura Elliott più ampia rimane costruttiva, con il prezzo che progredisce attraverso estensioni di onde superiori piuttosto che mostrare segni di distribuzione.

Zone Tecniche Chiave da Monitorare

Diverse aree tecniche importanti si distinguono:

5.000 – zona di retest della linea di tendenza: Un'area potenziale per il prezzo per stabilizzarsi se si sviluppa un ritracciamento tecnico.

Zona di forte liquidità attorno a 4.787: Un'area di supporto più profonda dove la liquidità della parte acquisto è concentrata, allineata con la struttura precedente.

Zona FVG sotto il prezzo attuale: Rappresenta affari non conclusi nel caso aumenti la volatilità.

Zona di resistenza / estensione superiore vicino a 5.315 (Fibonacci 1.618): Un'area chiave di reazione al rialzo dove il prezzo potrebbe fermarsi o consolidarsi prima di un'ulteriore espansione.

Finché il prezzo rimane sopra la linea di tendenza e i principali supporti di liquidità, la struttura rialzista rimane intatta.

Liquidità e Prospettive Future

Il breakout sopra 5.000 apre un nuovo regime di liquidità. Con una resistenza storica limitata sopra, il prezzo è ora guidato più dall'espansione della liquidità e dal momentum che dalle tradizionali zone di offerta.

I ritracciamenti a breve termine dovrebbero essere considerati nel contesto della continuazione del trend piuttosto che del ribaltamento, a meno che non ci sia un chiaro cedimento nella struttura. L'accettazione sopra 5.000 rafforzerebbe ulteriormente l'argomento per una continuazione al rialzo verso estensioni Fibonacci più elevate.

Bias di Trading

Bias primario: Continuazione rialzista mentre la struttura regge

Zone di interesse chiave:

Linea di tendenza / zona di retest di 5.000

Supporto di liquidità a 4.787

Resistenza di estensione a 5.315

Timeframe preferito per la conferma: H1–H4

Forti trend raramente si muovono in linea retta. Pazienza e allineamento con la struttura rimangono critici in questa fase del mercato.

Consulta il grafico allegato per una vista dettagliata della struttura del trend, delle zone di liquidità e delle estensioni Fibonacci.

Segui il canale TradingView per avere accesso anticipato agli aggiornamenti strutturali e unirti alla discussione.

EUR/USD: IL SISTEMA PREPARA LA CHIUSURA MENSILELa Mappa di Gennaio ha guidato ogni mossa. Ora il prezzo si posiziona per la decisione finale. Monitoriamo la zona di equilibrio critica.

📍 STATO ATTUALE (Grafico 2h - Agg. 27 Gen):

🕐 TF: 2 Ore | Fase: Consolidamento in Alta

📈 Apertura: 1.18804 | Chiusura: 1.18776 (lateralità)

🎯 Situazione: Il prezzo consolida sotto la resistenza minore 1.1885, dopo aver rispettato il Livello Chiave 1.1764 e aver esteso il rialzo. Il sistema è in attesa del prossimo input.

🔍 VERIFICA CONCLUSIVA MAPPA DI GENNAIO:

✅ LIVELLO 1 - 1.1590-1.1600 (SUPPORTO STRUTTURALE)

STATO: CONFERMATO STORICO. Rimbalzo da manuale di +133 pips. Base dell'intero movimento mensile.

✅ LIVELLO 2 - 1.1720-1.1730 (RESISTENZA→SUPPORTO)

STATO: SUPERATO E CONVERTITO. Ora supporto dinamico primario.

🎯 LIVELLO 3 - 1.1764-1.1770 (TARGET MENSILE)

STATO: CENTRATO E RISPETTATO. Testato il 24/01, ha funzionato da perfetto trampolino per l'ultimo slancio.

📊 LA NUOVA ZONA CHIAVE DEL SISTEMA: 1.1783 - 1.1764

L'attenzione ora si sposta qui. Questa è la zona di equilibrio per la chiusura di Gennaio:

• 1.1783: Supporto dinamico immediato (ex massimo).

• 1.1764: Livello Chiave originale, ora rinforzato.

• Perché è cruciale: Una ritestazione di questa zona prima della chiusura mensile sarebbe il set-up ideale per un rimbalzo rialzista a Febbraio. Un crollo sotto sarebbe invece un segnale di forza inferiore alle attese.

🎯 SCENARI SISTEMICI PER LA CHIUSURA (Prossimi 4 Giorni):

• SCENARIO A (PREFERITO DAL SISTEMA - 60%): Ritorno controllato verso 1.1783-1.1764, test della zona con volume decrescente, e rimbalzo per chiudere il mese sopra 1.1800. Set-up perfetto per un Febbraio bullish.

• SCENARIO B (35%): Forza continua. Il prezzo supera 1.1885 e punta a chiudere il mese vicino a 1.1900. Sarebbe forte, ma richiederebbe un immediato ritestamento di supporto a Febbraio.

• SCENARIO C (5% - OUTLIER): Rottura debole sotto 1.1764. Indicherebbe fallimento del follow-through rialzista. Supporto successivo a 1.1720.

⚠️ LA MIA GESTIONE SISTEMICA (Esempio Reale):

*"Posizione long residua da 1.1600. Stop finale a 1.1759 (sotto il Livello Chiave 1.1764). Nessun nuovo ingresso fino a dopo la chiusura mensile o un test della zona 1.1783-1.1764. Il sistema richiede pazienza."*

📚 DIDATTICA AVANZATA: LA LOGICA DELLA "ZONA DI EQUILIBRIO"

Il mio sistema non cerca il prezzo esatto, ma aree di valore:

Confluenza: La zona 1.1783-1.1764 unisce un livello chiave originale (1.1764) e un livello dinamico recente (1.1783). Più fattori convergono, più l'area è forte.

Ritesto Sanificante: Un ritorno in quella zona dopo un breakout pulisce gli ultimi long deboli e crea una base più sana per il movimento successivo.

Patience Area: È la zona in cui il sistema mi dice di essere pronto, non di essere già dentro. L'ingresso scatta solo alla reazione del prezzo.

🔥 PERFORMANCE DEL SISTEMA - GENNAIO (In Chiusura):

• Trade 2026: 4/4 vincenti (100% win rate) – Tutti da attivazione livelli chiave.

• Pips Gennaio: 380+ catturati e bloccati.

• Accuracy Globale: 97% su 25+ analisi.

• Precisione Livelli Gennaio: 3/3 livelli chiave testati e rispettati (1.1592, 1.1725, 1.1764).

🎯 PROSSIMA MOSSA DEL SISTEMA:

La Mappa Strutturale di Febbraio è in fase di definizione. Uscirà nei primi giorni del nuovo mese. La chiusura di Gennaio sopra o sotto 1.1800 e il comportamento nella zona 1.1783-1.1764 saranno i dati decisivi.

👉 SEGUI PER LA MAPPA DI FEBBRAIO

Il Sistema ha parlato chiaro a Gennaio. Ti aspetta a Febbraio.

Commenta "ZONA CHIAVE" se stai monitorando con me l'area 1.1783-1.1764 per la prossima grande decisione.

#EURUSD #ForexTrading #SistemaChiave #KeyLevels #MetodoMicheleCZ #AnalisiMensile #TradingSystem #TechnicalAnalysis #PriceAction #Forex #FinancialMarkets #ChiusuraMensile

Analisi Tecnica – Redwire Corp (RDW)Il titolo RDW , quotato relativamente di recente, ha mostrato sin dalle prime fasi di negoziazione una struttura tecnica interessante.

Subito dopo la quotazione, il prezzo ha sviluppato un pattern di continuazione di tipo Cup & Handle, successivamente confermato dalla rottura rialzista, che ha portato a un movimento impulsivo con raddoppio delle quotazioni.

Struttura di mercato attuale

Dopo il massimo relativo, il titolo ha avviato una fase correttiva, caratterizzata da:

massimi decrescenti

minimi decrescenti

struttura di breve/medio periodo impostata al ribasso

Dal punto di vista volumetrico e di mercato:

il prezzo si mantiene sopra il POC (Point of Control), livello chiave che indica l’area di maggior scambio

il titolo si trova a ridosso della trendline discendente su timeframe daily, che funge attualmente da resistenza dinamica

Scenario Rialzista

Uno scenario long diventa tecnicamente interessante solo in caso di rottura confermata della trendline daily.

Condizioni chiave:

Breakout pulito della trendline

volumi in contrazione o contenuti, segnale di assorbimento dell’offerta e non di euforia

possibile retest della trendline come supporto dinamico

⚠️ Trading Note

Fino alla rottura della struttura discendente, il titolo rimane in fase di consolidamento/correzione.

La conferma del breakout sarà fondamentale per valutare un ritorno di forza direzionale.

Allerta trading: l'impennata dell'oro potrebbe continuare.

Questo rally record dell'oro è trainato da molteplici fattori: gli acquisti di oro da parte delle banche centrali e gli afflussi di investitori negli ETF sull'oro per proteggersi dai rischi politici globali e dalle incertezze macroeconomiche.

Inoltre, le aspettative del mercato di un taglio dei tassi di interesse negli Stati Uniti nel 2026 hanno ulteriormente spinto i prezzi dell'oro.

Nel frattempo, i dati sull'inflazione PCE (l'indicatore di inflazione preferito dalla Fed) hanno mostrato che i dati di novembre erano ampiamente in linea con le aspettative, rafforzando ulteriormente le aspettative del mercato che la Federal Reserve statunitense manterrà i tassi di interesse la prossima settimana. Il mercato si aspetta ampiamente che la Fed mantenga i tassi invariati nella riunione del 27-28 gennaio, ma sta ancora scontando la possibilità di altri due tagli dei tassi nella seconda metà del 2026, aumentando così l'attrattiva dell'oro come asset non fruttifero.

L'oro è sempre più visto come uno strumento per proteggersi dall'"imprevedibilità" del Presidente Trump. Ha sottolineato che, sebbene molti trader considerassero l'oro come una copertura contro il rischio di una guerra tariffaria tra Stati Uniti e Unione Europea a causa della spinta di Trump ad acquisire la Groenlandia, anche dopo la revoca della minaccia tariffaria, i guadagni dell'oro non si sono invertiti.

Guardando al futuro, si prevede che il mercato rialzista dell'oro continui, ma permangono rischi al ribasso. Goldman Sachs ha alzato le sue previsioni sul prezzo dell'oro a 5.400 dollari, basandosi sul presupposto che il settore privato non venderà i propri titoli e che le banche centrali continueranno ad acquistare oro. L'oro è già aumentato di quasi il 15% rispetto ai livelli di inizio 2026, estendendo il guadagno del 64% dell'anno scorso. Tuttavia, se i rischi di politica monetaria globale dovessero diminuire drasticamente, portando alla chiusura delle posizioni di copertura, i prezzi dell'oro potrebbero scendere. Le incertezze geopolitiche rimangono cruciali: l'imprevedibilità di Trump ha allarmato l'UE e, sebbene le relazioni transatlantiche si siano temporaneamente allentate, la fiducia a lungo termine è stata compromessa, innescando potenzialmente ulteriore volatilità.

In generale, gli investitori dovrebbero concentrarsi sulla riunione della Federal Reserve, sui dati economici e sui progressi nelle missioni nell'Artico. Il ruolo dell'oro nel trend di de-dollarizzazione è sempre più importante, fungendo da scudo contro l'incertezza. In quest'epoca di tempeste geopolitiche, l'oro non è solo un investimento, ma anche un'ancora di stabilità globale. Il mercato dell'oro nel 2026 continuerà il suo leggendario super mercato rialzista, guidato da una confluenza di molteplici fattori.

La riunione del FOMC della prossima settimana è l'evento chiave che influenza l'andamento dei prezzi dell'oro a breve termine. Se la Federal Reserve adottasse una posizione aggressiva, enfatizzando il mantenimento di tassi di interesse elevati fino al secondo trimestre del 2026, potrebbe temporaneamente invertire le aspettative del mercato sui tagli dei tassi, portando a significative fluttuazioni dei prezzi dell'oro. Al contrario, se la Fed rilasciasse segnali accomodanti, confermando un ciclo di tagli dei tassi imminente, ciò fornirebbe un forte slancio ai prezzi dell'oro, che potrebbero superare i 5.000 dollari.

Le istituzioni tradizionali ritengono generalmente che la volatilità del mercato dell'oro aumenterà significativamente nel 2026, ma la logica strutturale al rialzo rimane solida. I principali fattori trainanti, come la domanda di copertura dall'inflazione, la crescente pressione sul debito globale e l'accelerazione della de-dollarizzazione, rimangono invariati e queste logiche a lungo termine continueranno a sostenere il trend rialzista dei prezzi dell'oro.

Il grafico settimanale si è chiuso con una grande candela rialzista, a indicare un trend ancora forte. Si prevede un momentum rialzista lunedì prossimo, con un focus sugli acquisti durante i ribassi. Tuttavia, si consiglia cautela riguardo alla resistenza vicino al livello di $ 5.000; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. La resistenza chiave si trova intorno a $ 5.050; se questo livello non può essere superato, si può considerare una piccola posizione corta. Se il prezzo si mantiene al di sopra di questo livello, potrebbe potenzialmente salire di oltre $ 50, puntando all'area di $ 5.100-$ 5.200 e persino ai $ 5.300. Il primo livello di supporto da tenere d'occhio è 4.900, con un solido supporto a 4.808; entrambi sono buoni riferimenti per le posizioni lunghe.

Venerdì, il grafico giornaliero ha mostrato un trend rialzista generale con oscillazioni. Il prezzo ha sfondato e aggiornato il suo massimo a 4990 durante la sessione statunitense, chiudendo infine con una lunga candela rialzista lower shadow. Il supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il supporto orario si trova al minimo notturno di 4958, che può essere utilizzato come linea di demarcazione tra sentiment rialzista e ribassista per la giornata; un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di una rottura sopra 5000 e un test dell'area 5020-5050. Solo una rottura decisa sotto 4900 potrebbe innescare una profonda correzione; in caso contrario, il forte trend rialzista continuerà.

Strategia di trading:

Lunedì, si consideri l'acquisto vicino a 4958. Se il trend è forte, si consideri l'acquisto nell'area 4970-4980, con l'obiettivo di una rottura sopra il livello 5000. Si consideri una piccola posizione short vicino a 5050.

L'oro si avvicina alla soglia dei 5.000 dollari.

I. Performance recenti e analisi tecnica

L'oro ha recentemente mostrato un forte trend rialzista unilaterale, con fluttuazioni giornaliere superiori a 100 dollari. Le continue e forti candele rialziste hanno spinto i prezzi vicino alla soglia dei 5.000 dollari l'oncia. Il mercato mostra un pattern di "consolidamento seguito da movimenti esplosivi", con breakout che spesso portano a rapidi rally o ribassi, lasciando poche opportunità di conferme di pullback. La forte chiusura rialzista di venerdì al di sopra della media mobile a 5 giorni indica un momentum rialzista sostenuto.

Caratteristiche tecniche principali:

Struttura del trend: trend rialzista unilaterale, tutte le medie mobili allineate rialziste, con un solido pattern di fondo arrotondato.

Livelli chiave: la precedente resistenza a 4.900 dollari si è trasformata in supporto. Il prossimo livello psicologico critico è la zona tra 5.000 e 5.030 dollari.

Avviso di rischio: dopo i forti guadagni consecutivi, fate attenzione ai ritiri tecnici o alle pressioni per la presa di profitto. Tuttavia, si prevede che qualsiasi ritracciamento offra opportunità di acquisto per il trend rialzista. L'obiettivo a medio termine rimane $ 5.400.

II. Prospettive per la prossima settimana

Motivazione rialzista: il trend rialzista unilaterale rimane intatto. Qualsiasi ritiro dovrebbe essere visto come un'opportunità di acquisto. Concentratevi sui livelli di supporto chiave.

Resistenza chiave: $ 5.000–$ 5.030

Supporto chiave: $ 4.950–$ 4.930, $ 4.900 (forte supporto)

III. Strategia di trading per la prossima settimana

1. Strategia Long (Concentrarsi sull'acquisto sui pullback)

Zona di ingresso: $4.940–$4.950

Stop Loss: $4.930

Obiettivi: Primo obiettivo $4.990–$5.030, superamento per raggiungere l'obiettivo $5.050–$5.100

2. Strategia Short (Posizioni corte leggere in resistenza)

Zona di ingresso: $5.050–$5.060

Stop Loss: $5.070

Obiettivi: Primo obiettivo $5.000–$4.980, superamento per raggiungere l'obiettivo $4.950

IV. Gestione del rischio e promemoria di trading

Dimensionamento delle posizioni: Entrare con moderazione a lotti, con un'esposizione totale non superiore al 10%.

Disciplina degli stop loss: Rispettare rigorosamente gli stop loss, evitare di mantenere posizioni in perdita.

Considerazioni sulle tempistiche:

Per le posizioni lunghe: attendere pazientemente i pullback verso le zone di supporto, evitare di inseguire i massimi.

Per le posizioni corte: solo tentativi lievi ai livelli di resistenza chiave, ingresso e uscita rapidi.

Fattori chiave da monitorare:

Segnali di stagnazione dei prezzi o pattern di topping.

Aumento della volatilità in prossimità delle principali pubblicazioni di dati.

V. Riepilogo

L'oro rimane in un forte trend rialzista unilaterale. L'approccio di trading principale è "acquistare sui pullback". Le posizioni corte sono adatte solo per tentativi di controtendenza a breve termine. Concentrarsi sulla performance della zona di supporto tra $ 4.900 e $ 4.950; una stabilizzazione in questa zona rappresenterebbe un'opportunità ideale per un posizionamento rialzista.

Avvertenza: l'analisi di cui sopra rappresenta opinioni personali e non costituisce una consulenza di investimento. Il trading comporta dei rischi e gli investitori dovrebbero prestare attenzione. Allocare i fondi in base alla propria tolleranza al rischio.

Attenzione a una correzione del prezzo dell'oro

Trend attuale: il trend rialzista mostra segni di affaticamento

I. Visione di base

Supportato da molteplici fattori come i rischi geopolitici, le aspettative di un allentamento monetario da parte della Federal Reserve e gli acquisti sostenuti da parte delle banche centrali, l'oro continua il suo forte trend rialzista, mantenendo un chiaro pattern tecnico rialzista. La strategia si concentra sull'acquisto durante i cali nella direzione del trend, con particolare attenzione ai livelli di supporto durante le fasi di flessione.

II. Fattori fondamentali

Domanda persistente di beni rifugio: le incertezze geopolitiche e di politica commerciale continuano a spingere i capitali verso l'oro.

Contesto macroeconomico favorevole: le aspettative di tagli dei tassi da parte della Federal Reserve, gli acquisti sostenuti di oro da parte delle banche centrali e gli afflussi record negli ETF forniscono una base a medio-lungo termine per l'aumento dell'oro.

Debolezza del dollaro statunitense: l'indice del dollaro statunitense è sceso al minimo degli ultimi quattro mesi (96,94), sostenendo ulteriormente i prezzi dell'oro.

III. Analisi Tecnica

Struttura del Trend:

Grafico giornaliero: Continua a salire lungo le medie mobili di breve termine, senza ancora segnali di un massimo, mantenendo una forza complessiva.

Grafico a 4 ore: Ha rotto il precedente intervallo di consolidamento massimo, con medie mobili allineate rialziste, sostenendo lo slancio rialzista.

Grafico a 1 ora: Dopo un'apertura con gap-up e un rally nella sessione mattutina, è entrato in una fase di consolidamento a livelli elevati, con medie mobili di breve termine divergenti al rialzo e livelli di supporto in graduale rialzo.

Livelli chiave:

Resistenza: 5110–5130 (zona di estensione del massimo storico)

Supporto: 5020–5000 (banda di supporto principale)

IV. Strategia di trading

Direzione primaria: Acquista sui ribassi

Impostazione della posizione lunga:

Zona di ingresso: Ingresso scaglionato in caso di stabilizzazione nel range 5000-5020

Stop Loss: Sotto 4990

Obiettivi: 5110-5130, con potenziale estensione a 5150-5180 in caso di breakout

Posizione corta (ausiliaria):

Condizione: Primo tocco di 5110-5130 con segnali di rigetto

Stop Loss: Sopra 5140

Obiettivi: 5080-5060 (azione di correzione a breve termine)

V. Promemoria sulla gestione del rischio

I prezzi dell'oro sono ai massimi storici con significativi guadagni a breve termine, il che giustifica cautela contro le correzioni tecniche.

L'elevata sensibilità alle notizie fondamentali richiede un rigoroso dimensionamento delle posizioni e una rigorosa disciplina degli stop-loss.

I fattori chiave da tenere d'occhio includono i movimenti del dollaro statunitense, gli sviluppi geopolitici e le aspettative di politica monetaria della Federal Reserve.

VI. Osservazioni critiche sul timing

Sessioni europee e statunitensi: se i prezzi si stabilizzano dopo un pullback, il trend rialzista potrebbe riprendere. Un consolidamento persistente ad alto livello potrebbe indicare la formazione di un massimo di breve termine.

Livelli chiave: una rottura al di sotto dei 5000 potrebbe innescare una correzione più profonda, mentre una rottura sopra i 5130 potrebbe aprire un ulteriore rialzo.

Nota: la volatilità del mercato è elevata. Si consiglia di operare con posizioni leggere ed evitare di inseguire il mercato. Adattare le strategie in tempo reale in base alle condizioni di mercato.

L'oro è pronto a superare quota 5.000 dollari.

Indice del dollaro USA:

Questa settimana si è chiusa con un calo significativo e sono previsti ulteriori minimi la prossima settimana. Il supporto iniziale è intorno a 96,6, con un forte supporto al minimo precedente di 95,8. Il grafico giornaliero mostra una grande candela ribassista venerdì; lunedì l'attenzione è rivolta all'intervallo di negoziazione 97,7-96,6.

Oro:

Il grafico settimanale mostra una grande candela rialzista, con un guadagno settimanale di oltre 360 dollari, che prosegue il suo forte trend. Lunedì è previsto un momentum rialzista, con un'attenzione particolare agli acquisti sui ribassi. Tuttavia, si consiglia cautela per quanto riguarda la resistenza vicino al livello di 5.000 dollari; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. Il livello di resistenza chiave è intorno a 5.050. Se non riesce a superarlo, si può tentare una piccola posizione corta. Se si mantiene al di sopra di questo livello, si prevede che continuerà a salire di oltre 50 dollari, puntando all'area 5.100-5.200 o addirittura 5.300. Il primo livello di supporto da tenere d'occhio è 4900, con un solido supporto a 4808. Entrambi sono buoni punti di riferimento per andare long.

Il grafico giornaliero mostra un trend rialzista generale venerdì, che ha superato e raggiunto un nuovo massimo a 4990, chiudendo infine con una lunga candela rialzista lower shadow. Il livello di supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il livello di supporto orario si trova al minimo di pullback di 4958. Questo livello può essere utilizzato come linea di demarcazione intraday tra trend rialzisti e ribassisti; un movimento verso questo livello potrebbe indicare un'opportunità di acquisto. Un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di superare 5000 e testare l'area 5020-5050. I prezzi dell'oro subiranno una profonda correzione solo se scendono sotto 4900; in caso contrario, continueranno il loro forte trend rialzista.

Strategia di trading:

Lunedì, considerate di piazzare ordini long intorno a 4945-4955, con uno stop-loss a 4935. Se il trend è forte, considerate di andare long nell'area 4970-4980, puntando a una rottura sopra il livello 5000. Una piccola posizione short può essere presa in considerazione vicino a 5050.