S&P500: settimana "calda"Analisi di mercato – Settimana in corso

La settimana entra oggi nel vivo con il rilascio di dati macroeconomici di rilievo, prima in Europa e successivamente negli Stati Uniti. Nel complesso, avremo diversi market mover capaci di influenzare gli asset principali:

Europa

🇮🇹 Indice dei prezzi al consumo (IPC – inflazione)

🇩🇪 Indice ZEW (misura le aspettative di crescita economica nei prossimi 6 mesi. È un indicatore leading, quindi anticipa l’andamento economico, ).

🇪🇺 Produzione industriale

🇪🇺 Costo del lavoro

🇪🇺 Indice ZEW area euro

🇪🇺 Indice dei prezzi al consumo (IPC)

Stati Uniti

🇺🇸 Vendite al dettaglio

🇺🇸 Produzione industriale e manifatturiera

🇺🇸 Scorte di magazzino

🇺🇸 Decisione sui tassi d’interesse

🇺🇸 Richieste iniziali di sussidi di disoccupazione

🇺🇸 Bilancio e riserve presso la FED: indicatore diretto della liquidità nel sistema finanziario.

👉 Tutti dati cruciali per capire la direzione dell’economia reale e la futura postura delle banche centrali.

Eventi di rilievo

Venerdì avremo inoltre le scadenze tecniche di futures e opzioni che spesso innescano un aumento della volatilità legato al ribilanciamento delle posizioni e dei portafogli istituzionali.

Lettura ciclica

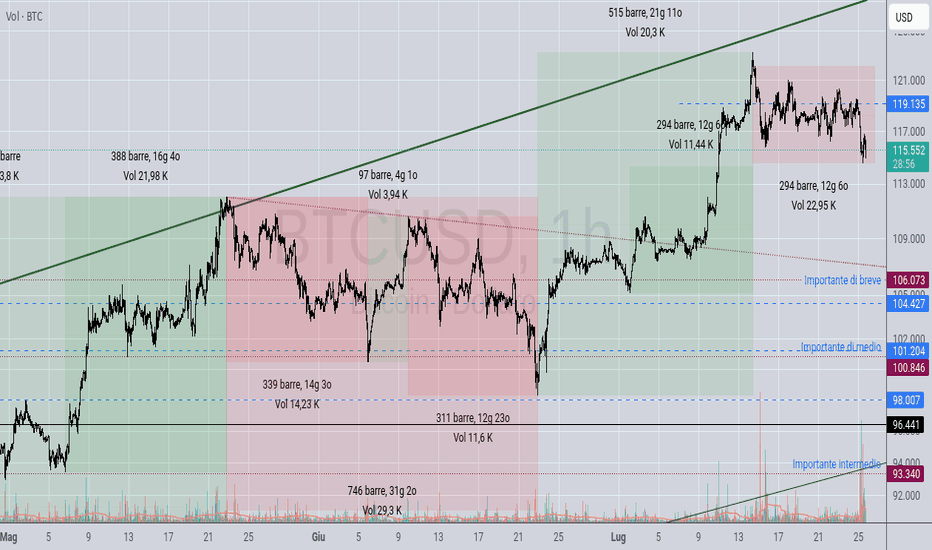

Dal grafico emerge che siamo nell’ultimo ciclo mensile del semestrale iniziato lo scorso aprile.

Questo ciclo, data la sua importanza, lascia supporre una correzione di rilievo che il mercato potrebbe sfruttare in due modi:

Occasione short nella fase di debolezza attuale.

Ingresso long al termine del ciclo, quando si formeranno i presupposti di ripartenza.

Le scadenze tecniche, unite ai dati macro di questa settimana, possono rappresentare i trigger ideali per movimenti di forte volatilità.

Operatività

I livelli operativi, individuabili dagli swing sul grafico, restano la chiave:

solo la rottura di tali livelli potrà confermare l’avvio del movimento atteso.

fino ad allora, è prudente attendere il segnale del mercato e gestire il rischio in modo chirurgico.

N.B. I livelli indicati sono del future in scadenza venerdì. I movimenti indicati nel grafico, nella prossima settimana manterranno gli stessi livelli sul future di dicembre, ma ovviamente saranno da aggiornare i valori assoluti in punti.

La presente è la mia visione e non è una sollecitazione ad operare, investire o disinvestire in qualsiasi strumento finanziario.

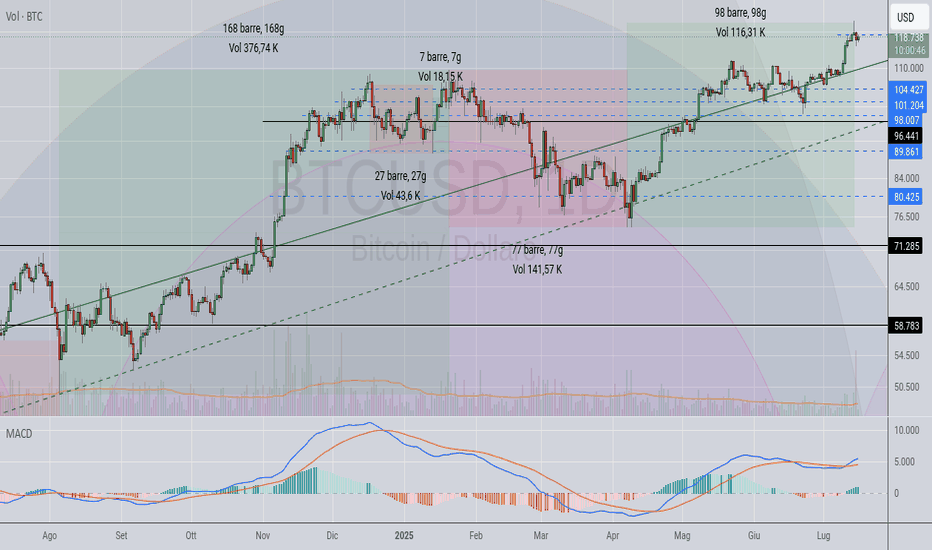

Visione di medio periodo

Alcune indicazioni di base

E