FDAX livelli intraday 09/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Dopo la chiusura di ieri il prezzo è sceso rompendo i minimi di giornata e si è appoggiato sul supporto di difesa della ZONA.

Questo supporto potrebbe respingere il prezzo nella zona e rimpostare il prezzo a rialzo fino al margine superiore della ZONA.

Se venisse rotto ci si imposta a ribasso fino almeno fino al margine inferiore di ZONA INFERIORE e i supporti sottostanti come difesa.

*Livelli Operativi:*

Zona ATTUALE: 19.827 - 20.878

Resistenza difesa zona: 21.035

Supporto difesa zona: 19.550

Zona INFERIORE: 19.050 - 19.825

Resistenza difesa zona INFERIORE: 20.060

Supporto difesa zona INFERIORE: 18.750

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Mercoledì generalmente di attesa per dati che importanti che escono. In questo periodo i dati e news escono in qualsiasi momento.

Profilo con masse volumetriche nella zona alta di ieri.

Apertura sotto la Value Area, ribassista.

Chiusura VWAP sotto il POC, ribassista.

---

### OPERATIVITA’

IDEE OPERATIVE:

Ho segnali che l impostazione per la giornata sia SHORT.

Il livello di 19.550 tuttavia è il supporto difensivo della zona, e potrebbe riportare il prezzo nella zona di equilibrio sopra.

Sotto a questo supporto impostarsi SHORT con trade di continuazione.

Aspettare Setup di inversione sul VAL di ieri che coincide con area di volume.

Sopra al VAL non considero più SHORT visto che potrebbe aver accettato la zona e puntare al margine superiore di zona.

Futures

Golden FriendPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short long term su GOLD ⚠️

Buon martedi a tutti.

Ieri il daily ha rotto il livello dei 3012 con cambio struttura.

L’impostazione di fondo per me resta rialzista nel lungo periodo.

A livello intraday però, si può considerare un’operazione short per andare a prendere i livelli segnati in ottica di un possibile long swing.

L’unico dubbio rimane la chiusura dell’imbalance mensile che ha chiuso al tocco ed ha reagito di 600 pips e attualmente non mi convince del tutto.

Come sempre, aspettiamo il pomeriggio dalle 14:00 in poi per valutare ingressi, facendo attenzione alle news e all’apertura americana.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

FDAX livelli 08/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Molta volatilità in questi giorni. Nella Giornata di ieri il prezzo è sceso nella zona inferiore, toccato il margine inferiore e poi è risalito fino alla resistenza difensiva della zona attuale, che ha difeso e rimpostato il prezzo nella zona.

*Livelli Operativi:*

Zona ATTUALE: 19.827 - 20.878

Resistenza difesa zona: 21.035

Supporto difesa zona: 19.550

POC di ieri.

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Martedì giornata ribassista per il DAX.

Profilo di ieri “reverse B” rialzista.

Apertura sopra POC in Value Area rialzista.

Vwap chiuso leggermente sotto POC di ieri neutro ribassista.

---

### OPERATIVITA’

IDEE OPERATIVE:

Il POC e la massa volumetrica di ieri potrebbe tenere e impostare la giornata a rialzo.

Se rompe il POC, abbiamo il supporto di difesa della zona per vedere un rimbalzo, ma l’ impostazione è ribassista.

Possibile LONG dal POC di ieri fino al margine superiore di ZONA.

LONG se rompe la resistenza di difesa a 21.035, (Sopra i massimi di ieri) con TARGET 21.700-21.850

Sotto POC impostare operatività SHORT.

FDAX Livelli intraday 07/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Apertura in gap down, già sul margine inferiore della ZONA ATTUALE. Vediamo se il livello di difesa della zona (19.550) respinge il prezzo per impostarsi LONG

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Profilo di venerdì a b o B comunque, l apertura è sotto il VAL con un bel GAP.

Profilo suggerisce forza ribassista, almeno finché non rompiamo il POC di venerdì.

Il VWAP è sopra al POC, LONG come segnale.

---

### OPERATIVITA’

IDEE OPERATIVE:

L apertura molto distante dai prezzi di venerdì e dalla VA, potremo vedere un ritorno su quei livelli.

Da tenere in considerazione un rimbalzo fino al VAL di venerdì, per impostarsi LONG il prezzo deve rompere la massa di volume di venerdì.

Per il resto lo scenario è decisamente negativo, e quindi da tenere presente che l operatività short è quella più probabile.

Volatilità veramente alta non sono certo che la strategia operativa su range piccoli come al solito possa essere una buona idea.

FDAX ANALISI livelli operativi SETTIMANA 07/04-11/04ANALISI ZONA OPERATIVA:

Il prezzo si trova nella zona Attuale e già è sotto al primo livello di volume che non ha respinto il prezzo nella zona di equilibrio superiore.

LIVELLI OPERATIVI:

Livello superiore di difesa della zona attuale: 21.050, livello che potrebbe tenere il prezzo in questa zona di equilibrio. Resistenza da rompere per potersi impostare LONG.

Livello di equilibrio Attuale: 20.425, può far rimbalzare il prezzo, una volta rotto questo livello alta probabilità di vedere il prezzo arrivare sul margine inferiore della zona (18.850).

Livelli di volume zona inferiore: 18.740-18.540, Area ampia che dovrebbe fermare la discesa.

ANALISI PROBABILITA':

Il Profilo settimanale si presenta come una "P", con apertura sotto VA, anche abbastanza lontano.

Segnale di continuazione SHORT, ma con possibilità di recupero della zona di maggior interesse della settimana precedente (la Value Area).

IDEE OPERATIVE:

Finché il prezzo è sotto al livello di difesa a 21.050, c'è possibilità di discesa fino al margine inferiore della Zona attuale di equilibrio a 19.025.

Impostazione LONG sopra 21.050 con target il VAL della settimana scorsa che confluisce con livello di volume della zona SUP + a 21.880

Tutti i livelli segnati sono da tenere in considerazione per Trade Intraday con conferme e di analisi daily.

TRADE:

Trade 1 : SHORT sotto il livello di equilibrio con target margine inferiore della zona, se si vuole cavalcare il forte trend short da portarlo fino a 19.560 con presa di parziali sui supporti indicati. STOP da posizionare sul primo livello di volume significativo che si viene a formare sopra il livello di ingresso.

Trade 2 : LONG sopra il livello 21.050 con TARGET finale 21.880, STOP a 20.740.

Trade 3 : SHORT dal livello VAL di settimana scorsa a 21.880, dopo un rimbalzo fino a questo livello c'è la possibilità di vedere un ulteriore discesa su nuovi minimi

TODAY NFPPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno. Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short su GOLD ⚠️

📊 NFP day– giornata calda dopo i dazi.

Storicamente il venerdì su Gold è spesso rialzista… sarà così anche oggi?

Attualmente sto cercando livelli in area discount su zone chiave, per valutare possibili ingressi long.

Resto in attesa dei dati prima di prendere posizione.

🔹 Se i dati NFP dovessero uscire sotto le attese (quindi < 137k), valuterò ingressi long su Gold.

(perche??

perche Potrebbero rafforzare le aspettative di un taglio tassi da parte della Fed.

Questo favorirebbe l’oro al rialzo, perché rendimenti più bassi rendono l’oro più interessante rispetto ad altri investimenti

🔹 Se invece dovessero uscire sopra le attese (> 137k), valuterò ingressi short.

(perche?? perche Potrebbero spingere il dollaro in su e rafforzare l’idea che la Fed manterrà i tassi alti più a lungo. In questo caso, è possibile una correzione ribassista di Gold

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

FDAX Livelli operativi 04/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Accettazione della zona sottostante, siamo usciti dalla zona principale di volume e non c’è stata reazione sul livello di difesa. Il prezzo si imposta per ribassi.

Livelli margine zona ATTUALE: superiore 22.270, inferiore 21.655.

Livello di equilibrio zona ATTUALE: 21.895

Livelli di difesa zona ATTUALE: superiore 22.400, inferiore 21.590-21.525

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Venerdì dopo forti ribassi e tensione DAZI, non è facile vedere un rialzo un rimbalzo. Starei per SHORT o giornata laterale.

Profilo irregolare, diversi livelli di volume messi nella giornata di ieri.

Apertura sotto VA segnale ribassista, Il VWAP vicino a POC possibile continuazione short.

---

### OPERATIVITA’

IDEE OPERATIVE:

Cercare Trade SHORT fino a livello di margine inferiore zona 21.655.

Livelli da monitorare per setup short sono livelli di volume fuori VA a 21.925, VAL 22.015 e ultimo POC 22.070-22.090.

Sopra POC basta cercare posizioni SHORT.

LONG possibile dal livello di difensivo 21.590.

SPX500USD ES1! S&P500: Analisi Tecnica Post-DaziBuon giovedi 3 Aprile e bentornati sul canale con un aggiornamento tecnico relativo all'indice S&P500, il giorno dopo l'entrata in vigore dei dazi da parte dell'amministrazione Trump.

Oggi condividerò la mia visione sull'indice, ricordando sempre che l'AT non è una scienza esatta ma un approccio che può aiutarci ad aumentare il nostro vantaggio statistico.

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

Traaanguilllllo XauPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno. Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short su GOLD ⚠️

Belli sti dazi è trump?

Inflazione in aumento.

ottimo anno, partito bene xd

il nostro amato gold vola , le azioni scendono e la curva dei rendimenti usa si sta appiattendo, molto presto vedremo un bel taglio da parte della fed sui tassi e quando questo accadra le condizioni saranno critiche.

un altra recessione alle porte?

chi vivrà vedrà

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

The Happening Per continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno. Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short su GOLD ⚠️

Oro: Previsioni e Scenario Attuale

Le prospettive sull'oro restano estremamente rialziste secondo le principali banche d'investimento. Société Générale vede un potenziale di oltre $4.000 l’oncia nel 2025, mentre Goldman Sachs spinge ancora più in alto, ipotizzando $4.500 nei prossimi 12 mesi in scenari di mercato estremi.

Analisi Tecnica e Strategia di Oggi

Nella giornata di ieri, il prezzo è stato attratto dalla spike profonda, quasi assorbendola completamente. Ora l'attenzione è sui dati economici in uscita e sulle decisioni sulle tariffe.

La strategia più sicura è ^ATTENDERE^.

Prima di confermare il trend long, preferirei vedere un ribasso. Monitorerò la sessione di Londra e valuterò il posizionamento durante New York, seguendo le reazioni ai dati.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Xau Giorno della Liberazione?Per continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno. Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short su GOLD ⚠️

🥇 BUONGIORNO

avete analizzato le chiusure e aperture mensili di ieri oggi?

🚨domani è il grande giorno🚨:

Cosa farà Trump nel “Giorno della Liberazione”?

Ci sono tre elementi chiave e molta incertezza.

1. I report sulle relazioni commerciali

oggi 1° aprile, Trump riceverà i risultati delle indagini sulle relazioni commerciali degli Stati Uniti.

Questi studi, ordinati nel giorno del suo insediamento, erano finalizzati a valutare l’impatto delle tariffe imposte sulle importazioni.

2. Le tariffe reciproche

domani 2 aprile è atteso l’annuncio di nuove tariffe per contrastare relazioni commerciali considerate sbilanciate.

L’amministrazione punta a colpire tasse, sussidi e regolamenti ritenuti ingiusti da altri paesi.

3. Nuove imposte settoriali

La Casa Bianca sta valutando un'ampia serie di dazi su specifici settori, che potrebbero essere svelati lo stesso giorno.

Trump ha già anticipato una tariffa del 25% sulle auto e ha accennato a possibili dazi su chip e farmaci, che potrebbero arrivare successivamente.

Infine, domani 2 aprile potrebbe anche segnare la reintroduzione di tariffe del 25% su tutte le importazioni da Canada e Messico. All'inizio del mese, Trump aveva concesso un’esenzione temporanea per i beni conformi all’accordo commerciale del 2020 tra i tre paesi, ma ora potrebbe revocarla.

L’incertezza rimane alta, e le decisioni finali di Trump potrebbero avere un forte impatto sui mercati globali.

⚠️ATTENZIONE⚠️

---------------------------------------------

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

FDAX Livelli Operativi 01/04/25### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Ieri Lunedì molto volatile il prezzo ha fatto un V toccando il margine inferiore della ZONA di equilibrio, sbilanciando sul primo livello di volume e in serata ha recuperato tutta la giornata.

Ora abbiamo possibilità di tornare sui massimi di zona.

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Martedì di solito giornata ribassista.

Profilo di volume omogeneo con volumi ben distribuiti.

Apertura Zona VAH, sopra POC e dentro VA, segnale rialzista.

VWAP appena sotto il livello di POC, segnale ribassista.

---

### OPERATIVITA’

IDEE OPERATIVE:

Si profila più per LONG sia per l analisi di zona che per i dati tecnici della giornata di ieri.

Abbiamo come supporti per LONG il POC , il VAH una volta rotto.

Resistenze ce ne sono anche vicine, Il Livello di equilibrio di zona 22.550 fino a 22.581 potrebbe fare da tappo per il LONG. Poi abbiamo i livelli tecnici di venerdì VAL, POC e VAH come possibili target.

FDAX Analisi Settimana 31/03/25-04/04/25 con livelli ANALISI ZONE DI EQUILIBRIO:

Prezzo ha accetto la zona ATTUALE. Finché il prezzo rimane in questa zona possibile ribasso verso il livello di equilibrio della zona (22.570), e se rotto fino al margine inferiore della zona (22.285).

Per impostarsi a rialzo deve rientrare nella zona superiore e accettarla rompendo il livello di volume a 22.930.

ANALISI PROFILO SETTIMANALE:

Profilo Settimana ReverseB con due masse di volume sopra il prezzo attuale.

Apertura settimana sotto Value Area.

Dal Profilo si consiglia una visione SHORT con livelli importanti da tenere in considerazione in area VAL e POC.

IDEE OPERATIVE:

1° TRADE : SHORT sui livelli 22.785 e 22.880 con STOP sopra 22.950. TARGET livello di equilibrio zona attuale 22.570, e margine inferiore zona 22.285

2°TRADE : SHORT sul livello POC settimana scorsa 23.135 con stop sopra 23.300. TARGET margine inferiore zona superiore 22.885, livello di equilibrio zona attuale 22.570.

Visione SHORT, ma si possono considerare i livelli di supporto per operatività LONG di breve.

FDAX livelli intraday 28/03/2025### ANALISI ZONE E LIVELLI OPERATIVI

*Individuazione Zone Operative:*

Sta giocando sul margine della zona, ma per il momento è su zona inferiore con resistenze sopra. Possibilità di voler scendere ed accettare la zona.

*Livelli Operativi:*

Livelli del VAL e de POC di ieri dovrebbero tenere il prezzo in questa zona. se rompe il POC a rialzo si potrebbe impostare nella zona superiore.

---

### **ANALISI DIREZIONALITA’ ATTESA**

*Probabilità:*

Venerdì LATERALE o SHORT.

Profilo a RB con apertura sotto il VAL, impostazione ribassista fino al POC.

VWAP sotto POC ancora ribassista come segnale tecnico.

*Macro Economia:*

(it.investing.com)

---

### OPERATIVITA’

IDEE OPERATIVE:

Idea di SHORT finché il prezzo sta sotto il POC di ieri. cercare solo setup short. Sopra il POC si potrebbe impostare a rialzo oppure rimanere in laterale tra i max e min di ieri.

Jobless Claims today XauPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno. Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short su GOLD ⚠️

Gold continua a muoversi all'interno di un range senza una chiara direzionalità.

I long restano le operazioni migliori da considerare, soprattutto ora che abbiamo un ricambio di struttura long su H4.

Per quanto riguarda gli short, l'unico livello interessante è quello dei 3.043/3.047, che rispetta tutti i requisiti.

Tuttavia, è fondamentale attendere l'apertura della sessione americana e le news correlate.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

FDAX livelli operativi intraday 27/03/2025**DIREZIONALITA’ ATTESA:**

SHORT

**LIVELLI LONG:**

Sopra a 22.840, livello di equilibrio a 22.570

**LIVELLI SHORT:**

Sotto a 22.780, sul VAL 22.990 di ieri e POC 23.161,

sotto 22.570

---

**Idea Operatività:**

Sotto a 22780 cercare setup di continuazione short, sino a livello di equilibrio 22.570, se rompe anche questo livello si può arrivare a 22.270.

Long da tenere in considerazione solo se rientra nella zona soprastante, e abbiamo come resistenze da battere il VAL di ieri.

---

*COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.*

*-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.*

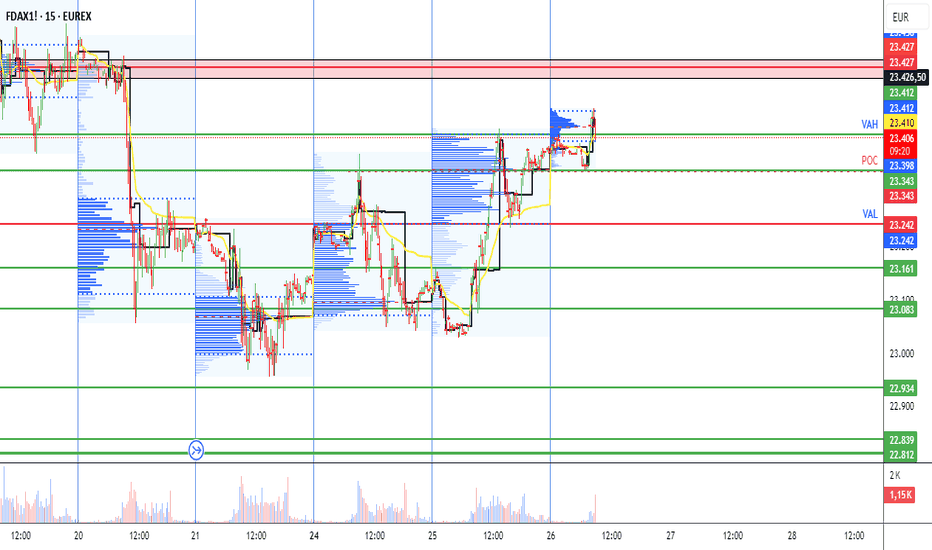

FDAX Intraday livelli 26/03/2025**DIREZIONALITA’ ATTESA:**

LONG fino a sopra VAL di ieri.

**LIVELLI LONG:**

VAH e POC (23.410-23.345)

**LIVELLI SHORT:**

Livello equilibrio zona soprastante (23.538) sotto VAL (23.242)

---

**Idea Operatività:**

allungo sopra il VAH fino a livello di resistenza 23.515-23.540.

Poi possibile inversione.

Sotto al POC di ieri e sotto al VAL impostarsi SHORT.

---

*COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.*

*-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.*

FDAX livelli intraday 25/03/2025DIREZIONALITA’ ATTESA:

Laterale SHORT

LIVELLI LONG:

POC di ieri

LIVELLI SHORT:

VAH di ieri e livello di volume fuori Value area

Idea Operatività:

Potrebbe esserci lateralità tra le due aree, mi aspetto più un tendenza short se dovesse aumentare la volatilità.

COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.

-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.

Happy Monday XauPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno. Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short su GOLD fuori sessione americana⚠️

Chiusura weekly decisamente rialzista.

A livello daily c'è un segnale short, ma poco significativo.

Su H4 si è verificato un cedimento, ma senza conferme rilevanti.

Possibile estensione fino a 990/980, ma al momento non cerco posizioni short.

Attendo le mie zone di interesse per valutare un long.

Oggi sarà una giornata di osservazione per me.

Se nella sessione americana il prezzo dovesse accelerare e raggiungere le mie zone, vi aggiornerò.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

FDAX livelli Intraday 25/03/25**DIREZIONALITA’ ATTESA:**

LONG

**LIVELLI LONG:**

VAH venerdì 23.124, POC 23.068, livelli di continuazione sopra a 23.293

**LIVELLI SHORT:**

livello di equilibrio zona 23.379 fino a 23.434

---

**Idea Operatività:**

LONG da VAH e da POC, solo operatività LONG fino a 23.379.

SHORT solo con un setup completo e solido.

Da 23.435 ci si può rimpostare LONG.

---

*COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.*

*-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.*

FDAX Livelli Intraday 21/03/2025**DIREZIONALITA’ ATTESA:**

SHORT/LATERALE

**LIVELLI LONG:**

Aggressivo di breve (23.085)

**LIVELLI SHORT:**

Sotto i minimi di ieri (23.060), area di short poc- vah (23.236-23.292)

---

**Idea Operatività:**

Se il prezzo scende sotto i minimi di ieri ha possibilità di raggiungere il livello di equilibrio della zona sottostante 22.812, da cercare trade di continuazione ribassista fi a questo livello.

si potrebbe creare anche una giornata laterale con il prezzo che rimane nella VALUE AREA di ieri.

---

*COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.*

*-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.*

FDAX LIVELLI OPERATIVI 20/03/2025**DIREZIONALITA’ ATTESA:**

LONG, se va sopra la value area di ieri. da osservare l' apertura dove avviene.

**LIVELLI LONG:**

livello di volume sotto VA (23.190), VAH (23.338), POC (23.289)

**LIVELLI SHORT:**

Min di ieri se rotto (23.135)

---

**Idea Operatività:**

Impostazione LONG, da aspettare la rottura della VAH di ieri per aspettare setup su VAH e POC.

Il livello 23.190 LONG anticipando la rottura della VAH, un po' più aggressivo.

SHORT da considerare sotto il 23.191, e attendere setup di continuazione.

LONG sopra i massimi storici con attesa di setup di continuazione.

I livelli segnati con spessore minore da tenere in considerazione come supporti e resistenze minori buoni per target/target parziali non per operare.

---

*COME FACCIO ANALISI?

-Direzionalità attesa:

Utilizzo principalmente l analisi del profilo di volume del giorno precedente, valutando come il prezzo apre rispetto alla value area e al POC, come il POC chiude rispetto al VWAP.*

*-Livelli Operativi:

Livelli del volume profile (poc, val, vah).

Livelli di analisi volumetrica su time frame superiore.*

Monday XauPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno. Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short su GOLD fuori sessione americana⚠️

la lettura fondamentale e i dati pubblicati fungono da carburante per il pump del gold.

uniche zone che monitoro per eventuali continuazioni long sono intorno ai 2950/40

e poi scendiamo.

ATTUALMENTE SONO FLAT

Tuttavia, ogni volta che il mercato raggiunge massimi storici, è fondamentale procedere con cautela: cercare di vendere in questi momenti potrebbe rivelarsi una mossa errata.

L’unica soluzione sembra essere quella di attendere ulteriori sviluppi – al di là delle mosse della Fed – e monitorare attentamente i dati.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE