Allerta trading: l'impennata dell'oro potrebbe continuare.

Questo rally record dell'oro è trainato da molteplici fattori: gli acquisti di oro da parte delle banche centrali e gli afflussi di investitori negli ETF sull'oro per proteggersi dai rischi politici globali e dalle incertezze macroeconomiche.

Inoltre, le aspettative del mercato di un taglio dei tassi di interesse negli Stati Uniti nel 2026 hanno ulteriormente spinto i prezzi dell'oro.

Nel frattempo, i dati sull'inflazione PCE (l'indicatore di inflazione preferito dalla Fed) hanno mostrato che i dati di novembre erano ampiamente in linea con le aspettative, rafforzando ulteriormente le aspettative del mercato che la Federal Reserve statunitense manterrà i tassi di interesse la prossima settimana. Il mercato si aspetta ampiamente che la Fed mantenga i tassi invariati nella riunione del 27-28 gennaio, ma sta ancora scontando la possibilità di altri due tagli dei tassi nella seconda metà del 2026, aumentando così l'attrattiva dell'oro come asset non fruttifero.

L'oro è sempre più visto come uno strumento per proteggersi dall'"imprevedibilità" del Presidente Trump. Ha sottolineato che, sebbene molti trader considerassero l'oro come una copertura contro il rischio di una guerra tariffaria tra Stati Uniti e Unione Europea a causa della spinta di Trump ad acquisire la Groenlandia, anche dopo la revoca della minaccia tariffaria, i guadagni dell'oro non si sono invertiti.

Guardando al futuro, si prevede che il mercato rialzista dell'oro continui, ma permangono rischi al ribasso. Goldman Sachs ha alzato le sue previsioni sul prezzo dell'oro a 5.400 dollari, basandosi sul presupposto che il settore privato non venderà i propri titoli e che le banche centrali continueranno ad acquistare oro. L'oro è già aumentato di quasi il 15% rispetto ai livelli di inizio 2026, estendendo il guadagno del 64% dell'anno scorso. Tuttavia, se i rischi di politica monetaria globale dovessero diminuire drasticamente, portando alla chiusura delle posizioni di copertura, i prezzi dell'oro potrebbero scendere. Le incertezze geopolitiche rimangono cruciali: l'imprevedibilità di Trump ha allarmato l'UE e, sebbene le relazioni transatlantiche si siano temporaneamente allentate, la fiducia a lungo termine è stata compromessa, innescando potenzialmente ulteriore volatilità.

In generale, gli investitori dovrebbero concentrarsi sulla riunione della Federal Reserve, sui dati economici e sui progressi nelle missioni nell'Artico. Il ruolo dell'oro nel trend di de-dollarizzazione è sempre più importante, fungendo da scudo contro l'incertezza. In quest'epoca di tempeste geopolitiche, l'oro non è solo un investimento, ma anche un'ancora di stabilità globale. Il mercato dell'oro nel 2026 continuerà il suo leggendario super mercato rialzista, guidato da una confluenza di molteplici fattori.

La riunione del FOMC della prossima settimana è l'evento chiave che influenza l'andamento dei prezzi dell'oro a breve termine. Se la Federal Reserve adottasse una posizione aggressiva, enfatizzando il mantenimento di tassi di interesse elevati fino al secondo trimestre del 2026, potrebbe temporaneamente invertire le aspettative del mercato sui tagli dei tassi, portando a significative fluttuazioni dei prezzi dell'oro. Al contrario, se la Fed rilasciasse segnali accomodanti, confermando un ciclo di tagli dei tassi imminente, ciò fornirebbe un forte slancio ai prezzi dell'oro, che potrebbero superare i 5.000 dollari.

Le istituzioni tradizionali ritengono generalmente che la volatilità del mercato dell'oro aumenterà significativamente nel 2026, ma la logica strutturale al rialzo rimane solida. I principali fattori trainanti, come la domanda di copertura dall'inflazione, la crescente pressione sul debito globale e l'accelerazione della de-dollarizzazione, rimangono invariati e queste logiche a lungo termine continueranno a sostenere il trend rialzista dei prezzi dell'oro.

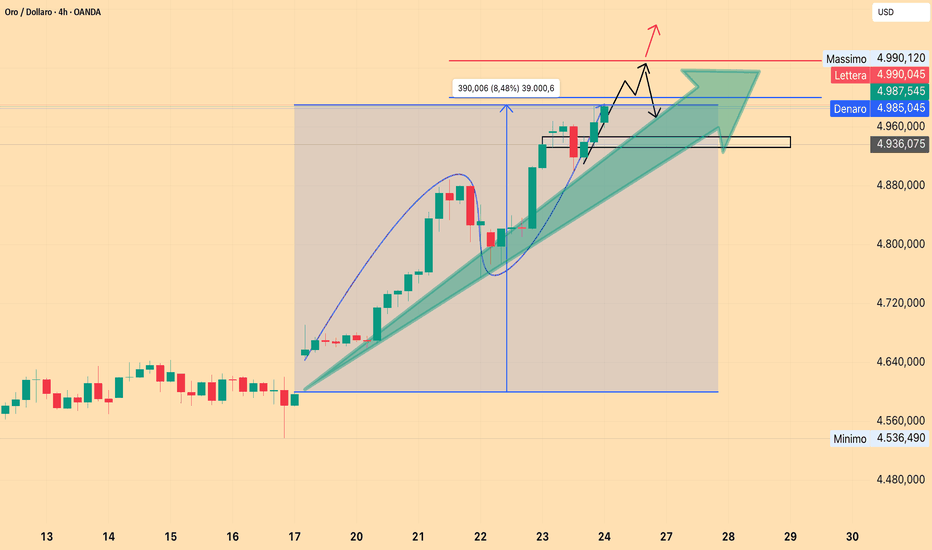

Il grafico settimanale si è chiuso con una grande candela rialzista, a indicare un trend ancora forte. Si prevede un momentum rialzista lunedì prossimo, con un focus sugli acquisti durante i ribassi. Tuttavia, si consiglia cautela riguardo alla resistenza vicino al livello di $ 5.000; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. La resistenza chiave si trova intorno a $ 5.050; se questo livello non può essere superato, si può considerare una piccola posizione corta. Se il prezzo si mantiene al di sopra di questo livello, potrebbe potenzialmente salire di oltre $ 50, puntando all'area di $ 5.100-$ 5.200 e persino ai $ 5.300. Il primo livello di supporto da tenere d'occhio è 4.900, con un solido supporto a 4.808; entrambi sono buoni riferimenti per le posizioni lunghe.

Venerdì, il grafico giornaliero ha mostrato un trend rialzista generale con oscillazioni. Il prezzo ha sfondato e aggiornato il suo massimo a 4990 durante la sessione statunitense, chiudendo infine con una lunga candela rialzista lower shadow. Il supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il supporto orario si trova al minimo notturno di 4958, che può essere utilizzato come linea di demarcazione tra sentiment rialzista e ribassista per la giornata; un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di una rottura sopra 5000 e un test dell'area 5020-5050. Solo una rottura decisa sotto 4900 potrebbe innescare una profonda correzione; in caso contrario, il forte trend rialzista continuerà.

Strategia di trading:

Lunedì, si consideri l'acquisto vicino a 4958. Se il trend è forte, si consideri l'acquisto nell'area 4970-4980, con l'obiettivo di una rottura sopra il livello 5000. Si consideri una piccola posizione short vicino a 5050.

Idee della comunità

L'oro si avvicina alla soglia dei 5.000 dollari.

I. Performance recenti e analisi tecnica

L'oro ha recentemente mostrato un forte trend rialzista unilaterale, con fluttuazioni giornaliere superiori a 100 dollari. Le continue e forti candele rialziste hanno spinto i prezzi vicino alla soglia dei 5.000 dollari l'oncia. Il mercato mostra un pattern di "consolidamento seguito da movimenti esplosivi", con breakout che spesso portano a rapidi rally o ribassi, lasciando poche opportunità di conferme di pullback. La forte chiusura rialzista di venerdì al di sopra della media mobile a 5 giorni indica un momentum rialzista sostenuto.

Caratteristiche tecniche principali:

Struttura del trend: trend rialzista unilaterale, tutte le medie mobili allineate rialziste, con un solido pattern di fondo arrotondato.

Livelli chiave: la precedente resistenza a 4.900 dollari si è trasformata in supporto. Il prossimo livello psicologico critico è la zona tra 5.000 e 5.030 dollari.

Avviso di rischio: dopo i forti guadagni consecutivi, fate attenzione ai ritiri tecnici o alle pressioni per la presa di profitto. Tuttavia, si prevede che qualsiasi ritracciamento offra opportunità di acquisto per il trend rialzista. L'obiettivo a medio termine rimane $ 5.400.

II. Prospettive per la prossima settimana

Motivazione rialzista: il trend rialzista unilaterale rimane intatto. Qualsiasi ritiro dovrebbe essere visto come un'opportunità di acquisto. Concentratevi sui livelli di supporto chiave.

Resistenza chiave: $ 5.000–$ 5.030

Supporto chiave: $ 4.950–$ 4.930, $ 4.900 (forte supporto)

III. Strategia di trading per la prossima settimana

1. Strategia Long (Concentrarsi sull'acquisto sui pullback)

Zona di ingresso: $4.940–$4.950

Stop Loss: $4.930

Obiettivi: Primo obiettivo $4.990–$5.030, superamento per raggiungere l'obiettivo $5.050–$5.100

2. Strategia Short (Posizioni corte leggere in resistenza)

Zona di ingresso: $5.050–$5.060

Stop Loss: $5.070

Obiettivi: Primo obiettivo $5.000–$4.980, superamento per raggiungere l'obiettivo $4.950

IV. Gestione del rischio e promemoria di trading

Dimensionamento delle posizioni: Entrare con moderazione a lotti, con un'esposizione totale non superiore al 10%.

Disciplina degli stop loss: Rispettare rigorosamente gli stop loss, evitare di mantenere posizioni in perdita.

Considerazioni sulle tempistiche:

Per le posizioni lunghe: attendere pazientemente i pullback verso le zone di supporto, evitare di inseguire i massimi.

Per le posizioni corte: solo tentativi lievi ai livelli di resistenza chiave, ingresso e uscita rapidi.

Fattori chiave da monitorare:

Segnali di stagnazione dei prezzi o pattern di topping.

Aumento della volatilità in prossimità delle principali pubblicazioni di dati.

V. Riepilogo

L'oro rimane in un forte trend rialzista unilaterale. L'approccio di trading principale è "acquistare sui pullback". Le posizioni corte sono adatte solo per tentativi di controtendenza a breve termine. Concentrarsi sulla performance della zona di supporto tra $ 4.900 e $ 4.950; una stabilizzazione in questa zona rappresenterebbe un'opportunità ideale per un posizionamento rialzista.

Avvertenza: l'analisi di cui sopra rappresenta opinioni personali e non costituisce una consulenza di investimento. Il trading comporta dei rischi e gli investitori dovrebbero prestare attenzione. Allocare i fondi in base alla propria tolleranza al rischio.

Attenzione a una correzione del prezzo dell'oro

Trend attuale: il trend rialzista mostra segni di affaticamento

I. Visione di base

Supportato da molteplici fattori come i rischi geopolitici, le aspettative di un allentamento monetario da parte della Federal Reserve e gli acquisti sostenuti da parte delle banche centrali, l'oro continua il suo forte trend rialzista, mantenendo un chiaro pattern tecnico rialzista. La strategia si concentra sull'acquisto durante i cali nella direzione del trend, con particolare attenzione ai livelli di supporto durante le fasi di flessione.

II. Fattori fondamentali

Domanda persistente di beni rifugio: le incertezze geopolitiche e di politica commerciale continuano a spingere i capitali verso l'oro.

Contesto macroeconomico favorevole: le aspettative di tagli dei tassi da parte della Federal Reserve, gli acquisti sostenuti di oro da parte delle banche centrali e gli afflussi record negli ETF forniscono una base a medio-lungo termine per l'aumento dell'oro.

Debolezza del dollaro statunitense: l'indice del dollaro statunitense è sceso al minimo degli ultimi quattro mesi (96,94), sostenendo ulteriormente i prezzi dell'oro.

III. Analisi Tecnica

Struttura del Trend:

Grafico giornaliero: Continua a salire lungo le medie mobili di breve termine, senza ancora segnali di un massimo, mantenendo una forza complessiva.

Grafico a 4 ore: Ha rotto il precedente intervallo di consolidamento massimo, con medie mobili allineate rialziste, sostenendo lo slancio rialzista.

Grafico a 1 ora: Dopo un'apertura con gap-up e un rally nella sessione mattutina, è entrato in una fase di consolidamento a livelli elevati, con medie mobili di breve termine divergenti al rialzo e livelli di supporto in graduale rialzo.

Livelli chiave:

Resistenza: 5110–5130 (zona di estensione del massimo storico)

Supporto: 5020–5000 (banda di supporto principale)

IV. Strategia di trading

Direzione primaria: Acquista sui ribassi

Impostazione della posizione lunga:

Zona di ingresso: Ingresso scaglionato in caso di stabilizzazione nel range 5000-5020

Stop Loss: Sotto 4990

Obiettivi: 5110-5130, con potenziale estensione a 5150-5180 in caso di breakout

Posizione corta (ausiliaria):

Condizione: Primo tocco di 5110-5130 con segnali di rigetto

Stop Loss: Sopra 5140

Obiettivi: 5080-5060 (azione di correzione a breve termine)

V. Promemoria sulla gestione del rischio

I prezzi dell'oro sono ai massimi storici con significativi guadagni a breve termine, il che giustifica cautela contro le correzioni tecniche.

L'elevata sensibilità alle notizie fondamentali richiede un rigoroso dimensionamento delle posizioni e una rigorosa disciplina degli stop-loss.

I fattori chiave da tenere d'occhio includono i movimenti del dollaro statunitense, gli sviluppi geopolitici e le aspettative di politica monetaria della Federal Reserve.

VI. Osservazioni critiche sul timing

Sessioni europee e statunitensi: se i prezzi si stabilizzano dopo un pullback, il trend rialzista potrebbe riprendere. Un consolidamento persistente ad alto livello potrebbe indicare la formazione di un massimo di breve termine.

Livelli chiave: una rottura al di sotto dei 5000 potrebbe innescare una correzione più profonda, mentre una rottura sopra i 5130 potrebbe aprire un ulteriore rialzo.

Nota: la volatilità del mercato è elevata. Si consiglia di operare con posizioni leggere ed evitare di inseguire il mercato. Adattare le strategie in tempo reale in base alle condizioni di mercato.

L'oro è pronto a superare quota 5.000 dollari.

Indice del dollaro USA:

Questa settimana si è chiusa con un calo significativo e sono previsti ulteriori minimi la prossima settimana. Il supporto iniziale è intorno a 96,6, con un forte supporto al minimo precedente di 95,8. Il grafico giornaliero mostra una grande candela ribassista venerdì; lunedì l'attenzione è rivolta all'intervallo di negoziazione 97,7-96,6.

Oro:

Il grafico settimanale mostra una grande candela rialzista, con un guadagno settimanale di oltre 360 dollari, che prosegue il suo forte trend. Lunedì è previsto un momentum rialzista, con un'attenzione particolare agli acquisti sui ribassi. Tuttavia, si consiglia cautela per quanto riguarda la resistenza vicino al livello di 5.000 dollari; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. Il livello di resistenza chiave è intorno a 5.050. Se non riesce a superarlo, si può tentare una piccola posizione corta. Se si mantiene al di sopra di questo livello, si prevede che continuerà a salire di oltre 50 dollari, puntando all'area 5.100-5.200 o addirittura 5.300. Il primo livello di supporto da tenere d'occhio è 4900, con un solido supporto a 4808. Entrambi sono buoni punti di riferimento per andare long.

Il grafico giornaliero mostra un trend rialzista generale venerdì, che ha superato e raggiunto un nuovo massimo a 4990, chiudendo infine con una lunga candela rialzista lower shadow. Il livello di supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il livello di supporto orario si trova al minimo di pullback di 4958. Questo livello può essere utilizzato come linea di demarcazione intraday tra trend rialzisti e ribassisti; un movimento verso questo livello potrebbe indicare un'opportunità di acquisto. Un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di superare 5000 e testare l'area 5020-5050. I prezzi dell'oro subiranno una profonda correzione solo se scendono sotto 4900; in caso contrario, continueranno il loro forte trend rialzista.

Strategia di trading:

Lunedì, considerate di piazzare ordini long intorno a 4945-4955, con uno stop-loss a 4935. Se il trend è forte, considerate di andare long nell'area 4970-4980, puntando a una rottura sopra il livello 5000. Una piccola posizione short può essere presa in considerazione vicino a 5050.

L'oro è pronto a superare quota 5.000 dollari.

Indice del dollaro USA:

Questa settimana si è chiusa con un calo significativo e sono previsti ulteriori minimi la prossima settimana. Il supporto iniziale è intorno a 96,6, con un forte supporto al minimo precedente di 95,8. Il grafico giornaliero mostra una grande candela ribassista venerdì; lunedì l'attenzione è rivolta all'intervallo di negoziazione 97,7-96,6.

Oro:

Il grafico settimanale mostra una grande candela rialzista, con un guadagno settimanale di oltre 360 dollari, che prosegue il suo forte trend. Lunedì è previsto un momentum rialzista, con un'attenzione particolare agli acquisti sui ribassi. Tuttavia, si consiglia cautela per quanto riguarda la resistenza vicino al livello di 5.000 dollari; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. Il livello di resistenza chiave è intorno a 5.050. Se non riesce a superarlo, si può tentare una piccola posizione corta. Se si mantiene al di sopra di questo livello, si prevede che continuerà a salire di oltre 50 dollari, puntando all'area 5.100-5.200 o addirittura 5.300. Il primo livello di supporto da tenere d'occhio è 4900, con un solido supporto a 4808. Entrambi sono buoni punti di riferimento per andare long.

Il grafico giornaliero mostra un trend rialzista generale venerdì, che ha superato e raggiunto un nuovo massimo a 4990, chiudendo infine con una lunga candela rialzista lower shadow. Il livello di supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il livello di supporto orario si trova al minimo di pullback di 4958. Questo livello può essere utilizzato come linea di demarcazione intraday tra trend rialzisti e ribassisti; un movimento verso questo livello potrebbe indicare un'opportunità di acquisto. Un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di superare 5000 e testare l'area 5020-5050. I prezzi dell'oro subiranno una profonda correzione solo se scendono sotto 4900; in caso contrario, continueranno il loro forte trend rialzista.

Strategia di trading:

Lunedì, considerate di piazzare ordini long intorno a 4945-4955, con uno stop-loss a 4935. Se il trend è forte, considerate di andare long nell'area 4970-4980, puntando a una rottura sopra il livello 5000. Una piccola posizione short può essere presa in considerazione vicino a 5050.

Grazie alla community di TradingView. In qualità di analista senior degli investimenti, questo permette a più trader e investitori di vedere l'analisi della mia strategia di trading. Attualmente mi concentro sul trading dell'oro. Se apprezzate la mia analisi, per favore, lasciatemi un pollice in su e condividetela con altri trader che potrebbero averne bisogno. Ci impegniamo per un trading preciso, analizzando approfonditamente grafici, driver macroeconomici e sentiment di mercato per costruire strategie di trading ad alta probabilità. Qui troverete piani di trading strutturati, framework di gestione del rischio e analisi in tempo reale.

L'oro infrange i tre pilastri della logica tradizionaleL'oro infrange i tre pilastri della logica tradizionale

L'attuale forte performance dei prezzi dell'oro ha trasceso la logica tradizionale del rifugio sicuro o della copertura dall'inflazione, evolvendosi in un "riprezzo" del sistema monetario e creditizio globale.

Di seguito la mia analisi macroeconomica dei recenti movimenti del prezzo dell'oro, che rappresenta solo la mia opinione personale.

Le nostre posizioni attuali sono di circa $5080.

Lo stop-loss è fissato a circa $5050.

Il nostro target price intraday a breve termine: intervallo $5150-$5200.

Strategia di trading intraday principale: finché il prezzo dell'oro rimarrà sopra $5050-$5060, adotteremo una strategia di acquisto sui ribassi, con periodi di detenzione che potrebbero essere indefiniti o di breve termine. Adatteremo la strategia complessiva in base al ritmo di trading.

Come sempre, le nostre strategie di trading saranno pubblicate in tempo reale sul nostro canale. Continueremo a fornire un canale di segnali avanzato gratuito, offrendo costantemente segnali di trading ad alta probabilità. Grazie per l'attenzione e la partecipazione. Per qualsiasi domanda, lasciate un messaggio e vi risponderò una per una.

Analisi macroeconomica:

1. Dedollarizzazione strutturale e ristrutturazione del credito

Molte banche centrali continuano ad acquistare grandi quantità di oro per diversificare i rischi di riserva. Questa domanda insensibile al prezzo fornisce un solido supporto ai prezzi dell'oro. Le preoccupazioni del mercato sulla credibilità del dollaro statunitense e sulla politica fiscale statunitense hanno trasformato l'oro da "bene rifugio" a "bene creditizio non sovrano".

2. Incertezza geopolitica e politica monetaria. La volatilità delle politiche monetarie durante l'anno elettorale statunitense, le politiche tariffarie dell'amministrazione Trump e le posizioni geopolitiche (come le azioni contro Venezuela e Groenlandia) hanno esacerbato l'incertezza globale. Anche le recenti tensioni geopolitiche, in particolare con l'Iran, hanno stimolato la domanda di beni rifugio.

3. "Commercio affollato" da parte di banche centrali e capitali.

Le principali banche centrali a livello globale sono state acquirenti nette di oro per diversi mesi consecutivi (circa 60 tonnellate al mese). Contemporaneamente, anche gli investitori privati (come ETF e investitori istituzionali) hanno aumentato significativamente le loro riserve auree. Questi fattori si combinano per creare un circolo virtuoso, spingendo al rialzo i prezzi dell'oro. L'aumento dei prezzi dell'oro attrae a sua volta più fondi che seguono il trend, creando così un ciclo rialzista che si autoalimenta.

Come mostrato nel grafico: Analisi tecnica

Analisi dei principali livelli di resistenza e supporto

Zona di resistenza principale: $ 5.400 - $ 6.000

Molti istituti ritengono che $ 5.400 sia il prossimo obiettivo importante.

Previsioni più ottimistiche (come quelle di Bank of America e Jefferies) suggeriscono che, se un ciclo rialzista storico dovesse ripetersi, i prezzi dell'oro potrebbero sfidare i 6.000 o addirittura i 6.600 dollari entro il 2026.

Zona di supporto principale: 5.000 - 4.850 dollari

Il livello psicologico recentemente superato tra 5.000 e 5.100 dollari è diventato una zona di supporto chiave sia per i rialzisti che per gli ribassisti.

Se i prezzi dell'oro subissero una profonda correzione, credo che 4.850 dollari (il massimo precedente) rappresenterebbe un livello di supporto più solido.

Oltre alle correzioni tecniche, dobbiamo anche diffidare di eventi a bassa probabilità e ad alto impatto.

Potenziali eventi "Cigno Nero":

1: Uno shock petrolifero su larga scala innescato dalla crisi iraniana.

Un'impennata dei prezzi del petrolio potrebbe innescare il panico da stagflazione (alta inflazione + recessione economica), rendendo l'oro, in quanto bene rifugio e copertura contro l'inflazione per eccellenza, una commodity molto richiesta.

Se ciò dovesse accadere, dovrebbe essere vista come una significativa opportunità di acquisto, ma è importante notare che il calo iniziale diffuso su vari asset potrebbe portare a uno shock di liquidità.

2: Inasprimento del conflitto tra Russia e NATO.

Ciò sconvolgerebbe il panorama geopolitico globale e un'estrema avversione al rischio farebbe rapidamente salire i prezzi dell'oro. Anche questa è una significativa opportunità di acquisto, ma la volatilità del mercato diventerà estrema e imprevedibile, richiedendo una gestione delle posizioni estremamente rigorosa e strategie di stop-loss.

3: Un'importante svolta nel settore tecnologico cinese.

Ciò potrebbe innescare un crollo dei titoli tecnologici statunitensi, con conseguenti turbolenze sul mercato globale. Nel breve termine, la carenza di liquidità (gli investitori che vendono tutti gli asset per incassare) potrebbe esercitare pressione sui prezzi dell'oro; tuttavia, nel medio-lungo termine, ciò rafforzerà la logica della de-dollarizzazione e della diversificazione degli asset, che è vantaggiosa per l'oro.

Comportamento ESAnche Sp ha rispettato la visione. Il supporto madre ha tenuto, da li sono partiti forti ribalzi fino ai massimi. In prima battuta non sono riusciti a chiudere del tutto il GAP. Una volta rotto il supporto, c'è stata la discesa fino alle Put Wall, come da analisi. Proprio in quel livello, il mercato ha registrato un minimo e ha invertito la sua corsa.

L'ulteriore rialzo si è riattivato col superamento del supporto madre, che ha portato l'SP a chiudere il Gap, andando a registrare dei massimi proprio nella zona di vendita segnalata in analisi.

FTSEMIB - Nuovo TCY (come sapevamo) .... vediamo se anche nuovo MTY. I riferimenti sono chiari, stiamo completando il primo TYL dal minimo di 2 giorni fa, il primo TYL di nuovo MTY si chiude spesso su un preciso riferimento, che sta per presentarsi (o si è già presentato). La rottura up del max di ieri potrebbe portarci su nuovi max in pochi giorni, per adesso del TCY Max nato come nel grafico, io vedo completato il primo TYL Max.

Come sempre solo un opinione, ce ne sono molte altre. Aspettiamo conferma di TYL chiuso, le condizioni necessarie ci sono già, aspettiamo la conferma del nuovo. Se questo TYL dentro il precedente TCY deve andare subito (entro poche ore) sotto il minimo di partenza. Io comincio a guardare al prossimo MTY Max.

RACE: Comprare una Ferrari a sconto?Comprare una Ferrari a sconto? Oggi è possibile!

Ferrari è un titolo che non ha bisogno di spiegazioni perciò vado dritto al punto.

In questo momento il prezzo è fortemente in ipervenduto e si trova in un ottima zona di supporto.

L'investing score è al 100%, il livello di fair value è ai massimi e il predictum indicator è pronto per fare inversione.

In entrambi i timeframe daily e weekly l'indicatore di inversione EVE ha raggiunto l'area di eccesso.

Sul weekly il prezzo ha recentemente sforato la ema200 andandosi ad appoggiare al livello di supporto dato dai massimi e minimi di 2 anni fa.

Non voglio fare quello che ha la sfera di cristallo ma solo evidenziare che secondo la mia strategia operativa, oggi possiamo comprare NON una Ferrari, ma "LA" Ferrari, a sconto!

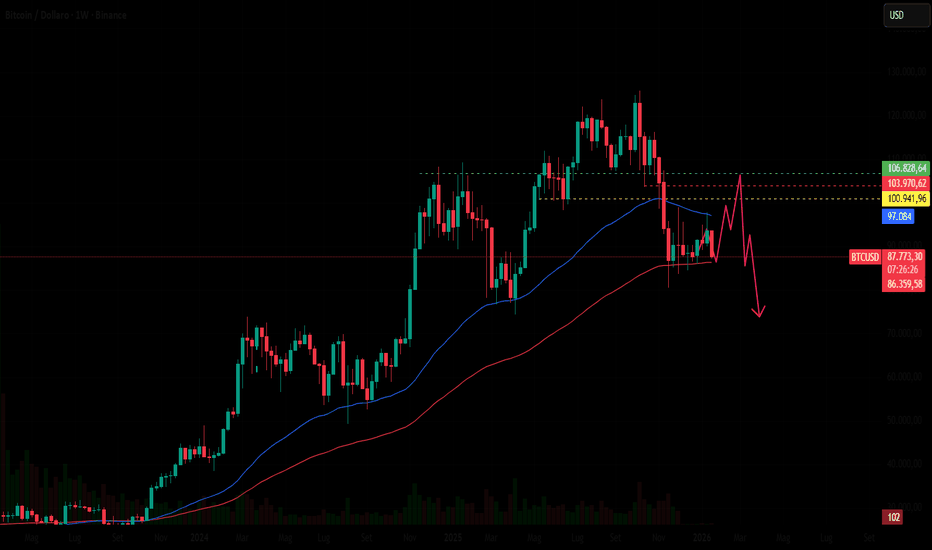

BTC si prepara a un rimbalzo ribassistaIl prezzo del BTC, durante questa giornata, si sta consolidando leggermente al rialzo dopo aver rotto al ribasso lo 0,25 di FIBO il giorno precedente.

Il prezzo consolida per recuperare liquidità più in alto. Dovrebbe ancora salire leggermente verso il livello 0,5 di FIBO e verso la liquidità segnata dalla linea orizzontale. Dopo questo movimento, dovrebbe rimbalzare al ribasso piuttosto facilmente.

Consiglio di SHORTARE il BTC nel momento in cui il prezzo rompe nuovamente al ribasso lo 0,25 di FIBO .

TSLA – Who wants to bet against Elon? Definitely, not me.In the past six months, Tesla has seen a decline in EV deliveries and increasing competitive pressure. Key competitors include:

BYD: the global EV sales leader in 2025, known for a wide range of electric and hybrid models, strong penetration in China, and vertically integrated production that allows cost efficiency and scalable manufacturing.

Nio: the innovative Chinese automaker famous for Battery Swap, a system that lets customers quickly exchange a depleted battery for a fully charged one in minutes, drastically reducing downtime compared to traditional charging.

A recent event highlighted the challenges of autonomous driving: during a blackout in San Francisco, competitor Waymo’s robotaxis stopped completely at intersections because traffic lights were out and their systems lost power, halting service and stranding vehicles in traffic. Elon Musk noted that Tesla vehicles continued operating without apparent issues, emphasizing the perceived robustness of Tesla’s AI system, which relies primarily on cameras and algorithms rather than complex infrastructure.

Tesla continues to focus on autonomy and transforming cars into AI-powered robotaxi platforms, with initial services running in Austin and plans to expand Full Self-Driving and robotaxi mobility services in Europe and China in 2026. Tesla is developing advanced AI chips and internal supercomputing infrastructure to support autonomy and robotics, while new products like the Cybercab and more affordable EV models could boost demand.

For 2026, the main drivers will be: robotaxi expansion, FSD rollout, new EV models, and growth in recurring services. Key risks remain increasing competition, margin pressure, and regulatory approvals.

From a technical standpoint, the stock appears to have completed a minor degree wave 5 and is currently in a corrective phase of the primary degree, suggesting potential consolidation before the next impulse.

This is not financial advice, please make your own research before make any investment decisions.

XAUUSDL'oro ha registrato un rally rapido e impulsivo nelle ultime settimane, raggiungendo il livello psicologico di 5.000 $. Sebbene questo movimento evidenzi un forte slancio rialzista, acquistare a questi livelli comporta un rischio elevato.

Da un punto di vista tecnico, il trend generale rimane rialzista, con il prezzo che continua a muoversi all'interno di un canale ascendente ben definito. Tuttavia, man mano che il prezzo si avvicina al limite superiore del canale, una mossa correttiva (pullback) diventa sempre più probabile.

Scenario probabile:

Dopo questo brusco rally, si prevede una correzione del prezzo verso la zona di supporto chiave. Quest'area potrebbe offrire un'opportunità di acquisto a basso rischio più favorevole, in linea con il trend dominante. Una reazione rialzista da questo supporto potrebbe aprire la strada a nuovi massimi storici.

Nel breve termine, la riunione del FOMC di questa settimana potrebbe avere un impatto significativo sull'andamento del prezzo dell'oro e aumentare la volatilità.

Il trend rialzista rimane intatto, ma non è consigliabile inseguire il prezzo ai livelli attuali. Attendere un pullback e la conferma intorno ai livelli di supporto sarebbe la strategia più intelligente.

$BTC è attualmente scambiato intorno a 89.000.CRYPTOCAP:BTC è attualmente scambiato intorno a 89.000.

BTC è attualmente scambiato intorno a 89.000. Sono passati quasi cinque mesi da quando ho cambiato opinione e la mia opinione rimane invariata. Continuo a mantenere le mie posizioni corte.

Perché?

Tensioni geopolitiche: Prevedo un nuovo aumento dell'instabilità globale, il che probabilmente causerà un calo del mercato azionario, mentre oro e argento continueranno a salire.

Riunione del FOMC: Tutti gli occhi sono puntati sulla Federal Reserve questa settimana. Stiamo assistendo a vendite ininterrotte da parte degli "addetti ai lavori" a questi livelli. 😂

Al momento, BTC sta mantenendo saldamente la media mobile esponenziale a 1 settimana e 99 (intorno a 86.400). Tuttavia, una volta che la candela chiuderà al di sotto di tale livello, il mio prossimo obiettivo sarà la zona dei 72.000. Ho già aumentato le mie posizioni corte a 97.000 e cercherò di aumentarne altre se il mercato offrirà ingressi più alti, come potete vedere nel grafico.

L'oro continua ad acquistare sui ribassiL'oro continua ad acquistare sui ribassi

---------------------

Acquistare?

O andare short a livelli più alti?

La chiave è capire che i prezzi dell'oro che si stabilizzano sopra i 5.000 dollari sono supportati da molteplici fattori: politica monetaria, flussi di capitali e crisi geopolitiche.

Solo aspettando un vero pullback e una correzione, aspettando pazientemente che i prezzi scendano per acquistare, si può ottenere un vero trading trend-following.

Raccomandazioni per il trading intraday:

1. Attualmente, concentrarsi sul livello di supporto dell'oro tra 5.050 e 5.070 dollari.

2. Raccomandazioni di trading:

Prezzo di acquisto: 5.050-5.060 dollari

Stop loss: 5.045 dollari

Take profit: 5.100-5.135-5.150 dollari

3. Prima di utilizzare questa strategia per andare long, attendere pazientemente che i prezzi dell'oro si consolidino a sufficienza e confermino la validità del range di supporto tra 5.050 e 5.070 dollari. Imposta rigorosamente gli ordini stop-loss. Segui il trend.

4. Abbandona temporaneamente l'idea di andare allo scoperto. Non che la vendita allo scoperto non possa essere redditizia, ma attualmente va controcorrente, interrompendo facilmente il ritmo di trading originale, interferendo con il tuo giudizio e la tua mentalità e, in ultima analisi, portando potenzialmente a perdite.

I prezzi dell'oro sono ora entrati in un territorio inesplorato.

Il principale motore del mercato rimane l'avversione al rischio. Da un lato, sebbene Russia e Ucraina stiano negoziando, la questione territoriale rimane un ostacolo importante al raggiungimento di un accordo. Gli Stati Uniti e i paesi europei hanno di fatto interrotto le relazioni sui diritti di transito della Groenlandia. Sebbene Trump abbia dichiarato che non userà la forza per risolvere la questione, altre controversie stanno esercitando pressione sul mercato. La più grave di queste è la nuova tornata di pressioni degli Stati Uniti sull'Iran, che ha persino accennato a una tariffa del 25% sui paesi che commerciano con l'Iran, dispiegando al contempo un gran numero di truppe nel Golfo Persico e in Medio Oriente. L'avversione al rischio ha spinto i prezzi dell'oro in forte rialzo.

Continueremo con il nostro attuale ritmo di trading. Pubblicherò 1-2 segnali di trading di alta qualità al giorno. Il mio canale è gratuito per un periodo limitato. Per qualsiasi domanda, lasciate un messaggio e vi risponderò il prima possibile.

Rimbalzo in pausa: i mercati aspettano gli utili del Mag 7Dopo una forte svendita seguita da un rally di due giorni, venerdì le azioni hanno attraversato una seduta altalenante, chiudendo una settimana leggermente negativa. Ora l’attenzione degli investitori si sposta sui report sugli utili di quattro titoli del Mag 7.

Il NASDAQ è avanzato dello 0,28% (circa 65 punti) a 23.501,24, registrando una lieve perdita settimanale di poco superiore ai 14 punti, pari allo 0,06%. L’S&P 500 ha guadagnato lo 0,03%, chiudendo a 6.915,61, mentre il Dow Jones è sceso dello 0,58% (circa 285 punti) a 49.098,71, portando le perdite sui quattro giorni rispettivamente allo 0,4% e allo 0,5%.

Il Russell 2000 ha invece finalmente rallentato dopo aver guidato il mercato per gran parte dell’anno. L’indice delle small cap è sceso dell’1,82% venerdì, a 2.669,16, registrando una perdita settimanale. Nonostante ciò, rimane in rialzo del 7,5% da inizio anno.

In una sola settimana — di fatto appena quattro sedute — il mercato è passato da un violento sell-off, innescato da nuove minacce tariffarie e dalle tensioni geopolitiche legate alla Groenlandia, a un rally di due giorni che ha quasi annullato le perdite dei principali indici. Un vero e proprio microcosmo di quanto accaduto durante il “Giorno della Liberazione” dello scorso anno. L’auspicio è che, nella prossima settimana, l’attenzione degli investitori possa tornare a concentrarsi sui fondamentali di mercato.

La stagione degli utili entra ora nel vivo, con la pubblicazione dei risultati di quattro titoli del Mag 7, insieme a centinaia di altre società. La giornata più intensa sarà mercoledì, quando Microsoft (MSFT), Meta (META) e Tesla (TSLA) saranno sotto i riflettori, mentre Apple (AAPL) pubblicherà i risultati giovedì.

Per la prima volta dopo diverso tempo, questi leader di mercato — che rappresentano oltre il 16% dell’S&P 500 — arrivano agli utili in una fase di relativa difficoltà. Non basterà semplicemente superare le attese: saranno fondamentali anche le indicazioni sulle prospettive future. Come dimostrato da Intel (INTC) questa settimana, battere le stime su ricavi e utili può non essere sufficiente. Nonostante risultati superiori alle attese, le prospettive deboli hanno fatto crollare il titolo del 17% nella seduta di venerdì.

Negli ultimi mesi, i titoli del Mag 7 hanno sottoperformato il mercato più ampio. Le criticità principali per Microsoft, Meta e Apple ruotano attorno alle rispettive strategie sull’intelligenza artificiale. Microsoft e Meta figurano tra i maggiori investitori nel settore, mentre Apple appare ancora in ritardo.

Inizialmente considerata leader grazie al rapporto con OpenAI, Microsoft ha recentemente ceduto questo ruolo ad Alphabet (GOOGL), soprattutto dopo l’allentamento delle pressioni regolatorie che avevano pesato sul colosso della ricerca lo scorso anno.

La prossima settimana è prevista anche una riunione della Federal Reserve. Questa volta, tuttavia, non sono attesi tagli ai tassi: secondo il FedWatch Tool del CME, la probabilità che la Fed mantenga i tassi invariati supera il 97%. Nonostante ciò, il mercato seguirà con grande attenzione ogni segnale proveniente dalla banca centrale.

EURUSD prepara l'ultimo slancio?EURUSD daily ci mostra un movimento di forza rialzista verso i massimi del 2025 e se dovesse essere superato potrà ancora spingersi verso i massimi 2021. E' una situazione che avevo già individuato anche se ci ha messo molto più tempo di quello che pensavo.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

GOLD rompe la resistenza dei 5.000 e continua a salireIl prezzo del GOLD ha rotto la zona chiave dei 5.000 con una forte volatilità in questo inizio di giornata ed è salito addirittura sopra i 5.100; il movimento rialzista quindi non sembra ancora concluso.

Sul timeframe H1, si nota che il prezzo ha effettuato uno sweep dell’ultimo OB per poi rimbalzare al rialzo e mantenersi al di sopra dello 0,75 di FIBO all’interno della demand zone. Questo è molto interessante, perché si osserva che il prezzo non vuole nemmeno tornare a testare lo 0,5, segnale di una forte impulsività rialzista.

Analisi SP500 fut al 26.01.2026Momentaneamente l'sp500 sta rispettando la struttura ipotizzata, si muove sotto i 6950-6960, limite massimo oltre il quale la struttura verrà invalidata. Apertura in gap down, che in questo momento è stato ampiamente chiuso, e ripresa della tendenza ribassista. Riteniamo ancora possibile un test di area 6800.

Tendenza laterale a livello intraday. Dopo la chiusura del gap aperto nella notte i prezzi hanno ritestato area 6950 e nella giornata di oggi si ipotizza una lieve ridiscesa verso i 6900, non vediamo grandi spinte ribassiste nella giornata odierna.

Buon Trading

Agata Gimmillaro