WisdomTree - Tactical Daily Update - 17.09.2025 La Federal Reserve verso un taglio di -0,25%, qualche chance per -0.50%.

Le Borse arrivano al D-day ai massimi, quasi euforici sul Tech cinese.

Quasi ignorate crisi politica e finanziaria francese.

Si impenna il prezzo del caffè, nuovi massimi per argento e oro.

Mercati in attesa della Fed: il giorno della verità sui tassi. Gli investitori hanno gli occhi puntati sulla Federal Reserve, che oggi – 17 settembre – comunicherà la sua decisione di politica monetaria. La scommessa del mercato è ormai chiara: dopo gli ultimi dati su inflazione e mercato del lavoro, si dà per scontato un taglio del costo del denaro di 25 punti base, mentre le elaborazioni del CME Fedwatch attribuiscono appena il 4% di probabilità a un taglio più aggressivo di 50 punti base.

L’appuntamento non è solo americano. Oggi si muovono anche la Banca del Canada (ore 16:00) e il Banco do Brasil (ore 23:30). Tra domani e venerdì, riflettori su Bank of England, Banca centrale del Sudafrica e Bank of Japan.

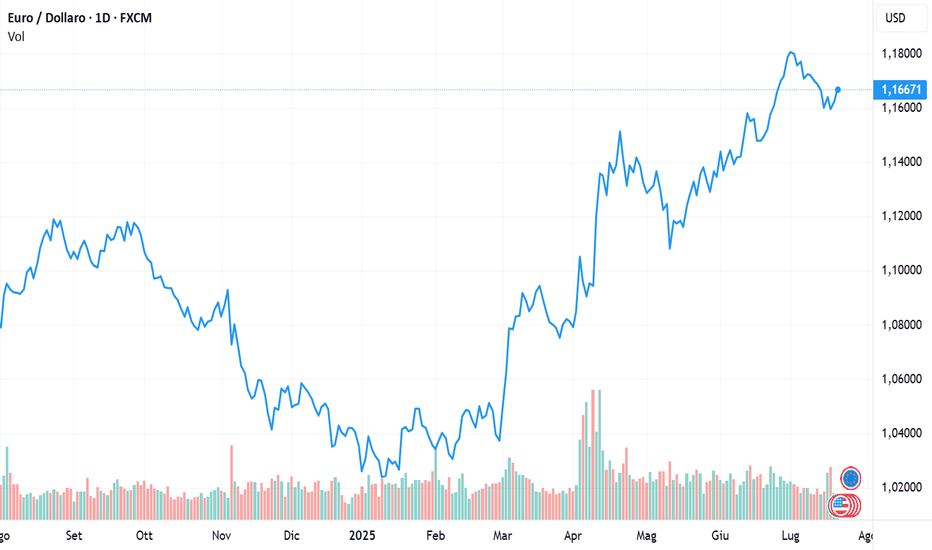

Valute: dollaro debole, euro ai massimi dal 2021. Il clima d’attesa per la Fed indebolisce il dollaro, che cede terreno contro le principali divise. L’euro tocca 1,1839, sui massimi da settembre 2021, mentre la sterlina avanza a 1,3665 e il franco svizzero a 1,2687.

Scacchiere politico: Trump spinge i suoi uomini nella Fed. A poche ore dalla riunione, un colpo di scena: Stephen Miran, consigliere economico di Donald Trump, ha giurato come nuovo governatore della Fed. La conferma è arrivata dal Senato con 48 voti a favore e 47 contrari. Presenti anche la governatrice Lisa Cook, sopravvissuta al tentativo, per ora respinto, di rimozione da parte dell’ex presidente.

Wall Street in apnea sui massimi: dopo i rialzi del 15 settembre, Dow Jones, S&P500 e Nasdaq Composite si muovono intorno alla parità, ma restano sui record storici. A sostenere l’ottimismo è arrivata la distensione con la Cina: Trump ha annunciato progressi nei negoziati commerciali e un “accordo quadro” su TikTok, tema che discuterà venerdì direttamente con Xi Jinping.

Europa: il Regno Unito soffre l’alta disoccupazione. Sul fronte macro europeo, i dati del Regno Unito mostrano un tasso di disoccupazione al 4,7% nei tre mesi fino a luglio, massimo degli ultimi quattro anni. Il governo di Keir Starmer deve fare i conti con inflazione ostinata, indebitamento record e una crescita zero del PIL a luglio, oltre a problemi politici interni.

La Bank of England segue con attenzione il mercato del lavoro, mentre la Cancelliera dello Scacchiere Rachel Reeves prepara la manovra d’autunno, attesa per fine novembre: molti prevedono nuovi aumenti fiscali.

Borse globali: rally da record. Oggi gli indici arrivano tonici all’appuntamento Fed: MSCI World e MSCI Asia-Pacific hanno toccato martedì l’ennesimo record, mentre l’MSCI Emerging Markets si è portato sui massimi da quattro anni.

• In Cina, l’Hang Seng vola a +1,4%, massimo dal 2021.

• Il CSI300 di Shanghai&Shenzhen guadagna +0,6%, massimo da gennaio 2022.

• Il Taiex di Taiwan cede -0,6% dopo un nuovo record in apertura.

Protagonista assoluta la tecnologia cinese: l’Hang Seng Tech segna il massimo degli ultimi quattro anni con un balzo del +3,5%, e da aprile vola a +44%. L’indice è in rotta per la settima settimana consecutiva di guadagni, sospinto dalle speranze sull’intelligenza artificiale e dal clima più disteso con Washington.

Stamane in Giappone, il Nikkei scivola di -0,1% con lo yen sui massimi da luglio. Pesa il calo delle esportazioni di agosto (-0,1% annuo), soprattutto di auto e acciaio.

A Seul, il Kospi segna -0,7%, interrompendo una serie di undici rialzi, mentre il BSE Sensex di Mumbai avanza di +0,2%.

I future di Wall Street restano piatti e le Borse europee ripartono con un +0,2% medio alle 10:00 CET.

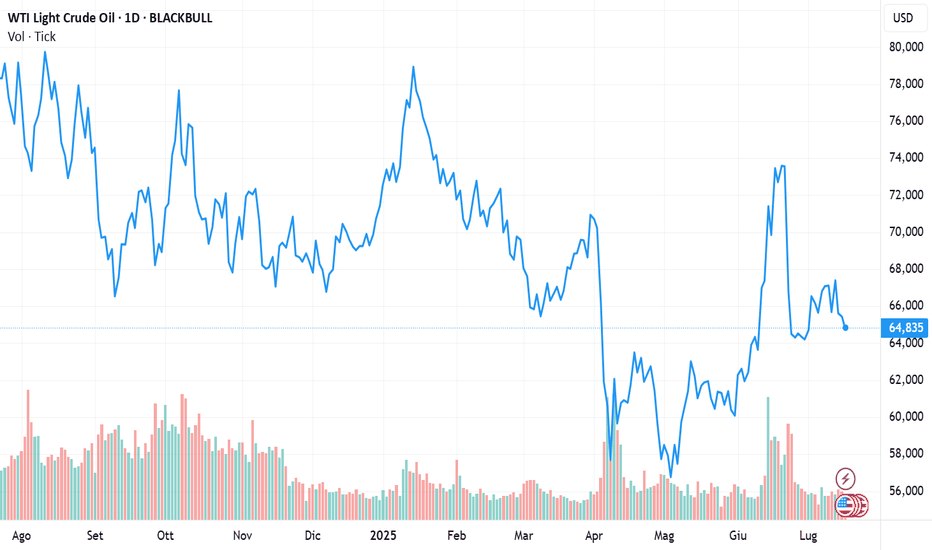

Energia e materie prime: rally di petrolio, oro e caffè. Il Brent è ai massimi da inizio settembre a 68,30 $/barile, con tensioni geopolitiche alimentate dagli attacchi dei droni ucraini a infrastrutture petrolifere russe.

Il caffè Arabica all’Intercontinental Exchange di New York segna il massimo storico: i prezzi sono saliti di circa +50% da fine luglio, quando Trump ha introdotto un dazio del 50% sulle importazioni dal Brasile. Il clima secco di settembre nel Paese sudamericano aggrava i timori per la produzione.

Sul fronte dei metalli preziosi, l’oro ha superato per la prima volta i 3.700 $/oncia, spinto dalle tensioni geopolitiche, dal taglio Fed ormai certo e dai dubbi sull’indipendenza della banca centrale. Solo nell’ultimo mese il suo prezzo ha guadagnato circa +11%.

Cripto e bond calmi prima della Fed. Bitcoin sale a 116.700 US$, massimo da un mese, trainato dalle attese sul taglio dei tassi e da voci di maggiore cooperazione tra Regno Unito e Stati Uniti sul fronte delle criptovalute. Martedì si è tenuto un incontro tra Rachel Reeves e il Segretario al Tesoro americano Scott Bessent, con la partecipazione di Coinbase, Circle, Ripple, Citi e Barclays.

Sul mercato obbligazionario Usa regna la calma: il rendimento decennale resta poco sopra il 4,0%, minimo da cinque mesi. Una Fed dovish potrebbe aprire spazio verso un target di 3,60%.

In Europa, i rendimenti restano stabili: Bund decennale 2,69%, OAT francese 3,48%, BTP italiano 3,48%.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Cerca nelle idee per "KOSPI"

WisdomTree - Tactical Daily Update - 16.09.2025Mercati galvanizzati da Fed colomba, dollaro debole, oro in rally.

Segnali di dialogo USA–Cina sui dazi: positivo per Borse Asia.

Restano i rischi politici in Francia, i dazi con l’India e le tensioni UE-Russia.

Il quadro rimane complesso, ma gli investitori, per ora, brindano..

Settimana iniziata con slancio per i mercati azionari del Vecchio Continente. Lunedì 15 settembre, le piazze europee hanno chiuso in territorio positivo, incoraggiate dalla prospettiva di un imminente taglio dei tassi da parte della Federal Reserve e dai segnali di distensione tra Stati Uniti e Cina. A guidare i rialzi è stata Milano (+1,14%), seguita dal CAC40 di Parigi (+1,0%), mentre Madrid e Francoforte hanno consolidato i guadagni.

Continua tuttavia a pesare la decisione di Fitch, che ha tagliato il rating della Francia da AA- a A+, pur mantenendo l’outlook stabile. L’agenzia ha puntato il dito sul «crescente indebitamento pubblico», che limita la capacità del Paese di assorbire nuovi shock senza un ulteriore deterioramento delle finanze. Il 2024 si è chiuso con un deficit al 5,8% e un debito al 113% del Pil.

Oggi l’Assemblée Nationale è chiamata al voto di fiducia sul governo Bayrou, necessario per far passare una “dolorosa” legge finanziaria. Ma con il Rassemblement National pronto a staccare la spina e la sinistra del Nouveau Front Populaire che ha rifiutato perfino di incontrare il premier, le possibilità di sopravvivenza dell’esecutivo sono minime. Bayrou rischia di fare la stessa fine di Michel Barnier, caduto lo scorso dicembre dopo soli tre mesi. La seconda economia della zona euro entra così in una nuova fase di instabilità politica, con conseguenze potenzialmente rilevanti per l’intera area.

Occhi sulla Fed: mercoledì 17 settembre si attende il verdetto della Federal Reserve. Il mercato sconta ormai con 99,7% di probabilità un taglio da 25 punti base, ma non si esclude del tutto un taglio da 50 punti base (0,3%). Tre riduzioni entro fine anno sono già incorporate nelle aspettative. La Fed si trova a bilanciare un mercato del lavoro in raffreddamento con una inflazione nei servizi ancora persistente. Gli analisti parlano di «flessibilità» e di un ciclo di allentamento pronto a partire.

Le attese per la Fed continuano a indebolire il biglietto verde: il cambio euro/dollaro resta fermo a 1,176. Al contrario, l’oro prosegue la sua cavalcata e segna un nuovo record storico: 3.684 dollari l’oncia, +40% da inizio anno. UBS Global Wealth Management sottolinea che «il metallo giallo mostra ancora spazio per ulteriori rialzi». Brillano anche gli altri preziosi: argento +1,1% a 42,6 dollari, platino +0,3% a 1.405 dollari.

Lunedì ha chiuso in verde anche la Borsa americana: il Dow Jones ha segnato +0,11% o S&P500 +0,47% e il Nasdaq +0,94%. L’oro e le aspettative di taglio dei tassi hanno sostenuto i listini.

Questa mattina, 16 settembre, l’entusiasmo si è trasmesso all’Asia Pacifico:

• Giappone: Nikkei +0,5%, nuovo massimo storico. Riflettori anche sulla corsa alla leadership del Partito Liberal Democratico, con in campo Shinjiro Koizumi, Toshimitsu Motegi, Takayuki Kobayashi, Sanae Takaichi e Yoshimasa Hayashi.

• Corea del Sud: Kospi +1,1% e undicesima seduta consecutiva in rialzo, una sequenza che non si vedeva da oltre cinque anni. Da inizio 2025 l’indice ha guadagnato +35,5% in euro, spinto soprattutto dai titoli tech legati all’AI.

• Cina: mercati più cauti, con Shanghai e Hong Kong quasi piatte. Taipei in rialzo (Taiex +1%). Cresce l’attesa per la telefonata di venerdì tra Trump e Xi Jinping sull’accordo TikTok.

• India: Sensex +0,2%. Le esportazioni ad agosto sono salite per il secondo mese consecutivo, complice la corsa delle aziende ad anticipare le spedizioni prima dei nuovi dazi Usa. Washington ha infatti portato le tariffe al 50%, dopo un primo balzo al 25% il 7 agosto, in risposta agli acquisti di petrolio russo da parte di Nuova Delhi.

Petrolio e commodity

Il Brent si mantiene in leggero rialzo a 67,60 dollari, mentre il mercato valuta l’impatto degli attacchi ucraini alle raffinerie russe. Mosca rappresenta oltre 10% della produzione mondiale e il rischio di interruzioni sull’offerta pesa sulle prospettive globali. L’indice Bloomberg Commodity sale a 103,80 dollari, massimo da due mesi, grazie al rally di oro, petrolio e rame. Quest’ultimo ha toccato i 10.173 dollari la tonnellata, livello più alto da giugno 2024, sostenuto anche dall’attività in Cina.

Il Bitcoin resta a 115.500 dollari, poco sotto il record. Le corporate treasury detengono oltre 1 milione di BTC, per un controvalore superiore a 117 miliardi di dollari. Al top Michael Saylor con 636.505 Bitcoin, seguito da Mara Holdings con oltre 52.000.

Bond distesi: il mercato obbligazionario resta tranquillo in attesa della Fed. Negli Stati Uniti, il rendimento del Treasury decennale è sceso al 4,03%, minimo da cinque mesi. In Europa: Bund decennale a 2,69%, OAT e BTP entrambi a 3,47%. Lo spread Italia-Germania si riduce a 78 punti base. Secondo Bankitalia, a giugno gli investitori esteri hanno raggiunto un record assoluto di detenzioni di titoli di Stato italiani.

Oltre all’economia, c’è la politica. Il Senato Usa ha confermato Stephen Miran, consigliere economico vicino a Trump, nel board della Fed. Parallelamente, una corte d’appello ha bloccato il tentativo del presidente di rimuovere la governatrice Lisa Cook, che parteciperà quindi al FOMC di questa settimana. Il braccio di ferro tra Casa Bianca e Federal Reserve rischia di pesare sull’indipendenza dell’istituto.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 15.09.2025Fed “dovish” a settembre: mercati già "all-in" su un taglio.

Obbligazioni e oro i beneficiari immediati.

Debito Europeo: conti Italia meglio del previsto, Francia l’anello debole.

Borse Asia a due velocità: Giappone in rally, Cina in affanno.

Giovedì scorso la BCE ha scelto per la seconda volta consecutiva di non toccare i tassi. Una decisione che riflette la fiducia nei dati sull’inflazione Ue, abbastanza confortanti da consentire a Francoforte di tirare il fiato.

Dall’altra parte dell’Atlantico, invece, la Fed è sotto pressione: il mercato dà ormai per scontato al 100% un taglio da 25 punti base nella riunione del 16-17 settembre.

Non solo: la banca centrale statunitense è nel mirino della Casa Bianca, col Presidente Trump che non ha risparmiato attacchi. In altre parole, l’indipendenza della Fed è diventata tema politico, e questo aumenta il nervosismo.

L’ultima seduta della settimana si è chiusa in Europa con un tono debole, mercati in stand-by, in attesa delle mosse della FED. A salvarsi è Milano, +0,32% e quinto rialzo consecutivo. Benino anche Londra (+0,41%) e Parigi (+0,14%), con Francoforte piatta e Madrid -0,4%.

A New York, seduta contrastata: Dow Jones -0,59%, Nasdaq 100 in lieve progresso. Il dato clou è arrivato dal mercato del lavoro: solo 22.000 nuovi posti non agricoli ad agosto, contro stime molto più robuste.

Il rallentamento è stato anticipato anche da richieste di sussidi più alte e da un calo delle assunzioni nel privato. Per gli investitori questo significa una sola cosa: Fed obbligata a muoversi, e presto.

Italia e Ue: focus sui conti pubblici: secondo l’Ufficio parlamentare italiano di bilancio, l’Italia è l’unico tra i grandi Paesi Ue a mantenere nel 2025 un rapporto debito/Pil inferiore a quanto fissato nel Piano strutturale di bilancio, pur con un peggioramento al 136,6% (+1,3 punti rispetto al 2024). Roma resta comunque seconda solo alla Grecia (153,6%). In media, il debito Ue salirà all’83,6% del Pil e quello dell’Eurozona al 90,2%. In Francia la situazione appare più critica: deficit previsto al 5,4% e un debito che nel 2024 già viaggiava al 113% del Pil.

Il rischio politico pesa in Francia: oggi l’Assemblée Nationale vota la fiducia al premier François Bayrou. La possibilità che il governo cada, come già accaduto a Michel Barnier dopo soli tre mesi, è concreta. Instabilità politica e numeri di bilancio poco incoraggianti fanno della Francia il vero sorvegliato speciale in Europa.

Nel Regno Unito, il Pil di luglio ha fatto registrare una crescita zero dopo il +0,4% di giugno. Su base annua, l’economia resta a +1,4%, leggermente sotto le attese (+1,5%), in attesa della nuova legge di bilancio. A pesare è stato soprattutto il manifatturiero, mentre servizi ed edilizia hanno offerto un sostegno parziale.

Oggi, 15 settembre, le borse asiatiche iniziano bene la settimana: Nikkei225 in rialzo, +1,5%, vicino ai massimi storici di agosto. La revisione del Pil del secondo trimestre ha sorpreso al rialzo, grazie a export e consumi. Ma il colpo di scena è politico: il premier Ishiba ha annunciato le dimissioni dalla guida del Partito Liberal Democratico dopo la sconfitta alle elezioni della Camera Alta.

In Cina, l’indice CSI300 si muove appena (+0,1%), a Hong Kong l’Hang Seng segna +0,2%. Export cinese in crescita ma con un forte rallentamento, segnale di domanda estera debole. In evidenza i colossi tech: Baidu +4% (emissione obbligazionaria in arrivo), Alibaba +4% (nuovo modello di intelligenza artificiale, definito “il più grande e intelligente di sempre”).

Altrove, Nifty50 indiano +0,3%, Kospi coreano +0,2%, Singapore +0,2%.

Materie prime: oro superstar, petrolio in rimbalzo: il Brent (greggio di riferimento europeo) recupera oltre +1% a 66,30 dollari/barile dopo la debolezza delle scorse settimane. L’OPEC+ ha deciso di aumentare la produzione da ottobre, ma con incrementi contenuti: 137.000 barili/giorno, ben meno dei 555.000 di agosto e settembre. L’Arabia Saudita punta a difendere le quote di mercato, mentre le sanzioni al petrolio russo continuano a influenzare il quadro.

Sul fronte metalli, riflettori accesi sulle terre rare: ad agosto le esportazioni cinesi sono scese del 3,4% a 5.792 tonnellate, e restano in crescita del 14,5% nei primi otto mesi del 2025 (44.355 tonnellate).

L’oro consolida sui massimi: 3.580 dollari/oncia, dopo aver toccato i 3.600 venerdì. Settimana migliore da aprile (+4%). Goldman Sachs parla di possibile corsa fino a 5.000 dollari se l’indipendenza della Fed dovesse essere compromessa: uno scenario che porterebbe capitali a rifugiarsi nel metallo giallo a scapito dei Treasury.

Bitcoin sopra i 111.000 dollari, +2% in settimana, ma ancora sotto i massimi di agosto (125.000). Strategy, società Usa con la maggiore riserva di Bitcoin, ha chiuso un Q2 da record: 14 miliardi di utile operativo, 10 miliardi di netto, 114,5 milioni di ricavi. Grazie all’adozione del fair-value accounting, è costantemente profittevole e si candida a entrare nell’S&P500. Sarebbe la prima “Bitcoin-backed company” dell’indice.

Obbligazioni: Treasury in recupero, Bund stabili: negli Usa, i dati deboli sull’occupazione hanno favorito il recupero: rendimento a 30 anni giù al 4,77% (da 4,84%), decennale al 4,10% (da 4,15%). In Europa, quadro stabile: Bund decennale 2,66%, Oat francese 3,45%, BTP italiano 3,50%. Spread a 84 e 5 punti base rispettivamente.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 04.09.2025Google tira il fiato: Giudici Usa respingono l’accusa di monopolio.

Chrome potra' restare tra i motori di ricerca di default di I-Phone.

Pausa della salita dei rendimenti dei bond lunghi: da confermare!

Dollaro ancora debole: fiuta taglio da -0,25% al meeting FED del 17/09.

Mercati tra decisioni giudiziarie, attese sulla Fed e rally asiatici. Una decisione della magistratura statunitense ha dato respiro al comparto tecnologico globale. Un giudice federale si è infatti schierato con Google nella storica causa per monopolio nei motori di ricerca, permettendo al colosso di Mountain View di mantenere il ruolo di motore predefinito sugli iPhone.

Ancora più significativo, il tribunale ha respinto la richiesta del governo di imporre la cessione del browser Chrome. Il verdetto ha immediatamente sostenuto il settore tecnologico: l’indice di comparto ha messo a segno un +1,2%, permettendo anche alle piazze europee di chiudere in positivo.

Milano ha terminato a +0,14%, Francoforte a +0,48%, Parigi a +0,86%.

Bond sotto osservazione. I titoli di Stato restano al centro dell’attenzione, ma la giornata ha segnato una stabilizzazione dopo le tensioni della vigilia. I Gilt britannici hanno respirato: il trentennale è sceso al 5,61% dal picco ventennale toccato ieri, complice la complessa manovra finanziaria in preparazione dal governo di Keir Starmer.

In Europa lo spread Btp-Bund decennale ha chiuso a 90 punti base, in calo di 2 rispetto a ieri, con il rendimento del Btp decennale al 3,64% dal 3,71%. Il differenziale Italia-Francia [ di soli 10 pbs, con l’OAT decennale al 3,54%. Sulla parte lunga, Bund trentennale al 3,35% (dal 3,40%), OAT 30 anni al 4,45% (dal 4,50%) e Btp 30 anni a 4,60% (dal 4,66%).

Wall Street contrastata. A New York la seduta si è chiusa in ordine sparso: Dow Jones -0,06%, S&P500 +0,51%, Nasdaq +1,02%. Il listino industriale ha sofferto per la debolezza dei titoli bancari ed energetici, penalizzati dal timore di un rallentamento economico e dall’impennata dei rendimenti.

Il Treasury 30 anni ha toccato 5% per la prima volta da luglio, salvo poi ripiegare al 4,89%, mentre il decennale è sceso al 4,21% dal 4,28%.

Attesa per la Fed. Il dossier più caldo resta quello sulla guida della Federal Reserve. Secondo la stampa, il segretario al Tesoro Scott Bessent aprirà venerdì i colloqui per selezionare il successore di Jerome Powell, più volte criticato da Donald Trump per la mancata riduzione dei tassi.

Sul fronte macro, fari puntati sui dati occupazionali: l’ADP di agosto dovrebbe mostrare 65-75 mila nuovi posti di lavoro nel settore privato, meno dei 114 mila di luglio, in attesa del report sul mercato del lavoro di domani.

Sul mercato valutario, il dollaro si rafforza: 1,167 vs euro. L’oro consolida sopra quota 3.500 $/oncia, con record spot ieri a 3.558 $ e stamane a 3.526 $. L’argento viaggia a 40,80. L’appeal dei metalli preziosi resta legato sia alle attese sui tassi sia all’acquisto di beni rifugio di fronte alle tensioni obbligazionarie.

Il prezzo del petrolio è invece in calo: WTI (benchmak Usa)a 64$/barile, Brent a 67. Gli operatori guardano alla riunione OPEC+ di domenica, che potrebbe sancire un ulteriore aumento dell’offerta dopo i +2,2 milioni b/g programmati tra aprile e settembre e i +300 mila b/g concessi agli Emirati Arabi Uniti. Gas in rialzo ad Amsterdam: 31,98 €/MWh (+0,65%).

La seduta asiatica del 4 settembre mostra un quadro contrastato.

CSI300 cinese -2,2%, Hang-Seng (Hong Kong) -1,1%. India: Sensex +0,6%. Dopo il colpo dei dazi Usa al 50%, il mercato trova sollievo dalle aperture su possibili colloqui commerciali.

Giappone: Nikkei 225 +1,5%. Rendimento dei bond 30 anni al 3,25% dal record 3,30% di ieri.

Corea: KOSPI +0,3%. L’indice brilla da inizio anno: +26% in euro, +41% in dollari, contro +8%/+17% dell’Asia-Pacifico ex-Japan. Il rally è sostenuto dalle riforme post-elezioni e ha già riassorbito la correzione estiva legata alla riforma fiscale 2025.

In Australia: ASX200 +0,9%, sostenuto dai dati di PIL che raffreddano le aspettative su ulteriori tagli RBA.

“Crypto world”: Bitcoin arretra -1,4% a 112 mila $, dopo due sedute di recupero dai minimi bimestrali. La media mobile a 100 giorni resta resistenza chiave. Gli ETP su Bitcoin detengono oltre 1,47 milioni di token, pari al 7% della supply massima (21 milioni). Gli 11 fondi Usa raccolgono la fetta principale, con 1,29 milioni di Bitcoin in portafoglio.

I future su Wall Street e sugli indici europei si muovono in rialzo a metà giornata (ore 13:00 CET), con l’attenzione rivolta al dato sulle non-farm payrolls.

Sullo sfondo, i segnali contrastanti dai banchieri centrali Usa: Alberto Musalem (Fed St. Louis) ha difeso l’orientamento attuale, mentre Christopher Waller ha invocato esplicitamente un taglio già nel meeting del 16-17 settembre, preludio a una serie di interventi nei prossimi mesi.

In sintesi, i mercati navigano tra decisioni politiche e giudiziarie negli Stati Uniti, oscillazioni dei rendimenti e segnali divergenti dalla Fed, con l’Asia a fornire dinamiche divergenti ma complessivamente più resilienti. Oro e dollaro restano i barometri della cautela, mentre petrolio e bond sono barometri sensibili dei rischi latenti.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 03.09.2025Oro e argento segnano nuovi massimi storici, fenomeno da osservare!

Borse globali in calo nelle prime 2 sedute di settembre: profit taking?

Inflazione europea stabile al 2,1% ad Agosto: BCE starà ferma sui tassi.

Mercati ormai certi di taglio da -0,25% al meeting FED del 17 settembre.

Mercati in balia di dazi e banche centrali. Le principali piazze finanziarie mondiali si muovono tra incertezze su dazi commerciali e attese per la Federal Reserve, che a settembre potrebbe tagliare i tassi. Intanto l’oro vola a nuovi record, il dollaro arretra, il renminbi cinese tocca i massimi da novembre e gli investitori, in vista di un settembre storicamente debole per equity e bond, si orientano verso posizioni più difensive.

Borse Europa in rosso: seduta pesante per le maggiori Borse europee. Francoforte guida i ribassi con il Dax a -2,29%, seguita da Milano, -1,61%, Londra, -0,87%, e Parigi, -0,7%. A Wall Street la chiusura non è stata migliore: Nasdaq -0,8%, S&P500 -0,7%, Dow Jones -0,6%.

Dati macro contrastanti: negli Usa l’indice ISM manifatturiero di agosto si ferma a 48,7 punti, sotto le attese (49). Meglio i nuovi ordini a 51,4 (contro 48 previsti), male invece l’occupazione a 43,8 (stima 45) e i prezzi a 63,7 (vs 65). L’attività manifatturiera misurata da S&P Global PMI sale a 53 punti, segnalando espansione, ma meno della lettura flash (53,5) e delle attese (53,3).

Oro da record e sorpasso sui Treasury. Complice la debolezza del dollaro e le aspettative sulla Fed, l’oro ha sfondato ieri la soglia dei 3.500 dollari l’oncia, toccando 3.533 e spingendosi stamane, 3 settembre, a 3.546. Per la prima volta da oltre 30 anni, nelle riserve delle banche centrali l’oro ha superato in percentuale i Treasury USA: un sorpasso clamoroso, alimentato dal rally del metallo giallo e dal deprezzamento dei titoli americani.

Inflazione e mosse della BCE. Nell’Eurozona l’inflazione ad agosto è salita al 2,1%, in linea con le attese, mentre la core è rimasta al 2,3% (sopra il 2,2% previsto). La Banca Centrale Europea, secondo il membro del board Isabel Schnabel, manterrà i tassi fermi l’11 settembre, ma il mercato vede probabile un nuovo taglio entro fine 2025. I rendimenti dei governativi restano sorvegliati speciali: i Gilt britannici a lunga scadenza volano ai massimi dal 1998.

Btp Italiani, domanda solida dall’estero. Il Tesoro ha collocato un nuovo Btp trentennale tramite sindacato di banche, operazione accolta positivamente da fondi e investitori istituzionali (“real money”), con hedge fund quasi assenti. Lo spread decennale sul Bund resta poco sopra quota 80 punti, quello sull’Oat francese si riduce a 7-8 punti base.

Dazi: accordo UE-USA per le auto. La Commissione europea conferma l’accordo con gli Stati Uniti: i nuovi dazi del 15% saranno applicati retroattivamente dall’1 agosto, affrancando le aziende europee dalla precedente imposta del 27,5%.

Oggi, 3 settembre,Asia-Pacifico tra alti e bassi. Dopo la chiusura debole di Wall Street, le Borse asiatiche viaggiano contrastate. In Australia: ASX 200 -1%, peggior performance della regione. Il PIL del secondo trimestre supera le attese grazie alla domanda interna, ma raffredda le aspettative di ulteriori tagli dei tassi dalla RBA.

In Cina e dintorni: CSI300 -0,9%, Hong-Kong -0,4%, Taiex-Taiwan +0,2%. Prendono il via prese di profitto dopo i massimi triennali di agosto, colpiti i titoli dei chip (es. Cambricon Technologies -4%). In Corea KOSPI +0,3%, sostenuto da un PIL sopra le attese, ma frenato dai tecnologici.

In Giappone: Nikkei225 -0,3%, quarto ribasso consecutivo nonostante PMI migliori del previsto; in India: Sensex piatto, sotto pressione per i dazi USA del 50% entrati in vigore la scorsa settimana.

In generale per le Borse globali settembre parte in salita, con due ribassi consecutivi dell’indice globale MSCI World, dopo un agosto sorprendentemente positivo (+2,5%, quinto mese consecutivo di rialzo). Le prese di profitto sono tornate protagoniste, spinte da timori già emersi a cavallo tra fine luglio e inizio agosto.

Energia e materie prime. Il Brent corregge a 69 Dollari/barile dopo il +1,5% di martedì, innescato dalle nuove sanzioni USA su compagnie di navigazione. Gli operatori guardano alla riunione OPEC+ del 7 settembre, senza aspettarsi cambiamenti produttivi.

Il rame di Londra supera brevemente i 10.000 dollari/tonnellata, spinto dalla domanda cinese. Negli USA l’amministrazione Trump rilancia sul carbone con aste competitive per nuove concessioni in Alabama, Montana e Utah, in linea con la promessa di rafforzare la produzione nazionale.

Bitcoin: accumulo record: stamattina consolida il +2,3% di martedì, riportandosi vicino alla media mobile a 100 giorni (112.000 dollari). Strategy (ex Microstrategy) ha acquistato 4.048 BTC tra il 26 agosto e il 1° settembre per 449,3 milioni USD a un prezzo medio di 110.981 dollari. Al 1° settembre 2025 la società deteneva 636.505 BTC, per un investimento complessivo di 46,95 miliardi e un prezzo medio di 73.765 dollari.

Sul fronte obbligazionario, vendite diffuse in Europa e rendimenti in rialzo: Bund 30 anni al 3,40% (massimo da luglio 2011), Oat francese 30 anni al 4,50% (massimo da agosto 2008). Più stabile il Btp 30 anni al 4,66%, livello già visto a marzo 2025. Negli Stati Uniti i Treasury decennali al 4,28% e i trentennali al 4,98%, i massimi da metà luglio.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 02.09.2025Borse europee leggermente positive nella prima seduta di settembre.

Wall Street chiusa per il “labour Day”. Trump tuona ancora contro l’India.

Sempre più probabile un taglio di 25 bps al meeting FED del 7 settembre.

Oro e argento ai massimi storici, e accelerano al rialzo.

Mercati tra tensioni geopolitiche e rally dei metalli preziosi. La prima settimana di settembre è partita con un intreccio fitto di politica, economia e mercati.

Da una parte i leader della Shanghai Cooperation Organisation, da Vladimir Putin a Xi Jinping, da Narendra Modi al nuovo presidente iraniano Masoud Pezeshkian, si sono riuniti a Tianjin (China) per rafforzare le alleanze eurasiatiche.

Dall’altra, negli Stati Uniti, le sentenze che mettono in discussione i dazi voluti da Donald Trump riaprono scenari di incertezza, mentre in Europa pesano le fragilità politiche francesi e, in contrappeso, arrivano le rassicurazioni di Christine Lagarde, presidente della Banca Centrale Europea.

Lagarde e la disciplina fiscale europea: nel pieno della crisi politica francese, Christine Lagarde ha sorpreso con un endorsement all’Italia: “Sta facendo sforzi seri in termini di bilancio e probabilmente raggiungerà presto il 3% di deficit”. La presidente della BCE ha invitato l’intera Eurozona a mantenere disciplina fiscale, per preservare credibilità sui mercati e sostenere finanziamenti pubblici e locali.

La FED resta nel mirino: il mercato ora scommette quasi all’unanimità su un taglio dei tassi negli Stati Uniti. Secondo il CME FedWatch Tool, la probabilità di un taglio di 25 punti base è al 90% nella riunione del 16-17 settembre.

Gli ultimi dati non hanno deluso: l’indice PCE core – parametro d’inflazione preferito dalla FED – è cresciuto dello 0,3% mensile, portando l’annuo al 2,9%, massimo da cinque mesi ma perfettamente in linea con le stime. Il dollaro, in calo del 12% da inizio anno, resta fermo in attesa delle buste paga di venerdì, che potrebbero confermare il rallentamento del mercato del lavoro.

Il calendario economico si annuncia intenso: oggi, martedì 2 settembre, sarà protagonista l’inflazione dell’Eurozona, che secondo il consensus Bloomberg dovrebbe segnare un lieve rialzo; venerdì, invece, occhi puntati sul cruciale rapporto sull’occupazione statunitense.

Ieri, con Wall Street chiusa per il Labor Day, le borse europee hanno vissuto una seduta tranquilla, ma hanno comunque chiuso in territorio positivo: Milano +0,51%, Francoforte +0,49%, Parigi +0,05%, Londra +0,07%.

Petrolio in tensione: ieri il prezzo del greggio WTI è salito di circa +1% a 64,6 dollari al barile, spinto dall’escalation militare tra Russia e Ucraina. I flussi russi restano sotto osservazione: le spedizioni dai porti sono scese al minimo di quattro settimane, pari a 2,72 milioni di barili al giorno. Alla vigilia della riunione dell’Opec+ del 7 settembre, il presidente ucraino Volodymyr Zelensky ha promesso nuove offensive dopo gli attacchi russi alle centrali elettriche, confermando la spirale di raid reciproci sulle infrastrutture energetiche.

Trump ancora contro l’India: su Truth Social, Donald Trump ha accusato l’India di imporre “tariffe più alte di qualsiasi altro Paese”, impedendo alle imprese americane di penetrare nel mercato locale. Secondo Trump, il commercio bilaterale è “un disastro unilaterale”: “India vende molto a Washington ma compra quasi tutto il petrolio e gran parte dell’equipaggiamento militare dalla Russia. L’ex presidente sottolinea che i dazi USA al 50% entrati in vigore ad agosto hanno già colpito pesantemente il mercato indiano.

Questa mattina, 2 settembre, Asia divisa e oro alle stelle: le borse asiatiche hanno registrato andamenti contrastanti. Il Nikkei225 giapponese è salito +0,5%, il Kospi sudcoreano +0,9%, favorito da un’inflazione sotto le attese che apre la strada a nuovi tagli dei tassi da parte della Banca centrale.

Al contrario, la Cina ha deluso: il CSI300 di Shanghai Shenzhen -0,9%, dopo i massimi triennali toccati la settimana scorsa, mentre l’Hang Seng di Hong Kong ha perso -0,7%, penalizzato dal comparto chip in calo dopo il rally di agosto. In India, il Sensex è salito +0,4%, ma resta appesantito dalle tensioni sui dazi americani.

Il protagonista assoluto, però, è l’oro: il metallo giallo ha sfondato i 3.500 dollari/oncia, segnando un nuovo massimo a 3.508 Usd, prima di frenare leggermente sotto 3.500. Anche l’argento brilla: a 40,7 Usd/oncia, per la prima volta oltre quota 40 dal 2011. Nel solo 2025, l’argento è già salito +40%, l’oro +33%; entrambi hanno più che raddoppiato il loro valore negli ultimi tre anni. A spingerli, oltre alle tensioni geopolitiche, sono soprattutto le attese di un taglio dei tassi FED a fine settembre.

Bond in attesa, e sul fronte obbligazionario è calma piatta: il Treasury decennale americano resta al 4,24%, minimo da quattro mesi; il Bund decennale al 2,75%, mentre il BTP decennale si colloca al 3,60%. Ma le statistiche non sorridono: settembre è storicamente il mese peggiore per le obbligazioni a lunga scadenza, con una perdita mediana del -2% nell’ultimo decennio. Questa volta, le tensioni geopolitiche e le attese di tagli dei tassi potrebbero trasformare la debolezza stagionale in un’opportunità d’acquisto.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 01.09.2025Inflazione PCE Usa di luglio in linea con le attese, a +2,6% YoY.

FED verso taglio dei tassi a Settembre: lo dice il Governatore Waller.

Consumi privati Usa ancora brillanti, +0,5% mensile, a luglio.

Oro verso i massimi, grazie a Dollaro debole e scenari di “monetary easing”.

L’ultima seduta di agosto ha visto le Borse europee chiudere in calo, appesantite da tensioni politiche negli Stati Uniti e da dati macro internazionali. Riflettori puntati sull’inflazione americana: il PCE index (personal consumption expenditure), uno dei principali indicatori monitorati dalla Fed, è rimasto stabile a luglio al 2,6% annuo, in linea con le attese e identico al dato di giugno.

Su base mensile, la crescita è stata ]0,5%, anche qui senza sorprese.

Il dato “core”, depurato dalle componenti più volatili, è salito al +2,9% dal +2,8% di giugno, mentre il dato mensile è stato pari a +0,3%. Nessuno scossone dunque, mentre i consumi americani mostrano ancora vigore: +0,5% a luglio contro +0,4% di giugno. Un contesto che lascia spazio a un taglio dei tassi, seppur con margini limitati.

In Europa, i riflettori restano accesi sulla politica e sull’economia domestica. In Italia, il Pil del secondo trimestre ha registrato una lieve contrazione, -0,1%, mentre l’inflazione ad agosto è scesa all’1,6% annuo: tuttavia il “carrello della spesa” (principalmente il “food”) ha mostrato un deciso rincaro del +3,5%.

In Francia, la crisi politica minaccia stabilità e mercati: il premier François Bayrou ha annunciato un voto di fiducia sull’ambizioso bilancio 2026 (che punta a riportare il deficit sotto il 5% del Pil). I sondaggi lo danno sconfitto, con il rischio di far precipitare il Paese nella peggiore crisi politica della storia recente.

Federal Reserve: da Miami, il governatore Christopher Waller, favorevole a un taglio dei tassi già a luglio, ha dichiarato di attendersi un allentamento (alias taglio dei tassi) a settembre. Nome di peso, è nella rosa dei candidati di Trump per sostituire Powell alla guida della Fed. Proprio Trump, intanto, ha chiesto alla Corte federale il via libera per licenziare la governatrice Lisa Cook, contro cui è in corso una disputa legale.

Venerdì 29 agosto, l’ultima seduta del mese, Wall Street ha chiuso in ribasso: Dow Jones -0,20%, S&P500 -0,6% e Nasdaq -1,1%, nonostante i record della vigilia, con l’S&P500 per la prima volta oltre quota 6.500.

Tensioni commerciali: USA, Brasile e India sotto i riflettori: dal 1° settembre non è più valida l’esenzione sulle piccole spedizioni in arrivo negli Stati Uniti.

Il Brasile ha aperto un tavolo con Washington per escludere il caffè dai dazi al 50%, pur minacciando ritorsioni. Il vicepresidente Geraldo Alckmin ha parlato di “strumento di pressione per aprire un dialogo con Washington”. In India, invece, la tariffa punitiva al 50% sui prodotti indiani imposta da Trump pesa come un macigno.

L’indice Sensex di Mumbai ha chiuso agosto con un crollo del -4,7% (“in Euro”), sesto mese negativo su otto nel 2025, con un calo complessivo del -12% YtoDate.

Oggi, 1’ settembre, nella prima seduta del mese, le Borse asiatiche hanno mostrato un andamento contrastato.

Area Cinese: spicca l’Hang Seng di Hong Kong, +1,8%. In Cina il PMI manifatturiero privato sale a 50,5 punti (massimo da 5 mesi) ad agosto, contro 49,5 di luglio, sopra le attese (49,7).

Giappone: Nikkei -1,5%, appesantito da Advantest (-9%) e SoftBank (-7%).

Corea del Sud: Kospi -1,3%, con Samsung -2,5% e SK Hynix -4,5%, in Australia: S&P/ASX200 -0,7% e in India: Nifty50 +0,4%.

Materie prime: oro superstar, petrolio sempre debole. Il petrolio Brent (greggio di riferimento europeo) ha perso -6% ad agosto (secondo peggior risultato del 2025, dopo il -15% di aprile), mentre stamane segna -0,4%. Nonostante le tensioni geopolitiche, l’offerta abbondante pesa: la produzione USA ha raggiunto un record di 13,58 milioni di barili/giorno a giugno.

L’indice Bloomberg commodity nel mese passato ha guadagnato +1,6%, trainato da oro e argento (+4%), carne bovina (+6%), soia (+5%) e soprattutto caffè (+30%).

Il gas naturale USA ha invece perso -2,7%, pur rimbalzando del 10% nelle ultime sedute del mese. Protagonista assoluto l’oro: stamane quota 3.480 $/oncia, dopo il rialzo, +4,8%, di agosto e con un guadagno annuo superiore al 30%. Dopo sette mesi positivi su otto nel 2025 torna a un passo dai massimi storici.

Il Dollaro Usa chiude agosto con un nuovo scivolone: -2,4%, settimo mese negativo su otto nel 2025. Sul fronte crypto, il Bitcoin scambia a 107.400 $ (-1,7%), ai minimi da due mesi. Dopo aver toccato quota 125.000 a luglio, ha perso oltre il 6% in agosto, a differenza di Ethereum e Solana che hanno attratto flussi crescenti.

Obbligazioni: il rendimento del Treasury decennale USA è sceso a 4,22%, dai 4,37% di inizio agosto, al minimo da quattro mesi. In Europa, i BTP decennali italiano pagano oggi 3,58%, con lo spread Italia-Germania a 86 bps e Italia-Francia a soli 7.

In luce il Portogallo: S&P ha alzato il rating sovrano da A a A+, seconda revisione da febbraio, e prevede che il debito pubblico scenderà all’84% del Pil nel 2028.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 29.08.2025Congediamo un mese di agosto generoso per azioni e cryptos.

Borse globali, nuovi massimi: merito di Wall Street e della “tech” Usa&China.

Dollaro ancora debole, ma sensibile alle imminenti decisioni della FED.

Il Pil americano è tornato a crescere, e forte, nel 2’ trimestre 2025!

Agosto da record tra borse, commodity e valute: i mercati globali corrono, con qualche distinguo. La giornata di ieri, 28 agosto, ha lasciato le Borse europee “sospese” e con chiusure eterogenee, incapaci di capitalizzare fino in fondo sulla trimestrale di Nvidia e sulla revisione al rialzo del Pil Usa.

Il colosso dei chip ha ceduto -0,8%, molto meglio del -3% segnalato nel pre-market, mentre il Pil americano del secondo trimestre è stato rivisto da +3,0% a +3,3%, oltre le attese, e in recupero dopo la contrazione dei primi tre mesi 2025: numeri che riaprono il dibattito sulle mosse della Federal Reserve, con gli analisti che continuano a scommettere sul taglio dei tassi a settembre.

Borse europee, in chiusura, in ordine sparso: Milano +0,23%, Parigi +0,24%, Madrid +0,33%, Amsterdam +0,32%, invariata Francoforte -0,01%, mentre Londra ha perso -0,39%.

Sul valutario, l’euro s’è rafforzato a 1,1669 Dollari (da 1,1607 della vigilia), e vale 171,53 yen; il cross dollaro/yen è 147,01.

Sul fronte energetico, il WTI è scivolato a 63,6 dollari (-0,8% ed anche il gas ad Amsterdam è calato a 31,705 euro/MWh (-2,6%).

Lo spread Btp-Bund ha “chiuso” a 87 punti base (da 91), col rendimento del decennale benchmark a 3,57%.

Per le Borse mondiali Agosto si chiude col botto. Oggi, 29 agosto, future e indici europei arretrano circa -0,5% a metà giornata, ma il bilancio mensile resta brillante. L’indice globale MSCI Acwi archivia agosto con +2,9%, quinto mese consecutivo di rialzi, e ieri ha toccato un nuovo massimo storico, mentre da inizio anno segna +13,7%.

Il merito è soprattutto, una volta ancora, di Wall Street, che pesa per 65% sull’indice. L’S&P500 ha centrato il ventesimo record del 2025, con un guadagno mensile di +2,6%, in linea con il Nasdaq e leggermente sotto il Dow Jones (+3,4%).A sorpresa, il miglior listino Usa è il Russell 2000, indice delle mid-cap, con un +7,5%, favorito dalla prospettiva di dazi più leggeri e tassi in discesa.

In Europa, l’EuroStoxx 600 è salito dell’1%, +9% da inizio anno, anch’esso al quinto mese positivo. Più sfumate le singole piazze: il Cac40 francese perde lo 0,2% zavorrato dalla crisi politica, il Dax è fermo, mentre Ibex e Ftse Mib brillano con +4%, sostenuti da spread più bassi, trimestrali solide e flussi in uscita dalla Francia.

Asia protagonista: Cina e Giappone in rally: otimo mese per il Giappone, secondo mercato dell’Acwi (4,7% di peso), con un +4%: il Nikkei 225 ha aggiornato il record storico il 19 agosto. Ma la vera star è la Cina (+9%), spinta dai titoli tech legati all’IA: Alibaba, SMIC e Tencent guadagnano il +14%.

Goldman Sachs ha alzato l’obiettivo a 12 mesi del CSI300 di Shanghai&Shenhen a 4.900 punti, da 4.500, grazie a valutazioni convenienti e utili attesi in crescita a “cifra singola alta”.

Le chiusure di oggi in Asia confermano la tendenza: CSI300 +0,7% (massimi da marzo 2022 a 4.500), con scambi medi giornalieri “record” a 2,2 trilioni di yuan (309 mld $). Hang Seng +0,6%, Taiex +0,5%. Giappone più debole, Nikkei -0,3%, yen stabile, dopo che in agosto d’è rivalutato del +2,5% contro Dollaro. Kospi -0,4%, Sensex indiano in parità.

Meno euforiche il mese di agosto pr le commodity. Il petrolio WTI si avvia a chiudere a circa 64 $/barile, con un calo di -6%, dopo tre mesi di rialzo. Gli attacchi ucraini a terminali russi hanno avuto impatto limitato: pesa di più la fine della “driving season” Usa e il ritorno di sovrabbondante offerta. L’indice Bloomberg Commodity resta stabile a 102 $, grazie al bilanciamento tra il calo del greggio e il rally del caffè (+25%) e dei metalli preziosi.

L’oro ha chiuso agosto a 3.415 $/oncia, +4%, ben sopra i minimi del 1° agosto (3.281 $). Il gas naturale europeo arretra del 4% nel mese (TTF Amsterdam).

Nel mese che sta per finire si notano Dollaro giù e spread italiano (BTP decennale) al minimo da 20 anni verso l’omologo francese. Il dollaro resta debole, come osservato da inizio anno, -2,2% a 1,16 sull’euro solo in agosto.

La Fed si prepara a tagliare i tassi: il governatore Christopher Waller ha dichiarato che sosterrà un taglio di 25 punti base alla riunione del 16-17 settembre, prevedendo ulteriori riduzioni per riportare il tasso vicino alla neutralità.

Sul fronte obbligazionario un agosto “magro” di soddisfazioni: il prezzo del Treasury decennale Usa è salito dell’1,3%, ma tradotto in euro equivale a -1%. I prezzi di Btp e Bund sono calati -0,2%. Come accennato, spread tra Btp-OAT francesi, sceso -14 punti base a soli 5 pbs: non accadeva da oltre 20 anni.

Infine, il capitolo criptovalute. Bitcoin chiude agosto con un rialzo dell’8%, quarto mese positivo, pur lontano dal massimo a 125 mila dolalri del 14/08. Il protagonista vero è però Ethereum, balzato +50% al nuovo massimo storico. Bene anche Solana +11%.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 28.08.2025Numeri di Nvidia sopra le attese, ma non stellari. L’azione perde fino a -5%.

CEO Nvidia, Jensen Huang, definisce insaziabile la domanda di chp per l’AI.

Francia ancora alle prese con possibile crisi di Governo e debito fuori rotta.

Per la tech cinese legata ad AI scenari positivi e rialzi in Borsa. Da seguire!

La seduta del 27 agosto s’è chiusa con andamenti contrastati per le principali piazze finanziarie europee. Parigi è stata l’unica in territorio positivo, con un progresso dello 0,44%, segnale che i mercati sembrano aver attenuato i timori di una possibile crisi politica, in attesa del voto di fiducia previsto l’8 settembre.

Le altre Borse hanno registrato cali: Milano -0,72%, penalizzata dal comparto bancario, dopo le indiscrezioni su una possibile richiesta governativa di un contributo straordinario volto a sostenere le finanze pubbliche e aprire la strada a tagli fiscali nel 2026; Francoforte -0,41%, appesantita dai dati negativi su fiducia dei consumatori e barometro Ifo sull’occupazione in Germania.

Negli Stati Uniti, una seduta chiusa con lievi rialzi: Dow Jones +0,32%, Nasdaq +0,21%, S&P500 +0,24%. Tuttavia, gli operatori hanno atteso con attenzione soprattutto la trimestrale di Nvidia: i conti sono stati buoni, ma non eccezionali. Il titolo ha perso -3% nel dopoborsa, nonostante le dichiarazioni ottimistiche del CEO Jensen Huang, che ha definito la domanda di chip per l’intelligenza artificiale “insaziabile”, preannunciando nuovi record di vendite nel 2025.

Sul fronte politico-economico statunitense, continua lo scontro tra il presidente Donald Trump e la Federal Reserve. Parallelamente, Washington ha raddoppiato al 50% i dazi sull’India, giustificandoli ufficialmente come punizione per i massicci acquisti indiani di energia russa.

Sul mercato obbligazionario europeo lo spread BTP-Bund ha chiuso in rialzo a 91 bps, con un incremento di 4 bps rispetto alla vigilia giorno. Il rendimento del decennale italiano si è attestato al 3,60% (da 3,58%), mentre il differenziale Italia-Francia sulla stessa scadenza è rimasto contenuto a 9 punti, con l’OAT decennale francese al 3,51%.

Stamane, 28 agosto, i mercati azionari asiatici hanno mostrato andamenti contrastati. Alle ore 11.30 CET le Borse europee risultano stabili, mentre i future sul Nasdaq segnalavano un calo di -0,3%.

Greater Cina: Hang Seng -0,9%, Taiex -0,6%, CSI300 +0,6%. Focus su Meituan, crollata -12%, con le azioni tornate ai livelli di un anno fa. La “guerra dei prezzi” con i concorrenti, definita dagli stessi vertici “irragionevole”, ha causato un tracollo dell’utile netto (-97%), nonostante una crescita del fatturato del 12%. In rialzo, invece, i titoli cinesi legati all’intelligenza artificiale: SMIC e Cambricon +7%. Secondo il Financial Times, dal prossimo anno partirà un programma di incremento della produzione nazionale di chip AI.

Giappone: Nikkei +0,5%. Mitsubishi ha confermato che Berkshire Hathaway di Warren Buffett ha aumentato la sua quota oltre il 10%. Buffett, che aveva investito in cinque grandi società giapponesi nel 2020, continua a credere nelle prospettive di lungo termine. Corea: Kospi +0,5%. La Banca di Corea ha lasciato invariato il tasso di riferimento, preferendo monitorare mercato immobiliare e dazi statunitensi.

India: Mumbai -0,5%. La Casa Bianca ha chiesto a Nuova Delhi di interrompere gli acquisti di petrolio russo, con il consigliere Peter Navarro che ha definito la guerra in Ucraina “la guerra di Modi”. Dal 27 agosto gli Stati Uniti hanno raddoppiato i dazi sull’India, al 50%.

Per il petrolio prezzi deboli, vicini ai minimi dell’anno. Negli USA le scorte di greggio sono calate di 2,4 milioni/barili nella settimana conclusa il 22 agosto, oltre le attese (-1,9 milioni). L’imposizione di ulteriori dazi sulle importazioni indiane (25% aggiuntivo) ha inizialmente portato le raffinerie indiane a sospendere gli acquisti di greggio russo, salvo poi riprenderli.

L’oro torna in auge, verso i 3.400 dollari/oncia, sostenuto dalle crescenti incertezze geopolitiche: crisi francese, nuovi dazi all’India, tensioni con la Fed dopo il licenziamento di Lisa Cook.