Analisi ciclica dell’indice S&P 500Nel grafico a sinistra, con dati a 2 ore, vediamo il ciclo trimestrale del Future E-mini S&P 500. A destra, con time frame 15 minuti, analizziamo il ciclo settimanale.

Il ciclo trimestrale è iniziato il primo di Agosto, ha chiuso il primo sotto-ciclo all’inizio di settembre e poi ha fatto due importanti minimi fra il 10 e il 17 ottobre (le due aree cerchiate sul grafico). Da lì è partita una forte spinta rialzista che ha portato ai nuovi massimi assoluti, e che faceva pensare a un inizio di un nuovo ciclo trimestrale. Dalla fine di ottobre, però, abbiamo avuto una prolungata fase ribassista, con minimi toccati nella giornata di ieri a 6594 punti. Il Price Oscillator (che vediamo in basso, rappresentato dalla linea verde) è sceso sotto la linea dello zero, a confermare l’attuale estrema debolezza del ciclo trimestrale.

Proprio sul minimo di ieri, del resto, è partito un nuovo ciclo settimanale, come ci confermano i vari tagli verso l’alto delle medie mobili che vediamo sul grafico a destra. Il ciclo mostra una forza in aumento, con l’oscillatore che ha rapidamente raggiunto e superato la sua linea mediana (freccia gialla).

Se la spinta rialzista dovesse continuare nei prossimi giorni, potremmo considerare questo minimo come l’inizio del nuovo ciclo trimestrale (per il principio della sincronicità, infatti, i cicli di periodi differenti fanno solitamente minimi simultanei). Una conferma di questa ipotesi verrà data da tagli verso l’alto delle medie mobili nel grafico a sinistra. Dal momento che un ciclo tende ad avere più forza nella sua prima parte, ci aspettiamo quindi di vedere massimi e minimi crescenti dei prezzi nelle prossime due o tre settimane.

Sul fronte ribassista, invece, il minimo ciclico a 6594 punti, resta in ogni caso fondamentale. Una sua violazione aprirebbe la strada a probabili ribassi al di sotto dei 6500, anche se l’ipotesi ora come ora sembra molto remota.

Cerca nelle idee per "oscillator"

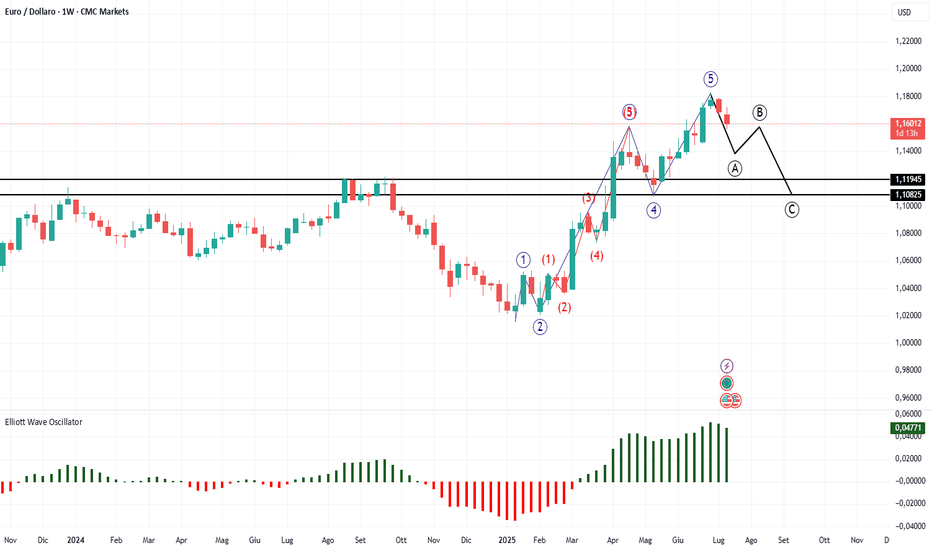

EURODOLLARO: ANALISI GRAFICA SECONDO LA TEORIA DELLE ONDE DI ELLIn questo breve articolo analizziamo un grafico settimanale del cross EURO/DOLLARO spot secondo la Teoria delle Onde di Elliott.

Se nel grafico sopra riportato prendiamo in considerazione un minimo importante e un possibile massimo importante, notiamo che potrebbe essersi chiusa una struttura impulsiva in 5 onde di grado primario, tracciata in blu, con una ipotetica onda 3 in estensione, tracciata in rosso.

Ipoteticamente è già partita un’onda correttiva, che dovrebbe riportare i prezzi all’altezza dell’onda 4 dell’impulso precedente e quindi in area 1,10, ma considerato il supporto statico, che evidenziamo nel grafico con una linea orizzontale, potremmo anche dire in area 1,11-1,12.

Anche l’analisi algoritmica (Elliott oscillator) ci conferma che la struttura di grado primario potrebbe essere, con alte probabilità, di carattere impulsivo e che è partita una correzione che dovrebbe riportare i valori dell’oscillatore verso la linea dello zero, dove indicativamente si potrebbe chiudere la correzione.

Dopo la correzione si dovrebbe attuare un ulteriore impulso rialzista.

Buon Trading

Agata Gimmillaro

NVDA - Debolezza con un trend ribassista definito e rimbalzoNVIDIA si trova in una fase di debolezza con un trend ribassista ben definito, come evidenziato dalle medie mobili e dal VWMA20 posizionato sopra il prezzo attuale. La pressione di vendita rimane predominante, confermata dal MACD negativo e dal Momentum in calo. Tuttavia, alcuni segnali di ipervenduto nello Stocastico e nell’Ultimate Oscillator suggeriscono una possibile fase di consolidamento o rimbalzo tecnico nel breve termine. Questo è confermato anche dal rimbalzo sul supporto indicato che ha tenuto la pressione ribassista.

L'Oscillatore Awesome (AO) evidenzia ancora una pressione ribassista significativa, ma la vicinanza alla banda inferiore di Bollinger potrebbe favorire una reazione del prezzo. Il VWAP, essendo vicino al prezzo attuale, indica un equilibrio tra acquirenti e venditori, rendendo cruciale la conferma di una direzione chiara. La fase di "lacrime e sangue" potrebbe non essere finita.

📌 Scenario Rialzista: (Probabilità 45%) Se il prezzo supera 118.00 con volumi crescenti, potrebbe tentare un recupero verso 121.00 e oltre. Tuttavia, la resistenza a 121.00 dovrà essere superata per confermare un trend più solido.

📌 Scenario Ribassista: (Probabilità 55%) Se il prezzo rompe il livello di 116.00, è probabile un ulteriore ribasso verso 110.50. La pressione di vendita resta elevata, e un calo sotto i 114.00 potrebbe rafforzare il trend ribassista.

🔎 Gestione del rischio:

Monitorare il VWAP per conferme direzionali.

Attivare Trailing Stop adeguati per proteggere i profitti.

Tenere d’occhio il VIX, che in crescita potrebbe amplificare la volatilità del titolo.

Livelli chiave con valutazione Swing Trading

• Supporto principale: 113.10

• Resistenza principale: 121.00

📌 Strategia LONG:

• Entry Price: 118.00 - 119.50

• TP1: 121.00 (+3.40%)

• TP2: 125.00 (+6.57%)

• TP3: 130.00 (+10.84%)

• SL1: 115.00 (-2.85%)

• SL2: 113.00 (-3.67%)

• Trailing Stop: 2.5% sopra il livello TP raggiunto

📌 Strategia SHORT:

• Entry Price: 116.00 - 117.00

• TP1: 114.00 (+1.71%)

• TP2: 110.50 (+5.79%)

• TP3: 108.00 (+8.64%)

• SL1: 118.00 (-1.71%)

• SL2: 120.00 (-3.29%)

• Trailing Stop: 2.5% sotto il livello TP raggiunto

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

NVIDIA mostra un quadro di incertezza e volatilitàL'analisi tecnica di NVIDIA mostra un quadro di incertezza e volatilità , con indicatori contrastanti che suggeriscono una fase di consolidamento del titolo. Il trend generale è indebolito, con il prezzo che oscilla sotto le principali medie mobili di breve e medio termine. L'ADX, inferiore a 15, indica una bassa forza direzionale, suggerendo che il mercato non sta mostrando una chiara tendenza dominante.

Il momentum appare debole , con un MACD negativo e un Momentum che conferma la mancanza di spinta rialzista. Tuttavia, l'Oscillatore Awesome, seppur positivo, indica una stabilizzazione più che una ripresa chiara del trend. Anche l'Ultimate Oscillator rimane sotto il livello di neutralità, confermando la fase di lateralità del titolo.

La forza relativa riflette una situazione neutra , con un RSI che non mostra segnali di ipercomprato o ipervenduto e uno stocastico che suggerisce debolezza di breve termine. Il volume, invece, mostra una forte partecipazione, con un valore significativamente sopra la media a 10 e 30 giorni, segnalando che il titolo è sotto stretta osservazione da parte degli investitori istituzionali. Tuttavia, il CMF è appena positivo, suggerendo che l’afflusso di capitali è limitato.

Le Bande di Bollinger mostrano il prezzo nella parte superiore dell’intervallo, il che potrebbe indicare un eccesso di domanda, mentre il VIX in crescita suggerisce un mercato più instabile e sensibile agli shock esterni.

Il quadro generale evidenzia quindi una situazione di equilibrio instabile , in cui il titolo si muove tra segnali di ripresa e pressioni ribassiste. Sarà cruciale monitorare il comportamento del prezzo rispetto ai livelli chiave identificati per valutare la direzione futura del trend.

📌 Impatto della Trimestrale:

NVIDIA ha pubblicato risultati superiori alle attese, con un fatturato di 39,3 miliardi di dollari (+78% YoY) e un utile netto di 22,1 miliardi di dollari. Tuttavia, il mercato ha reagito con cautela, e il titolo ha registrato un calo dell'1,5% nel dopo-mercato. Il mancato rally è stato attribuito alla compressione dei margini lordi, scesi al 71% (contro il 71,5% atteso), il primo declino in due anni. Inoltre, la guidance per il Q1 FY2026, che prevede ricavi di 43 miliardi di dollari (+65% YoY), è stata interpretata come un rallentamento rispetto al +78% del trimestre precedente, rafforzando la percezione che il titolo sia 'prezzato per la perfezione'.

La produzione accelerata dei chip Blackwell, pur necessaria per soddisfare la domanda, ha incrementato i costi operativi, alimentando preoccupazioni sulla sostenibilità della redditività. Il mercato è rimasto sensibile alla concorrenza di DeepSeek, una startup cinese che propone modelli AI più efficienti dal punto di vista dei costi, mettendo potenzialmente in discussione la leadership di NVIDIA nel settore AI.

Parallelamente, le tensioni geopolitiche rappresentano un rischio significativo: il 20% dei ricavi di NVIDIA proviene dalla Cina, e le possibili restrizioni sulle esportazioni imposte dagli Stati Uniti potrebbero impattare negativamente la domanda. Inoltre, le dichiarazioni di Donald Trump sui dazi tecnologici hanno alimentato ulteriore volatilità nel settore tech.

Infine, il rallentamento degli investimenti in hardware AI da parte di colossi come Microsoft, Amazon e Google, responsabili del 40% delle vendite di data center di NVIDIA, rappresenta una minaccia concreta alla futura crescita dell'azienda. La concorrenza di DeepSeek e le possibili restrizioni sulle esportazioni cinesi rappresentano rischi chiave per la redditività futura. Il mercato rimane attento all’andamento dei margini e agli sviluppi tecnologici legati ai chip Blackwell.

✅ Strategia operativa dettagliata:

Scenario rialzista:

Se il prezzo supera 138.00, valutare un incremento della posizione LONG con target primario a 145.00 e secondario a 150.00. Tuttavia, la presenza di resistenze tecniche potrebbe rallentare la spinta rialzista. È consigliato attendere conferme di volume sopra la soglia di breakout. La probabilità di realizzazione di questo scenario è stimata intorno al 40%, considerando la presenza di ostacoli tecnici e il sentiment incerto post-trimestrale.

Scenario ribassista

: Se il prezzo scende sotto 125.00, valutare una riduzione della posizione. Il primo livello di supporto è 120.00, mentre una rottura sotto 115.00 potrebbe innescare una correzione più ampia. Il rischio maggiore è legato a una diminuzione della domanda nei data center e alle tensioni geopolitiche. La probabilità di realizzazione di questo scenario è stimata intorno al 60%, tenendo conto della debolezza tecnica del titolo e delle pressioni macroeconomiche emerse dalla trimestrale.

Gestione del rischio:

Monitorare il supporto chiave a 116.30 e la reazione del titolo nei pressi dei livelli critici. La volatilità è elevata, quindi è fondamentale utilizzare ordini stop-loss dinamici per proteggere le posizioni. Inoltre, l’evoluzione delle tensioni commerciali e la reazione del mercato ai risultati trimestrali dovranno essere considerati nel mantenimento delle strategie operative.

Livelli chiave con valutazione Swing Trading

Supporto: 116.30

Resistenza: 143.71

Take Profit 1 (TP1): 138.00 (+5.12%)

Take Profit 2 (TP2): 145.00 (+10.49%)

Take Profit 3 (TP3): 150.00 (+14.26%)

Stop Loss 1 (SL1): 125.00 (-4.78%)

Stop Loss 2 (SL2): 120.00 (-8.59%)

Stop Loss 3 (SL3): 115.00 (-12.38%)

Trailing Stop: Attivato sopra 135.00 con distanza del 2.5% dal prezzo di chiusura (131.28)

📌 Commento: I livelli chiave evidenziano una resistenza forte a 143.71 e un supporto solido a 116.30. Una rottura sopra 138.00 potrebbe innescare un movimento rialzista verso i massimi storici. Il trailing stop permette di proteggere i profitti nel caso di un rialzo sostenuto, garantendo flessibilità nella gestione del rischio.

⚠ Attenzione : Questa analisi si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

Germany40:possibile partenza di un'onda CIn questo articolo proviamo ad ipotizzare una lettura grafica dell'indice tedesco Germany40 secondo le strutture della teoria delle Onde di Elliott .

Se impostiamo un grafico giornaliero ed "allarghiamo un po' la nostra visione grafica" dell'indice tedesco in oggetto, possiamo interpretare con una certa chiarezza due delle strutture principali della Teora delle Onde di Elliott: partendo dal minimo realizzato ad ottobre 2023, possiamo notare che l'indice ha costruito una struttura in 5 onde (un impulso) che ipoteticamente si è chiusa con il massimo realizzato lo scorso 16 maggio. Dal top in area 18930 scende poi una prima onda, ipoteticamente correttiva che abbiamo classificato come "a" e che ha realizzato un minimo relativo a 17949. Da questo minimo l'indice ha eseguito una serie di movimenti "contorti" riportando i prezzi a 18664. Questa onda potrebbe essere un'onda b, sia per dimensione che caratteristiche della struttura. Le onde b sono le onde più complesse in assoluto, spesse definite anche "bugiarde" in quanto sono caratterizzate da repentini cambi di direzione.

Nel caso in cui la nostra ipotesi si realizzasse, l'indice dovrebbe subire nuovamente una flessione verso il basso con target l'area di minimo realizzato dalla precedente, ed ipotetica, onda a e cioè in area 17950. In questo caso realizzerebbe un'onda c definita "tronca", cioè un'onda c che non ha la forza di andare al di sotto della precedente onda a, essendo in questo caso ribassista.

Analizzando anche la conformazione dell'oscillatore di momentum (Elliott Oscillator) notiamo come si sia riportato sulla linea dello zero, dopo essere sceso abbondantemente al di sotto, ma non mostra per il momento forza nel mercato.

Buon Trading

Agata Gimmillaro

US500: Aggiornamento struttura di lungo periodoIn data 21 agosto avevamo ipotizzato una possibile classificazione sull'indice americano SP500, secondo le strutture della Teoria delle Onde di Elliott. Vediamo come si è sviluppato il movimento ed ipotizziamo dei possibili movimenti futuri.

Come previsto, le quotazioni sono scese con un'onda correttiva che si è arrestata a 4335 punti indice e da qui stanno effettuando una risalita.

Ipoteticamente la struttura ha realizzato una prima onda correttiva che possiamo classificare come a, e poi una seconda onda che possiamo classificare come b, quindi quello che ci potremmo aspettare è una discesa in onda c.

Vogliamo anche spiegare perchè preferiamo questo tipo di conteggio piuttosto che un semplice conteggio che vede la chiusura dell'onda correttiva sul minimo relativo a 4335.

Indubbiamente, come diciamo sempre, una delle complessità della Teoria delle Onde di Elliott sta nel fatto che possono esistere conteggi diversi, ci conseguenza scegliere un conteggio piuttosto che un altro diventa una scelta discrezionale.

Un aiuto per la scelta del conteggio potrebbe arrivare dall'applicazione dell'analisi algoritmica, che sicuramente ci fornisce qualche elemento in più per capire se la classificazione effettuata potrebbe essere la più probabile. Per questo motivo utilizziamo il classico "Elliott Oscillator" che rappresenta essenzialmente un indicatore di momentum.

Dalle lunghe osservazioni effettuate su questo indicatore si nota che i movimenti correttivi si completano quando i valori dell'indicatore si avvicinano alla linea dello zero, per dirla in gergo quando l'indicatore è scarico.

Se noi osserviamo l'indicatore in questo momento, notiamo che non è affatto "scarico" e di conseguenza possiamo pensare che la correzione non è completa e che le quotazioni non romperanno i massimi da questi livelli, diciamo che la correzione si sta sviluppando in modo più complesso. Considerando le strutture di Elliott, possiamo pertanto ipotizzare che le quotazioni abbiano realizzato un primo movimento in onda a, poi una risalita in onda b e ora ci potremmo aspettare una discesa in onda c. Il ribasso farà si che l'oscillatore si avvicini alla linea dello zero, presumibilmente quando i prezzi arriveranno in area 4300. Ma seguiamo l'andamento ed eventualmente correggiamo la classificazione.

Buon Trading

Agata Gimmillaro

Navigare l'onda 3. Come sfruttare la forza del mercato 🌊💰📈🔮La teoria di Elliott Wave identifica l'Onda 3 come una fase del ciclo di mercato che spesso è la più grande e potente delle cinque onde. In questa fase, si manifesta un forte sentimento del mercato in una particolare direzione, con un aumento del volume di trading e della volatilità. L'Onda 3 può essere rilevata attraverso l'alta momentum del mercato, evidenziata da indicatori come l'RSI e l'oscillatore Elliott Oscilator, che possono mostrare condizioni di ipercomprato o ipervenduto, indicando la forza relativa del mercato. 📈💹💪🌊

Attualmente sembra che si stia profilando un nuovo impulso di mercato 📈, che potrebbe generare una forte e potente onda 3 ⚡️, dopo una precedente onda 2 profonda che ha quasi completamente corretto l'onda 1 💰.

Le indicazioni che supportano questa previsione sono molteplici: innanzitutto, il prezzo del mercato sta rimbalzando nell'area in cui si è generata l'onda 1 💸; inoltre, l'Elliott Oscillator sta mostrando una contrazione dei volumi di vendita 📉; infine, il RSI si trova in ipervenduto nell'area della genesi dell'onda 1 📈.

Questi segnali possono suggerire un'opportunità di investimento interessante per i trader esperti 💼, che potrebbero trarre vantaggio da questo possibile trend di mercato in fase di sviluppo 📈.

$NRG - Reverse in atto?Abbiamo individuato un altro interessante titolo del settore Energetico che riteniamo interessante per la conformazione attuale dei prezzi.

NRG Energy, Inc. si occupa della produzione, vendita e distribuzione di energia e servizi energetici. Opera attraverso i seguenti segmenti: Generazione, Retail e Corporate. Il segmento Generazione comprende tutte le attività di produzione di energia elettrica, nazionale e internazionale, nonché le rinnovabili. Il segmento Retail comprende clienti di massa e soluzioni aziendali e altri prodotti distribuiti e di affidabilità. Il segmento Corporate comprende i servizi residenziali per veicoli elettrici e solari. L'azienda è stata fondata nel 1989 e ha sede a Princeton, NJ.

La ricerca si è basate sui seguenti punti:

Individuazione di Pattern Reverse in atto

Individuazione di divergenze su RSI e prezzi

Situazione di ipervenduto in reverse

Rimbalzo sul POC (Point of control) del Volume Profile che ha fatto da supporto importante

Oltre a questo, abbiamo tenuto conto del settore energetico che è andato in correlazione inversa rispetto agli indici, cosa ben identificata sul grafico day che vede un canale rialzista di lungo periodo interrotto bruscamente da una GAP down importante che ha creato i presupposti per la creazione di un PATTERN ISLAND REVERSE.

Questo incidente di percorso del titolo, è un'opportunità interessante a livello grafico che ci ha permesso di impostare un'ingresso sulla base di tutti gli elementi che abbiamo sopra identificato.

Il vuoto di liquidità del VOLUME PROFILE avvalora la nostra tesi creando un buon spazio di manovra per target interessanti.

Inseriamo ora WaveUP Indicator © per determinare l'operatività del trade.

Anche il VOLUME PRESSURE OSCILLATOR conferma l'UP Trend con il superamento della ZERO LINE sostenendo il trend

Applicando l'indicatore WaveUP Indicator, vediamo come ricavare i segnali dal grafico e studiare al meglio i movimenti dello Stock.

Individuiamo immediatamente delle aree VERDI e ARANCIONE che stabiliscono la forza di acquisto o di vendita degli investitori. Il cambio di colore stabilisce l'esaurimento della forza di uno rispetto all'altro.

Un secondo dato ci viene dalla SENTIMENT TREND FOLLOW che individua immediatamente anche i più piccoli cambi di trend. Possiamo vedere come i prezzi abbiamo superato questa linea di trend, virando dal ROSSO al VERDE

Inserendo anche il segnale BUY e SELL nella sensibilità STANDARD, riceviamo conferma di partenza del trend con l'attraversamento della SENTIMENT TREND FOLLOW e con l'Oscillatore che Segue positivamente l'ascesa dei prezzi.

Mettiamo ora le Cloud per individuare i target di prezzo. Vediamo immediatamente che ci stiamo avvicinando già al primo target con la Cloud che farà da resistenza. Attenderemo se rimbalzerà o avrà la forza di superala.

Abbiamo individuato molti target possibili, questo grazie al tipo di pattern che si è creato e per il fatto che il sia il vioto di liquidità che il GAP aperto, oltre alla trendline ascendente del canale fanno da magnete al prezzo. Il momentum è a nostro favore a confermare il tutto.

Manteniamo la posizione fino a segnale SELL e rottura verso il basso della SENTIMENT TREND FOLLOW continuando ad alzare lo STOP LOSS per proteggere il capitale ad ogni target raggiunto.

P.S. un primo target sarebbe stato già raggiunto al tocco della prima Cloud, ma il rapporto RR non era a nostro favore, considerandolo quindi solo una tappa di passaggio e non una presa di profitto.

WaveUP ©

$RIVNAl termine di una lunga discesa, abbiamo studiato questo periodo di "trading range" di una decina di sedute, accompagnato da interessante divergenza rialzista.

Applicando WaveUP Indicator, otteniamo un segnale BUY che ci ha fatto prendere posizione con Stop Loss indicato in automatico.

L'oscillatore VOLUME PRESSURE OSCILLATOR sta attraversando la Zero-line dal basso verso l'alto confermando il trend ascendente in partenza.

Anche il VOLUME ESCALATION INDICATOR segnala l'ingresso di compratori a favore di venditori. Il tutto rappresenta un quadro generale favorevole a mantenere il trade.

Seguiamo attentamente l'evoluzione individuando 4 target ambiziosi rappresentati dalle resistenze delle Cloud presenti. I valori delle Cloud, rispetto alle originali, sono state modificate con la sequenza di Fibonacci che riteniamo di maggior efficacia ad i vari test del prezzo.

WaveUP ©

Gold ancora nell'ampio trading range...Per quanto stavolta?Nel trend discendente ormai consolidato del Gold parrebbe formarsi qualche crepa.

Sembra voglia nuovamente congestionare all'interno dell'ampio trading range di Aprile-Giugno scorsi.

L’ultima discesa ha evidenziato una divergenza positiva del “MACD Oscillator” (vedi idea in allegato), confermata parzialmente dall'atteggiamento dell'ADX. In questo swing non è stato aggiornato il precedente minimo relativo e si è formato un Higher Low. Insomma, un potenziale pattern doppio minimo…

Scendendo sul 4H, in un contesto di ampio trading range, applichiamo al grafico gli indicatori che in queste situazione lavorano meglio, ovvero i classici oscillatori di iper-comprato/venduto Stocastico e RSI, oltre alle Bollinger Bands.

In mattinata è già scattato un segnale long aggressivo con R/R decisamente favorevole, avvalorato da divergenze diffuse su BBRSI e Stoch in forte ipervenduto.

I primi target del potenziale movimento sono 1711 prima e 1717 poi.

Per un ipotetico proseguimento al rialzo sarà successivamente indispensabile valutare momentum e volatilità.

In caso di conferme si potrà seguire il movimento in trailing.

Buon Trading!

Ftse Mib: avvicinamentoLONG & SHORT

Fabio Pioli

L’ indice Ftse Mib sta provando ad arrivare alle resistenze di lungo periodo, poste in area 23.600- 24.000 ( Figura 1 )

Figura 1. Future FtseMib40 – grafico mensile.

E’ normale che ciò avvenga, in un’ottica oscillatoria.

E’ tuttavia da considerare che, sempre in un’ ottica oscillatoria, i supporti di medio periodo si trovano in area 21.200 – 21.300 punti ( Figura 2 )

Figura 2. Future FtseMib40 – grafico mensile.

Quindi chi compra qui compra vicino alle resistenze e lontano dai supporti.

La presente è una comunicazione di marketing e non rappresenta una ricerca preparata conformemente ai requisiti giuridici volti a promuovere l’ indipendenza di una ricerca in materia di investimento e non è soggetta a nessun divieto che proibisca le negoziazioni da parte degli analisti e dei soggetti rilevanti prima della diffusione della ricerca in materia di investimenti

*Fabio Pioli, trader e analista finanziario

EUR/AUD il trend si sta esaurendo? Vediamo quali sono i segnaliOggi decidiamo di fare un focus su EUR/AUD, un cambio con spunti operativi sempre molto interessanti.

Ci sono delle valutazioni che vanno fatte per capire come comportarci su questa coppia di valute.

Osservando il grafico daily è chiara ormai una prolungata e intensa fase ribassista.

Sul grafico h1 (60 min.) allo stesso modo ritroviamo un trend ribassista molto importante; tuttavia vanno segnalati alcuni aspetti da non sottovalutare:

1. L'ultimo breakout ribassista è avvenuto con divergenze molto marcate dell'oscillatore MACD

2. il massimo della candela di breakout rappresenta un punto di controllo fondamentale. Una chiusura dei prezzi al di sopra di quel livello annullerebbe il breakout (facendolo diventare un "fake") e darebbe un primo segnale di inversione rialzista

3. nel caso si verificasse la condizione precedente, una rottura successiva della trendline discendente e della media a 50 farebbe scattare un importante segnale long, dando il via ad una inversione rialzista di breve termine

Today we decide to focus on EUR / AUD.

There are assessments that need to be made to understand how to behave on this currency pair.

Looking at the daily chart, a prolonged and intense bearish phase is now clear.

On the graph h1 (60 min.) in the same way we find a very important bearish trend; however, some aspects should not be underestimated:

1. The last bearish breakout occurred with very marked divergences of the MACD oscillator

2. the maximum of the breakout candle represents a fundamental control point. A closing of prices above that level would cancel the breakout (making it a "fake") and give a first sign of a bullish reversal

3. if the previous condition occurs, a subsequent break in the downward trendline and the average at 50 would trigger an important long signal, triggering a short-term bullish reversal

BDP TRADE

Current Market Sentiment on the 1H Chart (XAUUSD)📊 Current Market Sentiment on the 1H Chart (XAUUSD)

Based on the analysis of the chart, the current market sentiment appears neutral with a bearish bias, with potential for a retracement phase at market open due to multiple technical factors.

📈 Bullish Factors:

Price Above EMA50 and EMA200: The price remains above both key moving averages, suggesting short-term bullish momentum.

Key Support Levels Holding: The 2,664 USD and 2,655 USD zones have shown buying interest, preventing further declines for now.

📉 Bearish Factors Indicating Potential Retracement:

Overbought RSI: The RSI is in overbought territory with signs of a possible bearish divergence, suggesting weakening bullish momentum.

Stochastic Oscillator: The stochastic is turning downward, further indicating a potential short-term pullback.

Resistance at 2,690 - 2,700 USD: Price action has faced rejection at this critical resistance zone multiple times, signaling strong selling pressure.

Volume Profile: The area above 2,700 USD shows a low volume concentration, increasing the likelihood of price rejection if tested again.

📊 Overall Sentiment Summary:

Short-Term (1H): Neutral-Bearish, with a likely retracement phase due to overbought conditions and resistance rejections.

Medium-Term (Daily and Weekly): Neutral, with mixed signals awaiting clearer breakout confirmation.

Long-Term (Monthly): Slightly Bullish, as the broader uptrend remains intact.

🎯 Key Levels to Watch:

Bullish Continuation: Breakout above 2,700 USD with strong volume and RSI reset.

Bearish Confirmation: Breakdown below 2,664 USD leading to a test of 2,655 USD and 2,633 USD support levels.

👉 Conclusion: Indicators suggest a possible retracement phase at the market open. Traders should closely monitor the price action around key resistance and support zones for confirmation of trend continuation or reversal.

La prossima alt season.L'oscillatore di forza relativa inizia a pendere verso le alt, dopo un primo movimento importante al rialzo di btc, le alts sembrano voler seguire il trend. Questo lo posso dedurre dal fatto che per la prima volta negli ultimi due anni, l'oscillatore sta da più tempo al ribasso che al rialzo, inoltre ha bucato il minimo precedente, perciò aggiunto ai grafici delle alts che sono in maggioranza impostati al rialzo, possiamo sperare che sia questo l'inizio della nuova alts season. Non mi aspetto le percentuali folli degli anni precedenti, ma non posso escluderlo con certezza. L'unica cosa che posso fare è espormi di più verso le alts sperando di aver azzeccato un buon momento per stabilire che siamo in alts season. Ho messo nello storico dei segnali per vedere cosa è successo nel passato, si nota bene che una volta rotta la linea dello zero, poi è partito un periodo lungo quasi un anno e mezzo dove le monete alternative a bitcoin, hanno avuto delle performance migliori rispetto alla moneta regina delle cripto.

US500: struttura rialzista incompletaPrendiamo velocemente in esame l'indice americano US500 per cercare di capire, con gli strumenti tecnici che abbiamo, se questo fortissimo rialzo potrebbe essere al capolinea o meno. Applichiamo la Teoria delle Onde di Elliott e contiamo i movimenti principali dall'inizio di questo interminabile rialzo delle quotazioni, cioè dalla fine di ottobre 2023. Anche se le correzioni sono veramente piccole, riusciamo a distinguere 7 movimenti principali. Chi conosce la Teoria delle Onde di Elliott sa che una struttura impulsiva in direzione del trend primario si compone di 5 movimenti, ma che esistono delle onde impulsive irregolari, chiamate estensioni, al cui interno si sviluppano un numero maggiore di movimenti. In presenza di un'onda estesa avremo una struttura completa composta da 9 onde: 5 onde dell'onda estesa, in genere onda 3, e 4 le restanti onde. Questo ci fornisce un'idea di quello che potremmo aspettarci: essendo i movimenti totali 7, per completare la struttura manca ancora una correzione e poi un ulteriore impulso nella direzione del trend primario. Nell'immagine abbiamo classificato i 7 movimenti, classificando i primi due movimenti di grado primario e poi i 5 movimenti dell'onda estesa. Mancherebbe ancora una correzione in onda (4) di grado primario e poi un impulso in onda (5) dello stesso grado. Una volta completata la correzione in onda (4) potremo fare delle ipotesi di target per la successiva onda (5). Anche l'oscillatore di Elliott supporta questa nostra ipotesi in quanto, in linea di massima, quando si verifica un'onda 4 di grado primario, l'oscillatore tende ad avvicinarsi alla linea dello zero, cosa che in questo caso non è ancora avvenuta.

Buon trading

Agata Gimmillaro

Alt season alle porte. Voi siete pronti?L'esplosione al rialzo di btc e la conseguente conferma del trend rialzista su lungo periodo, hanno portato più fiducia in tutto il mercato, questo ha aumentato le aspettative verso molti progetti che vengono denominati shitcoins di cui molti detengono token o altro. Tempo fa mi sono costruito questo studio utilizzando un oscillatore di forza relativa configurato su 52 sessioni settimanali. Questo mi ha fatto notare che se messo sull'andamento in percentuale della dominance delle varie cripto, acquista un senso pratico per capire magari anche con qualche mese di ritardo, se le altre monete diverse da btc, possano iniziare a fare performance percentuali migliori rispetto al "re delle cripto". Utilizzando btc come indice si possono avere dati interessanti, certo non come quelli strutturati che utilizzano le intelligenze artificiali, o la roba sofisticata che ti conta anche quanti satoshi hai nel tuo conto dimenticato. A me piacciono le cose semplici e qui c'è un dato molto elementare, come la forza relativa che misura appunto la potenza di btc rispetto alle altre, anche se ho escluso eth da questo conteggio perché non viene più considerata una shitz, ma andrebbe usata come indice visti i progetti che ci girano sopra. Per questo comunque utilizzo la capitalizzazione che qui si può vedere bene come applicando una media mobile all'oscillatore in basso, si possa ottenere una trendline affidabile per capire se btc sta cedendo terreno alle altre :

Tutti questi dati insieme mi danno un quadro senza avere illusioni, tanti hanno paura a dirlo, ma a vedere come si sono comportati in passato, sembra veramente che siamo prossimi a un alt season molto potente, non so se più forte o meno di quelle precedenti, ma quando accade anche il progetto più sfigato, aumenta di prezzo in maniera folle. Questo fenomeno fa parte della natura umana, la massa dimentica in fretta e quando vede segnali di facili guadagni si butta all in in qualsiasi cosa. Se tante persone pensano che succederà, saranno loro stesse a farlo succedere, non importa il perché o il come, la bolla si gonfia a prescindere, non fa differenza se lo fa a causa delle ico o della fed o della defi o dell'intelligenza artificiale eccetera eccetera.

finalmente i tori sono tornati!OANDA:SPX500USD

Su richiesta di un amico pubblico una analisi del SP500 la situazione:

Dopo un periodo di mercato orso (sell) cominciato a gennaio e rimbalzo (con relativa trappola bull che portò il mercato a un piccolo il 16 agosto) una nuova discesa con picco minimo il 13 ottobre. Notare che il minimo non concordava con l'oscillatore . A un nuovo minimo non corrispondeva il minimo dell'oscillatore (divergenza rialzista). Il mercato provò a rimbalzare ma si scontrò con resistenza statica il giorno 28 ottobre , gli orsi sembravano nuovamente in azione ma il 4 novembre c'è stato un cambiamento e la resistenza il giorno 10 novembre è stata rotta alla grande con 1-2-3 con patner di Victor Sperandeo. Dal giorno 10 novembre siamo in bull . In questi giorni abbiamo il classico patner di assestamento che dovrebbe essere propedeutico al proseguimento. Il target finale dovrebbe esere 4300 circa corrispondente al picco del 16 agosto poi vedremo...

[IDEA TRADING] - Indebolimento della forza ribassista EUR/USDBuongiorno popolo di TradingView !

Da neofita voglio condividere con voi questa analisi daily effettuata sul cross EUR/USD.

la presenza di una divergenza dell'oscillatore MACD rispetto all'andamento dei prezzi

la prossimità del livello di supporto 1.16

l' oscillatore RSI prossimo all'area di ipervenduto

Mi portano alla conclusione di un indebolimento della forza ribassista .

In attesa di una conferma da parte dei volumi e dei prezzi , si fa una previsione di entrata long .

Che ne pensate?

VENDI XRP/EUR FINO CON TARGET PROFIT 0.17225GRAFICO 4 ORE

DAL 22 MAGGIO AL 24 MAGGIO DEL GRAFICO HO NOTATO UNA BANDIERA DOPO UN TREND RIALZISTA.

SPOSTANDO L'ASTA NEL PUNTO DI ROTTURA AL RIBASSO SI NOTA CHE ANCORA SI POTREBBERO RAGGIUNGERE PREZZI PIU' BASSI.

DOPO DI E' CREATO UN PICCOLO TREND AL RIALZO CON PARTICOLARE ATTENZIONE ALLA CANDELA 29 MAGGIO 18:00 E 30 MAGGIO 02:00

OSCILLATORE RSI SEMBRA AVER RAGGIUNTO IPERCOMPRATO E SI PREPARA A SCENDERE. OSCILLATORE OBV SEMBRA PRE INDICARE UN DOWNTREND

GRAFICO 1 ORA

NEL RIALZO CHE HA ROTTO LA FIGURA DI CONTINUAZIONE DEL PRECEDENTE TREND RIALZISTA TROVIAMO UNA CANDELA IMPORTANTE : LA 30 MAGGIO 13:00

ANCHE QUI L'INDICATORE RSI SEMBRA AVER RAGGIUNTO L'IPERCOMPRATO E SI PREPARA A SCENDERE

MI INCURIOSISCE IL PATTERN CHE VA DAL 30 MAGGIO 12:00 AL 30 MAGGIO 14.:00

IN DEFINITIVA

PARERE PERSONALE: VENDI FINO A 0.17225

Strategia RSI+Bande di bollinger LONG NASDAQ 100MININASDAQ MAR20

CHIUSURA DEL 27/2: MINIMO ASSOLUTO FATTO A 8349

RSI A 24.44

BB FUORI DALLA BANDA

INCROCIO SULLO STOCASTICO E RIENTRO IN TRADING RANGE

ANDARE LONG

TP 1 8810

TP 2 9041

TP 3 9272 (in caso di raggiungimento di area 9200 sostituire questo target con trailing stop take profit)

Il segnale operativo si ottiene quando il prezzo chiude oltre una delle due bande e l’oscillatore RSI è posizionato in uno dei due estremi 80 e 20.

• Posizione long: si acquista quando il prezzo chiude sotto la banda inferiore e l’RSI si presenta sulla quota 20 o inferiore.

• Posizione short: si vende quando il prezzo chiude sopra la banda superiore e l’oscillatore RSI è posto a quota 80 o superiore.

In altri termini possiamo spiegare la strategia nel seguente modo:

semplicemente valutare l’investimento in base alle fasi di ipercomprato e di ipervenduto del prezzo. In entrambi i grafici devono combaciare tutti e due gli indicatori. Quindi andremo ad agire esclusiviste quando i due indicatori danno un unico segnale; di conseguenza avremo:

Rsi in ipervenduto + bande di bollinger in iper-venduto: ci indicano quando posizionarci long.

Rsi in ipercomprato + bande di Bollinger in iper-comprato: ci indicano quando posizionarci short.

Infine, sia nel caso in cui tu operi al ribasso, oppure opti per una strategia al rialzo, ti consiglio di attendere che il prezzo formi un max/min assoluto, per poi poter entrare a mercato con più sicurezza.

• Se apprezzate le mie idee e volete che continui a proporle un LIKE da parte vostra sarebbe il migliore ringraziamento per me.

Grazie

• Diventa mio follower per essere sempre aggiornato sulle news.

Strategia RSI+Bande di bollinger LONG S&PIl segnale operativo si ottiene quando il prezzo chiude oltre una delle due bande e l’oscillatore RSI è posizionato in uno dei due estremi 80 e 20.

• Posizione long: si acquista quando il prezzo chiude sotto la banda inferiore e l’RSI si presenta sulla quota 20 o inferiore.

• Posizione short: si vende quando il prezzo chiude sopra la banda superiore e l’oscillatore RSI è posto a quota 80 o superiore.

In altri termini possiamo spiegare la strategia nel seguente modo:

semplicemente valutare l’investimento in base alle fasi di ipercomprato e di ipervenduto del prezzo. In entrambi i grafici devono combaciare tutti e due gli indicatori. Quindi andremo ad agire esclusiviste quando i due indicatori danno un unico segnale; di conseguenza avremo:

Rsi in ipervenduto + bande di bollinger in iper-venduto: ci indicano quando posizionarci long.

Rsi in ipercomprato + bande di Bollinger in iper-comprato: ci indicano quando posizionarci short.

Infine, sia nel caso in cui tu operi al ribasso, oppure opti per una strategia al rialzo, ti consiglio di attendere che il prezzo formi un max/min assoluto, per poi poter entrare a mercato con più sicurezza.

• Se apprezzate le mie idee e volete che continui a proporle un LIKE da parte vostra sarebbe il migliore ringraziamento per me.

Grazie

• Diventa mio follower per essere sempre aggiornato sulle news.

audusd mensile short1 Testa e spalle sull'oscillatore stocastico 14-3-3

2 Divergenza sugli ultimi due max dell'oscillatore

3 Trendline blu che collega gli ultimi due minimi assoluti

4 Trendline rossa che collega gli ultimi due minimi assoluti con i prezzi di chiusura

5 Pattern doppio massimo di prezzo, target minimi precedenti

Continua la salitaL’analisi del grafico giornaliero di OVS S.p.A. evidenzia una situazione di particolare interesse per gli investitori alla ricerca di segnali operativi concreti supportati da una pluralità di indicatori tecnici. Il trend dominante appare chiaramente impostato al rialzo: la regressione lineare a 60 periodi con relative bande di deviazione standard conferma la fase ascendente, mostrando come i prezzi abbiano reagito positivamente nel corso delle ultime settimane, mantenendosi saldamente all’interno del canale, con un orientamento verso le bande superiori. Questo comportamento suggerisce una forza strutturale del titolo, sostenuta anche dalla recente rottura delle resistenze statiche nei pressi di area 3,97-4,09 euro, corrispondenti rispettivamente al livello R1 e R2 identificati dal metodo dei pivot point Fibonacci, ora convertite in potenziali supporti dinamici di breve periodo.

Il posizionamento attuale del prezzo, poco sopra quota 4,14 euro, in concomitanza con la banda superiore del canale di regressione, impone però una nota di prudenza, in quanto tendenzialmente la vicinanza a questi livelli suggerisce una possibile fase di consolidamento o di ritracciamento tecnico. I volumi risultano in lieve aumento nelle ultime sedute, segnale di una partecipazione attiva degli operatori che potrebbe accompagnare ulteriori movimenti direzionali, mentre l’Average True Range (ATR) mostra valori moderatamente crescenti, a indicare un incremento della volatilità, elemento da monitorare attentamente nelle prossime sedute.

Dal punto di vista degli oscillatori, lo stocastico 9:6:3 si trova in una posizione di ipercomprato, con valori superiori a 80, suggerendo la potenziale esistenza di un eccesso di breve termine che potrebbe preludere a prese di profitto temporanee o a un rallentamento dell’impulso rialzista. Tuttavia, la forza sottostante non sembra totalmente esaurita, poiché l’indicatore Momentum mantiene anch’esso valori positivi, segnalando la prosecuzione della spinta ascendente almeno nel medio termine. I livelli di supporto più rilevanti sono individuabili in area 4,09 euro e 3,83 euro, soglie corrispondenti ai pivot R2 e R1 che potrebbero costituire punti di ingresso favorevoli qualora il prezzo dovesse ritracciare, offrendo opportunità di posizionamento long su eventuali segnali di ripresa a conferma di nuovi minimi crescenti. In un’ottica di posizionamento short, l’eventuale cedimento della soglia dei 4,09 euro e successivamente di 3,83 euro, accompagnato da una conferma volumetrica e da un raffreddamento delle condizioni di ipercomprato dello stocastico, potrebbe suggerire lo sviluppo di un movimento correttivo di maggiore ampiezza, con primo obiettivo identificabile nell’area del pivot principale a 3,40 euro e successivamente in area 2,98 euro, corrispondente a S1.

In sintesi, la struttura tecnica rimane tendenzialmente rialzista fino a che i prezzi si mantengono sopra i supporti dinamici e la media regressiva, tuttavia la presenza di elementi di saturazione sugli oscillatori e la vicinanza alla fascia superiore del canale suggeriscono di adottare una strategia prudente basata su ingressi selettivi e ben ponderati, privilegiando operazioni long su ritracciamenti verso i primi supporti dinamici e statici, oppure valutando strategie short solo su evidenza di inversione strutturale corroborata dal quadro volumetrico e dalla perdita di momentum. Per una visione più dettagliata o chiarimenti relativi ad altri timeframe o ulteriori dati fondamentali, rimango a disposizione per integrare l’analisi con le informazioni eventualmente mancanti.