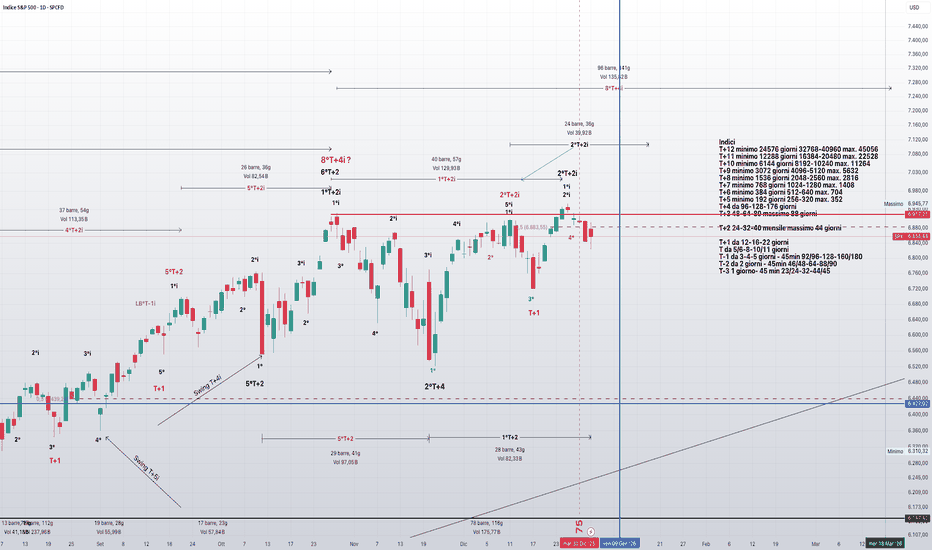

S&P500 in fase di snodo ciclico.Il massimo del 29 ottobre potrebbe aver avviato un semestrale inverso vincolato al ribasso, ma la struttura di prezzo mostra debolezza anomala rispetto alle attese.

Dal massimo del 28 gennaio:

sono maturi più cicli settimanali inversi il rischio è che non si tratti di una semplice correzione, ma dell’avvio di un ciclo inverso più profondo

📍 Livelli chiave da monitorare:

6903,46 → linea di vincolo

6825,42 → Eclipse (primo campanello d’allarme)

6789,05 → minimo di controllo del T+2 indice

Sotto questi livelli, lo scenario cambia:

non più rally, ma possibile avvio di un ciclo inverso di grado superiore.

Analisi condotta con Metodo Ciclico 3.0.

RICORDATI DI LEGGERE LA MIA BIO

📅 Pubblicata il: 31/01/2026

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

Sp500index

SP500: Sta Partendo un Nuovo Rialzo SE...L’S&P500 è a un bivio critico: capire quale ciclo sta partendo ora farà la differenza tra nuovi massimi e una nuova gamba ribassista.

In questo video analizziamo i cicli chiave e i livelli decisivi dei prossimi giorni.

L’indice S&P500 si trova in una fase estremamente delicata.

La chiave non è dove si trova il prezzo, ma che tipo di ciclo sta partendo adesso.

Lato inverso:

Nel massimo dell’11 dicembre potrebbe essere partito un ciclo mensile inverso già vincolato al ribasso.

Nel massimo del 26 dicembre è partito un nuovo settimanale inverso, ma:

per il tempo potremmo essere ancora dentro il vecchio T+2 inverso e quindi mensile inverso nato proprio il 26 dicembre

Lato indice:

Il minimo del 29 dicembre potrebbe aver fatto partire un settimanale destinato a vincolarsi al ribasso

→ scenario coerente con una chiusura del mensile indice

In alternativa, il minimo di venerdì 2 gennaio potrebbe essere l’origine di un nuovo ciclo:

settimanale → possibile effetto domino rialzista

T-1 → impulso debole, destinato a ri-vincolarsi al ribasso

⏱️ Timeframe operativo (T-3 / 12 minuti)

Se parte un ciclo T forte:

swing chiave a 6.890

superarlo significa vincolare al ribasso un T-1 inverso

e aprire la strada sopra il massimo del 26 dicembre

Se parte solo un T-1:

alta probabilità di nuovi minimi

e prosecuzione verso la chiusura del T+2 indice

📌 Livello spartiacque

6.883 → Eclipse T+2

Finché l’indice resta sotto questo livello, non si può parlare di ritorno rialzista strutturale.

📉 Se prosecuzione della discesa Supporti successivi

6.806

6.750

🎯 In sintesi

Nei prossimi 1–2 giorni il mercato deciderà la direzione.

Capire che ciclo sta partendo ora è molto più importante del singolo movimento di prezzo.

RICORDATI DI LEGGERE LA MIA BIO.

#SP500 #S&P500 #WallStreet #IndiciAzionari #MercatiFinanziari #ciclica #ciclidimercato #ciclicatrading

📅 Pubblicato il: 03/01/2026

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

Mercati azionari in rimbalzo, ma tensioni sui tecnologiciPer i mercati azionari la settimana parte con un rimbalzo all’apertura dei future notturni su S&P 500 e Nasdaq. Questo movimento è rilevante, considerando che la scorsa settimana il Nasdaq aveva mostrato segnali di debolezza, chiudendo venerdì con un calo intraday del –1,90%. Poco meglio aveva fatto l’S&P 500, che si è fermato a un –1,11%.

Stanno riemergendo tensioni sull’intero comparto tecnologico, in particolare quello legato all’intelligenza artificiale.

Osservando il grafico del Nasdaq si nota come l’indice abbia testato il primo livello di supporto in area 25.115 punti, scendendo anche sotto la media mobile a 50 periodi. Nella seduta odierna è però in ripartenza, con un rialzo teorico del +0,42%. Resta comunque fondamentale la tenuta dell’area di supporto principale a 24.885 punti.

Comportamento migliore per l’S&P 500, che è rimasto i suoi livelli supportivi e sopra la media mobile (Sma 50). Oggi è in rialzo del +0,40%. Il primo supporto passa in area 6.775 punti, mentre il supporto principale si colloca in area 6.725 punti.

SP500 – Rialzo Vero o “FALSO”? Il Livello 6.778 Decide TuttoIl rialzo dello SP500 è reale… o solo una finta destinata a crollare? In questo video analizziamo il livello chiave 6.778$, decisivo per capire se è un vero segnale di forza o l’ultima trappola dei mercati.

Metodo Ciclico 3.0.

⚠️ Lo SP500 è arrivato a un punto di verità: il livello 6.778$ può confermare un rialzo autentico… oppure smascherare un movimento “falso”, tipico da lingua di Bayer o swing di Giuda (ICT)

In questa analisi spiego cosa osservare nei prossimi giorni per distinguere una semplice continuazione rialzista da un imminente ribaltamento strutturale.

📊 Punti chiave dell’analisi:

• Il minimo del 21 novembre può essere un T+3… oppure un T+4 in massima estensione.

• La salita ha toccato solo lo swing di un T+3, non di un T+4 → attenzione massima.

• Possibile lingua di Bayer (metodologia ciclica) o swing di Giuda (ICT).

• Il 30 dicembre è una data affollata di Gann → possibile massimo relativo.

• Il livello 6.778$ è lo spartiacque:

– Sopra → struttura rialzista intatta

– Sotto → rischio attivazione annuale inverso

• Il massimo a 6.920 è la conferma per invalidare la lingua di Bayer. Se superato e poi perso → probabile forte inversione ribassista.

RICORDATI DI GUARDARE LA MIA BIO

📅 Pubblicato il: 07/12/2025

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

SPX L'S&P500 fa registrare volumi in acquisto record da Aprile!Buon venerdì 21 Novembre 2025 e bentornati sul canale con un aggiornamento tecnico a stretto giro sull'indice S&P500.

Una price action che mostra i muscoli e dei volumi da non sottovalutare.

Rimango in attesa, osservando con attenzione gli sviluppi nelle prossime 2-3 sessioni che diranno molto su quello che potrebbe essere il destino a breve termine dell'indice.

Buona serata e buon fine settimana

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

Sp500 di nuovo in bullish modeSp500 riprende fiato nella notte dopo gli ottimi dati di Nvidia che hanno permesso di prendere fiato. Le paure di un rallentamento del fatturato di Nvidia aveva coinvolto tutte le bigtech.

Adesso potrebbe essere il momento di una nuova fase bullish con primo step su 6850 e poi eventualmente un rally per nuovi massimi.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

PLTR Pattern di candele inside su Palantir. Monitoriamo il dailyQuarto e ultimo contributo tecnico della giornata questa volta sul titolo Palantir Technologies, che mostra un pattern di candele giapponesi inside (o "Harami") assolutamente degno di nota.

Vediamo come interpretarlo e come monitorare la price action alla luce di questo pattern e della price action recente

Grazie di nuovo per la vostra attenzione, e al prossimo video

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

ADBE Adobe conferma la price action che prospettavamo giorni faBuon giovedì 11 Settembre 2025 e bentornati sul canale, di nuovo con il titolo Adobe, che ha appena rilasciato i suoi utili.

Tecnicamente parlando un titolo di grande interesse - a mio parere - con una price action cristallina.

Auguro a tutti una buona serata e vi ringrazio per l'attenzione

S&P500: aspettative per i prossimi mesi e resistenze chiaveBuona domenica 7 Settembre 2025 e bentornati sul canale con un aggiornamento tecnico sull'indice S&P500 in vista dell'autunno e della fine dell'anno.

Nuovi massimi o correzione "monstre" in vista? Analizziamo la price action, i volumi e le principali resistenze per cercare di identificare quello che potrebbe essere - probabilisticamente parlando - l'andamento delle quotazioni dell'indice per i prossimi mesi

Grazie a tutti per l'attenzione e buona domenica

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

Fe-Li-Na: l’ultimo episodio di NetflixDal noleggio DVD alla vetta dello streaming . un caso emblematico di come un’azienda possa disintermediare un settore tradizionale, rivoluzionando le abitudini di consumo, e

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 82.78% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

Dalle buste rosse a Leader dello Streaming

Fondata nel 1997 da Reed Hastings e Marc Randolph , Netflix fu un enorme scommessa in un'epoca in cui il VHS dominava il mercato e solo una minuscola percentuale ( 2% ) delle famiglie americane possedeva un lettore DVD . La sua proposta — un servizio di noleggio DVD per posta che eliminava negozi fisici e penali di ritardo — rappresentava già allora un modello dirompente rispetto all’allora leader: Blockbuster .

Il vero punto di svolta arrivò 10 anni più tardi, nel 2007 , con il lancio del servizio di streaming online : un abbonamento mensile a prezzo fisso , senza la seccatura delle pubblicità e con accesso illimitato a una libreria di contenuti sempre più ampia. Il servizio ha migliorato l'esperienza utente permettendo la creazione di profili personalizzati per ogni membro della famiglia, garantendo una visione su misura per tutti .

Non si trattava solo di innovazione tecnologica, ma di un cambio radicale delle abitudini di consumo mediale. Netflix costruì così un vantaggio competitivo netto rispetto al modello “pay-per-rental” , proiettandosi verso la leadership globale dello streaming e marcando l’inizio dell’ espansione internazionale iniziata nel 2010 .

Il 2010 fu anche l’anno in cui la rivale Blockbuster dichiarò bancarotta, mentre la "piccola cosa da nulla" cui rifiutarono l’acquisizione per $50 Mln nel 2000 si è trasformata in un colosso che oggi vale oltre $250 Mld .

Questa narrazione non è un semplice aneddoto, ma un esempio paradigmatico di fallimento strategico di un'azienda consolidata di fronte all' innovazione dirompente , e sottolinea come il successo a lungo termine in settori in rapida evoluzione non dipenda dalla dimensione o dalla posizione di mercato, ma dalla capacità di anticipare e guidare il cambiamento . Il percorso di Netflix è un caso di studio di trasformazione aziendale e adattamento visionario .

Conoscere lo spettatore meglio di sé stesso

Netflix è stato uno degli esempi clamorosi dell’importanza del KYC (Know Your Customer). L’azienda adotta un approccio data-driven : utilizza il suo algoritmo basato su (AI) e Data Analytics delle abitudini di visione degli utenti.

La capacità di suggerire a ciascun utente il contenuto “giusto” al momento giusto ha aumentato significativamente l’ engagement e la permanenza degli abbonati, risultando in un vantaggio competitivo difficilmente eguagliabile. Non a caso, Netflix investe da oltre 20 anni per perfezionare questo motore: oggi più dell’80% dei contenuti viene scoperto grazie alle sue raccomandazioni.

Una serie originale Netflix: Un sigillo qualità

Dal 2010 in poi, Netflix ha trasformato il concetto stesso di intrattenimento, diventando non solo una piattaforma di streaming, ma un marchio di qualità certificata nel panorama audiovisivo. I suoi contenuti originali hanno generato fenomeni cult globali e ridefinito l’industria, accumulando un palmarès da major storica: 154 Emmy, 26 Oscar e 35 Golden Globe .

Di seguito, vi citiamo 10 serie che hanno segnato l’ascesa di Netflix:

2013 – House of Cards (2013–2018) → Prima grande hit originale, ha inaugurato il binge-watching e consacrato Netflix nel circuito dei premi

2013 – Peaky Blinders (2013–2022, co-prod. BBC) → Da drama britannico a fenomeno planetario, grazie alla distribuzione globale targata Netflix

2015 – Narcos (2015–2017) → Serie crime iconica su Pablo Escobar, diventata brand narrativo.

2016 – Stranger Things (2016–2025) → Serie simbolo della piattaforma, record su record. La stagione finale (2025) è attesa come un evento epocale, ma porta con sé il rischio di churn se Netflix non colmerà il vuoto con un contenuto di pari richiamo.

2016 – The Crown (2016–2023) → Drama storico pluripremiato (Emmy, Globe)

2017 – Dark (2017–2020) → Sci-fi tedesco: ha dimostrato il potenziale dei contenuti non anglofoni.

2017 – La Casa di Carta (2017–2021)→ Da serie spagnola a caso mediatico mondiale: la maschera di Dalì è diventata simbolo di protesta e cultura pop.

2020 – Bridgerton (2020–in corso)→ Dramma in costume da record, con un fandom globale. Lo spin-off ha ridotto il rischio churn nelle attese tra le stagioni.

2021 – Squid Game (2021–2025) → Serie coreana più vista di sempre al debutto, fenomeno culturale trasversale. Ha portato milioni di iscritti, ma ha anche evidenziato il “churn post-binge”.

2022 – Wednesday (2022–in corso) → 341 mln ore viste in 7 giorni, oltre 1 mld nelle prime settimane. Caso di engagement virale senza precedenti.

Molte di queste serie cult hanno già chiuso il loro ciclo naturale, altre sono in dirittura d’arrivo. Il rischio per Netflix è che la fine dei “pilastri” generi vuoti di contenuto difficili da colmare. Non a caso il colosso è stato spesso criticato per cancellazioni premature: esempi celebri sono Mindhunter (2017–2019), prodotta da David Fincher (fight club e se7en), oppure 1899 , dai creatori di Dark . Decisioni che hanno lasciato un pubblico fedele disorientato e, in alcuni casi, generato churn diretto. Lo stesso vale per le Marvel Series (2015–2019, da Daredevil a Jessica Jones), rimosse nel 2022 quando i diritti sono tornati a Disney+ : molti utenti hanno seguito quei contenuti sulla piattaforma concorrente.

Per bilanciare, Netflix ha puntato anche sulle miniserie , veri e propri cult istantanei: La regina degli scacchi (2020) e Monster: The Jeffrey Dahmer Story (2022) che ha superato 1 miliardo di ore viste, diventando uno dei titoli più seguiti di sempre; e il recente Adolescence (2025) ha confermato la capacità della piattaforma di innovare anche nel formato breve.

Netflix ha dimostrato di essere una garanzia e di mantenere un’alta qualità dei contenuti, e questo lo dimostrano i recenti di successi globali: i live-action One Piece (2023) e Avatar: The Last Airbender (2024).

One Piece → Views: 71,6 Mln spettatori | 541,9 Mln ore in 4 mesi

Avatar: The Last Airbender → Views: 41,1 Mln spettatori | 298,6 Mln ore in 2 settimane.

Entrambi i live-action hanno rilanciato i rispettivi anime, rafforzando l’ ecosistema di engagement e confermando la capacità di Netflix di trasformare IP esistenti in fenomeni cross-media. Il catalogo di cult riduce il churn e alimenta la fedeltà, mantenendo il tasso mensile lordo tra i più bassi del settore (circa 1,8% nel 2024, con un netto vicino all’ 1,0% ).

La vera sfida ora sarà gestire la chiusura dei pilastri storici: con Squid Game già terminato e Stranger Things 5 all’orizzonte, Netflix dovrà dimostrare di saper colmare i vuoti con nuove hit capaci di trattenere gli abbonati.

Sfide Recenti: da crisi a strategia vincente

Dal 2022 Netflix ha attraversato il periodo più difficile della sua storia recente. Nel Q1 ‘22 ha registrato la prima perdita di abbonati dopo un decennio di crescita ( –200K ), seguita da quasi –1 Mln nel Q2. Un colpo durissimo che fece crollare il titolo e spinse il management a rivedere il modello di business. La risposta non fu una singola misura, ma un piano coordinato di tre mosse:

Netflix non è WinRAR

Dal maggio 2023 , gli utenti fuori dal nucleo familiare sono stati costretti a pagare un surplus o attivare un account proprio. Una mossa vista come rischiosa, con il timore di cancellazioni massicce. Invece, l’effetto è stato sorprendente: +22 Mln abbonati nell’ultimo semestre 2023, di cui +8,8 Mln solo nel Q3 (+10,8% YoY), con churn minimo. Molti “moochers” si sono convertiti in clienti paganti, creando un nuovo standard che persino Disney+ ha poi deciso di replicare.

Pubblicità: l’innovazione che guarda al passato

Lanciato nel novembre 2022 , inizialmente partì lento, ma nel 2023 esplose anche grazie alla stretta sulle password. Molti ex-ospiti hanno scelto proprio il piano più economico, accettando la pubblicità come compromesso. A inizio 2024 gli utenti attivi erano già 23 Mln in 12 Paesi, pari al 30% delle nuove iscrizioni . E negli USA questo piano ha superato lo Standard in termini di ricavi medi per utente ( ARPU ), perché gli inserzionisti pagano molto pur di accedere alla platea Netflix. Non solo: ha ridotto il churn, dando un’opzione di downgrade a chi altrimenti avrebbe cancellato l’abbonamento.

L’inflazione bussa anche allo streaming

Dal 2016 i piani sono cresciuti del 50–60% . Negli USA lo Standard è passato da $11,99 a $17,99 (+50%), il Premium da $13,99 a $22,99 (+64%). In Italia, Standard da €8,99 a €13,99 (+55%) e Premium da €12,99 a €19,99 (+54%). Nel Q4 ‘22 , subito dopo un aumento, la crescita rallentò (+7,7M abbonati, ricavi +1,9% YoY). Ma nel 2023 , con password crackdown e piano con ads già operativi, lo scenario cambiò: nel Q3 ricavi a +7,8% YoY, utile operativo a +25%, crescita abbonati di nuovo a doppia cifra. Gli utenti hanno accettato i rincari perché accompagnati da valore aggiunto (4K, giochi inclusi, audio spaziale) e dalla possibilità di passare al piano con ads anziché cancellare.

Netflix Games & Houses: metaverso e vita vera

Dal 2021 anche i videogiochi sono inclusi nell’abbonamento ed al 2023 vi sono oltre 70 titoli a catalogo con download in forte crescita, con test di cloud gaming su TV/PC e licenze di richiamo (come la trilogia GTA su mobile). Il messaggio è chiaro: Netflix non vuole più essere soltanto un’app, vuole diventare un luogo .

Dal tardo 2025 Netflix aprirà i suoi primi spazi permanenti, le Netflix Houses : la prima al King of Prussia Mall nell’area di Philadelphia (12 novembre) e la seconda alla Galleria Dallas (11 dicembre). Una terza è già in programma per il 2027 sulla Las Vegas Strip . Non più pop-up effimeri, ma vere e proprie “cattedrali dell’intrattenimento”, concepite per vivere i mondi narrativi oltre lo schermo.

L’accesso sarà gratuito , aperto a tutti (non solo agli abbonati), con un mix di esperienze libere e ticketed: dai $5 per i bambini fino ai $29–$49 per le attività più strutturate. A Philadelphia i fan troveranno Wednesday: Eve of the Outcasts , One Piece: Quest for the Devil Fruit , un cinema TUDUM Theater e persino un mini-golf tematico. A Dallas ci saranno Stranger Things: Escape the Dark , Squid Game: Survive the Trials , e attrazioni interattive pensate per famiglie come LOCO Coaster .

Non mancheranno il ristorante Netflix Bites , con menu ispirati a serie e film, e il Netflix Shop , con merchandising esclusivo. Ma la vera posta in gioco non sono i biglietti o le magliette vendute: è la fedeltà . Un fan che fotografa i set, partecipa a eventi e condivide sui social non è più un semplice spettatore, ma un ambasciatore del brand — e soprattutto un abbonato che difficilmente cancellerà il servizio.

Mettendo insieme Houses, giochi e merchandising, Netflix prova a costruire in pochi anni ciò che Disney ha perfezionato in decenni: un ciclo virtuoso in cui i mondi narrativi vivono ovunque — sullo schermo, nel telefono, nella città. La domanda, allora, è la sola che conta: riuscirà Netflix a reinventare in pochi anni ciò che Disney ha costruito in un secolo ?

Finali da record o da dimenticare?

Il 26 dicembre 2024 , dopo tre anni d’attesa, Netflix ha rilasciato la seconda stagione di Squid Game. In pochi giorni la serie ha macinato numeri da record, rilanciando anche le visualizzazioni della prima stagione e alimentando la suspense in vista della terza, uscita a giugno 2025. Quest’ultima, pur con un finale discusso, ha evitato il “franchise farming” tipico di Hollywood, mantenendo intatta la reputazione della saga. Le critiche non sono mancate — spesso costruttive — ma la ricezione complessiva del pubblico è stata positiva.

Subito dopo, Wednesday – Stagione 2 Parte 1 ha conquistato la scena: 50 milioni di visualizzazioni in 5 giorni , quasi eguagliando il debutto record della prima stagione e dominando le classifiche in 91 Paesi . Ora l’attesa è tutta per la Parte 2, in arrivo oggi, Mercoledì 3 settembre , con fan theories e hype in continuo fermento.

La vera prova del fuoco, però, sarà Stranger Things 5 , l’ultima stagione firmata dai fratelli Duffer. Netflix ha scelto una distribuzione in tre parti — un esperimento inedito per la piattaforma — trasformando il finale in un evento globale:

Volume 1 (ep. 1–4): 27 novembre 2025

Volume 2 (ep. 5–7): 26 dicembre 2025

Episodio finale (ep. 8): 1° gennaio 2026

Lo slot scelto coincide con quello che aveva consacrato Squid Game 2, promettendo mesi di speculazioni, fan theories e trend social . Ma il peso di questa stagione è enorme: da 9 anni Stranger Things è il pilastro simbolo di Netflix . Altre serie hanno tradito le attese con finali “meh” — Money Heist, Peaky Blinders, You — criticate per scrittura debole o personaggi “out of character”.

E lo stesso è valso per colossi come Game of Thrones (HBO), che in due stagioni ha compromesso anni di costruzione, consegnando ai fan quello che ancora oggi è considerato il finale più deludente della storia delle serie TV (sorpassando persino Lost).

Stranger Things ha il potenziale per entrare nella Hall of Fame accanto a Breaking Bad… oppure rischiare la sorte di Game of Thrones. In altre parole, la linea tra fidelizzazione e churn è sottilissima. Questo finale non sarà solo un momento di cultura pop, ma il banco di prova più delicato della storia di Netflix : dimostrare di saper chiudere con maestria la sua serie più iconica, senza lasciare un vuoto che nessun altro titolo oggi sembra in grado di colmare.

La domanda resta aperta: i Duffer Brothers riusciranno a replicare ciò che fece Vince Gilligan con Felina, consegnando a Netflix il titolo di miglior serie di sempre?

Disclaimer: La finalità del presente articolo è meramente informativa e didattica. Le informazioni qui riportate non costituiscono consulenza in materia di investimenti e non contemplano la situazione finanziaria o gli obiettivi individuali degli investitori. Le informazioni relative ai risultati passati non sono un indicatore affidabile dei risultati futuri. Per quanto permesso dalla legge, in nessun caso, Capital.com (o un suo affiliato o dipendente) assume responsabilità per qualsiasi perdita incorsa a causa dell’utilizzazione delle informazioni fornite. Chi agisce in base a tali informazioni lo fa a proprio rischio. Qualsiasi informazione che possa essere intesa come “ricerca di investimento” non è stata preparata in conformità ai requisiti legali stabiliti per promuovere l’indipendenza della ricerca di investimento e dunque deve essere considerata comunicazione di marketing.

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 82.78% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

S&P 500 accelera: LVN e HVA guidano le prossime mosse- ANALISI DEL TREND E FASI DI MERCATO

L'S&P 500 dopo una lunga fase di stallo, segna nuovi massimi di periodo, il fascio di medie in H1 ci conferma questo scenario e si apre al rialzo.

- ANALISI VOLUMETRICA

Il volume profile si presenta decisamente allungato con interessanti low volume node. Il primo LVN weekly è a quota 6139, questo livello dopo esser stato rotto al rialzo ha dimostrato di voler fare da supporto da inizio della sessione asiatica sino ad ora. Il secondo LVN weekly è a quota 6113, quest'ultimo delimita superiormente la grande area di imbalance presente sul composito settimanale (ancorato alla destra del grafico). L'ultimo LVN a 6083 in questo caso Monthly è quello più interessante dato che insieme all'HVA della scorsa settimana a 6073 delimita un' area che ha svolto la funzione di resistenza e quindi si potrebbe trasformare in un importante supporto.

- STRATEGIE E DECISIONE DI TRADING

Per posizioni di più ampio respiro se i prezzi dovessero arrivare sul supporto riconosciuto nell'area 6073-6083 potrebbe essere un buon trigger long qualora i BID sosterrebbero i prezzi assorbendo gli ASK, se ciò non dovesse accadere allora si ritornerebbe nell'area ad alti volumi della scorsa settimana.

Per posizioni di più breve respiro i due weekly LVN sopra descritti potrebbero essere ottimi trigger qualora dovessero essere rotti al ribasso con BAR oppure si dovessero verificare pattern d'assorbimento manifestando la forza dei BID.

Se queste analisi ti piacciono e le trovi utili metti un LIKE/BOOST ai vari articoli e segui il mio profilo, così potrò continuare a fare questo lavoro gratuitamente.

Buon trading

Pietro Perrino

S&P 500 : Struttura rialzista ma con forti rischi crescentiLa struttura attuale supporta maggiore probabilità di uno scenario LONG con breakout sopra 5950, ma è importante monitorare il comportamento del prezzo intorno ai livelli chiave e ai volumi.

Volatilità e Coperture

• VIX: 18,36 (–1,13%)

• VXN: 19,43 (–6,90%)

• Put/Call Ratio SPX: 1,56

Il VIX si è leggermente ridotto, segnalando un clima di relativa calma, ma i livelli restano sopra 18. La persistente elevazione del Put/Call Ratio indica una prudenza diffusa tra gli operatori. L’insieme di questi indicatori conferma che il mercato resta coperto e attento, anche in un contesto di volatilità in calo.

Le divergenze potenziali e il comportamento delle Bande di Bollinger richiedono cautela: una falsa rottura potrebbe innescare uno scenario ribassista rapido.

Strategicamente, conviene mantenere un trailing stop stretto in caso di ingresso LONG e osservare il comportamento intraday per validare il breakout.

Il CMF e il comportamento dei volumi saranno determinanti per confermare la direzione.

Livelli operativi

Supporto Principale : 5760

Resistenza Principale : 6008

No Trade Zone : 5850 - 5950

Scenario LONG

Prezzo attuale: 5926

Probabilità scenario LONG:

In base ai dati attuali e all’inclinazione positiva del trend con conferme da momentum e volatilità, la probabilità di uno scenario LONG è circa 65%, condizionata dal superamento della resistenza a 5950 e dal mantenimento del CMF positivo.

Resistenza chiave da superare: 5950 (breakout valido)

Target Price (TP):

TP1: 6025

TP2: 6100

TP3: 6175 (estensione, se breakout potente e volumi confermati)

Stop Loss (SL):

SL1: 5860 (sotto supporto intermedio)

SL2: 5800 (sotto supporto principale)

SL3: 5730 (sotto supporto esteso, solo per gestioni più aggressive)

Trailing Stop: da attivare sopra +1,5% dal prezzo di ingresso, mantenendo trailing a –1,5% dal massimo relativo.

Scenario SHORT

Prezzo attuale: 5926

Probabilità scenario SHORT:

Visti gli attuali segnali di incertezza e l’eventuale divergenza sul momentum, ma considerando il contesto macro ancora favorevole, la probabilità di uno scenario SHORT è circa 35%, legata alla rottura sotto 5860 e confermata da aumento della volatilità e inversione su CMF.

Supporto critico da violare: 5860 (breakdown valido)

Target Price (TP):

TP1: 5800

TP2: 5730

TP3: 5650 (estensione in caso di volatilità alta e rottura netta)

Stop Loss (SL):

SL1: 5950 (resistenza immediata, break falso)

SL2: 6000 (break out intraday non confermato)

SL3: 6050 (solo per operazioni più speculative e con trailing ampio)

Trailing Stop: da attivare sotto –1,5% dal prezzo di ingresso, mantenendo trailing a +1,5% dal minimo relativo.

Monitoraggio per Scadenze Opzioni

3-4 Giugno: Massima attenzione su 5925-6000

5-6 Giugno: Focus su 6100 se superato 6000

9-10 Giugno: Consolidamento atteso

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

Coinbase sopra 200 dollari è un affare?Coinbase recupera nel mese di Maggio la quotazione di 200 dollari e attualmente sembra esserci un buon momentum trainato anche dal Bitcoin sopra i 100k.

Coinbase è entrato nell'indice SP500 e non è un fattore da sottovalutare. In questo caso le sue azioni potranno essere acquistate anche da fondi pensioni e fondi speculativi, incrementando la liquidità sul titolo.

Il primo supporto è a 210 dollari e sarebbe un ottimo punto per rientrare. Tuttavia non possiamo sapere se dagli attuali 258 si avrà tale opportunità.

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

TSLA Tesla è diretta ai 383-385$, come da ultima previsioneBuon mercoledi 28 Maggio e bentornati sul canale con un aggiornamento tecnico su Tesla, con grafico a candele giapponesi giornaliere e settimanali.

Il prezzo del titolo si sta dirigendo verso il primo target tecnico. Analizziamo meglio insieme la situazione e i possibili scenari

Grazie e buona giornata

SP500 GOOGL Gli indici americani si trovano in un punto chiave..Buon mercoledi 7 Maggio e bentornati sul canale con una disamina tecnica sull'indice SP500 - con uno sguardo anche su Alphabet (Google) per cercare di capire cosa aspettarsi dai mercati - specialmente da quello statunitense - per le prossime giornate e direi anche settimane.

Una situazione molto delicata che merita attenzione e che personalmente considero come un alert che mi dice "Aspetta, abbi pazienza.. e non fare ancora nulla.."

Spero che il video contributo sia di vostro gradimento e vi auguro una buona serata

ES1! S&P500: un gap che non mi piace. Ma prima un ulteriore +2%?Bentornati sul canale con un nuovo contributo tecnico sull'indice S&P500 e uno sguardo anche al Dow Jones e al Nasdaq, al termine di una settimana decisamente positiva ma, a mio parere, con volumi un po' scarsini.

Grazie per il vostro tempo e buon week end

Sentiment cauto, prevalgono coperture su ribasso.SPX: Put/Call Ratio stabile tra 1,6–1,7, segnala forte copertura istituzionale.

SPY: Put/Call Ratio elevato tra 1,4–1,5, indica prudenza tra investitori retail.

Trend breve positivo, medio ancora in ricostruzione.

Nonostante il bias tecnico positivo, i volumi mostrano una partecipazione ancora incompleta. La pressione positiva è presente ma fragile. Necessaria una gestione stop molto attenta e un monitoraggio accurato dei flussi di capitale.

🔺 Livelli Chiave Operativi

5.600 Resistenza intermedia

5.300 Supporto VWMA

5.288,3 Punto di Inversione strutturale

🔻 NO TRADE ZONE

• Area 5.500 - 5.560.

Consolidamento laterale possibile, evitare nuovi ingressi in questa fascia..

📈 Strategie Operative

Strategia LONG

• Entry sopra 5.560

• TP1: 5.600 (🟡 Moderato)

• TP2: 5.723 (🟡 Moderato)

• TP3: 5.800–5.820 (🟡 Moderato)

• SL1: sotto 5.500

• SL2: sotto 5.450

• Trailing stop +1,5% da massimo relativo.

Probabilità di successo: 65%

Strategia SHORT

• Entry sotto 5.500

• TP1: 5.450 (🟡 Moderato)

• TP2: 5.300 (🟢 Forte)

• TP3: 5.100 (🟢 Forte)

• SL1: sopra 5.540

• SL2: sopra 5.560

• Trailing stop +1,5% da massimo relativo.

Probabilità di successo: 35%

Nota: Rottura della VWMA a 5.300 rafforza pressione ribassista. Se rottura sotto Punto di Inversione 5.288,3 con volumi forti → Cambio bias strutturale da rialzista a ribassista.

📊 Impatto Trimestrali e Calendario Economico 28 Aprile - 2 Maggio 2025

Earnings principali:

• 29/04: Visa, Coca-Cola, Pfizer, PayPal.

• 30/04: Microsoft, Meta Platforms, Qualcomm.

• 01/05: Apple, Amazon, Mastercard.

Eventi Macroeconomici:

• 30/04: PIL USA preliminare Q1.

• 01/05: ISM manifatturiero USA.

• 02/05: Non-Farm Payrolls USA.

Conclusione Operativa:

• Bias LONG fino a 30 aprile.

• Massima prudenza da 1 maggio sera.

• Gestione attiva trailing stop post earnings big tech e dati lavoro.

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

ES1! S&P500 in grande spolvero, ma sempre grande attenzioneBuon mercoledi 23 Aprile e bentornati sul canale con questo aggiornamento tecnico sull'indice S&P500.

L'indice sembra essere in grande spolvero; non sappiamo se ci troviamo davanti a una ripresa a V o meno, ma indubbiamente è un asset meritevole di attenzione.

Vediamo insieme il perché.

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

ES1! S&P500 Diverse conferme per ripresa bullishBuon giovedi 17 Aprile e bentornati sul canale con un nuovo aggiornamento tecnico sull'indice S&P500 che mostra diversi segnali interessanti e a mio parere tecnicamente rilevanti che potrebbero far pensare al fatto che l'indice abbia ancora un buon 6-8% di rialzo nelle sue corde. Non sappiamo se l'indice possa già aver trovato il suo bottom definitivo.. nessuno lo sa, ma sembra che per il momento il sentiment rialzista possa avere la meglio su quello ribassista.

Tutto questo, ovviamente, al netto di eventuali prese di profitto intraday temporanee.

Buona giornata e grazie per l'attenzione

SPX – Il rally convince poco: gli orsi non mollanoIndice di riferimento: S&P 500

VIX: 37,56 (↓ -7,76%)

SKEW: 128,64 (↑ +0,86%)

Put/Call Ratio: 1,69 (molto elevato)

Il prezzo si trova sotto tutte le principali medie mobili esponenziali, in particolare EMA20 e VWMA, suggerendo un trend ancora ribassista nel medio periodo. Tuttavia, la chiusura sopra VWAP e VWMA20 mostra un tentativo di rimbalzo con leggera forza di breve termine.

Ichimoku segnala un prezzo dentro la Kumo, con Lagging Span che ha appena superato il prezzo attuale, suggerendo una fase di transizione e congestione. L’ADX elevato (>38) indica presenza di trend, ma non ne chiarisce ancora la direzione.

Il MACD e il Momentum restano negativi, anche se in leggero miglioramento. L’Histogram vicino allo zero suggerisce che una possibile inversione è in costruzione, ma non ancora attivata.

AO resta negativo, mentre l’Ultimate Oscillator supera quota 50 (51,6), indicando una lieve prevalenza dei compratori. In sintesi, il momentum è debole ma in fase di risalita, con necessità di conferme sopra 5.400.

Sessione caratterizzata da volume sopra la media, con dominanza netta degli acquisti (89%), ma Delta Volume modesto. Il Cumulative Delta ancora negativo segnala che il recupero in corso è fragile e non ancora consolidato.

Livelli Chiave per il Trading

Punto di Inversione: 5.051,3

Swing High (SH): 5.737,1

Swing Low (SL): 4.812,2

Resistenza: 5.668

Supporto 5.250

📌 Strategia Operativa:

Scenario Long (probabilità 35%):

Attivabile sopra 5.470 (EMA20) con volume crescente

Target: 5.668 (TP1), 5.737 (TP2), 5.990 (TP3)

Stop loss sotto 5.274

Trailing Stop: 2%

Scenario Short (probabilità 65%):

Attivabile sotto 5.274–5.250

Target: 5.051 (SL1), poi 4.812 (SL2)

Stop loss sopra 5.400 (chiusura sopra VWMA)

Trailing Stop: 2%

Conclusioni

L’SPX500USD ha messo a segno un buon rimbalzo tecnico, ma il quadro resta sbilanciato a favore degli orsi, con medie mobili ancora dominanti sopra il prezzo, e momentum non ancora invertito. Il sentiment (Put/Call 1,69) mostra forte copertura, che può agire come cuscinetto nel breve, ma anche come potenziale freno a un rally sostenuto.

Scenario dominante: ribassista con resistenze ravvicinate. Occorre superare quota 5.470 con volumi per attivare un long strutturato. Finché ciò non accade, ogni rimbalzo va considerato potenzialmente effimero.

Mio posizionamento ideale: attendere breakout sopra 5.470 o breakdown sotto 5.250 per intervenire con maggiore precisione operativa.

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

SP500 e Dow Jones: proseguimento correzione rialzista?Buon venerdì 11 Aprile e bentornati sul canale con un aggiornamento sugli indici USA, in particolare sul Dow Jones e sull'SP500, la cui price action ci fornisce spunti tecnici interessanti da tenere a mio parere in seria considerazione

Buona giornata e grazie per l'attenzione

I DAZI (un po' meno amari) di Trump: 2 scenari per SP500CBOE:SPX

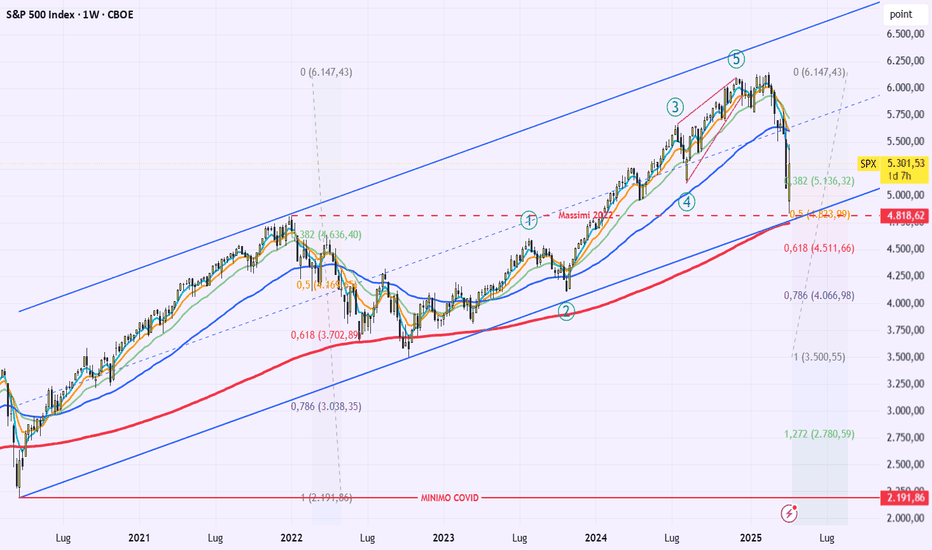

Su timeframe weekly osserviamo come i prezzi si siano appoggiati con precisione al livello di ritracciamento del 50% calcolato dai minimi di ottobre 2022, confermando la fine di un chiaro impulso in 5 onde di Elliott, conclusosi a dicembre 2024.

Il livello spartiacque da monitorare è la retta in corrispondenza del massimo di gennaio 2022 a 4.818 punti. Una sua eventuale rottura aprirebbe la strada a un primo target in area 4.511 punti, corrispondente al 61,8% di Fibonacci. Tuttavia, in tale scenario, sarebbe opportuno riconsiderare l’intero movimento di ritracciamento prendendo come riferimento il minimo COVID del 2020 a 2.190 punti.

In quest’ottica, potremmo assistere a un ritracciamento più profondo, almeno fino al 50%, con obiettivi in area 4.170 punti e una prolungata fase correttiva anche in termini temporali.

Nelle prossime sedute daily e weekly sarà fondamentale osservare il comportamento dei prezzi. Un recupero deciso e una rottura della resistenza in area 5.700 punti aprirebbero invece la possibilità di una ripartenza verso la parte alta del canale, con target ipotetico anche in area 6.500 punti.