#054: Opportunità di Investimento SHORT su USD/SGD

La coppia USD/SGD sta attualmente attraversando una delicata fase di transizione dopo un inizio di settimana volatile, un comportamento non insolito per le valute asiatiche durante la normalizzazione della liquidità a inizio sessione.

Dopo l'apertura settimanale, l'andamento dei prezzi ha inizialmente mostrato movimenti bruschi e irregolari, in gran parte dovuti alla scarsa liquidità, all'espansione temporanea degli spread e al ribilanciamento tecnico da parte dei market maker. Con il progressivo ritorno della liquidità, la volatilità ha iniziato a ridursi, consentendo al mercato di ristabilire una struttura più ordinata.

Da una prospettiva temporale più ampia, il recente ritracciamento sembra essere correttivo piuttosto che impulsivo. Il prezzo rimane confinato all'interno di una zona di consolidamento ben definita, il che suggerisce che la recente pressione al ribasso non presenta le caratteristiche di una vendita istituzionale sostenuta. In particolare, i tentativi di ribasso finora non sono riusciti a generare una continuazione, mentre la volatilità è stata gradualmente assorbita anziché ampliata.

Questo tipo di comportamento è spesso associato all'accettazione del prezzo piuttosto che alla distribuzione. In contesti storici simili, il mercato ha mostrato una tendenza a stabilizzarsi prima di tentare un movimento direzionale allineato alle dinamiche strutturali più ampie.

Un altro elemento chiave da considerare è il timing. La rilevazione dei prezzi a inizio settimana, soprattutto durante la sessione asiatica, produce spesso segnali fuorvianti. I flussi professionali emergono in genere solo dopo la normalizzazione delle condizioni di liquidità, quando gli spread si restringono e l'esecuzione diventa più efficiente. L'assenza di un follow-through aggressivo durante le fluttuazioni iniziali rafforza l'idea che il mercato sia ancora in una fase preparatoria.

Da un punto di vista macro-tecnico, il contesto attuale suggerisce che il momentum ribassista sta perdendo forza, mentre gli acquirenti appaiono sempre più selettivi e pazienti. Questo prepara il terreno per una potenziale reazione strutturata, a condizione che il mercato continui a rispettare i suoi limiti di consolidamento e la volatilità rimanga contenuta.

Trading

#053: Opportunità di Investimento LONG su GBP/USD

La sterlina torna protagonista sul mercato valutario, mostrando una resilienza che non passa inosservata agli operatori professionali. Dopo una fase di rialzo ben strutturata, il cambio contro dollaro ha attraversato una correzione ordinata, più simile a una pausa fisiologica che a un vero segnale di inversione. È proprio in questi momenti che il mercato rivela la sua natura più autentica.

La dinamica osservata nelle ultime sessioni racconta una storia chiara: le prese di beneficio non hanno intaccato la struttura rialzista di fondo. I movimenti correttivi sono avvenuti senza accelerazioni improvvise, con volumi in progressivo assorbimento e senza segnali di panico o distribuzione aggressiva. Questo comportamento è tipico dei contesti in cui gli operatori istituzionali lasciano “raffreddare” il prezzo prima di favorire una nuova fase direzionale.

Dal punto di vista tecnico, il cambio si muove ancora all’interno di un quadro coerente con una tendenza positiva di medio periodo. Le medie dinamiche continuano a sostenere il prezzo e gli indicatori di momentum mostrano un reset sano, spesso preludio a una ripartenza. Non emergono divergenze significative né segnali di esaurimento strutturale del movimento.

Anche il contesto macroeconomico contribuisce a rafforzare questa lettura. La sterlina beneficia di una percezione di maggiore solidità relativa, mentre il dollaro appare più vulnerabile a fasi di indecisione legate alle aspettative sui tassi e all’evoluzione del ciclo economico globale. In assenza di shock macro imminenti, il mercato tende a premiare le valute che mostrano continuità e coerenza con il quadro fondamentale.

In questo scenario, l’operazione rialzista sulla sterlina non nasce dall’inseguimento del prezzo, ma dall’attesa paziente di un punto di equilibrio favorevole. È un approccio tipicamente istituzionale, che privilegia la qualità del contesto rispetto alla velocità dell’esecuzione. Il mercato, ancora una volta, sembra muoversi più per assorbimento che per euforia, lasciando spazio a una possibile prosecuzione del movimento una volta completata la fase di consolidamento.

In sintesi, il quadro complessivo suggerisce che la sterlina stia semplicemente prendendo fiato. Finché la struttura rimane intatta e il flusso degli scambi non segnala un cambio di regime, la narrativa di fondo resta orientata verso una continuazione del movimento positivo. Ed è proprio in queste fasi di apparente quiete che spesso si costruiscono le opportunità più interessanti.

Oro: la correzione apre spazio a un nuovo rialzoOANDA:XAUUSD Al momento, il prezzo si muove all’interno di un canale rialzista ben definito, segnalando una dinamica positiva e solida. Continua a formare massimi e minimi crescenti, un comportamento coerente con la prosecuzione del trend rialzista. La recente fase correttiva appare sana e costruttiva nel contesto del trend principale, dando al mercato il tempo di respirare prima di riprendere il suo movimento verso l’alto all’interno del canale.

Questa correzione può rappresentare un’interessante opportunità di ingresso per i compratori, a condizione che i livelli di supporto chiave vengano difesi. In tal caso, la struttura rialzista risulterebbe ulteriormente confermata, aumentando la probabilità di un movimento verso l’area dei 6.000, in confluenza con il limite superiore del canale rialzista.

Finché il prezzo rimane al di sopra della zona di supporto, la prospettiva rialzista resta intatta. Tuttavia, se questo livello dovesse cedere, lo scenario bullish perderebbe forza e il mercato potrebbe entrare in una fase correttiva più profonda, con un ritorno verso la parte inferiore del canale.

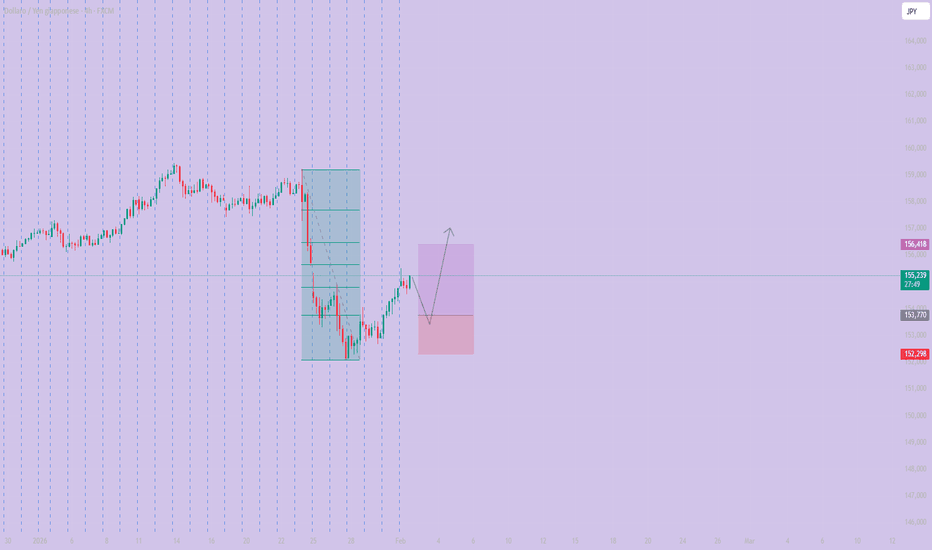

#052: Opportunità di Investimento LONG su USD/JPY

Il cambio USD/JPY si trova in una fase di mercato particolarmente interessante, in cui la pressione ribassista di fondo convive con segnali tecnici di possibile reazione nel breve periodo. Dopo una discesa decisa, il prezzo ha mostrato segnali di rallentamento che suggeriscono l’ingresso in una fase di consolidamento, tipica dei mercati che stanno assorbendo un eccesso direzionale.

Dal punto di vista strutturale, il trend principale rimane impostato al ribasso, coerente con una sequenza di massimi e minimi decrescenti sui timeframe superiori. Tuttavia, proprio questa impostazione ha favorito un accumulo progressivo di posizioni speculative nella stessa direzione, creando le condizioni per un potenziale rimbalzo tecnico. In contesti simili, il mercato tende spesso a muoversi contro la massa, andando a colpire aree di liquidità prima di decidere la direzione successiva.

L’analisi della price action evidenzia come le ultime fasi di discesa siano state accompagnate da un incremento della volatilità e da movimenti impulsivi, elementi che spesso anticipano una fase di riequilibrio. La comparsa di candele con ombre pronunciate e chiusure meno direzionali suggerisce che la pressione in vendita stia progressivamente diminuendo, lasciando spazio a reazioni correttive.

Anche dal punto di vista volumetrico, il mercato mostra segnali di assorbimento. Dopo la spinta iniziale, i volumi tendono a stabilizzarsi, indicando che gli operatori più aggressivi hanno già preso posizione. In questi contesti, i movimenti successivi sono spesso guidati da rientri tecnici e da coperture di posizioni, piuttosto che da nuove iniziative direzionali.

Sul piano macroeconomico, il differenziale di politica monetaria continua a sostenere il dollaro nel medio-lungo periodo, mentre lo yen rimane strutturalmente debole. Tuttavia, nel breve termine, questo squilibrio non impedisce al mercato di effettuare rimbalzi temporanei, soprattutto quando il posizionamento diventa eccessivamente sbilanciato. È proprio in queste fasi che il cambio tende a muoversi in modo più tecnico che fondamentale.

Il quadro intermarket non mostra, al momento, segnali di forte avversione al rischio tali da favorire un flusso deciso verso lo yen. Questo riduce la probabilità di accelerazioni ribassiste immediate e rafforza l’ipotesi di una fase di respiro del prezzo. I mercati obbligazionari e valutari sembrano infatti muoversi in modo più ordinato, senza shock improvvisi.

In sintesi, USD/JPY si trova in un punto di equilibrio instabile: la tendenza principale resta ribassista, ma il mercato sta mostrando caratteristiche tipiche di una fase correttiva. In questi contesti, la pazienza e la lettura della struttura diventano fondamentali, poiché i movimenti più interessanti spesso nascono proprio quando il consenso appare eccessivamente orientato in una sola direzione.

Come sempre, il prezzo farà chiarezza. La capacità del mercato di sostenere eventuali rimbalzi o, al contrario, di riprendere con decisione la direzione principale offrirà indicazioni preziose sulle intenzioni degli operatori istituzionali nelle prossime sessioni.

Piano Settimanale Apertura Liam XAUUSD (H3)La struttura è cambiata | Il focus all'inizio della settimana rimane VENDERE sui rimbalzi

Sintesi veloce

L'oro ha completato un'espansione al ribasso netta dopo un prolungato periodo rialzista, rompendo decisamente la struttura precedente. L'azione attuale dei prezzi mostra tentativi di recupero deboli, suggerendo che il movimento al ribasso è correttivo-distributivo piuttosto che un'inversione completata.

Per l'inizio della settimana, il bias rimane chiaro: vendere la struttura, non inseguire i rimbalzi.

Struttura del mercato

Il precedente trend al rialzo è stato completamente interrotto da una svendita impulsiva.

Il prezzo sta ora trattando sotto il precedente supporto, che è stato trasformato in resistenza.

I rimbalzi attuali mancano di momentum e mostrano caratteristiche di ritracciamenti correttivi, non di accumulazione.

Questo mantiene il mercato in un ambiente di vendita sui rimbalzi fino a quando non si dimostrerà il contrario.

Zone tecniche chiave

FVG di vendita primaria / resistenza: 4970 – 5000

Questa zona si allinea con l'imballaggio e la liquidità precedente ed è l'area preferita per le reazioni di vendita.

FVG di vendita secondaria: 4795 – 4820

Una zona di reazione inferiore dove il prezzo potrebbe fermarsi prima di continuare a scendere.

Obiettivo di liquidità più profondo: 4340 – 4350

Questo rimane l'obiettivo principale al ribasso se la struttura continua a svanire.

Zona di invalidazione superiore: 5300+

L'accettazione al di sopra di quest'area costringerebbe a una rivalutazione del bias ribassista.

Scenari all'inizio della settimana

Scenario primario – VENDERE i rimbalzi

Finché il prezzo rimane limitato sotto la zona 4970–5000, qualsiasi rimbalzo dovrebbe essere trattato come correttivo. L'aspettativa è per una continuazione al ribasso verso una liquidità inferiore.

Scenario secondario – Ritracciamento più profondo

Se il prezzo non riesce a riconquistare chiaramente la prima zona di vendita, potrebbe verificarsi un lento calo verso l'area 4795–4820 prima della continuazione.

Condizione di rivalutazione

Solo una forte riconquista e accettazione sopra 5300 invaliderebbe l'attuale struttura di vendita.

Note chiave

L'azione dei prezzi all'inizio della settimana spesso ripulisce la liquidità residua.

Evitare posizioni long contro trend all'interno della resistenza.

Lascia che il prezzo arrivi al livello, poi esegui.

Struttura > opinione.

Focus settimanale:

vendere rimbalzi correttivi in FVG e resistenza, o aspettare che il prezzo mostri un chiaro cambiamento strutturale prima di cambiare bias.

XAUUSD (H1) – Piano di LiamTendenza al rialzo intatta, ma segni di esaurimento a breve termine | Reazioni di trading, non impulsi

Sintesi rapida

L'oro rimane in un forte trend al rialzo H1, continuando a registrare massimi più alti e minimi più alti all'interno di una struttura bullish ben definita. Tuttavia, dopo il recente forte avanzamento, il prezzo sta cominciando a rallentare vicino ai massimi, aumentando la probabilità di correzioni a breve termine e azioni di prezzo bifrontali.

➡️ La tendenza più ampia rimane bullish, ma l'esecuzione dovrebbe ora essere basata su livelli e reazioni, non su inseguimenti di slancio.

Vista tecnica

Il prezzo è attualmente scambiato a livelli elevati rispetto alla struttura recente, dove l'attività di acquisto precedente è già stata assorbita.

Aree di prezzo chiave da osservare:

Area di vendita a breve termine: 5520 – 5530

Area di resistenza superiore: attorno a 5600

Area di acquisto per correzione: 5405 – 5420

Zona principale di acquisto: 5150 – 5155

L'attuale struttura favorisce una fase di correzione e riequilibrio prima di qualsiasi continuazione sostenuta al rialzo.

Scenari di trading

VENDERE – trade di reazione a breve termine

Cerca reazioni di vendita attorno a 5520 – 5530 se il prezzo mostra debolezza.

Gli obiettivi al ribasso si trovano vicino a 5420, con ulteriore estensione possibile se si sviluppa la correzione.

Queste vendite sono tattiche e di breve termine, non indicazioni per un'inversione di trend.

COMPRA – allineato con il trend principale

Scenario primario

Acquista correzioni in 5405 – 5420 se l'area tiene.

Obiettivi verso 5520 e oltre.

Scenario più profondo

Se la volatilità aumenta, attendi che il prezzo ritorni verso 5150 – 5155.

Quest'area offre il miglior rapporto rischio-rendimento per la continuazione del trend.

Note chiave

Trend forti si correggono ancora; la pazienza è importante.

Evita ingressi nel mezzo dell'intervallo dove il rischio supera la ricompensa.

Le posizioni short sono solo tattiche finché la struttura più ampia rimane bullish.

Qual è il tuo piano:

vendere reazioni vicino a 5520 – 5530, o aspettare pazientemente una correzione in 5405 – 5420 per unirti di nuovo al trend al rialzo?

— Liam

Le 3 fasi brutali del trader profittevoleIl grande Jesse Livermore disse: TRADA QUELLO CHE VEDI E NON QUELLO CHE PENSI.

Se vi piacciono i contenuti del canale e il mio metodo di analisi, lasciate un like e seguite il profilo, è molto importante per me, grazie!

Oggi voglio riportare un passo del maestro trader Jesse Livermore.

Vi hanno mentito. Ogni libro di trading, ogni guru, ogni storia di successo...

Vi hanno detto che imparare a fare trading riguarda la strategia, trovare i giusti indicatori, padroneggiare l'analisi tecnica. Ma non è questo che separa i vincitori dai cadaveri.

Io sono Jesse Livermore. Ho trasformato 5 dollari in cento milioni, poi ho perso tutto, li ho riguadagnati, li ho persi di nuovo. E attraverso quattro bancarotte e fortune che farebbero piangere i re, ho scoperto qualcosa che non vi insegneranno mai in nessun corso. Ci sono tre stadi nascosti a cui ogni trader deve sopravvivere prima che un singolo dollaro di profitto costante tocchi il suo conto. Tre stadi che non hanno nulla a che fare con i grafici e tutto a che fare con ciò che accade dentro il vostro cranio quando il denaro vero sta sanguinando.

L'importanza del percorso: conoscere il proprio stadio, questa è la differenza tra un altro anno di perdite e il riuscire finalmente a passare dall'altra parte. NESSUNO VI PARLA DELL'INFERNO CHE DOVETE ATTRAVERSARE PER ARRIVARCI. Ecco di cosa si tratta: gli stadi che non vogliono che sappiate esistano, perché se sapeste quanto è brutale questo viaggio, la maggior parte di voi mollerebbe prima di iniziare. Lasciate che vi parli di questi tre stadi. Il dolore che state provando in questo momento non è un fallimento, è educazione. L'educazione più costosa che comprerete mai. La maggior parte degli uomini molla prima di completare anche solo il primo stadio. Bruciano i conti, incolpano il mercato e se ne vanno convinti che il gioco sia truccato. Ma il gioco non è truccato, sta rivelando chi siete veramente quando ci sono i soldi in gioco.

Stadio 1.

Il massacro della certezza Lo stadio uno: il massacro della certezza. Quando entrai per la prima volta in una "bucket shop" a 14 anni, pensavo di aver capito tutto. I numeri mi parlavano, i pattern emergevano dal caos. Guadagnavo soldi mentre uomini adulti perdevano anche la camicia. Pensavo fosse perché ero speciale. Inizia così per tutti. Fai il primo trade vincente, forse il secondo e il terzo, e improvvisamente credi di aver decifrato il codice. Poi il mercato gira. Non gradualmente, ma come un cane rabbioso, e punta dritto alla gola. Ricordo la mia prima vera batosta. Ero sicuro, assolutamente certo che un titolo sarebbe salito. Quando sei certo, non ti proteggi, non esiti, carichi la posizione. Perché perdere soldi facili sembra peggio del rischio di sbagliare. Ma mi sbagliavo. E il mercato non mi ha solo dato torto, mi ha umiliato. Questo accade nello stadio uno: il mercato prende tutto ciò in cui credi e gli dà fuoco. Impari che la sicurezza di sé non è un vantaggio, che essere intelligenti non ti protegge. Impari la prima grande verità: non sai nulla.

Stadio 2.

La disciplina dell'attesa. Dopo essere stato umiliato, inizi a vedere le reali opportunità. Ma ecco la tortura: vedi queste opportunità e sai che non dovresti coglierne la maggior parte. La cosa più difficile che abbia mai imparato non è stata leggere un titolo, ma come stare seduti fermi. Come guardare gli altri fare soldi e non saltare dentro. Prima del crollo del 1907, osservai il mercato per mesi. Sapevo che un collasso stava arrivando, potevo sentirne il sapore. Ma aspettai. Giorno dopo giorno, settimana dopo settimana. Non perché non fossi fiducioso, ma perché avevo imparato una cosa essenziale: avere ragione troppo presto è lo stesso che avere torto. Questo è ciò che insegna lo stadio due. Elimina il bisogno di essere costantemente in azione. Il mercato ti paga per la pazienza, non per l'attività. I "gambler" hanno bisogno di azione, i trader hanno bisogno di profitto.

Stadio 3.

Diventare il mercato. Dopo il crollo del 1929, la gente mi trattava come un profeta. Pensavano che avessi superato in astuzia il mercato. Si sbagliavano. Io non ho battuto il mercato, sono diventato il mercato.

QUESTO E' L'ULTIMO STADIO E NESSUNO NE PARLA PERCHE' E' QUASI IMPOSSIBILE DA SPIEGARE. Non riguarda l'analisi o la disciplina, riguarda qualcosa di più profondo: sentire il polso del mercato come se fosse il tuo battito cardiaco. Inizi a muoverti con esso invece che contro di esso. Smetti di cercare di imporre la tua volontà. Sviluppi un sesto senso. Chiamatela intuizione, riconoscimento di pattern a livello subconscio... è reale. Inizi a sentire quando sei in sintonia con il mercato e quando non lo sei. È maestria. È quello che succede quando hai fatto una cosa così tante volte che diventa istintivo. Un pianista non pensa a quale dito muovere, e un trader allo stadio tre non analizza i trade, li "sente".

Conclusione e verità finale.

Ecco cosa Wall Street non vi dirà: non potete saltare questi stadi. Non potete leggere un libro o seguire un guru e saltare dritti alla redditività. Dovete perdere. Dovete fallire. Io sono andato in rovina più volte. Quattro volte ho perso tutto. Ogni volta pensavo di aver imparato abbastanza, ogni volta il mercato mi mostrava che non era così. Ma ogni volta tornavo più forte perché mi rifiutavo di mollare. Quando finalmente diventi un trader, capisci che i soldi non sono mai stati il punto. Il denaro è solo il punteggio. Ciò che hai guadagnato davvero è imparare chi sei quando tutto è in gioco. Il mercato non si cura dei vostri sogni o delle vostre bollette. Si prenderà tutto il tempo necessario per insegnarvi ciò che dovete sapere. Il vostro compito non è affrettare il processo, è sopravvivere.

E VOI IN QUALE STADIO VI TROVATE? SCRIVETELO NEI COMMENTI.

Siate onesti, perché sapere dove siete è il primo passo per andare avanti.

_____________________________________________________________________________

English

The great Jesse Livermore said: "TRADE WHAT YOU SEE, NOT WHAT YOU THINK."

If you enjoy the content on this channel and my analysis method, please leave a like and follow the profile—it means a lot to me, thank you!

Today, I want to share a passage from the master trader, Jesse Livermore.

The Three Brutal Stages of Trading

They lied to you. Every trading book, every guru, every success story... They told you that learning to trade is about strategy, finding the right indicators, and mastering technical analysis. But that is not what separates the winners from the corpses.

I am Jesse Livermore. I turned $5 into $100 million, then I lost it all, made it back, and lost it again. Through four bankruptcies and fortunes that would make kings weep, I discovered something they will never teach you in any course. There are three hidden stages every trader must survive before a single dollar of consistent profit touches their account. Three stages that have nothing to do with charts and everything to do with what happens inside your skull when real money is bleeding.

The Importance of the Journey.

Knowing your stage is the difference between another year of losses and finally breaking through to the other side. NOBODY TELLS YOU ABOUT THE HELL YOU HAVE TO WALK THROUGH TO GET THERE. These are the stages they don't want you to know exist, because if you knew how brutal this journey really was, most of you would quit before you started. The pain you are feeling right now is not failure—it is education. The most expensive education you will ever buy. Most men quit before completing even the first stage. They blow up their accounts, blame the market, and walk away convinced the game is rigged. But the game isn't rigged; it is revealing who you really are when money is on the line.

Stage 1: The Slaughter of Certainty.

When I first walked into a bucket shop at 14, I thought I had it all figured out. Numbers spoke to me; patterns emerged from the chaos. I was making money while grown men were losing their shirts. I thought it was because I was special. It starts that way for everyone. You make your first winning trade, maybe the second and third, and suddenly you believe you’ve cracked the code. Then the market turns. Not gradually, but like a rabid dog, and it goes straight for your throat.

I remember my first real beating. I was sure—absolutely certain—that a stock would rise. When you are certain, you don’t hedge, you don’t hesitate, you load up. Because missing out on "easy money" feels worse than the risk of being wrong. But I was wrong. And the market didn't just prove me wrong; it humiliated me. This is Stage 1: the market takes everything you believe in and sets it on fire. You learn that confidence is not an edge and being smart doesn't protect you. You learn the first great truth: you know nothing.

Stage 2: The Discipline of Waiting.

After being humbled, you start to see real opportunities. But here is the torture: you see these opportunities and you know you shouldn’t take most of them. The hardest thing I ever learned wasn't how to read a ticker, but how to sit still. How to watch others make money and not jump in.

Before the crash of 1907, I watched the market for months. I knew a collapse was coming; I could taste it. But I waited. Day after day, week after week. Not because I wasn't confident, but because I had learned an essential lesson: being right too early is the same as being wrong. This is what Stage 2 teaches you. It kills the need for constant action. The market pays you for patience, not activity. Gamblers need action; traders need profit.

Stage 3: Becoming the Market.

After the crash of 1929, people treated me like a prophet. They thought I had outsmarted the market. They were wrong. I didn’t beat the market; I became it. THIS IS THE FINAL STAGE, AND NOBODY TALKS ABOUT IT BECAUSE IT IS ALMOST IMPOSSIBLE TO EXPLAIN. It isn’t about analysis or discipline; it’s about something deeper: feeling the market’s pulse as if it were your own heartbeat. You start moving with it instead of against it. You stop trying to impose your will.

You develop a sixth sense. Call it intuition, subconscious pattern recognition... it is real. You start to feel when you are in sync with the market and when you are not. It is mastery. It’s what happens when you’ve done something so many times it becomes instinctive. A pianist doesn’t think about which finger to move, and a trader at Stage 3 doesn’t analyze trades—they "feel" them.

Conclusion and the Final Truth.

Here is what Wall Street won’t tell you: you cannot skip these stages. You cannot read a book or follow a guru and jump straight to profitability. You have to lose. You have to fail. I went broke multiple times. Four times I lost everything. Each time I thought I had learned enough, and each time the market showed me I hadn't. But each time I came back stronger because I refused to quit.

When you finally become a trader, you realize the money was never the point. The money is just the score. What you’ve really gained is learning who you are when everything is on the line. The market doesn’t care about your dreams or your bills. It will take as long as it takes to teach you what you need to know. Your job isn't to rush the process; it’s to survive it.

WHICH STAGE ARE YOU IN RIGHT NOW? LET ME KNOW IN THE COMMENTS.

Be honest, because knowing where you are is the first step toward moving forward.

XAUUSD – Brian | Outlook Tecnico M45— Gli acquirenti sono ancora in controllo sopra 5.200

L'oro continua a scambiare saldamente sopra la soglia dei 5.000, con il movimento dei prezzi che conferma una forte accettazione bullish a livelli più elevati. Sul timeframe M45, il mercato rimane in una fase di espansione, supportato da un volume di acquisti aggressivo e aree di valore ben difese.

Le condizioni attuali suggeriscono che gli acquirenti sono ancora in controllo, con i ritracciamenti che vengono assorbiti piuttosto che venduti. Questo comportamento caratterizza tipicamente un ambiente di forte tendenza piuttosto che una fase di distribuzione.

Contesto Macro (Panoramica Breve)

Da una prospettiva fondamentale, il posizionamento istituzionale rimane stabile, senza segni di de-risking difensivo nonostante l'oro scambi a massimi record. Allo stesso tempo, il mercato rimane sensibile agli eventi macro imminenti, che potrebbero introdurre volatilità a breve termine ma finora non hanno alterato il bias bullish più ampio.

Finché l'incertezza persiste e l'appetito per il rischio oscilla, l'oro continua a beneficiare del suo ruolo di copertura strategica.

Struttura di Mercato e Contesto del Volume (M45)

La struttura attuale su M45 rimane costruttiva:

Il prezzo sta mantenendo sopra la trendline ascendente.

Il volume di acquisti rimane elevato, indicando una forte domanda e una ridotta disponibilità a vendere.

I ritracciamenti continuano a svilupparsi in modo correttivo piuttosto che in cali impulsivi.

In forti tendenze, un alto volume combinato con retracements superficiali spesso segnala continuazione piuttosto che esaurimento.

Zone Tecniche Chiave da Monitorare

Sulla base della struttura del grafico e del profilo di volume, diverse zone emergono:

Zona di Reazione al rialzo

5.385: Un'area di resistenza e di estensione principale dove il prezzo potrebbe fermarsi, consolidarsi o reagire prima di decidere la prossima gamba direzionale.

Supporto di Valore Primario

POC + VAH: 5.243 – 5.347

Questa è la zona più critica per la continuazione. L'accettazione e il mantenimento all'interno di questo intervallo rafforzerebbero la struttura bullish.

Supporto Secondario

VAL: 5.163 – 5.168

Un ritracciamento più profondo in questa zona sarebbe ancora considerato correttivo finché il prezzo si stabilizza e riconquista valore.

Supporto Strutturale Più Profondo

POC: 5.086 – 5.091

Questo livello rappresenta un valore più ampio e probabilmente entrerà in gioco solo durante una volatilità elevata.

Aspettative Future e Bias

Bias primario: Continuazione bullish mentre il prezzo rimane sopra le zone di valore

I ritracciamenti sono attualmente considerati opportunità di ri-accumulo piuttosto che inversione di tendenza.

Si prevede volatilità a breve termine, ma la struttura rimane il punto di riferimento chiave piuttosto che singole candele.

Le forti tendenze raramente si muovono in linee rette. La capacità dell'oro di mantenere valore durante le pause continua a sostenere il caso per ulteriori aumenti.

Fai riferimento al grafico allegato per una vista dettagliata delle aree di valore, della struttura della tendenza e dei percorsi previsti.

Segui il canale TradingView per ricevere aggiornamenti sulla struttura in anticipo e unirti alla discussione sui livelli chiave del mercato.

XAUUSD – Brian | Prospettive Tecniche M45L'oro rimane fermamente supportato sopra il livello di 5.000, con l'azione dei prezzi che continua a rispettare la più ampia struttura rialzista nel timeframe M45. Nonostante la recente volatilità intraday, il mercato mostra chiari segni di accettazione a prezzi più elevati piuttosto che di distribuzione.

Da una prospettiva fondamentale, le partecipazioni dello SPDR Gold Trust, il più grande ETF sostenuto da oro al mondo, sono rimaste invariati a 1.086,53 tonnellate. Sebbene i flussi degli ETF siano neutrali per ora, la mancanza di deflussi suggerisce che il posizionamento istituzionale rimane stabile anche mentre l'oro scambia a livelli record — un contesto costruttivo per la tendenza più ampia.

Struttura di Mercato & Contesto Tecnico (M45)

Nel grafico M45, XAUUSD continua a scambiare sopra la sua linea di tendenza ascendente, mantenendo una sequenza di massimi e minimi ascendenti. Il recente ritracciamento appare correttivo piuttosto che impulsivo, adattandosi bene all'interno di un quadro di continuazione.

Elementi tecnici chiave evidenziati nel grafico:

Prezzo che si mantiene sopra l'area di valore, indicando una continua partecipazione degli acquirenti.

Una zona di acquisto sui ribassi intorno a 5.040, allineata con il supporto della linea di tendenza e la struttura precedente.

Liquidità sul lato vendita che riposa sotto i recenti minimi, suggerendo che i movimenti al ribasso potrebbero essere guidati da sweep di liquidità piuttosto che da una vera debolezza.

Una spinta attraverso i recenti massimi apre il percorso verso la continuazione dell'ATH.

Livelli Chiave & Zone di Liquidità

Supporto primario: 5.040 (confluenza valore + linea di tendenza)

Resistenza intermedia: 5.150 (reazione a breve termine / zona di scalping)

Resistenza principale: 5.209 (forte resistenza e potenziale area di reazione)

Finché il prezzo rimane sopra la linea di tendenza in crescita, i ritracciamenti dovrebbero essere visti come parte dello sviluppo della tendenza piuttosto che segnali di inversione.

Aspettative Future & Pregiudizio

Il mercato continua a scambiare in un ambiente guidato dal momentum, dove la struttura e la liquidità giocano un ruolo maggiore rispetto agli indicatori tradizionali. L'accettazione sopra i 5.000 mantiene intatto lo scenario rialzista, mentre le consolidazioni a breve termine sono probabilmente destinate a fungere da carburante per la continuazione.

Pregiudizio primario: Continuazione rialzista finché la struttura tiene

Focus: Pazienza sui ritracciamenti, disciplina vicino alle zone di resistenza

Tempo di conferma preferito: M45–H1

Le tendenze forti non si muovono in linee rette. Rimanere allineati con la struttura e la liquidità rimane fondamentale in questa fase.

Fare riferimento al grafico allegato per una vista dettagliata della struttura di mercato, delle zone di liquidità e dei livelli tecnici chiave.

Segui il canale TradingView per ricevere aggiornamenti anticipati sulla struttura di mercato e per partecipare alla discussione.

#051: Opportunità di investimento LONG su AUD/NZD

Il dollaro australiano rispetto al dollaro neozelandese offre attualmente un esempio lampante di come si comportano i mercati quando il posizionamento retail raggiunge livelli estremi e l'andamento dei prezzi inizia a divergere dalle aspettative della massa.

Dopo una prolungata fase correttiva, l'AUD/NZD è entrato in una zona in cui la spinta al ribasso si è chiaramente indebolita. La recente andamento dei prezzi mostra ripetuti tentativi di spingere al ribasso senza generare follow-through, un classico segno di assorbimento piuttosto che di continuazione. Ogni calo è stato accolto con reazioni sempre più rapide, suggerendo che la pressione di vendita viene silenziosamente assorbita piuttosto che ampliata.

Ciò che rende questo scenario particolarmente interessante è il sentiment di fondo. Il posizionamento retail ha raggiunto livelli estremi sul lato short, ben oltre ciò che è tipicamente considerato equilibrato. Storicamente, quando emergono tali asimmetrie, il mercato tende a non premiare la maggioranza. Al contrario, il prezzo spesso si stabilizza, si comprime e alla fine si muove contro la tendenza dominante del retail man mano che viene raccolta liquidità.

Sui timeframe più brevi, gli indicatori di momentum hanno recentemente raggiunto condizioni di ipercomprato a seguito di un netto rimbalzo. Preso singolarmente, questo potrebbe essere interpretato come motivo di cautela. Nel contesto, tuttavia, sembra più coerente con un reset tecnico: una necessaria fase di raffreddamento dopo una reazione impulsiva, piuttosto che un'inversione strutturale. È importante notare che questo pullback si è sviluppato in modo ordinato, con volumi in calo, rafforzando l'idea di un consolidamento piuttosto che di una rinnovata pressione di vendita.

Da una prospettiva più ampia, la struttura suggerisce una mossa correttiva all'interno di un quadro più ampio piuttosto che l'inizio di una nuova fase ribassista. Il mercato ha già dimostrato la sua volontà di difendere i prezzi più bassi e l'assenza di vendite aggressive durante i recenti test supporta ulteriormente l'idea che il rischio di ribasso si stia progressivamente riducendo.

In scenari come questo, la chiave non è concentrarsi sulle oscillazioni a breve termine, ma sull'interazione tra comportamento dei prezzi e posizionamento. Quando la maggioranza è fortemente impegnata in una direzione e il prezzo si rifiuta di adeguarsi, spesso segnala che le mani più forti si stanno preparando a una mossa nella direzione opposta.

In sintesi, la coppia AUD/NZD sta attualmente mostrando i tratti distintivi di una fase di accumulazione istituzionale: estremo squilibrio al dettaglio, mancato proseguimento del ribasso, ribassi controllati e segnali di assorbimento in aree chiave. Sebbene in queste fasi sia richiesta pazienza, tali condizioni hanno storicamente preceduto movimenti direzionali che hanno colto di sorpresa il lato affollato del mercato.

XAUUSD – Previsione Tecnica H2Rientro di liquidità all'interno di una forte struttura rialzista | Lana ✨

L'oro continua a essere scambiato all'interno di una ben definita struttura rialzista nel timeframe H2. L'ultima impennata è stata impulsiva, seguita da un sano ritracciamento che sembra riequilibrare la liquidità piuttosto che segnalare una inversione di tendenza.

L'azione del prezzo rimane costruttiva finché il mercato rispetta i livelli strutturali chiave e la trendline ascendente.

📈 Struttura di Mercato e Contesto di Trend

Il trend complessivo rimane rialzista, con massimi e minimi più elevati ancora intatti.

Il prezzo continua a rispettare la trendline ascendente, che ha funzionato come supporto dinamico affidabile durante il rialzo.

Il recente ritracciamento è avvenuto dopo un'espansione aggressiva al rialzo, aderendo alla sequenza classica:

Impegno → Ritracciamento → Continuazione

Nessun chiaro schema di distribuzione è visibile in questa fase. Finché il supporto strutturale regge, la tendenza rimane BUY sui pullback, non vendere la forza.

🔍 Zone Tecniche Chiave e Aree di Valore

Zona POC Primaria per Acquisti: 4764 – 4770

Quest'area rappresenta un nodo ad alto volume (POC) e si allinea strettamente con la trendline in aumento.

È una zona naturale dove il prezzo potrebbe riequilibrarsi prima di riprendere il trend rialzista.

Area di Valore Secondaria (VAL–VAH): 4714 – 4718

Una zona di liquidità più profonda che potrebbe fungere da supporto se la pressione di vendita aumenta temporaneamente.

Resistenza a breve termine: 4843

L'accettazione sopra questo livello rafforza lo scenario di continuazione.

Zona di reazione psicologica: 4900

Probabilmente genererà esitazione a breve termine o presa di profitto.

Obiettivi di espansione a timeframe più elevato:

5000 (livello psicologico)

Estensione Fibonacci 2.618, dove potrebbe riposare una significativa liquidità.

🎯 Piano di Trading – Basato sulla Struttura H2

✅ Scenario Primario: BUY il Ritracciamento

Ingresso Acquisto:

👉 4766 – 4770

Lana preferisce impegnarsi solo se il prezzo torna nella zona POC e mostra conferma rialzista su H1–H2 (mantenimento della trendline, forte rifiuto dei prezzi più bassi o follow-through rialzista).

Stop Loss:

👉 4756 – 4758

(Posizionato ~8–10 punti sotto l'ingresso, sotto la zona POC e la trendline ascendente)

🎯 Obiettivi di Prendi Profitto (Uscite Scalate)

TP1: 4843

Prima zona di resistenza — si consiglia di prendere profitto parziale.

TP2: 4900

Livello psicologico con potenziali reazioni a breve termine.

TP3: 5000

Importante traguardo psicologico e obiettivo di espansione al rialzo.

TP4 (estensione): 5050 – 5080

Area allineata con l'estensione Fibonacci 2.618 e liquidità a timeframe più elevato.

L'approccio preferito è quello di uscire gradualmente e proteggere la posizione, adattando il rischio mentre il prezzo conferma la continuazione.

🌍 Contesto Macro (Breve)

Secondo Goldman Sachs, le banche centrali nei mercati emergenti continueranno a diversificare le riserve lontano dagli asset tradizionali e verso l'oro.

Si prevede che gli acquisti di oro da parte delle banche centrali aumentino annualmente a circa 60 tonnellate entro il 2026, rafforzando la domanda strutturale per l'oro.

Questa accumulazione continua supporta l'idea che i ritracciamenti siano più probabilmente guidati da posizionamenti e presa di profitto, piuttosto che da un cambiamento nei fondamentali a lungo termine.

🧠 Opinione di Lana

Questo rimane un ritracciamento all'interno di un trend rialzista, non una inversione ribassista.

Il focus resta sull'acquisto di valore in zone chiave di liquidità, non nel rincorrere i prezzi ai massimi.

Pazienza, struttura ed esecuzione disciplinata rimangono il vantaggio.

✨ Rispetta il trend, commercia la struttura e lascia che il prezzo arrivi nella tua zona.

XAUUSD (H4) – Piano LiamLe correnti macro rimangono favorevoli, ma il prezzo è esteso | Reagisci al trading, non alle emozioni

Breve riassunto

L'oro rimane sostenuto da un forte contesto macro:

📌 Probabilità di mantenimento della Fed a gennaio: 95% → USD/rendimento limitati.

📌 La tensione geopolitica (il Cremlino elogia Trump su Groenlandia, crepe nella NATO) aumenta la domanda di beni rifugio.

Tecnicamente, il prezzo è spinto aggressivamente nel territorio di espansione superiore.

In questa fase, il vantaggio è nel trading reattivo a livelli chiave, non nel perseguire la forza.

Contesto macro (perché la volatilità rimane elevata)

Con la Fed molto probabile nel mantenere i tassi a gennaio, i mercati sono altamente sensibili ai cambiamenti di USD e rendimento.

Il crescente rumore geopolitico mantiene l’oro in aumento, ma aumenta anche il rischio di picchi guidati da titoli e sweep di liquidità.

➡️ Conclusione: il bias direzionale è secondario rispetto alla qualità dell'esecuzione. Livelli di trading + conferma solo.

Vista tecnica (H4 – basata sul grafico)

L'oro sta negoziando all'interno di un canale ascendente, attualmente esteso verso l'espansione di Fibonacci superiore.

Livelli chiave su cui concentrarsi:

✅ Fibonacci di vendita principale / cima della onda: 4950 – 4960

✅ Zona di reazione onda B / di vendita: 4825 – 4835

✅ Entrata di acquisto / supporto della struttura: 4730 – 4740

✅ Liquidità sul lato vendita: 4520 – 4550 (sotto la struttura)

Il prezzo è esteso sopra il centro del canale — condizioni in cui i ritracciamenti e le rotazioni sono statisticamente più probabili rispetto a una continuazione pulita.

Scenari di trading (stile Liam: negozia il livello)

1️⃣ Scenari di VENDITA (priorità – trading reattivo)

A. VENDERE all'espansione di Fibonacci (idea principale)

✅ Zona di vendita: 4950 – 4960

SL: sopra il massimo / espansione fib

TP1: 4830

TP2: 4740

TP3: 4550 (se il momentum accelera)

Logica: Questa è un'area di esaurimento allineata con il completamento dell'onda e l'espansione fib — ideale per prendere profitto e rotazione media, non per inseguire la tendenza.

B. VENDERE la reazione onda B

✅ Vendere: 4825 – 4835

Condizione: chiara reiezione / struttura ribassista su M15–H1

TP: 4740 → 4550

Logica: Zona classica di onda correttiva. Buona per vendite tattiche all'interno di una struttura volatile più ampia.

2️⃣ Scenari di ACQUISTO (secondario – solo su reazione)

ACQUISTARE al supporto strutturale

✅ Zona di acquisto: 4730 – 4740

Condizione: tenere + reazione rialzista (HL / reiezione / MSS su TF più bassi)

TP: 4825 → 4950 (scalare fuori)

Logica: Questa è una zona chiave di inversione all'interno del canale ascendente. ACQUISTARE solo se il prezzo dimostra accettazione — niente acquisti a casaccio sui ribassi.

Note chiave (controllo del rischio)

Il mercato è esteso → aspettati rotture false e ritracciamenti bruschi.

Evita ingressi a metà tra i livelli.

Riduci le dimensioni durante i titoli geopolitici.

Conferma > previsione.

Qual è la tua mossa:

vendere l'estensione di fib a 4950, o aspettare una reazione pulita a 4730–4740 prima di rivalutare?

— Liam

XAUUSD (H4) — Vendita obbligazioni, aumento rendimentiOpportunità di Pullback o Rifiuto al Top?

L'oro sta ancora mantenendo una struttura rialzista sul grafico H4, ma il rimbalzo nei rendimenti globali può facilmente innescare forti oscillazioni intorno a resistenze chiave. L'approccio di oggi è semplice: tradare le zone, non il rumore.

I. Riepilogo Esecutivo

Trend primario: La tendenza al rialzo H4 rimane intatta.

Bias di trading: Preferire COMPRARE sui pullback in domanda; considerare di VENDERE solo con chiaro rifiuto alla resistenza di Fibonacci.

Zone chiave:

Vendita: 4774–4778

Acquisto: 4666–4670

Acquisto di valore: 4620–4625

Regola: Entrare solo dopo il tocco della zona + conferma (rifiuto / cambiamento di micro-struttura).

II. Macro & Fondamentali (ottimizzato e conciso)

Vendita globale di obbligazioni: La vendita di obbligazioni si sta diffondendo a livello globale; il rendimento JGB a 40 anni del Giappone che raggiunge il 4% segnala una pressione sui rendimenti ampia e persistente.

Rendimenti USA in recupero: I rendimenti USA più alti (10Y–30Y) aumentano il costo opportunità di detenere oro → pressione ribassista a breve termine per XAUUSD.

Premio di rischio ancora attivo: Le tensioni geopolitiche e i titoli sui dazi rendono i mercati sensibili, supportando flussi difensivi e limitando il ribasso profondo.

Considerazione fondamentale: Aumenti dei rendimenti possono guidare un pullback, ma il contesto di rischio più ampio favorisce una correzione all'interno di una tendenza al rialzo, non una completa inversione (a meno che la struttura non si rompa).

III. Struttura Tecnica (dal tuo grafico)

1) Panoramica H4

Il prezzo è esteso dopo un forte impulso e ora si sta consolidando, mentre la struttura continua a stampare Massimi Superiori / Minimi Superiori.

La linea di tendenza ascendente rimane di supporto → il gioco con maggiore probabilità è comprare i ribassi in domanda piuttosto che inseguire il prezzo.

2) Zone chiave

Zona di vendita di Fibonacci: 4774 – 4778 (principale offerta / resistenza — rischio di presa di profitto e rifiuto)

Zona di acquisto: 4666 – 4670 (pullback superficiale all'interno della tendenza)

Acquisto di valore: 4620 – 4625 (pullback più profondo — ribasso di qualità superiore se i rendimenti aumentano di nuovo)

Le zone di supporto inferiori rimangono una contingenza per un flush più profondo.

IV. Piano di Trading (stile Brian — 2 scenari)

⭐️ SCENARIO PRIORITARIO — COMPRA (continuazione della tendenza)

Idea: Finché la tendenza al rialzo H4 si mantiene, cerca di acquistare pullback in domanda con conferma.

Opzione A — Comprare pullback: 4666 – 4670

SL: sotto 4620 (più conservativo: sotto 4616–4610 a seconda della volatilità/spread)

TP: 4716 – 4740 – 4774 – 4800

Opzione B — Acquisto di valore (se avviene un sweep più profondo): 4620 – 4625

SL: sotto il minimo swing H4 più vicino / sotto 460x (dipendente dalla preferenza di rischio)

TP: 4666 – 4716 – 4774 – 4800

Indicatori di conferma (opzionali):

Forte candela di rifiuto nella zona d'acquisto, o

Rottura della micro-struttura H1 verso l'alto, o

Sweep di liquidità e poi chiusura di nuovo sopra la zona.

⭐️ SCENARIO ALTERNATIVO — VENDI (rifiuto alla resistenza di Fibonacci)

Idea: Con i rendimenti in aumento, l'oro potrebbe reagire bruscamente al top — considera questo come un trade reattivo, non come un'inversione del trend macro.

Zona di vendita: 4774 – 4778 (VENDI solo se il prezzo rifiuta chiaramente)

SL: sopra 4788 – 4800

TP: 4740 – 4716 – 4670

Importante: Se l'H4 chiude e si mantiene sopra 4778 (accettazione), il bias si sposta verso l'acquisto di pullback invece di forzare le vendite corte.

#050: Opportunità di Investimento SHORT su USD/SGD

Dopo una fase di rialzo ordinato, il cambio ha mostrato segnali chiari di rallentamento all’interno di un’area già nota per precedenti reazioni. Il movimento ascendente ha perso progressivamente forza, mentre le ultime candele hanno evidenziato rifiuti ripetuti e incapacità di proseguire oltre la zona di offerta. Questo tipo di comportamento è tipico delle fasi di distribuzione, in cui gli operatori più grandi sfruttano la liquidità residua per alleggerire le posizioni long.

La struttura non è impulsiva, ma correttiva. Il prezzo non accelera, ma oscilla, segnando massimi sempre meno convincenti. I volumi non accompagnano il rialzo e il momentum si deteriora, suggerendo che la spinta principale si stia esaurendo. In questo scenario, il mercato non sta costruendo un nuovo trend rialzista, ma preparando il terreno per un movimento opposto.

Lo short non viene quindi pensato come una scommessa contro la forza, bensì come una risposta logica a una perdita di equilibrio. L’idea operativa si basa sull’attesa che il prezzo completi il suo lavoro di distribuzione prima di tornare verso aree di valore più basse, dove in passato si è manifestata una domanda più strutturata.

Dal punto di vista della gestione, l’operazione è concepita per essere rapida. Non si tratta di un trade da mantenere a lungo, ma di una configurazione che punta a sfruttare una finestra temporale precisa, prima che fattori esterni o nuovi flussi possano modificare il quadro. In assenza di accelerazione, la pazienza diventa un costo; quando il movimento parte, invece, tende a farlo con decisione.

In sintesi, questo short su USD/SGD rappresenta un classico esempio di trading basato sulla lettura del contesto piuttosto che sul rumore di breve periodo. Non nasce dall’urgenza di entrare, ma dalla consapevolezza che il mercato, in alcune zone, parla chiaramente a chi sa ascoltarlo.

XAUUSD H4 – Correzione prima, poi espansioneXAUUSD H4 – Ritracciamento Poi Continuazione Utilizzando Fibonacci e Livelli Chiave

L'oro rimane in una forte tendenza rialzista su H4, ma la struttura attuale suggerisce che il mercato ha bisogno di un ritracciamento verso la liquidità prima della prossima fase di espansione.

Visione di Mercato

Il recente rally ha spinto il prezzo in territorio premium, il che spesso provoca prese di profitto a breve termine.

Le estensioni di Fibonacci fungono da magneti di liquidità: 2.618 è una zona di reazione chiave, mentre 3.618 è il prossimo obiettivo di espansione.

Approccio principale: attendere il ritracciamento verso le zone di supporto/acquisto, quindi seguire la tendenza.

Livelli Chiave da Monitorare

Vicino alla resistenza: 4546–4550 (zona di reazione / resistenza chiave)

Zona di reazione per vendere: 4632–4637 (Fibonacci 2.618, probabile causa di volatilità)

Obiettivo di espansione: 4707 (Fibonacci 3.618)

Zona di liquidità per acquistare: 4445–4449 (miglior area di acquisto in questa struttura)

Supporto forte: 4408 (supporto difensivo critico)

Scenario 1 – Ritracciamento Leggero, Poi Spinta al Rialzo

Idea: il prezzo ritraccia leggermente, mantiene la struttura e riprende rapidamente il rialzo.

Zona di ritracciamento preferita: 4546–4550

Aspettativa: movimento verso l'alto verso 4632–4637, e se assorbito, estendersi verso 4707

Conferma da monitorare: candele H4 che restano sopra 4546–4550 con chiara risposta all'acquisto (inversioni di rifiuto, chiusure forti, ritorno della momentum)

Scenario 2 – Ritracciamento Più Profondo per Assorbire Liquidità, Poi Forti Rally

Idea: il prezzo si spinge più in profondità nella migliore zona di domanda prima della prossima fase maggiore.

Zona di ritracciamento profondo: 4445–4449

Aspettativa: rimbalzo verso 4546–4550 → poi spinta a 4632–4637 → e potenzialmente estensione a 4707

Conferma da monitorare: forte reazione a 4445–4449 (acquirenti assorbono, la struttura tiene, nessuna rottura pulita)

Note Importanti

4632–4637 è una zona sensibile dove la presa di profitto e le oscillazioni improvvise possono apparire prima della continuazione.

Se il prezzo rompe e tiene sotto 4445–4449, sposta l'attenzione su 4408 per giudicare se la struttura rialzista sta ancora venendo difesa.

Conclusione

La tendenza principale è ancora rialzista, ma il miglior vantaggio deriva dall'attendere un ritracciamento e acquistare a livelli chiave.

Zone di interesse: 4546–4550 (ritracciamento leggero) e 4445–4449 (ritracciamento profondo con miglior R:R).

Se l'espansione di Fibonacci continua, il prossimo obiettivo al rialzo è 4707.

Se condividi la stessa visione, seguimi per ricevere i prossimi aggiornamenti in anticipo.

049: Opportunità di Investimento LONG su EUR/USD

Nel mercato valutario esistono movimenti che, a un occhio inesperto, possono sembrare debolezza. In realtà, sono spesso il passaggio necessario affinché gli operatori più strutturati possano posizionarsi con efficienza. È esattamente ciò che si sta osservando attualmente su EUR/USD.

Dopo una fase di pressione ribassista ben visibile, il cambio ha mostrato segnali chiari di rallentamento. La discesa non è stata accompagnata da una vera accelerazione direzionale, ma piuttosto da un progressivo assorbimento della spinta, tipico delle fasi in cui la liquidità viene raccolta prima di un possibile cambio di passo.

Struttura di mercato e contesto istituzionale

Analizzando la struttura su più timeframe, emerge come il movimento discendente si inserisca all’interno di un contesto più ampio di riequilibrio. Le aree inferiori hanno reagito in modo ordinato, senza rotture impulsive, suggerendo la presenza di interesse da parte di operatori di dimensioni rilevanti.

Questo tipo di comportamento è spesso associato a fasi di mitigazione, in cui il mercato torna su zone già scambiate per consentire la costruzione di posizioni con un profilo di rischio efficiente. Non si tratta di inseguire il prezzo, ma di attendere che il prezzo torni dove le probabilità diventano asimmetriche.

Price action e gestione della liquidità

Dal punto di vista della price action, il quadro è coerente con una dinamica di stop hunting già avvenuta. I minimi recenti hanno attirato ordini di protezione, successivamente assorbiti senza generare una prosecuzione ribassista credibile. Questo è uno dei segnali più affidabili di esaurimento della pressione short.

Quando il mercato smette di scendere nonostante abbia “motivi tecnici” per farlo, il messaggio è chiaro: qualcuno sta comprando con pazienza.

Volumi, volatilità e assenza di panico

Un altro elemento chiave è la volatilità. Non si osservano espansioni violente né spike disordinati. Al contrario, la compressione suggerisce un ambiente controllato, tipico delle fasi di accumulo. Anche i volumi confermano questa lettura, mostrando partecipazione ma non distribuzione aggressiva.

In assenza di shock macro imminenti, questo tipo di contesto tende a favorire movimenti progressivi piuttosto che reazioni caotiche.

Sentiment e posizionamento

Il sentiment di breve periodo rimane sbilanciato verso il lato opposto rispetto al movimento atteso. Storicamente, quando la componente meno strutturata del mercato insiste su una direzione dopo una fase di discesa prolungata, il rischio maggiore è quello di trovarsi dalla parte sbagliata nel momento in cui il prezzo inverte.

Gli operatori istituzionali non entrano quando il movimento è evidente. Entrano quando il mercato concede spazio, tempo e liquidità.

Scenario operativo e visione finale

Il quadro complessivo suggerisce una configurazione costruttiva per un recupero graduale del cambio. Non si tratta di anticipare un’esplosione immediata, ma di posizionarsi in una fase in cui il rapporto tra rischio e potenziale ritorno diventa particolarmente favorevole.

In questi contesti, la disciplina conta più della velocità. Il mercato non premia chi corre, ma chi aspetta il momento giusto.

#048: Opportunità di Investimento LONG su EUR/NZD

Nelle ultime sedute, la coppia EUR/NZD ha mostrato i primi segnali di stabilizzazione strutturale dopo una prolungata fase ribassista. L'azione dei prezzi non è più impulsiva al ribasso e il mercato sta ora transitando verso un contesto più equilibrato in cui il posizionamento, piuttosto che il momentum, diventa il fattore chiave.

Ciò che risalta non è il movimento in sé, ma il comportamento del mercato attorno al valore. Invece di un breakout aggressivo, il prezzo avanza in modo controllato, con un'espansione della volatilità limitata e senza partecipazione emotiva. Questa è spesso una caratteristica dell'accumulo professionale piuttosto che della continuazione guidata dal retail.

Da una prospettiva strutturale, il mercato sembra testare l'accettazione al di sopra di una zona precedentemente contestata. Tuttavia, gli operatori esperti sanno che l'accettazione non equivale all'esecuzione. I flussi istituzionali raramente entrano al momento della conferma; aspettano che il mercato torni, rivalutano il valore ed espongono le mani più deboli.

È qui che la pazienza diventa fondamentale.

Piuttosto che inseguire il prezzo dopo la conferma, un approccio più professionale consiste nel lasciare che il mercato ritracci e riveli se gli acquirenti sono realmente interessati. Se la struttura è autentica, il prezzo tornerà con calma alla zona di accettazione, offrendo liquidità e conferma a un costo emotivo molto inferiore. Se ciò non avviene, spesso segnala che il movimento non ha ricevuto un reale supporto.

Un altro elemento importante è il sentiment. Quando il posizionamento si sposta leggermente da un lato, ma senza raggiungere estremi, i mercati spesso cercano di riequilibrarsi prima di proseguire. Queste fasi di riequilibratura sono quelle in cui tipicamente operano gli operatori istituzionali, assorbendo la pressione mentre i trader al dettaglio reagiscono emotivamente.

Anche l'andamento dei volumi supporta questa visione. L'assenza di volume culminante suggerisce preparazione piuttosto che distribuzione. I mercati tendono a muoversi più velocemente dopo queste fasi di calma, non durante.

In questo contesto, l'attenzione non dovrebbe essere rivolta alla previsione della candela successiva, ma alla comprensione di dove il valore viene accettato e di come si comporta il prezzo quando torna in quella zona. La differenza tra l'esecuzione professionale e quella al dettaglio sta spesso nell'attendere la conferma e poi attendere di nuovo.

Piano di trading oro XAUUSD H4 per la prossima settimana.(Livelli Basati sulla Liquidità)

L'oro si sta avvicinando a una settimana di decisione chiave poiché il prezzo torna in un'area di reazione importante. Attualmente, il mercato è meglio negoziato attendendo le reazioni di liquidità nelle zone evidenziate, piuttosto che inseguire i movimenti a metà della gamma.

1) Contesto Tecnico H4

Il prezzo si è ripreso ed ora sta ritestando una regione pivot chiave intorno all'area 4.45xx.

Il grafico mostra chiare zone di offerta sopra, mentre la zona 4445–4449 si distingue come l'area di reazione all'acquisto con la probabilità più alta.

Se il prezzo mantiene questa zona di acquisto, il percorso preferito è la continuazione verso l'alto nella regione di offerta superiore vicino a 4632–4637.

2) Livelli Chiave da Monitorare

Zona principale di ACQUISTO: 4445 – 4449

Area di confluenza di liquidità con forte probabilità di reazione bullish se la struttura rimane intatta.

Resistenza intermedia: 4550 – 4560

Un'area di reazione dove gli acquirenti possono prendere profitti parziali e dove il comportamento del prezzo è importante.

Zona obiettivo di VENDITA (scalping): 4632 – 4637

Forte offerta sopra. Ideale per reazioni di vendita a breve termine se il prezzo sale rapidamente e mostra rifiuto.

Forte supporto: intorno a 4408

Se la zona principale di acquisto fallisce, questo livello diventa la prossima area chiave che definisce se il ritracciamento si approfondisce.

3) SCENARIO PRIORITARIO – Piano Principale (Acquisto con Struttura)

La strategia primaria della prossima settimana rimane quella di seguire il trend, ma l'esecuzione dovrebbe essere basata sui livelli.

Area di acquisto: 4445–4449

Migliore conferma: le candele H4/H1 mantengono la zona e chiudono di nuovo sopra di essa senza un forte ribasso.

Aspettative rialziste: spinta verso 4550–4560 prima, poi estensione verso 4632–4637.

4) SCENARIO ALTERNATIVO – Se la Zona di Acquisto Fallisce

Se il prezzo rompe 4445–4449 pulitamente e accetta sotto di essa:

Una correzione più profonda può svilupparsi verso 4408 e potenzialmente più in basso.

In tal caso, il piano è attendere una chiara reazione al supporto prima di cercare il prossimo setup long.

5) Scenario di VENDITA – Solo a Breve Termine

La vendita non è la strategia primaria. È considerata solo come uno scalp a breve termine in prossimità di un'offerta premium.

Zona di vendita: 4632–4637

Vendere solo su chiari segnali di rifiuto come eccessi forti, breakout falliti o un cambiamento nella struttura a timeframe inferiore.

6) Riepilogo Settimanale

Zona di focus: 4445–4449 è l'area decisiva chiave

Rimanere sopra → preferire ACQUISTO verso 4550–4560 e 4632–4637

Perderla → monitorare 4408 per reazione di correzione più profonda

Le idee di vendita sono solo scalps nella zona di offerta superiore.

XAUUSD (H1) – Cavalcando il canale rialzistapazienza prima della continuazione ✨

Struttura di mercato

L'oro rimane all'interno di un canale ascendente ben definito sul timeframe H1. Nonostante i recenti ritracciamenti intraday, la struttura complessiva è ancora rialzista con massimi e minimi crescenti mantenuti. L'azione attuale dei prezzi mostra consolidamento all'interno del canale piuttosto che segnali di inversione di tendenza.

Prospettiva tecnica (vista di Lana)

Il prezzo stà ruotando attorno alla linea mediana del canale in crescita, indicando una sana digestione dopo la precedente gamba impulsiva.

Il recente ritracciamento sembra essere una correzione controllata, probabilmente mirata a raccogliere liquidità dalla parte dei compratori prima della prossima espansione.

Il mercato rispetta ancora la struttura e il supporto della trendline — nessun breakdown confermato fino ad ora.

Livelli chiave da osservare

Focus sulla parte dei compratori

Zona di acquisto FVG: 4434 – 4437

Una reazione pulita qui potrebbe offrire un buon ingresso per la continuazione all'interno della tendenza.

Zona di acquisto principale: 4400 – 4404

Questa è l'area di domanda più forte allineata con il supporto del canale e la struttura precedente.

Reazione dalla parte dei venditori (solo a breve termine)

4512 – 4515

Questa zona si allinea con l'estensione di Fibonacci e la resistenza del canale, dove potrebbero apparire prese di profitto a breve termine o reazioni.

Prospettiva dello scenario

Finché il prezzo rimane sopra il limite inferiore del canale, la continuazione rialzista rimane lo scenario primario.

Un ritracciamento nella zona FVG o nella parte inferiore della zona di acquisto seguito da conferma favorirebbe un'altra spinta verso i massimi del canale e la liquidità sopra.

Solo una rottura pulita e un'accettazione sotto 4400 costringerebbero a riconsiderare il bias rialzista.

Mentalità di trading di Lana 💛

Non inseguire il prezzo vicino alla resistenza.

Lascia che il prezzo torni nelle zone di valore all'interno del canale.

Commercio reazioni, non previsioni.

La tendenza è tua amica — fino a quando la struttura non dice il contrario.

Questa analisi riflette una prospettiva tecnica personale solo a scopo educativo. Gestisci sempre il rischio con attenzione.

XAUUSD (H1) – Testa e spalle invertita confermataInverse Testa & Spalle confermato, ma attenzione vicino al POC 💛

Panoramica del mercato

L’oro spot ha superato i $4,470/oz, estendendo la sua forte performance dopo aver toccato più volte massimi storici nel 2025. Il contesto più ampio rimane rialzista, sostenuto dalle preoccupazioni relative alla guerra commerciale, dall’instabilità geopolitica in corso e da una politica monetaria espansiva nelle principali economie. Forti e persistenti acquisti da parte delle banche centrali continuano a supportare le prospettive a lungo termine dell’oro fino al 2026.

Visione tecnica – Inverse Testa & Spalle

Nel grafico H1, l'oro ha chiaramente formata una struttura Inverse Testa & Spalle:

Spalla sinistra: Formata dopo il primo forte ribasso

Testa: Una fase di liquidità più profonda con forte rifiuto

Spalla destra: Minimo più alto, mostrando che i venditori stanno perdendo slancio

Linea del collo / zona POC: Intorno all'area 4460–4470, dove il prezzo sta attualmente reagendo

La rottura sopra la linea del collo conferma l'intento rialzista. Tuttavia, il prezzo sta attualmente negoziando intorno a un POC (Punto di Controllo), che è spesso soggetto a reazioni psicologiche e a movimenti di prezzo irregolari.

Livelli chiave da monitorare

Zona di continuazione rialzista

Rimanere sopra la linea del collo mantiene valida la struttura rialzista.

Un'accettazione pulita sopra il POC apre la strada per una continuazione verso una liquidità più alta e obiettivi di estensione di Fibonacci.

Ritrazione & zona di rischio

Rischio di liquidità: 4333 – 4349

Se il mercato non riesce a mantenersi sopra la linea del collo, una ritrazione più profonda in questa zona di liquidità è possibile prima che gli acquirenti intervengano nuovamente.

Contesto fondamentale

Il recupero dell'oro è guidato dalle paure della guerra commerciale, dalle tensioni geopolitiche e dalle aspettative di una politica monetaria più flessibile a livello globale.

La domanda delle banche centrali rimane un pilastro chiave a supporto dei prezzi.

Nel 2026, la performance dell'oro continuerà a essere influenzata dalla valutazione del USD, dal sentiment generale del rischio e dalle decisioni delle politiche delle banche centrali.

Approccio al trading di Lana

Niente inseguimenti vicino al POC. Aspettati reazioni e movimenti falsi.

Preferire acquistare durante le ritrazioni piuttosto che entrare ai massimi.

Se il prezzo si mantiene sopra la linea del collo con una struttura forte, la continuazione rialzista rimane lo scenario principale.

Se la linea del collo fallisce, aspetta pazientemente che la liquidità venga portata verso il basso prima di cercare nuovi set up di acquisto.

Questa analisi riflette la visione personale del mercato di Lana ed è solo a scopo di studio. Gestisci sempre il rischio con attenzione. 💛

Reazione liquidità XAUUSD H1 dopo picco geopoliticoL'oro è aumentato fortemente all'inizio della settimana poiché le crescenti tensioni geopolitiche hanno incrementato la domanda di beni rifugio, mentre le aspettative di ulteriori tagli ai tassi da parte della Fed hanno continuato a supportare la narrativa generale rialzista. Da una prospettiva tecnica, il prezzo sta ora reagendo attorno a zone chiave di liquidità e di Fibonacci piuttosto che seguire una tendenza impulsiva.

PANORAMICA TECNICA

Su H1, l'oro ha subito un forte sell-off seguito da una ripresa, formando una reazione a forma di V che suggerisce una pulizia aggressiva della liquidità.

Il prezzo attualmente sta negoziando al di sotto delle zone di rottura precedenti, indicando che l'offerta rimane attiva a livelli più elevati.

La struttura di mercato favorisce le vendite sui rimbalzi nel breve termine, mentre ritratti più profondi potrebbero attrarre nuovi acquirenti.

LIVELLI CHIAVE E COMPORTAMENTO DEL MERCATO

Zone di vendita superiori (offerta e confluenza di Fibonacci):

4497 – 4500 (zona di vendita FVG, area premium)

4431 – 4435 (Fibonacci + ex supporto diventato resistenza)

Queste zone rappresentano aree in cui i venditori sono intervenuti aggressivamente in precedenza, rendendole importanti livelli di reazione se il prezzo si riprende.

Liquidità dal lato acquisto inferiore:

4345 – 4350 (Valore Basso / zona di liquidità dal lato acquisto)

Quest'area si allinea con il supporto della linea di tendenza e l'accumulo precedente, rendendola un livello chiave da monitorare per una reazione rialzista se il prezzo si sposta verso il basso.

FLUSSO DI PREZZO PREVISTO

Nel breve termine: il prezzo potrebbe continuare a consolidarsi e a ruotare tra resistenza e liquidità sottostante, con azioni di prezzo probabilmente a zigzag.

Un rifiuto dalle zone di resistenza superiori potrebbe portare a un altro movimento verso il basso verso la liquidità dal lato acquisto.

Se la liquidità dal lato acquisto viene assorbita e difesa, il mercato potrebbe tentare un altro movimento di recupero.

CONTESTO FONDAMENTALE

La forza dell'oro è sostenuta da due fattori principali:

Aumento del rischio geopolitico, che accresce la domanda di attività sicure.

Aspettative accomodanti dalla Federal Reserve, poiché i mercati continuano a incorporare ulteriori tagli ai tassi, riducendo il costo opportunità di detenere beni non fruttiferi come l'oro.

Questi fondamentali supportano l'oro su timeframe più elevati, anche se le correzioni tecniche nel breve termine si stanno sviluppando.

VISIONE D'INSIEME

Il bias a medio termine rimane costruttivo grazie al supporto macro e geopolitico.

L'azione di prezzo a breve termine è guidata dalla liquidità e dalle zone di reazione piuttosto che dalla continuazione della tendenza.

La pazienza è fondamentale: lasciare che il prezzo interagisca con i livelli principali prima di impegnarsi nel prossimo movimento direzionale.

Lascia che il mercato mostri le sue intenzioni sulla liquidità.

XAUUSD (H2) – PRIORITÀ ACQUISTO oggi L'oro mantiene il livello sopra 4,400 grazie ai flussi verso i beni rifugio | Liquidità di trading, non inseguire

Breve riepilogo

L'oro ha iniziato la settimana con un forte slancio, superando 4,400 durante la sessione asiatica, poiché i mercati globali si sono spostati verso beni rifugio. Il rischio geopolitico è il principale motore dopo le notizie di attacchi aerei statunitensi in Venezuela e la detenzione del presidente Nicolás Maduro e di sua moglie.

Con questo sfondo, il mio piano per oggi è semplice: dare priorità agli accordi di ACQUISTO nelle zone di liquidità e evitare il FOMO mentre il prezzo è elevato.

1) Contesto macro: Perché l'oro è supportato

Quando il rischio geopolitico aumenta, il capitale tende a fluire verso l'oro.

Le sessioni guidate da notizie spesso portano a:

✅ rapidi pump, ✅ sweep di liquidità, ✅ candele/spread più ampi.

➡️ L'esecuzione più sicura è attendere i ribassi nelle zone di acquisto predefinite, non inseguire i massimi.

2) Visione tecnica (basata sul tuo grafico)

Su H2, l'oro è rimbalzato bruscamente e il tuo grafico evidenzia chiare aree di esecuzione:

Livelli chiave per oggi

✅ Zona di acquisto: 4340 – 4345 (zona di pullback di trend/struttura)

✅ Forte liquidità: banda di supporto inferiore (contrassegnata sul grafico)

✅ Zona di vendita: 4436 – 4440 (area di fornitura/reazione a breve termine)

✅ Vendita swing / obiettivo: 4515 – 4520 (obiettivo più alto/zona di presa di profitto)

3) Piano di trading (stile Liam: esegui il livello)

Scenario A (priorità): ACQUISTA il pullback in 4340–4345

✅ Acquista: 4340 – 4345

SL (guida): sotto la zona (regola in base allo spread/struttura TF inferiore)

TP1: 4400 – 4410

TP2: 4436 – 4440

TP3: 4515 – 4520 (se il momentum continua con le notizie)

Logica: 4340–4345 offre un R:R più pulito rispetto a inseguire sopra 4,400.

Scenario B: Se il prezzo rimane sopra 4,400 e scende leggermente

Cerca di acquistare solo su segnali di tenuta chiari vicino al supporto più prossimo/forte liquidità (M15–H1).

Non raccomando ancora ingressi FOMO nella volatilità delle notizie.

Scenario C: VENDITA reazione (scalping) a fornitura

✅ Se il prezzo tocca 4436–4440 e mostra debolezza:

Scalping vendita: 4436 – 4440

SL: sopra la zona

TP: verso il recupero in 4400–4380

Logica: Questa è un'area di fornitura a breve termine — buona per rapidi prelievi di profitto, non per un'inversione a lungo termine.

4) Note (evita di essere travolto)

La sessione asiatica può aumentare bruscamente in caso di notizie → attendi conferme di pullback.

Riduci la dimensione se gli spread si allargano.

Esegui solo quando il prezzo raggiunge il livello e mostra una chiara reazione (rifiuto/engulf/MSS).

Qual è il tuo piano per oggi: acquistare il pullback di 4340–4345 o attendere che il prezzo salga a 4515–4520 prima di rivalutare?

XAUUSD (H1) – Inverted teste e spalle in giocoLana si concentra sugli acquisti durante i pullback sopra le principali liquidità 💛

Panoramica rapida

Timeframe: H1

Modello: Inverso Testa e Spalle confermato nel grafico

Bias: Continuazione rialzista mentre il prezzo si mantiene sopra la linea del collo

Strategia: Acquistare pullback nelle zone di liquidità, evitare di inseguire i massimi

Vista tecnica – Inverso Testa e Spalle

Su H1, l'oro ha completato una chiara struttura di Inverso Testa e Spalle:

Spalla sinistra: Formata dopo il primo forte sell-off

Testa: Pulizia della liquidità più profonda, seguita da un forte rifiuto

Spalla destra: Minimo più alto, che mostra un indebolimento della pressione di vendita

Linea del collo: Intorno alla zona di resistenza 4030–4040 (ora in fase di test)

Il recente breakout e il forte seguito suggeriscono che gli acquirenti hanno ripreso il controllo. Fintanto che il prezzo si mantiene sopra la linea del collo, la struttura favorisce la continuazione al rialzo.

Livelli chiave che Lana sta osservando

Zona principale di acquisto – Entrata sui pullback

Acquistare: 4363 – 4367

Quest'area si allinea con il precedente supporto della struttura e si trova all'interno di una sana zona di pullback. Se il prezzo ritorna e mostra accettazione, offre un buon rapporto rischio-rendimento per un acquisto.

Zona di rischio di liquidità – Pullback più profondo

Rischio di liquidità: 4333 – 4349

Se la volatilità aumenta e il prezzo pulisce liquidità più profonda, questa zona diventa l'area secondaria da osservare per l'assorbimento rialzista.

Obiettivi al rialzo e resistenza

Area ad alta liquidità: 4512 – 4517

Zona ATH: Sopra il precedente massimo storico

Queste zone dovrebbero attrarre raccolta di profitti o reazioni a breve termine, quindi Lana evita di inseguire il prezzo vicino a questi livelli.

Contesto fondamentale (driver di mercato)

Geopolitica: L'aumento delle tensioni dopo i commenti su un possibile intervento militare in Colombia aggiunge supporto di fondo per l'oro come bene rifugio.

Goldman Sachs: Considera gli sviluppi legati al Venezuela come aventi un impatto limitato sul petrolio, mantenendo stabile il sentimento generale sulle materie prime.

ISM Manufacturing PMI (USA): Qualsiasi segno di rallentamento della produzione può mettere pressione sul dollaro USA e supportare indirettamente l'oro.

In generale, i fondamenti rimangono favorevoli per l'oro, rafforzando la struttura tecnica rialzista.

Piano di trading (approccio di Lana)

Preferisce acquistare pullback tra 4363–4367 mentre la struttura si mantiene.

Essere pazienti se il prezzo scende tra 4333–4349 e attendere conferme prima di entrare.

Se il prezzo scende sotto la linea del collo e non riesce a riconquistarla, Lana si ferma e rivaluta.

Questa è la visione personale di mercato di Lana e non rappresenta un consiglio finanziario. Si prega di gestire il proprio rischio prima di operare. 💛