CADCHF LONGUn'ipotetica entrata long su CAD/CHF in prossimità di 0.56 richiederebbe l'emergere di uno scenario macroeconomico asimmetrico tra Canada e Svizzera, dove fattori strutturali e ciclici convergano per invertire un rapporto di forza storicamente favorevole al franco svizzero. A quel livello, il cross si troverebbe in una zona di estremo stress valutario—non lontana dai minimi assoluti toccati durante le crisi acute del passato—dove il dollaro canadese apparirebbe scontare una combinazione di shock petroliferi prolungati, recessione domestica e fuga verso valute rifugio europee. Proprio questa condizione di sovravendita estrema aprirebbe tuttavia lo spazio per una correzione significativa qualora mutassero le premesse fondamentali che hanno generato tale squilibrio.

Il primo elemento di svolta risiederebbe nell'andamento dei prezzi energetici, dato che l'economia canadese mantiene una correlazione strutturale con il petrolio attraverso le sue esportazioni di greggio e gas. Un rimbalzo sostenuto del WTI oltre i 90-100 dollari al barile—innescato da restrizioni all'offerta OPEC+, tensioni geopolitiche nel Golfo o una ripresa inattesa della domanda cinese—rilancerebbe immediatamente i flussi commerciali canadesi e la pressione sui tassi della Banca Centrale del Canada. Parallelamente, la Svizzera si troverebbe esposta a una recessione prolungata nell'eurozona, suo principale partner commerciale, con la Banca Nazionale Svizzera costretta a tagliare i tassi in modo aggressivo per evitare un apprezzamento del franco che strangolerebbe ulteriormente l'export elvetico. Questo differenziale di politica monetaria—BoC in pausa o hawkish rispetto a una SNB decisamente accomodante—genererebbe un carry trade attrattivo verso il CAD, invertendo i flussi di capitale che per anni hanno privilegiato il franco come bene rifugio europeo.

Un secondo catalizzatore potrebbe emergere dalla ristrutturazione globale dei flussi safe-haven. In uno scenario di normalizzazione post-crisi, dove le tensioni geopolitiche si attenuano e i mercati azionari riacquistano stabilità, la domanda speculativa per il CHF come asset difensivo si indebolirebbe progressivamente. Al contempo, il Canada beneficerebbe di una rotazione verso asset commodity-linked in un contesto di reflazione globale, attratto da rendimenti reali positivi e da un settore bancario solido rispetto ai fragili bilanci di molte istituzioni europee. La stessa credibilità fiscale canadese—pur con debito pubblico superiore a quello svizzero—potrebbe essere rivalutata qualora la Svizzera affrontasse pressioni politiche interne legate all'eccessiva forza della valuta o a tensioni con l'Unione Europea sui flussi finanziari transfrontalieri.

Sul piano tecnico, l'area 0.56 rappresenterebbe una zona di supporto storico-psicologico dove osservare segnali di esaurimento della vendita. La formazione di un basamento laterale protratto su timeframe weekly, accompagnato da volumi decrescenti nelle discese e da divergenze negative negli oscillatori, suggerirebbe che la pressione ribassista si sta esaurendo. La rottura di una resistenza immediata—ad esempio 0.5850—con impulso sostenuto e chiusure daily consecutive al rialzo confermerebbe il cambio di regime, aprendo la strada verso obiettivi progressivi in area 0.63, 0.68 e infine 0.75, livello che rappresenterebbe un ritorno verso una parità più equilibrata tra le due economie.

La gestione del rischio resterebbe cruciale in un'operazione di questo tipo. Lo stop loss andrebbe collocato al di sotto del minimo storico recente, intorno a 0.5450, accettando una perdita limitata ma definita. I target andrebbero scalati per capitalizzare sia il rimbalzo tecnico iniziale sia la potenziale mean reversion pluriennale, con una riduzione progressiva dell'esposizione man mano che il cross recupera terreno. Il position sizing, data la natura asimmetrica dell'operazione—dove il potenziale upside supera il rischio definito—dovrebbe comunque rispettare il principio della conservazione del capitale, limitando l'esposizione all'1-2% del portafoglio.

Va tuttavia sottolineato che il franco svizzero mantiene un'ancora strutturale come valuta rifugio in Europa, sostenuta da un surplus commerciale cronico, da riserve auree significative e da un sistema finanziario stabile. Un long su CAD/CHF a livelli estremi richiede quindi non solo pazienza nell'attesa della convergenza dei fattori descritti, ma anche la consapevolezza che nuovi shock di risk-off—crisi bancarie, escalation geopolitiche—potrebbero rafforzare nuovamente il CHF contro ogni previsione fondamentale. L'operazione diventa giustificabile soltanto come scommessa mean-reversion su un'estremizzazione temporanea, non come previsione strutturale di indebolimento permanente del franco. Senza conferme multiple—tecnica, fondamentale e di price action—l'ingresso a 0.56 rischierebbe di trasformarsi in una trappola da value trap, dove un livello "basso" continua a scendere sotto la pressione di forze macroeconomiche non ancora esaurite.

USA

USDCHF LONG Un'entrata long su USD/CHF in area 0.77 richiederebbe una convergenza eccezionale di fattori tecnici, fondamentali e strutturali, considerando che un livello del genere rappresenterebbe un'estremizzazione storica della forza del franco svizzero contro il dollaro—un territorio toccato soltanto in fasi di crisi acuta come quella del 2011-2012, quando il cross scese fino a 0.7065. In un simile contesto, il CHF si troverebbe a scontare un sovrapprezzo strutturale derivante da un mix di flussi safe-haven intensi, un differenziale tassi Fed-SNB marcatamente negativo e una domanda rifugio tale da aver neutralizzato persino gli interventi della Banca Nazionale Svizzera. Proprio questa estremizzazione aprirebbe però lo spazio per una mean reversion pluriennale, soprattutto qualora emergessero catalizzatori fondamentali capaci di invertire il paradigma valutario consolidato.

Il primo driver potenziale risiederebbe in un'inversione del differenziale dei tassi d'interesse, con la Federal Reserve che mantiene una politica monetaria restrittiva—ad esempio con i tassi fermi in area 3-4%—mentre la SNB, costretta dalla forza eccessiva della propria valuta, avvia un ciclo di tagli per preservare la competitività dell'economia svizzera. Questo scenario renderebbe il carry trade USD/CHF nuovamente attrattivo per i flussi istituzionali globali, innescando una rotazione strutturale verso il dollaro. Parallelamente, una crisi fiscale o bancaria nell'eurozona potrebbe alterare la gerarchia dei beni rifugio europei: anziché rifugiarsi nel franco come tradizionalmente accade, gli investitori potrebbero privilegiare la liquidità e la profondità dei mercati statunitensi, spostando i flussi verso il USD in un contesto di risk-off globale. A ciò si aggiungerebbe un cambio di rotta esplicito della SNB, con interventi massicci e coordinati—acquisti illimitati di valuta estera e comunicazione chiara contro l'apprezzamento—volto a indebolire deliberatamente il franco, rompendo quella percezione di invincibilità che ne ha sostenuto la forza negli anni.

Sul piano tecnico, tuttavia, nessun livello psicologico da solo giustificherebbe l'ingresso. Occorrerebbe osservare una stabilizzazione organizzata del prezzo: la formazione di un doppio o triplo minimo in area 0.77 con volumi decrescenti nelle ultime discese, a suggerire esaurimento della pressione venditrice; la rottura di una trendline ribassista pluriennale su timeframe weekly; e segnali di divergenza tra prezzo e indicatori come RSI o MACD, dove i minimi non vengono confermati dagli oscillatori. A questi elementi si aggiungerebbero pattern candlestick di inversione—hammer o engulfing rialzisti—su grafici daily a confermare il cambio di sentiment.

La gestione del rischio resterebbe tuttavia l'elemento non negoziabile di un'operazione del genere. Lo stop loss andrebbe posizionato al di sotto del minimo storico del 2011, intorno a 0.7550, accettando una perdita limitata ma definita. I target profit, invece, andrebbero scalati: un primo obiettivo a 0.82 per cogliere il rimbalzo verso la resistenza psicologica, un secondo a 0.88 in area della media mobile quinquennale, e un terzo ambizioso a 0.95, livello che rappresenterebbe un ritorno verso una parità più neutrale dal punto di vista storico. Il position sizing, data l'asimmetria intrinseca dell'operazione, non dovrebbe mai superare l'1-2% del capitale totale.

In sintesi, un long a 0.77 non sarebbe una semplice scommessa sul fatto che "il prezzo è basso", ma una strategia articolata fondata sulla convergenza di tre elementi: un'estremizzazione valutaria statisticamente insostenibile nel lungo termine, un catalizzatore fondamentale capace di ribaltare i flussi strutturali tra le due valute, e una conferma tecnica che trasformi l'ipotesi statistica in setup operativo concreto. Senza questa triade, l'operazione si ridurrebbe a speculation non strutturata, esposta al rischio che il franco continui a rafforzarsi in nuove fasi di turbolenza globale—ricordando che il safe-haven status del CHF non è mai stato completamente eroso, neppure nei momenti di maggiore interventismo della SNB. Un approccio analitico rigoroso, coerente con una visione strategica dei mercati, richiede dunque pazienza nell'attesa di questa convergenza prima di trasformare un'ipotesi teorica in posizione reale.

Divergenza Epocale: USA vs EU, La fine del parallelismo?📉 Divergenza Epocale: USA vs EU. La fine del parallelismo? 🇺🇸🇪🇺

Il grafico parla chiaro: siamo di fronte a uno "scisma" economico senza precedenti. Mentre fino al 2018 le due sponde dell'Atlantico procedevano quasi a braccetto, oggi la produttività americana corre in Ferrari mentre l'Europa sembra rimasta senza carburante. 🏎️💨

Perché gli USA stanno dominando? 🚀

⚡ Il fattore Energia: Dopo il sabotaggio del Nord Stream e l'addio al gas russo, l'Europa ha perso il suo vantaggio competitivo basato sull'energia a basso costo. Gli USA, grazie allo Shale Gas e al GNL, non solo sono diventati energeticamente indipendenti, ma vendono il loro gas all'Europa a prezzi decisamente superiori, drenando capitali dal settore manifatturiero UE. ⛽💰

🏗️ Deindustrializzazione Europea: L'instabilità geopolitica post-conflitto ha reso l'Europa un terreno difficile per l'industria pesante. Il risultato? Molte aziende europee stanno delocalizzando negli Stati Uniti, attratte dai costi energetici più bassi e dai massicci sussidi dell'Inflation Reduction Act (IRA). Gli USA stanno letteralmente "importando" la capacità produttiva europea. 🏗️🇺🇸

🤖 Il Boost Tecnologico: Mentre l'Europa si concentra sulla regolamentazione, gli USA dominano nell'Intelligenza Artificiale e nel software. Questo crea un moltiplicatore di produttività che nel vecchio continente manca totalmente. 🤖💻

Cosa monitorare per il Trading? 📈

1️⃣ EUR/USD: Questa divergenza mette una pressione strutturale ribassista sull'Euro nel lungo periodo. 2️⃣ Indici Azionari: Il gap spiega perché l'S&P 500 continua a sovraperformare gli indici europei (DAX, CAC). 3️⃣ Settore Energetico: La dipendenza europea dal GNL americano è ormai un trend strutturale.

🔥 COSA NE PENSI?

L'Europa ha ancora una carta da giocare o il destino industriale è ormai segnato dal GNL americano? 🇪🇺❓

👉 LASCIA UN LIKE se trovi utile questa analisi macro! 👉 COMMENTA con la tua visione: l'Euro può recuperare questo gap? 👉 SEGUIMI per non perdere i prossimi aggiornamenti sui mercati e sulla geopolitica economica! 👉 CONDIVIDI questa idea con un altro trader per far girare l'informazione! 🚀🔄

AN030: Attentato a Sydney, Cile e valute rifugio

Questa settimana i mercati valutari sono stati influenzati da una combinazione di eventi geopolitici e politici globali che hanno generato volatilità nei principali cross del Forex. Approfondiamo le principali news e il relativo impatto sui movimenti di mercato.

Strage a Sydney – Shock geopolico e sentiment avverso per gli asset rischiosi

Nelle ultime ore un grave attacco di massa ha colpito Bondi Beach, Sydney, causando numerose vittime e suscitando shock nei mercati globali. La polizia ha indicato che l’atto è stato ispirato da gruppi estremisti, con conseguenti promesse politiche di inasprire le normative sulla sicurezza interna.

AP News

Impatto sui mercati e sul Forex:

Risk-off dominante: gli investitori tendono a ridurre l’esposizione a asset più rischiosi; flussi verso USD, JPY e CHF come rifugi sicuri potrebbero rafforzarsi.

Dollaro USA: aumento della domanda per il dollaro come valuta rifugio, soprattutto contro valute ad alto rendimento.

AUD – Nuova Zelanda: la volatilità sul mercato australiano e la percezione di rischio regionale possono indebolire AUD e NZD nel breve termine.

Il sentiment globale resta nervoso, e gli eventi di questo tipo – soprattutto quando colpiscono economie avanzate – possono amplificare i movimenti tipici da “flight to safety”.

Elezione presidenziale in Cile – Vittoria conservatrice e reazione del mercato

Il Cile ha eletto José Antonio Kast come nuovo Presidente con circa il 58% dei voti, annientando la sfidante di sinistra Jeannette Jara. Questo risultato segna la svolta più a destra nella politica cilena dal ritorno alla democrazia.

Cosa è cambiato nel mercato:

Peso cileno (CLP): ha registrato un’immediata forza nei confronti del dollaro USA, suggerendo che gli investitori vedono nella vittoria di Kast un potenziale beneficio economico e maggiore stabilità macro.

Yahoo Finanza

Valute emergenti latinoamericane: effetto contagio positivo su valute come il MXN e il BRL, dato il tono pro-mercato e orientato alla sicurezza giuridica degli investitori.

Commodity-linked FX: il Cile è uno dei maggiori esportatori di rame e litio; la politica più favorevole agli investimenti privati potrebbe supportare prezzi delle materie prime e, indirettamente, le valute dei paesi produttori.

Gli investitori percepiscono la vittoria di Kast come un segnale di potenziale riformismo economico e maggiore alleanza con Stati Uniti/mercati occidentali, riducendo il rischio politico percepito nella regione e sostenendo i flussi di capitale verso asset cileni e regionali.

Temi globali di rischio e reazioni incrociate nei mercati

Oltre agli eventi specifici:

Tensioni geopolitiche persistono in altre regioni (medio oriente, Ucraina/Russia) che continuano a influenzare i corsi valutari con movimenti di “risk-aversion”.

Dati macro in arrivo dagli USA e dall’Europa questa settimana saranno cruciali per confermare il recente rafforzamento del USD e per influenzare aspettative sui tassi.

Driver tecnici di breve termine:

Indicatore di volatilità (VIX) in leggero rialzo riflette maggiore incertezza.

Flussi su valute rifugio (USD/JPY, USD/CHF) mostrano breakout intraday nei momenti di stress geopolitico.

Correlazione tra prezzi del rame e valute emergenti rafforza la narrativa di carry trade positivo su MXN, CLP.

#AN029: USA, Shutdown Terminato, Trump Firma il Deal.

Dopo 43 giorni di blocco totale dell’amministrazione federale, il più lungo shutdown nella storia degli Stati Uniti, il governo è ufficialmente tornato operativo. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader nonchè autore di "The Institutional Code of Forex, 14 Steps to Read the Markets Like a Bank", con oltre 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Donald Trump ha firmato il funding bill approvato dal Congresso, ripristinando il finanziamento temporaneo delle agenzie federali e garantendo gli stipendi arretrati ai dipendenti federali.

Ma il mercato lo sa: questa non è una soluzione, è una tregua.

🔍 Cosa è stato approvato davvero

Il pacchetto firmato da Trump è un continuing resolution che finanzia il governo solo fino alla fine di gennaio.

Nessuna soluzione sul nodo centrale — le sovvenzioni dell’Affordable Care Act — solo la promessa di un voto futuro.

In altre parole: il shutdown è finito, l’incertezza no.

📉 Impatto economico a breve termine

Le prime stime parlano di un costo tra 10 e 15 miliardi di dollari in produttività persa, minori consumi e appalti congelati.

Nel breve periodo assisteremo a:

- Rimbalzo tecnico dei consumi: ripartono stipendi, arretrati e contratti federali.

- Ripresa dei servizi pubblici: TSA, USDA, CDC, NIH tornano pienamente operativi.

- Dati macro distorti: molte pubblicazioni economiche sono state rinviate e ora usciranno concentrate, rendendo difficile una lettura pulita del momentum economico reale.

Il rischio?

Un altro shutdown fra poche settimane, se il Congresso non trova un compromesso vero.

#AN027: USA, accordo sullo shutdown, effetti sul dollaro e forex

Lo storico impasse politico negli Stati Uniti – con il 2025 United States federal government shutdown sembra avviarsi verso una risoluzione. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Un’intesa al Senato prevede la riapertura del governo federale attraverso una continuing resolution, con il reintegro degli arretrati per i dipendenti pubblici.

Nel contesto FX, questo evento ha implicazioni immediate e di medio termine per il dollaro USA (USD) e le principali valute globali. In questo articolo analizziamo le dinamiche e forniamo una guida per chi opera su TradingView.

Cosa è successo

Il Senato ha ottenuto un primo sì procedurale alla risoluzione per riaprire il governo.

I mercati mostrano un sollievo iniziale: il dollaro USA ha interrotto la sua recente spinta rialzista, in attesa di conferme operative.

Il blocco statale aveva già causato ritardi nei dati economici e un clima di incertezza politica che penalizza la definizione chiara delle strategie monetarie della Federal Reserve.

Impatto sul Forex: fattori chiave

1. Effetto rischio politico e sentiment

Con la prospettiva di fine shutdown, diminuisce il premio di rischio associato al governo USA e alla governance fiscale. Questo tende a favorire il dollaro nel breve termine, specialmente contro valute rifugio. Tuttavia, il sentiment rimane “cauto”, data l’incertezza residua.

2. Ritardo dati macro e volatilità

La mancanza o il ritardo nella pubblicazione dei dati economici (es. occupazione, inflazione) complica la previsione delle mosse Fed e riduce la capacità dei trader di posizionarsi con sicurezza sul USD.

3. Rendimenti e carry trade

Se l’accordo alimenta un miglioramento del profilo economico USA, i rendimenti obbligazionari americani potrebbero risalire, attirando flussi verso il dollaro. D’altro canto, se l’economia mostra segni di debolezza post‐shutdown, l’effetto potrebbe invertire.

4. Scenari tecnici nelle coppie FX principali

EUR/USD: Possibile rimbalzo del dollaro → pressione verso il basso su EUR/USD. Ma se i dati USA peggiorano, potrebbe innescarsi un forte USD‐weak trend.

USD/JPY: Il dollaro potrebbe beneficiare di rendimenti in aumento + carry trade; ma una svolta safe-haven sullo yen se emergono rischi globali.

GBP/USD / AUD/USD: Valute commodity o legate al rischio potrebbero beneficiare di “risk‐on”, ma un dollaro forte limiterà i rimbalzi.

#AN026: Trump, Gli USA come Superpotenza del Bitcoin

In un recente intervento a Miami, Donald Trump ha dichiarato un cambiamento di rotta radicale in merito alla sua visione sulle criptovalute, con un messaggio forte e chiaro: gli Stati Uniti devono diventare la "Bitcoin Superpower" e la capitale mondiale delle criptovalute. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Questa affermazione arriva dopo anni di incertezze politiche e regolamentazioni federali critiche nei confronti del settore crypto. Ora, sotto la leadership di Trump, la narrativa sembra destinata a cambiare, con un abbraccio alle potenzialità del Bitcoin e delle altre criptovalute.

Nel suo discorso, Trump ha fatto una dichiarazione audace: "Crypto era sotto assedio, ma con la mia amministrazione, le cose cambiano." L'ex presidente ha evidenziato che la competizione globale, in particolare dalla Cina, potrebbe minacciare la posizione dominante degli Stati Uniti nel mondo delle criptovalute. In risposta, ha proposto una visione in cui gli USA non solo si riprendono il controllo, ma si pongono come leader nel panorama mondiale del Bitcoin.

Trump ha suggerito che un'infrastruttura crypto solida potrebbe essere la chiave per mantenere la supremazia del dollaro, considerato ormai il più importante mezzo di scambio globale. "Se non agiamo, la Cina prenderà il sopravvento" ha avvertito, riferendosi alla crescente influenza della nazione asiatica nel settore blockchain e nelle criptovalute.

Le parole di Trump potrebbero segnare un punto di svolta nel rapporto tra governo e criptovalute. Se queste dichiarazioni si traducono in politiche favorevoli, gli Stati Uniti potrebbero rafforzare ulteriormente la propria posizione nell'industria crypto, incentivando l'adozione di tecnologie basate sulla blockchain e creando un ambiente normativo più chiaro per le criptovalute.

Tuttavia, come per ogni dichiarazione politica, l'incertezza resta. Trump non ha fornito dettagli concreti su come intende raggiungere questi obiettivi o su quale tipo di legislazione potrebbe essere introdotta. Per gli investitori, questo significa che le aspettative di mercato potrebbero fluttuare, mentre gli sviluppi concreti potrebbero tardare ad arrivare.

La visione di Trump di un'America come superpotenza crypto potrebbe rappresentare una nuova fase nell'evoluzione delle criptovalute, in particolare per il Bitcoin, che si trova spesso al centro dei dibattiti globali. Tuttavia, la strada per realizzare questa visione non è chiara e potrebbe dipendere da vari fattori economici e politici. Gli investitori e i trader dovrebbero rimanere vigili, monitorando le mosse politiche future, che potrebbero avere un impatto significativo sulla volatilità e sull’adozione di criptovalute negli Stati Uniti.

Concludendo, mentre il sentiment di Trump potrebbe essere positivo per il mercato crypto nel breve periodo, la vera sfida sarà la capacità di tradurre le parole in azioni concrete, creando un ambiente che favorisca l'innovazione e l'espansione del settore crypto.

ES1! SP500: i miei livelli di supporto e la mia visione tecnicaBuon mercoledì 15 Ottobre 2025 e bentornati sul canale con il mio personalissimo aggiornamento tecnico sull'indice S&P500, all'alba della nuova stagione di utili e a poche settimane dalla fine di questo anno solare.

Grazie a tutti per il vostro tempo, per la vostra fiducia e attenzione, e buona serata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

VERTIV HOLDING (VRT), Strategia rialzistaVERTIV HOLDING (VRT), Strategia rialzista

DESCRIZIONE TITOLO:

La società ha sede a Westerville, Ohio. Vertiv Holdings Co, insieme alle sue consociate, progetta, produce e fornisce servizi e tecnologie per infrastrutture digitali critiche e servizi per il ciclo di vita di data center, reti di comunicazione e ambienti commerciali e industriali nelle Americhe, nell'Asia Pacifica, in Europa, in Medio Oriente e in Africa. L'azienda offre prodotti per la gestione dell'energia CA e CC, prodotti per quadri elettrici e sbarre, prodotti per la gestione termica, sistemi rack integrati, soluzioni modulari e sistemi di gestione per il monitoraggio e il controllo dell'infrastruttura digitale, che sono parte integrante delle tecnologie utilizzate per vari servizi, tra cui e-commerce, online banking, file sharing, video on-demand, stoccaggio di energia, comunicazioni wireless, Internet of Things e giochi online. Fornisce inoltre servizi di gestione del ciclo di vita, analisi predittiva e servizi professionali per l'implementazione, la manutenzione e l'ottimizzazione dei suoi prodotti e dei relativi sistemi, nonché servizi di manutenzione preventiva, test di accettazione, ingegneria e consulenza, valutazioni delle prestazioni, monitoraggio remoto, formazione, ricambi e software per infrastrutture digitali critiche. L'azienda offre i suoi prodotti principalmente con i marchi Vertiv, Liebert, NetSure, Geist, Energy Labs, ERS, Albér e Avocent. Serve i settori dei servizi cloud, dei servizi finanziari, della sanità, dei trasporti, dell'industria manifatturiera, dell'energia, dell'istruzione, della pubblica amministrazione, dei social media e della vendita al dettaglio attraverso una rete di professionisti della vendita diretta, rappresentanti di vendita indipendenti, partner di canale e produttori di apparecchiature originali.

DATI: 01/05/2025

Prezzo = 85,38 Dollari

Capitalizzazione = 32,539B

Beta (5 anni mensile) = 1,72

Rapporto PE (ttm) = 49,64

EPS (ttm) = 1,72

Target Price VERTIV HOLDING (VRT), strategia rialzista

1° Target Price: 98,12 Dollari

2° Target Price: 123,55 Dollari

3° Target Price: 155,84 Dollari

#AN025: Gaza, tregua e fine delle ostilità e impatto Forex

Dopo due anni di guerra, la tregua tra Israele e Hamas ha retto per più giorni consecutivi e i leader internazionali stanno incardinando un percorso politico che, nelle parole del presidente USA Donald Trump, “segna la fine della guerra”. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Il pacchetto comprende scambi di ostaggi e prigionieri, graduali ritiri israeliani, un summit per la ricostruzione e un’architettura di governance transitoria per Gaza. Le colonne dell’aiuto umanitario si stanno rimodulando: il Regno Unito ha annunciato nuovi fondi, l’ONU prepara un aumento dei convogli e alcune infrastrutture di distribuzione “parallele” vengono smantellate sotto l’ombrello della tregua.

La parentesi navale: che cos’era la “Sumud Flotilla” e come si è chiusa

Nel 2025 una coalizione di reti civili (Freedom Flotilla Coalition, Global Movement to Gaza e altre) ha coordinato la Global Sumud Flotilla, un tentativo su larga scala di aprire un corridoio marittimo verso Gaza e aggirare il blocco israeliano. Le imbarcazioni sono state ripetutamente intercettate in alto mare dalla marina israeliana; decine di attivisti sono stati fermati e poi trasferiti fuori dal Paese, mentre gli ultimi natanti sono stati bloccati a inizio ottobre. La campagna, battezzata “ṣumūd” (resilienza), si è quindi esaurita di fatto con l’intercettazione dell’ultimo nucleo, mentre sul terreno prendeva forma la tregua.

Perché rileva per i mercati? Perché la somma di tregua + stop alla dimensione navale “di rottura” ha compresso in pochi giorni il “risk premium Medio Oriente” prezzato in valute, azioni e petrolio—uno dei driver che negli ultimi due anni aveva alimentato fasi di avversione al rischio.

Reuters

Effetti di breve periodo sul Forex

-Shekel (USD/ILS)

La prima (e più intuitiva) reazione è arrivata sullo shekel: la notizia dell’accordo di cessate il fuoco e del percorso politico ha innescato un rafforzamento deciso dell’ILS, con contestuale rimbalzo della Borsa di Tel Aviv. La narrativa di “truce dividend”—beneficio da tregua—si è affermata rapidamente sui desk.

-Valute rifugio (JPY, CHF) e USD

Quando il rischio geopolitico si raffredda, il “parcheggio” nei rifugi tende ad alleggerirsi. In questa finestra, il quadro su JPY è complicato da fattori domestici (politica economica e BoJ) che hanno pesato più del segnale “ceasefire”, mantenendo la valuta debole/volubile nonostante un marginale calo dell’avversione al rischio. CHF ha risentito meno del tema mediorientale ed è rimasto guidato soprattutto da flussi europei e rendimenti. Il dollaro USA ha avuto una reazione mista: minore bid “safe haven”, ma supporti ciclici legati a rendimenti e dati USA.

-Petrolio e valute “oil-linked” (CAD, NOK)

La tregua ha tolto parte del premio di rischio dal Brent/WTI, spostando il focus su temi macro (domanda globale, OPEC+, trade USA-Cina). La scivolata recente del greggio—solo in parte rimbalzata—ha allentato il sostegno ciclico a CAD e NOK, con reazioni divergenti a seconda dei rendimenti locali e dei dati.

INVESCO ( IVZ ), Strategia rialzista di lungo periodoINVESCO ( IVZ ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

Invesco Ltd. è stata fondata nel 1935 e ha sede ad Atlanta, in Georgia, con un ulteriore ufficio a Hamilton, nelle Bermuda. L'azienda era precedentemente nota come Invesco Plc, AMVESCAP plc, Amvesco plc, Invesco PLC, Invesco MIM e H. Lotery & Co. Ltd. Invesco Ltd. è un gestore di investimenti di proprietà pubblica. L'azienda fornisce i suoi servizi a clienti al dettaglio, clienti istituzionali, clienti con un patrimonio elevato, enti pubblici, aziende, sindacati, organizzazioni no-profit, dotazioni, fondazioni, fondi pensione, istituzioni finanziarie e fondi sovrani. Gestisce portafogli azionari e a reddito fisso separati e focalizzati sul cliente. L'azienda lancia inoltre fondi comuni di investimento azionari, a reddito fisso, su materie prime, multi-asset e bilanciati per i propri clienti. Lancia fondi negoziati in borsa azionari, a reddito fisso, multi-asset e bilanciati. L'azienda lancia e gestisce anche fondi privati. Investe nei mercati azionari e a reddito fisso pubblici di tutto il mondo. L'azienda investe anche in mercati alternativi, come le materie prime e le valute. Per la parte azionaria del suo portafoglio, investe in titoli growth e value di società a grande, media e piccola capitalizzazione. Per quanto riguarda la parte a reddito fisso del portafoglio, la società investe in titoli convertibili, titoli di Stato, obbligazioni municipali, titoli del Tesoro e liquidità. Investe inoltre in obbligazioni a breve e medio termine, obbligazioni investment grade e high yield, obbligazioni imponibili ed esenti da imposte, prestiti senior garantiti e titoli strutturati come asset-backed securities, mortgage-backed securities e commercial mortgage-backed securities. L'azienda impiega strategie absolute return, global macro e long/short. Per effettuare i propri investimenti si avvale di analisi quantitative.

DATI: 28/ 09 /2024

Prezzo = 17,54 Dollari

Capitalizzazione = 7,939B

Beta (5 anni mensile) = 1,42

Rapporto PE ( ttm ) = N/D

EPS ( ttm ) = -0,74

Target Price Invesco di lungo periodo:

1° Target Price: 23.40 Dollari

2° Target Price: 28.69 Dollari

3° Target Price: 33.97 Dollari

4° Target Price: 41.50 Dollari

5° Target Price: 51.10 Dollari

New Month on Gold, USA? Shot Downho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI 🌞

🟡 Analysis Gold

Gold continua il suo rialzo, nulla attualmente lo ferma e noi?

noi continuiamo a valutare dei long in sessioni americane di continuazione seguendo anche le news che abbiamo fino agli NFP di venerdi.

ad ogni ritraccio apparte un potenziale long. state attenti e monitorate.

🚨 BREAKING NEWS

Il governo degli Stati Uniti si è fermato per la prima volta negli ultimi sette anni, mettendo a rischio centinaia di migliaia di posti di lavoro e aprendo una nuova fase di incertezza per il secondo mandato di Donald Trump.

Lo shutdown, iniziato poco dopo la mezzanotte di Washington, è arrivato dopo il fallimento dei negoziati tra Repubblicani e Democratici per finanziare il governo federale all’inizio del nuovo anno fiscale.

Le agenzie federali si preparano a massicci tagli di personale e alla riduzione dei servizi pubblici, spingendo Washington in una delle più grandi crisi politiche dall’insediamento di Trump a gennaio.

🔴 Ci vediamo in live dopo.

🔔 Attivate le notifiche per non perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

ALPHABET INC ( GOOGL ), Strategia rialzista di lungo periodoALPHABET INC ( GOOGL ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

L'azienda è stata fondata nel 1998 e ha sede a Mountain View, in California. Alphabet Inc. offre vari prodotti e piattaforme negli Stati Uniti, in Europa, Medio Oriente, Africa, Asia-Pacifico, Canada e America Latina. Opera attraverso i segmenti Google Services, Google Cloud e Other Bets. Il segmento Google Services fornisce prodotti e servizi, tra cui annunci, Android, Chrome, hardware, Gmail, Google Drive, Google Maps, Google Photos, Google Play, Ricerca e YouTube. Si occupa anche della vendita di applicazioni e acquisti in-app e di contenuti digitali nel negozio Google Play, di dispositivi indossabili Fitbit, di prodotti per la casa Google Nest, di telefoni Pixel e di altri dispositivi, nonché della fornitura di servizi YouTube non pubblicitari. Il segmento Google Cloud offre servizi di infrastruttura, cybersecurity, dati, analisi, AI e machine learning e altri servizi; Google Workspace che include strumenti di collaborazione basati sul cloud per le aziende, come Gmail, Docs, Drive, Calendar e Meet; e altri servizi per i clienti aziendali. Il segmento Altre attività vende tecnologia sanitaria e servizi Internet.

DATI: 02/06/2023

Prezzo = 124.76 Dollari

Capitalizzazione = 1,587T

Beta (5 anni mensile) = 1,10

Rapporto PE (ttm) = 27,52

EPS ( ttm ) = 4,53

Target Price ALPHABET INC di lungo periodo:

1° Target Price: 151.55 Dollari

2° Target Price: 243.71 Dollari

3° Target Price: 392.85 Dollari

4° Target Price: 541.99 Dollari

5° Target Price: 634.16 Dollari

D-WAVE QUANTUM INC. (QBTS), Strategia rialzistaD-WAVE QUANTUM INC. (QBTS), Strategia rialzista

DESCRIZIONE TITOLO:

D-Wave Quantum Inc. è stata fondata nel 1999 e ha sede a Palo Alto, in California. D-Wave Quantum Inc. sviluppa e fornisce sistemi, software e servizi di calcolo quantistico in tutto il mondo. L'azienda offre i computer quantistici Advantage e Advantage 2, Ocean, una suite di strumenti open-source, e il servizio Leap quantum cloud, un servizio basato su cloud che fornisce accesso in tempo reale ai computer quantistici e ai solutori ibridi quantistici, nonché servizi di accesso sicuro e protezione dei dati. Fornisce inoltre il servizio di solutore ibrido Leap, che offre una combinazione di risorse di calcolo quantistiche e classiche e algoritmi avanzati per risolvere problemi di scala aziendale; e D-Wave Launch, un approccio graduale per identificare e costruire applicazioni ibride quantistiche in produzione, che include sessioni di formazione e accesso al calcolo quantistico. Inoltre, l'azienda offre i sistemi di calcolo quantistico D-Wave Advantage annealing e gli strumenti per sviluppatori Ocean. Le sue soluzioni quantistiche sono utilizzate per l'allocazione, la programmazione delle risorse, la programmazione di fabbrica, l'instradamento dei veicoli, l'ottimizzazione della logistica, la scoperta di farmaci, la progettazione di costruzioni industriali, l'ottimizzazione del portafoglio e l'ottimizzazione di manutenzione, riparazione e revisione.

DATI: 22/05/2025

Prezzo = 19,06 Dollari

Capitalizzazione = 5,563B

Beta (5 anni mensile) = 0,89

Rapporto PE (ttm) = --

EPS (ttm) = -0,66

Target Price D-WAVE QUANTUM INC. (QBTS), strategia rialzista

1° Target Price: 21,16 Dollari

2° Target Price: 34 Dollari

3° Target Price: 46,83 Dollari

4° Target Price: 54,76 Dollari

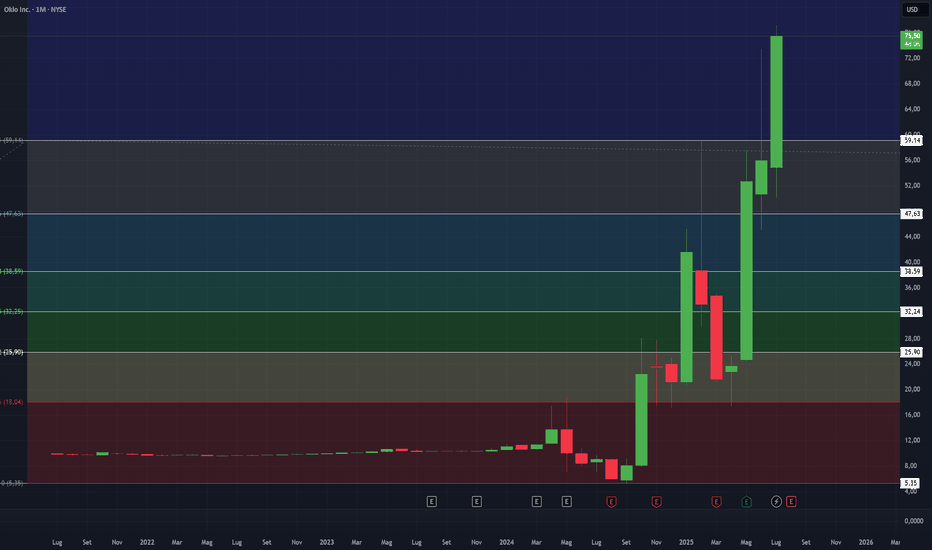

OKLO INC (OKLO), Strategia rialzista di lungo periodoOKLO INC (OKLO), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

Oklo Inc. ha sede a Santa Clara, in California. Oklo Inc. sviluppa centrali a fissione avanzate per fornire energia pulita, affidabile e conveniente su scala ai clienti negli Stati Uniti. Commercializza inoltre una tecnologia di riciclaggio del combustibile nucleare che converte le scorie nucleari in combustibile utilizzabile per i suoi reattori.

DATI: 27/07/2025

Prezzo = 75,50 Dollari

Capitalizzazione = 11,127B

Target Price OKLO INC (OKLO), strategia rialzista di lungo periodo

1° Target Price: 92,39 Dollari

2° Target Price: 146,17 Dollari

3° Target Price: 199,96 Dollari

4° Target Price: 233,20 Dollari

Gold Is Quiet?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Ciao a tutti,

il daily di ieri ha chiuso sopra un livello importante, formando una candela engulfing che ha inglobato anche il minimo del giorno precedente. Ottimo segnale di partenza.

Per la giornata di oggi valuterò un possibile long su Gold da una di queste due aree, in attesa di conferme operative.

Vi ricorco che;

Agosto è notoriamente lento e difficile da tradare: tanti operatori sono in vacanza nell’emisfero nord.

Niente panico, il mercato tornerà normale nelle prime due settimane di settembre.

La gestione del rischio resta la cosa fondamentale, a prescindere dalle condizioni del mercato.

Punti chiave:

I catalizzatori principali per il prezzo dell’oro: i verbali della Fed (FOMC minutes) e il discorso di Powell a Jackson Hole.

I mercati scommettono su un taglio dei tassi il mese prossimo con una probabilità tra l’83% e l’85%.

Anche in Asia, i mercati attendono con apprensione il discorso di Powell a Jackson Hole. Il dollaro è stabile.

Una ricerca previsionale parla di un possibile picco dell’oro a $3.600 entro fine 2025, spinto da rischi geopolitici e forte domanda di rifugio.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

#AN023: Dazi USA e Dati sul Lavoro che Affossano il Dollaro

Oggi voglio parlarvi delle ultime notizie rilevanti della settimana, concentrandoci sui Dazi USA e i Dati sul Lavoro che affossano il Dollaro e in generale il loro impatto sul Forex. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Iniziamo:

1. Lavoro USA deludente & nuove dazi Trump

Il rapporto Non-Farm Payrolls (luglio) mostra solo 73.000 nuovi impieghi (+ tassi di disoccupazione al 4,2%), con revisioni negative per maggio-giugno: −258k posti.

Il presidente Trump ha subito firmato ordini esecutivi con dazi reciproci (10–41%) su 68 Paesi, tra cui Canada, Svizzera, India e Taiwan

Il dollaro USA ha perso terreno, Treasury yields sono caduti drasticamente e il mercato ora prezza un taglio tassi al 90% già a settembre.

Impatto FOREX:

USD debole su tutti i cross principali (EUR/USD, GBP/USD, AUD/USD).

Valute emergenti come MXN, TRY, INR potrebbero stabilizzarsi o guadagnare contro USD.

JPY, CHF guadagnano appeal come rifugio; USD/JPY e USD/CHF verso possibili inversioni.

2. Ritorno swap RBI da $5 mld, impatto liquidità India

Scadenza swap RBI con controvalore ₹43.000 cr (~5 mld USD) prevista per 4 agosto: possibile drenaggio di liquidità dal sistema bancario indiano.

Impatto FOREX:

Potenziale pressione ribassista sul INR, volatilità su USD/INR.

Monitorare flussi capitali: guadagno USD/INR possibile se ruoli commerciali rimangono bilanciati.

3. Previsioni FMI migliorate ma attenti ai rischi dei dazi

L’IMF ha rivisto ricrescita globale 2025 al 3,0%, ma avverte su rischi persistenti da tariffe elevate e tensioni geopolitiche.

Impatto FOREX:

Valute di commodity (AUD, CAD, NZD) beneficiano di tono moderatamente positivo.

USD debole, ma emergenti vulnerabili se la crescita si indebolisce ulteriormente.

4. 🇺🇸 Fed mantiene tassi elevati e rinvia tagli

Il FOMC ha lasciato i tassi Fed al 4.25–4.50%, con approccio “wait‑and‑see”. Divergenze interne su potenziali tagli anticipati.

Impatto FOREX:

Limita rialzi USD su breve.

Se Powell resta attendista, il dollaro tenderà a restare debole o stagnante.

5. 📉 Corretto rialzo treasuries e aspettative verso taglio tassi

Bond yields a 2 anni -25 bps, prezzano 65–100 bps di tagli entro fine anno. Mercati riducono fiducia su dati lavorativi e credibilità BLS messa in discussione.

Impatto FOREX:

USD sotto pressione, soprattutto su EUR/USD e GBP/USD.

Valute a tasso più alto come AUD, NZD possono guadagnare flussi carry trade.

6. 🌏 Mercati Asia‑Pacifico nervosi su spinta americana e yen forte

Azioni asiatiche contrastate: Nikkei -2%, MSCI Asia +0.3%. Yen forte penalizza esportazioni giapponesi.

Impatto FOREX:

JPY rafforzato, possibile compressione USD/JPY sotto 150.

AUD/JPY e NZD/JPY sensibili a flussi risk-on/off verso JPY.

7. Rischio-paese crescente, emergenti sotto stress

Esperti consigliano hedge valuta e sovrano per volatilità USA, impatto su portafogli internazionali.

Rafforzamento CHF, JPY, e possibile debolezza su valute termiche meno liquide.

Resta alto interesse su USD rispetto a valute emergenti ad alto rischio.

8. Eventi centrali attesi: Symposium di Jackson Hole (21–23 agosto)

Discorso Powell e altri regulator attesi. Nessuna riunione Fed/ECB a breve, fa crescere l’importanza di Jackson Hole come catalizzatore.

Impatto FOREX:

Potenziale flash volatilità su USD, EUR, GBP a seguito di indicazioni forward guidance.

#AN022: Tensioni geopolitiche e pressione Forex

Salve, sono il Trader Forex Andrea Russo e oggi voglio parlarvi delle ultime tensione geopolitiche di questa settimana.

1. Il rublo russo in crisi, cedimento su USD e CNY

Il rublo ha registrato un calo del 1,5% contro il dollaro e 0,8% rispetto allo yuan, dopo un ultimatum degli Stati Uniti a Mosca per una tregua immediata in Ucraina.

Impatto FX: il rublo resta vulnerabile, favorendo la domanda per valute rifugio come USD, EUR e CHF. I cross con RUB mostrano potenziali inversioni short tecniche.

2. Petrolio in rialzo: prime conseguenze sul costo dell’energia

I prezzi del Brent sono saliti del 3.5% fino a 72.5 $ al barile, dopo l’annuncio di possibili sanzioni USA sugli acquirenti di petrolio russo.

Impatto FX: valute legate al petrolio come CAD e NOK beneficiano; USD rischia debolezza se i Paesi importatori subiscono pressioni inflazionistiche.

3. Euro in calo mensile per la prima volta, rafforzo del dollaro

L’euro è in rosso su base mensile per la prima volta nel 2025, mentre il dollaro beneficia delle attese prudenti sui tassi Fed e dell’accordo commerciale EU‑USA percepito come sbilanciato verso Washington.

Impatto Forex: EUR/USD è in pressione strutturale. Correlati euro-commodity (EUR/CAD, EUR/AUD) mostrano segnali di debolezza.

4. FMI avverte su tariffe USA e rialzo dell’inflazione globale

Nel suo ultimo rapporto, l’FMI ha sottolineato che le tariffe statunitensi stanno rallentando la crescita mondiale e alimentando pressioni inflazionistiche persistenti.

Impatto FX: La maggiore incertezza favorisce USD e CHF. Le economie emergenti e commodity‑linked (MXN, ZAR, BRL) potrebbero indebolirsi ulteriormente.

5. India si rafforza: export in crescita e riserve solide

L’India ha registrato un +7.2% nell’export di merci e mantiene riserve valutarie stabili, a dimostrazione di tenuta macro e resilienza del rupia.

Impatto Forex: Il INR potrebbe rinforzarsi o consolidare su livelli robusti, mentre coppie USD/INR segnano potenziale supporto.

6. Progetti digitali globali e frammentazione dei sistemi di pagamento

L’adozione di sistemi alternativi a SWIFT come mBridge o Project Agorá riflette una spinta verso l’indipendenza finanziaria globale.

Impatto Forex: Euro e dollaro restano dominanti, ma RMB guadagna terreno nei paesi dell’Asia‑Pacific. Cross RMB (USD/CNH, EUR/CNH) richiedono attenzione, specialmente in ottica di lungo termine.

eBay Inc. ( EBAY ), Strategia rialzista di lungo periodoeBay Inc. ( EBAY ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

L'azienda è stata fondata nel 1995 e ha sede a San Jose, in California. eBay Inc. gestisce piattaforme di mercato che mettono in contatto acquirenti e venditori negli Stati Uniti e a livello internazionale. La piattaforma Marketplace dell'azienda comprende il mercato online ebay.com e la suite di applicazioni mobili eBay. Le sue piattaforme consentono agli utenti di elencare, acquistare, vendere e pagare oggetti attraverso vari canali online, mobili e offline che includono rivenditori, distributori, liquidatori, società di importazione ed esportazione, case d'asta, società di cataloghi e vendite per corrispondenza, elenchi, motori di ricerca, partecipanti al commercio, canali di acquisto e reti.

DATI: 08/ 02 /2023

Prezzo = 48.90 Dollari

Capitalizzazione = 26,531B

Beta (5 anni mensile) = 1,33

Rapporto PE ( ttm ) = 2,64

EPS ( ttm ) = 18,50

Target Price eBay Inc. di lungo periodo:

1° Target Price: 63.91 Dollari

2° Target Price: 81.19 Dollari

3° Target Price: 131.08 Dollari

4° Target Price: 211.82 Dollari

5° Target Price: 292.55 Dollari

6° Target Price: 342.46 Dollari

OKLO INC (OKLO), Strategia rialzista di lungo periodoOKLO INC (OKLO), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

Oklo Inc. ha sede a Santa Clara, in California. Oklo Inc. sviluppa centrali a fissione avanzate per fornire energia pulita, affidabile e conveniente su scala ai clienti negli Stati Uniti. Commercializza inoltre una tecnologia di riciclaggio del combustibile nucleare che converte le scorie nucleari in combustibile utilizzabile per i suoi reattori.

DATI: 01/05/2025

Prezzo = 23,74 Dollari

Capitalizzazione = 3.305B

Target Price OKLO INC (OKLO), strategia rialzista di lungo periodo

1° Target Price: 25,90 Dollari

2° Target Price: 32,24 Dollari

3° Target Price: 38,59 Dollari

4° Target Price: 47,63 Dollari

5° Target Price: 59,14 Dollari

#AN021: Minacce TRUMP sui Dazi e le tensioni FOREX

I mercati globali si svegliano in un clima da guerra fredda valutaria. Salve sono il Trader Andrea Russo e oggi voglio parlarvi delle ultime notizie.

A incendiare la giornata è Donald Trump, che da un comizio in Ohio ha lanciato una raffica di minacce:

“Se sarò rieletto, metterò dazi del 60% su tutta la Cina, del 20% sul Messico e del 10% sull’Unione Europea. E a Putin dico chiaro: se continuerai ad aiutare la Cina a eludere i nostri embarghi, colpiremo anche la Russia.”

Le parole sono rimbalzate sui desk delle banche d’investimento globali, scatenando una reazione immediata sul dollaro e sulle valute emergenti.

I mercati reagiscono: USD vola, GBP e NOK in allerta

Il dollaro USA ha guadagnato terreno contro quasi tutte le principali valute, mentre il GBP crolla sotto pressione per i timori di un taglio BoE e un mercato del lavoro in rallentamento.

La coppia GBP/NOK, in particolare, mostra segnali di breakout ribassista strutturato: la sterlina è sotto pressione doppia (politica interna + guerra dei dazi), mentre la corona norvegese beneficia indirettamente dell’aumento dei prezzi energetici e del sentiment pro-commodity.

CPI USA alle 14:30: il vero detonatore

Alle 14:30 italiane uscirà il dato sull’inflazione core USA. Il consensus è al +3.4%, ma un dato superiore potrebbe spingere la Fed a rimanere più hawkish a lungo. Questo rafforzerebbe il dollaro e creerebbe nuove onde d’urto sulle valute deboli e sulle emergenti.

In particolare:

USD/JPY potrebbe rompere sopra 162.00 con forza.

GBP/USD rischia una rottura sotto 1.29.

USD/SEK e USD/MXN sono le coppie chiave da osservare per movimenti esplosivi.

Trump vs Powell: resa dei conti

Nel frattempo, cresce il timore di un attacco diretto di Trump alla Fed. Secondo Deutsche Bank, i mercati stanno sottovalutando la possibilità che Trump tenti di rimuovere Jerome Powell se tornasse alla Casa Bianca.

“Il mercato sta ignorando la variabile Trump-Powell. Se ci prova davvero, il dollaro potrebbe crollare del 4% in una settimana,” – Deutsche Bank

Stiamo per entrare nel miglior momento del mese per il Forex. Chi sbaglia tempo oggi, brucia capitale. Chi aspetta il segnale giusto, può cavalcare il trend che nasce da una crisi globale annunciata.

Goldman Sachs Group ( GS ), Strategia rialzista di lungo periodoGoldman Sachs Group Inc. ( GS ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

La società è stata fondata nel 1869 e ha sede a New York, New York. Goldman Sachs Group, Inc. è un'istituzione finanziaria che fornisce una serie di servizi finanziari a società, istituzioni finanziarie, governi e privati in tutto il mondo. Opera attraverso quattro segmenti: Investment Banking, Global Markets, Asset Management e Consumer & Wealth Management. Il segmento Investment Banking fornisce servizi di consulenza finanziaria, tra cui incarichi di consulenza strategica relativi a fusioni e acquisizioni, cessioni, attività di difesa aziendale, ristrutturazioni e spin-off; e servizi di middle-market lending, relationship lending e acquisition financing, oltre a servizi di transaction banking. Questo segmento offre anche servizi di sottoscrizione, come la sottoscrizione di azioni ordinarie e privilegiate e di titoli convertibili e scambiabili; e la sottoscrizione di titoli di debito per vari tipi di strumenti di debito, tra cui debito investment-grade e ad alto rendimento, prestiti bancari e ponte, e debito dei mercati emergenti e in crescita, nonché la creazione di titoli strutturati. Il segmento Global Markets si occupa di attività di esecuzione per i clienti di strumenti in contanti e derivati, prodotti di credito e di tasso d'interesse, servizi di intermediazione azionaria e di finanziamento azionario, compensazione, regolamento e custodia, nonché di mutui, valute, materie prime e prodotti azionari. Il segmento Asset Management della società gestisce attività in varie classi, tra cui azioni, reddito fisso, hedge fund, fondi di credito, private equity, immobili, valute e materie prime; fornisce soluzioni di consulenza d'investimento personalizzate e investe in società, immobili e infrastrutture. Il segmento Consumer & Wealth Management offre servizi bancari e di consulenza patrimoniale, tra cui pianificazione finanziaria, gestione degli investimenti, raccolta di depositi e prestiti, private banking, prestiti non garantiti e accetta depositi a risparmio e a tempo.

DATI: 08/ 02 /2023

Prezzo = 376.95 Dollari

Capitalizzazione = 126,377B

Beta (5 anni mensile) = 1,41

Rapporto PE ( ttm ) = 12,55

EPS ( ttm ) = 30,06

Target Price Goldman Sachs Group Inc. di lungo periodo:

1° Target Price: 426.27 Dollari

2° Target Price: 660.25 Dollari

3° Target Price: 1040.29 Dollari

4° Target Price: 1419.48 Dollari

5° Target Price: 1654 Dollari

JP Morgan Chase & co. ( JPM ), Strategia rialzista di lungo periJP Morgan Chase & co. ( JPM ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

JPMorgan Chase & Co. è stata fondata nel 1799 e ha sede a New York, New York. JPMorgan Chase & Co. opera come società di servizi finanziari a livello mondiale. Opera attraverso quattro segmenti: Consumer & Community Banking (CCB), Corporate & Investment Bank (CIB), Commercial Banking (CB) e Asset & Wealth Management (AWM). Il segmento CCB offre prodotti di deposito, investimento e prestito, pagamenti e servizi ai consumatori; soluzioni di prestito, deposito, gestione del contante e pagamento alle piccole imprese; attività di creazione e assistenza di mutui ipotecari; mutui residenziali e mutui ipotecari; servizi di carte di credito, prestiti auto e leasing. Il segmento CIB fornisce prodotti e servizi di investment banking, tra cui consulenza sulla strategia e sulla struttura aziendale e servizi di raccolta di capitali sui mercati azionari e del debito, oltre a servizi di creazione e sindacazione di prestiti, pagamenti e finanziamenti transfrontalieri, strumenti di cassa e derivati, soluzioni di gestione del rischio, prime brokerage e ricerca. Questo segmento offre anche servizi di titoli, tra cui custodia, contabilità e amministrazione dei fondi e prodotti di prestito titoli per gestori patrimoniali, compagnie assicurative e fondi di investimento pubblici e privati. Il segmento CB fornisce soluzioni finanziarie, tra cui prestiti, pagamenti, investment banking e gestione patrimoniale a piccole imprese, grandi e medie aziende, amministrazioni locali e clienti non profit; e servizi bancari per immobili commerciali a investitori, sviluppatori e proprietari di immobili multifamiliari, uffici, negozi, industrie e alloggi a prezzi accessibili. Il segmento AWM offre soluzioni di gestione degli investimenti multi-asset in azioni, reddito fisso, alternative e fondi del mercato monetario a clienti istituzionali e investitori al dettaglio; prodotti e servizi pensionistici, intermediazione, custodia, trust e successioni, prestiti, mutui, depositi e prodotti di gestione degli investimenti. L'azienda fornisce anche servizi bancomat, online e mobile, e servizi bancari telefonici.

DATI: 08/ 02 /2023

Prezzo = 143.21 Dollari

Capitalizzazione = 420,28B

Beta (5 anni mensile) =1,10

Rapporto PE ( ttm ) = 11,83

EPS ( ttm ) = 12,09

Target Price JP Morgan Chase & co. di lungo periodo:

1° Target Price: 172.99 Dollari

2° Target Price: 277.89 Dollari

3° Target Price: 447.69 Dollari

4° Target Price: 617.49 Dollari

5° Target Price: 722.44 Dollari