[Come fare trading senza indicatori, durante la volatilità]🔍 Hai mai guardato un grafico del Forex e

pensato: "Troppi indicatori, troppa confusione"?

Durante le fasi di alta volatilità, molti strumenti

tecnici iniziano a dare segnali contrastanti o in ritardo.

👉🏻 E' qui che entra in gioco la Prica Action - l'analisi "pulita", basata

solo sul prezzo nudo e crudo, senza indicatori.

✅ Cos'è la Price Action?

La Price Action è l'osservazione del comportamento

del prezzo nel tempo, attraverso:

• Le candele (patter).

• I livelli chiave (supporti e resistenze).

• La struttura del mercato (massimi/minimi, break e retest).

Nessun oscillatore, nessuna media mobile, solo il linguaggio

puro del mercato.

⚡Perché è efficace durante la volatilità (es. NFP, tassi d'interesse)?

Durante eventi ad alto impatto, il prezzo può muoversi violentemente.

• Gli indicatori laggano.

• Il volume non è affidabile nel Forex.

• Il prezzo è l'unico strumento che reagisce in tempo reale.

🧠 3 Concetti fondamentali della price action (con esempi pratici)

1. Supporti e resistenze (Zone, non linee)

Il prezzo tende a reagire su aree chiave già testate in passato.

✔️Es: Euro/Dollaro reagisce 3 volte su un'area tra 1.0850 - 1.0870 = zona chiave!

2. Pattern di candela (Pin Bar, Engulfing)

Le Pin Bar mostrano il rifiuto del prezzo.

✔️Es: Sterlina/Dollaro forma una Pin Bar ribassista su resistenza → possibile short.

3. Breakout e Fakeout

Non tutti i breakout sono reali.

✔️Es: Dollaro/Yen Giapponese rome una resistenza, ma poi chiude sotto → fakeout = setup short.

Mini Strategia di Price Action (Semplice e Replicabile)

1. Individua una zona chiave (supporto o resistenza)

2. Aspetta una candela di conferma (Pin Bar, Engulfing)

3. Entra al retest della zona, con stop loss SOTTO la candela di setup (in caso di Buy).

Entra al retest della zona, con stop loss SOPRA la candela di setup (in caso di Sell).

4. Rapporto Rischio/Rendimento minimo: 1:2.

✔️ Funziona bene su H1 o H4, soprattutto su coppie volatili come:

Sterlina/Yen Giapponese (GBP/JPY), o Euro/Dollaro (EUR/USD).

Volatilità

PUMP&DUMP - Come sfruttare questi movimenti nello scalping I Segnali Pump & Dump: Navigare le Tempeste Improvvise dei Mercati Crypto

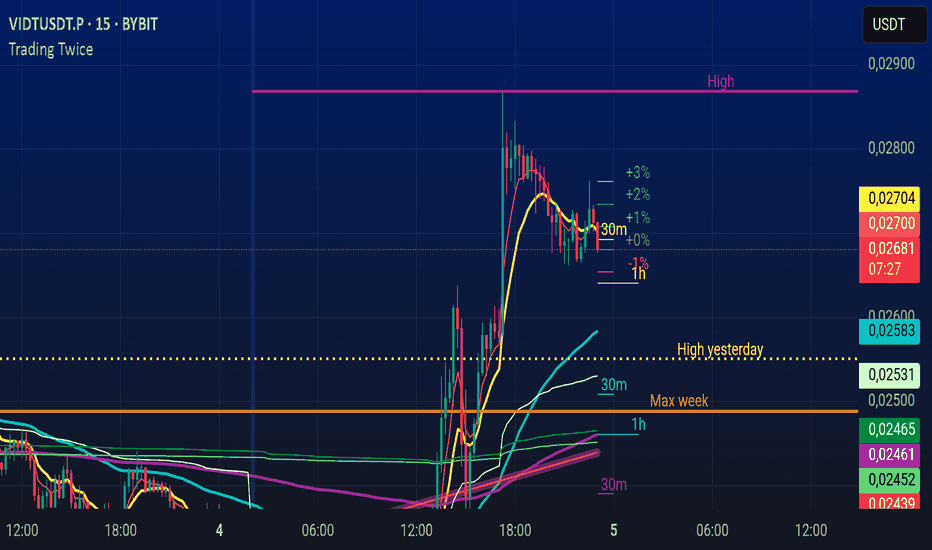

Il mercato delle criptovalute è un oceano in cui talvolta si scatenano tempeste improvvise: rialzi esplosivi o crolli vertiginosi, spesso segnalati dal nostro scanner come Pump & Dump. Questi alert, come fari nel buio, illuminano movimenti anomali su timeframe diversi—un minuto o un’ora—rivelando dove l’energia del mercato si concentra. Ma come trasformare questi lampi di volatilità in opportunità?

Immaginate un Pump su timeframe 1m: il prezzo di un asset schizza in alto, sfidando il trend generale. È un urlo nel caos, un’inversione che attira liquidità come un vortice. Qui, il trader scientifico analizza i timeframe maggiori—daily, weekly—per distinguere un fakeout da un genuino cambio di direzione. Il filosofo, invece, si chiede: "Questo movimento è guidato da notizie, o è solo il gioco di qualche whale?". Intanto, lo scanner segnala un Dump su tf1h: un crollo già in atto, che richiede una valutazione fredda. È una ritirata strategica, o l’inizio di un trend ribassista?

La chiave sta nell’equilibrio. I Pump su tf1m offrono chance di *counter-trade*, sfruttando la liquidità momentanea, ma richiedono agilità: uno stop loss stretto, un target chiaro. I Pump su tf1h, invece, sono onde più lente—qui si cerca conferma sui livelli di supporto/resistenza, incrociando EMA e VWAP per filtrare il rumore. Ogni segnale è un indizio, non una certezza: la rottura di una trendline su daily può rafforzare il setup, mentre una news improvvisa—un tweet, un hack—può stravolgere tutto in un attimo.

La Trading Twice Academy insegna a leggere queste dinamiche come un linguaggio: pattern grafici che si ripetono, correlazioni con Bitcoin, volumi che tradiscono l’interesse degli smart money. Un esempio? Un Pump su Shiba Inu, con un +15% in 5 minuti, seguito da un ritracciamento al VWAP giornaliero: chi entra al rimbalzo, con stop sotto l’EMA 10, trasforma il caos in strategia.

Ma il vero segreto è la disciplina: riconoscere quando un segnale è un’illusione—come un Dump senza volume—e quando invece è una porta aperta. Perché nel trading, come nella vita, non tutte le tempeste vanno cavalcate: a volte, è meglio osservare da riva, pronti a salpare quando le nuvole si diradano.

Nel video, esploriamo come bilanciare velocità e prudenza con i segnali Pump & Dump.

Bollinger Bands.Oggi vi propongo una riflessione, ed essa si concentra su un'indicatore molto semplice, che ho personalmente realizzato utilizzando Pinescript. Si tratta di una rivisitazione delle Bande di Bollinger: lo scopo di quest'ultime, sarebbe quello di catturare i cosidetti "eccessi di volatilità". E se voleste invece, tentare di accaparrarvi quella fase di evoluzione dei prezzi, che condurrebbe poi alla definizione di questi eccessi? Bene, questo sarebbe lo scopo dell'indicatore suddetto, il "BB Squeeze": sostanzialmente, esso crea e disegna un secondo canale, oltre e all'interno delle famigerate BB, il quale si basa su una percentuale di quest'ultime. Per evidenziare il concetto tramite un esempio pratico, l'indicatore presenta un'impostazione chiamata "Squeeze %", ed essa servirà appunto a definire il secondo canale: 25.0 vorrà dire un canale interno equivalente al 25% delle BB, e cosi via.

Potrete sfruttarne i breakouts utilizzandoli come segnali, attenzione peró, vi suggerisco di accostarne l'uso ad altri strumenti, dato che potrebbero generare più falsi segnali rispetto alle BB tradizionali.

VIX - L'indice della pauraCosa è il VIX? Soprannominato anche l'indice della paura, il VIX misura la volatilità relativa alle opzioni avente sottostante l'indice americano S&P 500. Questo indice aumenta in situazioni e periodi che si allontanano dalla "normalità", che possa essere un crisi economica, o eventuali notizie poco positive. Il VIX, che presenta un grafico ad elettrocardiogramma, rappresenta quindi la volatilità, ossia un evento naturale, e come ogni evento naturale, è anche ciclico.

Infatti, quando il VIX aumenta, l'S&P 500 probabilmente starà scendendo contestualmente, e starà aumentando invece il valore delle opzioni put con questo sottostante, spesso diventando "gonfiate" rispetto al loro valore. Infatti, comprare opzioni put quando il vix è già abbondantemente salito, potrebbe essere rischioso, perchè potremmo ritrovarci a pagare un opzione che costa più del suo effettivo valore. Personalmente cerco di venderle quando il VIX mi sembra sia salito troppo, ma prima di tutto guardando qualche pattern sull'S&P 500, per verificare che effettivamente la discesa dell'indice si stia fermando.

Possiamo notare un grande legame tra i due indici, ad esempio guardando per la crisi del covid quanto sia aumentato il VIX e quanto sia sceso l'S&P 500.

Conoscevate questo indice?

Doppie bande di bollingerciao ragazzi, oggi voglio proporvi una tecnica di trade sul lungo periodo (grafici daily e weekly) applicando due bande di bollinerg. Come costruire graficamente le bande? La prima banda è una banda di bollinger normale con valori 20 e 2 divergenze, la seconda è sempre da 20 con 1 divergenza (evito di spiegare il loro significato, potete trovare su tutto su un qualsiasi sito).

La banda centrale che si crea è una fascia di range in cui non operiamo, ciò che ci interessa è una chiusura di una candela al rialzo o al ribasso nella fascia "più chiara", a quel punto potremo prendere in considerazione una trade. E' bene includere una ADX negli indicatori che ci permetta di capire che il trend è forte o meno, un valore maggiore di 25 giocherà a nostro favore.

Supponiamo una chiusura nella banda uno, per uno short, (estrema destra del grafico), il nostro SL andrà nel punto più alto raggiunto dalla candela che stiamo analizzando. Misuriamo la distanza tra i due punti, quello sarà il nostro primo target e il secondo basterà moltiplicare per due sempre la stessa distanza. Forniamo un esempio:

AUD/JPY chiusura 87,534 - massimo raggiunto 87,988--> questo sarà il nostro SL

la distanza tra i due è : 0,454

TP1 sarà -0,454+87,534 --> 87,085

TP2 sarà--> 86,626

Una volta che saremo in profitto potremo spostare lo SL a 0, nel senso che eviteremo di perdere soldi, mentre una volta preso TP1 chiuderemo metà posizione e lasceremo il resto nel tentativo di raggiungere TP2, avendo come stop il valore TP1.

Alcune considerazioni finali, se dovessimo considerare le trade secondo questo criterio fatte da marzo ad oggi, avremmo avuto un totale di 8 trade con 7 trade in profitto, 6 di queste hanno raggiunto il TP2 e solo una il TP1. Da considerare anche una trade con una perdita, che comunque non avrebbe danneggiato più di tanto il nostro bilancio finale. Quindi il win ratio sarebbe del 90%.

A questo link potete seguire le mie trade con questo metodo: docs.google.com

Cordiali saluti a tutti e buon trading!

DocCDS

*nota: non mi assumo nessuna responsabilità per le vostre azioni di trading, questa tecnica è fornita a solo scopo informativo.