BTC: In avvicinamento ai 100K📢 Dopo una correzione al ribasso, BTC ha confermato un forte supporto a 74K. Abbiamo accumulato posizioni long ai minimi, e il mercato ora mostra segni di ripresa. Sebbene il pieno mercato rialzista abbia ancora bisogno di tempo per svilupparsi, dovremmo prepararci al di sotto del livello 80K e attendere che il mercato rompa al rialzo.

💡 Strategia di trading BTC per oggi:

💰 Acquisto BTCUSDT@75K-76K

🎯 TP: 82K-85K

⚠️⚠️⚠️ Tutti i segnali sono stati precisi per un mese intero. Continuerò a inviare segnali precisi per aiutarti a profittare di più. Il mercato è molto volatile in questo momento: non perdere i segnali di trading giornalieri!

X-indicator

Fase di lateralità per StellantisNell’ultimo anno Stellantis ha sostanzialmente lateralizzato tra area 7,5 e 10,5 €, senza particolari spunti direzionali.

Per chi opera su timeframe inferiori al settimanale, questo si è tradotto in un’interessante operatività di trading range. Tuttavia, ai fini della direzionalità di medio periodo, questa fase non ha lasciato indicazioni significative.

Allargando il timeframe al settimanale emergono elementi più interessanti: il POC si trova all’altezza dei prezzi attuali, il CCI sta inarcando verso l’alto (segnale che frequentemente anticipa ripartenza) e l’oscillatore centrale si prepara a virare al rialzo da zona di ipervenduto.

Tutti questi aspetti sembrano convergere verso una fase di accumulazione che potrebbe portare un po’ di “sereno” dopo la discesa del 2024.

Primi livelli rialzisti degni di nota: 10,5 € e 13,5 €, una discesa sotto area 7,5 € sarebbe decisamente negativa per il quadro tecnico.

Ricordo che il 26 febbraio il titolo presenterà i risultati trimestrali, evento potenzialmente catalizzatore per le quotazioni.

XAUUSD – Brian | Prospettiva Tecnica H4XAUUSD – Brian | Prospettiva Tecnica H4 – Bias Ribassista Dopo il Rally di Esaurimento

L'oro ha completato una forte espansione al rialzo e ora mostra chiari segnali di esaurimento del trend nel timeframe H4. Dopo aver stampato una gamba impulsiva nettamente al rialzo, il prezzo non è riuscito a mantenere l'accettazione al di sopra dei recenti massimi e è rapidamente passato a un profondo movimento correttivo, segnalando un cambiamento nel controllo del mercato a breve termine.

Da una prospettiva strutturale, il mercato è passato da impulso → distribuzione → correzione, a favore di un bias ribassista mentre il prezzo rimane limitato sotto una resistenza chiave.

Struttura di Mercato & Contesto di Fibonacci

Il recente rally si è arrestato vicino alla zona di resistenza superiore, seguito da un'aggressiva rejection.

Il prezzo è tornato profondamente nell'area di Fibonacci 0.618–0.75, confermando che il movimento al ribasso non è un semplice ritracciamento ma una correzione significativa.

L'azione del prezzo attuale suggerisce che si stanno formando massimi più bassi, mantenendo attiva la pressione di vendita sui ritracciamenti.

Finché il prezzo non riesce a recuperare e accettare al di sopra dei livelli di breakdown precedenti, la struttura ribassista rimane valida.

Zone Chiave da Monitorare

Zona Primaria di VENDITA

5,716 – 5,866

Questa è la principale zona di offerta e liquidità di vendita su H4. Qualsiasi rally correttivo in quest'area è probabile che attragga venditori, specialmente se il prezzo mostra esitazione o rejection.

Zona di Reazione Intermedia

Intorno all'area di ritracciamento Fibonacci 0.5–0.618, dove i ritracciamenti a breve termine potrebbero arrestarsi prima della continuazione al ribasso.

Obiettivi al Ribasso / Domanda

La zona di supporto inferiore vicino a 4,800–4,850 rimane la prima area chiave al ribasso da monitorare.

Una continuazione più profonda esporrebbe la regione 4,600–4,500, dove una domanda più ampia potrebbe tentare di assorbire la pressione di vendita.

Contesto Macro (Breve)

Fondamentalmente, l'oro sta affrontando venti contrari a causa dell'incertezza persistente sulle aspettative sui tassi d'interesse. I recenti commenti delle banche centrali continuano a segnalare cautela verso riduzioni dei tassi a breve termine, mantenendo i rendimenti reali sostenuti e limitando l'ascesa dell'oro nel breve termine. Questo contesto si allinea con l'attuale correzione tecnica e fase di distribuzione.

Prospettiva di Trading

Bias: Ribassista / vendere sui rally

Focus: Vendere i ritracciamenti correttivi nelle zone di resistenza

Nota di rischio: Evitare di inseguire il prezzo ai minimi; lasciare che la struttura e i livelli guidino le entrate

In questa fase, la pazienza è fondamentale. Vendere la forza in zone predefinite offre una probabilità maggiore rispetto a prevedere i minimi.

Fare riferimento al grafico per i livelli di Fibonacci, il cambiamento di struttura e le zone di vendita evidenziate.

✅ Segui il canale TradingView per ricevere aggiornamenti precoci sulla struttura di mercato, i cambiamenti di liquidità e le zone ad alta probabilità.

Short Tattico Contro Trend Rialzista?Siamo vicini a un’area di forte estensione sullo SPX, con valutazioni sopra la media storica: uno short ci sta come idea tattica, ma con gestione del rischio molto stretta e aspettative modeste.

Lettura del grafico

• Timeframe mensile, trend primario chiaramente rialzista, con minimi crescenti dal 2022 e candela attuale tirata verso la parte alta del trendline giallo

• L’area in cui siamo ora (circa 6.900–7.000 punti) è molto vicina ai massimi storici dell’indice, che al 2 febbraio è intorno a 6.980–7.000

•una grossa resistenza orizzontale rossa in zona 7.3k–7.9k e un supporto dinamico giallo che passa sotto

il primo target logico sono i rettangoli verdi (vecchie congestioni) intorno a 6.2–6.050k.

Fondamentali (sono coerenti con uno short?)

• Il P/E dell’S&P 500 è sopra la media degli ultimi anni: stime di P/E intorno a 23–24 forward e quasi 28 sul trailing, contro medie storiche più basse, con vari siti che definiscono l’indice “overvalued”.

• Alcune case (Stifel, Morgan Stanley, altri) vedono per il 2026 un range indicativo 6.500–7.500 con rischio di correzione se utili o consumi rallentano; in scenari negativi parlano anche di ritorni verso 4.900 nel caso di recessione forte.”

• Questo significa: upside fondamentale ancora possibile se gli utili restano forti, ma la asimmetria non è più a favore dei long di lungo termine; una fase di mean reversion o lateralità è plausibile.

Ha senso uno short “a breve”?

Può avere senso solo come operazione corto‑tattica contro trend, NON come scommessa macro di lungo.

Pro:

• Prezzi in zona massimi storici dopo un +16% circa in un anno, quindi area statisticamente favorevole almeno a consolidamento.

• Valutazioni non a sconto; basta un piccolo shock su utili/consumi per scatenare una discesa e presa di profitto.

Contro:

• Trend mensile ancora intatto; finché non si vede una chiara candela di inversione (doji, engulfing, shooting star) e rottura decisa strutturale almeno su time frame 4h, lo short è controvento.

• Case come Goldman Sachs e altri vedono ancora upside a doppia cifra per il 2026, quindi i flussi istituzionali potrebbero continuare a comprare sui pullback. Eventualmente causare uno short squeeze ancora per un paio di sedute.

In pratica: lo short può funzionare per puntare a un ritracciamento verso la trendline gialla o verso le prime inefficienze arancio, ma devi accettare che stai andando contro un bull market ancora vivo.

Come strutturerei l’operazione (idea generale, non consiglio di investimento)

Struttura operazione

Zona di ingresso: solo su segnale di indebolimento, ad esempio:

• falsa rottura sopra la resistenza rossa e chiusura candela sotto, oppure

• rottura netta al ribasso della trendline con aumento volumi.

Stop loss: poco sopra lo swing high più recente sul mensile meglio uno stop tecnico stretto che un “stop mentale”.

Target possibili:

• TP1: ritorno alla trendline gialla;

• TP2: vecchio massimo/accumulo

e solo se il momentum ribassista regge.

Cosa controllare

• Dati macro in arrivo (CPI, disoccupazione, FOMC): un dato molto dovish può far saltare qualsiasi short.

• Price action sulle prossime 2–3 candele giornaliere

• già molto esposto azionario, lo short come hedge ha più senso; se sei scarico di equity aspettare un pullback per comprare invece di shortare.

BTC: Di ritorno a 100K📉 BTC è ancora in tendenza ribassista, il mercato è complessivamente molto debole.

✅ Tuttavia, il minimo di questo ciclo è già stato formato, il supporto a 74K è confermato valido.

⏳ Una rottura rialzista richiederà ancora tempo; una volta terminata la correzione ribassista, inizierà una rapida risalita.

💰 Il mercato opera attualmente sotto gli 80K, è un'ottima opportunità di acquisto.

🤑 Aspettare la successiva risalita porterà enormi profitti.

📊 Strategia di trading BTC:

🎯 BTCUSDT acquisto@75K-76K

🎯 tp:82K-85K-90K

✔️ Tutti i segnali sono stati corretti per un mese intero.

💡 Continuerò a inviare segnali precisi per aiutarti a ottenere più profitti.

⚠️ Il mercato è molto volatile in questo momento — non perdere i segnali di trading giornalieri!

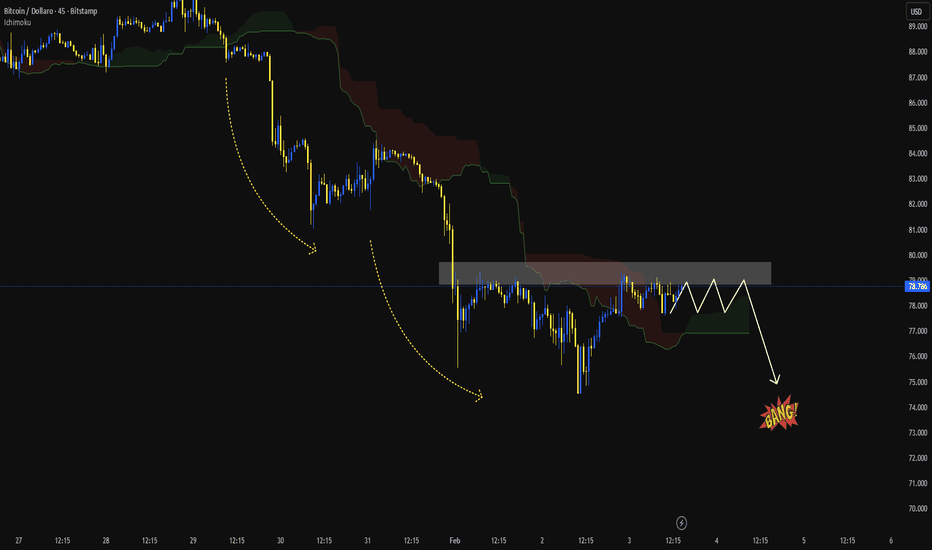

BTC Sideway sotto la resistenzaSfondo

Dopo il forte calo, BTC si sta solo riprendendo tecnicamente e si sta accumulando al di sotto dell'importante area di resistenza + nuvola di Ichimoku. La struttura dei prezzi è ancora al di sotto delle nuvole → la tendenza principale non è cambiata.

Tecnico

Il prezzo è stato continuamente rifiutato nella zona di offerta, la stretta ampiezza laterale ha mostrato un debole potere d'acquisto, principalmente una copertura breve, non un nuovo flusso di cassa.

Copione

La priorità è data al fatto che BTC continui a fluttuare nell'accumulo a breve termine, per poi rompere l'attuale area di supporto per aprire il prossimo declino.

Consolidamento prima del nuovo dumping? 📉

Qual è la tua opinione?

XAUUSD – Brian | Prospettive Tecniche H2XAUUSD – Brian | Outlook Tecnico H2 – Fase di Consolidamento & Costruzione di Range

Dopo il recente forte sell-off, l'oro sta ora passando a una fase di consolidamento nel timeframe H2. L'impulso ribassista forte si è attenuato, e l'azione attuale dei prezzi suggerisce che il mercato sta passando da un movimento direzionale a una costruzione di range e accumulazione, piuttosto che continuare a scendere immediatamente.

Questo tipo di comportamento è tipico dopo una volatilità aggressiva, poiché il mercato rivaluta il valore e bilancia offerta e domanda.

Struttura di Mercato e Comportamento Attuale

Strutturalmente, il prezzo è sceso sotto il precedente movimento rialzista e ora sta negoziando all'interno di un range di valore definito:

La pressione di vendita si è attenuata dopo l'espansione al ribasso.

Il prezzo ruota attorno al VAL e alle aree di valore inferiore, indicando accettazione piuttosto che rigetto.

Il momentum non è più impulsivo, indicando uno sviluppo laterale piuttosto che una continuazione del trend.

Finché il prezzo rimane all'interno di questo range di valore, le condizioni di trading in range predominano.

Zone Chiave di Valore e Liquidità

Resistenza Superiore / Offerta

Liquidità di Vendita: 5,330

POC della Zona di Vendita: 5,045

Queste zone agiscono come offerta sovrastante dove i tentativi al rialzo potrebbero essere limitati durante il consolidamento.

Supporto Inferiore / Domanda

Zona VAL

POC di acquisto scalping: 4,673

Quest'area inferiore rappresenta la domanda a breve termine, dove i movimenti al ribasso sono più probabili di fermarsi durante la fase di accumulazione.

Aspettativa Intraday

Per la sessione di oggi:

Aspettativa primaria: Consolidamento laterale all'interno del range stabilito

È probabile che il prezzo ruoti tra gli estremi di valore piuttosto che seguire un forte trend

I breakout richiedono una chiara accettazione sopra la resistenza o sotto il supporto per cambiare il bias

Fino a quando tale accettazione non si verifica, pazienza e consapevolezza del range sono più efficaci della convinzione direzionale.

Punto Chiave

Dopo forti volatilità, i mercati spesso si fermano per ricostruire la struttura. Per ora, l'oro sembra assorbire ordini e formare equilibrio, rendendo il consolidamento lo scenario con maggiore probabilità.

Fare riferimento al grafico per le zone di valore evidenziate e il comportamento previsto del range.

✅ Segui il canale TradingView per ricevere aggiornamenti precoci sulla struttura di mercato e outlook intraday.

ORO, una chiave è la geopoliticaIl bull run dell’oro in borsa sta per terminare? La risposta è sì, alla luce dei cicli storici dell’oro, che ha sempre alternato fasi di forti impulsi rialzisti a lunghi periodi di lateralità e ritracciamenti. La vera domanda è quando l’oro segnerà il massimo del suo ciclo rialzista.

L’ultimo segnale di acquisto risale allo scorso mese di agosto, quando l’oro ha superato il suo record storico del 1980 corretto per l’inflazione, ovvero 3.400 dollari. La settimana scorsa il mercato ha raggiunto i 5.500 dollari, centrando anche l’obiettivo rialzista fissato da Goldman Sachs per il 2026.

Il trend rialzista di fondo dell’oro è sostenuto da una combinazione di fattori favorevoli, tra cui i più importanti sono:

• La debolezza del dollaro USA sul mercato dei cambi (FX)

• Il calo dei tassi di interesse e il mantenimento di un’inflazione superiore all’obiettivo della FED

• La domanda finanziaria tramite ETF spot sull’oro negli Stati Uniti (+ Europa e Asia)

• La domanda delle banche centrali

• Le molteplici tensioni geopolitiche attuali e future

L’aspetto geopolitico può sembrare un argomento semplicistico, ma è fondamentale ricordare che l’oro ha assorbito quasi tutti i flussi di capitale legati a questa incertezza geopolitica, come mostrato dal grafico del World Gold Council riportato di seguito.

L’oro segnerà il suo massimo ciclico quando il dollaro USA smetterà di essere la valuta più debole del Forex, quando l’inflazione tornerà al 2 % e quando la geopolitica sarà maggiormente sotto controllo.

Dal punto di vista dell’analisi tecnica dei mercati finanziari, il prezzo dell’oro è in fase di price discovery, pertanto è necessario proiettarsi su obiettivi teorici. Ai livelli attuali, l’oro è in forte ipercomprato sui grafici di lungo periodo e presenta un’area di obiettivi di prezzo principali compresa tra 4.900 e 6.400 dollari. Prima o poi, il prezzo dell’oro entrerà in ritracciamento e tornerà a testare i 3.400 dollari.

Attenzione però: una tendenza può rilanciarsi più volte, ma si inverte una sola volta (Vincent Ganne), quindi è necessaria prudenza.

Il grafico del World Gold Council offre una chiave di lettura essenziale: dal 2022 l’oro è diventato l’asset rifugio dominante di fronte ai principali shock geopolitici, con una reazione positiva nettamente superiore a quella dei titoli di Stato USA, del franco svizzero o dello yen giapponese. Laddove questi asset svolgevano storicamente un ruolo di copertura, la loro efficacia si è indebolita in un mondo caratterizzato da enormi deficit pubblici, politiche monetarie vincolate e una frammentazione geopolitica duratura.

L’aumento della domanda da parte delle banche centrali illustra questa trasformazione strutturale. Molti Paesi cercano di ridurre la loro dipendenza dal dollaro e di rafforzare le proprie riserve in asset tangibili, al di fuori del sistema finanziario occidentale. Questa tendenza di fondo non rientra in un ciclo classico, ma in un cambiamento del regime monetario globale, il che spiega la persistenza dei flussi di acquisto anche a livelli di prezzo storicamente elevati.

Infine, la crescente volatilità dei mercati azionari e la fragilità dei debiti sovrani rafforzano l’attrattiva dell’oro come asset di riserva e di protezione del potere d’acquisto. Finché questi squilibri macroeconomici e geopolitici persisteranno, le fasi di correzione dell’oro dovrebbero essere considerate più come opportunità di medio-lungo termine che come un segnale di inversione strutturale.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Analisi SP500 fut al 04.02.2026Nonostante tutti i "saliscendi" delle ultime sedute, l'SP500 future, sembra che stia seguendo la struttura da noi ipotizzata, con ipotesi di proseguimento del movimento correttivo verso il basso. Vediamolo un po' più da "vicino":

Abbiamo leggermente aggiustato i massimi e i minimi realizzati, ma la struttura rimane buona, un abc correttivo. Per il momento si è sviluppata onda A e onda B e sta scendendo la ipotetica onda C con target che potrebbe anche arrivare in area 6800.

Nelle prossime sedute seguiremo il movimento giorno per giorno e per il momento

buon trading.

Agata Gimmillaro

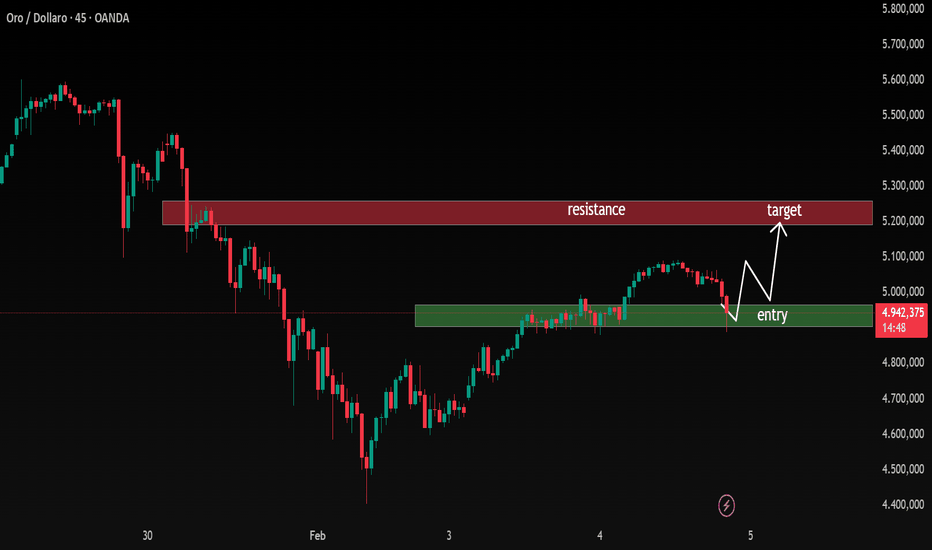

Pullback rialzista su zona di domanda con target in resistenza

Analisi del grafico

Struttura di mercato:

Dopo un forte movimento ribassista, il prezzo inizia a costruire una base con minimi crescenti, indicando una correzione rialzista di breve periodo, non ancora un vero cambio di trend.

Zona di domanda / ingresso (zona verde ~4.900):

Questa area era una fase di consolidamento prima della rottura al rialzo. Il pullback attuale la sta ritestando, confermandola come zona di domanda valida. Finché il prezzo resta sopra, lo scenario long rimane attivo.

Price action:

Il ritracciamento è ordinato e privo di forte pressione venditrice, segno che i compratori stanno ancora difendendo la zona.

Zona di resistenza / offerta (zona rossa ~5.200):

Area di precedente struttura con vendite aggressive. Rappresenta un target logico (TP) per le posizioni long.

Scenario previsto (frecce bianche):

Reazione sulla domanda → nuovo massimo più alto → continuazione verso la resistenza: classico schema di pullback e continuazione.

Il supporto strutturale dell'oro a medio-lungo termine rimane soIl supporto strutturale dell'oro a medio-lungo termine rimane solido, mentre la ripresa a breve termine è forte.

📈 La corsa agli acquisti di oro da parte delle banche centrali globali continua, creando un solido fondo per i prezzi dell'oro. Dal 2022 al 2024, gli acquisti medi annui di oro da parte delle banche centrali globali hanno superato le 1.000 tonnellate, superando di gran lunga i livelli precedenti, diventando un'innegabile forza di domanda strutturale nel mercato dell'oro. Allo stesso tempo, lo squilibrio tra la quota del dollaro USA nelle riserve globali (circa il 56%) e la quota dell'economia statunitense (circa il 25%) continua a spingere le banche centrali a ottimizzare le loro strutture di riserva e diversificare i rischi aumentando le loro riserve auree. Si prevede che questo processo continuerà a sostenere il valore dell'oro come investimento nel medio-lungo termine.

🌍 In un contesto in cui le incertezze geopolitiche e macroeconomiche sono a livelli storicamente elevati, le caratteristiche di bene rifugio dell'oro vengono ulteriormente evidenziate. L'attuale "turbolenza politica" è ampiamente considerata un fattore positivo a lungo termine per l'oro, attraendo costantemente afflussi di capitali verso asset rifugio.

📊 Tecnicamente, l'oro ha registrato un forte rimbalzo dopo tre giorni consecutivi di calo. La forte candela rialzista di ieri è stata seguita da un leggero pullback all'apertura di questa mattina, prima di un'altra impennata, che ha sfondato la barriera psicologica dei 5.000 dollari l'oncia e raggiunto un massimo di 5.080,71 dollari. Attualmente, le medie mobili a 4 ore sono in golden cross, anche il MACD mostra una golden cross e il prezzo si è stabilizzato al di sopra della linea mediana delle Bande di Bollinger, indicando un forte slancio rialzista a breve termine.

🎯 Strategia di trading:

Per il trading a breve termine, si consideri una piccola posizione lunga nell'intervallo 5.025-5.028, con uno stop-loss a 5.015 e un target tra 5.050 e 5.100.

Prestate molta attenzione alla zona di resistenza 5100-5130. Se il prezzo entra in questo intervallo, valutate l'opportunità di aprire posizioni corte in lotti per il medio termine, utilizzando un prezzo di chiusura giornaliero superiore a 5130 come standard di controllo del rischio, con un obiettivo di ribasso di $ 200-300.

Importante scarico su ShopifyIl 2026 non è partito bene per Shopify, passato da 170 $ agli attuali 120 $, calo significativo nell’arco di un solo mese.

In ottica macro, ricordo che mercoledì 11 febbraio il titolo riporterà i risultati trimestrali: massima attenzione.

Pubblico questa analisi perché, dopo la discesa dell’ultimo mese, ci stiamo avvicinando a livelli supportivi importanti che potrebbero arginare il movimento ribassista.

Preciso che non è indicato “prendere al volo un coltello che cade”: prima di valutare ipotesi rialziste serve almeno un breve accumulo o una chiara frenata. Tuttavia, è interessante monitorare i livelli cui stiamo giungendo per queste motivazioni:

- Oscillatore in zona di ipervenduto

- Istogramma di bottom che segnala una possibile area di rimbalzo

- Livelli volumetrici orizzontali che indicano una forte fase supportiva in area 115/110 $

- Trendline rialzista in avvicinamento

- Uscita dalle bande di Bollinger settimanali per la seconda settimana consecutiva

Queste indicazioni non rappresentano un invito a entrare long, specialmente in prossimità della trimestrale. Mi inducono però ad attenzionare attentamente il comportamento del titolo in caso di atterraggio su questi livelli.

(Oro) grafico a 45 minuti — Supporto rispettato e possibile scen

Analisi del grafico:

Struttura di mercato:

L’oro si trova in una fase correttiva di breve periodo dopo una forte spinta ribassista. Dopo aver segnato un minimo più basso, il prezzo inizia a formare minimi crescenti, suggerendo una possibile ripresa di breve termine all’interno di una tendenza generale ancora ribassista.

Zona di supporto chiave (rossa):

La zona di supporto intorno a 4.850–4.900 è stata difesa più volte. I compratori sono entrati con decisione, confermando quest’area come zona di domanda. Il prezzo sta attualmente consolidando al di sopra di questo livello, un segnale costruttivo.

Zona di resistenza (verde):

La resistenza situata tra 5.150–5.200 coincide con una precedente area di rottura e con una zona di offerta. Rappresenta l’obiettivo rialzista più logico se il momentum positivo dovesse continuare.

Comportamento del prezzo:

Dopo il rimbalzo dal supporto, il prezzo sale in modo graduale con candele più piccole, indicando acquisti controllati e una pressione di vendita limitata. Questo favorisce uno scenario di pullback e continuazione piuttosto che un rifiuto immediato.

Scenario rialzista (come illustrato):

Finché il prezzo rimane sopra il supporto, è probabile un movimento verso la zona di resistenza (target). Un breve ritorno nel supporto con chiare candele di rifiuto rafforzerebbe ulteriormente questo scenario.

Invalidazione:

Una chiusura decisa al di sotto della zona di supporto invaliderebbe lo scenario rialzista e aprirebbe spazio a una continuazione ribassista.

Bias:

🔹 Rialzista nel breve termine verso la resistenza

🔹 Medio termine ancora prudente / correttivo

Inversione a base arrotondata verso una resistenza chiaveStruttura di mercato

Il prezzo ha formato una inversione a base arrotondata (rounded bottom) dopo una forte fase ribassista, segnalando l’esaurimento dei venditori e un graduale passaggio al controllo dei compratori.

Il minimo evidenziato mostra una forte assorbimento della domanda, seguito da minimi crescenti → primo segnale di possibile cambio di trend.

Livelli chiave

Zona di supporto: ~4.890 – 4.950

Area chiaramente difesa, che costituisce la base del movimento rialzista.

Zona di ingresso: appena sopra il supporto

Il ritorno sul supporto con reazione rialzista offre un buon ingresso long previa conferma.

Resistenza intermedia: ~5.100

Livello già recuperato, ora agisce come supporto di breve periodo.

Resistenza principale / target: ~5.210 – 5.250

Prossima area di liquidità e obiettivo logico, in linea con precedenti zone di offerta.

Momentum e Price Action

Lo scenario proiettato indica una possibile continuazione rialzista:

Breakout e tenuta sopra 5.100

Breve fase di consolidamento / retest

Movimento verso la resistenza superiore

Al momento non si notano segnali evidenti di distribuzione; il momentum resta favorevole ai compratori finché il supporto tiene.

Bias di mercato

📈 Rialzista finché il prezzo rimane sopra ~4.950

Invalidazione in caso di ritorno e accettazione sotto la zona di supporto.

Riepilogo del trade

Direzione: continuazione rialzista

Ingresso: Retest del supporto / conferma rialzista

Target: 5.210 – 5.250

Rischio: Rottura della zona di supporto

XAUUSD – Prospettive tecniche H2XAUUSD – Prospettiva Tecnica H2: Ricostruzione della Struttura Bullish mentre i Metalli Preziosi Crescono | Lana ✨

I metalli preziosi sono tornati al centro dell'attenzione mentre l'argento aumenta bruscamente, aggiungendo slancio al complesso dei metalli più ampio. In questo contesto, l'oro mostra segni di ricostruzione della struttura dopo una correzione sana, preparando il terreno per una potenziale continuazione.

📈 Struttura di Mercato & Contesto Tecnico

Dopo una forte caduta impulsiva, l'oro ha difeso con successo la zona di forte supporto 4,420–4,450, dove i compratori sono intervenuti in modo decisivo. Da allora, il prezzo ha formato minimi crescenti lungo una trendline ascendente, segnalando un passaggio dalla distribuzione alla ripresa.

L'azione attuale del prezzo suggerisce che questo movimento è correttivo-to-bullish, non solo un rimbalzo di breve durata.

🔍 Livelli Chiave da Tenere d'Occhio

Supporto Forte: 4,420 – 4,450

Questa zona rimane la base strutturale. Finché il prezzo rimane sopra di essa, gli scenari bullish rimangono validi.

Resistenza Media / Zona di Reazione: ~5,050 – 5,080

Il prezzo si sta attualmente consolidando qui, assorbendo l'offerta dopo il rimbalzo.

Prossima Resistenza: ~5,135

Una rottura pulita e l'accettazione sopra questo livello confermerebbero la forza della continuazione.

Obiettivi Superiori: ~5,300 – 5,350

Allineati con le estensioni di Fibonacci e le zone di offerta precedenti.

Obiettivo Maggiore: ~5,580

Solo in gioco se il slancio bullish accelera nel mercato dei metalli.

🎯 Scenari Bullish

Se l'oro continua a rispettare la trendline superiore e si mantiene sopra il livello psicologico di 5,000:

Un breve pullback verso 5,000–5,050 potrebbe offrire struttura per la continuazione.

L'accettazione sopra 5,135 apre il percorso verso 5,300+.

Un forte slancio, supportato dalla rottura dell'argento, potrebbe estendere i movimenti verso 5,580.

Qualsiasi pullback verso il supporto è attualmente visto come correzioni costruttive, non debolezza.

🌍 Insight Intermarket

Il forte rally dell'argento evidenzia la rinnovata domanda nei metalli preziosi, spesso fungendo da segnale avanzato per la forza del settore più ampio. Questo sfondo supporta l'idea che la recente correzione dell'oro sia stata un reset, non una inversione.

🧠 Opinione di Lana

L'oro sta ricostruendo la sua struttura bullish passo dopo passo. L'attenzione non è sul rincorrere il prezzo, ma su come il prezzo reagisce a livelli chiave. Finché la struttura e il slancio rimangono allineati, la tendenza generale rimane costruttiva.

✨ Rimani paziente, rispetta le zone e lascia che il mercato confermi la prossima espansione.

XAUUSD (H3) – Piano LiamXAUUSD (H3) – Piano di Liam

La domanda per i beni rifugio è tornata, ma la struttura è ancora correttiva | Commercia le zone, non i titoli

Sintesi rapida

Il prezzo dell'oro è in aumento per il secondo giorno, poiché le tensioni tra USA e Iran rivitalizzano la domanda per beni rifugio. Allo stesso tempo, le aspettative per i tagli ai tassi della Fed mantengono il USD in una posizione difensiva, il che solitamente supporta asset non produttivi come l'oro. Tuttavia, con l'ADP e l'ISM Servizi PMI in arrivo, la volatilità a breve termine può aumentare rapidamente — ed è esattamente in questo contesto che l'oro tende a richiamare liquidità prima di scegliere una direzione.

Il mio approccio: rispettare il vento macroeconomico, ma eseguire in base alla struttura.

Contesto macro

L'oro di solito beneficia quando:

il rischio geopolitico aumenta (flussi avversi al rischio),

le aspettative di tagli ai tassi aumentano (rendimenti reali più bassi),

il USD si indebolisce o fatica a sostenere un rimbalzo.

Detto ciò, le sessioni pre-dati spesso producono movimenti falsi. Il mercato probabilmente “testerà” entrambi i lati prima di impegnarsi.

Visione tecnica (H3 – basata sul grafico)

Il prezzo è rimbalzato bruscamente dal recente minimo, ma la struttura complessiva dello swing è ancora in una fase di correzione / riequilibrio dopo un impulso significativo al ribasso.

Zone chiave sul grafico:

Obiettivo principale di offerta / premium: 5570 – 5580

Questa è la chiara zona di "reazione di vendita" se il prezzo si espande più in alto.

Area decisionale attuale: intorno a 5050 – 5100

Il prezzo sta tornando su un livello chiave di metà gamma — dove la continuazione deve dimostrare accettazione.

Domanda profonda / base di liquidità: 4408, poi 4329

Se il mercato fallisce nel mantenere i supporti più elevati, questi sono i prossimi magneti per la liquidità di vendita.

Questo è un classico: rimbalzo → retest → ambiente di decisione.

Scenari di trading (stile Liam: commercia il livello)

Scenario A: Rimbalzo di continuazione

Se il prezzo si mantiene sopra la base attuale e continua a riconquistare i livelli:

La rotazione al rialzo può estendersi verso 5200 → 5400 → 5570–5580

Aspettati reazioni vicino a ciascun livello di resistenza, specialmente avvicinandosi al premium.

Logica: flussi di beni rifugio + USD più debole possono alimentare la continuazione, ma solo se il prezzo accetta sopra la metà gamma.

Scenario B: Rifiuto e rotazione verso il basso

Se il prezzo non riesce a mantenersi sopra 5050–5100 e mostra rifiuto:

Aspettati un ritracciamento verso la domanda precedente

Una continuazione più profonda si apre verso 4408, poi 4329

Logica: i rialzi correttivi spesso redistribuiscono prima della prossima gamba al ribasso, specialmente intorno ai dati principali.

Note di esecuzione

Con ADP + ISM in arrivo, evita di inseguire le candele.

Aspetta che il prezzo raggiunga la zona e mostri una reazione chiara.

Commercia più piccolo se gli spread si ampliano.

Il mio focus:

Se il prezzo accetta sopra la metà gamma, rispetterò il rimbalzo. Se rifiuta, tratterò il movimento come un rally correttivo e cercherò una rotazione verso il basso. In ogni caso, sto commerciando livelli — non titoli.

— Liam

La battaglia tra rialzisti e ribassisti dell'oro si intensifica:La battaglia tra rialzisti e ribassisti dell'oro si intensifica: il rimbalzo può continuare? 📈 Martedì (3 febbraio), durante la sessione asiatica, l'oro spot ha continuato il suo rimbalzo del giorno precedente, salendo da un minimo di 4.401,58 dollari l'oncia a circa 4.825 dollari, con un aumento giornaliero di circa il 3,6%. Tuttavia, il sentiment del mercato rimane complesso: mentre i prezzi dell'oro stanno vivendo un rimbalzo tecnico a breve termine, devono anche affrontare la pressione di una serie di fattori fondamentali contrari, rendendo il percorso rialzista pieno di incertezza. 😅

🔍 Fondamentali: fattori rialzisti e ribassisti misti, oro sotto pressione

Dal punto di vista delle notizie, l'oro si sta attualmente muovendo controvento. Con la risoluzione dell'incertezza che circonda la nomina del nuovo presidente della Federal Reserve da parte del presidente degli Stati Uniti Trump, le speculazioni di mercato sulla politica monetaria si sono raffreddate, facendo sì che l'oro perda parte del suo sostegno come bene rifugio. Allo stesso tempo, l'ISM Manufacturing PMI statunitense è tornato in territorio espansivo e i dati economici positivi hanno sostenuto il dollaro, frenando ulteriormente la performance dell'oro denominato in dollari.

Anche le tensioni geopolitiche si sono allentate: si prevede la ripresa dei negoziati nucleari tra Stati Uniti e Iran e la conclusione di un accordo commerciale tra Stati Uniti e India, tutti fattori che hanno in qualche modo indebolito l'appeal dell'oro come bene rifugio. In particolare, la decisione del Chicago Mercantile Exchange Group di aumentare i requisiti di margine ha innescato direttamente la liquidazione di alcune posizioni lunghe, spingendo i prezzi dell'oro al minimo di quasi un mese.

Nel complesso, nonostante il rimbalzo dei prezzi dell'oro, dato il miglioramento del sentiment del mercato azionario e la stabilità del dollaro, i rialzisti dell'oro devono rimanere "sobri" ed evitare un eccessivo ottimismo.

📊 Analisi tecnica: Rimbalzo iniziale, la resistenza chiave attende la rottura

Dal punto di vista del grafico tecnico, il movimento del prezzo dell'oro di ieri è stato piuttosto drammatico: un rapido calo fino al livello di 4400 nelle prime ore del mattino, seguito da un forte rimbalzo. Sebbene ciò indichi un supporto al di sotto, la struttura complessiva rimane ribassista. Attualmente, i sistemi di medie mobili a 1 e 4 ore non si sono completamente invertiti e il prezzo si muove ancora all'interno di un canale discendente. L'area 4840-4860 sarà il primo "test" per un eventuale rimbalzo.

Sul grafico giornaliero, i prezzi dell'oro si sono stabilizzati e hanno ripreso quota dopo aver toccato il livello di ritracciamento di Fibonacci del 50% (circa 4400 $) e si mantengono attualmente al di sopra del livello di ritracciamento del 38,2% (4687 $), il che potrebbe indicare che la correzione di medio termine ha raggiunto una zona di supporto chiave. In termini di indicatori, l'RSI è rimbalzato da vicino alla linea mediana, suggerendo una leggera ripresa del momentum; tuttavia, il MACD rimane al di sotto della linea zero e l'istogramma in espansione mostra che il momentum ribassista non si è completamente dissipato, creando un segnale tecnico contraddittorio che rende la direzione futura ancora più imprevedibile.

Nel breve termine, il grafico orario ha formato una piccola struttura di rimbalzo a V. Se il prezzo riesce a mantenersi al di sopra della zona di resistenza tra $ 4.880 e $ 4.900, potrebbe testare ulteriormente l'area di $ 5.035 (ritracciamento del 23,6%). Al contrario, se il rimbalzo è debole e scende al di sotto del livello di supporto di $ 4.687, è probabile che i prezzi dell'oro riprendano il loro trend ribassista.

💡 Prospettive di trading: alla ricerca di opportunità in un contesto di cautela

Nel complesso, l'oro è attualmente in un tiro alla fune tra "correzione tecnica" e "soppressione fondamentale". Sebbene permanga un momentum di rimbalzo a breve termine, esiste una significativa pressione al rialzo e un'inversione di tendenza non è ancora stata confermata. Si consiglia agli investitori di pazientare finché i livelli chiave non diventeranno più chiari, evitando di inseguire ciecamente massimi e minimi.

Il trading a breve termine dovrebbe concentrarsi sui seguenti intervalli:

Resistenza al rialzo: $4950-$5000

Supporto al ribasso: $4830-$4780

La strategia rimane principalmente quella di acquistare sui ribassi con piccole posizioni. Se il rimbalzo si ferma a livelli di resistenza chiave, si possono prendere in considerazione piccole posizioni corte in base ai pattern grafici. Gestite sempre il rischio con attenzione, poiché il sentiment del mercato può cambiare in un istante.

Hai trovato utile questa analisi? Metti "Mi piace" ✨ e commenta 💬 per condividere le tue opinioni! Seguimi per monitorare le dinamiche di mercato e ricevere spunti di trading!

XAUUSD (Oro) – Outlook 15ML’oro continua il recupero dopo una fase chiaramente ribassista. Un CHoCH segnala un cambio di struttura a breve termine verso l’alto. Il prezzo si muove ancora all’interno della zona di sconto, supportando il trend.

Tuttavia, il mercato incontra forte resistenza intorno a 4995, dove convergono struttura precedente, liquidità e FVG non mitigato. Questa area rappresenta una zona decisionale.

È probabile un pullback, con possibile test del POI tra 4840 – 4790. Questa zona coincide con domanda, supporto FVG e struttura precedente. Una reazione rialzista offrirebbe una migliore continuazione.

Livelli chiave:

Resistenza: 4995

Supporto / POI: 4840 – 4790

Bias: Rialzista nel breve termine, ma attesa correzione.

⚠️ Non è consulenza finanziaria.

Gold. La regola di Fibonacci e la pietra tombale sulla FOMOIl grafico dell'oro (XAU/USD) evidenzia una chiara fase speculativa conclusa, con un pattern ribassista confermato dopo il raggiungimento del target esteso.

Il movimento parte dal minimo contrassegnato dal punto A, seguito dalla rottura del cuneo rialzista del 2025 (linee gialle), che ha generato proiezioni Fibonacci culminanti al livello 1.618% intorno ai 5620 (linea blu). Qui ha avuto inizio un violento affondo ribassista, con il punto B a indicare il massimo precedente e il punto C a segnare l'inversione decisiva, in linea con il picco vicino a 5600 USD registrato a fine gennaio 2026.

Tra ieri 2 febbraio e oggi, si è osservato un tentativo di rimbalzo limitato a un pull-back sul livello B (linea blu), ora intorno ai 4850-4900 USD, ma il prezzo resta sotto la media mobile di Bollinger, confermando la debolezza strutturale post-target. Il rimbalzo appare correttivo, con struttura di massimi e minimi discendenti e rischi bearish prevalenti.

Prospettive

La volatilità elevata persiste dopo il calo a 4440-4450 USD, con supporto chiave a quel livello; un breakout sotto 4450 potrebbe estendere il downside, mentre una tenuta sopra 4900 aprirebbe un recovery verso 5100.