Grafico giornaliero di Bitcoin (BTCUSD) – Potenziale inversione 1. Struttura del Mercato

Dopo un forte movimento ribassista dal massimo di ottobre, Bitcoin ha formato una fase di base / consolidamento a dicembre.

Il prezzo sta ora creando minimi crescenti, suggerendo un possibile cambio di tendenza o l’inizio di una fase rialzista.

La linea di tendenza rialzista (blu tratteggiata) supporta questo scenario finché viene rispettata.

2. Supporti e Resistenze

Supporto chiave:

~ 89.150 USD (livello evidenziato)

Zona psicologica: 85.000 – 88.000 USD

Resistenza immediata:

92.000 – 94.000 USD

Resistenza principale:

100.000 – 102.000 USD (ex area di supporto)

3. RSI (Indice di Forza Relativa)

L’RSI si trova intorno a 54 ed è in aumento.

Indica un rafforzamento del momentum rialzista, senza condizioni di ipercomprato.

Il movimento appare sano e sostenibile.

4. MACD

Le linee del MACD stanno convergendo verso l’alto.

L’istogramma migliora verso la linea dello zero → la pressione ribassista si sta riducendo.

Un crossover rialzista rafforzerebbe ulteriormente lo scenario positivo.

5. Momentum / Volume

La pressione di vendita è diminuita in modo evidente.

Gli indicatori suggeriscono una fase di accumulazione piuttosto che di distribuzione.

Bias e Prospettiva

Bias di breve termine: Leggermente rialzista

Conferma: Chiusura giornaliera sopra 92.000 USD con volume

Invalidazione: Una rottura sotto 88.000 USD indebolirebbe lo scenario rialzista

X-indicator

Il conflitto geopolitico alimenta la domanda di beni rifugio; i Il conflitto geopolitico alimenta la domanda di beni rifugio; i prezzi dell'oro potrebbero subire una correzione tecnica dopo un'impennata a breve termine

Riepilogo dell'evento: l'azione militare statunitense innesca la volatilità del mercato

Sabato mattina presto (3 gennaio), gli Stati Uniti hanno lanciato un'operazione militare su larga scala, nome in codice "Operazione Absolute Resolve", contro il Venezuela. L'operazione ha comportato attacchi aerei su diversi obiettivi militari e l'arresto del presidente venezuelano e di sua moglie. Successivamente, il Dipartimento di Giustizia degli Stati Uniti ha presentato accuse contro i detenuti per diversi capi d'accusa, tra cui "cospirazione terroristica legata al traffico di stupefacenti". Gli Stati Uniti hanno annunciato che avrebbero assunto temporaneamente il controllo del Venezuela fino al completamento di una transizione sicura.

Questo evento improvviso segna uno dei più grandi interventi geopolitici nell'emisfero occidentale degli ultimi anni, attirando ampia attenzione e polemiche a livello internazionale. In seguito all'evento, l'avversione al rischio del mercato è aumentata significativamente, sostenendo direttamente i tradizionali beni rifugio come l'oro.

Reazione del mercato: analisi del prezzo dell'oro

Spinta verso i beni rifugio a breve termine:

In seguito all'evento, l'oro, in quanto classico bene rifugio, ha registrato afflussi di fondi.

I prezzi dell'oro sono aumentati di quasi il 65% cumulativamente entro il 2025, chiudendo vicino ai 4333 dollari l'oncia venerdì scorso.

L'incertezza geopolitica ha rafforzato le caratteristiche di bene rifugio dell'oro.

Performance tecnica:

I prezzi dell'oro hanno testato il livello di resistenza chiave di 4400 dollari venerdì scorso, ma non sono riusciti a superarlo in modo efficace.

In serata si è verificato un brusco calo, raggiungendo un minimo di 4308 dollari, con una fluttuazione giornaliera di quasi 100 dollari.

Il livello di 4400 dollari ha mostrato una resistenza significativa, formando una resistenza tecnica a breve termine.

Prospettive: fattori misti

Fattori di supporto al rialzo:

Il premio per il rischio geopolitico rimane.

È improbabile che il sentiment globale sui beni rifugio si plachi rapidamente nel breve termine.

Tecnicamente, c'è un supporto intorno a $4300.

Fattori di rischio al ribasso:

L'azione militare è stata relativamente breve e l'impatto duraturo dell'evento è limitato.

Forte resistenza tecnica sopra $4400.

Se la situazione non peggiora ulteriormente, si potrebbero gradualmente realizzare acquisti di rifugio sicuro. Livelli tecnici chiave:

Livelli di resistenza: $4366, $4384, $4403 (massimo della scorsa settimana)

Livello di supporto: livello psicologico di $4300

Spartiacque chiave: una rottura decisiva sotto $4300 potrebbe aprire ulteriori potenziali ribassi

Raccomandazioni sulla strategia di trading

Strategia a breve termine:

Prestate attenzione alla performance di apertura di lunedì. Se il mercato apre in rialzo a causa di eventi, osservate la zona di resistenza tra $4366 e $4384.

I trader aggressivi possono considerare una piccola posizione short nella zona di resistenza, con uno stop-loss sopra $4403.

I trader prudenti dovrebbero attendere un pullback al livello di supporto intorno ai 4300 dollari. Una volta stabilizzato, considerare una posizione lunga a breve termine.

Avvertenza sui rischi:

Gli eventi geopolitici presentano incertezze e potrebbero innescare una significativa volatilità del mercato.

Si raccomanda di controllare attentamente le dimensioni delle posizioni ed evitare di inseguire eccessivamente i trend a breve termine.

Concentrarsi sulla direzione di rottura dell'intervallo tra 4300 e 4400 dollari.

Prospettiva a lungo termine: la logica di investimento per l'oro rimane invariata

Guardando al 2025, il mercato dell'oro ha registrato un forte trend rialzista, guidato da molteplici fattori, tra cui incertezza macroeconomica, pressioni inflazionistiche e rischi geopolitici. Ciò conferma ulteriormente il valore di bene rifugio dell'oro e la sua funzione di copertura nell'asset allocation.

All'inizio del 2026, il mercato dell'oro continuerà a essere influenzato dai seguenti fattori chiave:

Evoluzione del ciclo macroeconomico globale

Percorsi di politica monetaria delle principali banche centrali

Cambiamenti nel panorama geopolitico

Andamento dell'indice del dollaro USA

Livelli dei tassi di interesse reali

Consulenza professionale: negli investimenti nel mercato dell'oro, la gestione emotiva è spesso più importante dell'analisi tecnica. Nell'attuale contesto di mercato, gli investitori dovrebbero:

Evitare di inseguire massimi e minimi: i movimenti di mercato guidati da eventi geopolitici sono spesso altamente volatili e hanno una sostenibilità limitata.

Mantenere il controllo del rischio: evitare posizioni eccessivamente elevate in singole operazioni e impostare ordini stop-loss chiari.

Padroneggiare il ritmo: prestare attenzione alle oscillazioni tra sentiment rialzista e ribassista ai livelli chiave di supporto e resistenza.

Guardare al lungo termine: non lasciare che gli eventi a breve termine cambino la logica di allocazione degli asset a lungo termine.

Conclusione: quindici anni di esperienza di mercato mi hanno insegnato che negli investimenti in oro non esistono formule immutabili o previsioni infallibili. Esistono solo l'apprendimento continuo degli andamenti del mercato, la rigorosa aderenza alla gestione del rischio e la costante coltivazione della propria mentalità. Ogni trend di mercato racconta una storia diversa, ma la logica della redditività rimane la stessa: mantenere la calma in mezzo al rumore e attenersi ai principi in mezzo alla volatilità.

Se anche voi state esplorando questo percorso, desiderosi di progredire costantemente evitando le insidie più comuni, sono disposto a condividere con voi l'esperienza pratica, i sistemi tecnici e i metodi di controllo del rischio che ho accumulato nel corso degli anni. Investire non è uno sprint, ma una maratona che mette alla prova pazienza e saggezza. Continuiamo a camminare fianco a fianco nel 2026, illuminando la strada da percorrere con razionalità e proteggendo i nostri profitti con disciplina in questo mercato pieno di opportunità e sfide. La strada può essere lunga, ma la perseveranza ci condurrà alla destinazione; il compito può essere arduo, ma la determinazione garantirà il successo.

Analisi settimanale dell'oro: si intensifica la battaglia tra riAnalisi settimanale dell'oro: si intensifica la battaglia tra rialzisti e ribassisti, i 4.400 dollari diventano un punto di svolta

Analisi del mercato e analisi del sentiment

Venerdì scorso (2 gennaio), i prezzi dell'oro hanno nuovamente mostrato un andamento volatile: un moderato rialzo durante le sessioni asiatiche ed europee, raggiungendo brevemente i 4.402,3 dollari l'oncia nelle prime contrattazioni statunitensi, prima di scendere rapidamente a un minimo di 4.309,9 dollari, chiudendo infine a 4.332,67 dollari. Sebbene i rischi geopolitici e le aspettative di tagli dei tassi di interesse abbiano continuato a sostenere i prezzi dell'oro, lo slancio rialzista è stato chiaramente limitato: alcuni rialzisti hanno scelto di realizzare profitti, insieme all'aumento dei requisiti di margine sui futures da parte del CME, che ha raffreddato il sentiment speculativo a breve termine.

Il mercato attuale è intrappolato in una "mentalità contraddittoria": da un lato, le istituzioni generalmente favoriscono il valore di investimento a lungo termine dell'oro; dall'altro, dopo che i prezzi sono raddoppiati in due anni, il rischio di una maggiore volatilità e di correzioni periodiche non può essere ignorato. Alcuni analisti avvertono che, in caso di miglioramento del contesto macroeconomico, i prezzi dell'oro potrebbero subire un calo tecnico del 5%-20%. Tuttavia, sullo sfondo dei continui acquisti di oro da parte delle banche centrali e della persistente incertezza nel sistema del dollaro, le caratteristiche di "asset strategico" dell'oro stanno diventando sempre più evidenti e nuovi massimi nel medio-lungo termine rimangono altamente probabili.

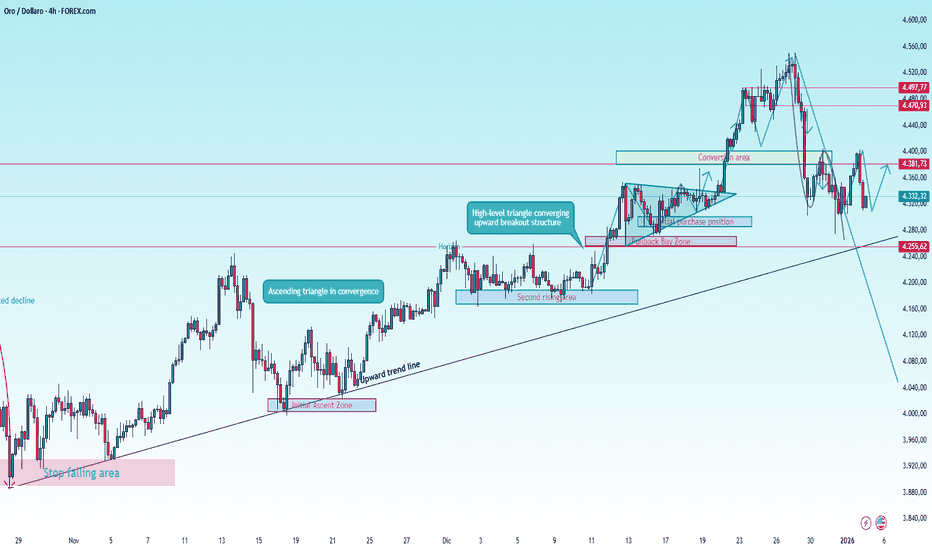

Analisi tecnica: Trading ad ampio range, in attesa di un segnale di breakout 📊 Pattern generale

Grafico settimanale: Mantiene a malapena il supporto chiave della media mobile, ma manca di slancio rialzista, mostrando un pattern di trading "massimo sopra, minimo sotto".

Grafico giornaliero: Mostra resilienza intorno a 4270, rifiutando un secondo calo, indicando un supporto di acquisto al di sotto.

Punti chiave di osservazione del grafico a 4 ore: Le medie mobili a breve termine stanno virando verso il basso, il MACD è al di sotto della linea dello zero e il momentum ribassista è in leggero aumento.

L'area 4300-4305 è una linea di vita per tori e orsi: una rottura decisiva al di sotto potrebbe aprire ulteriori potenziali ribassi; al contrario, mantenersi al di sopra di questo livello potrebbe portare a un altro test di resistenza.

Recenti due test di 4300 seguiti da un rimbalzo a 4400 indicano che il mercato si trova in una fase di aggiustamento strutturale dopo un calo significativo. La capacità di resistere sopra i 4400 sarà cruciale per determinare la direzione successiva! Previsioni di mercato e strategia di trading per la prossima settimana 💡 Il sentiment del mercato è attualmente sensibile, aggravato dalle notizie geopolitiche del fine settimana, che suggeriscono una potenziale apertura in gap-down lunedì. Personalmente, credo che se i prezzi dell'oro riuscissero a mantenere il livello di supporto di 4300, il rimbalzo probabilmente continuerebbe; al contrario, se questo livello venisse violato, si dovrebbero prevedere ulteriori rischi di ritracciamento.

Livelli chiave

Resistenza: 4400-4405 → Una rottura al di sopra di questo livello potrebbe portare a sfide a 4500 e 4550

Supporto: 4270-4300 → Una rottura al di sotto di questo livello aumenta la probabilità di una correzione più profonda

Consigli sulla strategia di trading

🎯 Strategia per posizioni corte: si consideri una piccola posizione corta nell'area 4395-4400, con uno stop-loss a 8$, con obiettivo 4360-4330, e ulteriormente in basso fino a 4300 se il prezzo scende al di sotto.

🎯 Strategia per posizioni lunghe: si consideri l'apertura di posizioni lunghe in lotti intorno all'intervallo 4300-4305, con uno stop-loss a 8$. Obiettivo 4350-4380; una rottura potrebbe portare a un obiettivo di 4400.

⚠️ Promemoria: la volatilità recente è elevata. Controllate rigorosamente le dimensioni delle vostre posizioni e impostate ordini stop-loss per evitare di mantenere posizioni in perdita!

Riflessioni sul mercato dell'oro: rispettate i trend, trovate il ritmo nella volatilità 🌊 Il mercato dell'oro non è mai una favola lineare al rialzo. Nell'attuale clima di narrazioni macroeconomiche intrecciate e giochi di capitale, i prezzi dell'oro si stanno silenziosamente trasformando da "bene rifugio" a "bene strategico per l'allocazione degli asset". Sebbene Wall Street sia generalmente rialzista e il sentiment degli investitori al dettaglio sia elevato, gli investitori razionali dovrebbero concentrarsi sul ritmo e sul controllo del rischio: più forte è il trend rialzista, più volatile è il pullback.

Per coloro che detengono posizioni profondamente in ribasso, non mantenetele ciecamente! Se la direzione è chiaramente sbagliata, riducete con decisione le perdite per liberare capitale; se detenete una posizione leggermente in ribasso o una posizione detenuta passivamente in un mercato in un range, dovete adattarvi in modo flessibile in base ai modelli tecnici e alle notizie. Investire è come navigare: non si tratta di sapere se le cose vanno lisce o meno, ma di adattare costantemente la rotta per raggiungere la destinazione.

Il mercato dell'oro è sempre pieno di sorprese e sfide. Speriamo di mantenere la calma in mezzo alla volatilità e di cogliere le opportunità offerte dai trend! 💪✨

XAUUSD (H4) – Setup di LunedìRischio di shock geopolitico, l'oro potrebbe impennarsi | Zone di liquidità e reazione da tradare solo

Sintesi veloce

Le notizie riguardanti l'affermazione di Trump secondo cui Maduro è stato detenuto, oltre alla risposta del Venezuela (non conoscono la posizione sua e di sua moglie e chiedono prove di vita), aumentano notevolmente l'incertezza geopolitica. Per l'oro, questo è un classico catalizzatore per un gap/impressione all'apertura di lunedì.

Quindi la mia regola per lunedì: niente FOMO, solo zone di liquidità da tradare e reazioni confermate sul grafico.

1) Contesto macro: Perché l'oro può aumentare lunedì

L'aumento della tensione geopolitica spinge spesso i flussi verso asset rifugio come l'oro.

Quando i fatti non sono chiari e le tensioni aumentano, il mercato può aprire con:

✅ impennate brusche, ✅ sweep di liquidità, ✅ spread più ampi.

➡️ Miglior approccio: attendere che il prezzo raggiunga i livelli, poi tradare la reazione — non il titolo.

2) Visione tecnica (H4 - basata sul tuo grafico)

L'oro si sta attualmente muovendo all'interno di una struttura più grande dopo un pesante movimento, e il tuo grafico evidenzia chiaramente le zone chiave:

Zone chiave

Test di vendita supporto 4450 (area di pullback dove il prezzo potrebbe essere venduto)

Liquidità 4330 (magnete di liquidità principale)

OB 4309 (blocco d'ordine / zona di reazione a breve termine)

Supporto 4277 (supporto intermedio)

Zona di acquisto 4203–4206 (supporto profondo / area di acquisto swing)

3) Scenari di trading di lunedì (stile Liam: tradare il livello)

Scenario A (priorità): Impennata verso l'alto → VENDI intorno a 4450

✅ Se l'oro pompa sul titolo all'apertura:

Vendi intorno a 4450 (zona di test di vendita)

SL: sopra l'ultimo massimo swing recente (raffina su TF più bassi)

TP1: 4330

TP2: 4309

TP3: 4277

Logica: Le aperture guidate da titoli spesso sbattono per rastrellare prima la liquidità dal lato acquisto, poi ruotano nuovamente verso valore/liquidità.

Scenario B: Sweep verso il basso → COMPRA nelle zone di liquidità

✅ Se il prezzo viene tirato verso il basso prima:

Compra intorno a 4330 (Liquidità)

Conferma d'acquisto a 4309 (OB)

SL (guida): sotto 4300

TP: 4380 → 4450 (scalare fuori)

Logica: 4330 è un grande magnete di liquidità e spesso produce un rimbalzo di reazione brusca.

Scenario C (dump nel peggiore dei casi): COMPRA il supporto profondo 4203–4206

✅ Se la volatilità è estrema e il prezzo si scarica:

Compra: 4203 – 4206

SL: 4195

TP: 4277 → 4330

Logica: Questa è un'area di acquisto swing profonda se il mercato effettua un duro reset della liquidità.

4) Note chiave per un'apertura di lunedì guidata da titoli

Evita di tradare i primi 5–10 minuti se gli spread si allargano.

Entra solo una volta che il prezzo ha raggiunto il livello e mostra una reazione chiara (rigetto / inghiottire / MSS su M15).

Riduci la dimensione — le aperture geopolitiche possono essere molto volatili.

Pensi che il movimento di lunedì salga fino a 4450 per prima, o scenda direttamente nella liquidità a 4330?

XAUUSD D1 – Rotazione della liquidità in canale rialzistaRotazione della Liquidità all'interno di un Forte Canale Alza

L'oro rimane in un chiaro trend rialzista a lungo termine sul timeframe giornaliero, scambiando all'interno di un canale ascendente ben definito. Tuttavia, la recente volatilità suggerisce che il mercato stia entrando in una fase di correzione guidata dalla liquidità piuttosto che in una inversione di trend.

STRUTTURA TECNICA

Su D1, il prezzo continua a rispettare il canale in crescita, con massimi più alti e minimi più alti intatti.

Il rifiuto dai massimi del canale evidenzia il take profit e l'assorbimento della liquidità sul lato vendite vicino ai livelli di prezzo premium.

L'azione attuale dei prezzi suggerisce una rotazione tra la liquidità superiore (distribuzione) e le zone di valore inferiore (accumulazione).

ZONE DI LIQUIDITÀ CHIAVE DA OSERVARE

Liquidità sul lato vendite (zona premium):

4480 – 4485

Quest'area rappresenta un forte cluster di liquidità vicino al canale superiore e ai precedenti massimi di espansione, dove il prezzo ha mostrato un chiaro rifiuto.

Liquidità sul lato acquisti (zone di valore):

4180 – 4185

Un livello psicologico e supporto a metà canale dove gli acquirenti potrebbero rientrare se il prezzo ruota verso il basso.

4000 – 4005

Forte liquidità a lungo termine e confluente di Fibonacci vicino al confine del canale inferiore, agendo come un supporto strutturale chiave.

COMPORTAMENTO ATTESO DEI PREZZI

Breve termine: il prezzo potrebbe continuare a fluttuare e riequilibrarsi tra le piscine di liquidità, con condizioni probabilmente frastagliate.

Medio termine: finché il prezzo rimane sopra il canale inferiore, i ritracciamenti sono considerati correttivi all'interno del più ampio trend rialzista.

Un chiaro rifiuto dalla liquidità in vendita seguito da un movimento verso la liquidità in acquisto sarebbe un sano reset per una continuazione successiva.

CONTESTO FONDAMENTALE E GEO-POLITICO

Il rischio geopolitico è aumentato notevolmente dopo che l'ex presidente Trump ha annunciato un'operazione su larga scala degli Stati Uniti contro il Venezuela, compresa l'arresto del presidente Maduro.

Questo evento aggiunge un nuovo livello di incertezza ai mercati globali e rafforza la domanda per i beni rifugio.

Storicamente, l'aumento delle tensioni geopolitiche, combinato con un ambiente di dollaro USA più debole, tende a supportare i prezzi dell'oro, specialmente su timeframe più elevati.

VISIONE D'INSIEME

La narrativa rialzista a lungo termine dell'oro rimane intatta

I movimenti attuali sono guidati dalla rotazione della liquidità, non da debolezza

Il rischio geopolitico potrebbe accelerare la salita una volta completata la fase correttiva

La pazienza rimane fondamentale. Lascia che il prezzo si muova tra le zone di liquidità prima di impegnarsi nella prossima gamba direzionale.

L'oro mostra segnali rialzisti dopo la fase di correzioneDopo aver completato un'ondata rialzista all'interno del canale dei prezzi, l'oro ha formato un pattern di distribuzione a breve termine e ha subito una brusca correzione.

Attualmente, il prezzo si sta consolidando all'interno di una zona di domanda cruciale, dove in precedenza si era manifestata una chiara pressione all'acquisto. La formazione di più minimi a breve termine all'interno della stessa zona indica che la pressione di vendita si è indebolita.

Comportamento dei trader:

Il recente calo è stato principalmente dovuto a una riduzione delle posizioni di ACQUISTO tardive. Quando il prezzo è tornato in questa zona una seconda volta senza creare nuovi minimi, la VENDITA ha iniziato a perdere slancio.

Le aspettative di un USD in raffreddamento e di rendimenti obbligazionari elevati ma stabili aiutano l'oro a mantenere il suo ruolo di copertura. Il contesto di inizio anno, con domanda di beni rifugio e ristrutturazione del portafoglio, continua a supportare lo scenario di ripresa per XAUUSD.

➡️ Dare priorità a uno scenario rialzista se la domanda si mantiene stabile.

👉 L'oro si sta consolidando o si sta preparando per la prossima forte rottura? Qual è la tua opinione?

Segnale rialzista per BTC!BTC mantiene una chiara struttura rialzista con una serie di minimi crescenti che seguono da vicino la linea di tendenza rialzista. Entrambe le fasi di correzione hanno creato minimi rotondi, indicando che la pressione di vendita è stata ben assorbita e il prezzo è tornato rapidamente all'equilibrio.

Attualmente, il prezzo si sta avvicinando alla vecchia zona di resistenza, ma non è ancora apparso alcun chiaro segnale di distribuzione.

I precedenti ribassi profondi hanno principalmente servito da "shakeout" per gli ordini di VENDITA a breve termine. Gli ordini di ACQUISTO attivi sono tornati quando il prezzo ha mantenuto la linea di tendenza, come dimostrato dalla stabile ripresa dei prezzi anziché da un brusco rimbalzo seguito da una svendita.

Il sentiment del mercato propende ad attendere un breakout piuttosto che a realizzare profitti in anticipo.

I flussi di capitale di inizio anno continuano a dare priorità agli asset ad alto rischio. Le aspettative di una politica monetaria meno restrittiva e la storia del capitale istituzionale che affluisce verso le criptovalute rimangono fattori di supporto per BTC nel medio termine.

➡️ Dare priorità a uno scenario rialzista, in attesa della conferma di un breakout al di sopra della zona di resistenza.

Le solide fondamenta del mercato rialzista dell'oro sono solide Le solide fondamenta del mercato rialzista dell'oro sono solide e il balzo del primo giorno di contrattazioni del 2026 dimostra un forte ritorno.

Venerdì (2 gennaio), primo giorno di contrattazioni del 2026, oro e argento hanno aperto in rialzo nelle prime contrattazioni asiatiche, dando il via con decisione al nuovo anno. L'oro spot ha oscillato al rialzo, attualmente scambiato intorno ai 4053 dollari, con un incremento giornaliero di circa lo 0,68%; l'argento spot è stato ancora più aggressivo, con un rialzo dell'1,6% a circa 72,64 dollari l'oncia. Questa impennata mattutina sembra essere la continuazione e la dichiarazione del glorioso rally del 2025: nell'ultimo anno, l'aumento cumulativo dell'oro ha raggiunto circa il 64%, segnando non solo la sua performance più forte degli ultimi anni, ma anche il suo più grande incremento annuale dal 1979, un evento di mercato spettacolare che non si vedeva da 46 anni.

Guardando indietro al 2025, l'oro è balzato da un livello relativamente basso all'inizio dell'anno, superando ripetutamente i massimi storici e attirando l'attenzione del capitale globale. Sebbene si sia verificata una correzione tecnica a fine anno dovuta a fattori come gli aggiustamenti dei margini di cambio e la riduzione della liquidità, si è trattato più di un periodo di consolidamento e correzione del mercato, non di un'inversione di tendenza. L'apertura con gap-up nel primo giorno di contrattazione del nuovo anno ha inizialmente confermato che la fiducia rialzista del mercato è ancora in crescita.

La logica alla base dell'impennata del 2025: molteplici fattori positivi influiscono, gettando le basi per un mercato rialzista

L'impennata epica dell'oro nel 2025 è il risultato di una confluenza di fattori fondamentali, di capitale e di sentiment:

In primo luogo, il cambiamento di politica monetaria fornisce l'impulso principale. La Federal Reserve ha avviato un ciclo di tagli dei tassi, con i tassi di interesse chiave in graduale diminuzione, portando a un calo significativo dei rendimenti dei titoli del Tesoro statunitensi. Il rendimento dei titoli del Tesoro USA a 10 anni ha registrato il suo primo calo annuale dal 2020, riducendo significativamente il costo opportunità di detenere asset non fruttiferi come l'oro e aumentando significativamente la propensione dei fondi ad affluire in oro.

In secondo luogo, i conflitti geopolitici in corso alimentano la continua avversione al rischio. L'aggravarsi della situazione in Russia e Ucraina e l'instabilità in molte aree calde globali hanno rafforzato la posizione strategica dell'oro come bene rifugio per eccellenza. In un mercato avvolto dall'incertezza, l'oro è diventato un rifugio naturale per i fondi in cerca di rifugio.

In terzo luogo, gli acquisti di oro da parte delle banche centrali creano una solida base di acquisto. Le banche centrali di tutto il mondo continuano ad aumentare le proprie riserve auree per diversificare i propri asset e proteggersi dall'inflazione e dai rischi geopolitici. Ad eccezione di pochissime banche centrali che vendono oro a causa di esigenze specifiche, le banche centrali globali nel loro complesso rimangono forti acquirenti netti. Questa domanda strutturale e a lungo termine fornisce un solido supporto ai prezzi dell'oro.

In quarto luogo, la domanda di investimenti è aumentata e la liquidità è stata abbondante. Strumenti di investimento come gli ETF sull'oro hanno attratto afflussi significativi, stimolando ulteriormente l'attività di mercato e l'elasticità dei prezzi.

Questi fattori interconnessi hanno generato un aumento annuo del 64% dei prezzi dell'oro, gettando le basi per il trend di mercato nel 2026.

Analisi tecnica: il gap rialzista mostra forza, attenzione alle conversioni di supporto e resistenza

Dal punto di vista del grafico giornaliero, l'oro ha formato un'area di supporto chiave intorno a $ 4305. Diversi pullback sono stati accolti da un supporto all'acquisto, indicando una forte rilevanza tecnica a questo livello. Il sistema delle medie mobili rimane in allineamento rialzista, l'RSI si è stabilizzato dalla zona neutrale e l'istogramma MACD si sta contraendo, indicando un graduale indebolimento del momentum ribassista. L'apertura del gap rialzista di questa mattina riflette un sentiment rialzista positivo, ma è necessario prestare attenzione alla possibilità che il gap venga colmato durante la giornata.

Sul grafico a 4 ore, l'oscillatore stocastico mostra una croce dorata, indicando un continuo momentum rialzista nel breve termine. Il livello di resistenza principale da tenere d'occhio è intorno a 4380, che coincide con il limite superiore del recente trading range e anche con la Banda di Bollinger superiore sul grafico settimanale. Una rottura al di sopra di questo livello aprirebbe un ulteriore potenziale rialzista. Il livello di supporto/resistenza chiave è l'area 4400-4430; un mantenimento al di sopra di questo livello rafforzerebbe ulteriormente il trend.

In sintesi, l'oro ha registrato una performance positiva nel primo giorno di contrattazioni del 2026 e la struttura tecnica rimane rialzista. La strategia di trading dovrebbe concentrarsi sull'acquisto durante i ribassi e sulla vendita allo scoperto con piccole posizioni se si incontra resistenza durante i rally. La resistenza chiave è l'area 4400-4430, mentre il supporto chiave è l'area 4305-4320. Siate consapevoli che la volatilità potrebbe aumentare dopo le festività; pertanto, è fondamentale dimensionare rigorosamente le posizioni, impostare ordini stop-loss ed evitare di inseguire ciecamente massimi e minimi.

Guardando al 2026: il mercato rialzista continua e 5.000 dollari potrebbero non essere la fine.

Sebbene la volatilità del mercato a breve termine possa essere dovuta a fattori quali la liquidità e gli aggiustamenti delle politiche monetarie, le prospettive positive fondamentali per l'oro nel medio-lungo termine rimangono invariate. La logica fondamentale degli acquisti di oro da parte delle banche centrali, dei rischi geopolitici e delle aspettative di una politica monetaria più accomodante rimane valida. Molti ritengono che l'oro potrebbe sfidare i 5.000 dollari l'oncia nel 2026 e l'argento potrebbe raggiungere i 100 dollari l'oncia. Anche se si verificasse un calo a circa 3.800 dollari, si tratterebbe di una normale correzione all'interno di un mercato rialzista.

Oggi, primo giorno di contrattazione del 2026, la solida performance dell'oro e dell'argento potrebbe aver dato il tono al trend dell'anno. Una chiusura settimanale sopra i livelli massimi consoliderebbe ulteriormente il trend rialzista. Per gli investitori, pur essendo cauti nei confronti dei rischi di liquidità, è ancora più importante cogliere ogni opportunità di acquisto sui ribassi.

Il mercato dell'oro ha scritto un capitolo glorioso nel 2025; nel 2026, questo mercato rialzista strutturale per i metalli preziosi sembra appena entrare in un capitolo ancora più entusiasmante.

Riferimento alla strategia di trading:

Opportunità di trading short: si consideri una piccola posizione short nell'area 4400-4405, con uno stop loss a 4430 e un target tra 4380 e 4350. Una rottura al di sotto di questo livello potrebbe portare a 4330.

Opportunità di trading long: si consideri una posizione long nell'area 4325-4330, con uno stop loss a 4300 e un target tra 4370 e 4400. Una rottura al di sopra di questo livello potrebbe portare a 4430.

EurUsd Pullback rialzistaContesto generale

EUR/USD – Timeframe H4

Trend primario: rialzista

Trend di breve: correttivo / laterale-ribassista

Prezzo attuale: ~1,1724

Medie mobili

EMA 200 (rossa) ≈ 1,1697

➜ trend strutturale ancora long, finché i prezzi restano sopra.

EMA 14 (azzurra) ≈ 1,1743

➜ prezzo sotto: momentum di breve debole, fase di scarico.

Struttura dei prezzi

Forte impulso rialzista precedente (break area 1,1650–1,1680)

Successiva fase di distribuzione alta tra 1,1780–1,1800

Ora correzione ordinata, senza accelerazioni violente

Struttura dei prezzi

Forte impulso rialzista precedente (break area 1,1650–1,1680)

Successiva fase di distribuzione alta tra 1,1780–1,1800

Ora correzione ordinata, senza accelerazioni violente

Livelli chiave

Supporti

1,1705 – 1,1700

Supporto intermedio → già testato

1,1680 – 1,1690 (zona EMA 200)

➜ supporto cruciale

1,1650

Ultima difesa del trend H4

Resistenze

1,1745 – 1,1750 (EMA 14)

1,1780

1,1800 (massimi recenti)

Scenario principale (probabilità maggiore)

Pullback rialzista

Tenuta di 1,1680–1,1700

Ripresa sopra 1,1750

Target:

1,1780

1,1800

Questo è lo scenario coerente con il trend dominante.

Operatività

LONG su pullback

📍 Area di interesse (Entry Zone)

1,1700 – 1,1685

🎯 Entry

1 Buy limit: 1,1705 (1/3 size)

2 Buy limit 1,1685 (2/3 size)

(zona EMA 200 H4 + supporto strutturale)

🛑 Stop Loss

SL: 1,1655

(sotto ultimo swing + invalidazione trend)

🎯 Take Profit

TP1: 1,1750

TP2: 1,1780

TP3 (esteso): 1,1800

📌 Gestione:

A TP1 → porta stop a BE

A TP2 → chiudi 70%, lascia correre il resto

📊 Rischio/Rendimento

Rischio ≈ 35 pips

Rendimento potenziale:

TP1: ~60 pips

TP2: ~90 pips

TP3: ~110 pips

👉 R/R minimo 1:2,5

Analisi SP500 future 02.01.2026Momentaneamente il future su SP500 si sta muovendo secondo la struttura correttiva ipotizzata. Tutta la struttura di grado superiore rimane fortemente rialzista e una volta ultimata la correzione l'ipotesi è di nuovo impulso verso l'alto. Restano comunque da monitorare livelli importanti, come area 6800, per la tenuta della struttura rialzista.

A livello intraday, dopo una discesa abbastanza decisa, le quotazioni si sono appoggiate sui supporti statici in area 6900, con una ipotetica onda a, per poi ricominciare a salire con una ipotetica onda b. Stiamo ipotizzando una struttura più articolata, ma non è da escludere che la correzione possa essersi anche conclusa con la discesa abbastanza lineare già effettuata e comunque un eventuale ritorno verso il basso, in onda c, non dovrebbe scendere sotto il minimo di onda a, come evidenziato nell'immagine che segue.

Buon Trading

Agata Gimmillaro

Strategia di trading a breve termine per l'oro: padroneggiare ilStrategia di trading a breve termine per l'oro: padroneggiare il ritmo dei movimenti rialzisti e ribassisti durante il consolidamento

I. Contesto macroeconomico e valutazione del trend 🌍 Il mercato dell'oro rimane generalmente rialzista. Sebbene i prezzi siano già elevati, modelli tecnici e fattori geopolitici continuano a fornire supporto. ⚔️ Il conflitto Russia-Ucraina non accenna a concludersi e le relazioni tra Stati Uniti e Venezuela rimangono incerte, rafforzando ulteriormente l'attrattiva dell'oro come bene rifugio. Per quanto riguarda i fattori che potrebbero mettere alla prova i rialzisti dell'oro nel 2026, il cambio di politica monetaria della Fed rimane una variabile chiave. 💡 Tuttavia, per i trader a breve termine, i trend a lungo termine dovrebbero essere considerati solo come informazioni di base; l'attenzione dovrebbe essere rivolta alle variazioni giornaliere del grafico e all'analisi del ritmo.

II. Contesto di mercato e analisi giornaliera del grafico di questa settimana 📅 A causa delle festività di Capodanno, gli orari di negoziazione sono stati ridotti questa settimana e la liquidità del mercato non si è ancora completamente ripresa. 📉 Da un punto di vista tecnico, i prezzi dell'oro hanno attualmente margini di aggiustamento al ribasso e si prevede che subiranno un consolidamento correttivo ai livelli inferiori, alla ricerca di un supporto più forte. 🎯 Il punto di svolta chiave è intorno a 4404: se i rialzisti riusciranno a sfondare efficacemente questo livello, il grafico giornaliero ristabilirà una struttura rialzista.

III. Strategia di trading odierna e livelli tecnici chiave 🧭 Aspettativa di prezzo intraday: un rimbalzo iniziale seguito da una resistenza, con conseguente consolidamento e correzione. ⚖️

Livelli di prezzo chiave:

Area di supporto: 4325 (Livello di trading diurno) 🛡️

Resistenza iniziale: 4375 (Resistenza del grafico giornaliero/orario e zona di convergenza della media mobile) ⏫

Resistenza di base: 4400-4405 (Soglia chiave per una ripresa rialzista) 🚧

Obiettivi di ribasso: 4340-4345 → 4318-4320 ⬇️

IV. Strategia di trading specifica 🎯

Piano: Vendi sui rimbalzi

Intervallo di ingresso iniziale: 4375-4385 per posizioni corte 🏹

Posizioni aggiuntive: Aggiungi posizioni corte vicino a 4400-4405

Controllo del rischio: Imposta uno stop-loss unificato sopra 4417 🛑

Area target:

Primo target: 4340-4345 🎯

Secondo target (dopo il breakout): 4318-4320 🎯🎯

V. Logica di trading e punti di controllo del rischio 🔐 Mentalità di consolidamento del mercato: Il mercato attuale è in una fase di consolidamento, offrendo opportunità di trading sia per i rialzisti che per gli orsi. La chiave è cogliere il ritmo. 🔄

Limite di forza/debolezza: Durante la sessione diurna, 4325 sarà un livello chiave per osservare la forza dei rialzisti e degli orsi. Finché non viene infranta, la tendenza al rimbalzo rimane forte. ⚔️

Reazione alla zona di resistenza: l'area 4400-4405 non è solo un livello di resistenza tecnica, ma potrebbe anche vedere una convergenza di prese di profitto da parte dei rialzisti e un contrattacco da parte degli ribassisti. 💥

Risposta flessibile: monitorare attentamente le variazioni di momentum dei prezzi in prossimità dei livelli chiave durante la sessione di trading. Strategie specifiche saranno perfezionate in base ai movimenti di mercato in tempo reale. 📲

Avvertenza: il mercato è rischioso; operare con cautela. ⚠️ L'analisi di cui sopra è solo una deduzione strategica basata sull'attuale modello tecnico e non costituisce una consulenza di investimento diretta. In pratica, si prega di impostare gli ordini stop-loss rigorosamente in base alla propria tolleranza al rischio personale e di adattarli in modo flessibile in base alla situazione effettiva del mercato.

XAUUSD (H1) – Bearish Correction After ATHLana se centra en vender rallys, esperando una zona de compra más profunda 💛

Visión rápida

Estado del mercado: Fuerte venta después de no poder mantener por encima del ATH

Marco temporal: H1

Estructura actual: Fuerte impulso bajista → rebote correctivo en progreso

Sesgo intradía: Vender en retrocesos, comprar solo en soporte importante

Imagen técnica (basada en el gráfico)

El oro imprimió una clara cima de distribución cerca del ATH, seguido de un fuerte desplazamiento bajista. Este movimiento rompió la estructura alcista a corto plazo y cambió el impulso hacia abajo.

El precio ahora está intentando un rebote técnico, pero hasta ahora esto parece correctivo más que impulsivo. Mientras el precio permanezca por debajo de la resistencia clave, Lana considera esto como un entorno de vender en rally.

Observaciones clave:

Una fuerte vela bajista confirma la pérdida del control alcista

El rebote actual se mueve hacia la liquidez previa + zona de reacción Fibonacci

Es probable que el mercado esté construyendo un máximo más bajo antes del próximo movimiento

Niveles clave para operar

Zona de venta – configuración prioritaria

Vender: 4392 – 4395

Esta zona se alinea con:

Resistencia de estructura previa

Área de retroceso Fibonacci

Liquidez descansando por encima del precio actual

Si el precio alcanza esta zona y muestra rechazo, Lana buscará la continuación de la venta.

Zona de compra – solo en soporte fuerte

Comprar: 4275 – 4278

Esta es una zona de soporte a mayor marco temporal y el primer área donde los compradores pueden intentar volver a entrar. Lana solo considera compras aquí si el precio muestra una clara reacción y estabilización.

Escenarios intradía

Escenario 1 – Rechazo en resistencia (preferido)

El precio retrocede a 4392–4395, no logra romper más alto y disminuye → continuación hacia abajo, apuntando a una liquidez más profunda.

Escenario 2 – Corrección más profunda antes de la recuperación

Si la presión de venta se extiende, el precio puede barrer liquidez en 4275–4278 antes de formar una base para un rebote más grande en el nuevo año.

Tono del mercado

El movimiento reciente refleja toma de ganancias y reducción de riesgos después de un rally prolongado. Con la liquidez de fin de año disminuyendo, la acción del precio puede permanecer volátil y engañosa, haciendo que el trading basado en zonas sea esencial.

Este análisis refleja la visión técnica de Lana y no es un consejo financiero. Siempre gestiona tu propio riesgo y espera la confirmación antes de entrar en operaciones 💛

L'oro scende a 4.330 dollari a fine anno: un consolidamento guidL'oro scende a 4.330 dollari a fine anno: un consolidamento guidato dalle aspettative sui tassi di interesse e dal gioco della liquidità

Mercoledì 31 dicembre. Mentre suonano le campane di fine anno, l'oro spot è sceso silenziosamente a circa 4.330 dollari durante la sessione europea, un significativo calo rispetto ai massimi precedenti. Ho chiaramente percepito che il sentiment del mercato era leggermente passato da "momentum accelerato" a "consolidamento a livelli elevati": in tali momenti, il prezzo dell'oro non è mai determinato da una singola variabile; è trainato simultaneamente da tre fili: le aspettative sui tassi di interesse, le condizioni di liquidità e la domanda di beni rifugio. I ripetuti test degli intervalli di prezzo chiave sembrano essere la rappresentazione più accurata della fine dell'anno.

I. La direzione e il ritmo dei tassi di interesse: un gioco di differenze di aspettative

La Federal Reserve ha tagliato i tassi di interesse di 25 punti base come previsto, abbassando l'intervallo obiettivo per il tasso sui fondi federali al 3,50%-3,75%. Ciò ha indubbiamente ridotto il costo opportunità di detenere attività non fruttifere e ha rafforzato la narrazione secondo cui "c'è ancora spazio per un allentamento monetario in futuro". In teoria, il calo dei tassi di interesse è chiaramente vantaggioso per l'oro: il calo dei tassi di interesse reali indebolisce l'attrattiva delle attività liquide e i rischi fluttuanti in un contesto monetario accomodante porteranno alcuni fondi a utilizzare l'oro come "stabilizzatore" nei loro portafogli.

Tuttavia, il mercato non si limita a seguire la direzione, ma anche il ritmo. Il tono di "cauto progresso" nei verbali della riunione della Fed è stato come una secchiata d'acqua fredda: la maggior parte dei funzionari voleva vedere l'inflazione continuare a scendere prima di considerare ulteriori tagli dei tassi e non aveva fretta di fornire un percorso chiaro. Le scommesse di mercato sulla probabilità di un altro taglio dei tassi a gennaio sono scese a circa il 15%, indicando che è più probabile che si entri in una "finestra di osservazione" nel breve termine. Questo tipo di gap di aspettative rende poco sorprendente che l'oro abbia subito un calo dopo che le notizie positive sono state scontate: quando si realizza il catalizzatore più chiaro, gli scambi si spostano dal "puntare sulla direzione" al "calcolare il ritmo", e i ripetuti test dei prezzi a livelli elevati sono diventati quasi inevitabili.

II. Il fantasma della liquidità: la "mano tecnica" che non può essere ignorata nel mercato di fine anno

Se i tassi di interesse sono il "cuore" dell'oro, allora la liquidità ne è il "respiro". Il recente aumento dei requisiti di margine da parte delle borse, in un contesto festivo già caratterizzato da scarsa liquidità, ha innescato una spiacevole reazione a catena: i fondi con leva finanziaria sono stati costretti a ridurre le posizioni, l'insufficiente profondità di mercato ha amplificato la volatilità e i ribassi dei prezzi sono stati accelerati in una "stretta tecnica". Francamente, questo calo non indica necessariamente una prospettiva fondamentale ribassista; è più simile a una "tregua forzata" in base a specifiche regole di mercato.

Nel frattempo, i rischi geopolitici continuano a covare. Con il conflitto in Medio Oriente irrisolto e le tensioni regionali che riemergono, la domanda di beni rifugio funge da rete di sicurezza, sostenendo l'oro. Questo impedisce all'oro di crollare unilateralmente durante i ribassi, consentendogli invece di muoversi secondo un modello più misurato e volatile. Spesso ho la sensazione che in questo contesto l'oro agisca più come una polizza di "assicurazione contro i rischi": maggiore è l'incertezza, maggiore è la sua capacità di mantenere il suo peso discreto all'interno di un portafoglio di asset.

III. Struttura del mercato: Momentum in raffreddamento, mercato alla ricerca di un nuovo equilibrio

Dal grafico giornaliero, l'oro ha incontrato una pressione di vendita concentrata vicino al massimo precedente di $ 4549,69, con una chiara candela di pullback che indica resistenza a quel livello. Attualmente, il prezzo è in una fase di consolidamento dopo il pullback, con rialzisti e ribassisti alla ricerca di un nuovo equilibrio. I livelli chiave stanno diventando più chiari: $ 4445 funge da spartiacque, trasformandosi da precedente livello di supporto in un livello di resistenza che deve essere assimilato; mentre l'area sottostante di $4245 rappresenta un'area di elevato volume di scambi, potenzialmente un punto di osservazione per valutare se i fondi siano disposti a riprendere il controllo.

Anche gli indicatori raccontano la stessa storia: l'istogramma MACD è diventato negativo e l'RSI è tornato nella zona neutrale di 53,09, indicando che il momentum a breve termine è passato da forte a correttivo. Questa non è la fine del trend, ma piuttosto una "respirazione dopo un rally". Per i trader, questi segnali non sono conclusioni direzionali, ma piuttosto un promemoria: anche con un persistente rialzo macroeconomico, il mercato ha bisogno di tempo per ridistribuire i propri investimenti.

IV. Prospettive: il "prezzo sandwich" dell'oro e le mie preferenze di trading

L'oro si trova attualmente in una tipica situazione di "prezzo sandwich": lo strato superiore è costituito dal contesto macroeconomico favorevole delle politiche di allentamento della Federal Reserve, lo strato inferiore è l'attrattiva di un bene rifugio rappresentata dai rischi geopolitici, mentre lo strato intermedio è schiacciato tra le pressioni a breve termine derivanti dalla riduzione della liquidità. Il risultato di questa triplice forza è che la logica del trend rimane intatta, ma il prezzo deve entrare in un periodo di consolidamento che richiede pazienza.

A mio avviso, questo pullback è più simile a una correzione tecnica del precedente forte rialzo, piuttosto che a un sovvertimento della logica di lungo termine. Il consolidamento intorno ai 4330 dollari sta sia digerendo gli shock normativi di fine anno, sia attendendo il prossimo chiaro segnale macroeconomico.

Da una prospettiva operativa, l'attuale struttura ribassista è abbastanza evidente. Preferisco concentrarmi sulla vendita allo scoperto durante i rally. L'area tra i 4.335 e i 4.380 dollari forma una zona di resistenza, in particolare il livello dei 4.385 dollari, che può fungere da linea di demarcazione chiave tra forza e debolezza. Se non riesce a mantenere questo livello, l'oro potrebbe continuare la sua correzione e, se il livello psicologico dei 4.300 dollari venisse violato, potrebbe testare ulteriormente il livello di supporto dei 4.260 dollari.

In definitiva, il mercato dell'oro non è mai unilaterale. La narrazione sui tassi d'interesse rimane invariata e il fascino del bene rifugio persiste, ma al di sopra del ghiaccio sottile della liquidità, i prezzi riveleranno sempre per primi la loro vera natura. Giunto alla congiuntura di fine anno, credo ancora nella narrazione a lungo termine dell'oro, ma rispetto anche l'invisibile "mano tecnica" del mercato a breve termine. Forse, attendere pazientemente che la volatilità si plachi e la liquidità torni è l'approccio migliore prima di accogliere il mercato del nuovo anno.

Analisi del prezzo dell'oro (31 dicembre) Panoramica di mercatoAnalisi del prezzo dell'oro (31 dicembre)

Panoramica di mercato: Mercoledì (31 dicembre) i prezzi dei metalli preziosi hanno registrato un calo, ma si prevede che il settore nel suo complesso chiuderà il 2025 in modo positivo ✨! L'argento è aumentato di circa il 140% da inizio anno, una performance sorprendente 🚀; l'oro è aumentato di oltre il 60%, segnando il suo più forte guadagno annuale dal 1979! Al momento della stesura di questo articolo, l'oro spot era in calo dello 0,4% a 4.329,12 dollari l'oncia, dopo aver toccato un minimo di oltre due settimane a 4.274,44 dollari durante la sessione. Venerdì scorso, l'oro ha raggiunto un massimo storico di 4.549,71 dollari, una mossa davvero entusiasmante 💥!

Analisi dei fattori influenzanti: Il recente calo dei prezzi è stato dovuto principalmente all'improvviso aumento dei requisiti di margine da parte della borsa, che ha frenato le negoziazioni a breve termine 💧. Tuttavia, le basi per il mercato rialzista dell'oro sono in realtà molto solide 👍:

Aspettative di politica monetaria: l'aspettativa di un taglio dei tassi da parte della Fed continua a crescere, insieme alle speculazioni di mercato secondo cui la nuova Fed potrebbe essere ancora più "sfrenata", il che sta praticamente dando le ali all'oro 🕊️;

Rischi geopolitici: le tensioni in diverse zone calde globali stanno alimentando una domanda incessante di beni rifugio 🌍;

Domanda strutturale: le banche centrali di tutto il mondo stanno acquistando massicciamente e gli ETF sull'oro stanno continuamente aumentando le loro partecipazioni: questo supporto è incredibilmente forte 💪!

Analisi tecnica: il forte calo di lunedì è stato effettivamente un po' doloroso 😅, ma considerando il guadagno di quasi il 70% di quest'anno, è solo una pausa nel mercato rialzista. Attualmente, sul grafico a 4 ore, i prezzi dell'oro sono sotto pressione a causa delle medie mobili di breve termine e il trend è chiaramente in correzione. Il livello di supporto chiave è $ 4.280; se non regge, potrebbe testare la linea di difesa di $ 4.260 📉. E al rialzo? L'area 4.340-4.350 è il primo ostacolo, con una resistenza più forte intorno a 4.370. Un rimbalzo a questo livello rappresenta un'eccellente opportunità per andare short!

Consigli sulla strategia di trading:

Strategia generale: andare short sui rally! 🎯 Le posizioni long sono adatte solo per piccole operazioni a breve termine che mirano a trarre profitto da un rimbalzo.

Strategia per le posizioni short: considerare di andare short a lotti quando i prezzi dell'oro rimbalzano verso l'area 4.340-4.350. Se inaspettatamente sale a circa 4.370, non esitate, continuate a vendere short!

Strategia per le posizioni long: considerare una piccola e rapida posizione di ingresso e uscita solo se il prezzo torna a circa 4.265-4.270.

Livelli chiave:

Resistenza: 4.340-4.350, 4.370 🚧

Supporto: 4.280, 4.260 🛡️

Promemoria: oggi è la fine delle sessioni di trading mensili e annuali, quindi il mercato potrebbe essere piuttosto volatile 🎢! Ricordatevi di fare trading con piccole posizioni e di rispettare rigorosamente gli ordini stop-loss. Non mantenete mai posizioni in perdita! I punti di ingresso e di uscita specifici devono essere regolati in modo flessibile in base all'effettivo movimento del mercato. Auguro a tutti voi un trading di successo! 🎉

Analisi SP500 31.12.2025Si conferma, a livello daily, il proseguimento del movimento correttivo ipotizzato nelle analisi precedenti con target area 6860-6900.

Per il momento anche l'intraday (180 minuti) conferma la struttura correttiva che abbiamo ipotizzato in un abc flat sempre, con target intorno ai 6900. Una volta conclusa la correzione le quotazioni dovrebbero tornare a salire versi i 7000 punti future.

Buon Trading

Agata Gimmillaro

BTC 1H: Rifiuto in zona di offerta, rischio di continuazione ribAnalisi:

BTC è stato respinto dalla principale zona di offerta intorno a 90.000, confermando una forte pressione di vendita. Il prezzo si muove sotto le EMA, mantenendo una struttura ribassista. Un ritracciamento verso la zona FVG è possibile, ma finché 90.200 non viene recuperato, i target 86.700 e 84.600 restano validi.

Scalp:

Short: 88.700–89.200 → SL 90.250 → TP 87.500 / 86.700

Long (contro trend): 86.700–86.900 → SL 86.200 → TP 87.800–88.100

Swing Trade:

Short: 88.800–89.500 → SL 90.300 → TP 86.700 / 84.600

Invalidazione rialzista: Chiusura sopra 90.200 → 92.000 / 94.000+

Il rally dell'oro si sta avvicinando a una zona di resistenza chIl rally dell'oro si sta avvicinando a una zona di resistenza chiave, con indicatori tecnici che segnalano un punto di ingresso ribassista.

L'oro ha indubbiamente registrato le migliori performance tra gli asset globali nel 2025, con un guadagno da inizio anno superiore al 70%, superando significativamente il guadagno di circa il 17% dell'S&P 500. Mentre la domanda di beni rifugio e le aspettative del mercato di aggressivi tagli dei tassi di interesse da parte della Federal Reserve hanno spinto i prezzi dell'oro a nuovi massimi, gli indicatori tecnici suggeriscono che la spinta al rialzo sta rallentando con i prezzi che entrano in territorio storicamente elevato, offrendo una finestra temporale cruciale per posizioni corte che seguono il trend.

I. Analisi tecnica: Un consolidamento di alto livello indica un indebolimento della spinta al rialzo

1. Grafico settimanale: Attenzione alle pressioni di pullback dopo una grande candela rialzista

La scorsa settimana, l'oro ha chiuso con una grande candela rialzista con un'ombra inferiore leggermente più lunga di quella superiore, attestandosi a 4531,8 dollari, con un massimo di 4551,3 dollari. Sebbene il grafico settimanale indichi ancora un controllo rialzista, i prezzi si stanno avvicinando a un'area obiettivo di estensione tecnica chiave ($ 5000-$ 5200). Dopo un rally significativo, il mercato deve digerire le prese di profitto, aumentando significativamente il rischio di ulteriori posizioni lunghe questa settimana.

2. Grafico a quattro ore: il momentum rialzista si sta rilasciando moderatamente, segnalando una potenziale inversione.

Consolidamento in restringimento: le bande di Bollinger mostrano segni di restringimento, indicando un intervallo di prezzo in restringimento e suggerendo la fine del trend rialzista unilaterale.

Divergenza del momentum: sebbene l'indicatore MACD sia al di sopra della linea dello zero, il rilascio del momentum rialzista è moderato, non riuscendo a formare un forte segnale di continuazione.

Test di supporto necessario: il prezzo deve testare l'efficacia della zona di supporto 4495-4500. Una rottura al di sotto di questo livello confermerebbe un'inversione ribassista a breve termine.

II. Area di resistenza chiave: l'area obiettivo dei rialzisti è anche la zona di difesa degli ribassisti.

Gli attuali rialzisti del mercato puntano al livello psicologico di $ 5.000 e all'area di $ 5.200 (corrispondente all'estensione di Fibonacci del 261,8% del pullback di ottobre). Goldman Sachs prevede che i prezzi dell'oro potrebbero raggiungere i $ 4.900 entro la fine del 2026, ma avverte anche che "se gli acquisti del settore privato superano le aspettative, il rischio di rialzo è significativo" – questo riflette precisamente la crescente divergenza tra rialzisti e ribassisti al livello di prezzo attuale.

Nota importante: quando il consenso di mercato è eccessivamente concentrato su un particolare prezzo obiettivo, spesso significa che il prezzo potrebbe subire pressioni di presa di profitto prima di raggiungere tale area. L'area di $ 5.000-$ 5.200 non è solo un'area obiettivo per i rialzisti, ma anche un'area difensiva chiave per gli ribassisti.

III. Strategia di trading principale: vendere principalmente sui rally

Piano di posizione corta

Area di ingresso: range $4400-$4430

Impostazione dello stop loss: $4460 (una rottura al di sopra di questo livello invalida la logica ribassista a breve termine)

Prezzo obiettivo:

Primo obiettivo: $4350-$4300

Ripartizione: mantenere la posizione per un pullback più profondo

Supporto della strategia

Analisi tecnica: il grafico a quattro ore mostra un indebolimento del momentum rialzista e il restringimento delle bande di Bollinger indica una potenziale inversione di tendenza.

Analisi del prezzo: il prezzo è vicino ai massimi storici e un ulteriore movimento al rialzo senza un pullback sufficiente non ha solide basi.

Rapporto rischio-rendimento: ingresso nell'area $4400-$4430, con uno stop loss di circa $30; il rendimento potenziale dal primo range obiettivo è di $70-$130. Ottimo rapporto rischio-rendimento.

IV. Avvertenze sui rischi e osservazioni chiave

Segnali rialzisti da tenere d'occhio:

Se i prezzi dell'oro superano nettamente i 4560 dollari, potrebbero ritestare l'area sopra i 4600 dollari.

Se il ritmo del taglio dei tassi della Fed fosse più aggressivo del previsto, potrebbe fornire ulteriore slancio rialzista all'oro.

Segnali di conferma ribassista:

Il grafico a quattro ore ha chiuso al di sotto dell'area di supporto tra i 4495 e i 4500 dollari.

Il MACD ha formato un chiaro death cross e ha attraversato al di sotto della linea dello zero.

Un chiaro pattern ribassista engulfing o evening star è apparso sul grafico giornaliero.

V. Riepilogo

L'eccezionale performance dell'oro nel 2025 ha pienamente riflesso la domanda di beni rifugio e le aspettative di tagli dei tassi. Con l'ingresso dei prezzi nell'area obiettivo tecnica chiave vicino ai 5000 dollari, il mercato ha accumulato un gran numero di posizioni lunghe redditizie. Tecnicamente, lo slancio rialzista si sta indebolendo e il ciclo a quattro ore è entrato in una fase di consolidamento, offrendo ai trend trader l'opportunità di aprire posizioni corte a livelli più elevati.

Principi operativi chiave: attendere pazientemente che il prezzo rimbalzi verso la zona di resistenza 4400-4430, attenersi rigorosamente alla disciplina dello stop-loss, trattarlo inizialmente come un pullback a breve termine e, se il supporto sottostante viene effettivamente rotto, convertirlo in una posizione di mantenimento a medio termine.

Dinamiche del mercato dell'oro: forte rimbalzo dopo il crollo, aDinamiche del mercato dell'oro: forte rimbalzo dopo il crollo, analisi approfondita dei fattori tecnici e macroeconomici

Analisi e dinamiche del mercato 📈 Dopo il sorprendente crollo di oltre 200 dollari lunedì (29 dicembre), l'oro spot ha registrato un forte rimbalzo nelle contrattazioni asiatiche martedì. I prezzi dell'oro si attestano attualmente intorno ai 4380 dollari l'oncia, in rialzo di circa 48 dollari rispetto alla giornata di ieri. Questo rimbalzo è stato trainato principalmente dall'afflusso di fondi rifugio, con i prezzi dell'oro che hanno superato con successo la soglia dei 4350 dollari l'oncia.

Vale la pena notare che i prezzi dell'oro sono scesi del 4,5% nella giornata di contrattazioni precedente, segnando il calo giornaliero più significativo dall'ottobre dello scorso anno. Il Chicago Mercantile Exchange (CME) Group ha aumentato i requisiti di margine per i futures su oro e argento, una mossa che ha innescato diffuse prese di profitto e aggiustamenti di portafoglio. Essendo una delle più grandi piattaforme di trading di materie prime al mondo, gli aggiustamenti di margine del CME hanno un impatto diretto sulla liquidità del mercato.

Analisi dei fattori macroeconomici 🔍 Aspettative di politica monetaria della Fed

La Fed potrebbe tagliare i tassi di interesse nel 2026, limitando il potenziale ribasso dell'oro.

Un contesto di tassi di interesse più bassi riduce il costo opportunità di detenere oro, sostenendo così questo metallo prezioso non redditizio.

Secondo lo strumento FedWatch del CME, i mercati finanziari attualmente prevedono una probabilità di quasi il 16,1% di un taglio dei tassi alla prossima riunione della Fed a gennaio.

Contesto di mercato e geopolitica

La continua incertezza economica globale e le tensioni geopolitiche hanno stimolato la domanda di asset tradizionali come l'oro.

Si prevede che i volumi di scambio rimarranno ridotti in vista delle festività di Capodanno, il che potrebbe esacerbare la volatilità del mercato.

Gli operatori stanno monitorando attentamente i verbali della riunione del Federal Open Market Committee (FOMC), che saranno pubblicati più tardi martedì, per un nuovo slancio del mercato.

Fattori politici

I recenti commenti del Presidente degli Stati Uniti, che esprimono il desiderio che la Fed mantenga bassi i tassi di interesse, potrebbero esacerbare le preoccupazioni di investitori e policymaker sull'indipendenza della Fed, aggiungendo incertezza al mercato dell'oro.

Performance annuale e posizione di mercato 📊 Nonostante i recenti ribassi a breve termine, oro e argento sono ancora pronti a registrare i loro maggiori guadagni del 2025, segnando potenzialmente la loro migliore performance annuale dal 1979. Questa tendenza sottolinea la forza complessiva del mercato dei metalli preziosi quest'anno.

Analisi tecnica 📉 Pattern tecnico attuale

La media mobile a 20 giorni intorno ai 4300 dollari l'oncia ha supportato questo rimbalzo di ipervenduto.

Il grafico giornaliero mostra un pattern "hanging man", che suggerisce una potenziale pressione al ribasso.

Analisi dei livelli di prezzo chiave

Dal grafico a 4 ore:

Livelli di resistenza:

Il livello di ritracciamento di Fibonacci del 38,2% del debole rimbalzo del mercato si trova intorno a 4397 (corrispondente all'intervallo 4550-4302).

Questo livello è anche vicino alla media mobile a 10 giorni, formando una resistenza significativa.

L'area 4380/4382 è il massimo precedente; una rottura al di sotto di questo livello la trasformerebbe in resistenza.

Sistema di medie mobili:

Le medie mobili a breve termine MA5 e MA10 hanno iniziato a volgere al ribasso.

Livelli di supporto:

Dare priorità all'area di supporto 4300-4280.

Una rottura al di sotto di 4300 potrebbe portare a un ulteriore calo fino a circa 4220.

Indicatori tecnici: L'indicatore RSI mostra che l'oro mantiene un orientamento rialzista, ma un consolidamento o un pullback sono possibili nel breve termine.

Raccomandazioni sulla strategia di trading 💡

Strategia generale

Date le prospettive tecniche ribassiste, la strategia di trading consigliata è quella di vendere principalmente sui rally e acquistare secondariamente sui ribassi.

Livelli di prezzo chiave

Resistenza: il livello di resistenza chiave da tenere d'occhio è 4365-4370, seguito dall'area 4390-4395.

Supporto: Innanzitutto, osservate l'area 4300-4280; una rottura al di sotto di questo livello potrebbe portare a un target intorno a 4220.

Strategie di trading specifiche

Strategia di vendita allo scoperto: considerate di vendere allo scoperto l'oro a lotti intorno a 4390-4395, con una dimensione della posizione di circa il 20%. Impostate uno stop loss di 8 punti, puntando all'area 4340-4300. Una rottura al di sotto di questo livello potrebbe portare a un ulteriore supporto a 4280.

Avvertenza sui rischi ⚠️ Oggi saranno pubblicati i verbali della riunione di dicembre della Federal Reserve, che potrebbero innescare volatilità sul mercato.

Monitorare attentamente le notizie di mercato relative al candidato della Fed.

Un andamento poco dinamico prima delle festività di Capodanno potrebbe amplificare la volatilità dei prezzi.

Promemoria importante: controllare attentamente le dimensioni delle posizioni, implementare rigorosamente strategie di stop-loss ed evitare di mantenere posizioni in perdita.

I punti di ingresso e di uscita specifici dovrebbero basarsi sulle condizioni di mercato in tempo reale. Si consiglia agli investitori di prendere decisioni prudenti e investire in modo razionale.

Analisi SP500 Future 30.12.2025Non ci sono grandi variazioni sul future su SP500 rispetto a ieri. Persiste l'ipotesi di correzione a livello daily con target area 6860 punti future.

Scendendo di time frame (180 minuti) possiamo ipotizzare una fase correttiva che si dovrebbe sviluppare almeno in 3 movimenti (vedi grafico che segue) con una struttura di tipo flat che non dovrebbe riuscire a portare i prezzi sotto i 6900 punti future.

Buon trading

Agata Gimmillaro

Oro (XAU/USD) — Configurazione di continuazione rialzista su 1HIl mercato rimane in un trend rialzista, confermato da massimi e minimi più alti. Il prezzo è sopra le EMA a 9 e 15, indicando momentum rialzista nel breve termine.

La resistenza immediata (riquadro rosso) viene testata. Una zona di offerta più ampia sopra potrebbe essere il prossimo obiettivo una volta che il prezzo supererà la zona attuale. I supporti sono vicino ~4510 e una forte zona di domanda ~4475–4490, con una trendline che fornisce supporto dinamico.

Il Break of Structure (BOS) verso l’alto mostra il controllo degli acquirenti. Il prezzo potrebbe ritracciare leggermente prima di continuare verso la prossima resistenza chiave intorno a 4580+.