I prezzi dell'oro sono sotto pressione a causa delle speranze diI prezzi dell'oro sono sotto pressione a causa delle speranze di colloqui di pace tra Russia e Ucraina; l'analisi tecnica mostra un consolidamento di alto livello: dove andremo avanti?

Analisi fondamentale: la battaglia tra progressi nei colloqui di pace e sentimento di rifugio sicuro

L'incontro tra Trump e Zelensky ha lanciato segnali positivi per i negoziati di pace tra Russia e Ucraina. Sebbene le due parti abbiano ancora divergenze sulle questioni territoriali, Stati Uniti e Ucraina hanno raggiunto un "accordo al 100%" sulle garanzie di sicurezza e Trump prevede di ospitare un incontro tra i leader ucraini ed europei il mese prossimo per far avanzare i colloqui di pace. Tuttavia, l'opposizione del Cremlino a un cessate il fuoco temporaneo, unita agli attacchi missilistici russi di sabato contro l'Ucraina, indica che le operazioni militari sono ancora in corso e che il percorso verso la pace rimane fragile.

Il premio di rischio geopolitico che l'oro ha guadagnato dal conflitto tra Russia e Ucraina sta subendo una pressione al ribasso a breve termine con l'avanzare dei colloqui di pace. Attualmente, l'oro si attesta intorno ai 4515 dollari l'oncia, leggermente al di sotto del massimo storico di 4549,69 dollari, ma nel complesso rimane in un pattern di consolidamento di alto livello. Il mercato rimane cauto riguardo all'incertezza che circonda l'attuazione dell'accordo e il sentiment sui beni rifugio non si è completamente placato, limitando potenzialmente il potenziale di ribasso dei prezzi dell'oro.

Analisi tecnica e strategia di trading

Dopo aver perfettamente realizzato profitti sulle posizioni lunghe a 4517 questa mattina, il pullback di mezzogiorno è stato davvero inaspettato 😅! Il pullback dopo l'impennata del prezzo e l'incontro con la resistenza è un normale aggiustamento tecnico, ma il significativo ritracciamento indica anche una sostanziale pressione di vendita ai livelli superiori. Attualmente, dopo aver rotto al di sotto del supporto a breve termine di 4495-4508, il prezzo è in una fase di consolidamento.

Livelli chiave:

Zona di resistenza: 4508-4515 (diventa resistenza dopo una rottura)

Zona di supporto: 4445-4450 (precedente supporto della piattaforma)

Livello chiave: 4522 (una rottura al di sopra di questo livello indicherebbe un ritorno alla forza)

Preferenze di trading personali:

Sebbene il trend rialzista non si sia fondamentalmente invertito, il momentum a breve termine si sta indebolendo. Preferisco una strategia di vendita sui rally, poiché esiste una resistenza significativa vicino ai massimi storici e una rottura diretta richiederebbe catalizzatori più positivi. Tuttavia, se il prezzo dovesse tornare ai livelli di supporto chiave, ci sono ancora opportunità di capitalizzare sui rimbalzi, dati i rischi geopolitici in corso che potrebbero potenzialmente scuotere la situazione ⚔️!

Riferimento strategico specifico:

Posizione corta con leva finanziaria leggera nell'area 4508-4515, stop loss sopra 4522, target 4470-4485.

Posizione lunga nell'area 4445-4450, stop loss sotto 4437, target 4500-4510.

Promemoria: il mercato cerca sempre l'equilibrio tra le fluttuazioni. Ogni dichiarazione riguardante la situazione Russia-Ucraina può innescare fluttuazioni nei prezzi dell'oro. Ricordatevi di non inseguire massimi e minimi, mantenete i livelli chiave e controllate rigorosamente le dimensioni delle vostre posizioni! Sebbene l'alba della pace sia apparsa, l'attenuazione del premio di rischio geopolitico è destinata a essere tortuosa. L'oro ha ancora il potenziale per un movimento rialzista nel medio termine 🌟.

Seguitemi per analisi quotidiane accurate sull'oro e promemoria strategici! Mettete "Mi piace" e seguitemi, e non vi perderete nel vostro percorso di trading! 📈

X-indicator

S&P 500: area chiave VAH — debolezza prima del rialzo?Su TradingView la Value Area High del profile YTD risulta poco accurata: il livello corretto l’ho preso da Sierra Chart e poi riportato su TV.

Dopo il mancato breakout e il fallimento nella creazione di nuovi massimi, mi aspetto ulteriore debolezza sullo S&P 500, con una possibile estensione dei ribassi fino all’area della pinbar del 7 novembre.

Proprio in quel punto troviamo la VAH YTD, e leggermente al di sotto convergono anche la SD+1 yearly e una Low Volume Node.

Questa confluenza di livelli rende quella zona un supporto estremamente rilevante, dove mi aspetto che il mercato possa trovare assorbimento e potenzialmente riprendere il movimento rialzista.

Analisi SP500 future del 29.12.2025Siamo giunti quasi a fine anno e il future su sp500 staziona a ridosso dei massimi assoluti. A livello giornaliero il future è inserito in una fase laterale e momentaneamente sembra aver esaurito la spinta rialzista partita il 18 dicembre. Gli indicatori evidenziano una possibile correzione verso area 6860 prima di un probabile nuovo attacco ai massimi. L'impostazione grafica non evidenzia, per il momento, condizioni di inversioni significative.

Anche a livello intraday gli indicatori mostrano una tendenza correttiva verso area 6900 dove troviamo supporti statici che potrebbero poi respingere i prezzi nuovamente verso l'alto come evidenziato nel grafico che segue.

Buon trading

Agata Gimmillaro

XAUUSD (H1) – Early-week bearish sentimentSharp drop from ATH, look to sell the pullback into resistance & liquidity

Strategy summary

Gold opened the week with a fast sell-off (roughly a $20 drop intraday), signalling strong profit-taking after the All-Time High sweep. With the current structure, my focus is SELL on pullbacks, using the trendline / resistance zones and nearby liquidity clusters as execution areas.

1) Technical read (H1 – based on your chart)

All-Time High remains a major psychological ceiling. After an ATH sweep, a corrective leg is common.

Price is trading below the Buyside Liquidity band, which often gets retested before the next directional move.

Key levels on your chart:

Sell zone: 4494 – 4497 (main pullback sell area)

Strong Liquidity: around 4474 (reaction / decision point)

Lower liquidity supports: 4441 – 4444 and 4403 – 4406 (areas to watch for reactions)

2) Trade plan (Liam style: trade the level)

Scenario A (priority): SELL the pullback

✅ Sell zone: 4494 – 4497

SL (guide): above the zone (refine on lower TF / spread)

TP1: 4474

TP2: 4441 – 4444

TP3: 4403 – 4406

Logic: This is a clean resistance / pullback area. Selling the reaction is safer than chasing shorts at the lows.

Scenario B: BUY reaction at lower liquidity (scalp only)

If the sell leg extends into support, you can consider a short-term bounce trade:

Buy: 4441 – 4444 (quick reaction zone)

Deeper buy: 4403 – 4406 (better value zone)

Only take buys with clear holding signals on lower timeframes — no catching falling knives.

3) Macro context (news) – why gold is swinging

The sharp move lower suggests markets are re-pricing risk after an extended rally.

US–Israel tensions are elevated, with Trump and Netanyahu reportedly clashing over Gaza, Iran and post-war order — geopolitical risk can trigger fast liquidity-driven swings.

In headline-driven sessions, gold often runs a two-step pattern: liquidity sweep → correction → direction. That’s why I’m sticking to level-based execution and avoiding FOMO.

4) Risk notes

Don’t chase shorts during heavy red candles.

Focus on 4494–4497 for shorts and scale out at the TP levels.

Max risk per trade: 1–2%.

What’s your bias for this week: selling the 4494–4497 pullback, or waiting for 444x/440x to buy a reaction bounce?

Analisi ciclica dell’indice S&P 500Prendiamo in esame il ciclo settimanale, iniziato mercoledì 17 dicembre sul minimo in area 6770.

Nei primi due giorni c’è stata la conferma dell’inizio del ciclo, con i tagli verso l’alto delle medie mobili cicliche. A partire da venerdì 19 abbiamo avuto un aumento della forza, con il price oscillator che ha tagliato verso l’alto la linea dello zero e le medie mobili veloci sempre al di sopra di quella più lenta, color ciano. Venerdì 26 sono stati raggiunti i massimi del ciclo poco sotto i 7000 punti, che corrispondono ai nuovi massimi assoluti dell’S&P.

Il price oscillator, però, ha iniziato a mostrare una progressiva perdita di forza, andando a incrociare la sua signal line verso il basso (freccia viola). Essendo passati 6 giorni dall’inizio del ciclo, non è da escludere un lieve ritracciamento nella prima parte della prossima settimana, che porti alla chiusura del ciclo. Area 6920-6890 potrebbe essere una buona area di supporto. La struttura sui cicli superiori rimane in ogni caso rialzista.

USDJPY fien della corsa?L'analisi sul grafico settimanale del cambio, mostra che potremmo essere arrivati a un punto critico, in cui la forza rialzista potrebbe venir meno.

I prezzi attualmente scambiano intorno all'area banda superiore del canale di regressione lineare.

Tale canale attualmente è inclinato leggermente al ribasso, ma non abbastanza (analisi prettamente discrezionale) da poter chiaramente definire un trend in atto, questa analisi viene rafforzata dal fatto che negli ultimi 2 anni i prezzi hanno scambiato sostanzialmente al di sotto di R1 e al di sopra di S2.

Ai livelli attuali, la mia preferenza va per operazioni contro trend in ottica di ritorno verso la media rappresentata su questo grafico dalla regressione lineare.

Vista la grandezza del TF, non si parla di operazioni di breve periodo ma di lungo.

Metalli Preziosi: Rally StoricoBuongiorno a tutti i trader, I metalli non solo volano, ma stanno riscrivendo i record storici.

Oro (XAU/USD): Ha appena superato la soglia psicologica dei $4.500 l'oncia (record assoluto). La spinta arriva dalla de-dollarizzazione e dagli acquisti massicci delle Banche Centrali. Tecnicamente, l'RSI è in ipercomprato, ma il trend non mostra segni di inversione.

Argento (XAG/USD): È la vera "lepre" del 2025, con una performance che ha superato il +70% da inizio anno, toccando l'area dei $53 - $55. Essendo sia un bene rifugio che un metallo industriale (fondamentale per il fotovoltaico e i data center AI), beneficia di una doppia spinta.

Gas Naturale: Reazione e Stagionalità

Dopo mesi di letargo, il gas ha rialzato la testa con decisione.

Prezzo: Il Natural Gas (Henry Hub) è tornato a testare l'area dei $4,30 - $5,00/MMBtu.

Driver: Un inverno particolarmente rigido nell'emisfero nord e l'export record di GNL (Gas Naturale Liquefatto) verso l'Europa hanno eroso le scorte più velocemente del previsto.

Analisi: La reazione è violenta (+12% dai minimi di metà dicembre). La tenuta dei $4,00 è il segnale che il trend di breve è diventato rialzista.

Petrolio (WTI): Caccia al Bottom

Il petrolio è l'eccezione negativa del comparto, ma come notavi, ci sono segnali di stabilizzazione.

Situazione: Il WTI scambia in area $56,70, con una perdita annua vicina al 20%.

L'area di Bottom: Il supporto critico si trova tra $54,50 e $55,00. Negli ultimi giorni il prezzo ha rimbalzato per tre volte da questi livelli, suggerendo la presenza di forti acquisti istituzionali ("accumulazione").

Outlook: Sebbene l'offerta globale (USA, Brasile, Guyana) sia abbondante, un ritorno sopra i $58,50 confermerebbe il "bottoming out" e potrebbe innescare una ricopertura delle posizioni short verso i $62.

Sintesi Intermarket

Il mercato sta scommettendo su un 2026 dove la protezione (Oro) e l'energia specifica (Gas) contano più del consumo industriale generico (Petrolio). Il VIX basso che citavi prima stride un po' con questo volo dei metalli preziosi: di solito, se l'oro vola, il mercato si aspetta turbolenza.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Dow Jones (US30): La Rocca del ValueBuongiorno a tutti i trader stiamo assistendo a una rotazione settoriale da manuale in questa chiusura d'anno. Mentre i grandi nomi del tech tirano il fiato, il mercato sta premiando l'economia reale e le piccole medie imprese.

Ecco un'analisi della situazione attuale al 28 dicembre 2025:

Quadro degli Indici e Sentiment

1. Russell 2000 & Dow Jones: I Leader della Rotazione

Russell 2000: È la vera sorpresa del trimestre. Dopo anni di sottoperformance rispetto ai "Magnifici 7", ha rotto i massimi storici (area 2.400+), sostenuto dalle aspettative di tassi più bassi nel 2026 e da un miglioramento dei dati sulla "Street Economy".

Dow Jones: Continua la sua corsa verso i 48.900 punti. Essendo un indice price-weighted carico di titoli industriali e finanziari (Value), beneficia direttamente del ritorno di capitali verso settori ciclici e difensivi.

2. S&P 500: Il Gigante in Stand-by

L'indice si trova in una fase di distribuzione o consolidamento sui massimi (vicino ai 6.900 punti).

È "incastrato" tra due forze: da un lato il tech che pesa e lo zavorra, dall'altro l'ottima performance degli altri 490 titoli che lo tiene a galla. Finché tiene area 6.700, il trend rimane strutturalmente rialzista.

3. Nasdaq: Il Peggiore (per ora)

Il Nasdaq sta pagando i dubbi degli investitori sulla velocità di ritorno degli enormi investimenti (Capex) in Intelligenza Artificiale.

Tecnicamente, molti titoli guida (Nvidia, Microsoft, Apple) mostrano divergenze ribassiste o pattern di "bull trap". Un ritorno verso la media mobile a 50 giorni è lo scenario più probabile per scaricare gli eccessi.

Il VIX e la "Calma Apparente"

Il VIX (indice della paura) è sceso in area 13.40 - 13.60, livelli estremamente bassi che indicano compiacenza.

Nota operativa: Storicamente, quando il VIX staziona così in basso mentre gli indici principali sono sui massimi, il rischio di uno "storno improvviso" aumenta. La protezione (hedging) in questa fase costa poco, il che potrebbe essere un'opportunità.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

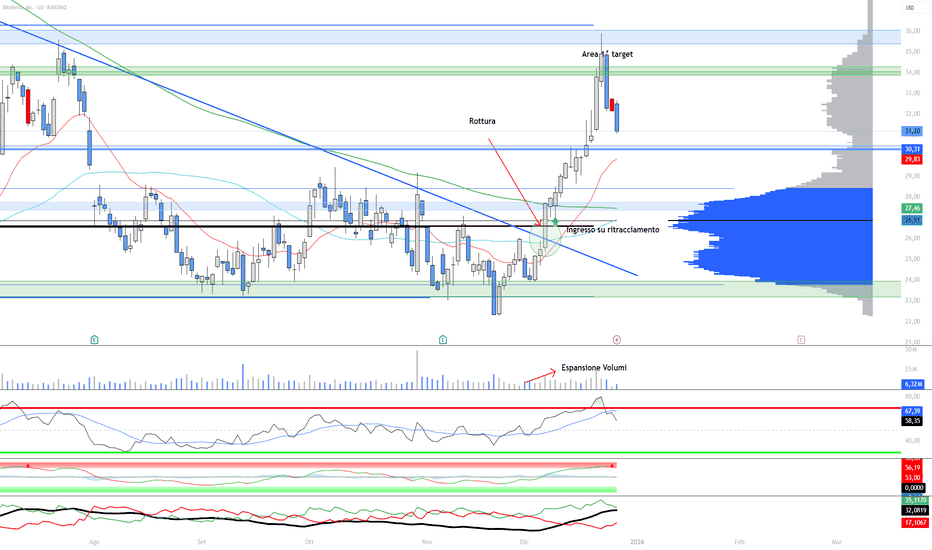

Videoanalisi per la nostra watchlist delle azioni americaneUn saluto a tutti i trader, Analisi Tecnica Moderna (MRNA)

1. Prezzo e Trend Recente

Dopo aver toccato un picco recente vicino ai $35.90 (22 dicembre), il titolo ha subito prese di profitto portandosi in area $31.20.

Trend di breve: Ribassista (fase di ritracciamento dopo un rally del +50% dai minimi).

Trend di medio: In miglioramento. Il titolo ha rotto la parte superiore di un canale discendente di lungo periodo, suggerendo un cambio di struttura.

2. Livelli di Supporto (Dove monitorare il rimbalzo)

Il ritracciamento attuale sta testando zone di liquidità importanti. Se hai già incassato il primo target, questi sono i livelli per un eventuale rientro o per mantenere il resto della posizione:

Supporto Immediato ($31.00 - $30.60): Qui transita il supporto psicologico dei 31 dollari e i primi livelli di Fibonacci di breve periodo.

Supporto Chiave ($29.00 - $28.00): Questo è il livello critico. Una tenuta dei $29.00 confermerebbe la formazione di un "higher low" (minimo crescente), fondamentale per la continuazione del trend rialzista.

Media Mobile 200gg ($27.40): Rappresenta l'ancora di salvezza per il trend di lungo periodo.

3. Indicatori Tecnici

RSI (14): Si è scaricato dai livelli di ipercomprato e ora orbita intorno a 47-50 (zona neutrale). C'è ancora spazio per una leggera discesa prima di diventare tecnicamente "oversold".

MACD: Ha incrociato al ribasso nel brevissimo periodo, confermando che la pressione venditrice è ancora presente.

Volatilità: Alta (ATR intorno al 4.6%). Aspettati movimenti bruschi.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Analisi del mercato dell'oro: nuovi massimi solidi, slancio e prAnalisi del mercato dell'oro: nuovi massimi solidi, slancio e preoccupazioni nascoste coesistono

I. Fattori chiave: incertezza politica e rotazione dei fondi

Nell'ultima settimana, i prezzi internazionali dell'oro sono aumentati di oltre il 4%, raggiungendo ripetutamente nuovi massimi storici. Questo rally è stato trainato principalmente da due fattori:

Divergenza del percorso politico della Federal Reserve: le aspettative del mercato sulla direzione dei tassi di interesse all'inizio del 2026 sono fluttuanti, con i prezzi dei future che indicano una probabilità del 45,6% di un taglio dei tassi a marzo. La continua incertezza politica sta frenando i rendimenti dei titoli del Tesoro USA (attualmente intorno al 4,1%), indebolendo l'attrattiva degli asset a reddito fisso e spingendo i fondi verso l'oro.

La domanda di beni rifugio rimane resiliente: sebbene l'indice di paura e avidità del mercato sia rimbalzato a 58, la ripresa del sentiment non è ancora stabile. Finché non verrà ripristinata la piena fiducia, la domanda di oro come bene rifugio principale continuerà a essere sostenuta.

II. Struttura tecnica: Avviso di un pullback in un forte trend rialzista

Modello di tendenza: Il grafico giornaliero mostra una struttura completamente rialzista, con i prezzi in costante aumento lungo la linea di tendenza rialzista, avendo attualmente superato la soglia dei 4500 $.

Segnali di momentum:

L'indicatore RSI è entrato in zona di ipercomprato (>70), indicando che il potere d'acquisto a breve termine si è esaurito e il rischio di un pullback tecnico è in aumento.

Le barre rosse del momentum del MACD sono ancora sopra la linea dello zero e il trend rialzista a medio termine rimane invariato, ma è necessario prestare attenzione alla possibilità che le barre continuino a espandersi in volume.

Livelli chiave:

Resistenza: 4550-4560 (massimi recenti), 4580-4600 (resistenza psicologica e tecnica).

Supporto: 4490-4500 (linea di demarcazione rialzista/ribassista di breve termine), 4300 (massimo precedente convertito in supporto), 4200 (linea di sicurezza del trend).

III. Prospettive e strategia per la prossima settimana

Valutazione complessiva: Prima che le aspettative di politica monetaria diventino più chiare, si prevede che il trend rialzista generale dell'oro continui, ma dopo i continui guadagni, dovrà affrontare pressioni di aggiustamento tecnico. La prossima settimana è la settimana di chiusura dell'anno e la liquidità di trading potrebbe diminuire, aumentando potenzialmente la volatilità.

Quadro di trading:

Strategia principale: Acquistare sui ribassi, evitare di inseguire i massimi.

Intervallo chiave:

L'area 4550-4560 presenta resistenza; una rottura significativa potrebbe offrire una piccola opportunità di vendita allo scoperto.

Il primo livello di supporto è 4490-4500; una rottura al di sopra di questo livello potrebbe rappresentare un'opportunità di acquisto.

Avvertenza sui rischi: la pubblicazione dei verbali della riunione della Fed la prossima settimana, insieme agli aggiustamenti delle posizioni di fine anno, richiede cautela riguardo a potenziali improvvisi ribassi. Tutte le operazioni devono essere eseguite con ordini stop-loss rigorosi; non mantenere mai posizioni in perdita.

Per comprendere le dinamiche di mercato della prossima settimana e ricevere ulteriori strategie in tempo reale e aggiornamenti su entrate/uscite, non esitate a contattarci!

Analisi dell'oro 2025 e prospettive per il 2026: gli indicatori Analisi dell'oro 2025 e prospettive per il 2026: gli indicatori tecnici raggiungono estremi storici, necessaria una correzione tecnica in un mercato rialzista

Il 2025 è stato senza dubbio un anno di performance eccezionali per il mercato dell'oro. Dopo aver superato con successo il minimo di lungo termine di 2.135 dollari a marzo 2024, i prezzi dell'oro hanno ufficialmente iniziato il loro principale trend rialzista. Raggiungendo un massimo di 4.381 dollari a dicembre 2025, l'aumento cumulativo ha raggiunto i 2.246 dollari, con un'impennata del 105,2%. Solo nel 2025, i prezzi dell'oro sono aumentati di 1.757 dollari dall'inizio dell'anno, con un guadagno del 67,0%, sovraperformando significativamente la maggior parte delle classi di attività globali e portando il settore dei metalli preziosi a diventare il settore con le migliori performance dell'anno.

I. Analisi tecnica approfondita: solida struttura del mercato rialzista, ma rischi di ipercomprato in accumulo

1. Grafici mensili e settimanali: perfetto pattern di mercato rialzista e supporto dinamico

Dal punto di vista del grafico mensile, questa tornata di rialzi del prezzo dell'oro mostra una significativa stabilità. I prezzi dell'oro hanno costantemente registrato ribassi limitati durante il loro trend rialzista, con consolidamenti laterali che hanno sostituito i profondi ribassi, attenendosi rigorosamente al classico ritmo del mercato rialzista di "massimi crescenti e minimi crescenti simultanei". A dicembre 2025, i prezzi dell'oro hanno superato con successo il massimo di novembre di $4245, formando un pattern di breakout mensile. Se il prezzo di chiusura a fine mese riuscirà a mantenersi al di sopra di questo livello, la validità di questo breakout sarà ulteriormente confermata.

Il grafico settimanale illustra chiaramente l'accelerazione del trend rialzista. Tre linee di tendenza progressivamente più ripide formano un solido sistema di supporto multistrato e le loro pendenze in continuo aumento riflettono direttamente il rafforzamento sostenuto dello slancio rialzista. Le medie mobili su diversi intervalli temporali sono in sintonia con le linee di tendenza:

La media mobile a 50 settimane si allinea con la linea di tendenza più bassa.

La media mobile a 20 settimane corrisponde alla linea di tendenza intermedia.

La media mobile a 10 settimane (attualmente intorno a $ 4125) funge da supporto centrale più immediato e dinamico durante l'impennata del prezzo dell'oro.

2. Avvertimenti dai livelli di prezzo chiave e dagli indicatori di momentum

Nonostante il trend forte, diversi segnali suggeriscono l'accumulo di rischi a breve termine:

Segnali di resistenza e di esaurimento: l'attuale rally ha incontrato una resistenza vicino a $ 4349, che coincide con l'estensione di Fibonacci del 600% del trend ribassista del 2022. Contemporaneamente, l'attuale trend rialzista è aumentato del 40,4%, approssimativamente in linea con il 38% del precedente trend rialzista, indicando che il momentum rialzista all'attuale livello di prezzo potrebbe essere in fase di temporaneo esaurimento.

Segnale di ipercomprato dagli estremi storici: l'indice di forza relativa (RSI) mensile ha raggiunto il livello di ipercomprato più alto dal picco del mercato rialzista del 1980. L'esperienza storica suggerisce che, dopo letture così estreme, anche se il mercato rialzista a lungo termine continua, è altamente probabile che il mercato entri in una fase di consolidamento o correzione tecnica per correggere gli indicatori surriscaldati.

3. Analisi della struttura tecnica multiperiodo

Grafico giornaliero: il sistema delle medie mobili è in completo allineamento rialzista, il prezzo si muove lungo la banda di Bollinger superiore e le bande di Bollinger si stanno allargando verso l'alto, indicando un trend forte. Sebbene l'RSI sia superiore a 70 in territorio di ipercomprato, non ha mostrato una chiara inversione, suggerendo che il momentum rialzista persiste.

Grafico a 4 ore: sta emergendo un pattern di consolidamento leggermente rialzista. Le medie mobili stanno divergendo verso l'alto e le bande di Bollinger si stanno restringendo, indicando una volatilità in calo e una fase di consolidamento. Il MACD è al di sopra della linea dello zero, con un moderato slancio rialzista e nessun segno di inversione ribassista.

II. Supporto Core e obiettivi al rialzo: aree chiave per la battaglia rialzista-ribassista

1. Intervallo di supporto Core a breve termine

I livelli chiave per il movimento del prezzo dell'oro a breve termine sono concentrati in due punti cruciali:

$4164: il minimo mensile di dicembre 2025 (al momento dell'analisi). Una rottura decisa al di sotto di questo livello interromperebbe il trend rialzista dei "minimi crescenti".

$4125: la media mobile semplice a 10 settimane. Un'ulteriore rottura di questo livello confermerebbe un segnale di indebolimento a breve termine.

Un ulteriore supporto importante si trova al minimo di ottobre 2025 di $3886. Una rottura al di sotto di questo livello potrebbe segnalare uno spostamento della dominanza del mercato verso i ribassisti. 2. Calcolo del target di rialzo

Se i rialzisti riusciranno a mantenere il supporto sopra menzionato e a riprendere il trend rialzista, i calcoli tecnici suggeriscono il seguente intervallo target:

Primo intervallo target: $4516 - $4544. Questo intervallo combina l'estensione di Fibonacci del 127,2% dell'ultima onda di ritracciamento e il livello di ritracciamento del 400% del ribasso dopo il massimo del 2011.

Obiettivi successivi: $4688 e $4762. Questi livelli di prezzo potrebbero costituire una resistenza temporanea prima di una rottura. Affinché i prezzi dell'oro si stabilizzino al di sopra di questi livelli, potrebbe essere necessaria una correzione tecnica per aggiustare gli indicatori.

III. Fattori fondamentali nel 2026: gettare solide basi per una solidità a lungo termine

Si prevede che i fattori fondamentali continueranno a fornire un solido supporto all'oro nel 2026:

Continui acquisti di oro da parte delle banche centrali: sullo sfondo delle tensioni geopolitiche e dell'incertezza del sistema monetario, i paesi emergenti stanno accelerando la diversificazione delle loro riserve valutarie. Si prevede che gli acquisti di oro da parte delle banche centrali globali si manterranno a un livello elevato, pari a 750-900 tonnellate all'anno.

Contesto macroeconomico favorevole: il mercato si aspetta ampiamente che le principali banche centrali a livello globale avviino un ciclo di allentamento monetario. Insieme alle incertezze sulle politiche commerciali e sui deficit fiscali, le proprietà di bene rifugio e di copertura dall'inflazione dell'oro continueranno ad attrarre la domanda di investimenti attraverso ETF e titoli fisici.

Struttura di offerta ristretta: la crescita della capacità delle miniere d'oro globali è limitata, mantenendo un equilibrio stretto tra domanda e offerta nel mercato dell'oro, fornendo un supporto strutturale ai prezzi dell'oro. Diverse istituzioni prevedono un ulteriore aumento del prezzo medio dell'oro nel 2026.

IV. Sintesi e prospettive: cauto ottimismo, cogliere le opportunità durante le fasi di flessione

L'oro è pronto per un forte mercato rialzista fino al 2026, con un trend rialzista a medio-lungo termine che rimane invariato. Gli obiettivi di rialzo calcolati tecnicamente guidano la direzione futura. Tuttavia, l'RSI mensile ha raggiunto un massimo pluridecennale, segnalando condizioni di ipercomprato e fungendo da forte avvertimento dell'accumulo di rischi di surriscaldamento a breve termine.

In sintesi, la probabilità di un pullback tecnico o di un consolidamento dell'oro all'inizio del 2026 è in aumento. Ciò potrebbe essere una correzione degli indicatori di ipercomprato estremo o il risultato di prese di profitto sul mercato. Per gli investitori, un pullback dei prezzi dell'oro verso l'intervallo di supporto principale di $ 4.125-$ 4.164, o persino un livello di ritracciamento sano più basso, potrebbe rappresentare una migliore opportunità di ingresso in termini di rischio-rendimento per il posizionamento a medio-lungo termine.

Raccomandazioni di trading: Nel breve termine, prestate molta attenzione al livello di supporto di $ 4.500-$ 4.495, che rappresenta il limite superiore della recente piattaforma di massimi e dove si concentrano gli acquisti tecnici. Al rialzo, tenete d'occhio il livello di resistenza chiave di $ 4.550; una rottura decisa al di sopra di questo livello aprirebbe un nuovo potenziale rialzista. Supponendo che il trend rialzista rimanga intatto, la strategia dovrebbe concentrarsi sull'"acquisto sui pullback", monitorando attentamente la difesa dei livelli di supporto chiave e il processo di correzione degli indicatori di ipercomprato.

Euro-Dollaro: Monitoriamo la Trendline in Vista delle MinuteBuonasera, analisi molto breve su Euro-Dollaro, considerando il clima festivo e la scarsità di dati in grado di muovere il cambio. L’unico appuntamento degno di nota per la prossima settimana è la pubblicazione delle minute della FED martedì sera.

Come si può vedere, il cambio è attualmente caratterizzato da un trend positivo nel breve periodo: da circa un mese si susseguono massimi e minimi crescenti. Ho tracciato questa linea dei minimi crescenti e la terrò sotto controllo per la settimana entrante, monitorando sia lo scarico degli oscillatori che la tenuta della trendline.

In caso di tenuta della trendline e del livello di 1,175, potremmo valutare un ingresso rialzista con primo target in area 1,179 e secondo target in area 1,185. La chiusura della posizione è consigliata in caso di cedimento della trendline.

Trading range sul DaxMentre la maggior parte degli indici ha mostrato una seconda parte d’anno in forte trend rialzista, il DAX ha sostanzialmente lateralizzato negli ultimi sei mesi, muovendosi tra area 23.200 e 24.800 punti.

Attualmente, l’indice tedesco si sta nuovamente avvicinando alla parte alta del range, con i prezzi in area 24.500 punti e gli oscillatori che si apprestano a entrare in zona di ipercomprato. Una eventuale conferma ribassista, caratterizzata da un pattern candlestick ribassista e dallo scarico degli oscillatori, potrebbe rappresentare un valido segnale per un ingresso short sull’indice. Lo stop andrebbe posizionato in caso di rottura del range, mentre i target sarebbero prima la zona mediana e poi la parte bassa del range stesso.

Monitoriamo con attenzione le prossime sedute.

BTCUSD Mostra Stabilità Dopo La DiscesaBTCUSD è sceso con forza in precedenza e ha poi raggiunto una chiara area di domanda. Da qui la pressione di vendita ha iniziato a diminuire. Le candele recenti indicano che i venditori stanno perdendo controllo e i compratori stanno tornando gradualmente. Il prezzo mantiene il supporto.

Il mercato non sta più creando minimi inferiori e l’azione dei prezzi appare più stabile. Questo suggerisce che la fase ribassista potrebbe terminare e preparare una ripresa. I compratori entrano con cautela.

Finché BTCUSD rimane sopra la zona di domanda, la struttura resta positiva. Se il supporto regge, il prezzo può avanzare verso 90k.

Il rischio resta contenuto sotto 85,5k.

BTCUSD trova equilibrio dopo la correzione di mercatoBTCUSD è passato da una fase rialzista a una correzione dopo una reazione in area di offerta. Il prezzo è sceso in modo ordinato e ha trovato stabilità vicino a una zona di domanda, dove la pressione di vendita si è ridotta. Da lì, la struttura mostra una ripresa graduale con minimi più alti. Questo indica un assorbimento della pressione ribassista. L’area 91k resta una zona di riferimento visibile se il momentum continua.

Il macd su btcusd.Buon Natale a tutti. Sembra che il prezzo del btc non voglia saperne di rimbalzare verso l'alto, come se qualcosa lo tenesse giù ogni qualvolta alza la testa. Il macd ci viene in aiuto, nonostante la pressione ribassista, l'indicatore sembra dire che il prezzo ha scaricato gli eccessi, ma non è il momento di adagiarsi sugli allori, in questo momento ogni tentativo di rialzo è bloccato puntualmente dall'orario di negoziazione che viene adoperato a Wall street. Vi è piaciuta la riserva strategica? Vi sono piaciute le bugie di Trump? Siete felici dopo aver venduto l'anima a Blackrock? No? Mi dispiace per voi, io sono qui solo per speculare e nemmeno la data di chiusura di 23 miliardi di dollari in opzioni solo su deribit, ha creato l'occasione per farvi vendere sopra i 100k usd. Perché la maggioranza di voi attende che il prezzo salga per poi vendere giusto?

In questo momento io non farei nulla, prezzo in laterale da più di un mese, tenuto fermo per chissà quale causa, fate voi, io non mi esprimo sulle cause ma sugli effetti, perciò nel momento che vedrò qualcosa di buono per i rialzisti o per i ribassisti lo scriverò, nel frattempo vi auguro buone feste a tutti.

[Analisi del trend dell'oro: il ritorno della liquidità rafforza

Venerdì (26 dicembre), l'oro internazionale ha aperto con una performance costantemente positiva. La liquidità del mercato post-festività si è gradualmente ripresa, insieme alle crescenti aspettative di un taglio dei tassi da parte della Fed, spingendo congiuntamente gli acquisti costanti. Sebbene l'indice del dollaro USA abbia mostrato un rimbalzo tecnico a breve termine, rimane soggetto a una tendenza al ribasso e a una pressione chiave. Il suo rafforzamento ha limitato la pressione al ribasso sull'oro e, al contrario, consolida ulteriormente le basi rialziste dei prezzi dell'oro da una prospettiva macroeconomica.

Guardando al futuro, crediamo fermamente che il mercato rialzista dell'oro sia tutt'altro che finito. Nei prossimi uno o due anni, i molteplici fattori a sostegno dei prezzi dell'oro non solo permangono, ma si stanno anche rafforzando: l'intreccio tra elevata spesa fiscale statunitense e inflazione statica, rendimenti reali in graduale calo e aspettative di un potenziale cambiamento nella politica monetaria costituiscono tutti un fattore strutturalmente rialzista per l'oro nel medio-lungo termine. Inoltre, la possibilità di un indebolimento del dollaro USA è in aumento e si prevede che i fattori fondamentali che hanno spinto i prezzi dell'oro negli ultimi due anni continueranno a svilupparsi. L'oro si trova attualmente nella fase iniziale o intermedia di un nuovo trend.

Analisi tecnica: il trend è sovrano, i ritiri offrono opportunità

I prezzi dell'oro hanno aperto in rialzo venerdì, raggiungendo un nuovo massimo vicino a 4528, confermando ulteriormente la continuazione del trend. Nel mercato attuale, "nuovi massimi ogni giorno" sono diventati la norma, ma è opportuno prestare attenzione alla volatilità a breve termine. Restiamo rialzisti sull'oro, ma sconsigliamo vivamente di inseguire i massimi; attendere pazientemente un ritiro prima di entrare nel mercato è più prudente.

Strutturalmente, l'oscillatore stocastico del grafico a 4 ore e il MACD sono attualmente in una fase di consolidamento di alto livello, mostrando un tipico "rialzo laterale", che riflette il graduale rafforzamento del mercato. Il grafico orario mostra un consolidamento laterale resiliente di alto livello, con un supporto chiave a 4460. Un pullback verso quest'area durante la giornata rappresenterebbe un buon punto di ingresso per le posizioni lunghe.

In termini di strategia di trading, l'approccio principale di oggi rimane l'acquisto sui ribassi, integrato da vendite a breve termine ai livelli di resistenza chiave. La resistenza a breve termine si osserva nell'area 4530-4550, mentre i livelli di supporto sono 4485-4465. Dato che venerdì è la giornata di chiusura, consigliamo di concentrarsi sul trading intraday a breve termine, controllando le dimensioni delle posizioni ed evitando di mantenerle durante il fine settimana.

Seguiamo insieme il trend, pianifichiamo razionalmente e cogliamo opportunità ad alta certezza in un contesto di volatilità!

👉 Seguitemi per aggiornamenti strategici in tempo reale e analisi di mercato approfondite, e cogliamo ogni ondata del mercato dell'oro!

EURGBP short TP 0,8645📉 Operazione short su EUR/GBP

Il prezzo si trova all’interno di un trend ribassista ben definito, con massimi e minimi decrescenti. Dopo un pullback sulla zona di resistenza 0,8725–0,8730, il mercato mostra segnali di rifiuto, offrendo un’opportunità di vendita in linea con il trend principale.

🎯 Target in area 0,8645, dove passa un importante supporto.

🛑 Stop loss sopra la resistenza, in area 0,8758, per proteggersi da una possibile inversione.

Operazione basata su price action e continuazione del trend, con un buon rapporto rischio/rendimento.

S&P500 future giornalieroSu base giornaliera interessante come su S&P, a differenza del Nasdaq, osserviamo ADX Line inclinata al rialzo e indica inizio di una fase trending, ma DI+ ancora inclinato al ribasso, quando anche DI+ sara inclinato al rialzo e DI- al ribasso (già lo è) avremo la configurazione più favorevole per le posizioni long e conferma di una fase trending, preferibilmente ADX > 25

Analisi settimanale del mercato dell'oro | Calma dopo la frenesiAnalisi settimanale del mercato dell'oro | Calma dopo la frenesia da record e pianificazione strategica 🔥📈

I. Trend principali del mercato: la storia si ripete!

Amici, venerdì il mercato ci ha fatto un "regalo di Natale" in ritardo! 🎁 L'oro spot è salito di oltre 25 dollari, mentre l'argento è salito vertiginosamente, entrambi battendo i record storici! 💥

Prezzo attuale: l'oro si mantiene stabile sopra i 4505 dollari, puntando al massimo della sessione asiatica di 4531 dollari.

Impegno annuale: un aumento di quasi il 70% nel 2025, la performance più brillante dal 1979! Non è solo un numero, ma la potenza di un trend.

Qual è il "motore" dietro tutto questo? Lasciatemi spiegare:

"Polveriera" geopolitica 🧨: Le crescenti tensioni in Venezuela, con gli Stati Uniti che hanno imposto un blocco alle petroliere, hanno spinto i fondi globali a riversarsi istintivamente sull'oro, il "bene rifugio per eccellenza".

"Rassicurazione" sul taglio dei tassi di interesse 📉: Il mercato crede fermamente che la Fed continuerà a tagliare i tassi nel 2026, rendendo il costo opportunità di detenere oro sempre più basso: una logica solidissima!

"Veri fan" delle banche centrali 🏦: Le banche centrali globali continuano ad acquistare oro; la "dedollarizzazione" non è più solo un concetto, ma un processo in corso, che costruisce un solido "fossato" per i prezzi dell'oro.

Promemoria amichevole 🚨: Anche nel mezzo della festa, un certo grado di sobrietà è necessario. Nel 2026, l'atteggiamento fluttuante della Fed, un rimbalzo del dollaro e persino una crisi di liquidità innescata da un crollo del mercato azionario potrebbero far "starnutire" i prezzi dell'oro. Ma non abbiamo paura, perché abbiamo una strategia!

II. Analisi tecnica: Dopo l'impennata, dove va? 🚦 So che molte persone sono sia entusiaste che apprensive: possiamo ancora inseguirla? Ci sarà un brusco calo?

La mia opinione è chiara: il trend la fa da padrone, ma non inseguire ciecamente i massimi! Diamo un'occhiata ai grafici:

Grafico giornaliero: Canale rialzista ripido; i tori dominano indubbiamente il mercato! Tuttavia, si noti che il recente grafico a candele mostra lunghe ombre inferiori 🧵, simili a un "cammino sul filo", indicando una crescente divergenza tra tori e ribassisti. È altamente probabile un breve periodo di consolidamento ad alto livello, che digerirà i guadagni. Inseguire il prezzo a questo punto è come afferrare un coltello che cade: estremamente rischioso!

Grafico a 4 ore: questa è la nostra mappa di navigazione tattica! Nonostante un pullback a metà settimana, il prezzo è rimbalzato come una palla, colpendo le medie mobili MA5/MA10 (intorno a 4485-4490) e poi salendo ulteriormente. Questo ci dice chiaramente: questa è la roccaforte principale dei rialzisti!

🎯 Posizioni chiave (tenete d'occhio queste posizioni; una mappa è essenziale per la guerra):

Linea di difesa ribassista (Resistenza): 4530-4550. Dopo un'impennata iniziale al mattino, è scesa; questo è il "picco" a breve termine, con una forte resistenza.

Roccaforte rialzista (Supporto): 4480-4490! Questa è l'area che apprezzo di più! Questo è il supporto della media mobile e la precedente piattaforma di partenza per il rialzo; non può essere violato! Una rottura al di sotto di questo livello significherebbe una pausa nell'offensiva a breve termine. Profondità strategica (Forte supporto): 4440-4430. Questa è l'ultima linea di difesa strategica nel caso in cui la fortezza crollasse.

III. La mia strategia di trading: la pazienza è fondamentale; colpisci con decisione! 🎯 A questi massimi storici, il sentiment è più importante dell'analisi tecnica. Il mio principio è: meglio perdere un'opportunità che commettere un errore!

🏆 Strategia di forza principale: acquista sui ribassi, ma attendi un buon prezzo!

Il mio punto di ingresso ideale: $4485-$4490. Solo un pullback a questo livello offrirà un rapporto rischio-rendimento sufficientemente interessante!

La mia linea di stop loss: posizionata saldamente sotto $4475. Lascia al mercato una certa volatilità, ma una rottura sotto questo livello richiede l'uscita dalla posizione; la disciplina è la chiave di volta!

Il mio obiettivo: $4520 → $4530 → $4550. Prendi i profitti a tappe, assicurandoti i guadagni.

⚔️ Strategia supplementare: sondare il fronte, posizioni leggere per il gioco d'azzardo

Se il rimbalzo è debole: considerate una posizione corta leggera tra $4530 e $4535, con uno stop loss rigoroso sopra $4543. Entrate e uscite rapidamente, puntando a $4500-$4490. Questa è solo una "tattica di molestia", non la battaglia principale!

💔 Considerazioni personali: so che aspettare è doloroso e vedere i prezzi salire ti tenta sempre a inseguire. Ma investire è una maratona e proteggere il capitale è sempre la priorità assoluta. Siamo pazienti come i cacciatori, aspettando che il mercato offra il miglior punto di ingresso con il minor rischio e il rendimento più certo!

IV. Prospettive di mercato: il vasto potenziale dell'oro ✨ Amici, siamo in una "grande era" per l'oro. Sebbene possano esserci fluttuazioni a breve termine, le tre epiche narrazioni degli acquisti di oro da parte delle banche centrali, della dedollarizzazione e dell'instabilità geopolitica sono tutt'altro che concluse.

Nel breve termine, teniamo d'occhio il livello di $ 4480; determinerà il ritmo della battaglia futura.

Nel lungo termine, mantenete le vostre posizioni in oro. Ogni profondo pullback potrebbe rappresentare un'altra opportunità di acquisto offerta dal mercato.

Il mercato è sempre in oscillazione, ma logica e disciplina ci mantengono calmi. Seguitemi e affrontiamo insieme i mercati rialzisti e ribassisti! 💪

XAU/USD - Pullback — Trend ancora intattoXAU/USD mantiene una chiara struttura rialzista poiché il prezzo è al di sopra dell'EMA 34/89, con entrambe le EMA che continuano a seguire un trend rialzista e a fungere da supporto dinamico.

Dopo un forte rally, il mercato è entrato in un pullback tecnico verso la zona di domanda marcata, indicando una pausa del trend piuttosto che un'inversione.

Lo scenario preferito è una correzione del prezzo verso la zona di supporto → assorbimento della pressione di vendita → continuazione del trend rialzista. Se la zona di domanda regge, è molto probabile che l'oro ritesti il picco più vicino e si estenda fino alla zona target superiore.

Contesto di mercato:

Alla fine dell'anno, la scarsa liquidità rende l'oro più soggetto a pullback più profondi del solito, ma i mercati difensivi continuano a supportare il trend principale.

Aspettate di acquistare il pullback all'EMA o aspettate un breakout per confermare la continuazione? Siete d'accordo o no?