Analisi SP500 fut al 29.01.2026Ieri l'sp500 future ha generato una giornata poco direzionale. L'impostazione a livello daily rimane sempre la stessa, con probabilità di ritest di area 7050 prima di attuare una correzione più rilevante. La struttura ipotizzata rimane sempre la stessa.

Nel brevissimo termine l'impostazione rimane rialzista con ipotesi di target 7050-7060 nella giornata odierna. Questo movimento riporterebbe i prezzi a ritestare la trend line dinamica, lato inferiore del cuneo. I grafici comunque mostrano alte probabilità di movimento correttivo verso il basso, se questo si verificherà vedremo poi quali potrebbero essere il target di movimento.

Buon Trading

Agata Gimmillaro

X-indicator

Argento in difesa del trend — decisione imminenteL’argento sta difendendo il trend la struttura deciderà il prossimo movimento

L’argento sta scambiando intorno a $117.10, mantenendosi all’interno di un canale ascendente ben definito dopo un forte impulso rialzista. La struttura generale resta bullish, con il prezzo che continua a rispettare la trendline crescente.

Il ritracciamento attuale è ordinato e correttivo, con supporto nell’area $115.00–$116.00, una zona chiave di confluenza tra supporto del canale e trendline. Questo è un punto decisionale, non un segnale di rottura. I venditori stanno reagendo, ma non controllano il mercato.

Finché il prezzo rimane sopra $115.00, il bias rialzista resta valido. Una fase di consolidamento qui sarebbe sana e potrebbe preparare una continuazione verso la parte alta del canale in area $125.00–$128.00.

L’invalidazione è chiara: una rottura decisa con accettazione sotto $114.50–$115.00 indicherebbe perdita di struttura e aumenterebbe la probabilità di una correzione più profonda.

Per ora, l’argento non sta rifiutando prezzi più alti sta testando il supporto del trend.

Lasciamo che sia il prezzo a confermare il prossimo movimento.

XAUUSD – IL TREND RIALZISTA CONTINUA📈Trend Principale: RIALZANTE

Il prezzo si muove all'interno di un chiaro canale ascendente.

L'EMA20 è sopra l'EMA50 → la struttura rialzista è mantenuta.

La zona di domanda (cerchio giallo) funge da buon supporto.

Scenario Preferito:

Acquista in caso di pullback verso la zona di domanda/EMA.

Punta verso la regione 5.700-5.720 all'interno del canale dei prezzi.

⚠️ Nota:

Solo se il prezzo scende bruscamente sotto l'EMA50 → lo scenario rialzista si indebolisce.

Dai priorità al seguire il trend, evita di vendere contro il trend.

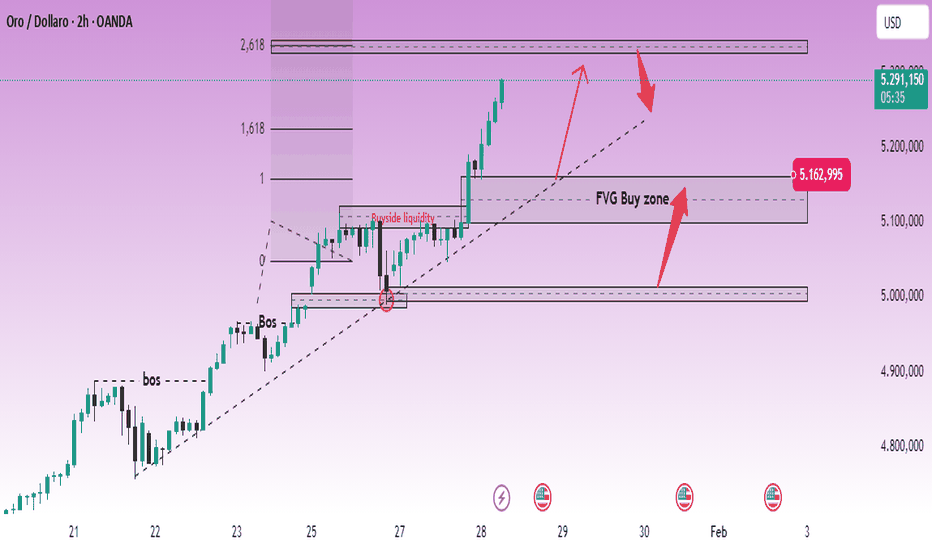

XAU (2H) – Mantiene nuovi massimi!L'oro continua il suo chiaro trend rialzista, con tutte le correzioni assorbite nella nuova zona chiave di domanda/FVG.

Il prezzo si sta attualmente consolidando al di sopra della zona di supporto, indicando che i flussi di capitale continuano a favorire gli acquisti in linea con il trend principale.

L'RSI rimane alto, a dimostrazione del fatto che il momentum rialzista continua a prevalere, nonostante il mercato si sia espanso significativamente.

Se il prezzo mantiene l'attuale zona di domanda, lo scenario preferito rimane una continuazione del trend rialzista, dirigendosi verso livelli più alti, secondo la struttura.

Qualsiasi correzione a breve termine è ancora considerata un pullback tecnico, purché la struttura del trend rialzista non sia stata interrotta.

XAU (1H) – Viene mantenuta la velocità aumentataIl prezzo si sta muovendo in un chiaro canale ascendente, la struttura più alta - più alta è ancora valida.

Le correzioni precedenti sono state ben assorbite a domanda/FVG, mostrando un flusso di cassa di acquisto attivo.

Attualmente, l'oro continua a rompere e mantenere la zona di accumulazione, confermando che il trend rialzista non è stato interrotto.

Dai priorità allo scenario di acquisto in base al trend, aspettandoti che il prezzo espanda il suo range e si sposti fino all'area di $ 5.390, come mostrato nel grafico.

👉 Solo quando il prezzo di chiusura della candela rompe il canale ascendente lo scenario rialzista verrà invalidato.

L'oro supera i 5.300 dollari, la domanda di beni rifugio infiammL'oro supera i 5.300 dollari, la domanda di beni rifugio infiamma il mercato! 🚀

In un contesto di continua incertezza economica e rischi geopolitici, l'oro è tornato a essere un bene rifugio per i fondi globali. Martedì, l'oro spot ha aperto in rialzo e ha continuato a crescere, superando i 5.080 dollari prima di attraversare un breve periodo di consolidamento. Ha poi registrato una forte impennata durante la sessione statunitense, raggiungendo un nuovo massimo storico sopra i 5.190 dollari, chiudendo in rialzo del 3,41% a 5.179,40 dollari l'oncia.

Il giorno precedente si è registrato un aumento del 3,4% dei prezzi dell'oro, segnando il maggiore guadagno giornaliero da aprile, evidenziando un drastico cambiamento nel sentiment del mercato. Da inizio anno, l'oro è aumentato di oltre il 19% e, guardando al 2025, si prevede che il suo guadagno annuo raggiungerà un sorprendente 64%. In un contesto di crescente volatilità dei mercati finanziari e di una situazione internazionale instabile, gli investitori stanno accelerando il loro afflusso verso asset rifugio come l'oro, alimentando una domanda costantemente forte. Di particolare rilievo è l'incertezza che circonda la politica estera degli Stati Uniti, che ha ulteriormente alimentato l'avversione al rischio del mercato.

Analisi tecnica: Momentum inarrestabile, obiettivo 5300! 📈 Da un punto di vista tecnico, i livelli di resistenza dell'oro sono diventati praticamente inesistenti, con livelli psicologici chiave infranti uno dopo l'altro, a dimostrazione di un momentum rialzista estremamente forte. Attualmente, il prossimo obiettivo chiave è il livello di 5300 dollari. Sul grafico a quattro ore, è emersa una grande candela rialzista, che ha completamente infranto la precedente resistenza tecnica e ha mostrato un trend rialzista "da capogiro". Le forze del trend hanno dominato completamente il mercato e continuare a essere rialzisti sull'oro è senza dubbio la scelta giusta per seguire il trend.

Sebbene l'oro abbia continuato il suo slancio rialzista durante la sessione diurna, coloro che inseguono il rally sono esitanti a causa dei prezzi elevati, mentre coloro che ribassi sono avversi al rischio, creando un dilemma nel sentiment del mercato. Dopo essersi stabilizzato sopra i 5.200 dollari nelle prime ore del mattino, il trend rialzista dell'oro è ripreso e attualmente si trova in una fase di accelerazione. Prima che il fervente sentiment rialzista si plachi, ogni piccolo calo potrebbe rappresentare un'opportunità di ingresso. Durante la sessione europea, prestate molta attenzione all'area di supporto tra i 5.230 e i 5.240 dollari; acquistare sui ribassi rimane la strategia principale.

Focus: Decisione della Fed e discorso di Powell! 🎤 Stasera, il mercato assisterà alla decisione della Federal Reserve sui tassi di interesse. Sebbene il mantenimento del tasso attuale sia altamente probabile, il discorso di Powell sarà cruciale nell'influenzare la volatilità del mercato. Qualsiasi osservazione sottile sulle prospettive di politica monetaria potrebbe innescare una nuova ondata di fluttuazioni dei prezzi dell'oro. Gli investitori devono rimanere vigili e adattabili a qualsiasi potenziale cambiamento nel sentiment del mercato.

Consiglio di trading: segui il trend, non contrastarlo! 💡 Strategia per posizioni lunghe: valuta l'idea di aprire posizioni lunghe quando l'oro torna a circa 5230-5240, con uno stop-loss a 5210 e un target a 5320. Se sfonda, mantieni la posizione.

Il mercato è in ascesa, il trend è consolidato, solo seguendolo puoi cavalcare l'onda! ✨

Metti "Mi piace" e seguici per rimanere aggiornato sulle ultime analisi di mercato!

Lascia un commento e condividi le tue opinioni, cogliamo insieme il polso del mercato! 👍📬

Analisi SP500 fut al 28.01.2026Ulteriore rialzo per il derivato americano, in oggetto, nella seduta di ieri. Anche dopo l'apertura le quotazioni generano un ulteriore massimo assoluto a 7043. Da area 7040-7050 ci aspetteremmo un ritracciamento, un ulteriore abc che potrebbe riportare i prezzi verso 6960 come prima onda correttiva (A).

Anche a livello intraday l'impostazione tecnica mostra buone probabilità di correzione, dai livelli sopra indicati, in quanto i prezzi hanno fatto un pullback sul lato inferiore del cuneo e gli indicatori mostrano un buon ipercomprato.

Buon Trading

XAUUSD – Prospettiva Tecnica M45XAUUSD – M45 Prospettiva Tecnica: Forte Momentum, Ora Osserva le Reazioni di Liquidità | Lana ✨

L'oro è salito sopra $5,250, estendendo la sua corsa rialzista con forte momentum. L'azione del prezzo rimane costruttiva, ma man mano che il mercato si approfondisce nel territorio premium, le reazioni di liquidità diventano più importanti del mero momentum.

📈 Struttura di Mercato e Azione dei Prezzi

L'oro continua a essere scambiato all'interno di un canale ascendente ben definito, confermando una forte struttura rialzista.

Numerosi punti di BOS (Break of Structure) sul grafico evidenziano il persistente controllo degli acquirenti.

L'ultima gamba rialzista è stata aggressiva, indicando acquisti guidati dal momentum, ma aumentando anche la probabilità di reazioni a breve termine.

Ai livelli attuali, il mercato è esteso sopra il valore, il che spesso precede una consolidazione o un ritracciamento controllato.

🔍 Zone Tecniche Chiave su M45

Zona di Offerta Superiore / Zona di Reazione: 5280 – 5310

Questa area rappresenta una zona premium dove il prezzo potrebbe affrontare prese di profitto o sweep di liquidità prima di scegliere una direzione.

Supporto Immediato (Zona Mediana del Canale / Zona di Retest): 5200 – 5220

Un'area chiave dove il prezzo potrebbe ritirarsi e tentare di mantenere la struttura.

Zona di Liquidità Forte sul Lato Vendita: intorno a 5050

Segnata chiaramente sul grafico, questo è un livello più profondo dove la liquidità è ferma e dove potrebbero emergere reazioni di acquirenti più forti se il ritracciamento si estende.

Finché il prezzo rimane all'interno del canale, il bias rialzista più ampio rimane intatto.

🎯 Scenari di Trading

Scenario 1 – Estensione con Cautela:

Se il prezzo continua a salire nella zona 5280–5310, aspettati una maggiore volatilità e potenziali rifiuti a breve termine. Quest'area è più adatta per la gestione del rischio e l'osservazione, non per inseguire aggressivamente.

Scenario 2 – Ritracciamento Sano (Preferito):

Un ritracciamento verso 5200–5220 consentirebbe al prezzo di riequilibrare la liquidità mantenendo la struttura. Mantenere questa zona supporta la continuazione all'interno del canale.

Scenario 3 – Sweep di Liquidità Più Profondo:

Se la volatilità si espande, potrebbe verificarsi un movimento verso la zona di liquidità sul lato vendita ~5050 prima che si sviluppi una gamba di continuazione più forte.

🌍 Contesto di Mercato (Breve)

Il forte movimento dell'oro sopra $5,250 riflette una domanda continua per asset di rifugio sicuro in mezzo a persistenti incertezze macro e geopolitiche. Forti guadagni giornalieri rinforzano il sentiment rialzista, ma tali movimenti verticali tendono anche ad attirare prese di profitto a breve termine, rendendo struttura e livelli di liquidità critici.

🧠 Opinione di Lana

Il trend è rialzista, ma non ogni movimento rialzista è un acquisto. A livelli estesi, Lana si concentra su come il prezzo reagisce nelle zone di liquidità, non sull'inseguire il momentum.

✨ Rispetta la struttura, sii paziente vicino agli estremi e lascia che il mercato venga ai tuoi livelli.

XAUUSD (H2) – Piano Liam (28 Gen)XAUUSD (H2) – Piano di Liam (28 gennaio)

Nuovo ATH, forte flusso verso i beni rifugio | Segui la tendenza, acquista solo i pullback FVG

Sintesi rapida

L'oro continua a registrare nuovi massimi storici poiché il capitale globale si sposta verso beni rifugio in mezzo a un'incertezza economica e geopolitica persistente legata alle recenti decisioni politiche degli Stati Uniti. Un ulteriore supporto arriva dalle preoccupazioni riguardanti l'indipendenza della Fed e le aspettative di tassi d'interesse più bassi negli Stati Uniti, mantenendo i rendimenti reali limitati.

Nonostante lo scenario rialzista, il prezzo è ora esteso al di sopra dell'equilibrio. Il vantaggio non è inseguire la forza, ma aspettare i pullback nelle zone di squilibrio e liquidità.

➡️ La direzione rimane rialzista, l'esecuzione rimane paziente.

Contesto macro (perché l'oro rimane richiesto, ma volatile)

L'incertezza geopolitica continua a mantenere intatta la domanda strutturale per l'oro.

Le aspettative di riduzione dei tassi e i dubbi sull'autonomia della Fed indeboliscono l'attrattiva a lungo termine del USD.

Il USD sta tentando un rimbalzo tecnico, ma questo non ha spostato l'offerta di oro sottostante.

➡️ Conclusione: la macro supporta prezzi più alti, ma i movimenti a breve termine ruoteranno probabilmente per riequilibrare le inefficienze.

Visione tecnica (H2 – basata sul grafico)

Il prezzo sta seguendo un trend chiaramente rialzista dopo molteplici cambiamenti di struttura rialzista, cavalcando una struttura ascendente ed espandendosi verso il premium.

Livelli chiave dal grafico:

✅ Estensione principale / obiettivo di vendita: 5280 – 5320 (espansione fib 2.618)

✅ FVG / zona di acquisto continuativo: 5155 – 5170

✅ Supporto della struttura: 5000 – 5050

✅ Invalidazione del trend (più profonda): sotto 4950

L'azione del prezzo corrente suggerisce un percorso probabile di spinta → pullback → continuazione, piuttosto che un'espansione lineare.

Scenari di trading (stile Liam: negozia il livello)

1️⃣ Scenari di ACQUISTO (priorità – continuazione della tendenza)

A. ACQUISTA il pullback FVG (setup più pulito)

✅ Zona di acquisto: 5155 – 5170

Condizione: il prezzo tocca il FVG e mostra una reazione rialzista (ripristino / HL / spostamento su M15–H1)

SL (indicazione): sotto 5125 o sotto il minimo di reazione

TP1: massimo recente

TP2: 5280

TP3: 5320+ se la momentum si espande

Logica: Questo FVG si allinea con la precedente liquidità di acquisto e struttura — una zona di continuazione ad alta probabilità.

B. ACQUISTA supporto strutturale più profondo (solo se la volatilità aumenta)

✅ Zona di acquisto: 5000 – 5050

Condizione: sweep della liquidità + forte rifiuto

TP: 5170 → 5280

Logica: Questo è valore all'interno della tendenza. Nessun interesse in posizioni lunghe sopra il premium se questo livello viene rotto.

2️⃣ Scenari di VENDITA (secondario – solo reazione)

VENDE all'estensione (solo scalp / tattico)

✅ Zona di vendita: 5280 – 5320

Condizione: chiaro rifiuto / impossibilità di mantenere i massimi su TF inferiori

TP: 5200 → 5170

Logica: Le zone di estensione sono per prendere profitti e rotazione del valore a breve termine, non per chiamate di inversione della tendenza.

Note chiave

Nuovi ATH invitano al FOMO — non essere quella liquidità.

I migliori trade arrivano dopo i pullback, non durante le candele di impulso.

Riduci la dimensione intorno ai titoli della Fed.

Qual è il tuo piano:

acquistare il pullback FVG 5155–5170, o aspettare un allungamento verso 5280–5320 per approfittare della reazione?

— Liam

XAUUSD – Brian | Prospettive Tecniche M45L'oro rimane fermamente supportato sopra il livello di 5.000, con l'azione dei prezzi che continua a rispettare la più ampia struttura rialzista nel timeframe M45. Nonostante la recente volatilità intraday, il mercato mostra chiari segni di accettazione a prezzi più elevati piuttosto che di distribuzione.

Da una prospettiva fondamentale, le partecipazioni dello SPDR Gold Trust, il più grande ETF sostenuto da oro al mondo, sono rimaste invariati a 1.086,53 tonnellate. Sebbene i flussi degli ETF siano neutrali per ora, la mancanza di deflussi suggerisce che il posizionamento istituzionale rimane stabile anche mentre l'oro scambia a livelli record — un contesto costruttivo per la tendenza più ampia.

Struttura di Mercato & Contesto Tecnico (M45)

Nel grafico M45, XAUUSD continua a scambiare sopra la sua linea di tendenza ascendente, mantenendo una sequenza di massimi e minimi ascendenti. Il recente ritracciamento appare correttivo piuttosto che impulsivo, adattandosi bene all'interno di un quadro di continuazione.

Elementi tecnici chiave evidenziati nel grafico:

Prezzo che si mantiene sopra l'area di valore, indicando una continua partecipazione degli acquirenti.

Una zona di acquisto sui ribassi intorno a 5.040, allineata con il supporto della linea di tendenza e la struttura precedente.

Liquidità sul lato vendita che riposa sotto i recenti minimi, suggerendo che i movimenti al ribasso potrebbero essere guidati da sweep di liquidità piuttosto che da una vera debolezza.

Una spinta attraverso i recenti massimi apre il percorso verso la continuazione dell'ATH.

Livelli Chiave & Zone di Liquidità

Supporto primario: 5.040 (confluenza valore + linea di tendenza)

Resistenza intermedia: 5.150 (reazione a breve termine / zona di scalping)

Resistenza principale: 5.209 (forte resistenza e potenziale area di reazione)

Finché il prezzo rimane sopra la linea di tendenza in crescita, i ritracciamenti dovrebbero essere visti come parte dello sviluppo della tendenza piuttosto che segnali di inversione.

Aspettative Future & Pregiudizio

Il mercato continua a scambiare in un ambiente guidato dal momentum, dove la struttura e la liquidità giocano un ruolo maggiore rispetto agli indicatori tradizionali. L'accettazione sopra i 5.000 mantiene intatto lo scenario rialzista, mentre le consolidazioni a breve termine sono probabilmente destinate a fungere da carburante per la continuazione.

Pregiudizio primario: Continuazione rialzista finché la struttura tiene

Focus: Pazienza sui ritracciamenti, disciplina vicino alle zone di resistenza

Tempo di conferma preferito: M45–H1

Le tendenze forti non si muovono in linee rette. Rimanere allineati con la struttura e la liquidità rimane fondamentale in questa fase.

Fare riferimento al grafico allegato per una vista dettagliata della struttura di mercato, delle zone di liquidità e dei livelli tecnici chiave.

Segui il canale TradingView per ricevere aggiornamenti anticipati sulla struttura di mercato e per partecipare alla discussione.

Bitcoin: l’ultima occasione tecnicaIl prezzo del Bitcoin si è stabilizzato dall’inizio dello scorso mese di dicembre, dopo essere entrato in un “mercato ribassista” all’inizio di ottobre 2025. Questa fase di stabilizzazione, ormai da due mesi, alimenta il dibattito tra gli analisti: da un lato chi ritiene che si tratti di una ripetizione del ciclo ribassista del 2022, dall’altro chi pensa che BTC sia semplicemente in una correzione di metà ciclo prima di un nuovo massimo storico nel 2026.

Dal punto di vista dell’analisi tecnica, questo dibattito sarà probabilmente risolto molto presto, poiché BTC si trova a un vero e proprio crocevia tecnico, con un supporto pivot chiave compreso tra 85.000 e 87.000 dollari USA.

• Il supporto a 85.000–87.000 USD è un livello tecnico pivot sul timeframe settimanale

• In quest’area transitano la media mobile esponenziale a 100 settimane e la nuvola settimanale del sistema Ichimoku

• La teoria del mercato ribassista ciclico favorisce una rottura del supporto e una discesa verso i 69.000 USD, il precedente massimo storico

• Tuttavia, la correlazione con la liquidità globale depone maggiormente a favore di un rimbalzo del Bitcoin nel mese di febbraio

• Quale scenario prevarrà?

Oltre questo livello chiave, il comportamento del mercato nelle prossime settimane sarà determinante per la tendenza di fondo. Una chiusura settimanale netta al di sotto della zona degli 85.000 USD rafforzerebbe in modo significativo lo scenario ribassista, con una probabile accelerazione della pressione di vendita. In questo caso, l’area compresa tra 69.000 e 72.000 USD rappresenterebbe un obiettivo logico, sia tecnico che psicologico, corrispondente al precedente massimo storico e a una zona di forte liquidità.

Al contrario, un mantenimento duraturo al di sopra del supporto pivot, accompagnato da una graduale ripresa dei volumi, sosterrebbe uno scenario di consolidamento prima di una nuova ripartenza rialzista. Dal punto di vista tecnico, un rimbalzo sulla media mobile esponenziale a 100 settimane sarebbe un segnale di forza strutturale, spesso osservato durante le correzioni intermedie all’interno dei precedenti cicli rialzisti. La riconquista di resistenze intermedie, in particolare intorno ai 95.000 e successivamente ai 102.000 USD, diventerebbe quindi un obiettivo credibile.

La correlazione positiva tra il prezzo del Bitcoin e la liquidità globale M2 favorisce uno scenario rialzista, mentre il “mercato ribassista ciclico” favorisce una correzione verso il supporto a 69.000 USD.

Di conseguenza, il livello di 85.000–87.000 USD appare come una vera e propria “ultima occasione tecnica” per i compratori. Il verdetto del mercato, atteso nelle prossime settimane, potrebbe definire la traiettoria del Bitcoin per l’intero anno 2026.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

XAUUSD – Pullback sur support dans un canal haussier (M15)Breakout rialzista seguito da un pullback ordinato.

Il prezzo sta reagendo su una zona di supporto chiave, in confluenza con:

base del canale rialzista,

precedente resistenza ora diventata supporto.

🟪 Zona di supporto

Supporto principale: 5.219 – 5.225

Finché il prezzo resta sopra questa area, il bias rimane rialzista.

🎯 Scenario operativo (BUY)

Entrata: area 5.219

Take Profit: 5.260 – 5.288

Stop Loss: sotto 5.205 (rottura del supporto + del canale)

📌 Rapporto Rischio/Rendimento favorevole.

⚠️ Scenario alternativo

Una chiusura decisa sotto 5.205 invaliderebbe lo scenario bullish.

Possibile discesa verso:

5.180

o la parte bassa della struttura precedente.

XAUUSD (Oro) – Grafico a 45 minuti: Forte continuazione rialzistTrend:

L’oro si trova in un chiaro trend rialzista, con massimi e minimi crescenti. Il 28 gennaio si è verificata una forte accelerazione rialzista, che conferma il controllo dei compratori.

Struttura di mercato:

Le precedenti zone di consolidamento (Value Area) sono state rotte al rialzo e successivamente accettate come supporto.

L’ultimo movimento è impulsivo, segnale di partecipazione istituzionale.

Volume Profile (VCP):

Le High Volume Nodes (HVN) nell’area 5.080–5.120 hanno agito da resistenza e ora fungono da supporto.

Il prezzo si muove al di sopra del Point of Control (POC), confermando il bias rialzista.

Scarso volume sopra il prezzo attuale → fase di price discovery.

Livelli chiave:

Resistenza: 5.270 – 5.300 (massimi recenti / area psicologica)

Supporto immediato: 5.120 – 5.100 (ex massimo della value area)

Supporto principale: 5.020 – 4.980 (minimo del range / zona di domanda)

Bias di mercato:

Rialzista finché il prezzo rimane sopra 5.100.

I ritracciamenti verso le precedenti value area possono offrire opportunità long.

Idea di trading:

Privilegiare strategie di buy the dip invece di inseguire il prezzo.

Una rottura decisa sotto 5.100 con volume rappresenterebbe il primo segnale di una correzione più profonda.

XAUUSD (H1) – Piano Liam (27 Gen) TendenzaRiepilogo rapido

L'oro sta ancora seguendo un trend rialzista all'interno di un canale ascendente netto, ma il prezzo si sta avvicinando a un massimo debole / tasca di liquidità dove sono probabili degli stop-run.

Il contesto macroeconomico alimenta la volatilità: i rapporti suggeriscono che gli USA stanno esercitando pressioni sull'Ucraina verso concessioni territoriali come parte dei colloqui di pace — questo tipo di incertezza spesso mantiene la domanda di beni rifugio supportata, ma può anche creare picchi rapidi + falsi breakout.

➡️ Regola di oggi: segui il trend rialzista, ma compra solo nei punti di test della liquidità. Niente caccia ai massimi.

1) Contesto macroeconomico (perché sono probabili i picchi)

Se i mercati iniziano a prezzare un compromesso forzato nel conflitto ucraino:

il sentimento di rischio può oscillare rapidamente,

i titoli possono innescare pump istantanei, seguiti da forti retracimenti.

✅ Approccio sicuro: lascia che il prezzo colpisca prima le tue zone, poi opera sulla reazione — non sul titolo.

2) Visione tecnica (H1 – basata sul tuo grafico)

Il prezzo sta rispettando un canale ascendente e costruendo liquidità attorno ai livelli chiave.

Livelli chiave (dal grafico):

✅ Zona di supporto / liquidità di acquisto: 4,995 – 5,000

✅ Zona di inversione / reazione: 5,047

✅ Resistenza superiore / offerta: 5,142

✅ Massimo Debole / obiettivo di liquidità: 5,192.6

✅ Obiettivo di estensione (1.618): 5,240.8

Il bias rimane rialzista mentre siamo all'interno del canale, ma vicino a 5,192–5,240 ci aspettiamo un sweep di liquidità → comportamento di pullback.

3) Scenari di trading (stile Liam: opera il livello)

A) Scenari di ACQUISTO (priorità – continuazione del trend)

A1. ACQUISTA il pullback nella zona di inversione (R:R più pulito)

✅ Compra: 5,045 – 5,050 (attorno a 5,047)

Condizione: mantenere + reazione rialzista (HL / rifiuto / MSS su M15)

SL (guida): sotto 5,030 (o sotto il minimo di reazione)

TP1: 5,085 – 5,100

TP2: 5,142

TP3: 5,192.6

Logica: Questo è il miglior ingresso “seguendo il trend” — compra supporto, vendi nella liquidità sopra.

A2. ACQUISTA il deep liquidity sweep (solo se la volatilità colpisce)

✅ Compra: 4,995 – 5,000

Condizione: sweep + forte recupero (rapido rifiuto / spostamento verso l'alto)

SL: sotto 4,980

TP: 5,047 → 5,142

Logica: Questa è la zona di test di liquidità più forte sul tuo grafico — ideale per un rimbalzo se il prezzo viene espulso.

B) Scenari di VENDITA (secondari – solo scalping di reazione)

B1. VENDI il sweep del massimo debole (scalp tattico)

✅ Se il prezzo raggiunge 5,192.6 e mostra rifiuto:

Vendi: 5,190 – 5,200

SL: sopra il massimo dello sweep

TP: 5,142 → 5,085

Logica: I massimi deboli vengono spesso spazzati per primi. Ottimo per un veloce mean reversion di nuovo nel canale.

B2. VENDI estensione (rischio più alto, ma miglior posizione)

✅ Zona di vendita: 5,235 – 5,245 (attorno a 5,240.8)

Solo con chiara debolezza su M15–H1

TP: 5,192 → 5,142

Logica: L'estensione 1.618 è una tasca di esaurimento comune — non shortare presto, shorta sulla reazione.

4) Note chiave

Non fare trading nella fascia intermedia tra 5,085–5,142 a meno che tu non stia scalping con regole rigide.

Aspettati falsi breakout vicino a 5,192 e 5,240 durante i titoli.

Miglior esecuzione oggi = compra supporto, prendi profitti nella liquidità.

Domanda:

Stai acquistando il pullback a 5,047, o stai aspettando lo sweep a 5,192 per vendere la reazione?

— Liam

L'oro continua il suo trend rialzistaI prezzi dell'oro mantengono un trend rialzista stabile, rimanendo all'interno di un canale ascendente. Le correzioni sono di natura tecnica e vengono rapidamente assorbite.

Tecnicamente, XAUUSD si sta consolidando al di sopra di una zona di supporto chiave, mantenendosi saldamente al di sopra della nuvola di Ichimoku → la struttura del trend rialzista rimane ininterrotta. Lo scenario preferito è una leggera correzione seguita da una continuazione del trend rialzista.

Macroeconomicamente, la domanda di beni rifugio persiste nonostante l'incertezza del mercato globale, mentre le aspettative di una politica monetaria più accomodante sostengono positivamente l'oro nel medio termine.

Scenario previsto:

→ ACQUISTA quando il prezzo torna alla zona di supporto all'interno del canale rialzista

→ Obiettivo verso 5.100+

Il timeframe XAU – H1 mantiene lo slancio rialzistaIl prezzo mantiene una struttura rialzista all'interno di un canale di prezzo ascendente; le correzioni sono solo tecniche.

L'attuale zona di domanda coincide con il bordo inferiore del canale e la nuvola di Ichimoku, fungendo da forte supporto.

Dai priorità all'ACQUISTO quando il prezzo ritraccia verso la zona di supporto.

Obiettivo: ritestare il massimo precedente ed estendersi fino alla regione dei 5.200+.

Analisi dell’Oro & Strategia di Trading | 27–28 Gennaio🔥 Congratulazioni a tutti i membri che hanno seguito i nostri segnali di trading!

Le posizioni long aperte intorno a 5050 hanno generato con successo oltre 500+ pips di profitto! 👏👏👏

✅ Analisi del grafico a 4 ore (H4)

Dal timeframe a 4 ore, l’oro rimane all’interno di una struttura rialzista chiara e solida. Il prezzo continua a formare massimi e minimi crescenti, confermando che il trend rialzista di medio termine è ancora intatto.

Le medie mobili (MA5 / MA10 / MA20) sono allineate in modo chiaramente rialzista. In particolare, la MA20 continua a salire e funge da supporto dinamico. Il prezzo si mantiene stabilmente sopra queste medie chiave, indicando che i compratori restano in controllo del mercato.

Tuttavia, dopo aver testato il massimo recente vicino a 5110, lo slancio rialzista ha iniziato a rallentare. Le ultime candele mostrano corpi più piccoli e ombre superiori più lunghe. Inoltre, la banda superiore di Bollinger si sta appiattendo e la larghezza delle bande si sta restringendo, segnalando il passaggio da una forte tendenza a una fase di consolidamento ad alti livelli.

Questo comportamento è più probabilmente una correzione tecnica sana e una rotazione delle posizioni dopo il rally, piuttosto che un’inversione del trend.

Finché il prezzo rimane sopra la zona di supporto chiave 5020–5050, la struttura rialzista resta valida e i pullback devono essere considerati opportunità di acquisto.

✅ Analisi del grafico a 1 ora (H1)

Nel timeframe a 1 ora, l’azione dei prezzi è chiaramente entrata in una fase di consolidamento laterale. Il prezzo ha testato più volte la resistenza sopra 5110 senza riuscire a superarla in modo deciso, mentre i minimi continuano a salire gradualmente.

Nel complesso, l’oro si muove all’interno dell’intervallo 5070–5110, formando una tipica struttura laterale o di consolidamento a scatola su livelli elevati.

Le medie mobili stanno diventando piatte e intrecciate, con il prezzo che le attraversa frequentemente, indicando un indebolimento del momentum a breve termine e una fase correttiva.

Questo tipo di consolidamento stretto vicino ai massimi è solitamente un pattern di continuazione del trend. Suggerisce accumulazione e preparazione per il prossimo movimento rialzista, piuttosto che distribuzione.

Pertanto, finché i supporti chiave non vengono rotti, il bias di breve termine rimane leggermente rialzista.

Dal punto di vista operativo, è preferibile acquistare vicino ai supporti o seguire le rotture, piuttosto che inseguire il prezzo nel mezzo del range.

🔴 Livelli di Resistenza

• 5095–5110

• 5130–5150

🟢 Livelli di Supporto

• 5070–5080

• 5045–5050

• 5020–5010

✅ Strategia di Trading

🔰 Strategia 1: Comprare sui pullback (Piano principale ✅)

📍 Entrata 1: 5050–5045

📍 Entrata 2: 5020–5010

🎯 TP1: 5095

🎯 TP2: 5110

🎯 TP3: 5130+

🔰 Strategia 2: Acquisto su breakout (Strategia momentum)

📍 Entrata: rottura e mantenimento sopra 5110

🎯 TP1: 5130

🎯 TP2: 5150

⛔ Stop loss: sotto 5095

🔰 Strategia 3: Vendita (solo in caso di rottura della struttura ❌)

Le posizioni short devono essere considerate solo se:

• il prezzo rompe sotto 5020

• la struttura H4 si indebolisce

• le medie mobili diventano ribassiste

Altrimenti, evitare operazioni contro trend.

✅ Riassunto del Trend

L’oro rimane rialzista sul timeframe H4 e in consolidamento su H1.

Il movimento attuale rappresenta una correzione ad alti livelli, non un’inversione.

👉 Approccio preferito: comprare sui ribassi, evitare vendite contro trend e attendere ingressi su supporti o breakout.

L'oro supera i 5.000 dollari! Come interpretare questo momento sL'oro supera i 5.000 dollari! Come interpretare questo momento storico?

Cari investitori in oro, il momento emozionante è arrivato! Questa mattina, i prezzi spot dell'oro hanno superato per la prima volta nella storia la soglia dei 5.000 dollari l'oncia! 🚀 Sono passati poco più di 100 giorni da quando ha raggiunto i 4.000 dollari lo scorso ottobre: un aumento così rapido è sorprendente, anche per un trader come me che ha vissuto diversi mercati rialzisti: la potenza esplosiva dell'oro è davvero sbalorditiva!

🔍 Analisi dei fattori di mercato

La recente impennata dei prezzi dell'oro è supportata da diversi fattori chiave:

Continui acquisti di oro da parte delle banche centrali globali: nel contesto della tendenza alla de-dollarizzazione, i paesi stanno silenziosamente aumentando le loro riserve auree.

Tensioni geopolitiche: la domanda di beni rifugio è il carburante più diretto per l'aumento dell'oro.

Incertezza economica: nella nebbia della situazione economica globale, l'oro rimane il faro più luminoso.

La scorsa settimana, i prezzi dell'oro hanno chiuso con una forte candela rialzista, a dimostrazione di un forte slancio rialzista. Rapidi rally di decine di dollari sono stati frequenti durante la giornata, trainati non solo dal capitale, ma anche da una diffusione collettiva del sentiment di mercato! 😤

📈 Analisi tecnica approfondita

Grafico giornaliero:

La golden cross del MACD continua, con le barre rosse in costante espansione, a indicare un forte slancio rialzista.

Le bande di Bollinger si stanno allargando verso l'alto e il prezzo sta salendo costantemente lungo la banda superiore.

La tendenza generale è chiara: i rialzisti dominano completamente il mercato!

Grafico a 4 ore: Consolidamento di alto livello, con bande di Bollinger in ampliamento.

Permane un forte slancio rialzista nel breve termine.

Livello di resistenza chiave: $5100 (alta probabilità di superamento 🔥)

Zona di supporto importante: $5000-$5010 (la linea di salvataggio per i rialzisti!)

💡 Consigli per la strategia di trading

L'idea di base è semplice: seguire il trend e acquistare sui ribassi!

Con i prezzi dell'oro che hanno raggiunto nuovi massimi, non c'è una resistenza significativa al di sopra. Ogni pullback è un'opportunità. Il mio consiglio personale:

Valuta l'acquisto di oro intorno a $5010, con uno stop-loss a $4990 e un target intorno a $5100.

Ricorda, in un mercato in chiaro trend, non cercare di indovinare il massimo: lascia correre i tuoi profitti! 💰

🤝 Tempo di discussione: l'oro ha superato i $5000. Pensi che questo sia solo l'inizio o un picco a breve termine?

Sentiti libero di condividere le tue opinioni nei commenti! Metti "Mi piace" e seguici per rimanere aggiornato, cogliamo insieme questa storica opportunità di mercato! 👇

CADCHF LONGUn'ipotetica entrata long su CAD/CHF in prossimità di 0.56 richiederebbe l'emergere di uno scenario macroeconomico asimmetrico tra Canada e Svizzera, dove fattori strutturali e ciclici convergano per invertire un rapporto di forza storicamente favorevole al franco svizzero. A quel livello, il cross si troverebbe in una zona di estremo stress valutario—non lontana dai minimi assoluti toccati durante le crisi acute del passato—dove il dollaro canadese apparirebbe scontare una combinazione di shock petroliferi prolungati, recessione domestica e fuga verso valute rifugio europee. Proprio questa condizione di sovravendita estrema aprirebbe tuttavia lo spazio per una correzione significativa qualora mutassero le premesse fondamentali che hanno generato tale squilibrio.

Il primo elemento di svolta risiederebbe nell'andamento dei prezzi energetici, dato che l'economia canadese mantiene una correlazione strutturale con il petrolio attraverso le sue esportazioni di greggio e gas. Un rimbalzo sostenuto del WTI oltre i 90-100 dollari al barile—innescato da restrizioni all'offerta OPEC+, tensioni geopolitiche nel Golfo o una ripresa inattesa della domanda cinese—rilancerebbe immediatamente i flussi commerciali canadesi e la pressione sui tassi della Banca Centrale del Canada. Parallelamente, la Svizzera si troverebbe esposta a una recessione prolungata nell'eurozona, suo principale partner commerciale, con la Banca Nazionale Svizzera costretta a tagliare i tassi in modo aggressivo per evitare un apprezzamento del franco che strangolerebbe ulteriormente l'export elvetico. Questo differenziale di politica monetaria—BoC in pausa o hawkish rispetto a una SNB decisamente accomodante—genererebbe un carry trade attrattivo verso il CAD, invertendo i flussi di capitale che per anni hanno privilegiato il franco come bene rifugio europeo.

Un secondo catalizzatore potrebbe emergere dalla ristrutturazione globale dei flussi safe-haven. In uno scenario di normalizzazione post-crisi, dove le tensioni geopolitiche si attenuano e i mercati azionari riacquistano stabilità, la domanda speculativa per il CHF come asset difensivo si indebolirebbe progressivamente. Al contempo, il Canada beneficerebbe di una rotazione verso asset commodity-linked in un contesto di reflazione globale, attratto da rendimenti reali positivi e da un settore bancario solido rispetto ai fragili bilanci di molte istituzioni europee. La stessa credibilità fiscale canadese—pur con debito pubblico superiore a quello svizzero—potrebbe essere rivalutata qualora la Svizzera affrontasse pressioni politiche interne legate all'eccessiva forza della valuta o a tensioni con l'Unione Europea sui flussi finanziari transfrontalieri.

Sul piano tecnico, l'area 0.56 rappresenterebbe una zona di supporto storico-psicologico dove osservare segnali di esaurimento della vendita. La formazione di un basamento laterale protratto su timeframe weekly, accompagnato da volumi decrescenti nelle discese e da divergenze negative negli oscillatori, suggerirebbe che la pressione ribassista si sta esaurendo. La rottura di una resistenza immediata—ad esempio 0.5850—con impulso sostenuto e chiusure daily consecutive al rialzo confermerebbe il cambio di regime, aprendo la strada verso obiettivi progressivi in area 0.63, 0.68 e infine 0.75, livello che rappresenterebbe un ritorno verso una parità più equilibrata tra le due economie.

La gestione del rischio resterebbe cruciale in un'operazione di questo tipo. Lo stop loss andrebbe collocato al di sotto del minimo storico recente, intorno a 0.5450, accettando una perdita limitata ma definita. I target andrebbero scalati per capitalizzare sia il rimbalzo tecnico iniziale sia la potenziale mean reversion pluriennale, con una riduzione progressiva dell'esposizione man mano che il cross recupera terreno. Il position sizing, data la natura asimmetrica dell'operazione—dove il potenziale upside supera il rischio definito—dovrebbe comunque rispettare il principio della conservazione del capitale, limitando l'esposizione all'1-2% del portafoglio.

Va tuttavia sottolineato che il franco svizzero mantiene un'ancora strutturale come valuta rifugio in Europa, sostenuta da un surplus commerciale cronico, da riserve auree significative e da un sistema finanziario stabile. Un long su CAD/CHF a livelli estremi richiede quindi non solo pazienza nell'attesa della convergenza dei fattori descritti, ma anche la consapevolezza che nuovi shock di risk-off—crisi bancarie, escalation geopolitiche—potrebbero rafforzare nuovamente il CHF contro ogni previsione fondamentale. L'operazione diventa giustificabile soltanto come scommessa mean-reversion su un'estremizzazione temporanea, non come previsione strutturale di indebolimento permanente del franco. Senza conferme multiple—tecnica, fondamentale e di price action—l'ingresso a 0.56 rischierebbe di trasformarsi in una trappola da value trap, dove un livello "basso" continua a scendere sotto la pressione di forze macroeconomiche non ancora esaurite.

USDCHF LONG Un'entrata long su USD/CHF in area 0.77 richiederebbe una convergenza eccezionale di fattori tecnici, fondamentali e strutturali, considerando che un livello del genere rappresenterebbe un'estremizzazione storica della forza del franco svizzero contro il dollaro—un territorio toccato soltanto in fasi di crisi acuta come quella del 2011-2012, quando il cross scese fino a 0.7065. In un simile contesto, il CHF si troverebbe a scontare un sovrapprezzo strutturale derivante da un mix di flussi safe-haven intensi, un differenziale tassi Fed-SNB marcatamente negativo e una domanda rifugio tale da aver neutralizzato persino gli interventi della Banca Nazionale Svizzera. Proprio questa estremizzazione aprirebbe però lo spazio per una mean reversion pluriennale, soprattutto qualora emergessero catalizzatori fondamentali capaci di invertire il paradigma valutario consolidato.

Il primo driver potenziale risiederebbe in un'inversione del differenziale dei tassi d'interesse, con la Federal Reserve che mantiene una politica monetaria restrittiva—ad esempio con i tassi fermi in area 3-4%—mentre la SNB, costretta dalla forza eccessiva della propria valuta, avvia un ciclo di tagli per preservare la competitività dell'economia svizzera. Questo scenario renderebbe il carry trade USD/CHF nuovamente attrattivo per i flussi istituzionali globali, innescando una rotazione strutturale verso il dollaro. Parallelamente, una crisi fiscale o bancaria nell'eurozona potrebbe alterare la gerarchia dei beni rifugio europei: anziché rifugiarsi nel franco come tradizionalmente accade, gli investitori potrebbero privilegiare la liquidità e la profondità dei mercati statunitensi, spostando i flussi verso il USD in un contesto di risk-off globale. A ciò si aggiungerebbe un cambio di rotta esplicito della SNB, con interventi massicci e coordinati—acquisti illimitati di valuta estera e comunicazione chiara contro l'apprezzamento—volto a indebolire deliberatamente il franco, rompendo quella percezione di invincibilità che ne ha sostenuto la forza negli anni.

Sul piano tecnico, tuttavia, nessun livello psicologico da solo giustificherebbe l'ingresso. Occorrerebbe osservare una stabilizzazione organizzata del prezzo: la formazione di un doppio o triplo minimo in area 0.77 con volumi decrescenti nelle ultime discese, a suggerire esaurimento della pressione venditrice; la rottura di una trendline ribassista pluriennale su timeframe weekly; e segnali di divergenza tra prezzo e indicatori come RSI o MACD, dove i minimi non vengono confermati dagli oscillatori. A questi elementi si aggiungerebbero pattern candlestick di inversione—hammer o engulfing rialzisti—su grafici daily a confermare il cambio di sentiment.

La gestione del rischio resterebbe tuttavia l'elemento non negoziabile di un'operazione del genere. Lo stop loss andrebbe posizionato al di sotto del minimo storico del 2011, intorno a 0.7550, accettando una perdita limitata ma definita. I target profit, invece, andrebbero scalati: un primo obiettivo a 0.82 per cogliere il rimbalzo verso la resistenza psicologica, un secondo a 0.88 in area della media mobile quinquennale, e un terzo ambizioso a 0.95, livello che rappresenterebbe un ritorno verso una parità più neutrale dal punto di vista storico. Il position sizing, data l'asimmetria intrinseca dell'operazione, non dovrebbe mai superare l'1-2% del capitale totale.

In sintesi, un long a 0.77 non sarebbe una semplice scommessa sul fatto che "il prezzo è basso", ma una strategia articolata fondata sulla convergenza di tre elementi: un'estremizzazione valutaria statisticamente insostenibile nel lungo termine, un catalizzatore fondamentale capace di ribaltare i flussi strutturali tra le due valute, e una conferma tecnica che trasformi l'ipotesi statistica in setup operativo concreto. Senza questa triade, l'operazione si ridurrebbe a speculation non strutturata, esposta al rischio che il franco continui a rafforzarsi in nuove fasi di turbolenza globale—ricordando che il safe-haven status del CHF non è mai stato completamente eroso, neppure nei momenti di maggiore interventismo della SNB. Un approccio analitico rigoroso, coerente con una visione strategica dei mercati, richiede dunque pazienza nell'attesa di questa convergenza prima di trasformare un'ipotesi teorica in posizione reale.

Analisi SP500 fut al 27.01.2026Nella seduta di ieri il derivato americano ha rotto i livelli che hanno portato all'invalidazione della classificazione del movimento discendente come impulsivo e di conseguenza la struttura va riclassificata. Ci troviamo in una fase fortemente laterale a livello daily e e si suppone una rottura dei massimi assoluti, ma vediamolo su time frame più bassi:

La parte più ostica della Teoria delle Onde di Elliott è la struttura correttiva che può assumere forme più o meno complesse molto difficili da comprendere all'inizio, si capirà il tipo di correzione solo alla fine.

L'ipotesi che abbiamo fatto qui è di una serie di abc, una struttura complessa che dovrebbe sfociare in un ulteriore rialzo delle quotazioni, portando il derivato al di sopra dei suoi massimi assoluti. Eventuali correzione potranno riportare i prezzi anche in area 6930-6950, ma per il momento, non pensiamo che possano scendere più in basso.

Momentaneamente si viaggia in territorio del tutto positivo.

Buon Trading

Agata Gimmillaro

TSLA – Who wants to bet against Elon? Definitely, not me.In the past six months, Tesla has seen a decline in EV deliveries and increasing competitive pressure. Key competitors include:

BYD: the global EV sales leader in 2025, known for a wide range of electric and hybrid models, strong penetration in China, and vertically integrated production that allows cost efficiency and scalable manufacturing.

Nio: the innovative Chinese automaker famous for Battery Swap, a system that lets customers quickly exchange a depleted battery for a fully charged one in minutes, drastically reducing downtime compared to traditional charging.

A recent event highlighted the challenges of autonomous driving: during a blackout in San Francisco, competitor Waymo’s robotaxis stopped completely at intersections because traffic lights were out and their systems lost power, halting service and stranding vehicles in traffic. Elon Musk noted that Tesla vehicles continued operating without apparent issues, emphasizing the perceived robustness of Tesla’s AI system, which relies primarily on cameras and algorithms rather than complex infrastructure.

Tesla continues to focus on autonomy and transforming cars into AI-powered robotaxi platforms, with initial services running in Austin and plans to expand Full Self-Driving and robotaxi mobility services in Europe and China in 2026. Tesla is developing advanced AI chips and internal supercomputing infrastructure to support autonomy and robotics, while new products like the Cybercab and more affordable EV models could boost demand.

For 2026, the main drivers will be: robotaxi expansion, FSD rollout, new EV models, and growth in recurring services. Key risks remain increasing competition, margin pressure, and regulatory approvals.

From a technical standpoint, the stock appears to have completed a minor degree wave 5 and is currently in a corrective phase of the primary degree, suggesting potential consolidation before the next impulse.

This is not financial advice, please make your own research before make any investment decisions.