XAUUSD – Previsione Tecnica H2Rientro di liquidità all'interno di una forte struttura rialzista | Lana ✨

L'oro continua a essere scambiato all'interno di una ben definita struttura rialzista nel timeframe H2. L'ultima impennata è stata impulsiva, seguita da un sano ritracciamento che sembra riequilibrare la liquidità piuttosto che segnalare una inversione di tendenza.

L'azione del prezzo rimane costruttiva finché il mercato rispetta i livelli strutturali chiave e la trendline ascendente.

📈 Struttura di Mercato e Contesto di Trend

Il trend complessivo rimane rialzista, con massimi e minimi più elevati ancora intatti.

Il prezzo continua a rispettare la trendline ascendente, che ha funzionato come supporto dinamico affidabile durante il rialzo.

Il recente ritracciamento è avvenuto dopo un'espansione aggressiva al rialzo, aderendo alla sequenza classica:

Impegno → Ritracciamento → Continuazione

Nessun chiaro schema di distribuzione è visibile in questa fase. Finché il supporto strutturale regge, la tendenza rimane BUY sui pullback, non vendere la forza.

🔍 Zone Tecniche Chiave e Aree di Valore

Zona POC Primaria per Acquisti: 4764 – 4770

Quest'area rappresenta un nodo ad alto volume (POC) e si allinea strettamente con la trendline in aumento.

È una zona naturale dove il prezzo potrebbe riequilibrarsi prima di riprendere il trend rialzista.

Area di Valore Secondaria (VAL–VAH): 4714 – 4718

Una zona di liquidità più profonda che potrebbe fungere da supporto se la pressione di vendita aumenta temporaneamente.

Resistenza a breve termine: 4843

L'accettazione sopra questo livello rafforza lo scenario di continuazione.

Zona di reazione psicologica: 4900

Probabilmente genererà esitazione a breve termine o presa di profitto.

Obiettivi di espansione a timeframe più elevato:

5000 (livello psicologico)

Estensione Fibonacci 2.618, dove potrebbe riposare una significativa liquidità.

🎯 Piano di Trading – Basato sulla Struttura H2

✅ Scenario Primario: BUY il Ritracciamento

Ingresso Acquisto:

👉 4766 – 4770

Lana preferisce impegnarsi solo se il prezzo torna nella zona POC e mostra conferma rialzista su H1–H2 (mantenimento della trendline, forte rifiuto dei prezzi più bassi o follow-through rialzista).

Stop Loss:

👉 4756 – 4758

(Posizionato ~8–10 punti sotto l'ingresso, sotto la zona POC e la trendline ascendente)

🎯 Obiettivi di Prendi Profitto (Uscite Scalate)

TP1: 4843

Prima zona di resistenza — si consiglia di prendere profitto parziale.

TP2: 4900

Livello psicologico con potenziali reazioni a breve termine.

TP3: 5000

Importante traguardo psicologico e obiettivo di espansione al rialzo.

TP4 (estensione): 5050 – 5080

Area allineata con l'estensione Fibonacci 2.618 e liquidità a timeframe più elevato.

L'approccio preferito è quello di uscire gradualmente e proteggere la posizione, adattando il rischio mentre il prezzo conferma la continuazione.

🌍 Contesto Macro (Breve)

Secondo Goldman Sachs, le banche centrali nei mercati emergenti continueranno a diversificare le riserve lontano dagli asset tradizionali e verso l'oro.

Si prevede che gli acquisti di oro da parte delle banche centrali aumentino annualmente a circa 60 tonnellate entro il 2026, rafforzando la domanda strutturale per l'oro.

Questa accumulazione continua supporta l'idea che i ritracciamenti siano più probabilmente guidati da posizionamenti e presa di profitto, piuttosto che da un cambiamento nei fondamentali a lungo termine.

🧠 Opinione di Lana

Questo rimane un ritracciamento all'interno di un trend rialzista, non una inversione ribassista.

Il focus resta sull'acquisto di valore in zone chiave di liquidità, non nel rincorrere i prezzi ai massimi.

Pazienza, struttura ed esecuzione disciplinata rimangono il vantaggio.

✨ Rispetta il trend, commercia la struttura e lascia che il prezzo arrivi nella tua zona.

X-indicator

STLAM Stellantis alla prova del supporto di canale storicoBuon mercoledì 21 Gennaio 2026 e bentornati sul canale con un aggiornamento tecnico su Stellantis.

Lavoreremo oggi su grafico settimanale e mensile.

Sperando che il video sia di vostro interesse vi auguro una buona giornata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

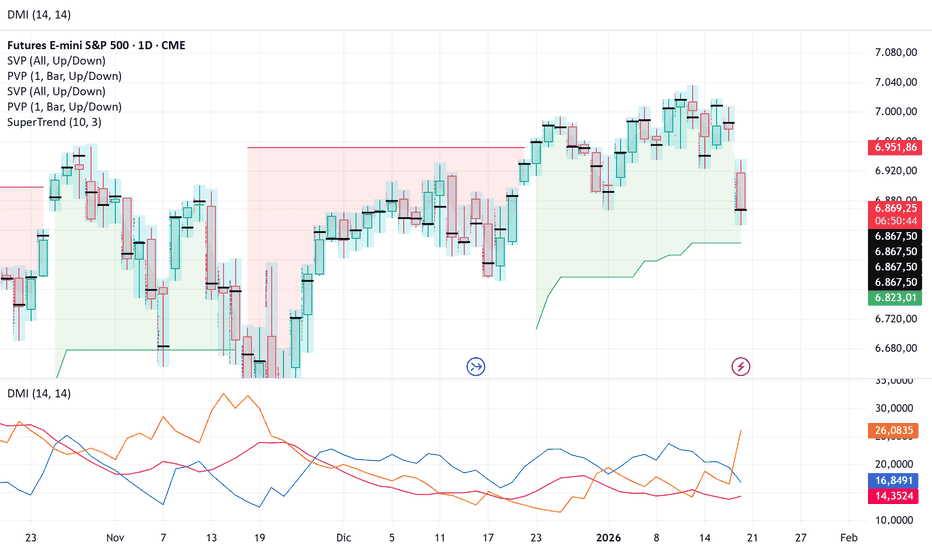

Future S&P 500. Attenzione, spazio per affondo fino a 6750pIl future S&P 500 su timeframe H4 ha appena rotto al ribasso l'area chiave di ritracciamento, confermando la debolezza del movimento rialzista precedente. La linea mediana del box giallo traccia precisamente il livello del 50% del ritracciamento dell'impulso rialzista recente, ora violato con decisione dai venditori.

Rottura del 50% Ritracciamento

Questa rottura segnala un'accelerazione ribassista, con il prezzo che ha abbandonato la zona di equilibrio rappresentata dal box giallo. Il movimento suggerisce che i compratori non sono riusciti a difendere il livello intermedio, aprendo spazio a ulteriori test al downside.

Spartiacque Critico a 6815

Il vero spartiacque diventa ora l'area dei 6815 punti, dove si posiziona l'order block attivato giovedì 18 dicembre 2025 alle ore 16:00. Si consiglia molta prudenza nel considerare questo livello come base solida per una ripartenza rialzista, data la sua natura speculativa in un contesto di momentum negativo.

Target Ribassista a 6750

Il volume profile rivela nodi di bassa attività più profondi intorno ai 6750 punti, che rappresentano il vero target del movimento ribassista in corso. Questa zona di vuoto volumetrico fungerà probabilmente da magnete per il prezzo, attirando ulteriore pressione vende fino al suo riempimento.

U Unity software alla prova di due supporti chiaveBuon mercoledì 21 Gennaio e bentornati sul canale con un nuovo video contributo tecnico su Unity Software, titolo che seguiamo dai 21$ e che a oggi sta dando delle belle soddisfazioni e degli spunti molto interessanti da un punto di vista tecnico e formativo.

Analizziamo la price action e le strutture tecniche più rilevanti sul grafico a candele giornaliere.

Buona giornata e grazie per la vostra attenzione

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

RACE Ferrari non tiene i 300, ma lascia un gap sul settimanale..Buon mercoledì 21 Gennaio 2026 e bentornati sul canale con un aggiornamento tecnico sul titolo Ferrari.

Grafici a candele settimanali e giornaliere, aspettando un segnale dalle candele giapponesi che possa suggerire una potenziale inversione di tendenza.

Situazione delicata, da monitorare con attenzione

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

Analisi SP500 fut al 21.01.2026Ribasso sostenuto ieri per il derivato americano in oggetto che raggiunge i primi target ipotizzati, il primo a 6850 e il secondo a 6800, questo ultimo non è stato ancora ben testato, infatti i prezzi hanno raggiunto i 6822 e poi sono ripartiti in un rimbalzo che li ha ripotati a testare i supporti rotti a 6850. A livello daily ci sono ancora spazi di discesa, anche fino a 6780. Vediamo l'intraday per veglio definire la struttura discendente:

L'intonazione a livello intraday rimane negativa e partendo dai massimi possiamo classificare 3 movimenti principali che abbiamo ipotizzato essere le prime 3 onde di un'onda A di grado superiore. Teoricamente dovremmo assistere ad un rimbalzo verso i 6900, ipotetica onda 4, e poi ancora ad un ribasso verso i 6800 per completare la prima onda A (a carattere impulsivo) di una ipotetica struttura correttiva. Momentaneamente gli indicatori supportano bene questa ipotesi.

Buon Trading

Agata Gimmillaro

XAUUSD – Grafico a 45 minuti: forte trend rialzista con segnale 1. Struttura di mercato e trend

XAUUSD si muove in un chiaro trend rialzista.

La linea di tendenza ascendente viene rispettata correttamente.

Presenza di massimi e minimi crescenti, che confermano la struttura rialzista.

Al momento non ci sono segnali evidenti di inversione.

2. RSI (14)

L’RSI è intorno a 75,8, in zona di ipercomprato.

Sono visibili divergenze ribassiste:

Il prezzo registra massimi più alti

L’RSI non conferma questi massimi

Questo indica un indebolimento del momentum, non un’inversione immediata.

Interpretazione:

Ipercomprato + divergenza = possibile correzione o fase laterale.

3. Awesome Oscillator (AO)

AO fortemente positivo (~88) → momentum rialzista solido.

Gli istogrammi iniziano a perdere forza, segnale di possibile esaurimento.

4. MACD (12,26)

MACD sopra la linea di segnale → bias rialzista

Istogramma positivo ma in diminuzione

Conferma il rallentamento graduale del movimento.

5. Azione del prezzo

Il prezzo resta al di sopra della trendline

I compratori mantengono il controllo

Entrare long in ritardo comporta rischio elevato

Bias operativo

Bias principale: Rialzista

Valido finché il prezzo resta sopra la linea di tendenza

Meglio cercare acquisti su pullback, non sui massimi

Zona di attenzione

RSI > 75

Divergenze presenti

→ Possibile consolidamento o correzione

Scenario ribassista (solo con conferma)

Chiusura decisa sotto la trendline

RSI sotto 60

XAUUSD (H4) – Piano LiamLe correnti macro rimangono favorevoli, ma il prezzo è esteso | Reagisci al trading, non alle emozioni

Breve riassunto

L'oro rimane sostenuto da un forte contesto macro:

📌 Probabilità di mantenimento della Fed a gennaio: 95% → USD/rendimento limitati.

📌 La tensione geopolitica (il Cremlino elogia Trump su Groenlandia, crepe nella NATO) aumenta la domanda di beni rifugio.

Tecnicamente, il prezzo è spinto aggressivamente nel territorio di espansione superiore.

In questa fase, il vantaggio è nel trading reattivo a livelli chiave, non nel perseguire la forza.

Contesto macro (perché la volatilità rimane elevata)

Con la Fed molto probabile nel mantenere i tassi a gennaio, i mercati sono altamente sensibili ai cambiamenti di USD e rendimento.

Il crescente rumore geopolitico mantiene l’oro in aumento, ma aumenta anche il rischio di picchi guidati da titoli e sweep di liquidità.

➡️ Conclusione: il bias direzionale è secondario rispetto alla qualità dell'esecuzione. Livelli di trading + conferma solo.

Vista tecnica (H4 – basata sul grafico)

L'oro sta negoziando all'interno di un canale ascendente, attualmente esteso verso l'espansione di Fibonacci superiore.

Livelli chiave su cui concentrarsi:

✅ Fibonacci di vendita principale / cima della onda: 4950 – 4960

✅ Zona di reazione onda B / di vendita: 4825 – 4835

✅ Entrata di acquisto / supporto della struttura: 4730 – 4740

✅ Liquidità sul lato vendita: 4520 – 4550 (sotto la struttura)

Il prezzo è esteso sopra il centro del canale — condizioni in cui i ritracciamenti e le rotazioni sono statisticamente più probabili rispetto a una continuazione pulita.

Scenari di trading (stile Liam: negozia il livello)

1️⃣ Scenari di VENDITA (priorità – trading reattivo)

A. VENDERE all'espansione di Fibonacci (idea principale)

✅ Zona di vendita: 4950 – 4960

SL: sopra il massimo / espansione fib

TP1: 4830

TP2: 4740

TP3: 4550 (se il momentum accelera)

Logica: Questa è un'area di esaurimento allineata con il completamento dell'onda e l'espansione fib — ideale per prendere profitto e rotazione media, non per inseguire la tendenza.

B. VENDERE la reazione onda B

✅ Vendere: 4825 – 4835

Condizione: chiara reiezione / struttura ribassista su M15–H1

TP: 4740 → 4550

Logica: Zona classica di onda correttiva. Buona per vendite tattiche all'interno di una struttura volatile più ampia.

2️⃣ Scenari di ACQUISTO (secondario – solo su reazione)

ACQUISTARE al supporto strutturale

✅ Zona di acquisto: 4730 – 4740

Condizione: tenere + reazione rialzista (HL / reiezione / MSS su TF più bassi)

TP: 4825 → 4950 (scalare fuori)

Logica: Questa è una zona chiave di inversione all'interno del canale ascendente. ACQUISTARE solo se il prezzo dimostra accettazione — niente acquisti a casaccio sui ribassi.

Note chiave (controllo del rischio)

Il mercato è esteso → aspettati rotture false e ritracciamenti bruschi.

Evita ingressi a metà tra i livelli.

Riduci le dimensioni durante i titoli geopolitici.

Conferma > previsione.

Qual è la tua mossa:

vendere l'estensione di fib a 4950, o aspettare una reazione pulita a 4730–4740 prima di rivalutare?

— Liam

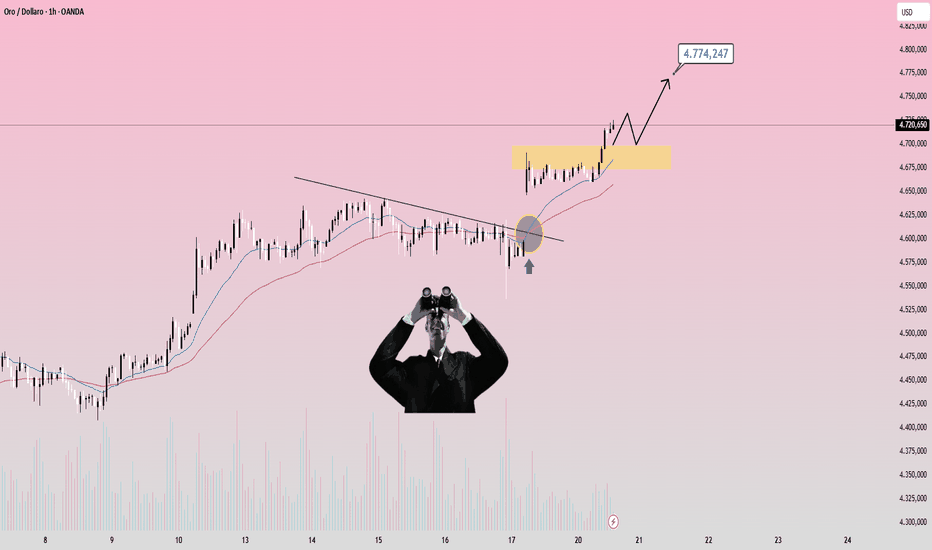

Pattern XAU - Momentum rialzista consolidatoL'oro ha decisamente rotto la trendline discendente, mantenendosi al di sopra dell'EMA → la struttura rialzista è nuovamente confermata.

Il pullback dopo il breakout è di natura tecnica e non ha ancora interrotto il momentum principale.

Scenario principale:

Il prezzo si consolida al di sopra della zona di domanda (riquadro giallo)

Mantiene 4.680-4.700 → potenziale per un movimento rialzista esteso

Obiettivo superiore: intorno a 4.774

👉 Pensi che l'oro si stia preparando per un altro breakout o abbia bisogno di più tempo per consolidarsi? Sei d'accordo o no?

XAU (3H) – Il flusso di cassa supporta ancora il trend rialzistaQuando la correzione si ferma solo al supporto, spesso il grande trend non è finito.

XAUUSD continua a muoversi all'interno di un chiaro canale di prezzo rialzista, suggerendo che la struttura rialzista a medio termine rimane intatta.

La correzione più recente ha assorbito la forza di vendita nella zona di supporto del canale, lasciando la zona FVG non completamente riempita, riflettendo che il flusso di cassa è ancora pronto a partecipare quando il prezzo si ritira nella zona bassa.

L'RSI è rimasto al di sopra della soglia neutrale e ha registrato un rimbalzo, dimostrando che lo slancio rialzista si sta consolidando, senza che siano apparsi chiari segnali di distribuzione.

Se il prezzo continua a mantenere l'attuale zona di accumulazione, XAUUSD può estendere il suo rialzo fino all'area 4760, corrispondente al limite superiore del canale dei prezzi.

Qual è il tuo punto di vista? D'accordo o in disaccordo?

BTC (3H) – Rottura confermata, pressione in caloQuando la struttura si rompe e il pullback è debole, il mercato spesso sceglie di continuare il trend.

Struttura dei prezzi

BTC è entrato nel canale discendente dei prezzi, creando allo stesso tempo un forte spostamento, rompendo la precedente zona di equilibrio.

I pullback dopo il crollo si sono fermati solo al FVG sopra, dimostrando che la forza d'acquisto non era sufficiente per riportare il prezzo alla vecchia struttura.

L'RSI è sceso ben al di sotto della zona neutrale e non sembra ancora divergere, riflettendo che lo slancio ribassista è ancora sotto controllo.

Se la forza di vendita continua, è probabile che BTC estenda il suo declino all'area intorno a 90.500, dove il flusso di cassa potrebbe iniziare a reagire.

Note di mercato

In un contesto di struttura rotta, la strategia preferita è ancora quella di osservare la reazione dei prezzi nella zona di ripresa, invece di aspettarsi un'inversione anticipata.

Vendere gli Stati Uniti?Il trend “sell America” è tornato, con gli investitori che riducono l'esposizione agli asset statunitensi e scontano un premio di rischio più elevato sugli investimenti americani.

I titoli obbligazionari statunitensi hanno subito forti vendite. Nel mercato valutario, l'euro ha registrato un forte rialzo rispetto al dollaro statunitense. I beni rifugio sono stati i principali beneficiari. L'oro e l'argento hanno raggiunto nuovi massimi e il primo era sulla buona strada per registrare il suo maggiore guadagno giornaliero da ottobre.

La mossa ha fatto seguito alla minaccia del presidente Donald Trump di imporre dazi del 10% su otto paesi europei, legata alla sua spinta a conquistare la Groenlandia. In risposta, i funzionari europei stanno valutando la possibilità di applicare dazi di ritorsione. Inoltre, il Goble And Mail riferisce che le forze armate canadesi hanno simulato un'invasione degli Stati Uniti.

Analisi SP500 future al 20.01.2026Il movimento di oggi conferma l'ipotesi di gap di rottura, inoltre la violazione del lato inferiore del cuneo ha portato ad una accelerazione dei prezzi verso il basso, tipico atteggiamento dopo la fuoriuscita confermata del lato inferiore del cune e del gap di rottura.

Dopo aver violato i primi supporti in area 6900, il derivato si sta dirigendo velocemente verso i 6800. Gli indicatori sembrano mostrare la partenza di un movimento correttivo di grado superiore che si trova ancora nella sua fase iniziale.

A livello intraday vediamo un approdo sui supporti in area 6850, supporto abbastanza importante. Da qui i prezzi potrebbero avere una prima reazione di rimbalzo, ma una volta violati possono spingere velocemente le quotazioni verso i 6800.

Buon Trading

Agata Gimmillaro

La corsa ai beni rifugio innesca un massimo storico! L'oro puntaLa corsa ai beni rifugio innesca un massimo storico! L'oro punta a 4.700 dollari

Aggiornamento di mercato: Lunedì (19 gennaio), l'oro spot è salito durante le sessioni asiatiche ed europee, guadagnando circa l'1,6% fino a un massimo di 4.690,46 dollari l'oncia, stabilendo un nuovo record storico. Attualmente scambiato intorno ai 4.670 dollari, l'oro è pronto per un'altra spinta verso i 4.700 dollari, alimentato dalla domanda globale di beni rifugio e dall'indebolimento del dollaro.

I. Analisi fondamentale approfondita: La logica dietro l'oro in mezzo alle turbolenze

1. Conflitti geopolitici e rischi commerciali echeggiano, alimentando una frenesia di fondi rifugio: La saga della Groenlandia si intensifica: Trump ha minacciato sabato di imporre dazi a otto paesi europei che si oppongono al suo piano di acquisizione della Groenlandia (un dazio proposto del 10% a partire dal 1° febbraio, potenzialmente in aumento al 25% a giugno). Diversi paesi dell'UE hanno condannato la mossa definendola un "ricatto", con la Francia che ha proposto una ritorsione economica. È probabile che questa controversia commerciale transatlantica si intensifichi ulteriormente.

Le polveriere geopolitiche continuano ad accendersi: l'Iran ha avvertito che qualsiasi attacco a Khamenei potrebbe scatenare una guerra in piena regola; il conflitto tra Russia e Ucraina continua a intensificarsi, con l'Ucraina che accusa la Russia di prendere in considerazione attacchi a importanti centrali nucleari. L'incertezza politica globale sta aumentando rapidamente, costringendo i fondi a riversarsi sull'oro come bene rifugio.

2. Una breve forza del dollaro non riesce a smorzare l'attenzione dell'oro

L'indice del dollaro ha perso circa lo 0,26% dopo aver raggiunto un massimo di sette settimane a 99,49. Pur essendo sostenuto dalle deboli aspettative di un taglio dei tassi da parte della Fed nel 2026, la crisi di fiducia negli asset statunitensi indotta dalla guerra commerciale continua a frenare la performance del dollaro, fornendo ulteriore supporto ai prezzi dell'oro.

Il Segretario al Commercio statunitense Lutnick ha messo in guardia da un "dazio del 100%" sui produttori di chip di memoria sudcoreani, portando in primo piano il rischio di una guerra commerciale sui semiconduttori e aggravando ulteriormente l'ansia del mercato.

3. Il contesto macroeconomico rimane rialzista per l'oro

Sebbene le aspettative di un allentamento della Fed si siano in qualche modo raffreddate, la duplice tempesta geopolitica e commerciale ha dominato il sentiment del mercato. I dati PCE e PIL statunitensi di questo giovedì potrebbero causare volatilità, ma il tema del rifugio sicuro rimane invariato e il canale rialzista per l'oro rimane aperto.

II. Analisi tecnica: sopra il canale, rimangono solo i tori!

1. Analisi della struttura del trend

Il canale ascendente rimane intatto: i prezzi dell'oro si sono mossi lungo il canale ascendente dai minimi di fine ottobre, indicando una tendenza rialzista stabile a breve termine.

Resistenza e supporto chiave:

Zona di resistenza forte: $4700-$4720 (linea del canale superiore + livello psicologico)

Supporto a breve termine: $4655-$4635

Difese principali: $4600 (linea del canale intermedio), $4406,94 (area di acquisto della struttura di tendenza)

2. Interpretazione del segnale dell'indicatore

MACD: La croce dorata sopra la linea dello zero continua e le barre del momentum si stanno espandendo, indicando un rafforzamento del momentum rialzista.

RSI: È entrato in zona di ipercomprato, suggerendo una potenziale pressione di pullback tecnico a breve termine, ma in un mercato forte, l'RSI può rimanere a livelli elevati per un periodo prolungato.

3. Nodo chiave nella battaglia rialzista-ribassista

Scenario di rottura: se il grafico giornaliero si mantiene sopra i $4700, la linea del canale superiore verrà confermata come rotta e il prossimo obiettivo sarà $4800.

Scenario di pullback: se il prezzo ritraccia dopo aver incontrato una resistenza vicino a 4700, prestate attenzione al livello di supporto nell'intervallo 4640-4600. Finché la linea del canale inferiore non viene rotta, i pullback offrono opportunità di acquisto.

III. Strategia di trading: seguite il trend, ma evitate di inseguire ciecamente i massimi!

Idea fondamentale: il duplice tema della geopolitica e delle tensioni commerciali rimane invariato e il trend rialzista a medio termine per l'oro è chiaro. Tuttavia, a causa della festività del Martin Luther King Jr. Day, la liquidità potrebbe essere influenzata durante la sessione statunitense e si dovrebbe prevedere un pullback tecnico dopo le sessioni asiatica ed europea.

Suggerimenti di ingresso specifici:

Posizioni lunghe aggressive: considerate una piccola posizione lunga nell'intervallo 4655-4640, con uno stop loss inferiore a 4630 e un target tra 4680 e 4700.

Posizioni lunghe conservative: se il prezzo ritraccia profondamente verso il range 4600-4610 e si stabilizza, aumenta la posizione, con uno stop loss a 4585 e un target tra 4680 e 4700.

Le posizioni corte devono essere affrontate con cautela: una piccola posizione corta può essere presa in considerazione al primo tocco di 4700-4720 (stop loss rigoroso a 4730), con un target tra 4680 e 4660. Nota: le posizioni controtendenza richiedono un ingresso e un'uscita rapidi e sono solo per speculazioni a breve termine.

Breakout e posizioni lunghe: se il prezzo si mantiene saldamente sopra 4700 dopo la sessione europea, è possibile aprire una posizione lunga in caso di pullback intorno a 4685, con un target tra 4750 e 4800.

Un consiglio:

"Il mercato oscilla sempre tra paura e avidità, e attualmente la paura domina chiaramente la scena. Questa impennata dei prezzi dell'oro non è priva di fondamento; gli eventi geopolitici del cigno nero e le tensioni commerciali hanno spianato la strada a questo fenomeno. Tecnicamente, il canale rimane intatto e il trend non ha ancora raggiunto il suo apice, ma ricordate, anche il mercato rialzista più forte ha bisogno di una pausa. Non inseguite ciecamente il rally ai massimi storici; attendere pazientemente un pullback è un atto di rispetto per il mercato. Se 4650 regge questa settimana, i rialzisti continueranno a volare alto; se 4600 viene superato, fate attenzione a una profonda correzione. Nel trading, dovete vedere sia la direzione dell'onda che le barriere coralline sotto i vostri piedi."

Avvertenza sui rischi: le situazioni geopolitiche possono cambiare rapidamente e qualsiasi notizia improvvisa potrebbe innescare forti fluttuazioni nei prezzi dell'oro. Si prega di operare con posizioni leggere, attenersi rigorosamente agli ordini stop-loss e monitorare attentamente le dichiarazioni politiche di Trump e le azioni di ritorsione dell'UE.

XAUUSD (Oro) – Grafico a 45 minuti: trend rialzista intatto con Trend e struttura:

L’oro continua a muoversi al di sopra della linea di trend ascendente, confermando una struttura rialzista di breve periodo. Dopo un forte impulso al rialzo, il mercato è entrato in una fase di consolidamento.

Price Action:

Il prezzo sta formando minimi crescenti e si muove lateralmente sotto i massimi recenti. Questo comportamento indica accumulazione, non un’inversione del trend.

RSI (14):

L’RSI si trova intorno a 57–58, sopra il livello chiave di 50. Ciò conferma un momentum rialzista, senza condizioni di ipercomprato.

Awesome Oscillator (AO):

L’AO resta sopra lo zero, ma con barre in diminuzione, segnalando un raffreddamento del momentum piuttosto che un segnale ribassista.

MACD:

L’istogramma è leggermente negativo e in contrazione. Le linee sono quasi piatte, indicando una pausa all’interno del trend, non un’inversione confermata.

Livelli chiave:

Supporto: Linea di trend ascendente / ultimo minimo crescente

Resistenza: Massimi dell’area di consolidamento

Invalidazione: Chiusura decisa sotto la linea di trend

Analisi SP500 future 19.01.2026All'apertura dei mercati, dopo il weekend, si è verificato un potenziale gap di rottura, questi gap difficilmente vengono richiusi. Considerata la rottura del lato inferiore della figura triangolare (cuneo), considerato il gap di questa mattina, potremmo pensare, con elevate probabilità che sia partita una correzione di grado superiore che, presumibilmente, riporterà i prezzi, come primo target, in area 6800.

A livello intraday, la tendenza era già mutata nelle sedute precedenti e dopo un pullback a ridosso delle resistenze delineate dall'indicatore di volatilità i prezzi sono letteralmente precipitati sotto i supporti in area 6930. Si suppone che in prima battuta i prezzi possano raggiungere area 6880 per poi continuare la discesa verso i 6800.

Tutti gli indicatori sembrano confermare la partenza di un impulso verso il basso, vedremo nelle sedute successive come si svilupperà il movimento impulsivo ribassista.

Buon Trading

Agata Gimmillaro

Le vendite su Sstellantis continuanoL'osservazione del grafico giornaliero di Stellantis N.V. evidenzia un deterioramento marcato del quadro tecnico di breve periodo, caratterizzato dalla violazione dei principali supporti dinamici e statici che avevano sostenuto il tentativo di recupero dei mesi precedenti. Il prezzo ha abbandonato con decisione il canale di regressione rialzista, rompendo al ribasso la parte inferiore del canale. La candela attuale mostra una forte pressione di vendita. Attualmente, il prezzo scambia in area 8,38 euro, avvicinandosi al primo supporto rilevante di Fibonacci (S1) posto a 8,238 euro.

L'analisi dei volumi supporta questa lettura ribassista: si nota un incremento dell'attività di scambio in corrispondenza delle candele negative recenti, segnale che la discesa è accompagnata da una reale distribuzione istituzionale e non solo da prese di profitto retail. La posizione del prezzo, ora distante oltre due deviazioni standard dalla regressione lineare, indica una situazione di ipervenduto di breve termine, ma la violenza del movimento suggerisce cautela nel cercare ingressi contro-trend. Operativamente, lo scenario privilegia strategie ribassiste (short) in caso di cedimento confermato in chiusura del supporto S1 a 8,238 euro; tale rottura aprirebbe la strada verso obiettivi più profondi, identificabili nel supporto S2 a 7,607 euro e, in estensione, verso i minimi di periodo in area 6,58 euro (S3).

Per quanto riguarda eventuali posizionamenti rialzisti (long), il quadro attuale risulta altamente rischioso e prematuro fintanto che i prezzi rimarranno sotto la soglia psicologica e tecnica dei 9,26 euro (Pivot Point). Un'opportunità speculativa di acquisto potrebbe configurarsi esclusivamente sulla tenuta del supporto S1 a 8,238 euro, qualora si formassero pattern di inversione (come Hammer o candele di assorbimento) accompagnati da una divergenza volumetrica, ma con target limitati al ritest del Pivot a 9,26 euro. Solo il recupero stabile della regressione lineare e il rientro nel canale ascendente sopra quota 9,70 euro potrebbero sancire la fine della fase correttiva attuale e ripristinare un sentiment positivo strutturale.

WTI: Il Petrolio rompe al rialzo tra tensioni geopolitiche?Analisi Fondamentale: Tensioni Geopolitiche e Shock dell'Offerta

Il mercato petrolifero si trova in una fase di estrema tensione, dove i fondamentali classici (domanda/offerta) stanno lasciando il passo a scenari geopolitici ad alto impatto.

Il Caso Venezuela: L'elemento di maggiore incertezza è rappresentato dall'escalation tra USA e Venezuela. Le speculazioni su un possibile intervento o un inasprimento drastico del conflitto nell'area pongono una minaccia diretta alle più grandi riserve certificate di greggio al mondo. Un'instabilità in questa regione potrebbe causare uno shock dell'offerta immediato, portando il mercato a prezzare un "premio per il rischio" molto elevato.

Scenario Globale: Con il Medio Oriente sempre instabile e l'OPEC+ che mantiene una politica di tagli rigida, il greggio ha poco spazio per scendere. Se il fronte venezuelano dovesse degenerare, potremmo assistere a un vero e proprio supply squeeze.

Analisi Tecnica: Rottura della Trendline e Segnali di Rimbalzo

Osservando il grafico giornaliero (1D), la struttura dei prezzi suggerisce che il mercato sia pronto a reagire violentemente alle notizie:

Breakout della Trendline Discendente: Dopo mesi di compressione sotto la linea di tendenza blu (che partiva dai massimi di agosto), il prezzo ha finalmente effettuato una rottura rialzista. Questo è il primo segnale tecnico di un'inversione di trend di medio termine.

Supporto Solidificato: L'area dei $58,00 si è confermata un "pavimento" psicologico e tecnico molto forte. I minimi crescenti osservati nelle ultime sessioni indicano un accumulo da parte dei compratori.

Livelli Attuali: Il prezzo batte ora $59,34. La candela odierna mostra una decisa volontà di mantenersi sopra la trendline appena violata, trasformando una vecchia resistenza in un nuovo supporto.

Scenari Operativi

Scenario Bullish (Rialzista): La conferma sopra i $60,00 aprirebbe la strada verso i $62,50 prima e i $66,00 successivamente. In caso di notizie drammatiche dal Venezuela, questi target potrebbero essere raggiunti molto rapidamente con un movimento verticale.

Scenario Bearish (Ribassista): Solo un ritorno sotto i $58,00 invaliderebbe la struttura attuale, riportando il WTI in una fase di stagnazione.

Conclusione: Siamo di fronte a una tempesta perfetta: una configurazione tecnica di inversione (rottura trendline) che coincide con un potenziale "Cigno Nero" geopolitico in Venezuela. Il sentiment è passato da neutrale a fortemente reattivo. Monitorare con massima attenzione i volumi e le news di politica estera.