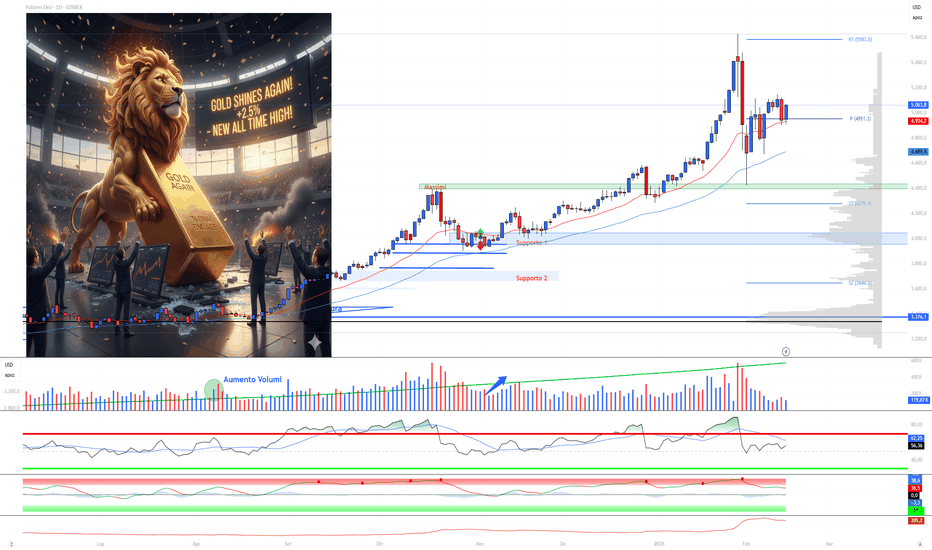

Oro all'attacco, metalli sotto le medie 20/50Un saluto a tutti i trader, commodity Update: Oro all'attacco, metalli industriali in affanno

Mentre i mercati azionari iniziano a traballare, il comparto delle materie prime sta disegnando scenari molto diversi tra loro.

Oro: Ritorno al centro della scena

L'oro torna a farsi sentire e continua la sua pressione in area 5.000$. In un contesto di incertezza, il metallo prezioso per eccellenza riprende forza e punta dritto verso l'attacco di questo livello psicologico fondamentale.

Metalli Industriali: Debolezza tecnica

Situazione opposta per Argento, Platino, Palladio e Rame, tra questi il Rame sembrerebbe essere più in forza. Qui la struttura è decisamente più pesante: i prezzi restano sotto le medie veloci (EMA 20 e EMA 50) sul grafico giornaliero. Finché non recuperiamo queste medie, il trend di breve rimane impostato al ribasso.

Energy: Supporti e stabilità

Natural Gas: Dopo i recenti movimenti, il prezzo staziona ora in area 3,2$, cercando di consolidare una base.

Petrolio: Il WTI regge bene il supporto a 62,5$. Un livello chiave che per ora tiene a galla le quotazioni nonostante la pressione generale sui mercati.

Sintesi: Oro da monitorare per il breakout, mentre sui metalli industriali serve ancora molta prudenza.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

50 Baht Gold Futures

Nessun attività

Cosa dicono i trader

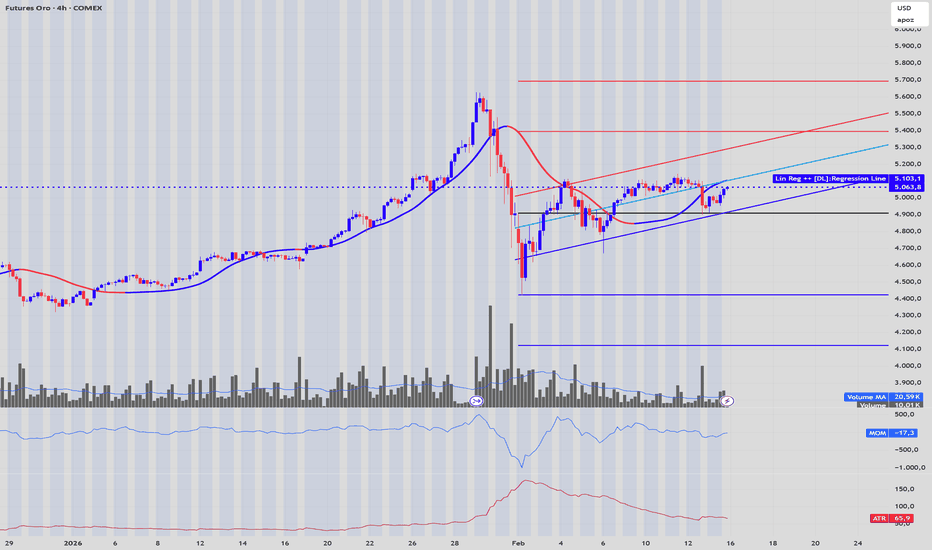

Analisi di breve GC1! per la settimana entranteL'esame del grafico Futures Oro sul timeframe a 4 ore dipinge il quadro di un mercato in fase di complessa digestione tecnica, caratterizzato da una compressione della volatilità successiva a un violento shock ribassista registrato all'inizio di febbraio. La struttura del prezzo si sta evolvendo all'interno di una formazione triangolare di consolidamento, indicando una temporanea tregua nello scontro tra domanda e offerta, sebbene l'assetto generale rimanga fragile.

L'analisi della Regressione Lineare offre la chiave di lettura primaria per valutare il posizionamento del prezzo rispetto al suo fair value. Attualmente, le quotazioni, con una chiusura intorno a 5.004,4, stazionano al di sotto della linea mediana di regressione (segnalata a 5.103,1), evidenziando tecnicamente una condizione di sottovalutazione rispetto al trend di medio termine. Tuttavia, la pendenza di tale retta di regressione, pur rimanendo moderatamente positiva, mostra segni di appiattimento se confrontata con l'inclinazione aggressiva osservata durante il rally di gennaio; questo suggerisce che il momentum rialzista strutturale sta perdendo vigore, lasciando spazio a una fase laterale. Il prezzo sta testando la parte inferiore del canale deviazionale standard, cercando di costruire una base di supporto dinamico, ma la mancata riconquista rapida della linea mediana (5.103) segnala una persistente pressione di vendita o, quantomeno, una mancanza di convinzione da parte dei compratori istituzionali.

Questa lettura di cautela è ulteriormente corroborata dall'analisi del Momentum, che si attesta in territorio negativo a -17,3. Il fatto che l'oscillatore non riesca a riportarsi stabilmente sopra lo zero, nonostante la stabilizzazione dei prezzi, indica una debolezza intrinseca: il mercato sta "galleggiando" piuttosto che rimbalzare, e l'assenza di una spinta impulsiva lascia il fianco scoperto a possibili nuove incursioni ribassiste. L'analisi volumetrica conferma questo scenario di attesa: dopo il picco di scambi registrato durante il sell-off (la candela rossa profonda di inizio mese), i volumi sono andati progressivamente scemando. Questa contrazione è fisiologica durante le fasi di consolidamento a triangolo, ma implica anche che l'attuale movimento laterale è privo di partecipazione istituzionale significativa; il mercato attende un catalizzatore o la rottura di un livello chiave per riallocare capitali in modo massiccio.

Sotto il profilo strettamente operativo, la confluenza tra i livelli statici e dinamici definisce una strategia binaria. Lo scenario Long diventerebbe plausibile esclusivamente al recupero confermato della linea di regressione e della resistenza statica locale, ovvero sopra area 5.103 - 5.120. Un breakout di questo livello, accompagnato da un incremento dei volumi, aprirebbe la strada verso i target identificati dalle linee rosse superiori, con un primo obiettivo a 5.400 e successiva estensione verso i massimi a 5.700. Viceversa, lo scenario Short rimane il rischio dominante finché il prezzo scambia sotto il fair value: una rottura del supporto statico orizzontale, ben visibile intorno a quota 4.900 (P)), invaliderebbe la struttura di recupero attuale. In tal caso, la confluenza negativa spingerebbe le quotazioni verso i minimi recenti in area 4.600 e, in estensione, verso i supporti strutturali blu a 4.400. In sintesi, l'operatività richiede pazienza: l'attuale situazione tra 4.900 e 5.100 è una zona di rumore, e l'ingresso a mercato è giustificato solo alla violazione di uno di questi due estremi.

Oro verso i $5.000 e il paradosso del Gas.Un saluto a tutti i trader, l'ultima settimana sulle commodity è stata caratterizzata da una volatilità estrema, quasi speculare a quella del mercato azionario, con i metalli preziosi che hanno cercato di difendere i massimi e il comparto energetico che ha vissuto forti scossoni.

1. Metalli Preziosi: L'Oro punta ai $5.000

L'oro ha vissuto una settimana da protagonista, beneficiando dell'incertezza globale e del crollo delle criptovalute.

Oro: Ha chiuso la settimana in forte rialzo (+4-5% circa), stabilizzandosi intorno ai $4.968 per oncia. Il mercato sta testando la soglia psicologica dei $5.000, un livello mai visto prima che attira sia acquisti difensivi che speculazione.

Argento: Performance ancora più esplosiva. Dopo aver toccato un supporto a $71, è rimbalzato con forza chiudendo sopra i $77-78 per oncia, segnando un recupero settimanale superiore al 10%.

2. Petrolio: Altalena tra Dazi e Scorte

Il greggio ha vissuto una settimana nervosa, chiudendo però con un leggero segno positivo dopo i minimi toccati mercoledì.

WTI e Brent: Il Brent ha chiuso intorno ai $68, mentre il WTI si è attestato sui $63,50.

I motivi: I prezzi sono stati compressi dai timori di un rallentamento della domanda globale a causa dei possibili nuovi dazi USA, ma hanno trovato supporto nei dati sulle scorte americane (API/EIA), risultati inferiori alle attese, segnalando che i consumi interni restano tonici.

3. Gas Naturale: Lo shock del TTF

Il mercato del gas ha mostrato due facce molto diverse tra Europa e USA:

TTF (Europa): Forte volatilità. Dopo un crollo a inizio settimana (-13% lunedì), il prezzo ad Amsterdam è rimbalzato violentemente venerdì (+5,8%), chiudendo a circa 35,69 €/MWh. Le scorte europee sono scese rapidamente sotto la media stagionale, creando preoccupazione per il finale d'inverno.

Henry Hub (USA): Più debole, il gas americano si muove intorno ai $3,42, subendo la pressione di una produzione nazionale che rimane su livelli record nonostante le ondate di freddo.

Mentre il Bitcoin crollava, l'oro ha ripreso il suo scettro di "porto sicuro" per eccellenza. Il gas naturale resta invece l'asset più pericoloso da tradare in questo momento a causa dei gap improvvisi sulle notizie meteo e geopolitiche.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

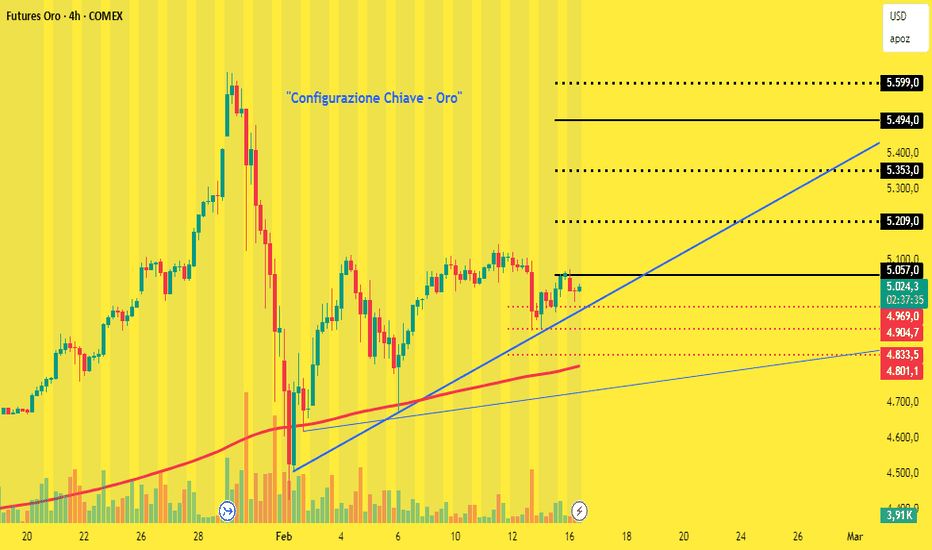

ORO: Configurazione Chiave in formazione su 4h. Area 5.000ORO (XAU/USD): PRIMA CONFIGURAZIONE CHIAVE DEL PORTAFOGLIO.

14 anni di metodo. Stessa filosofia. Nuovo asset.

Dopo il lancio del Portafoglio Configurazione Chiave, arriva la prima analisi operativa su un nuovo strumento: l'Oro.

Niente teoria. Solo livelli, struttura e attesa.

📍 STATO ATTUALE - FUTURES ORO (Grafico 4h - Agg. 16 Feb):

🕐 TF: 4 Ore | Fase: Ritesto di livelli storici

📈 Chiusura: 5.027,1 | Posizione: Test della zona 5.000-5.030

🎯 Situazione: Il prezzo sta ritestando un'area chiave multipla:

Livello psicologico 5.000.

Ex-resistenza di Gennaio (5.020-5.030).

Media mobile 50 periodi su 4h.

🔍 MAPPA CONFIGURAZIONE CHIAVE - ORO FEBBRAIO:

🟢 LIVELLO 1 - SUPPORTO STRUTTURALE PRIMARIO: 4.960 - 4.980

Logica Sistemica: Zona di accumulazione di fine Gennaio. Ex-resistenza diventata supporto. Area di potenziale rientro per chi cerca setup a basso rischio.

🟡 LIVELLO 2 - ZONA DI EQUILIBRIO ATTUALE: 5.000 - 5.030

Logica Sistemica: Il prezzo sta testando questa zona in questo momento. È l'area che separa la continuazione rialzista dalla correzione più profonda.

Osservazione: Una chiusura sopra 5.030 con volume aprirebbe la strada a 5.100. Una ripartenza sotto 5.000 cercherebbe il supporto primario.

🔴 LIVELLO 3 - RESISTENZA DINAMICA: 5.100 - 5.120

Logica Sistemica: Massimi di metà Febbraio. Obiettivo primario in caso di breakout confermato.

🎯 LIVELLO 4 - TARGET MENSILE: 5.200 - 5.230

Logica Sistemica: Zona di testa del movimento. Obiettivo per chi segue il trend con posizioni più ampie.

⚠️ SCENARI SISTEMICI PER I PROSSIMI GIORNI:

SCENARIO 1 - Breakout rialzista (55%): Chiusura 4h sopra 5.030 con volume. Target: 5.070 (primo), 5.100-5.120 (secondo). Setup preferito dal sistema per ingresso long diretto.

SCENARIO 2 - Ritesto profondo (40%): Ripiegamento verso 4.960-4.980 con volume calante. Ingresso long su reazione rialzista in questa zona. Rapporto rischio/rendimento ottimale.

SCENARIO 3 - Inversione (5%): Rottura violenta sotto 4.940. Invalida lo scenario rialzista immediato. Il sistema torna in attesa.

📚 DIDATTICA OPERATIVA: PERCHÉ L'ORO ORA?

L'oro ha una caratteristica che il mio metodo apprezza molto: rispetta i livelli psicologici con precisione millimetrica.

5.000 non è un numero casuale. È un'area di memoria di mercato da settimane.

I ritracciamenti sull'oro sono spesso puliti, tecnici, didattici.

La correlazione con USD e tassi crea conferme multiple per chi sa leggere il contesto.

🔥 CONFIGURAZIONE CHIAVE - PERFORMANCE 2026 (AGGIORNATA):

Asset Trade Pips/Punti Stato

EUR/USD Trade 1-4 +488 pips ✅ REALIZZATI

ORO - 0 Primo setup in corso

TSLA - 0 In attesa

BTC/USD - 0 In attesa

Totale 2026: +488 pips. Portafoglio in fase di attivazione.

🎤 IL MIO STATO OPERATIVO ATTUALE:

*"Posizione: CASH su ORO. In osservazione attiva della zona 5.000-5.030.*

Piano d'esecuzione:

INGRESSO LONG 1: Solo su chiusura 4h sopra 5.030. Stop sotto 4.990. Target 5.070 e 5.100.

*INGRESSO LONG 2: Solo su ritesto di 4.960-4.980 con conferma rialzista. Stop sotto 4.940. Target 5.030 e 5.100.*

Il sistema non forza. Attende che l'Oro scelga la sua Configurazione."

👉 PRIMA CONFIGURAZIONE SU ORO. SEGUI L'EVOLUZIONE.

Commenta "ORO" se stai monitorando con me questa zona chiave.

Futures Oro COMEX – Il Ritorno alla MediaL'oro ha appena vissuto una seduta da incubo, con un crollo del 11,39% che ha portato il contratto a chiudere a 4.745 dollari l'oncia, cancellando in un singolo giorno mesi di progressi rialzisti. Quello che osserviamo sul chart giornaliero non è semplicemente una correzione, bensì un ritorno violento verso la linea di regressione lineare principale, che attualio taglia l'area 4.746, confermando come il prezzo abbia finalmente raggiunto l'equilibrio statistico dopo essere rimasto per settimane in territorio di eccesso rialzista oltre la banda superiore a due deviazioni standard.

Il contesto tecnico mostra chiaramente come il trend ascendente che ha caratterizzato il periodo da agosto a febbraio fosse giunto a una fase di estrema tensione rialzista. Il prezzo, infatti, aveva superato la banda superiore del canale di regressione, segnalando condizioni di ipercomprato statistico che richiedevano necessariamente una ricomposizione. L'evento correttivo odierno, tuttavia, si è manifestato con un'accelerazione violenta, supportata da volumi eccezionali pari a 495.250 lotti, ben superiori alla media mobile a venti periodi fissata a 286.230. Questo ecceso di volume conferma la natura istituzionale del movimento e la rottura tecnica di livelli chiave che fino a ieri funzionavano da supporto dinamico.

Dal punto di vista operativo, la zona attuale rappresenta un crocevia critico. La linea di regressione a 4.746 e il livello R2 dei pivot point quarterly posizionato a 4.748 formano una congiunzione di supporto immediato che non può essere sottovalutata. Per chi intendesse valutare posizioni long, l'area compresa tra il minimo di sessione a 4.700 e la media della regressione a 4.746 offre una zona di interesse tecnico, purché si osservi un rifiuto dei prezzi inferiori a 4.700 con formazioni a candela che suggeriscano un'esaurimento della pressione venditrice. Un ingresso long andrebbe tutelato con stop sotto il minimo odierno, considerando che il primo obiettivo di recupero si colloca in area 4.900, corrispondente all'incrocio tra la trendline ascendente rotta e la vecchia resistenza ora supporto, mentre un target più ambizioso porta verso i 5.008 dollari del livello R3.

Per le operazioni short, lo scenario rimane favorevole nel caso in cui la chiusura odierna si riveli una prima fase di un movimento più ampio piuttosto che un bottoming rapido. Già nella prossima sessione, se il prezzo dovesse mantenersi sotto i 4.746 e violare il minimo a 4.700 con conferma di volumi sostenuti, si aprirebbe la strada verso il primo supporto significativo rappresentato dal livello R1 dei pivot point a 4.573. Tale area rappresenta un target naturale per chi volesse proseguire lo sfruttamento del momentum ribassista. Un'eventuale rottura decisa sotto quota 4.570 attiverebbe infine un obiettivo esteso verso il pivot point principale a 4.305, zona che rappresenta l'ultimo baluardo rialzista di medio periodo prima di una decisa inversione strutturale del trend.

Va sottolineato come il posizionamento attuale richieda massima prudenza. Il ritorno alla linea di regressione può fungere da trampolino di rimbalzo altrettanto facilmente da punto di rottura per un prolungamento del ribasso. L'indicazione chiave da monitorare nelle prossime sedute sarà proprio la tenuta o la violazione della media della regressione a 4.746, poiché un ritorno immediato sopra questa sogna invaliderebbe l'iperscenariobearish immediato, mentre una permanenza sotto堆 confermerebbe la necessità di un ulteriore aggiustamento verso sud.

Commodities nel caos: Metalli in picchiata l'Energia detta leggeUn saluto a tutti i trader, iniziamo febbraio con una domenica di fuoco sui mercati delle materie prime. Stiamo assistendo a movimenti violentissimi che stanno ridisegnando la mappa del portafoglio commodities.

Ecco i punti chiave:

Metalli Preziosi in svendita: Oro e Argento stanno subendo un vero e proprio "sell-off" di massa. Dopo i record delle scorse settimane, i prezzi sono crollati, con l'argento che ha mostrato una debolezza estrema toccando livelli di circuito ribassista. È un bagno di sangue che sa tanto di liquidazione forzata e prese di profitto brutali.

Il Rame tiene botta: In questo clima di vendite generalizzate sui metalli, il Rame si distingue per la sua resilienza. Ha rintracciato, sì, ma sembra aver tenuto bene il suo primo livello di supporto (area 6$ / 11.000$). La domanda strutturale legata all'AI e all'elettrificazione continua a fare da paracadute.

Petrolio tonico: Come avevo già anticipato, il greggio continua a mostrare i muscoli. Regge bene i livelli e non sembra minimamente scalfito dalla debolezza dei metalli, sostenuto da un quadro geopolitico che resta teso.

Il volo del Natural Gas: Ma il vero protagonista è il Gas Naturale. Il titolo è letteralmente schizzato alle stelle. Il motivo? Un freddo glaciale senza precedenti negli Stati Uniti che ha fatto esplodere la richiesta per il riscaldamento, mandando in tilt l'offerta e spingendo i prezzi a rialzi in doppia cifra in pochissime sessioni.

In sintesi: Siamo davanti a un mercato a due facce. Da una parte il crollo dei beni rifugio (oro/argento), dall'altra l'esplosione dei titoli energetici spinti dal meteo e dalla domanda reale. Settimana prossima sarà fondamentale capire se il rame riuscirà a confermare il supporto e se il gas avrà ancora forza per correre dopo questo spike verticale.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Gold – Weekly Market Structurerialzo

🔹 Quadro generale

Il prezzo dell’Oro, dopo aver guadagnato oltre il 28% da inizio anno, ha registrato nella giornata di venerdì un sell-off significativo, pari a circa il 19%.

La settimana si chiude con un forte rifiuto, mentre il quadro mensile resta ancora impostato al rialzo, segnalando che il movimento correttivo potrebbe rientrare all’interno di una fase di ribilanciamento e non di inversione strutturale.

🔹 Contesto volumetrico (mensile e settimanale)

Osservando la distribuzione volumetrica del mese di gennaio, il prezzo si trova:

all’interno della Value Area

nella parte bassa della VA

al di sopra del VWAP mensile

Questo posizionamento suggerisce, almeno per ora, la volontà del mercato di continuare a scambiare all’interno di questa area di prezzo.

Su base settimanale, invece, il prezzo ha chiuso al di sotto della Value Area Bottom (VAB) in area 4996$, che rappresenta il primo vero livello da riconquistare per ipotizzare una ripartenza rialzista.

La mancata riconquista di questo livello aprirebbe la strada a un ribilanciamento più profondo.

🔹 Livelli di supporto

4800$

Primo supporto rilevante, coincidente con:

50% della wick H4 di venerdì 30 gennaio

forte Open Interest lato opzioni

bordo di un HVN del mese di gennaio

Possibile estensione fino al bordo opposto dell’HVN in area 4750$.

4650 / 4625$

Area con Open Interest elevato, in confluenza con il POC del mese di gennaio.

4600 / 4550$

Livello di grande rilevanza tecnica, in confluenza con:

VAB di gennaio

LVN importante sulla distribuzione mensile

LVN sulla distribuzione cumulativa degli ultimi 200 giorni

La tenuta di quest’area indicherebbe la volontà del mercato di continuare a scambiare nel range compreso tra 4550$ (VAB gennaio) e 5330$ (VAT gennaio).

4500$

La perdita del livello precedente aprirebbe spazio a una discesa verso 4500$, area caratterizzata:

dall’assenza di confluenze statiche di Value Area

da un forte vuoto volumetrico sulla distribuzione cumulativa

🔹 Livelli di resistenza

5000$

Primo livello di resistenza, dove troviamo:

cluster volumetrico rilevante

LVN

VAT settimanale

5100 / 5150$

In caso di rientro nella Value Area settimanale, il prezzo potrebbe estendersi verso il POC settimanale poco sopra i 5100$, con area di possibile inversione compresa tra 5100 e 5150$.

5200 / 5300$

Successivamente troviamo il VWAP in area 5200$, ma il prezzo potrebbe allungare fino a 5300$, livello corrispondente alla VAT settimanale.

🔹 Sintesi

Il movimento ribassista appare, per ora, come un pullback dopo un eccesso rialzista, inserito all’interno di una struttura mensile ancora costruttiva.

La reazione del prezzo sui supporti chiave e la capacità di riconquistare area 5000$ / 4996$ saranno determinanti per capire se il mercato intende proseguire la fase di consolidamento o riattivare il trend rialzista principale.

Weekly Market Structure – Gold (Future Oro)🔹 Quadro settimanale

La settimana appena conclusa è stata estremamente direzionale per il future dell’Oro, seguita da un inizio di nuova settimana altrettanto esplosivo, con apertura in gap up oltre i 5.000$.

Un segnale di forza evidente che conferma l’aggressività del flusso in acquisto sul metallo giallo.

🔹 Flussi COT e posizionamento dei Managed Money

Il CFTC riporta incrementi delle posizioni long da parte dei Managed Money nel periodo compreso tra 14 e 20 gennaio.

Questo dato:

conferma la solidità del rally della scorsa settimana

supporta l’ipotesi di una possibile continuazione rialzista, soprattutto nel caso in cui il prezzo dovesse tornare a scambiare nella fascia di prezzo battuta in quel periodo

🔹 Volumi e struttura del movimento

La distribuzione volumetrica della settimana passata è:

molto estesa in verticale

poco sviluppata in orizzontale

Questo indica:

una forte spinta rialzista

poco tempo trascorso a scambiare in aree di equilibrio

una pressione in acquisto talmente intensa da portare gli operatori a comprare anche a prezzi progressivamente più elevati

🔹 Livelli di resistenza

I principali livelli di resistenza da monitorare sono:

5100 punti → livello che il prezzo sta testando proprio mentre scrivo questa analisi

5150 punti

5200 punti

🔹 Possibili punti di pullback e supporto

(Scenario valido in caso di correzione tra oggi e mercoledì, giorno della decisione FED sui tassi)

4900 punti

Primo e principale livello di supporto, identificato:

dalle maggiori concentrazioni di Open Interest sulla option chain

dalla confluenza con un LVN importante, posizionato poco sopra la VAT della settimana passata

Quest’area è particolarmente interessante perché:

una sua tenuta indicherebbe una forte volontà del mercato di restare sopra l’area di prezzo evidenziata dal COT Report

confermerebbe la solidità strutturale del trend rialzista

4800 punti

In caso di rottura dei 4900:

qui troviamo il VWAP settimanale, che dovrebbe essere ribilanciato

presenza di un cluster volumetrico all’interno di un LVN molto pronunciato

4760 / 4750 punti

Livelli evidenziati lato opzioni, ma che personalmente considero meno rilevanti, data:

la scarsa confluenza volumetrica

l’assenza di una struttura tecnica solida

4700 / 4675 punti

Area con:

il più grande LVN della settimana

prossimità al POC settimanale

Questo livello potrebbe rappresentare, al pari dei 4900$, un’area ideale per un rimbalzo tecnico, qualora il prezzo dovesse raggiungerla.

4650 punti

Poco più in basso troviamo:

confluenza con la VAB settimanale

cluster volumetrico estremamente rilevante

Ultimo supporto significativo prima di un deterioramento più profondo della struttura.

Rally dei metalli preziosi e ritorno di fiamma per il gasUn saluto a tutti i trader vediamo il report Settimanale delle Commodities: L'Assetto del "Regno dei Metalli"

La settimana è stata caratterizzata da un'estrema polarizzazione tra i beni rifugio (preziosi) e il comparto energetico, con una volatilità innescata principalmente dalle manovre geopolitiche dell'amministrazione Trump e dalle condizioni climatiche estreme.

1. Il comparto dei Metalli: Il Re e la sua Corte

Il mercato dei preziosi ha vissuto una settimana storica, spinto dalla ricerca di protezione contro lo "shock politico" e l'escalation commerciale.

Oro (Il Re): Ha raggiunto nuovi record assoluti, toccando picchi sopra i 4.700 - 4.800 $/oncia. Il driver principale è stato il "risk-off" generato dalle minacce di dazi sulla questione Groenlandia. Gli analisti (tra cui Goldman Sachs e Vontobel) vedono ora i 5.000 $ come un target psicologico concreto entro l'anno.

Argento (La Regina): Ha mostrato una forza relativa impressionante, sovraperformando l'oro con una fiammata che ha portato le quotazioni COMEX verso l'area dei 95 - 100 $. Il suo status di "minerale critico" (designato ufficialmente nel 2025) continua a sostenere la domanda industriale oltre a quella speculativa.

Metalli Industriali (I Cavalieri): Platino e Palladio hanno seguito a ruota, con il Platino che ha consolidato i massimi sopra i 2.400 $, fungendo da scorta di valore complementare.

Comparto Energetico: Volatilità e Clima

A differenza dei metalli, gli energetici hanno reagito a fattori più strutturali e meteorologici.

Gas Naturale (Il Ritorno): Dopo una fase di correzione, il gas ha messo a segno una "fiammata" del +10% in pochi giorni. Il ritorno ai massimi precedenti (area 3,50 $/mmbtu per il gas USA e tensioni sul TTF europeo sopra i 39 €/MWh) è dovuto al gelo intenso che ha colpito Europa e USA, causando prelievi dalle scorte superiori alle attese (oltre 120 bcf negli Stati Uniti).

Petrolio (L'Indeciso): Il greggio resta in una fase di consolidamento laterale-rialzista. Il WTI gravita intorno ai 59-60 $, mentre il Brent cerca di mantenersi sopra i 64 $. Nonostante i rischi geopolitici in Iran e Venezuela, il timore di un eccesso di offerta per il 2026 e la produzione record degli USA frenano le ambizioni rialziste dei "tori".

La divergenza tra la forza esplosiva dell'oro e l'incertezza del petrolio indica che il mercato sta prezzando un rischio sistemico politico più che una crescita della domanda industriale globale. Per la prossima settimana, la tenuta del Gas Naturale dipenderà dalle previsioni meteo a breve termine, mentre i preziosi resteranno estremamente sensibili a ogni dichiarazione proveniente da Washington.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Oro in consolidamento, Gas in caduta liberaBuona domenica a tutti i trader, il comparto delle materie prime riflette un sentiment di cautela macroeconomica:

Metalli Preziosi: L'oro e l'argento si prendono una pausa necessaria. Dopo aver testato i massimi, i prezzi stanno ritracciando verso i primi supporti utili. Questo movimento è tecnicamente configurabile come un throwback, necessario per scaricare l'ipercomprato prima di nuovi allunghi.

Energia (Oil & Gas): * Il Petrolio (WTI) ha subito un netto rigetto in area $62. La forza mostrata a inizio settimana si è esaurita contro la resistenza volumetrica, riportando i prezzi nel range laterale precedente.

Il Gas Naturale continua a essere il fanalino di coda, crollando sui minimi a causa di scorte elevate e una domanda stagionale inferiore alle attese. La struttura rimane pesantemente ribassista senza segnali di inversione imminenti.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Gold – Weekly Market Structure🔹 Quadro settimanale

Chiusura settimanale oltre i massimi storici, accompagnata da un ribilanciamento nella giornata di venerdì e da un importante riassorbimento del sell-off partito intorno alle 16:00 (ora italiana).

Un segnale di forza che conferma l’interesse degli operatori sul metallo giallo.

🔹 Ampiezza di mercato e COT

Dal punto di vista dell’ampiezza, il future sull’oro è stato comprato con decisione dai Managed Money nel periodo compreso tra 7 e 13 gennaio, come evidenziato dal COT Report.

In questo intervallo si registra un incremento delle posizioni long superiore a 12.000 contratti, elemento che supporta l’ipotesi di una continuazione rialzista, soprattutto alla luce della chiusura settimanale all’interno della Value Area.

🔹 Volumi e Value Area

La distribuzione volumetrica settimanale presenta una forma a “D”, tipica di una fase di accumulazione.

Allo stesso tempo, il fatto che questa distribuzione sia compressa in un range piuttosto ristretto suggerisce la possibilità di un’esplosione di volatilità nelle prossime sedute.

Come anticipato, la chiusura settimanale è avvenuta all’interno della Value Area, dopo un riacquisto dalla VAT della settimana conclusasi il 26 dicembre.

Il rientro e la chiusura con moderata forza lasciano spazio all’ipotesi di un rapido movimento rialzista a inizio settimana, potenzialmente verso il VWAP settimanale o addirittura verso la VAT settimanale, considerando l’assenza di LVN all’interno della Value Area attuale.

🔹 Livelli di supporto

Nel caso in cui il prezzo perdesse la Value Area settimanale, il primo livello di supporto si colloca in area 4550, ma non viene considerato un vero supporto strutturale.

A mio avviso, una perdita della VA potrebbe spingere il prezzo direttamente verso area 4500, dove troviamo:

Put Wall rilevante

confluenza con la VAT della distribuzione conclusasi il 9 gennaio

Perso anche questo livello, il successivo supporto significativo si colloca in area 4460 / 4450, in confluenza con:

POC del 9 gennaio

VWAP della stessa settimana, ancora da ribilanciare

🔹 Livelli di resistenza

Sul lato opposto, il primo livello di resistenza si trova in area 4610, in corrispondenza del VWAP settimanale, ma all’interno di un HVN, elemento che ne riduce la forza come resistenza.

Per questo motivo, il prezzo potrebbe estendere il movimento verso la VAT settimanale in area 4620, livello che presenta un LVN immediatamente superiore, ma senza particolari concentrazioni di Open Interest lato opzioni.

Una rottura della VAT settimanale aprirebbe verosimilmente la strada a:

4650 punti

successiva estensione verso 4675 punti

🔹 Sintesi

L’oro si trova in una fase di accumulazione avanzata, con supporto da parte dei flussi dei Managed Money e una struttura volumetrica compressa che potrebbe anticipare un movimento direzionale deciso.

La tenuta della Value Area settimanale resta il punto chiave per mantenere il bias rialzista e favorire nuove estensioni verso l’alto.

Silver/Gold Ratio: simmetria e compressione. Argento arrivato?Argento e oro sono i due asset che nell’ultimo anno stanno performando meglio, rispettivamente da inizio 2025, argento a +200% e oro a +75%.

Il grafico del rapporto silver/gold evidenzia una simmetria dei movimenti che aiuta a leggere l’attuale fase di mercato. La forbice di performance tra i due ha prodotto una forte compressione del rapporto, tipica delle fasi avanzate dei cicli dei metalli preziosi.

Storicamente, quando l’argento accelera in modo così marcato rispetto all’oro, il mercato entra in una fase di eccesso direzionale, seguita da riequilibri.

La simmetria osservata sul grafico suggerisce che lo spread rifletta una sovraperformance ciclica del silver, più sensibile al contesto macro e alla propensione al rischio (vedi record indici azionari) mentre l’oro mantiene una funzione difensiva strutturale.

L’arrivo del rapporto Silvaer/Gold su questo estremo simmetrico segnala una probabilità di una fase di inversione o riequilibrio. Con l’argento in forte sovraperformance dal 2025, il potenziale di ulteriore compressione appare limitato. Storicamente queste condizioni anticipano volatilità e fasi laterali, più che inversioni immediate, favorendo strategie di rotazione graduale verso l’oro rispetto allo short diretto sull’argento.

Metalli Preziosi: Il Silver "Ruba la Scena"Un saluto a tutti i trader, nonostante il ritracciamento dell'Oro (che dopo aver toccato i massimi storici in area $4.550 ha subito prese di beneficio scendendo verso i $4.330-$4.380), l'Argento sta dimostrando una resilienza notevole.

Silver: Si mantiene sopra i $72-$74 l'oncia, beneficiando della sua doppia natura. Da un lato segue l'oro come bene rifugio, dall'altro è sostenuto da una domanda industriale massiccia (fotovoltaico e data center) che limita i ribassi.

Gold: Il pullback è fisiologico dopo il rally del 2025 (+60%). Molti trader stanno liquidando posizioni per riposizionarsi in attesa di nuove indicazioni dalla Fed sui tagli dei tassi previsti per l'anno.

2. Petrolio (WTI): Prigioniero del Canale Ribassista

Il greggio continua a mostrare debolezza, scambiando stabilmente sotto i $58 (area $56-$57 al momento).

Analisi Tecnica: Il canale discendente è ben definito. Ogni tentativo di rimbalzo viene prontamente venduto.

Fondamentali: Il mercato sconta un eccesso di offerta per il 2026 e una domanda globale che fatica a trovare un driver di crescita solido, nonostante i tagli OPEC+. L'area dei $50 inizia a essere vista da molti analisti come il target naturale di questo movimento.

3. Natural Gas: Consolidamento e "Buy the Dip"

Dopo il forte rimbalzo (il buy the dip a cui facevi riferimento), il gas si è fermato in un'area di congestione.

Prezzo: Si muove intorno ai $3.60/MMBtu (con il TTF europeo stabile sui 28-30 €/MWh).

Scenario: Il consolidamento attuale è tipico di una fase di attesa meteorologica. Il mercato ha assorbito l'eccesso di vendite e ora "lateralizza" cercando di capire se le scorte invernali (ancora elevate in Europa e USA) saranno intaccate da ondate di freddo tardive.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Metalli Preziosi: Rally StoricoBuongiorno a tutti i trader, I metalli non solo volano, ma stanno riscrivendo i record storici.

Oro (XAU/USD): Ha appena superato la soglia psicologica dei $4.500 l'oncia (record assoluto). La spinta arriva dalla de-dollarizzazione e dagli acquisti massicci delle Banche Centrali. Tecnicamente, l'RSI è in ipercomprato, ma il trend non mostra segni di inversione.

Argento (XAG/USD): È la vera "lepre" del 2025, con una performance che ha superato il +70% da inizio anno, toccando l'area dei $53 - $55. Essendo sia un bene rifugio che un metallo industriale (fondamentale per il fotovoltaico e i data center AI), beneficia di una doppia spinta.

Gas Naturale: Reazione e Stagionalità

Dopo mesi di letargo, il gas ha rialzato la testa con decisione.

Prezzo: Il Natural Gas (Henry Hub) è tornato a testare l'area dei $4,30 - $5,00/MMBtu.

Driver: Un inverno particolarmente rigido nell'emisfero nord e l'export record di GNL (Gas Naturale Liquefatto) verso l'Europa hanno eroso le scorte più velocemente del previsto.

Analisi: La reazione è violenta (+12% dai minimi di metà dicembre). La tenuta dei $4,00 è il segnale che il trend di breve è diventato rialzista.

Petrolio (WTI): Caccia al Bottom

Il petrolio è l'eccezione negativa del comparto, ma come notavi, ci sono segnali di stabilizzazione.

Situazione: Il WTI scambia in area $56,70, con una perdita annua vicina al 20%.

L'area di Bottom: Il supporto critico si trova tra $54,50 e $55,00. Negli ultimi giorni il prezzo ha rimbalzato per tre volte da questi livelli, suggerendo la presenza di forti acquisti istituzionali ("accumulazione").

Outlook: Sebbene l'offerta globale (USA, Brasile, Guyana) sia abbondante, un ritorno sopra i $58,50 confermerebbe il "bottoming out" e potrebbe innescare una ricopertura delle posizioni short verso i $62.

Sintesi Intermarket

Il mercato sta scommettendo su un 2026 dove la protezione (Oro) e l'energia specifica (Gas) contano più del consumo industriale generico (Petrolio). Il VIX basso che citavi prima stride un po' con questo volo dei metalli preziosi: di solito, se l'oro vola, il mercato si aspetta turbolenza.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

L'Enigma delle Commodity: I Metalli Brillano, il Gas Affonda!Un saluto a tutti i trader, che settimana di forti contrasti sui mercati delle commodity! Se c'è una cosa che ho imparato, è che questi mercati non sono mai noiosi.

Abbiamo assistito a un chiaro disaccoppiamento tra le risorse energetiche e i metalli:

L'Oro e gli Industriali in Festa

I metalli, sia quelli preziosi che gli industriali, stanno dando grandi soddisfazioni. L'Oro e l'Argento beneficiano chiaramente dell'attesa dei tagli dei tassi della FED, che indeboliscono il dollaro e rendono l'Oro un rifugio più che mai attraente.

Ma non è finita qui: Rame, Platino e Palladio stanno performando bene, in particolare il Platino che sembra avere un momentum fortissimo e sta mettendo nel mirino i massimi precedenti! Segnali di ottimismo per la domanda industriale e la transizione green? Sembrerebbe proprio di sì.

La Crisi dell'Energia: Gas Naturale a Picco!

Dall'altra parte, il settore energetico è sotto pressione.

Il Petrolio continua nel suo canale discendente. Nonostante i tentativi dell'OPEC+, i timori di eccesso di offerta e una domanda globale che non decolla abbastanza mantengono i prezzi sotto controllo.

La vera notizia è però il crollo del Natural Gas. In una sola settimana, ha perso più del 20%! La ragione è brutale e semplice: l'inverno si sta rivelando troppo mite in vaste aree, e le previsioni non promettono un cambio di rotta. Con le scorte piene e la domanda per il riscaldamento che non arriva, il mercato è collassato per l'eccesso di offerta.

Insomma, il mercato sta premiando i metalli che sono correlati all'aspettativa di una politica monetaria più morbida e ai trend di lungo periodo (come la transizione energetica). Al contrario, le commodity energetiche sono in balia delle dinamiche immediate di domanda/offerta e, in questo momento, del meteo.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Analisi ciclica sul GoldIl ciclo trimestrale, nel grafico a sinistra, è partito all’inizio di novembre (qualche dubbio tra il 28 ottobre e il 5 novembre, ma cambia poco) e ha una discreta forza. Il massimo in area 4300$ è stato rotto al rialzo giovedì e ha subito costituito un buon supporto alla discesa nel pomeriggio di venerdì.

Il ciclo settimanale, iniziato martedì 9 dicembre, è decisamente rialzista e potrebbe mantenersi in forza ancora un paio di giorni, con il price oscillator che non ha ancora invertito la sua direzione (freccia gialla).

In generale sembra probabile una fase di assestamento tra 4300 e 4400 dollari, prima di una rottura al di sopra dei massimi assoluti.

Elliott Wave Analysis sul Future dell’OroL’ipotesi è che ci troviamo su un’onda 5 di grado subminuette. L’onda 4 ha disegnato un flat da cui è partito l’impulso attuale, a 3997$. Ora i prezzi stanno percorrendo la sub-onda 4. L’uscita verso l’alto dal triangolo laterale potrebbe portare ai nuovi massimi assoluti. In caso di ribassi, il livello chiave è costituito dai 4130$, che significherebbe un overlap sul massimo della sub-onda 1 e permanenza nell’ampia area di congestione attuale.

Metalli Preziosi in Pausa Strategica: Tenuta dei SupportiUn saluto a tutti, In un mercato delle materie prime che sta vivendo dinamiche molto divergenti, l'attenzione va tutta all'Oro.

Mentre assistiamo al Gas Naturale che dimostra una forza notevole, puntando a rompere la cruciale SMA200 sul grafico giornaliero, e al Petrolio che continua a disegnare minimi decrescenti in un evidente trend ribassista, l'Oro e gli altri metalli preziosi si distinguono per una stabilità monolitica.

L'Oro è da giorni perfettamente stabile sul supporto dei $4.000.

Questa tenuta non è casuale, ma è il segno che il mercato sta entrando in una fase di attesa strategica. Il capitale non sta scappando, ma è fermo, in paziente attesa di segnali chiari:

Fed e Tassi d'Interesse: Siamo in attesa di capire la tempistica e l'intensità del prossimo ciclo di allentamento monetario. Un calo dei tassi è il carburante storico per l'Oro.

Rischio Geopolitico: L'Oro resta l'asset difensivo per eccellenza, e la stabilità attuale può riflettere sia il pricing del rischio già presente sia l'attesa per nuove escalation.

Tecnicamente, la tenuta di un supporto così significativo è un segnale di forza strutturale. Indica che ogni tentativo di spingere il prezzo al ribasso viene prontamente assorbito. È il classico "silenzio" che, sui mercati, spesso precede un movimento direzionale significativo.

Continuo a monitorare da vicino: la rottura di questo consolidamento, in qualsiasi direzione, detterà il trend per la fine dell'anno e l'inizio del prossimo.

Ricordo sempre le mie tre regole che coltivo costantemente:

1- Pazienza

2- Disciplina

3- Avere sempre un piano

Un grande abbraccio e a presto! Grazie, ciao Mauro.

Analisi multi-ciclica sul GoldIn alto a sinistra, con dati a 2 ore, vediamo il ciclo trimestrale sul Future dell’Oro. Dopo la lunga corsa al rialzo iniziata alla fine di luglio, che ha portato ai nuovi massimi assoluti vicino ai 4400$ l’oncia, c’è stata la chiusura del ciclo trimestrale sui minimi del 28 ottobre, in area 3900$. Il nuovo ciclo è per ora abbastanza debole, come conferma il Price Oscillator, che sta scendendo verso la linea dello zero (freccia gialla).

In alto a destra vediamo il ciclo metà-trimestrale, partito anch’esso il 28 ottobre. Qui il Price Oscillator è sopra la linea mediana, ma è abbastanza appiattito (freccia arancione), il che indica forza ciclica neutrale.

Il ciclo bi-settimanale in basso a destra e il ciclo settimanale in basso a sinistra, partiti entrambi il 18 novembre, confermano la fase neutrale, con gli oscillatori piatti e poco sotto la linea dello zero (frecce viola in basso).

In definitiva, per il momento l’Oro non sembra ancora avere deciso che direzione prendere. Da monitorare verso il basso il minimo ciclico settimanale a 3997$. In ottica rialzista, nuovi possibili allunghi sopra i 4250$.

Oro e Argento Rompono il Range, Gas a TargetBuona domenica a tutti gli appassionati di commodities!

Questa settimana ha segnato una netta divergenza direzionale all'interno del comparto materie prime, offrendo segnali tecnici molto chiari:

🟢 I Segnali di Forza (Bullish)

Oro (Gold) e Argento (Silver): Finalmente, hanno preso una decisa direzionalità! Entrambi i metalli hanno rotto con forza il livello resistivo del trading range che persisteva da diverse settimane. Si tratta di un ottimo movimento che conferma l'interesse e la potenziale ripartenza rialzista.

Rame (Copper): Rimane un asset solido. Continua piano piano a fare massimi e minimi crescenti, confermando la sua robustezza. La rotta è tracciata: c'è l'ottima possibilità di andare a chiudere il gap lasciato aperto il 30 luglio.

🟠 I Segnali Misti (Consolidamento/Debolezza)

Platino e Palladio: Questi metalli sono rimasti bloccati in una fase di lateralizzazione. Continuano a muoversi all'interno della candela madre della precedente rottura al ribasso (Harami), in attesa di una nuova chiusura direzionale.

Gas Naturale (Natural Gas): Ha raggiunto il primo target che avevamo individuato, confermando la nostra analisi precedente.

🔴 Il Segnale di Debolezza (Bearish)

Petrolio (Crude Oil): Al contrario, continua a mostrare debolezza strutturale, registrando costantemente massimi e minimi decrescenti. Il trend di breve periodo rimane nettamente ribassista.

In sintesi: I commodities si muovono a velocità diverse. La rottura dei metalli preziosi è il segnale più forte della settimana, mentre il petrolio rimane sotto pressione.

Ricordo sempre le mie tre regole che coltivo costantemente:

1- Pazienza

2- Disciplina

3- Avere sempre un piano

Un grande abbraccio e a presto! Grazie, ciao Mauro.

Oro: nuovi segnali di forza dopo la correzioneIl 20 ottobre l’oro ha registrato il suo ATH a 4.339,7 dollari l’oncia. Da quel livello è iniziata una fase di contrazione, accompagnata da una forte spike ribassista il giorno successivo, con una perdita del –5,74% giornaliero, una variazione estremamente ampia per l’oro e non osservata da anni.

La fase di correzione è poi proseguita con la discesa sotto i 4.000$, con la rottura del supporto di breve in area 4.030 dollari, fino a toccare un minimo a 3.901$. Da lì, il metallo prezioso ha avviato una fase di rimbalzo e lateralità, culminata questa settimana in una nuova accelerazione rialzista.

Due giorni fa, l’oro ha completato il breakout della resistenza principale in area 4.130 dollari, inizialmente testata e poi superata con forza nella seduta successiva. Il superamento di questa soglia, che corrisponde al vettore di movimento compreso tra il massimo storico e il minimo di 3.901$, rappresenta un chiaro segnale di ripartenza del trend rialzista.

Nonostante la correzione di ottobre, il prezzo non è sceso fino ai supporti più rilevanti, situati in area 3.820 e poi a 3.700$. L’attuale struttura tecnica suggerisce la possibilità di nuovi massimi storici nelle prossime settimane, con un target proiettato verso l’area dei 4.285 dollari al’oncia.