ES1! SPY S&P500 respinto dai 7mila punta ai 6500 nel breve?Buon giovedì 5 Febbraio 2026 e bentornati sul canale con un nuovo aggiornamento tecnico sull'indice S&P500, dopo che le quotazioni hanno trovato un muro importante sulla resistenza psicologia dei 7mila punti.

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

US SP 500 CFD

Nessun attività

Cosa dicono i trader

Settori che potrebbero sovraperformare l’S&P 500 (metodologia)Mentre l’S&P 500 continua a muoversi sui massimi storici e risulta molto caro in termini di valutazione, è possibile ottimizzare e diversificare individuando settori che potrebbero sovraperformare l’S&P 500 nei prossimi mesi? Vincent Ganne propone la sua risposta metodologica. L’analisi viene condotta all’interno degli 11 “super settori” dell’indice S&P 500.

Metodologia di analisi applicata agli 11 super settori dell’S&P 500: rapporto CAPE + margine netto + punteggio tecnico medio/lungo termine

1) P/E di Shiller (rapporto CAPE)

Il rapporto CAPE (Cyclically Adjusted Price-to-Earnings) misura il livello di valutazione di un mercato rapportando il prezzo alla media degli utili reali (corretti per l’inflazione) degli ultimi 10 anni.

Consente di attenuare i cicli economici e contabili ed è utilizzato soprattutto per valutare il grado di sopravvalutazione relativa di un mercato nel lungo periodo. Storicamente, un CAPE elevato è associato a rendimenti futuri più bassi su un orizzonte pluriennale.

2) Margine netto

Il margine netto di un settore misura la redditività finale media delle imprese del settore, ossia la quota di fatturato che rimane come utile netto dopo tutti i costi. A livello settoriale, si tratta di una media ponderata dei margini netti delle società del settore (spesso ponderata per capitalizzazione di mercato).

3) Punteggio tecnico medio/lungo termine

Un punteggio tecnico che qualifica la maturità del trend secondo le categorie “early”, “mature” e “late”. Dal punto di vista dell’analisi tecnica, la potenziale sovraperformance è più probabile nelle categorie “early” e “mature”. La classificazione si basa sull’analisi tecnica dei grafici settimanali e mensili.

Incrociando questi tre criteri, l’obiettivo è identificare settori che combinino una valutazione ragionevole, una redditività strutturale sufficiente e una dinamica tecnica ancora sfruttabile. Questo approccio mira a evitare settori che, pur mostrando una forte crescita degli utili, risultano già fortemente sopravvalutati e tecnicamente in una fase avanzata del ciclo.

I dati sulla crescita delle vendite e degli utili mostrano una forte concentrazione della performance recente nel settore tecnologico e, in misura minore, in quello industriale. Tuttavia, questi settori figurano anche tra i più costosi in termini di rapporto CAPE, il che limita il loro potenziale di sovraperformance relativa nel medio termine, nonostante margini elevati e una solida crescita degli utili.

La tabella sottostante presenta i risultati dell’analisi. Le migliori opportunità si trovano nei settori a basso prezzo (vedi rapporto CAPE), con un margine netto superiore alla media e un punteggio tecnico che non sia classificato come “late”.

Al contrario, diversi settori mostrano un profilo più equilibrato. Il settore finanziario si distingue per un rapporto CAPE sensibilmente inferiore alla media, margini netti robusti e un posizionamento tecnico ancora favorevole. Anche i settori difensivi, come beni di consumo di base e sanità, presentano valutazioni più moderate, con punteggi tecnici classificati come “early”, suggerendo un potenziale di rotazione settoriale a loro favore in caso di rallentamento economico o aumento della volatilità.

Anche il settore immobiliare e i servizi di pubblica utilità meritano particolare attenzione. Sebbene la loro crescita degli utili sia più modesta, gli elevati margini e una valutazione tornata più interessante dopo diversi trimestri di sottoperformance potrebbero renderli candidati credibili a una sovraperformance relativa se le condizioni monetarie dovessero allentarsi.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Un presidente della Fed pro-borsa?Kevin Warsh sarà quindi il prossimo presidente della Federal Reserve degli Stati Uniti (Fed) quando Jerome Powell lascerà il suo incarico a partire dal prossimo mese di maggio. Siamo ormai entrati in questo periodo particolare che vedrà la coesistenza di Jerome Powell e Kevin Warsh, quest’ultimo con lo status di “Shadow Fed Chair”.

Vale a dire il futuro presidente della Fed che il mercato inizierà ad ascoltare, poiché le tendenze borsistiche anticipano sempre di diversi mesi le prospettive di politica monetaria.

Diverse domande si pongono riguardo al fatto che Kevin Warsh possa avere, nel tempo, un impatto favorevole sulla tendenza di fondo del mercato azionario:

• Qual è la sua credibilità storica all’interno di Wall Street e dell’alta finanza statunitense in generale? È considerato influenzabile dall’Amministrazione Trump?

• Qual è la sua visione sulla disinflazione e sul livello di inflazione a partire dal quale la Fed può riprendere il taglio del tasso dei federal funds?

• Qual è la sua visione sul tasso di interesse neutrale della Fed: 3%, 2,5%, 2%? Ovvero il tasso che la Fed potrebbe mirare a raggiungere sotto la sua presidenza.

• È favorevole a una modifica dell’obiettivo di inflazione della Fed una volta raggiunto il target del 2%?

• È sensibile alla preservazione della tendenza rialzista degli asset rischiosi sui mercati azionari?

Le risposte a tutte queste domande consentiranno di valutare l’impatto dell’arrivo di Kevin Warsh alla guida della Fed sulla tendenza di fondo del mercato azionario, ma anche su obbligazioni, dollaro USA, materie prime e criptovalute.

Da un punto di vista storico, Kevin Warsh gode di una solida credibilità a Wall Street. Ex governatore della Fed durante la crisi finanziaria del 2008, è stato al centro delle decisioni monetarie più critiche degli ultimi decenni. Il suo profilo è quello di un tecnocrate con una profonda conoscenza dei meccanismi di mercato, vicino alle grandi istituzioni finanziarie e rispettato per la sua comprensione dei rischi sistemici. Ciò tende a rassicurare gli investitori sulla sua capacità di guidare la politica monetaria senza improvvisazioni.

Tuttavia, il suo recente avvicinamento a Donald Trump solleva una questione centrale: quella dell’indipendenza della Fed. Se storicamente Kevin Warsh si è posizionato come un “falco” dell’inflazione, le sue posizioni più accomodanti nel 2025 suggeriscono che potrebbe adottare, almeno inizialmente, un atteggiamento più favorevole a un allentamento monetario. Il mercato potrebbe interpretarlo come un segnale positivo, soprattutto se la disinflazione dovesse confermarsi senza un forte deterioramento del mercato del lavoro.

Per quanto riguarda il tasso di interesse neutrale, Kevin Warsh sembra più incline rispetto a Jerome Powell a ritenere che tale tasso sia strutturalmente più basso rispetto al passato, il che aprirebbe la strada a una politica monetaria meno restrittiva nel medio termine. Un simile orientamento sarebbe chiaramente favorevole ai mercati azionari, ma anche agli asset sensibili alla liquidità come le criptovalute.

Infine, anche se non lo dichiarerà mai esplicitamente, Kevin Warsh è pienamente consapevole del ruolo chiave svolto dalla stabilità dei mercati finanziari nella trasmissione della politica monetaria. In questo contesto, è probabile che si mostri attento a evitare un forte shock negativo sugli asset rischiosi, finché l’inflazione rimarrà sotto controllo.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

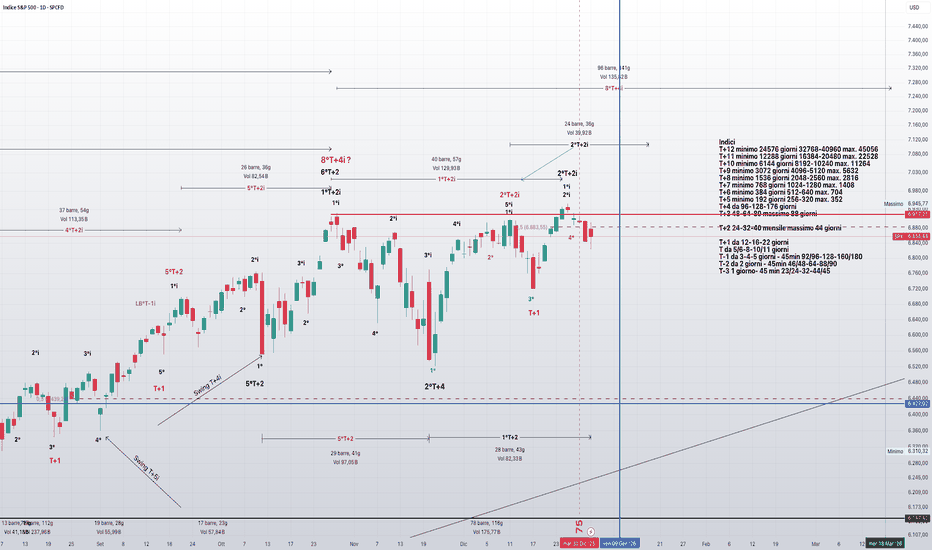

S&P500 in fase di snodo ciclico.Il massimo del 29 ottobre potrebbe aver avviato un semestrale inverso vincolato al ribasso, ma la struttura di prezzo mostra debolezza anomala rispetto alle attese.

Dal massimo del 28 gennaio:

sono maturi più cicli settimanali inversi il rischio è che non si tratti di una semplice correzione, ma dell’avvio di un ciclo inverso più profondo

📍 Livelli chiave da monitorare:

6903,46 → linea di vincolo

6825,42 → Eclipse (primo campanello d’allarme)

6789,05 → minimo di controllo del T+2 indice

Sotto questi livelli, lo scenario cambia:

non più rally, ma possibile avvio di un ciclo inverso di grado superiore.

Analisi condotta con Metodo Ciclico 3.0.

RICORDATI DI LEGGERE LA MIA BIO

📅 Pubblicata il: 31/01/2026

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

Short Tattico Contro Trend Rialzista?Siamo vicini a un’area di forte estensione sullo SPX, con valutazioni sopra la media storica: uno short ci sta come idea tattica, ma con gestione del rischio molto stretta e aspettative modeste.

Lettura del grafico

• Timeframe mensile, trend primario chiaramente rialzista, con minimi crescenti dal 2022 e candela attuale tirata verso la parte alta del trendline giallo

• L’area in cui siamo ora (circa 6.900–7.000 punti) è molto vicina ai massimi storici dell’indice, che al 2 febbraio è intorno a 6.980–7.000

•una grossa resistenza orizzontale rossa in zona 7.3k–7.9k e un supporto dinamico giallo che passa sotto

il primo target logico sono i rettangoli verdi (vecchie congestioni) intorno a 6.2–6.050k.

Fondamentali (sono coerenti con uno short?)

• Il P/E dell’S&P 500 è sopra la media degli ultimi anni: stime di P/E intorno a 23–24 forward e quasi 28 sul trailing, contro medie storiche più basse, con vari siti che definiscono l’indice “overvalued”.

• Alcune case (Stifel, Morgan Stanley, altri) vedono per il 2026 un range indicativo 6.500–7.500 con rischio di correzione se utili o consumi rallentano; in scenari negativi parlano anche di ritorni verso 4.900 nel caso di recessione forte.”

• Questo significa: upside fondamentale ancora possibile se gli utili restano forti, ma la asimmetria non è più a favore dei long di lungo termine; una fase di mean reversion o lateralità è plausibile.

Ha senso uno short “a breve”?

Può avere senso solo come operazione corto‑tattica contro trend, NON come scommessa macro di lungo.

Pro:

• Prezzi in zona massimi storici dopo un +16% circa in un anno, quindi area statisticamente favorevole almeno a consolidamento.

• Valutazioni non a sconto; basta un piccolo shock su utili/consumi per scatenare una discesa e presa di profitto.

Contro:

• Trend mensile ancora intatto; finché non si vede una chiara candela di inversione (doji, engulfing, shooting star) e rottura decisa strutturale almeno su time frame 4h, lo short è controvento.

• Case come Goldman Sachs e altri vedono ancora upside a doppia cifra per il 2026, quindi i flussi istituzionali potrebbero continuare a comprare sui pullback. Eventualmente causare uno short squeeze ancora per un paio di sedute.

In pratica: lo short può funzionare per puntare a un ritracciamento verso la trendline gialla o verso le prime inefficienze arancio, ma devi accettare che stai andando contro un bull market ancora vivo.

Come strutturerei l’operazione (idea generale, non consiglio di investimento)

Struttura operazione

Zona di ingresso: solo su segnale di indebolimento, ad esempio:

• falsa rottura sopra la resistenza rossa e chiusura candela sotto, oppure

• rottura netta al ribasso della trendline con aumento volumi.

Stop loss: poco sopra lo swing high più recente sul mensile meglio uno stop tecnico stretto che un “stop mentale”.

Target possibili:

• TP1: ritorno alla trendline gialla;

• TP2: vecchio massimo/accumulo

e solo se il momentum ribassista regge.

Cosa controllare

• Dati macro in arrivo (CPI, disoccupazione, FOMC): un dato molto dovish può far saltare qualsiasi short.

• Price action sulle prossime 2–3 candele giornaliere

• già molto esposto azionario, lo short come hedge ha più senso; se sei scarico di equity aspettare un pullback per comprare invece di shortare.

S&P 500: il Fed Put è attivabile in questo momento?Con l’aumento della volatilità sui mercati azionari dovuto a fattori macroeconomici globali e geopolitici, la prima decisione di politica monetaria della Fed dell’anno, prevista per mercoledì 28 gennaio, è molto attesa. Tuttavia, è improbabile che la Fed intervenga a sostegno dei mercati in questa fase: il Fed Put non è attualmente attivabile. Ma cos’è esattamente il Fed Put?

Il Fed Put rappresenta la convinzione che, in caso di forti ribassi dei mercati o di minacce al sistema finanziario, la Federal Reserve allenterà la propria politica monetaria.

In concreto, ciò può tradursi in: tagli dei tassi di interesse, una pausa o la fine della stretta monetaria, iniezioni di liquidità a breve termine o programmi di acquisto di asset a lunga durata (QE). Senza un’inflazione sotto controllo, il Fed Put rimane molto lontano, anche in presenza di cali dei mercati, poiché non protegge dai normali mercati ribassisti.

Ecco i punti chiave da ricordare:

• Il Fed Put diventa attivabile se l’S&P 500 scende di oltre il 20–30% in un periodo di tempo molto breve e se l’inflazione non è troppo al di sopra dell’obiettivo della Fed

• Una semplice correzione di mercato non consente l’attivazione del Fed Put

• Il Fed Put può essere attivato in caso di grave stress finanziario negli Stati Uniti, come un blocco totale del mercato interbancario, monetario o obbligazionario

• Il Fed Put può essere attivato in caso di un forte shock deflazionistico

• In tutti i casi, l’inflazione deve essere tornata verso l’obiettivo del 2% della Fed

Per capire perché il Fed Put non sia attivabile oggi, è importante ricordare che la Fed non reagisce prioritariamente ai mercati azionari, ma alla stabilità del sistema finanziario e al proprio mandato su inflazione e occupazione. Un calo dell’S&P 500, anche rilevante, non è sufficiente finché rimane ordinato, graduale e privo di contagio sistemico.

Storicamente, le vere attivazioni del Fed Put si sono verificate in contesti estremi: la crisi finanziaria del 2008, la crisi del mercato repo nel 2019, lo shock Covid nel 2020 o lo stress bancario regionale nel 2023. In tutti questi episodi, l’elemento comune non era il ribasso azionario in sé, ma il rischio di una rottura del normale funzionamento dei mercati finanziari.

Oggi, nonostante l’aumento della volatilità, i mercati di finanziamento in dollari continuano a funzionare, la liquidità rimane generalmente disponibile e gli spread di credito — pur sotto pressione — non segnalano uno stress sistemico imminente. Il mercato del lavoro statunitense resta resiliente, i consumi tengono e l’economia non mostra segnali chiari di una recessione profonda.

Soprattutto, l’inflazione resta l’elemento chiave. Finché l’inflazione core e le aspettative di inflazione non saranno tornate in modo duraturo verso il 2%, la Fed non può permettersi di sostenere aggressivamente i mercati. Un Fed Put prematuro rischierebbe di riaccendere le pressioni inflazionistiche e di compromettere la credibilità della politica monetaria.

In sintesi, il Fed Put non è una rete di sicurezza permanente per gli investitori azionari. Si attiva solo quando la stabilità finanziaria è minacciata e quando il contesto inflazionistico lo consente. Nell’attuale contesto, i mercati devono ancora accettare una fase di volatilità e di aggiustamento senza attendersi un sostegno esplicito da parte della Fed.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

S&P500: Continuiamo a Salire o Sta Partendo un Ciclo Pericoloso?Analisi SP500 con Metodo Ciclico 3.0: livelli chiave, vincoli ciclici e scenari. Scopri se il trend rialzista regge o sta cambiando tutto.

Analisi ciclica avanzata sull’indice S&P500 con il Metodo Ciclico 3.0.

Siamo in una fase di snodo cruciale: la struttura resta rialzista, ma il fattore tempo inizia a diventare critico.

In questo analisi ti mostro come capire se il trend prosegue oppure se stiamo entrando in una fase molto più rischiosa.

Timeframe 8 giorni : struttura ciclica di fondo e possibile biennale/quadriennale

Verifica della sincronia ciclica tra indice e lato inverso

Lettura della recente discesa:

→ chiusura ordinata di un T+2

→ oppure avvio di un ciclo più importante

Analisi del mensile indice e del vincolo in corso sull’inverso

Finestra temporale critica tra 10 e 13 febbraio

📍 Livelli chiave da monitorare

6903,46 → linea di vincolo: sopra resta valido lo scenario rialzista

6825,42 → livello Eclipse del T+4 indice - Violazione + retest + reaction netta = scenario ribassista confermato

Se i vincoli inversi tengono, l’indice può aggiornare massimi

Se saltano, il rischio è la partenza di un ciclo molto più grande lato inverso

RICORDATI DI LEGGERE LA MIA BIO

#SP500 #AnalisiCiclica #MetodoCiclico3_0 #CiclicaTrading #MercatiFinanziari #AnalisiTecnica #WallStreet #Indici

📅 Pubblicato il: 25/01/2026

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

Future S&P 500. Attenzione, spazio per affondo fino a 6750pIl future S&P 500 su timeframe H4 ha appena rotto al ribasso l'area chiave di ritracciamento, confermando la debolezza del movimento rialzista precedente. La linea mediana del box giallo traccia precisamente il livello del 50% del ritracciamento dell'impulso rialzista recente, ora violato con decisione dai venditori.

Rottura del 50% Ritracciamento

Questa rottura segnala un'accelerazione ribassista, con il prezzo che ha abbandonato la zona di equilibrio rappresentata dal box giallo. Il movimento suggerisce che i compratori non sono riusciti a difendere il livello intermedio, aprendo spazio a ulteriori test al downside.

Spartiacque Critico a 6815

Il vero spartiacque diventa ora l'area dei 6815 punti, dove si posiziona l'order block attivato giovedì 18 dicembre 2025 alle ore 16:00. Si consiglia molta prudenza nel considerare questo livello come base solida per una ripartenza rialzista, data la sua natura speculativa in un contesto di momentum negativo.

Target Ribassista a 6750

Il volume profile rivela nodi di bassa attività più profondi intorno ai 6750 punti, che rappresentano il vero target del movimento ribassista in corso. Questa zona di vuoto volumetrico fungerà probabilmente da magnete per il prezzo, attirando ulteriore pressione vende fino al suo riempimento.

S&P500: il mercato arretra dopo aver toccato nuovi massimiDopo aver toccato nuovi massimi storici nella seduta di martedì, il future sull’S&P 500 ha registrato nella giornata di ieri una flessione dello 0,60%, causata principalmente dal calo dei titoli tecnologici.

Questa pausa era ampiamente attesa dopo che il mercato ha raggiunto il traguardo storico dei 7.000 punti, senza però riuscire a confermarlo in chiusura di sessione.

Semiconduttori sotto pressione: nuove restrizioni verso la Cina

A pesare sul comparto tecnologico è stata la comunicazione, diffusa martedì dall’amministrazione Trump, secondo cui Nvidia dovrà soddisfare nuovi requisiti di sicurezza prima di poter esportare in Cina i chip di intelligenza artificiale H200.

La notizia ha riacceso i timori di un’ulteriore inasprimento delle restrizioni tecnologiche e di un rallentamento delle prospettive di crescita per i principali produttori di semiconduttori, settore fortemente esposto alla domanda asiatica.

Trimestrali e dati macro

Guardando avanti, l’attenzione degli investitori sarà rivolta alle nuove trimestrali di Goldman Sachs, Morgan Stanley e BlackRock. Le indicazioni fornite da questi gruppi saranno cruciali per valutare lo stato di salute del settore finanziario e, più in generale, per misurare la tenuta dell’attività sui mercati dei capitali.

Parallelamente, i mercati monitoreranno la pubblicazione dei dati settimanali sulle richieste di sussidi di disoccupazione; dato chiave per le future decisioni di politica monetaria della Federal Reserve.

Il sentiment resta fortemente condizionato anche dal quadro geopolitico: i colloqui tra esponenti dell’amministrazione Trump e le autorità di Danimarca e Groenlandia non hanno risolto il profondo disaccordo sulla sovranità dell’isola, mentre il presidente continua a spingere per un controllo statunitense.

Analisi e prospettive S&P 500 – giovedì 15 gennaio

In questo giovedì 15 gennaio il future su S&P500 sta cercando di recuperare le perdite del giorno precedente e al momento della scrittura scambia in positivo sopra i 6.980 punti.

Lo storno temporaneo di mercoledì dopo la pubblicazione dei dati marco su inflazione alla produzione e vendite al dettaglio si è inserito in un contesto comunque ancora costruttivo, con il mercato che con i successivi acquisti sulle discese di ieri ha mostrato ancora la chiara volontà di sostenere l’azionario da parte della componente istituzionale, come evidenziato dagli ultimi report di Citigroup e Bank of America.

Secondo l’analisi di Citigroup (13/01/2026), il posizionamento sui future dell’S&P 500 rimane “mildly bullish”: gli investitori hanno incrementato marginalmente le posizioni long sui derivati dell’indice, mentre il Nasdaq è rientrato su livelli di neutralità, segnalando una rotazione più che un deterioramento del sentiment.

Bank of America evidenzia inoltre come i fondi quantitativi e sistematici (CTA) dovrebbero continuare a fornire supporto al mercato finché non si registrerà una correzione superiore al 3,5% dai livelli attuali. Solo al di sotto di tale soglia si attiverebbero flussi di vendita sistematici di maggiore entità.

Dal punto di vista tecnico, la tenuta del supporto a 6.930 punti preserva la struttura rialzista di breve periodo, mantenendo aperta la possibilità di una prosecuzione del rimbalzo oggi almeno fino a 6.990 punti, dove segnaliamo resistenza. Un segnale di forza più convincente emergerebbe tuttavia solo con un consolidamento stabile sopra la soglia dei 7.005 punti, livello che dovrebbe agire da innesco per una ulteriore salita di almeno 20 punti.

Al contrario, una violazione di quota 6.920 punti riaprirebbe spazi per una ulteriore correzione, con un primo potenziale livello di approdo individuabile in area 6.890 punti.

Stop hunt reversal pattern: S&P500 tenta il recuperoIl future sull'S&P 500 ha mostrato un pattern di inversione (le tre candele dentro il cerchio) noto come "Stop Hunt Reversal Setup", con una candela che ha brevemente superato la resistenza per attivare gli stop loss prima di invertire rapidamente e chiudere sotto le due precedenti chiusure giornaliere. Il VIX spot ha registrato una crescita. Questo pattern, ha provocato ieri la prima discesa e la rottura al ribasso della trend line rialzista. Il target di breve è individuabile in area 6800, ma per il prosieguo della discesa è fondamentale verificare se con il pull back rialzista in corso oggi il prezzo del future avrà la forza di riportarsi sopra la trend line rotta di recente: il che renderebbe vani gli sforzi ribassisti e il pattern Stop Hunt.

Hassett vs. Warsh: chi è più favorevole agli asset rischiosi?Chi sarà il prossimo presidente della Federal Reserve e quale dei due principali candidati è più favorevole agli asset rischiosi sui mercati finanziari? Il presidente Trump dovrebbe nominare il prossimo presidente della Fed nel corso del mese di gennaio. Quest’ultimo agirà come “shadow Fed chair” fino alla fine del mandato di Jerome Powell a maggio.

Esaminiamo diversi fattori:

• Il loro posizionamento rispetto al rapporto inflazione/occupazione

• Il loro atteggiamento verso il mercato azionario

• Il loro atteggiamento verso il mercato delle criptovalute

• Il loro legame noto con il presidente Trump

Nel confronto tra Kevin Hassett e Kevin Warsh, una conclusione appare evidente dal punto di vista degli asset rischiosi (azioni, criptovalute, asset di crescita): Kevin Hassett è di gran lunga il profilo più favorevole. Le differenze tra i due non riguardano sfumature tecniche, ma filosofie economiche fondamentalmente opposte.

Kevin Hassett si presenta innanzitutto come un economista della crescita e dell’occupazione. La sua lettura della politica monetaria privilegia l’espansione economica, l’attività e il sostegno alla domanda, anche se ciò comporta una maggiore tolleranza all’inflazione. Questo approccio si traduce meccanicamente in una preferenza per tassi di interesse più bassi, una politica monetaria accomodante e un’abbondante liquidità nel sistema finanziario. Storicamente, sono proprio queste le condizioni che alimentano i mercati azionari, in particolare i titoli growth, così come gli asset alternativi e speculativi, comprese le criptovalute.

Al contrario, Kevin Warsh incarna una visione strettamente incentrata sulla stabilità dei prezzi. Il suo approccio enfatizza la disciplina monetaria, la lotta contro l’inflazione e la normalizzazione delle politiche non convenzionali. Un simile orientamento implica condizioni finanziarie più restrittive, meno favorevoli agli eccessi di valutazione e ai cicli speculativi. In questo contesto, gli asset rischiosi non beneficiano di un forte supporto strutturale e risultano più esposti a fasi di consolidamento o di correzione.

Il legame con il mercato azionario è quindi inequivocabile. Hassett sostiene un ambiente in cui i multipli possono espandersi e l’assunzione di rischio è incentivata da un basso costo del capitale. Warsh, invece, favorisce un quadro in cui i mercati devono adattarsi a fondamentali più rigorosi, limitando meccanicamente l’euforia borsistica.

Per quanto riguarda le criptovalute, la divergenza è ancora più marcata. Le cripto prosperano in cicli di abbondante liquidità e politiche monetarie accomodanti. La postura di Hassett, percepita come aperta a questo ecosistema e favorevole a condizioni finanziarie espansive, è chiaramente allineata a una dinamica rialzista degli asset digitali. Warsh, più diffidente verso le derive di politiche lassiste, rappresenta un ambiente decisamente meno favorevole per questo tipo di asset.

Infine, il legame stretto tra Hassett e Donald Trump, la cui dottrina economica si fonda sulla crescita, sulla stimolazione dei mercati e sulla performance degli asset finanziari, rafforza ulteriormente questa interpretazione. Hassett appare come la naturale estensione di una politica favorevole ai mercati e al rischio.

Conclusione: senza alcuna ambiguità, Kevin Hassett è il candidato più favorevole agli asset rischiosi, sia per la sua visione macroeconomica sia per le sue implicazioni dirette su azioni e criptovalute.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Nel 2026 vedremo sicuramente almeno una correzioneStatisticamente l'indice S&P 500 sale sempre ma nella sua salita andiamo regolarmente incontro a correzioni più o meno profonde.

A volte queste si trasformano in bear market (raramente) altre volte no.

Ma quanto di frequente?

Una correzione del 1-3% si verifica annualmente, anche più volte in un anno

Una correzione del 5% si verifica in media ogni 1.1 anni

Una correzione del 10% si verifica in media ogni 1.6 anni

Una correzione del 15% si verifica in media ogni 2.5 anni

Una correzione del 20% si verifica in media ogni 4 anni

Una correzione del 25% si verifica in media ogni 5 anni

Una correzione del 30% si verifica in media ogni 10 anni

Una correzione del 40% si verifica in media ogni 16 anni

Una correzione del 50% si verifica in media ogni 48 anni

Nel 2026 sappiamo quindi per certo che ci saranno correzioni lievi ma è meno probabile che queste si trasformino in bear market perché:

l'ultima correzione da 20% è stata ad aprile 2025, meno di 1 anno fa

l'ultima correzione da 25% circa è stata nel 2022, meno di 4 anni fa

l'ultima correzione da 30% circa è stata nel 2020, meno di 6 anni fa

Chiaramente si tratta solo di statiche che possono essere smentite dall'oggi al domani ma affrontare i mercati con numeri alla mano è meglio che affrontarli di pancia.

SPY ES1! S&P500 tocca nuovi massimi. Cosa aspettarci ora?Buon martedì 6 Gennaio 2026 e buon Anno a tutti!

Bentornati sul canale con un video aggiornamento tecnico sull'indice S&P500, che fa registrare nuovi massimi e che non sembra volersi fermare.

Studiamo insieme price action, candele e volumi per provare a delineare la situazione e ipotizzare possibile scenari di breve e medio termine

Buona serata e grazie per la vostra attenzione

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

Gennaio 2026: i fattori chiave per l’S&P 500Il 2025 è stato un anno molto favorevole per gli asset rischiosi e l’indice S&P 500 inizia l’anno in prossimità dei suoi massimi storici, in un contesto di valutazioni azionarie molto elevate e di aspettative ancora ottimistiche sulla crescita degli utili societari, in particolare nel settore tecnologico statunitense.

L’S&P 500 proseguirà la sua inerzia rialzista o entrerà in una fase di prese di profitto nel mese di gennaio? La risposta dipenderà da una serie di fattori fondamentali chiave, per i quali emergeranno indicazioni decisive proprio nel corso di gennaio.

Le domande fondamentali centrali:

• L’inflazione negli Stati Uniti è davvero sotto controllo?

(CPI il 13 gennaio e PCE il 29 gennaio)

• Game changer: la FED modificherà il suo obiettivo di inflazione nel 2026?

• Il tasso di disoccupazione USA è fuori controllo?

(Rapporto NFP venerdì 9 gennaio)

• La FED ridurrà i tassi nel primo trimestre?

(FED il 28 gennaio)

• La crescita degli utili sarà confermata?

• Chi sarà il nuovo Shadow FED Chair?

• Il QE tecnico si trasformerà in un QE classico?

L’avvio dei mercati nel gennaio 2026 avviene in un contesto ricco di interrogativi fondamentali. Dopo diversi anni caratterizzati da un’inflazione ben superiore all’obiettivo del 2 % della FED, da una politica monetaria molto restrittiva e da una forte concentrazione delle performance sulle mega-cap tecnologiche, questi squilibri devono ridursi per evitare una correzione significativa del mercato nella prima metà del 2026.

Inflazione: il primo pilastro

La questione centrale resta l’inflazione statunitense. Non si tratta più solo di capire se l’inflazione rallenta, ma se è controllata in modo duraturo e realmente vicina all’obiettivo della FED. Le pubblicazioni di gennaio — CPI il 13 gennaio e PCE il 29 gennaio — saranno quindi attentamente monitorate.

Una disinflazione credibile è la condizione necessaria per una distensione monetaria sostenibile. In questo contesto, l’ipotesi di una modifica del target di inflazione della FED nel 2026 rappresenta un potenziale game changer. Questa possibilità è stata evidenziata dal Segretario al Tesoro USA, Scott Bessent. L’abbandono di un obiettivo rigido del 2 % a favore di una fascia più ampia (ad esempio 1,5 %–2,5 %) consentirebbe maggiore flessibilità monetaria, a condizione che la credibilità della FED sia preservata da un ritorno iniziale dell’inflazione al 2 %.

Un simile dibattito potrebbe modificare profondamente la lettura dei tassi reali e delle valutazioni azionarie. Va inoltre ricordato che alcune grandi banche centrali adottano già un obiettivo di inflazione a intervallo.

Per preservare la tendenza di fondo del mercato azionario statunitense, è necessario che l’inflazione confermi il suo percorso verso il 2 %, come suggeriscono gli indicatori di inflazione in tempo reale, in particolare la versione del PCE proposta da Truflation.

Mercato del lavoro: il secondo pilastro

Il mercato del lavoro statunitense rappresenta il secondo pilastro fondamentale. Il tasso di disoccupazione e la creazione di posti di lavoro saranno analizzati attraverso il rapporto NFP e la regola di Sahm, spesso utilizzata come indicatore anticipatore di recessione.

Un rallentamento troppo brusco dell’occupazione metterebbe in discussione lo scenario di soft landing e riaccenderebbe i timori di una contrazione economica, con effetti negativi sugli utili e sulla fiducia degli investitori. Ricordiamo che il tasso di disoccupazione USA è già superiore al livello implicitamente previsto dalla FED per il 2026, rendendo il rapporto NFP di venerdì 9 gennaio particolarmente decisivo.

Politica monetaria: il terzo pilastro

La terza grande questione riguarda la politica monetaria della FED nella prima parte del 2026, in particolare l’evoluzione del tasso dei federal funds.

I mercati si interrogano sulla possibilità di un primo taglio dei tassi già nel primo trimestre del 2026. La riunione del 28 gennaio rappresenta un primo appuntamento chiave, anche se una riduzione immediata appare poco probabile. Le aspettative sui tassi evolveranno sensibilmente in funzione del rapporto NFP del 9 gennaio e dei dati sull’inflazione CPI (13 gennaio) e PCE (29 gennaio).

Utili: il cuore della valutazione azionaria

La crescita degli utili è il fulcro del ragionamento azionario per il 2026. La stagione delle trimestrali del quarto trimestre 2025, da metà gennaio a metà febbraio, sarà determinante per confermare o smentire un consenso estremamente ottimista.

Le aspettative di crescita dei ricavi e degli utili per azione restano elevate in quasi tutti i settori, con un ruolo centrale della tecnologia e dell’intelligenza artificiale. Tuttavia, tali prospettive devono giustificare valutazioni storicamente tirate. La minima delusione sui risultati o sulle guidance potrebbe innescare una fase di prese di profitto di circa il 10 % sull’S&P 500.

Liquidità: un fattore determinante

Parallelamente, il tema della liquidità torna al centro del dibattito. L’evoluzione del bilancio della FED, la liquidità netta negli Stati Uniti e la possibilità di un passaggio da un “QE tecnico” a un QE classico rappresentano elementi cruciali per gli asset rischiosi.

I mercati restano estremamente sensibili a qualsiasi cambiamento nella politica di liquidità globale. La FED ha posto fine al QT il 1° dicembre e ha avviato un programma di acquisto di titoli a breve termine (QE tecnico). Tuttavia, sarebbe un QE classico a risultare davvero decisivo per ridurre la pressione derivante da tassi obbligazionari a lungo termine troppo elevati.

L’evoluzione del bilancio della FED e della liquidità netta statunitense avrà quindi un impatto significativo sul mercato azionario USA nella prima parte dell’anno.

Conclusione

Infine, diversi fattori di rischio trasversali completano il quadro: il contesto geopolitico, particolarmente rilevante nel gennaio 2026; la situazione tecnica del settore tecnologico statunitense; la resilienza dell’S&P 500 nonostante l’assenza di una correzione significativa; e l’andamento dei tassi di interesse, in particolare dei tassi lunghi statunitensi e giapponesi, la cui stabilità resta fortemente dipendente dall’azione delle banche centrali.

In sintesi, l’inizio del 2026 si profila come un momento cruciale in cui inflazione, politica monetaria, utili, liquidità e geopolitica dovranno allinearsi per prolungare la dinamica rialzista dei mercati. Gennaio potrebbe quindi dare il tono all’intero primo trimestre, tra uno scenario di prese di profitto dell’S&P 500 verso il supporto dei 6.200 punti (media mobile a 200 giorni) o la prosecuzione dell’inerzia rialzista degli ultimi mesi.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

SP500: Sta Partendo un Nuovo Rialzo SE...L’S&P500 è a un bivio critico: capire quale ciclo sta partendo ora farà la differenza tra nuovi massimi e una nuova gamba ribassista.

In questo video analizziamo i cicli chiave e i livelli decisivi dei prossimi giorni.

L’indice S&P500 si trova in una fase estremamente delicata.

La chiave non è dove si trova il prezzo, ma che tipo di ciclo sta partendo adesso.

Lato inverso:

Nel massimo dell’11 dicembre potrebbe essere partito un ciclo mensile inverso già vincolato al ribasso.

Nel massimo del 26 dicembre è partito un nuovo settimanale inverso, ma:

per il tempo potremmo essere ancora dentro il vecchio T+2 inverso e quindi mensile inverso nato proprio il 26 dicembre

Lato indice:

Il minimo del 29 dicembre potrebbe aver fatto partire un settimanale destinato a vincolarsi al ribasso

→ scenario coerente con una chiusura del mensile indice

In alternativa, il minimo di venerdì 2 gennaio potrebbe essere l’origine di un nuovo ciclo:

settimanale → possibile effetto domino rialzista

T-1 → impulso debole, destinato a ri-vincolarsi al ribasso

⏱️ Timeframe operativo (T-3 / 12 minuti)

Se parte un ciclo T forte:

swing chiave a 6.890

superarlo significa vincolare al ribasso un T-1 inverso

e aprire la strada sopra il massimo del 26 dicembre

Se parte solo un T-1:

alta probabilità di nuovi minimi

e prosecuzione verso la chiusura del T+2 indice

📌 Livello spartiacque

6.883 → Eclipse T+2

Finché l’indice resta sotto questo livello, non si può parlare di ritorno rialzista strutturale.

📉 Se prosecuzione della discesa Supporti successivi

6.806

6.750

🎯 In sintesi

Nei prossimi 1–2 giorni il mercato deciderà la direzione.

Capire che ciclo sta partendo ora è molto più importante del singolo movimento di prezzo.

RICORDATI DI LEGGERE LA MIA BIO.

#SP500 #S&P500 #WallStreet #IndiciAzionari #MercatiFinanziari #ciclica #ciclidimercato #ciclicatrading

📅 Pubblicato il: 03/01/2026

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

Fantasy Waves – Episodio 1: l’onda 5 che muore prima di nascereRUBRICA: FANTASY WAVES – Quando il conteggio supera la realtà

Tema episodio: L’onda 5 che non esiste

La maggior parte dei grafici che si spacciano per Elliott non violano la teoria perché “è difficile”: la

violano perché vogliono avere ragione a tutti i costi.

E il caso dell’onda 5 compressa nelle ending diagonal è l’esempio perfetto.

Perché questa struttura è pura fantasia?

Perché basta aprire il libro di Elliott e farsi una domanda semplice:

L’onda 4 entra nel territorio della 1?

Se sì, non è un impulso. Punto.

Non è un’opinione, è una regola.

L’onda 3 è la più corta?

Se sì, hai rotto il pilastro fondamentale della progressione d’onda.

Un trend che accelera non può avere la spinta più debole al centro.

Logica, non fede.

Quando su tre regole fondamentali ne spezzi due, l’onda 5 non è terminale: è opzionale.

Non sta concludendo il trend, sta concludendo la narrativa che ti sei inventato.

La lezione formativa è brutale ma necessaria:

se il prezzo ti costringe a “fantasticare” per salvare il conteggio,

non stai analizzando Elliott — stai decorando il grafico.

E il mercato non paga chi decora.

Il mercato paga chi accetta quando l’onda non c’è.

WisdomTree - Tactical Daily Update - 23.12.2025Una volta di più, è la tecnologia a spingere Wall Street all’insù.

Al momento, dicembre sarebbe l’ottavo mese di rialzi per lo S&P500.

Oro e argento continuano a salire, e con loro rame, litio, cobalto, etc.

Occhi aperti sui dati macro Usa, compresi i «tardivi» causa shutdown.

Ieri, 22 dicembre, Wall Street ha archiviato la seduta in rialzo, sostenuta dai titoli legati all’intelligenza artificiale, mentre prosegue il rimbalzo del comparto tecnologico. L’attenzione degli operatori resta concentrata sulle prossime mosse delle banche centrali e, in particolare, sulla scommessa di due tagli dei tassi da parte della Fed nel 2026.

L’intonazione positiva di Wall Street non si è però riflessa sulle Borse europee, che hanno chiuso in calo la prima seduta della settimana natalizia, destinata a vedere gran parte delle piazze chiuse per festività a partire da domani, 24 dicembre. Milano ha terminato in ribasso dello 0,37%, in linea con Parigi, mentre Madrid e Francoforte hanno chiuso poco mosse.

Gli investitori continuano a guardare alla Federal Reserve, scommettendo su due riduzioni dei tassi nel 2026 dopo la serie di dati macroeconomici diffusi la scorsa settimana. Sullo sfondo pesano anche la nomina del nuovo presidente della Fed, chiamato a sostituire Jerome Powell, più volte criticato da Donald Trump, e le tensioni geopolitiche, dal Venezuela all’Ucraina. Oggi riflettori puntati sui dati sulla fiducia dei consumatori statunitensi.

A New York, gli indici hanno chiuso tutti in territorio positivo: Dow Jones +0,47%, Nasdaq +0,52%, S&P 500 +0,64%. L’S&P 500 ha azzerato la perdita accumulata dall’inizio del mese e si avvia a concludere l’ottavo mese consecutivo di rialzi. L’attenzione degli operatori resta ora sui dati macro, con particolare riferimento agli occupati settimanali ADP e alla fiducia dei consumatori di dicembre, oltre alle stime preliminari sulla crescita del Pil nel terzo trimestre.

A trainare la seduta sono stati ancora una volta i titoli legati all’intelligenza artificiale: Nvidia ha guadagnato oltre l’1%, dopo indiscrezioni secondo cui l’azienda prevede di iniziare le spedizioni dei chip H200 verso la Cina entro metà febbraio. In rialzo anche Micron Technology e Oracle. Tra gli altri titoli, Warner Bros. Discovery ha messo a segno un progresso di circa 3 punti percentuali, dopo che Paramount Skydance ha annunciato che Larry Ellison garantirà l’offerta per la società madre di HBO, che ha già accettato un’offerta da Netflix. In questo contesto, le azioni Paramount sono salite, mentre quelle di Netflix hanno chiuso in calo.

Le tensioni geopolitiche e le attese di nuovi tagli dei tassi da parte della Fed hanno sostenuto i metalli preziosi, con l’oro che ha toccato un nuovo massimo storico. Il contratto spot ha superato i 4.435 dollari l’oncia, oltre il precedente record di 4.381 dollari registrato lo scorso ottobre, con rialzi anche sul mercato dei future. Positivo anche l’andamento degli altri metalli preziosi, a partire dall’argento, e del petrolio, in crescita di oltre 2 punti percentuali. Sul mercato valutario, il cambio euro/dollaro resta sopra quota 1,17.

Seduta in rialzo per lo spread BTp-Bund, in un contesto caratterizzato da forti acquisti sui bond dell’Eurozona e da una netta sottoperformance dei titoli italiani rispetto agli altri sovrani. Il rendimento del BTp decennale benchmark è salito al 3,60%, dal 3,54% della chiusura precedente. A fine seduta, il differenziale tra il BTp decennale e il pari scadenza tedesco si è attestato a 70 punti base, in aumento di 5 centesimi rispetto a venerdì.

Questa mattina, 23 dicembre, avvio debole per le Borse europee, con un progresso medio di circa +0,2% alle 11.00 CET, nell’ultima seduta a pieno regime della settimana natalizia. I mercati restano in attesa della pubblicazione di una serie di indicatori macroeconomici statunitensi, ritardati dallo shutdown governativo tra ottobre e inizio novembre, a partire dalla seconda stima del Pil USA del terzo trimestre e dai dati sulla spesa per consumi.

Sul fronte macro europeo, a novembre in Europa Occidentale (UE più EFTA e Regno Unito) sono state immatricolate 1.079.600 auto, con un aumento del 2,4% su base annua, ma con un calo del 10,9% rispetto ai livelli pre-crisi di novembre 2019. In crescita la quota delle auto elettriche, salita al 23,5% contro il 17,5% di novembre 2024.

Prosegue intanto la corsa dei metalli preziosi: l’oro spot scambia a 4.483 dollari l’oncia, in rialzo dello 0,9%. Nuovi massimi anche per l’argento, con il contratto spot arrivato a 70 dollari (ora +0,45% a 69,3615 dollari) e il future a 70,150 dollari (ora +1,27% a 69,445 dollari).

In calo il Bitcoin, che si allontana dalla soglia dei 90.000 dollari toccata alla vigilia, scendendo dell’1,2% a 87.531 dollari.

Infine, mercati asiatici in generale in progresso nella seduta di oggi, martedì 23 dicembre 2025, con Australia e Giappone a guidare i rialzi: S&P/ASX 200 +1,10%, Nikkei 225 +0,11%, KOSPI +0,45%, Hang Seng +0,22%, CSI 300 +0,09%, FTSE Singapore Straits Times +0,14%.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.