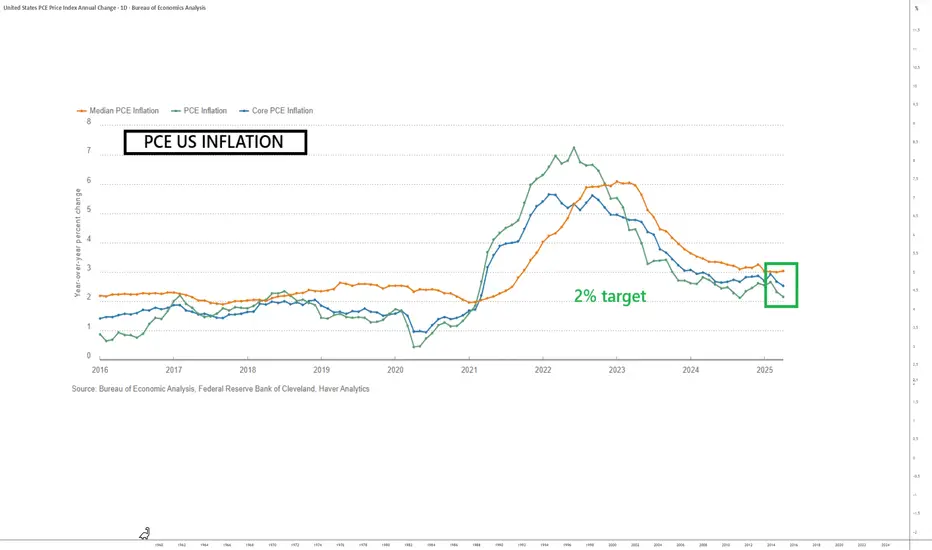

La publication de l’indice des prix des dépenses de consommation personnelle (PCE) aux États-Unis, attendue ce vendredi 27 juin, constitue l’événement macroéconomique majeur de la semaine. Indicateur d’inflation préféré de la Réserve fédérale (Fed), le PCE pourrait jouer un rôle déterminant dans l’orientation de la politique monétaire américaine au second semestre 2025.

1) L’inflation PCE est l’indice d’inflation favori de la FED

Le contexte économique est particulièrement délicat. Lors de sa dernière réunion, la Fed a maintenu son taux directeur entre 4,25 % et 4,5 % tout en révisant ses projections macroéconomiques. Elle anticipe désormais une croissance plus faible, une inflation plus soutenue et un chômage en légère hausse d’ici fin 2025. Cette prudence reflète les nombreuses incertitudes, notamment géopolitiques, commerciales, et les tensions sur les matières premières, en particulier le pétrole. Ces éléments pourraient relancer la crainte d’un scénario de stagflation, c’est-à-dire une combinaison de croissance faible et d’inflation persistante.

Dans ce contexte, le chiffre du PCE pour le mois de mai revêt une importance stratégique. La Fed reste attentive à ce que cet indicateur montre : une confirmation d’un ralentissement de la hausse des prix renforcerait l’hypothèse d’une première baisse des taux dès septembre. À l’inverse, un rebond inattendu, notamment sous l’effet des prix de l’énergie ou des nouveaux droits de douane mis en place par l’administration Trump, pourrait repousser cette échéance et intensifier les tensions sur les marchés financiers.

2) Le scénario de la stagflation est encore évitable

Cependant, les perspectives immédiates du PCE semblent relativement contenues. Selon les indicateurs avancés de l’inflation sous-jacente, les composantes les plus sensibles aux fluctuations des prix mondiaux, comme les services ou l’immobilier, ne montrent pas de signaux de surchauffe. En revanche, la progression récente des prix du pétrole, stimulée par les tensions au Moyen-Orient, pourrait se traduire par une hausse temporaire de l’inflation nominale. Son impact global est estimé à environ 10 %, ce qui reste modéré à ce stade.

Au-delà de cette publication, les marchés évaluent les chances de voir la Fed intervenir avant sa réunion clé du mercredi 17 septembre. Si l’incertitude géopolitique devait diminuer et que les chiffres de l’inflation poursuivent leur normalisation, les conditions d’un assouplissement monétaire seraient réunies. Pour l’heure, dix membres du FOMC penchent en faveur de deux baisses de taux d’ici la fin de l’année, tandis que sept préfèrent maintenir le statu quo. Le président de la Fed, Jerome Powell, s’est montré prudent, insistant sur la nécessité d’un pilotage par les données économiques.

En somme, le PCE du 27 juin agit comme un révélateur. Il éclairera l’état actuel de la dynamique inflationniste aux États-Unis et influencera fortement les anticipations des investisseurs. S’il conforte l’idée que l’inflation converge durablement vers la cible des 2 %, les marchés pourraient reprendre confiance dans une politique monétaire plus accommodante.

Quoi qu’il en soit, la Fed devra naviguer avec habileté entre des signaux économiques ambigus, des risques exogènes persistants et une pression politique croissante. Le chiffre du PCE ce vendredi représente bien plus qu’un simple indicateur mensuel : c’est une boussole pour la stratégie monétaire américaine.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

1) L’inflation PCE est l’indice d’inflation favori de la FED

Le contexte économique est particulièrement délicat. Lors de sa dernière réunion, la Fed a maintenu son taux directeur entre 4,25 % et 4,5 % tout en révisant ses projections macroéconomiques. Elle anticipe désormais une croissance plus faible, une inflation plus soutenue et un chômage en légère hausse d’ici fin 2025. Cette prudence reflète les nombreuses incertitudes, notamment géopolitiques, commerciales, et les tensions sur les matières premières, en particulier le pétrole. Ces éléments pourraient relancer la crainte d’un scénario de stagflation, c’est-à-dire une combinaison de croissance faible et d’inflation persistante.

Dans ce contexte, le chiffre du PCE pour le mois de mai revêt une importance stratégique. La Fed reste attentive à ce que cet indicateur montre : une confirmation d’un ralentissement de la hausse des prix renforcerait l’hypothèse d’une première baisse des taux dès septembre. À l’inverse, un rebond inattendu, notamment sous l’effet des prix de l’énergie ou des nouveaux droits de douane mis en place par l’administration Trump, pourrait repousser cette échéance et intensifier les tensions sur les marchés financiers.

2) Le scénario de la stagflation est encore évitable

Cependant, les perspectives immédiates du PCE semblent relativement contenues. Selon les indicateurs avancés de l’inflation sous-jacente, les composantes les plus sensibles aux fluctuations des prix mondiaux, comme les services ou l’immobilier, ne montrent pas de signaux de surchauffe. En revanche, la progression récente des prix du pétrole, stimulée par les tensions au Moyen-Orient, pourrait se traduire par une hausse temporaire de l’inflation nominale. Son impact global est estimé à environ 10 %, ce qui reste modéré à ce stade.

Au-delà de cette publication, les marchés évaluent les chances de voir la Fed intervenir avant sa réunion clé du mercredi 17 septembre. Si l’incertitude géopolitique devait diminuer et que les chiffres de l’inflation poursuivent leur normalisation, les conditions d’un assouplissement monétaire seraient réunies. Pour l’heure, dix membres du FOMC penchent en faveur de deux baisses de taux d’ici la fin de l’année, tandis que sept préfèrent maintenir le statu quo. Le président de la Fed, Jerome Powell, s’est montré prudent, insistant sur la nécessité d’un pilotage par les données économiques.

En somme, le PCE du 27 juin agit comme un révélateur. Il éclairera l’état actuel de la dynamique inflationniste aux États-Unis et influencera fortement les anticipations des investisseurs. S’il conforte l’idée que l’inflation converge durablement vers la cible des 2 %, les marchés pourraient reprendre confiance dans une politique monétaire plus accommodante.

Quoi qu’il en soit, la Fed devra naviguer avec habileté entre des signaux économiques ambigus, des risques exogènes persistants et une pression politique croissante. Le chiffre du PCE ce vendredi représente bien plus qu’un simple indicateur mensuel : c’est une boussole pour la stratégie monétaire américaine.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

This content is written by Vincent Ganne for Swissquote.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

Pubblicazioni correlate

Declinazione di responsabilità

Le informazioni e le pubblicazioni non sono intese come, e non costituiscono, consulenza o raccomandazioni finanziarie, di investimento, di trading o di altro tipo fornite o approvate da TradingView. Per ulteriori informazioni, consultare i Termini di utilizzo.

This content is written by Vincent Ganne for Swissquote.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

Pubblicazioni correlate

Declinazione di responsabilità

Le informazioni e le pubblicazioni non sono intese come, e non costituiscono, consulenza o raccomandazioni finanziarie, di investimento, di trading o di altro tipo fornite o approvate da TradingView. Per ulteriori informazioni, consultare i Termini di utilizzo.