Importante supporto rotto per il crude oil ma.....?Il supporto in area 65$ che durava e sosteneva il prezzo del crude oil da ormai 3 anni è stato rotto questo mese, solitamente un ribasso di questo tipo preannuncia un segnale di rallentamento della domanda e spesso anche una recessione in arrivo.

I forti ribassi sono iniziati il 2 Aprile con l'annuncio dei dazi da parte del presidente Trump; infatti in poche sedute i prezzi del crude oil sono passati dai 70$ dollari al barile, fino a scendere ai 55$ dollari, prima di tentare un rapido recupero, anche in scia alla pausa dei dazi annunciata dallo stesso presidente.

Ciò che è interessante valutare ora è il futuro movimento dei prezzi dell'oro nero, infatti un recupero, preferibilmente entro fine mese, della soglia 65$ dollari potrebbe comportare un annullamento del movimento ribassista in corso e rimettere tutto in discussione, al contrario a livello tecnico questo movimento di recupero potrebbe configurarsi come il più classico pullback dopo la rottura ribassista, con successivo ritest del livello, per poi riprendere la via della discesa verso obiettivi più bassi.

Inutile dire che molti di questi movimenti saranno alimentati dalle mosse e dalle dichiarazioni del presidente americano e, di conseguenza, dalle implicazioni economiche che queste avranno, tuttavia ritengo interessante monitorare ciò che avverrà nelle prossime settimane a ridosso del livello spartiacque a 65$.

Un rapido recupero potrebbe riportare i prezzi verso il livello dei 75$ (nel medio termine), al contrario una conferma del cedimento aprirebbe la strada verso ulteriori ribassi che avranno come target 51$ prima ed un secondo obiettivo di medio termine in area 40$.

Contiene uno script IO

Settimana di pausa di consolidamento per Euro-DollaroBuon pomeriggio, settimana di consolidamento per Euro-Dollaro che dopo i forti rialzi registrati ultimamente decide di lateralizzare a ridosso dei massimi di periodo.

Prima parte di settimana di scarico dove è prevalsa la cautela, poi arrivati in area 1,125 sono tornati gli acquisti, proseguiti per la seconda parte di settimana che si è chiusa nella zona alta del range.

Trend indiscutibilmente long su tutti i timeframe, come dimostra anche la dashboard in basso a sinistra che evidenzia un dollaro debole in tutti i timeframe (estrema debolezza), al contrario dell'euro forte sempre su tutti i timeframe, eccetto il 15 minuti (forse a lasciar presagire un accenno di scarico alla riapertura delle quotazioni.

A livello operativo non tenterei uno short (ok dovrà anche scendere prima o poi, ma non abbiamo vantaggio statistico a cercare gli short con questo trend), al contrario, secondo mio modello, ogni ritracciamento è un occasione buona per rientrare, con 1,1275 prima area dove tentare un long, seguita da 1,12 come secondo livello cui poter entrare, sotto 1,12 lo scarico potrebbe diventare più pesante; al rialzo abbiamo 1,142 come primo target (area massimi di periodo) che, se rotti, potrebbero condurre ad area 1,18, target di medio periodo di questo movimento.

L’Importanza dell’analisi macroeconomica nel tradingIntroduzione

L’analisi macroeconomica è uno strumento indispensabile per chi opera nei mercati finanziari, poiché fornisce il contesto necessario per interpretare i movimenti dei prezzi e prendere decisioni informate. Spesso si tende a concentrare l’attenzione sull’analisi tecnica, sulle strategie di breve periodo e sui pattern di prezzo. Tuttavia, trascurare l’analisi macroeconomica può significare operare alla cieca, ignorando il contesto più ampio che guida i mercati.

Cos’è l’analisi macroeconomica

L’analisi macroeconomica si concentra sullo studio di variabili economiche aggregate che descrivono lo stato di salute di un’economia nazionale o globale. Tra queste variabili troviamo:

Prodotto Interno Lordo (PIL)

Inflazione

Tassi di interesse

Tasso di disoccupazione

Bilancia commerciale

Politiche fiscali e monetarie

Questi indicatori influenzano in modo diretto o indiretto i mercati finanziari, determinando i flussi di capitale, le aspettative degli investitori e la volatilità.

Perché la macroeconomia è importante per i trader

I dati macroeconomici non sono solo numeri astratti. L’analisi macroeconomica non è un optional per i trader: è una bussola che aiuta a orientarsi nei mercati finanziari sempre più complessi e interconnessi. Ignorarla significa rischiare di andare contro tendenza, di interpretare male i movimenti del mercato e, soprattutto, di perdere opportunità preziose. Integrare la macroeconomia nella propria strategia di trading non richiede di diventare economisti, ma di sviluppare una sensibilità ai dati e ai segnali del contesto. Un trader preparato è prima di tutto un osservatore attento dell’economia reale e delle sue dinamiche.

Indicatori macroeconomici da osservare

Di seguito verranno elencati alcuni dei dati più importanti da monitorare per chi fa trading:

Prodotto Interno Lordo (PIL)

Il PIL misura il valore totale dei beni e servizi prodotti in un Paese. Una crescita robusta è generalmente vista come un segnale positivo per i mercati azionari, mentre una contrazione può indicare rischi di recessione.

Inflazione (CPI, PCE, ecc.)

L’inflazione è cruciale perché impatta direttamente sulle decisioni delle banche centrali. Un’inflazione fuori controllo porta a tassi più alti, che riducono la liquidità nei mercati.

Tassi di interesse

Monitorare le mosse di istituzioni come la Federal Reserve (Fed) o la Banca Centrale Europea (BCE) è fondamentale. Anche solo le aspettative di un cambiamento nei tassi possono muovere i mercati in modo significativo.

]Dati sul lavoro (Non-Farm payrolls, Tasso di disoccupazione)

Un mercato del lavoro forte è indice di un’economia in salute. Tuttavia, se la crescita dell’occupazione è troppo rapida, può aumentare la pressione inflazionistica, spingendo le banche centrali a intervenire.

Indici di fiducia (PMI, Consumer confidence)

Questi indici anticipano l’andamento economico, fornendo segnali preziosi per anticipare inversioni di tendenza o periodi di espansione.

Errori comuni da evitare

Sopravvalutare i singoli dati.

Un indicatore negativo non sempre annuncia un trend.

Ignorare il contesto globale.

Economie interconnesse richiedono un’analisi multilivello e su un’ampia area geografica.

Reagire in ritardo.

Le aspettative del mercato vengono prezzate in anticipo. Impara a anticipare le mosse, non solo a reagire.

Sottovalutare l’importanza della qualità e integrità dei dati.

Dati incompleti, incoerenti o distorti compromettono la precisione delle previsioni.

Affidarsi eccessivamente ai dati storici senza considerare fattori esterni.

I dati passati sono utili, ma non tengono conto di cambiamenti strutturali o eventi imprevisti che possono modificare radicalmente il contesto futuro.

Non considerare la stagionalità e le dinamiche specifiche del settore o dell’economia analizzata.

Trascurare fluttuazioni stagionali o caratteristiche peculiari può portare a errori sistematici nelle previsioni

Dazi su EURUSD... situazione incerta ma tecnicamente rialzista.L'idea che mi sono fatto su EUR/USD è piuttosto chiara anche se un po' prematura... ovvero aspetterei lunedì.

Comunque, mi aspetto una discesa verso il primo o secondo fair value gap non ancora colmato, un movimento che servirebbe a riequilibrare il flusso di liquidità prima di un possibile rimbalzo. A quel punto il prezzo potrebbe allinearsi con la pitchfork tracciata dai massimi recenti, uno scenario che rafforzerebbe l’ipotesi di un trend strutturato e non solo di una correzione isolata.

Dal punto di vista volumetrico, la distribuzione che si sta formando mi ricorda molto una classica “P” di accumulazione, ma ancora incompleta. Questo significa che il mercato non ha del tutto accettato i nuovi livelli di prezzo: manca ancora una fase di consolidamento convincente, magari proprio in corrispondenza ad un rimbalzo di uno dei gap citati.

In parallelo, la dinamica politico-economica globale va monitorata da vicino. I nuovi dazi USA sulle importazioni europee hanno avuto un effetto molto negativo su indici e titoli di stato americani. Così, almeno nel breve, invece di indebolire l'euro, hanno spinto un flusso di capitale sull’area EUR in quanto alternativa credibile in un contesto di tensioni geopolitiche e protezionismo. Questo, unito a un dollaro meno dominante rispetto a qualche mese fa, sta offrendo spazio per un'inversione strutturale.

Il trading è principalmente istituzionale in questo periodo, non penso ci siano stati molti retail in gioco vista la pressione economico mondiale alla quale assisteremo.

Comunque, a livello tecnico, la media a 200 periodi resta un punto di controllo fondamentale. Se il prezzo non rimbalza lì, lo farà probabilmente poco dopo, su livelli leggermente inferiori ma strategici. In ogni caso, i volumi e la forza del movimento lasciano aperta la possibilità di un mercato rialzista più ampio che potrebbe partire proprio da queste settimane.

Lascio un solo target long (x) e i due target short (-) ma... non incito nessuno a fare investimenti o quant'altro. E' esclusivamente il mio parere personale.

Un trend ancora interessante per i bancari europei Gli ultimi anni sono stati molto interessanti per il futures dei bancari europei, infatti dopo svariati anni di sottoperformance, hanno ritrovato forza ed hanno sviluppato un trend interessante.

Siamo ancora lontani dai massimi di metà 2007, dove il futures era arrivato a quotare addirittura 485, tuttavia dopo il calo a seguito della crisi lehman brothers le quotazioni si erano spinte addirittura in area 100, per poi proseguire un trend discendente che ha portato il futures sino ad area 47, in concomitanza con la crisi covid, per poi riprendere un forte salita degli ultimi anni che ha spinto le quotazioni in area 200, prima di ripiegare nell’ultimo mese sino ai 165 per i motivi che tutti sappiamo.

Ora la situazione si fa interessante perchè siamo tornati a testare area 145 che subito ha portato ad una reazione (sino a chiudere a 166); il trend rimane assolutamente positivo, almeno fino a cedimento di area 135 ed un ritorno verso i massimi (di periodo ovviamente) non è improbabile, che se rotti, potrebbero aprire la strada ad ulteriori salite verso i 235/240 euro.

Tutto questo in un contesto economico che per il momento sembra sovrappesare i mercati europei a discapito degli statunitensi ed in un contesto settoriale che vede ancora il settore bancario tonico.

La situazione rimane interessante e certamente merita attenzione.

Livello importante per Dollaro-YenDollaro-Yen non è considerato solamente un cross valutario adatto al trading ed agli investimenti ma, il suo andamento, racchiude segnali più profondi riguardo le tendenze dell'economia globali e soprattutto del sentiment degli investitori.

Questo cross infatti è spesso considerato un indicatore di sentimento di mercato risk on o risk off:

- Quando gli investitori sono ottimisti e disposti a correre rischi, tendono ad apprezzare il dollaro ed a vendere Yen

- Al contrario in periodi di incertezza, lo Yen si apprezza perchè considerato valuta rifugio.

Ora alla luce di questo è interessante notare che, dopo un prolungato periodo di rialzo per il Dollaro, sono quasi 9 mesi che il cross quantomeno lateralizza, spingendosi nell'ultima settimana nella parte bassa del range.

L'oscillatore ha uncinato al ribasso, seppur in zona quasi di ipervenduto, la dashboard mostra debolezza di entrambe le valute, insomma non c'è una netta predominanza dell'una o dell'altra valuta.

A livello volumetrico siamo a ridosso invece, come riporta il titolo, di un livello davvero chiave, infatti area 140 prima e 138 poi rappresentano dei supporti davvero rilevanti che, se rotti, potrebbero portare ad un cambiamento di trend e forse anche di sentiment di medio/lungo per l'azionario globale; al contrario un rimbalzo potrebbe riportare il cross lontano dalle zone calde e forse favorire un recupero dei mercati azionari più sano e meno nervoso.

Rotto massimo che durava da 3 anni per Euro-Dollaro Buon pomeriggio, nuova fiammata dell'Euro nei confronti del Dollaro che rompe anche area 1,12 per spingersi quasi a ridosso del livello 1,15 prima di ripiegare leggermente e chiudere la settimana ad 1,1358.

Impressionante, non trovo altre parole per spiegarlo, anche perchè stiamo parlando di un cross valutario e non di una azione o di una crypto.

Ora cerchiamo di ragionare, con gli strumenti a nostra disposizione, su cosa potrà accadere nei prossimi giorni/settimane.

La dashboard in basso a sinistra parla chiaro, forza dell'Euro su tutti i timeframe e debolezza Dollaro sugli stessi; solitamente però quando si presentano queste situazioni così estreme potremmo essere in presenza di qualche eccesso che, almeno nel breve, potrebbe essere riassorbito (la linea rossa verticale segna la presenza di una forte area di resistenza).

L'oscillatore in basso segnala la presenza di ipercomprato senza tuttavia ancora uncinare al ribasso, di conseguenza potrebbe ancora continuare negli eccessi.

A livello tecnico-volumetrico ci sono alcune cose da segnalare:

- È stato violato 1,12 che ha respinto le quotazioni per ben due volte negli ultimi anni e non veniva superato dal lontano Febbraio 2022.

- Tuttavia siamo a ridosso di un livello che rappresenta un forte ostacolo volumetrico e, almeno per il momento, dovrebbe fermare ulteriori salite.

Quindi cosa possiamo aspettarci per la prossima settimana? Il trend è certamente long, penso nessuno lo metta in dubbio, tuttavia come scrivevo all'inizio, la salita è stata forte e repentina, quindi una pausa sarebbe salutare per permettere al trend in atto di scaricare gli eccessi; livello 1,12/1,115 potrebbe rappresentare un buon supporto iniziale dove ricaricare le pile per accumulare qualche piccola posizione long che avrà come target area 1,15 prima ed 1,18 infine (entro qualche settimana).

Opportunità di Investimento USD/HUF Salve, sono il Trader Andrea Russo e oggi voglio condividere con voi un'interessante opportunità di investimento LONG su USD/HUF. Ci troviamo su un grafico a 4 ore (4H), e diversi indicatori tecnici stanno evidenziando un aumento della pressione rialzista. Segnali di ipervenduto e il recupero del momentum suggeriscono una potenziale inversione al rialzo, rendendo questa configurazione particolarmente promettente.

Setup dell'Investimento:

Prezzo di Ingresso: 359.7 Segnale: BUY con Target Price fissato a 365.170 (TP: 1.52%). Stop Loss: impostato a 358 (SL: 0.47%).

Grazie al nostro indicatore SwipeUP INVERSION Radar with Alerts indicator, siamo riusciti a individuare:

La zona di ipervenduto, che ha suggerito l'opportunità di un rimbalzo.

Il punto di Break Point, che ha confermato l'inizio di una potenziale inversione al rialzo.

Il punto di entrata, per massimizzare il rapporto rischio/rendimento.

Come punto di Target, abbiamo scelto la zona evidenziata in foto, ovvero la prima resistenza importante che secondo noi rappresenta un livello chiave dove il prezzo potrebbe rallentare.

👉 Questo setup sfrutta l'attuale pressione rialzista e offre un rapporto rischio/rendimento favorevole. Vi incoraggio a monitorare questa configurazione e a implementare una solida gestione del rischio nel vostro piano di trading.

Buon trading a tutti! 📈

Cina: Dazi contro USA del 34%, impatto sul Mercato Forex

Salve, sono il Trader Forex Andrea Russo e oggi voglio parlarvi della risposta della Cina contro i Dazi Americani. La recente decisione della Cina di imporre contro-dazi del 34% sui prodotti statunitensi rappresenta un significativo sviluppo nelle tensioni commerciali tra le due maggiori economie mondiali. Questa mossa, che entrerà in vigore il 10 aprile, è una risposta diretta ai dazi del 10% imposti dagli Stati Uniti. L'annuncio ha già avuto ripercussioni sui mercati globali, con le borse che hanno registrato forti cali. In questo articolo, analizzeremo le motivazioni dietro questa decisione, le sue implicazioni economiche e l'impatto sul mercato Forex.

Motivazioni Dietro i Contro-Dazi

La decisione della Cina di imporre contro-dazi è una risposta strategica alle politiche commerciali aggressive degli Stati Uniti. I dazi del 10% imposti dagli USA mirano a correggere quello che viene percepito come un disavanzo commerciale ingiusto e a proteggere le industrie nazionali. Tuttavia, la Cina vede questi dazi come una minaccia alla sua crescita economica e alla stabilità delle sue esportazioni. I contro-dazi del 34% sono quindi un tentativo di riequilibrare la bilancia commerciale e di esercitare pressione sugli Stati Uniti per rivedere le loro politiche.

Implicazioni Economiche Globali

L'imposizione di contro-dazi ha implicazioni economiche che vanno ben oltre le due nazioni coinvolte. Le tensioni commerciali possono innescare una serie di reazioni a catena che influenzano l'economia globale in vari modi:

Aumento dei Costi di Produzione: Le aziende che dipendono dalle importazioni di materie prime e componenti dagli Stati Uniti vedranno un aumento dei costi di produzione, che potrebbe essere trasferito ai consumatori sotto forma di prezzi più alti.

Rallentamento della Crescita Economica: Le tensioni commerciali possono portare a un rallentamento della crescita economica globale, poiché le aziende potrebbero ridurre gli investimenti a causa dell'incertezza economica.

Inflazione: L'aumento dei prezzi dei beni importati può contribuire all'inflazione, riducendo il potere d'acquisto dei consumatori e aumentando i costi per le imprese.

Impatto sul Mercato Forex

Il mercato Forex, noto per la sua sensibilità agli eventi geopolitici ed economici, non è immune agli effetti delle tensioni commerciali tra Cina e Stati Uniti. Ecco alcuni dei principali impatti:

Volatilità del Dollaro Statunitense: L'aumento dei dazi potrebbe indebolire il dollaro statunitense, poiché le tensioni commerciali tendono a ridurre la fiducia degli investitori. La domanda di beni statunitensi potrebbe diminuire, influenzando negativamente il valore del dollaro.

Rafforzamento dello Yuan Cinese: La Cina potrebbe vedere un rafforzamento dello yuan, poiché la sua economia potrebbe essere percepita come più stabile rispetto a quella degli Stati Uniti in questo contesto di tensioni commerciali.

Politica Monetaria della Federal Reserve: La Federal Reserve potrebbe essere costretta a rivedere la sua politica monetaria, con possibili tagli dei tassi di interesse per mitigare l'impatto economico dei dazi. Questo potrebbe influenzare ulteriormente il mercato Forex, aumentando la volatilità.

La decisione della Cina di imporre contro-dazi del 34% sui prodotti statunitensi rappresenta un significativo sviluppo nelle tensioni commerciali tra le due maggiori economie mondiali. Le implicazioni economiche di questa mossa sono vaste e complesse, influenzando non solo le economie nazionali ma anche il mercato Forex globale. Gli investitori e gli analisti dovranno monitorare attentamente questi sviluppi per comprendere appieno le loro implicazioni e adattare le loro strategie di conseguenza.

Limitiamoci a guardare Si conclude una settimana decisamente intensa e pesante per i mercati che registrano oscillazioni che non si vedevano da tempo ed al quale non eravamo più abituati.

Per quanto mi riguarda ad 1,102 come aggiornato ieri ho chiuso la posizione ed al momento non intendo minimamente aprirne di nuove.

La dashboard e gli indicatori in questi giorni non sono affidabili come al loro solito ed anche la più accurata analisi può venire facilmente stravolta da dichiarazioni o news certamente non prevedibili; onestamente ritengo raggiunto obiettivo di medio 1,115/1,12 tuttavia non mi aspettavo con questa rapidità, potremmo avere obiettivi più in alto o storni più o meno violenti ma molto dipenderà anche da come e se l'Europa risponderà a questi dazi.

Invito tutti alla massima cautela con questi mercati, importi micro o meglio ancora attendere qualche giorno prima di aprire nuove posizioni...dopotutto i mercati non chiudono e nessuno ci obbliga ad operare.

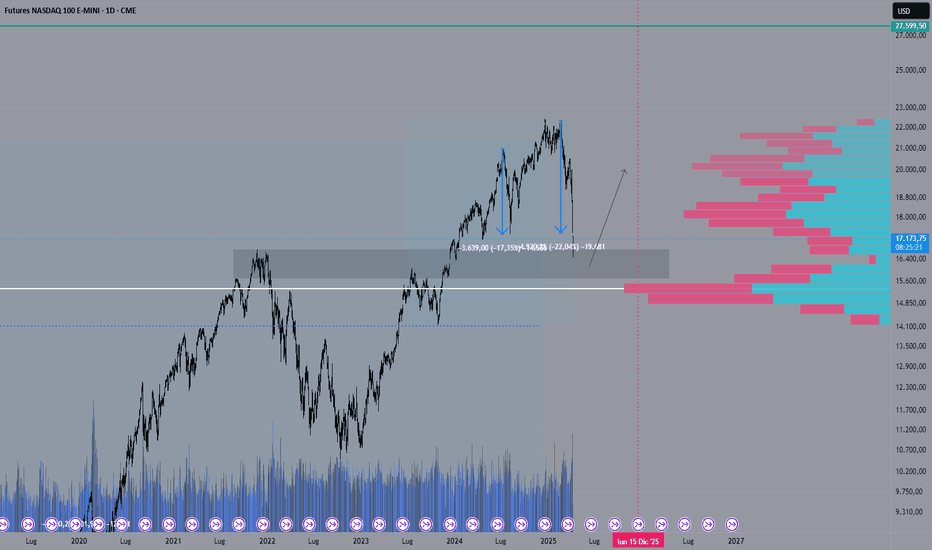

Brutta settimana per il NasdaqChiusura di settimana davvero brutta per il Nasdaq che chiude l’ottava sui minimi rompendo anche i minimi di scorsa settimana nella giornata odierna.

La performance da inizio anno inizia a deteriorarsi con un -8,82% nel 2025, con la sensazione che anche la prossima settimana non sarà piacevole, perlomeno all’inizio.

L’oscillatore in basso come evidente ha arpionato al ribasso, mostrando l’intenzione di proseguire con la discesa, se ci aggiungiamo che solitamente minimi chiamano minimi, possiamo prepararci ad un inizio di settimana in linea con la fine di questa, dubito che i precedenti minimi ( in area 19200) possano arginare questa discesa; a livello volumetrico area 18500 potrebbe rappresentare target naturale di questa discesa, livello cui prendere profitto e valutare magari qualche piccolo acquisto in ottica di rimbalzo.

Fine delle scarico per Euro-Dollaro?Buonasera, alla fine un pò di rintracciamento l’abbiamo avuto dopo la precedente salita che si è fermata a ridosso di area 1,09/1,095 ed ha ripiegato fino a 1,073 prima di iniziare un recupero, per chiudere la settimana intorno a 1,082.

Ora con il titolo mi sono voluto esporre perchè, vero che in borsa non esistono certezze, tuttavia a volte come Trader, di fronte a segnali che offrono vantaggi statistici dobbiamo sbilanciarci.

Credo per chi mi segue che in più di un occasione ho spiegato il significato delle linee verdi e rosse orizzontali sul grafico (ripeto che indicano livelli volumetrici di supporto e resistenza, con i verdi che indicano pressione in acquisto ed i rossi viceversa pressione di vendita); tuttavia spiego per comprensione grafica il significato delle linee verticali verdi e rosse che , similmente alle orizzontali, indicano livelli di supporto e resistenza dove ad un maggiore spessore è associato un livello di maggiore forza.

Fatta questa premessa andiamo ad analizzare la situazione attuale su Euro-Dollaro:

- La Dashboard in basso a sinistra mostra forza Euro nei confronti di Dollaro su tutti i time frame, come a significare una ripartenza del trend rialzista

- I livelli volumetrici sono presenti maggiormente (anzi nella quasi totalità) nella parte bassa del grafico, ossia a rappresentare i supporti

- La linea verticale verde nel grafico sta ad indicare la presenza di un forte livello rialzista dove i prezzi hanno reagito

- l’oscillatore in basso ha appena arpionato al rialzo

Insomma ci sono tutti i presupposti per tentare un Trade long già a partire da lunedì che avrà uno stop tassativo sotto il minimo di giovedì (confermato in chiusura di candela daily); al contrario possiamo impostare un primo target 1,094 (dove andremo in caso di raggiungimento ad alzare lo stop in pari), un secondo target in area 1,102, ed infine un ultimo target in area 1,12, livello di approdo a mio parere di questo movimento di medio termine.

Indecisione sui massimi per Sterlina-Dollaro Neozelandese Rapido aggiornamento sul movimento di Sterlina-Dollaro Neozelandese segnalato settimana scorsa; siamo arrivati di nuovo intorno ai massimi di periodo e sono scattate le prese di profitto una volta superata la resistenza, apprestandosi a chiudere una daily non bellissima esteticamente.

Facciamo un attimo di chiarezza:

- scenario di trend chiaramente long

- segnali dashboard indiscutibilmente long

- livelli volumetrici quasi totalmente sotto, a proteggere da qualsiasi ritracciamento

Tuttavia proverei a ragionare in maniera più tattica che tecnica; per chi riuscisse ad operare con facilità in maniera scaglionata consiglierei di prendere 1/3 della posizione in profitto ora, per intascare una parte dei guadagni (seppur pochi), mettere lo stop in pari per 1/3 e lasciare lo stop iniziale (ovvero con chiusura daily sotto i minimi del 18 Marzo) per il restante 1/3 della posizione.

In questa modo dovremmo riuscire ad operare all'incirca gratis (l'ultimo stop sarebbe quasi coperto dal mini profitto preso ora) e potremmo ambire ai target più ambiziosi senza rischiare praticamente più nulla.

Continuo a mantenere, comunque, la mia view su questo strumento indirizzata verso il long, con target di medio-lungo in area 2,45.

Eur/Usd Torna Rialzista... ForseBuonasera Trader,

Settimana scorsa ho condiviso la mia visione secondo la quale eur/usd sarebbe tornato a rialzo dopo aver testato/liquidato la demand su h4.

Qui di seguito trovi l'analisi:

Come vedi, il prezzo ha sbilanciato la demand andando a liquidare degli ordini e successivamente creare una nuova struttura sul timeframe h4, tornando in una struttura rialzista.

Contesto Macro:

Oggi, 28/03/2025, è uscito il dato del PCE americano, che è l'indicatore dell'inflazione preferito dalla FED.

L'inflazione ha superato le attese attestandosi ad un +0.4% (Core PCE MoM) ed un 2.8% (Core PCE YoY).

Con questi dati, la FED rimane cauta perché il dato non è allarmante ma sicuramente non accelera il taglio dei tassi.

Cot Report

Il rapporto COT mostra un Euro ancora molto forte sia sul breve sia sul lungo:

Mentre il dollaro, sul breve, si mostra abbastanza neutro:

La mia visione, quindi, al momento resta tale al netto di cambiamenti sui prossimi dati macroeconomici previsti.

Mi raccomando, il mio non è un invito all'investimento, ma solo una condivisione di idee, quindi fai prima le tue valutazioni.

Buon Trading

Russell 2000 MonthlyRussell_M,

quotazioni tenute sotto dalla resistenza statica a 2453 ( già testata e negata Nov_21 )

D I S C L A I M E R

Gli investimenti in strumenti finanziari comportano elevati rischi economici, chiunque svolga questa attività si assume la totale responsabilità, le analisi qui publicate hanno esclusivamente uno scopo didattico e non costituiscono in alcun modo un invito all'investimento, pertanto l'autore di questa pagina non sarà perseguibile per eventuali danni diretti o indiretti.

L'attività svolta non costituisce consulenza personalizzata così come indicato dall'art. 1 comma 5 septiel del D.Lgs. 58/98 e così come modificato dal D. Lgs. 167/2007.

L'autore non conosce le caratteristiche e l'esperienza finanziaria di alcun lettore, unitamente al patrimonio, flussi di reddito / risparmio e grado di rischio.

Pausa post rottura per la SterlinaQualche settimana fa avevo fatto un' analisi su Sterlina-Dollaro Neozelandese in cui c'era stata la rottura di un livello di resistenza importante che avrebbe aperto la strada per nuovi rialzi; ora da inizio Marzo abbiamo avuto nuovi massimi, scarico dopo questi con ritracciamento fino ad area 2,23 e ripartenza per poi chiudere la settimana in area 2,25, a metà strada tra i massimi ed il minimo del ritracciamento.

Partiamo dal basso a sinistra con la dashboard, dove entrambe le valute non sembrano vivere un momento di straordinaria forza, tuttavia la Sterlina sembra più tonica nel lungo periodo.

Ragionando a livello volumetrico in generale abbiamo delle importanti zone di supporto in area 2,23 prima, 2,224 poi e 2,212 in ultimo; al contrario tuttavia area 2,27 sembra ben presidiata e difficilmente verrà rotta al primo tentativo.

Tutto questo ragionato in un contesto di forza della Sterlina mi fa pensare che le quotazioni potrebbero sostare tra area 2,225 ed area 2,275 per recuperare un pò di forza prima di attaccare con decisione la parte alta del range e riprendere la salita verso il target di lungo a 2,45.

Risveglio Europeo?Ho voluto rappresentare graficamente una cosa che, per chi opera nei mercati quotidianamente, risulta abbastanza evidente da inizio 2025, ovvero la superiore performance del Dax (ed in generale dei mercati europei), nei confronti dei mercati americani.

Negli ultimi anni abbiamo assistito a performance da capogiro dei mercati Usa, mentre i mercati nostrani sono rimasti decisamente indietro a livello di risultati; infatti bisogna ritornare addirittura al 2003 per vedere un convincente trend di sovraperformance dei mercati europei nei confronti dei mercati americani, trend terminato poi nel 2007.

Faccio una piccola spiegazione prima grafica e poi concettuale di ciò che è rappresentato; partiamo con la parte superiore in cui viene rappresentato un semplice rapporto tra i 2 futures (impostati in modalità continua), la parte sotto ha una script che convenzionalmente ho chiamato rapporto Dax/Nasdaq che elimina le inefficienze che ha il semplice rapporto sopra (che tuttavia mantengo perchè visivamente più intuitivo), infine sotto c'è un oscillatore classico.

A livello pratico l'informazione che ne deriva è chiara, in periodo di rialzo del grafico ed anche dello script conviene chiaramente pesare maggiormente nei propri portafogli i titoli/etf europei, al contrario nei periodi di ribasso del grafico occorre fare l'opposto.

Che sia iniziato un nuovo trend di lungo di sovraperformance europeo?

Prese di profitto su Euro-DollaroBuonasera, alla fine abbiamo avuto un pò di scarico sulla resistenza indicata ed abbiamo avuto una chiusura di ottava sui minimi settimanali.

Partiamo subito con una premessa, giusto per rendere già chiaro il trend, dubito fortemente, salvo eventi esogeni, che per il 2025 torneremo sotto il minimo di due settimane fa, ossia 1,042, di conseguenza questo scarico, se proseguirà, sarà da interpretare soltanto come presa di profitto a breve termine.

Fatta questa premessa, ragioniamo su ciò che potrà accadere a partire dalla prossima settimana.

La Dashboard in basso a sinistra indica una maggiore forza Dollaro rispetto ad Euro, nei time frame a breve-medio termine, come ad indicare una pausa dopo i recenti rialzi; ribasso che potrebbe spingersi fino ad 1,07, poi fino ad 1,055 senza compromettere il movimento rialzista delle ultime settimane.

A livello volumetrico da notare che abbiamo tutti i principali supporti nella parte bassa, ad indicare una barriera difficile da buttar giù in breve tempo; al contrario, al rialzo, oltre alla solita resistenza ad 1,09 (che in caso di nuovo test potrebbe venir rotta), abbiamo successivamente la forte resistenza ad 1,12, che rappresenta target naturale di questo movimento nel medio periodo (prematuro per il momento).