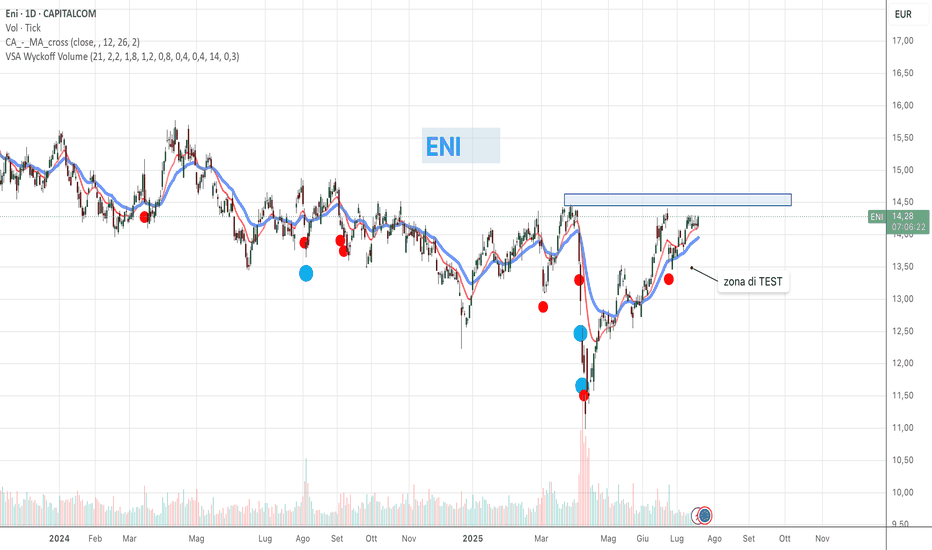

ENI ragiona sui top di 10 anni faENI come notate ha iniziato una fase rialzista molto forte.

Il movimento attuale sta ritestando il massimo del 2025.

Potrebbe essere questa zona una fase di test supportiva?

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

ENI

Analisi Congiunta di PNC, OpenInterest, Volumi, Internal DealingAnalisi dei Titoli Rilevanti

I titoli seguenti sono stati selezionati poiché presentano operazioni di Internal Dealing significative registrate nella settimana terminata il 20/11/2025. Questi segnali iniziali verranno incrociati con gli altri indicatori di sentiment e di mercato per costruire un'analisi integrata.

2.1. ENI S.p.A.

• Evento Rilevante: Vendita di azioni da parte di un insider per un controvalore di € 706.629,58 durante l'ultima settimana.

L'analisi dei dati di mercato e sentiment per ENI rivela un quadro coerente con l'operazione di vendita dell'insider.

Put/Call Ratio 3,26.

Un valore estremamente elevato che indica un forte sentiment ribassista nel mercato delle opzioni, con un interesse preponderante per le coperture al ribasso.

Volumi di Scambio (V/MV) 0,69 (20/11). I volumi sono inferiori alla media degli ultimi 30 giorni, suggerendo una mancanza di convinzione e supporto da parte del mercato dietro ai recenti livelli di prezzo.

Volatilità (Ratio su Media) 0,74 (20/11).

La volatilità è contenuta e inferiore alla media, indicando una fase di compressione che potrebbe precedere un movimento direzionale.

Variazione Open Interest (5gg) +7.387 contratti.

L'interesse complessivo sul titolo è in aumento, segnalando che gli operatori stanno prendendo posizione in vista di movimenti futuri.

Sintesi: Il quadro per ENI appare potenzialmente debole. La vendita significativa da parte di un manager converge con un sentiment marcatamente ribassista sul mercato delle opzioni. Questa combinazione è particolarmente degna di nota in quanto si manifesta mentre il prezzo del titolo si trova in prossimità dei massimi recenti. Una tale divergenza tra l'azione del prezzo e gli indicatori di sentiment può spesso preannunciare un esaurimento della spinta rialzista e un aumento del rischio di storno, specialmente in un contesto di volumi di scambio inferiori alla media.

2.2. Intesa Sanpaolo S.p.A.

• Evento Rilevante: Due cessioni di azioni da parte di insider per un controvalore totale di € 747.306,00. Anche per Intesa Sanpaolo, i dati di sentiment sembrano confermare il segnale di cautela inviato dagli insider.

Put/Call Ratio 3,51.

Un valore ancora più alto di quello di ENI, che denota un fortissimo orientamento ribassista da parte degli operatori in opzioni.

Volumi di Scambio (V/MV) 0,91 (20/11).

I volumi sono sostanzialmente in linea con la media, senza fornire particolari spunti rialzisti o segnali di forte partecipazione a supporto dei prezzi attuali.

Volatilità (Ratio su Media) 0,92 (20/11).

La volatilità si mantiene contenuta e in linea con la media del periodo.

Variazione Open Interest (5gg) +4.390 contratti.

L'interesse sul titolo è in crescita, indicando che il mercato si sta posizionando attivamente.

Sintesi: In modo simile a ENI, le consistenti vendite da parte degli insider su Intesa Sanpaolo, abbinate a un mercato delle opzioni fortemente orientato al ribasso, costituiscono un importante segnale di avvertimento. Dopo una fase di apprezzamento del titolo, come visibile dai dati storici, queste operazioni potrebbero indicare che le figure apicali ritengono che il titolo abbia raggiunto una valutazione piena o che le prospettive a breve termine non giustifichino ulteriori rialzi. La divergenza tra il prezzo, vicino ai massimi, e il sentiment sottostante suggerisce un elevato grado di cautela.

2.3. DiaSorin S.p.A.

• Evento Rilevante: Acquisto di azioni da parte di un insider per un controvalore di € 305.122,52 durante la settimana.

Per DiaSorin, il segnale di acquisto dell'insider è rafforzato da altri indicatori che mostrano un sentiment costruttivo.

Put/Call Ratio 0,56.

Un valore inferiore a 1, che indica un sentiment rialzista nel mercato delle opzioni, con una maggiore domanda per le opzioni Call.

Posizioni Nette Corte (PNC)

Dal 0,50% del capitale (14/11) allo 0,00% (20/11).

L'azzeramento delle posizioni corte segnala che gli operatori ribassisti hanno chiuso le loro scommesse, un segnale potenzialmente molto positivo che rimuove pressione di vendita dal titolo.

Volumi di Scambio (V/MV) 0,42 (20/11).

I volumi sono estremamente bassi, indicando una fase di consolidamento e di scarsa attività.

Sintesi: DiaSorin presenta una forte confluenza di segnali potenzialmente rialzisti. I volumi eccezionalmente bassi, uniti alla chiusura delle posizioni nette corte, suggeriscono che la pressione di vendita si è esaurita e il mercato si trova in una fase di consolidamento o 'attesa'. L'acquisto da parte dell'insider e il P/C ratio rialzista in questo contesto di bassa attività potrebbero essere il catalizzatore necessario per attirare nuovi capitali e innescare il prossimo movimento direzionale, preannunciando un'inversione di tendenza o un'accelerazione rialzista.

--------------------------------------------------------------------------------

Disclaimer: Il presente report costituisce un'analisi educativa basata su dati pubblici e

pattern teorici. Le informazioni e le interpretazioni qui contenute non rappresentano in alcun modo una consulenza finanziaria, una sollecitazione al pubblico risparmio o una raccomandazione di investimento. Qualsiasi decisione di investimento basata su questi dati è di esclusiva responsabilità del lettore.

ENI occhi puntati sopra i 17 euroENI mensile

Raramente utilizzo questo timeframe ma sul titolo ENI c'è un massimo del 2018 che sembra essere nel mirino dei longer.

Questa valutazione è super interessante perchè potrebbe aprire la strada anche ad altre forme di rialzo. La "fame" di energia elettrica da parte dell'AI sta spingendo il settore utilities ed energetico.

Eventuali storni fino a 15 euro potrebbe essere "salutari" per costruire supporti.

Mi preoccuperei sotto i 14 euro.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Analisi Integrata di Posizioni Nette Corte, OpenInterest, Volumi1. Introduzione e Metodologia di Analisi

Questo report si propone di analizzare in modo integrato tre indicatori chiave – Posizioni Nette Corte (PNC), Open Interest (OI) e Volumi – per decodificare il sentiment del mercato italiano e identificare potenziali segnali operativi per la settimana a venire. L'obiettivo è guardare "dietro" i semplici movimenti di prezzo per comprendere il grado di convinzione e il posizionamento strategico degli operatori professionali, coloro che, con le loro ingenti masse monetarie, muovono realmente il mercato.

L'importanza strategica di questo approccio risiede nell'analisi delle correlazioni: la convergenza o la divergenza di questi tre indicatori può confermare la forza di un trend, segnalare un'imminente inversione o evidenziare situazioni anomale ad alto potenziale, come il rischio di "short squeeze". Mentre un singolo indicatore può fornire un'informazione parziale, la loro lettura congiunta offre un quadro molto più ricco e affidabile della dinamica sottostante un titolo.

2. Il Razionale Teorico: Come Interpretare Volumi, Open Interest e PNC

Prima di procedere con l'analisi dei singoli titoli, è fondamentale comprendere la logica che lega i tre indicatori. Sebbene ciascuno di essi offra un'informazione specifica e preziosa, la loro vera potenza analitica emerge quando vengono interpretati in modo sinergico. Questa sezione fornisce le basi per comprendere come la quantità di scambi, il capitale a rischio e le scommesse ribassiste si combinino per raccontare la vera storia di un titolo.

2.1. Il Volume: Il Carburante del Trend

Il volume di trading rappresenta il numero totale di titoli o contratti scambiati in un dato periodo e funge da misura diretta dell'attività e della liquidità di un mercato. È l'indicatore più basilare, ma anche uno dei più potenti, per valutare l'interesse degli operatori.

Un concetto chiave dell'analisi volumetrica è che un movimento di prezzo accompagnato da volumi elevati è considerato più significativo, in quanto indica una forte convinzione e partecipazione nella direzione del trend. Al contrario, un trend, sia rialzista che ribassista, che avanza con volumi progressivamente in calo è un segnale di allarme: suggerisce che la forza dietro al movimento si sta esaurendo e aumenta il rischio di una potenziale inversione.

2.2. L'Open Interest: La Sostanza del Mercato

L'Open Interest (OI) è il numero totale di contratti derivati (opzioni o future) che sono aperti, ovvero non ancora chiusi, liquidati o esercitati. È cruciale distinguere l'OI dai volumi: mentre i volumi sono le "chiacchiere" di una singola giornata, l'OI rappresenta i "fatti", ovvero il denaro e il rischio che gli operatori decidono di mantenere sul mercato.

Un Open Interest in crescita durante un trend (rialzista o ribassista) è un segnale di conferma molto forte, poiché indica l'ingresso di nuovo capitale a supporto di quel movimento. Al contrario, un OI in calo segnala che gli operatori stanno chiudendo le loro posizioni, suggerendo una perdita di convinzione nel trend in atto. L'OI, quindi, misura la sostanza e il capitale reale che alimenta un movimento di prezzo.

2.3. Le Posizioni Nette Corte (PNC): Il Termometro del Sentiment Ribassista

Le Posizioni Nette Corte (PNC), come monitorate dalla Consob, rappresentano scommesse ribassiste significative (solitamente sopra la soglia dello 0,5% del capitale sociale) da parte di investitori, tipicamente istituzionali. Una PNC elevata ha una duplice e fondamentale implicazione operativa.

Da un lato, indica una forte pressione di vendita e un sentiment marcatamente negativo sul titolo. Gli operatori che aprono queste posizioni si aspettano un calo del prezzo. D'altro lato, un accumulo eccessivo di posizioni short crea il terreno fertile per un potenziale "short squeeze": un rapido e violento aumento dei prezzi che si verifica quando notizie inaspettatamente positive costringono gli short seller a chiudere frettolosamente le loro posizioni, generando un'ondata di acquisti forzati che autoalimenta il rialzo.

Avendo chiarito questi concetti fondamentali, possiamo ora applicarli all'analisi concreta di alcuni titoli che si sono distinti nell'ultima settimana.

3. Analisi dei Titoli Sotto Osservazione per la Prossima Settimana

In questa sezione applichiamo il framework teorico appena descritto per analizzare specifici titoli del mercato italiano. I titoli sono stati selezionati sulla base di valori anomali o particolarmente interessanti in almeno uno dei tre indicatori (PNC, OI, Volumi) emersi nell'ultima settimana di rilevazione, con dati aggiornati al 24/10/2025.

3.1. Saipem (SPM.MI)

Indicatore Dettaglio

Mercato Azionario Italia

Dato Anomalo Elevata PNC al 13,32%; volumi del 23/10 a 60,4M (1,64 volte la media di 36,8M); Open Interest in costante crescita nel mese di ottobre.

L'analisi di Saipem rivela una situazione di altissima tensione. Un livello di PNC del 13,32% è eccezionalmente elevato e segnala un sentiment marcatamente ribassista da parte degli operatori istituzionali. Questo dato va letto in combinazione con il picco di volumi registrato il 23 ottobre, superiore alla media, e con la tendenza dell'Open Interest, in costante aumento per tutto il mese (da circa 56k a oltre 73k contratti). Questa convergenza indica che nuovo capitale sta entrando sul titolo, aumentando la pressione e rendendo la situazione sempre più affollata. L'incrocio di questi dati suggerisce che il titolo è estremamente vulnerabile a uno "short squeeze": qualsiasi catalizzatore positivo potrebbe innescare una rapida e violenta corsa alla ricopertura, amplificando esponenzialmente un eventuale rialzo dei prezzi.

3.3. ENI (ENI.MI)

Indicatore Dettaglio

Mercato Azionario Italia

Dato Anomalo Picco di volumi il 23/10 (30,5M, circa 2,6 volte la media di 11,8M) con prezzo in rialzo e Open Interest in crescita.

Il caso di ENI offre un classico segnale di forza rialzista. Il 23 ottobre, il titolo ha registrato un'impennata dei volumi a 30,5 milioni di azioni, circa 2,6 volte la sua media di periodo, in concomitanza con un deciso aumento del prezzo (da 15,13 a 15,59). A conferma della forza di questo movimento, nello stesso giorno l'Open Interest totale è aumentato da 501.317 a 503.692 contratti. La convergenza di questi tre segnali – prezzo in rialzo, volumi eccezionali e Open Interest in aumento – è una conferma da manuale della solidità del trend. Indica che nuovo capitale ("fatti") sta attivamente entrando a supporto della spinta rialzista, suggerendo un'alta probabilità di continuazione del movimento positivo.

3.4. STMicroelectronics (STM.MI)

Indicatore Dettaglio

Mercato Azionario Italia

Dato Anomalo Picco di volumi il 23/10 (26,4M, oltre 5 volte la media di 5M) con prezzo in forte calo e Open Interest in netto aumento (+28,18% in 4 giorni).

STMicroelectronics presenta un quadro tecnico di chiara debolezza, confermato da una rara convergenza di segnali negativi. Il 23 ottobre, il titolo ha subito un forte calo di prezzo (da 25,50 a 21,90) accompagnato da un'esplosione di volumi, oltre cinque volte la media. Un volume così elevato durante una discesa è un classico segnale di distribuzione, fenomeno in cui il denaro istituzionale vende grandi quantità di azioni a investitori retail meno informati durante una fase di panico. A rafforzare questa tesi interviene il forte aumento dell'Open Interest (+28,18% in quattro giorni), che conferma l'apertura convinta di nuove posizioni, presumibilmente ribassiste. Questa potente confluenza di segnali bearish crea uno scenario ad alta probabilità per un'ulteriore continuazione del trend discendente.

3.5. Nexi (NEXI.MI)

Indicatore Dettaglio

Mercato Azionario Italia

Dato Anomalo Incremento della PNC (dal 2,36% al 2,95% in una settimana) in concomitanza con un calo dell'Open Interest (-1,22% in 4 giorni).

Su Nexi si osserva un quadro complesso e ambiguo. Da un lato, le Posizioni Nette Corte sono aumentate significativamente in una settimana, passando dal 2,36% al 2,95%, indicando una crescente convinzione ribassista da parte di alcuni operatori istituzionali. Dall'altro lato, però, l'Open Interest totale è diminuito dell'1,22% negli ultimi quattro giorni. Questa divergenza segnala che, mentre alcuni grandi player aumentano le loro scommesse short, altri partecipanti al mercato (sia long che short) stanno chiudendo le loro posizioni, determinando una diminuzione complessiva del capitale a rischio sul titolo. Invece di un chiaro segnale ribassista, questa dinamica suggerisce un mercato incerto, in cui aumenta la pressione short ma diminuisce la partecipazione generale.

Le diverse situazioni emerse dall'analisi mostrano come l'approccio integrato possa fornire insight operativi specifici per ciascun titolo, al di là del sentiment generale del mercato.

4. Disclaimer Finale

Attenzione: Questa non è una consulenza finanziaria. Le informazioni contenute in questo report rappresentano un'analisi educativa basata su dati pubblici e pattern teorici di mercato. Ogni decisione di investimento deve essere presa autonomamente o con il supporto di un consulente qualificato.

ENI punta ai massimi del 2024?ENI continua la sua impressionante serie di candele rialziste superando la prima resistenza critica di 14,5 euro.

In questo momento si trova sopra le medie e potrebbe essere pronta per la creazione di una nuova zona di supporto (e test sulla media blu) prima di andare a colpire i massim di 15,77 del 2024.

Tutto ciò è avvenuto anche dopo lo stacco del dividendo che non ha invogliato gli investitori a uscire dal titolo per il periodo estivo che si sa, è statisticamente, più turbolento e imprevedibile.

A questo punto penso che 14,5 euro sarà lo spartiacque da cui difendersi in caso di ripresa dei ribassi.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

ENI prova il break dei massimiENI sviluppa una forza di trend che le ha permesso di raggiungere la resistenza più importante del 2025. E' posizionata ad un passo dai 14,5 euro, oltre il quale potrebbe poi trasformare profondamente il proprio trend di fondo.

Il primo supporto è invece a 13,50 (zona che ho indicato come di test) sul grafico.

ENI beneficia del suo ruolo principale e fondamentale nell'area euro per l'approvvigionamento energetico e anche per le sue start-up nel campo dei mini reattori nucleari (un tema sempre più importante e necessario).

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Eni in contrazione. Attenzione al pattern sul weeklyIeri Eni ha toccato un massimo a 14,44€ e ha virato al ribasso. Su base weekly è in calo del 3,15 mentre a giugno comunque il rialzo si attesta a +6,15% mentre su base annua registra un +5,15%.

Dal grafico weekly si vede la fase di rimbalzo del prezzo in atto dal minimo di 11€ di aprile. Il prezzo è in crescita del 25% al valore attuale. Soffermandoci sull'attuale configurazione grafica, si intravede un possibile bearish engulfing. Andrà osservata la chiusura della candela settimanale per una conferma. Questo è un pattern che potrebbe portare ad un'inversione ribassista. con primo supporto a 13,10€ e poi area 12,75€.

ENI, Nuove opportunità buy? continua la Discesa..ENI: Il prezzo del petrolio è calato, i profitti sono previsti inferiori rispetto alle aspettative e l'indebitamento dell'azienda è aumentato. Questi fattori stanno preoccupando gli investitori.

Come possiamo osservare sul grafico settimanale, il prezzo è in netta discesa dopo i massimi registrati ad aprile 2024, a 15,76 euro.

Analizzando i principali livelli di prezzo e i volumi con l'istogramma volume e l'indicatore volume profile, notiamo che il prossimo supporto principale è a quota 12,34 euro, già testato nelle scorse sedute. Con una nota molto positiva, i volumi degli scambi si sono innalzati sopra la media, indicando non solo vendite, ma anche nuovi acquisti! Se questo livello dovesse essere rotto, potremmo vedere un prezzo intorno ai 10,60 euro nel 2025, a patto che il supporto intermedio di quota 11,50 euro non regga.

Conclusioni: Per chi desidera acquistare, ci potrebbero essere opportunità a prezzi migliori nel 2025. Per chi invece ha il titolo in portafoglio da lungo periodo, potrebbero esserci nuove opportunità di acquisto.

"Acquista quando c'è sangue nelle strade, anche se è il tuo." - Baron Rothschild

ENI in discesa sul primo livello di supportoEni è in fase discendente da inizio anno, infatti al prezzo attuale sta segnando un -6,70%. Sostanzialmente ha fatto quasi un doppio massimo con i livelli di prezzo toccati lo scorso Ottobre in area 15,60/80€. Il 2 Gennaio ha fatto un massimo a 15,660€ e da allora ha iniziato a ritracciare.

Adesso il prezzo è sceso fino al primo livello di supporto a 14,20€. Il livello ideale e con più probabilità per un intervento passa attorno a 13,75€. Tuttavia, se il prezzo di ENI vuol rimbalzare dal supporto attuale ha un primo livello di arrivo a 11,75€. Mentre la resistenza principale passa in area 15€ come si può vedere dal grafico daily.

ENI - Un cavallo a sei zampeMi sono permesso di cambiare logo al titolo ENI e vi spiego il perché di questa affermazione.

Sono cinque settimane consecutive che ENI, facendo un rapporto di forza con l'indice FTSEMIB è superiore a quest'ultimo, come notiamo dal grafico il prezzo è in procinto di fare un breakout dei massimi di periodo a 15,62€, possiamo apprezzare come i volumi nella seduta di venerdì siano stati in aumento.

Eni è attiva nei settori del petolio, gas naturale, nella chimica, nella produzione e nella commercializzazione di energia elettrica da fonti combustibili e da fonti rinnovabili, e per questo ha una correlazione stretta con il prezzo del future sul petrolio CL1!.

Purtroppo dal 6 Ottobre, come tutti sappiamo un nuovo conflitto è esploso tra Israeliani e Palestinesi e sappiamo come tensioni geopolitiche incidano sui mercati, sia sui futures degli indici ma anche sui futures delle materie prime, petrolio in primis.

Voglio portare all'attenzione il grafico mensile di ENI, che risulta più pulito e di conseguenza di chiara lettura.

Direi che è molto nitido, intanto vediamo come su scala mensile il prezzo sta cercando di sfondare al rialzo la MM a 200 periodi e se riuscirà a farlo con il breakout dei 15,62€ sul daily il prezzo è proiettato a testare l'area del primo obiettivo a 18,75€, vediamo come più volte il prezzo ha trovato molta resistenza in quell'area, che se venisse superata potrebbe proiettare il prezzo in area 21,49€.

In ultimo, voglio farvi notare il grafico del futures sul petrolio e focalizzarci sulla data del 24 Febbraio del 2022 altra data che purtroppo sta segnando i nostri tempi, cioè l'inizio del conflitto tra Russia ed Ucraina, il petrolio ha segnato un poderoso rialzo del +40% in 7 sedute giornaliere.

Spostiamo adesso l'attenzione sul 6 Ottobre, data di inizio conflitto tra Isreliani e Palestinesi...

Per il momento siamo "solo" ad un 5,83% circa, sarà l'inizio di una nuova fiammata ad un 40%?

Nessuno lo può sapere, intanto il trade è doveroso farlo, perché ENI con il logo del cane a sei zampe, potrebbe trasformarsi in un cavallo furioso...a sei zampe!

RIEPILOGO SRATEGIA

PREZZO INGRESSO: 15,64€

PREZZO STOP LOSS: 14,90€

I° POTENZIALE OBIETTIVO: 18,75€

II° POTENZIALE OBIETTIVO : 21,49€

Buona operazione e buon we!

Eni nuovamente sulla resistenza area 14,60€Sul grafico mensile di Eni possiamo vedere che il prezzo è tornato verso i massimi dell'anno. Ma soprattutto su un importante area di resistenza, che già a Marzo'22 e poi Febbraio'23 si è fatta sentire. Il break out sarebbe molto importante per la prosecuzione del trend verso la resistenza principale di lungo periodo area 17,50€.

Però attenzione al breve, dove Eni potrebbe iniziare a correggere. Ieri sul grafico daily, ha fatto una doji esterna alle Bande di Bollinger. La giornata di oggi sarà importante, una chiusura negativa darebbe conferma di una correzione verso i 14€.

ENI longIl prezzo ha rotto al rialzo una trend line dinamica ribassista il 30 Giugno, occhi aperti sulla rottura del livello di prezzo 13,70€, da lì potrebbe iniziare a correre con potenziale target di 14,60€, livello di stop loss a 13,16€.

Graficamente è ben impostato ed il titolo sembra pronto per un breakout del livello di prezzo menzionato.

Nell'operazione possiamo entrare con size anche importanti visto il flottante e gli scambi quotidiani, l'importante è che la cifra che decidiamo di mettere non dia aprrensioni in caso di trend contrario e che il livello di stop loss venga eseguito. Sempre disciplinati.

Buona operazione!

House of Trading: la strategia di Riccardo Designori su ENITra le carte messe in campo da Riccardo Designori nella 15esima puntata del 2023 di “House of Trading – Le carte del mercato”, compare una rossa su ENI. La strategia del componente della squadra degli analisti ha come ingresso 13,86 euro, livello di stop loss a 14,17 euro e obiettivo a 13,55 euro. Il Certificato scelto per questo tipo di operatività è stato il Turbo Unlimited Short di BNP Paribas con ISIN NLBNPIT- 1MPH9 e leva finanziaria fissata al momento della trasmissione pari a 2,68x. Basso il livello di convinzione, pari a due stelle su cinque. L’altra carta di Riccardo Designori è rossa, una strategia short su Buzzi Unicem, operazione che si aggiunge alle due carte di Enrico Lanati: due strategie long, su JP Morgan Chase e Poste Italiane.

Eni - La barriera dei 15 euroENI, titolo molto chiacchierato in questi periodi, per l'ennesima volta nel corso degli ultimi mesi, nonostante l'incremento di fatturato dovuto al costo della materia prima, sbatte sulla barriera dei 15 euro, che sembrerebbe essere un livello di resistenza difficile da valicare.

Successivamente al rimbalzo ed al rilascio degli utili del 23.02, il titolo reagisce con una perdita del 5%, tuffandosi letteralmente in un movimento ribassista, che "potrebbe" trovare un ostacolo sul livello di supporto area 12.70.

Atteso che, storicamente è un titolo con caratteristiche di lateralizzazione e di interessante dividendo, è sicuramente un'azienda solida ma che, per chi cerca la crescita del capitale, potrebbe non essere adatto.

Sicuramente il business può avere margini di crescita, specialmente grazie ai progetti di energie rinnovabili, tuttavia dal punto di vista grafico, non ha mai mostrato un uptrend deciso.

Personalmente ho "scaricato" Eni, preferendo valutare operazioni su prezzi più "convenienti".

House of Trading: la strategia di Enrico Lanati su ENITra le carte messe in campo da Enrico Lanati nella sesta puntata del 2023 di “House of Trading – Le carte del mercato”, compare una rossa su ENI. La strategia del componente della squadra degli analisti ha come ingresso 14,90 euro, livello di stop loss a 15,35 euro e obiettivo di profitto a 14,25 euro. Il Certificato scelto per questo tipo di operatività è stato il Turbo Unlimited Short di BNP Paribas con ISIN NLBNPIT1J400 e leva finanziaria fissata al momento della trasmissione pari a 5x. Alto il livello di convinzione, pari a quattro stelle su cinque.

Eni sarà un estate calda con ingressi bassiEni sta perdendo il 25% dai suoi massimi di Marzo,successivamente si è fermato nuovamente poco sotto ad inizio Giugno, in entrambi i casi ha sentito la resistenza data dal 38.2 di Fibonacci, dato dai massimi storici - minimi Ottobre'20.

Adesso sta prendendo un primo livello supportivo dove si potrebbe provare qualche ingresso rapido da furto, ma credo che il livello migliore l'avremmo più sotto in area 10,5/10€ verso il pieno dell'estate quando anche gli indici azionari daranno un bello scrollone.

ENI - col petrolio ai massimi che fare?Con il petrolio che continua a quotare a livelli elevati e con possibilità di ulteriori allunghi, ENI può rappresentare una buona occasione per valutare long?

Premesso che il petrolio a questi livelli non è sostenibile e mina la crescita globale già in difficoltà per gli effetti dei colli di bottiglia sui processi produttivi, cerchiamo di valutare eni dal punto di vista tecnico. I prezzi dopo aver registrato quasi un X3 dal minimo di marzo 2020 ora si trovano di fronte ad un livello di resistenza storicamente esteso. In aggiunta con indicatori e oscillatori prossimi ad un inversione. Conclusione->Valuterai altri titoli su cui investire in questo momento.

ENI – POSSIBILITÀ RIBASSISTAAnalizziamo il titolo ENI da un punto di vista tecnico, ciclico e volume profile.

Il titolo si trova sul lato superiore del canale ribassista formatosi il 23 giugno 2014 e confermato da 3 touch il 6 agosto 2018, 1 ottobre 2018 e 8 aprile 2019.

L’ultimo contatto è da considerarsi molto importante perchè coincidente con un livello volumetrico identificato dal volume profile.

Ciclicamente, negli ultimi 7 anni si è mosso all’interno di cicli della durata di 518-693 giorni. Questo porta al prossimo minimo stimato intorno al 3 ottobre 2022.

L’operatività è al momento ribassista.

La rottura di 13.594 vedrà come target 11.290 e 8.776

Enel, ancora sofferenza?Eccoci con la nostra analisi su Enel su vostra grande richiesta.

Con Enel ci eravamo lasciati il 25 settembre del 2021 dove avevamo analizzato il livello dei 7.36 come forte resistenza e 6.3 come supporto (si può rivedere l'analisi nel nostro feed su tradingview).

Per ora la situazione rimane ribassista, pesano le condizioni Russia-Ucraina e il rincaro bollette dovuto all'inflazione delle materie prime. Questo chiaramente non agevola titoli come Enel.

Per ora siamo sul supporto settimanale a 6.3 con un mercato che ha ricomprato i minimi della settimana precedente fermando per un po' l'aria di short. Per ora però non abbiamo ancora la conferma long per l'inversione di trend, che potrebbe avvenire con un mercato che riacquista massimi sopra area 7.00.

Un supporto inferiore invece è intorno ai 6.00, bucati i quali si potrebbe ancora scendere un po' avendo poi meno riferimenti se non i minimi di marzo.

In definitiva il trend rimane short al momento, ma l'acquisto dei massimi settimanali non mi da la sicurezza di entrare short ma neanche di andare long a causa delle pressioni macro viste prima. Per ora tengo il titolo in portafoglio per il lungo periodo, ma non mi assumo nessun rischio di operatività multiday,

ENI supporto critico 13 Petrolio candela key reversal 16.02.2022Mercati azionari con volumi in calo ed in cerca di direzione.Il DAX sfiora il target a 15.600 ma per adesso fallisce il test.

Il petrolio tenta di sfondare in alto e poi si ribalta pesantemente disegnando una candela di tipo key reversal. Quali impatti su ENI? Vediamo in dettaglio.