GBPUSD: quando l'analisi tecnica è chirurgica. Analisi macroeconomica sul cross

Fronte U.S.A.

Nel mese di luglio, le vendite di abitazioni esistenti hanno registrato un incremento del 2,0% su base mensile, recuperando sostanzialmente il calo osservato a giugno. Tale rimbalzo, sebbene incoraggiante, non modifica il quadro di fondo: il ritmo annualizzato destagionalizzato si attesta a 4,0 milioni di unità, in linea con la media registrata dall’inizio del 2025, confermando così una dinamica laterale del mercato.

Il persistere di condizioni di accessibilità sfavorevoli — tassi ipotecari elevati e prezzi delle abitazioni storicamente alti — continua a mantenere l’attività su livelli ben inferiori rispetto alle medie di lungo periodo. Parallelamente, l’offerta sta mostrando segnali di accumulo: a luglio, lo stock disponibile ha raggiunto 1,36 milioni di unità, massimo dal 2020. L’aumento dell’inventario riflette una domanda strutturalmente debole, con effetti diretti sulla dinamica dei prezzi. Infatti, il prezzo mediano delle abitazioni unifamiliari ha segnato un incremento marginale dello 0,3% su base annua, il ritmo più contenuto degli ultimi due anni, segnalando un significativo raffreddamento dell’apprezzamento immobiliare.

Sul fronte dell’edilizia residenziale, i dati mostrano un quadro misto. A luglio, i nuovi cantieri edili sono cresciuti del 5,2%, trainati da una ripresa sia nel segmento unifamiliare sia in quello multifamiliare. Tuttavia, il trend di medio periodo rimane debole: gli avvii unifamiliari risultano in calo del 6% da inizio anno, mentre i permessi edilizi segnano un arretramento del 12%. La resilienza dimostrata negli anni recenti dal comparto unifamiliare, sostenuta in passato da incentivi ai costruttori e da un’offerta di rivendita limitata, sta ora venendo meno, con vendite di nuove abitazioni che non riescono a tenere il passo con le nuove consegne.

Il deterioramento del sentiment è ben rappresentato dall’indice NAHB Housing Market Index (HMI), che ad agosto si è attestato su livelli prossimi ai minimi osservati durante la fase acuta della pandemia. Tale contesto suggerisce che i costruttori siano orientati a una ulteriore contrazione della produzione, con impatti negativi sugli investimenti fissi residenziali, già in contrazione nella prima metà del 2025 e destinati a rappresentare un freno alla crescita del PIL.

Il quadro macroeconomico appare ulteriormente complesso se si considera l’effetto di spillover del settore immobiliare: la correlazione positiva tra compravendite immobiliari e consumi in beni durevoli (materiali edili, arredamento) implica rischi al ribasso per la spesa delle famiglie. Inoltre, il potenziale rallentamento dell’occupazione nel comparto edilizio potrebbe amplificare gli effetti negativi sulla dinamica occupazionale complessiva, in un momento in cui il mercato del lavoro mostra segnali di progressivo indebolimento. Le richieste iniziali di sussidi di disoccupazione, pur restando su livelli relativamente bassi, evidenziano un trend di incremento che suggerisce crescenti difficoltà per i lavoratori disoccupati a reinserirsi rapidamente nel mercato.

Alla luce di questi elementi, la Federal Reserve appare sempre più orientata verso un allentamento della politica monetaria. I verbali del FOMC di luglio hanno evidenziato l’attenzione dei policymaker ai rischi al ribasso derivanti dal settore immobiliare, mentre nel recente Simposio di Jackson Hole il Presidente Powell ha sottolineato la disponibilità a intervenire qualora l’indebolimento del mercato del lavoro e la decelerazione della crescita dovessero accentuarsi. Le aspettative di mercato prezzano con probabilità crescente un taglio dei tassi di 25 punti base già nella riunione di settembre, con ulteriori riduzioni attese entro fine anno.

Sul piano strategico, la Fed ha inoltre aggiornato il proprio quadro di riferimento di politica monetaria, abbandonando formalmente il regime di Flexible Average Inflation Targeting (FAIT) introdotto nel 2020 e rafforzando la simmetria tra i due mandati di stabilità dei prezzi e massima occupazione. Questo implica una maggiore prontezza ad agire preventivamente in risposta a eventuali nuove pressioni inflazionistiche, pur mantenendo la flessibilità necessaria a sostenere il mercato del lavoro.

In sintesi, il settore immobiliare continua a rappresentare un punto critico per la crescita statunitense, incidendo sia direttamente sugli investimenti residenziali sia indirettamente sui consumi e sull’occupazione. In tale contesto, la politica monetaria rimane il principale strumento di mitigazione dei rischi macroeconomici, ma l’efficacia degli interventi dipenderà dalla capacità della Fed di bilanciare l’obiettivo di stabilità dei prezzi con la necessità di preservare la resilienza del mercato del lavoro.

Fronte Regno Unito

Nel Regno Unito, i dati sull’inflazione di luglio hanno sorpreso al rialzo, delineando uno scenario più complesso per la politica monetaria della Bank of England (BoE). L’indice dei prezzi al consumo (CPI) headline è accelerato al 3,8% su base annua, in aumento rispetto al 3,6% di giugno e oltre le attese di consenso per un incremento al 3,7%. Parallelamente, l’inflazione core si è attestata anch’essa al 3,8%, mentre l’inflazione dei servizi – componente particolarmente monitorata dai decisori di politica monetaria – è salita al 5,0% dal 4,7% precedente.

A trainare la dinamica inflattiva sono stati i costi dei trasporti, con le tariffe aeree che hanno registrato l’aumento più marcato per il mese di luglio dal 2001, riflettendo la concomitanza con le vacanze scolastiche. Sebbene le letture siano sostanzialmente in linea con le proiezioni della BoE pubblicate ad agosto, i dati confermano il rischio che le pressioni inflazionistiche possano protrarsi più a lungo del previsto. In tale contesto, un’inflazione prossima al 4% rende politicamente ed economicamente complesso giustificare ulteriori tagli dei tassi nel breve termine.

Il nostro scenario di base continua a prevedere due ulteriori riduzioni del tasso di riferimento di 25 pb ciascuna – una a novembre e una a febbraio – con un target al 3,50% entro l’inizio del 2026. Tuttavia, la persistenza delle pressioni inflattive o la resilienza del mercato del lavoro rappresentano fattori di rischio che potrebbero ritardare l’attuazione di tale percorso.

Sul fronte congiunturale, gli indici PMI di agosto hanno offerto un quadro eterogeneo. Il PMI composito si è attestato a 53,0, segnando il ritmo di crescita più sostenuto dell’ultimo anno, trainato dalla componente dei servizi (53,6 da 51,8), mentre il PMI manifatturiero ha evidenziato ulteriore debolezza, scivolando a 47,3. La solidità del settore dei servizi suggerisce che le pressioni inflazionistiche potrebbero rimanere persistenti, inducendo i policymaker più restrittivi a considerare l’attuale resilienza economica come ragione per rinviare ulteriori misure espansive.

Nel complesso, sebbene i recenti tagli abbiano contribuito a sostenere l’attività, la combinazione di una crescita più robusta nei servizi e di un’inflazione ancora elevata riduce sensibilmente le probabilità di un allentamento aggiuntivo nel corso del 2025. È verosimile che la BoE preferisca attendere segnali più convincenti di disinflazione prima di procedere con ulteriori riduzioni dei tassi.

Analisi tecnica sul cross

Nell'analisi tecnica pubblicata la settimana scorsa avevamo sottolineato zone di prezzo in cui il prezzo avrebbe potuto reagire in quanto zone ad alta confluenza. Richiamiamo, dunque, di nuovo l'attenzione all'analisi scorsa ripartendo da li, con un focus sul daily chart.

Come anticipato nella precedente analisi – alla quale si rimanda per un quadro contestuale più ampio – l’andamento dei prezzi ha confermato la rilevanza tecnica della Senkou Span A dell’Ichimoku Kinko Hyo, che sta attualmente agendo come resistenza dinamica. Dopo ripetuti test di tale livello, il mercato ha avviato una fase di correzione tecnica durante la settimana, culminata nella sessione di giovedì con un minimo intraday a 1,34056, in prossimità della soglia psicologica di 1,3400.

Tale area, precedentemente identificata come zona di alta confluenza tecnica, risultava già evidenziata nella nostra ultima analisi, poiché coincide con:

- il livello di Pivot Point S1;

- un’area di concentrazione di volumi (price action significativa);

- il ritracciamento di Fibonacci compreso tra 0,382 e 0,50, tipico punto di potenziale inversione o consolidamento.

Successivamente, il rimbalzo dei prezzi è stato sostenuto anche dal contesto macro-finanziario: in particolare, le dichiarazioni a tono dovish del Presidente della Federal Reserve, Jerome Powell, al Simposio di Jackson Hole hanno contribuito a ridimensionare le aspettative di ulteriori rialzi aggressivi dei tassi di interesse. Ciò ha generato un sentiment più favorevole al rischio e ha offerto supporto alla valuta.

Nella sessione di venerdì il prezzo ha infatti messo a segno un recupero significativo, registrando una performance giornaliera del +0,85%, con massimi a 1,3544 e chiusura a 1,3527, recuperando integralmente le perdite accumulate nel corso della settimana.

Dal punto di vista tecnico, sebbene il prezzo non sia ancora riuscito a superare la resistenza dinamica fornita dalla Senkou Span A, il quadro grafico conserva una propensione rialzista. La conferma di tale scenario avverrebbe con la rottura della suddetta resistenza, seguita dal superamento del livello psicologico chiave a 1,3600.

Sul piano degli indicatori, l’RSI si attesta a 55,31, valore che indica un margine residuo di spinta al rialzo senza segnali di ipercomprato, coerente con una potenziale prosecuzione del movimento ascendente.

In sintesi, il mercato si trova in una fase di consolidamento positivo, con livelli tecnici ben definiti:

- supporto primario in area 1,3400;

- resistenza dinamica sulla Senkou Span A;

- target successivo a 1,3600 in caso di breakout confermato.

Il posizionamento rimane quindi orientato verso un possibile rafforzamento della tendenza rialzista, pur in un contesto in cui gli sviluppi della politica monetaria statunitense continueranno a giocare un ruolo determinante nel breve termine.

ANALISI DEL COT

Analisi del COT su BRITISH POUND - CHICAGO MERCANTILE EXCHANGE

Vige meno pessimismo speculativo, in quanto il net short dei non-commercial passa a −25,2k grazie a short covering (−6,3k short) e nuovi long (+7,6k). Il rapporto short/long degli speculatori (~1,31) resta ribassista, ma in rientro. Con OI in aumento, la riduzione del net short è credibile (non dovuta solo a contrazione del mercato). I commercial restano net long (+20,8k) ma ridimensionano la posizione (−14,7k w/w), segnale di maggiore copertura contro apprezzamenti della sterlina. La forte polarizzazione tra gli Asset Manager e i Leveraged Founds aumenta drasticamente il rischio di movimenti direzionali più ripidi. Un proseguimento del rafforzamento della GBP potrebbe innescare ulteriori ricoperture da parte degli Asset Manager; viceversa, shock macro sfavorevoli porterebbero i fondi leva a liquidare long con effetto amplificante.

Analisi del COT sul Dollaro Americano - Chicago Mercantile Exchange

il bias speculativo resta ancora ribassista, ma in attenuazione, con i non-commercial che restano net short per 5.988 contratti; tuttavia, la riduzione più marcata degli short rispetto ai long (-1.629 vs -1.370) ha alleggerito la posizione ribassista di circa +259 contratti. In termini di intensità, il netto speculativo equivale a circa -20,7% dell’OI (-5.988 / 28.891), segnale di pessimismo moderato, non estremo.

Il calo dell’open interest (-1.519 w/w) insieme al taglio di posizioni su entrambi i lati nei non-commercial suggerisce riduzione del rischio in attesa di catalizzatori macro (prossimi dati su inflazione/PCE, mercato del lavoro USA, comunicazione Fed). Un OI in flessione può amplificare i movimenti di prezzo al sopraggiungere di sorprese macro, aumentando il rischio di short-covering in caso di rimbalzo del dollaro.

In conclusione, l'interesse speculativo resta ribassista sul dollaro americano, ma meno aggressivo rispetto alla settimana precedente. Ulteriori segnali di raffreddamento macro USA e guidance dovish, emersa nel corso della settimana conclusasi, rafforzerebbero la tesi di un USD debole, con possibile incremento degli short speculativi dopo il de-grossing attuale.

In conclusione, la sterlina mostra segnali di una possibile ripresa del sentiment rialzista: il net short è diminuito, la partecipazione è aumentata e gli hedger restano fortemente long. Tuttavia, la forte concentrazione espone il mercato a potenziali shock in caso di aggiustamenti repentini dei grandi operatori. il dollaro americano ha ancora speculatori short, ma in misura minore rispetto alla settimana precedente. Con gli hedger ancora long, il dollaro conserva una base difensiva. Tuttavia, il calo dell’open interest segnala un potenziale indebolimento della partecipazione e un rischio di reazioni brusche in caso di news rilevanti.

Il de-grossing sulla sterlina con speculatori che riducono gli short unito a una partecipazione attiva suggerisce potenziale spazio per un rafforzamento del GBP. Il dollaro, pur conservando una posizione più difensiva, mostra iniziali segnali di indebolimento sia dal sentiment che dalla riduzione dell’open interest.

Si ricorda che i dati COT CFTC, futures-only, sono aggiornamenti settimanali basati su posizioni a mercato chiuso del martedì, pubblicati il venerdì. Vanno integrati con analisi tecnico-macroeconomica per valutare scenari futuri. Il COT non è un segnale di breve periodo, ma un indicatore di posizionamento e flussi potenziali (hedging vs speculazione).

Ritracciamento di Fibonacci

EURUSD - segnali accomodanti dalla Fed sorreggono l’euro.L’euro (EUR) ha registrato un apprezzamento nella giornata di mercoledì, proseguendo la modesta tendenza rialzista già osservata martedì nei confronti del dollaro statunitense (USD). In questo contesto, la coppia valutaria EUR/USD è riuscita a superare in modo convincente la soglia tecnica di 1,1600, raggiungendo nuovi massimi su base plurigiornaliera oltre il livello di 1,1650.

Il marcato indebolimento del biglietto verde è stato innescato da un rinnovato orientamento degli investitori verso un’ulteriore allentamento della politica monetaria da parte della Federal Reserve nella seconda metà dell’anno. Tale dinamica è stata ulteriormente rafforzata dalle dichiarazioni di Neel Kashkari, presidente della Federal Reserve Bank di Minneapolis, il quale ha ritenuto ancora “appropriate” due riduzioni dei tassi d’interesse nei prossimi mesi.

Il dollaro statunitense ha registrato un rafforzamento significativo a seguito della recente intesa commerciale tra Stati Uniti e Unione Europea, annunciata nei giorni scorsi. L’accordo, frutto di negoziati multilaterali prolungati, ridefinisce in modo sostanziale i termini dell’interscambio transatlantico, incidendo sia sulle politiche tariffarie che sugli impegni strategici in ambito energetico, industriale e finanziario.

Secondo le disposizioni concordate, la maggior parte delle esportazioni europee verso il mercato statunitense sarà ora soggetta a una tariffa media del 15%, in rialzo rispetto al 10% applicato ad aprile, ma sensibilmente inferiore al livello del 30% inizialmente prospettato durante le fasi preliminari del confronto bilaterale. Tuttavia, l’accordo prevede l’esenzione da dazi per settori ad alto valore aggiunto, quali l’aerospaziale, la microelettronica (in particolare i semiconduttori), l’industria chimica avanzata e alcune categorie selezionate del comparto agroalimentare.

Permangono invece a livelli elevati, pari al 50%, le tariffe sull’importazione di acciaio e alluminio europeo, settori considerati strategici per la sicurezza economica nazionale degli Stati Uniti e già soggetti a misure protezionistiche rafforzate sin dai precedenti cicli negoziali.

In contropartita, l’Unione Europea ha formalizzato una serie di impegni sostanziali a favore dell’economia statunitense, tra cui l’acquisto di forniture energetiche — principalmente gas naturale liquefatto (GNL) — per un valore complessivo di 750 miliardi di dollari. A ciò si aggiunge un incremento degli appalti nel settore della difesa a beneficio delle imprese americane, nonché l’impegno a destinare oltre 600 miliardi di dollari in investimenti diretti e partecipazioni strategiche sul mercato statunitense, con l’obiettivo di rafforzare i legami industriali e tecnologici transatlantici.

Nel breve termine si profila un’intensificazione dell’attività sul fronte commerciale da parte degli Stati Uniti. Il 7 agosto, il Presidente Trump è atteso emettere un ordine esecutivo volto all’introduzione di un nuovo regime tariffario “reciproco” che interesserà le esportazioni provenienti da 69 partner commerciali. Il provvedimento prevede un incremento selettivo delle aliquote doganali, con un range compreso tra il 10% e il 41%, che entrerà in vigore a partire da sette giorni successivi alla firma. L’obiettivo dichiarato è quello di riequilibrare le condizioni di accesso ai mercati, colmando il divario tra le barriere tariffarie imposte dagli Stati Uniti e quelle applicate dai rispettivi partner.

Contestualmente, l’amministrazione statunitense ha emesso un avvertimento diretto alla Federazione Russa: qualora Mosca non dimostri progressi concreti verso la cessazione delle ostilità in Ucraina, Washington si riserva il diritto di implementare ulteriori misure economiche restrittive. Queste potrebbero includere un rafforzamento del quadro sanzionatorio esistente, nonché l’introduzione di dazi aggiuntivi su settori economici strategici per l’economia russa.

Sul versante Cina-Usa, una scadenza critica è fissata per il 12 agosto, data entro la quale la Casa Bianca dovrà decidere se prorogare l’attuale tregua commerciale con la Repubblica Popolare Cinese, la cui validità è prossima alla scadenza. In assenza di un’estensione formale dell’accordo, le tariffe attualmente sospese potrebbero automaticamente tornare a livelli elevati, potenzialmente superiori al 100%. Tale scenario comporterebbe il rischio concreto di una riaccensione delle tensioni commerciali tra le due principali economie globali, con ripercussioni significative sul commercio internazionale, sulla fiducia dei mercati e sulle prospettive di crescita economica a livello mondiale.

Nelle rispettive ultime riunioni di politica monetaria, sia la Federal Reserve (Fed) che la Banca Centrale Europea (BCE) hanno optato per un mantenimento invariato dei tassi di interesse di riferimento, segnalando un approccio prudente nel contesto di un ciclo economico ancora soggetto a elevata incertezza.

Negli Stati Uniti, il presidente della Fed, Jerome Powell, ha adottato un tono moderatamente attendista, sottolineando la necessità di ulteriori evidenze sull’evoluzione dell’inflazione prima di procedere a un eventuale allentamento della politica monetaria. Nonostante il consenso generale all’interno del FOMC, i governatori Christopher Waller e Michelle Bowman hanno espresso opinioni più restrittive, indicando un orientamento meno favorevole a una riduzione anticipata dei tassi. Questa divergenza interna riflette la complessità del quadro macroeconomico e la difficoltà di calibrare una risposta coerente di fronte a segnali contrastanti provenienti dal mercato del lavoro e dall’inflazione core.

In ambito europeo, la presidente della BCE, Christine Lagarde, ha descritto la crescita economica dell’Eurozona come “solida, seppur leggermente migliorata”, lasciando intendere una stabilizzazione della ripresa. Tuttavia, le aspettative di mercato in merito a una possibile normalizzazione dei tassi si sono spostate in avanti nel tempo. In particolare, gli operatori hanno posticipato le previsioni di ulteriori tagli dei tassi d’interesse alla primavera del 2026, riflettendo un contesto inflazionistico ancora persistentemente elevato in alcune economie chiave dell’area euro e una politica monetaria che rimane vincolata dalla necessità di ancorare le aspettative inflazionistiche.

Dal lato dei mercati valutari, i dati della Commodity Futures Trading Commission (CFTC) aggiornati al 29 luglio evidenziano un netto ridimensionamento del posizionamento rialzista sull’euro. Le posizioni nette lunghe sull’EUR sono scese a circa 123.300 contratti, registrando il livello più contenuto delle ultime tre settimane. Parallelamente, le posizioni nette corte detenute da investitori istituzionali si sono ridotte a circa 175.800 contratti, segnalando un parziale disimpegno anche tra gli operatori con outlook ribassista. Inoltre, l’interesse aperto complessivo sul mercato dei futures in EUR ha mostrato una contrazione per la prima volta in sei settimane, attestandosi intorno a 828.600 contratti. Questa dinamica suggerisce una crescente incertezza tra gli operatori sul medio termine, in un contesto di forward guidance poco chiara da parte delle principali banche centrali e volatilità contenuta nei mercati valutari.

Profilo tecnico

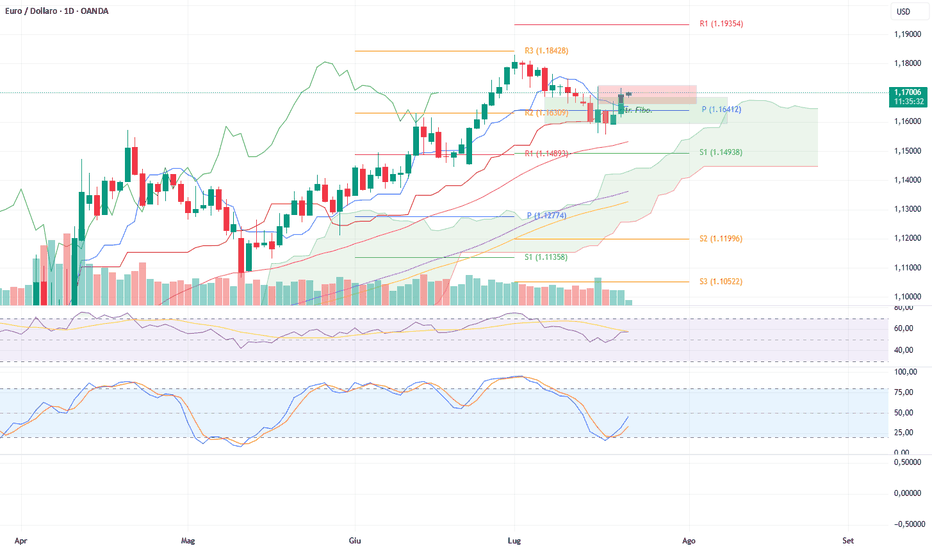

Analisi tecnica EUR/USD – struttura di supporti, resistenze e indicatori di trend

Il cambio EUR/USD mostra attualmente una configurazione tecnica caratterizzata da una fase di consolidamento, con livelli chiave ben delineati sia sul fronte delle resistenze che dei supporti.

Resistenze principali

Il primo ostacolo al proseguimento del trend rialzista si colloca in area 1,1788, corrispondente al massimo settimanale registrato il 24 luglio. Una rottura confermata di questo livello aprirebbe la strada verso la resistenza intermedia a 1,1830, massimo relativo segnato il 1° luglio 2025, attualmente il top annuale. Oltre tale soglia, l’attenzione si sposta verso il massimo di lungo termine a 1,1909, risalente al 3 settembre 2021, che rappresenta un’importante area di congestione tecnica. Al di sopra di quest’ultimo livello, l’area psicologicamente e tecnicamente significativa di 1,2000 costituirebbe il successivo obiettivo, con implicazioni di medio-lungo periodo.

Supporti tecnici

Sul lato opposto, i livelli di supporto iniziano dal minimo mensile di 1,1391 (registrato il 1° agosto), in prossimità del quale transita anche la media mobile semplice a 100 giorni (SMA 100), attualmente in area 1,1383, fornendo così un supporto dinamico rilevante. Un cedimento sotto questo doppio livello tecnico potrebbe aprire la strada a un’estensione correttiva verso il minimo settimanale di 1,1210, segnato il 29 maggio, che costituisce un’area di supporto strutturale di medio termine.

Indicatori tecnici di momentum e trend

L’Indice di Forza Relativa (RSI), attualmente in area 55, indica una moderata pressione rialzista senza ancora segnalare condizioni di ipercomprato (soglia 70). Questo posizionamento suggerisce spazio residuo per ulteriori movimenti al rialzo, purché accompagnati da un aumento dei volumi e dalla rottura delle resistenze chiave.

L’Average Directional Index (ADX) si attesta intorno a 20, un valore che riflette un’assenza di direzionalità marcata nel trend attuale. Questo conferma l’attuale fase laterale del mercato e sottolinea la necessità di una chiara violazione dei livelli tecnici sopra menzionati per determinare una ripresa direzionale convincente.

Conclusioni operative

La struttura tecnica dell’EUR/USD suggerisce un potenziale rialzista latente, ma subordinato al superamento deciso della zona di resistenza compresa tra 1,1788 e 1,1830. Al ribasso, l’area 1,1390–1,1380 rappresenta un livello critico da monitorare per evitare un deterioramento del quadro tecnico nel breve termine. L’assenza di segnali forti dai principali indicatori di trend (es. ADX) implica che gli operatori dovrebbero mantenere un approccio cauto e attendista, in attesa di una conferma direzionale.

Weekly chart

L’analisi del grafico weekly del cambio EUR/USD evidenzia un impianto strutturale marcatamente rialzista, sebbene attualmente il mercato stia attraversando una fase di consolidamento all’interno di un range compreso tra supporti dinamici e resistenze statiche.

Le ultime candele settimanali mostrano una notevole precisione tecnica, chiudendo sistematicamente in prossimità o con appoggio diretto sulla Tenkan Sen, che sta operando con efficacia come supporto dinamico di breve termine. Questo comportamento testimonia una tenuta del momentum rialzista, anche in assenza di breakout direzionali nelle ultime settimane, e suggerisce che il mercato stia accumulando forza in attesa di un nuovo impulso direzionale.

La Kijun Sen, attualmente posizionata sensibilmente al di sotto delle quotazioni correnti, riflette la solidità della gamba rialzista in corso e funge da supporto strategico di medio periodo. La distanza tra Tenkan e Kijun segnala l’assenza di segnali di debolezza imminente nel trend primario.

Parallelamente, la Chikou Span si colloca in posizione favorevole, ben al di sopra del prezzo corrente e priva di ostacoli tecnici retrostanti nei periodi di riferimento. Questa configurazione rafforza la lettura rialzista dell’indicatore Ichimoku, indicando spazio di manovra per un’estensione del trend in assenza di barriere strutturali nei prezzi passati.

Sul fronte delle medie mobili esponenziali, sia la EMA a 50 che la EMA a 100 periodi si mantengono inclinate positivamente e sufficientemente distanti dall’azione dei prezzi, confermando la persistenza della fase rialzista su base ciclica. La EMA a 200 periodi, sebbene in posizione più neutrale e piatta, non presenta segnali di inversione e contribuisce a delineare un quadro strutturalmente sano e coerente con una tendenza ascendente di lungo termine.

Livelli di Fibonacci: aree chiave di ritracciamento e target

Tracciando i livelli di Fibonacci dal minimo significativo di gennaio 2025 (area 1,0117) fino al massimo del 2025 a 1,1830, emergono importanti livelli tecnici di ritracciamento e proiezione:

• 38,2% di ritracciamento → 1,1200: primo supporto tecnico rilevante, che si avvicina al minimo del 29 maggio (1,1065); un’eventuale rottura rafforzerebbe lo scenario correttivo.

• 50,0% di ritracciamento → 1,100: supporto psicologico e strutturale di medio periodo.

• 61,8% di ritracciamento → 1,080: supporto strategico, la cui violazione implicherebbe un potenziale cambio di trend settimanale.

Sul fronte rialzista, proiettando le estensioni di Fibonacci dal medesimo movimento, i target potenziali in caso di breakout al di sopra di 1,1830 includono:

• Estensione 127,2% → 1,229: in linea con la soglia psicologica di 1,2000.

• Estensione 161,8% → 1,2867: obiettivo tecnico di lungo periodo, che corrisponderebbe a un recupero esteso del ciclo rialzista.

Indicatori di momentum

• L’RSI settimanale si attesta in area 55–58, confermando la presenza di momentum rialzista moderato, ma ancora lontano da zone di ipercomprato.

• L’ADX, stabile sotto i 20, segnala l’assenza di una direzionalità forte nel breve termine, suggerendo che un’espansione di volatilità sarà necessaria per convalidare la prossima mossa direzionale.

Conclusioni operative

La configurazione tecnica settimanale di EUR/USD rimane positiva finché il prezzo si mantiene sopra la Tenkan Sen (attualmente in area 1,1440 circa). Una chiusura settimanale al di sotto di tale livello potrebbe attivare una fase correttiva con target intermedi lungo i livelli di Fibonacci descritti. Al contrario, il superamento deciso della zona di resistenza a 1,1830 aprirebbe lo scenario per una nuova gamba rialzista con obiettivi in area 1,2000–1,2260, coerenti con le estensioni di Fibonacci.

S&P 500 Future. Fondamentale la tenuta di 6250 per il longAd inizio settimana prosegue la risalita del Future S&P 500 con la tenuta del supporto in area 6250. Attualmente livelli di 23.6 e 38.2 di Fibonacci (evidenziati sul grafico) rappresentano le principali resistenze, la cui rottura potrebbe ipotizzare una presa di controllo da parte dei rialzisti ed un eventuale ritorno almeno in area 6400, vero target di rialzista di breve. Ogni ripresa di acquisti long su azionario, passa per la conferma del suddetto scenario. E' evidente che la rottura del supporto 6250/6240 aprirebbe uno scenario ribassista fino a 6180 e poi 6100,

EURUSD - trend al rialzo ma attenzione alle tensioni commercialiRafforzamento dell’ottimismo sull’euro e dinamiche di mercato

L’euro (EUR) ha registrato un rinnovato slancio nella giornata di lunedì, con la coppia valutaria EUR/USD che ha effettuato un solido retest dell’area immediatamente superiore alla soglia tecnica chiave di 1,1700, toccando contestualmente i massimi degli ultimi tre giorni. Questo movimento riflette un crescente ottimismo da parte degli operatori nei confronti della moneta unica, sostenuto da una combinazione di fattori tecnici e fondamentali.

Persistenza delle tensioni commerciali e impatto sul sentiment di mercato

Nonostante il rinvio da parte di Washington della prossima decisione in materia di dazi al 1° agosto, il contesto macroeconomico globale rimane caratterizzato da un’elevata incertezza. Le minacce di imposizione di tariffe del 30% sulle esportazioni europee, dazi del 25% sulle importazioni provenienti da Giappone e Corea del Sud, nonché un potenziale sovrapprezzo del 50% sul rame, hanno alimentato i timori di un’escalation delle tensioni commerciali a livello globale. In tale contesto, gli investitori hanno mostrato una crescente propensione verso asset rifugio, tra cui il dollaro statunitense, contribuendo a una temporanea pressione al ribasso sull’euro nei giorni precedenti.

Prospettive negoziali e risposta dell’Unione Europea

Parallelamente, i negoziati commerciali hanno assunto un ruolo centrale nell’agenda diplomatica. Fonti istituzionali hanno indicato che l’Unione Europea sta valutando l’adozione di un pacchetto di misure “anticoercitive” di ampia portata. In caso di mancato accordo, tali misure potrebbero includere restrizioni mirate ai servizi statunitensi o limitazioni all’accesso delle imprese USA agli appalti pubblici europei, configurando una risposta strategica volta a tutelare gli interessi economici dell’Unione.

Prospettive protezionistiche e divergenze tra le politiche monetarie

Il presidente degli Stati Uniti, Donald Trump, ha paventato l’introduzione di dazi del 30% sulle importazioni provenienti dall’Unione Europea, qualora non si giungesse a un’intesa commerciale entro la scadenza fissata per il 1° agosto. Tale minaccia ha riacceso le preoccupazioni circa un possibile irrigidimento delle relazioni transatlantiche e un ulteriore deterioramento del contesto commerciale globale.

Federal Reserve: orientamenti divergenti all’interno del FOMC

I verbali della riunione di giugno del Federal Open Market Committee (FOMC) hanno evidenziato una marcata spaccatura tra i membri. Da un lato, alcuni esponenti hanno espresso la necessità di un taglio tempestivo dei tassi di interesse per contrastare i potenziali effetti recessivi delle tensioni commerciali; dall’altro, una fazione più prudente ha sottolineato l’importanza di attendere ulteriori evidenze sull’impatto inflazionistico delle misure tariffarie prima di procedere con un allentamento monetario.

L’incremento dell’indice dei prezzi al consumo registrato negli Stati Uniti nel mese di giugno ha rafforzato l’approccio attendista del presidente della Fed, Jerome Powell. Tuttavia, i mercati dei futures continuano a prezzare una probabilità non trascurabile di un moderato allentamento monetario nel corso del secondo semestre.

Banca Centrale Europea: politica accomodante e prospettive di pausa

In contrasto con l’orientamento della Fed, la Banca Centrale Europea ha adottato una posizione più espansiva, riducendo il tasso sui depositi al 2,00% all’inizio di giugno. L’istituto di Francoforte ha tuttavia precisato che eventuali ulteriori misure di stimolo saranno subordinate all’emergere di segnali più evidenti di indebolimento della domanda esterna. Gli operatori di mercato si attendono che la BCE mantenga un atteggiamento attendista nella riunione di questa settimana, optando per una “pausa tecnica” nel ciclo di politica monetaria.

Analisi COT – Euro FX (15 luglio 2025)

I più recenti dati del Commitments of Traders (COT), riferiti alla settimana conclusasi il 15 luglio, confermano una marcata inclinazione rialzista da parte degli investitori istituzionali e degli hedge fund nei confronti dell’euro.

Le posizioni nette lunghe detenute dai trader non commerciali si sono attestate a 128.121 contratti, segnando il livello più elevato dal dicembre 2023. Questo incremento è stato sostenuto da un'apertura netta di 971 nuove posizioni long, accompagnata da una contestuale riduzione delle posizioni short, a testimonianza di un sentiment sempre più favorevole alla moneta unica.

A rafforzare ulteriormente questa dinamica, l’open interest complessivo ha registrato un’espansione pari a +14.593 contratti, segnalando un aumento della partecipazione al mercato e una crescente fiducia nella prosecuzione del trend rialzista.

Analisi tecnica

daily chart

Analisi Tecnica EUR/USD – Contesto di consolidamento su livelli chiave

Il recente contesto di tensioni commerciali tra Stati Uniti ed Europa, unito a una fase di elevata stabilità macroeconomica, ha favorito una correzione della price action dai massimi annuali, culminata nel superamento della soglia tecnica di 1,1800. Attualmente, il cambio EUR/USD sta testando il livello psicologico di 1,1700, area di particolare rilevanza tecnica in quanto zona di confluenza volumetrica e livello 0,50 di ritracciamento di Fibonacci, calcolato sull’impulso rialzista compreso tra il minimo del 1° luglio e il massimo del 17 luglio.

L’indicatore Ichimoku Kinko Hyo evidenzia una fase di flessione tecnica: la Tenkan Sen si sta progressivamente avvicinando alla Kijun Sen, pur non avendo ancora generato un segnale di inversione (cross ribassista). Particolare attenzione va posta al supporto dinamico offerto dalla Kijun Sen, nonché al punto pivot situato in area 1,1640, che potrebbe fungere da base per un eventuale rimbalzo tecnico volto a ritestare i massimi precedenti.

Dal punto di vista dell’RSI (Relative Strength Index), l’indicatore si mantiene in territorio positivo, pur avendo ritracciato dal livello di ipercomprato. Attualmente si colloca al di sotto della propria media mobile, in area 57,72, suggerendo una fase di consolidamento del momentum rialzista.

In sintesi, il cambio si trova in una fase di stallo tecnico, influenzata dalle incertezze legate alla politica commerciale transatlantica. Tuttavia, il trend di fondo rimane orientato al rialzo, come evidenziato dalla distanza significativa tra le principali medie mobili e la linea di prezzo corrente.

Prossime zone di vendita.Attualmente la mia propensione è per posizioni short. Negli ultimi 9 giorni il prezzo non ha fatto che salire, ma in un trend che rimane, ancora, ribassista. Regressione lineare inclinata negativamente, 0.618 di Fibonacci, super-trend. Insomma un po' tutti gli indicatori mi dicono che l'area dei 42000 saprebbe da shortare. Ovviamente non mi piazzerò a prescindere con un sell limit nell'area ma attenderò un trigger di price action.

Da notare che anche i volumi sono in discesa, non sostenendo questa salita.

Ho perso l'occasione sul titolo Juve!Molte volte il prezzo di un titolo si muove seguendo le regole più basilari dell'analisi tecnica.

Il titolo JUVE ne è un esempio: dopo aver raggiunto i massimi di periodo a quota 3,33 euro, il prezzo ha avviato una fisiologica fase di storno ed ha reinvertito il trend dopo aver toccato il livello 618 di Fibonacci.

Ultimamente non utilizzo questo indicatore poiché lo trovo "basico", ma se avessi visto solo qualche giorno fa, quello che ho notato oggi, avrei portato a casa un gin del 20% dopo solo 6 giorni di contrattazioni!

E dire che i segnali erano tutti eloquenti: vedi ad esempio l'inversione del trend a time frame 1H, l'inversione dell'RSI col mantenimento del prezzo a quota 2,33 .

Cosa dire, la prossima volta farò più attenzione!

E tu, sei riuscito ad individuare l'inversione del trend prima che il prezzo schizzasse verso l'alto?

Brava Juve, questa volta me l'hai fatta! ;)

Saluti,

Silvio

Bitcoin +18.000$ in sei giorni. Euforia irrazionale?Bitcoin sta facendo quello che in molti si erano dimenticati. Quando parte al rialzo, lo fa seriamente, danneggiando chi prova a shortarlo. Nella giornata di oggi ha già rotto al rialzo più e più volte il suo ATH.

Nel grafico possiamo vedere che sta arrivando in aree di obiettivo importanti.

Soprattutto, lo sta facendo arrivandoci in modo diretto, senza pause. Ha fatto un rialzo verticale. Questi movimenti comportano sempre dei rischi. Con il movimento degli ultimi sei giorni, siamo entrati in una fase di euforia irrazionale, con il prezzo che sta salendo di oltre 18.000$.

Nel grafico sono evidenziate i livelli delle proiezione del canale ribassista, superati oggi, che molti avevano considerato. Ora si sta dirigendo verso la proiezione della ampia congestione, considerata da pochi. Su quest'area passa anche il livello delle estensioni di Fibonacci.

Analisi tecnica sul titolo Coca-Cola (KO)Il titolo ( KO ) è attualmente in una fase di ritracciamento dai massimi storici raggiunti a settembre 2024 e si è fermato, momentaneamente, sui massimi relativi precedenti.

Dato il trend rialzista di lungo periodo, possiamo individuare alcune aree di supporto dove il ritracciamento potrebbe fermarsi per poi riprendere la salita. Ecco le principali zone di supporto:

SUP 1 : Una prima area di supporto potrebbe essere quella attuale, indicata con SUP 1.

SUP 2 : Un’altra area di supporto è intorno ai $64, indicata come SUP 2. Analizzando il Volume Profile, notiamo che i volumi iniziano ad aumentare in modo significativo.

POC : Subito sotto la zona di SUP 2, troviamo l’area del POC (Point of Control) nel Volume Profile, situata intorno ai $60.

SUP 3 : Un’ulteriore area di supporto è quella di SUP 3, intorno ai $57.

Nel peggiore dei casi, se il titolo dovesse scendere fino a SUP 3, subirebbe un drawdown di circa il 20%. Storicamente, Coca-Cola ha spesso registrato drawdown del 15%-20%, arrivando talvolta fino al 40%.

L’ultima area di supporto si trova intorno ai $54-$53, in corrispondenza di un secondo picco nel Volume Profile e di una zona che ha già respinto il titolo più volte in passato. In questo scenario, il drawdown sarebbe di circa il 30%.

Un’ultima osservazione è quella sui livelli SUP 2 e POC, che coincidono esattamente con i livelli 0.382 e 0.618 dell'indicatore Fibonacci Retracement.

Campari ancora in discesa ma sul supporto di lungo terimineDa inizio anno Campari è in negativo del 15,60%. Negli ultimi 12 mesi ha chiuso ben 10 volte in negativo, mettendo a segno la peggior serie mensile della sua storia. In questo lasso di tempo sta scendendo del 33%.

Osservare il grafico monthly , si coglie come il prezzo sia arrivato sulla possibile area supportiva a 5,60€. Questo livello è di lungo periodo e fa riferimento al suo vettore storico che va dal minimo 0,54€ fino al massimo a 13,475€.

La tenuta di questo livello è fondamentale per una ripresa del prezzo di Campari con un primo obiettivo verso 9,30€. Mentre in caso di rottura del supproto a 8,60€ il prezzo di CPR può scendere fino a 7€

Btp in calo verso il supporto ma più forte del BundIl Btp nell'arco degli ultimi tre mesi sta risultando più forte del Bund . Entrambi sono in fase di discesa, ma come si può vedere dal grafico comparato, il Bund perde il 2,75% mentre il Btp un punto percentuale in meno. Questa situazione influisce sia sullo spread sia sull'andamento delle obbligazioni sottostanti anche dell'Austria che sono particolarmente trade in Itialia, soprattutto il matuzalem con scadenza 20120.

Passando alla situazione del Btp decennale attualmente rende il 4,10% tornando ad un livello che non vedeva dal Novembre 2023. Lo scorso Marzo aveva toccato un minimo di rendimento a 3,51%.

Dal punto di vista grafico sul weekly del Btp, si può notare come il prezzo sia in flessione, muovendosi in swing all'interno di un canale ribassista evidenziato in viola e che parte dal massimo di Dicembre 2023. Su questa panoramica si può notare come il prezzo abbia testato ad inizio di Giugno il livello supportivo a 114,30 punti. Questo supporto vettoriale è dato dal 50% di Fibonacci del movimento che va dal minimo a di Ottobre 2023 in area 107 fino al massimo a 121,43 del successivo Dicembre.

Per un'operatività in acquisto è consigliabile aspettare una discesa sul livello supportivo. Tuttavia , fa fatta molta attenzione a possibili breakdonw ribassisti con allungo anche sotto i 112 punti.

XAU.USD ENTRATO NELLA BUY ZONE GOLD a 4h che entra nella cosidetta "BUY ZONE" per una strategia di Trend Continuation LONG.

Abbiamo una possibile ulteriore conferma, misurando il ritracciamento di Fibonacci dai minimi registrati all'inizio del mese di Maggio, e vediamo che il prezzo oltre ad essere nella Buy zone dell'ultimo ritracciamento, ha appena toccato il livello 0.5 proprio di FIB.

Ulteriore conferma possibile anche l'oscillatore RSI e lo Stocastico che si trovano nella zona di ipervenduto.

OANDA:XAUUSD

I miei 3x Target Price su Palantir: breve, medio e lungo termineNel video che condivido oggi, illustro la mia visione tecnica di breve (fine 2024), medio (primavera 2025) e lungo periodo (fine 2026) indicando i miei personalissimi target price sul titolo.

Vi auguro un'ottima serata e buon inizio di settimana

Cot Istituzionali ancora Short sul MercatoEuro / usd

Come abbiamo visto nel Video Cot Report con la Analisi Settimanale, mettendo insieme l analisi grafica con le posizioni degli Istituzionali, ci sono discrete probabilità che Euro non abbia finito la sua discesa.

Al momento l’ obiettivo più probabile è l’ area intorno agli 1.050 circa (grafico cfd con indicatore di liquidità impostato sul Futures 6E )

Nella foto Weekly che trovate vi metto di seguito ho messo anche un ritracciamento Fibonacci (come lo uso io perché voglio anche vedere le estensioni dell’ impulso short in una volta sola) sul candelotto rosso della scorsa settimana e vedete che ci sono parecchie confluenze:

1) con un eventuale ritracciamento a 0.618 che cade preciso al millimetro sul livello Weekly di supporto che abbiamo appena rotto dove ho anche una area di Supply in H4.

2) con una estensione del movimento short a 1.618 che confluisce proprio nella fascia degli 1.050

Grafico Wekly :

Condivido anche il mio grafico H4 (indicatore di liquidità sempre settato sul futures ) con evidenza delle fasce di Supply e Demand che ho trovato nel piccolo.

Ora ci stiamo comprimendo in un cuneo. Facciamo attenzione a quando ne usciremo e alle false rotture …

Grafico Euro H4

EurUsd - Move H1◉ Giorno a tutti traders, come sempre vi ricordo di visionare lo spazio firma per il mio gruppo analisi/confronto e operatività, per avere aggiornamenti repentini delle analisi e molto altro.

◉ Inoltre, se le analisi vi piacciono e vi sono d'aiuto, un Boost (razzetto) alle idee e un segui se ancora non lo fai, sarebbe un piccolo gesto per voi ma di grande aiuto per me per continuare la pubblicazione.

◉Riprendete l'analisi Multi Time-Frame per avere le idee chiare sul macro, siamo in ultimazione di fase di break dell'ultimo L.L. H4, zona che teneva giù il trend a ribasso e coincidente con l'ultima rottura Long H4 del movimento d'inversione, quindi per pulizia del grafico inizio a lasciare solo le zone di trend in essere.

◉Quindi per avere un ritorno a 1.10 ci vuole un minimo, attendete la formazione dell'attuale massimo per far palesare il primo movimento, drop ai 0.61 già andato spinge long ma viene rifiutato sotto supply H4 del nuovo H.H. quindi se ha bisogno di caricare il movimento, ci vuole un doppio bottom sempre alla stessa zona o il secondary test alla rottura h4 ritracciando circa il long agli 0.78 - 0.88 per poi partire forte.

◉Quindi prossimi livelli di valutazione se fallisce l'attuale massimo e torna a riformare un minimo - 1.09116 / 1.08700

Scenario rialzista di Solana ora sulla resistenza principaleSolana si sta avviando a rompere la resistenza principale in area 135$. Questa è il livello di resistenza di lungo periodo è dato dal 50% del ritracciamento di Fibonacci del vettore, massimi storici a 260$ e minimo di periodo a 8$. Il livello è spartiacque, tra un possibile ritracciamento o ulteriore allungo rialzista del prezzo di SOL con primo obiettivo a 150$ e successivo a 170$.

Al presso attuale il primo livello di appoggi rilevante è area 112$, A scalare abbiamo i due supporti principali, il primo area 90$ con il successivo e più importante a area 72$.

Xau/Usd - Possibile minimo rialzista !Salve a tutti ragazzi e Buon Giorno a tutti.

Come stiamo vedendo dalla precedente analisi e operazione Long pubblicata, i 2040 segnalati in aggiornamento hanno bloccato il prezzo portandolo a ribasso.

Ora se vogliamo un costrutto di onde Long sull'm15, dobbiamo avere un minimo rialzista che spinge il trend !

I 2024 rappresentano il massimo di Break avuto con la reazione di Demand il Test potrebbe confermare il rientro in zona per continuare a spingere.

La violazione di questo livello, porterebbe a un doppio Bottom o la ricerca di un nuovo minimo, quindi la nuova operazione andrebbe in stop, la prima invece sarebbe salva nel caso volesse andare in ricerca di un doppio bottom, ma onestamente credo che se spacchi i 2024 come fascia di prezzo, andrebbe alla ricerca di un nuovo minimo quindi occhio

Cambio Trend m15 su BTC/USDT per continuazione Long? Vediamo!Salve a tutti anche oggi ragazzi.

Oggi giornata particolare con il FOMC alle porte quindi attenzione massima a priori per ogni presa di posizione aspettate sempre eventuali conferme !

Possiamo notare la reazione short avuta momentaneamente sotto la Supply Daily segnalta dalla precedente analisi, siamo finalmente arrivati !

Ora prima di tutto, vi lascio tutti i massimi e i minimi in modo chiaro per far capire meglio a voi come esamino le onde di un Trend nel Multi TimeFrame.

Raggiungimento Supply Daily, reazione short, rottura dell'ultimo minimo m5 che sosteneva il trend long in quel TimeFrame a 43118.00 circa, se si tiene sotto quel minimo, e quindi sotto la supply Daily, possiamo Tornare al test del Key Level d'inversione Long m15 corrispondente allo 0.61 LONG di fibonacci quindi probabile zona reattiva ! quindi un'operazione short potrebbe essere presa con stop dietro il massimo attuale (che violato porterebbe a un'invalidazione dell'analisi)

La rottura del massimo m15 dei 42253, confermerebbe la discesa, occhio che da li può esserci comunque qualche reazione indesiderata violenta

Per il Long, innanzitutto vediamo se lo short parte, e se arriviamo in zona descritta, una cosa alla volta, a seconda poi di come ci arriva si valuta, ricordiamo sempre che di lungo mi aspetto uno short ai 31000 e che c'è la supply Week su da testare !

SPX500. Target long in area 4815, attenzione sotto 4697Ieri l'indice SP500 ha ulteriormente confermato la forza rialzista, qualora ce ne fosse stato bisogno!!! La rottura di 4743 rappresenta il livello 1,272 del ritracciamento di Fibonacci, che si individua ancorando il 100% al massimo di area 4607 raggiunto lo scorso 27 luglio.

L'indice è diretto al target in area 4815 che rappresenta l'1,414 di Fibonacci. Ogni ritracciamento è attualmente un'occasione di ingresso long. Solo una rottura ribassista di area 4697 (nel grafico individuata con il rettangolo "Supporto di breve") stopperebbe qualunque acquisto e renderebbe più probabile il cambio momentaneo di trend con possibile raggiungimento del target short in area 4607.

Edoardo Liuni

ABCD Pattern example on TeslaFibonacci retracements are based on this theory:

the line BC (retracement of the line AB) anticipates the subsequent extension of the line CD (which would be the mirror copy of the line AB).

as in the example, if the BC line retraces to area 38.2, then we could expect an extension of the CD line up to the values in area 161.8.

the greater the retracement of the BC line, the smaller the extension of the CD line.

here are the reference levels:

38.2 --> 161.8

61.8 --> 141.4

78.6 --> 127.2

ITA

i ritracciamenti di fibonacci si basano su questa teoria:

la retta BC (ritracciamento della retta AB) anticipa l'estensione successiva della retta CD (che sarebbe la copia speculare della retta AB).

come nell'esempio, se la retta BC ritraccia in area 38,2, allora potremmo aspettari un allungo della retta CD fino ai valori in area 161,8.

maggiore è il ritracciamento della retta BC e minore sarà l'estensione della reatta CD.

ecco i livelli di riferimento:

38,2 --> 161,8

61,8 --> 141,4

78,6 --> 127,2