August on Goldho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

buon inizio agosto.

📊NEWS QUESTA SETTIMANA:

ISM PMI

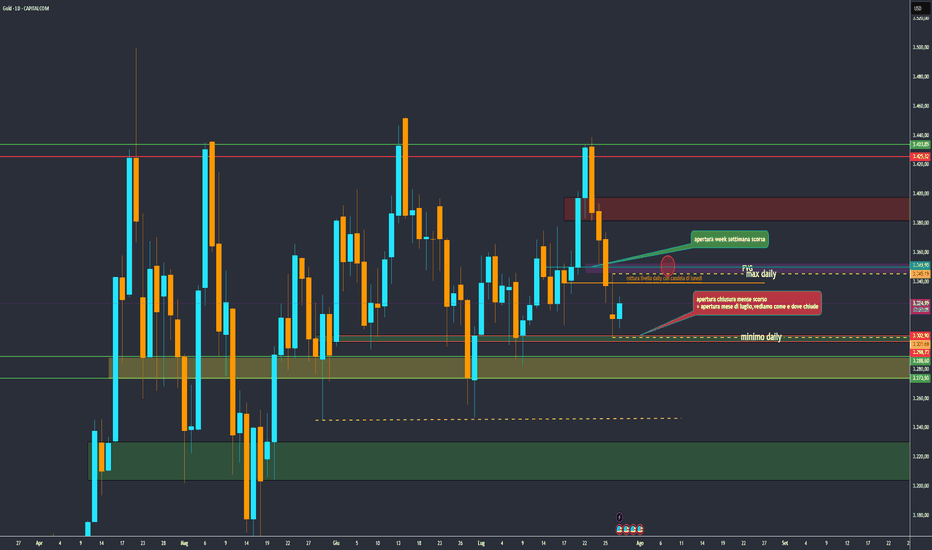

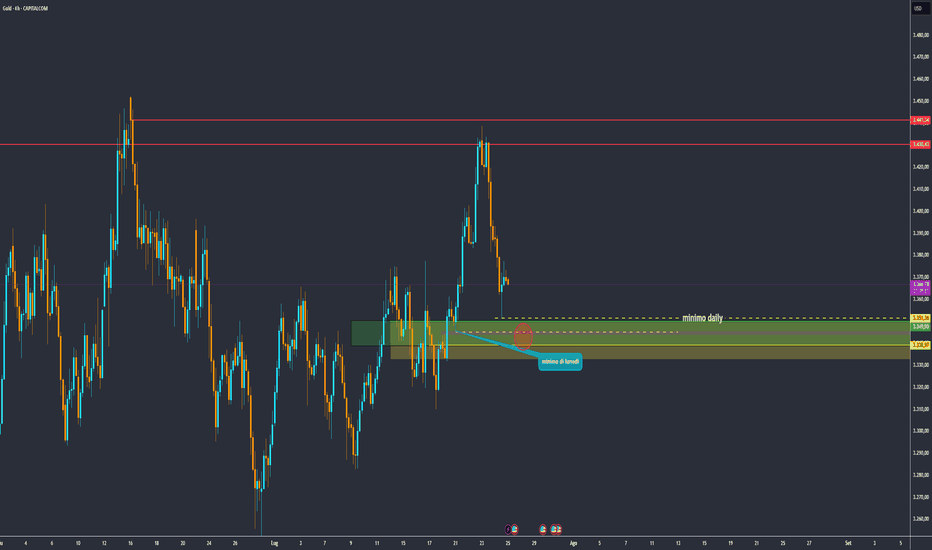

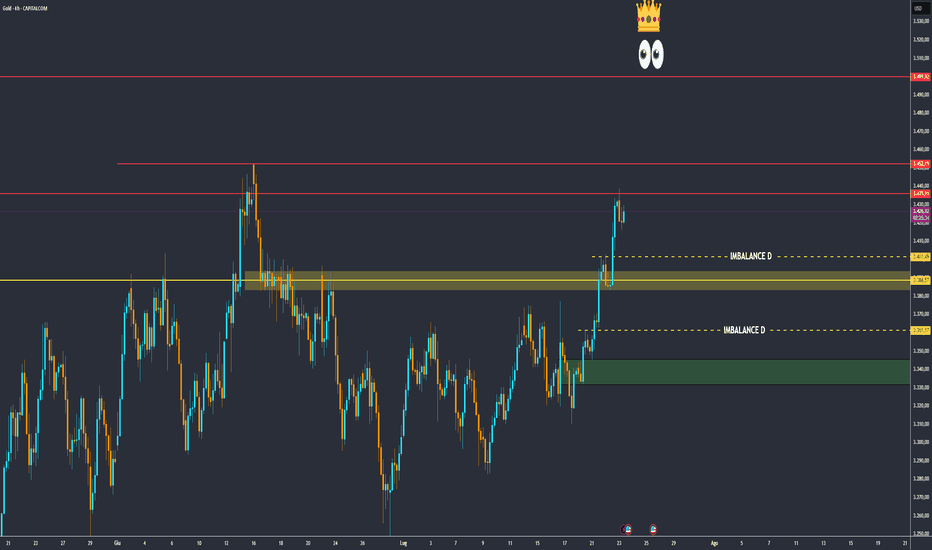

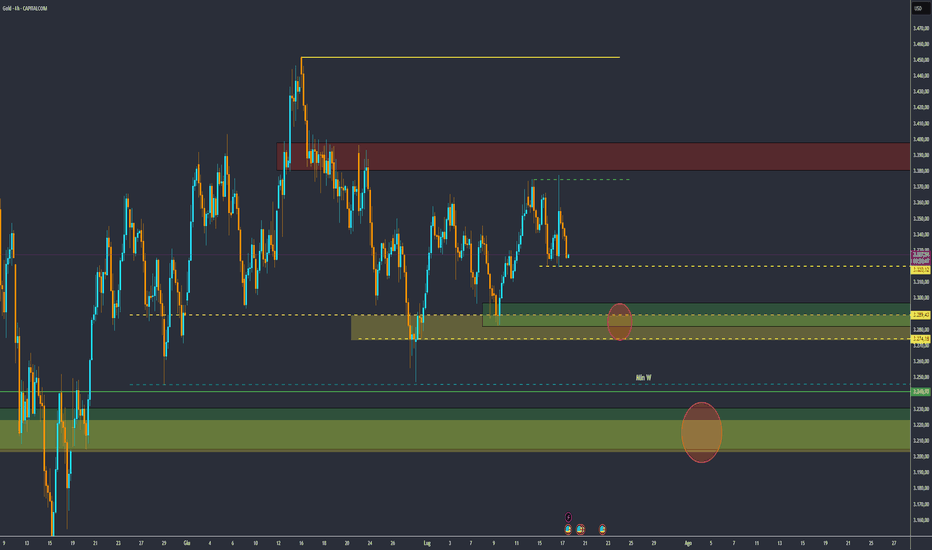

abbiamo visto una chiusura mensile che chiude con corpo sotto l'apertur del mese precedente a ribasso.

ma attualmente sto seguendo piu il weekly daily che mi continua a confermare trade long,

ad ogni possibile ritraccio sui livelli che monitoro cerchero di posizionarmi a favore.

questa settimana abbiamo dei dati da tenere in considerazione sul settore manufatturiero:

🟥 SCENARIO FORTE :

-Headline sopra 50.0

oppure

-Forte rialzo in prezzi pagati o nuovi ordini.

Cosa significa:

→ L’economia regge bene

→ Meno paura di recessione

→ Fed resta aggressiva → salgono tassi e USD

Reazione attesa:

• Gold DOWN

• USD UP

• Indici DOWN (torna paura di tassi alti)

🟩 SCENARIO DEBOLE:

Headline sotto 48.5

oppure

Prezzi pagati deboli + occupazione negativa

Cosa significa:

→ L’economia si sta indebolendo

→ Aumenta il rischio recessione

→ La Fed potrebbe tagliare prima

Reazione attesa:

• Gold UP

• USD DOWN

• Indici UP

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Gold

Nuovo Mese e NFPho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

buon inizio agosto.

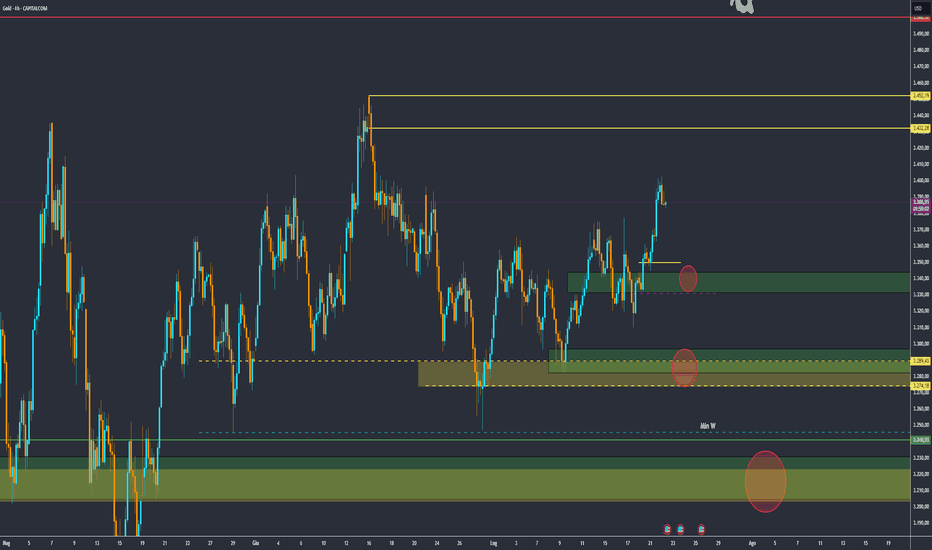

come potete vedere dal mensile , la chiusura del mese di luglio ci va a chiudere ribassista sotto l'apertura del mese precedente, non promette nulla di buono ma staremo a vedere.

intanto attendiamo NFP di oggi pomeriggio e li vediamo insieme in LIVE.

🪙 Oro (Gold)

I mercati sono in modalità attesa per il report NFP di oggi.

L'oro, gli indici e il dollaro mostrano debolezza di momentum.

-I rendimenti USA sono saliti dopo il FOMC: proiezioni hawkish, ma minute dovish → mercato confuso.

-Trump ha annunciato nuovi dazi aggressivi → tensioni sul commercio globale.

-L’inflazione legata ai dazi potrebbe sostenere l’oro nel medio termine.

nel grafico daily vi ho riportato una casella in modo da capire la reazione che mia aspetto in base all'uscita dei dati.

se vogliamo lavorare su numeri piu realistici vi allego qua il numero che monitoro.

🔴NFP > 250k

salari > 0.4

-possibile gold a ribasso

🟢NFP < 130K

salri < 0.2

-possibile gold a rialzo

🟡NFP IN LINEA

-180k

salari 0.3

probabile spike ma non mi aspetto nulla di direzionale

PS: STAREMO A VEDERE, MERCATO IMPREVEDIBILE

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Oro giù, il dollaro fa la voce grossaInformazioni principali:

Il prezzo dell’oro (XAU/USD) continua a scendere, scambiando intorno ai 3.285 dollari nelle prime ore della sessione asiatica di venerdì. A pesare sul metallo è la forza del dollaro USA, rafforzata dopo l’annuncio di nuove misure tariffarie da parte del presidente Donald Trump.

Secondo quanto riportato dalla Casa Bianca, Trump ha deciso di applicare una tariffa base del 10%, smentendo le voci su un possibile aumento al 15% o oltre. Inoltre, ha firmato un ordine esecutivo che aumenta il dazio verso il Canada dal 25% al 35% (effettivo dal 1º agosto 2025), e ha esteso le attuali tariffe sul Messico per altri 90 giorni, dando più tempo alle trattative.

Commento personale:

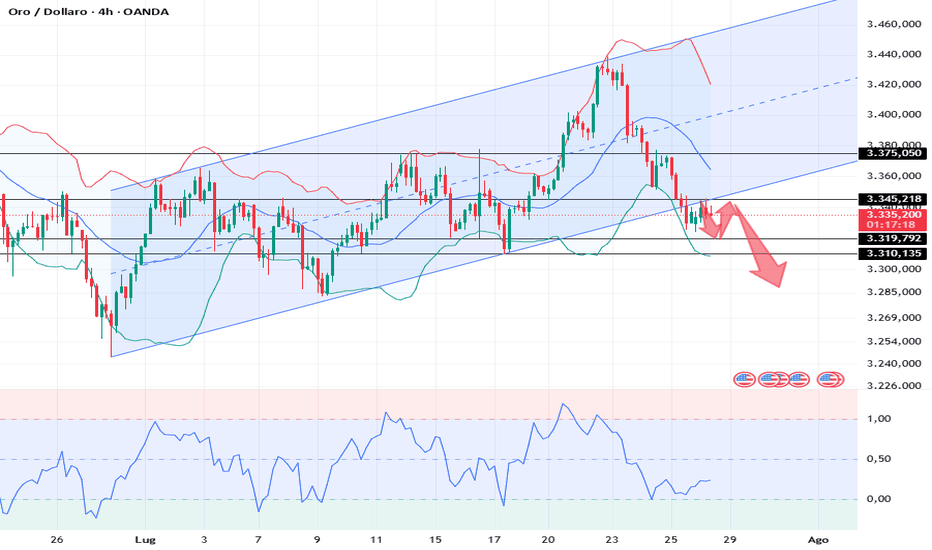

Nel quadro generale, l’oro rimane chiaramente inserito in un canale ribassista. Sto aspettando il dato NFP per vedere se ci sarà nuova forza di vendita verso l’area dei 3.250.

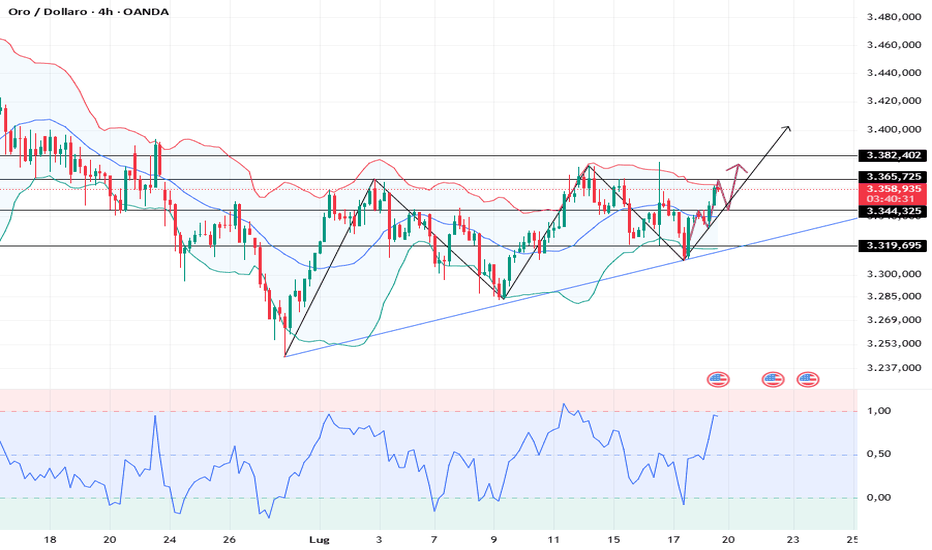

XAUUSD – La pressione ribassista continua!Sul grafico 4H, l’oro mantiene chiaramente una tendenza ribassista, muovendosi all’interno di un canale discendente e formando costantemente massimi e minimi decrescenti. È atteso un retest della trendline rotta, ma il prezzo ha già mostrato un forte rifiuto, tornando a scendere e chiudendo sotto la nuvola di Ichimoku – segno che i venditori restano in controllo.

Attualmente, la struttura tecnica supporta uno scenario ribassista con obiettivi a breve e medio termine nelle aree di 3.205 – 3.156 – 3.119.

Dal punto di vista fondamentale, il dollaro USA continua a essere sostenuto dai dati economici positivi, rafforzando le aspettative che la Fed manterrà tassi di interesse elevati – un fattore che esercita ulteriore pressione sul prezzo dell’oro.

👉 Stai seguendo questa tendenza? Sei già entrato in posizione o aspetti ancora conferme più chiare? Condividi la tua opinione nei commenti!

in arrivo NFP, ieri Conferenza stampa Powellho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

🪙 Oro (Gold)

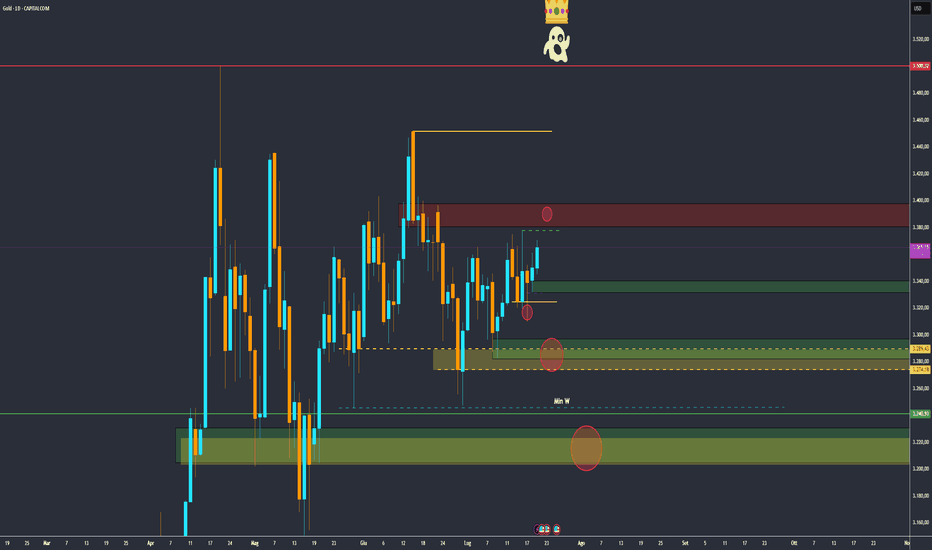

🔸 Outlook per l’oro , con focus sul dato NFP

Come reagisce l’oro ai dati NFP?

cosa potrei aspettarmi?

Un NFP sorprendentemente forte indica un’economia robusta → rafforza il dollaro e i rendimenti sui titoli → tende a pesare sull’oro, che non rende interessi

Un NFP deludente o inferiore alle attese rallenta l’economia, alimenta attese di tagli tassi → debilita USD e rialza l’oro come bene rifugio

🔹 Conferenza stampa Powell

Tassi invariati: la Fed ha mantenuto il tasso sui federal funds al 4,25 – 4,50% per la quinta riunione consecutiva

Mandato duale in tensione: Powell ha detto che la Fed è “tirata in due direzioni” tra mercato del lavoro solido e inflazione ancora sopra obiettivo

Politica restrittiva adeguata: non frena eccessivamente l’economia ma serve per tenere sotto controllo l’inflazione, specialmente legata alle tariffe

Dissensi interni: due governatori (Waller e Bowman) volevano un taglio immediato dei tassi: è la prima volta in 30 anni che succede

Indipendenza della Fed: Powell ha difeso l’indipendenza dell’istituto, rifiutando pressioni politiche da Trump

Condizioni economiche presenti: crescita del PIL del 3% nel Q2, consumi in rallentamento ma investimenti in ripresa, inflazione moderatamente sopra target ~2,7%, tasso di disoccupazione basso (~4,1‑4,2%)

Futuro incerto: nessuna indicazione decisa sul taglio dei tassi a settembre; la decisione sarà data-driven, attesa la necessità di monitorare l’impatto delle tariffe e affievolimento della domanda interna

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

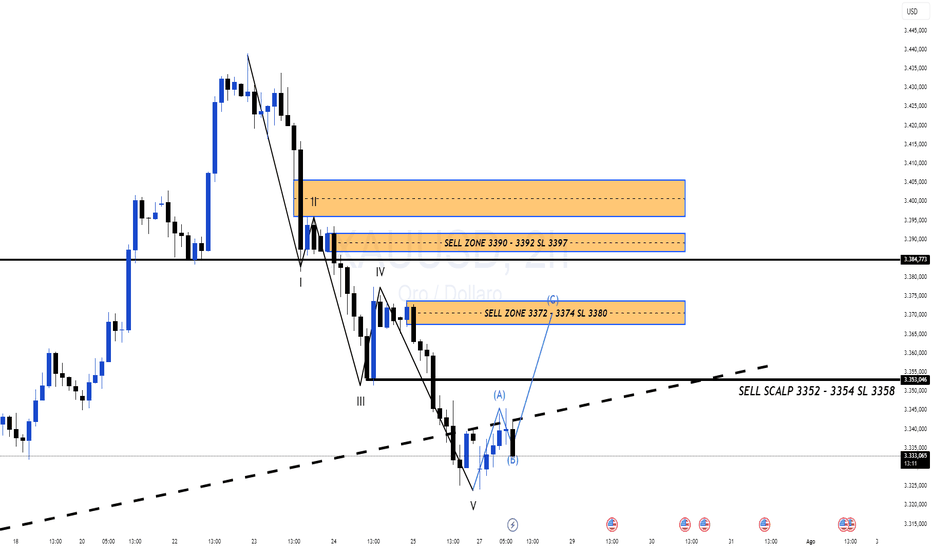

XAUUSD: Analisi di mercato e strategia del 30 luglioAnalisi tecnica dell'oro:

Resistenza grafico giornaliero: 3351, Supporto: 3300

Resistenza grafico a 4 ore: 3340, Supporto: 3310

Resistenza grafico a 1 ora: 3334, Supporto: 3315.

Il rischio di trading aumenterà oggi. Ci concentreremo sulla decisione della Federal Reserve sui tassi di interesse e sui dati ADP sull'occupazione, che dovrebbero aumentare la liquidità del mercato. Se fate trading, evitate i comunicati stampa.

Sul grafico giornaliero: le Bande di Bollinger si muovono orizzontalmente, con i prezzi dell'oro che si muovono al di sopra della banda inferiore. L'indicatore MACD ha formato un death cross al ribasso, indicando un rilascio di momentum ribassista. L'indicatore RSI è sceso nuovamente nell'intervallo di ipercomprato di 50-40, indicando un chiaro raggiungimento del minimo e un rimbalzo dei prezzi dell'oro.

Sul grafico a 4 ore: le Bande di Bollinger si stanno restringendo, con i prezzi dell'oro che si muovono vicino alla banda centrale. L'indicatore MACD sta iniziando a rialzarsi e l'RSI mostra un rimbalzo in ipervenduto. I prezzi dell'oro sono pronti per un rimbalzo rialzista! Il mercato di New York si sta concentrando sul livello di resistenza superiore a 3351 $ e sul livello di supporto inferiore a 3308 $.

VENDI: vicino a 3351 $

ACQUISTA: vicino a 3315 $

Azioni giornaliere →

Settimana Cauta Su Gold ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

🪙 Oro (Gold)

📌 Situazione attuale

Il prezzo è sceso vicino ai 3.300 USD/oz, ai minimi delle ultime tre settimane.

Questo avviene mentre la tensione commerciale tra USA e Cina si allenta e il dollaro si rafforza, riducendo l’appeal dell’oro come bene rifugio

Una recente Reuters poll indica che molti analisti prevedono l’oro sopra i 3.000 USD/oz, con un prezzo mediano stimato per fine 2025 di 3.220 USD/oz e proiezioni per il 2026 attorno ai 3.400 USD/oz.

Alcuni ipotizzano anche 4.000 USD/oz se il debito USA peggiorerà

🔍 Macro fattori chiave

Debito USA e de-dollarizzazione: le crescenti preoccupazioni sul debito federale USA spingono le banche centrali a diversificare le riserve lontano dal dollaro, favorendo la domanda d’oro

Inflazione e tassi d’interesse: se i rendimenti USA aumentano ancora, l’oro può soffrire.

Ma se l’inflazione resta sopra target o la Fed dovesse rallentare i rialzi, l’oro resta un rifugio.

Il rischio subsiste se i dati economici si indeboliranno

Tensioni geopolitiche: instabilità in Europa, Medio Oriente o Asia mantiene attiva la domanda per l’oro come asset “sicuro”

Acquisti centrali banche: continua supporto da parte di banche centrali (specialmente in Asia) che accrescono le riserve in oro

✅ Conclusione

L’oro sta attraversando una fase cauta: il rally del 2025 resta intatto grazie a domanda da banche centrali, preoccupazioni inflazionistiche e geopolitiche.

Tuttavia, il ritorno del dollaro e un allentamento delle tensioni globali potrebbero contenere gli upside nel breve.

Occhio ai dati macro chiave dei prossimi giorni.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Analisi del prezzo dell'oro 29 luglio📉 ANALISI XAUUSD – LA CORREZIONE È UFFICIALMENTE INIZIATA?

L'oro ha ufficialmente rotto la struttura rialzista e ha abbandonato il canale di prezzo crescente, un importante segnale tecnico che indica l'attivazione del trend di correzione ribassista. Questo sviluppo apre la possibilità di nuovi test della linea di tendenza interrotta e, se ciò dovesse accadere nella sessione odierna, potrebbe essere una buona opportunità per cercare punti di ingresso di VENDITA nel nuovo trend.

📌 Strategia di trading a breve termine:

Potenziale zona di vendita: 3343 – 3345

Obiettivo al ribasso: prima 3283, seguito dalla forte zona di liquidità intorno a 3250

Conferma della forza ribassista: il prezzo continua a mantenersi al di sotto dell'area di 3375, che fungerà da importante livello di resistenza. Solo quando la candela giornaliera chiuderà di nuovo sopra questa zona, il trend rialzista verrà ristabilito.

✅ Strategia di acquisto inversa in presenza di un forte segnale di supporto:

Zona di innesco dell'acquisto: osservare la reazione del prezzo intorno all'area 3285: deve esserci un chiaro segnale di rifiuto ribassista (pin bar/candela engulfing rialzista...)

Zona di acquisto più profonda: 3251: dove la liquidità è concentrata e c'è la possibilità che si manifesti una domanda di bottom-fishing.

XAUUSD: Analisi di mercato e strategia per il 28 luglio.Analisi tecnica dell'oro:

Livello di resistenza del grafico giornaliero 3375, supporto 3310

Livello di resistenza del grafico a 4 ore 3350, supporto 3320

Livello di resistenza del grafico a 1 ora 3345, supporto 3325.

L'oro, dopo aver toccato quota 3438 la scorsa settimana, ha subito una brusca correzione, scendendo a circa 3323, con un calo di circa 120 dollari, e non vi sono ancora segnali di stabilizzazione. Il prossimo passo potrebbe essere testare il precedente punto di partenza di 3310. Se si mantiene a questo livello, si prevede che toccherà il fondo e poi salirà. Se scende al di sotto di questa posizione, il mercato aumenterà la sua propensione alla vendita e l'obiettivo di vendita allo scoperto sarà vicino al limite inferiore giornaliero di Bollinger a 3285.

Per il mercato intraday, la posizione importante al di sotto è intorno a 3310. Il mercato asiatico di oggi ha aperto intorno a 3323, per poi salire rapidamente. Al momento, il massimo ha raggiunto quota 3345, senza aver ancora superato il massimo del rimbalzo statunitense di venerdì, vicino a 3347. Nel corso della giornata, si può contare sul minimo odierno, vicino a 3323, come rialzista; prestare attenzione alla resistenza 3347/51. Se il prezzo dell'oro è difficile da superare, si può considerare la vendita. Se il rimbalzo dovesse superare l'area 3347~3351, il breve termine diventerebbe rialzista.

ACQUISTA: vicino a 3325

ACQUISTA: vicino a 3310

VENDI: vicino a 3345

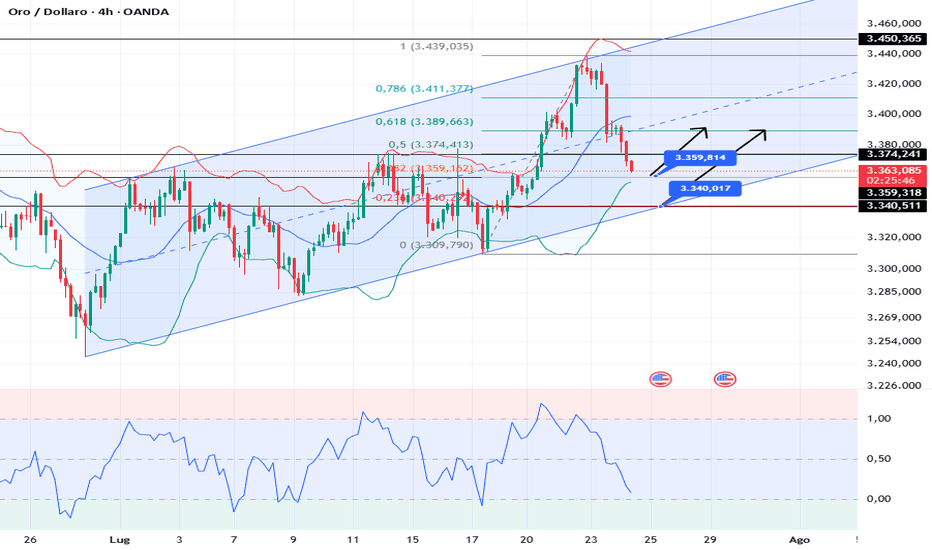

Piano di Trading Giornaliero Oro (XAU/USD) - 28 Luglio 2025Analisi Tecnica

L'oro ha aperto la sessione di trading asiatica di questa settimana con un lieve ritracciamento, testando il livello di ritracciamento di Fibonacci 0.382. Tuttavia, ha rapidamente rimbalzato con forza per tornare al prezzo di chiusura della scorsa settimana, attestandosi intorno a 3339. Questo movimento consolida ulteriormente l'azione dei prezzi da una prospettiva tecnica.

In particolare, l'oro ha rotto una resistenza minore sul timeframe M15, invalidando la struttura ribassista e formando una candela H1 a corpo pieno. Questo pone le basi per un potenziale movimento correttivo al rialzo.

Sul timeframe giornaliero, il calo iniziale della sessione ha ritestato la linea di tendenza rialzista ed è rimbalzato entro i limiti del pattern a bandiera. È probabile che questa settimana il prezzo continui verso la fine di questo pattern, fornendo una conferma più chiara della tendenza a medio termine.

Notizie Macroeconomiche Importanti

Questa settimana si preannuncia volatile con diversi annunci economici cruciali, soprattutto perché segna sia la fine che l'inizio di un nuovo mese. Due eventi chiave a cui i trader dovrebbero prestare particolare attenzione sono:

Decisione sui tassi di interesse del FOMC: Sempre un punto focale per il mercato, con un impatto significativo sugli asset rifugio come l'oro.

Rapporto sulle buste paga non agricole (NFP): Dati vitali del mercato del lavoro statunitense, capaci di innescare movimenti sostanziali sia sul USD che sull'oro.

Pertanto, preparatevi a potenziali shock di mercato ed esercitate una gestione del rischio attenta.

Strategia di Trading e Considerazioni

Data l'attuale configurazione tecnica e i prossimi eventi macroeconomici, ecco alcuni punti da considerare:

Potenziale tendenza rialzista correttiva: Il pattern ribassista invalidato su M15 e la forte candela H1 indicano una tendenza rialzista a breve termine per un movimento correttivo.

Pattern a bandiera giornaliero: Monitorate il comportamento del prezzo man mano che si avvicina alla fine del pattern a bandiera sul timeframe giornaliero per confermare la tendenza a medio termine.

Si prevede alta volatilità: Siate estremamente cauti riguardo agli annunci del FOMC e dell'NFP. Questi eventi possono provocare cambiamenti di prezzo significativi e rapidi.

Gestione del rischio: È molto importante gestire rigorosamente i vostri rischi. Considerate di ridurre la dimensione delle vostre posizioni o di utilizzare stop-loss più ampi durante gli eventi di notizie ad alto impatto.

Dichiarazione di non responsabilità: Questa analisi è fornita solo a scopo informativo e non costituisce consulenza finanziaria. Il trading comporta rischi significativi e dovreste operare solo con capitale che potete permettervi di perdere.

agosto si avvicinaho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

🪙 Oro (Gold)

🔑 Principali driver fondamentali

-Accordo commerciale USA‑UE

L’intesa pre-via agosto ha ridotto le tensioni, con tariffe al 15% su beni UE (invece del 30%), diminuendo l’interesse per l’oro come bene rifugio

-Dollaro più debole

La valuta statunitense si è indebolita leggermente, rendendo l’oro più accessibile per acquirenti esteri

-Politica monetaria USA

Gli analisti prevedono che la Fed manterrà i tassi intorno al 4,25–4,50% nei prossimi mesi

Le banche centrali continuano ad accumulare oro a ritmi elevati (oltre 1.000 tonnellate/anno in media), spingendo la domanda istituzionale

-Situazione in Cina

Consumi privati di lingotti +23,7% nel primo semestre 2025, a fronte però di calo della domanda di gioielli (–26%). Le riserve di PBOC in aumento

-OUTLOOK GENERALE

Nel primo semestre 2025 l’oro ha guadagnato circa il 26%; secondo metà 2025 potrebbe salire ancora dello 0‑5% con possibilità di +10‑15% se le condizioni macro peggiorano (stagflazione, tensioni geopolitiche)

I fondamentali restano solidi: debolezza del dollaro, forte domanda centrale, pressioni geopolitiche e inflazione moderata.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Oro sulla linea di partenza? Potrebbe ripartire da qui!Ehi ragazzi, che ne pensate di XAUUSD?

Guardando il grafico, l’oro è appena rimbalzato sulla trendline rialzista di lungo periodo, lasciando una candela di reazione che sembra urlare: "I buyer sono tornati!"

Secondo un sondaggio recente su 206 investitori, il 66% è ancora bullish e si aspetta un’altra salita. Solo il 19% prevede un calo, mentre il 15% pensa che il mercato resterà laterale per un po’.

E voi? Lo vedete pronto a brillare di nuovo? Scrivetemi nei commenti, sono curioso!

GOLD: nuove tariffe 1 agosto + NFPho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

🪙 Oro (Gold)

Rally +25–26 % da inizio anno, grazie a inflazione alta, tensioni geopolitiche e banche centrali forti

📰 News rilevanti

Nuove tariffe in arrivo (Canada, Brasile, UE, ecc.) dal 1° agosto, con possibile impatto inflazionistico

Rincari leggeri già visibili: CPI a +2,7 % anno su anno

Cause possibili rallentamenti o recessione secondo JP Morgan, Budget Lab e altri

Powell vs Trump

Powell dice che i dazi hanno rallentato la Fed, posticipando taglio tassi che “arriveranno nell’anno”

Tensione sul possibile licenziamento, ma legale incerto, Powell ha protezioni costituzionali

Fed “non taglia” per ora: Waller spinge per il taglio, ma Powell resta cauto

Mercati & sentiment

Giudizi contrastanti su rischi sistemici: Rajan paragona l’economia USA a un “momento Wile E. Coyote”

BCE & Europa

Banche centrali (ECB e Fed) rimangono in stand-by: tassi invariati a causa dell’incertezza sul commercio

Monitorare DXY: recupero potrebbe inasprire pressione sull’oro.

- Attenzione a CPI (prossimo 15 agosto) e dichiarazioni di Powell/Waller

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

XAUUSD: Analisi di mercato e strategia per il 24 luglio.Analisi tecnica dell'oro:

Resistenza grafico giornaliero 3440, supporto 3310

Resistenza grafico a 4 ore 3390, supporto 3340

Resistenza grafico a 1 ora 3375, supporto 3360.

Ieri, secondo le notizie, gli Stati Uniti e l'Unione Europea erano prossimi a raggiungere un accordo commerciale, il che ha portato a un calo del recente sentimento di avversione al rischio e alla presa di profitto da parte dei rialzisti. Il prezzo dell'oro è sceso di quasi 80 dollari dal suo picco.

Dall'attuale confronto di potenza, gli orsi sono temporaneamente dominanti. Da ieri, il grafico a candele del grafico a 4 ore ha completato oggi 6 candele (di cui 2 laterali e 4 in forte calo). Si prevede che non rimbalzerà fino alla sessione di trading del mercato di New York di oggi.

L'oro potrebbe raggiungere 3359 o addirittura 3340. A quel punto, osserveremo la stabilizzazione del grafico a candele. Una volta esaurito il momentum ribassista e iniziata una chiusura in rialzo, possiamo acquistare. La pressione massima è 3380/3400.

Acquista: vicino a 3359

Acquista: vicino a 3340

Vendi: vicino a 3380

Vendi: vicino a 3400

Condivisione giornaliera👉

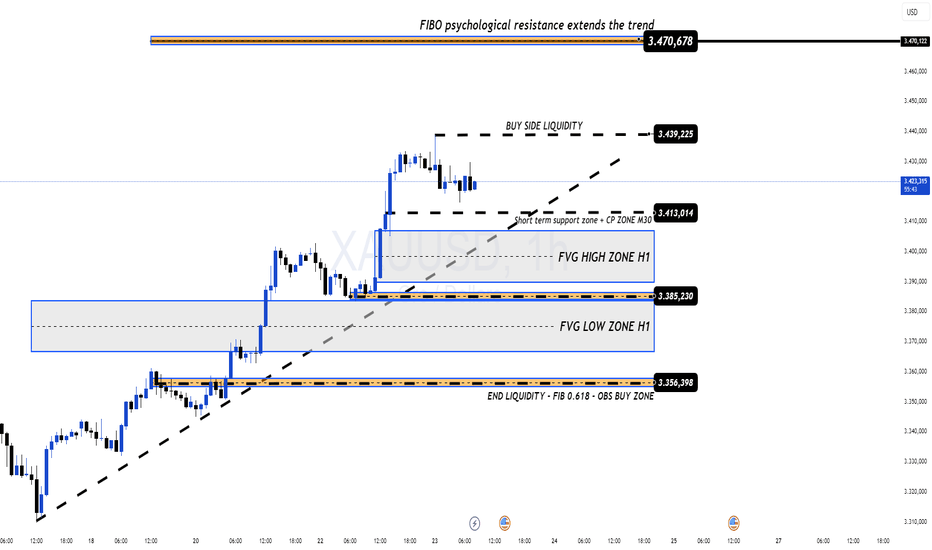

La forza rialzista si sta esaurendo? Correzione in arrivo🟡 XAUUSD – La forza rialzista si sta esaurendo? Correzione in arrivo (23 Luglio)

📰 Panoramica Fondamentale

L’oro ha mostrato un forte rialzo ieri sera, trainato da:

Il discorso del presidente della Fed, Jerome Powell, senza accenni a dimissioni o cambiamenti immediati di politica.

L’intensificarsi delle tensioni geopolitiche tra USA, Cina e Unione Europea, con una scadenza chiave fissata per il 1° agosto.

Il calo dei rendimenti obbligazionari e del dollaro USA, che ha favorito gli asset rifugio come l’oro.

Sebbene oggi non siano previsti dati economici rilevanti, la volatilità potrebbe rimanere alta.

📉 Analisi Tecnica

Sul grafico H4, il trend rialzista mostra segni di esaurimento. Nei time frame H1 e M30 stanno comparendo candele di inversione — possibile inizio di una fase correttiva.

La zona di supporto 3412 – 3410 è cruciale. Se il prezzo rompe questa area e la trendline rialzista, potremmo assistere a una discesa verso zone di liquidità inferiori (FVG).

Più in basso, attorno a 335x, troviamo una forte zona di confluenza tecnica (Fibonacci 0.618 + supporto storico), ideale per un’entrata long di medio periodo, in caso di reazione del prezzo.

📌 Scenari Operativi per Oggi

🔻 ZONA DI VENDITA: 3469 – 3471

Stop Loss: 3475

Take Profit: 3465, 3460, 3455, 3450, 3445, 3440, 3430, 3420

→ Vendita da considerare solo dopo conferma e retest.

🔸 SCALP LONG: 3385 – 3383

Stop Loss: 3379

Take Profit: 3390, 3394, 3398, 3402, 3406, 3410

→ Opportunità per entrate rapide intraday su ritracciamenti.

🔹 ZONA LONG PRINCIPALE: 3356 – 3354

Stop Loss: 3350

Take Profit: 3360, 3364, 3368, 3372, 3376, 3380, 3390, 3400

→ Ottima area tecnica per accumulo long in caso di reazione positiva del prezzo.

⚠️ Avvertenze sul Rischio

In assenza di notizie importanti, il mercato può generare spike inaspettati per cacciare la liquidità.

Rispettare sempre TP/SL è fondamentale per proteggere il capitale.

💬 La pazienza è una virtù anche nel trading. Aspetta la zona giusta e agisci con disciplina.

Gold Boom , fed,guerre,cina, attenzione prossimi datiho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

📉 Prezzo attuale

Gold luglio, spinto da tensioni geopolitiche e possibili tagli Fed

🏦 Fondamentali

Domanda Governi/Central Bank: acquisti record — 80 t al mese (prev. 70 t), anche Polonia +50 t Q1, CN +299 t ufficiali (forse reali oltre 5 000 t)

Fed e Tassi US: Dollaro debole e rendimenti Treasuries bassi rendono oro più interessante

Rischio geopolitico/inflazione: guerra Ucraina‑Russia, tensioni Medio Oriente, tariffe Trump in vigore, inflazione persistente → safe‑haven forte

🔍 Aspettative

Analisti bull: Goldman Sachs punta a $3 700 fine 2025 e $4 000 Q2 2026; JPMorgan conferma $4 000 entro Q3 2026

World Gold Council: +26 % H1, driver principali: rischio, dollaro debole, momentum ETF

Prospettiva 2° semestre: scontati scenari contrastanti – se tensioni restano su, si muove verso $3 400+; altrimenti possibile correzione

Inflazione/de‑dollari‑zzazione: oro considerato hedge da +60 % di banche centrali asiatiche e BRICS

Crash avvertiti da Kiyosaki → alta volatilità possibile

Tensioni geopolitiche/tariffe in scadenza 1 agosto → volatilità breve termine

Se conflitti si risolvono e mercato torna “risk‑on”, l’oro potrebbe ritracciare.

📌 Cosa aspettarsi a breve

Prezzo stabile o in rialzo verso $3 350–3 500/oz

da seguire: sviluppi Us‑China, Medio Oriente, dati Fed/inflazione

Se dollaro resta debole e central bank entrano ancora, potenziale rally verso $3 700+ fine anno

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

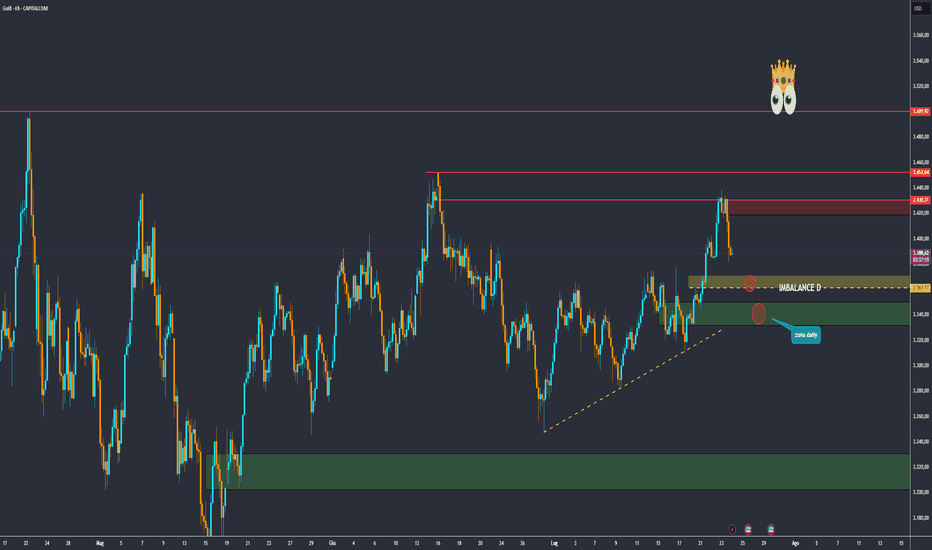

Nuovi Storici?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

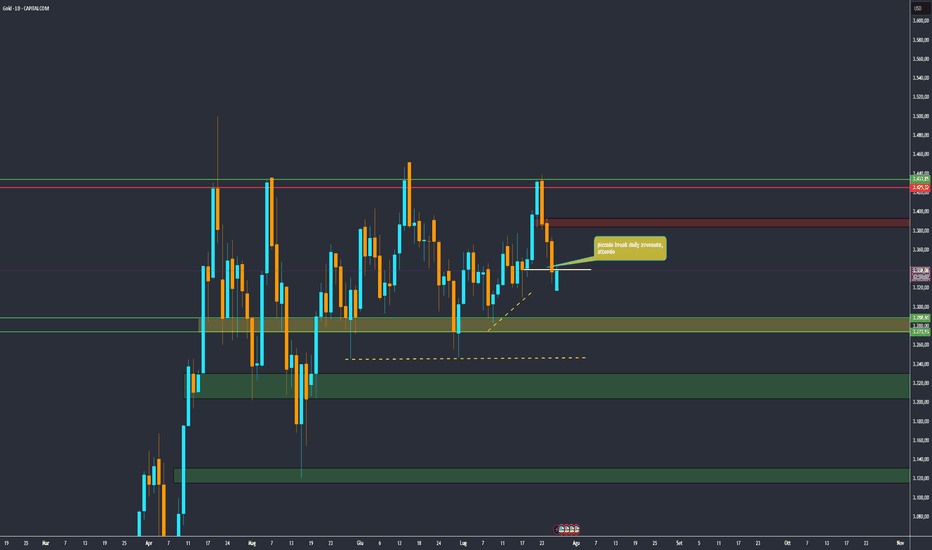

Contesto di mercato

-Il recente accordo commerciale USA‑Giappone ha allentato un po’ l’incertezza, riducendo la domanda di asset rifugio come l’oro

-Tasso USD in calo e rendimenti Treasuries in flessione mantengono però un sostegno al prezzo, che resta sopra i $3 400/oz

-in attesa del discorso di Powell, l’oro ha raggiunto un massimo di 5 settimane, puntando alla resistenza intorno a $3 451 e forse fino a $3 500

attendo possibili ritracci per posizionamenti LONG,

non valuto short al momento

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

size smart & stay humble by Xauusdho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

L’oro ormai non è più solo una copertura contro l’inflazione. È diventato una “copertura totale”: contro il ribasso dei rendimenti reali, contro le tensioni geopolitiche e contro i dubbi sull’indipendenza della Fed. Finora ogni correzione è stata superficiale, mentre cresce l’incertezza sui negoziati commerciali previsti per la prossima settimana. Un altro rischio? Powell potrebbe bloccare il taglio dei tassi, andando contro il consenso dei mercati, se dovesse uscire un dato inflazionistico forte. Non mi sorprenderebbe vederlo opporsi a Trump in quel caso.

Ultime novità rilevanti

Il dollaro debole e i rendimenti US in calo continuano a sostenere l’oro

A livello internazionale, CNB asiatici aumentano scorte, mentre tensioni geopolitiche (USA-Cina, Taiwan) mantengono alta la domanda

Prevedibile pausa della Fed: i mercati vedono possibile taglio dei tassi a settembre (~59% di probabilità)

Citi ha tagliato le previsioni: oro sotto i 3.000 $ entro fine 2025 se il contesto globale migliora

HSBC invita alla cautela: momentum in esaurimento e possibili correzioni del 5–10%

Driver: USD debole, rendimenti in discesa, tassi Fed stabili, incertezza geopolitica e crescita domanda da banche centrali.

Rischi: imminente rialzo Powell (se inflation data forte), possibili miglioramenti nei negoziati commerciali USA‑Cina che ridurrebbero l’appetito per oro.

outlook incerto su tagli Fed, politica Trump‑Powell.

Prossimi eventi da monitorare

Riunione Fed: 29–31 luglio (potenziali indicazioni su politica tassi).

NFP USA: 1° agosto

Negoziati USA‑Cina: attesi entro questa settimana – possibili driver forti.

Oro resta solido in contesto real yield negativo, Fed cauta e contesto geopolitico teso.

Attenzione alle mosse di Powell e agli sviluppi diplomatici: potrebbero scatenare una reazione veloce.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

L'oro è in costante rialzo.Analisi tecnica dell'oro

Resistenza grafico giornaliero: 3400, supporto: 3320

Resistenza grafico a quattro ore: 3390, supporto: 3340

Resistenza grafico a un'ora: 3375, supporto: 3348.

Dopo aver toccato il fondo giovedì scorso, l'oro ha iniziato a oscillare al rialzo venerdì, con la ricomparsa della struttura di minimo orario, a indicare che si è nuovamente presentata una nuova opportunità rialzista! È importante notare che, dopo aver sfondato quota 3344 venerdì, ha continuato a salire fino a circa 3360. Oggi, dopo essere sceso a 3444 nella sessione asiatica, è nuovamente salito. 3344 è diventata la posizione di conversione massima e minima, quindi possiamo acquistare sui ribassi basandoci sul supporto di 3344. Il secondo supporto è a 3331.

In termini di operazioni intraday, i supporti inferiori sono 3344 e 3331, e potrebbero non scendere fino a circa 3344. Probabilmente sta aspettando di acquistare nell'area 3350-55. Prestate attenzione alla resistenza chiave intorno a 3377. Dopo la comparsa del pattern massimo a 15 minuti, vendete vicino a quest'area.

Vendita: vicino a 3375

Acquisto: vicino a 3355

weekly gold?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Situazione della settimana

L’oro ha iniziato la settimana in rialzo, tornando verso l’area 3.385 $. Dopo i dati CPI più alti del previsto e le vendite al dettaglio deboli della scorsa settimana, l’oro era sceso, ma venerdì i compratori sono tornati forti. Questo grazie al calo dei rendimenti USA e alle tensioni politiche su dazi e Fed. Le borse continuano la salita lenta, mentre il dollaro resta sotto pressione. I mercati vedono segnali di rallentamento economico e iniziano a scommettere su possibili tagli dei tassi USA nel quarto trimestre.

📊 Dati USA e obbligazioni

-CPI di giugno: +0,4% headline, +0,3% core. Più alto del previsto → oro e borse giù subito dopo il dato.

-Vendite al dettaglio: Deboli su tutti i fronti. Settore core fermo. Aumentano i timori di rallentamento economico.

-Rendimenti 2 anni USA: Tornati al 3,86% dopo il rialzo post-CPI. Il mercato obbligazionario ora teme di più il rallentamento che l’inflazione.

-Fed: Scenario ancora morbido. Il mercato sconta 1 o 2 tagli dei tassi entro fine anno (~43 punti base di riduzione).

💬 Politica e geopolitica

-Dazi USA: Rinvio delle tariffe del 30% su UE e Messico al 1° agosto. L’incertezza però resta alta.

-Tensioni Trump–Powell: Rumors di pressioni di Trump per far dimettere Powell. Aumenta il rischio politico.

-Cina: I negoziati commerciali proseguono, ma lentamente. Pechino non sembra voler decidere nulla di importante prima delle elezioni USA di novembre.

Settimana calma a livello di dati, con focus sul giovedì, quando la BCE deciderà la direzione della politica monetaria europea. I mercati restano mossi da sentiment e notizie sui dazi, quindi resta concentrato su questi temi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

XAUUSD: analisi di mercato e strategia per il 18 luglioAnalisi tecnica dell'oro

Resistenza grafico giornaliero: 3382, supporto: 3310

Resistenza grafico a quattro ore: 3375, supporto: 3332

Resistenza grafico a un'ora: 3365, supporto: 3345.

Da un punto di vista tecnico, il prezzo dell'oro ha recentemente formato un'ampia gamma di oscillazioni nell'intervallo 3310-3365 dollari USA, riflettendo l'incerta direzione del mercato. Attualmente, la media mobile a breve termine dell'oro è supportata a 3332 e anche altri indicatori periodici sono in rialzo. Il calo complessivo a livello orario è limitato e i rialzisti hanno ancora lo slancio per un rimbalzo.

3310 sul grafico giornaliero costituisce un supporto chiave. Se scende al di sotto, potrebbe scendere fino al minimo di luglio di 3287-3282. Al rialzo, se il livello di resistenza di 3366 dollari USA venisse effettivamente superato, potrebbe innescare uno stop loss breve e spingere il prezzo dell'oro verso quota 3400 dollari USA. Prestate attenzione alla resistenza di 3366-3377 dollari USA e al supporto di 3345/3332 dollari USA.

ACQUISTA: vicino a 3345 dollari USA

VENDI: vicino a 3365 dollari USA

Gold in recupero dopo il sell-offho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Oggi situazione aggiornata:

Dopo il forte sell-off di ieri (causato da Retail Sales USA sopra le attese e un dollaro più forte), prima di rimbalzare velocemente grazie ai compratori che hanno sfruttato il calo.

La causa del rimbalzo? Incertezze sui dazi e dubbi sulla Fed che mantengono il clima instabile.

Adesso?

Oro: leggermente rialzista.

se le incertezze continuano a sostenere la domanda di oro.

Dollaro: ancora forte, ma sotto osservazione.

Il 2-year yield resta alto, sopra 3.90%, il che supporta il dollaro…

ma occhio ai dati di oggi e ai commenti Fed.

In sintesi: per oggi preferisco restare cautamente long su Gold, ma pronto a chiudere se i compratori non confermano forza

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Trump, Powell e l’Oro nel Selvaggio Westho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

Per le mie analisi utilizzo:

*Chart di Capital.com*

🌞 Buongiorno a tutti 🌞

Anche se riusciamo a prendere ottime zone con movimenti su quasi ogni asset che analiziamo sugli outlook del lunedi, diventa difficile reagire ai continui scossoni improvvisi.

Ieri è stato l’esempio perfetto:

Trump ha parlato di licenziare Powell e in 1 minuto l’oro ha fatto +600 pips e subito dopo il contrario.

Ad oggi, il quadro su USD e GOLD è complicato. Riassumo le notizie principali:

-Trump: ha dichiarato che potrebbe licenziare Powell se rieletto. Mercato incerto.

-Powell: ieri discorso neutrale, ma sotto pressione politica.

-IPC USA: uscito più alto del previsto = inflazione ancora forte.

-PPI USA: dati misti, ma in linea con il trend di inflazione ancora presente.

-GENIUS BILL: nuova legge in discussione, potrebbe spingere il dollaro e penalizzare oro nel breve.

-Retail Sales: in uscita oggi, dato chiave per capire la forza del consumatore USA.

COSA FACCIO ORA?

Nessuna previsione chiara.

L’oro potrebbe avere ancora pressione ribassista, ma lo scenario resta instabile.

notando che il daily di mercoledi è andato a liquidare i massimi delle candele di lunedi martedi in una botta sola quasi al tocco della nostra zona di supply segnata, potrei aspettarmi oggi e domani una espansione ribassista andato fino alle zone di demand segnate sotto.

Io resto fermo fino al dato sulle vendite al dettaglio.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE