È Spritz Time? CAMPARI prova a brindare all’inversioneCAMPARI MIL:CPR – Accumulazione in corso e primi segnali costruttivi

Nella precedente analisi avevamo ipotizzato la conclusione dell’ABC correttivo.

Oggi il grafico sta iniziando a fornire conferme tecniche interessanti, in particolare attraverso un elemento chiave: i volumi.

Dopo aver lavorato nell’area 5,20–6,80 euro, il titolo ha avviato una fase che possiamo definire di accumulazione.

Considerando che Campari arriva da circa 18 mesi di discesa strutturata, è fisiologico che l’eventuale inversione richieda tempo , rotazione degli investitori e progressiva ricostruzione delle posizioni.

Sul time frame weekly si nota chiaramente il ritorno dei volumi, segnale tipico delle fasi di riassorbimento dell’offerta.

Struttura grafica

Al momento ci troviamo ancora in una fase di consolidamento/riaccumulo.

La conferma definitiva dell’impostazione long passerà dal superamento del GAP ribassista ancora aperto e ben visibile su TF daily.

Elemento particolarmente interessante è la costruzione di un canale rialzista in formazione, con massimi e minimi crescenti (vedi frecce sul grafico).

In questa fase la sequenza dei minimi ascendenti è il segnale più importante: indica che la pressione in acquisto sta progressivamente prevalendo.

Livelli

- 6,86 euro → primo obiettivo tecnico, coincidente con il massimo recente. La rottura rafforzerebbe la struttura rialzista di breve.

- 7,78 euro → area EMA 200 weekly. Il superamento di questa media rappresenterebbe un segnale di possibile cambio di trend sul medio periodo.

In sintesi: il titolo mostra segnali costruttivi, i volumi supportano la fase di accumulazione e la struttura dei prezzi sta migliorando. Servono però rotture tecniche precise per parlare di inversione confermata.

Se trovi utili le mie analisi, lascia un LIKE/BOOST all’articolo e segui il profilo. Il tuo supporto mi aiuterà a continuare a condividere contenuti! 🚀

Disclaimer: Questa analisi ha scopo puramente informativo e non costituisce consulenza finanziaria.

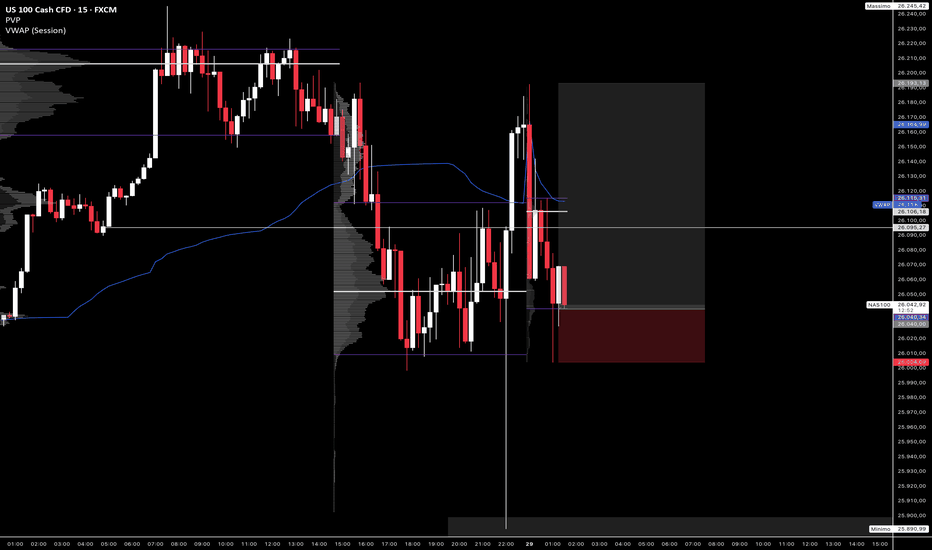

Analisi multi timeframe

Weekly Market Structure – S&P 500

🔹 Quadro settimanale

Settimana chiusa in territorio positivo per l’indice S&P 500, dopo un avvio estremamente debole: nei primi giorni il prezzo ha perso oltre -3,18%, per poi recuperare interamente nella seduta di venerdì e chiudere con solo -0,22% rispetto alla settimana precedente.

Il prezzo ha reagito con precisione sulla VAB del quarto trimestre 2025, ripartendo con una chiusura al ridosso della VAT della stessa distribuzione volumetrica. Un segnale tecnico importante di tenuta strutturale.

🔹 COT Report e posizionamento istituzionale

Dalle pubblicazioni della CFTC, nel periodo compreso tra 28 gennaio e 3 febbraio, non emergono vendite da parte degli Asset Manager sul future ES (S&P 500), ma al contrario acquisti.

Questo suggerisce che il sell-off della settimana sia stato legato a un pullback fisiologico, più che a una costruzione ribassista da parte dei principali attori del mercato.

Nel dettaglio:

gli Asset Manager hanno acquistato oltre 15.000 contratti long

hanno chiuso circa 5.690 contratti short

Analizzando il posizionamento long, notiamo come dal 20 gennaio gli AM abbiano ripreso a costruire esposizione rialzista: primo accenno di una possibile volontà di spingere l’indice oltre i massimi storici.

Sul lato opposto, le posizioni short continuano a diminuire, rafforzando ulteriormente questa ipotesi.

🔹 Divergenze con altri indici

Il quadro non è però uniforme sugli altri principali indici.

NASDAQ 100 e Dow Jones Industrial (quest’ultimo ha segnato nuovi massimi questa settimana) mostrano infatti, nello stesso periodo:

riduzione delle posizioni long

incremento delle posizioni short

Sarà quindi cruciale attendere la prossima pubblicazione CFTC per validare se il rialzo sia realmente sostenuto o se si tratti di una forza non pienamente condivisa dal mercato.

🔹 Volumi e Value Area

Dal punto di vista volumetrico:

il prezzo ha chiuso a ridosso della VAT settimanale

il POC si trova poco sotto

il VWAP è leggermente inferiore al POC

Il quadro risulta quindi complessivamente bilanciato.

Il future è tornato inoltre all’interno della Value Area di gennaio, e la tenuta della relativa VAB potrebbe indicare la volontà del mercato di recuperare terreno e tornare verso la VAT di gennaio nelle prossime sedute.

🔹 Livelli di supporto

6925 punti

Primo supporto, coincidente con il bordo superiore dell’HVN più importante della settimana e con un LVN della distribuzione più ampia.

6900 punti

Secondo livello, poco sotto il VWAP settimanale.

6875 punti

Terzo supporto, in confluenza con un LVN ma senza particolari livelli volumetrici statici.

6850 punti

Quarto livello, in confluenza con la VAB settimanale.

🔹 Livelli di resistenza

6975 punti

Prima resistenza, a ridosso della VAT settimanale e sul bordo del principale LVN della settimana.

7000 punti

Livello psicologico e tecnico, poco sotto la VAT di gennaio e all’interno di un LVN su distribuzione più ampia.

7030 punti

Superati e confermati i 7000, il prezzo potrebbe accelerare verso quest’area.

A mio avviso, una conferma daily della forza sopra i 7000 aumenterebbe significativamente le probabilità di un ritorno diretto verso i massimi storici in area 7043 punti.

Analisi Tecnica – Redwire Corp (RDW)Il titolo RDW , quotato relativamente di recente, ha mostrato sin dalle prime fasi di negoziazione una struttura tecnica interessante.

Subito dopo la quotazione, il prezzo ha sviluppato un pattern di continuazione di tipo Cup & Handle, successivamente confermato dalla rottura rialzista, che ha portato a un movimento impulsivo con raddoppio delle quotazioni.

Struttura di mercato attuale

Dopo il massimo relativo, il titolo ha avviato una fase correttiva, caratterizzata da:

massimi decrescenti

minimi decrescenti

struttura di breve/medio periodo impostata al ribasso

Dal punto di vista volumetrico e di mercato:

il prezzo si mantiene sopra il POC (Point of Control), livello chiave che indica l’area di maggior scambio

il titolo si trova a ridosso della trendline discendente su timeframe daily, che funge attualmente da resistenza dinamica

Scenario Rialzista

Uno scenario long diventa tecnicamente interessante solo in caso di rottura confermata della trendline daily.

Condizioni chiave:

Breakout pulito della trendline

volumi in contrazione o contenuti, segnale di assorbimento dell’offerta e non di euforia

possibile retest della trendline come supporto dinamico

⚠️ Trading Note

Fino alla rottura della struttura discendente, il titolo rimane in fase di consolidamento/correzione.

La conferma del breakout sarà fondamentale per valutare un ritorno di forza direzionale.

Analisi S&P500 future dopo il taglio della FedGli investitori statunitensi hanno accolto con favore la decisione della Federal Reserve di ridurre nuovamente il tasso di riferimento, una mossa ampiamente prevista ma accompagnata da un elemento inatteso: le nuove proiezioni macroeconomiche del Comitato indicano una crescita significativamente più robusta per il prossimo anno, mentre l’inflazione dovrebbe continuare ad essere moderata.

La reazione sui mercati è stata immediata. Il Dow Jones Industrial Average ha toccato i livelli più alti da metà novembre — quando l’indice aveva messo a segno un nuovo massimo storico — chiudendo in progresso dell’1,05% a 48.057,75 punti. L’S&P 500 ha archiviato la seduta con un guadagno dello 0,67% a 6.886,68, mentre il Nasdaq 100 è avanzato dello 0,42% chiudendo a 25.776,44 punti.

Top e flop nell'S&P 500

Tra i titoli azionari più performanti dell'indice S&P 500 figurano Western Digital (+7,32% a 181,95 dollari), LKQ (+7,21% a 30,20 dollari), Eastman Chemical Company (+6,13% a 64,96 dollari) e SanDisk (+6,11% a 232,86 dollari).

Tra i titoli più deboli ci sono invece DoorDash (-4,21% a 220,30 dollari), Netflix (-4,14% a 92,71 dollari), HCA (-4,05% a 468,73 dollari), T-Mobile US (-2,99% a 195,32 dollari) e AppLovin (-2,94% a 703,28 dollari).

Analisi tecnica S&P500 future

Dopo la brillante performance registrata nella seduta di ieri, il future sull’S&P 500 sta mostrando un fisiologico arretramento nella sessione di giovedì. Al momento della scrittura, il contratto cede quasi l’1%, riportandosi in area 6.800 punti, dopo la chiusura di mercoledì a 6.891 punti.

L’analisi del grafico daily evidenzia con chiarezza come, nelle ultime giornate, il mercato abbia incontrato una resistenza significativa in prossimità dei 6.900 punti. Sul fronte degli acquisti in questi due ultimi giorni di contrattazione della settimana riteniamo che un’accelerazione al rialzo sarà possibile in caso di ritorno sopra i 6.890 punti, con primo target 6.925 punti, poco al di sotto dei precedenti massimi storici.

Nonostante la correzione odierna, lo scenario di fondo rimane costruttivo; in tale contesto, le correzioni intraday continuano a configurarsi come opportunità di ingresso in ottica long, finché la struttura tecnica non mostrerà segnali di deterioramento.

Un primo campanello d’allarme arriverebbe solo in caso di ritorno sotto i 6.780 punti, condizione che dovrebbe favorire l’avvio di una fase correttiva più estesa, con primo supporto rilevante in area 6.725 punti.

SNPS: Aggiornamento portafoglioBuon pomeriggio a tutti,

scrivo per chi mi segue che ho appena aggiunto nuovamente al portafoglio Synopsys e qui di seguito elenco i motivi.

Scrivo "nuovamente" perché avevo già delle posizioni di questo titolo che ho chiuso esattamente il 7 agosto 2025, beccando i massimi ma non ho la sfera di cristallo per chi se lo chiedesse 😅

ANALISI TITOLO

Il titolo è sicuramente molto attuale visto che si occupa di semiconduttori e non solo.

L’azienda sviluppa e vende software per progettare circuiti integrati ed è la quindicesima azienda di software più grande del mondo.

Synopsys opera in settori ad alto contenuto tecnologico, quali:

-Semiconduttori (chip, ASIC, SoC)

-Automobilistico (E-Vehicle, sistemi ADAS)

-AI & HPC (chip per intelligenza artificiale, data center)

-Elettronica di consumo e industriale

-Sempre più progetti “system in package” e design dove bisogna integrare silicio, sistemi, simulazione

Recentemente ha completato l’acquisizione della società Ansys, Inc. (specialista in simulazione multiphysics) per espandersi dalla “silicon” al “system-level” design. Questo potrebbe essere il motivo del recente calo e delle ultime trimestrali negative.

Tra i principali clienti vediamo INTEL NASDAQ:INTC , AMD NASDAQ:AMD , MERCEDES XETR:MBG

ANALISI TECNICA E PRICE ACTION

Osservando il grafico weekly sulla destra dell'immagine qui sopra, come prima cosa vediamo la struttura del mercato.

Nelle ultime settimane vediamo un crollo del prezzo che va dal massimo di luglio ai minimi di oggi che si fermano su un area di supporto su cui aveva reagito in passato.

L'area di prezzo è quella tra i 370-400$ e collega i massimi precedente con gli ultimi minimi.

Area che vediamo coincidere anche con una trendline dinamica di supporto disegnata in blu.

In fine riguardo il weekly possiamo notare l'indicatore di eccesso in basso che mostra appunto un eccesso di volatilità ribassista, quindi segnale di inversione.

Osservando il daily a sinistra vediamo innanzitutto 2 segnali del mio indicatore LuBot Investing che mi suggerisce di incrementare le posizioni sulla base delle logiche che gli ho programmato. Vediamo che il prezzo si trova molto al di sotto del livello di fair value tramite il calcolo degli eps.

Vediamo anche qui che l'indicatore di eccesso ha superato la zona rossa e vediamo anche l'indicatore Predictum che seppur in questo momento è negativo, si è appena spostato al di sotto del livello di ipervenduto.

Collegando tutti questi fattori abbiamo dei buoni propositi per aspettarci un inversione di tendenza da qui in avanti.

Essendo che si tratta comunque di un azienda forte e solida potremmo ritrovarci un buon prezzo attuale di acquisto.

Tu che ne pensi? Credi che sia un buon momento per acquistare?

👍 Se vuoi vedere altri post simili metti un like/boost

🙋♂️ Ricordati di seguirmi per non perderti le mie future analisi

⚠️ Disclaimer: Questo post è a solo scopo informativo e non costituisce consulenza finanziaria. Fai sempre le tue ricerche prima di prendere decisioni di investimento.

Continue? Insert coin!Buongiorno a tutti. Oggi posto questo grafico per farvi notare come sono cambiati alcuni livelli che io reputo importanti e non c'è nulla di buono per i rialzisti questa volta.

I margini su medio periodo sono diventati in maggioranza short, perciò mi aspetto un attacco ai livelli 108/109k usd dove si è formato un bel gruppo di margini dei corti su breve periodo, le leve superiori ai x10. Il livello medio è cambiato ed è passato sul massimo storico. Non lo stabilisco io, ma è il tempo a creare tutto questo. Mentre su intermedio i long tengono duro intorno ai 95/94k usd, anche se io ho messo il livello sui 93k usd per via di alcuni pattern che si sono formati in passato quando questo livello era una resistenza.

Io non so cosa fare, vi sto solo mostrando quello che vedo dopo accurate analisi dettate dall'esperienza.

Oro superstar: rifugio sicuro o bolla imminente?ANALISI MACROECONOMICA

Per quanto riguarda l’analisi Macroeconomica per questa settimana, Negli Stati Uniti l’attenzione degli investitori è tutta rivolta alle parole di Jerome Powell.

Le aspettative sono così alte che i mercati sembrano quasi tirati oltre misura. I grandi trend di fondo non sono in discussione, ma i prezzi degli indici americani e in particolare del settore tech appaiono eccessivi rispetto ai rischi attuali. In questo contesto, concentrare le proprie scelte su settori più legati al debito o orientarsi verso titoli di equity income potrebbe rappresentare una strategia più prudente.

In pratica, parliamo di aziende con valutazioni più ragionevoli e capaci di offrire rendimenti stabili, che potrebbero anche beneficiare meglio delle prossime mosse di politica monetaria.

Mentre Wall Street appare surriscaldata, l’oro continua a catturare l’attenzione di tutti. Dall’inizio dell’anno il metallo prezioso ha guadagnato circa il 38%, portandosi molto vicino ai massimi storici a quota 3.674 dollari l’oncia. Dietro a questa corsa ci sono diversi fattori: la debolezza dei dati sul mercato del lavoro americano, l’attesa di un ciclo di tagli da parte della Fed e un dollaro che mostra segni di progressivo indebolimento. In un contesto globale incerto, l’oro resta il rifugio naturale degli investitori, soprattutto quando le prospettive economiche e geopolitiche diventano meno chiare.

Anche le banche d’affari stanno aggiornando le loro previsioni. UBS, per esempio, ha rivisto al rialzo il target per la fine del 2025, portandolo da 3.500 a 3.800 dollari l’oncia, e si aspetta un ulteriore incremento fino a 3.900 dollari entro metà 2026. Queste stime non arrivano a caso: i flussi in entrata sugli ETF legati all’oro stanno crescendo rapidamente e, secondo le previsioni, nel 2025 gli afflussi potrebbero raggiungere le 700 tonnellate, un livello molto vicino al record registrato nel 2020.

Non sono solo gli investitori privati o istituzionali a scommettere sull’oro. Anche le banche centrali si confermano tra i compratori più attivi. Quest’anno si stima che possano acquistare tra le 900 e le 950 tonnellate, un dato poco distante dai massimi storici.

È un segnale forte: anche chi guida le politiche monetarie globali vede nell’oro una garanzia di stabilità in tempi turbolenti.

In sintesi, mentre i listini americani sembrano spingersi su livelli rischiosi, il metallo giallo torna a imporsi come ancora di sicurezza e continua ad attrarre capitali da ogni parte del mondo.

Guardando al calendario economico, abbiamo notizie piuttosto rilevanti questa settimana, difatti a partire da Martedi 16 avremo le Vendite al dettagli dei beni essenziali degli Stati Uniti, mentre per quanto riguarda Mercoledi 17 ci sarà il discorso BCE di Lagarde mentre nel pomeriggio avremo le proiezioni economiche del FOMC e a seguire la decisione sui tassi di interesse degli Stati Uniti. Per quanto riguarda Giovedi 18 settembre, ci sarà la decisione sul tasso di interesse della sterlina, mentre nel pomeriggio ci saranno due dati relativamente importanti quali le richieste iniziali di sussidi di disoccupazione e l’indice di produzione della Fed.

In sostanza ci sarà una settimana ricca di news che porteranno volatilità sui mercati.

ANALISI TECNICA

Per quanto riguarda l’analisi tecnica, questa settimana andiamo a dare uno sguardo all’oro (XAUUSD su Pepperstone). Come menzionato, l’oro ha segnato un nuovo massimo storico che da come possiamo vedere sul grafico e arrivato dopo che il prezzo ha accumulato nei giorni scorsi ed aver rotto con un forte movimento nella giornata di ieri, passando dai 3630$ a sfiorare i 3700$. Quindi questo asset prosegue nel cosidetto “discovery price” ovvero zone di prezzo in cui non abbiamo alcun punto di riferimento, motivo per cui tocca prestare molta attenzione e saper attendere le proprie conferme in base alla propria strategia.

Andando a considerare lo Stochastic Momentum Index (SMI), possiamo vedere come l’indicatore ci dice che siamo leggermente al di fuori della zona di ipercomprato, quindi sarà interessante capire come si muoveranno gli operatori, dato che siamo praticamente in prossimità dei 3700$, prezzo decisamente psicologico.

In queste situazioni, sarà importante attendere e capire quale potrebbe essere la direzione del mercato nel breve termine, senza dimenticarci che la settimana sarà piena di notizie che porteranno alta volatilità sui mercati e che quindi potrebbe accellerare determinati movimenti.

Ogni trader deve tenere a mente che vi è il rischio di perdere denaro tradando CFD, e questi non sono da considerarsi consigli finanziari.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

EURNZD LONGNella settimana scorsa l’idea formulata sulla zona di interesse non ha trovato conferma e la coppia è scesa.

Nonostante la debolezza recente, manteniamo un bias rialzista supportato dai dati del COT report, ma riteniamo opportuno attendere ulteriori conferme tecniche prima di valutare un nuovo ingresso long.

Al momento la struttura resta orientata al ribasso; sarà quindi cruciale osservare il comportamento del prezzo nelle prossime sessioni per individuare eventuali segnali di inversione e punti d’entrata favorevoli.

USD in debolezza: cosa significa per i mercati valutari?ANALISI MACROECONOMICA

Da un punto di vista macroeconomico, l’economia americana ha dato un segnale evidente di rallentamento: ad agosto sono stati creati appena 22.000 nuovi posti di lavoro, ben al di sotto delle attese (circa 75.000), con il tasso di disoccupazione salito al 4,3%, il livello più alto da quasi quattro anni.

Questo raffreddamento non riguarda solo un settore: i tagli sono stati generalizzati, con contrazioni nei comparti manifatturiero, commercio all’ingrosso e servizi professionali, mentre solo sanità e assistenza sociale hanno mostrato qualche resistenza.

In parole più semplici, il mercato del lavoro sembra aver perso colpi: l’ufficio è meno vivace, e i segnali che la Federal Reserve interpreterà come un campanello d’allarme sono chiari. Il rapido e profondo cambiamento del quadro economico rende sempre più concreta l’ipotesi di un taglio dei tassi già nel prossimo incontro di politica monetaria.

Per quanto riguarda l’analisi delle forza valutarie questa settimana il dollaro australiano (AUD) si è distinto come la valuta più forte, mentre euro (EUR), dollaro neozelandese (NZD) e yen giapponese (JPY) hanno mostrato un andamento piuttosto neutrale.

Sul fronte opposto, tra le divise più deboli troviamo il dollaro canadese (CAD), la sterlina (GBP) e il dollaro americano (USD). In generale, però, è stata una settimana piuttosto tranquilla: i dati sui Nonfarm Payrolls americani non hanno avuto un effetto particolarmente negativo sul dollaro, lasciando il mercato valutario in una situazione di relativa stabilità.

L’attenzione degli operatori ora si concentra sui prossimi appuntamenti con i tassi di interesse, che potrebbero offrire nuovi spunti e aprire l’opportunità di interessanti movimenti direzionali.

La settimana entrante porterà due eventi chiave: la decisione sul tasso di interesse della Banca Centrale Europea e i nuovi dati sull’inflazione statunitense. In questo contesto, le coppie da monitorare con maggiore attenzione saranno EURUSD, EURJPY e USDJPY.

Per quanto riguarda il calendario economico, vediamo quali sono gli eventi più importanti.

Lunedì 8 settembre 2025

La settimana si è aperta con un dato incoraggiante dal Giappone: il PIL trimestrale del secondo trimestre è cresciuto dello 0,5%, battendo sia le attese (+0,3%) sia la lettura precedente (+0,1%). Un segnale positivo che mostra come l’economia nipponica stia gradualmente accelerando, nonostante le difficoltà globali.

Mercoledì 10 Settembre 2025

Dagli Stati Uniti arriveranno due dati rilevanti. L’attenzione sarà rivolta all’Indice dei Prezzi alla Produzione (IPP), che offrirà indicazioni sul trend dei costi alla produzione e quindi sulle possibili pressioni inflazionistiche future. Sempre nello stesso giorno, verranno diffuse le Scorte di Petrolio Greggio, un market mover spesso capace di influenzare il sentiment sul comparto energetico.

Giovedì 11 Settembre 2025

Sarà la giornata clou della settimana per i mercati europei. La Banca Centrale Europea annuncerà la sua decisione sul tasso sui depositi e sul tasso di interesse principale. Subito dopo, ci sarà la Conferenza Stampa della BCE, con le parole di Christine Lagarde osservate con estrema attenzione dagli investitori. In parallelo, saranno diffusi i dati sull’Indice dei Prezzi al Consumo (IPC) dell’Eurozona, utile per valutare le dinamiche inflazionistiche. Negli Stati Uniti, invece, verranno pubblicate le Richieste Settimanali di Sussidi di Disoccupazione, che offriranno un’istantanea aggiornata sul mercato del lavoro.

Venerdì 12 Settembre 2025

La chiusura della settimana porterà focus sul Regno Unito e sulla Germania. Dalla Gran Bretagna arriverà il dato sul PIL mensile, indicatore dello stato corrente dell’economia. Dalla Germania, invece, sarà pubblicato l’Indice dei Prezzi al Consumo (IPC), utile per comprendere la direzione dell’inflazione nel cuore dell’Eurozona.

ANALISI TECNICA

Per quanto riguarda l’analisi tecnica, questo inizio di settimana andiamo ad analizzare la situazione su EURJPY. Da un punto di vista di timframe giornaliero, possiamo notare come si troviamo in un punto molto importante, in quanto ai 175.000 abbiamo avuto un forte impulso ribassista, come possiamo notare dal grafico.

Cosa potremmo aspettarci? Notiamo come il prezzo abbia già toccato la zona interessata e dato un primo impulso al ribasso. Con il fixed profile possiamo notare come la zona interessata non abbia volumi e che quindi potrebbe fungere da calamita per il prezzo.

Sarà importante monitorare il prezzo e valutare le conferme che potrebbero indurci a prendere in considerazione operazioni di vendita o per un proseguimento rialzista da parte del prezzo.

Ogni trader deve considerare il rischio per ogni operazione e tenere a mente che tradare CFD comporta la perdita di denaro. Inoltre questa si tratta di una semplice analisi informativa e non si tratta di alcun consiglio finanziario.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Sterlina e rendimenti in disaccordo: segnale di crisi?Negli ultimi giorni Bank of America ha lanciato un avvertimento che non passa inosservato: la sterlina britannica potrebbe trovarsi in una fase delicata e fragile.

La banca ha infatti rivisto al ribasso le proprie previsioni sulla valuta del Regno Unito, puntando il dito contro due fattori principali: l’aumento dei premi a termine e le incertezze che ruotano attorno al bilancio nazionale atteso per il 26 novembre.

Il messaggio di fondo è chiaro: i mercati obbligazionari, scossi da vendite consistenti, hanno messo in evidenza quello che BofA definisce il vero problema della sterlina. I premi a termine una misura della pressione che gli investitori percepiscono sui titoli a lungo termine sono saliti ai livelli più alti da diversi anni, mentre la volatilità della coppia GBP/USD cresce man mano che si avvicina la presentazione della legge di bilancio.

Ciò che preoccupa maggiormente non è soltanto la pressione attuale, ma il fatto che tutto questo movimento negativo non sia stato innescato da notizie specifiche. Non ci sono stati nuovi dati o annunci scioccanti. La sterlina, semplicemente, si è indebolita in un contesto di turbolenza dei mercati, rivelando quanto sia vulnerabile agli scossoni che arrivano dal mondo dei titoli di Stato.

Un altro segnale poco incoraggiante è arrivato dal rapporto tra la valuta e i rendimenti obbligazionari. Normalmente, sterlina forte e rendimenti in crescita vanno di pari passo. Eppure, nelle ultime settimane, la correlazione si è ribaltata: ora l’indice ponderato per il commercio della sterlina e i rendimenti dei Gilt a dieci anni si muovono in direzioni opposte. Una dinamica che rappresenta un freno importante per la moneta britannica, soprattutto se si considera che questo avviene nonostante i dati economici del Regno Unito abbiano mostrato qualche segnale positivo.

Alla luce di tutto ciò, le proiezioni vedono l’euro dovrebbe rafforzarsi rispetto alla sterlina, con EUR/GBP stimato a 0,86 entro la fine del 2025, in rialzo rispetto al precedente obiettivo di 0,83. Anche per il cambio GBP/USD le aspettative si sono ridotte: a fine 2025 il target passa da 1,45 a 1,40, e a fine 2026 da 1,58 a 1,51.

In altre parole, la sterlina appare destinata a un cammino meno brillante di quanto si pensasse fino a poco tempo fa.

Il vero punto di svolta, secondo BofA, sarà la presentazione del bilancio di novembre, definito senza mezzi termini come l’evento dell’anno per la valuta. In sostanza, molto dipenderà dalle scelte fiscali del governo. Se ci saranno sorprese, la sterlina rischia scossoni significativi. Per ora, la banca non si aspetta che l’esecutivo vada contro la propria regola fiscale.

I mercati hanno accolto positivamente i segnali di disciplina da parte del Cancelliere Rachel Reeves, che ha parlato chiaramente di contenimento della spesa e rigore nei conti pubblici.

In questo scenario, una combinazione di tagli e aumenti delle tasse potrebbe essere la strada più supportabile per gli investitori. Certo, una stretta fiscale ha l’effetto collaterale di frenare la crescita, ma paradossalmente, vista la correlazione inversa tra sterlina e rendimenti, questo potrebbe persino giocare a favore della valuta.

Guardando oltre il 2026, BofA mantiene un cauto ottimismo: un rialzo ulteriore, anche se limitato, della sterlina contro l’euro è considerato possibile, grazie a una crescita globale più robusta e a un contesto di inflazione più contenuta.

In poche parole, il messaggio è chiaro: la sterlina vive una fase in cui è più vulnerabile agli umori dei mercati. Molto dipenderà dalle prossime mosse del governo, che si giocherà a novembre una partita cruciale non solo sui conti pubblici, ma anche sulla fiducia degli investitori e, in definitiva, sul futuro della moneta britannica.

Andando a vedere anche dal punto di vista tecnico i grafici, possiamo notare come al momento EURGBP si attesti intorno ai 0.867. Possiamo notare dal grafico come la zona a 0.86400 sia stata abbastanza forte da portare il prezzo a creare un nuovo massimo. Zona di particolare interesse sarà 0.87400 in quanto ha portato ad un minimo importante. Motivo per cui nel caso il prezzo dovesse arrivare in zona, sarà importante monitorarlo.

Senza dubbio, ogni trader deve avere le proprie conferme di entrata. Inoltre questa si tratta di una semplice analisi informativa e non si tratta di alcun consiglio finanziario. Inoltre, fare trading con i CFD può comportare la perdita di denaro.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Oro oltre i 3.500$: è solo l’inizio?ANALISI MACROECONOMICA

L’oro (XAUUSD su Pepperstone) ha scritto una nuova pagina di storia nei mercati finanziari, toccando il massimo record di 3.508,73 dollari l’oncia e superando così il picco registrato lo scorso aprile.

A spingere il metallo prezioso è soprattutto l’attesa di un imminente taglio dei tassi da parte della Federal Reserve: una prospettiva che riduce l’attrattiva dei rendimenti obbligazionari e aumenta l’interesse per beni rifugio come l’oro.

L’attenzione ora si concentra sul rapporto sull’occupazione negli Stati Uniti in uscita venerdì. Un segnale di raffreddamento del mercato del lavoro darebbe ulteriore forza all’idea che la Fed possa effettivamente allentare la politica monetaria nelle prossime settimane.

Non solo l’oro brilla. Anche l’argento sta vivendo un momento straordinario: negli ultimi tre anni ha raddoppiato il proprio valore e nel 2025 ha già guadagnato circa il 40%, superando la soglia psicologica dei 40 dollari l’oncia, un livello che non si vedeva dal 2011.

Dietro questo rally non ci sono solo motivi finanziari. A spingere la domanda contribuiscono fattori geopolitici, tensioni commerciali e incertezze economiche diffuse. Le frizioni tra il presidente Donald Trump e la Federal Reserve hanno alimentato ulteriori timori sull’indipendenza della banca centrale, rafforzando l’idea che i metalli preziosi possano rappresentare un porto sicuro.

A questo si aggiunge la crescente richiesta di ETF legati a oro e argento e il recente inserimento dell’argento nella lista dei minerali critici di Washington, elemento che ha dato nuova linfa al mercato.

Il quadro generale suggerisce che oro e argento non sono solo strumenti speculativi, ma termometri della fiducia globale. Quando l’incertezza aumenta, la corsa ai metalli preziosi si intensifica: un segnale che i mercati temono ancora molte turbolenze.

Dal punto di vista delle news, questa settimana sarà particolarmente importante, in quanto avremo diverse notizie che porteranno volatilità sui mercati. Già nella giornata odierna avremo il rilascio del dato americano sugli indici dei direttori degli acquisti del settore manifatturiero.

Mentre nella giornata di mercoledi 3 settembre, avremo in mattinata il discorso della Presidente della BCE Lagarde, mentre nel pomeriggio il dato USA sui Nuovi Lavori JOLTS.

Nella giornata di Giovedi 4 Settembre, avremo una serie di dati americani, quali: ADP (variazione dell’occupazione non agricola), richieste iniziali di sussidi di disoccupazione e gli indici dei direttori degli acquisti del settore terziario.

Venerdi 5 Settembre, come ogni inizio mese, avremo il rilascio dei Non-Farm Payroll (NFP), ovvero le buste paga del settore non agricolo e il dato sul tasso di disoccupazione americano.

Quindi sarà una settimana decisamente ricca di notizie, motivo per cui è decisamente importante prestare particolare attenzione in momenti del genere, in quanto la volatilità potrebbe portare ad una perdita di denaro. Inoltre tradare CFD non fornisce alcuna vincita sicura ed ogni trader deve valutare il rischio di perdere denaro sui mercati.

ANALISI TECNICA

Da un punto di vista di analisi tecnica, andiamo a vedere la situazione sull’oro, dato che sono stati segnati nuovi massimi storici. Da un punto di vista puramente tecnico, sicuramente dobbiamo tenere gli occhi aperti in quanto ci troviamo nella cosidetta zona di “discovery price”, in cui non abbiamo dei punti di riferimento.

Andando a vedere il timeframe giornaliero, possiamo notare come il prezzo negli ultimi 10 giorni sia passato dai 3300$ ai 3500$, sicuramente un movimento importante che forse sta anticipando un possibile taglio dei tassi da parte della FED.

Se scendiamo di timeframe e andiamo in H4, il prezzo si trova nella zona che ha portato al nuovo massimo storico, quindi sarà interessante attenzionare come gli operatori vorranno comportarsi. Possiamo vedere come al momento ci sia stato un netto rigetto o comunque chiusura di posizioni da parte degli operatori, che ha portato il prezzo a tornare in orbita dei 3480$.

Andando a vedere in h1, attraverso il VWAP ancora all’ultimo movimento di riferimento, il prezzo è andato a sbilanciare la banda più bassa dei volumi ed abbia avuto una immediata reazione di circa 15 dollari a rialzo.

Il consiglio è quello di avere parecchia prudenza in quanto ci aspetta un periodo di crescita della volatilità, quindi è importante seguire la propria strategia ed avere una gestione del rischio che sia ottimale.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

USDMXN: Trigger ShortCiao amici traders,

oggi condivido il grafico di UsdMxn in cui abbiamo un nuovo segnale Short trigger di LuBot.

Il segnale compare sul timeframe daily ed è un trigger molto buono per i seguenti motivi:

1. Candele rosse: la struttura di breve ritorna bearish a favore del trend principale.

2. Swing discendenti con massimi che non superano la fast trend cloud rossa.

3. doppia pinBar con massimi decrescenti

4. Segnale sul terzo swing negativo del timeframe weekly appena iniziato dopo un periodo di lateralizzazione / respiro.

5. Segnale Reversal Trend a favore del trigger

Come prima area target vediamo il livello di supporto dato dai minimi weekly a partire dal 2017 nel quale il prezzo ha reagito nelle ultime settimane.

Sforando questo livello il nostro obiettivo principale per questo trade sarà il livello di 161,8 del ritracciamento di fibonacci degli ultimi swing che coincide con il TP suggerito da LuBot.

Lo stop loss può essere piazzato in via cautelativa sul livello suggerito dall'indicatore, o se si vuole aumentare il rischio rendimento si può inserire subito sopra l'ultimo massimo dove vedremo un cambio di struttura di breve.

Si potrebbe optare in una doppia operazione con size differenti con queste 2 modalità, mettendo la size più piccola nel trade più rischioso. Ma mai superando il rischio totale del 3 o massimo 5% del capitale totale di tutto il trade.

👍 Se vuoi vedere altri post simili metti un like/boost

🙋♂️ Ricordati di seguirmi per non perderti le mie future analisi

⚠️ Disclaimer: Questo post è a solo scopo informativo e non costituisce consulenza finanziaria. Fai sempre le tue ricerche prima di prendere decisioni di investimento.

FX:USDMXN FOREXCOM:USDMXN SAXO:USDMXN CAPITALCOM:USDMXN OANDA:USDMXN ACTIVTRADES:USDMXN SKILLING:USDMXN EASYMARKETS:USDMXN PEPPERSTONE:USDMXN

GBPAUD GBPAUD abbiamo visto tutto il mese di agosto un rally rialzista tra la fine luglio e gli inizi di agosto si è caricato creando un range e creando molta liquidità a ribasso successivamente, ha reagito sulla supply manipolando il livello prendendo liquidità sul massimo di luglio, ora sta creando strutture ribassiste verso un nuovo obiettivo.

Mi aspetterei ora una discesa fino dove ho segnato il livello chiave per poi reagire a rialzo se la zona regge.

Quanto conta la psicologia nelle tue operazioni?Quando si parla di mercati finanziari, una delle verità più scomode è che il rischio non può essere eliminato. Puoi essere il trader più talentuoso, avere un ottimo intuito e una strategia solida, ma se non sai gestire correttamente il rischio, prima o poi un’operazione sbagliata può compromettere seriamente il tuo conto.

È proprio per questo che la gestione del rischio è considerata la base di qualsiasi percorso di trading di successo.

Anche i migliori professionisti, quelli che vediamo come modelli, subiscono perdite.

La differenza non sta nel non perdere mai, ma nel saper controllare le perdite e restare “vivi” sul mercato abbastanza a lungo da far valere le proprie competenze.

Gli ingredienti di una potenziale strategia vincente

Una buona strategia di trading poggia sempre su tre pilastri:

Un metodo chiaro e strutturato. Significa avere regole precise su quando entrare, quando uscire e in che direzione operare.

Alcuni trader, ad esempio, usano le medie mobili per identificare i trend, affiancandole a indicatori come RSI o stocastico per confermare la forza di un segnale. Non importa quale tecnica usi: deve essere coerente e adatta a te.

Controllo delle emozioni. Qui entra in gioco la psicologia. Operare con soldi reali è molto diverso che farlo in demo: paura, avidità o euforia possono portarti a tradire il tuo piano. La regola più antica resta valida: “lascia correre i profitti e taglia presto le perdite”. Facile da dire, difficile da fare.

Gestione del denaro. È ciò che determina quanto rischiare per singola operazione, quanta leva usare, dove piazzare Stop Loss e Take Profit. È l’elemento che più di tutti può farti restare nel gioco a lungo termine.

Quali possono essere delle tecniche di gestione del rischio?

Per evitare scenari simili, ci sono alcune regole semplici ma fondamentali:

- Partendo dalla prima possiamo dire che è decisamente importante definire la dimensione della posizione in base al tuo capitale e al rischio per trade (in genere 1–2%).

- Il secondo punto fondamentale è quello di utilizzare sempre lo Stop Loss: non è un limite, ma una protezione che dai al tuo capitale.

- Il terzo punto da considerare è quello di stabilire un rapporto rischio/rendimento che sia favorevole: ad esempio 1:2 o 1:3. Se rischi 100, devi mirare ad almeno 200 o 300 di profitto. In questo modo, anche con più trade in perdita, poche operazioni vincenti copriranno i drawdown.

- Quarto punto è quello di saper accettare le perdite, in quanto fanno parte del gioco. E cosa importante è che siano gestibili.

- Come ultimo punto troviamo la copertura e diversificazione in quanto non bisogna concentrare tutto su una sola operazione.

Come gestiamo le posizioni aperte

Una volta che un trade è in profitto, un trader può:

Chiudere l’operazione e portare a casa il guadagno.

Spostare lo Stop Loss più in alto (in caso di long) o più in basso (in caso di short) per proteggere parte del profitto e lasciare correre la posizione, in modo tale che anche nel caso in cui la posizione tornasse contro, potrebbe essere chiusa in positivo nonostante lo stop loss.

Portare lo Stop Loss a pareggio (breakeven), così da non rischiare più nulla.

Usare massimi e minimi precedenti come punti di riferimento dinamici per aggiornare il tuo stop.

Questi accorgimenti riducono lo stress emotivo e ti aiutano a seguire il mercato senza farti travolgere dalle emozioni. La gestione del rischio non serve a evitare le perdite, ma a far sì che nessuna singola perdita sia così grande da compromettere il tuo percorso.

Impara a proteggere il capitale prima ancora di pensare ai profitti: è questa la vera differenza tra chi sopravvive nel tempo e chi si brucia in fretta.

All’interno del grafico possiamo vedere un esempio di un RR 1:3, ovvero rischiare ad esempio 100 per guadagnarne 300. Andando a vedere il grafico di ETHUSD, possiamo notare come la posizione long ci abbia dato un rendimento di 1:3. Ovviamente lo stop loss deve avere un senso, difatti è stato impostato al di sotto dell’ultimo movimento che ha dato un nuovo massimo.

Inoltre, dopo aver visto un tale movimento al rialzo, che ha portato il prezzo vicino al nostro tp, per una corretta gestione, avremmo portato lo stop loss in corrispondenza del prezzo di entrata, in modo tale da non rischiare più nulla con la nostra entrata.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

USDMXN: Trade del giornoBuongiorno a tutti,

oggi LuBot mi segnala un trigger sul 4H nella coppia UsdMxn.

La price action del segnale mostra la rottura di una pinbar/doji creatasi su correzione in area di resistenza, dinamica ideale per un trigger che è confermato anche dalla tendenza ribassista sia del timeframe in corso che dei timeframe superiori.

La struttura è ribassista come evidenziano le candele di colore rosso e al momento ci troviamo sul terzo swing da quando la struttura di breve è ritornata negativa a favore del trend.

In aggiunta vediamo un segnale reversal in alto sul grafico che favorisce la forza del segnale.

I livelli di uscita vengono indicati direttamente dall'indicatore e saranno aggiornati successivamente in base ai movimenti del prezzo.

Per il momento ci limitiamo ad entrare Short e attendiamo.

👍 Se vuoi vedere altri post simili metti un like/boost

🙋♂️ Ricordati di seguirmi per non perderti le mie future analisi

⚠️ Disclaimer: Questo post è a solo scopo informativo e non costituisce consulenza finanziaria. Fai sempre le tue ricerche prima di prendere decisioni di investimento.

Mercati divisi: sterlina sostenuta o fragilità in vista?

ANALISI MACROECONOMICA

Nelle ultime ore il tema più discusso sui mercati non riguarda tanto i dati macro, quanto la questione politica legata alla Federal Reserve. Donald Trump ha infatti deciso di rimuovere Lisa Cook, attuale governatrice della Fed, accusandola di aver falsificato documenti legati a mutui.

La mossa, oltre a essere clamorosa sul piano politico, rischia di ridisegnare gli equilibri all’interno del board della banca centrale. Se la decisione dovesse avere seguito, Trump avrebbe la possibilità di guadagnare una maggioranza nel consiglio della Fed, rafforzando così il suo controllo sull’istituto.

Cook, prima donna afroamericana a ricoprire questa carica, ha però risposto senza mezzi termini: ha dichiarato che il presidente non ha alcun potere di licenziarla e che non ha intenzione di dimettersi. La questione, quindi, è tutt’altro che chiusa e apre uno scenario delicato sull’indipendenza della banca centrale americana.

Trump spinge da tempo per accelerare i tagli ai tassi, nel tentativo di stimolare l’economia in vista delle elezioni. Ma l’indipendenza della Fed, difesa a più riprese da Jerome Powell, sembra scricchiolare. Anche Christine Lagarde, presidente della BCE, è intervenuta in difesa dell’autonomia delle banche centrali, sottolineando come sia vitale tenerle separate dalle pressioni della politica.

Se negli Stati Uniti il dibattito si concentra sulla Fed, in Europa le tensioni restano principalmente politiche. Tutti gli occhi sono puntati sulla Francia, dove il governo guidato da François Bayrou è appeso a un filo: l’8 settembre si voterà una mozione di fiducia che potrebbe sancirne la fine.

L’opposizione, sia a destra con il Rassemblement National, sia a sinistra con France Unbowed, ha già annunciato il voto contrario. Se Bayrou dovesse cadere, la presidenza di Macron si troverebbe ulteriormente indebolita, con ripercussioni dirette sulla stabilità economica del Paese.

Il clima non è dei migliori: i rendimenti sul debito francese sono saliti, segnale che gli investitori stanno iniziando a preoccuparsi.

Coppie Valutarie

Sul mercato valutario, il dollaro sta respirando dopo un agosto debole. La resistenza mostrata da Lisa Cook, ha ridato fiducia alla valuta americana. Dopo l’intervento di Powell a Jackson Hole, in cui aveva aperto alla possibilità di ulteriori tagli dei tassi, il dollaro era scivolato fino a toccare i minimi del mese a quota 97.60 sull’indice del biglietto verde, il DXY.

Ora, però, ha recuperato terreno tornando sopra 98.50, anche se non si intravede ancora un trend definito.

L’unica valuta che mostra una direzione chiara è il dollaro neozelandese, che continua a indebolirsi. Gli operatori restano convinti che la RBNZ procederà con nuovi tagli ai tassi, e questo mantiene la pressione sulla divisa.

Materie Prime

Sul fronte delle materie prime prevale la stabilità. L’oro continua a muoversi in un range compreso tra i 3.330 e i 3.540 dollari, senza particolari scossoni. Il petrolio WTI ha invece ripiegato dopo il recente rally: dai 65 dollari si è riportato in area 64, primo livello di supporto da monitorare. Più interessante appare però il gas naturale, che prosegue la sua discesa fino a 2,60 dollari.

L’arrivo di nuova offerta sul mercato mantiene la pressione ribassista e, al momento, non emergono segnali di inversione.

Indici azionari

Sul fronte azionario il clima resta instabile, complice anche la stagionalità: settembre è storicamente il mese più difficile dell’anno per i listini. Finita l’euforia iniziale per la prospettiva di tagli dei tassi, gli investitori guardano ora ai market movers veri e propri. Da un lato i dati macro, in particolare il PCE, che dovranno confermare le condizioni per un allentamento della Fed nella prossima riunione. Dall’altro lato, le trimestrali di Nvidia, attese come un vero test di fiducia per il settore tech.

Al momento il Nasdaq ha corretto dai 23.700 ai 23.400 punti, con i supporti chiave a quota 23.050. Anche l’S&P 500 non riesce a superare i massimi precedenti a 6.500 punti, arretrando verso i primi livelli di supporto a 6.425.

Questa si tratta di una semplice analisi macroeconomica e non fornisce alcun consiglio finanziario.

ANALISI TECNICA

Per quanto riguarda l’analisi tecnica, in questo inizio di settimana andremo ad analizzare la situazione su EURUSD. Se andiamo a vedere il time frame in 4 ore, possiamo notare come venerdi il forte impulso rialzista abbia chiuso una struttura ribassista, andando a chiudere perfettamente un’inefficienza lasciata intorno ai 1.17500.

Difatti la zona ha dato una forte reazione, ed è combaciata perfettamente con la “fuoriscita” del prezzo dalla VALUE AREA HIGH, scatenando un ritorno nella zona in cui ci sono stati maggiori scambi di contratti.

Cosa possiamo aspettarci nei prossimi giorni da questo asset? Sicuramente sarà interessante monitorare le zone al di sotto, ovvero 1.16000 e 1.15500, zone che potrebbero dare nuovamente un movimento rialzista.

Nulla è scontato e non è detto che ciò avvenga, motivo per cui è importante che ci siano le dovute conferme anche in base alla propria strategia.

Potremmo anche trovarci dinanzi ad una spinta rialzista fino a 1.17000 che potrebbe portare successivamente ad una possibile vendita.

Queste sono solo ipotesi e non si tratta di alcun consiglio finanziario. Inoltre ricordiamo che tradare CFD può comportare la perdita di denaro.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

EurJpy: Segnale Long su struttura bullishBuongiorno a tutti,

questa mattina ricevo un alert da LuBot dal timeframe a 4H di un segnale di acquisto su cui entro a mercato.

La conferma arriva dai timeframe weekly e daily che seguono una struttura bullish.

Sul daily vediamo un ritorno di struttura bullish dopo l'ultima correzione che non ha mai portato i prezzi sotto la ema50, e al momento con la candela odierna stiamo proprio per creare il terzo swing positivo accompagnato da un trigger di LuBot che potrebbe favorire alla salita almeno fino in area massimi precedenti in zona 173,80 su cui si potrebbe prendere un primo profitto.

Lo stop loss è stato piazzato sul livello suggerito da LuBot che andrà spostato in positivo qualora la posizione dovesse muoversi a favore senza arrivare al TP.

👍 Se vuoi vedere altri post simili metti un like/boost

🙋♂️ Ricordati di seguirmi per non perderti le mie future analisi

⚠️ Disclaimer: Questo post è a solo scopo informativo e non costituisce consulenza finanziaria. Fai sempre le tue ricerche prima di prendere decisioni di investimento.

LINKUSD Short IdeaTimeframe: M15 / H1

Bias: Bearish

Analysis:

I'm observing a key M15 Fair Value Gap (FVG) just above the current price. I anticipate that this zone could act as strong resistance.

Plan:

1-Wait for the price to rise and enter the M15 FVG.

2-Monitor lower timeframes (e.g., M5 or M1) for a bearish setup confirmation.

3-If a valid entry setup is confirmed, I will consider a short position.

Target:

My primary target is the H1 Double Bottoms, which represents a key liquidity pool below the current price.