Di nuovo sul supporto Società leader nella progettazione di circuiti per semiconduttori corregge con decisione dopo una trimestrale sotto le attese

Il prezzo scende a toccare di nuovo il supporto indicato di blu (386$) che sostiene il prezzo da ormai 4 anni

Possibile occasione di ingresso o di accumulo avendo cura di posizionare uno stop in caso di rottura ribassista del supporto

Idee della comunità

CHFJPY: Trade Long di breve sul 4HCondivido setup di trading della coppia CHFJPY in quanto ho appena ricevuto l'alert dal mio indicatore di price action LuBot e su cui ho appena effettuato un ingresso.

Il prezzo si trova su una tendenza rialzista con struttura swing positiva e attualmente al secondo swing in direzione.

Abbiamo un trigger comparso nella giornata di ieri ancora valido e su cui appoggiamo il trade visto il secondo swing appena apparso.

Metto il TP sul livello di resistenza poco sotto quello consigliato dall'indicatore e SL subito sotto il minimo di swing.

XAUUSD – Outlook Intermedio D1XAUUSD – D1 Prospettiva a Medio Termine: Ripristino della Volatilità Prima del Prossimo Movimento Strutturale | Lana ✨

Il oro ha appena subito una vendita netta e aggressiva dai massimi, segnando un chiaro passaggio da un'espansione a una fase di ripristino della volatilità. Sebbene il più ampio trend rialzista non sia stato completamente invalidato, l'azione del prezzo suggerisce ora che il mercato sta entrando in un processo di riequilibrio a medio termine, dove liquidità e struttura giocheranno un ruolo decisivo.

A questo punto, l'attenzione si sposta dal rumore a breve termine verso livelli chiave giornalieri che definiranno la prossima direzione di oscillazione.

📈 Struttura a Tempo Superiore (D1)

Il forte rally verticale è stato seguito da una profonda candela correttiva, che indica distribuzione e presa di profitto a livelli di prezzo elevati.

Il prezzo è sceso al di sotto del supporto per il momentum a breve termine ma continua a scambiare al di sopra della struttura di trend a lungo termine.

Questo comportamento è tipico dopo un rally prolungato, dove il mercato ha bisogno di tempo per assorbire l'offerta e ripristinare le posizioni prima di scegliere la prossima direzione a medio termine.

La struttura attuale favorisce lo sviluppo di un range o un'oscillazione correttiva, piuttosto che una continuazione immediata verso nuovi massimi.

🔍 Zone Chiave Giornalieri da Monitorare

Zona di Resistenza Principale: ~5400 – 5450

Questa area rappresenta una forte offerta sovrastante. Qualsiasi ripresa in questa zona probabilmente subirà una pressione di vendita e dovrebbe essere considerata come una zona di reazione, non come una zona di rottura.

Livello di Liquidità Forte: ~5100

Un magnete chiave per il prezzo. L'accettazione sopra o il rifiuto sotto questo livello influenzeranno pesantemente il bias a medio termine.

Zona di Liquidità al Sell-Side: ~4680 – 4700

Questo è un obiettivo critico al ribasso dove gli stop e la liquidità non riempita sono presenti.

Zona di Acquisto ad Alta Liquidità: ~4290

Un'area di domanda significativa a lungo termine. Se il prezzo raggiunge questa zona, completerebbe una profonda correzione all'interno del ciclo rialzista più ampio e aprirebbe la porta per un’accumulazione a medio termine.

🎯 Scenari di Trading a Medio Termine

Scenario 1 – Recupero Correttivo, Poi Pressione di Vendita (Primario):

Il prezzo potrebbe tentare un rimbalzo verso 5100 o addirittura la zona di resistenza 5400–5450. Finché il prezzo rimane al di sotto di questa resistenza, i rally sono più probabilmente correttivi, offrendo opportunità per rivalutare le posizioni corte o ridurre l'esposizione lunga.

Scenario 2 – Continuazione della Correzione:

Il fallimento nel riconquistare 5100 aumenta la probabilità di un movimento continuato verso il basso verso 4680–4700, dove la liquidità al sell-side è presente.

Scenario 3 – Reset profondo e Acquisto Strutturale:

Se il momentum al ribasso accelera, un movimento verso la zona di alta liquidità 4290 rappresenterebbe un ripristino completo a medio termine. Questa è l'area dove i compratori più forti potrebbero rientrare e dove potrebbe iniziare a formarsi la prossima narrativa di acquisto lungo.

🌍 Contesto di Mercato (Vista a Medio Termine)

Movimenti giornalieri così bruschi si verificano spesso durante periodi di riprezzatura macro e cambiamenti di sentiment, costringendo il mercato a riequilibrare le aspettative. In questi ambienti, l'oro tende a oscillare tra le zone di liquidità, piuttosto che seguire una tendenza pulita in una sola direzione.

Questo rende la pazienza e l'esecuzione basata sui livelli più importanti della previsione.

🧠 Prospettiva di Lana

Il mercato non è più in una fase di "compra ogni caduta".

Questo è un ambiente di transizione, dove l'oro deve completare il suo lavoro di liquidità prima che si sviluppi il prossimo movimento sostenuto.

Lana rimane neutrale-cautiosa nel medio termine, concentrandosi sulle reazioni ai livelli di liquidità giornalieri, non su bias emotivi.

✨ Lascia che la struttura si resetti, lascia che la liquidità si chiarisca e aspetta che il mercato mostri le sue carte.

I possibili scenari su btc ed ethBuongiorno a tutti. Uso i grafici del CME perché ho notato una discrepanza tra i prezzi dei future con quelli degli exchange soprattutto su ethereum.

Su btc il prezzo sia quello future che quello su exchange, ha toccato gli 81k usd non intaccando il minimo intermedio di Novembre 2025.

Su eth il prezzo degli exchange è andato sotto il minimo intermedio di Novembre 2025 ma non l'ha fatto sul future. In entrambi i grafici sembrano validate due triangolazioni al ribasso, quindi di continuazione, ma qualcosa non torna, perché non ha rotto subito il minimo dato che è chiaramente quella l'intenzione attuale del mercato? Ecco la mia ipotesi: siamo già in bear market a questo punto è evidente la spinta verso il basso, manca solo una conferma, ma di solito le criptovalute non si fermano così sui supporti, bensì li sfondano senza mezzi termini. Quindi c'è qualcosa che non mi convince in questi movimenti, soprattutto notando questa discrepanza tra futures e prezzo exchange. Non sono btc ed eth veri quelli scaricati dal mercato, si tratta di carta, di prodotti derivati, ergo il mercato sta solo shortando e mi sembra troppo facile e scontato questo short, non esistono trade facili perciò mi aspetto un rimbalzo molto forte. Nel caso contrario sarò pronto a shortare il break del minimo a 80k usd.

XAUUSD (H4) – Previsioni Settimanali di LiamXAUUSD (H4) – Previsioni Settimanali di Liam

Trend rialzista sotto pressione, ma non rotto | Focus su ritest e reazioni

Riassunto rapido

L'oro ha subito un forte movimento correttivo dopo un prolungato periodo rialzista. Il recente sell-off ha rotto il ripido trend rialzista a breve termine, ma il prezzo non ha confermato una completa inversione di tendenza su H4.

A questo punto, il mercato sta passando a una fase di riequilibrio. Per la settimana a venire, il vantaggio non è prevedere la direzione, ma fare trading sulle reazioni a livelli chiave di struttura, Fibonacci e FVG.

Panoramica della struttura di mercato

Il precedente trend rialzista ha perso slancio dopo un'espansione verticale.

Il prezzo è sceso al di sotto della linea di trend aggressiva, segnalando l'esaurimento della tendenza, non una reversibilità automatica.

L'azione attuale dei prezzi suggerisce una struttura correttiva con potenziale per sviluppo di range o ripresa della tendenza dopo che la liquidità è stata riequilibrata.

➡️ La propensione rimane neutra-a-rialzista, condizionata a come il prezzo reagisce a livelli chiave.

Zone tecniche chiave per la settimana

Zona primaria di acquisto sul ritest: area di ritest della linea di trend attorno a 4850 – 4900

Questa area ha già mostrato reazione e funge da primo punto decisivo per gli acquirenti.

Fibonacci 0.618 / zona di reazione chiave: 5030 – 5050

Un livello centrale importante. L'accettazione sopra favorisce la continuazione; il rifiuto mantiene il prezzo correttivo.

Confluenza FVG + Fibonacci: 5235 – 5260

Questa è una zona di grande squilibrio. Se il prezzo sale in quest'area, aspettati una forte reazione e un'operatività bilaterale.

Zona di liquidità / valore inferiore: area 4540

Questo rimane l'obiettivo più profondo al ribasso se i livelli superiori non riescono a reggere e la correzione si espande.

Scenari settimanali (stile Liam: fare trading sul livello)

Scenario A – Il ritest della linea di trend tiene (continuazione rialzista)

Se il prezzo continua a mantenersi sopra la zona del ritest della linea di trend e costruisce minimi più alti:

Cerca una continuazione rialzista verso 5030 → 5235

La rottura e l'accettazione sopra la zona FVG riaprirebbero il potenziale di continuazione al rialzo.

Logica: Ciò conferma il movimento come una correzione sana all'interno di una struttura rialzista più ampia.

Scenario B – Rifiuto dal livello centrale (correzione estesa)

Se il prezzo non riesce a riconquistare e mantenere sopra 5030 – 5050:

Aspettati un'azione correttiva dei prezzi irregolare

Il rischio si sposta verso un pullback più profondo in 4540

Logica: La mancata tenuta della zona 0.618 mantiene il mercato in modalità di riequilibrio.

Scenario C – Test FVG e rifiuto

Se il prezzo sale aggressivamente in 5235 – 5260:

Questa zona favorisce reazione e presa di profitto

L'accettazione sopra è necessaria per qualsiasi continuazione rialzista sostenuta.

Logica: Le zone FVG dopo forti sell-off spesso fungono da punti di distribuzione o di reazione prima che venga decisa la direzione.

Note chiave per la settimana

La volatilità rimane elevata dopo il sell-off — aspettati false rotture.

Evita operazioni a livello centrale senza conferma.

Lascia che il prezzo dimostri accettazione o rifiuto a livelli prima di impegnarti.

Questa è una settimana per pazienza ed esecuzione, non convinzione.

Focus settimanale:

L'oro reggerà il ritest della linea di trend e ricostruirà più in alto, o fallirà nella zona 5030–5050 e ruoterà più in profondità nel valore?

— Liam

EURUSD fase di ritracciamento.Buongiorno,

Il grande Jesse Livermore disse: TRADA QUELLO CHE VEDI E NON QUELLO CHE PENSI.

Se vi piace il mio metodo di analisi, lasciate un like e seguite il profilo, è molto importante per me, grazie!

EurUsd

TF mensile.

Struttura interna rialzista.

Come già detto, siamo a ridosso del lato superiore del triangolo (rottura, presa di liquidità e rifiuto).

TF settimanale.

Struttura interna rialzista.

Il prezzo ha rotto il vecchio triangolo al rialzo.

La candela della settimana scorsa ha chiuso con enorme spike sopra: manipolazione ai massimi livelli!

Rimane da mitigare il grande squilibrio (rialzista) creato con la candela di due settimane fa.

TF giornaliero.

Struttura interna rialzista.

Il prezzo dopo la fortissima spinta ha quasi toccato con al candela di martedì scorso il livello 1.2100, poi ovviamente è iniziato il ritracciamento a livellare lo squilibrio di cui sopra.

Ancora non è stato colmato tutto il gap a 1.1833, quindi molto probabilmente la discesa continuerà fino ed oltre quel livello.

Molto interessante la zona creata con la candela inside del 21 gennaio, che rappresenterebbe un ottimo punto di entrata per la ripresa del trend primario.

Operatività.

Dopo aver preso il movimento rialzista segnalato nella precedente analisi, rimango in attesa.

Mai andare contro il trend principale, soprattutto dopo dei movimenti avvenuti con altissima volatilità.

Quindi attenderò ulteriore ritracciamento verso zone più liquide per valutare la prossima entrata long: zona in cui è presente FVG oppure ancora sotto della inside bar.

L'entrata avverrà solo se ci sarà un deciso cambio di orderflow almeno su TF H4.

Restate sintonizzati, seguiranno aggiornamenti!

A presto

Mind Primacy

Disclaimer: tutte le analisi esposte attraverso questo profilo non rappresentano consigli finanziari, ma la mia personale visione basata sulle strategie operative di trading che utilizzo.

_____________________________________________________________________________

English

Hello everyone,

The great Jesse Livermore once said: TRADE WHAT YOU SEE, NOT WHAT YOU THINK.

If you appreciate my analysis method, please drop a like and follow my profile—it means a lot to me. Thank you!

EUR/USD: Liquidity Grabs & Retracement Levels to Watch.

Multi-Timeframe Analysis.

Monthly TF.

Bullish Internal Structure The long-term bias remains bullish. As previously noted, we are currently testing the upper boundary of the major triangle. Recent price action shows a breakout followed by a liquidity grab and a subsequent rejection, signaling a temporary pause in the trend.

Weekly TF.

Manipulation & Imbalances Price successfully broke out of the old triangle to the upside. However, last week’s candle closed with a massive upper wick (spike), indicating high-level manipulation.

Focus: We still have a significant bullish Fair Value Gap (FVG) / Imbalance from two weeks ago that needs to be mitigated before further upside can be expected.

Daily TF.

Gap Fill & Retracement Phase After a powerful impulsive move that nearly touched the 1.2100 handle last Tuesday, a corrective phase has begun to rebalance the price.

Gap Objective: The gap at 1.1833 has not been fully filled yet; therefore, a continuation of the downside move toward and potentially below this level is highly probable.

Point of Interest (POI): The zone created by the Inside Bar on January 21st is particularly interesting. This area represents a high-probability entry point for a primary trend continuation.

Trading Strategy & Execution.

After successfully capturing the bullish move highlighted in my previous analysis, I am now moving to the sidelines.

Rule #1: Never trade against the primary trend, especially following periods of extreme volatility.

The Plan: I am waiting for a deeper retracement into high-liquidity zones to evaluate new Long positions.

Execution Zones: I am monitoring the FVG area and the levels below the January 21st Inside Bar.

Confirmation: I will only look for an entry upon a clear Change of Character (CHoCH) or a decisive shift in Order Flow on at least the H4 timeframe.

Stay tuned for further updates!

See you soon,

Mind Primacy

Disclaimer: All analyses shared on this profile do not represent financial advice; they reflect my personal market view based on my own trading strategies.

TERNA un titolo da cassettistaTerna non è proprio un titolo per il trading online ma ha una storia incredibilmente profittevole per i suoi investitori.

I recenti prezzi sono davvero alti e i dividendi rimangono corposi.

Un titolo che dovremmo valutare di avere in portafoglio se si presentasse l'occasione di un buon prezzo.

Eppure nella sua storicità recente è un titolo che crea periodicamente uno storno del 10%.

Dal 2020 ne ho contati almeno 9 ... una media di 2 l'anno... poi recuperati in pochi mesi.

Una sistematicità che potrebbe creare delle fantastiche opportunità nel 2026.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

US30 allungo oltre i 50.000?Buongiorno,

Il grande Jesse Livermore disse: TRADA QUELLO CHE VEDI E NON QUELLO CHE PENSI.

Se vi piace il mio metodo, lasciate un like e seguite il profilo, è molto importante per me, grazie!

US30 (DOW JONES)

TF settimanale.

Struttura interna rialzista.

Il prezzo si muove all'interno di un canale ben definito da luglio 2025. Balza all'occhio la zona settimanale di domanda (mitigata leggermente con un spike subito dopo la formazione) che rimane valida in caso di ritracciamento.

Siamo in fase di compressione, la candela di venerdì è una inside.

TF giornaliero.

Struttura interna rialzista.

Visibile un bel triangolo simmetrico di continuazione, sotto abbiamo due zone giornaliere di domanda molto importanti in cui potrebbe si scendere a prendere ulteriore liquidità in caso di rottura al ribasso del triangolo.

Operatività.

Nonostante gli accadimenti (tensioni geopolitiche) l'indice tiene e non vedo candele ribassiste di volume, quindi seguo solo e sempre il trend primario.

Tenuto conto della formazione grafica si potrebbe sfruttare, in caso di rottura al rialzo del triangolo, un ulteriore allungo oltre i 50.000, con TP finale 50.400.

Occorre fare attenzione come sempre alle manipolazioni che vanno a prendere liquidità sopra e sotto queste conformazioni grafiche prima del movimento atteso.

Ideale sarebbe un'ulteriore discesa del prezzo verso i 48.100 per poi ripartire.

Scenari ribassisti sotto 47.818.

Restate sintonizzati, seguiranno aggiornamenti!

A presto

Mind Primacy

Disclaimer: tutte le analisi esposte attraverso questo profilo non rappresentano consigli finanziari, ma la mia personale visione basata sulle strategie operative di trading che utilizzo.

_____________________________________________________________________________

English

Hello everyone,

The great Jesse Livermore once said: TRADE WHAT YOU SEE, NOT WHAT YOU THINK.

If you appreciate my analysis method, please drop a like and follow my profile—it means a lot to me. Thank you!

Here is the translation into professional "TradingView style" English. I’ve used standard industry terminology (Demand Zones, Liquidity Sweeps, Inside Bars) to ensure it resonates with the global trading community.

US30 (DOW JONES): Technical Outlook & Key Levels (Target 50,400).

Weekly TF.

Bullish Structure & Ascending Channel The internal structure remains decidedly bullish. Price has been respecting a well-defined ascending channel since July 2025.

Weekly Demand Zone: There is a significant area of demand visible on the weekly chart. Although it was slightly mitigated by a spike shortly after its formation, it remains a valid "Point of Interest" (POI) in the event of a deeper retracement.

Price Action: We are currently in a compression phase; Friday’s close printed an Inside Bar, signaling a buildup of energy before the next major move.

Daily TF.

Symmetrical Triangle (Continuation Pattern) The daily chart confirms the bullish bias, currently consolidating within a clean Symmetrical Triangle.

Liquidity & Support: Below the current price action, there are two crucial Daily Demand zones. Should we see a downside break of the triangle, these areas will likely act as magnets to sweep liquidity before a potential reversal back into the primary trend.

Trading Strategy & Execution.

Despite geopolitical tensions, the index shows remarkable resilience. Since I am not seeing any bearish impulsive candles with high volume, I am strictly sticking to the Primary Trend.

Bullish Breakout: Considering the current chart formation, a breakout above the triangle's resistance could trigger a rally beyond 50,000.

Final Take Profit (TP): 50,400.

Optimal Entry: The ideal scenario would be a "stop hunt" or a liquidity grab towards the 48,100 level before the leg up begins.

Bearish Scenario: The bullish bias is invalidated with a sustained close below 47,818.

Risk Note: Watch out for typical manipulations (fakeouts) designed to grab liquidity above and below these chart patterns before the actual expansion occurs.

Stay tuned for further updates!

Best regards,

Mind Primacy

Disclaimer: All analyses shared on this profile do not represent financial advice; they reflect my personal market view based on my own trading strategies.

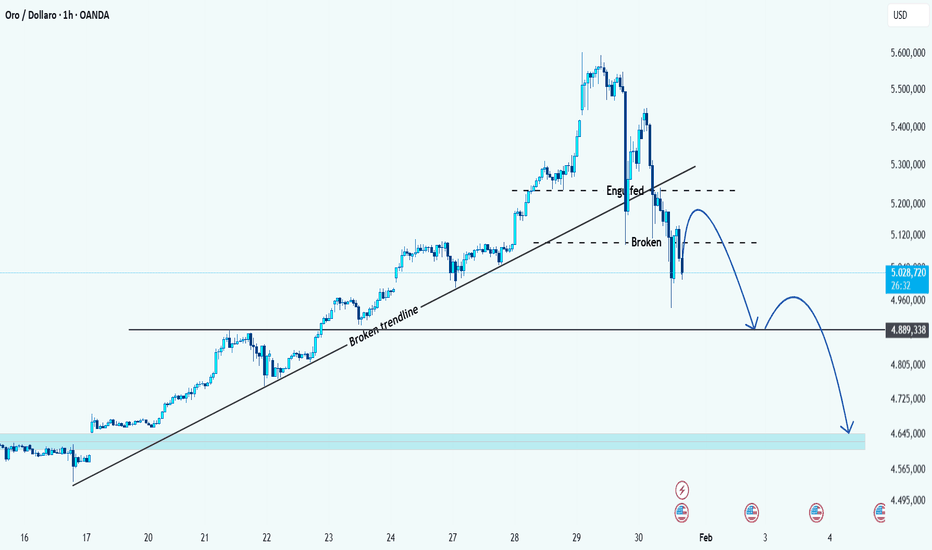

Oro (XAUUSD): si è verificata una conversione di tendenzaOro (XAUUSD): si è verificata una conversione di tendenza

Ciao!

L'oro è entrato in una fase ribassista di breve termine dopo aver perso un supporto tecnico chiave. Il mercato ha rotto la trendline ascendente, segnalando l'esaurimento del trend, seguito da una reazione di engulfing ribassista in prossimità della resistenza che ha confermato la pressione di vendita.

Il prezzo è ora sceso al di sotto del livello di struttura marcato, trasformando il precedente supporto in resistenza. Ciò suggerisce che qualsiasi pullback verso la zona di rottura sarà probabilmente venduto, piuttosto che sostenuto.

In base alla struttura attuale, la tendenza rimane ribassista, con una continuazione al ribasso favorita verso il livello di 4.890 e potenzialmente più in profondità nella zona di domanda inferiore se il momentum accelera.

Finché il prezzo rimane al di sotto della struttura di rottura e della trendline, i rally dovrebbero essere considerati movimenti correttivi all'interno di un contesto di continuazione ribassista.

EUR/USD: IL SISTEMA REGISTRA IL RITESTO ATTESOLa correzione di fine Gennaio non è una sorpresa: è la verifica della forza e il set-up per Febbraio. Il sistema è nella sua fase più prevedibile.

📍 STATO ATTUALE (Grafico 2h - Agg. 31 Gen):

🕐 TF: 2 Ore | Fase: Ritesto Tecnico

📉 Apertura: 1.18693 | Chiusura: 1.18511 (-16 pips)

🎯 Situazione: Il prezzo è rientrato nella Zona Chiave 1.1850-1.1837 identificata dal sistema 48 ore fa. Questo è il mercato che rispetta la logica dei livelli.

🔍 BILANCIO FINALE MAPPA DI GENNAIO: UN MESE SISTEMICO.

✅ LIVELLO 1 - 1.1590-1.1600

RISULTATO: Turning point del mese. Rimbalzo +400 pips.

✅ LIVELLO 2 - 1.1720-1.1730

RISULTATO: Pivot di conferma. Superato e diventato supporto.

✅ LIVELLO 3 - 1.1764-1.1770

RISULTATO: Target primario centrato e superato. Trampolino per l'estensione.

📊 IL SISTEMA IN AZIONE: DALLA PREVISIONE ALLA REAZIONE.

Il ritorno a 1.1850-1.1837 era lo Scenario A (Ottimale) previsto. Per il sistema, questa non è una perdita, ma la conclusione perfetta del ciclo di Gennaio e la premessa ideale per Febbraio.

🎯 LA ZONA DECISIONALE PER L'INIZIO DI FEBBRAIO:

Il prezzo si trova ora nell'area che determinerà il primo impulso del nuovo mese:

• Supporto Forte (Bullish Set-up): 1.1837 - 1.1850. Un rimbalzo da qui confermerebbe la forza rialzista residua e punterebbe a un retest di 1.1900+.

• Soglia di Allerta (Neutral/Bearish): 1.1810 - 1.1825. Una rottura sotto 1.1837 cercerebbe supporto qui. Cambierebbe il tono iniziale a rialzo.

• Supporto Strutturale (Ultima Difesa): 1.1783 - 1.1764. La "zona madre". Un ritorno qui indicherebbe un consolidamento più profondo prima di qualsiasi ripresa.

⚠️ SCENARI SISTEMICI PER I PRIMI GIORNI DI FEBBRAIO:

• SCENARIO 1 (SET-UP PREFERITO - 60%): Ritesto completo della zona 1.1837-1.1850 con reazione rialzista e chiusura sopra 1.1870. Primo target Febbraio: 1.1920.

• SCENARIO 2 (ESTENSIONE CORRETTIVA - 35%): Rottura di 1.1837 e test di 1.1810-1.1825. Il sistema attenderebbe un pattern di inversione (es. hammer, divergence) in quell'area prima di considerare long.

• SCENARIO 3 (FORZA INATTESA - 5%): Rimbalzo immediato e sostenuto sopra 1.1900. Il sistema classificherebbe questo movimento come "anticipato" e posticipo l'ingresso al primo ritracciamento successivo.

📚 DIDATTICA AVANZATA: LA BELLEZZA DEL RITESTO PREVISTO.

Questa è l'essenza del trading sistemico:

Il mercato cerca conferme: Dopo una forte mossa (su 1.2000), cerca un livello di conferma (1.1850) per attrarre nuovo capitale.

Il sistema non ha emozioni: La correzione non è "persa" o "sbagliata". È una fase del piano identificata in anticipo.

La pazienza è tattica: Il sistema ora osserva COME il prezzo reagisce alla zona. La reazione (rimbalzo pulito, consolidamento, rottura) ci darà l'istruzione operativa.

🔥 BILANCIO SISTEMA GENNAIO - CONFERMATO:

• Pips Gennaio: Oltre 400 pips realizzati.

• Precisione Live: Il ritorno nella zona 1.1850-1.1837 conferma l'affidabilità dell'identificazione delle aree chiave.

🎤 IL MIO STATO OPERATIVO (Esempio Reale):

*"Portafoglio in CASH dalla presa di profitto a 1.1980. Osservatore attivo della reazione a 1.1850-1.1837. Il primo ingresso di Febbraio scatterà solo al segnale di conferma dal sistema."*

🎯 PROSSIMA MOSSA DEL SISTEMA:

DOMENICA USCIRÀ LA MAPPA STRUTTURALE DI FEBBRAIO.

Conterrà i nuovi 3-4 Livelli Chiave del mese, definiti sulla base della struttura di Gennaio e dei cicli temporali del sistema.

👉 NON PERDERE LA MAPPA DI FEBBRAIO

Il sistema ha chiuso un mese epico e si prepara al prossimo con la stessa precisione.

Commenta "FEBBRAIO" se sei pronto ad analizzare con me la nuova mappa domenica.

#EURUSD #ForexTrading #SistemaChiave #KeyLevels #MetodoMicheleCZ #AnalisiMensile #Transizione #RitestoTecnico #Febbraio #TradingPlan #Forex #FinancialMarkets #Precisione

Correzione di ciclo minore in corso chiusura Onda (4) Intermedia🧭 STRUTTURA GENERALE

Il movimento recente non rappresenta la fine del trend rialzista primario, ma la conclusione di un sotto-ciclo impulsivo che ora sta scaricando momentum tramite una Onda (4) Intermedia correttiva.

La sequenza resta costruttiva sul timeframe alto:

Trend maggiore ancora rialzista

Correzione attuale = fase di riequilibrio

Obiettivo strutturale = preparazione della futura Onda (5) Intermedia

Non siamo in distribuzione macro, ma in pausa tecnica del trend 🔄

📈 MOVIMENTO APPENA COMPLETATO

L’ultima gamba rialzista ha completato una struttura impulsiva minore in 5 onde, con accelerazione finale tipica di esaurimento ciclico di breve.

Questo ha generato:

Eccesso di estensione

Perdita di pendenza del trend

Rottura della micro-struttura rialzista

Segnali coerenti con inizio fase correttiva, non con inversione primaria.

📉 FASE ATTUALE: ABC DI ONDA (4)

La prima discesa configura la Onda A correttiva.

Il mercato può ora sviluppare una Onda B tecnica di rimbalzo, seguita da una Onda C finale di completamento.

Questa sequenza ha funzione di:

Scaricare pressione direzionale

Riequilibrare il prezzo

Costruire base per la prossima espansione

Il rimbalzo B resta parte della struttura correttiva ⚠️

🎯 ZONA CHIAVE DI COMPLETAMENTO (4)

L’area 4.500 – 4.600 rimane tecnicamente rilevante perché:

1️⃣ È ex area di breakout dell’impulso precedente

2️⃣ Rispetta i ritracciamenti tipici di una Onda (4) Intermedia

3️⃣ Coincide con una precedente zona di accumulazione

Qui mi aspetto progressivo esaurimento ribassista e compressione di volatilità.

⚠️ INVALIDAZIONE SCENARIO

Lo scenario viene invalidato se:

Il prezzo rompe e consolida sotto 4.450

Oppure se la struttura correttiva si estende oltre i parametri tipici di una (4) Intermedia

In quel caso il mercato starebbe probabilmente transitando verso una correzione di grado superiore.

🧠 CONCLUSIONE

Non è una fine ciclo.

È una fase di digestione del trend prima della prossima espansione direzionale.

La chiave è distinguere grado ciclico e struttura, evitando di interpretare una correzione intermedia come inversione primaria 📊

Ti piace questa analisi? Supporta il mio lavoro: lascia un LIKE, COMMENTA la tua visione qui sotto e SEGUIMI per non perdere i prossimi setup!

BTC ETH SOL MSTR Aggiornamento rapidoBTC ETH SOL MSTR Aggiornamento rapido

La principale differenza nel crollo odierno tra criptovalute e metalli è che oggi le criptovalute avevano un obiettivo di minimo e i metalli di massimo, e potete vedere che le criptovalute stanno attraversando inversioni rosse, il che implica che dovrebbero ottenere un forte rimbalzo domani. TUTTAVIA, domani potrebbe esserci un massimo, quindi, se siete stati sorpresi a detenere posizioni LONG, dovreste chiuderle domani perché i metalli non sono ancora pronti, quindi il pump delle criptovalute sembra essere fallito ieri, come ho scritto, e potrebbe scendere ulteriormente la prossima settimana.

Buona fortuna! e state al sicuro 🙏🏻

Di nuovo 1,19200Siamo di nuovo in prossimità di 1,19200, proiezione NT -di Hosoda- che parte da uno swing iniziato a Settembre 22-, proiezione testata, e rifiutata, a Settembre 25.

E' molto probabile che Fiber ci voglia andare subito o magari dopo un ritracciamento in area 1,1750 -come ipotizzato nello scenario 2H di seguito illustrato-.

Settimanale corretto

Le cose cambiano, un occhio ai margini.Dopo il recente movimento al ribasso partendo da 97k usd, il prezzo ha creato nuove zone che modificano il mio scenario ipotetico sul breve e sul medio ma non sul lungo periodo. Certo è difficile pensare che lasceranno in pace gli orsi che hanno shortato, con i margini sui 104/108k usd, ma prendo atto che il mercato ha deciso così, si prospettano tempi duri con molti falsi segnali, tranne uno. Se il prezzo andasse sotto gli 80k usd, accadrebbe un aumento della volatilità con movimenti bruschi al ribasso, più passa il tempo più il prezzo rimane sotto, aver bucato gli 86k usd come niente non è un buon segnale per i rialzisti. I market maker hanno fatto incetta di margini, un affondo adesso farebbe le fortune di chi è orso oggi e ripeto, per come si sta muovendo il prezzo di btc negli ultimi anni, non penso che la renderanno facile, i market maker faranno soffrire tutti sia rialzisti che i ribassisti. Posso sbagliare ma a pensar male spesso si azzecca.

L'oro vive un'altalena di emozioni: le battaglie fondamentali siL'oro vive un'altalena di emozioni: le battaglie fondamentali si intensificano, il supporto tecnico chiave viene messo alla prova 🎢

Venerdì (30 gennaio), l'oro spot ha continuato il suo andamento volatile durante le sessioni asiatiche ed europee, vivendo il secondo giorno consecutivo di vendite su larga scala. Attualmente si attesta intorno ai 5.195 dollari l'oncia, in calo di circa il 3,4% rispetto alla giornata precedente. In precedenza, i prezzi dell'oro avevano registrato un rialzo parabolico dall'inizio del mese, con un incremento di oltre il 25% e toccando ripetutamente massimi storici nelle ultime due settimane. Tuttavia, il mercato di ieri (29 gennaio) è stato davvero mozzafiato: i prezzi dell'oro sono saliti al massimo storico di 5.596,33 dollari prima di precipitare a circa 5.097 dollari, superando in un solo giorno i 500 dollari, stabilendo un record di volatilità raramente visto negli ultimi anni! 😱

🔍 Intensa battaglia tra fattori fondamentali rialzisti e ribassisti

Pressioni negative:

L'accordo sui finanziamenti governativi spinge il dollaro 🇺🇸: Il Partito Democratico statunitense e la Casa Bianca hanno raggiunto un accordo sui finanziamenti temporanei per il Dipartimento della Sicurezza Interna, sostenendo il dollaro in un clima di ottimismo sulla possibilità di evitare una chiusura delle attività governative. L'indice del dollaro USA è leggermente salito a circa 96,50, esercitando pressione sull'oro denominato in dollari.

Il sentiment di presa di profitto è forte 💸: I prezzi dell'oro erano precedentemente aumentati troppo e troppo rapidamente, spingendo i trader a prendere profitti vicino ai massimi storici, innescando vendite tecniche.

Fattori di supporto:

Preoccupazioni per la politica e l'indipendenza della Federal Reserve ⚖️: Trump ha nuovamente criticato la Federal Reserve e ha chiesto un taglio significativo dei tassi di interesse. Sebbene la Fed abbia temporaneamente mantenuto invariati i tassi di interesse, il mercato è preoccupato per l'interferenza politica nella politica monetaria. Il contesto di bassi tassi di interesse fornisce un supporto a lungo termine all'oro.

I rischi geopolitici persistono 🌍: gli Stati Uniti stanno rafforzando il loro dispiegamento militare in Medio Oriente, permangono divergenze fondamentali nei colloqui di pace tra Russia e Ucraina e incertezze come le minacce tariffarie di Trump contro il Canada continuano a stimolare la domanda di beni rifugio.

Focus su inflazione e dati economici 📊: il mercato è concentrato sui dati dell'indice dei prezzi alla produzione statunitense e sui discorsi dei funzionari della Federal Reserve più avanti nel corso della giornata, che influenzeranno l'andamento del dollaro e quindi determineranno le fluttuazioni del prezzo dell'oro.

📉 Analisi tecnica: la linea di tendenza chiave diventa un'ancora di salvezza per tori e orsi

Dal punto di vista del grafico tecnico, i prezzi dell'oro si trovano in una fase critica:

Il grafico a 4 ore mostra segnali ribassisti 📉: l'istogramma MACD si sta espandendo negativamente e l'RSI è sceso sotto la linea mediana di 50, indicando una maggiore pressione ribassista a breve termine.

La trendline ascendente è cruciale ⚠️: La trendline ascendente formata dal minimo di $4670 fornisce attualmente supporto intorno a $5070. Se questo supporto dovesse reggere, i prezzi dell'oro potrebbero riprendere il loro rimbalzo; se il prezzo di chiusura scendesse al di sotto di questo livello, potrebbe aprirsi un significativo potenziale di ribasso, testando l'area $4990-$5000.

La volatilità di ieri rivela livelli chiave 🔑: Dopo il forte calo, i prezzi dell'oro hanno trovato un supporto di acquisto intorno a $5160 e sono rimbalzati di circa $160, indicando una certa pressione di acquisto in quell'area. La prima resistenza è attualmente a $5245; un rimbalzo a questo livello potrebbe rappresentare un'opportunità di vendita allo scoperto. Il supporto chiave si trova nell'intervallo $4990-$5000.

🎯 Prospettive di mercato e strategia di trading

Dopo aver subito un'impennata estrema, l'oro si trova attualmente in una fase di consolidamento di alto livello. Le notizie fondamentali sono contrastanti, mentre tecnicamente si trova ad affrontare un test di supporto chiave. Soprattutto oggi, venerdì, si consiglia cautela riguardo al rischio di un aumento della volatilità e di un secondo pullback verso la fine della sessione.

Raccomandazioni di trading:

Se rimbalza a circa $ 5245, si consideri una piccola posizione corta con un ordine stop-loss al massimo precedente, puntando all'area di $ 5000.

Se scende direttamente al di sotto del supporto della trendline di $ 5070, si può aprire una posizione corta dopo un rimbalzo, puntando all'area di supporto $ 4990-$ 5000.

Le posizioni lunghe non sono consigliate per acquistare alla cieca durante il ribasso; attendere che il prezzo si stabilizzi al di sopra del supporto chiave e mostri segni di stabilizzazione.

Promemoria: il mercato attuale è altamente volatile; gli ordini stop-loss dovrebbero essere più ampi e la gestione delle posizioni è fondamentale! Il sentiment di mercato a breve termine sta guidando il mercato; si consiglia di reagire in modo flessibile in base agli sviluppi delle notizie.

L'oro ha raggiunto il picco? Il mercato non ha ancora fornito una risposta chiara. In un contesto di volatilità significativamente aumentata, gli investitori devono rimanere cauti e attendere pazientemente che la struttura del mercato diventi più chiara! ⚠️💡

Oro – Prospettive per la nuova sessione (orientamento rialzista)Dopo una brusca correzione, l'oro si è mantenuto saldamente nella zona di supporto 5.110-5.180, coincidente con il margine inferiore del canale rialzista di medio termine. Questa è una zona in cui gli acquirenti hanno reagito con forza in diverse occasioni.

L'attuale struttura dei prezzi suggerisce un'alta probabilità che l'oro rimbalzi in linea con il trend principale, dirigendosi verso l'area target 5.450-5.470.

Fattori macroeconomici rafforzano lo scenario rialzista:

I rendimenti statunitensi sono leggermente diminuiti, poiché il mercato ha rallentato le aspettative di una Fed aggressiva.

Il sentiment sui beni rifugio è aumentato a causa dell'instabilità geopolitica e della volatilità del dollaro statunitense.

Il denaro sta tornando verso i beni rifugio, con l'oro che ne ha beneficiato maggiormente.

Questi fattori continuano a supportare il trend rialzista di medio termine per l'oro.

Scenario principale:

Oro al di sopra della forte zona di supporto → alta probabilità di un rimbalzo continuo.

Se si verifica un leggero calo al di sotto della zona verde, è probabile che si tratti di una falsa rottura prima di una nuova spinta verso l'alto. Quali sono le vostre opinioni? Condividetele così possiamo analizzare la situazione più in dettaglio!

L'oro massacra i tori! Acquista in area 5110!

In precedenza avevo previsto un significativo calo dell'oro, motivo per cui ho evitato di inseguire il rialzo.

Ho piazzato rapidamente ordini long quando l'oro è crollato intorno a 5100 e da allora li ho mantenuti.

L'oro ha raggiunto un massimo a breve termine e sta subendo un forte calo. L'attenzione a breve termine è rivolta alla stabilizzazione e a un rimbalzo, in particolare intorno al livello di supporto 5110-5100. Il mercato è altamente volatile, il che indica una manipolazione del mercato.

Attenzione a un rimbalzo a 5300-5400!

Acquista in caso di calo in area 5110-5100! Acquista! Acquista!

Ho sentito dire che il nuovo presidente della Fed sarà annunciato entro una settimana, quindi dare un po' di respiro al mercato è una buona cosa.

Dopo un mercato frenetico, spesso c'è un periodo di silenzio, e una pausa è comprensibile. Tuttavia, è importante notare che la prossima settimana è previsto il rapporto sulle buste paga non agricole, e questa domenica ci si chiede se il governo statunitense riuscirà a superare la chiusura. La scelta del presidente della Fed non fa che gettare benzina sul fuoco. Soprattutto domani, un venerdì già folle, con l'aiuto di persone che la pensano come noi, sarà sicuramente un Black Friday ancora più forte, con sciami di cigni neri!