XAUUSD in Area Chiave: Supply, Demand e LiquiditàSu XAUUSD il prezzo sta arrivando in una zona di supply importante, dove in passato il mercato ha reagito con forza, sopra i massimi c’è liquidità buy-side che potrebbe essere prima presa, per poi valutare un possibile rifiuto.

Al ribasso è presente una zona di demand da prendere solo come target essendo già stata rotta.

In questo contesto non entriamo ancora, aspettiamo conferme chiare (shift di struttura o segnali di rifiuto/continuazione).

L’oro resta sostenuto dall’incertezza macro e dalle aspettative sui tassi USA, ma nel breve può muoversi per prese di liquidità prima di scegliere una direzione.

Idee della comunità

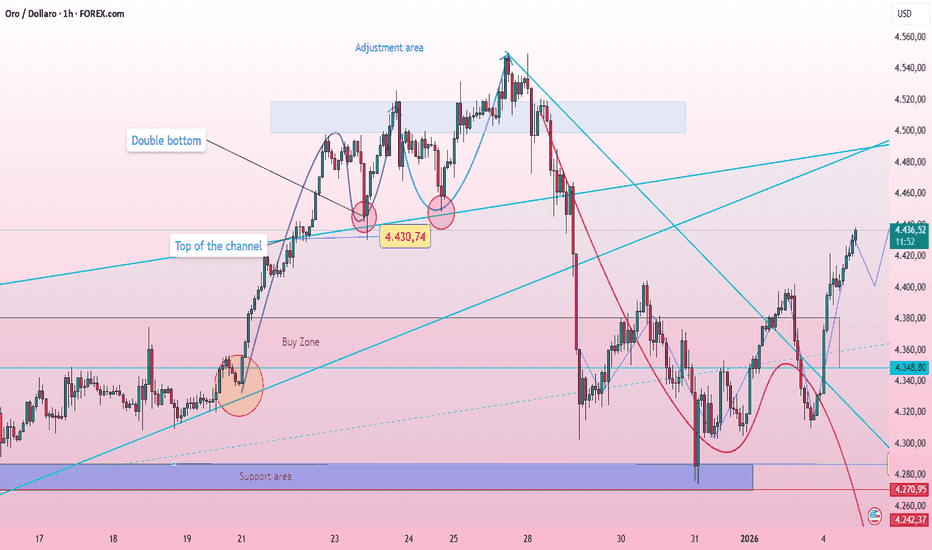

XAUUSD (H1) – Testa e spalle invertita confermataInverse Testa & Spalle confermato, ma attenzione vicino al POC 💛

Panoramica del mercato

L’oro spot ha superato i $4,470/oz, estendendo la sua forte performance dopo aver toccato più volte massimi storici nel 2025. Il contesto più ampio rimane rialzista, sostenuto dalle preoccupazioni relative alla guerra commerciale, dall’instabilità geopolitica in corso e da una politica monetaria espansiva nelle principali economie. Forti e persistenti acquisti da parte delle banche centrali continuano a supportare le prospettive a lungo termine dell’oro fino al 2026.

Visione tecnica – Inverse Testa & Spalle

Nel grafico H1, l'oro ha chiaramente formata una struttura Inverse Testa & Spalle:

Spalla sinistra: Formata dopo il primo forte ribasso

Testa: Una fase di liquidità più profonda con forte rifiuto

Spalla destra: Minimo più alto, mostrando che i venditori stanno perdendo slancio

Linea del collo / zona POC: Intorno all'area 4460–4470, dove il prezzo sta attualmente reagendo

La rottura sopra la linea del collo conferma l'intento rialzista. Tuttavia, il prezzo sta attualmente negoziando intorno a un POC (Punto di Controllo), che è spesso soggetto a reazioni psicologiche e a movimenti di prezzo irregolari.

Livelli chiave da monitorare

Zona di continuazione rialzista

Rimanere sopra la linea del collo mantiene valida la struttura rialzista.

Un'accettazione pulita sopra il POC apre la strada per una continuazione verso una liquidità più alta e obiettivi di estensione di Fibonacci.

Ritrazione & zona di rischio

Rischio di liquidità: 4333 – 4349

Se il mercato non riesce a mantenersi sopra la linea del collo, una ritrazione più profonda in questa zona di liquidità è possibile prima che gli acquirenti intervengano nuovamente.

Contesto fondamentale

Il recupero dell'oro è guidato dalle paure della guerra commerciale, dalle tensioni geopolitiche e dalle aspettative di una politica monetaria più flessibile a livello globale.

La domanda delle banche centrali rimane un pilastro chiave a supporto dei prezzi.

Nel 2026, la performance dell'oro continuerà a essere influenzata dalla valutazione del USD, dal sentiment generale del rischio e dalle decisioni delle politiche delle banche centrali.

Approccio al trading di Lana

Niente inseguimenti vicino al POC. Aspettati reazioni e movimenti falsi.

Preferire acquistare durante le ritrazioni piuttosto che entrare ai massimi.

Se il prezzo si mantiene sopra la linea del collo con una struttura forte, la continuazione rialzista rimane lo scenario principale.

Se la linea del collo fallisce, aspetta pazientemente che la liquidità venga portata verso il basso prima di cercare nuovi set up di acquisto.

Questa analisi riflette la visione personale del mercato di Lana ed è solo a scopo di studio. Gestisci sempre il rischio con attenzione. 💛

Reazione liquidità XAUUSD H1 dopo picco geopoliticoL'oro è aumentato fortemente all'inizio della settimana poiché le crescenti tensioni geopolitiche hanno incrementato la domanda di beni rifugio, mentre le aspettative di ulteriori tagli ai tassi da parte della Fed hanno continuato a supportare la narrativa generale rialzista. Da una prospettiva tecnica, il prezzo sta ora reagendo attorno a zone chiave di liquidità e di Fibonacci piuttosto che seguire una tendenza impulsiva.

PANORAMICA TECNICA

Su H1, l'oro ha subito un forte sell-off seguito da una ripresa, formando una reazione a forma di V che suggerisce una pulizia aggressiva della liquidità.

Il prezzo attualmente sta negoziando al di sotto delle zone di rottura precedenti, indicando che l'offerta rimane attiva a livelli più elevati.

La struttura di mercato favorisce le vendite sui rimbalzi nel breve termine, mentre ritratti più profondi potrebbero attrarre nuovi acquirenti.

LIVELLI CHIAVE E COMPORTAMENTO DEL MERCATO

Zone di vendita superiori (offerta e confluenza di Fibonacci):

4497 – 4500 (zona di vendita FVG, area premium)

4431 – 4435 (Fibonacci + ex supporto diventato resistenza)

Queste zone rappresentano aree in cui i venditori sono intervenuti aggressivamente in precedenza, rendendole importanti livelli di reazione se il prezzo si riprende.

Liquidità dal lato acquisto inferiore:

4345 – 4350 (Valore Basso / zona di liquidità dal lato acquisto)

Quest'area si allinea con il supporto della linea di tendenza e l'accumulo precedente, rendendola un livello chiave da monitorare per una reazione rialzista se il prezzo si sposta verso il basso.

FLUSSO DI PREZZO PREVISTO

Nel breve termine: il prezzo potrebbe continuare a consolidarsi e a ruotare tra resistenza e liquidità sottostante, con azioni di prezzo probabilmente a zigzag.

Un rifiuto dalle zone di resistenza superiori potrebbe portare a un altro movimento verso il basso verso la liquidità dal lato acquisto.

Se la liquidità dal lato acquisto viene assorbita e difesa, il mercato potrebbe tentare un altro movimento di recupero.

CONTESTO FONDAMENTALE

La forza dell'oro è sostenuta da due fattori principali:

Aumento del rischio geopolitico, che accresce la domanda di attività sicure.

Aspettative accomodanti dalla Federal Reserve, poiché i mercati continuano a incorporare ulteriori tagli ai tassi, riducendo il costo opportunità di detenere beni non fruttiferi come l'oro.

Questi fondamentali supportano l'oro su timeframe più elevati, anche se le correzioni tecniche nel breve termine si stanno sviluppando.

VISIONE D'INSIEME

Il bias a medio termine rimane costruttivo grazie al supporto macro e geopolitico.

L'azione di prezzo a breve termine è guidata dalla liquidità e dalle zone di reazione piuttosto che dalla continuazione della tendenza.

La pazienza è fondamentale: lasciare che il prezzo interagisca con i livelli principali prima di impegnarsi nel prossimo movimento direzionale.

Lascia che il mercato mostri le sue intenzioni sulla liquidità.

Argento (XAG), il leader del 2025: può salire ancora?All’interno del comparto dei metalli preziosi nel mercato delle materie prime, l’argento è stato il leader nel 2025, con una performance superiore al 150 %, pari al doppio di quella dell’oro. L’argento è stato sostenuto da una combinazione di fattori fondamentali e tecnici:

• Una forte correlazione positiva con il prezzo dell’oro

• Una fase di sovraperformance tecnica (segnali rialzisti del rapporto Argento/Oro nel 2025) rispetto all’oro

• Una forte domanda industriale (IA, energia solare, veicoli elettrici)

• Negli Stati Uniti, l’argento è stato inserito nella lista dei minerali critici dal governo USA

• Una forte domanda finanziaria tramite gli ETF sull’argento negli Stati Uniti, favorita dalla debolezza del dollaro nel 2025 e dal calo dei tassi nominali e reali

• Naturalmente, il persistente contesto geopolitico e il ruolo di bene rifugio dei metalli preziosi

Con l’argento (XAG) divenuto la terza maggiore capitalizzazione di mercato a livello globale, dietro all’oro e al titolo Nvidia, anche l’analisi tecnica fornisce un segnale rialzista per la tendenza di fondo, a condizione che il prezzo rimanga al di sopra del supporto chiave a 49 dollari.

Dal punto di vista grafico, la rottura dei massimi storici ha convalidato un’accelerazione rialzista di lungo periodo, tipica di un mercato che entra in una fase di “price discovery”. I volumi scambiati confermano questo movimento, evidenziando una crescente partecipazione degli investitori istituzionali e una netta espansione della liquidità. La struttura di mercato resta per ora solida, con fasi di consolidamento brevi e poco profonde, segno di una pressione d’acquisto persistente, in particolare attraverso gli ETF sull’argento statunitensi.

Sul piano macroeconomico, l’ambiente rimane favorevole agli asset reali. La graduale normalizzazione della politica monetaria statunitense, unita a un rallentamento della disinflazione, mantiene una pressione al ribasso sui tassi reali, un fattore storicamente molto favorevole per l’argento. A ciò si aggiunge un deficit strutturale dell’offerta, poiché gli investimenti minerari non sono aumentati a sufficienza negli ultimi anni per soddisfare la crescita della domanda industriale.

Tuttavia, dopo una salita così spettacolare, il rischio di correzioni tecniche non può essere escluso. Sono probabili prese di profitto di breve periodo, soprattutto considerando che l’argento ha nettamente sovraperformato l’oro negli ultimi otto mesi.

In termini di prospettive di lungo periodo, la tendenza resta rialzista finché l’ex massimo storico, ovvero 49 dollari, funge da supporto. È importante tenere presente che, prima o poi, il mercato tornerà a testare questo livello di prezzo.

In conclusione, l’argento mantiene un profilo fondamentale e tecnico molto attraente anche nel 2026. Occorre però prestare attenzione a una fase di ritracciamento verso il supporto, che probabilmente si manifesterà nel primo trimestre del 2026. Finché la tendenza di fondo rimane intatta, XAG resta un asset strategico all’interno di un’allocazione orientata alla protezione dall’erosione monetaria e alla diversificazione di fronte alle incertezze economiche e geopolitiche.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

XAUUSD (H2) – PRIORITÀ ACQUISTO oggi L'oro mantiene il livello sopra 4,400 grazie ai flussi verso i beni rifugio | Liquidità di trading, non inseguire

Breve riepilogo

L'oro ha iniziato la settimana con un forte slancio, superando 4,400 durante la sessione asiatica, poiché i mercati globali si sono spostati verso beni rifugio. Il rischio geopolitico è il principale motore dopo le notizie di attacchi aerei statunitensi in Venezuela e la detenzione del presidente Nicolás Maduro e di sua moglie.

Con questo sfondo, il mio piano per oggi è semplice: dare priorità agli accordi di ACQUISTO nelle zone di liquidità e evitare il FOMO mentre il prezzo è elevato.

1) Contesto macro: Perché l'oro è supportato

Quando il rischio geopolitico aumenta, il capitale tende a fluire verso l'oro.

Le sessioni guidate da notizie spesso portano a:

✅ rapidi pump, ✅ sweep di liquidità, ✅ candele/spread più ampi.

➡️ L'esecuzione più sicura è attendere i ribassi nelle zone di acquisto predefinite, non inseguire i massimi.

2) Visione tecnica (basata sul tuo grafico)

Su H2, l'oro è rimbalzato bruscamente e il tuo grafico evidenzia chiare aree di esecuzione:

Livelli chiave per oggi

✅ Zona di acquisto: 4340 – 4345 (zona di pullback di trend/struttura)

✅ Forte liquidità: banda di supporto inferiore (contrassegnata sul grafico)

✅ Zona di vendita: 4436 – 4440 (area di fornitura/reazione a breve termine)

✅ Vendita swing / obiettivo: 4515 – 4520 (obiettivo più alto/zona di presa di profitto)

3) Piano di trading (stile Liam: esegui il livello)

Scenario A (priorità): ACQUISTA il pullback in 4340–4345

✅ Acquista: 4340 – 4345

SL (guida): sotto la zona (regola in base allo spread/struttura TF inferiore)

TP1: 4400 – 4410

TP2: 4436 – 4440

TP3: 4515 – 4520 (se il momentum continua con le notizie)

Logica: 4340–4345 offre un R:R più pulito rispetto a inseguire sopra 4,400.

Scenario B: Se il prezzo rimane sopra 4,400 e scende leggermente

Cerca di acquistare solo su segnali di tenuta chiari vicino al supporto più prossimo/forte liquidità (M15–H1).

Non raccomando ancora ingressi FOMO nella volatilità delle notizie.

Scenario C: VENDITA reazione (scalping) a fornitura

✅ Se il prezzo tocca 4436–4440 e mostra debolezza:

Scalping vendita: 4436 – 4440

SL: sopra la zona

TP: verso il recupero in 4400–4380

Logica: Questa è un'area di fornitura a breve termine — buona per rapidi prelievi di profitto, non per un'inversione a lungo termine.

4) Note (evita di essere travolto)

La sessione asiatica può aumentare bruscamente in caso di notizie → attendi conferme di pullback.

Riduci la dimensione se gli spread si allargano.

Esegui solo quando il prezzo raggiunge il livello e mostra una chiara reazione (rifiuto/engulf/MSS).

Qual è il tuo piano per oggi: acquistare il pullback di 4340–4345 o attendere che il prezzo salga a 4515–4520 prima di rivalutare?

[ANALISI PREDITTIVA] -Cosa mi aspetto oggi sul Nas ⭢ dalle 15:30Price Action chiaramente rialzista, con massimi e minimi crescenti. Mi aspetto un induzione ribassista che vada a creare liquidità short quindi sul suo massimo, per poi proseguire long.

Questo è quello che vorrei vedere. Ci vediamo dopo con l'aggiornamento del trade.

GOLD | Oro scoppia per l'attacco in Venezuela.Salve traders, come state?

Vi chiedo la gentilezza di Boostare questo post e di seguire il mio profilo così da favorire la mia divulgazione gratuita, a voi costa pochissimo ma per me fa un'enorme differenza.

----------------------------------------------------

Buona sera a tutti.

Come potete vedere l'oro oggi ha pompato molto a rialzo, addirittura gappando LONG in apertura, ovviamente tutto ciò è dovuto all'attacco americano in Venezuela e la cattura di Maduro che ha creato molta instabilità e tensione nel mondo e a mercato.

Ovviamente l'analisi di ieri non cambia e restano attive sempre le stesse zone, nonostante questa situazione possa apprezzare notevolmente il nostro metallo giallo.

Attendo con ansia la zona dei 4520$ per oncia, la stessa di ieri, la fresh supply più vicina e che combacia con la zona di origine short giornaliera.

Ci aggiorniamo domani per la befana.

- Fulmine VERDE: Zona di valutazione LONG;

- Fulmine ROSSO: Zona di valutazione SHORT.

Fatemi sapere cosa ne pensate nei commenti.

----------------------------------------------------

Operate sempre responsabilmente con il rischio che potete permettervi.

Questa è solo un'analisi che condivido con voi e da cui potete prendere spunto, non consideratelo un segnale.

Buona valutazione e buon trading.

Ciau.

Aggiornamento posizione Dopo essere tornato a BE grazie al roll, (anche l'ETC ne giova), il movimento a ribasso e proseguito facendo tornare la posizione in sofferenza. Allo stato attuale, la manterrò finché ci sarà una situazione di Backwardation continuerà cioè fino al roll di febbraio.

Ormai sono convinto che la posizione si chiuderà con una perdita o al massimo a BE, la "sfida" ora è gestirla in modo da non rimetterci il meno possibile.

Del resto gli stop fanno parte di questo lavoro e il Natural gas, per quanto lo abbia studiato prima dell'apertura delle posizione non è uno strumento facile da trattare, anche se può dare grandi soddisfazioni.

EUR/USD: Target 1.1744 Centrato! Nuovo Range StabilitoEUR/USD: PRECISIONE ANNUALE! Target 1.1744 Centrato in 48 Ore

Il 2026 conferma la nostra precisione chirurgica! Il cross ha raggiunto esattamente il target 1.1744 (ora 1.1745) stabilendo un nuovo range tecnico per le prossime sessioni.

📊 BILANCIO OPERATIVO:

✅ Target 1.1744: CENTRATO con precisione assoluta

📍 Prezzo attuale: 1.1724 (dopo presa di profitti)

📈 Movimento: Da 1.1720 a 1.1745 (+25 pips netti)

🎯 R/R ottenuto: 1:3 (entry 1.1720, stop 1.1715)

🎯 NUOVO RANGE TECNICO STABILITO:

LIMITI DEL NUOVO RANGE:

🛡️ Supporto inferiore: 1.1720-1.1722 (testato e tenuto)

🎯 Resistenza superiore: 1.1744-1.1745 (nuovo massimo)

📏 Ampiezza range: 24 pips (compatto ed efficiente)

⏳ Durata prevista: 2-4 sessioni prima di espansione

PROSSIMI LIVELLI CHIAVE:

🎯 Breakout rialzista: Superamento 1.1745 → Target 1.1783

🎯 Breakdown ribassista: Rottura 1.1720 → Target 1.1693

🔄 Scenario preferito: Consolidamento nel range 1.1720-1.1745

📈 INDICATORI POST-TARGET:

📊 Volume: In calo dopo raggiungimento target

⚖️ RSI: 52 (neutro dopo movimento)

📉 Momentum: MACD neutro su timeframe 2H

💰 Sentiment: Equilibrio tra compratori e venditori

📚 DIDATTICA: TRADING I RANGE COMPATTI

Range di 20-30 pips offrono opportunità eccellenti:

IDENTIFICAZIONE: 3+ test su supporto/resistenza senza rottura

ENTRY: Ai limiti del range con stop 5-10 pips oltre

TARGET: Altro lato del range (risk 1:2 minimo)

MANAGEMENT: Uscire al target o prima se momentum cala

💡 LA MIA GESTIONE CORRENTE:

"Profitti presi a 1.1744. Ora osservo per nuovo setup ai limiti del range"

🔥 PERFORMANCE 2026 AGGIORNATA:

Primo trade 2026: ✅ Vinto (+25 pips)

Accuracy 2026: 100% (1/1)

Pips totali: 434+ (continuando da 2025)

⚡ INSIGHT STATISTICO:

"I range compatti (20-30 pips) hanno l'80% di probabilità di espandersi entro 5 sessioni"

#EURUSD #ForexTrading #TechnicalAnalysis #RangeTrading #TargetAchieved #TradingIdeas #Forex #PriceAction #TradingSignals #RiskManagement #FinancialMarkets #TradingEducation

L'oro si concentrerà sul livello di supporto di 4270.

Venerdì ho fornito una strategia di trading alla community di TradingView e ai gruppi pubblici, consigliando di vendere sui rialzi vicino a 4400-4405. Il prezzo ha raggiunto un massimo di 4402 durante la sessione di trading statunitense, prima di subire pressioni di vendita e scendere a circa 4310. Seguendo la mia strategia, i nostri clienti partner hanno aperto posizioni short a 4400 e i trader che hanno aderito al piano hanno ottenuto profitti sostanziali.

I. Analisi e sviluppi del mercato

Venerdì (2 gennaio), l'oro spot ha registrato un rialzo seguito da un calo. Durante le sessioni asiatiche ed europee, i prezzi sono leggermente aumentati, raggiungendo un massimo intraday di 4402,3 USD/oncia all'inizio della sessione statunitense, prima di scendere a circa 4309,9 USD/oncia. Alla fine ha chiuso a 4332 USD/oncia, mostrando chiari segnali di pressione "compra le voci, vendi le notizie".

Principali sviluppi di mercato:

Aumento dei margini del CME: il CME Group ha aumentato i requisiti di margine per i futures su oro, argento e altri metalli, frenando gli acquisti speculativi a breve termine.

Pressione da prese di profitto: dopo i significativi guadagni precedenti, alcuni investitori hanno optato per prese di profitto o ribilanciamento dei propri portafogli.

Supporto al rischio geopolitico: la domanda di beni rifugio a lungo termine rimane, ma la sua forza trainante dei prezzi a breve termine si è leggermente indebolita.

II. Analisi tecnica: il pattern range-bound persiste

Struttura attuale:

Ampio intervallo di trading: 4270 – 4405 USD/oncia

Resistenza chiave: 4400-4405 (recente pressione a doppio massimo; è necessaria una rottura per un'inversione rialzista)

Resistenza a breve termine: 4365-4370 (resistenza di rimbalzo primaria per lunedì)

Supporto chiave: 4270-4275 (limite inferiore dell'intervallo; una rottura al di sotto potrebbe aprire un ulteriore ribasso)

Segnali sul grafico orario:

Il rally di venerdì e il successivo calo confermano una forte pressione di vendita sopra 4400.

Il prezzo di chiusura di 4332 si trova nella parte medio-bassa dell'intervallo, indicando un debole consolidamento a breve termine.

III. Strategia di trading per lunedì (5 gennaio)

Approccio principale:

Dare priorità alla vendita sui rally, con l'acquisto sui ribassi come strategia secondaria. Monitorare attentamente i potenziali breakout ai limiti del range.

Strategia 1: Posizione corta (Strategia primaria)

Zona di ingresso: 4360 – 4370 USD/oncia

Stop loss: 4380 – 4385 USD/oncia (non valido se il prezzo supera 4405)

Obiettivi:

Primo obiettivo: 4330 – 4300

Secondo obiettivo: 4270 (mantenere in caso di violazione)

Motivazione: l'incapacità tecnica di superare i massimi precedenti, unita all'aumento dei margini del CME che frena la speculazione, rende la zona di resistenza un'area ideale per le posizioni corte.

Strategia 2: Posizione lunga (Strategia secondaria)

Zona di ingresso: 4270 – 4275 USD/oncia

Stop Loss: 4260 – 4265 USD/oncia (una rottura al di sotto apre un ulteriore ribasso)

Obiettivi:

Primo obiettivo: 4300 – 4330

Secondo obiettivo: 4350 (richiede una rottura sopra 4365 per confermare la forza)

Motivazione: Un forte supporto al limite inferiore del range offre una potenziale opportunità di rimbalzo in caso di stabilizzazione.

IV. Gestione del rischio e note operative

Dimensionamento della posizione: Limitare le singole operazioni a ≤10% del capitale per evitare una sovraesposizione nei mercati in range.

Disciplina dello stop loss: Applicare rigorosamente stop a 8-10 USD; evitare di mediare le perdite.

Livelli chiave da monitorare:

Se 4405 viene superato, mettere in pausa le posizioni corte e attendere il rientro a livelli superiori.

Se 4270 viene infranto, i prezzi potrebbero scendere verso 4230-4200; si consiglia di seguire il trend ribassista.

Tempistica: monitorare la forza del rimbalzo durante le ore asiatiche/europee di lunedì; prestare attenzione alla volatilità legata a dati o eventi durante la sessione statunitense.

V. Prospettive a medio-lungo termine (2026-2027)

Fattori trainanti: le tensioni geopolitiche, un dollaro statunitense più debole e gli acquisti di oro da parte delle banche centrali rimangono i principali supporti a lungo termine.

Rischi: dopo essere raddoppiato in due anni, il rally potrebbe rallentare. Se le condizioni macroeconomiche dovessero migliorare, è possibile un pullback del 5%-20%.

Livelli critici: una rottura sopra 4405 potrebbe aprire la strada a 4500-5000; un calo sotto 4200 aumenta il rischio di una correzione più profonda.

Vi auguriamo un fantastico fine settimana! Vi esprimiamo la nostra sincera gratitudine per il vostro continuo supporto e la vostra fiducia.

Ripensando al nostro percorso, abbiamo camminato fianco a fianco, sostenendoci a vicenda nelle sfide e celebrando insieme i trionfi. Ogni impegno che avete preso rappresenta una fiducia inestimabile e ogni collaborazione esemplifica il potere del successo reciproco. Il 2025 ha portato con sé successi e insegnamenti, ma restiamo guidati dall'etica professionale di "restare radicati nella vittoria e resilienti nelle battute d'arresto". Stiamo costantemente affinando le nostre strategie, rafforzando le nostre fondamenta e preparandoci a schiudere possibilità ancora maggiori.

Con l'inizio di un nuovo capitolo, il nostro team di analisti senior per gli investimenti in oro rimane incrollabile nella sua dedizione, affrontando ogni opportunità con responsabilità, precisione e un impegno incrollabile per creare un valore eccezionale per voi. Proseguiamo insieme. Che il vostro percorso di investimento sia costante e gratificante, le vostre iniziative prosperino e il vostro patrimonio cresca esponenzialmente!

Auguri a un nuovo anno prospero e di successo!

Attacco agli orsi.L'ultima mia analisi sulle leve è datata 18 Dicembre, che dire in questo periodo ci siamo rilassati un po' tutti, forse anche qualche orsacchiotto che pensava di farla franca. Il prezzo sembra voler andare a prendere i margini dei corti, i livelli non sono cambiati, tranne il fatto che si è creata una base molto consistente sugli 86k usd, dove il prezzo ha rimbalzato più di 5 volte. Quindi una zona di supporto molto importante su breve periodo, tornerà utile più avanti, ora è il momento di vedere qualche corto saltare e spero siano tanti, perché questo laterale è sembrato senza fine. Vi esorto a leggere le mie analisi precedenti correlate su quest'argomento, altrimenti non capirete molto e mi potreste prendere per pazzo.

short marg. LTMC da 21,78 stop 23,02short marg. LTMC da 21,78 stop 23,02, shortati 100pezzi con marginazione del 15% e stop 23,02, rischio di circa 125-130eur sulla posizione, very risky, ci proviamo e non solo perchè ci avviamo a chiudere il nostro conto di gioco, anche perchè se il cliente è solo un ludopatico da spennare e da rinviare a improbabili call center albanesi che fanno rispettare la procedura di termini e condizioni come dei Kapò "comunitari" (grande Silvio!) c'è poco da stare allegri e ludopatizzare!

Stoppàti oltre l'analisi mafiosografica!

Al gambler non si comandaaaaaaaa!!!

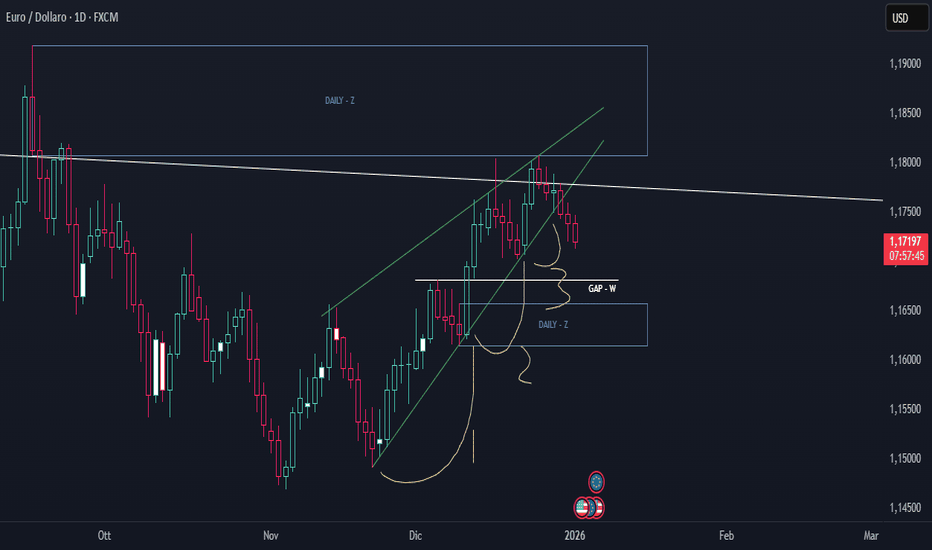

EurUsd aggiornamento post NataleBuongiorno a tutti,

Se vi piace il mio metodo di analisi, lasciate un like e seguite il profilo, è molto importante per me, grazie!

EurUsd

Durante la settimana tra Natale e 31.12 ho preferito non pubblicare aggiornamenti poiché in questo periodo assistiamo a una notevole riduzione dei volumi di scambio.

Partiamo da TF mensile.

Vediamo il grande triangolo simmetrico già citato in precedenza.

Se partiamo da TF settimanale, possiamo osservare il chiaro trend rialzista in atto.

Salta all'occhio la grande distanza del prezzo dalle EMA: l'evoluzione del prezzo spingerà tale distanza a ridursi, soprattutto per quanto riguarda la EMA 20.

TF settimanale.

Possiamo notare che pian piano il prezzo sto andando a chiudere il gap già segnalato nella precedente analisi. Inoltre abbiamo un minimo molto valido (quello della candela inside).

Si può notare un possibile TS (testa spalle): in formazione la spalla destra; tuttavia lo reputo a bassa probabilità (complice lo scarso volume degli ultimi giorni).

TF giornarliero.

Nonostante la lentezza dei movimenti dovuti proprio al periodo di vacanza, dopo il completamento della terza gamba rialzista (molto più debole) possiamo vedere che il prezzo ha rotto al ribasso la TL del wedge (cuneo), dopo aver sfiorato la zona giornaliera.

Avrei preferito che il prezzo fosse entrato con il corpo candela dentro la zona giornaliera sopra per poi uscire.

Vedremo la chiusura della candela settimanale per prendere posizione: se sfruttare uno short di breve fino ai livelli già citati (1.1681 oppure 1.1657).

Teniamo conto che il trend di fondo è rialzista, quindi occhio a prendere posizioni in sell: solo con le dovute conferme.

A presto

Mind Primacy

Disclaimer: tutte le analisi esposte attraverso questo profilo non rappresentano consigli finanziari, ma la mia personale visione basata sulle strategie operative di trading che utilizzo.

HAL - Raggiunto 2° TargetUn saluto a tutti i trader, HAL oggi ha aperto con un forte Gap Up, permettendoci di liquidare il secondo target a un prezzo decisamente superiore alle attese.

Ecco un breve recap della strategia utilizzata:

Ingresso (21 Ottobre 2025): Siamo entrati a 24,64$ a seguito della rottura della trendline ribassista, confermata da una white candle decisa e da una netta espansione dei volumi.

Gestione Trade: * Target 1: Raggiunto a 27,3$.

Target 2: Preso oggi in apertura a 32$ (grazie al gap up abbiamo incassato un premio extra rispetto al piano originale!).

Situazione Attuale: Restiamo dentro con l'ultima parte della posizione.

Trailing Stop: Spostato a 30$ per proteggere i profitti.

Target Finale: Area 34$.

La disciplina paga: aver assecondato il breakout volumetrico di ottobre ci ha permesso di cavalcare tutto il trend rialzista. Ora lasciamo correre l'ultima tranche con rischio zero!

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

I rischi geopolitici e le aspettative politiche si fanno sentireI rischi geopolitici e le aspettative politiche si fanno sentire, i forti acquisti di beni rifugio spingono al rialzo i prezzi dell'oro

I. Evento chiave: il conflitto militare tra Stati Uniti e Venezuela accende il sentiment dei beni rifugio

La scorsa settimana, l'oro spot si è mantenuto con successo sopra il livello di supporto chiave di 4.300 dollari. Questa settimana, i prezzi dell'oro sono aumentati dopo l'apertura del mercato, principalmente a causa dell'improvviso evento geopolitico dell'azione militare statunitense contro il Venezuela. In seguito all'arresto del presidente venezuelano Maduro da parte dell'esercito statunitense, l'avversione al rischio di mercato si è intensificata drasticamente, con i fondi che affluivano verso beni rifugio come oro, dollaro USA e titoli del Tesoro USA, creando una rara situazione in cui tutti e tre i titoli sono aumentati simultaneamente.

1. Inasprimento del conflitto geopolitico e diffusione del rischio

Una posizione dura da parte degli Stati Uniti ha esacerbato l'incertezza: Trump ha dichiarato durante le contrattazioni asiatiche che se il presidente ad interim del Venezuela non avesse soddisfatto le richieste degli Stati Uniti, sarebbe stato possibile un ulteriore intervento militare. Si tratta della prima azione militare diretta degli Stati Uniti in America Latina dal 1989.

Le reazioni regionali hanno intensificato le tensioni: il presidente colombiano ha pubblicamente condannato gli Stati Uniti per "aver minato lo stato di diritto globale" e anche il Messico è stato individuato da Trump per "ripristinare l'ordine". I rischi politici in Sud America si stanno diffondendo, rafforzando ulteriormente la domanda di beni rifugio.

1. Tensioni crescenti sulle risorse petrolifere: gli Stati Uniti hanno accennato all'utilizzo delle risorse petrolifere venezuelane per promuovere un cambiamento politico, innescando potenzialmente una maggiore instabilità regionale e fornendo un continuo sostegno all'oro.

2. La politica della Fed supporta le aspettative di taglio dei tassi: gli ultimi verbali del FOMC mostrano che la maggior parte dei funzionari ritiene che un taglio dei tassi sia giustificato se l'inflazione continua a scendere. Per l'oro, un asset a tasso zero, tassi di interesse più bassi significano minori costi di detenzione, il che costituisce un fattore positivo nel medio-lungo termine.

II. Logica di mercato e analisi dei flussi di fondi: il mercato attuale presenta le tipiche caratteristiche di "rifugio sicuro":

Tripla forza degli asset: l'aumento simultaneo del dollaro USA, dei titoli del Tesoro USA e dell'oro riflette la determinazione dei prezzi di mercato nello scenario peggiore di un conflitto geopolitico, con i fondi che migrano dagli asset rischiosi agli asset rifugio.

Interazione tra il sentiment dei rifugi sicuri e un dollaro USA più forte: l'indice del dollaro USA in rialzo sopprime parzialmente i guadagni dell'oro, ma in caso di aspettative di rischio estreme, i due potrebbero disaccoppiarsi nel breve termine, evidenziando le caratteristiche monetarie dell'oro.

Avvertenza sul rischio di sovrapprezzo: la storia dimostra che i mercati spesso reagiscono in modo eccessivo alle crisi geopolitiche; è necessaria cautela riguardo ai rapidi deflussi di capitali dopo un'inversione del sentiment.

III. Struttura tecnica e livelli di prezzo chiave

1. Trend e canale: il grafico giornaliero mostra un canale rialzista completo, con i prezzi dell'oro che si muovono lungo la linea superiore del canale, indicando un forte slancio rialzista a breve termine.

Resistenza chiave/Linea di demarcazione rialzista-ribassista: $4434,56 (precedente resistenza chiave). Dopo aver recentemente raggiunto un massimo di $4430, i prezzi hanno subito una leggera flessione. La rottura o meno di questo livello determinerà il potenziale di rialzo a medio termine.

2. Supporto e resistenza chiave:

Zona di supporto: $4400-$4405 (punto di ingresso per il pullback intraday), $4380 (riferimento stop-loss).

Obiettivi di rialzo: Dopo aver superato $4434,56, i prossimi obiettivi sono $4440, $4470 e $4490.

IV. Variabili di rischio di questa settimana: dati sull'occupazione non agricola e sviluppi degli eventi

1. Rapporto sull'occupazione non agricola negli Stati Uniti di dicembre (venerdì): aumento previsto di 57.000 posti di lavoro. Dati più solidi del previsto stimoleranno il dollaro e soffocheranno i prezzi dell'oro; Dati più deboli del previsto potrebbero consentire all'oro di testare il livello di $ 4.400.

La volatilità del mercato potrebbe aumentare prima e dopo la pubblicazione dei dati; gli operatori dovrebbero essere cauti nei rapidi cambiamenti tra sentiment rialzista e ribassista.

2. Focus geopolitico: progressi della commissione speciale del governo ad interim venezuelano in seguito alla liberazione di Maduro.

Dichiarazioni e azioni degli Stati Uniti riguardo a Colombia e Messico e reazioni coordinate dei paesi latinoamericani.

V. Correlazione tra mercati e opportunità strutturali

1. Rotazione degli asset rifugio: un calo del dollaro USA e un aumento dei rendimenti dei titoli del Tesoro USA potrebbero indicare una ripresa del sentiment di rischio, con un potenziale indebolimento degli acquisti di oro come bene rifugio.

I prezzi del rame hanno recentemente recuperato le perdite, riflettendo le continue forti aspettative di domanda nella filiera dell'intelligenza artificiale. La divergenza tra metalli industriali e oro suggerisce una divergenza nella logica macroeconomica; è necessario prestare attenzione ai cambiamenti strutturali nella propensione al rischio.

2. Raccomandazioni sulla strategia di trading: Strategia intraday: acquistare principalmente sui ribassi, evitare di inseguire i massimi.

Piano specifico:

Area di posizione lunga: $4400-$4405

Stop Loss: inferiore a $4380

Sequenza target: $4440 → $4470 → $4490

Note sulla gestione del rischio:

L'allentamento delle tensioni geopolitiche o dati inaspettatamente deboli sulle buste paga non agricole potrebbero innescare un pullback tecnico.

La gestione delle posizioni deve considerare i rischi asimmetrici causati dagli eventi.

VI. Riepilogo e prospettive

L'oro è attualmente supportato sia dalle tensioni geopolitiche che dalle aspettative di tagli dei tassi di interesse, mostrando una solida prospettiva tecnica. Tuttavia, il mercato ha già scontato significativi premi per il rischio e i futuri movimenti dei prezzi dipenderanno da:

Se il conflitto tra Stati Uniti e Venezuela si intensificherà o si allenterà ulteriormente;

L'impatto dei dati sulle buste paga non agricole sul percorso di politica monetaria della Fed;

Il cambiamento nella forza relativa delle funzioni di rifugio sicuro del dollaro USA e dell'oro.

I trader dovrebbero rimanere flessibili, seguendo il trend e monitorando attentamente l'efficacia di una rottura sopra il livello di $ 4.434,56 per proteggersi dal rischio di un pullback dovuto a un'inversione del sentiment.

Avvertenza sui rischi: gli eventi geopolitici possono evolversi rapidamente e il sentiment del mercato può facilmente amplificare la volatilità. Si raccomanda di mantenere una posizione leggera, di attenersi rigorosamente agli ordini stop-loss e di prestare attenzione alla verifica dei segnali cross-asset.

Colpo di scena?Nella precedente idea ho chiuso il trade in stop dopo che il prezzo ha rotto al ribasso il canale rialzista chiudendo al di sotto del supporto dei 28$ indicato dalla linea blu

Il "revenge trading" è uno dei nemici principali dei trader e può facilmente portare a grosse predite se non si impara a gestirlo correttamente.

Personalmente quando esco in stop o chiudo manualmente una operazione in perdita rimuovo anche il titolo dalla watchlist per un po' di tempo così da ridurre le occasioni di guardarlo

Togliendo NNE dalla watchlist noto però che in pre market il prezzo si prepara ad aprire in forte rialzo!

Un ritorno sopra i 30$ confermato magari da una chiusura della candela daily riporterebbe il prezzo all'interno del canale rialzista rendendo nuovamente valida l'idea precedente

Attendo la chiusura di stasera prima di decidere

Ritiro dell'oro completato, la prossima fase di rialzoI prezzi dell'oro hanno mantenuto la loro struttura rialzista dopo una brusca correzione. La pressione all'acquisto ha chiaramente reagito alla linea di tendenza ascendente e alla zona di domanda, e il prezzo ha riconquistato la vecchia zona di resistenza, confermando che gli acquirenti controllano ancora il movimento principale.

Finché il prezzo rimane al di sopra dell'attuale zona di supporto, lo scenario preferito è un leggero ritiro → continuazione del trend rialzista, in direzione della zona target superiore intorno a 4.550, secondo la struttura di continuazione tracciata.

Leva di continuazione o ulteriore accumulo necessario prima di un breakout?

SLBIl motore digitale accelera:

Per la prima volta, il business digitale è stato classificato come segmento separato, evidenziandone la priorità strategica. Nel terzo trimestre del 2025, il fatturato digitale è cresciuto dell'11% rispetto al trimestre precedente, con un margine operativo superiore al 28%. Il management prevede che il margine EBITDA di questo segmento raggiungerà il 35% entro la fine dell'anno.

Il run-rate annuo del business si avvicina ai 2,5 miliardi di dollari, di cui circa 1 miliardo di dollari di ricavi ricorrenti (basati su abbonamento). Piattaforme come Delfi e Lumi (AI) stanno diventando standard di settore.

Acquisizioni strategiche e sinergie:

L'acquisizione di ChampionX (completata a luglio 2025) rafforza la posizione dell'azienda nel settore meno ciclico della produzione e dell'ottimizzazione dei giacimenti. L'operazione sta già aggiungendo oltre 500 milioni di dollari al fatturato trimestrale e si prevede che genererà 400 milioni di dollari di sinergie annuali entro tre anni.

Ingresso nel mercato dei data center:

🔎

L'attrattiva dell'oro come bene rifugio continua ad aumentare; iL'attrattiva dell'oro come bene rifugio continua ad aumentare; i livelli chiave di resistenza e supporto sono indicatori tecnici chiave.

L'avversione al rischio del mercato globale è aumentata a causa di eventi internazionali inaspettati nel fine settimana. Sebbene la situazione rimanga isolata, le dichiarazioni di Trump hanno suscitato preoccupazioni politiche e di mercato in molti paesi, con gli investitori generalmente preoccupati per la potenziale ulteriore diffusione dei rischi geopolitici. In questo contesto, l'oro, in quanto tradizionale bene rifugio, ha aperto in rialzo e ha continuato a salire come previsto nella sessione mattutina, raggiungendo un massimo di circa 4421 prima di un calo tecnico a circa 4388, un livello che ha offerto una seconda opportunità di acquisto, come suggerito in mattinata. La successiva pressione all'acquisto durante la sessione europea ha spinto ulteriormente i prezzi dell'oro, che attualmente testano un massimo di circa 4439, indicando una continua domanda di mercato per beni rifugio.

Sentiment di mercato attuale e logica fondamentale

Questa forza dei prezzi dell'oro è guidata principalmente da due fattori:

Incertezza geopolitica: eventi internazionali inattesi e retorica politica hanno esacerbato le preoccupazioni del mercato riguardo all'escalation delle tensioni, spingendo i fondi verso asset rifugio.

Aspettative di mercato sulla diffusione del rischio: sebbene gli incidenti siano attualmente casi isolati, le dichiarazioni di diversi paesi e le reazioni del mercato indicano che gli investitori stanno scontando una potenziale volatilità più ampia, aumentando l'attrattiva dell'oro come strumento di copertura.

Livelli tecnici chiave per stasera

Resistenza al rialzo: attenzione all'area intorno a 4450. Quest'area è stata testata più volte di recente, rappresentando un livello psicologico chiave. Una rottura al di sopra di questo livello potrebbe aprire un ulteriore potenziale rialzista.

Supporto al ribasso: un supporto a breve termine è visibile nell'area 4416-4412, formata dal massimo precedente e con una certa rilevanza tecnica. Un pullback e una stabilizzazione potrebbero ancora essere visti come un'opportunità per aprire posizioni lunghe.

Strategie di trading e raccomandazioni per la gestione del rischio

Il sentiment del mercato è attualmente sensibile e la volatilità dei prezzi potrebbe essere amplificata. La flessibilità è fondamentale nel trading:

Strategia intraday:

Posizioni corte possono essere aperte intorno a 4425-4430, con uno stop-loss a 4440 e un target a 4400.

Aggiornamento serale:

Posizioni lunghe: se il prezzo torna alla zona di supporto 4412-4416 e si stabilizza, si consideri l'apertura di posizioni lunghe a lotti, con uno stop-loss inferiore a 4400 e un target a 4440-4450.

Posizioni corte: se il prezzo tocca per la prima volta la resistenza intorno a 4450 e mostra segni di stallo, si può tentare una piccola posizione corta, con uno stop-loss superiore a 4460 e un target a 4430-4420.

Principio generale: i prezzi attuali sono ai massimi di breve termine; Non è consigliabile inseguire eccessivamente prezzi più alti. La strategia consiste nell'acquistare principalmente sui ribassi ai livelli chiave, integrando posizioni corte ai livelli di resistenza chiave. Tutte le operazioni devono rispettare rigorosamente gli ordini stop-loss per mitigare il rischio di un rapido pullback dopo la fine dell'evento.

Punti chiave da tenere d'occhio:

Sviluppi dell'evento e dichiarazioni di tutte le parti

Movimenti dell'indice del dollaro USA e dei rendimenti dei titoli del Tesoro USA

Impatto della volatilità del mercato azionario globale sull'avversione al rischio

Avvertenza sui rischi: gli eventi geopolitici sono spesso altamente volatili e imprevedibili. Consigliamo di assumere posizioni di trading leggere, una rigorosa gestione del rischio ed evitare di fare eccessivo affidamento su un'unica direzione. L'analisi di cui sopra si basa sulle informazioni attualmente disponibili; in caso di cambiamenti significativi nei fondamentali, le strategie dovrebbero essere modificate di conseguenza.

XAUUSD (Oro) H1 – Cambio di struttura rialzista con supporto FVGStruttura di mercato

Il grafico mostra un chiaro cambio di struttura rialzista dopo una precedente fase ribassista.

Un CHoCH (Change of Character) al rialzo conferma il passaggio da mercato bearish a bullish.

Diversi BOS (Break of Structure) verso l’alto indicano un rafforzamento del momentum rialzista.

Order flow e liquidità

Il prezzo ha assorbito la liquidità di vendita sotto i minimi recenti prima di reagire con un forte impulso rialzista.

Il movimento impulsivo ha lasciato diversi Fair Value Gaps (FVG) al di sotto del prezzo attuale.

Questi FVG rappresentano zone di domanda istituzionale, ideali per possibili ritracciamenti.

Zone chiave

Zona di domanda / FVG rialzista: circa 4.330 – 4.380

→ Area preferita per operazioni long su pullback.

Prezzo attuale: ~4.439

Obiettivi di liquidità rialzista: 4.500 – 4.550

→ Liquidità esterna e massimi uguali sopra il prezzo.

Bias di mercato

Bias rialzista finché il prezzo rimane sopra l’ultimo BOS e la zona FVG.

I ritracciamenti poco profondi hanno alta probabilità di essere comprati.

Invalidazione

Una chiusura H1 sotto la FVG inferiore (~4.330) indebolirebbe lo scenario rialzista e suggerirebbe una correzione più profonda.

Idea di trade (concettuale)

Acquisto su ritracciamento nella zona FVG

Target: 4.485 → 4.520 → 4.550

Rischio: rottura della struttura sotto la zona di domanda