10 Febbraio: Ferrari DayAvrei voluto intitolare questa analisi “Profondo rosso Ferrari: Parte 4”, ma a questo punto il titolo rischierebbe di diventare troppo ripetitivo.

Tuttavia, nel nuovo nome abbiamo già “spoilerato” il tema: siamo ancora nel pieno di un quadro ribassista che, dopo i recenti crolli, va interpretato con molta prudenza.

Tutto è iniziato il 9 ottobre con il Capital Market Day, da cui sono partite le principali vendite propulsive, che hanno portato il titolo da area 415 euro sino agli attuali 280 euro. La discesa dai massimi è stata forte e decisa, specie per un titolo dai solidi fondamentali come Ferrari.

Cosa aspettarci dalla trimestrale di domani?

Non entro nel merito degli aspetti fondamentali, perché non è l’oggetto dell’analisi, ma va ricordato che l’ultima trimestrale aveva innescato un rialzo temporaneo del titolo, durato poco più di una settimana, prima che le vendite riprendessero il sopravvento.

Un rimbalzo di breve potrebbe portare le quotazioni verso area 310 euro, soprattutto se sorretto da una trimestrale particolarmente positiva. Tuttavia, dato il forte trend ribassista dell’ultimo anno, ritengo che sia necessario tempo e una corretta ricomposizione del quadro tecnico prima di tentare di imbastire una valida ripartenza long.

La trendline di lungo periodo è ormai vicina e dubito che la lascino sfuggire: prima o poi sarà messa alla prova, come preludio a una possibile ripartenza.

Idee della comunità

USDCAD - SELLSegnali di Confluenza

Prezzo vs Kumo (Nuvola): Il prezzo sta testando il bordo superiore della Kumo.

Tenkan-sen / Kijun-sen: È avvenuto un "Death Cross" (la Tenkan-sen ha incrociato al ribasso la Kijun-sen) sopra la nuvola, segnale di perdita di momentum.

Chikou Span: La linea ritardata sta incontrando la resistenza del prezzo di 26 periodi fa, suggerendo un possibile rimbalzo verso il basso.

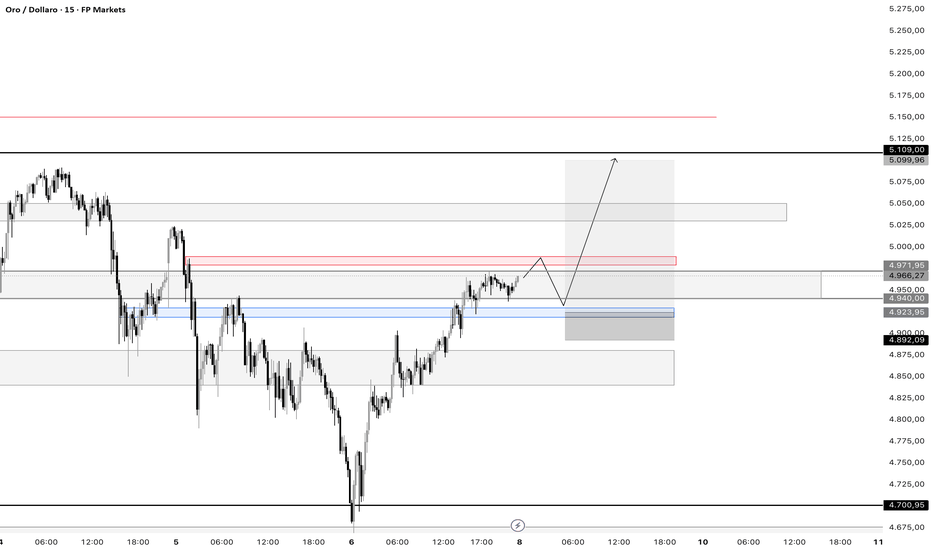

Oro - schemi predittivi attualiOro - schemi predittivi attuali

L’oro aveva una grande settimana vicina, e con questo il prezzo ha spinto al rialzo. Ecco gli schemi attuali che vedo e cosa potrebbe accadere con l’oro in futuro.

Per quanto riguarda il periodo inferiore (4 ore), se il prezzo è in grado di convalidare un altro test di resistenza in prossimità del vertice, potrebbero essere in gioco due modelli al rialzo.

O il prezzo forma una bandiera per gli orsi (linee di tendenza bianche) o un cuneo crescente (linee di tendenza arancioni). Tutto questo dipende da dove le prossime forme più basse alte per gold-se una più bassa forma alta. E’ ancora possibile che l’oro si sposti verso nuovi massimi storici, ma al momento, il risultato più probabile è che la parte superiore dell’oro sia già stata inserita e stiamo osservando che la prossima punta più bassa inizierà la tendenza all’orso.

Per un po’, abbiamo pubblicato circa i tre livelli principali per il prossimo livello più basso da stabilire: $5k, $5,1k, o circa $5,3k. Il livello di $5k è già stato superato, e finora $5,1k ha agito come il livello di resistenza. Tuttavia, se i miei schemi predittivi devono formarsi, allora il prezzo deve andare un po’ più in alto, e possiamo aspettarci che di nuovo più in basso verso il livello di 5.300 dollari.

Se ognuno di questi pattern dovesse avere successo, il target di disaggregazione sarebbe circa $4k, in particolare tra $3.800 - $4.000. Sarò in grado di marcare con maggiore precisione l’obiettivo di ripartizione una volta che si svilupperà l’azione sui prezzi.

Ho anche aggiunto un grafico sulla destra che mostra un chiaro canale parallelo in cui si sta attualmente commerciando l’oro. Le frecce rosse rappresentano i touchpoints al rovescio, e le frecce verdi rappresentano i touchpoints al rovescio. Le frecce bianche nel mezzo mostrano l’azione prezzo confluenza con la linea del cuore. Per convalidare questo canale, il prezzo ha bisogno di un altro punto di riferimento sia al rialzo che al ribasso. Questo è assolutamente uno schema che volete seguire a breve termine.

Acquista oro a livelli inferiori

Lunedì prossimo, il mercato dell'oro monitorerà attentamente il livello di prezzo di 5088, con molti investitori che ritengono che abbia il potenziale per raggiungere questo obiettivo.

Questo fine settimana, Iran e Stati Uniti sono impegnati in un nuovo round di negoziati sull'accordo nucleare. In base alla situazione attuale, la probabilità di una svolta in questi colloqui è bassa. Allo stesso tempo, l'esercito iraniano è entrato in stato di massima allerta per 24 ore, aumentando significativamente le tensioni geopolitiche. Tali situazioni di tensione spesso innescano avversione al rischio di mercato e l'oro, in quanto tradizionale bene rifugio, attrae tipicamente capitali, spingendo così il suo prezzo al rialzo.

Dal punto di vista dell'analisi tecnica, l'andamento del prezzo dell'oro mostra un pattern di rounding bottom. Questo pattern assomiglia a una mano invisibile che sostiene costantemente il prezzo dal basso, fornendogli un solido supporto. Osservando il grafico a candele, si nota che le candele si sono mantenute costantemente al di sopra delle medie mobili. Anche in caso di pullback, il prezzo rimbalza rapidamente. Attualmente, il livello di resistenza più vicino si aggira intorno a 5088. Date le caratteristiche del trend attuale, molti analisti puntano a questo livello per lunedì prossimo.

Sulla base dell'analisi di cui sopra, forniamo la seguente raccomandazione di trading: aprire una posizione long quando il prezzo dell'oro è compreso tra 4860 e 4880. Impostare lo stop-loss a 4845 per gestire i potenziali rischi e puntare al prezzo di 5080.

Grazie alla community di TradingView. In qualità di analista senior degli investimenti, questo consente a più trader e investitori di vedere l'analisi della mia strategia di trading. Attualmente mi concentro sul trading dell'oro. Se apprezzate la mia analisi, vi prego di darmi un pollice in su e condividerla con altri trader che potrebbero averne bisogno. Ci impegniamo per un trading preciso, analizzando approfonditamente grafici, driver macroeconomici e sentiment di mercato per sviluppare strategie di trading ad alta probabilità. Qui troverete piani di trading strutturati, framework di gestione del rischio e analisi in tempo reale.

BTCUSD - SELLBTCUSD - SELL

prezzo di Bitcoin sta mostrando un chiaro esaurimento della spinta rialzista.

Short (Sell) ai livelli attuali per i seguenti motivi tecnici:

Breakdown Volumetrico: Forte calo della pressione d'acquisto e indicatori di momentum che puntano con decisione verso il basso.

Price Action: Fallimento nel mantenere i massimi locali e formazione di una struttura ribassista nel breve termine.

Rimbalzo verso la resistenza, scenario ribassista verso 4.660

Ecco l’analisi in italiano 👇

🔎 Struttura di mercato

L’oro mantiene una struttura ribassista di fondo.

Dopo una forte spinta ribassista, il prezzo sta sviluppando un rimbalzo correttivo.

Le curve bianche mostrano massimi sempre più bassi, confermando il controllo dei venditori.

🧱 Zone chiave

Zona di resistenza principale: ~5.105 – 5.213

Ex supporto rotto, ora zona di offerta (supply).

Zona di ingresso / resistenza intermedia: ~5.000 – 5.050

Area di reazione attuale, ideale per valutare posizioni short.

Supporto di breve periodo: ~4.905

Supporto debole, più una pausa che un’inversione.

Target principale / zona di domanda: ~4.658

Zona di domanda forte con reazioni precedenti.

📉 Lettura del price action

Il rimbalzo da ~4.700 è correttivo, non impulsivo.

Il momentum si indebolisce in prossimità della resistenza → probabile continuazione ribassista.

La proiezione suggerisce un possibile liquidity grab sopra la resistenza prima del movimento al ribasso.

🎯 Bias di trading (basato sul grafico)

Bias: Ribassista (short)

Scenario preferito:

Vendita su chiaro rifiuto nell’area 5.000 – 5.100

Conferma tramite candele ribassiste / timeframe inferiori

Target: 4.660

Invalidazione: Accettazione chiara sopra ~5.213

ingresso portafoglio ACSM-AGAM da 2,44 no stopingresso portafoglio ACSM-AGAM da 2,44 no stop per 210pezzi, discreta reazione sul settimanale, visto che Hera traccheggia e non si decide, proviamo un altro cavallo: con gas, acqua e monnezza non dovrebbe deludere, in più debole consolazione del div che si andrà a incassare tra poco.

ALong

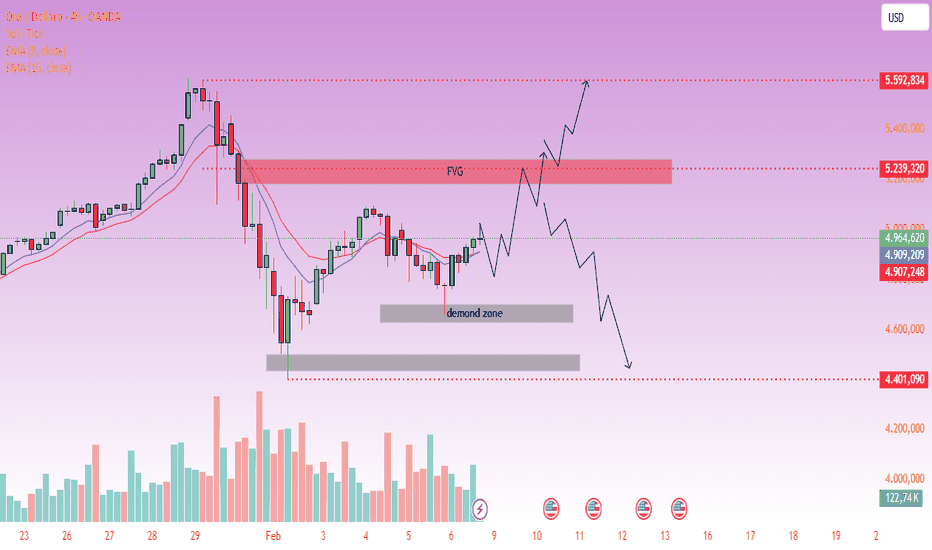

XAUUSD 4HIl prezzo è in consolidamento dopo un forte movimento ribassista.

EMA 9 e EMA 15 piatte → probabile espansione della volatilità.

🔴 Supply/FVG: 5239–5400

🟢 Resistenza: 5000

⚪ Domanda: 4650–4700

🟥 Supporto: 4400

📈 Scenario rialzista:

Break sopra 5000 → target 5239 e 5590

📉 Scenario ribassista:

Rifiuto dalla resistenza → target 4650 e 4400

XAUUSD – Prospettive di MercatoXAUUSD – Previsioni di Mercato | Lana ✨

L'oro mantiene una struttura costruttiva mentre il Dollaro USA si indebolisce, mentre i partecipanti al mercato rimangono cauti in vista di dati economici USA chiave in ritardo. Questo contesto macro continua a fornire supporto di base per i metalli preziosi, specialmente mentre il sentiment di rischio resta misto.

Da una prospettiva tecnica, il prezzo sta negoziando all'interno di un canale in salita, rispettando minimi più alti e mantenendosi sopra i livelli chiave di ritracciamento di Fibonacci. Il recente rimbalzo dall'area 4,750–4,780 conferma un forte interesse da parte degli acquirenti, mantenendo intatta la struttura rialzista a medio termine.

🔍 Zone chiave da monitorare:

4,980–5,030: Zona di equilibrio attuale dove il prezzo si sta consolidando. L'accettazione sopra quest'area potrebbe aprire la strada verso una maggiore liquidità.

5,200–5,220: Resistenza a breve termine allineata con la linea di tendenza superiore. Una reazione qui è probabile prima di qualsiasi continuazione.

5,500–5,510: Resistenza maggiore a lungo termine e obiettivo di liquidità se il momentum accelera.

4,750–4,780: Supporto critico al ribasso. Finché questa zona regge, i ritiri rimangono correttivi piuttosto che ribassisti.

📈 Approfondimento sulla struttura di mercato

Il movimento attuale sembra essere un ritracciamento controllato all'interno di un trend rialzista, suggerendo che il mercato sta costruendo liquidità piuttosto che invertire. Una breve caduta verso il supporto potrebbe fornire una struttura più sana prima della prossima fase di espansione.

🧠 Opinione di Lana

Il bias rimane cautamente rialzista mentre il prezzo si mantiene sopra il supporto chiave. La pazienza è fondamentale: lascia che il mercato completi la sua consolidazione e mostri accettazione alla resistenza prima di impegnarsi in modo aggressivo.

✨ Negozia la struttura, rispetta le zone e lascia che il prezzo guidi la strada.

XAUUSD (H2–H4) – Visione di mercato di LiamXAUUSD (H2–H4) – Opinione di Mercato di Liam

L'oro si trova in una zona di decisione critica mentre cresce la pressione macroeconomica.

Attualmente, l'oro sta scambiando all'interno di un ampio intervallo correttivo, con il prezzo che fatica a recuperare l'offerta chiave dopo l'improvviso e impulsivo sell-off precedente. Il recente rimbalzo rimane di natura tecnica, guidato dalla rotazione della liquidità a breve termine piuttosto che da un'inversione di tendenza confermata.

🔍 Struttura Tecnica (dal grafico)

Il prezzo è limitato sotto la resistenza a metà intervallo intorno a 5000–5050, mostrando una debole accettazione.

La zona 5386 – 5580 rimane l'offerta dominante sul lato vendite, allineata con la distribuzione a timeframe più elevati.

La liquidità al ribasso è chiaramente definita vicino a 4730 – 4760, fungendo da base di domanda primaria.

Finché l'oro scambia sotto 5386, la struttura continua a favorire sell-on-rallies piuttosto che la continuazione del breakout.

Questo mantiene il mercato in una rotazione da range a ribassista, dove i rimbalzi sono correttivi a meno che non venga dimostrato il contrario.

🌍 Contesto Macroeconomico e di Mercato Incrociato (Oggi)

Le crescenti aspettative di un incremento più rapido dei tassi della BOJ stanno sostenendo lo JPY e aggiungendo pressione sui vari pares con USD.

Allo stesso tempo, la forza dell'USD rimane un ostacolo per l'oro, limitando l'espansione al rialzo.

Le continue avvertenze riguardo all'intervento sulla volatilità dello JPY aggiungono incertezza ai mercati FX, aumentando la probabilità di oscillazioni guidate dalla liquidità tra asset rischiosi e materie prime.

Con le banche centrali globali che si spostano verso percorsi politici più restrittivi, l'oro sta lottando per sostenere il momento al rialzo nonostante il suo ruolo di bene rifugio.

🎯 Scenari da Monitorare

Bias principale – Vendi il rimbalzo

Rifiuti verso 5000 → 5386 favoriscono una rotazione di nuovo verso la liquidità a 4730.

Scenario alternativo – Continuazione del range

Il prezzo potrebbe oscillare tra 4730 e 5050 mentre i mercati aspettano catalizzatori macro più chiari.

Invalidazione rialzista

Solo una chiara accettazione sopra 5386 cambierebbe il bias e riaprirebbe l'upside verso un’offerta più alta.

🧠 L'opinione di Liam

Questo è un mercato di livelli, non di emozioni.

L'oro sta reagendo alla pressione macroeconomica e alla meccanica della liquidità, non sta seguendo una tendenza libera. Fino a quando il prezzo non dimostra accettazione sopra l'offerta, pazienza ed esecuzione basata sui livelli rimangono fondamentali.

Scambia sulla struttura.

Lascia che la liquidità mostri l'intento.

— Liam

#054: Opportunità di Investimento SHORT su USD/SGD

La coppia USD/SGD sta attualmente attraversando una delicata fase di transizione dopo un inizio di settimana volatile, un comportamento non insolito per le valute asiatiche durante la normalizzazione della liquidità a inizio sessione.

Dopo l'apertura settimanale, l'andamento dei prezzi ha inizialmente mostrato movimenti bruschi e irregolari, in gran parte dovuti alla scarsa liquidità, all'espansione temporanea degli spread e al ribilanciamento tecnico da parte dei market maker. Con il progressivo ritorno della liquidità, la volatilità ha iniziato a ridursi, consentendo al mercato di ristabilire una struttura più ordinata.

Da una prospettiva temporale più ampia, il recente ritracciamento sembra essere correttivo piuttosto che impulsivo. Il prezzo rimane confinato all'interno di una zona di consolidamento ben definita, il che suggerisce che la recente pressione al ribasso non presenta le caratteristiche di una vendita istituzionale sostenuta. In particolare, i tentativi di ribasso finora non sono riusciti a generare una continuazione, mentre la volatilità è stata gradualmente assorbita anziché ampliata.

Questo tipo di comportamento è spesso associato all'accettazione del prezzo piuttosto che alla distribuzione. In contesti storici simili, il mercato ha mostrato una tendenza a stabilizzarsi prima di tentare un movimento direzionale allineato alle dinamiche strutturali più ampie.

Un altro elemento chiave da considerare è il timing. La rilevazione dei prezzi a inizio settimana, soprattutto durante la sessione asiatica, produce spesso segnali fuorvianti. I flussi professionali emergono in genere solo dopo la normalizzazione delle condizioni di liquidità, quando gli spread si restringono e l'esecuzione diventa più efficiente. L'assenza di un follow-through aggressivo durante le fluttuazioni iniziali rafforza l'idea che il mercato sia ancora in una fase preparatoria.

Da un punto di vista macro-tecnico, il contesto attuale suggerisce che il momentum ribassista sta perdendo forza, mentre gli acquirenti appaiono sempre più selettivi e pazienti. Questo prepara il terreno per una potenziale reazione strutturata, a condizione che il mercato continui a rispettare i suoi limiti di consolidamento e la volatilità rimanga contenuta.

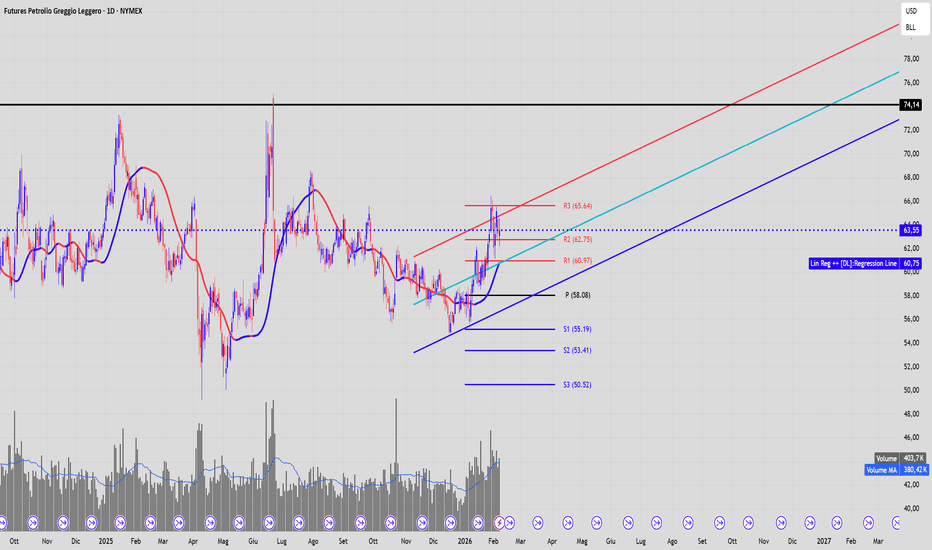

Ecco l’analisi del grafico con le idee in italiano:Il grafico mostra un movimento laterale / di consolidamento, con il prezzo che si muove all’interno di un range definito.

Si nota un pullback dopo un precedente movimento rialzista e il mercato sembra prepararsi a un possibile reversal bullish.

La linea curva viola indica l’aspettativa di un rimbalzo del prezzo verso l’alto basato sulla price action.

2. Punto di ingresso

Il punto di ingresso è situato intorno a 4.964,30, livello considerato una zona di supporto (area verde).

In questa area i trader cercano un’opportunità di acquisto (Buy), aspettandosi una reazione rialzista o una ripartenza del trend.

3. Target

Il target è posizionato intorno a 5.080,00 (zona blu).

Questo livello rappresenta una possibile resistenza, basata su massimi precedenti o zone dove il prezzo ha già mostrato difficoltà in passato.

4. Stop Loss

Lo Stop Loss è collocato intorno a 4.840,00 (zona rossa).

Serve a limitare il rischio nel caso in cui il prezzo rompa il supporto e l’idea rialzista venga invalidata.

5. Gestione del rischio (Risk/Reward)

Il setup presenta un buon rapporto rischio/rendimento.

Il potenziale profitto fino al target è maggiore rispetto alla perdita massima definita dallo Stop Loss, rendendo l’operazione interessante dal punto di vista del money management.

6. Price Action e segnali tecnici

La price action suggerisce la possibile formazione di un doppio minimo o di una struttura di inversione vicino all’area di ingresso.

Il bias generale del grafico rimane rialzista, supportando l’idea di una posizione long.

7. Riepilogo / Idea di trading

Buy in area 4.964,30 con conferma di reazione rialzista.

Stop Loss a 4.840,00 per protezione del capitale.

Target a 5.080,00 in caso di continuazione del movimento rialzista.

Strategia basata su un reversal bullish dopo una fase di ritracciamento.

Questa idea di trading si fonda sull’analisi tecnica, utilizzando supporti, resistenze e price action, con l’obiettivo di sfruttare un possibile movimento rialzista mantenendo il rischio sotto controllo.

Analisi del prezzo dell'oro (lunedì)Analisi del prezzo dell'oro (lunedì)

I prezzi dell'oro si trovano attualmente in una fase critica: si stanno avvicinando al livello psicologico e tecnico chiave di 5.000 dollari l'oncia. Il forte rialzo all'apertura asiatica indica forti acquisti a breve termine, ma per capire se questo slancio possa essere sostenuto e se possa iniziare una nuova tornata di guadagni sono necessari segnali di breakout e fattori trainanti più chiari.

Dopo l'apertura odierna, i prezzi dell'oro hanno brevemente toccato un massimo di 5.022 dollari l'oncia, in rialzo di circa 62 dollari rispetto al giorno precedente. Ciò suggerisce che, dopo il forte calo e il consolidamento ai livelli inferiori della scorsa settimana, la caccia alle occasioni e la copertura di posizioni lunghe hanno iniziato a emergere durante la sessione asiatica.

Questo rimbalzo conferma in parte il "potenziale breakout rialzista" menzionato nell'analisi precedente.

📈 Aggiornamento sui livelli tecnici chiave

L'attuale intervallo di consolidamento e i livelli di prezzo chiave dell'oro sono molto chiari:

4.980 - 5.020 dollari, la zona di resistenza principale.

Questo è il limite superiore dell'area pivot sul grafico a 2 ore, un precedente pattern a doppio massimo e anche un importante numero tondo psicologico. Una rottura di quest'area dopo l'impennata dei prezzi dell'oro durante la sessione di trading asiatica è cruciale per il trend a breve termine. $4940-$4960: attuale intervallo di supporto e consolidamento.

Questa è la piattaforma in cui i prezzi dell'oro si sono consolidati dopo il rimbalzo della scorsa settimana e il punto di partenza del movimento rialzista dell'attuale sessione di trading asiatica. Se i prezzi dell'oro dovessero ritirarsi, questa è la prima linea di difesa che i rialzisti devono mantenere.

$4870-$4900: importante area di supporto.

Questa è un'area di supporto più forte più in basso. Secondo le strategie intraday di alcuni analisti, un pullback nell'area $4910-$4920 potrebbe essere visto come un'opportunità di acquisto a breve termine.

Intorno a $4718: livello di supporto chiave a medio termine.

Se i prezzi dell'oro dovessero inaspettatamente scendere al di sotto dei minimi recenti, questo rappresenterebbe il supporto della trendline che collega i minimi di gennaio e l'"ultima linea di difesa" del mercato. Una rottura al di sotto di questo livello segnalerebbe l'inizio di una correzione più profonda.

La logica di base che guida il mercato rimane invariata, ma all'inizio della nuova settimana l'attenzione del mercato è più concentrata:

L'ombra di una Fed aggressiva (importante fattore frenante): la nomina di Kevin Warsh a prossimo Presidente della Fed rimane la principale preoccupazione per il mercato. È considerato un "falco dell'inflazione" e la sua posizione ha spinto al rialzo il dollaro e i rendimenti obbligazionari, alterando radicalmente la narrazione della svendita del dollaro dello scorso anno e innescando un crollo dei prezzi dell'oro da 5.600 dollari. Qualsiasi notizia successiva riguardante la sua posizione politica avrà un impatto diretto sui prezzi dell'oro.

Geopolitica e copertura del credito (fattori di supporto a lungo termine): le tensioni commerciali globali (ad esempio, la potenziale imposizione di dazi del 100%) persistono. Nel frattempo, i dubbi di mercato di lunga data sulla credibilità delle valute sovrane non sono stati dissipati. Le banche centrali dei mercati emergenti (ad esempio, la Banca Nazionale di Polonia) hanno continuato ad acquistare oro durante il calo dei prezzi, fornendo un supporto strutturale al mercato.

Sentiment di mercato e finanziamenti: il crollo della scorsa settimana ha smantellato una grande quantità di speculazioni con leva finanziaria, stabilizzando la struttura del mercato ma potenzialmente portando a una riduzione della liquidità. Le principali banche d'investimento rimangono rialziste sulle prospettive a lungo termine dell'oro, indicando prezzi obiettivo di fine anno superiori a $ 5.400-6.000, rafforzando la fiducia del mercato a lungo termine.

Strategia di trading: Breve termine (trading intraday - questa settimana): focus sulla sfida dell'oro nella zona di resistenza tra $ 4.980 e $ 5.020. Se i prezzi dell'oro riuscissero a mantenersi sopra i $ 5.000 durante le sessioni di trading asiatiche e le prime fasi europee, il potenziale di rialzo a breve termine potrebbe espandersi, con il prossimo obiettivo tra $ 5.100 e $ 5.170.

Al contrario, se i prezzi dell'oro salgono e poi scendono di nuovo sotto i 4.940 dollari, potrebbero tornare a quota 4.900 dollari, richiedendo un periodo di consolidamento.

Avvertenza sui rischi: il mercato cinese è chiuso per le festività del Capodanno lunare, il che potrebbe ridurre la liquidità durante la sessione di trading asiatica e aggravare la volatilità dei prezzi in determinati momenti.

Trading di breakout: la strategia più sicura rimane quella di osservare pazientemente i movimenti dei prezzi all'interno dell'intervallo chiave tra i 4.980 e i 5.020 dollari. Evitare di aprire posizioni elevate al centro di questo intervallo finché il prezzo non lo mantiene chiaramente o non lo supera.

Acquisti prudenti sui pullback: se il sentiment generale del mercato migliora, i trader aggressivi possono cercare piccole opportunità di acquisto utilizzando segnali tecnici a breve termine quando i prezzi tornano a quota 4.900-4.920 dollari, posizionando ordini stop-loss al di sotto dei 4.870 dollari.

Rigoroso controllo del rischio: data la persistente elevata volatilità del mercato, tutte le operazioni devono avere ordini stop-loss chiaramente definiti. Gli ordini stop-loss lunghi possono essere piazzati a $ 4870 o $ 4718, mentre gli ordini stop-loss corti dovrebbero essere piazzati sopra $ 5020 o $ 5050.

DMDR – Dow Market Divergence Ratio (DJI/DJT)📊 DMDR – Dow Market Divergence Ratio (DJI/DJT)

Timeframe: 1W

Data: 6 Ottobre 2025

Analista: Illyrian_Trader

Struttura: Analisi Strutturale – Price Structure

1️⃣ Direzione Primaria

Il DMDR mantiene una direzione rialzista primaria dal Q3 2023, indicando una forza relativa crescente dei settori industriali rispetto ai trasporti.

Questo è un segnale classico di fase matura di ciclo economico, in cui la componente produttiva sovraperforma quella logistica.

La sequenza di Higher Highs e Higher Lows conferma una struttura coerente, ma con momentum in rallentamento dopo il massimo locale a 3.04.

2️⃣ Struttura Geometrica

Il ratio si muove in un canale ascendente regolare, delimitato da una trendline inferiore di lungo periodo (base strutturale) e una superiore che contiene i massimi ciclici.

Le zone di equilibrio a 2.80 e 2.50 restano i pivot tecnici di riferimento.

La Ichimoku Cloud agisce da supporto dinamico attorno a 2.85–2.90, confermando la fase di retest strutturale post breakout.

3️⃣ Nodi Strutturali

3.00–3.05: resistenza ciclica principale (massimo del ciclo industriale).

2.80: pivot strategico, ex-resistenza divenuta supporto chiave.

2.50: livello cardine del canale medio-lungo, equilibrio del rapporto economico.

Questi nodi definiscono la mappa decisionale del DMDR e le soglie tra fasi di espansione e contrazione macro.

4️⃣ Dinamica Interna

La struttura mostra oscillazioni regolari con armonia ciclica di circa 20–24 settimane.

Il pattern proiettato indica un possibile massimo ciclico secondario tra Q1 e Q2 2026 in area 3.20–3.25, seguito da una fase di inversione correttiva.

Il rapporto prezzo-tempo rimane coerente con una fase di maturazione del ciclo e possibile divergenza intermarket in formazione.

5️⃣Confluenze

Canale + Ichimoku: doppio sostegno rialzista coerente.

Zona 2.80: confluenza tra supporto dinamico, pivot statico e nodo ciclico.

6️⃣ Sintesi Strutturale

Il DMDR si trova in una fase di consolidamento ciclico avanzato, all’interno di un trend primario ancora rialzista.

Il comportamento del ratio riflette la latenza del ciclo economico USA: gli Industrial mantengono la forza, ma la componente dei Trasporti non conferma pienamente. Un’inversione sotto 2.80 rappresenterebbe l’attivazione della divergenza di Dow e l’inizio di una fase di transizione macroeconomica.

📈 Scenario Logico

Primario: prosecuzione nel canale verso 3.20–3.25 → massimo ciclico entro H1 2026.

Alternativo: rottura sotto 2.80 → target 2.50 → divergenza strutturale e conferma di inversione.

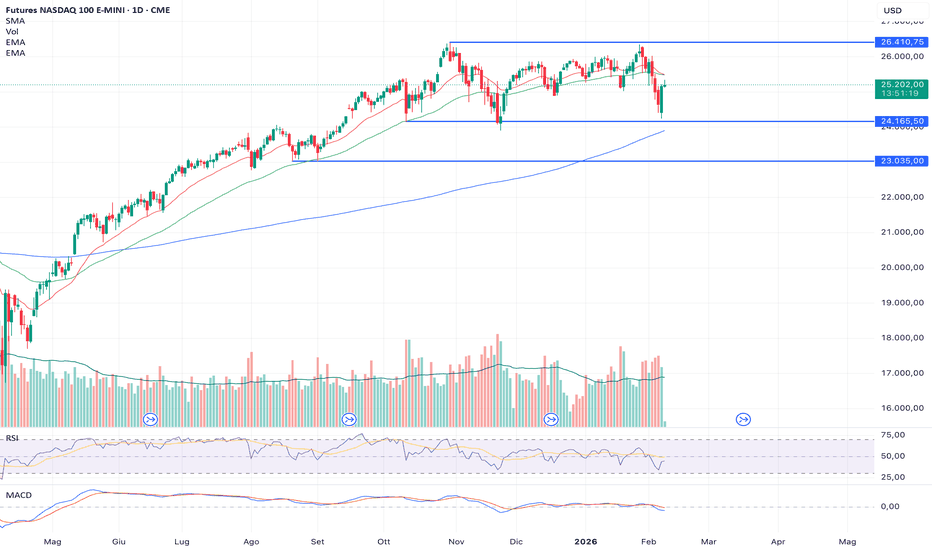

Petrolio: l'inizio di un trend fino ai 74?L'analisi tecnica del grafico giornaliero dei Futures sul Petrolio Greggio Leggero (WTI) al NYMEX evidenzia una struttura di mercato chiaramente orientata al rialzo, sebbene l'azione dei prezzi stia attualmente attraversando una fase critica di test e consolidamento. Il trend primario, innescato dai minimi registrati a dicembre, è sostenuto da una regressione lineare con pendenza positiva, la quale funge da spina dorsale del movimento rialzista attuale; tuttavia, l'interazione del prezzo con la linea di regressione centrale, situata in area 60.75 dollari, suggerisce che il mercato sta cercando un equilibrio attorno al suo fair value dopo una fase di espansione della volatilità.

Osservando il canale di regressione, notiamo che le recenti estensioni di prezzo hanno testato la parte superiore del range, per poi ritracciare verso la media: questo comportamento è tipico di un movimento di mean reversion in un trend sano, dove gli eccessi vengono riassorbiti prima di una nuova potenziale spinta direzionale. La confluenza tecnica in quest'area è particolarmente significativa, in quanto la linea di regressione (60.75) si sovrappone quasi perfettamente alla resistenza R1 dei Pivot Points di Fibonacci, calcolata a 60.97. Questa zona, compresa tra 60.75 e 61.00, rappresenta lo spartiacque immediato tra la continuazione del trend rialzista e un possibile approfondimento del ritracciamento.

L'analisi volumetrica fornisce un ulteriore livello di conferma: i volumi hanno mostrato un incremento deciso durante la fase impulsiva di gennaio, validando la forza del breakout rialzista, mentre la fase attuale di consolidamento è accompagnata da volumi più stabili, indicando che non vi è ancora una pressione di vendita massiccia e istituzionale tale da invertire il trend, ma piuttosto una presa di profitto fisiologica. Tuttavia, la presenza di candele con shadows superiori pronunciate in prossimità della resistenza R1 denota una certa offerta residua che i compratori devono ancora assorbire completamente.

Sotto il profilo strettamente operativo, lo scenario suggerisce prudenza ma favorisce ancora l'esposizione Long, a patto che vengano rispettati determinati livelli chiave. ve. Un ingresso in acquisto trova giustificazione tecnica ideale su eventuali debolezze verso R1, livello che dovrebbe fungere da supporto statico primario e zona di ricarica per i bulls, in quanto converge con la linea di regressione.

Viceversa, lo scenario ribassista (Short) diventerebbe plausibile solo in caso di una violazione confermata del supporto dinamico offerto dal canale di regressione e del Pivot centrale a 58.08, evento che invaliderebbe la struttura rialzista di breve termine esponendo il prezzo a scivolate verso il supporto S1 a 55.19. In sintesi, il mercato si trova in una zona di compressione dove la pazienza è l'asset fondamentale, attendendo che il prezzo risolva la contesa attorno al fair value di 60.75 prima di prendere una nuova posizione direzionale aggressiva.

Xauusd buy idea. Xanusd, si trova in una zona 4971 - 4941, andando a testare 4980- 4990,

Abbiamo una possibilità Di storno del prezzo verso il 4920- 4940,

Per poi proseguire verso il 5100 - 5150.

Questo è un setup prontamente statico. Aspettando il vero movimento nello zone sottostanti (

4700 - 4550.

Rimbalzo dal supporto di range | Configurazione di inversione Bitcoin si muove sul timeframe a 1 ora dopo una fase correttiva ribassista e mostra una struttura di range ben definita. Il prezzo ha reagito con forza dalla zona di domanda/supporto inferiore, segnalando un rinnovato interesse degli acquirenti.

Analisi tecnica:

Zona di supporto: Rimbalzo evidente dalla zona di domanda evidenziata in verde, in confluenza con un minimo ciclico e una precedente area di accumulazione.

Cambio di struttura: Formazione di un minimo più alto e tentativo di recupero della parte centrale del range, indicando una possibile inversione rialzista di breve termine.

Indicatore ALMA: Il prezzo si stabilizza intorno all’ALMA, che agisce come filtro dinamico di trend. Il mantenimento sopra di essa favorisce la continuazione rialzista.

Proiezione ciclica: La proiezione curva suggerisce un possibile movimento verso la resistenza superiore del range, in linea con il comportamento ciclico precedente.

Momentum: L’oscillatore mostra un recupero da condizioni di ipervenduto, supportando lo scenario rialzista.

Idea di trading:

Ingresso: Vicino ai livelli attuali o su un leggero ritracciamento sopra la zona di supporto

Target: Area di resistenza superiore / massimo del range

Invalidazione: Una rottura netta e una chiusura sotto la zona di domanda invaliderebbero il setup rialzista

Bias:

📈 Rialzista verso la parte alta del range, finché il prezzo rimane sopra il supporto.

⚠️ Attendere conferme e applicare una corretta gestione del rischio.

Nuovo ciclo Scenario precedente realizzato al momento sembra che:

Discesa a 60k: falso breakout o fine ciclo ribassista

Il movimento recente dai massimi verso l’area 60.000 USD si può leggere in due modi: come falso breakout sopra i massimi precedenti (bull trap) o come affondo finale di un ciclo ribassista intermedio dentro un bull market più ampio. Se la liquidità continuerà a stabilizzarsi e poi a crescere, la lettura più probabile è quella di “shakeout”: pulizia delle posizioni eccessivamente long prima di un nuovo impulso verso la zona del semigap a 84k e, successivamente, verso i livelli più alti indicati dagli scenari di espansione M2.

Correlazione con la liquidità

Negli ultimi anni i grandi rally di Bitcoin sono arrivati in fasi di espansione o ripresa della liquidità globale, mentre i ribassi più violenti sono coincisi con QT, rialzo tassi e contrazione di M2. Oggi ci troviamo in una fase di transizione: la liquidità ha smesso di contrarsi in modo aggressivo e gli outlook per il 2026-2027 indicano una crescita moderata dell’M2, scenario che statisticamente favorisce la ripresa degli asset rischiosi e di Bitcoin in particolare.

Sul grafico settimanale di BTC si nota un’area di semigap intorno agli 84.000 USD, una zona di prezzo poco lavorata che tende statisticamente ad essere “richiamata” dal mercato.

la correlazione M2: con liquidità attuale stabilizzata e crescita di Btc prezzo “corretto” attuale di BTC è 140k USD – grande gap da colmare vs ~71k attuali.

Aspettative:

alta volatilità prossimi giorni, probabile candele flash riassorbite. Più Sicurezza sopra 74.500$ (basso volume), target di medio lungo termine 138k.

In caso di rottura sotto i 60 incremento posizione spot e incremento contratti long

Silver: Supporto Decisivo o Inizio di un Super Ciclo RibassistaNell’analisi di oggi su Silver (Argento) entriamo in uno snodo ciclico di primaria importanza.

Sul timeframe a 8 giorni emerge una struttura estremamente delicata:

dal massimo del 2011 siamo nel tempo di un T+9 inverso, ma il massimo di ottobre 2024 potrebbe aver dato origine ad un quadriennale inverso vincolato al ribasso, scenario che favorirebbe la prosecuzione della salita dopo una fisiologica fase correttiva.

Il massimo del 29 gennaio 2026 diventa quindi cruciale:

– se da lì è partito un semplice annuale inverso, la discesa in corso servirebbe a chiudere un T+5 lato indice, per poi riprendere la salita;

– se invece da quel massimo fosse partito un T+9 inverso il quadro cambierebbe radicalmente, aprendo a una fase di debolezza pluriennale.

📌 Livello chiave da non perdere: area 51,11 – 49,81

Qui passano:

- il pavimento ciclico di grado elevato

- lo zero virgola cinque di un Order Block

- un’Eclipse di ciclo superiore

Sul breve, il minimo del 6 febbraio appare come possibile T+2/3 ma la reazione del prezzo sull’area 97,36 (0,5 di imbalance FVG) chiarirà le reali intenzioni del mercato.

Qui si decide se Silver sta chiudendo un ciclo annuale o se sta preparando la ripartenza verso nuovi massimi.

RICORDATI DI LEGGERE LA MIA BIO

📅 Pubblicato il: 08/02/2026

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.