Idee della comunità

Analisi SP500 future 19.01.2026All'apertura dei mercati, dopo il weekend, si è verificato un potenziale gap di rottura, questi gap difficilmente vengono richiusi. Considerata la rottura del lato inferiore della figura triangolare (cuneo), considerato il gap di questa mattina, potremmo pensare, con elevate probabilità che sia partita una correzione di grado superiore che, presumibilmente, riporterà i prezzi, come primo target, in area 6800.

A livello intraday, la tendenza era già mutata nelle sedute precedenti e dopo un pullback a ridosso delle resistenze delineate dall'indicatore di volatilità i prezzi sono letteralmente precipitati sotto i supporti in area 6930. Si suppone che in prima battuta i prezzi possano raggiungere area 6880 per poi continuare la discesa verso i 6800.

Tutti gli indicatori sembrano confermare la partenza di un impulso verso il basso, vedremo nelle sedute successive come si svilupperà il movimento impulsivo ribassista.

Buon Trading

Agata Gimmillaro

#050: Opportunità di Investimento SHORT su USD/SGD

Dopo una fase di rialzo ordinato, il cambio ha mostrato segnali chiari di rallentamento all’interno di un’area già nota per precedenti reazioni. Il movimento ascendente ha perso progressivamente forza, mentre le ultime candele hanno evidenziato rifiuti ripetuti e incapacità di proseguire oltre la zona di offerta. Questo tipo di comportamento è tipico delle fasi di distribuzione, in cui gli operatori più grandi sfruttano la liquidità residua per alleggerire le posizioni long.

La struttura non è impulsiva, ma correttiva. Il prezzo non accelera, ma oscilla, segnando massimi sempre meno convincenti. I volumi non accompagnano il rialzo e il momentum si deteriora, suggerendo che la spinta principale si stia esaurendo. In questo scenario, il mercato non sta costruendo un nuovo trend rialzista, ma preparando il terreno per un movimento opposto.

Lo short non viene quindi pensato come una scommessa contro la forza, bensì come una risposta logica a una perdita di equilibrio. L’idea operativa si basa sull’attesa che il prezzo completi il suo lavoro di distribuzione prima di tornare verso aree di valore più basse, dove in passato si è manifestata una domanda più strutturata.

Dal punto di vista della gestione, l’operazione è concepita per essere rapida. Non si tratta di un trade da mantenere a lungo, ma di una configurazione che punta a sfruttare una finestra temporale precisa, prima che fattori esterni o nuovi flussi possano modificare il quadro. In assenza di accelerazione, la pazienza diventa un costo; quando il movimento parte, invece, tende a farlo con decisione.

In sintesi, questo short su USD/SGD rappresenta un classico esempio di trading basato sulla lettura del contesto piuttosto che sul rumore di breve periodo. Non nasce dall’urgenza di entrare, ma dalla consapevolezza che il mercato, in alcune zone, parla chiaramente a chi sa ascoltarlo.

SP500 possibili scenariTrump ha scelto un lungo we per innalzare il livello di attenzione verso le sue mire sulla Groelandia colpendo con i Dazi alcuni dei paesi europei che si sono prontati con difese militari.

Si rigioca una partita già vista ad Aprile? oppure sarà un elemento strutturale più profondo?

Scenario 1 : un accordo flash (per me poco probabile) in cui gli indici non si scosteranno + del 2-3% (positivo o negativo)

Scenario 2 : l'inizio di uno stallo politico e commerciale che creerà mal contenti sia in America che in Europa per le imprese e poi anche per tutti noi cittadini. Ci vorranno almeno 6 mesi di stallo per vedere i primi effetti, senza contare su possibili nuove variabili esterne. Uno scenario che a mio avviso non è nelle volontà di chi sta giocando questa partita a scacchi. In questo caso nei mercati potremmo assistere ad un aumento della volatilità di breve, riduzione della qualità dei segnali da analisi tecnica e forte dipendenza dalle dichiarazioni politiche/economiche.

Scenario 3 : Paura e indecisione nel breve che porterebbe ad oscillazioni del 5% con punte del 10% sugli indici (sempre positivi o negativi) che poi pian piano rientra con lo scorrere dei giorni e con l'avvenire dei primi "colloqui" tra le parti. Bisogna guardare avvicinarsi la luce in fondo al tunnel per ristabilire una normalità sui mercati.

E tu quale scenario preferisci?

Mercati cauti tra Fed, geopolitica e dati USABORSE IN CONSOLIDAMENTO

Venerdì scorso Wall Street ha chiuso per lo più invariata, con gli investitori ancora incerti sulle prossime decisioni della Fed. Persistono inoltre dubbi sul fronte geopolitico, mentre prende avvio la stagione degli utili del quarto trimestre 2025.

Questo contesto alimenta una certa cautela tra gli operatori, che preferiscono rimanere alla finestra in attesa di maggiore chiarezza. L’S&P 500 e il Nasdaq sono rimasti sostanzialmente stabili, mentre il Dow Jones ha perso lo 0,17%.

Il presidente Donald Trump ha lasciato intendere che potrebbe mantenere Kevin Hassett nel ruolo di consigliere economico, invece di nominarlo alla guida della Fed. Ciò ha rafforzato le aspettative che l’ex governatore Kevin Warsh possa emergere come candidato favorito.

I titoli dei semiconduttori hanno offerto supporto al mercato: Taiwan Semiconductor, Nvidia, Micron e altri produttori sono saliti grazie ai solidi utili, all’ottimismo sull’intelligenza artificiale e a un accordo commerciale tra Stati Uniti e Taiwan che prevede 250 miliardi di dollari di investimenti nella produzione americana.

Al contrario, i titoli finanziari hanno ceduto terreno nonostante risultati robusti, penalizzati dalle preoccupazioni per una possibile introduzione di un tetto ai tassi delle carte di credito.

Su base settimanale, l’S&P 500 è sceso dello 0,1%, il Nasdaq dello 0,4%, mentre il Dow Jones è rimasto invariato.

Ricordiamo che negli Stati Uniti oggi si celebra il Martin Luther King Day e le borse resteranno chiuse.

VALUTE

Il dollaro è salito la scorsa settimana, pur continuando a mostrare scarsa direzionalità a causa del limitato interesse degli operatori sui livelli attuali, considerati poco significativi. Il Dollar Index è risalito sopra quota 99, ma per ora non riesce a puntare con decisione verso area 100.

L’EUR/USD ha rotto i supporti a 1,1615 ed è sceso sotto 1,1600, pur senza mostrare segnali di crollo. I prossimi obiettivi si collocano in area 1,1550, primo supporto rilevante di medio periodo.

La sterlina scende meno e rimane vicina ai supporti di 1,3320–1,3330, che appaiono solidi.

L’USD/JPY, dopo indiscrezioni su richieste di intervento da parte della BoJ, è sceso da 159,45 a 157,80, per poi chiudere sopra 158,00.

Le valute oceaniche si muovono poco ma mostrano maggiore tenuta rispetto a euro e sterlina. Di conseguenza arretrano EUR/NZD ed EUR/AUD. Stabili EUR/CHF e USD/CHF.

ORO IN CORREZIONE

Venerdì il prezzo dell’oro è sceso di circa l’1%, toccando 4.563,6 dollari per poi chiudere in area 4.590 dollari l’oncia. Il metallo prezioso ha esteso le perdite della sessione precedente a causa del calo della domanda di beni rifugio e dell’indebolimento delle aspettative di tagli dei tassi da parte della Fed nel breve termine.

Le tensioni geopolitiche legate all’Iran si sono attenuate dopo che il presidente Donald Trump ha dichiarato di poter rinviare eventuali azioni militari, citando segnali di moderazione nella repressione delle proteste e l’assenza di esecuzioni su larga scala.

Parallelamente, dati economici statunitensi più solidi hanno rafforzato l’idea che la politica monetaria resterà restrittiva più a lungo, spingendo gli investitori a ridurre le scommesse su un taglio imminente dei tassi. I mercati ora prevedono tassi invariati a fine mese e un primo allentamento pienamente prezzato solo per metà 2026.

Nonostante la correzione, l’oro rimane vicino ai massimi storici e si avvia comunque a chiudere la settimana in rialzo, sostenuto dal forte slancio di inizio periodo.

USA: SALE LA PRODUZIONE INDUSTRIALE

La produzione industriale statunitense è aumentata dello 0,4% su base mensile a dicembre, in linea con novembre e superiore alle attese dello 0,1%.

La produzione manifatturiera è cresciuta dello 0,2%, superando le previsioni di un calo dello 0,2%. L’indice dei servizi di pubblica utilità è salito del 2,6%, trainato da un balzo del 12% dell’indice del gas naturale. La produzione mineraria, invece, è diminuita dello 0,7%.

Il tasso di utilizzo della capacità produttiva è salito al 76,3%, ancora 3,2 punti percentuali sotto la media di lungo periodo (1972–2024).

SETTIMANA ENTRANTE

Le pubblicazioni economiche dagli Stati Uniti saranno numerose, con le agenzie statistiche impegnate a recuperare i dati rimasti sospesi durante la chiusura delle attività governative.

L’attenzione si concentrerà su reddito e spese personali, che includono gli indici dei prezzi PCE, e su una nuova stima del PIL del terzo trimestre. In arrivo anche gli indicatori anticipatori, tra cui gli indici PMI di S&P e il sondaggio sulla fiducia dei consumatori dell’Università del Michigan.

Focus anche sui PMI di Eurozona, Regno Unito, Giappone, Australia e India.

Il Regno Unito pubblicherà inoltre i dati su inflazione, disoccupazione e vendite al dettaglio.

In Asia, l’attenzione sarà rivolta al dato finale del PIL annuale della Cina, mentre la Banca del Giappone comunicherà la propria decisione di politica monetaria.

Sul fronte societario, sono attesi i risultati di Netflix, 3M, J&J, Visa, Intel, P&G e NextEra Energy.

Saverio Berlinzani , analista ActivTrades

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

NKENIKE ( NYSE:NKE ): Inversione di tendenza o nuova ondata di declino?

Quadro generale: utili, addetti ai lavori e resistenza tecnica

Il report di Nike per il secondo trimestre dell'anno fiscale 2026 mostra una modesta crescita del fatturato dell'1% (12,4 miliardi di dollari), ma la crescita superficiale nasconde un decadimento strutturale.

Il margine lordo è crollato di 300 punti base al 40,6%, a causa di dazi aggressivi e forti sconti per smaltire le scorte.

Suddivisione per regione e segmento:

Nord America (+1%): Stabilità.

Grande Cina (-17%): Sei trimestri consecutivi di declino. Il trend "Guochao" (preferenza per i marchi locali) è un incubo strutturale per Nike.

DTC (-8%): La strategia "Nike Direct" sta vacillando, mentre il marchio ha già perso spazio sugli scaffali cruciale presso i principali grossisti.

🔎

Magnificent 7: compressione tecnica decisiva nel breve termineL’indice S&P 500 può evitare uno scenario correttivo verso il suo precedente massimo storico (6.150–6.200 punti) dopo aver registrato nove mesi consecutivi di rialzi e presentare valutazioni di mercato molto elevate? Questa è la questione centrale del primo trimestre 2026 e la risposta dipende in larga parte dal settore tecnologico, in particolare dalle azioni dei Magnificent Seven.

I principali fattori fondamentali e tecnici sono i seguenti:

• Il settore tecnologico rappresenta il 34 % del calcolo dell’indice S&P 500.

• I Magnificent Seven inizieranno a pubblicare i risultati trimestrali a partire dalla fine di gennaio.

• L’analisi tecnica dell’indice settoriale tecnologico mostra una fase di compressione grafica prossima alla risoluzione, la cui direzione avrà un impatto significativo sull’S&P 500.

• Attualmente, gli analisti finanziari restano ottimisti sulle prospettive di performance a 12 mesi delle azioni dei Magnificent Seven.

Dal punto di vista tecnico, l’indice settoriale tecnologico si muove da diverse settimane all’interno di una figura di compressione a triangolo simmetrico. Questa configurazione riflette un equilibrio temporaneo tra compratori e venditori dopo il forte rialzo del 2025. Quanto più la compressione giunge a maturazione, tanto più l’uscita tende a essere direzionale e impulsiva. La direzione della rottura sarà determinante per la tendenza dell’S&P 500 verso la fine di gennaio.

Il mercato sembra quindi in attesa di un catalizzatore chiaro in grado di innescare un arbitraggio decisivo. Questo catalizzatore potrebbe essere la stagione degli utili dei Magnificent Seven, che concentrano aspettative di crescita, multipli di valutazione elevati e una quota significativa della capitalizzazione del mercato statunitense.

Sul fronte fondamentale, il consenso rimane complessivamente favorevole. Le proiezioni a 12 mesi indicano ancora un potenziale rialzista per la maggior parte del gruppo, in particolare per Nvidia, Microsoft e Meta, sostenute dai temi dell’intelligenza artificiale, del cloud e della monetizzazione delle piattaforme. Questa fiducia contrasta con il caso di Tesla, per la quale le aspettative appaiono più caute, se non negative, a causa della pressione sui margini e di un contesto competitivo più complesso.

L’istogramma sottostante mostra il rialzo medio atteso dagli analisti finanziari (secondo Bloomberg) per le azioni dei Magnificent Seven nei prossimi 12 mesi.

Infine, questa analisi va inserita in un contesto più ampio di concentrazione settoriale. Con quasi un terzo del peso dell’S&P 500, il settore tecnologico agisce come un vero perno del mercato. Una rottura rialzista della compressione tecnica rafforzerebbe lo scenario di un S&P 500 in grado di consolidare lateralmente o di proseguire il rialzo senza una correzione profonda. Al contrario, una rottura ribassista, anche limitata, potrebbe innescare una fase di consolidamento più marcata, con un ritorno verso i livelli di supporto di medio termine.

La tabella seguente evidenzia il peso degli undici super-settori nel calcolo dell’indice S&P 500. Il settore tecnologico rappresenta da solo il 34 % dell’indice.

In sintesi, il mercato entra in una fase decisionale. Nel breve termine, la traiettoria dell’S&P 500 dipenderà in larga misura dalla reazione del settore tecnologico ai risultati societari e dalla capacità dei Magnificent Seven di giustificare, numeri alla mano, valutazioni già molto elevate.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

BTC su un pattern ribassistaIl prezzo del BTC continua a muoversi molto poco e rimane praticamente nella stessa struttura descritta in precedenza. Il corso è sempre all’interno della FVG WEEKLY e mostra ancora una volta reazioni ribassiste, segno che questa zona resta un’area chiave de forte pressione vendeuse e di manipolazione del mercato.

Finché il prezzo resta sotto questa FVG e non mostra una vera rottura rialzista, la tendenza di fondo rimane ribassista. Il BTC continua a oscillare vicino alla zona degli 0,5 di FIBO, che funge da livello decisionale importante.

Una rottura netta al ribasso degli 0,5 di FIBO rafforzerebbe lo scenario ribassista e potrebbe innescare una nuova espansione a la baisse con un aumento della volatilità, andando a cercare le liquidità situate più in basso.

Le vendite su Sstellantis continuanoL'osservazione del grafico giornaliero di Stellantis N.V. evidenzia un deterioramento marcato del quadro tecnico di breve periodo, caratterizzato dalla violazione dei principali supporti dinamici e statici che avevano sostenuto il tentativo di recupero dei mesi precedenti. Il prezzo ha abbandonato con decisione il canale di regressione rialzista, rompendo al ribasso la parte inferiore del canale. La candela attuale mostra una forte pressione di vendita. Attualmente, il prezzo scambia in area 8,38 euro, avvicinandosi al primo supporto rilevante di Fibonacci (S1) posto a 8,238 euro.

L'analisi dei volumi supporta questa lettura ribassista: si nota un incremento dell'attività di scambio in corrispondenza delle candele negative recenti, segnale che la discesa è accompagnata da una reale distribuzione istituzionale e non solo da prese di profitto retail. La posizione del prezzo, ora distante oltre due deviazioni standard dalla regressione lineare, indica una situazione di ipervenduto di breve termine, ma la violenza del movimento suggerisce cautela nel cercare ingressi contro-trend. Operativamente, lo scenario privilegia strategie ribassiste (short) in caso di cedimento confermato in chiusura del supporto S1 a 8,238 euro; tale rottura aprirebbe la strada verso obiettivi più profondi, identificabili nel supporto S2 a 7,607 euro e, in estensione, verso i minimi di periodo in area 6,58 euro (S3).

Per quanto riguarda eventuali posizionamenti rialzisti (long), il quadro attuale risulta altamente rischioso e prematuro fintanto che i prezzi rimarranno sotto la soglia psicologica e tecnica dei 9,26 euro (Pivot Point). Un'opportunità speculativa di acquisto potrebbe configurarsi esclusivamente sulla tenuta del supporto S1 a 8,238 euro, qualora si formassero pattern di inversione (come Hammer o candele di assorbimento) accompagnati da una divergenza volumetrica, ma con target limitati al ritest del Pivot a 9,26 euro. Solo il recupero stabile della regressione lineare e il rientro nel canale ascendente sopra quota 9,70 euro potrebbero sancire la fine della fase correttiva attuale e ripristinare un sentiment positivo strutturale.

Setup Operativo GBPUSD H4 ✅ SETUP OPERATIVO – GBP/USD H4 (VERSIONE DEFINITIVA)

Short di continuazione

Timeframe decisionale: H4

Timeframe di entrata: H4 → H1 (opzionale)

1️⃣ CONDIZIONI OBBLIGATORIE (SE NON CI SONO → NO TRADE)

Il setup è valido SOLO se:

✔️ Candela **H4 rossa**

✔️ **Chiusura sotto il livello GIORNALIERO arancione 1.3376**

✔️ Meglio se:

* la chiusura è ben accettata sotto il livello (non a filo)

* la candela chiude sotto EMA 200 H4

✔️ Corpo reale > 50% della candela

✔️ Niente spike di rifiuto rialzista in chiusura

❌ Se chiude sopra 1.3376 → ASPETTA

2️⃣ ENTRY (2 MODALITÀ, SCEGLI UNA)

🔹 A) ENTRY PROFESSIONALE (CONSIGLIATA)

Pullback dopo la chiusura

* Dopo la candela H4 di conferma

* Aspetti un ritracciamento verso:

* 1.3376 – 1.3400

* Entrata short a mercato o con limit

📌 Vantaggi:

* Miglior R:R

* Meno fake break

* Entrata dove vendono i professionisti

🔹 B) ENTRY AGGRESSIVA (SOLO SE MOMENTUM PULITO)

Break & continue

* Entrata alla rottura del minimo della candela H4 di conferma

* Solo se la candela è:

* direzionale

* con range ampio

* senza lunghe lower wick

📌 Svantaggio:

* Più stop tecnici

* Richiede timing ed esperienza

3️⃣ STOP LOSS (LOGICO, NON CASUALE)

Stop tecnico standard

* Sopra il massimo della candela H4 di conferma

* Oppure stop fisso:

* 1.3450 – 1.3480

📌 Motivo:

* Recupero del daily = setup invalidato

* Recupero del weekly = errore strutturale

4️⃣ TARGET

🎯 Target 1 (difensivo)

* 1.3293 → Supporto settimanale blu

🎯 Target 2 (principale)

* 1.3132 → Supporto mensile nero

📌 Gestione:

* A T1:

* chiudi 50%

* stop a BE o sopra ultimo LH su H1

* Lasci correre T2 solo se momentum resta pulito

5️⃣ RAPPORTO RISCHIO / RENDIMENTO

| Target | R:R stimato |

| T1 | ~ 1:2 |

| T2 | 1:3 / 1:4 |

6️⃣ I NVALIDAZIONE (CHIARA E OGGETTIVA)

❌ Chiusura H4 sopra 1.3376 (daily)

❌ Candela H4 con upper wick lunga e corpo piccolo

❌ Break deciso sopra **1.3500**

➡️ In questi casi: setup cancellato senza eccezioni

7️⃣ F ILTRI DI QUALITÀ (OPZIONALI MA DA PRO)

✔️ Meglio se la candela H4 chiude durante London o New York

✔️ Evitare entrate immediatamente prima di news GBP/USD

✔️ Se H4 è lenta → refine su H1 per il timing

🧠 CHECKLIST RAPIDA (VERSIONE FINALE)

* Candela H4 rossa

* **Close < 1.3376 (daily)**

* Accettazione sotto il livello

* Pullback disponibile

* Stop sopra daily / weekly

* R:R ≥ 1:2

Se tutte ✔️ → **TRADE VALIDO**

WTI: Il Petrolio rompe al rialzo tra tensioni geopolitiche?Analisi Fondamentale: Tensioni Geopolitiche e Shock dell'Offerta

Il mercato petrolifero si trova in una fase di estrema tensione, dove i fondamentali classici (domanda/offerta) stanno lasciando il passo a scenari geopolitici ad alto impatto.

Il Caso Venezuela: L'elemento di maggiore incertezza è rappresentato dall'escalation tra USA e Venezuela. Le speculazioni su un possibile intervento o un inasprimento drastico del conflitto nell'area pongono una minaccia diretta alle più grandi riserve certificate di greggio al mondo. Un'instabilità in questa regione potrebbe causare uno shock dell'offerta immediato, portando il mercato a prezzare un "premio per il rischio" molto elevato.

Scenario Globale: Con il Medio Oriente sempre instabile e l'OPEC+ che mantiene una politica di tagli rigida, il greggio ha poco spazio per scendere. Se il fronte venezuelano dovesse degenerare, potremmo assistere a un vero e proprio supply squeeze.

Analisi Tecnica: Rottura della Trendline e Segnali di Rimbalzo

Osservando il grafico giornaliero (1D), la struttura dei prezzi suggerisce che il mercato sia pronto a reagire violentemente alle notizie:

Breakout della Trendline Discendente: Dopo mesi di compressione sotto la linea di tendenza blu (che partiva dai massimi di agosto), il prezzo ha finalmente effettuato una rottura rialzista. Questo è il primo segnale tecnico di un'inversione di trend di medio termine.

Supporto Solidificato: L'area dei $58,00 si è confermata un "pavimento" psicologico e tecnico molto forte. I minimi crescenti osservati nelle ultime sessioni indicano un accumulo da parte dei compratori.

Livelli Attuali: Il prezzo batte ora $59,34. La candela odierna mostra una decisa volontà di mantenersi sopra la trendline appena violata, trasformando una vecchia resistenza in un nuovo supporto.

Scenari Operativi

Scenario Bullish (Rialzista): La conferma sopra i $60,00 aprirebbe la strada verso i $62,50 prima e i $66,00 successivamente. In caso di notizie drammatiche dal Venezuela, questi target potrebbero essere raggiunti molto rapidamente con un movimento verticale.

Scenario Bearish (Ribassista): Solo un ritorno sotto i $58,00 invaliderebbe la struttura attuale, riportando il WTI in una fase di stagnazione.

Conclusione: Siamo di fronte a una tempesta perfetta: una configurazione tecnica di inversione (rottura trendline) che coincide con un potenziale "Cigno Nero" geopolitico in Venezuela. Il sentiment è passato da neutrale a fortemente reattivo. Monitorare con massima attenzione i volumi e le news di politica estera.

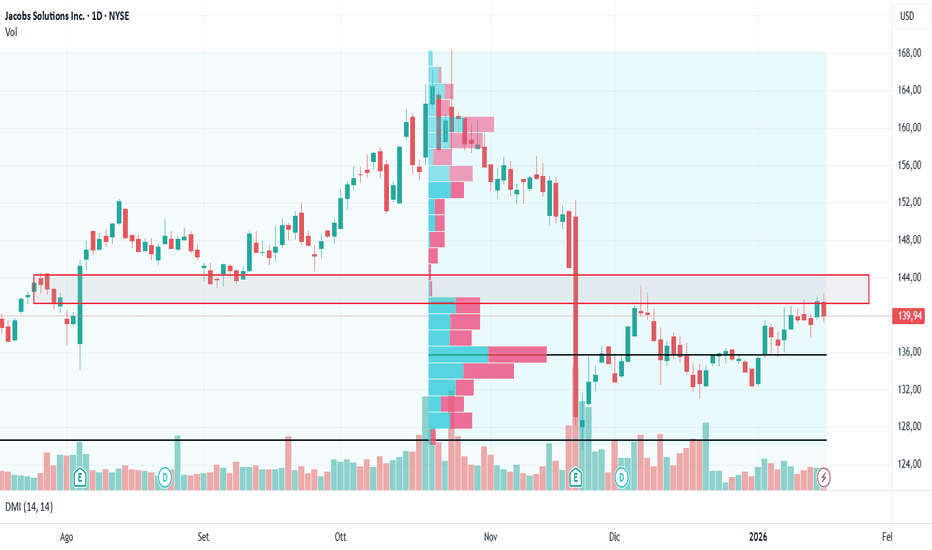

Jacob Solution ad una resistenza dalla ripresa?🏗️ Contesto aziendale – Jacobs Solutions Inc.

Jacobs Solutions Inc. (J) è una società globale di ingegneria, consulenza tecnica e servizi avanzati per infrastrutture, energia, difesa e settore pubblico.

Il titolo è tipicamente adatto a operatività swing/position, con movimenti tecnici puliti e forte rispetto delle aree di valore.

📊 Contesto generale

Sul timeframe daily, il titolo rimane inserito in un trend rialzista di medio periodo, interrotto da una correzione profonda ma controllata dai massimi in area 165–168 USD.

Dopo il sell-off di novembre, il prezzo ha costruito una base di consolidamento tra 128 e 136 USD, mostrando segnali di riaccumulazione e progressivo recupero verso le aree chiave precedentemente perse.

📐 Analisi Volume Profile

Il Volume Profile evidenzia chiaramente come le principali aree di scambio si siano spostate sotto il prezzo attuale, con:

POC e Value Area concentrate tra 128 e 135 USD

Accettazione dei prezzi superiori dopo il sell-off

📌 Questo indica che:

Il mercato ha assorbito la pressione di vendita

L’area ad alto volume sotto il prezzo sta ora agendo da supporto strutturale

Finché il prezzo resta sopra questa zona, il bias rimane costruttivo

🧱 Livelli tecnici chiave

🟢 Supporti

135 – 136 USD

Supporto di breve periodo

Coincide con area HVN del Volume Profile

128 – 130 USD

Supporto strutturale principale

Base dell’area di valore

🔴 Resistenza chiave (zona decisionale)

140 – 144 USD

Ex area di supporto

Attuale resistenza statica, evidenziata sul grafico

Zona di massima importanza tecnica

📌 Una rottura e chiusura daily sopra questa area rappresenterebbe un forte segnale bullish, confermando:

Accettazione dei prezzi più alti

Uscita definitiva dalla fase di consolidamento

Possibile avvio di una nuova gamba rialzista

📈 Price Action

Serie di minimi crescenti dal minimo di novembre

Prezzo che consolida sotto resistenza → compressione

Nessun forte rifiuto ribassista per ora

La struttura suggerisce una fase di costruzione prima del movimento, con il mercato in attesa di direzione.

📊 Volumi & Momentum

Volumi elevati sul sell-off → capitolazione

Volumi in progressiva contrazione nella fase laterale → tipico di accumulazione

DMI (14,14):

+DI leggermente sopra -DI

ADX ancora contenuto → movimento direzionale non ancora partito

🧠 Scenari operativi

🔵 Scenario bullish (principale)

Break e close daily sopra 144 USD

Conferma di forza

Target:

150 USD

158 – 165 USD

🔴 Scenario di rifiuto

Nuovo rifiuto in area 140–144 USD

Perdita del supporto 135 USD

Possibile ritorno verso:

130 USD

Base del Volume Profile

🧭 Conclusione

Jacobs Solutions si trova in una zona di decisione cruciale:

il Volume Profile sotto il prezzo indica forza e accumulazione, mentre la resistenza in area 140–144 USD rappresenta il livello chiave da superare.

📌 La rottura di questa resistenza sarebbe un segnale bullish rilevante, aprendo spazio a una nuova estensione rialzista.

BNB pronta a ripartire? 📊 Contesto generale

BNB/USD si trova in fase di recupero rialzista sul timeframe daily, dopo una profonda correzione dai massimi di novembre.

Il prezzo ha costruito una base solida tra 840 e 890 USD, da cui è partito un movimento di rialzo caratterizzato da minimi crescenti e crescente pressione bullish.

La struttura attuale suggerisce un tentativo di cambio di regime, da fase laterale/distributiva a fase di continuazione rialzista, con il mercato ora concentrato su un’area chiave di decisione.

📐 Analisi Volume Profile

Il Volume Profile mostra chiaramente il grosso degli scambi concentrato sotto il prezzo attuale, tra 880 e 920 USD, con una POC ben definita in quest’area.

📌 Questo indica che:

Il prezzo ha rotto una zona ad alto volume (HVN) che in precedenza fungeva da resistenza

La stessa area viene ora ritestata come possibile supporto

La rottura è stata accettata dal mercato, non solo violata temporaneamente

Il fatto che il prezzo stazioni sopra il volume principale suggerisce una condizione di forza, con i compratori in controllo finché il mercato rimane sopra questa zona.

🧱 Livelli tecnici chiave

🟢 Supporti

920 – 930 USD

Ex resistenza

Coincide con area HVN del Volume Profile

Zona ideale per eventuale pullback costruttivo

880 – 890 USD

Supporto strutturale e area di valore

Perdita di questo livello invaliderebbe lo scenario bullish

🔴 Resistenza

955 – 970 USD

Area di supply evidenziata

Ultimo ostacolo prima di una possibile espansione del prezzo

📈 Price Action

Struttura di higher lows ben definita

Prezzo che consolida sopra il precedente range

Nessun forte segnale di distribuzione al momento

La fase attuale appare come un ritest tecnico della resistenza rotta, con il mercato che valuta se trasformarla in supporto.

📊 Volumi & Momentum

Volumi in aumento sulla gamba rialzista

🧠 Scenari

🔵 Scenario bullish

Tenuta del supporto 920–930 USD

Break e close daily sopra 970 USD

Target:

1.000 USD

1.050 – 1.080 USD

🔴 Scenario di debolezza

Rifiuto deciso in area 960–970 USD

Perdita del supporto a 920 USD

Possibile ritorno verso:

890 USD

Area di massimo volume del profilo

🧭 Conclusione

BNB si trova in una zona di decisione cruciale:

la struttura resta costruttiva finché il prezzo rimane sopra il Volume Profile e l’ex resistenza, ora in fase di ritest come supporto.

Il comportamento del prezzo in quest’area determinerà continuazione o ritorno in range.

L'argento potrebbe essere diretto verso nuovi massimi!

L'argento sta mostrando rari estremi storici, situazioni che in precedenza avevano preannunciato importanti punti di svolta. I parametri di valutazione a lungo termine e gli indici azionari suggeriscono che il metallo potrebbe avvicinarsi a una fase decisiva che ne rimodellerà la traiettoria dei prezzi fino al 2026.

L'argento raggiungerà i 100 dollari e continuerà a crescere nel prossimo anno o due.

Credo che l'argento possa essere definito un asset che si avvicina a una fase potenzialmente cruciale entro il prossimo anno o due.

Pentola a pressione Continuo sul tema del BIOTECH che presto potrebbe eguagliare la space economy per la forza rialzista

Alcune informazioni sulla azienda:

10x Genomics attrae perché occupa una posizione di rilievo nelle tecnologie che stanno ridefinendo la ricerca biomedica, in particolare quelle dedicate all’analisi delle cellule singole e alla genomica spaziale. La sua capacità di offrire strumenti che permettono di osservare i sistemi biologici con un livello di dettaglio difficilmente raggiungibile altrove la rende un riferimento per laboratori, università e aziende biotech, in un mercato che continua a espandersi grazie alla crescente necessità di comprendere meglio malattie complesse.

Un elemento sempre più centrale nella strategia dell’azienda è l’integrazione dell’intelligenza artificiale nei propri flussi di analisi: i dataset generati dalle piattaforme 10x sono enormi e altamente complessi, e l’uso di modelli avanzati di machine learning consente di estrarre pattern biologici, classificare cellule, accelerare la scoperta di biomarcatori e rendere più accessibili analisi che altrimenti richiederebbero tempi e competenze molto più elevati. L’IA diventa così un moltiplicatore di valore per le loro tecnologie, migliorando sia la qualità dei risultati sia l’efficienza dei ricercatori.

A questo si aggiungono collaborazioni scientifiche di alto profilo, un modello di business basato su strumenti e consumabili ricorrenti e una pipeline tecnologica in continua evoluzione, che insieme contribuiscono a renderla una realtà interessante per chi guarda al settore genomico con una prospettiva di medio‑lungo periodo.

Grafico mensile e logaritmico altrimenti non si capisce nulla da quanto è volatile

In evidenza i volumi che mi fanno pensare a una pentola a pressione

Il prezzo sta effettuando un breakout della resistenza viola (solo su logaritmico)

Segnale rialzista più sicuro è una chiusura sopra i 24$ (prima resistenza azzurra) con successivo target ambizioso verso i 63$

Seguiranno aggiornamenti su time frame minori

Bitcoin abbattuto il muro dei 94.000$.Dopo settimane di consolidamento, Bitcoin ha dato una scossa al mercato superando la barriera dei 94.000$.

Qualità della Rottura: Il superamento del livello non è stato casuale. L'aumento dei volumi (specialmente guidato dal mercato spot e dagli afflussi negli ETF) conferma che c'è convinzione dietro il movimento.

Situazione Attuale: Il fatto che stia "stazionando" in area 95.000$ senza essere riassorbito immediatamente è un ottimo segno di accumulazione. Tecnicamente, la vecchia resistenza a 94.000$ ora sta agendo da nuovo supporto.

Outlook di breve: Finché il prezzo rimane sopra la soglia dei 94.000$, il target naturale di breve termine si sposta verso l'area dei 97.000$ - 98.000$, con la soglia psicologica dei 100.000$ che inizia a farsi vedere all'orizzonte.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Oro in consolidamento, Gas in caduta liberaBuona domenica a tutti i trader, il comparto delle materie prime riflette un sentiment di cautela macroeconomica:

Metalli Preziosi: L'oro e l'argento si prendono una pausa necessaria. Dopo aver testato i massimi, i prezzi stanno ritracciando verso i primi supporti utili. Questo movimento è tecnicamente configurabile come un throwback, necessario per scaricare l'ipercomprato prima di nuovi allunghi.

Energia (Oil & Gas): * Il Petrolio (WTI) ha subito un netto rigetto in area $62. La forza mostrata a inizio settimana si è esaurita contro la resistenza volumetrica, riportando i prezzi nel range laterale precedente.

Il Gas Naturale continua a essere il fanalino di coda, crollando sui minimi a causa di scorte elevate e una domanda stagionale inferiore alle attese. La struttura rimane pesantemente ribassista senza segnali di inversione imminenti.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Se rompe tutto.....Se Fiber -in 1D- non recupera l'angolo 1x1 di Gann, non si ferma sulla Golden Zone Fibo, non si ferma sulle proiezioni V ed E di Hosoda -sono allo stesso livello- non si ferma sulla Kumo -del sistema Ichimoku- e non si spaventa neanche del numero tondo 1,16, allora lo aspetta una bella discesa dove il T.F. settimanale suggerisce eventuali obiettivi.

Vediamo.

Gold – Weekly Market Structure🔹 Quadro settimanale

Chiusura settimanale oltre i massimi storici, accompagnata da un ribilanciamento nella giornata di venerdì e da un importante riassorbimento del sell-off partito intorno alle 16:00 (ora italiana).

Un segnale di forza che conferma l’interesse degli operatori sul metallo giallo.

🔹 Ampiezza di mercato e COT

Dal punto di vista dell’ampiezza, il future sull’oro è stato comprato con decisione dai Managed Money nel periodo compreso tra 7 e 13 gennaio, come evidenziato dal COT Report.

In questo intervallo si registra un incremento delle posizioni long superiore a 12.000 contratti, elemento che supporta l’ipotesi di una continuazione rialzista, soprattutto alla luce della chiusura settimanale all’interno della Value Area.

🔹 Volumi e Value Area

La distribuzione volumetrica settimanale presenta una forma a “D”, tipica di una fase di accumulazione.

Allo stesso tempo, il fatto che questa distribuzione sia compressa in un range piuttosto ristretto suggerisce la possibilità di un’esplosione di volatilità nelle prossime sedute.

Come anticipato, la chiusura settimanale è avvenuta all’interno della Value Area, dopo un riacquisto dalla VAT della settimana conclusasi il 26 dicembre.

Il rientro e la chiusura con moderata forza lasciano spazio all’ipotesi di un rapido movimento rialzista a inizio settimana, potenzialmente verso il VWAP settimanale o addirittura verso la VAT settimanale, considerando l’assenza di LVN all’interno della Value Area attuale.

🔹 Livelli di supporto

Nel caso in cui il prezzo perdesse la Value Area settimanale, il primo livello di supporto si colloca in area 4550, ma non viene considerato un vero supporto strutturale.

A mio avviso, una perdita della VA potrebbe spingere il prezzo direttamente verso area 4500, dove troviamo:

Put Wall rilevante

confluenza con la VAT della distribuzione conclusasi il 9 gennaio

Perso anche questo livello, il successivo supporto significativo si colloca in area 4460 / 4450, in confluenza con:

POC del 9 gennaio

VWAP della stessa settimana, ancora da ribilanciare

🔹 Livelli di resistenza

Sul lato opposto, il primo livello di resistenza si trova in area 4610, in corrispondenza del VWAP settimanale, ma all’interno di un HVN, elemento che ne riduce la forza come resistenza.

Per questo motivo, il prezzo potrebbe estendere il movimento verso la VAT settimanale in area 4620, livello che presenta un LVN immediatamente superiore, ma senza particolari concentrazioni di Open Interest lato opzioni.

Una rottura della VAT settimanale aprirebbe verosimilmente la strada a:

4650 punti

successiva estensione verso 4675 punti

🔹 Sintesi

L’oro si trova in una fase di accumulazione avanzata, con supporto da parte dei flussi dei Managed Money e una struttura volumetrica compressa che potrebbe anticipare un movimento direzionale deciso.

La tenuta della Value Area settimanale resta il punto chiave per mantenere il bias rialzista e favorire nuove estensioni verso l’alto.