Argento all'attacco dei massimi, crolla il Natural GasBuona domenica a tutti i trader, dopo il fisiologico pull-back delle scorse settimane, i preziosi hanno ripreso a correre.

Silver (Argento): Come hai evidenziato, l'argento è il vero protagonista. Ha mostrato una forza relativa superiore all'oro, staccandosi dai minimi del ritracciamento con una candela settimanale decisa. L'attacco ai massimi è imminente: se rompe la resistenza attuale, il target successivo è proiettato verso nuovi record pluriennali.

Gold (Oro): Segue a ruota, consolidando sopra i supporti chiave e puntando nuovamente all'area dei massimi storici. L'incertezza su alcuni titoli tech (Apple/Netflix) sta spingendo gli investitori verso i beni rifugio.

Il petrolio sta cercando di cambiare pelle.

Dopo mesi all'interno di un canale ribassista ben definito, i prezzi stanno testando la parte superiore della struttura.

Cosa monitorare: Una chiusura settimanale sopra la trendline superiore del canale confermerebbe l'uscita dalla fase "bear" (ribassista), aprendo la strada a un ritorno verso aree di prezzo più eque per i produttori.

Natural Gas: Caduta Libera

Situazione opposta per il gas naturale, che vive una settimana drammatica.

Rottura del Supporto: La perdita del livello di supporto statico ha accelerato le vendite.

Target Tecnico: Il prezzo sta puntando direttamente al supporto pivot R2 mensile. Quando un asset rompe al ribasso e punta a livelli pivot così profondi, indica una pressione dei venditori molto elevata, probabilmente legata a scorte abbondanti o previsioni meteo meno rigide del previsto.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Idee della comunità

Bitcoin (BTC): La Battaglia dei 90.000$Un saluto a tutti i trader, il Bitcoin si trova in quello che i trader chiamano un "Box di Consolidamento".

La Resistenza (94.600$): Hai notato bene, è il terzo tentativo fallito. Questo livello non è solo un massimo tecnico, ma coincide con una zona di forte liquidità dove gli "orsi" (o i miner che prendono profitto) stanno scaricando. Superare i 94.600$ con volumi significherebbe proiettarsi direttamente verso l'area psicologica dei 100.000$.

Il Supporto (90.000$): Questo è il vero "muro" dei tori. Il fatto che il prezzo venga difeso ogni volta che scende in area 90k indica che c'è una forte pressione in acquisto (probabilmente ordini "limit" istituzionali). Finché tiene questo livello, la struttura rialzista di lungo periodo rimane intatta.

Scenario: Se dovesse rompere i 90.000$ con decisione, il prossimo supporto serio si trova molto più in basso, in area 86.000$ - 85.000$.

🔵 Ethereum (ETH): Il Ritardatario

Ethereum continua a mostrare una forza relativa inferiore rispetto a Bitcoin (la dominance di BTC resta alta).

Movimento Laterale: ETH sta oscillando in un range stretto tra 3.100$ e 3.350$. Sta faticando molto più di Bitcoin a trovare una direzione chiara.

Livelli chiave: Per vedere un "allungo" simile a quello di Intel o Amazon, ETH deve rompere la resistenza di area 3.400$. Al momento, sembra seguire Bitcoin passivamente, senza iniziativa propria.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Effetto Trump su Intel: INTC vola del 10%Buona domenica a tutti i trader andiamo a vedere ed analizzare I Protagonisti in Volo,

Intel (INTC) : Vera star della settimana. La notizia del supporto di Trump al CEO Lip-Bu Tan ha scatenato gli acquisti, portando il titolo a rompere i massimi recenti in area 45.50$. I volumi sono stati doppi rispetto alla media, segno di un forte interesse istituzionale che potrebbe alimentare un rally duraturo (il cosiddetto "Trump Trade" sui chip).

Amazon (AMZN): Ottimo movimento. Il titolo sta costruendo una struttura rialzista solida con minimi e massimi crescenti, chiudendo la settimana in area 247$. Il trend è chiaramente positivo, supportato anche dalle prospettive di crescita di AWS per il 2026.

Halliburton (HAL): Il settore energetico spinge forte. HAL ha guadagnato oltre il 16% nelle ultime due settimane e ora punta dritto alla resistenza in area 33.50$ - 35.00$.

I Segnali di Allarme

Apple (AAPL): Nota dolente. Ha rotto il primo supporto scendendo sotto i 260$. Il mercato sembra punire l'incertezza sulla roadmap IA rispetto ai competitor, e la perdita di forza relativa rispetto al Nasdaq è evidente.

Netflix (NFLX): Continua il trend negativo. Mentre il mercato sale, Netflix scende (area 90$), sottoperformando il settore Consumer Discretionary. Gli investitori sembrano cauti in attesa dei prossimi dati sugli abbonati.

In Laterale (Fase di Attesa)

Microsoft (MSFT) & Tesla (TSLA): Entrambe si muovono senza una direzione chiara, congestionate in un range laterale. Per Microsoft l'appuntamento chiave sarà la trimestrale di fine gennaio, mentre Tesla sta lottando per mantenere il supporto psicologico in attesa di nuovi catalizzatori.

Il quadro generale

Il mercato è estremamente selettivo. Non basta più "comprare l'indice": la forza si è spostata dai tecnologici puri (Apple/Netflix) verso i semiconduttori (INTC, TSM) , l'energia (HAL) e l'e-commerce (AMZN).

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Rimbalzo, poi nuova discesa per Euro-DollaroEuro-Dollaro ha subito una costante discesa durante le feste natalizie, passando da area 1,18 fino alla chiusura di venerdì a ridosso di 1,163.

Questa correzione, vista in ottica daily, ha deteriorato il quadro rialzista formatosi prima delle feste. Amplificando il timeframe al settimanale, però, tutto rientra nel range 1,18–1,15 che ci portiamo dietro dalla seconda metà del 2025.

Nel grafico ho anticipato quello che ritengo possa accadere nelle prossime sedute: siamo arrivati in area 1,163, un livello interessante da cui potrebbe partire un rimbalzo con primo target in area 1,172. Parlo di rimbalzo perché, a livello daily, l’obiettivo successivo resta un affondo fino a 1,15.

Come rendere operativa questa idea?

Entrare ora in short non ha senso dopo la discesa natalizia. Al contrario, eventuali rimbalzi fino a 1,172 dovrebbero essere interpretati come potenziali occasioni di ingresso short, con primo target in area 1,16, per poi eventualmente estendere a 1,156 e, in ultimo, 1,15. Una chiusura daily sopra 1,172 invaliderà questo piano short.

Attenzione nella giornata di Martedì ai dati sull'inflazione americana alle 14,30.

S&P500 e Nasdaq all'attacco , Dow Jones e Russell già da record!Un saluto a tutti i trader andiamo ad analizzare i nostri indici americani più importanti.

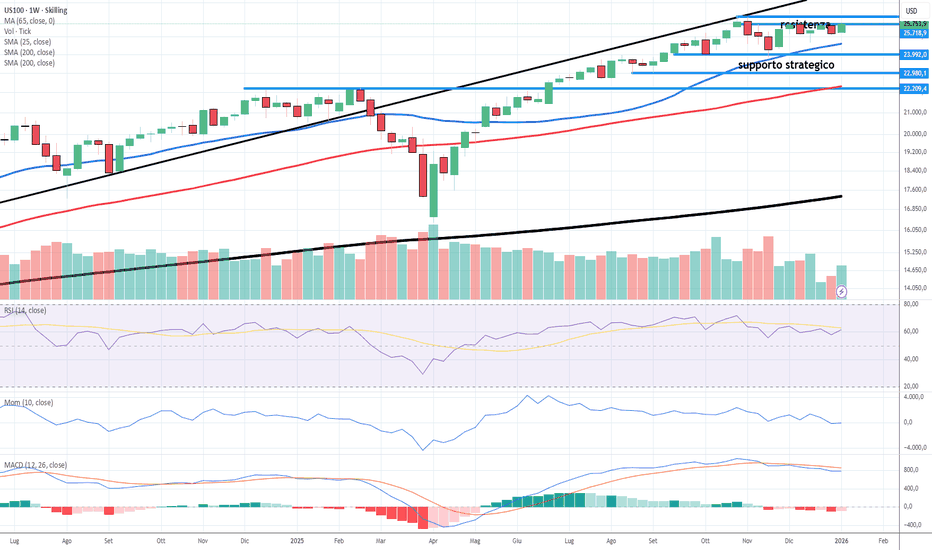

1. S&P 500 e Nasdaq: La "Grande Muraglia" delle resistenze

S&P 500 (Area 7.000$): Siamo su un livello psicologico e tecnico enorme. Come hai notato, i prezzi stanno "picchiando" contro il soffitto. Senza un incremento deciso dei volumi (che confermi l'ingresso di nuovi compratori istituzionali), il rischio è quello di un "finto breakout" (bull trap). Gli orsi qui hanno un vantaggio tattico: possono piazzare stop-loss molto stretti appena sopra i massimi.

Nasdaq (Area 26.000$): Confermo la tua visione; l'indice tech appare più stanco. La fatica del Nasdaq riflette una rotazione di capitali che sta uscendo dai titoli Growth (IA e Big Tech) che hanno corso tanto nel 2025, per spostarsi su settori più ciclici.

2. US30 (Dow Jones) e Russell 2000: I nuovi leader

Mentre i "big" faticano, l'economia reale e le piccole imprese stanno volando:

Russell 2000 (IWM): Il superamento dei massimi con volumi è il segnale più rialzista della settimana. Indica che gli investitori hanno fiducia nel ciclo economico USA e non temono più i tassi di interesse. Spesso il Russell anticipa i movimenti del mercato più ampio.

US30 (Dow Jones): La forza del Dow suggerisce che i settori finanziario, energetico e industriale sono i veri motori attuali del rally.

In sintesi: Se S&P 500 e Nasdaq riusciranno a rompere le resistenze seguendo la scia del Russell, potremmo assistere a un'accelerazione violenta ("melt-up"). Se invece dovessero fallire nonostante la forza degli altri indici, la divergenza potrebbe risolversi con una correzione generale.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Nuova ripartenza per Stellantis?Dopo la discesa da marzo 2024 ad aprile 2025, Stellantis si è fermata in area 7,5 euro prima di avviare un periodo di sei mesi di accumulazione sopra quel livello. Lo scorso mese il titolo ha rotto l’accumulazione con uno spunto rialzista fino a 10,5 euro.

Dopo questo movimento, il titolo ha intrapreso un lieve ripiegamento che presenta tutte le caratteristiche di un pullback sulla resistenza appena superata, ora diventata supporto.

Dal punto di vista volumetrico, notiamo che il POC si trova appena sotto l’area rotta, rafforzando l’importanza tecnica di questo livello come sostegno per una visione long.

La chiusura settimanale odierna, sostenuta dalla forte candela di giovedì, rappresenta un’interessante opportunità long sul titolo. Da questi livelli potremmo assistere a un rialzo con primo target in area 10,5 euro (massimo del precedente spunto) e, successivamente, verso 13 euro come obiettivo di medio termine.

Un ritorno sotto area 8,5 euro determinerebbe un deterioramento del quadro tecnico, ma solo una rottura decisa di 7,5 euro invaliderebbe i recenti progressi e cambierebbe lo scenario sul titolo.

Market Structure Weekly – Livelli chiave e scenario (ESH2026)🔹 Contesto generale

Nonostante le ultime settimane siano fortemente sbilanciate al rialzo, l’indice S&P 500 non riesce ancora a confermare una chiusura settimanale sopra i precedenti massimi storici.

In una visione di lungo periodo, il prezzo continua a muoversi all’interno di un ampio range iniziato a novembre 2025, ma con una struttura costruttiva: minimi crescenti, segnale di forza e chiara volontà di rottura al rialzo.

🔹 Struttura settimanale e volumi

Nel corso della settimana appena conclusa, il prezzo ha chiuso al di sopra della Value Area, accompagnato da una distribuzione volumetrica che suggerisce una possibile continuazione rialzista.

Il mercato resta quindi impostato positivamente, pur senza aver ancora fornito una conferma definitiva sui massimi storici.

🔹 Livelli di supporto

Guardando ai possibili punti di appoggio per la settimana, individuiamo:

7000 / 6990 punti

Primo livello di supporto, coincidente con i due bordi dell’ultimo LVN settimanale posizionato al di sopra della Value Area.

La tenuta di quest’area potrebbe favorire una settimana particolarmente esplosiva al rialzo.

6975 punti

Secondo livello di supporto, in confluenza con il solo VWAP settimanale.

L’assenza di una solida conferma volumetrica mi porta ad attribuire a questo livello un grado di affidabilità inferiore nel caso di un tentativo di inversione ribassista.

6950 punti

Terzo e livello di supporto più rilevante, caratterizzato da multiple confluenze:

Value Area Top della distribuzione di dicembre

POC settimanale

bordo del principale HVN della settimana

A mio avviso, questo è il livello con maggiore capacità di contenere un eventuale pullback. Tuttavia, un arrivo del prezzo in quest’area implicherebbe un rifiuto dei massimi storici. In tale scenario, eviterei ingressi automatici, considerando anche la debolezza relativa del NASDAQ 100, ancora indietro rispetto allo S&P 500.

Data l’elevata esposizione di entrambi gli indici al settore Tech, la debolezza del NASDAQ potrebbe riflettersi anche sullo S&P 500.

🔹 Resistenze e target sui massimi storici

Sui livelli superiori, ci muoviamo in territorio inesplorato, essendo sui massimi storici. In questo contesto, gli unici riferimenti disponibili sono i livelli con alto Open Interest lato opzioni Call, senza il supporto di precedenti riferimenti volumetrici.

Di conseguenza, la reazione del prezzo su questi livelli resta altamente discrezionale.

I principali livelli di resistenza/target sono:

7025 punti → circa 3.000 contratti Call

7050 punti → livello con Open Interest più elevato (circa 20.000 contratti)

7075 punti

7100 punti

I prezzi dell'oro continueranno a salire la prossima settimana?I prezzi dell'oro continueranno a salire la prossima settimana?

Lunedì, i prezzi dell'oro sono aumentati, formando un pattern di consolidamento a triangolo a livello macro, rafforzato dalla notizia dell'arresto del presidente venezuelano.

Venerdì, dopo la pubblicazione dei dati chiave sulle buste paga non agricole, i prezzi dell'oro hanno rotto questo pattern di consolidamento a triangolo, ma la rottura è stata limitata.

Quindi: i prezzi dell'oro continueranno a salire e potrebbero potenzialmente salire di altri 100-200 dollari la prossima settimana?

Penso che sia improbabile.

Innanzitutto, dobbiamo identificare due attuali livelli di resistenza:

1: 4520 dollari (attuale livello di resistenza)

2: 4550 dollari (massimo storico)

Conclusione: Data l'attuale forza dei prezzi dell'oro, non è certo che riescano a superare con successo questi due intervalli di prezzo domani (lunedì).

Punto chiave: Innegabilmente, l'attuale visione macro-rialzista sull'oro si basa su una solida logica di trading.

In secondo luogo, dobbiamo identificare tre livelli di supporto attuali:

1: 4480 (zona di supporto iniziale per il pullback)

2: 4450 (zona di supporto significativa per il pullback)

3: 4405 (zona di supporto per il pullback del trend)

Conclusione:

1: Se non avete ancora aperto una posizione long e non seguite i principi del trading intraday, credo che acquistare in caso di pullback sia un'opzione di trading molto saggia.

2: Sconsiglio di inseguire il prezzo al rialzo in questo momento, poiché il vostro capitale potrebbe essere già bloccato al punto più alto del range di prezzo.

3: Prima di valutare se seguire il trend o andare short, testate attentamente la resistenza del range 4520-4550.

All'inizio del nuovo anno, diamo il benvenuto a più partner commerciali e follower.

Nel nuovo anno, continuerò a fornire segnali di trading di alta qualità con un tasso di vincita superiore all'85% e a condividerli con tutti i trader che seguono il mio canale pubblico.

I dati impressionanti dell'ultimo trimestre hanno aiutato molte persone a ritrovare la fiducia nel trading, il che rappresenta il più grande riconoscimento e la conferma del mio valore.

Insisto nel fare la cosa giusta.

Grazie per l'attenzione.

Domani, lunedì, condividerò le ultime indicazioni di trading con tutti i miei follower in tempo reale.

Analisi e prospettive del mercato dell'oro: i dati sulle buste pAnalisi e prospettive del mercato dell'oro: i dati sulle buste paga non agricole rafforzano il trend rialzista, i dati tecnici indicano una resistenza chiave

Panoramica fondamentale: dati contrastanti sulle buste paga non agricole e aspettative politiche

Il rapporto sulle buste paga non agricole degli Stati Uniti di dicembre 2025, pubblicato venerdì 9 gennaio, è diventato l'attenzione del mercato. I dati hanno mostrato che le buste paga non agricole sono aumentate di 50.000 unità nel mese, al di sotto delle aspettative del mercato di 73.000, e in ulteriore rallentamento rispetto al dato precedente rivisto di 56.000. Ciò conferma la tendenza al continuo raffreddamento del mercato del lavoro statunitense a fine anno. Tuttavia, il tasso di disoccupazione è sceso inaspettatamente al 4,4%, meglio del 4,5% previsto, fornendo un certo supporto ai dati.

L'interpretazione del mercato è stata accomodante. La debole crescita dell'occupazione ha rafforzato le aspettative degli investitori in merito a futuri tagli dei tassi di interesse da parte della Federal Reserve, sebbene il calo del tasso di disoccupazione potrebbe consentire alla banca centrale di mantenere i tassi di interesse invariati nel breve termine (come nella riunione di gennaio). Questa combinazione di "crescita in rallentamento ma non stagnante" è considerata dal mercato come favorevole al raggiungimento di un atterraggio morbido per l'economia da parte della Fed e potrebbe aprire la strada all'avvio di un ciclo di tagli dei tassi all'inizio del 2026. Un contesto di bassi tassi di interesse riduce in genere il costo opportunità di detenere oro, un asset non fruttifero, fornendo così un supporto a medio termine ai prezzi dell'oro.

Inoltre, i rischi geopolitici alimentano anche la domanda di oro come bene rifugio. Le dichiarazioni degli Stati Uniti sul Venezuela, la situazione in Iran e le tensioni nelle relazioni commerciali internazionali hanno esacerbato l'incertezza del mercato, aumentando l'attrattiva dell'oro come asset allocation.

Analisi tecnica: solido pattern rialzista, focus sui breakout dei livelli chiave

Da una prospettiva tecnica, l'oro ha continuato il suo trend rialzista, catalizzato da fattori fondamentali.

Trend e struttura: Sul grafico giornaliero, i prezzi dell'oro hanno effettivamente sfondato il livello psicologico chiave di $ 4.500, raggiungendo un massimo di $ 4.517 venerdì. Nonostante un pullback tecnico a $ 4.481 durante la sessione, il prezzo si è rapidamente ripreso, chiudendo infine vicino a $ 4.509, registrando un significativo guadagno settimanale. Questo movimento indica che, dopo un breve consolidamento a un livello importante, il momentum rialzista rimane dominante. Il sistema delle medie mobili è in divergenza rialzista, fornendo supporto dinamico al prezzo. Il grafico settimanale mostra un singolo pullback ribassista a candela dopo un rialzo continuo, coerente con le caratteristiche di correzione tecnica di un mercato forte, e il canale rialzista complessivo rimane intatto.

Livelli di prezzo chiave:

Resistenza al rialzo: Il livello di resistenza primario si trova nell'area del massimo storico tra $ 4.540 e $ 4.560. Una rottura decisa al di sopra di questo intervallo aprirebbe un ulteriore potenziale di rialzo.

Supporto al ribasso: la zona di supporto chiave a breve termine si trova nell'area compresa tra $ 4.480 e $ 4.500, formata dal recente minimo di pullback e dal livello di breakout, e può essere considerata una linea di demarcazione chiave tra sentiment rialzista e ribassista. Un supporto più solido si trova nell'area compresa tra $ 4.430 e $ 4.450 (vicino alla media mobile semplice a 21 giorni e al margine superiore della precedente piattaforma di consolidamento).

Indicatori tecnici: l'indice di forza relativa (RSI) giornaliero rimane sopra quota 60, indicando un continuo slancio di acquisto. L'indice direzionale medio (ADX) è moderato, suggerendo una moderata forza del trend senza segni di surriscaldamento. Nel complesso, i segnali tecnici e l'andamento dei prezzi sono sincronizzati, supportando una prospettiva rialzista.

Prospettive di mercato e strategia di trading

Nel complesso, i deboli dati sulla crescita dell'occupazione hanno rafforzato le aspettative del mercato di un cambiamento nella politica monetaria, creando un contesto macroeconomico favorevole per l'oro. Nel frattempo, il breakout tecnico e il solido supporto forniscono una base strutturale per ulteriori aumenti dei prezzi.

Raccomandazioni sulla strategia di trading:

Strategia principale: acquistare principalmente sui ribassi. Prestare attenzione ai segnali di stabilizzazione quando i prezzi ritestano l'area di supporto tra $4490 e $4500, come opportunità di ingresso per posizioni lunghe. Posizionare un ordine stop-loss sotto $4470, puntando all'area tra $4540 e $4560.

Gestione della resistenza: se i prezzi dell'oro inizialmente salgono fino alla forte area di resistenza tra $4540 e $4560 e poi si bloccano o mostrano segnali di divergenza tecnica, considerare una piccola posizione corta per lo swing trading.

Monitoraggio del rischio: monitorare attentamente l'efficacia della difesa del prezzo al livello di supporto di $4480. Se i prezzi dell'oro scendono al di sotto di questo supporto e continuano a indebolirsi, prestare attenzione a un indebolimento dello slancio rialzista a breve termine, che potrebbe portare a un consolidamento o a una correzione più profonda.

Focus chiave: la prossima settimana, il mercato analizzerà l'impatto dei dati sulle buste paga non agricole e presterà attenzione ai discorsi di diversi funzionari della Federal Reserve per ulteriori indizi sul percorso della politica monetaria. Nel frattempo, anche gli sviluppi degli eventi geopolitici potrebbero innescare fluttuazioni del sentiment del mercato, fornendo ulteriore impulso ai prezzi dell'oro.

RACEFERRARI ( NYSE:RACE ): Un'opportunità di acquisto o una trappola per gli investitori?

Le azioni della leggendaria casa automobilistica italiana sono crollate dopo il Capital Markets Day di ottobre, a causa della delusione del mercato per le modeste previsioni di crescita.

Durante questo importante evento per gli investitori, Ferrari ha fatto due annunci importanti che hanno innescato la correzione:

Obiettivi conservativi per il 2030: l'azienda ha fissato un obiettivo di fatturato di circa 9 miliardi di euro. Ciò implica un tasso di crescita annuo composto (CAGR) di solo il 5% circa, significativamente inferiore rispetto agli anni precedenti.

Cambio di strategia per i veicoli elettrici: la quota prevista di modelli completamente elettrici entro il 2030 è stata dimezzata, dal 40% al 20%. L'attenzione si è spostata verso la "diversificazione orizzontale", con particolare attenzione ai modelli in edizione limitata.

Il mercato ha percepito questo come un rallentamento della crescita.

Tuttavia, il management sottolinea che la crescita non sarà trainata dai volumi, ma da un mix di prodotti più ricco, dalla personalizzazione e dall'aumento dei prezzi.

Cosa il mercato potrebbe aver sottovalutato:

Nonostante le previsioni prudenti, l'azienda continua a dimostrare un'efficienza operativa fenomenale.

In anticipo sui tempi: Durante l'Investor Day, Ferrari ha alzato le sue previsioni, annunciando che avrebbe raggiunto gli obiettivi di redditività per il 2026 con un anno di anticipo (nel 2025).

Risultati per gli azionisti: È stato completato un programma di riacquisto di azioni proprie da 2 miliardi di euro (3,34% della capitalizzazione di mercato) ed è stato approvato un nuovo programma di riacquisto di azioni proprie da 3,5 miliardi di euro per il periodo 2026-2030.

Dividendi: Il payout ratio è aumentato dal 35% al 40% dell'utile netto rettificato.

Forte domanda: Il portafoglio ordini è pieno fino al 2027. La scarsità e l'aspettativa rimangono pilastri fondamentali del valore del marchio.

Dati chiave:

🔎

Piano di trading oro XAUUSD H4 per la prossima settimana.(Livelli Basati sulla Liquidità)

L'oro si sta avvicinando a una settimana di decisione chiave poiché il prezzo torna in un'area di reazione importante. Attualmente, il mercato è meglio negoziato attendendo le reazioni di liquidità nelle zone evidenziate, piuttosto che inseguire i movimenti a metà della gamma.

1) Contesto Tecnico H4

Il prezzo si è ripreso ed ora sta ritestando una regione pivot chiave intorno all'area 4.45xx.

Il grafico mostra chiare zone di offerta sopra, mentre la zona 4445–4449 si distingue come l'area di reazione all'acquisto con la probabilità più alta.

Se il prezzo mantiene questa zona di acquisto, il percorso preferito è la continuazione verso l'alto nella regione di offerta superiore vicino a 4632–4637.

2) Livelli Chiave da Monitorare

Zona principale di ACQUISTO: 4445 – 4449

Area di confluenza di liquidità con forte probabilità di reazione bullish se la struttura rimane intatta.

Resistenza intermedia: 4550 – 4560

Un'area di reazione dove gli acquirenti possono prendere profitti parziali e dove il comportamento del prezzo è importante.

Zona obiettivo di VENDITA (scalping): 4632 – 4637

Forte offerta sopra. Ideale per reazioni di vendita a breve termine se il prezzo sale rapidamente e mostra rifiuto.

Forte supporto: intorno a 4408

Se la zona principale di acquisto fallisce, questo livello diventa la prossima area chiave che definisce se il ritracciamento si approfondisce.

3) SCENARIO PRIORITARIO – Piano Principale (Acquisto con Struttura)

La strategia primaria della prossima settimana rimane quella di seguire il trend, ma l'esecuzione dovrebbe essere basata sui livelli.

Area di acquisto: 4445–4449

Migliore conferma: le candele H4/H1 mantengono la zona e chiudono di nuovo sopra di essa senza un forte ribasso.

Aspettative rialziste: spinta verso 4550–4560 prima, poi estensione verso 4632–4637.

4) SCENARIO ALTERNATIVO – Se la Zona di Acquisto Fallisce

Se il prezzo rompe 4445–4449 pulitamente e accetta sotto di essa:

Una correzione più profonda può svilupparsi verso 4408 e potenzialmente più in basso.

In tal caso, il piano è attendere una chiara reazione al supporto prima di cercare il prossimo setup long.

5) Scenario di VENDITA – Solo a Breve Termine

La vendita non è la strategia primaria. È considerata solo come uno scalp a breve termine in prossimità di un'offerta premium.

Zona di vendita: 4632–4637

Vendere solo su chiari segnali di rifiuto come eccessi forti, breakout falliti o un cambiamento nella struttura a timeframe inferiore.

6) Riepilogo Settimanale

Zona di focus: 4445–4449 è l'area decisiva chiave

Rimanere sopra → preferire ACQUISTO verso 4550–4560 e 4632–4637

Perderla → monitorare 4408 per reazione di correzione più profonda

Le idee di vendita sono solo scalps nella zona di offerta superiore.

Divergenza Epocale: USA vs EU, La fine del parallelismo?📉 Divergenza Epocale: USA vs EU. La fine del parallelismo? 🇺🇸🇪🇺

Il grafico parla chiaro: siamo di fronte a uno "scisma" economico senza precedenti. Mentre fino al 2018 le due sponde dell'Atlantico procedevano quasi a braccetto, oggi la produttività americana corre in Ferrari mentre l'Europa sembra rimasta senza carburante. 🏎️💨

Perché gli USA stanno dominando? 🚀

⚡ Il fattore Energia: Dopo il sabotaggio del Nord Stream e l'addio al gas russo, l'Europa ha perso il suo vantaggio competitivo basato sull'energia a basso costo. Gli USA, grazie allo Shale Gas e al GNL, non solo sono diventati energeticamente indipendenti, ma vendono il loro gas all'Europa a prezzi decisamente superiori, drenando capitali dal settore manifatturiero UE. ⛽💰

🏗️ Deindustrializzazione Europea: L'instabilità geopolitica post-conflitto ha reso l'Europa un terreno difficile per l'industria pesante. Il risultato? Molte aziende europee stanno delocalizzando negli Stati Uniti, attratte dai costi energetici più bassi e dai massicci sussidi dell'Inflation Reduction Act (IRA). Gli USA stanno letteralmente "importando" la capacità produttiva europea. 🏗️🇺🇸

🤖 Il Boost Tecnologico: Mentre l'Europa si concentra sulla regolamentazione, gli USA dominano nell'Intelligenza Artificiale e nel software. Questo crea un moltiplicatore di produttività che nel vecchio continente manca totalmente. 🤖💻

Cosa monitorare per il Trading? 📈

1️⃣ EUR/USD: Questa divergenza mette una pressione strutturale ribassista sull'Euro nel lungo periodo. 2️⃣ Indici Azionari: Il gap spiega perché l'S&P 500 continua a sovraperformare gli indici europei (DAX, CAC). 3️⃣ Settore Energetico: La dipendenza europea dal GNL americano è ormai un trend strutturale.

🔥 COSA NE PENSI?

L'Europa ha ancora una carta da giocare o il destino industriale è ormai segnato dal GNL americano? 🇪🇺❓

👉 LASCIA UN LIKE se trovi utile questa analisi macro! 👉 COMMENTA con la tua visione: l'Euro può recuperare questo gap? 👉 SEGUIMI per non perdere i prossimi aggiornamenti sui mercati e sulla geopolitica economica! 👉 CONDIVIDI questa idea con un altro trader per far girare l'informazione! 🚀🔄

La correlazione tra Bitcoin e Strategy Inc.Negli ultimi anni c’è stata una società che più di altre ha rappresentato il mercato delle crypto: NASDAQ:MSTR Strategy Inc (ex Microstrategy).

Attraverso la creazione di un ecosistema sulle criptovalute, Strategy Inc. ha smesso di essere percepita come azienda di software per trasformarsi nel veicolo finanziario attraverso cui migliaia di investitori retail hanno deciso di amplificare la loro esposizione al Bitcoin.

Nell'ultimo anno, mentre il Bitcoin scende del 4.30% circa, l’azienda scende di oltre -52%.

La correlazione tra Bitcoin e Strategy Inc. è diventata talmente stretta da generare una dinamica di mercato che vive e respira in funzione di un’unica variabile: l’andamento della crypto.

Tutto bene se Strategy continua ad accumulare Bitcoin e ad essere ritenuta un’azienda sana.

Ma cosa succede se l’azienda dovesse vendere parte delle sue riserve di Bitcoin?

Uno degli indicatori di bilancio più seguiti per Strategy è il rapporto tra il valore aziendale (enterprise value EV) e il valore delle riserve di Bitcoin (BTC).

Questo rapporto, EV/BTC, ha come soglia critica 1:

sopra tale livello, il mercato percepisce che Strategy mantiene un margine di sicurezza;

sotto tale livello emergono timori concreti di vendite forzate.

Secondo JP Morgan, il rapporto attualmente si colloca a 1.13, estremamente vicino ad un livello che mette in pericolo l’intero mercato delle crypto.

Se infatti questo rapporto dovesse scendere sotto 1, la società potrebbe essere costretta a vendere parte del suo stock di Bitcoin. Il movimento che ne risulterebbe non sarebbe lineare né contenuto. Il Bitcoin potrebbe scendere sotto quota 84500 punti che oggi rappresenta un livello fondamentale di stop loss. Questo farebbe scattare margin call su migliaia di investitori in un contesto di scarsa liquidità.

Per evitare di creare preoccupazioni sul mercato, Strategy ha annunciato una riserva per pagare dividendi e debito in modo da evitare vendite forzate di Bitcoin.

Non è ancora chiaro se questo annuncio potrà calmare il mercato delle crypto ma sicuramente è un tassello da seguire con molta attenzione perché potrebbe impattare su tutta la componente di mercato più speculativa.

Il Bitcoin ha infatti una buona correlazione con l’azionario americano ad alto beta. Se le crypto dovessero continuare a scendere, è difficile pensare che il settore tech continui a performare bene.

BrettPer una eventuale ripresa long di BRETT.

Rettangoli rossi pool di liquidità 1M

Rettangoli arancio Pool di liquidità 1Week

Rettangoli verdi Pool di liquidità, 1D

Linee a 1 punto Rosse sviluppo poc 1 M

Linee a 1 punto Arancio Sviluppo poc 1 Week

Linee a 1 punto Verdi sviluppo poc 1 D

Linee a 2 Punti rosse Poc 1 M

Linee a 2 punti arancio poc 1 week

Linee a 2 punti Verdi poc 1D

Linee tratteggiate rosse svva 1M

Linee tratteggiate arancio svva 1W

Linee tratteggiate verdi svva 1D

RETTANGOLO BIANCO POSSIBILE PROFIT

Bitcoin frena a 90.000 dollari!

Bitcoin è attualmente scambiato intorno ai 90.000 dollari e la sua performance di sabato è sembrata più un sospiro che un boato.

La sua capitalizzazione di mercato di 1,8 trilioni di dollari e il volume di scambi di 32,66 miliardi di dollari indicano un interesse ancora forte, ma l'interesse non è sinonimo di slancio, e lo slancio è proprio ciò che manca.

Bitcoin è attualmente nella fase finale di una corsa, avendo improvvisamente perso slancio dopo essere balzato da 84.398 a 94.792 dollari.

Il pullback degli ultimi tre giorni ha riportato il prezzo a un andamento piatto intorno ai 91.000 dollari.

In particolare, il calo insolitamente elevato del volume di scambi durante questo processo è un chiaro segnale di pressione ribassista.

Questa candela, sospesa tra esitazione e sfinimento, suggerisce un classico momento di indecisione. I trader che osservano questo grafico devono prevedere una rottura netta sopra i 92.000 dollari, idealmente accompagnata da un aumento dei volumi, prima di considerare un nuovo test del livello di resistenza tra i 94.000 e i 95.000 dollari.

L'ottimismo sta iniziando a dissiparsi. Bitcoin si sta muovendo lateralmente all'interno dell'intervallo tra i 90.000 e i 91.000 dollari e la struttura dei prezzi suggerisce un potenziale scenario ribassista. Un volume debole sulle candele verdi indica che l'entusiasmo degli acquirenti è svanito o è stato gravemente mal valutato. Una netta rottura sotto i 90.000 dollari potrebbe aprire le porte al test della zona di supporto tra gli 88.000 e gli 89.000 dollari, soprattutto se il volume supporta il calo.

Questo contesto è adatto solo ai trader a breve termine più agili, con micro-opportunità in agguato tra i livelli di supporto e resistenza noti, ma la mancanza di fiducia rende qualsiasi ritardo una scommessa costosa.

Gli indicatori a lungo termine sono chiaramente ribassisti: le medie mobili medie (EMA) e medie mobili medie (SMA) a 100 e 200 giorni sono entrambe in territorio negativo, suggerendo che il trend macroeconomico si sta ancora raffreddando, nonostante la recente stabilizzazione. Finché Bitcoin non supererà i 92.000 dollari o non scenderà sotto i 90.000 dollari, il grafico richiede pazienza, non previsioni.

Se Bitcoin riuscisse a tornare con forza a 92.000 dollari, accompagnato da un rimbalzo dei volumi, il momentum a breve termine potrebbe tornare, aprendo la strada a un nuovo test del range tra 94.000 e 95.000 dollari. Il supporto della media mobile a medio termine e degli indicatori di momentum, insieme a un segnale rialzista dell'indicatore MACD (Moving Average Convergence Divergence), forniscono un certo impulso, supponendo che i rialzisti riescano a mantenere il loro momentum.

Tuttavia, con l'azione del prezzo bloccata al di sotto della resistenza chiave e un potenziale pattern ribassista a bandiera in formazione sul grafico a 4 ore, Bitcoin rischia di scendere sotto i 90.000 dollari. Il debole volume di trading durante il rally e la pressione ribassista delle medie mobili a lungo termine suggeriscono che il recente trend rialzista si sta raffreddando, con un potenziale calo a 88.000 dollari.

Domande frequenti ❓ Qual è il prezzo attuale di Bitcoin?

Alle 8:45 ET di sabato 10 gennaio 2026, il prezzo di Bitcoin era di 90.617 dollari.

Bitcoin è in un trend rialzista o ribassista?

Bitcoin è attualmente in una fase di consolidamento dopo il recente rally, mostrando segni di esitazione a breve termine.

Qual è l'intervallo di trading di Bitcoin oggi?

L'intervallo di prezzo nelle 24 ore è compreso tra 89.596 e 91.924 dollari.

Quali sono i principali livelli di supporto e resistenza per Bitcoin?

Il supporto si trova intorno ai 90.000 dollari, mentre la resistenza si aggira tra 92.000 e 95.000 dollari.

Analisi ciclica sul Natural GasIl gas naturale sembra avviato verso la chiusura del ciclo intermedio, iniziato alla fine di agosto 2025 in area 2,6$. La durata del ciclo, ad oggi, è pari a 95 giorni, e i tempi sono maturi per l’inizio di una nuova fase.

Il primo sotto-ciclo metà-intermedio è stato laterale, mentre il secondo, caratterizzato da volatilità maggiore, ha avuto grande forza fino all’inizio di dicembre, toccando i massimi a 5,5$. L’ultimo sotto-ciclo, iniziato il 16 dicembre, di impronta chiaramente ribassista, è ora alla ricerca di un minimo conclusivo, che potrebbe essere trovato all’inizio della prossima settimana. Il price oscillator (freccia viola in basso), che indica la forza/debolezza ciclica, è abbondantemente al di sotto della linea mediana, ma ha appena iniziato ad appiattirsi, a suggerire appunto che la spinta ribassista sta perdendo momentum.

Segnali di inversione del trend e partenza di un nuovo ciclo saranno i tagli verso l’alto delle medie mobili cicliche, al momento ancora tutte rivolte verso il basso.

Bitcoin: Ritracciamento in Arrivo Prima della Salita? Bitcoin sotto osservazione: il ciclo mensile indice entra in fase di chiusura mentre l’inverso resta vincolato al ribasso.

Scopri cosa guardare nei prossimi giorni con il Metodo Ciclico 3.0.

In questa video analisi sul Bitcoin analizziamo cosa sta realmente accadendo dopo il nuovo massimo superiore a quello del 9 dicembre.

Il punto chiave

Il ciclo mensile inverso nato il 9 dicembre resta vincolato al ribasso, quindi strutturalmente favorevole alla prosecuzione rialzista.

Tuttavia, dal massimo del 5 gennaio 2026 non è partito un semplice settimanale inverso, ma un bisettimanale inverso.

Cosa significa ciclicamente

Il bisettimanale inverso dal 5 gennaio è coerente con la chiusura del ciclo mensile lato indice

Lato indice siamo già in avanzamento temporale (circa cinquanta barre su cinquantotto)

Questo rende probabile un ritracciamento nella prossima settimana, legato esclusivamente alla chiusura ciclica

Dopo il ritracciamento

Una volta completata la chiusura del mensile indice:

Osserveremo se parte un nuovo T+2 mensile oppure un quinto tempo

Gli swing violati e il pattern Genesis del Metodo Ciclico 3.0 permetteranno di intercettare la ripartenza in anticipo ed identificare correttamente il ciclo in partenza.

Lo scenario più coerente resta la partenza di un T+2 mensile, con obiettivo di ritorno sopra il massimo del 5 gennaio

Quel massimo rappresenta anche lo swing di competenza del nuovo ciclo lato indice T+2 mensile.

⏳ In sintesi

Ritracciamento possibile nel breve, ma struttura ciclica ancora favorevole alla continuazione della salita.

Ora conta solo come e da dove riparte il prossimo impulso.

RICORDATI DI GUARDARE LA MIA BIO

📅 Pubblicato il: 10/01/2026

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

Analisi del mercato dell'oro del 12 gennaio

I. Logica di base

I dati di venerdì sulle buste paga non agricole statunitensi hanno mostrato un continuo rallentamento nell'aumento dei posti di lavoro, rafforzando le aspettative del mercato per un taglio dei tassi da parte della Federal Reserve. In un contesto di rischi geopolitici e di un indebolimento del dollaro statunitense, l'oro ha esteso il suo trend rialzista, supportato da fattori sia tecnici che fondamentali, sfondando con successo la soglia psicologica dei 4.500 dollari.

II. Analisi tecnica

Struttura del trend: Sia il grafico giornaliero che quello settimanale mantengono un allineamento rialzista.

Modelli chiave: Il grafico settimanale mostra una sana correzione del trend con diverse candele rialziste seguite da una singola candela ribassista. Il grafico giornaliero ha sfondato la precedente resistenza di consolidamento intorno ai 4.500 dollari.

Livelli chiave:

Resistenza (R1): $4517 (massimo di venerdì, resistenza iniziale)

Resistenza (R2): $4540-$4550 (area di massimo storico, forte resistenza centrale)

Supporto (S1): $4480-$4490 (minimo di pullback di venerdì e linea cardine)

Supporto (S2): $4460 (livello difensivo chiave per i rialzisti)

III. Strategia di trading (lunedì)

Approccio di trading: concentrarsi sull'acquisto durante i pullback, con leggere posizioni corte vicino ai massimi storici come copertura.

Strategia Long (Primaria)

Zona di Ingresso: $4480-$4490

Stop Loss: Sotto $4470 o 8-10 punti in base alla dimensione della posizione

Zone Target:

Primo Target: $4520-$4530

Secondo Target: $4550 (Mantenere in caso di rottura)

Strategia Short (Secondaria)

Zona di Ingresso: $4540-$4545

Stop Loss: Sopra $4555 o 8-10 punti in base alla dimensione della posizione

Zone Target:

Primo Target: $4510-$4500

Secondo Target: $4490

IV. Avviso di Rischio

Evento di Rischio Principale: I dati sull'IPC di dicembre negli Stati Uniti saranno pubblicati martedì. Un'inflazione superiore al 2,8% potrebbe smorzare le aspettative di taglio dei tassi, innescando potenzialmente una correzione tecnica dell'1%-2% dei prezzi dell'oro.

Monitoraggio dinamico:

Se l'oro rompe e si consolida sopra i 4550 dollari, sospendete le strategie short e osservate la resistenza tra i 4580 e i 4600 dollari.

Se l'oro scende al di sotto del supporto dei 4460 dollari, prestate attenzione ai potenziali rischi di inversione di tendenza a breve termine.

Questa analisi è stata redatta meticolosamente da analisti senior esperti nel settore dell'oro con oltre un decennio di esperienza nel mercato degli investimenti. Apprezziamo la vostra fiducia nella nostra ricerca e speriamo che le nostre prospettive forniscano valore al vostro processo decisionale.

Sebbene ci impegniamo per l'accuratezza, tutti i commenti di mercato comportano intrinsecamente un ritardo temporale. La strategia che appare logica nella scrittura potrebbe non essere perfettamente allineata con l'esecuzione in tempo reale: ingressi, gestione del rischio e uscite richiedono un giudizio in tempo reale. È proprio per questo che esiste la guida di mercato in tempo reale: per gestire la volatilità con precisione e proteggere il vostro capitale in tempo reale.

Avviso importante:

Il trading comporta rischi sostanziali. Verificate sempre la conformità normativa e le misure di sicurezza della piattaforma scelta prima di impegnare fondi.

Fate attenzione ai contenuti riciclati o in ritardo che presentano analisi simili: i mercati evolvono rapidamente e le informazioni obsolete aumentano l'esposizione.

Apprezziamo il disaccordo e il dialogo ponderati. Se avete opinioni diverse o desiderate una discussione più approfondita sulla traiettoria dell'oro, contattateci. Il mercato premia l'apprendimento continuo e il pensiero adattivo.

Per idee di trading in tempo reale o sessioni di strategia personalizzate, vi invitiamo a contattarci direttamente.

Nel trading, come nella vita, la preparazione incontra le opportunità. Navighiamo in questi mercati con chiarezza e disciplina.

Comportamento NQContesto Iniziale:

L’analisi delineava uno scenario rialzista, supportato dal fatto che il mercato si trovasse in prossimità del supporto principale e stabilmente sopra il VWAP, elemento chiave per la lettura del fair value intraday.

In questo contesto, il prezzo ha sviluppato il movimento atteso, raggiungendo il primo target individuato in area 25.760,50 – 25.832.

Attivazione del Movimento di Eccesso Volumetrico:

Era stato evidenziato come il contesto macro fosse di Mean Reversion e come, dopo una fase di riequilibrio sul VWAP, il mercato tenda frequentemente a estendere il movimento verso le deviazioni standard.

La conferma operativa più affidabile per l’attivazione del movimento di eccesso, era rappresentata da una rottura decisa della resistenza a 25.832.

Una volta superato tale livello, il prezzo ha effettivamente accelerato, sviluppando l’estensione direzionale fino al livello indicato in fase di analisi.

Confluenza dei Livelli:

L’area di target presentava una confluenza tecnica rilevante, data dalla seconda deviazione standard positiva del VWAP e da una zona volumetrica significativa.

Non a caso, proprio in quest’area sono stati registrati i massimi di sessione, confermando la validità della lettura combinata dei livelli.

Conclusioni:

La capacità di leggere correttamente il contesto macro e di individuare la strategia a maggiore probabilità, più adatta a tale contesto, è fondamentale per comprendere i movimenti di prezzo più probabili.

Struttura di mercato, contesto macro, analisi volumetrica e lettura dei Fair Value consentono di costruire una mappa chiara e coerente dei possibili sviluppi del prezzo, indipendentemente dallo scenario che il mercato deciderà di sviluppare.