Idee della comunità

GOLD esplodeIl titolo indica un movimento improvviso e molto violento del GOLD, caratterizzato da un forte aumento della volatilità e da un’accelerazione decisa del prezzo. Questa “esplosione” suggerisce che il mercato è entrato in una fase di espansione, spesso in seguito alla rottura di livelli tecnici chiave o alla presa di liquidità.

Un movimento così impulsivo mostra una chiara dominanza dei compratori. Tuttavia, espansioni di questo tipo sono spesso seguite da fasi di consolidamento o da ritracciamenti tecnici, necessari per riequilibrare il mercato e recuperare liquidità.

Nel complesso, l’esplosione del GOLD segnala una dinamica fortemente rialzista nel breve termine, ma sarà importante osservare le reazioni del prezzo sui prossimi livelli chiave per valutare la continuità del movimento.

Analisi delle onde di Elliott per BTCAnalisi delle onde di Elliott per BTC

Ciao amici

Stiamo assistendo alla formazione di un pattern completo di onde di Elliott sul grafico di Bitcoin.

Un'onda correttiva si sta formando nel range ABC, con l'onda 5 di C in fase di completamento.

Quest'onda ha una struttura 5_3_5.

Questo calo può continuare fino al range di 73.500$, dopodiché il prezzo dovrebbe crescere.

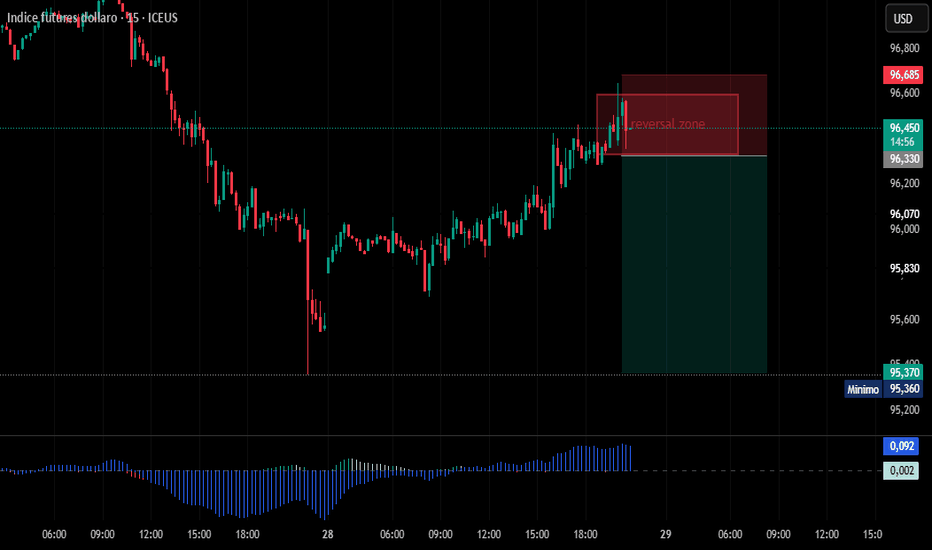

Panoramica dettagliata, il prezzo si sta dirigendo verso i 5.500ORO: Panoramica dettagliata, il prezzo si sta dirigendo verso i 5.500 dollari?

Dopo l'aumento del prezzo, stiamo assistendo a un forte movimento rialzista. La nostra precedente analisi di oggi non ha funzionato del tutto, ma questa indica due aree chiave in cui il prezzo potrebbe invertire la rotta. La prima zona è probabilmente quella di ingresso migliore, poiché il mercato aprirà con un gap up e lo colmerà prima di proseguire. Un obiettivo di profitto di 5.500 dollari sembra piuttosto promettente.

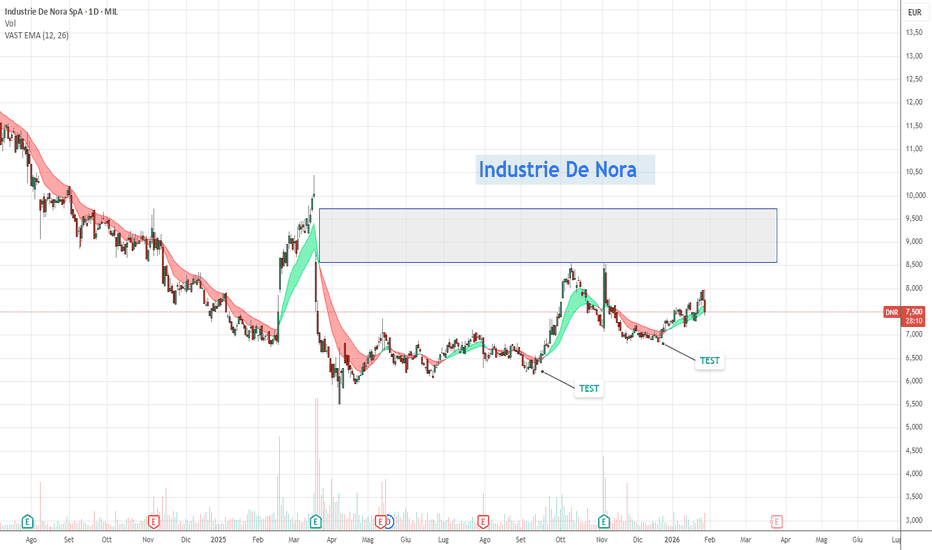

Industrie De Nora: prezzi in piena volatilitàDe Nora rappresenta un'opportunità per investitori focalizzati sulla sostenibilità, con fondamentali solidi e potenziale recupero.

Applicando il metodo Wyckoff, che analizza fasi di accumulazione, markup, distribuzione e markdown, De Nora appare in una fase di accumulazione post-markdown. Dopo il calo dal massimo del 2025, il prezzo si è stabilizzato sopra il minimo di 5.52 euro con volumi ridotti, tipico di "composite operator" che accumulano azioni a prezzi bassi. Non ci sono segni chiari di distribuzione (alti volumi su picchi), ma un test di supporto recente potrebbe precedere un markup se supportato da fondamentali solidi.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

Raddoppio?Società specializzata nei sistemi di comunicazione per i droni con fatturato in rapidissima crescita

Grafico mensile, seguiranno aggiornamenti su time frame più bassi

Il prezzo si dirige verso la resistenza degli 11,70$ per poi puntare verso il precedente massimo (attendere sempre il retest della resistenza dopo la rottura)

Volumi in enorme crescita confermano il grande interesse nel settore

Ultima idea dell’anno

Auguro un buon 2026 e spero che le mie idee abbiano portato qualche regalo extra sotto l’albero

Nell’insieme direi che la maggior parte erano corrette

L'oro supera i 5.300 dollari, la domanda di beni rifugio infiammL'oro supera i 5.300 dollari, la domanda di beni rifugio infiamma il mercato! 🚀

In un contesto di continua incertezza economica e rischi geopolitici, l'oro è tornato a essere un bene rifugio per i fondi globali. Martedì, l'oro spot ha aperto in rialzo e ha continuato a crescere, superando i 5.080 dollari prima di attraversare un breve periodo di consolidamento. Ha poi registrato una forte impennata durante la sessione statunitense, raggiungendo un nuovo massimo storico sopra i 5.190 dollari, chiudendo in rialzo del 3,41% a 5.179,40 dollari l'oncia.

Il giorno precedente si è registrato un aumento del 3,4% dei prezzi dell'oro, segnando il maggiore guadagno giornaliero da aprile, evidenziando un drastico cambiamento nel sentiment del mercato. Da inizio anno, l'oro è aumentato di oltre il 19% e, guardando al 2025, si prevede che il suo guadagno annuo raggiungerà un sorprendente 64%. In un contesto di crescente volatilità dei mercati finanziari e di una situazione internazionale instabile, gli investitori stanno accelerando il loro afflusso verso asset rifugio come l'oro, alimentando una domanda costantemente forte. Di particolare rilievo è l'incertezza che circonda la politica estera degli Stati Uniti, che ha ulteriormente alimentato l'avversione al rischio del mercato.

Analisi tecnica: Momentum inarrestabile, obiettivo 5300! 📈 Da un punto di vista tecnico, i livelli di resistenza dell'oro sono diventati praticamente inesistenti, con livelli psicologici chiave infranti uno dopo l'altro, a dimostrazione di un momentum rialzista estremamente forte. Attualmente, il prossimo obiettivo chiave è il livello di 5300 dollari. Sul grafico a quattro ore, è emersa una grande candela rialzista, che ha completamente infranto la precedente resistenza tecnica e ha mostrato un trend rialzista "da capogiro". Le forze del trend hanno dominato completamente il mercato e continuare a essere rialzisti sull'oro è senza dubbio la scelta giusta per seguire il trend.

Sebbene l'oro abbia continuato il suo slancio rialzista durante la sessione diurna, coloro che inseguono il rally sono esitanti a causa dei prezzi elevati, mentre coloro che ribassi sono avversi al rischio, creando un dilemma nel sentiment del mercato. Dopo essersi stabilizzato sopra i 5.200 dollari nelle prime ore del mattino, il trend rialzista dell'oro è ripreso e attualmente si trova in una fase di accelerazione. Prima che il fervente sentiment rialzista si plachi, ogni piccolo calo potrebbe rappresentare un'opportunità di ingresso. Durante la sessione europea, prestate molta attenzione all'area di supporto tra i 5.230 e i 5.240 dollari; acquistare sui ribassi rimane la strategia principale.

Focus: Decisione della Fed e discorso di Powell! 🎤 Stasera, il mercato assisterà alla decisione della Federal Reserve sui tassi di interesse. Sebbene il mantenimento del tasso attuale sia altamente probabile, il discorso di Powell sarà cruciale nell'influenzare la volatilità del mercato. Qualsiasi osservazione sottile sulle prospettive di politica monetaria potrebbe innescare una nuova ondata di fluttuazioni dei prezzi dell'oro. Gli investitori devono rimanere vigili e adattabili a qualsiasi potenziale cambiamento nel sentiment del mercato.

Consiglio di trading: segui il trend, non contrastarlo! 💡 Strategia per posizioni lunghe: valuta l'idea di aprire posizioni lunghe quando l'oro torna a circa 5230-5240, con uno stop-loss a 5210 e un target a 5320. Se sfonda, mantieni la posizione.

Il mercato è in ascesa, il trend è consolidato, solo seguendolo puoi cavalcare l'onda! ✨

Metti "Mi piace" e seguici per rimanere aggiornato sulle ultime analisi di mercato!

Lascia un commento e condividi le tue opinioni, cogliamo insieme il polso del mercato! 👍📬

Le 3 fasi brutali del trader profittevoleIl grande Jesse Livermore disse: TRADA QUELLO CHE VEDI E NON QUELLO CHE PENSI.

Se vi piacciono i contenuti del canale e il mio metodo di analisi, lasciate un like e seguite il profilo, è molto importante per me, grazie!

Oggi voglio riportare un passo del maestro trader Jesse Livermore.

Vi hanno mentito. Ogni libro di trading, ogni guru, ogni storia di successo...

Vi hanno detto che imparare a fare trading riguarda la strategia, trovare i giusti indicatori, padroneggiare l'analisi tecnica. Ma non è questo che separa i vincitori dai cadaveri.

Io sono Jesse Livermore. Ho trasformato 5 dollari in cento milioni, poi ho perso tutto, li ho riguadagnati, li ho persi di nuovo. E attraverso quattro bancarotte e fortune che farebbero piangere i re, ho scoperto qualcosa che non vi insegneranno mai in nessun corso. Ci sono tre stadi nascosti a cui ogni trader deve sopravvivere prima che un singolo dollaro di profitto costante tocchi il suo conto. Tre stadi che non hanno nulla a che fare con i grafici e tutto a che fare con ciò che accade dentro il vostro cranio quando il denaro vero sta sanguinando.

L'importanza del percorso: conoscere il proprio stadio, questa è la differenza tra un altro anno di perdite e il riuscire finalmente a passare dall'altra parte. NESSUNO VI PARLA DELL'INFERNO CHE DOVETE ATTRAVERSARE PER ARRIVARCI. Ecco di cosa si tratta: gli stadi che non vogliono che sappiate esistano, perché se sapeste quanto è brutale questo viaggio, la maggior parte di voi mollerebbe prima di iniziare. Lasciate che vi parli di questi tre stadi. Il dolore che state provando in questo momento non è un fallimento, è educazione. L'educazione più costosa che comprerete mai. La maggior parte degli uomini molla prima di completare anche solo il primo stadio. Bruciano i conti, incolpano il mercato e se ne vanno convinti che il gioco sia truccato. Ma il gioco non è truccato, sta rivelando chi siete veramente quando ci sono i soldi in gioco.

Stadio 1.

Il massacro della certezza Lo stadio uno: il massacro della certezza. Quando entrai per la prima volta in una "bucket shop" a 14 anni, pensavo di aver capito tutto. I numeri mi parlavano, i pattern emergevano dal caos. Guadagnavo soldi mentre uomini adulti perdevano anche la camicia. Pensavo fosse perché ero speciale. Inizia così per tutti. Fai il primo trade vincente, forse il secondo e il terzo, e improvvisamente credi di aver decifrato il codice. Poi il mercato gira. Non gradualmente, ma come un cane rabbioso, e punta dritto alla gola. Ricordo la mia prima vera batosta. Ero sicuro, assolutamente certo che un titolo sarebbe salito. Quando sei certo, non ti proteggi, non esiti, carichi la posizione. Perché perdere soldi facili sembra peggio del rischio di sbagliare. Ma mi sbagliavo. E il mercato non mi ha solo dato torto, mi ha umiliato. Questo accade nello stadio uno: il mercato prende tutto ciò in cui credi e gli dà fuoco. Impari che la sicurezza di sé non è un vantaggio, che essere intelligenti non ti protegge. Impari la prima grande verità: non sai nulla.

Stadio 2.

La disciplina dell'attesa. Dopo essere stato umiliato, inizi a vedere le reali opportunità. Ma ecco la tortura: vedi queste opportunità e sai che non dovresti coglierne la maggior parte. La cosa più difficile che abbia mai imparato non è stata leggere un titolo, ma come stare seduti fermi. Come guardare gli altri fare soldi e non saltare dentro. Prima del crollo del 1907, osservai il mercato per mesi. Sapevo che un collasso stava arrivando, potevo sentirne il sapore. Ma aspettai. Giorno dopo giorno, settimana dopo settimana. Non perché non fossi fiducioso, ma perché avevo imparato una cosa essenziale: avere ragione troppo presto è lo stesso che avere torto. Questo è ciò che insegna lo stadio due. Elimina il bisogno di essere costantemente in azione. Il mercato ti paga per la pazienza, non per l'attività. I "gambler" hanno bisogno di azione, i trader hanno bisogno di profitto.

Stadio 3.

Diventare il mercato. Dopo il crollo del 1929, la gente mi trattava come un profeta. Pensavano che avessi superato in astuzia il mercato. Si sbagliavano. Io non ho battuto il mercato, sono diventato il mercato.

QUESTO E' L'ULTIMO STADIO E NESSUNO NE PARLA PERCHE' E' QUASI IMPOSSIBILE DA SPIEGARE. Non riguarda l'analisi o la disciplina, riguarda qualcosa di più profondo: sentire il polso del mercato come se fosse il tuo battito cardiaco. Inizi a muoverti con esso invece che contro di esso. Smetti di cercare di imporre la tua volontà. Sviluppi un sesto senso. Chiamatela intuizione, riconoscimento di pattern a livello subconscio... è reale. Inizi a sentire quando sei in sintonia con il mercato e quando non lo sei. È maestria. È quello che succede quando hai fatto una cosa così tante volte che diventa istintivo. Un pianista non pensa a quale dito muovere, e un trader allo stadio tre non analizza i trade, li "sente".

Conclusione e verità finale.

Ecco cosa Wall Street non vi dirà: non potete saltare questi stadi. Non potete leggere un libro o seguire un guru e saltare dritti alla redditività. Dovete perdere. Dovete fallire. Io sono andato in rovina più volte. Quattro volte ho perso tutto. Ogni volta pensavo di aver imparato abbastanza, ogni volta il mercato mi mostrava che non era così. Ma ogni volta tornavo più forte perché mi rifiutavo di mollare. Quando finalmente diventi un trader, capisci che i soldi non sono mai stati il punto. Il denaro è solo il punteggio. Ciò che hai guadagnato davvero è imparare chi sei quando tutto è in gioco. Il mercato non si cura dei vostri sogni o delle vostre bollette. Si prenderà tutto il tempo necessario per insegnarvi ciò che dovete sapere. Il vostro compito non è affrettare il processo, è sopravvivere.

E VOI IN QUALE STADIO VI TROVATE? SCRIVETELO NEI COMMENTI.

Siate onesti, perché sapere dove siete è il primo passo per andare avanti.

_____________________________________________________________________________

English

The great Jesse Livermore said: "TRADE WHAT YOU SEE, NOT WHAT YOU THINK."

If you enjoy the content on this channel and my analysis method, please leave a like and follow the profile—it means a lot to me, thank you!

Today, I want to share a passage from the master trader, Jesse Livermore.

The Three Brutal Stages of Trading

They lied to you. Every trading book, every guru, every success story... They told you that learning to trade is about strategy, finding the right indicators, and mastering technical analysis. But that is not what separates the winners from the corpses.

I am Jesse Livermore. I turned $5 into $100 million, then I lost it all, made it back, and lost it again. Through four bankruptcies and fortunes that would make kings weep, I discovered something they will never teach you in any course. There are three hidden stages every trader must survive before a single dollar of consistent profit touches their account. Three stages that have nothing to do with charts and everything to do with what happens inside your skull when real money is bleeding.

The Importance of the Journey.

Knowing your stage is the difference between another year of losses and finally breaking through to the other side. NOBODY TELLS YOU ABOUT THE HELL YOU HAVE TO WALK THROUGH TO GET THERE. These are the stages they don't want you to know exist, because if you knew how brutal this journey really was, most of you would quit before you started. The pain you are feeling right now is not failure—it is education. The most expensive education you will ever buy. Most men quit before completing even the first stage. They blow up their accounts, blame the market, and walk away convinced the game is rigged. But the game isn't rigged; it is revealing who you really are when money is on the line.

Stage 1: The Slaughter of Certainty.

When I first walked into a bucket shop at 14, I thought I had it all figured out. Numbers spoke to me; patterns emerged from the chaos. I was making money while grown men were losing their shirts. I thought it was because I was special. It starts that way for everyone. You make your first winning trade, maybe the second and third, and suddenly you believe you’ve cracked the code. Then the market turns. Not gradually, but like a rabid dog, and it goes straight for your throat.

I remember my first real beating. I was sure—absolutely certain—that a stock would rise. When you are certain, you don’t hedge, you don’t hesitate, you load up. Because missing out on "easy money" feels worse than the risk of being wrong. But I was wrong. And the market didn't just prove me wrong; it humiliated me. This is Stage 1: the market takes everything you believe in and sets it on fire. You learn that confidence is not an edge and being smart doesn't protect you. You learn the first great truth: you know nothing.

Stage 2: The Discipline of Waiting.

After being humbled, you start to see real opportunities. But here is the torture: you see these opportunities and you know you shouldn’t take most of them. The hardest thing I ever learned wasn't how to read a ticker, but how to sit still. How to watch others make money and not jump in.

Before the crash of 1907, I watched the market for months. I knew a collapse was coming; I could taste it. But I waited. Day after day, week after week. Not because I wasn't confident, but because I had learned an essential lesson: being right too early is the same as being wrong. This is what Stage 2 teaches you. It kills the need for constant action. The market pays you for patience, not activity. Gamblers need action; traders need profit.

Stage 3: Becoming the Market.

After the crash of 1929, people treated me like a prophet. They thought I had outsmarted the market. They were wrong. I didn’t beat the market; I became it. THIS IS THE FINAL STAGE, AND NOBODY TALKS ABOUT IT BECAUSE IT IS ALMOST IMPOSSIBLE TO EXPLAIN. It isn’t about analysis or discipline; it’s about something deeper: feeling the market’s pulse as if it were your own heartbeat. You start moving with it instead of against it. You stop trying to impose your will.

You develop a sixth sense. Call it intuition, subconscious pattern recognition... it is real. You start to feel when you are in sync with the market and when you are not. It is mastery. It’s what happens when you’ve done something so many times it becomes instinctive. A pianist doesn’t think about which finger to move, and a trader at Stage 3 doesn’t analyze trades—they "feel" them.

Conclusion and the Final Truth.

Here is what Wall Street won’t tell you: you cannot skip these stages. You cannot read a book or follow a guru and jump straight to profitability. You have to lose. You have to fail. I went broke multiple times. Four times I lost everything. Each time I thought I had learned enough, and each time the market showed me I hadn't. But each time I came back stronger because I refused to quit.

When you finally become a trader, you realize the money was never the point. The money is just the score. What you’ve really gained is learning who you are when everything is on the line. The market doesn’t care about your dreams or your bills. It will take as long as it takes to teach you what you need to know. Your job isn't to rush the process; it’s to survive it.

WHICH STAGE ARE YOU IN RIGHT NOW? LET ME KNOW IN THE COMMENTS.

Be honest, because knowing where you are is the first step toward moving forward.

Analisi SP500 fut al 28.01.2026Ulteriore rialzo per il derivato americano, in oggetto, nella seduta di ieri. Anche dopo l'apertura le quotazioni generano un ulteriore massimo assoluto a 7043. Da area 7040-7050 ci aspetteremmo un ritracciamento, un ulteriore abc che potrebbe riportare i prezzi verso 6960 come prima onda correttiva (A).

Anche a livello intraday l'impostazione tecnica mostra buone probabilità di correzione, dai livelli sopra indicati, in quanto i prezzi hanno fatto un pullback sul lato inferiore del cuneo e gli indicatori mostrano un buon ipercomprato.

Buon Trading

WisdomTree - Tactical Daily Update - 28.01.2026Borse incerte, ma non pessimistiche, nella settimana della FED.

Trimestrali USA: in arrivo gli attesissimi numeri delle «Magnifiche 7».

Dollaro sempre più depresso, metalli preziosi senza freni: nuovo paradigma?

Macro europea non brillante, ma resiliente, da fine ciclo espansivo.

La seduta di ieri, 27 gennaio, ha segnato una ripartenza prudente ma costruttiva per i mercati europei, con gli investitori rimasti in modalità attendista in vista del verdetto della Federal Reserve, atteso in serata e ampiamente scontato come invariante sul fronte dei tassi. Il contesto resta dominato più dalle dinamiche politiche e istituzionali statunitensi che dai fondamentali macro, in un equilibrio fragile tra risk appetite e cautela tattica.

In Europa, il quadro è stato eterogeneo ma complessivamente positivo, con Milano in testa grazie a un rialzo dell’1,09%, seguita da Londra (+0,52%), Madrid (+0,61%), Parigi (+0,27%) e Amsterdam (+0,29%). In controtendenza Francoforte (-0,25%), unica grande piazza a chiudere in territorio negativo. Un andamento che riflette prese di beneficio selettive più che un cambio di scenario, alla vigilia di un appuntamento chiave per la politica monetaria globale.

A Wall Street, la seduta ha evidenziato una marcata divergenza settoriale. L’S&P 500 ha guadagnato lo 0,4%, il Nasdaq lo 0,9%, sostenuti ancora una volta dal comparto tecnologico, mentre il Dow Jones ha ceduto lo 0,8%, penalizzato dal crollo dei titoli delle grandi assicurazioni sanitarie. Il sell-off è stato innescato dalla decisione dell’amministrazione Trump di ridurre drasticamente l’incremento dei fondi pubblici destinati a Medicare Advantage: per il 2027 è previsto un aumento dei rimborsi di appena 0,09%, contro il +5% dell’anno precedente. Una revisione che impatta direttamente su ricavi e marginalità e che ha travolto titoli come UnitedHealth, CVS Health e Humana, arrivati a perdere quasi un quinto del loro valore in una sola seduta.

Nel frattempo, in attesa dei conti delle Mag7, il mondo tech continua a restare sotto i riflettori. Secondo il Wall Street Journal, SoftBank starebbe valutando un ulteriore investimento da 30 miliardi di dollari in OpenAI, un salto dimensionale che conferma l’ambizione di Masayoshi Son di posizionarsi come snodo centrale nello sviluppo dell’intelligenza artificiale. Sul fronte europeo, ASML ha riportato prenotazioni superiori alle attese, con ordini nel quarto trimestre pari a 13,2 miliardi di euro, in forte accelerazione rispetto ai 5,4 miliardi del trimestre precedente, grazie all’aumento degli investimenti nella capacità produttiva di chip dedicati all’AI.

I dati macro USA hanno fornito segnali contrastanti ma senza destabilizzare il mercato. La fiducia dei consumatori è scesa ai minimi dal 2014, mentre l’indice manifatturiero Fed di Richmond si è rivelato peggiore delle stime. Sul fronte del lavoro, i nuovi occupati nel settore privato (ADP) sono scesi a 7.750, dai 8.000 della settimana precedente. Numeri deboli, ma non sufficienti a modificare il pricing della Fed nel breve termine.

Sul mercato obbligazionario europeo ha prevalso la stabilità assoluta: lo spread BTP–Bund decennale ha chiuso a 59 punti base, invariato e ancora in prossimità dei minimi dal 2009, mentre il rendimento del BTP decennale si è attestato al 3,46%.

Molto più movimentato il comparto valutario. L’euro ha superato quota 1,19 dollari, sostenuto dalle crescenti preoccupazioni sulla politica fiscale USA e soprattutto sull’indipendenza della Fed sotto l’amministrazione Trump. Lo yen giapponese si è invece leggermente indebolito dopo aver toccato il livello più forte in quasi tre mesi, in seguito all’avvertimento su un possibile intervento da parte del primo ministro Sanae Takaichi.

Sul fronte istituzionale europeo, la BCE ha annunciato un passo significativo verso l’innovazione: dal 30 marzo accetterà come collaterale per le operazioni di credito asset negoziabili basati su tecnologia DLT. Tali strumenti dovranno rispettare i criteri dell’Eurosistema, ma è già in corso uno studio per estendere l’ammissibilità anche ad asset interamente emessi e regolati su reti DLT, a conferma dell’impegno verso blockchain e tokenizzazione.

L’attenzione resta ora puntata sulla Fed, che dovrebbe lasciare invariati i tassi, mentre il mercato si interroga su indipendenza dell’istituto e successione di Jerome Powell. Tra i nomi più citati emergono Rick Rieder (BlackRock) e l’ex governatore Kevin Warsh. Trump, intanto, ha ribadito di voler tagli dei tassi, arrivando a commentare positivamente il recente indebolimento del dollaro, che dopo le sue dichiarazioni ha superato quota 1,20 contro euro, toccando i minimi dall’inizio del 2022.

Questa mattina, 28 gennaio, i mercati asiatici si muovono con un’impostazione complessivamente positiva. Il Nikkei 225 sale dello 0,50%, l’Hang Seng guadagna il 2,3%, il CSI 300 avanza dello 0,30%, mentre l’MSCI Asia Pacific cresce dello 0,7%, segnando un nuovo massimo storico. Spicca la Corea del Sud, con il Kospi a +1,3%, nuovo record e +23% da inizio anno: SK Hynix, dopo il +9% di ieri, aggiunge un ulteriore +4%. La Corea ha superato la Germania per capitalizzazione, diventando il decimo mercato azionario mondiale. In controtendenza, Indonesia -8% dopo l’avvertimento MSCI su un possibile declassamento a Frontier Market.

Infine, le materie prime: il petrolio è ancora in rialzo dopo il +2,7% di ieri, con una performance +11,5% da inizio anno. L’API stima un calo delle scorte strategiche USA di circa 250.000 barili, mentre sul piano geopolitico il segretario di Stato Marco Rubio ha dichiarato che l’amministrazione Trump è pronta a usare la forza per garantire la cooperazione del Venezuela, dopo l’impegno di Delcy Rodríguez ad aprire il settore energetico alle aziende statunitensi.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

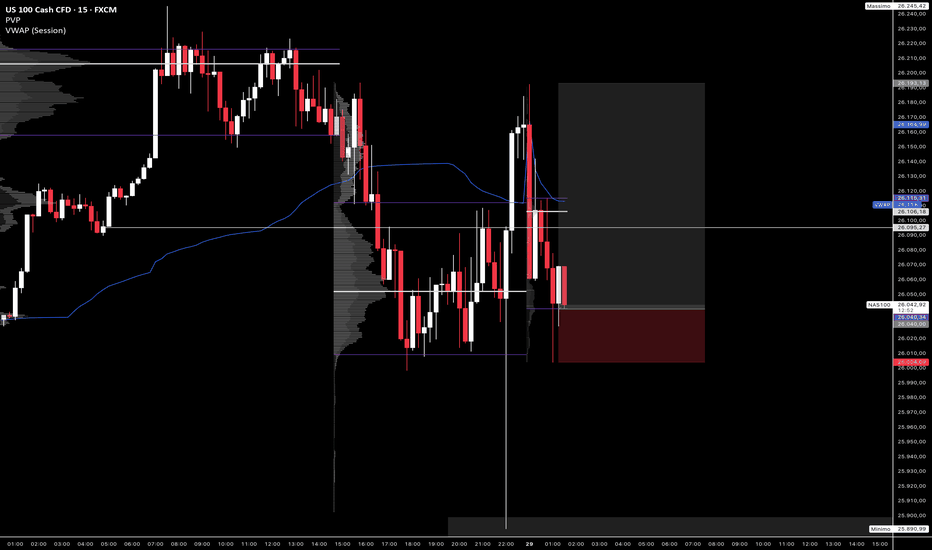

NASDAQ compressione prima di ulteriore longBuongiorno a tutti,

Il grande Jesse Livermore disse: TRADA QUELLO CHE VEDI E NON QUELLO CHE PENSI.

Se vi piace il mio metodo di analisi, lasciate un like e seguite il profilo, è molto importante per me, grazie!

NASDAQ

TF settimanale.

Siamo in fase di compressione dall'inizio di novembre 2025: la price action sta disegnando un triangolo di continuazione.

TF giornaliero.

Anche qui è visibile il triangolo di cui sopra, abbiamo due zone molto importanti una di domanda sotto e l'altra di offerta sopra.

Operatività.

Seguendo l'orderflow rialzista, andremo a prendere (con tutte le conferme neccessarie) un long con obiettivo principale il massimo della zona sopra (che coincide anche con il massimo storico) a 26.255.

Come secondo target avremo il round number 27.000.

Attenzione alle varie prese di liquidità che potranno avvenire sia sopra che sotto al triangolo una volta rotto.

Ovviamente la sicurezza massima si avrà con la rottura ed il retest dello stesso.

Scenari ribassisti sotto il livello 23.829.

Restate sintonizzati, seguiranno aggiornamenti!

A presto

Mind Primacy

Disclaimer: tutte le analisi esposte attraverso questo profilo non rappresentano consigli finanziari, ma la mia personale visione basata sulle strategie operative di trading che utilizzo.

_____________________________________________________________________________

English

Hello everyone,

The great Jesse Livermore once said: TRADE WHAT YOU SEE, NOT WHAT YOU THINK.

If you appreciate my analysis method, please drop a like and follow my profile—it means a lot to me. Thank you!

Technical Analysis: Compression Phase & Key Targets.

Weekly Timeframe (1W)

Since early November 2025, the market has entered a clear compression phase. Price action is currently carving out a continuation triangle, suggesting a buildup of momentum for the next major trend expansion.

Daily Timeframe (1D)

The triangle remains well-defined on the daily chart, identifying two critical structural zones:

Supply Zone (Upper): Resistance guarding the breakout.

Demand Zone (Lower): Support providing the floor for the current consolidation.

Trading Strategy

Following the prevailing bullish order flow, we are looking for Long opportunities (pending necessary price action confirmations).

Profit Targets:

Primary Target: 26,255 (Upper supply zone and previous All-Time High).

Secondary Target: 27,000 (Key psychological round number).

Risk Management & Outlook

Liquidity Grabs: Be cautious of potential "stop hunts" or liquidity sweeps above and below the triangle boundaries once the initial breakout occurs.

Execution: For maximum probability, wait for a clean breakout followed by a retest of the structure.

Bearish Scenario: The bullish bias is invalidated if the price drops below the 23,829 level.

Stay tuned for further updates as the setup develops!

See you soon, Mind Primacy

Disclaimer: All analyses shared on this profile are for educational purposes and do not represent financial advice. This is my personal market view based on my proprietary trading strategies.

In attesa di un calo dei prezzi dell'oro per acquistare.In attesa di un calo dei prezzi dell'oro per acquistare.

Oggi è stata una giornata davvero folle, con l'oro che ha superato con successo la soglia dei 5.300 dollari.

Nell'ultima settimana, i prezzi dell'oro hanno raggiunto nuovi massimi storici quasi ogni giorno.

Chiaramente, il sentiment del mercato si è riscaldato e i 5.400 dollari sono dietro l'angolo.

Punti chiave per gli scambi di oggi:

1: Il mercato rimane rialzista e un periodo di consolidamento (5.300-5.250 dollari) è altamente probabile.

2: I grafici mostrano che l'intervallo 5.210-5.230 dollari è un punto di ingresso ideale per l'acquisto.

3: I guadagni di oggi hanno superato i 200 dollari, quindi un calo di 60-80 dollari rientra nell'intervallo normale. Se il calo raggiunge i 100 dollari, l'intervallo 5.210-5.230 dollari rappresenterà un'eccellente opportunità di acquisto.

4: I movimenti del prezzo dell'oro sono attualmente imprevedibili, con la possibilità di aumenti o diminuzioni significativi. Sebbene i rischi di andare long sull'oro siano estremamente elevati e il mercato abbia probabilmente raggiunto il picco, ciò è dovuto principalmente alla lotta di potere tra le banche centrali. Seguite la corrente.

5: Attualmente, i mercati azionari in Asia, Europa e Stati Uniti stanno mostrando un trend rialzista sincronizzato. Il Primo Ministro thailandese ha esplicitamente vietato al pubblico di vendere allo scoperto l'oro. Sebbene la Thailandia non possa controllare l'andamento del prezzo dell'oro, questa rappresenta una posizione nazionale, una posizione politica.

6: Le decisioni delle altre banche centrali sono davvero più complesse di quelle del presidente thailandese? Anche se la Thailandia è solo un piccolo paese.

7: Attualmente, a parte Trump, nessun governo al mondo osa permettere che i prezzi dell'oro crollino; questo è un dato di fatto.

8: Mettete in dubbio l'affidabilità di Trump, ma tutti i presidenti sono persone comuni? Se foste a capo di un paese con un debito superiore a 35.000 miliardi di dollari, seguireste la giusta procedura per risolvere il problema del debito? L'unico modo per risolvere il problema del debito è ricominciare da capo. Barare, infrangere le regole, creare problemi: questo è il modo di sopravvivere di Trump. Se ha bisogno di soldi, li otterrà con qualsiasi mezzo necessario.

9: In Cina, solo una persona su mille può diventare dipendente pubblico. Cosa significa? Significa che coloro che entrano in politica sono l'élite dell'élite, dotati di una straordinaria saggezza collettiva e intelligenza emotiva. Pertanto, quando un Paese annuncia politiche e istituzioni, non mettete in discussione la loro logica. Anche se queste politiche e istituzioni sembrano irrazionali, sono soluzioni ideate da persone intelligenti. Non c'è bisogno di mettere in discussione le decisioni prese da un gruppo di individui di talento. Pertanto, non dobbiamo indovinare cosa stia pianificando il think tank del presidente; dobbiamo solo seguire le loro indicazioni e lasciare che le cose seguano il loro corso.

10: Pensi di essere più intelligente di 1.000 persone? Se sì, ti mancherebbero i soldi? Certo che no.

11: Mettiamo in discussione Trump, che lo ammiriamo o lo critichiamo, non possiamo essere come lui. Può ignorare le regole e sfidare il mondo; noi possiamo solo seguirlo. Questo è solo un impulso emotivo; dobbiamo solo seguire la corrente, agire di conseguenza e monitorare attentamente i cambiamenti del vento.

Riepilogo:

Il denaro è il prodotto più intelligente. Dove scorre il denaro? È lì che dovremmo seguire: questo è il cuore del trading.

Continuerò a condividere segnali in tempo reale sul mio canale pubblico. Spero che non vi perdiate le ultime tendenze di mercato, le analisi in tempo reale e le strategie di trading. Seguitemi e risponderò pazientemente a qualsiasi domanda possiate avere.

L'oro è pronto per un calo significativo!

L'oro ha registrato il suo più grande guadagno mensile della storia questo mese, raggiungendo ripetutamente nuovi massimi storici!

Gli investitori continuano ad affluire sui metalli preziosi a causa della continua incertezza economica e geopolitica.

Le prospettive a lungo termine dell'oro sono decisamente rialziste. Tuttavia, una correzione sostanziale è inevitabile nel breve termine. L'oro è stato incredibilmente volatile ultimamente, ma è fondamentale mantenere la calma e la lucidità nel trading di mercato. Non lasciare che l'attuale impennata offuschi il tuo giudizio.

Prevedo che questa correzione cancellerà molti conti. Pertanto, è essenziale prendere profitto tempestivamente. Non puntare tutto su un unico obiettivo.

Oggi si terrà anche la decisione sui tassi di interesse; evita di inseguire ciecamente il mercato al rialzo.

Attenzione a un calo del prezzo dell'oro.

I. Visione di base

Il trend rialzista dell'oro rimane forte, con i prezzi che raggiungono ripetutamente nuovi massimi storici. Il mercato è supportato da molteplici fattori favorevoli (domanda di beni rifugio, aspettative sulle politiche di Trump, prospettive di allentamento della Federal Reserve), ma è necessaria cautela contro i rischi di calo tecnico dovuti al sentiment surriscaldato a livelli elevati. L'approccio raccomandato è quello di concentrarsi sugli acquisti durante i ribassi, evitare di inseguire i rally e implementare rigorosamente la gestione del rischio.

II. Analisi tecnica

Tendenza giornaliera: Martedì, l'oro ha chiuso con un'ombra superiore leggermente lunga e una solida candela rialzista, rompendo decisamente i massimi storici, a indicare che il momentum rialzista rimane dominante.

Livelli chiave:

Resistenza superiore: $ 5.300-$ 5.320 (prossimo obiettivo chiave/barriera psicologica).

Supporto inferiore:

Supporto primario: $ 5.240-$ 5.230 (linea di demarcazione rialzista-ribassista di breve termine).

Supporto Core: $ 5.150 (livello pivot) e $ 5.130 (forte supporto).

Prospettive a breve termine: il trend rimane rialzista, ma è possibile un pullback tecnico dopo rally consecutivi. Se un pullback si mantiene al di sopra della zona di supporto $ 5.130-$ 5.150, è probabile che il trend rialzista continui.

III. Fattori fondamentali

Fattori rialzisti:

Domanda persistente di beni rifugio: le incertezze geopolitiche ed economiche stanno spingendo i capitali verso l'oro.

Aspettative sulle politiche di Trump: le dichiarazioni politiche correlate stanno causando volatilità del mercato e rafforzando l'attrattiva dell'oro come bene rifugio.

Prospettive sulla politica monetaria della Federal Reserve: le aspettative del mercato di politiche monetarie accomodanti sono favorevoli per gli asset non rendibili come l'oro.

Avvertenze sui rischi:

Un potenziale rimbalzo del dollaro statunitense potrebbe esercitare una pressione a breve termine.

Il sentiment del mercato è a livelli elevati e un eccessivo ottimismo potrebbe amplificare i rischi di pullback.

IV. Strategia di trading

Strategia rialzista (approccio primario):

Zone di ingresso: cercare di acquistare sui pullback vicino a $ 5.240-$ 5.230 in caso di stabilizzazione; se si verifica un ritracciamento più profondo a $ 5.150-$ 5.130 con un forte supporto, considerare l'aumento delle posizioni lunghe.

Posizionamento dello stop loss: impostare gli stop a $ 20-$ 30 al di sotto del livello di ingresso (ad esempio, per una posizione lunga a $ 5.250, impostare lo stop loss a $ 5.220).

Obiettivi: obiettivo iniziale a $ 5.300, con ulteriore rialzo verso $ 5.320 e oltre in caso di breakout.

Avvertenze sui rischi:

Evitare di inseguire posizioni lunghe vicino ai massimi storici e ridurre la frequenza delle operazioni lunghe.

Prestare attenzione ai rischi di rapidi ribassi mercoledì e giovedì a causa della decisione della Federal Reserve sui tassi di interesse e dei cambiamenti nel sentiment del mercato.

Strategia ribassista (approccio secondario cauto):

Considerare la possibilità di andare short solo se i prezzi salgono verso l'area 5.300-5.320 dollari e mostrano chiari segnali di rigetto (ad esempio, lunghe ombre superiori, pattern engulfing ribassisti). Eseguire con posizioni leggere e uscite rapide.

V. Eventi chiave e controllo del rischio

Decisione sui tassi di interesse della Federal Reserve (sessione USA): si prevede che i tassi rimarranno invariati. Concentrarsi sulle osservazioni del Presidente Powell in merito alle prospettive di politica monetaria, poiché qualsiasi lieve cambiamento potrebbe innescare una significativa volatilità del mercato.

VI. Riepilogo

La struttura rialzista a medio-lungo termine per l'oro rimane intatta, ma gli indicatori tecnici a breve termine sono in territorio di ipercomprato, aumentando i rischi di inseguire i rally. Si consiglia di attendere pazientemente i pullback verso le zone di supporto chiave ($ 5.240-$ 5.230 o $ 5.150-$ 5.130) prima di aprire posizioni lunghe, con stop loss rigorosi. Gli obiettivi sono fissati tra $ 5.300 e $ 5.320. Se i prezzi superano direttamente i $ 5.300, si consiglia di entrare con cautela in caso di pullback confermato. Mantenere la flessibilità nel trading e proteggersi dalla volatilità inversa innescata da eventi importanti.

S&P raggiunge un nuovo record con gli utili di Mag 7 in arrivoI principali indici hanno seguito traiettorie diverse nella sessione di martedì, sebbene uno di essi abbia chiuso su un nuovo massimo storico, mentre gli investitori attendono tre report del Mag 7 e una decisione della Fed.

L’S&P 500 ha fatto la storia salendo dello 0,41% a 6.978,60, superando di poco più di un punto il precedente record del 12 gennaio.

Il NASDAQ ha messo a segno una performance ancora migliore, con un rialzo dello 0,91% (circa 215 punti) a 23.817,10, sostenuto dalla forza del comparto tecnologico in vista degli utili di tre dei principali nomi del settore attesi per domani. Entrambi gli indici hanno ora allungato la loro serie positiva a cinque sedute consecutive.

Diversa la situazione per il Dow Jones, sceso dello 0,83% (poco più di 400 punti) a 49.003,41 dopo che la Casa Bianca ha proposto tariffe Medicare Advantage sostanzialmente invariate per il 2027.

Gli analisti si aspettavano un aumento compreso tra il 4% e il 6%. Le compagnie assicurative hanno subito forti vendite e il colpo più duro all’indice è arrivato dal crollo di quasi il 20% di UnitedHealth (UNH).

Dopo la chiusura dei mercati, Texas Instruments (TXN) ha mancato le stime sia sui ricavi sia sugli utili, ma il titolo è salito di oltre l’8% nelle contrattazioni after-hours al momento della stesura di questo commento. Il rialzo è stato sostenuto da una guidance per il primo trimestre migliore del previsto a metà ciclo, ponendo TXN all’opposto di Intel (INTC).

La scorsa settimana, infatti, il produttore di chip aveva superato le attese ma fornito prospettive deboli, provocando un calo di oltre il 20% nelle due sedute successive. Oggi INTC è riuscita a recuperare, chiudendo in rialzo del 3,4%.

Questo rappresenta un chiaro segnale di ciò che il mercato si aspetta dai tre grandi nomi del Mag 7 che presenteranno i risultati domani dopo la chiusura. Gli investitori si attendono che Microsoft (MSFT, +2,2%), Meta (META, +0,09%) e Tesla (TSLA, -1%) offrano indicazioni solide, soprattutto in un contesto in cui Wall Street è sempre più concentrata sulla portata e sulla redditività della spesa in intelligenza artificiale.

I modelli linguistici di grandi dimensioni e i chatbot come ChatGPT di OpenAI e Gemini di Alphabet hanno già fornito agli investitori una prova concreta della fattibilità della rivoluzione dell’intelligenza artificiale. Tuttavia, i chatbot rappresentano solo la punta dell’iceberg. Jensen Huang ha definito l’intelligenza artificiale fisica e la robotica un’opportunità irripetibile.

Nel frattempo, il CEO di Tesla, Elon Musk, ha più volte dichiarato che il prossimo robot umanoide “Optimus” potrebbe diventare il prodotto più importante dell’azienda e potenzialmente il più venduto di sempre.

Sebbene le affermazioni di Musk e Huang possano apparire ambiziose, il mercato ha imparato che sottovalutarle in passato è stato rischioso. In prospettiva, l’intelligenza artificiale inizierà a spostarsi sempre più verso il livello applicativo, man mano che modelli complessi verranno integrati nei software tradizionali, trasformando radicalmente il business dei player legacy.

Il quadro appare estremamente promettente, ma ora gli investitori vogliono vedere almeno una parte di questa narrativa riflessa nei numeri e nelle guidance che arriveranno domani dal Mag 7. Allo stesso tempo, attendono maggiore chiarezza dalle parole del presidente della Fed, Jerome Powell, previste per mercoledì.

Il mercato è consapevole che non ci sarà alcun taglio dei tassi al termine della prima riunione della Fed del 2026, ma vuole capire cosa Powell dirà su inflazione, crescita economica e tempistiche dei futuri interventi. Si parlerà di un taglio, due tagli… o forse di nessun taglio quest’anno? Lo scopriremo presto.

ES GEX Intraday AnalysysREGIME: Mean-Reverting (spot above zero gamma)

BIAS: BULLISH LEAN — The concentration of call wall resistance above spot tends to dampen upward movement, but positive sentiment and vol support may encourage bullish activity.

STRUCTURAL CONTEXT

Spot is currently trading in positive gamma territory, suggesting dealers may dampen price moves by selling into rallies and buying dips. The presence of significant call walls above the current price, particularly between 7035.42 and 7080.42, indicates potential resistance levels where dealers may increase short positions. This configuration tends to create a choppy, range-bound environment.

UNLIKE BEARISH SHIFT SCENARIO

A sustained move BELOW 6949.87, the zero gamma level, would likely shift the regime to trend-following.

EXPECTED RANGE: 6968.10 — 7100.90 (based on GVI Expected Move)

BTC si consolida al rialzoIl BTC mostra una fase di consolidamento al rialzo, indicando che il mercato sta assorbendo i movimenti precedenti senza una forte pressione venditrice immediata. Questa dinamica suggerisce una pausa tecnica, durante la quale il prezzo costruisce una base prima del prossimo movimento direzionale.

Tuttavia, nel contesto generale, questo consolidamento può anche essere interpretato come un pullback o una fase di distribuzione all’interno di una struttura più ampia. Se il prezzo non riesce a rompere con decisione le resistenze chiave, la probabilità di una ripresa ribassista resta presente.

In sintesi, il consolidamento al rialzo del BTC rappresenta una fase di equilibrio temporaneo: sarà l’uscita da questa zona a determinare la prossima direzione del mercato.

XAUUSD – Brian | Outlook Tecnico M45— Gli acquirenti sono ancora in controllo sopra 5.200

L'oro continua a scambiare saldamente sopra la soglia dei 5.000, con il movimento dei prezzi che conferma una forte accettazione bullish a livelli più elevati. Sul timeframe M45, il mercato rimane in una fase di espansione, supportato da un volume di acquisti aggressivo e aree di valore ben difese.

Le condizioni attuali suggeriscono che gli acquirenti sono ancora in controllo, con i ritracciamenti che vengono assorbiti piuttosto che venduti. Questo comportamento caratterizza tipicamente un ambiente di forte tendenza piuttosto che una fase di distribuzione.

Contesto Macro (Panoramica Breve)

Da una prospettiva fondamentale, il posizionamento istituzionale rimane stabile, senza segni di de-risking difensivo nonostante l'oro scambi a massimi record. Allo stesso tempo, il mercato rimane sensibile agli eventi macro imminenti, che potrebbero introdurre volatilità a breve termine ma finora non hanno alterato il bias bullish più ampio.

Finché l'incertezza persiste e l'appetito per il rischio oscilla, l'oro continua a beneficiare del suo ruolo di copertura strategica.

Struttura di Mercato e Contesto del Volume (M45)

La struttura attuale su M45 rimane costruttiva:

Il prezzo sta mantenendo sopra la trendline ascendente.

Il volume di acquisti rimane elevato, indicando una forte domanda e una ridotta disponibilità a vendere.

I ritracciamenti continuano a svilupparsi in modo correttivo piuttosto che in cali impulsivi.

In forti tendenze, un alto volume combinato con retracements superficiali spesso segnala continuazione piuttosto che esaurimento.

Zone Tecniche Chiave da Monitorare

Sulla base della struttura del grafico e del profilo di volume, diverse zone emergono:

Zona di Reazione al rialzo

5.385: Un'area di resistenza e di estensione principale dove il prezzo potrebbe fermarsi, consolidarsi o reagire prima di decidere la prossima gamba direzionale.

Supporto di Valore Primario

POC + VAH: 5.243 – 5.347

Questa è la zona più critica per la continuazione. L'accettazione e il mantenimento all'interno di questo intervallo rafforzerebbero la struttura bullish.

Supporto Secondario

VAL: 5.163 – 5.168

Un ritracciamento più profondo in questa zona sarebbe ancora considerato correttivo finché il prezzo si stabilizza e riconquista valore.

Supporto Strutturale Più Profondo

POC: 5.086 – 5.091

Questo livello rappresenta un valore più ampio e probabilmente entrerà in gioco solo durante una volatilità elevata.

Aspettative Future e Bias

Bias primario: Continuazione bullish mentre il prezzo rimane sopra le zone di valore

I ritracciamenti sono attualmente considerati opportunità di ri-accumulo piuttosto che inversione di tendenza.

Si prevede volatilità a breve termine, ma la struttura rimane il punto di riferimento chiave piuttosto che singole candele.

Le forti tendenze raramente si muovono in linee rette. La capacità dell'oro di mantenere valore durante le pause continua a sostenere il caso per ulteriori aumenti.

Fai riferimento al grafico allegato per una vista dettagliata delle aree di valore, della struttura della tendenza e dei percorsi previsti.

Segui il canale TradingView per ricevere aggiornamenti sulla struttura in anticipo e unirti alla discussione sui livelli chiave del mercato.

Gold Smashed Everythingho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Gold sotto TRENbolone, non lo ferma nulla.

I livelli segnati in rosso, vicino ai numeri tondi,

possono creare correzioni brevi,

poi possibile riallineamento long.

Questo è il piano.

Oggi alle 20:00 FOMC.

Massima attenzione.

La seguiremo in live

e decideremo passo dopo passo.

Per ora evito gli short.

Focus solo sui long,

hanno più probabilità.

Questi sono i livelli che monitoro

dalle 14:00 in poi.

Ci vediamo in live.

Buona giornata.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

XAUUSD – Prospettiva Tecnica M45XAUUSD – M45 Prospettiva Tecnica: Forte Momentum, Ora Osserva le Reazioni di Liquidità | Lana ✨

L'oro è salito sopra $5,250, estendendo la sua corsa rialzista con forte momentum. L'azione del prezzo rimane costruttiva, ma man mano che il mercato si approfondisce nel territorio premium, le reazioni di liquidità diventano più importanti del mero momentum.

📈 Struttura di Mercato e Azione dei Prezzi

L'oro continua a essere scambiato all'interno di un canale ascendente ben definito, confermando una forte struttura rialzista.

Numerosi punti di BOS (Break of Structure) sul grafico evidenziano il persistente controllo degli acquirenti.

L'ultima gamba rialzista è stata aggressiva, indicando acquisti guidati dal momentum, ma aumentando anche la probabilità di reazioni a breve termine.

Ai livelli attuali, il mercato è esteso sopra il valore, il che spesso precede una consolidazione o un ritracciamento controllato.

🔍 Zone Tecniche Chiave su M45

Zona di Offerta Superiore / Zona di Reazione: 5280 – 5310

Questa area rappresenta una zona premium dove il prezzo potrebbe affrontare prese di profitto o sweep di liquidità prima di scegliere una direzione.

Supporto Immediato (Zona Mediana del Canale / Zona di Retest): 5200 – 5220

Un'area chiave dove il prezzo potrebbe ritirarsi e tentare di mantenere la struttura.

Zona di Liquidità Forte sul Lato Vendita: intorno a 5050

Segnata chiaramente sul grafico, questo è un livello più profondo dove la liquidità è ferma e dove potrebbero emergere reazioni di acquirenti più forti se il ritracciamento si estende.

Finché il prezzo rimane all'interno del canale, il bias rialzista più ampio rimane intatto.

🎯 Scenari di Trading

Scenario 1 – Estensione con Cautela:

Se il prezzo continua a salire nella zona 5280–5310, aspettati una maggiore volatilità e potenziali rifiuti a breve termine. Quest'area è più adatta per la gestione del rischio e l'osservazione, non per inseguire aggressivamente.

Scenario 2 – Ritracciamento Sano (Preferito):

Un ritracciamento verso 5200–5220 consentirebbe al prezzo di riequilibrare la liquidità mantenendo la struttura. Mantenere questa zona supporta la continuazione all'interno del canale.

Scenario 3 – Sweep di Liquidità Più Profondo:

Se la volatilità si espande, potrebbe verificarsi un movimento verso la zona di liquidità sul lato vendita ~5050 prima che si sviluppi una gamba di continuazione più forte.

🌍 Contesto di Mercato (Breve)

Il forte movimento dell'oro sopra $5,250 riflette una domanda continua per asset di rifugio sicuro in mezzo a persistenti incertezze macro e geopolitiche. Forti guadagni giornalieri rinforzano il sentiment rialzista, ma tali movimenti verticali tendono anche ad attirare prese di profitto a breve termine, rendendo struttura e livelli di liquidità critici.

🧠 Opinione di Lana

Il trend è rialzista, ma non ogni movimento rialzista è un acquisto. A livelli estesi, Lana si concentra su come il prezzo reagisce nelle zone di liquidità, non sull'inseguire il momentum.

✨ Rispetta la struttura, sii paziente vicino agli estremi e lascia che il mercato venga ai tuoi livelli.