WisdomTree - Tactical Daily Update - 29.09.2025Sembra tornato il «risk/on mood» sulle borse Usa e asiatiche.

USA: sale il PIL e scendono richieste sussidi disoccupazione USA.

Se inflazione Usa lo permetterà, FED taglierà 2 volte entro fine anno.

Oro e argento ancora sù: rialzo solido, per pluralità e varietà di compratori.

Ultima seduta della settimana col sorriso per i listini europei, capaci di dribblare i nuovi dazi di Trump sui farmaci e chiudere in volata, complici i dati Usa sull’inflazione PCE in linea con le attese: per ora, la guerra tariffaria non ha riacceso la corsa dei prezzi.

Bilancio settimanale solo con guadagni frazionali, frenati dal taglio dei target del settore auto, sotto pressione tra frenata cinese, dazi e rallentamento dell’elettrico, e dalla prudenza di Jerome Powell su possibili ulteriori tagli dei tassi, mentre Wall Street continua a vivere giornate complicate sul fronte tecnologico. Nonostante ciò, le piazze europee si sono mosse in territorio positivo: Milano +0,8%, la migliore, seguita da Londra +0,7%, Madrid +0,6%, Francoforte +0,4% e Parigi +0,2%.

Resta alto il dibattito sul percorso dei tassi Fed: Wall Street, reduce da tre chiusure in rosso, resta prudente, con i tecnologici sotto pressione.

A trainare i listini del Vecchio Continente, invece, sono banche e assicurazioni. Sul fronte dazi, Trump ha confermato che dal 1° ottobre scatteranno nuove tariffe: 100% sui farmaci, 25% sugli autocarri e 30% sui mobili importati. Il messaggio è chiaro: chi non produce in America, pagherà il conto.

Intanto, a New York il dato sull’inflazione PCE ha regalato ossigeno: il Dow Jones +0,66%, il Nasdaq +0,38% e lo S&P 500 +0,56%. Ma gli analisti guardano oltre, concentrati sull’Intelligenza Artificiale dopo la partnership Nvidia–OpenAI, e sul dossier semiconduttori, con la Casa Bianca che valuta un piano per ridurre la dipendenza da chip esteri.

Sul macro americano, sorpresa dal Pil del secondo trimestre, rivisto al rialzo a +3,8% annuo dal precedente +3,3%, a testimonianza della solidità della congiuntura. Le richieste di sussidi di disoccupazione, invece, sono scese di 14.000 unità a 218.000, meglio delle attese (235.000). Dati che rendono più complessa la posizione della Fed, forse meno aggressiva nei tagli al costo del denaro.

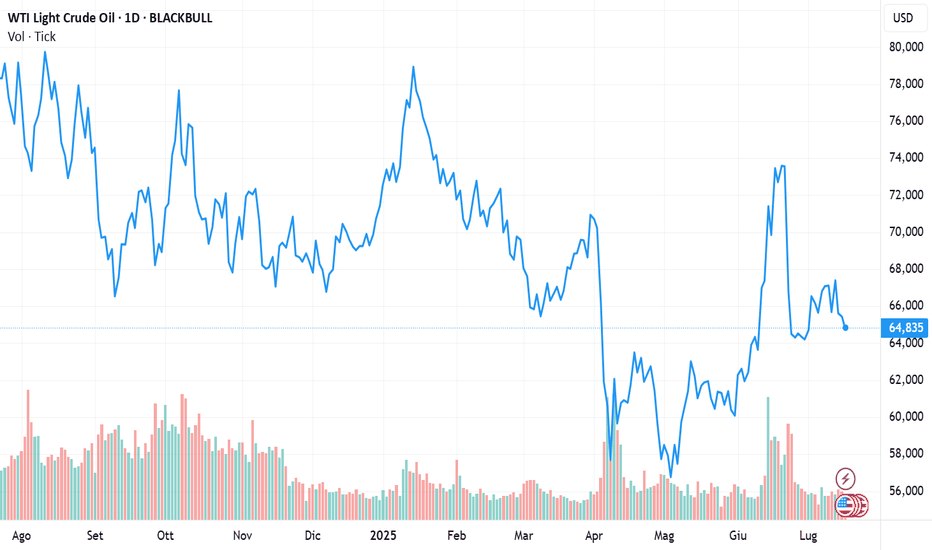

Sul valutario, l’euro si rafforza verso quota 1,17 dollari, stabile sullo yen (sotto quota 175). Il dollaro/yen scende sotto 149. Energia in rialzo: Brent +1,5% sopra i 70 dollari, WTI +2% oltre 66 dollari, gas a 32,5 €/MWh sul TTF di Amsterdam. Lo spread BTP-Bund chiude a 86 pb, un punto in meno, con il rendimento del decennale in calo al 3,61% dal 3,64%.

La settimana inizia in Asia con tono positivo: salgono Cina, Corea del Sud e Australia, mentre il Nikkei arretra di -0,5% per lo stacco dividendi. In Cina, l’Hang Seng +1,3%, il CSI 300 +0,5% (da inizio trimestre +16%) e i profitti industriali in ripresa. Esordio scoppiettante per Sony Financial Group: +37% al debutto sul listino giapponese, prima quotazione diretta sul Nikkei da oltre vent’anni. Bene anche Seul (Kospi +1,2%) e Sydney (S&P ASX200 +0,6%).

Sul fronte europeo, fari puntati sulla Francia. Il rendimento dell’OAT decennale è balzato dal 3,20% di inizio anno al 3,60%, massimo da 15 anni, azzerando lo spread con l’Italia. Scope ha confermato il rating AA-, ma ha tagliato l’outlook a negativo per via di debito e instabilità politica.

Il nuovo premier Lecornu punta a ridurre il deficit al 4,7% del Pil nel 2026 e al 3% entro il 2029, senza reintrodurre la tassa sul patrimonio. Gli analisti restano scettici: il deficit potrebbe arrivare al 6% già a fine anno. Occhi puntati su Moody’s il 24 ottobre, che attualmente assegna alla Francia un rating Aa3 con outlook stabile.

Materie prime protagoniste: il Brent 69,8 $/barile ha chiuso la miglior settimana da tre mesi e mezzo (+5%), tornando sopra i 70 $. Tuttavia, l’OPEC+ potrebbe decidere domenica 5 ottobre di aumentare la produzione di almeno 137.000 barili/giorno, smorzando il rally. A traino, l’Indice Bloomberg Commodity ha chiuso la miglior settimana da due mesi e mezzo (+2%) a quota 105,1 $, con bilancio annuo a +6%, sostenuto dai metalli preziosi.

Protagonista assoluto l’oro, che vola a 3.805 $/oncia, oltrepassando i 3.800 $ e centrando la sesta settimana positiva di fila (+2%), record dal 1979. Da inizio anno l’avanzata è di +45%, alimentata dagli acquisti delle banche centrali e dalla corsa agli ETF garantiti da lingotti.

Riflessi positivi anche sulle cripto: il Bitcoin rimbalza a 111.900 $, terzo rialzo consecutivo dopo tre settimane di debolezza che avevano bruciato oltre 160 miliardi di $ di capitalizzazione.

Sul mercato obbligazionario Usa, il Treasury decennale segna rendimento al 4,16%, massimo da tre settimane, nonostante la terza settimana negativa di fila (-0,4%). Ma settembre, se chiuderà così, consegnerà il terzo trimestre positivo consecutivo (+0,3%). L’inflazione PCE, su base annua, resta stabile: +2,7% generale, +2,9% core.

In Italia, il BTP decennale riparte dal 3,56%, reduce da cinque settimane negative consecutive. Fitch ha offerto un assist, ma la vera partita si gioca sulla Legge di Bilancio 2026, che il governo si prepara a presentare, delineando un quadro economico-fiscale decisivo per il prossimo triennio.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Cerca nelle idee per "COMMODITY"

BANCHE CENTRALI: BUY ORO. La Fuga Verso i Metalli preziosiBuona domenica a tutti i trader, la settimana è stata dominata da un chiaro cambio di focus sui mercati globali, con i capitali che si sono spostati dalla rischiosità azionaria verso le commodities e l'oro come beni rifugio e di valore.

Fortissimo break rialzista. L'Argento è particolarmente "volato" (segnalando un catch-up speculativo) e l'Oro è confermato. L'acquisto massiccio da parte delle Banche Centrali non è solo un fatto di news, ma una tendenza strutturale che segnala una copertura dal rischio geopolitico e/o una perdita di fiducia nel valore a lungo termine delle valute fiat.

Platino e Palladio Continuano la loro corsa, suggerendo una forte domanda industriale. Il Platino è sempre più visto come sostituto del Palladio nei catalizzatori (elettrici/ibridi), indicando che il trend di fondo (verde e industriale) è ancora robusto.

Rame Rialzo più timido ma comunque positivo, a conferma del sentiment. L'aumento del Rame è un segnale di ripresa della domanda industriale globale (il "Dottor Rame"), ma la sua timidezza potrebbe indicare che la ripresa macroeconomica è ancora incerta o non uniforme.

L'azione coordinata di questi asset suggerisce che il denaro "smart" (istituzionale) sta cercando valore al di fuori dei mercati azionari e obbligazionari, probabilmente in previsione di un aumento dell'inflazione o di un prolungamento delle tensioni globali.

Il Natural Gas è pronto per una potenziale esplosione di volatilità. Dal punto di vista tecnico, $3.00 è un livello psicologico fondamentale. Se tiene, il mercato può guardare ai massimi del prossimo trimestre. Bisogna avere disciplina nel piano di trading su questa commodity!

Un Dollaro forte (che rompe la resistenza e attacca i massimi precedenti) metterebbe pressione ribassista su Oro e Rame (scambiati in Dollari). Al contrario, un fallimento nel tenere il supporto del Dollaro (e quindi un calo) alimenterebbe ulteriormente il rally delle commodities. Il Dollaro è l'osservato speciale per la prossima settimana.

Come le mie regole di sempre suggeriscono, in un quadro così netto ma con il Dollaro in bilico, è fondamentale avere Pazienza, Disciplina e un Piano per reagire sia al breakout Long del Dollaro che al suo crollo.

Un saluto a tutti e un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

WisdomTree - Tactical Daily Update - 22.09.2025Fed: dopo taglio tassi di 25 pbs, Oro e Borse positive, vicino a massimi storici.

Rating sovrani: Fitch promuove l’Italia a BBB+, DBRS declassa la Francia a AA.

Asia: Nikkei +1,2% grazie alla BoJ, India frenata da nuove regole USA sui visti.

Bitcoin impantanato a 114.600 USD, mining sempre più concentrato.

Fed, taglio dei tassi e ombre politiche. Gli investitori hanno accolto con ottimismo il taglio dei tassi della Federal Reserve deciso mercoledì scorso. Tuttavia, sul board della banca centrale continuano a pesare le pressioni del presidente Donald Trump, che spinge per un orientamento più accomodante.

In Giappone, la Bank of Japan ha mantenuto invariato il tasso a breve termine allo 0,5%, come da attese. Da segnalare, però, che due membri del board hanno votato per un rialzo, alimentando le attese di future mosse restrittive.

Sul fronte geopolitico, Trump e il presidente cinese Xi Jinping hanno avuto una telefonata definita “molto proficua”, incentrata sul dossier TikTok e sulle relazioni commerciali tra le due potenze.

Italia promossa da Fitch, Francia declassata, A Piazza Affari la chiusura è stata sostanzialmente piatta (+0,01%), in attesa della decisione di Fitch sul rating sovrano. L’agenzia ha poi alzato il merito di credito dell’Italia a BBB+ da BBB, dopo l’outlook positivo dello scorso anno.

«L’aumento riflette una maggiore fiducia nella traiettoria fiscale dell’Italia», ha commentato Fitch, che prevede una riduzione del deficit 2025-2027 grazie a entrate più solide e a un miglior controllo della spesa.

Meno brillante il giudizio sulla Francia: DBRS ha abbassato il rating a AA+ da AA, con l’outlook stabile.

Il timing è stato perfetto per il Tesor Italianoo, che ha colto il momentp per lanciare un nuovo BTP Valore rivolto al retail.

Caratteristiche principali del nuovo BTP. Scadenza: 7 anni, Cedole crescenti (“step-up” 3+2+2 anni), pagate trimestralmente, con premio fedeltà pari allo 0,8% sul capitale a scadenza. Periodo di collocamento: dal 20 al 24 ottobre. Tassi minimi garantiti comunicati il 17 ottobre. Taglio minimo: 1.000 euro. Tassazione agevolata al 12,5%, esenzione da tassa di successione.

Oggi la quota di debito pubblico in mano a famiglie e imprese italiane è sotto il 15%, mentre gli investitori esteri detengono il 33,6% (fonte Bankitalia).

Mercati europei contrastati, Wall Street ancora ai record. La settimana delle banche centrali si è chiusa con un bilancio misto per l’Europa: Milano -0,3%, Londra -0,9%, Madrid -0,4%, Francoforte -0,2%, Parigi in controtendenza, +0,5%

Tra i settori si distingue il tech, galvanizzato dall’annuncio di Nvidia, che investirà 5 miliardi di dollari in Intel. Wall Street continua a inanellare record: venerdì 19, Dow Jones +0,37%, S&P500 +0,49%, Nasdaq +0,72%.

Sul fronte regolatorio, la SEC guidata da Paul Atkins si prepara a proporre la fine delle trimestrali obbligatorie, come richiesto da Trump, a favore di un reporting semestrale. Con la maggioranza 3 a 1 dei repubblicani, la modifica potrebbe passare rapidamente.

Europa macro: la Spagna ha rivisto al rialzo la crescita 2024 al +3,5% (dal 3,2%), spinta dagli investimenti. Viceversa, il 2023 è stato rivisto al ribasso al +2,5% dal 2,7%.

Sul fronte istituzionale, l’Eurogruppo ha trovato un accordo politico sul quadro per l’euro digitale, definito da Christine Lagarde un passo “nella giusta direzione”. L’obiettivo è completare la cornice legislativa entro fine anno.

In Germania, il surplus con gli USA è sceso a Eur 34,6 miliardi da gennaio a luglio 2025, minimo dal 2021, in calo del 15,1% rispetto all’anno precedente. A livello globale, il surplus commerciale tedesco è diminuito di 32,7 miliardi (-21,2%), a 121,3.

Oggi, 22 settembre, in Asia stabilità da Pechino, rally di Tokyo. L’MSCI Asia Pacific guadagna +0,3%, grazie al Nikkei +1,2% sostenuto dai chiarimenti BoJ sul lento smaltimento degli ETF (75.000 miliardi di yen, ridotti a 620 miliardi l’anno). Lo yen si indebolisce a 148,3 per USD, con il decennale giapponese al 1,65%.

Hong Kong (Hang Seng) cede -0,8%, Shanghai/Shenzhen (CSI300) +0,3%, Seoul +0,6%. Brilla Samsung (+5%) grazie alla partnership con Nvidia sui chip di memoria di nuova generazione.

La PBoC ha lasciato invariati i tassi: 3,0% sulla scadenza breve e 3,5% sui 5 anni, quarto mese consecutivo di pausa.

In India, la borsa di Mumbai arretra dopo che la Casa Bianca ha annunciato una tassa di 100.000 dollari sulle richieste di visto H-1B, misura che potrebbe colpire in modo rilevante l’economia indiana.

L’indice Bloomberg Commodity (103,40 USD) ha perso quasi un punto la scorsa settimana, salvo recuperare +0,6% stamane. Al centro l’energia: Washington continua a consentire alla Cina di acquistare LNG russo, mentre mantiene dazi aggiuntivi del 25% sulle importazioni dall’India per l’acquisto di petrolio da Mosca.

L’oro si riporta a 3.698 USD/oncia, vicino ai massimi storici, dopo cinque settimane consecutive di rialzi (+1,2%) e dopo che Powell ha definito il taglio Fed come mossa di “gestione del rischio” legata al raffreddamento del mercato del lavoro.

Bitcoin scambia a 114.600 USD (-0,5%), con settimana in parità. Il mining diventa sempre più centralizzato, con difficoltà record e consumi energetici crescenti: i piccoli operatori faticano a restare competitivi di fronte all’ingresso di governi e grandi utilities.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 19.09.2025Wall Street torna a correre, nuova spinta sui titoli tecnologici.

Nvidia investe Us$ 5 miliardi in Intel: cresce la fame di chips per l’IA.

Borse Asiatiche ancora toniche: c’è fiducia sull’AI tech cinese.

Bank of England ferma sui tassi, l’inflazione è ancora troppo alta.

Fed taglia i tassi, mercati europei in festa. Le Borse europee hanno chiuso la giornata di ieri in rialzo, sostenute dalla decisione della Federal Reserve di tagliare i tassi di 25 punti base, portandoli nel nuovo intervallo compreso tra 4,00% e 4,25%. Si tratta del primo intervento espansivo dal dicembre scorso, in linea con le attese.

Il presidente Jerome Powell ha lasciato intendere che altri due tagli potrebbero arrivare entro la fine del 2025, ma ha ribadito un approccio prudente, scandito “riunione per riunione”.

La mossa della Fed, pur moderata, ha ridato slancio agli acquisti sull’azionario europeo: Francoforte +1,35%, Parigi +0,87% e Londra +0,21%. La combinazione tra politica monetaria più morbida e la corsa dei titoli tecnologici ha offerto un potente driver rialzista.

Il comparto tecnologico è tornato protagonista. In particolare, il settore dei semiconduttori ha beneficiato del rally partito in Cina, dopo le indiscrezioni del Financial Times secondo cui Pechino avrebbe vietato alle aziende locali l’acquisto di chip Nvidia. Il focus è anche su Intel, dopo che la stessa Nvidia ha annunciato un investimento da 5 miliardi di dollari nel capitale del gruppo e una

BoE resta ferma, inflazione resta alta. Sul fronte della politica monetaria europea, la Bank of England ha mantenuto invariati i tassi al 4%, come da attese. La decisione riflette l’elevato livello dell’inflazione britannica, al 3,8%, ben al di sopra sia della media europea sia dell’obiettivo ufficiale del 2%. Il quadro resta quindi complesso: la BoE non può permettersi mosse espansive, ma la crescita continua a dare segnali di rallentamento.

Stati Uniti: segnali misti dall’economia: il superindice LEI del Conference Board ha registrato ad agosto un calo dello 0,5% a 98,4 punti, peggio delle attese (-0,2%) e dopo il lieve +0,1% di giugno (rivisto da -0,1%). Nel semestre terminato ad agosto, la contrazione è stata del 2,8%, contro il -0,9% dei sei mesi precedenti, confermando una tendenza negativa.

Più incoraggianti i dati sul lavoro: le richieste di sussidi di disoccupazione sono scese ai minimi da quasi quattro anni, con effetto immediato sui Treasuries, che hanno limato i guadagni recenti.

Questa mattina in Asia Pacifico il tono è stato contrastato, dopo il poker di record di Wall Street (Dow Jones, S&P500, Nasdaq e Russell 2000). L’indice MSCI Asia Pacific è rimasto stabile, avviandosi comunque a chiudere la terza settimana consecutiva in rialzo.

• Greater China: Hang Seng +0,1%, CSI300 +0,3%, sullo sfondo della telefonata tra Xi Jinping e Donald Trump.

• Giappone: Nikkei 225 -0,6% in chiusura, pur avendo toccato un nuovo massimo storico in avvio. La Bank of Japan ha lasciato i tassi fermi allo 0,5% e annunciato la vendita degli ETF acquistati negli anni degli stimoli.

• Corea: Kospi -0,7% dopo nuovi massimi intraday; il governo continua i negoziati con gli Stati Uniti su dazi per il settore auto.

Dal fronte tecnologico arriva la notizia che la cinese DeepSeek avrebbe addestrato il modello di AI R1 con una spesa di appena 294.000 dollari, utilizzando 512 chip Nvidia H800. Un dato sorprendente, se confrontato con i costi dei concorrenti occidentali: basti pensare che Sam Altman (OpenAI) aveva parlato nel 2023 di investimenti “ben oltre i 100 milioni dollari” per l’addestramento dei modelli fondamentali.

La cifra, riportata da Nature e firmata anche dal fondatore Liang Wenfeng, rischia di riaccendere il dibattito sul ruolo di Pechino nello sviluppo di AI a basso costo, percepito come una minaccia al dominio tecnologico di aziende come Nvidia.

Materie prime: l’indice Bloomberg Commodity è rimasto piatto a 103,80 dollari. Il gas naturale USA è sceso sotto i 3 dollari/mmBtu e il rame è calato sotto i 10.000 dollari. Morgan Stanley ritiene che la correzione sia temporanea, grazie alla resilienza della domanda americana e ad alcune interruzioni di offerta. Secondo Wood Mackenzie, infatti, quest’anno saranno colpite 880.000 tonnellate di produzione globale, pari al 3,7%.

L’oro si muove a 3.661 dollari/oncia, in leggero rialzo settimanale (+0,3%), mentre il Dollaro, nonostante tre sedute positive, si appresta a chiudere la sesta settimana negativa consecutiva (-0,4%).

IBitcoin arretra leggermente sotto quota 117.000 dollari, ma resta in progresso del +3% su base settimanale. Cresce il numero di società che scelgono di detenere criptovalute come riserva di tesoreria.

Nel comparto obbligazionario, il rally azionario Asia-Pacifico ha rafforzato anche le emissioni locali in Dollari. I premi di rendimento sui bond asiatici investment grade e high yield sono scesi ai minimi storici, poco sotto i 100 punti base, secondo dati Bloomberg.

Attesa per il rating sovrano Italiano: Fitch, stasera a mercati chiusi, pubblicherà la sua revisione sul rating italiano. Il giudizio attuale è BBB con outlook “positivo”. Dopo i miglioramenti su Spagna e Portogallo, cresce l’aspettativa che anche l’Italia possa beneficiare di un upgrade. Alcuni analisti ipotizzano che Fitch possa fare da apripista, seguita poi da Moody’s e DBRS Morningstar, che hanno già un outlook favorevole sul rischio-Paese.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Oro leader dei mercati globaliC’è un asset che non mente mai: quando sale indica che ci sono problematiche a livello geopolitico, finanziario, macroeconomico, o tutte e tre insieme. Si tratta dell’oro, che da inizio 2025 è il miglior asset finanziario sulle piazze globali, con una crescita del +37%.

A distanza troviamo Bitcoin, in rialzo del +14%, seguito dal Nasdaq con +11,89% e dall’S&P 500 con +9,69%.

Anche il mercato obbligazionario, negli ultimi giorni, ha iniziato a recuperare, mentre il petrolio crude è in calo del –15%. Tra le altre commodity si distinguono argento e platino, entrambi in crescita grazie al loro ampio utilizzo nei settori industriale e tecnologico.

WisdomTree - Tactical Daily Update - 01.09.2025Inflazione PCE Usa di luglio in linea con le attese, a +2,6% YoY.

FED verso taglio dei tassi a Settembre: lo dice il Governatore Waller.

Consumi privati Usa ancora brillanti, +0,5% mensile, a luglio.

Oro verso i massimi, grazie a Dollaro debole e scenari di “monetary easing”.

L’ultima seduta di agosto ha visto le Borse europee chiudere in calo, appesantite da tensioni politiche negli Stati Uniti e da dati macro internazionali. Riflettori puntati sull’inflazione americana: il PCE index (personal consumption expenditure), uno dei principali indicatori monitorati dalla Fed, è rimasto stabile a luglio al 2,6% annuo, in linea con le attese e identico al dato di giugno.

Su base mensile, la crescita è stata ]0,5%, anche qui senza sorprese.

Il dato “core”, depurato dalle componenti più volatili, è salito al +2,9% dal +2,8% di giugno, mentre il dato mensile è stato pari a +0,3%. Nessuno scossone dunque, mentre i consumi americani mostrano ancora vigore: +0,5% a luglio contro +0,4% di giugno. Un contesto che lascia spazio a un taglio dei tassi, seppur con margini limitati.

In Europa, i riflettori restano accesi sulla politica e sull’economia domestica. In Italia, il Pil del secondo trimestre ha registrato una lieve contrazione, -0,1%, mentre l’inflazione ad agosto è scesa all’1,6% annuo: tuttavia il “carrello della spesa” (principalmente il “food”) ha mostrato un deciso rincaro del +3,5%.

In Francia, la crisi politica minaccia stabilità e mercati: il premier François Bayrou ha annunciato un voto di fiducia sull’ambizioso bilancio 2026 (che punta a riportare il deficit sotto il 5% del Pil). I sondaggi lo danno sconfitto, con il rischio di far precipitare il Paese nella peggiore crisi politica della storia recente.

Federal Reserve: da Miami, il governatore Christopher Waller, favorevole a un taglio dei tassi già a luglio, ha dichiarato di attendersi un allentamento (alias taglio dei tassi) a settembre. Nome di peso, è nella rosa dei candidati di Trump per sostituire Powell alla guida della Fed. Proprio Trump, intanto, ha chiesto alla Corte federale il via libera per licenziare la governatrice Lisa Cook, contro cui è in corso una disputa legale.

Venerdì 29 agosto, l’ultima seduta del mese, Wall Street ha chiuso in ribasso: Dow Jones -0,20%, S&P500 -0,6% e Nasdaq -1,1%, nonostante i record della vigilia, con l’S&P500 per la prima volta oltre quota 6.500.

Tensioni commerciali: USA, Brasile e India sotto i riflettori: dal 1° settembre non è più valida l’esenzione sulle piccole spedizioni in arrivo negli Stati Uniti.

Il Brasile ha aperto un tavolo con Washington per escludere il caffè dai dazi al 50%, pur minacciando ritorsioni. Il vicepresidente Geraldo Alckmin ha parlato di “strumento di pressione per aprire un dialogo con Washington”. In India, invece, la tariffa punitiva al 50% sui prodotti indiani imposta da Trump pesa come un macigno.

L’indice Sensex di Mumbai ha chiuso agosto con un crollo del -4,7% (“in Euro”), sesto mese negativo su otto nel 2025, con un calo complessivo del -12% YtoDate.

Oggi, 1’ settembre, nella prima seduta del mese, le Borse asiatiche hanno mostrato un andamento contrastato.

Area Cinese: spicca l’Hang Seng di Hong Kong, +1,8%. In Cina il PMI manifatturiero privato sale a 50,5 punti (massimo da 5 mesi) ad agosto, contro 49,5 di luglio, sopra le attese (49,7).

Giappone: Nikkei -1,5%, appesantito da Advantest (-9%) e SoftBank (-7%).

Corea del Sud: Kospi -1,3%, con Samsung -2,5% e SK Hynix -4,5%, in Australia: S&P/ASX200 -0,7% e in India: Nifty50 +0,4%.

Materie prime: oro superstar, petrolio sempre debole. Il petrolio Brent (greggio di riferimento europeo) ha perso -6% ad agosto (secondo peggior risultato del 2025, dopo il -15% di aprile), mentre stamane segna -0,4%. Nonostante le tensioni geopolitiche, l’offerta abbondante pesa: la produzione USA ha raggiunto un record di 13,58 milioni di barili/giorno a giugno.

L’indice Bloomberg commodity nel mese passato ha guadagnato +1,6%, trainato da oro e argento (+4%), carne bovina (+6%), soia (+5%) e soprattutto caffè (+30%).

Il gas naturale USA ha invece perso -2,7%, pur rimbalzando del 10% nelle ultime sedute del mese. Protagonista assoluto l’oro: stamane quota 3.480 $/oncia, dopo il rialzo, +4,8%, di agosto e con un guadagno annuo superiore al 30%. Dopo sette mesi positivi su otto nel 2025 torna a un passo dai massimi storici.

Il Dollaro Usa chiude agosto con un nuovo scivolone: -2,4%, settimo mese negativo su otto nel 2025. Sul fronte crypto, il Bitcoin scambia a 107.400 $ (-1,7%), ai minimi da due mesi. Dopo aver toccato quota 125.000 a luglio, ha perso oltre il 6% in agosto, a differenza di Ethereum e Solana che hanno attratto flussi crescenti.

Obbligazioni: il rendimento del Treasury decennale USA è sceso a 4,22%, dai 4,37% di inizio agosto, al minimo da quattro mesi. In Europa, i BTP decennali italiano pagano oggi 3,58%, con lo spread Italia-Germania a 86 bps e Italia-Francia a soli 7.

In luce il Portogallo: S&P ha alzato il rating sovrano da A a A+, seconda revisione da febbraio, e prevede che il debito pubblico scenderà all’84% del Pil nel 2028.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Silver (US$/OZ), Strategia rialzista di lungo periodoSilver (US$/OZ), Strategia rialzista di lungo periodo

Data analisi: 25/ 05 /2021

Prezzo: 27.95 $

Target Price Gold di lungo periodo:

1° Target Price: 30.974 $

2° Target Price: 39.312 $

3° Target Price: 49.955 $

4° Target Price: 80.667 $

5° Target Price: 130.37 $

6° Target Price: 180.06 $

7° Target Price: 210.78 $

GOLD - I metalli preziosi si mettono in mostraBuon sabato a tutti i trader, videoanalisi sulle commodity, questa settimana è stata eccezionale per i metalli preziosi, confermando una tendenza che sembra prendere sempre più forza.

Oro: Un Ritorno da Record

Il "re dei metalli" ha avuto una settimana di grande slancio, raggiungendo nuovi massimi storici. Questa performance non è un evento isolato, ma il risultato di diversi fattori che stanno spingendo gli investitori a tornare sul bene rifugio per eccellenza:

Rischio Geopolitico e Incertezza Economica: L'oro ha beneficiato del persistere di tensioni geopolitiche e di un'incertezza diffusa sul futuro dell'economia globale. In questi contesti, l'oro torna a ricoprire il suo ruolo di "porto sicuro", attirando capitali in cerca di stabilità.

Politiche delle Banche Centrali: Le aspettative di un taglio dei tassi di interesse da parte di banche centrali come la BCE, e la speculazione su un possibile taglio anche da parte della Federal Reserve, hanno reso l'oro più attraente. Un'eventuale diminuzione dei tassi riduce il costo opportunità di detenere oro, che non genera rendimento.

Argento: La Rottura Decisiva

L'argento ha confermato la sua forza, rompendo una resistenza chiave e mettendo a segno un movimento molto bullish. È noto per essere più volatile dell'oro e il suo rally indica un rinnovato ottimismo non solo come bene rifugio, ma anche per la sua domanda industriale.

Doppio Ruolo: L'argento è un metallo con un doppio ruolo: bene rifugio e metallo industriale. Il suo rally di questa settimana suggerisce che gli investitori vedono un potenziale rialzo sia dal lato della domanda da investimento, sia da quello della domanda industriale, spinta da settori come il fotovoltaico e la tecnologia in generale.

Correlazione con l'Oro: L'argento ha spesso una forte correlazione con l'oro, ma tende a sovraperformare nelle fasi di mercato rialzista. La sua recente performance suggerisce che il mercato sta entrando in una fase in cui gli investitori sono disposti a prendere più rischi per ottenere rendimenti maggiori.

Con questo vi saluto con un abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

WisdomTree - Tactical Daily Update - 25.08.2025Powell (FED) apre al taglio dei tassi, ma con moderazione.

Borse globali toniche ad Agosto dopo un avvio stentato. MSCI World record.

L’incontro tra Trump e Putin in Alaska è ancora fonte di speranza di pace.

Commodities: metalli industriali in fermento, oro negletto, petrolio giù..

Jackson Hole, mercati e geopolitica: Powell apre uno spiraglio sui tassi. Il simposio dei “banchieri centrali”di Jackson Hole, in Wyoming (Usa), ha riportato sotto i riflettori la Federal Reserve. Il suo Chairman Jerome Powell ha riconosciuto il rallentamento del PIL, la debolezza del mercato del lavoro e i rischi ancora presenti sull’inflazione.

Tuttavia, dopo mesi di pressioni dalla Casa Bianca, il numero uno della Fed ha lasciato intendere che nei prossimi mesi non è escluso un cauto taglio dei tassi, seppur in un quadro di prudenza. Le parole di Powell hanno fatto da innesco: Borse in rialzo sia in Europa che a Wall Street. Milano e Madrid +0,7%, Parigi +0,5%, Francoforte +0,3% e Londra +0,2%. Negli Stati Uniti, rialzi più marcati con Dow Jones +1,9% e Nasdaq +2%.

Inflazione e consumi sotto la lente della FED: i dati PCE (Personal consumer expenditures) hanno mostrato un aumento dei prezzi del 2,6% su base annua a luglio, e del 2,9% al netto di energia e alimentari, numeri che confermano la persistenza di pressioni inflattive, rendendo ancora più delicato il lavoro della Fed.

Powell ha spiegato che la crescita nella prima metà del 2025 è scesa a +1,2%, circa la metà rispetto al +2,5% del 2024. Il rallentamento riflette soprattutto una frenata dei consumi, mentre il mercato del lavoro mostra segnali di deterioramento rapido. “I rischi sono al rialzo per l’inflazione e al ribasso per l’occupazione”, ha commentato.

Powell ha ricordato come i dazi introdotti negli ultimi mesi abbiano già iniziato a incidere sui prezzi al consumo. Un tema caldo, soprattutto alla luce dell’accordo tra Stati Uniti e Unione Europea sui dazi. Intanto il Canada ha annunciato la rimozione delle proprie contromisure tariffarie, eliminando i dazi su numerosi prodotti inclusi nel North-American Trade Deal.

I mercati guardano anche agli sviluppi geopolitici. Oggi, 25 agosto, i future di Wall Street e le Borse europee avanzano frazionalmente, in attesa dell’incontro tra Donald Trump e Volodymyr Zelensky alla Casa Bianca.

Un moderato ottimismo sul conflitto in atto in Ucraina è alimentato dal recente vertice in Alaska tra Trump e Putin. Trump ha ribadito che l’obiettivo è un accordo di pace complessivo per l’Ucraina, non un semplice cessate il fuoco, Mosca ha aperto a discutere un possibile modello Nato per Kiev.

Ottimismo diffuso nelle piazze asiatiche. A Shanghai, l’indice Composite è salito dell’1,2% a quota 3.740 punti, massimo da maggio 2015, e circa +20% dai minimi di aprile. Il CSI300 di Shanghai e Shenzhen ha segnato +1,5%, mentre l’Hang Seng di Hong Kong è salito dello 0,6%, con l’Hang Seng Tech a +2%.

In Giappone, il Nikkei225 ha inanellato l’ottava seduta positiva su dieci, in rialzo dello 0,6%, con lo yen stabile a 147,2 contro Us$: segna +9% in yen nel 2025, anche se la performance in euro si riduce a +2,7% per effetto della svalutazione dello yen sull’euro. In India, il Sensex di Mumbai ha guadagnato l’1,2%, complice la mancata introduzione di sanzioni ai compratori di petrolio russo. In calo invece Seoul: -1,2%.

Il clima di fiducia si riflette anche sugli indici mondiali. L’MSCI World ha toccato un nuovo massimo storico, segnando +12,6% da inizio 2025, con record aggiornati in cinque degli otto mesi dell’anno.

Brillano anche gli indici azionari emergenti, col relativo l’indice MSCI dedicato che guadagna +18,3% year to date, e toccano il record dal novembre 2021. Bene anche l’EuroStoxx600, +14,6% da inizio anno

Sul fronte delle commodities, il petrolio resta debole, sui minimi da oltre 2 due mesi, complice la prospettiva che il greggio russo continui a fluire senza restrizioni. Trump ha dichiarato che sospenderà i dazi a Cina e India sugli acquisti di petrolio russo se i negoziati di pace avranno successo.

L’indice Bloomberg Commodity, 100,30 dollari, è sui minimi da quattro mesi. Nell’ultima settimana hanno sofferto energia, metalli preziosi e minerali, mentre sono saliti i “coloniali” (caffè, cacao).

Anche l’oro resta volatile: dopo un calo dell’1,8% la scorsa settimana, oggi risale dello 0,7% circa (ore 11.00 CET).

Sul mercato obbligazionario, i dati macro americani più forti delle attese hanno ridimensionato le speranze di un taglio dei tassi da 50 bps a settembre.

Il Treasury decennale ha perso lo 0,3% e rende il 4,31%. In Europa, il Bund decennale è a 2,79% (-0,3% settimanale), mentre il BTP decennale si attesta a 3,59% (-0,6% settimanale). Lo spread resta sui minimi pluriennali a 80 punti base, ben sotto i 115 di inizio anno.

Occhi aperti su un paio di dti macro europei, quali l’indice Pmi flash di agosto, l’inflazione finale di luglio (attesa conferma al 2% tendenziale) e i dati dettagliati del PIL tedesco del secondo trimestre, in calo di -0,1% congiunturale e invariato anno su anno nella 1’ stima.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

XAUUSD L'oro è su resistenza chiave. Cosa ci dice la tecnica?Buon sabato 9 Agosto 2025 e bentornati sul canale con una ggiornamento tecnico sull'oro, che si trova in prossimità di una resistenza a mio modesto parere degna di nota.

Analizziamo insieme la price action e vediamo cosa possiamo aspettarci nelle settimane/mesi a venire

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

EURUSD - segnali accomodanti dalla Fed sorreggono l’euro.L’euro (EUR) ha registrato un apprezzamento nella giornata di mercoledì, proseguendo la modesta tendenza rialzista già osservata martedì nei confronti del dollaro statunitense (USD). In questo contesto, la coppia valutaria EUR/USD è riuscita a superare in modo convincente la soglia tecnica di 1,1600, raggiungendo nuovi massimi su base plurigiornaliera oltre il livello di 1,1650.

Il marcato indebolimento del biglietto verde è stato innescato da un rinnovato orientamento degli investitori verso un’ulteriore allentamento della politica monetaria da parte della Federal Reserve nella seconda metà dell’anno. Tale dinamica è stata ulteriormente rafforzata dalle dichiarazioni di Neel Kashkari, presidente della Federal Reserve Bank di Minneapolis, il quale ha ritenuto ancora “appropriate” due riduzioni dei tassi d’interesse nei prossimi mesi.

Il dollaro statunitense ha registrato un rafforzamento significativo a seguito della recente intesa commerciale tra Stati Uniti e Unione Europea, annunciata nei giorni scorsi. L’accordo, frutto di negoziati multilaterali prolungati, ridefinisce in modo sostanziale i termini dell’interscambio transatlantico, incidendo sia sulle politiche tariffarie che sugli impegni strategici in ambito energetico, industriale e finanziario.

Secondo le disposizioni concordate, la maggior parte delle esportazioni europee verso il mercato statunitense sarà ora soggetta a una tariffa media del 15%, in rialzo rispetto al 10% applicato ad aprile, ma sensibilmente inferiore al livello del 30% inizialmente prospettato durante le fasi preliminari del confronto bilaterale. Tuttavia, l’accordo prevede l’esenzione da dazi per settori ad alto valore aggiunto, quali l’aerospaziale, la microelettronica (in particolare i semiconduttori), l’industria chimica avanzata e alcune categorie selezionate del comparto agroalimentare.

Permangono invece a livelli elevati, pari al 50%, le tariffe sull’importazione di acciaio e alluminio europeo, settori considerati strategici per la sicurezza economica nazionale degli Stati Uniti e già soggetti a misure protezionistiche rafforzate sin dai precedenti cicli negoziali.

In contropartita, l’Unione Europea ha formalizzato una serie di impegni sostanziali a favore dell’economia statunitense, tra cui l’acquisto di forniture energetiche — principalmente gas naturale liquefatto (GNL) — per un valore complessivo di 750 miliardi di dollari. A ciò si aggiunge un incremento degli appalti nel settore della difesa a beneficio delle imprese americane, nonché l’impegno a destinare oltre 600 miliardi di dollari in investimenti diretti e partecipazioni strategiche sul mercato statunitense, con l’obiettivo di rafforzare i legami industriali e tecnologici transatlantici.

Nel breve termine si profila un’intensificazione dell’attività sul fronte commerciale da parte degli Stati Uniti. Il 7 agosto, il Presidente Trump è atteso emettere un ordine esecutivo volto all’introduzione di un nuovo regime tariffario “reciproco” che interesserà le esportazioni provenienti da 69 partner commerciali. Il provvedimento prevede un incremento selettivo delle aliquote doganali, con un range compreso tra il 10% e il 41%, che entrerà in vigore a partire da sette giorni successivi alla firma. L’obiettivo dichiarato è quello di riequilibrare le condizioni di accesso ai mercati, colmando il divario tra le barriere tariffarie imposte dagli Stati Uniti e quelle applicate dai rispettivi partner.

Contestualmente, l’amministrazione statunitense ha emesso un avvertimento diretto alla Federazione Russa: qualora Mosca non dimostri progressi concreti verso la cessazione delle ostilità in Ucraina, Washington si riserva il diritto di implementare ulteriori misure economiche restrittive. Queste potrebbero includere un rafforzamento del quadro sanzionatorio esistente, nonché l’introduzione di dazi aggiuntivi su settori economici strategici per l’economia russa.

Sul versante Cina-Usa, una scadenza critica è fissata per il 12 agosto, data entro la quale la Casa Bianca dovrà decidere se prorogare l’attuale tregua commerciale con la Repubblica Popolare Cinese, la cui validità è prossima alla scadenza. In assenza di un’estensione formale dell’accordo, le tariffe attualmente sospese potrebbero automaticamente tornare a livelli elevati, potenzialmente superiori al 100%. Tale scenario comporterebbe il rischio concreto di una riaccensione delle tensioni commerciali tra le due principali economie globali, con ripercussioni significative sul commercio internazionale, sulla fiducia dei mercati e sulle prospettive di crescita economica a livello mondiale.

Nelle rispettive ultime riunioni di politica monetaria, sia la Federal Reserve (Fed) che la Banca Centrale Europea (BCE) hanno optato per un mantenimento invariato dei tassi di interesse di riferimento, segnalando un approccio prudente nel contesto di un ciclo economico ancora soggetto a elevata incertezza.

Negli Stati Uniti, il presidente della Fed, Jerome Powell, ha adottato un tono moderatamente attendista, sottolineando la necessità di ulteriori evidenze sull’evoluzione dell’inflazione prima di procedere a un eventuale allentamento della politica monetaria. Nonostante il consenso generale all’interno del FOMC, i governatori Christopher Waller e Michelle Bowman hanno espresso opinioni più restrittive, indicando un orientamento meno favorevole a una riduzione anticipata dei tassi. Questa divergenza interna riflette la complessità del quadro macroeconomico e la difficoltà di calibrare una risposta coerente di fronte a segnali contrastanti provenienti dal mercato del lavoro e dall’inflazione core.

In ambito europeo, la presidente della BCE, Christine Lagarde, ha descritto la crescita economica dell’Eurozona come “solida, seppur leggermente migliorata”, lasciando intendere una stabilizzazione della ripresa. Tuttavia, le aspettative di mercato in merito a una possibile normalizzazione dei tassi si sono spostate in avanti nel tempo. In particolare, gli operatori hanno posticipato le previsioni di ulteriori tagli dei tassi d’interesse alla primavera del 2026, riflettendo un contesto inflazionistico ancora persistentemente elevato in alcune economie chiave dell’area euro e una politica monetaria che rimane vincolata dalla necessità di ancorare le aspettative inflazionistiche.

Dal lato dei mercati valutari, i dati della Commodity Futures Trading Commission (CFTC) aggiornati al 29 luglio evidenziano un netto ridimensionamento del posizionamento rialzista sull’euro. Le posizioni nette lunghe sull’EUR sono scese a circa 123.300 contratti, registrando il livello più contenuto delle ultime tre settimane. Parallelamente, le posizioni nette corte detenute da investitori istituzionali si sono ridotte a circa 175.800 contratti, segnalando un parziale disimpegno anche tra gli operatori con outlook ribassista. Inoltre, l’interesse aperto complessivo sul mercato dei futures in EUR ha mostrato una contrazione per la prima volta in sei settimane, attestandosi intorno a 828.600 contratti. Questa dinamica suggerisce una crescente incertezza tra gli operatori sul medio termine, in un contesto di forward guidance poco chiara da parte delle principali banche centrali e volatilità contenuta nei mercati valutari.

Profilo tecnico

Analisi tecnica EUR/USD – struttura di supporti, resistenze e indicatori di trend

Il cambio EUR/USD mostra attualmente una configurazione tecnica caratterizzata da una fase di consolidamento, con livelli chiave ben delineati sia sul fronte delle resistenze che dei supporti.

Resistenze principali

Il primo ostacolo al proseguimento del trend rialzista si colloca in area 1,1788, corrispondente al massimo settimanale registrato il 24 luglio. Una rottura confermata di questo livello aprirebbe la strada verso la resistenza intermedia a 1,1830, massimo relativo segnato il 1° luglio 2025, attualmente il top annuale. Oltre tale soglia, l’attenzione si sposta verso il massimo di lungo termine a 1,1909, risalente al 3 settembre 2021, che rappresenta un’importante area di congestione tecnica. Al di sopra di quest’ultimo livello, l’area psicologicamente e tecnicamente significativa di 1,2000 costituirebbe il successivo obiettivo, con implicazioni di medio-lungo periodo.

Supporti tecnici

Sul lato opposto, i livelli di supporto iniziano dal minimo mensile di 1,1391 (registrato il 1° agosto), in prossimità del quale transita anche la media mobile semplice a 100 giorni (SMA 100), attualmente in area 1,1383, fornendo così un supporto dinamico rilevante. Un cedimento sotto questo doppio livello tecnico potrebbe aprire la strada a un’estensione correttiva verso il minimo settimanale di 1,1210, segnato il 29 maggio, che costituisce un’area di supporto strutturale di medio termine.

Indicatori tecnici di momentum e trend

L’Indice di Forza Relativa (RSI), attualmente in area 55, indica una moderata pressione rialzista senza ancora segnalare condizioni di ipercomprato (soglia 70). Questo posizionamento suggerisce spazio residuo per ulteriori movimenti al rialzo, purché accompagnati da un aumento dei volumi e dalla rottura delle resistenze chiave.

L’Average Directional Index (ADX) si attesta intorno a 20, un valore che riflette un’assenza di direzionalità marcata nel trend attuale. Questo conferma l’attuale fase laterale del mercato e sottolinea la necessità di una chiara violazione dei livelli tecnici sopra menzionati per determinare una ripresa direzionale convincente.

Conclusioni operative

La struttura tecnica dell’EUR/USD suggerisce un potenziale rialzista latente, ma subordinato al superamento deciso della zona di resistenza compresa tra 1,1788 e 1,1830. Al ribasso, l’area 1,1390–1,1380 rappresenta un livello critico da monitorare per evitare un deterioramento del quadro tecnico nel breve termine. L’assenza di segnali forti dai principali indicatori di trend (es. ADX) implica che gli operatori dovrebbero mantenere un approccio cauto e attendista, in attesa di una conferma direzionale.

Weekly chart

L’analisi del grafico weekly del cambio EUR/USD evidenzia un impianto strutturale marcatamente rialzista, sebbene attualmente il mercato stia attraversando una fase di consolidamento all’interno di un range compreso tra supporti dinamici e resistenze statiche.

Le ultime candele settimanali mostrano una notevole precisione tecnica, chiudendo sistematicamente in prossimità o con appoggio diretto sulla Tenkan Sen, che sta operando con efficacia come supporto dinamico di breve termine. Questo comportamento testimonia una tenuta del momentum rialzista, anche in assenza di breakout direzionali nelle ultime settimane, e suggerisce che il mercato stia accumulando forza in attesa di un nuovo impulso direzionale.

La Kijun Sen, attualmente posizionata sensibilmente al di sotto delle quotazioni correnti, riflette la solidità della gamba rialzista in corso e funge da supporto strategico di medio periodo. La distanza tra Tenkan e Kijun segnala l’assenza di segnali di debolezza imminente nel trend primario.

Parallelamente, la Chikou Span si colloca in posizione favorevole, ben al di sopra del prezzo corrente e priva di ostacoli tecnici retrostanti nei periodi di riferimento. Questa configurazione rafforza la lettura rialzista dell’indicatore Ichimoku, indicando spazio di manovra per un’estensione del trend in assenza di barriere strutturali nei prezzi passati.

Sul fronte delle medie mobili esponenziali, sia la EMA a 50 che la EMA a 100 periodi si mantengono inclinate positivamente e sufficientemente distanti dall’azione dei prezzi, confermando la persistenza della fase rialzista su base ciclica. La EMA a 200 periodi, sebbene in posizione più neutrale e piatta, non presenta segnali di inversione e contribuisce a delineare un quadro strutturalmente sano e coerente con una tendenza ascendente di lungo termine.

Livelli di Fibonacci: aree chiave di ritracciamento e target

Tracciando i livelli di Fibonacci dal minimo significativo di gennaio 2025 (area 1,0117) fino al massimo del 2025 a 1,1830, emergono importanti livelli tecnici di ritracciamento e proiezione:

• 38,2% di ritracciamento → 1,1200: primo supporto tecnico rilevante, che si avvicina al minimo del 29 maggio (1,1065); un’eventuale rottura rafforzerebbe lo scenario correttivo.

• 50,0% di ritracciamento → 1,100: supporto psicologico e strutturale di medio periodo.

• 61,8% di ritracciamento → 1,080: supporto strategico, la cui violazione implicherebbe un potenziale cambio di trend settimanale.

Sul fronte rialzista, proiettando le estensioni di Fibonacci dal medesimo movimento, i target potenziali in caso di breakout al di sopra di 1,1830 includono:

• Estensione 127,2% → 1,229: in linea con la soglia psicologica di 1,2000.

• Estensione 161,8% → 1,2867: obiettivo tecnico di lungo periodo, che corrisponderebbe a un recupero esteso del ciclo rialzista.

Indicatori di momentum

• L’RSI settimanale si attesta in area 55–58, confermando la presenza di momentum rialzista moderato, ma ancora lontano da zone di ipercomprato.

• L’ADX, stabile sotto i 20, segnala l’assenza di una direzionalità forte nel breve termine, suggerendo che un’espansione di volatilità sarà necessaria per convalidare la prossima mossa direzionale.

Conclusioni operative

La configurazione tecnica settimanale di EUR/USD rimane positiva finché il prezzo si mantiene sopra la Tenkan Sen (attualmente in area 1,1440 circa). Una chiusura settimanale al di sotto di tale livello potrebbe attivare una fase correttiva con target intermedi lungo i livelli di Fibonacci descritti. Al contrario, il superamento deciso della zona di resistenza a 1,1830 aprirebbe lo scenario per una nuova gamba rialzista con obiettivi in area 1,2000–1,2260, coerenti con le estensioni di Fibonacci.

Il trend giornaliero indica un calo.

Al 3 agosto 2025, Bitcoin è stato scambiato tra $ 113.924 e $ 114.016 nell'ultima ora, con una capitalizzazione di mercato di $ 2,26 trilioni e un volume di scambi nelle 24 ore di $ 32,42 miliardi. La criptovaluta ha registrato un intervallo intraday compreso tra $ 112.113 e $ 113.981, evidenziando la volatilità in corso e il sentiment cauto tra i trader.

Bitcoin

Dal grafico giornaliero, Bitcoin sta subendo una correzione tecnica dopo un forte rialzo vicino a $ 123.236. L'attuale calo è caratterizzato da un aumento del volume di vendita e da un chiaro pattern a candela ribassista, che indica un'uscita dalle posizioni lunghe. Con un supporto trovato vicino a $ 105.130, il prezzo rimane vulnerabile a ulteriori correzioni. Gli indicatori supportano ulteriormente questa prospettiva: l'indice di forza relativa (RSI) è a 46 (neutrale), mentre il livello di convergenza divergenza della media mobile (MACD) mostra un crossover ribassista a 433, confermando un momentum in calo.

Tuttavia, il grafico orario di Bitcoin presenta un quadro più positivo, con Bitcoin in ripresa dal minimo di 111.919 $ al massimo recente di 114.227 $. Una serie di minimi decrescenti e una candela verde dominante indicano un micro-trend rialzista. Nonostante i volumi contenuti, l'azione dei prezzi dimostra forza, supportata dal Momentum (acquisto) a -4.170 e dal Commodity Channel Index (CCI) (acquisto) a -201, suggerendo una possibile finestra di ingresso a breve termine.

Da una prospettiva tecnica più ampia, le medie mobili offrono una visione divergente. Le medie mobili a breve termine, comprese le medie mobili esponenziali (EMA) a 10, 20 e 30 periodi e le medie mobili semplici (SMA), mostrano tutte segnali di vendita. Al contrario, le medie mobili a lungo termine, in particolare le EMA e le SMA a 50, 100 e 200 periodi, continuano a generare segnali di acquisto. Questa divergenza suggerisce una fase correttiva all'interno del trend rialzista a lungo termine, consigliando cautela agli swing trader e offrendo opportunità per il day trading tattico.

In sintesi, mentre gli indicatori a breve termine offrono opportunità per i trader agili, la struttura complessiva del grafico giornaliero rimane ribassista. Si raccomanda un atteggiamento conservativo fino a quando non emergerà una conferma rialzista più forte sui grafici a quattro ore o giornalieri. Si consiglia ai trader di monitorare l'andamento dei volumi, i crossover del MACD e i principali pattern candlestick per valutare meglio la sostenibilità di qualsiasi movimento rialzista. Attualmente, l'intervallo di tempo orario offre il percorso più chiaro in un contesto di incertezza generale.

Conclusione ribassista:

Nonostante il rimbalzo a breve termine, il trend giornaliero complessivo rimane ribassista. I segnali di vendita convergenti sulle medie mobili a breve e medio termine, insieme all'indebolimento degli indicatori di momentum come il MACD e l'eccellente oscillatore, suggeriscono un continuo calo verso l'area di supporto di $ 105.000, a meno che Bitcoin non stabilisca un forte pattern di inversione tra $ 111.000 e $ 112.000.

WisdomTree - Tactical Daily Update - 18.07.2025Borse Usa a nuovi massimi contagiano anche quelle EU e asiatiche.

Trump pungola ancora Powell, ma non pensa di rimuoverlo.

Dati macro Usa incoraggianti a giugno: 2’ trimestre in recupero?

Mondo crypto in fermento: prosegue la “legittimazione” dell’asset class.

Mercati in fermento tra dazi, dati macro e rally tech: Trump resta al centro del gioco. La giornata del 17 luglio ha portato una ventata di ottimismo sui mercati globali. Il Presidente USA Donald Trump ha lasciato intendere la possibilità di un accordo con l’Unione Europea sul fronte dei dazi, innescando un'ondata di acquisti sia in Europa che a Wall Street.

Wall Street brinda: l’S&P 500 ha guadagnato ]0,54%, mentre il Nasdaq ha chiuso ]0,75%. In Europa, Amsterdam ha brillato con +1,3%, seguita da Parigi, +1,2%, Francoforte, +1,1%, e Milano, +0,92%. Positive anche Madrid, +0,6%, e Londra, +0,5%.

Anche il clima tra Casa Bianca e Federal Reserve sembra essersi lievemente disteso, dopo che Trump ha smentito le voci di un possibile licenziamento di Jerome Powell. Tuttavia, non ha perso l’occasione per pungolare il chairman della Fed: “Ottimi i numeri appena usciti. Abbassi i tassi”, ha scritto, riferendosi ironicamente a Powell come “troppo tardi”, sottolineando come altri banchieri centrali abbiano già tagliato i tassi d’interesse.

Le sue parole sono arrivate a ridosso della pubblicazione di dati macro USA positivi. A giugno, le vendite al dettaglio sono cresciute ]0,6% su base mensile (ben oltre il +0,1% atteso), dopo un calo di /0,9% a maggio. A trainare sono stati i settori: beni di consumo (+1,8%), auto e ricambi (+1,2%), materiali da costruzione (+0,9%) e abbigliamento (+0,9%).

Anche sul fronte lavoro buone notizie: le richieste di sussidi di disoccupazione sono scese di 7.000 unità, attestandosi a 221.000, sotto le attese (234.000). Segnali incoraggianti anche dalla fiducia dei costruttori (indice NAHB), che a luglio si è attestata a 33 punti, come atteso.

Nel frattempo, il dollaro si è rafforzato, centrando la quinta chiusura positiva nelle ultime sei sedute. Il cambio euro/dollaro è sceso a 1,1585 (-0,46%). L’euro ha guadagnato leggermente sullo yen (+0,03% a 172,16), mentre il cambio dollaro/yen è salito +0,5% a 148,58.

Sul fronte obbligazionario europeo, lo spread BTP-Bund ha chiuso in lieve calo a 88 punti base, mentre il rendimento del decennale italiano è sceso al 3,56% (dal 3,58% della vigilia).

Trump ha inoltre dichiarato che intende scrivere a oltre 150 Paesi per proporre un tasso doganale unilaterale, probabilmente del 10% o 15% ha detto ai giornalisti.

Pur mantenendo il pugno duro, Trump ha aperto uno spiraglio: “Potremmo forse raggiungere un accordo con l’Europa. Sono indifferente, ma stavolta sarà molto diverso dal passato”, ha affermato.

L’UE, nel frattempo, prepara le contromosse. Secondo il Financial Times, Bruxelles sta stilando una lista di possibili dazi contro i servizi USA e controlli alle esportazioni, che si aggiungerebbero alle misure già discusse su Eur 72 miliardi di importazioni statunitensi (inclusi aerei Boeing, auto e bourbon).

La spinta positiva stamane, 18 luglio, ha raggiunto anche l’Asia. L’Hang Seng di Hong Kong è salito +0,7%, toccando i massimi da oltre tre anni. Bene i colossi tech: Alibaba +2,3%, JD.com +2,7%. Il CSI 300 ha guadagnato +0,5%, mentre il Taiex di Taiwan è avanzato dell’1%, trainato da TSMC. Il merito? La nuova apertura USA sui chip destinati alla Cina, promossa direttamente da Trump.

In controtendenza il Nikkei giapponese (-0,2%), penalizzato dall'accelerazione dell'inflazione. Il rendimento del bond decennale nipponico è sceso all’1,53%, cinque punti base sotto i massimi dal 2008.

In Corea, il Kospi resta piatto, ma consolida i massimi dal 2021. Il governo di Seul segnala ancora pressioni al ribasso, ma nota un miglioramento del sentiment dei consumatori per il terzo mese consecutivo.

Bitcoin supera stamattina 120.700 dollari, in rialzo di oltre +1%, avvicinandosi ai massimi recenti. Secondo il Financial Times, Trump potrebbe aprire gli investimenti in crypto ai fondi pensione statunitensi, tra cui giganti come il Federal Retirement Thrift e CalPERS. Un segnale forte di legittimazione per l'intero settore.

Sul fronte materie prime, il greggio è salito di un dollaro a causa degli attacchi con droni sui giacimenti nel Kurdistan iracheno, che hanno dimezzato la produzione della regione in quattro giorni. La domanda stagionale di viaggi in Usa continua a sostenere i prezzi.

L’indice Bloomberg Commodity ha chiuso il terzo rialzo consecutivo a 104,8 dollari. Occhi puntati sul rame, in recupero a doppia cifra dopo che Trump ha annunciato un dazio del 50% sulle importazioni di rame a partire dal 1° agosto.

Morale: il rally globale è trainato soprattutto dai semiconduttori, dal comparto crypto e dal settore Aerospazio & Difesa. Deboli, invece, i titoli legati al lusso, ai media, al settore automobilistico e farmaceutico, tutti ancora negativi da inizio anno.

Occhi aperti oggi, 18 luglio, sul dato della fiducia dei consumatori dell’Università del Michigan, previsto alle ore 16:00. Le attese prevedono 61,5 punti, in crescita rispetto ai 60,7 di giugno. Un dato che potrà fornire preziosi indizi sulle future mosse della Fed.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.