S&P 500 : Struttura rialzista ma con forti rischi crescentiLa struttura attuale supporta maggiore probabilità di uno scenario LONG con breakout sopra 5950, ma è importante monitorare il comportamento del prezzo intorno ai livelli chiave e ai volumi.

Volatilità e Coperture

• VIX: 18,36 (–1,13%)

• VXN: 19,43 (–6,90%)

• Put/Call Ratio SPX: 1,56

Il VIX si è leggermente ridotto, segnalando un clima di relativa calma, ma i livelli restano sopra 18. La persistente elevazione del Put/Call Ratio indica una prudenza diffusa tra gli operatori. L’insieme di questi indicatori conferma che il mercato resta coperto e attento, anche in un contesto di volatilità in calo.

Le divergenze potenziali e il comportamento delle Bande di Bollinger richiedono cautela: una falsa rottura potrebbe innescare uno scenario ribassista rapido.

Strategicamente, conviene mantenere un trailing stop stretto in caso di ingresso LONG e osservare il comportamento intraday per validare il breakout.

Il CMF e il comportamento dei volumi saranno determinanti per confermare la direzione.

Livelli operativi

Supporto Principale : 5760

Resistenza Principale : 6008

No Trade Zone : 5850 - 5950

Scenario LONG

Prezzo attuale: 5926

Probabilità scenario LONG:

In base ai dati attuali e all’inclinazione positiva del trend con conferme da momentum e volatilità, la probabilità di uno scenario LONG è circa 65%, condizionata dal superamento della resistenza a 5950 e dal mantenimento del CMF positivo.

Resistenza chiave da superare: 5950 (breakout valido)

Target Price (TP):

TP1: 6025

TP2: 6100

TP3: 6175 (estensione, se breakout potente e volumi confermati)

Stop Loss (SL):

SL1: 5860 (sotto supporto intermedio)

SL2: 5800 (sotto supporto principale)

SL3: 5730 (sotto supporto esteso, solo per gestioni più aggressive)

Trailing Stop: da attivare sopra +1,5% dal prezzo di ingresso, mantenendo trailing a –1,5% dal massimo relativo.

Scenario SHORT

Prezzo attuale: 5926

Probabilità scenario SHORT:

Visti gli attuali segnali di incertezza e l’eventuale divergenza sul momentum, ma considerando il contesto macro ancora favorevole, la probabilità di uno scenario SHORT è circa 35%, legata alla rottura sotto 5860 e confermata da aumento della volatilità e inversione su CMF.

Supporto critico da violare: 5860 (breakdown valido)

Target Price (TP):

TP1: 5800

TP2: 5730

TP3: 5650 (estensione in caso di volatilità alta e rottura netta)

Stop Loss (SL):

SL1: 5950 (resistenza immediata, break falso)

SL2: 6000 (break out intraday non confermato)

SL3: 6050 (solo per operazioni più speculative e con trailing ampio)

Trailing Stop: da attivare sotto –1,5% dal prezzo di ingresso, mantenendo trailing a +1,5% dal minimo relativo.

Monitoraggio per Scadenze Opzioni

3-4 Giugno: Massima attenzione su 5925-6000

5-6 Giugno: Focus su 6100 se superato 6000

9-10 Giugno: Consolidamento atteso

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

Sp500analysis

S&P 500: un massimo ambiguo che cambia tutto - Analisi Ciclica L’analisi ciclica 2.0 ha previsto con precisione il rialzo dell’ S&P500 nelle ultime settimane, ma adesso entra in gioco un elemento nuovo e sottovalutato: un massimo ambiguo datato 9 aprile, che potrebbe aver dato origine a un T+2 inverso mensile.

In questo video ti spiego:

🔍 Perché questo massimo cambia radicalmente la struttura ciclica

📆 Quali sono i tempi ancora disponibili per una prosecuzione del rialzo

📉 Perché non è ancora il momento di cercare ribassi senza vincoli su cicli di indice importanti

📊 Le nuove condizioni cicliche partite il 13 e 15 maggio, mai analizzate prima

👉 Un cambio di prospettiva che può aiutarti a leggere meglio il mercato nei prossimi giorni.

Assecondare il trend, sì, ma con i tempi giusti.

🎥 Intera videoanalisi CANALE YOUTUBE DI CICLICA TRADING

#sp500 #borsa #analisiCiclica #mercati #massimoambiuo #previsioni #tradingview #analisiTecnica

📅 Data di pubblicazione: 18/05/2025

Nota: Le informazioni fornite in questo video sono a scopo educativo e non costituiscono consigli finanziari. Investire in criptovalute e/o mercati tradizionali comporta rischi e dovresti fare le tue ricerche prima di prendere decisioni di investimento.

Non Perdere il Prossimo Upswing dell'S&P 500 - Analisi CiclicaPreparati a cogliere il prossimo upswing dell’S&P 500 con un’analisi ciclica avanzata su tre timeframe chiave:

8 giorni: identificazione del potenziale ciclo quadriennale lato indice

1 giorno: conferma del minimo di partenza del T+4 e proiezioni di rialzo fino agli swing T+3 e T+4

12 minuti: setup operativo per un ingresso long sfruttando il vincolo del quinto settimanale inverso

In questo video approfondirai:

Il segnale di avvio del nuovo ciclo T-3, valutato sui dati giornalieri

Proiezioni di prezzo fino al completamento degli swing ciclici

Confronto con il DAX per mostrare il “ritardo” dell’S&P 500

Strategia a brevissimo su 12 minuti

❓ Perché guardare questo video?

Scopri dove posizionarti prima del rally

Impara a leggere i cicli di mercato su diversi orizzonti temporali

Ottieni un piano d’azione con livelli di swing chiave

Per guardare l'analisi completa visita il canale youtube di Ciclica Trading.

🔔 Iscriviti al canale e attiva la campanella per non perdere le prossime analisi cicliche e i livelli strategici sull’S&P 500!

#SP500 #AnalisiCiclica #Timeframe #Upswing #Mercati

📅 Data di pubblicazione: 11/05/2025

Nota: Le informazioni fornite in questo video sono a scopo educativo e non costituiscono consigli finanziari. Investire in criptovalute comporta rischi e dovresti fare le tue ricerche prima di prendere decisioni di investimento.

_________________________________________________________________________

S&P 500: ecco i cicli che contano oraIn questo video analizziamo l’indice S&P 500 con l’Analisi Ciclica 2.0, partendo dai cicli superiori (timeframe 8 giorni) fino ad arrivare al dettaglio sul timeframe a 12 minuti, dove si legge chiaramente la struttura del ciclo T-3.

Dall’ultimo minimo potrebbe essere partito un nuovo ciclo importante: minimo un T+6, massimo un T+7.

Vedremo insieme:

✅ La lettura completa multi-timeframe dei cicli in atto

✅ L’evoluzione attesa sul grafico giornaliero

✅ Il livello spartiacque per rimanere nella view rialzista

✅ Il minimo di controllo che, se violato, cambierebbe completamente la prospettiva

✅ La proiezione ciclica per la settimana entrante

Un'analisi dettagliata, fondata su tempo e struttura ciclica, senza congetture.

youtu.be

#sp500 #analisiciclica #analisi #previsionisp500

📅 Data di pubblicazione: 03/05/2025

Nota: Le informazioni fornite in questo video sono a scopo educativo e non costituiscono consigli finanziari. Investire in criptovalute comporta rischi e dovresti fare le tue ricerche prima di prendere decisioni di investimento.

Sentiment cauto, prevalgono coperture su ribasso.SPX: Put/Call Ratio stabile tra 1,6–1,7, segnala forte copertura istituzionale.

SPY: Put/Call Ratio elevato tra 1,4–1,5, indica prudenza tra investitori retail.

Trend breve positivo, medio ancora in ricostruzione.

Nonostante il bias tecnico positivo, i volumi mostrano una partecipazione ancora incompleta. La pressione positiva è presente ma fragile. Necessaria una gestione stop molto attenta e un monitoraggio accurato dei flussi di capitale.

🔺 Livelli Chiave Operativi

5.600 Resistenza intermedia

5.300 Supporto VWMA

5.288,3 Punto di Inversione strutturale

🔻 NO TRADE ZONE

• Area 5.500 - 5.560.

Consolidamento laterale possibile, evitare nuovi ingressi in questa fascia..

📈 Strategie Operative

Strategia LONG

• Entry sopra 5.560

• TP1: 5.600 (🟡 Moderato)

• TP2: 5.723 (🟡 Moderato)

• TP3: 5.800–5.820 (🟡 Moderato)

• SL1: sotto 5.500

• SL2: sotto 5.450

• Trailing stop +1,5% da massimo relativo.

Probabilità di successo: 65%

Strategia SHORT

• Entry sotto 5.500

• TP1: 5.450 (🟡 Moderato)

• TP2: 5.300 (🟢 Forte)

• TP3: 5.100 (🟢 Forte)

• SL1: sopra 5.540

• SL2: sopra 5.560

• Trailing stop +1,5% da massimo relativo.

Probabilità di successo: 35%

Nota: Rottura della VWMA a 5.300 rafforza pressione ribassista. Se rottura sotto Punto di Inversione 5.288,3 con volumi forti → Cambio bias strutturale da rialzista a ribassista.

📊 Impatto Trimestrali e Calendario Economico 28 Aprile - 2 Maggio 2025

Earnings principali:

• 29/04: Visa, Coca-Cola, Pfizer, PayPal.

• 30/04: Microsoft, Meta Platforms, Qualcomm.

• 01/05: Apple, Amazon, Mastercard.

Eventi Macroeconomici:

• 30/04: PIL USA preliminare Q1.

• 01/05: ISM manifatturiero USA.

• 02/05: Non-Farm Payrolls USA.

Conclusione Operativa:

• Bias LONG fino a 30 aprile.

• Massima prudenza da 1 maggio sera.

• Gestione attiva trailing stop post earnings big tech e dati lavoro.

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

SPX – Il rally convince poco: gli orsi non mollanoIndice di riferimento: S&P 500

VIX: 37,56 (↓ -7,76%)

SKEW: 128,64 (↑ +0,86%)

Put/Call Ratio: 1,69 (molto elevato)

Il prezzo si trova sotto tutte le principali medie mobili esponenziali, in particolare EMA20 e VWMA, suggerendo un trend ancora ribassista nel medio periodo. Tuttavia, la chiusura sopra VWAP e VWMA20 mostra un tentativo di rimbalzo con leggera forza di breve termine.

Ichimoku segnala un prezzo dentro la Kumo, con Lagging Span che ha appena superato il prezzo attuale, suggerendo una fase di transizione e congestione. L’ADX elevato (>38) indica presenza di trend, ma non ne chiarisce ancora la direzione.

Il MACD e il Momentum restano negativi, anche se in leggero miglioramento. L’Histogram vicino allo zero suggerisce che una possibile inversione è in costruzione, ma non ancora attivata.

AO resta negativo, mentre l’Ultimate Oscillator supera quota 50 (51,6), indicando una lieve prevalenza dei compratori. In sintesi, il momentum è debole ma in fase di risalita, con necessità di conferme sopra 5.400.

Sessione caratterizzata da volume sopra la media, con dominanza netta degli acquisti (89%), ma Delta Volume modesto. Il Cumulative Delta ancora negativo segnala che il recupero in corso è fragile e non ancora consolidato.

Livelli Chiave per il Trading

Punto di Inversione: 5.051,3

Swing High (SH): 5.737,1

Swing Low (SL): 4.812,2

Resistenza: 5.668

Supporto 5.250

📌 Strategia Operativa:

Scenario Long (probabilità 35%):

Attivabile sopra 5.470 (EMA20) con volume crescente

Target: 5.668 (TP1), 5.737 (TP2), 5.990 (TP3)

Stop loss sotto 5.274

Trailing Stop: 2%

Scenario Short (probabilità 65%):

Attivabile sotto 5.274–5.250

Target: 5.051 (SL1), poi 4.812 (SL2)

Stop loss sopra 5.400 (chiusura sopra VWMA)

Trailing Stop: 2%

Conclusioni

L’SPX500USD ha messo a segno un buon rimbalzo tecnico, ma il quadro resta sbilanciato a favore degli orsi, con medie mobili ancora dominanti sopra il prezzo, e momentum non ancora invertito. Il sentiment (Put/Call 1,69) mostra forte copertura, che può agire come cuscinetto nel breve, ma anche come potenziale freno a un rally sostenuto.

Scenario dominante: ribassista con resistenze ravvicinate. Occorre superare quota 5.470 con volumi per attivare un long strutturato. Finché ciò non accade, ogni rimbalzo va considerato potenzialmente effimero.

Mio posizionamento ideale: attendere breakout sopra 5.470 o breakdown sotto 5.250 per intervenire con maggiore precisione operativa.

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

S&P 500: Ciclo T+7 Quadriennale in partenza a condizione che..🟢 S&P 500: Ciclo T+7 Quadriennale in Partenza? I Segnali Chiave per l’Inversione e la Strategia Long

Nel video di oggi analizziamo l’S&P 500 con la metodologia dell’Analisi Ciclica 2.0, focalizzandoci sul Ciclo T+7 Quadriennale indice che potrebbe essere appena partito (mancano conferme, ma contemplato nella metodologia), si tratta di un ciclo con potenziale di salita per ciclo rialzista di 1 anno.

Il 9 aprile il presidente degli Stati Uniti ha pubblicato un post con la frase: "This is a great time to buy". Una dichiarazione che in passato ha anticipato importanti inversioni sui mercati.

Insieme al calo dell’inflazione USA (ora intorno all’1,5%) e alle previsioni di tagli fiscali, tutto lascia pensare che gli operatori possano iniziare a scontare un possibile taglio dei tassi da parte della FED, alimentando un nuovo slancio rialzista.

Passiamo poi all’analisi ciclica:

✔️ Analisi su titoli come Nvidia e Coinbase suggerisce una possibile partenza di ciclo importante anche per l’S&P 500

✔️ Sul timeframe a 8 giorni, due le ipotesi: massima estensione del ciclo T+7 oppure chiusura con Lingua di Bayer T+4 tra n.2 T+7

✔️ La seconda ipotesi sembra più probabile e attiverebbe l’inversione rialzista

✔️ Analisi grafica approfondita su timeframe Daily e 12 minuti

✔️ Livelli chiave e strategia operativa per valutare un posizionamento LONG

Video utile anche a chi non ha visto l’analisi su Bitcoin: spiego da zero il contesto macro e i segnali da monitorare per cogliere la prossima fase dei mercati.

GUARDA VIDEO ANALISI COMPLETA

#sp500 #analisisp500 #analisiCiclica #mercatirialzisti #inflazioneUSA #trump #taglitassi #nvidia #coinbase #analisigrafica #ciclidimercato

📅 Data di pubblicazione: 12/04/2025

Nota: Le informazioni fornite in questo video sono a scopo educativo e non costituiscono consigli finanziari. Investire in criptovalute comporta rischi e dovresti fare le tue ricerche prima di prendere decisioni di investimento.

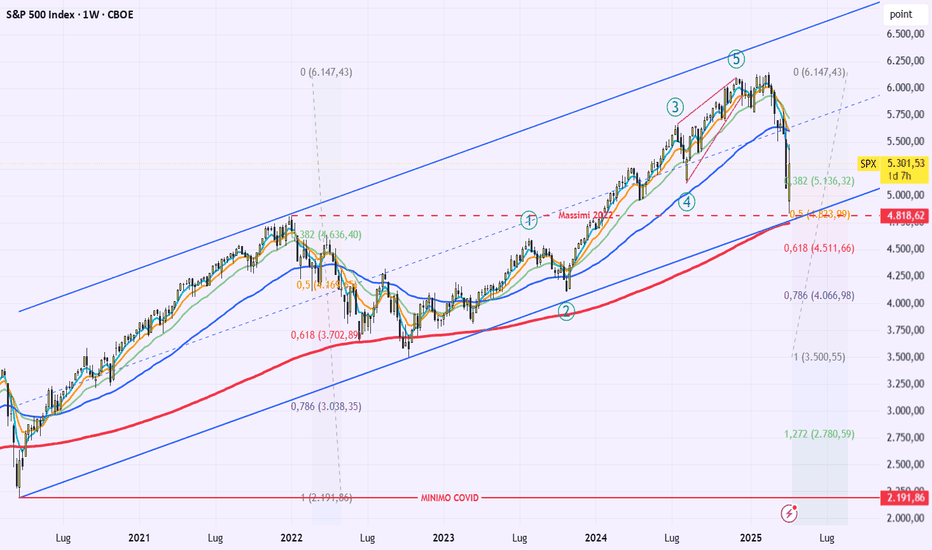

I DAZI (un po' meno amari) di Trump: 2 scenari per SP500CBOE:SPX

Su timeframe weekly osserviamo come i prezzi si siano appoggiati con precisione al livello di ritracciamento del 50% calcolato dai minimi di ottobre 2022, confermando la fine di un chiaro impulso in 5 onde di Elliott, conclusosi a dicembre 2024.

Il livello spartiacque da monitorare è la retta in corrispondenza del massimo di gennaio 2022 a 4.818 punti. Una sua eventuale rottura aprirebbe la strada a un primo target in area 4.511 punti, corrispondente al 61,8% di Fibonacci. Tuttavia, in tale scenario, sarebbe opportuno riconsiderare l’intero movimento di ritracciamento prendendo come riferimento il minimo COVID del 2020 a 2.190 punti.

In quest’ottica, potremmo assistere a un ritracciamento più profondo, almeno fino al 50%, con obiettivi in area 4.170 punti e una prolungata fase correttiva anche in termini temporali.

Nelle prossime sedute daily e weekly sarà fondamentale osservare il comportamento dei prezzi. Un recupero deciso e una rottura della resistenza in area 5.700 punti aprirebbero invece la possibilità di una ripartenza verso la parte alta del canale, con target ipotetico anche in area 6.500 punti.

SP500 oggi potrebbe essere Mercoledì NERO#sp500 cfd la salita è stata abbastanza timida tale da non toccare swing interessanti di indice (solo swing T-1). Il minimo con freccia ha condizione tempo+swing per essere un T-3, pertanto, il suo vincolo al ribasso decreterebbe la chiusura del ciclo T indice con un secondo T-1 che può essere un 3 tempi se chiuso in minima estensione. Vedrei come prossima zona di ottimo supporto i 4.500 circa, quindi se decidono di chiudere il tutto con questo ultimo ciclo t-3 pomeriggio la discesa potrebbe essere importante (-8% da dove ci troviamo adesso 🙈),

SPX500USD in fase critica: breakout short o inversione a 5.218 ?L’indice SPX500USD si trova in una fase pienamente ribassista, con tutti gli indicatori tecnici in allineamento negativo: prezzo sotto medie mobili, sotto la Kumo Ichimoku, e con momentum in peggioramento. L’ATR e la chiusura sotto la BB inferiore suggeriscono una condizione di estrema volatilità.

I volumi sono molto elevati, ma i flussi sono in uscita. Il CMF negativo e il Delta Volume negativo dimostrano che il rimbalzo è tecnico (ricoperture / chiusure SHORT) e non sostenuto da reale forza accumulativa.

Il VIX oltre 46 e lo SKEW sopra 130 confermano un contesto di rischio elevatissimo: il mercato si aspetta eventi estremi. Per questo la strategia operativa deve essere ultra-selettiva:

LONG solo sopra 5.218,9 con trailing stop attivi (ma servono conferme sui volumi e cmf)

SHORT solo sotto 5.067 con target progressivi

Scenario rialzista: 35% di probabilità

Scenario ribassista: 65% di probabilità

Il contesto richiede attenzione, gestione attiva del rischio e prontezza nell’adattare le posizioni. Privilegio la prudenza massima.

Segnali di analisi tecnica poco affidabili in questo contesto.

Livelli Chiave per il Trading

Punto di Inversione: 5.218,9

Swing High (SH Ext): 5.737,1

Swing Low (SL Ext): 5.506,8

Resistenza principale: 5.737,1

Supporto principale: 4.800,0

📌 No Trade Zone (alta volatilità): da 5.067 a 5.218,9

Operatività LONG (solo sopra 5.218,9):

TP1: 5.300

TP2: 5.400

TP3: 5.500

SL1: 5.067

Trailing Stop: -3%

Operatività SHORT (solo sotto 5.067):

TP1: 5.000

TP2: 4.900

TP3: 4.800

SL1: 5.218,9

Trailing Stop: -3%

Supporti e Resistenze Intermedie:

Resistenze: 5.218,9 / 5.300 / 5.400 / 5.500

Supporti: 5.067 / 5.000 / 4.900 / 4.800

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

S&P 500: Iniziato un nuovo ciclo Quadriennale Inverso?

In questa video analisi sull’S&P 500, l’approccio Top Down dell’Analisi Ciclica 2.0 ci guida dai cicli superiori fino ai movimenti più minuti. Si parte dal timeframe a 8 giorni con il ciclo T+8, passando al daily per il T+5 e infine al 12 minuti per arrivare al ciclo T.

🔍 Introduzione con focus sul "Decennio Perduto": evidenzio come un ingresso al top del 2000 avrebbe portato a un pareggio reale solo nel 2016, considerando l'inflazione. Un campanello d’allarme che ci ricorda come anche l’S&P 500, nonostante i massimi storici, non sia immune da lunghi periodi laterali o ribassisti.

📉 La discesa di venerdì ha toccato lo swing del ciclo T+7 inverso, il che potrebbe indicare l'avvio di un nuovo ciclo quadriennale o addirittura un T+9. A livello di indice, abbiamo un ciclo T+5 annuale vincolato al ribasso, che può essere compatibile sia con la chiusura del quadriennale, sia con un ciclo biennale inserito in un contesto ancora più ampio.

📈 Sul timeframe a 12 minuti, siamo vicini alla chiusura di un T-1 che potrebbe anche configurarsi come un ciclo T. Ho individuato livelli chiave da monitorare per intercettare la partenza del nuovo ciclo.

➡️ Scopri i livelli da monitorare, gli scenari alternativi e come i cicli superiori stanno influenzando la struttura attuale.

GUARDA VIDEO ANALISI COMPLETA

#SP500 #AnalisiCiclica #CicliDiMercato #AnalisiTecnica #TopDown #TradingView #MercatiFinanziari #CicliTemporali #S&P500 #MacroAnalisi #Finanza

👉 Se segui l’Analisi Ciclica 2.0 e vuoi interpretare correttamente i movimenti dei mercati, iscriviti al canale e attiva la campanella per non perdere le prossime analisi.

📅 Data di pubblicazione: 06/04/2025

Nota: Le informazioni fornite in questo video sono a scopo educativo e non costituiscono consigli finanziari. Investire in criptovalute comporta rischi e dovresti fare le tue ricerche prima di prendere decisioni di investimento.

SPY si trova in una fase di accumulo tecnicaSPY si trova in una fase di accumulo tecnica , con un prezzo sostenuto da alcune medie mobili dinamiche e VWAP. Il CMF positivo sopra la sua media, l’istogramma MACD crescente, e il posizionamento Ichimoku nella parte alta della nuvola confermano l’ipotesi di un possibile breakout rialzista. Tuttavia, i volumi ancora inferiori alla media e la volatilità contenuta richiedono una gestione prudente del rischio.

L’ATR in calo conferma una fase di compressione della volatilità, coerente con una struttura di accumulo o attesa. Questo giustifica trailing stop più stretti e target realistici.

Lo scenario LONG è favorito, ma solo con una rottura confermata sopra **581,50**. Sotto **563,00**, il mercato tornerebbe in fase difensiva con spazio fino a **549–547**.

Monitorare con attenzione le prossime sedute per conferma direzionale ed evitare una Bull Trap.

Livelli chiave e strategia operativa

563,61 Punto di inversione |

No Trade Zone

Tra **563,00 e 581,50** → zona di congestione e incertezza operativa.

#### Entry LONG sopra 581,50 - **Probabilità:** 65–70%

- **TP1:** 589,70

- **TP2:** 595,27

- **TP3:** 613,00

- **SL1:** 575,00

- **SL2:** 563,00

- **Trailing Stop:** –1,5%

#### Entry SHORT sotto 563,00 - **Probabilità:** 35%

- **TP1:** 555,00

- **TP2:** 549,68

- **TP3:** 547,00

- **SL1:** 570,00

- **SL2:** 575,00

- **Trailing Stop:** –1,2%

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

Segnali Choc sull'S&P 500! Ti Svelo il prossimo STEP⚠️ Attenzione! L’S&P 500 sta mostrando segnali cruciali che potrebbero anticipare il prossimo grande movimento! Con la mia Analisi Ciclica 2.0, esamino tutti i cicli in corso, dai timeframe superiori fino ai dettagli a 12 minuti, per avere una visione completa della situazione.

🔍 Cosa troverai in questa analisi?

✅ Top Down Analysis dal timeframe a 8 giorni fino a 12 minuti

✅ Individuazione dei livelli chiave di supporto e resistenza

✅ Scenario rialzista o ribassista? Ecco i segnali da monitorare!

📢 Se vuoi capire dove sta andando l’S&P 500, questa analisi è ESSENZIALE!

📌 Cosa ne pensi? Scrivi nei commenti la tua view sull’indice!

GUARDA VIDEO ANALISI COMPLETA

#AnalisiCiclica #SP500 #AnalisiTecnica #SupportiEResistenze #MercatiFinanziari #PrevisioniDiMercato #AnalisiTopDown #TradingView

📅 Data di pubblicazione: 30/03/2025

Nota: Le informazioni fornite in questo video sono a scopo educativo e non costituiscono consigli finanziari. Investire in criptovalute comporta rischi e dovresti fare le tue ricerche prima di prendere decisioni di investimento.

Quand’è il Momento Giusto per Comprare l’S&P 500?INDEX:S5TH

Oggi vi presento un interessante grafico che mostra la percentuale di azioni dell’S&P 500 che si trovano sopra la loro media mobile a 200 periodi. Questo indicatore è utile per individuare momenti chiave del mercato in cui valutare ingressi o uscite.

Strategia di analisi

✅ RSI a 9 periodi (range 70-30): applicato a questo grafico, quale conferma per le Buy area e le Sell area.

✅ Timeframe mensile: ottimale per un’analisi di lungo periodo da investitore, non adatto per swing trading.

✅ Soglie operative:

Sotto il 15% → storicamente questa è una Buy area.

Sopra il 90% → alleggerire il portafoglio sui titoli S&P 500

📉 Situazione attuale

Attualmente, la percentuale di azioni dell'S&P 500 sopra la media mobile a 200 periodi si attesta intorno al 39-40%, segno di una debolezza del mercato. Storicamente, valori inferiori al 40% sono associati a correzioni o periodi di incertezza, che spesso preludono a ulteriori ribassi o a una futura fase di accumulazione. Un calo verso il 15-20% potrebbe generare condizioni favorevoli per un'area di acquisto, come evidenziato da trend passati.

SPY in fase di consolidamento con segnali contrastantiSPY si trova in una fase di consolidamento con segnali contrastanti. Il momentum è debole e il trend privo di direzionalità, come evidenziato dal MACD inferiore al segnale e dal Momentum negativo (-10.77). L'AO vicino allo zero conferma l'assenza di una chiara pressione rialzista o ribassista. La volatilità contenuta, con un ATR di 6.51, suggerisce che il titolo si sta muovendo in un range ristretto.

Il CMF positivo (0.10) indica un leggero afflusso di capitali, ma non sufficiente a generare una spinta significativa. La VWMA20 posizionata sopra il prezzo attuale evidenzia una resistenza tecnica che potrebbe limitare eventuali rialzi. Il VIX sopra le sue medie suggerisce una percezione del rischio più elevata nel mercato, aumentando la probabilità di movimenti erratici.

In sintesi, SPY mostra una mancanza di direzionalità con segnali di possibile stabilizzazione ai livelli attuali. Tuttavia, senza un chiaro incremento nei volumi e una conferma di breakout sopra le resistenze chiave, è necessaria prudenza nell’apertura di nuove posizioni.

✅ Strategia operativa dettagliata:

Scenario rialzista: Se il prezzo supera 600.00, valutare un incremento della posizione LONG con TP1 a 605.00 e TP2 a 610.00. Probabilità di realizzazione: 45%, considerando la debole pressione rialzista.

Scenario ribassista: Se il prezzo scende sotto 590.00, valutare una riduzione della posizione. Probabilità di realizzazione: 55%, data la fragilità del trend.

Gestione del rischio: Monitorare il supporto a 593.08 e la reazione ai livelli chiave. La volatilità crescente suggerisce operazioni con stop ben definiti.

Livelli chiave con valutazione Swing Trading

Supporto: 593.08

Resistenza: 614.24T

Take Profit 1 (TP1): 600.00 (+0.92%)

Take Profit 2 (TP2): 605.00 (+1.77%)

Take Profit 3 (TP3): 610.00 (+2.60%)

Stop Loss 1 (SL1): 590.00 (-0.76%)

Stop Loss 2 (SL2): 585.00 (-1.60%)

Stop Loss 3 (SL3): 580.00 (-2.44%)

Trailing Stop: Attivato sopra 597.00 con distanza del 2% dal prezzo di chiusura (594.54)

📌 Commento: Il supporto principale si trova a 593.08, mentre la resistenza è a 614.24. Il trailing stop aiuta a proteggere i profitti.

⚠ Attenzione: Questa analisi si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

US500 - Q1 2025 LONG MA POI?Con l'insediamento di Trump, e a livello strutturale il prezzo dovrebbe ancora continuare a rialzo MA ci sono tanti campanelli d'allarme come il PE ratio alto, il steepening della curva dei rendimenti, i Big che parcheggiano Cash, l'unemployment rate che sta salendo, il DXY che sale e molti altri che ora non mi vengono in mente.

E' importante ricordare che una recessione o un crash si verifica quando tutti non se lo aspettano, potrebbe il 2025 essere l'inizio del casino?

Lo scopriremo presto, per ora la situazione per me è ancora LONG

S&P500 future CME: visione laterale di consolidamentoL'analisi grafica su volumi e price action della gamba rialzista partita ad agosto 2024, su grafico settimanale, permette di identificare alcuni livelli interessanti:

livello POC in testa (area $6,100),

sottostante livello volumetrico altrettanto importante in area $5,850 che supporta la lateralità di fine anno, da notare la respinta del livello (price action con volumi) sia a metà novembre sia e soprattutto nelle ultime settimane di dicembre,

tutta l'area compresa fino al POC ha volumi abbastanza distribuiti,

sottostante livello volumentrico in area $5,750

a conferma di una lateralità che, personalmente, fa interpretare l'attuale scenario come un consolidamento con opportune prese di beneficio, che conferma comunque l'impostazione rialzista dell'indice.

analisi sp500 situazione e proiezioni

Situazione alle ore 9:40 di giovedì 19 dicembre

ps vi invito a iscrivervi alla pagina facebook di tradingbest perché qui ridurrò molto gli articoli a causa della policy di tradingview .

vi invito a leggere i precedenti blog già dal 9 dicembre indicai divergenze su oscillatori e perdita momentum nonostante ciò sembrava reggere solo la rottura del box avrebbe indicato una via ribassista e guarda caso ieri ai è fermato vicino alla linea rossa.

Dunque siamo già vicino a un supporto chiave quella di ieri potrebbe essere seppur forte una sana piccola presa di beneficio non necessariamente inversione anche se sul dow jones le cose non vanno troppo bene.

Proprio stamani ho riacquistato qualche etf su nasdaq tuttavia il ribasso potrebbe proseguire i prossimi supporti sono 5810 da cui potrebbe ripartire il rialzo oppure che porterebbe al target 11 oppure 5714 (6° target) che porterebbe l'indice di nuovo alla resistenza mensile formando così un doppio massimo se non fosse rotta al rialzo ( 6105 target mensile)

questi sono i due scenari più probabili ma ovviamente non unici.

Analisi continua Dicembre 2024 SP500 future Blog parte 2Situazione alle 15,15 di giovedì 12 dicembre 2024

Come scrissi qualche giorno il momentum è in diminuzione e si è formato un chandlestick di inversione ma solo in parte confermato. Diventa a questo punto cruciale il box:

se si supera 6105 si prosegue il rialzo e l'obbiettivo successivo sarà 6205, se si rompe il supporto di 6030 si avvierà una fase di correzione con primo supporto a 5881.

ps. IMPORTANTE

come ho già scritto sembra che trading view abbia messo un limite sugli aggiornamenti delle idee questo è un problema. Per tutti gli iscritti: non posso neppure comunicare un link dove seguire il blog proverò quindi a scriverlo qui sperando di non essere tagliato.

su facebook ho creato una pagina dal titolo tradingbest potete seguire da li il blog. In questi giorni pubblicheò sia qui che sulla pagina facebook...

Analisi continua Dicembree 2024 SP500 future Blog

Non so cosa sia successo fatto sta che il precedente blog riferito al quarto quadrimestre a un certo punto ha chiuso e quindi credo che molti non hanno potuto seguire tutte le indicazioni avvenute dall'8 novembre fino ad oggi quindi riprendiamo praticamente il blog cominciando dall'analisi da oggi martedì 3 dicembre ore 15:10 e proseguiremo fino al 31 dicembre naturalmente dal 1 gennaio avremo una nuova pagina del blog come ho già scritto precedentemente non sarà aggiornato necessariamente tutti i giorni ma sicuramente quando ci saranno degli importanti segnali.

La situazione è quella che è ben fotografata nel grafico ossia la famosa resistenza pari a 6030 è stata rotta a rialzo nel box tutto ciò però con volumi decisamente scarsi e con un preoccupante oscillatore con divergenze ribassiste quindi in questi giorni sarà bene stare molto allerta anche se al momento la situazione è decisamente razzista ed il target è quello indicato a livello mensile pari a 6105 un target successivo lo troveremo poi a 6205 questo naturalmente non è detto che avverrà linearmente quindi potrebbero esserci delle correzioni e poi di nuovo delle riprese comunque al momento attuale i valori più importanti sono: 6105 target mensile fondamentale e 6030-6007 che è diventato supporto.

Analisi continua III Trimestre 2024 SP500 future BlogAnalisi giornaliera future SP500 del III trimestre periodo luglio-agosto-settembre 2024

Si inizia un nuovo trimestre! Vi ringrazio per le migliaia di visualizzazioni ricevute e spero di esservi di aiuto pur ricordandovi sempre il disclaimer!

Dunque si inizia il mese con un movimento laterale (ulteriore accumulazione o distribuzione?) .

Intanto l'oscillatore sta scaricando l'iper comprato.

Di solito quando un grafico fa questo tipo di comportamento è preludio a un ulteriore movimento rialzista... Vedremo se anche questa volta rispetta questo comportamento.

Thor cruciale è il famoso superamento del terzo target pari a 5505 solo una chiusura confermata sopra tale valore può dare un ulteriore impulso e arrivare così al quinto target segnalato (5670) viceversa una chiusura sotto 5450 indicherebbe debolezza

A livello mensile le cose stanno procedendo al meglio

Il primo importante supporto mensile lo troviamo a 5250.

Analisi continua SP500 Blog sull'indicePremessa : Questo è un blog di analisi sull'indice di borsa più importante.

L'analisi è stile blog quindi di volta in volta ci saranno tendenze flat, rialziste,ribassiste.

Solito disclaimer ossia non ci sono sollecitazioni a investimento. Nessuna responsabilità

Detto questo cominciamo con la situazione odierna. Nei prossimi giorni ci saranno ovviamente altri aggiornamenti.

La situazione ad oggi:

E' dal 1996 che investo in borsa e una fase laterale così lunga è molto tempo che non ricordavo.

Praticamente cominciata intorno al 18 aprile, è oltre un mese che siamo ingabbiati in questo trend laterale. Venerdì sembrava volesse esplodere al rialzo ma la resistenza dei 4200 ha resistito e la chiusura è stata di 4194 . Siamo di nuovo giù a metà del trading range il quale dovrebbe arrivare a toccare come base circa 4070-4061 . Una rottura confermata il giorno successivo sotto tale livello porterebbe ahimè ad una severa correzione con primo target 3924

Viceversa, una rottura di 4200 porterebbe l'indice a circa 4330 circa