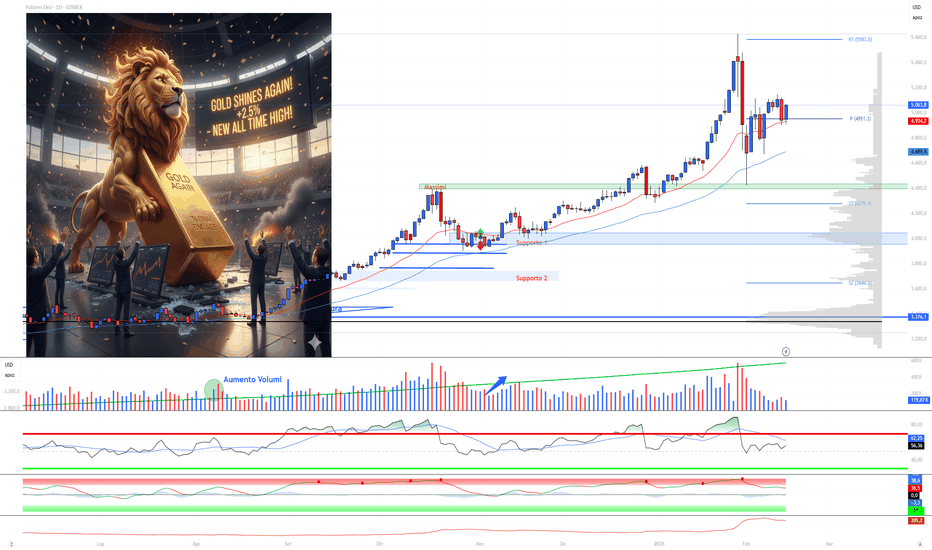

Oro all'attacco, metalli sotto le medie 20/50Un saluto a tutti i trader, commodity Update: Oro all'attacco, metalli industriali in affanno

Mentre i mercati azionari iniziano a traballare, il comparto delle materie prime sta disegnando scenari molto diversi tra loro.

Oro: Ritorno al centro della scena

L'oro torna a farsi sentire e continua la sua pressione in area 5.000$. In un contesto di incertezza, il metallo prezioso per eccellenza riprende forza e punta dritto verso l'attacco di questo livello psicologico fondamentale.

Metalli Industriali: Debolezza tecnica

Situazione opposta per Argento, Platino, Palladio e Rame, tra questi il Rame sembrerebbe essere più in forza. Qui la struttura è decisamente più pesante: i prezzi restano sotto le medie veloci (EMA 20 e EMA 50) sul grafico giornaliero. Finché non recuperiamo queste medie, il trend di breve rimane impostato al ribasso.

Energy: Supporti e stabilità

Natural Gas: Dopo i recenti movimenti, il prezzo staziona ora in area 3,2$, cercando di consolidare una base.

Petrolio: Il WTI regge bene il supporto a 62,5$. Un livello chiave che per ora tiene a galla le quotazioni nonostante la pressione generale sui mercati.

Sintesi: Oro da monitorare per il breakout, mentre sui metalli industriali serve ancora molta prudenza.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Supporto e resistenza

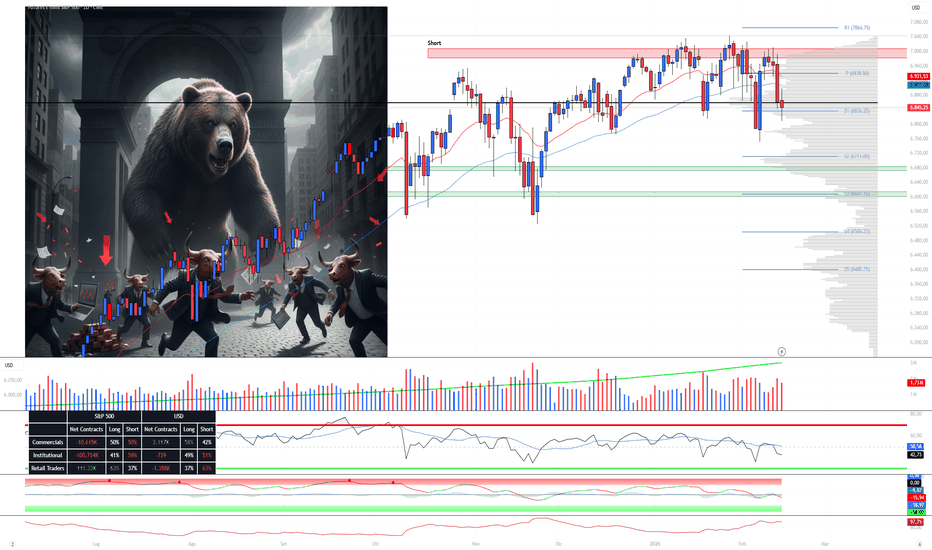

S&P 500 sotto i 7.000 e l'ombra della correzione nel 2026?Un saluto a tutti i trader, l'occhio non inganna: i mercati americani hanno appena chiuso una settimana decisamente pesante. Tra il 12 e il 13 febbraio, abbiamo assistito a quello che molti definiscono un vero "bagno di sangue", o comunque una correzione tecnica che era nell'aria dopo i record di inizio anno.

Ecco i punti che sto monitorando con più attenzione:

1. Il crollo dei numeri

S&P 500: Brutto segnale. Ha perso la quota psicologica dei 7.000 punti, scivolando in area 6.832. Siamo pericolosamente vicini a riportare in negativo tutto il rendimento di questo 2026.

Nasdaq 100: Qui la batosta è stata peggiore, con cali giornalieri oltre il 2%. I giganti del tech, che finora hanno trainato tutto, stanno iniziando a scricchiolare.

2. Cosa sta succedendo davvero?

Stanchezza sull'AI: Dopo mesi di euforia, stiamo iniziando a mettere in dubbio le valutazioni stellari di Nvidia e Microsoft. Il mercato non compra più solo "promesse", ora vuole vedere i profitti reali (execution).

Inflazione e Fed: C'è molta tensione per i dati CPI di gennaio. Il rischio è che l'inflazione resti alta, costringendo la Fed a non tagliare i tassi, frenando così la crescita.

Rotazione dei capitali: Vedo soldi uscire dal Tech per rifugiarsi su settori più sicuri (Utility, Beni di consumo) o sulle Small Cap che erano rimaste indietro.

3. I livelli da tenere d'occhio

Supporti chiave: Per lo S&P 500 la zona calda è 6.500/6.700. Se rompiamo lì, non è più solo una correzione ma un cambio di trend pesante.

Indice VIX: La "paura" è tornata ai massimi del 2026. Il nervosismo è reale e si sente tutto.

In sintesi: Non è ancora il momento di farsi prendere dal panico totale, ma siamo in una chiara fase di compressione. Dobbiamo capire se l'economia USA regge questi prezzi o se la discesa è solo all'inizio.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Target centrato su HD, ma il Tech scricchiolaUn saluto a tutti i trader, update Operativo: Target centrati e rotazione in corso

Settimana di movimenti importanti. Il mercato sta cambiando faccia e la struttura dei prezzi parla chiaro: bisogna saper distinguere dove restare e dove uscire velocemente.

Home Depot (HD): Target preso!

Portato a casa il primo obiettivo a 393.47$. Il titolo ha reagito alla perfezione, confermando la bontà dell'analisi. Ora lascio respirare e vedo come si comporta su questi livelli.

Netflix (NFLX): Chiusa in Stop

Inutile girarci intorno: l’operazione è andata in stop. I volumi in vendita sono aumentati sensibilmente e il cambio di struttura mi ha dato il segnale d'uscita. Disciplina prima di tutto.

WMT e TSM: Tenuta solida

Walmart e TSMC si stanno comportando molto bene. Nonostante il clima generale, reggono i livelli di supporto senza troppi scossoni. Restano nel mirino finché la struttura tiene.

Tech in affanno (PLTR, MSFT, META, AMD)

Qui vedo molta più debolezza. Questi nomi sembrano aver esaurito la spinta e la pressione in vendita inizia a farsi sentire. Massima prudenza su questi titoli.

Cambi di struttura: GOOGL, AAPL

Google: Segnale sporco. Ha cambiato struttura e ha chiuso sotto il livello di resistenza. Non un buon segno per il breve.

Apple: Dopo l'ottimo movimento della scorsa settimana, è bastato un ritracciamento veloce (poche candele) per riportarla sul primo supporto utile. La velocità della discesa suggerisce che i compratori sono meno aggressivi di prima.

Sintesi: Mi godo il target su HD, ma resto vigile. La rotazione settoriale è evidente e i volumi confermano che il mercato sta cercando nuovi equilibri.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

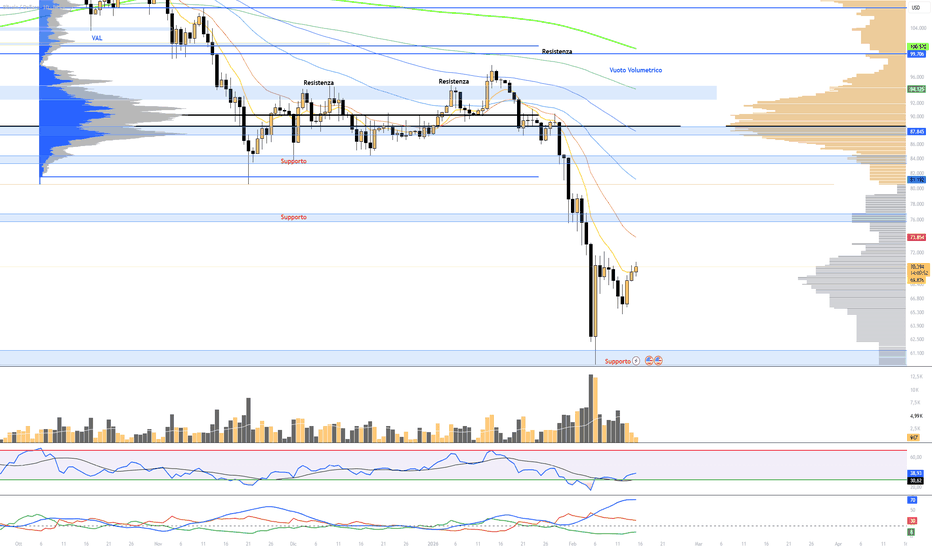

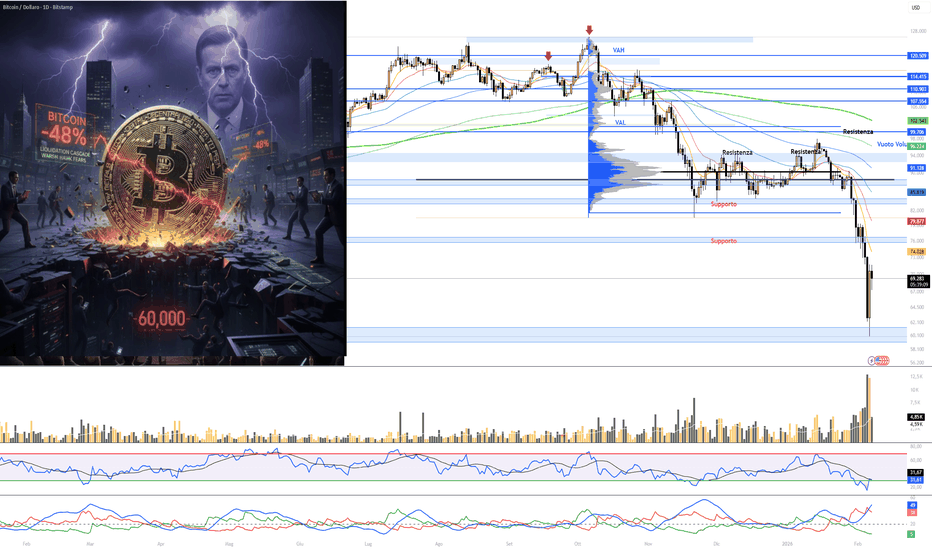

BTC: Compressione in Inside Bar dopo il test dei 62.200$Un saluto a tutti i trader, analisi BTC: Siamo nel ventre della balena

Situazione su BTC da monitorare con estrema attenzione. Dopo il tocco dei 62.200$, abbiamo visto una timida risposta dei prezzi, ma il quadro tecnico resta bloccato: siamo ancora completamente all'interno del range della candela che ha provocato la rottura.

Per tutta la settimana i prezzi si sono mossi lateralmente, producendo una serie di inside bar nella "pancia" della candela madre. In termini operativi, questo significa una sola cosa: compressione. Finché il prezzo rimane intrappolato tra questi estremi, la direzionalità resta incerta e il mercato non ha ancora scelto da che parte stare.

Tuttavia, c'è un dettaglio che mi preoccupa e che non va ignorato: i volumi.

Nonostante la lateralizzazione, i volumi in vendita sono stati costantemente più alti rispetto a quelli in acquisto. Questo squilibrio suggerisce che, mentre il prezzo sembra tenere, c'è una pressione distributiva sottostante piuttosto marcata.

Conclusioni: Inutile anticipare le mosse. Resto alla finestra in attesa di un'uscita decisa da questa zona di congestione. Un breakdown del minimo della candela madre, soprattutto con questo delta dei volumi, potrebbe accelerare le vendite.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Weekly Market Structure – S&P 500🔹 Quadro settimanale

Settimana negativa per lo S&P 500 (-1,45%), in un contesto che nei primi giorni sembrava voler tentare un nuovo attacco ai massimi storici, ma dove il livello dei 7000 punti ha agito da resistenza dominante.

Il prezzo si è mosso per le prime tre sedute all’interno della Value Area di gennaio, per poi rompere al ribasso la VAB mensile nella giornata di giovedì, chiudendo definitivamente al di sotto anche nella sessione di venerdì.

🔹 COT Report e sentiment istituzionale

Il COT Report torna a mostrare un calo delle net position, con circa 11.000 contratti long chiusi.

I posizionamenti long tornano quindi a scendere dopo due settimane di pausa, ma un elemento importante resta la mancanza di incremento significativo delle posizioni short: per ora non si osserva una costruzione ribassista aggressiva, ma piuttosto una fase di scarico e ribilanciamento.

🔹 Struttura volumetrica

Dal punto di vista volumetrico, il prezzo ha chiuso al di sotto della Value Area settimanale, con una distribuzione che evidenzia due zone distinte di scambio:

una parte alta

una parte bassa

Il vuoto volumetrico presente all’interno della Value Area fungerà da spartiacque e potenziale acceleratore nel momento in cui il prezzo dovesse accettare nuovamente di scambiare in quell’area.

🔹 Livelli di supporto

6825 punti

Primo livello di supporto, in confluenza con un LVN importante e con il POC dell’ultimo trimestre 2025.

6800 punti

Supporto psicologico e tecnico, cifra tonda molto osservata dagli operatori, anch’essa in confluenza con un LVN sulla distribuzione cumulativa annuale.

6750 punti

Livello in confluenza con la VAB del trimestre citato, già testato in passato e quindi potenzialmente meno solido come supporto.

6700 punti

In caso di rottura dei 6750, il prezzo potrebbe accelerare verso quest’area, in confluenza con la VAB della settimana conclusa il 28 novembre.

6650 punti

Ultimo livello chiave della settimana, con oltre 11.000 contratti lato Put, in confluenza con:

VAB di novembre

VAB della settimana conclusa il 21 novembre

Questo rappresenta il punto più importante per un possibile rimbalzo di più lungo periodo.

🔹 Livelli di resistenza

6900 punti

Primo livello di resistenza, coincidente con l’inizio dell’LVN settimanale citato.

6925 punti

Call Wall rilevante, in confluenza con:

VWAP settimanale

VAB di gennaio

Se questo livello venisse rotto, l’accelerazione rialzista diventerebbe più probabile.

6950 punti

Resistenza successiva, in confluenza con:

POC settimanale

bordo inferiore dell’HVN superiore della distribuzione weekly

Oro XAUUSD: Duello sulla soglia dei 5.000 USDOro XAUUSD: nuova zona critica 4.900–5.125 USD

Sul contratto GOLD XAUUSD la fascia 4.900–5.125 USD è oggi il cuore della struttura: è qui che si gioca l’equilibrio tra la prosecuzione del recupero partito dai minimi in area 4.400–4.450 e una possibile nuova fase di correzione più ampia.

Dopo il ritorno sopra la soglia psicologica dei 5.000 USD e i test ripetuti dei massimi di breve a 5.070–5.100 USD, il movimento si è trasformato da rimbalzo impulsivo a consolidamento alto, con candele meno esplosive ma ancora ampie e direzionali.

Contesto: dove si trova il prezzo

Siamo su Gold (CFD XAUUSD Pepperstone), con quotazioni che nelle ultime sedute oscillano in area 5.000–5.080 USD, in un pendolo quasi regolare tra i massimi di breve a 5.095–5.125 e i minimi sopra 4.940–4.970 USD.

La tendenza principale resta impostata al rialzo: dopo il sell‑off che ha riportato i prezzi dalla zona 5.500–5.600 verso 4.400–4.450 USD, l’oro ha costruito un recupero strutturato, con minimi crescenti e il ritorno stabile sopra 4.900–5.000 USD.

Allo stesso tempo, il rallentamento del momentum e la difficoltà a consolidare oltre 5.095–5.125 indicano una fase meno verticale, in cui i compratori non hanno più il controllo “totale” del flusso come nelle fasi di breakout iniziale sopra 5.000 USD.

La logica del range 4.900–5.125

Il range 4.900–5.125 funziona come una sorta di nuovo test di solidità del trend:

• 4.900–4.970 rappresenta la base operativa del consolidamento attuale, area dove in più occasioni sono emerse ricoperture e acquisti in modalità “buy the dip”, bloccando le correzioni e riattivando il flusso rialzista.

• 5.095–5.125 è la zona in cui la pressione in vendita tende a riemergere: qui si concentrano prese di profitto dopo i tentativi di estensione, mantenendo il mercato “incastrato” in una fascia di congestione ad alta densità di ordini.

Dal punto di vista tecnico, un range di questo tipo racconta un mercato in equilibrio instabile ma ancora a favore dei compratori: i rialzisti difendono i pullback sopra 4.900–4.970, mentre i venditori sfruttano l’area 5.095–5.125 per testare la solidità del recupero senza riuscire, finora, a ribaltare il trend di fondo.

Finché questo box resta rispettato, la narrativa dominante rimane quella di un consolidamento alto dopo un forte rimbalzo, con il sentiment che oscilla tra l’idea di semplice “pausa tecnica” e il timore di una nuova gamba correttiva se il supporto dovesse cedere.

Struttura tecnica: trend, momentum e livelli chiave Le medie mobili principali restano orientate in configurazione rialzista su base daily: i prezzi lavorano sopra la fascia delle medie di breve e medio periodo, mentre i supporti strutturali di lungo restano più in basso, nell’area 4.400–4.600 USD, a testimonianza della forza accumulata dopo il minimo di inizio febbraio.

Sul quadro H4, il prezzo si muove all’interno di un canale rialzista/corrrettivo, con una trendline di supporto che passa poco sotto 4.965–4.970 e che finora ha respinto i tentativi di discesa sotto il cluster 4.940–4.965.

Sul fronte del momentum, gli oscillatori su timeframe giornalieri si sono raffreddati rispetto alle fasi di ipercomprato dei mesi precedenti e lavorano ora in zona neutra o lievemente positiva, coerenti con un mercato meno sbilanciato e più incline ad alternare fasi direzionali e laterali.

Questa transizione da eccesso a neutralità si inserisce nella costruzione di una nuova base sopra 4.900: l’area 4.900–5.125 diventa di fatto un “laboratorio” dove si confrontano la volontà dei compratori di stabilizzare il bull market e i tentativi dei venditori di riaprire una fase di normalizzazione verso 4.600–4.400.

Sul piano dei livelli, la narrativa aggiornata è chiara:

• sopra 5.125 USD il mercato rientra in contatto con l’area di resistenze intermedie 5.200–5.245 e, in estensione, con la fascia 5.331–5.509 indicata da diverse analisi come zona di possibile ri-test dei massimi di periodo.

• sotto 4.940–4.900 si entra in una fascia dove il consolidamento attuale ha lasciato pochi riferimenti intermedi, e il mercato potrebbe cercare nuovi punti di equilibrio più in basso, inizialmente verso 4.655 e, in caso di rottura, in direzione dell’area 4.400–4.450 collegata ai minimi correttivi di inizio anno.

Scenari di fondo

In questo quadro si possono delineare due grandi scenari senza entrare nel merito di ingressi, stop o target operativi:

• Scenario di continuazione rialzista: il rispetto del supporto dinamico in area 4.965–4.970 e la capacità del prezzo di consolidare stabilmente sopra 5.000, riconquistando progressivamente le resistenze a 5.095–5.125, mantengono vivo il racconto di un bull market che sta “prendendo fiato” dopo il sell‑off di inizio anno. In questo caso, l’oro resterebbe vicino alla parte alta del range 4.900–5.500 citato in varie analisi come fascia probabile di scambio per questa fase del 2026, con potenziali estensioni verso 5.280–5.340 e, in scenario più ambizioso, in direzione di proiezioni a 5.600–6.000 USD.

• Scenario di normalizzazione/correzione:un cedimento stabile sotto 4.940–4.900, soprattutto se accompagnato dalla rottura della trendline di supporto in area 4.965–4.970, indicherebbe una nuova fase in cui il mercato smette di trattare la fascia 4.900–5.000 come “pavimento” e inizia a cercare livelli di equilibrio più profondi, potenzialmente verso 4.655 e poi 4.400–4.450, in prossimità delle medie mobili più lunghe e dei minimi correttivi precedenti.

Più che come un semplice punto di ingresso o uscita, l’area 4.900–5.125 può essere letta come una zona di verifica della narrativa dominante sull’oro: bull market che consolida vicino alla soglia psicologica dei 5.000, oppure transizione verso una fase di aggiustamento più profondo dopo l’euforia dei mesi scorsi.

Il grafico restituisce bene questa incertezza “organizzata”: movimenti ampi ma incanalati, livelli tecnici rispettati, breakout tentati e rapidamente rientrati; in un contesto del genere la chiave non è anticipare il prossimo swing, ma valutare quanto la storia raccontata dal prezzo sia coerente con il quadro macro e di posizionamento che ha sostenuto il rally dell’oro dall’area 4.000 in poi.

_______________________________________________________

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Il settimanale su btcusdLa candela settimanale chiusa Domenica è molto simile alla candela settimanale disegnata tra il 9 e il 16 Maggio 2022. Anche i volumi sono simili, questo cosa potrebbe significare? Che siamo in un momento cruciale per la tendenza di periodo intermedio, chi non è riuscito a vendere il break degli 80k usd, attende di vedere un rialzo per poter vendere i btc e chiudere la posizione di lungo periodo. In tanti probabilmente saranno già in grosse perdite, ma fa parte del mercato. Ora leggo un po' ovunque sui social che tanto il prezzo risalirà perché ha fatto sempre così. Può darsi, ma a mio modesto parere non c'è nulla di più sbagliato come pensare questa cosa, perché è un rischio enorme, il mercato è vero che spesso ripete i pattern, ma non lo fa mai in modo identico, ci sono similitudini è vero, ma sono sempre da interpretare in più occorre essere consapevoli del contesto in cui ci si trova altrimenti si rischia il collo senza nemmeno saperlo.

Cosa fare adesso? Be' dipende da come siete posizionati, io non ho più nessuna posizione su btc, attendo di comprare ma non subito, servirà molta pazienza e sangue freddo per non andare in fomo , quando per qualche periodo sembrerà andare tutto al rialzo. Ma magari mi sbaglio, solo che è meglio attendere qualche movimento che lo faccia notare, anzichè anticipare e andare dietro alle emozioni. Non ci pensate adesso, se siete fuori e non avete guadagnato quello che speravate, o avete chiuso con una perdita, non fa niente, avrete modo di rifarvi. L'importante è non farvi prendere dallo sconforto o da qualche estremo sentimento che vive attraverso il mercato, come la paura o l'avidità.

È Spritz Time? CAMPARI prova a brindare all’inversioneCAMPARI MIL:CPR – Accumulazione in corso e primi segnali costruttivi

Nella precedente analisi avevamo ipotizzato la conclusione dell’ABC correttivo.

Oggi il grafico sta iniziando a fornire conferme tecniche interessanti, in particolare attraverso un elemento chiave: i volumi.

Dopo aver lavorato nell’area 5,20–6,80 euro, il titolo ha avviato una fase che possiamo definire di accumulazione.

Considerando che Campari arriva da circa 18 mesi di discesa strutturata, è fisiologico che l’eventuale inversione richieda tempo , rotazione degli investitori e progressiva ricostruzione delle posizioni.

Sul time frame weekly si nota chiaramente il ritorno dei volumi, segnale tipico delle fasi di riassorbimento dell’offerta.

Struttura grafica

Al momento ci troviamo ancora in una fase di consolidamento/riaccumulo.

La conferma definitiva dell’impostazione long passerà dal superamento del GAP ribassista ancora aperto e ben visibile su TF daily.

Elemento particolarmente interessante è la costruzione di un canale rialzista in formazione, con massimi e minimi crescenti (vedi frecce sul grafico).

In questa fase la sequenza dei minimi ascendenti è il segnale più importante: indica che la pressione in acquisto sta progressivamente prevalendo.

Livelli

- 6,86 euro → primo obiettivo tecnico, coincidente con il massimo recente. La rottura rafforzerebbe la struttura rialzista di breve.

- 7,78 euro → area EMA 200 weekly. Il superamento di questa media rappresenterebbe un segnale di possibile cambio di trend sul medio periodo.

In sintesi: il titolo mostra segnali costruttivi, i volumi supportano la fase di accumulazione e la struttura dei prezzi sta migliorando. Servono però rotture tecniche precise per parlare di inversione confermata.

Se trovi utili le mie analisi, lascia un LIKE/BOOST all’articolo e segui il profilo. Il tuo supporto mi aiuterà a continuare a condividere contenuti! 🚀

Disclaimer: Questa analisi ha scopo puramente informativo e non costituisce consulenza finanziaria.

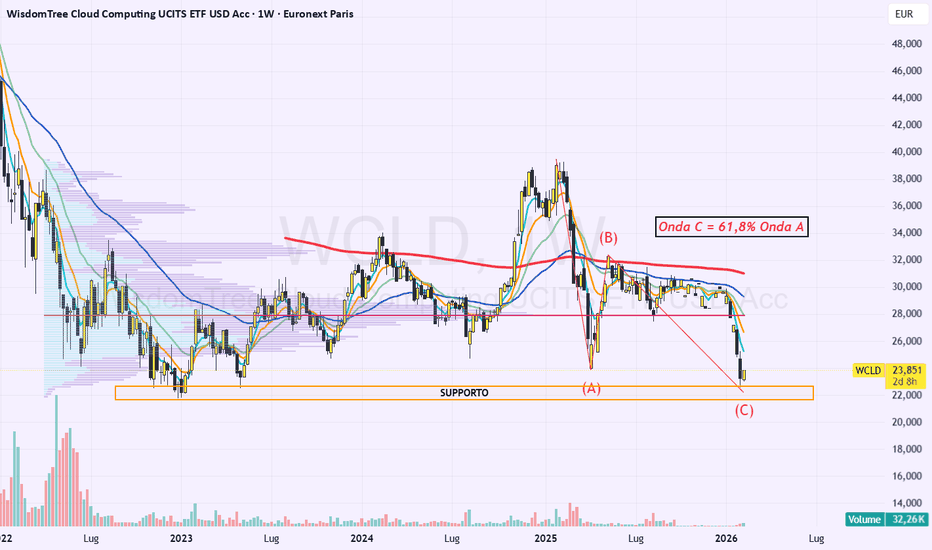

Software Shock: Panico AI e segnali di rimbalzo per ETF WCLDIl settore software ha appena vissuto una delle correzioni più violente degli ultimi anni: circa 2.000 miliardi di dollari di market cap evaporati in pochi giorni a inizio febbraio.

Il timore che ha acceso la miccia è chiaro: l’Intelligenza Artificiale non più come acceleratore del software, ma come possibile sostituto di parte dei servizi digitali tradizionali.

L’ETF EURONEXT:WCLD (WisdomTree Cloud Computing) è stato tra i più colpiti, con ribassi superiori al 20% in poche sedute. Non sorprende: è fortemente esposto a società SaaS pure, spesso mid-cap ad alta crescita, quindi più sensibili a shock di sentiment e compressione dei multipli.

Secondo una recente nota di JP Morgan, il sentiment sul software appare eccessivamente negativo.

Il dato più significativo arriva dal RSI dell’indice S&P 500 Software, precipitato a 18.

Per dare un contesto: un valore sotto 20 non si vedeva dal 1990.

Storicamente, letture così estreme hanno coinciso con fasi di ipervenduto marcato e, in molti casi, con rimbalzi tecnici rilevanti nelle settimane successive.

Questo non significa che il minimo sia già definitivo, ma indica che il mercato potrebbe aver sovra-reagito nel breve.

FOCUS ETF: WCLD – WisdomTree Cloud Computing

Caratteristiche principali: Esposizione concentrata su aziende cloud e SaaS

È uno strumento interessante per chi vuole puntare esclusivamente sui servizi digitali, evitando hardware e semiconduttori.

ANALISI TECNICA

Time frame weekly

Il movimento correttivo appare strutturato in un ABC, con:

Onda C ≈ 61,8% di onda A

Proiezione conclusa del 100% del canale discendente durato circa 7 mesi.

Il canale ribassista infatti è stato rotto al ribasso con completamento della proiezione tecnica, elemento che spesso coincide con l’esaurimento della spinta correttiva.

Il prezzo si è fermato in area 22,50 euro, zona già in passato teatro di importanti reazioni.

Il principale livello volumetrico (POC) resta superiore, in area 27–28 euro, che rappresenta la prima area di equilibrio da riconquistare in caso di rimbalzo strutturato.

Dopo una discesa così rapida e verticale, un movimento di mean reversion non sarebbe statisticamente anomalo.

Time frame DAILY

Il MACD è in fase di possibile incrocio rialzista, segnale preliminare di attenuazione della pressione ribassista.

CONCLUSIONE

Il settore software è passato in poche sedute dall’euforia alla capitolazione.

RSI estremamente compresso, stagionalità favorevole e completamento di strutture tecniche correttive suggeriscono che il rischio/rendimento stia gradualmente migliorando, almeno in ottica di rimbalzo tecnico.

La vera discriminante sarà la capacità del prezzo di difendere l’area 22,50 euro e costruire una base sopra i minimi recenti.

Disclaimer: Questa analisi ha scopo puramente informativo e non costituisce consulenza finanziaria. Il settore software rimane ad alta volatilità.

DMDR – Dow Market Divergence Ratio (DJI/DJT)📊 DMDR – Dow Market Divergence Ratio (DJI/DJT)

Timeframe: 1W

Data: 6 Ottobre 2025

Analista: Illyrian_Trader

Struttura: Analisi Strutturale – Price Structure

1️⃣ Direzione Primaria

Il DMDR mantiene una direzione rialzista primaria dal Q3 2023, indicando una forza relativa crescente dei settori industriali rispetto ai trasporti.

Questo è un segnale classico di fase matura di ciclo economico, in cui la componente produttiva sovraperforma quella logistica.

La sequenza di Higher Highs e Higher Lows conferma una struttura coerente, ma con momentum in rallentamento dopo il massimo locale a 3.04.

2️⃣ Struttura Geometrica

Il ratio si muove in un canale ascendente regolare, delimitato da una trendline inferiore di lungo periodo (base strutturale) e una superiore che contiene i massimi ciclici.

Le zone di equilibrio a 2.80 e 2.50 restano i pivot tecnici di riferimento.

La Ichimoku Cloud agisce da supporto dinamico attorno a 2.85–2.90, confermando la fase di retest strutturale post breakout.

3️⃣ Nodi Strutturali

3.00–3.05: resistenza ciclica principale (massimo del ciclo industriale).

2.80: pivot strategico, ex-resistenza divenuta supporto chiave.

2.50: livello cardine del canale medio-lungo, equilibrio del rapporto economico.

Questi nodi definiscono la mappa decisionale del DMDR e le soglie tra fasi di espansione e contrazione macro.

4️⃣ Dinamica Interna

La struttura mostra oscillazioni regolari con armonia ciclica di circa 20–24 settimane.

Il pattern proiettato indica un possibile massimo ciclico secondario tra Q1 e Q2 2026 in area 3.20–3.25, seguito da una fase di inversione correttiva.

Il rapporto prezzo-tempo rimane coerente con una fase di maturazione del ciclo e possibile divergenza intermarket in formazione.

5️⃣Confluenze

Canale + Ichimoku: doppio sostegno rialzista coerente.

Zona 2.80: confluenza tra supporto dinamico, pivot statico e nodo ciclico.

6️⃣ Sintesi Strutturale

Il DMDR si trova in una fase di consolidamento ciclico avanzato, all’interno di un trend primario ancora rialzista.

Il comportamento del ratio riflette la latenza del ciclo economico USA: gli Industrial mantengono la forza, ma la componente dei Trasporti non conferma pienamente. Un’inversione sotto 2.80 rappresenterebbe l’attivazione della divergenza di Dow e l’inizio di una fase di transizione macroeconomica.

📈 Scenario Logico

Primario: prosecuzione nel canale verso 3.20–3.25 → massimo ciclico entro H1 2026.

Alternativo: rottura sotto 2.80 → target 2.50 → divergenza strutturale e conferma di inversione.

Nuovo ciclo Scenario precedente realizzato al momento sembra che:

Discesa a 60k: falso breakout o fine ciclo ribassista

Il movimento recente dai massimi verso l’area 60.000 USD si può leggere in due modi: come falso breakout sopra i massimi precedenti (bull trap) o come affondo finale di un ciclo ribassista intermedio dentro un bull market più ampio. Se la liquidità continuerà a stabilizzarsi e poi a crescere, la lettura più probabile è quella di “shakeout”: pulizia delle posizioni eccessivamente long prima di un nuovo impulso verso la zona del semigap a 84k e, successivamente, verso i livelli più alti indicati dagli scenari di espansione M2.

Correlazione con la liquidità

Negli ultimi anni i grandi rally di Bitcoin sono arrivati in fasi di espansione o ripresa della liquidità globale, mentre i ribassi più violenti sono coincisi con QT, rialzo tassi e contrazione di M2. Oggi ci troviamo in una fase di transizione: la liquidità ha smesso di contrarsi in modo aggressivo e gli outlook per il 2026-2027 indicano una crescita moderata dell’M2, scenario che statisticamente favorisce la ripresa degli asset rischiosi e di Bitcoin in particolare.

Sul grafico settimanale di BTC si nota un’area di semigap intorno agli 84.000 USD, una zona di prezzo poco lavorata che tende statisticamente ad essere “richiamata” dal mercato.

la correlazione M2: con liquidità attuale stabilizzata e crescita di Btc prezzo “corretto” attuale di BTC è 140k USD – grande gap da colmare vs ~71k attuali.

Aspettative:

alta volatilità prossimi giorni, probabile candele flash riassorbite. Più Sicurezza sopra 74.500$ (basso volume), target di medio lungo termine 138k.

In caso di rottura sotto i 60 incremento posizione spot e incremento contratti long

I nuovi scenari sul breve e sul medio termineBuongiorno a tutti. Il ribasso delle precedenti tre settimane è stato potente, con direzionalità e volatilità elevate. Questo sul breve e sul medio periodo, ha cambiato gli scenari. Adesso i margini da colpire diventano un enigma, perché sotto i 60k usd c'è poca roba visibile. Certo in questi giorni leggo tante ipotesi con target ribassisti sui 40k usd (questo target ci sta me ne riparlerò in altre analisi) o sui 50k usd, dopo una discesa del genere è letteralmente "dare i numeri", possiamo fare affidamento sulle zone di supporto create nei cicli precedenti. Io però ho fatto uno studio che ancora non è finito, probabilmente ho trovato dove stanno gli stop loss di lungo periodo, per i margini non ho ancora terminato l'analisi, ma suppongo che i primi stop degni di nota stiano nella zona tra i 47k e 46k usd. Penso siano quelli di chi è long su lungo periodo, o non saprei che tipo di leve stiano lì, perché dopo un ribasso del genere io avrei chiuso la posizione rialzista, sia in guadagno che in perdita. Penso che questo sia avvenuto al break degli 80k usd, quindi insieme ai margini, sono scattati gli stop e i take profit in quella zona. Ecco perché la reputo una resistenza di medio periodo, mentre dato che l'intermedio era prima in discussione e adesso è girato al ribasso, ha dato l'indicazione che cercavo, i 98-97k usd rappresentano la resistenza perfetta da colpire se si vogliono massacrare gli orsi. Per arrivare lì servirebbe qualcosa di eclatante. Nell'attuale contesto faccio fatica a pensarlo.

Oro verso i $5.000 e il paradosso del Gas.Un saluto a tutti i trader, l'ultima settimana sulle commodity è stata caratterizzata da una volatilità estrema, quasi speculare a quella del mercato azionario, con i metalli preziosi che hanno cercato di difendere i massimi e il comparto energetico che ha vissuto forti scossoni.

1. Metalli Preziosi: L'Oro punta ai $5.000

L'oro ha vissuto una settimana da protagonista, beneficiando dell'incertezza globale e del crollo delle criptovalute.

Oro: Ha chiuso la settimana in forte rialzo (+4-5% circa), stabilizzandosi intorno ai $4.968 per oncia. Il mercato sta testando la soglia psicologica dei $5.000, un livello mai visto prima che attira sia acquisti difensivi che speculazione.

Argento: Performance ancora più esplosiva. Dopo aver toccato un supporto a $71, è rimbalzato con forza chiudendo sopra i $77-78 per oncia, segnando un recupero settimanale superiore al 10%.

2. Petrolio: Altalena tra Dazi e Scorte

Il greggio ha vissuto una settimana nervosa, chiudendo però con un leggero segno positivo dopo i minimi toccati mercoledì.

WTI e Brent: Il Brent ha chiuso intorno ai $68, mentre il WTI si è attestato sui $63,50.

I motivi: I prezzi sono stati compressi dai timori di un rallentamento della domanda globale a causa dei possibili nuovi dazi USA, ma hanno trovato supporto nei dati sulle scorte americane (API/EIA), risultati inferiori alle attese, segnalando che i consumi interni restano tonici.

3. Gas Naturale: Lo shock del TTF

Il mercato del gas ha mostrato due facce molto diverse tra Europa e USA:

TTF (Europa): Forte volatilità. Dopo un crollo a inizio settimana (-13% lunedì), il prezzo ad Amsterdam è rimbalzato violentemente venerdì (+5,8%), chiudendo a circa 35,69 €/MWh. Le scorte europee sono scese rapidamente sotto la media stagionale, creando preoccupazione per il finale d'inverno.

Henry Hub (USA): Più debole, il gas americano si muove intorno ai $3,42, subendo la pressione di una produzione nazionale che rimane su livelli record nonostante le ondate di freddo.

Mentre il Bitcoin crollava, l'oro ha ripreso il suo scettro di "porto sicuro" per eccellenza. Il gas naturale resta invece l'asset più pericoloso da tradare in questo momento a causa dei gap improvvisi sulle notizie meteo e geopolitiche.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Bitcoin: La Caduta del Re e il Risveglio dei FalchiUn saluto a tutti i trader, fino a pochi mesi fa festeggiavamo i massimi storici oltre i 120k, ma la settimana appena conclusa ci ha riportato bruscamente a terra. Il crollo del Bitcoin verso la soglia psicologica dei $60.000 non è stato solo un ritracciamento tecnico, è stata una vera e propria "capitolazione".

Per chi vive di grafici e mercati, i motivi sono sotto gli occhi di tutti, ma è la rapidità del movimento che ha lasciato molti senza fiato.

🦅 L'Effetto Warsh: Fine della Liquidità Facile?

La nomina di Kevin Warsh alla guida della Fed ha cambiato le regole del gioco. Il mercato sta prezzando un futuro di tassi alti e riduzione del bilancio. Il Bitcoin, che per anni è stato il figlio prediletto della liquidità abbondante, si trova oggi a dover camminare con le proprie gambe in un mondo che sta diventando improvvisamente avaro di "dollari facili".

📉 La Spirale delle Liquidazioni

Quello a cui abbiamo assistito tra il 5 e il 6 febbraio è un classico effetto domino. Una volta rotti i supporti chiave a $75.000, le liquidazioni forzate delle posizioni in leva hanno alimentato il fuoco. Quando il prezzo scende perché gli algoritmi "devono" vendere, non c'è logica fondamentale che tenga: è puro panico meccanico.

🐋 ETF e Mani Forti: Dove sono finiti i compratori?

I flussi negli ETF spot, che avevano sostenuto la rincorsa nel 2025, si sono trasformati in emorragia. Gli istituzionali non sono noti per la loro pazienza quando il vento cambia; molti si sono spostati sulla protezione dei profitti o verso il settore AI, drenando ossigeno vitale al comparto crypto.

🛡 Cosa aspettarsi ora?

Siamo arrivati al supporto dei $60.000, un livello che definirei "vitale".

Scenario A: Tenuta del livello e consolidamento. Sarebbe il segnale che le "mani forti" hanno finito di scaricare.

Scenario B: Rottura decisa. In quel caso, il paracadute successivo è molto più in basso, in area $42.000, un ritorno alle origini che farebbe molto male a chi è entrato sui massimi.

La mia opinione: Il Bitcoin non è morto, ma l'era dell'euforia cieca post-elettorale è ufficialmente finita. Siamo tornati in un mercato dove conta la gestione del rischio e dove "HODL" non è più una strategia sufficiente se non hai i nervi d'acciaio.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Big Tech: Il Panico è un’Opportunità?Un saluto a tutti i trader, dopo una settimana di fuoco, il verdetto dei mercati sulle "Magnifiche" è arrivato, ma non è quello che molti si aspettavano. Nonostante trimestrali che hanno spaventato i più deboli di cuore, abbiamo assistito a un fenomeno di accumulazione istituzionale da manuale.

Ecco cosa è successo realmente sotto la superficie:

Amazon (AMZN): Il "Prezzo a Sconto" che tutti aspettavano

Il gap down post-earnings è stato brutale, ma la reazione lo è stata ancora di più. Perché i volumi sono esplosi sui minimi? Semplice: il mercato ha smesso di guardare solo alle spese mastodontiche (Capex) per l'AI e ha iniziato a vedere il valore del business core. Gli istituzionali hanno letteralmente "ripulito" il book, trasformando il panico in una delle più grandi opportunità di acquisto dell'anno.

AMD: All'ombra del Gigante, ma con muscoli veri

AMD ha sofferto per riflesso e per timori sulla velocità di adozione dei nuovi chip. Ma, come per Amazon, il violento rimbalzo suggerisce che la domanda di calcolo computazionale non è svanita; si è solo spostata su livelli di prezzo più ragionevoli. Chi ha comprato AMD su questi minimi scommette sulla capacità di Lisa Su di erodere quote di mercato in un settore che non può più fare a meno di alternative.

GOOGL (Alphabet): La resilienza del Leader

Alphabet è stata la prima a subire lo scetticismo sull'efficienza dell'AI, ma i flussi di cassa parlano chiaro. Il riassorbimento delle vendite conferma che, nonostante le incertezze normative e la competizione, il suo ecosistema pubblicitario e cloud resta una macchina da guerra.

Il Mio Takeaway: Non vendere la pelle dell'orso (o del toro) troppo presto

La lezione di questa settimana è chiara: in un mercato dominato dagli algoritmi, il "Panic Selling" retail è il miglior carburante per lo "Smart Money".

Vedere questi titoli crollare in gap e poi venire ricomprati con volumi in espansione ci dice che la liquidità è ancora lì, pronta a colpire non appena il prezzo diventa "giusto". Non è un mercato semplice anzi, ma per chi sa leggere i volumi oltre i titoli dei giornali avrà un buon vantaggio.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Wall Street tra Record o Bolla di Incertezza?Un saluto a tutti i trader, l'ultima seduta della settimana ci ha regalato un colpo di coda memorabile: il Dow Jones che sfonda i 50.000 punti è un titolo che cattura l'attenzione, ma chi opera sui grafici ogni giorno sa che dietro i grandi numeri si nasconde un contesto di una complessità rara.

Nonostante il rally di venerdì, guidato dal ritorno prepotente dei semiconduttori (con Nvidia a fare da apripista), il sentiment generale resta sospeso in un limbo di incertezza. Ecco la mia analisi su quello che sta succedendo davvero "sotto il cofano" dei mercati americani.

1. Il Paradosso dei Massimi Storici

Vedere gli indici su livelli record mentre la volatilità intraday morde come non mai è frustrante. Siamo in una fase di dispersione estrema: non basta più "comprare l'indice". Se sbagli il settore o il timing di uscita di poche ore, rischi di trovarti dalla parte sbagliata di un movimento del 3-4% senza alcun preavviso macro.

2. La "Trappola" dell'Intelligenza Artificiale

Siamo passati dall'entusiasmo cieco al sospetto. Il mercato sta iniziando a pesare i Capex (investimenti): ogni volta che una Big Tech annuncia spese miliardarie per l'infrastruttura AI, gli investitori non applaudono più e basta, ma iniziano a chiedere: "Quando vedremo i margini?". Questo cambio di narrativa trasforma ogni trimestrale in un potenziale campo minato.

3. Fattori Esogeni: Dazi e Politica Monetaria

L'incertezza sulle nuove politiche commerciali e la transizione alla guida della Fed (con la nomina di Kevin Warsh) hanno aggiunto benzina sul fuoco. Il mercato odia non poter pianificare, e le minacce di dazi incrociati rendono le proiezioni sugli utili delle multinazionali volatili quanto una crypto di bassa capitalizzazione.

🛠 La mia strategia in questo momento

In un mercato che si muove come un pugile nervoso, la prudenza non è mancanza di coraggio, ma gestione del rischio:

Size ridotte: Meno capitale esposto per singola operazione per assorbire i "gap" improvvisi.

Selezione chirurgica: Focus solo su asset con forza relativa chiara (come il comparto Tech che ha reagito venerdì).

Pazienza operativa: Spesso la miglior operazione è restare a guardare finché la "nebbia" dei 50.000 punti non si dirada.

In conclusione: Il rally di venerdì è un segnale di forza, ma non è una "libera tutti". Entriamo in una settimana dove la conferma del trend sarà più importante della rottura dei massimi stessa.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Weekly Market Structure – S&P 500

🔹 Quadro settimanale

Settimana chiusa in territorio positivo per l’indice S&P 500, dopo un avvio estremamente debole: nei primi giorni il prezzo ha perso oltre -3,18%, per poi recuperare interamente nella seduta di venerdì e chiudere con solo -0,22% rispetto alla settimana precedente.

Il prezzo ha reagito con precisione sulla VAB del quarto trimestre 2025, ripartendo con una chiusura al ridosso della VAT della stessa distribuzione volumetrica. Un segnale tecnico importante di tenuta strutturale.

🔹 COT Report e posizionamento istituzionale

Dalle pubblicazioni della CFTC, nel periodo compreso tra 28 gennaio e 3 febbraio, non emergono vendite da parte degli Asset Manager sul future ES (S&P 500), ma al contrario acquisti.

Questo suggerisce che il sell-off della settimana sia stato legato a un pullback fisiologico, più che a una costruzione ribassista da parte dei principali attori del mercato.

Nel dettaglio:

gli Asset Manager hanno acquistato oltre 15.000 contratti long

hanno chiuso circa 5.690 contratti short

Analizzando il posizionamento long, notiamo come dal 20 gennaio gli AM abbiano ripreso a costruire esposizione rialzista: primo accenno di una possibile volontà di spingere l’indice oltre i massimi storici.

Sul lato opposto, le posizioni short continuano a diminuire, rafforzando ulteriormente questa ipotesi.

🔹 Divergenze con altri indici

Il quadro non è però uniforme sugli altri principali indici.

NASDAQ 100 e Dow Jones Industrial (quest’ultimo ha segnato nuovi massimi questa settimana) mostrano infatti, nello stesso periodo:

riduzione delle posizioni long

incremento delle posizioni short

Sarà quindi cruciale attendere la prossima pubblicazione CFTC per validare se il rialzo sia realmente sostenuto o se si tratti di una forza non pienamente condivisa dal mercato.

🔹 Volumi e Value Area

Dal punto di vista volumetrico:

il prezzo ha chiuso a ridosso della VAT settimanale

il POC si trova poco sotto

il VWAP è leggermente inferiore al POC

Il quadro risulta quindi complessivamente bilanciato.

Il future è tornato inoltre all’interno della Value Area di gennaio, e la tenuta della relativa VAB potrebbe indicare la volontà del mercato di recuperare terreno e tornare verso la VAT di gennaio nelle prossime sedute.

🔹 Livelli di supporto

6925 punti

Primo supporto, coincidente con il bordo superiore dell’HVN più importante della settimana e con un LVN della distribuzione più ampia.

6900 punti

Secondo livello, poco sotto il VWAP settimanale.

6875 punti

Terzo supporto, in confluenza con un LVN ma senza particolari livelli volumetrici statici.

6850 punti

Quarto livello, in confluenza con la VAB settimanale.

🔹 Livelli di resistenza

6975 punti

Prima resistenza, a ridosso della VAT settimanale e sul bordo del principale LVN della settimana.

7000 punti

Livello psicologico e tecnico, poco sotto la VAT di gennaio e all’interno di un LVN su distribuzione più ampia.

7030 punti

Superati e confermati i 7000, il prezzo potrebbe accelerare verso quest’area.

A mio avviso, una conferma daily della forza sopra i 7000 aumenterebbe significativamente le probabilità di un ritorno diretto verso i massimi storici in area 7043 punti.

Analisi Tecnica Completa sull'Oro al 5 febbraio 2026Oro XAUUSD: zona critica 4.800–4.955 USD

Sul contratto GOLD XAUUSD la fascia 4.800–4.955 USD è il cuore della struttura attuale: è qui che si sta giocando l’equilibrio tra continuazione della tendenza rialzista partita nel 2025 e possibile fase di normalizzazione più profonda.

Dopo i massimi oltre 5.100–5.300 USD, la discesa verso quest’area ha trasformato il movimento da “euforia” a consolidamento più razionale, con candele ampie ma progressivamente meno esplosive.

Contesto: dove si trova il prezzo

Siamo su Gold (CFD XAUUSD Pepperstone), con quotazioni che nelle ultime sedute oscillano intorno a 4.900–4.950 USD, in un pendolo quasi regolare tra i massimi di breve sotto 5.000 e i minimi in area 4.800.

La tendenza principale resta impostato al rialzo: i massimi storici toccati a gennaio oltre 5.300 USD e la sequenza di minimi crescenti dai 4.300–4.400 USD confermano una struttura ancora dominata dalla pressione rialzista di medio periodo.

Allo stesso tempo, il rallentamento del momentum e la comparsa di correzioni più profonde indicano una fase di mercato meno verticale, in cui i compratori non hanno più il controllo “totale” come nella prima parte del rally.

La logica del range 4.800–4.955

Il range 4.800–4.955 funziona come una sorta di test di solidità del trend:

- 4.800–4.805 rappresenta la base operativa della struttura recente, punto in cui più volte il prezzo ha trovato sostegno e da cui sono partiti rimbalzi significativi.

- 4.955–5.000 è la zona dove la pressione in vendita tende a riemergere, segnalando prese di profitto dopo i tentativi di recupero e mantenendo il mercato “incastrato” in una fascia di congestione.

Dal punto di vista tecnico, un range di questo tipo racconta un mercato in equilibrio instabile: né i compratori riescono a imporre una rottura pulita verso i massimi, né i venditori hanno ancora la forza per spingere sotto i livelli che metterebbero in discussione il trend di fondo. In questo senso il box diventa soprattutto un indicatore di sentiment: finché viene rispettato, la narrativa dominante resta quella del consolidamento alto dopo un forte rialzo.

Struttura tecnica: trend, momentum e livelli chiave

Le medie mobili principali sono ancora ordinate in configurazione rialzista, con la 50 periodi che gravita poco sotto i prezzi attuali e la 100 e 200 più in basso, tra 4.400 e 4.600 USD, a testimoniare la forza accumulata nei mesi precedenti.

Questo “ventaglio” di medie è tipico dei bull market maturi: mostra come ogni correzione significativa, finora, sia stata assorbita prima che il prezzo tornasse sulle medie di lungo periodo.

Sul fronte del momentum, l’RSI su timeframe giornalieri si è raffreddato dall’ipercomprato e oscilla ora in area neutra, segnalando un mercato meno sbilanciato e più incline ad alternare fasi direzionali e laterali.

Questa transizione da eccesso a neutralità tende spesso a coincidere con la costruzione di nuove basi di prezzo, oppure con l’avvio di fasi correttive più ampie: la zona 4.800–4.955 diventa quindi un “laboratorio” dove queste forze opposte si stanno misurando.

Sul piano dei livelli, la narrativa è chiara: sopra 5.000 USD si riprende il contatto con l’area dei massimi e con il canale rialzista superiore, mentre sotto 4.745–4.700 si entra in una fascia dove le correzioni precedenti hanno lasciato pochi riferimenti e il mercato potrebbe cercare nuovi punti di equilibrio più in basso, fino alla zona 4.500–4.550 indicata in vari scenari di medio periodo.

Scenari di fondo

In questo quadro si possono delineare due grandi scenari senza entrare nel merito di ingressi, stop o target:

- Scenario di continuazione rialzista: il rispetto del supporto in area 4.800 e la capacità del prezzo di riconquistare progressivamente le resistenze a 4.955–5.000 mantengono vivo il racconto di un bull market che sta solo “prendendo fiato” dopo l’accelerazione di fine 2025. In questo caso, l’oro resterebbe vicino alla parte alta del range 4.700–5.500 citato da diverse analisi come fascia probabile di scambio per il 2026.

- Scenario di normalizzazione/correzione: un cedimento stabile sotto 4.745–4.700 indicherebbe una fase nuova, in cui il mercato smette di considerare i prezzi attuali come “pavimento” e inizia a cercare livelli di equilibrio più profondi, potenzialmente in direzione delle medie mobili più lunghe.

Più che come un punto di ingresso o uscita, l’area 4.800–4.955 può essere letta come una zona di verifica della narrativa dominante sull’oro: bull market ancora in pieno controllo, oppure transizione verso una fase di consolidamento più profondo.

Il grafico restituisce bene questa incertezza “organizzata”: movimenti ampi, livelli tecnici rispettati, ma nessuna rottura definitiva. In un contesto del genere la chiave non è anticipare il prossimo swing, ma capire quale storia sta raccontando il prezzo e quanto è coerente con il quadro macro che ha sostenuto il rally degli ultimi mesi.

_______________________________________________________

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

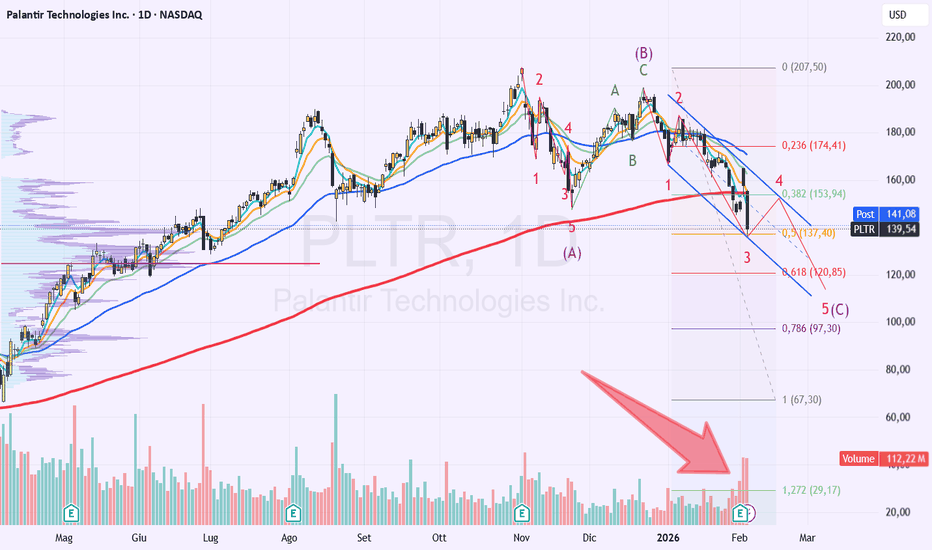

PALANTIR: risultati stellari..e si scende!Palantir Technologies ( NASDAQ:PLTR ) , società statunitense attiva nell’analisi dei big data e fornitore strategico del governo USA, ha chiuso il Q4 2025 con risultati strabilianti e nettamente superiori alle attese.

I ricavi negli Stati Uniti sono cresciuti del +93% a/a e del +22% t/t, raggiungendo 1,076 miliardi di dollari. A livello complessivo, i ricavi totali si attestano a 1,407 miliardi di dollari, in aumento del +70% su base annua e del +19% su base trimestrale.

I dati del trimestre hanno battuto le guidance del management su quasi tutte le principali metriche e rafforzato le prospettive di crescita: per il 2026 la società prevede un incremento dei ricavi del +61%, valore superiore di circa 15 punti percentuali rispetto al consensus di mercato.

Analisi tecnica – Weekly & Daily

Sul daily si conferma una struttura correttiva ABC a zig-zag. Attualmente il prezzo sembra aver completato onda 3 di onda C, con un’estensione pari a 1,618 di onda 1, all’interno di un canale discendente ben definito.

Particolarmente rilevante l’incremento dei volumi durante la fase di discesa, elemento che rafforza la validità del movimento ribassista e ne aumenta la probabilità di prosecuzione fino alla zona 120-125 USD.

In aggiunta, si osserva un death cross imminente tra EMA 50 ed EMA 200, ulteriore segnale di deterioramento del quadro tecnico di breve-medio periodo.

Time frame weekly

Sul grafico settimanale si evidenzia la rottura dell’EMA 50, avvenuta in concomitanza con il ritracciamento del 50% di Fibonacci dell’intero movimento rialzista.

Il primo supporto è individuabile in area 61,8% di ritracciamento, zona che coincide anche con l’importante area volumetrica sempre in zona 120-125 USD.

Tuttavia, la vera area chiave rimane molto più in basso: l’EMA 200 weekly in area 78–85 USD, livello che coincide con il POC più rilevante dell’intero profilo volumetrico.

La rottura dei supporti dinamici, unita a indicatori in oversold ma ancora coerenti con trend ribassista, suggerisce ancora debolezza.

In assenza di un recupero deciso sopra la EMA 20 daily accompagnato da volumi, lo scenario resta favorevole alla continuazione della pressione ribassista nel breve termine.

WTI: AGGIORNAMENTO H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

EURUSD: AGGIORNAMENTO H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

NQ: AGGIORNAMENTO H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.