Future S&P 500. Attenzione, spazio per affondo fino a 6750pIl future S&P 500 su timeframe H4 ha appena rotto al ribasso l'area chiave di ritracciamento, confermando la debolezza del movimento rialzista precedente. La linea mediana del box giallo traccia precisamente il livello del 50% del ritracciamento dell'impulso rialzista recente, ora violato con decisione dai venditori.

Rottura del 50% Ritracciamento

Questa rottura segnala un'accelerazione ribassista, con il prezzo che ha abbandonato la zona di equilibrio rappresentata dal box giallo. Il movimento suggerisce che i compratori non sono riusciti a difendere il livello intermedio, aprendo spazio a ulteriori test al downside.

Spartiacque Critico a 6815

Il vero spartiacque diventa ora l'area dei 6815 punti, dove si posiziona l'order block attivato giovedì 18 dicembre 2025 alle ore 16:00. Si consiglia molta prudenza nel considerare questo livello come base solida per una ripartenza rialzista, data la sua natura speculativa in un contesto di momentum negativo.

Target Ribassista a 6750

Il volume profile rivela nodi di bassa attività più profondi intorno ai 6750 punti, che rappresentano il vero target del movimento ribassista in corso. Questa zona di vuoto volumetrico fungerà probabilmente da magnete per il prezzo, attirando ulteriore pressione vende fino al suo riempimento.

Analisi trend

U Unity software alla prova di due supporti chiaveBuon mercoledì 21 Gennaio e bentornati sul canale con un nuovo video contributo tecnico su Unity Software, titolo che seguiamo dai 21$ e che a oggi sta dando delle belle soddisfazioni e degli spunti molto interessanti da un punto di vista tecnico e formativo.

Analizziamo la price action e le strutture tecniche più rilevanti sul grafico a candele giornaliere.

Buona giornata e grazie per la vostra attenzione

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

RACE Ferrari non tiene i 300, ma lascia un gap sul settimanale..Buon mercoledì 21 Gennaio 2026 e bentornati sul canale con un aggiornamento tecnico sul titolo Ferrari.

Grafici a candele settimanali e giornaliere, aspettando un segnale dalle candele giapponesi che possa suggerire una potenziale inversione di tendenza.

Situazione delicata, da monitorare con attenzione

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

Comunque vada....Il triangolo sul grafico di btcusd che il prezzo ha disegnato nelle ultime settimane, pare voglia dirci che ci sarà da soffrire fino alla fine, nessuno qui pensa che sia facile, rimane il pattern che può essere validato in entrambe le direzioni anche se io spero sia quella rialzista. Prenderò atto di quello che dirà il prezzo perché alla fine il mercato ha sempre ragione, esso sa le cose prima di tutti noi e si tratta solo di azzeccare il trend giusto. Nel nostro caso ci sono due rotture non confermate, nel lato superiore e nel lato inferiore della figura. Se rompesse il lato superiore staremo sempre parlando di un ritracciamento(correzione) su intermedio fino a che il prezzo non supera il massimo storico, se invece il prezzo rompesse il lato inferiore le probabilità di un affondo e di una continuazione della tendenza intermedia, sarebbero evidenti. In questo momento vi esorto alla calma, perché quando c'è panico non si fanno buone operazioni, tenete fede alla vostra strategia e anche se scattasse uno stop, sappiate che poi il prezzo andrà verso il trend di fondo che rivelerà la sua vera direzione, al momento non sappiamo con certezza cosa il prezzo abbia intenzione di fare su lungo periodo, rimane al rialzo ma ci sono intermedio e medio in discussione. Ma ripeto, non la renderanno facile nemmeno agli orsi, quindi tappatevi le orecchie e non ascoltate le sirene o pifferai, senza paura di sbagliare andate avanti con la vostra strategia, giusta o sbagliata che sia, avrete più beneficio psicologico ad andare in balia delle onde emotive che ci sono in questo momento.

XAUUSD – Brian | Analisi Tecnica H2L'oro rimane costruttivo e continua a mantenere una struttura rialzista nonostante la forte volatilità di mercato di ieri sera. Il principale motore dietro i movimenti più ampi è stata la forte pressione di vendita nelle azioni statunitensi, che ha brevemente accelerato la domanda di beni rifugio e ha contribuito a supportare l'oro.

Dal punto di vista macro, le tensioni legate alla Groenlandia e la rinnovata retorica sui dazi hanno aumentato l'incertezza nei mercati. L'USD si è indebolito nel breve periodo, mentre l'EUR appare più esposto ai rischi geopolitici e di policy a medio termine. Questo contesto rimane generalmente favorevole per l'oro, soprattutto durante i ritracciamenti verso i livelli di supporto chiave.

Struttura Tecnica & Zone Chiave (H2)

Nella timeframe H2, l'XAUUSD sta ancora negoziando all'interno di un chiaro trend ascendente: il prezzo rispetta la linea di tendenza in rialzo e continua a formare massimi e minimi crescenti, confermando che i compratori rimangono al controllo della struttura primaria.

L'ultima gamba impulsiva ha lasciato diverse aree tecniche importanti:

Un Fair Value Gap (FVG) sotto il prezzo attuale, che potrebbe essere rivalutato se si sviluppa un ritracciamento tecnico.

La zona di ritracciamento di Fibonacci 0.618 a 4750–4755, allineata con la linea di tendenza in rialzo — un forte supporto di confluenza per uno scenario di pullback più profondo.

Un'area di domanda a breve termine intorno a 4812, adatta per pullback superficiali durante condizioni di forte momentum.

Finché il prezzo rimane sopra queste zone di domanda, la struttura rialzista a medio termine rimane intatta.

Liquidità & Aspettative Future

Verso l'alto, il mercato ha ancora spazio per espandersi verso i precedenti massimi e l'area di liquidità ATH. Qualsiasi pullback a breve termine, se si verifica, potrebbe semplicemente fungere da reset prima della continuazione — soprattutto mentre la volatilità macro rimane elevata.

Promemoria: le tendenze forti si muovono raramente in linea retta. Pause e ritracciamenti sono normali e spesso offrono una migliore partecipazione rispetto all'inseguire il prezzo ai massimi.

Pregiudizio di Trading

Pregiudizio primario: Acquista i pullback in linea con il trend; evita le entrate FOMO vicino al top.

Zone chiave da monitorare:

4812: zona di pullback superficiale / continuazione del momentum

4750–4755: pullback più profondo nella confluenza 0.618 + linea di tendenza

Timeframe di monitoraggio preferito: H1–H4 per ridurre il rumore

La gestione del rischio rimane critica data la sensibilità del mercato ai flussi di notizie e alle oscillazioni tra asset.

Fare riferimento al grafico allegato per una visione dettagliata della struttura, dell'FVG e delle zone di pullback chiave.

Segui il canale TradingView per ricevere aggiornamenti precoci e unisciti alla discussione sulla struttura di mercato e sulle idee di trading.

Dazi e volatilità mettono sotto pressione Wall StreetAbbiamo avuto un piccolo assaggio del 2025 già nei primi giorni del 2026, con le nuove minacce tariffarie del Presidente Trump che hanno provocato un brusco sell-off sui mercati all’inizio di questa breve settimana.

Nel frattempo, gli investitori erano anche in attesa dei risultati trimestrali di Netflix (NFLX), mentre la stagione degli utili entrava nel vivo.

Il Presidente degli Stati Uniti sembra determinato a fare pressione sulla questione Groenlandia, al punto da minacciare l’introduzione di un dazio del 10% sulle merci provenienti da otto Paesi della NATO a partire dal 1° febbraio, con un incremento fino al 25% dal 1° giugno.

La tempistica appare tutt’altro che casuale, considerando che la campagna di pressione si intensifica alla vigilia della sua partecipazione al World Economic Forum di Davos, in Svizzera. Trump parlerà domani mattina e incontrerà diversi leader mondiali e CEO. Restiamo in attesa.

Naturalmente, un mercato nervoso non aspetta gli sviluppi sulle Alpi. I principali indici hanno registrato un forte ribasso nella seduta di ieri, guidati dal NASDAQ, che ha perso il 2,39% (circa 561 punti) a 22.954,32.

L’S&P 500 è sceso del 2,06% a 6.796,86. Entrambi gli indici sono ora in territorio negativo da inizio anno, un fatto non trascurabile a distanza di circa venti giorni dall’inizio del 2026. Il Dow Jones ha lasciato sul terreno l’1,76% (circa 870 punti), chiudendo a 48.488,59.

Non assistevamo a un sell-off così improvviso da tempo, e non sorprende che le tensioni tariffarie ne siano state il principale catalizzatore. Detto questo, il movimento impallidisce rispetto alle perdite viste attorno al cosiddetto “Giorno della Liberazione” di aprile. In realtà, un mercato che ha corso così bene per mesi era probabilmente maturo per una correzione di una certa entità.

Ora l’attenzione si sposta sulla natura di questo movimento: semplice scossa temporanea o qualcosa di più strutturale? Nel frattempo, non mancano altri fattori in grado di catalizzare l’attenzione degli investitori.

Tra questi, i risultati di Netflix (NFLX), pioniere dello streaming e colosso dell’intrattenimento, pubblicati dopo la chiusura delle contrattazioni.

La società ha leggermente superato le attese sia in termini di utili sia di ricavi nel quarto trimestre, con il numero di abbonati che ha superato i 325 milioni. Netflix ha inoltre modificato la propria offerta per Warner Bros., trasformandola in un’operazione interamente in contanti.

Tuttavia, proprio come accaduto alle grandi banche la scorsa settimana, il mercato non si è mostrato particolarmente impressionato.

Al momento della stesura di questo commento, le azioni Netflix risultavano in calo di circa il 5% nel trading after-hours.

Anche Interactive Brokers (IBKR) scambia in territorio negativo dopo la chiusura, nonostante risultati superiori alle attese, mentre United Airlines (UAL) registra un rialzo superiore al 3% nelle contrattazioni serali.

Oltre agli sviluppi di Davos e alla reazione ai risultati di Netflix, nella giornata di domani sono attesi anche i report sugli utili di Johnson & Johnson (JNJ), Charles Schwab (SCHW) e Prologis (PLD). Senza dimenticare la possibilità di notizie impreviste, sempre pronte a influenzare un mercato già in uno stato di evidente tensione.

La volatilità e le improvvise “tape bomb” fanno parte del percorso degli investitori di Wall Street. Detto questo, una singola seduta non fa una tendenza. Serve pazienza: osserviamo come si svilupperà il resto della settimana.

Analisi SP500 fut al 21.01.2026Ribasso sostenuto ieri per il derivato americano in oggetto che raggiunge i primi target ipotizzati, il primo a 6850 e il secondo a 6800, questo ultimo non è stato ancora ben testato, infatti i prezzi hanno raggiunto i 6822 e poi sono ripartiti in un rimbalzo che li ha ripotati a testare i supporti rotti a 6850. A livello daily ci sono ancora spazi di discesa, anche fino a 6780. Vediamo l'intraday per veglio definire la struttura discendente:

L'intonazione a livello intraday rimane negativa e partendo dai massimi possiamo classificare 3 movimenti principali che abbiamo ipotizzato essere le prime 3 onde di un'onda A di grado superiore. Teoricamente dovremmo assistere ad un rimbalzo verso i 6900, ipotetica onda 4, e poi ancora ad un ribasso verso i 6800 per completare la prima onda A (a carattere impulsivo) di una ipotetica struttura correttiva. Momentaneamente gli indicatori supportano bene questa ipotesi.

Buon Trading

Agata Gimmillaro

Stellantis di nuovo sotto 9 euroStellantis settimanale

Non immaginavo di rivedere i prezzi sotto 9 euro. Adesso siamo di nuovo sul precedente range e guardando sul grafico l'occhio mi cade su nuovi minimi. E' un mio parere personale, spinto più da un'emotività che da un parere tecnico.

Ciò in cui potremmo fare affidamento è un'immediata reazione dei prezzi che ci dimostrerebbe che gli investitori sono pronti per difendere. Per ora non vedo tale reazione.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

XAUUSD – Grafico a 45 minuti: forte trend rialzista con segnale 1. Struttura di mercato e trend

XAUUSD si muove in un chiaro trend rialzista.

La linea di tendenza ascendente viene rispettata correttamente.

Presenza di massimi e minimi crescenti, che confermano la struttura rialzista.

Al momento non ci sono segnali evidenti di inversione.

2. RSI (14)

L’RSI è intorno a 75,8, in zona di ipercomprato.

Sono visibili divergenze ribassiste:

Il prezzo registra massimi più alti

L’RSI non conferma questi massimi

Questo indica un indebolimento del momentum, non un’inversione immediata.

Interpretazione:

Ipercomprato + divergenza = possibile correzione o fase laterale.

3. Awesome Oscillator (AO)

AO fortemente positivo (~88) → momentum rialzista solido.

Gli istogrammi iniziano a perdere forza, segnale di possibile esaurimento.

4. MACD (12,26)

MACD sopra la linea di segnale → bias rialzista

Istogramma positivo ma in diminuzione

Conferma il rallentamento graduale del movimento.

5. Azione del prezzo

Il prezzo resta al di sopra della trendline

I compratori mantengono il controllo

Entrare long in ritardo comporta rischio elevato

Bias operativo

Bias principale: Rialzista

Valido finché il prezzo resta sopra la linea di tendenza

Meglio cercare acquisti su pullback, non sui massimi

Zona di attenzione

RSI > 75

Divergenze presenti

→ Possibile consolidamento o correzione

Scenario ribassista (solo con conferma)

Chiusura decisa sotto la trendline

RSI sotto 60

NEXI dove può finire il ribasso?NEXI: non si arresta il trend al ribasso.

Il titolo potrebbe entrare ora in "modalità" panic. Ciò potrebbe comportare un'alta sensibilità alle notizie con forti rialzi o ribassi. I volumi sono crescenti e indicano che l'attenzione degli investitori è elevata.

Sparo un numero... 3.20 euro

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

Bitcoin di nuovo nel RangeBitcoin Weekly: come nel precedente appunto, ritengo che la figura si completerà con un nuovo minimo di periodo sotto il range attuale.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

XAUUSD (H4) – Piano LiamLe correnti macro rimangono favorevoli, ma il prezzo è esteso | Reagisci al trading, non alle emozioni

Breve riassunto

L'oro rimane sostenuto da un forte contesto macro:

📌 Probabilità di mantenimento della Fed a gennaio: 95% → USD/rendimento limitati.

📌 La tensione geopolitica (il Cremlino elogia Trump su Groenlandia, crepe nella NATO) aumenta la domanda di beni rifugio.

Tecnicamente, il prezzo è spinto aggressivamente nel territorio di espansione superiore.

In questa fase, il vantaggio è nel trading reattivo a livelli chiave, non nel perseguire la forza.

Contesto macro (perché la volatilità rimane elevata)

Con la Fed molto probabile nel mantenere i tassi a gennaio, i mercati sono altamente sensibili ai cambiamenti di USD e rendimento.

Il crescente rumore geopolitico mantiene l’oro in aumento, ma aumenta anche il rischio di picchi guidati da titoli e sweep di liquidità.

➡️ Conclusione: il bias direzionale è secondario rispetto alla qualità dell'esecuzione. Livelli di trading + conferma solo.

Vista tecnica (H4 – basata sul grafico)

L'oro sta negoziando all'interno di un canale ascendente, attualmente esteso verso l'espansione di Fibonacci superiore.

Livelli chiave su cui concentrarsi:

✅ Fibonacci di vendita principale / cima della onda: 4950 – 4960

✅ Zona di reazione onda B / di vendita: 4825 – 4835

✅ Entrata di acquisto / supporto della struttura: 4730 – 4740

✅ Liquidità sul lato vendita: 4520 – 4550 (sotto la struttura)

Il prezzo è esteso sopra il centro del canale — condizioni in cui i ritracciamenti e le rotazioni sono statisticamente più probabili rispetto a una continuazione pulita.

Scenari di trading (stile Liam: negozia il livello)

1️⃣ Scenari di VENDITA (priorità – trading reattivo)

A. VENDERE all'espansione di Fibonacci (idea principale)

✅ Zona di vendita: 4950 – 4960

SL: sopra il massimo / espansione fib

TP1: 4830

TP2: 4740

TP3: 4550 (se il momentum accelera)

Logica: Questa è un'area di esaurimento allineata con il completamento dell'onda e l'espansione fib — ideale per prendere profitto e rotazione media, non per inseguire la tendenza.

B. VENDERE la reazione onda B

✅ Vendere: 4825 – 4835

Condizione: chiara reiezione / struttura ribassista su M15–H1

TP: 4740 → 4550

Logica: Zona classica di onda correttiva. Buona per vendite tattiche all'interno di una struttura volatile più ampia.

2️⃣ Scenari di ACQUISTO (secondario – solo su reazione)

ACQUISTARE al supporto strutturale

✅ Zona di acquisto: 4730 – 4740

Condizione: tenere + reazione rialzista (HL / reiezione / MSS su TF più bassi)

TP: 4825 → 4950 (scalare fuori)

Logica: Questa è una zona chiave di inversione all'interno del canale ascendente. ACQUISTARE solo se il prezzo dimostra accettazione — niente acquisti a casaccio sui ribassi.

Note chiave (controllo del rischio)

Il mercato è esteso → aspettati rotture false e ritracciamenti bruschi.

Evita ingressi a metà tra i livelli.

Riduci le dimensioni durante i titoli geopolitici.

Conferma > previsione.

Qual è la tua mossa:

vendere l'estensione di fib a 4950, o aspettare una reazione pulita a 4730–4740 prima di rivalutare?

— Liam

Gold 4.9 smashed. Who’s next? ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

e via cosi scalata verso il Milione

oggi ancora una giornata priva di news. il giorno cruciale sarà giovedi.

Donald Trump dovrebbe parlare al World Economic Forum oggi,

dopo aver creato la più grande crisi dell’alleanza transatlantica degli ultimi decenni con la questione Groenlandia.

Ma il suo arrivo in Svizzera potrebbe slittare.

L’Air Force One è rientrato a Washington per quello che la Casa Bianca ha definito un “problema elettrico minore”.

👉 Di fatto, il discorso di Trump oggi è molto probabilmente rinviato.

Il possibile rinvio del discorso è il prossimo vero catalizzatore.

Tutto il resto è rumore.

verso i 5k finche morte non ci separi!

ci vediamo oggi in live!

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Yen e tassi giapponesi: la BoJ interverrà?I rendimenti dei titoli di Stato giapponesi hanno continuato la loro forte ascesa, mentre la politica fiscale del governo giapponese suscita preoccupazioni in un Paese in cui il debito pubblico supera il 250% del PIL. Parallelamente, lo yen giapponese (JPY) si mantiene su livelli molto bassi sul mercato dei cambi, livelli che in passato hanno già portato a interventi delle autorità giapponesi.

È importante tenere a mente due elementi fondamentali:

• È il governo giapponese a decidere un intervento sul mercato dei cambi, mentre la banca centrale (BoJ) ne cura l’esecuzione.

• Per quanto riguarda un’eventuale azione volta a contenere la salita dei tassi di interesse, la decisione e l’intervento spettano esclusivamente alla banca centrale, in quanto rientrano nella politica monetaria.

L’aumento dei tassi di interesse giapponesi è entrato in una fase quasi verticale, che potrebbe rappresentare un rischio significativo per la sostenibilità del debito pubblico. Allo stesso tempo, la debolezza dello yen (trend rialzista dell’USD/JPY) comporta un rischio elevato di inflazione importata e penalizza l’attrattività del Paese per gli investimenti internazionali.

Nel complesso, questi fattori fondamentali rendono sempre più probabile un intervento delle autorità giapponesi per rallentare la salita dei tassi e sostenere lo yen, soprattutto mentre l’USD/JPY si avvicina al livello di 162. Le precedenti operazioni della Bank of Japan hanno avuto un impatto ribassista significativo sull’USD/JPY.

Tuttavia, è essenziale distinguere tra la probabilità di un intervento e la sua reale efficacia. Sul mercato obbligazionario, la Bank of Japan si trova oggi in una posizione delicata. Dopo anni di controllo della curva dei rendimenti e acquisti massicci di titoli di Stato, il suo bilancio rimane estremamente elevato, limitando il margine di manovra senza compromettere la credibilità del processo di normalizzazione monetaria avviato. Un intervento troppo aggressivo per contenere i rendimenti a lungo termine potrebbe essere interpretato come un ritorno mascherato al controllo dei tassi, inviando segnali contraddittori ai mercati.

Anche sul mercato dei cambi la situazione è complessa. Un livello di USD/JPY vicino a 160–162 rappresenta chiaramente una zona di stress politico e sociale, poiché accentua l’aumento dei prezzi delle importazioni, in particolare di energia e alimentari. Tuttavia, finché la debolezza dello yen viene percepita come una conseguenza diretta dei differenziali di tasso con gli Stati Uniti e non come un movimento disordinato, le autorità esitano a intervenire ripetutamente. Le esperienze passate mostrano che tali interventi hanno avuto soprattutto effetti di breve periodo, senza modificare in modo duraturo il trend di fondo.

Un altro elemento chiave riguarda il carry trade in yen. La combinazione di tassi giapponesi in forte rialzo e di uno yen persistentemente debole aumenta il rischio di un rapido smantellamento di queste posizioni su scala globale. Uno scenario del genere potrebbe generare una forte volatilità sui mercati azionari, obbligazionari e valutari, ben oltre il Giappone. È proprio questo rischio sistemico che potrebbe spingere la BoJ a intervenire in modo mirato qualora i movimenti di mercato diventassero troppo rapidi o disordinati.

In sintesi, un intervento rimane possibile ma condizionato. Sui tassi, la BoJ interverrebbe solo per preservare la stabilità finanziaria, non per difendere un livello specifico. Sullo yen, il governo potrebbe agire se la soglia psicologica di 160–162 JPY venisse superata in modo caotico. In entrambi i casi, il messaggio sarebbe chiaro: contenere gli eccessi senza mettere in discussione la transizione verso un regime monetario più normalizzato.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

XAUUSD – Prospettive Tecniche H2XAUUSD – Prospettive Tecniche H2: Il Ritrazione Costruisce Valore Prima della Prossima Espansione | Lana ✨

L'oro continua a negoziare all'interno di una forte struttura rialzista nel timeframe H2. Il recente rally è stato chiaramente impulsivo, e il movimento attuale sembra essere un pullback tecnico per riequilibrare la liquidità, non una inversione di tendenza.

📈 Struttura di Mercato e Contesto di Tendenza

XAUUSD rimane rialzista, con la struttura di massimi crescenti / minimi crescenti ancora intatta. Il prezzo rispetta anche la trendline ascendente, che ha agito come supporto dinamico chiave durante questo trend rialzista.

La sequenza attuale si allinea bene con un classico ciclo rialzista:

Impatto → Pullback → Continuazione.

Finché il supporto strutturale regge, il bias principale di Lana rimane: COMPRARE con la tendenza, non vendere contro di essa.

🔍 Zone Tecniche Chiave e Aree di Valore

Buy POC (Zona di Valore): 4764 – 4770

Questa area si allinea con un nodo ad alto volume (POC/VAH) e la trendline crescente, rendendola una forte zona di valore per opportunità di acquisto durante le correzioni.

Resistenza a breve termine: 4843

Un livello chiave che deve essere ri-accettato per confermare la prossima gamba di continuazione.

Zona di reazione psicologica: 4900

Probabilmente produrrà esitazione, presa di profitto o volatilità a breve termine.

Obiettivi di espansione superiori:

5000 e potenzialmente l'estensione Fibonacci 2.618, dove la liquidità a timeframe superiori potrebbe riposare.

🎯 Piano di Trading (Basato sulla Struttura H2)

✅ Scenario Primario: COMPRARE il Pullback

Ingresso buy:

👉 4766 – 4770

Lana preferisce impegnarsi solo se il prezzo pullback nella zona POC e mostra conferma rialzista su H1-H2 (mantenimento della trendline, chiaro rimbalzo / reiezione di prezzi inferiori).

Stop Loss:

👉 4756 – 4758

(Posizionato ~8-10 punti sotto l'ingresso, sotto la zona POC e sotto la trendline ascendente)

🎯 Obiettivi di Take Profit (Uscite Scalate)

TP1: 4843

Prima resistenza — scala profitti parziali e riduci il rischio.

TP2: 4900

Livello psicologico — aspettati possibili reazioni.

TP3: 5000

Obiettivo psicologico principale e traguardo di espansione.

TP4 (estensione): 5050 – 5080

Potenziale estensione Fibonacci 2.618 / zona di liquidità a timeframe superiori.

L’approccio di Lana è scalare verso gli obiettivi, poi proteggere la posizione gestendo il rischio (ad esempio, spostando SL a pareggio una volta che il prezzo conferma la continuazione).

🌍 Contesto Macro (Breve)

L'oro rimane sostenuto dal suo ruolo di bene rifugio e asset di riserva strategica nel contesto di continua incertezza geopolitica e finanziaria. I recenti titoli che evidenziano l'aumento del valore delle grandi riserve di oro rafforzano che la domanda istituzionale per l'oro come copertura a lungo termine rimane attiva, il che supporta il bias rialzista a medio termine.

🧠 Opinione di Lana

Questo è un pullback all'interno di una tendenza rialzista, non una inversione ribassista.

Lana si concentra sull'acquistare a valore, non sull'inseguire massimi.

Rimani paziente, negozia la struttura e lascia che il prezzo entri nella tua zona.

✨ Rispetta la tendenza, rimani disciplinato e lascia che il mercato venga ai tuoi livelli.

MDLZNASDAQ:MDLZ : Riprendersi dalla crisi del cacao

Mondelez ha dovuto affrontare una tempesta perfetta nel 2025:

i prezzi record del cacao e i nuovi dazi hanno ridotto gli utili operativi del 40-55% nei mercati principali.

Il flusso di cassa libero (FCF) è sceso a 1,24 miliardi di dollari a causa dell'aumento dei costi di inventario.

Potere di determinazione dei prezzi e fedeltà al marchio

Nonostante lo shock dei prezzi, l'azienda è riuscita ad aumentare i prezzi dell'8,7% nell'ultimo trimestre. I consumatori non rinunciano alla loro dose di Oreo e Cadbury, a dimostrazione dell'immenso valore del marchio.

Efficienza basata sull'intelligenza artificiale

In collaborazione con Accenture, Mondelez ha integrato strumenti di intelligenza artificiale che stanno riducendo i costi di marketing del 30-50%. Ci si aspetta che questi "frutti di efficienza" aumentino i profitti nei bilanci del 2026.

Asian Growth Engine

🔎

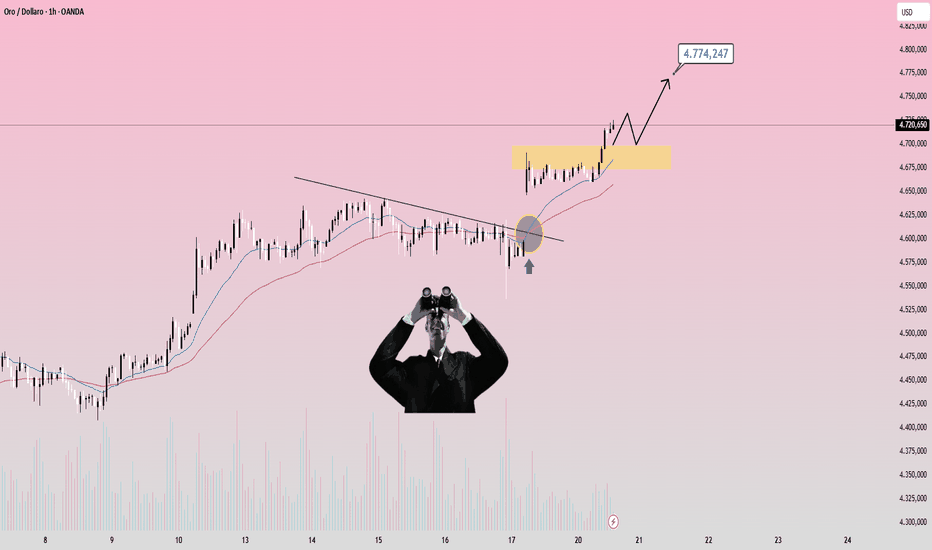

Pattern XAU - Momentum rialzista consolidatoL'oro ha decisamente rotto la trendline discendente, mantenendosi al di sopra dell'EMA → la struttura rialzista è nuovamente confermata.

Il pullback dopo il breakout è di natura tecnica e non ha ancora interrotto il momentum principale.

Scenario principale:

Il prezzo si consolida al di sopra della zona di domanda (riquadro giallo)

Mantiene 4.680-4.700 → potenziale per un movimento rialzista esteso

Obiettivo superiore: intorno a 4.774

👉 Pensi che l'oro si stia preparando per un altro breakout o abbia bisogno di più tempo per consolidarsi? Sei d'accordo o no?

XAU (3H) – Il flusso di cassa supporta ancora il trend rialzistaQuando la correzione si ferma solo al supporto, spesso il grande trend non è finito.

XAUUSD continua a muoversi all'interno di un chiaro canale di prezzo rialzista, suggerendo che la struttura rialzista a medio termine rimane intatta.

La correzione più recente ha assorbito la forza di vendita nella zona di supporto del canale, lasciando la zona FVG non completamente riempita, riflettendo che il flusso di cassa è ancora pronto a partecipare quando il prezzo si ritira nella zona bassa.

L'RSI è rimasto al di sopra della soglia neutrale e ha registrato un rimbalzo, dimostrando che lo slancio rialzista si sta consolidando, senza che siano apparsi chiari segnali di distribuzione.

Se il prezzo continua a mantenere l'attuale zona di accumulazione, XAUUSD può estendere il suo rialzo fino all'area 4760, corrispondente al limite superiore del canale dei prezzi.

Qual è il tuo punto di vista? D'accordo o in disaccordo?

BTC (3H) – Rottura confermata, pressione in caloQuando la struttura si rompe e il pullback è debole, il mercato spesso sceglie di continuare il trend.

Struttura dei prezzi

BTC è entrato nel canale discendente dei prezzi, creando allo stesso tempo un forte spostamento, rompendo la precedente zona di equilibrio.

I pullback dopo il crollo si sono fermati solo al FVG sopra, dimostrando che la forza d'acquisto non era sufficiente per riportare il prezzo alla vecchia struttura.

L'RSI è sceso ben al di sotto della zona neutrale e non sembra ancora divergere, riflettendo che lo slancio ribassista è ancora sotto controllo.

Se la forza di vendita continua, è probabile che BTC estenda il suo declino all'area intorno a 90.500, dove il flusso di cassa potrebbe iniziare a reagire.

Note di mercato

In un contesto di struttura rotta, la strategia preferita è ancora quella di osservare la reazione dei prezzi nella zona di ripresa, invece di aspettarsi un'inversione anticipata.

EUR/USD: Rimbalzo Epico da 1.1592 - +130 Pips in 48 Ore!EUR/USD: RIMBALZO STORICO! Da 1.1592 a 1.1725 - +133 Pips in 2 Giorni

Dopo il perfetto centramento del target 1.1592, il cross ha effettuato un rimbalzo epico di 133 pips in sole 48 ore, dimostrando la potenza dei livelli psicologici e la nostra capacità di identificare turning point critici!

📊 BILANCIO DEL RIMBALZO EPICO:

🎯 Punto di partenza: 1.1592 (target centrato)

📈 Massimo raggiunto: 1.1726 (+134 pips)

📍 Situazione attuale: 1.1725 (consolidamento)

⚡ Velocità: 2 giorni per completare il rimbalzo

🎯 ANALISI DEL RIMBALZO COMPLETO:

FASI DEL MOVIMENTO:

🚀 Fase 1: Rimbalzo immediato da 1.1592 a 1.1642 (+50 pips)

📈 Fase 2: Accelerazione attraverso 1.1670

💥 Fase 3: Breakout 1.1700 con volume

Fase 4: Consolidamento su 1.1725

LIVELLI CHIAVE POST-RIMBALZO:

SCENARIO BULLISH (Continuazione):

🎯 Target 1: 1.1740-1.1744 (resistenza immediata)

🎯 Target 2: 1.1764-1.1770 (test massimi recenti)

🎯 Target 3: 1.1800-1.1805 (livello psicologico)

✅ Conferma: Chiusura sopra 1.1730

SCENARIO BEARISH (Correzione):

🛡️ Supporto 1: 1.1707-1.1710 (immediato)

🛡️ Supporto 2: 1.1693-1.1695 (zona forte)

🛡️ Supporto 3: 1.1670-1.1675 (ex resistenza)

✅ Conferma: Chiusura sotto 1.1720

📈 INDICATORI POST-RIMBALZO:

📊 Volume: Picco sul breakout 1.1700 (+60%)

⚖️ RSI: 68 (rialzista ma non ipercomprato)

🚀 Momentum: MACD bullish forte

💰 Sentiment: Da estrema paura a moderato ottimismo

📚 DIDATTICA: TRADING I RIMBALZI EPICI

Rimbalzi di 100+ pips in 48 ore offrono lezioni preziose:

MOMENTUM IDENTIFICATION: RSI < 30 + divergenza positiva = setup forte

VOLUME CONFIRM: Primo movimento con volume sopra media

LEVEL BREAKS: Ogni livello psicologico rotto aggiunge momentum

PROFIT MANAGEMENT: Scalare le uscite su livelli chiave

💡 LA MIA STRATEGIA OPERATIVA:

"Long da 1.1600, primo take profit a 1.1670, secondo a 1.1720. Stop ora a 1.1690"

🔥 PERFORMANCE RECORD AGGIORNATA:

Trade 2026: 4/4 vincenti (100% win rate)

Pips gennaio: 310+ catturati (nuovo record mensile)

Pips totali: 690+ (crescita esponenziale)

Accuracy globale: 97% su 24+ analisi

⚡ INSIGHT STATISTICO EPICO:

"Rimbalzi da livelli psicologici hanno il 55% di probabilità di raggiungere +100 pips in 3 giorni"

#EURUSD #ForexTrading #TechnicalAnalysis #EpicBounce #MomentumTrading #TradingIdeas #Forex #PriceAction #TradingSignals #RiskManagement #FinancialMarkets #TradingEducation

Il GOLD ha della liquidità da recuperare.Il prezzo dell’ORO continua oggi la sua salita e si avvicina sempre di più alla zona chiave dei 5.000. Si nota che il prezzo lascia dietro di sé due candele la cui liquidità non è stata ancora recuperata, il che è molto interessante.

Il prezzo potrebbe quindi, nelle prossime ore, andare a SWEEP questi due LOWS per poi lavorare sulla zona degli 0,5 di FIBO e sull’OB, così da poter rimbalzare al rialzo e continuare la sua ascesa verso i 5.000.