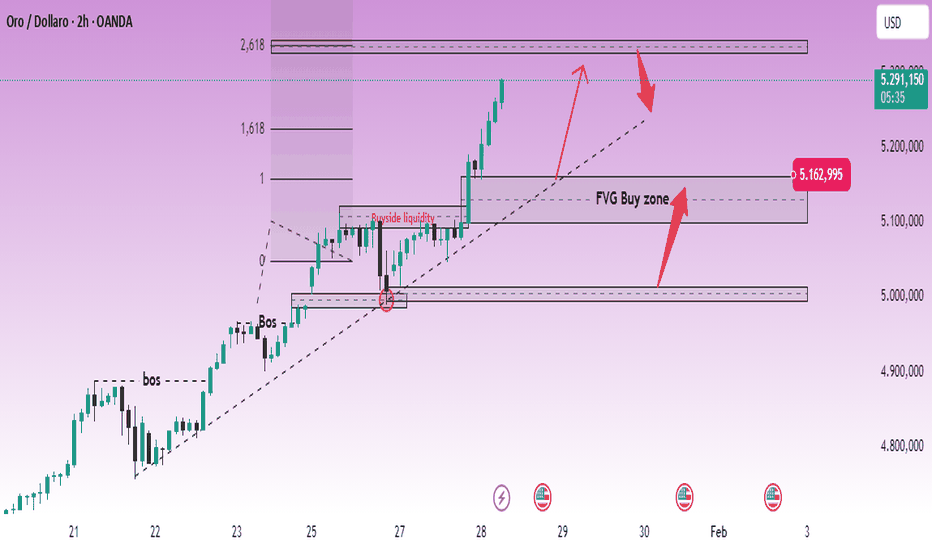

XAU (1H) – Viene mantenuta la velocità aumentataIl prezzo si sta muovendo in un chiaro canale ascendente, la struttura più alta - più alta è ancora valida.

Le correzioni precedenti sono state ben assorbite a domanda/FVG, mostrando un flusso di cassa di acquisto attivo.

Attualmente, l'oro continua a rompere e mantenere la zona di accumulazione, confermando che il trend rialzista non è stato interrotto.

Dai priorità allo scenario di acquisto in base al trend, aspettandoti che il prezzo espanda il suo range e si sposti fino all'area di $ 5.390, come mostrato nel grafico.

👉 Solo quando il prezzo di chiusura della candela rompe il canale ascendente lo scenario rialzista verrà invalidato.

Analisi trend

Panoramica dettagliata, il prezzo si sta dirigendo verso i 5.500ORO: Panoramica dettagliata, il prezzo si sta dirigendo verso i 5.500 dollari?

Dopo l'aumento del prezzo, stiamo assistendo a un forte movimento rialzista. La nostra precedente analisi di oggi non ha funzionato del tutto, ma questa indica due aree chiave in cui il prezzo potrebbe invertire la rotta. La prima zona è probabilmente quella di ingresso migliore, poiché il mercato aprirà con un gap up e lo colmerà prima di proseguire. Un obiettivo di profitto di 5.500 dollari sembra piuttosto promettente.

Analisi SP500 fut al 28.01.2026Ulteriore rialzo per il derivato americano, in oggetto, nella seduta di ieri. Anche dopo l'apertura le quotazioni generano un ulteriore massimo assoluto a 7043. Da area 7040-7050 ci aspetteremmo un ritracciamento, un ulteriore abc che potrebbe riportare i prezzi verso 6960 come prima onda correttiva (A).

Anche a livello intraday l'impostazione tecnica mostra buone probabilità di correzione, dai livelli sopra indicati, in quanto i prezzi hanno fatto un pullback sul lato inferiore del cuneo e gli indicatori mostrano un buon ipercomprato.

Buon Trading

Attenzione a un calo del prezzo dell'oro.

I. Visione di base

Il trend rialzista dell'oro rimane forte, con i prezzi che raggiungono ripetutamente nuovi massimi storici. Il mercato è supportato da molteplici fattori favorevoli (domanda di beni rifugio, aspettative sulle politiche di Trump, prospettive di allentamento della Federal Reserve), ma è necessaria cautela contro i rischi di calo tecnico dovuti al sentiment surriscaldato a livelli elevati. L'approccio raccomandato è quello di concentrarsi sugli acquisti durante i ribassi, evitare di inseguire i rally e implementare rigorosamente la gestione del rischio.

II. Analisi tecnica

Tendenza giornaliera: Martedì, l'oro ha chiuso con un'ombra superiore leggermente lunga e una solida candela rialzista, rompendo decisamente i massimi storici, a indicare che il momentum rialzista rimane dominante.

Livelli chiave:

Resistenza superiore: $ 5.300-$ 5.320 (prossimo obiettivo chiave/barriera psicologica).

Supporto inferiore:

Supporto primario: $ 5.240-$ 5.230 (linea di demarcazione rialzista-ribassista di breve termine).

Supporto Core: $ 5.150 (livello pivot) e $ 5.130 (forte supporto).

Prospettive a breve termine: il trend rimane rialzista, ma è possibile un pullback tecnico dopo rally consecutivi. Se un pullback si mantiene al di sopra della zona di supporto $ 5.130-$ 5.150, è probabile che il trend rialzista continui.

III. Fattori fondamentali

Fattori rialzisti:

Domanda persistente di beni rifugio: le incertezze geopolitiche ed economiche stanno spingendo i capitali verso l'oro.

Aspettative sulle politiche di Trump: le dichiarazioni politiche correlate stanno causando volatilità del mercato e rafforzando l'attrattiva dell'oro come bene rifugio.

Prospettive sulla politica monetaria della Federal Reserve: le aspettative del mercato di politiche monetarie accomodanti sono favorevoli per gli asset non rendibili come l'oro.

Avvertenze sui rischi:

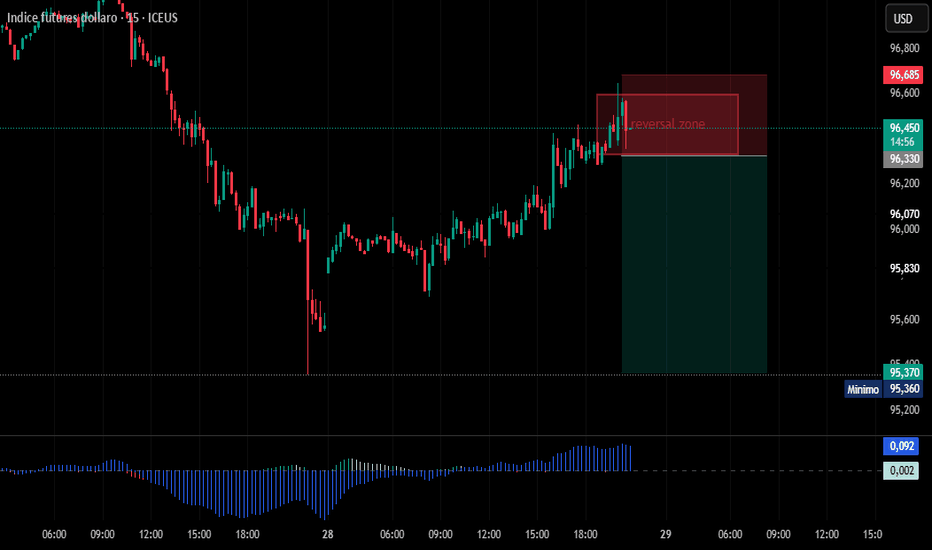

Un potenziale rimbalzo del dollaro statunitense potrebbe esercitare una pressione a breve termine.

Il sentiment del mercato è a livelli elevati e un eccessivo ottimismo potrebbe amplificare i rischi di pullback.

IV. Strategia di trading

Strategia rialzista (approccio primario):

Zone di ingresso: cercare di acquistare sui pullback vicino a $ 5.240-$ 5.230 in caso di stabilizzazione; se si verifica un ritracciamento più profondo a $ 5.150-$ 5.130 con un forte supporto, considerare l'aumento delle posizioni lunghe.

Posizionamento dello stop loss: impostare gli stop a $ 20-$ 30 al di sotto del livello di ingresso (ad esempio, per una posizione lunga a $ 5.250, impostare lo stop loss a $ 5.220).

Obiettivi: obiettivo iniziale a $ 5.300, con ulteriore rialzo verso $ 5.320 e oltre in caso di breakout.

Avvertenze sui rischi:

Evitare di inseguire posizioni lunghe vicino ai massimi storici e ridurre la frequenza delle operazioni lunghe.

Prestare attenzione ai rischi di rapidi ribassi mercoledì e giovedì a causa della decisione della Federal Reserve sui tassi di interesse e dei cambiamenti nel sentiment del mercato.

Strategia ribassista (approccio secondario cauto):

Considerare la possibilità di andare short solo se i prezzi salgono verso l'area 5.300-5.320 dollari e mostrano chiari segnali di rigetto (ad esempio, lunghe ombre superiori, pattern engulfing ribassisti). Eseguire con posizioni leggere e uscite rapide.

V. Eventi chiave e controllo del rischio

Decisione sui tassi di interesse della Federal Reserve (sessione USA): si prevede che i tassi rimarranno invariati. Concentrarsi sulle osservazioni del Presidente Powell in merito alle prospettive di politica monetaria, poiché qualsiasi lieve cambiamento potrebbe innescare una significativa volatilità del mercato.

VI. Riepilogo

La struttura rialzista a medio-lungo termine per l'oro rimane intatta, ma gli indicatori tecnici a breve termine sono in territorio di ipercomprato, aumentando i rischi di inseguire i rally. Si consiglia di attendere pazientemente i pullback verso le zone di supporto chiave ($ 5.240-$ 5.230 o $ 5.150-$ 5.130) prima di aprire posizioni lunghe, con stop loss rigorosi. Gli obiettivi sono fissati tra $ 5.300 e $ 5.320. Se i prezzi superano direttamente i $ 5.300, si consiglia di entrare con cautela in caso di pullback confermato. Mantenere la flessibilità nel trading e proteggersi dalla volatilità inversa innescata da eventi importanti.

ES GEX Intraday AnalysysREGIME: Mean-Reverting (spot above zero gamma)

BIAS: BULLISH LEAN — The concentration of call wall resistance above spot tends to dampen upward movement, but positive sentiment and vol support may encourage bullish activity.

STRUCTURAL CONTEXT

Spot is currently trading in positive gamma territory, suggesting dealers may dampen price moves by selling into rallies and buying dips. The presence of significant call walls above the current price, particularly between 7035.42 and 7080.42, indicates potential resistance levels where dealers may increase short positions. This configuration tends to create a choppy, range-bound environment.

UNLIKE BEARISH SHIFT SCENARIO

A sustained move BELOW 6949.87, the zero gamma level, would likely shift the regime to trend-following.

EXPECTED RANGE: 6968.10 — 7100.90 (based on GVI Expected Move)

XAUUSD – Brian | Outlook Tecnico M45— Gli acquirenti sono ancora in controllo sopra 5.200

L'oro continua a scambiare saldamente sopra la soglia dei 5.000, con il movimento dei prezzi che conferma una forte accettazione bullish a livelli più elevati. Sul timeframe M45, il mercato rimane in una fase di espansione, supportato da un volume di acquisti aggressivo e aree di valore ben difese.

Le condizioni attuali suggeriscono che gli acquirenti sono ancora in controllo, con i ritracciamenti che vengono assorbiti piuttosto che venduti. Questo comportamento caratterizza tipicamente un ambiente di forte tendenza piuttosto che una fase di distribuzione.

Contesto Macro (Panoramica Breve)

Da una prospettiva fondamentale, il posizionamento istituzionale rimane stabile, senza segni di de-risking difensivo nonostante l'oro scambi a massimi record. Allo stesso tempo, il mercato rimane sensibile agli eventi macro imminenti, che potrebbero introdurre volatilità a breve termine ma finora non hanno alterato il bias bullish più ampio.

Finché l'incertezza persiste e l'appetito per il rischio oscilla, l'oro continua a beneficiare del suo ruolo di copertura strategica.

Struttura di Mercato e Contesto del Volume (M45)

La struttura attuale su M45 rimane costruttiva:

Il prezzo sta mantenendo sopra la trendline ascendente.

Il volume di acquisti rimane elevato, indicando una forte domanda e una ridotta disponibilità a vendere.

I ritracciamenti continuano a svilupparsi in modo correttivo piuttosto che in cali impulsivi.

In forti tendenze, un alto volume combinato con retracements superficiali spesso segnala continuazione piuttosto che esaurimento.

Zone Tecniche Chiave da Monitorare

Sulla base della struttura del grafico e del profilo di volume, diverse zone emergono:

Zona di Reazione al rialzo

5.385: Un'area di resistenza e di estensione principale dove il prezzo potrebbe fermarsi, consolidarsi o reagire prima di decidere la prossima gamba direzionale.

Supporto di Valore Primario

POC + VAH: 5.243 – 5.347

Questa è la zona più critica per la continuazione. L'accettazione e il mantenimento all'interno di questo intervallo rafforzerebbero la struttura bullish.

Supporto Secondario

VAL: 5.163 – 5.168

Un ritracciamento più profondo in questa zona sarebbe ancora considerato correttivo finché il prezzo si stabilizza e riconquista valore.

Supporto Strutturale Più Profondo

POC: 5.086 – 5.091

Questo livello rappresenta un valore più ampio e probabilmente entrerà in gioco solo durante una volatilità elevata.

Aspettative Future e Bias

Bias primario: Continuazione bullish mentre il prezzo rimane sopra le zone di valore

I ritracciamenti sono attualmente considerati opportunità di ri-accumulo piuttosto che inversione di tendenza.

Si prevede volatilità a breve termine, ma la struttura rimane il punto di riferimento chiave piuttosto che singole candele.

Le forti tendenze raramente si muovono in linee rette. La capacità dell'oro di mantenere valore durante le pause continua a sostenere il caso per ulteriori aumenti.

Fai riferimento al grafico allegato per una vista dettagliata delle aree di valore, della struttura della tendenza e dei percorsi previsti.

Segui il canale TradingView per ricevere aggiornamenti sulla struttura in anticipo e unirti alla discussione sui livelli chiave del mercato.

XAUUSD – Prospettiva Tecnica M45XAUUSD – M45 Prospettiva Tecnica: Forte Momentum, Ora Osserva le Reazioni di Liquidità | Lana ✨

L'oro è salito sopra $5,250, estendendo la sua corsa rialzista con forte momentum. L'azione del prezzo rimane costruttiva, ma man mano che il mercato si approfondisce nel territorio premium, le reazioni di liquidità diventano più importanti del mero momentum.

📈 Struttura di Mercato e Azione dei Prezzi

L'oro continua a essere scambiato all'interno di un canale ascendente ben definito, confermando una forte struttura rialzista.

Numerosi punti di BOS (Break of Structure) sul grafico evidenziano il persistente controllo degli acquirenti.

L'ultima gamba rialzista è stata aggressiva, indicando acquisti guidati dal momentum, ma aumentando anche la probabilità di reazioni a breve termine.

Ai livelli attuali, il mercato è esteso sopra il valore, il che spesso precede una consolidazione o un ritracciamento controllato.

🔍 Zone Tecniche Chiave su M45

Zona di Offerta Superiore / Zona di Reazione: 5280 – 5310

Questa area rappresenta una zona premium dove il prezzo potrebbe affrontare prese di profitto o sweep di liquidità prima di scegliere una direzione.

Supporto Immediato (Zona Mediana del Canale / Zona di Retest): 5200 – 5220

Un'area chiave dove il prezzo potrebbe ritirarsi e tentare di mantenere la struttura.

Zona di Liquidità Forte sul Lato Vendita: intorno a 5050

Segnata chiaramente sul grafico, questo è un livello più profondo dove la liquidità è ferma e dove potrebbero emergere reazioni di acquirenti più forti se il ritracciamento si estende.

Finché il prezzo rimane all'interno del canale, il bias rialzista più ampio rimane intatto.

🎯 Scenari di Trading

Scenario 1 – Estensione con Cautela:

Se il prezzo continua a salire nella zona 5280–5310, aspettati una maggiore volatilità e potenziali rifiuti a breve termine. Quest'area è più adatta per la gestione del rischio e l'osservazione, non per inseguire aggressivamente.

Scenario 2 – Ritracciamento Sano (Preferito):

Un ritracciamento verso 5200–5220 consentirebbe al prezzo di riequilibrare la liquidità mantenendo la struttura. Mantenere questa zona supporta la continuazione all'interno del canale.

Scenario 3 – Sweep di Liquidità Più Profondo:

Se la volatilità si espande, potrebbe verificarsi un movimento verso la zona di liquidità sul lato vendita ~5050 prima che si sviluppi una gamba di continuazione più forte.

🌍 Contesto di Mercato (Breve)

Il forte movimento dell'oro sopra $5,250 riflette una domanda continua per asset di rifugio sicuro in mezzo a persistenti incertezze macro e geopolitiche. Forti guadagni giornalieri rinforzano il sentiment rialzista, ma tali movimenti verticali tendono anche ad attirare prese di profitto a breve termine, rendendo struttura e livelli di liquidità critici.

🧠 Opinione di Lana

Il trend è rialzista, ma non ogni movimento rialzista è un acquisto. A livelli estesi, Lana si concentra su come il prezzo reagisce nelle zone di liquidità, non sull'inseguire il momentum.

✨ Rispetta la struttura, sii paziente vicino agli estremi e lascia che il mercato venga ai tuoi livelli.

SANA🧬 Sana Biotechnology: Riscrivere le regole della medicina con cellule ingegnerizzate

NASDAQ:SANA è un'azienda ambiziosa nel settore biotecnologico, che mira a trasformare l'assistenza sanitaria attraverso l'ingegneria cellulare avanzata. Ecco perché sta catturando l'attenzione degli investitori:

Fattori chiave della crescita

Svolta nel diabete: il principale catalizzatore dell'azienda è il suo programma UP421. Nel 2025, NASDAQ:SANA ha presentato dati che dimostrano che i pazienti sottoposti a trapianto di cellule insulari (modificate con la tecnologia Hypoimmune) sono stati in grado di produrre la propria insulina per oltre 6 mesi senza immunosoppressori. Questo rimane il "Santo Graal" per milioni di persone affette da diabete.

Focus strategico: a novembre 2025, il management ha annunciato un cambiamento per dare priorità ai suoi programmi più promettenti: SC451 (diabete) e SG293 (terapia CAR-T in vivo). Eliminando i programmi meno efficaci, l'azienda sta riducendo il consumo di cassa e accelerando il time-to-market.

Prossimi traguardi: Sana è sulla buona strada per presentare una domanda di autorizzazione all'immissione in commercio come nuovo farmaco sperimentale (IND) per SC451 (terapia per il diabete basata sulle cellule staminali) già nel 2026.

⚠️ Fattori di rischio

In quanto startup in fase clinica, Sana attualmente non genera alcun fatturato. Questo è tipico del settore biotecnologico, dove i prezzi delle azioni sono altamente sensibili alle notizie della FDA e ai risultati degli studi clinici.

Prospettive degli analisti

Il sentiment del mercato rimane rialzista. Il prezzo obiettivo medio a 12 mesi previsto dal consenso è di 8,57 dollari.

In conclusione

Sana Biotechnology rappresenta un'opportunità di crescita interessante, seppur speculativa. La combinazione di dati clinici innovativi, una pipeline snella e una solida convinzione degli analisti crea una solida base per un potenziale apprezzamento del prezzo delle azioni.

USDCHF in territorio 2011USDCHF sul mensile ci mostra un grafico molto interessante.

I prezzi sono in procinto di chiudere il mese di gennaio 2026 sotto il close più basso del 2011 e potrebbero essere orientati verso 0.71 ovvero il minimo assoluto del 2011.

Una zona che sicuramente sta attirando l'attenzione di molti trader.

Le posizioni long sulla maggior parte dei CFD sono in swap positivo con USDCHF.

Non c'è un segnale di inversione al rialzo ma lo metto sotto osservazione.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

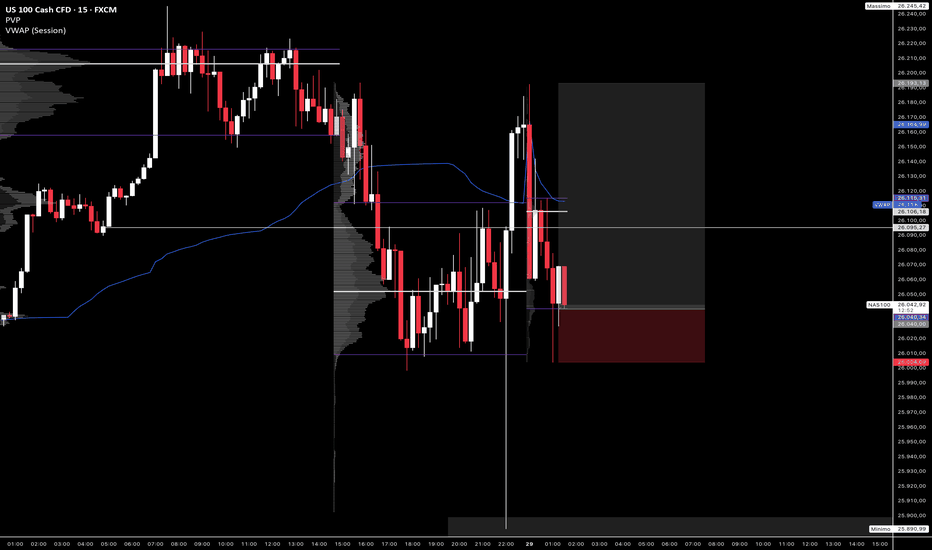

XAUUSD (H2) – Piano Liam (28 Gen)XAUUSD (H2) – Piano di Liam (28 gennaio)

Nuovo ATH, forte flusso verso i beni rifugio | Segui la tendenza, acquista solo i pullback FVG

Sintesi rapida

L'oro continua a registrare nuovi massimi storici poiché il capitale globale si sposta verso beni rifugio in mezzo a un'incertezza economica e geopolitica persistente legata alle recenti decisioni politiche degli Stati Uniti. Un ulteriore supporto arriva dalle preoccupazioni riguardanti l'indipendenza della Fed e le aspettative di tassi d'interesse più bassi negli Stati Uniti, mantenendo i rendimenti reali limitati.

Nonostante lo scenario rialzista, il prezzo è ora esteso al di sopra dell'equilibrio. Il vantaggio non è inseguire la forza, ma aspettare i pullback nelle zone di squilibrio e liquidità.

➡️ La direzione rimane rialzista, l'esecuzione rimane paziente.

Contesto macro (perché l'oro rimane richiesto, ma volatile)

L'incertezza geopolitica continua a mantenere intatta la domanda strutturale per l'oro.

Le aspettative di riduzione dei tassi e i dubbi sull'autonomia della Fed indeboliscono l'attrattiva a lungo termine del USD.

Il USD sta tentando un rimbalzo tecnico, ma questo non ha spostato l'offerta di oro sottostante.

➡️ Conclusione: la macro supporta prezzi più alti, ma i movimenti a breve termine ruoteranno probabilmente per riequilibrare le inefficienze.

Visione tecnica (H2 – basata sul grafico)

Il prezzo sta seguendo un trend chiaramente rialzista dopo molteplici cambiamenti di struttura rialzista, cavalcando una struttura ascendente ed espandendosi verso il premium.

Livelli chiave dal grafico:

✅ Estensione principale / obiettivo di vendita: 5280 – 5320 (espansione fib 2.618)

✅ FVG / zona di acquisto continuativo: 5155 – 5170

✅ Supporto della struttura: 5000 – 5050

✅ Invalidazione del trend (più profonda): sotto 4950

L'azione del prezzo corrente suggerisce un percorso probabile di spinta → pullback → continuazione, piuttosto che un'espansione lineare.

Scenari di trading (stile Liam: negozia il livello)

1️⃣ Scenari di ACQUISTO (priorità – continuazione della tendenza)

A. ACQUISTA il pullback FVG (setup più pulito)

✅ Zona di acquisto: 5155 – 5170

Condizione: il prezzo tocca il FVG e mostra una reazione rialzista (ripristino / HL / spostamento su M15–H1)

SL (indicazione): sotto 5125 o sotto il minimo di reazione

TP1: massimo recente

TP2: 5280

TP3: 5320+ se la momentum si espande

Logica: Questo FVG si allinea con la precedente liquidità di acquisto e struttura — una zona di continuazione ad alta probabilità.

B. ACQUISTA supporto strutturale più profondo (solo se la volatilità aumenta)

✅ Zona di acquisto: 5000 – 5050

Condizione: sweep della liquidità + forte rifiuto

TP: 5170 → 5280

Logica: Questo è valore all'interno della tendenza. Nessun interesse in posizioni lunghe sopra il premium se questo livello viene rotto.

2️⃣ Scenari di VENDITA (secondario – solo reazione)

VENDE all'estensione (solo scalp / tattico)

✅ Zona di vendita: 5280 – 5320

Condizione: chiaro rifiuto / impossibilità di mantenere i massimi su TF inferiori

TP: 5200 → 5170

Logica: Le zone di estensione sono per prendere profitti e rotazione del valore a breve termine, non per chiamate di inversione della tendenza.

Note chiave

Nuovi ATH invitano al FOMO — non essere quella liquidità.

I migliori trade arrivano dopo i pullback, non durante le candele di impulso.

Riduci la dimensione intorno ai titoli della Fed.

Qual è il tuo piano:

acquistare il pullback FVG 5155–5170, o aspettare un allungamento verso 5280–5320 per approfittare della reazione?

— Liam

XAUUSD – Pullback sur support dans un canal haussier (M15)Breakout rialzista seguito da un pullback ordinato.

Il prezzo sta reagendo su una zona di supporto chiave, in confluenza con:

base del canale rialzista,

precedente resistenza ora diventata supporto.

🟪 Zona di supporto

Supporto principale: 5.219 – 5.225

Finché il prezzo resta sopra questa area, il bias rimane rialzista.

🎯 Scenario operativo (BUY)

Entrata: area 5.219

Take Profit: 5.260 – 5.288

Stop Loss: sotto 5.205 (rottura del supporto + del canale)

📌 Rapporto Rischio/Rendimento favorevole.

⚠️ Scenario alternativo

Una chiusura decisa sotto 5.205 invaliderebbe lo scenario bullish.

Possibile discesa verso:

5.180

o la parte bassa della struttura precedente.

XAUUSD (Oro) – Grafico a 45 minuti: Forte continuazione rialzistTrend:

L’oro si trova in un chiaro trend rialzista, con massimi e minimi crescenti. Il 28 gennaio si è verificata una forte accelerazione rialzista, che conferma il controllo dei compratori.

Struttura di mercato:

Le precedenti zone di consolidamento (Value Area) sono state rotte al rialzo e successivamente accettate come supporto.

L’ultimo movimento è impulsivo, segnale di partecipazione istituzionale.

Volume Profile (VCP):

Le High Volume Nodes (HVN) nell’area 5.080–5.120 hanno agito da resistenza e ora fungono da supporto.

Il prezzo si muove al di sopra del Point of Control (POC), confermando il bias rialzista.

Scarso volume sopra il prezzo attuale → fase di price discovery.

Livelli chiave:

Resistenza: 5.270 – 5.300 (massimi recenti / area psicologica)

Supporto immediato: 5.120 – 5.100 (ex massimo della value area)

Supporto principale: 5.020 – 4.980 (minimo del range / zona di domanda)

Bias di mercato:

Rialzista finché il prezzo rimane sopra 5.100.

I ritracciamenti verso le precedenti value area possono offrire opportunità long.

Idea di trading:

Privilegiare strategie di buy the dip invece di inseguire il prezzo.

Una rottura decisa sotto 5.100 con volume rappresenterebbe il primo segnale di una correzione più profonda.

L'oro continua il suo trend rialzistaI prezzi dell'oro mantengono un trend rialzista stabile, rimanendo all'interno di un canale ascendente. Le correzioni sono di natura tecnica e vengono rapidamente assorbite.

Tecnicamente, XAUUSD si sta consolidando al di sopra di una zona di supporto chiave, mantenendosi saldamente al di sopra della nuvola di Ichimoku → la struttura del trend rialzista rimane ininterrotta. Lo scenario preferito è una leggera correzione seguita da una continuazione del trend rialzista.

Macroeconomicamente, la domanda di beni rifugio persiste nonostante l'incertezza del mercato globale, mentre le aspettative di una politica monetaria più accomodante sostengono positivamente l'oro nel medio termine.

Scenario previsto:

→ ACQUISTA quando il prezzo torna alla zona di supporto all'interno del canale rialzista

→ Obiettivo verso 5.100+

Il timeframe XAU – H1 mantiene lo slancio rialzistaIl prezzo mantiene una struttura rialzista all'interno di un canale di prezzo ascendente; le correzioni sono solo tecniche.

L'attuale zona di domanda coincide con il bordo inferiore del canale e la nuvola di Ichimoku, fungendo da forte supporto.

Dai priorità all'ACQUISTO quando il prezzo ritraccia verso la zona di supporto.

Obiettivo: ritestare il massimo precedente ed estendersi fino alla regione dei 5.200+.

BTCUSDT – Aggiornamento grafico a 4 ore.BTCUSDT – Aggiornamento grafico a 4 ore.

Il prezzo si muove all'interno di un canale ascendente.

BTC sta attualmente testando il supporto della trendline inferiore.

Quest'area sembra una potenziale zona di rimbalzo.

Se il supporto regge, è possibile un movimento verso 92k → 96k → 98-100k.

Una netta rottura al di sotto di 86k può portare a un test del supporto 84k-82k.

Cautamente rialzista mentre si è al di sopra del supporto del canale.

XAUUSD – Elliott 1–5 completato + magnete per gap/fibonacciXAUUSD – Elliott 1–5 completato + magnete per gap/fibonacci

L'oro sembra aver completato un rialzo impulsivo di Elliott 1–5, con il prezzo ora in stallo vicino al massimo dopo l'onda (5). Dopo un forte impulso, una fase correttiva (ABC) diventa più probabile.

Confluenza per un pullback:

Esaurimento dell'onda (5) dopo una sequenza 1–5 pulita

RSI al massimo

Gap/squilibrio al di sotto, che funge da magnete per la mean reversion

Zone di ritracciamento di Fibonacci allineate con la domanda precedente (area chiave da tenere d'occhio per una reazione)

Finché il prezzo non riesce a recuperare/mantenere il massimo recente, le probabilità favoriscono un pullback nell'area di Fibonacci/gap prima del prossimo movimento importante.

Ottimo rapporto rischio/rendimento

Analisi dell’Oro & Strategia di Trading | 27–28 Gennaio🔥 Congratulazioni a tutti i membri che hanno seguito i nostri segnali di trading!

Le posizioni long aperte intorno a 5050 hanno generato con successo oltre 500+ pips di profitto! 👏👏👏

✅ Analisi del grafico a 4 ore (H4)

Dal timeframe a 4 ore, l’oro rimane all’interno di una struttura rialzista chiara e solida. Il prezzo continua a formare massimi e minimi crescenti, confermando che il trend rialzista di medio termine è ancora intatto.

Le medie mobili (MA5 / MA10 / MA20) sono allineate in modo chiaramente rialzista. In particolare, la MA20 continua a salire e funge da supporto dinamico. Il prezzo si mantiene stabilmente sopra queste medie chiave, indicando che i compratori restano in controllo del mercato.

Tuttavia, dopo aver testato il massimo recente vicino a 5110, lo slancio rialzista ha iniziato a rallentare. Le ultime candele mostrano corpi più piccoli e ombre superiori più lunghe. Inoltre, la banda superiore di Bollinger si sta appiattendo e la larghezza delle bande si sta restringendo, segnalando il passaggio da una forte tendenza a una fase di consolidamento ad alti livelli.

Questo comportamento è più probabilmente una correzione tecnica sana e una rotazione delle posizioni dopo il rally, piuttosto che un’inversione del trend.

Finché il prezzo rimane sopra la zona di supporto chiave 5020–5050, la struttura rialzista resta valida e i pullback devono essere considerati opportunità di acquisto.

✅ Analisi del grafico a 1 ora (H1)

Nel timeframe a 1 ora, l’azione dei prezzi è chiaramente entrata in una fase di consolidamento laterale. Il prezzo ha testato più volte la resistenza sopra 5110 senza riuscire a superarla in modo deciso, mentre i minimi continuano a salire gradualmente.

Nel complesso, l’oro si muove all’interno dell’intervallo 5070–5110, formando una tipica struttura laterale o di consolidamento a scatola su livelli elevati.

Le medie mobili stanno diventando piatte e intrecciate, con il prezzo che le attraversa frequentemente, indicando un indebolimento del momentum a breve termine e una fase correttiva.

Questo tipo di consolidamento stretto vicino ai massimi è solitamente un pattern di continuazione del trend. Suggerisce accumulazione e preparazione per il prossimo movimento rialzista, piuttosto che distribuzione.

Pertanto, finché i supporti chiave non vengono rotti, il bias di breve termine rimane leggermente rialzista.

Dal punto di vista operativo, è preferibile acquistare vicino ai supporti o seguire le rotture, piuttosto che inseguire il prezzo nel mezzo del range.

🔴 Livelli di Resistenza

• 5095–5110

• 5130–5150

🟢 Livelli di Supporto

• 5070–5080

• 5045–5050

• 5020–5010

✅ Strategia di Trading

🔰 Strategia 1: Comprare sui pullback (Piano principale ✅)

📍 Entrata 1: 5050–5045

📍 Entrata 2: 5020–5010

🎯 TP1: 5095

🎯 TP2: 5110

🎯 TP3: 5130+

🔰 Strategia 2: Acquisto su breakout (Strategia momentum)

📍 Entrata: rottura e mantenimento sopra 5110

🎯 TP1: 5130

🎯 TP2: 5150

⛔ Stop loss: sotto 5095

🔰 Strategia 3: Vendita (solo in caso di rottura della struttura ❌)

Le posizioni short devono essere considerate solo se:

• il prezzo rompe sotto 5020

• la struttura H4 si indebolisce

• le medie mobili diventano ribassiste

Altrimenti, evitare operazioni contro trend.

✅ Riassunto del Trend

L’oro rimane rialzista sul timeframe H4 e in consolidamento su H1.

Il movimento attuale rappresenta una correzione ad alti livelli, non un’inversione.

👉 Approccio preferito: comprare sui ribassi, evitare vendite contro trend e attendere ingressi su supporti o breakout.